Вопросы и ответы

Сколько времени длится налоговый период?

Налоговый период зависит от типа налога и порядка его уплаты. Для НДФЛ период всегда составляет один календарный год.

От чего зависит размер ставки НДФЛ?

Размер ставки зависит от вида дохода и категории налогоплательщика:

- 9% — для дивидендов, полученных до 2015 года, процентов по облигациям с ипотечным покрытием, доходов учредителей доверительного управления ипотечным покрытием

- 13% — для доходов, полученных от любой трудовой деятельности, продажи имущества, бизнеса и некоторых других. По этой ставке облагается налогом большинство доходов в России

- 15% — для дивидендов от российских организаций, полученные людьми, которые не являются налоговыми резидентами страны

- 30% — для прочих доходов людей, которые не являются налоговыми резидентами страны

- 35% — для выигрышей и призов, доходов от банковских вкладов и вложений в кредитные потребительские кооперативы (если их размеры превышают установленные законом нормы)

Можно ли получить по одной декларации сразу несколько вычетов?

Да, по одной декларации можно заявить несколько вычетов – например, имущественный и социальный. При этом их общая сумма не должна быть больше уплаченного вами налога.

Кто такой налоговый агент?

Это человек или организация, который исчисляет, удерживает и переводит в бюджет налоги с определенной операции – например, с дохода, полученного другим человеком. В случае с НДФЛ, в роли агента выступает организация, от которой человек получил доход. Например, если вы трудоустроены официально, то вашим агентом является работодатель – он удерживает и перечисляет в бюджет подоходный налог с вашей зарплаты.

Сколько раз в году можно подать декларацию?

Подать 3-НДФЛ можно только один раз в год. Если нужно уточнить определенные сведения, то заполняется так называемая корректирующая декларация. В нее добавляется вся необходимая информация, а на титульном листе ставится соответствующая пометка.

Я заполнил декларацию от руки, могу ли я ее направить в ФНС в электронном виде?

Направить в налоговую службу в электронном виде можно только декларацию, заполненную в программе или на сайте ФНС. Декларацию, заполненную от руки, нужно направить в отделение инспекции – лично или по почте.

Кому подавать декларацию

Заполненная налоговая декларация передается в соответствующие инстанции по месту жительства частного лица или деятельности предприятия. Также можно подать документ:

- в регионе, где работает филиал, представительство или другое подразделение компании, осуществляющее самостоятельную деятельности;

- по месту нахождения имущества, за которое требуется уплатить налог;

- по адресу регистрации частного лица или компании.

Налоговая декларация может быть передана соответствующим органам при личном посещении территориального отделения ФНС. Также законодательством предусмотрена возможность отправить ее по почте либо воспользоваться возможностями сети Интернет. Надо заметить, что последний способ приобретает все больше и больше сторонников, благодаря отсутствию необходимости выходить из дома для подачи документа по налогу. Мало того, крупными предприятиями документ должен подаваться исключительно через Интернет без права выбора других упомянутых выше способов.

Что представляет собой декларация?

Декларация – это слово, которое появилось в русском языке от французского термина declaration, что означает «заявление». И если на родине это определение относилось исключительно к бланкам и обращениям, то в России декларация стала чем-то вроде отчета, который ввели для учета и контроля за расходно-кассовыми операциями в различных отраслях политической, экономической, архитектурно-строительной жизни людей.

Отраслевое применение декларации

Декларация или «отчет» имеет несколько вариативных сфер применения:

- Конституционное право. Выступает в роли нормативно-правового акта, который носит торжественный характер и открывает возможности, которые ранее были недоступны. Например: «Декларация независимости США» или «Декларация о государственном суверенитете» принятая в эпоху РСФСР;

- Международное право. Представляет собой письменное соглашение двух и более государств, достигнутое за счет установления общих целей и задач. Пример: «Декларация Российской Федерации и Китайской Народной Республики о повышении роли международного права»;

- Политология. В отношении политической жизни людей декларация выступает как официальный акт о принятии или рассмотрении нового решения. Это может быть: «Декларация о доходах», которую дополняют и переписывают в соответствии с изменениями количества ВВП.

- Экономика. Бланк, который подает на рассмотрение главный бухгалтер фирмы. В нем содержатся сведения о доходах, расходах, закупках и прочих коммерческих вопросах.

Виды декларации

К наиболее популярным видам деклараций законодательно установленных на территории РФ, относят:

- Таможенную;

- Налоговую;

- О доходах государственных служащих;

- О соответствии;

- Проектную;

- Об алкогольной продукции (с 2018 года);

- О соответствии участников аукциона предъявляемым требованиям;

- О соответствии условий труда, исходя из особенностей профессиональной деятельности.

Таможенная декларация: понятие, виды

Таможенная декларация – это большая сводка, содержащая информацию обо всех привезенных из-за границы грузах.

Виды таможенной декларации:

- На товары – при покупке или при продаже товара заграничного производства, составляется особый документ, который содержит: опись объекта движимого имущества, его стоимость и номер товарного чека;

- Транзитная (Т1) – документ, который регулирует внутренний таможенный транзит;

- Статистическая – диаграмма с указанием данных о количестве торговых операций со странами, входящими в состав «Евразийского экономического союза»;

- Пассажирская – письменные сведения обо всех гражданах, которые пересекают границу. В этом формуляре также отражены данные о цели поездки, сопроводительной документации, багажных отправлениях и так далее;

- На транспортное средство – этот документ позволяет владельцу транспортного средства свободно перевезти его через границу.

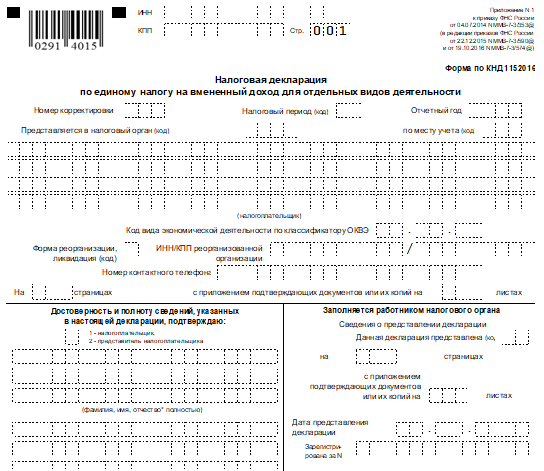

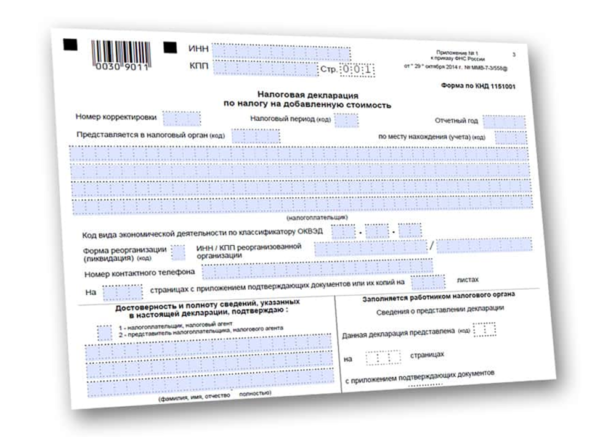

Налоговая декларация: понятие, виды

Налоговая декларация представляет собой официальное уведомление, составленное для работников ФНС, в котором отражены сведения: об уровне дохода за определенный промежуток времени, об использовании налоговых льгот и скидок (вычетов).

Виды налоговой декларации:

- НДС;

- Налог на прибыль;

- НДФЛ – о заработной плате;

- УСНО – о порядке использования упрощенной системы налогообложения;

- ЕНВД – основания и порядок использования личных активов в период оформления-перехода на «временный налог на прибыль»;

- Единый сельхоз налог;

- Налог на имущество физических и юридических лиц;

- Транспортный налог;

Декларация о доходах государственных служащих

Декларация доходах работников гос. аппарата представляет собой сведения об имущественных владениях, активах, бизнес-проектах и иных способах получения личного коммерческого дохода.

Проектная декларация

Проектная декларация – это сведения, публикуемые в СМИ продавцами или застройщиками о возведении нового жилого, коммерческого, промышленного объекта. Такая информация обязательно содержит номера всех правоустанавливающих документов, отражает общую стоимость долевого куска и сообщает о порядке, сроках окончания строительно-ремонтных работ.

Декларация об алкогольной продукции

Подобная декларация представляет собой официальный акт сдачи-приема спиртосодержащих продуктов и порядок их производства, реализации.

В каких случаях нужно заполнять декларацию 3 НДФЛ?

3 НДФЛ должны заполнить адвокаты, индивидуальные предприниматели, нотариусы, а в некоторых случаях и физические лица. Основной доход физлиц фиксируется в декларации 2 НДФЛ, а дополнительный должен отображаться в 3 НДФЛ, если налогоплательщик:

- продал недвижимость или другое имущество, которое было во владении менее минимального срока владения;

- получил деньги от операций с ценными бумагами;

- получил доход от сдачи недвижимости в аренду;

- принял деньги или имущество через договор дарения от физических лиц, не являющихся близкими родственниками;

- получил дивиденды;

- заработал деньги другими способами (реализация материнского капитала, победа в розыгрыше лотереи);

- получил доход от источников, находящихся за пределами Российской Федерации.

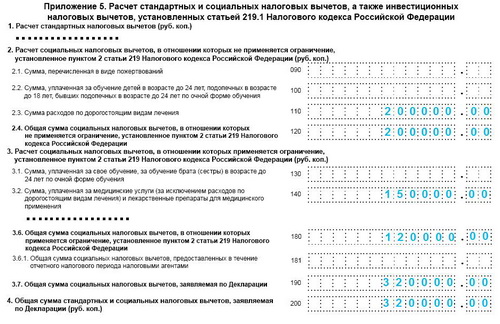

Еще один повод для заполнения декларации физическим лицом – необходимость получить налоговый вычет. Это сумма, которая может уменьшить налогооблагаемую базу. Другое определение – возврат части налога. Налоговые вычеты делятся на несколько групп:

- стандартные;

- социальные;

- имущественные;

- профессиональные.

Самые распространенные случаи, когда физическому лицу может полагаться налоговый вычет – это покупка недвижимости или имущества, дорогостоящее лечение, получение образования.

Чтобы вернуть часть налога, надо обязательно предоставить документы, которые подтверждают право вычета. Например, в случае лечения нужно сохранять договоры с медицинскими учреждениями, чеки на лекарства. В случае с покупкой автомобиля – договор купли продажи и справки из ГИБДД. В случае выплат по ипотеке – квитанции об оплате банковского долга. Если рассматривать ситуацию с обучением, нужно прикрепить к декларации справку из университета.

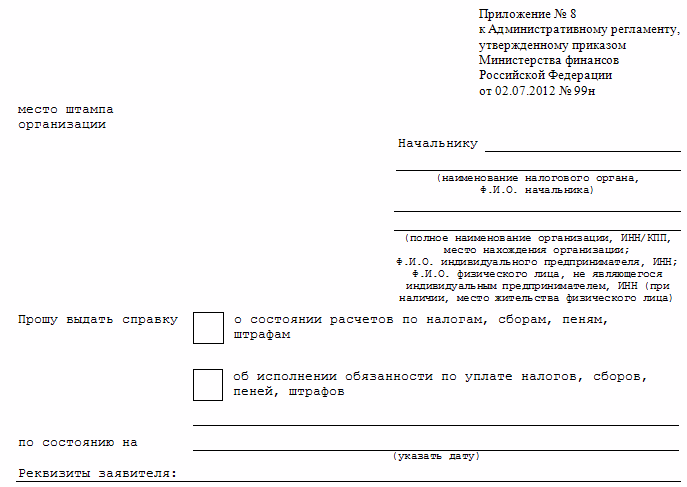

Как подать документ

Для удобства граждан существует несколько вариантов, с помощью которых может быть подана декларация.

Вашему вниманию все способы:

- Лично обратиться в налоговую службу по месту регистрации или постоянного проживания и передать полный пакет документов.

- Отправить отчетность заказным письмом через почтовое отделение.

- Передать бумаги дистанционно, а именно через персональный профиль налогоплательщика. В таком случае справка заполняется на сайте, путем внесения необходимых сведений.

Необходимо отметить, что в последнее время последний способ предоставления отчетности пользуется большой популярностью. Для того чтобы отправить декларацию в режиме онлайн вам потребуется пройти регистрацию на портале ФНС и получить доступ.

Также потребуется электронная подпись, которую без труда можно получить в специализированном центре. Для физического лица она обойдется в пределах 500 рублей на год, в то время как для индивидуального предпринимателя в пределах 1000 рублей.

Порядок заполнения отчета для ИП

Разберем подробно, как заполнить декларацию 3-НДФЛ для индивидуального предпринимателя.

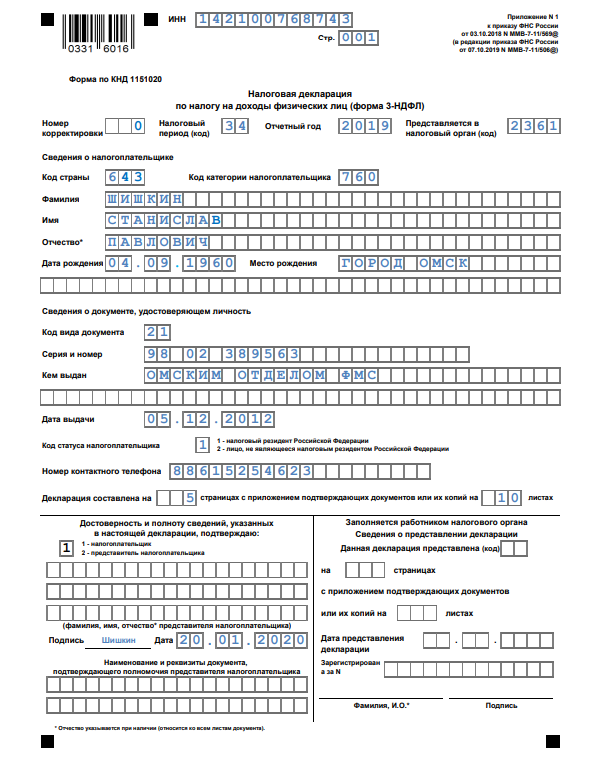

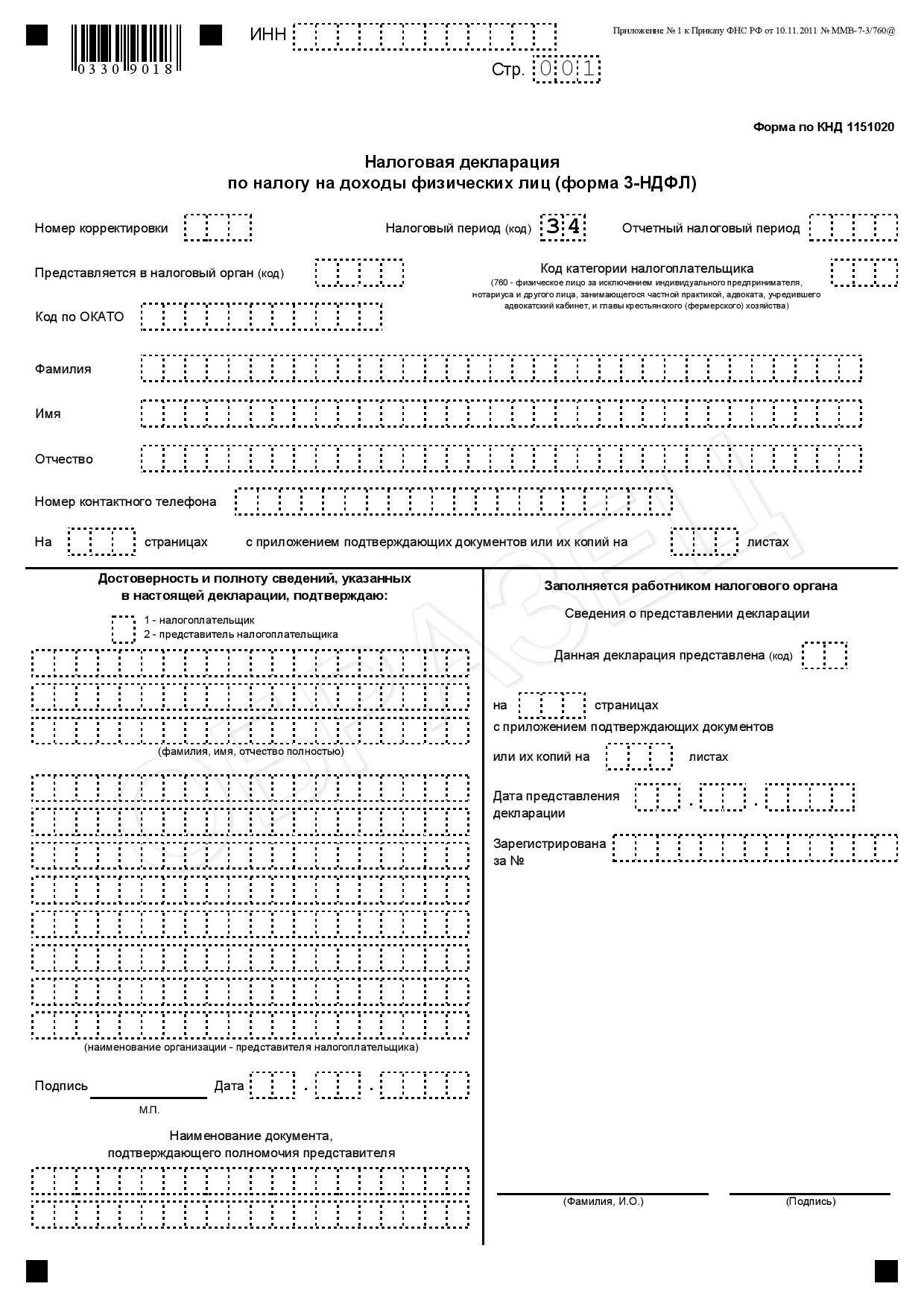

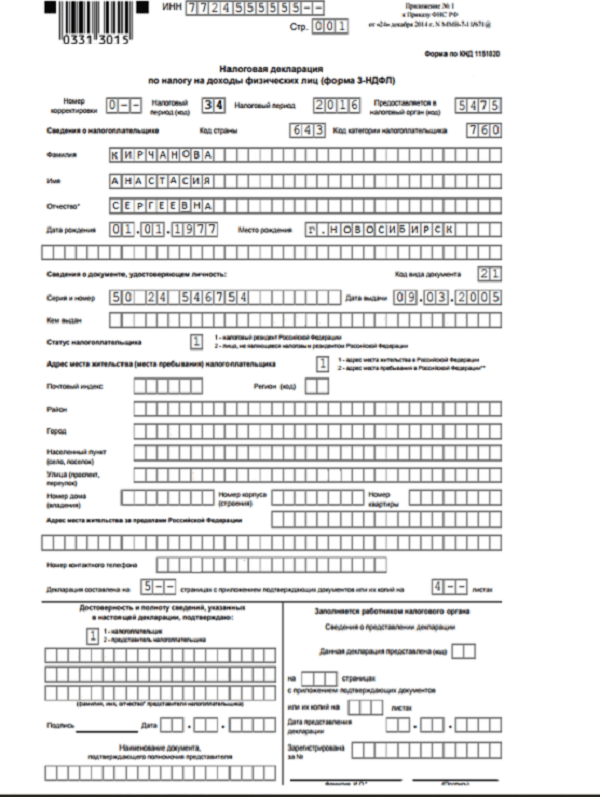

Титульный лист

В пункте «ИНН» на титульном и всех остальных листах указывают корректный идентификационный номер налогоплательщика-респондента. Если отчет сдается впервые, то в графе «Номер корректировки» следует указать 000, а если сдается повторно исправленный документ, то в этой графе ставится порядковый номер исправления. В графе «Налоговый период (код)» ставится код отчетного периода, для годовой отчетности это код 34. Если декларация сдается не за год, то указывают такие значения:

- первый квартал — 21;

- полугодие — 31;

- девять месяцев — 33.

Поле «Отчетный налоговый период» предназначено для указания года, доход за который декларируется. Кроме того, следует правильно заполнить графу «Предоставляется в налоговый орган (код)». В нее вписывается четырехзначный номер налогового органа, в котором налогоплательщик состоит на учете. В этом коде первые две цифры — это номер региона, а последние — код инспекции ФНС.

Важным полем, на которое следует обратить внимание при оформлении титульного листа, является код категории налогоплательщика. Все используемые значения приведены в приложении №1 к порядку заполнения отчета

Вот некоторые из них:

- ИП — 720;

- нотариус — 730;

- адвокат — 740;

- физические лица без статуса ИП — 760;

- фермер — 770.

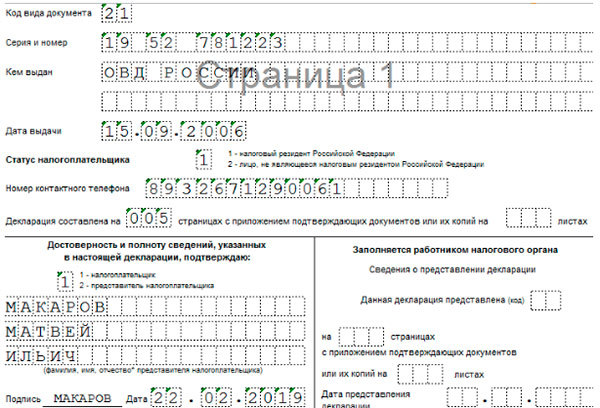

О себе налогоплательщик сообщает следующие сведения: фамилию, имя, отчество, дату рождения (полную), место рождения (так, как записано в паспорте), данные самого паспорта. Адрес постоянной регистрации по месту жительства больше сообщать не нужно.

Для документов, удостоверяющих личность, предусмотрена собственная система кодировки, которая приведена в приложении №2 к порядку заполнения отчетной формы:

- паспорт гражданина РФ — 21;

- свидетельство о рождении — 03;

- военный билет — 07;

- временное удостоверение, выданное взамен военного билета, — 08;

- паспорт иностранного гражданина — 10;

- свидетельство о рассмотрении ходатайства о признании лица беженцем на территории РФ по существу — 11;

- вид на жительство в РФ — 12;

- удостоверение беженца — 13;

- временное удостоверение личности гражданина РФ — 14;

- разрешение на временное проживание в РФ — 15;

- свидетельство о предоставлении временного убежища в РФ — 18;

- свидетельство о рождении, выданное уполномоченным органом иностранного государства, — 23;

- удостоверение личности военнослужащего РФ, военный билет офицера запаса — 24;

- иные документы — 91.

Поле «Статус налогоплательщика» предназначено для обозначения резидентства, цифра 1 в нем означает, что налогоплательщик — резидент РФ, а цифра 2 — нерезидент РФ. Также на титульном листе указывают общее число листов в отчете, ставят подпись и дату его заполнения.

Если отчет сдается через представителя, то указываются его полные данные. Кроме того, такое лицо должно приложить к декларации копию документа, подтверждающего его полномочия.

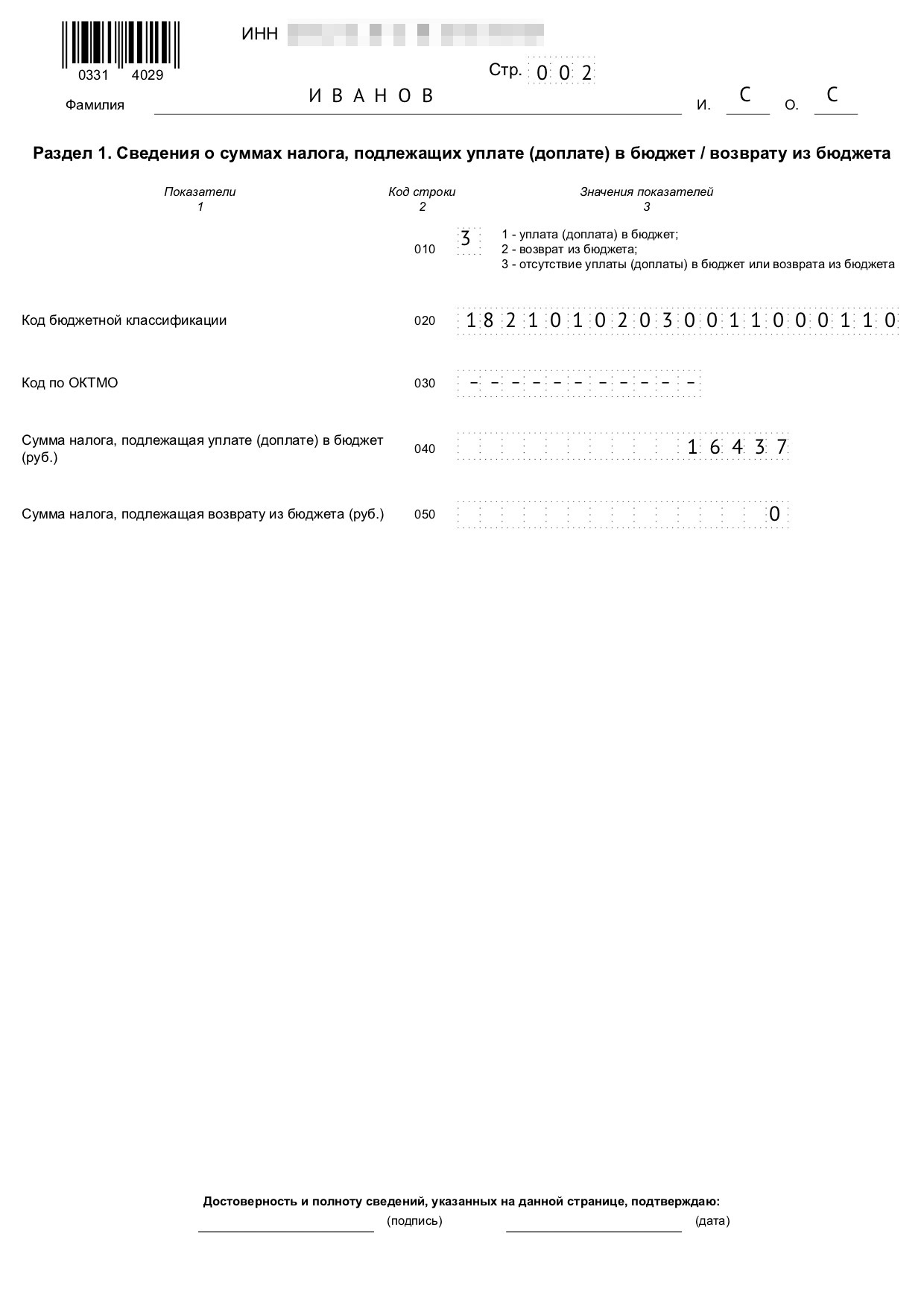

Остальные листы

Из оставшихся листов налогоплательщик заполняет те, которые содержат информацию. Обязательным для всех является только заполнение раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета». В нем приводятся соответствующие данные о сумме НДФЛ или вычета.

При заполнении этого раздела обратите внимание на указание правильного КБК для уплаты налога и его тип. Он в 2020 году не менялся

Заметьте, что указывать фамилию и инициалы следует на каждой странице, равно как и ее порядковый номер.

Приведем данные индивидуального предпринимателя на общей системе налогообложения как пример заполнения 3-НДФЛ. Этот ИП в 2019 году получил доход от предпринимательской деятельности в размере 1 880 000 рублей. Кроме того, он вправе применить профессиональный налоговый вычет в сумме 1 370 000 рублей. В его состав вошли:

- материальные расходы — 670 000 руб.;

- выплаты по трудовым договорам — 530 000 руб.;

- прочие расходы — 170 000 руб.

За 2019 год ИП перечислил в бюджет 35 000 руб. авансовых платежей по НДФЛ. Предприниматель является участником инвестиционного товарищества на основании договора и получил доход от реализации ценных бумаг, которые находились в его собственности менее трех лет.

ИП заполняет титульный лист декларации и раздел 1. Кроме того, он заполняет раздел 2, приложения 1, 3 и 8.

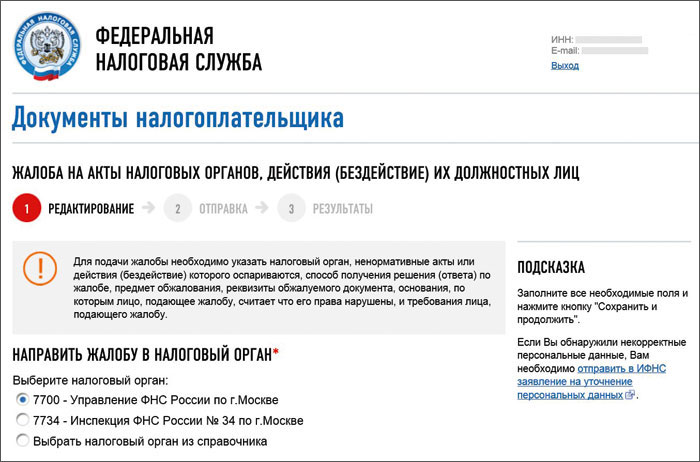

Шаг 1 Получить доступ в личный кабинет

Чтобы заполнить декларацию на сайте, нужно получить пароль от личного кабинета налогоплательщика. Есть три способа:

- Сходить в любую налоговую инспекцию.

- Купить квалифицированную электронную подпись.

- Использовать учетную запись на госуслугах.

Для меня самый простой вариант — получить доступ в налоговой. Для этого не обязательно идти в ИФНС по месту прописки, достаточно прийти в ближайшую. С собой взять паспорт и свидетельство о присвоении ИНН. Если идете в ИФНС по месту регистрации, ИНН не нужен.

Вы приходите в ИФНС, берете талончик на получение доступа к кабинету, вас регистрируют в системе и выдают распечатку с логином и паролем. У меня это заняло 15 минут с учетом зависшего компьютера у инспектора.

Дальше работаем с сайтом ФНС. Заходите в личный кабинет по логину и паролю, которые выдали в налоговой.

После первого входа в личный кабинет система попросит сменить пароль — меняйте. Исходный пароль действует месяц с момента регистрации в личном кабинете. Если его не сменить в течение месяца, он блокируется — придется еще раз идти в ИФНС.

После смены пароля переходите во вкладку «Жизненные ситуации». Система предложит сделать квалифицированную электронную подпись: нужно либо установить программу на компьютер, либо выбрать вариант, когда подпись генерируется на сервере налоговой. Я выбрала второе, это дело на несколько часов. Подпись может сформироваться только на следующий день, поэтому наберитесь терпения.

Сложно догадаться, куда в новом личном кабинете спрятали декларацию для вычетов. Она именно в «Жизненных ситуациях»

Сложно догадаться, куда в новом личном кабинете спрятали декларацию для вычетов. Она именно в «Жизненных ситуациях» Когда подпись выпустят, появится такое поле. Значит, все получилось и можно заполнять декларацию

Когда подпись выпустят, появится такое поле. Значит, все получилось и можно заполнять декларацию

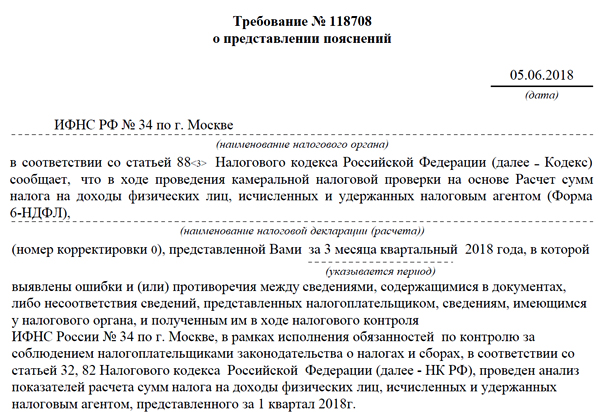

Внесение изменений в налоговую декларацию

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию.

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном настоящей статьей.

При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Если уточненная налоговая декларация представляется в налоговый орган до истечения срока подачи налоговой декларации, она считается поданной в день подачи уточненной налоговой декларации.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога, то налогоплательщик освобождается от ответственности, если уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

1) представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

2) представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Уточненная налоговая декларация представляется налогоплательщиком в налоговый орган по месту учета.

Уточненная налоговая декларация (расчет) представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

Виды деклараций по отраслевому признаку

Существует общепринятое деление всех деклараций на 3 категории, в зависимости от сферы их действия:

- экономические;

- политические;

- правовые.

Например, Декларация о доходах госслужащих регулируется одновременно несколькими законодательными актами РФ, тем не менее, она напрямую связана с отношениями в сфере экономики.

Более точной и детальной считается классификация по отраслевому признаку права:

- Конституционное право. К данной категории относятся документы торжественного характера. Как правило, они играют решающую роль в истории и развитии конкретного государства или ряда стран. Например, Декларация о правах человека.

- Международное публичное право. Декларации, относящиеся к данному типу документов, также носят торжественный характер. Они закрепляют отношения двух или более стран-участников и формулируют результаты их договоренностей по вопросам, жизненно важным для населения многих стран или всего земного шара. Это такие вопросы, как забота о человечестве, борьба с бедностью и нищетой, восстановление целостности экологической системы Земли.

- Налоговые декларации. Документы, имеющие определенный срок сдачи и содержащие полную информацию об объекте налогообложения. Например, декларация о доходах физических лиц.

- Таможенные декларации. Подаются в органы соответствующей службы. Данные документы содержат сведения об объектах, перемещающихся через границу государства. Такими объектами могут быть грузы, товары, валюта, техника, транспортные средства, ценные вещи и др. Декларация подается для исчисления суммы государственной пошлины за транспортировку перечисленных объектов через границу. Данная мера также способствует борьбе с контрабандой. К этой категории относятся статистическая, транзитная и таможенная пассажирская декларации.

- Гражданское право. К данной отрасли относится большая группа деклараций. Требования к составлению документов регулируются правовыми актами гражданского права. В качестве примера можно привести проектную декларацию, содержание которой включает сведения о компании-застройщике и объекте строительства. Документ публикуется в СМИ, в результате чего он открыт для широкого доступа.

Налоговая декларация при продаже квартиры

Декларация подается до первого мая, следующего за годом, в котором был получен доход от продажи недвижимости.

Заполнение налоговой декларации физического лица учитывает следующие моменты:

- если проданная квартира принадлежала владельцу три или более лет, налогом доход не облагается и декларация не предоставляется ГНИ;

- если квартира продана не дороже одного миллиона российских рублей, налог с дохода платится за вычетом этой суммы;

- если доход превышает один миллион российских рублей, налоговая ставка составляет 13%;

- если продается доля, каждый из совладельцев заполняет декларацию, указывая суммы дохода; следует различать долю в праве собственности и выделенную в натуре.

Чтобы уберечь себя и свой бизнес от ненужных последствий и проблем каждому предпринимателю важно знать, что такое: «Расчет НДФЛ»?:https://russtartups.ru/buhgalteriya-2/raschet-ndfl.html

Налоговая декларация индивидуального предпринимателя

Виды деклараций ИП

- декларация по ЕНВД подается ежеквартально;

- налоговая декларация ИП УСН;

- декларация по акцизам;

- нулевая декларация – распространенная форма отчетности, когда предпринимательская деятельность;

- декларация по земельному налогу;

- декларация по транспортному налогу.

Законодательство Российской Федерации предусматривает возможность предоставления уточненных деклараций с корректировкой сведений. Обычно, предприниматель подает исправления по собственной инициативе. Если налоговые органы устанавливают неточности, то уточненная форма предоставляется по требованию.

Познавательная информация о бухгалтерском балансе размещена здесь:

Узнать как правильно составлять акт приемки-передачи материальных ценностей.

Какие есть декларации?

Все декларации можно разделить на две основные группы:

- экономические;

- юридические.

Экономические делятся, в свою очередь, на следующие виды:

- таможенные (содержат информацию о грузе, провозимом через границу между двумя государствами);

- налоговые (подаются в органы ФНС и содержат данные о полученных доходах за отчетный период времени);

- имущественные (содержат информацию об имуществе, подлежащем налогообложению; предоставляются в органы ФНС).

Примеров юридических деклараций множество. Они принимаются общим голосованием и подписываются всеми сторонами соглашения.

Что такое таможенная декларация, ее виды

Таможенная декларация — это документ о грузе, перевозимом через таможню. Он имеет установленную законодательством форму и должен составляться соответственно определенным требованиям.

Существует несколько видов таможенной декларации, которые зависят от типа перевозимого груза и категории лиц, сопровождающих его:

- На товары. Оформляется при транспортировке груза через границу. Данные сведения предназначены для предоставления в орган таможенной службы.

- Транзитная. Это документ установленной формы, который подается при проведении процедуры внутреннего таможенного транзита.

- Статистическая. Предоставляется в органы таможенной службы для статистического учета перемещения грузов в процессе осуществления взаимной торговли между РФ и странами Таможенного союза.

- Пассажирская таможенная. Заполняется физическим лицом, пересекающим границу государства. Содержит сведения о перевозимом багаже, имеющихся товарах, сумме национальной и иностранной валюты, информацию об автомобиле.

- На транспортное средство. Это документ, который дает право владельцу перевезти собственный автомобиль через границу на территорию ЕЭС или за его пределы.

Что такое налоговая декларация, ее виды

Налоговая декларация — это документ, который предоставляется в органы ФНС и содержит сведения о полученных за определенное время доходах или приобретенном имуществе, а также налоговых льготах, которые на них распространяются.

Существует большое разнообразие видов налоговой декларации. Они различаются в зависимости от объекта налогообложения, а также категории субъекта предпринимательской и хозяйственной деятельности. Для каждого вида отчетности законодательством установлена определенная форма. Налогоплательщик должен строго придерживаться правил составления и сроков подачи документа.

Одним из таких примеров является декларация по налогу на прибыль.

Декларация о доходах государственных служащих подается в налоговую инспекцию. Она составляется лично госслужащим и содержит информацию о его имущественном положении.

Отчетность подается ежегодно до 1 апреля.

Главным нормативно-правовым актом, регулирующим декларирование имущества государственных служащих, является Налоговый кодекс РФ.

Другие законодательные документы:

- Закон «О государственной гражданской службе».

- Закон «О противодействии коррупции».

- Закон «О контроле за соответствием расходов лиц, занимающих государственные должности, и других лиц их доходам».

- Указ Президента РФ № 557 от 18.05.2009 г.

Что означает «декларация о соответствии»?

Данная декларация составляется с целью удостоверения соответствия выпускаемой продукции установленным техническим требованиям.

Существуют следующие виды документа:

- Декларация о соответствии в системе сертификации ГОСТ РФ.

- Декларация соответствия требованиям технического регламента.

Что означает «проектная декларация»?

Проектная декларация — это публикация, размещаемая компанией-застройщиком в СМИ, в т. ч. на интернет-ресурсах. Ее цель — сообщить общественности о предстоящем проекте.

Понятие «декларация по алкоголю и пиву»

Данный документ содержит информацию о производстве и обороте спирта, алкогольной и спиртосодержащей (более 25 %) пищевой и непищевой продукции.

Декларация о соответствии участника аукциона требованиям

Декларация данного вида предназначена для подтверждения факта соответствия участника аукциона требованиям, установленным законодательством и заказчиком.

Документ может быть 2 видов:

- Декларация о соответствии единым требованиям (установленным действующим законодательством РФ).

- Декларация о соответствии дополнительным требованиям (по усмотрению заказчика).

Декларация по спецоценке условий труда

Данная декларация подается субъектами хозяйственной деятельности в трудовую инспекцию после проведения специальной проверки и оценки условий труда, в результате которой ни на одном рабочем месте не выявлены опасные или вредные факторы. Документ подается также по рабочим местам, признанным оптимальными или допустимыми.

Важные нюансы

Налогоплательщикам важно понимать: унифицированного руководства по заполнению декларационных бланков по каждому сбору налоговой направленности не существует. Для каждого разработан соответствующий перечень норм, касающийся:

- использующейся формы;

- сроков передачи документации на проверку;

- пакета сопутствующих документов;

- правил оформления;

- совершения расчетов;

- метода передачи на проверку;

- сроков ожидания;

- списка сведений, которые указываются в бланке.

Для заполнения некоторых бланков Федеральной налоговой службой разработано специализированное программное обеспечение, которым можно воспользоваться в процессе. Консультации также дают различные юридические организации, которые помогают не только в правильном внесении сведений, но также самостоятельно заполняют бланк по переданной вами информации, оказывают содействие в сборе и подготовке сопутствующей документации и прохождении прочих шагов. Кроме того, обращаться за помощью можно и нужно в местное отделение налоговой службы, занимающееся рассмотрением ваших документов, а также по горячей линии Федеральной системы.

Налогоплательщики, официально зарегистрированные на электронном ресурсе Федеральной налоговой службы и подтвердившие свою личность, имеют право на передачу обсуждаемой документации на проверку посредством сети интернет. Подразумевается не отправка сканов электронной почтой, а отправка их на рассмотрение в личном кабинете налогоплательщика.

Если вы решили передать документы лично, в бумажном виде, однако времени или возможности явиться в отделение службы у вас нет, как и совершить отправку бумаг в интернете, воспользуйтесь помощью друга или другого доверенного лица, подтвердив его право представлять вас в налоговой инспекции нотариально. В противном случае в приеме от этого человека документов налоговая инспекция вам откажет.

Кроме того, доступна доставка документации почтовым оправлением

При этом важно оформить подтверждение о получении посылки, которое затем передается работником почты непосредственно в руки заказчика. Этот метод часто используют люди, попавшие в тяжелую ситуацию, то есть вошедшие в конфронтацию с работником службы, решившим продемонстрировать впоследствии административное преимущество и отказывать в получении документов ввиду каких-либо несущественных причин

Поскольку лично к нему не явитесь, а не принять посылку служба не может, искомое подтверждение будет служить вашим аргументов в случае возникновения впоследствии разбирательств.

Как подавать декларацию

В соответствии со декларация может быть представлена налогоплательщиком в налоговый орган:

- лично или через его представителя,

- в виде почтового отправления с описью вложения,

- в виде электронного документа или через личный кабинет налогоплательщика на сайте www.nalog.ru.

Подача декларации лично или через представителя, чаще всего, отнимает определенное время. При передаче декларации в электронном виде, в том числе через личный кабинет налогоплательщика, посещать инспекцию как правило необходимости нет: файл обмена формируется автоматически на основе утверждаемого ФНС России электронного формата. Для представления декларации в электронном виде налогоплательщик должен иметь электронную подпись, выданную специализированным удостоверяющим центром. А при подаче декларации через личный кабинет в налоговой инспекции предварительно нужно будет получить регистрационную карту с учетными данными пользователя личного кабинета. Этот способ подойдет тем, кто планирует подавать декларации регулярно.

Для однократной сдачи декларации лучше всего подходит направление ее в виде почтового отправления. Почтой декларацию следует отправлять ценной бандеролью с описью вложения и уведомлением о вручении. Датой сдачи будет являться дата на почтовом штампе о приеме бандероли, поэтому отправить декларацию можно даже в последний день срока сдачи.

Последняя актуализация: 6 марта 2020 г.

Заключение

Экспертное мнение

Налоговую декларацию по форме 3-НДФЛ подают люди, которые получили дополнительный доход вне основного места работы. Это доход от сдачи в аренду или продажи имущества, из источников вне России, от выигрышей и призов. Кроме того, декларацию 3-НДФЛ заполняют ИП и ведущие частную практику адвокаты и нотариусы. Ее нужно заполнить, чтобы подтвердить свои доходы перед государством или получить налоговый вычет.

Проще всего заполнить декларацию 3-НДФЛ в личном кабинете на сайте Федеральной налоговой службы. Его можно зарегистрировать в налоговой инспекции по месту жительства. В личном кабинете вы также сможете отправлять и получать документы из налоговой, уплачивать некоторые налоги и подавать различные заявки. Некоторые операции в нем можно совершить без посещения инспекции.

Зайдя в личный кабинет, выберите раздел «Жизненные ситуации»-«Подать декларацию 3-НДФЛ». В нем вы можете создать новую декларацию, просмотреть список уже заполненных и отредактировать существующие. В подразделе «Подать декларацию 3-НДФЛ», вы найдете опцию «Заполнить онлайн». Далее, следуя подсказкам, вы без труда заполните декларацию и отправите ее в налоговую инспекцию.

Декларация 3-НДФЛ заполняется за прошедший год и подается до 30 апреля. Штраф за каждый месяц просрочки составит 5% от суммы налога, подлежащего уплате. Общая сумма штрафа не может превысить 30% от суммы налога, но она должна быть не менее 1000 рублей. Для оформления вычета за прошлый год декларацию можно подавать в любое время.

Александр Кожемякин

РБК, Коммерсантъ, Известия

Заполнить налоговую декларацию самому, даже если вы делали это раньше, довольно трудно. Поэтому, чтобы облегчить задачу, всегда сохраняйте данные и документы о своих доходах и расходах, за которые можно получить вычеты. Тогда вы сможете не только уточнить нужные сведения, но и подтвердить их перед ИФНС.

В других статьях #ВсеЗаймыОнлайн расскажет вам подробнее о вычетах, которые можно оформить по 3-НДФЛ. Вы узнаете, как они рассчитываются и на какие расходы распространяются. Кроме того, вы найдете примеры заполненных деклараций для каждого из них.

Итак, декларация 3-НДФЛ отражает ваши доходы и уплаченные на них налоги за предыдущий период. Правильно заполнить ее самому, особенно с первого раза, достаточно сложно. Эти правила помогут вам избежать ошибок:

- Заранее подготовьте документы, по которым будут считаться доходы, налоги и вычеты

- Попробуйте заполнить несколько пробных деклараций в программе на сайте налоговой

- Вначале заполните титульный лист, затем — листы А-И, потом — разделы 1 и 2

- Заполняйте только те листы, которые вам нужны для отрражения налогов или оформления налогового вычета

- Изучите образцы — они помогут вам правильно подготовить декларацию

При заполнении будьте внимательны, проверяйте данные и не допускайте ошибок или помарок. Тогда налоговая примет вашу декларацию для зачета налогов или предоставления вычета.

Опытный журналист, работал в большом количестве СМИ — от РБК и Коммерсантъ до Российской газеты и Известий. Хорошо разбирается в финансовой и связанных с ней тематиках, пишет новости и аналитические статьи.

alexkozhemyakin@vsezaimyonline.ru