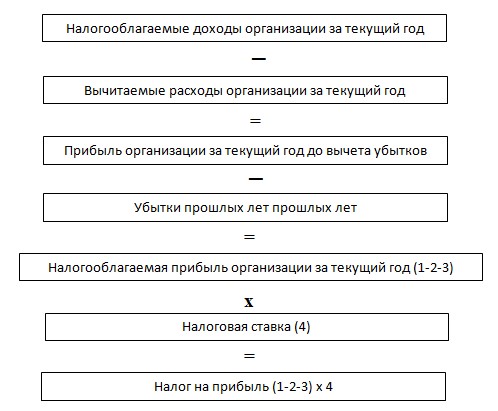

Общие моменты расчета НБ

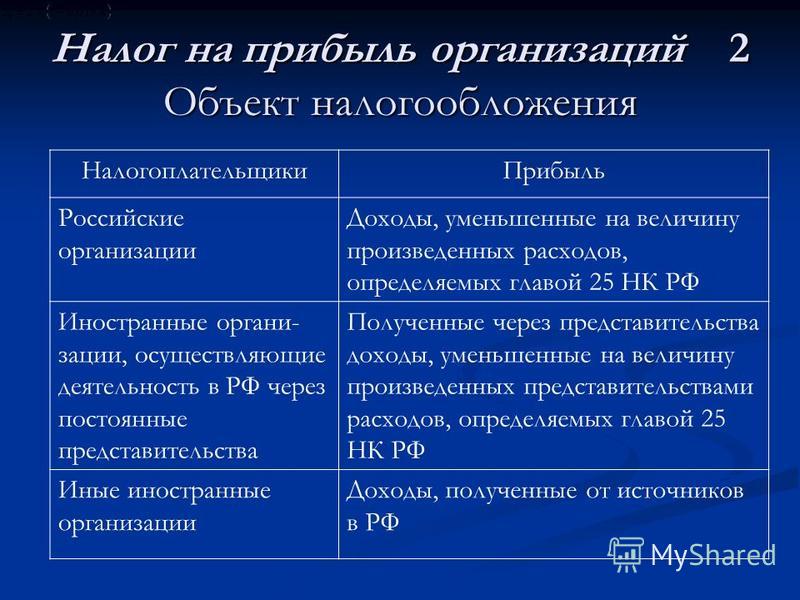

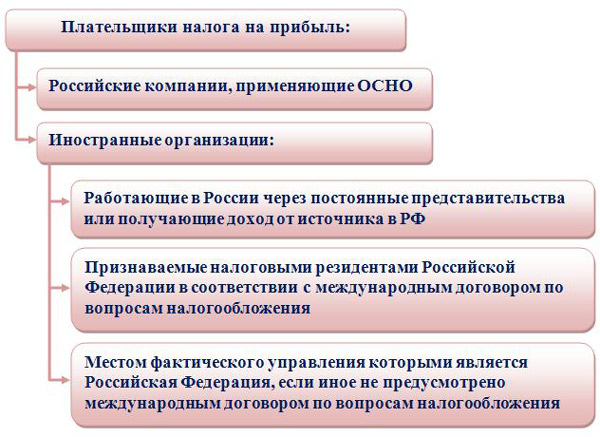

Налоговая база и способ определения этой величины регламентируются НК РФ. В зависимости от категории налогоплательщика различают несколько разновидностей исчисления НБ:

Компании занимаются расчетом НБ по окончанию отчетного периода, принимая во внимание информацию из реестров бухучета и официальных сведений о налогооблагаемых объектах. В случае выявления неточностей в начислении, принадлежащих к предыдущим периодам, проводится перерасчет НБ и величины налога к удержанию в текущем периоде

При отсутствии возможности достоверно определить временной промежуток, в котором были допущены неточности исчисления, уточняющая калькуляция должна быть сделана в период обнаружения оплошностей.

ИП, нотариусы и адвокаты, ведущие приватную практику, рассчитывают НБ по результатам каждого налогового периода. За основу берутся сведения из учета прибыли, затрат и хозяйственных операций.

Перечисленные нормы распространяются и на налоговых агентов, в качестве которых часто выступают работодатели. Оставшаяся категория налогоплательщиков — физлица, в качестве НБ используют данные о суммах перечисленных доходов и полученной прибыли, а также объектах налогообложения, принимавших участие в финансовом потоке.

Если налогоплательщиком является организация, в отличие от физлица она должна самостоятельно исчислить налог

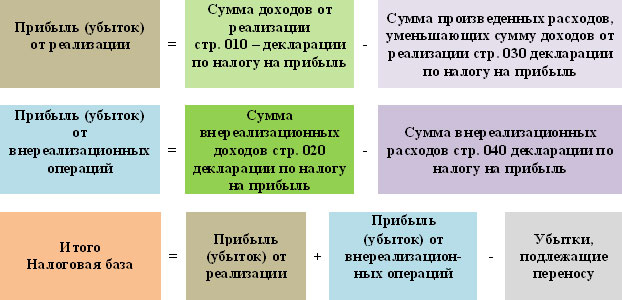

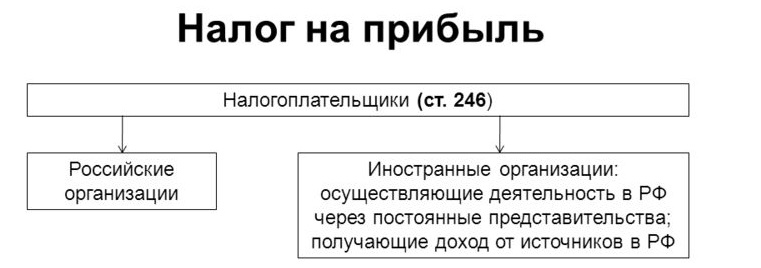

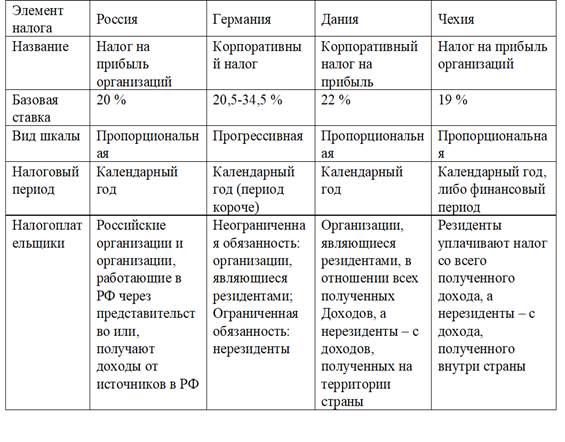

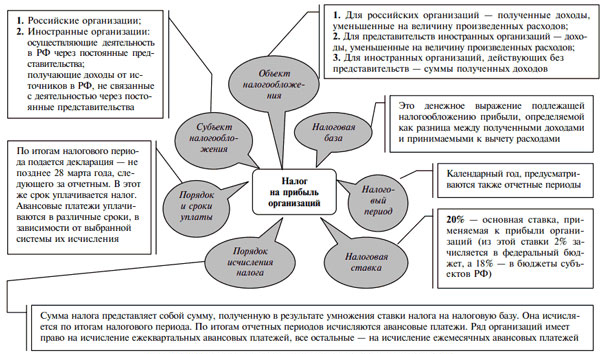

Налог на прибыль и соответствующая база

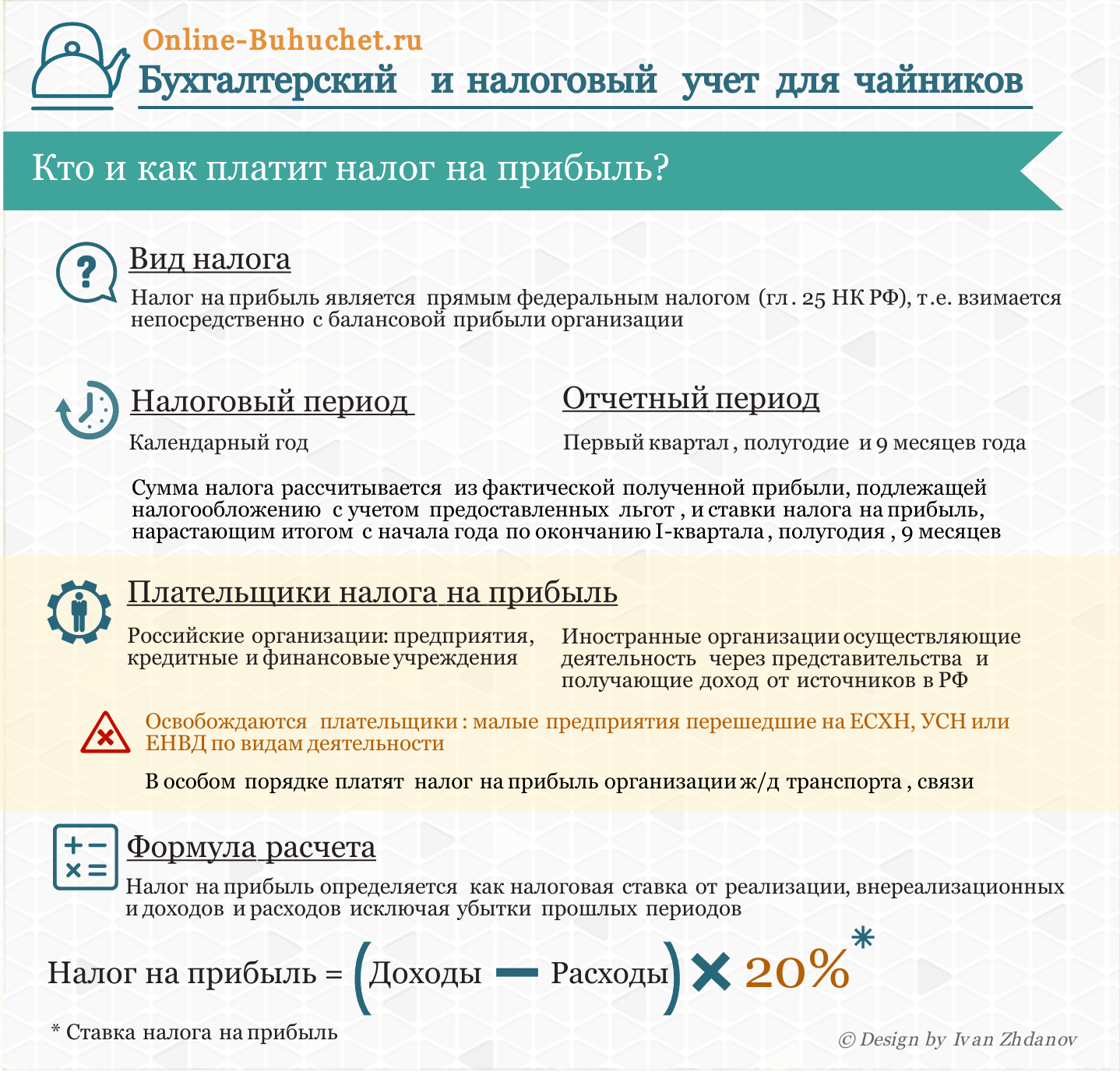

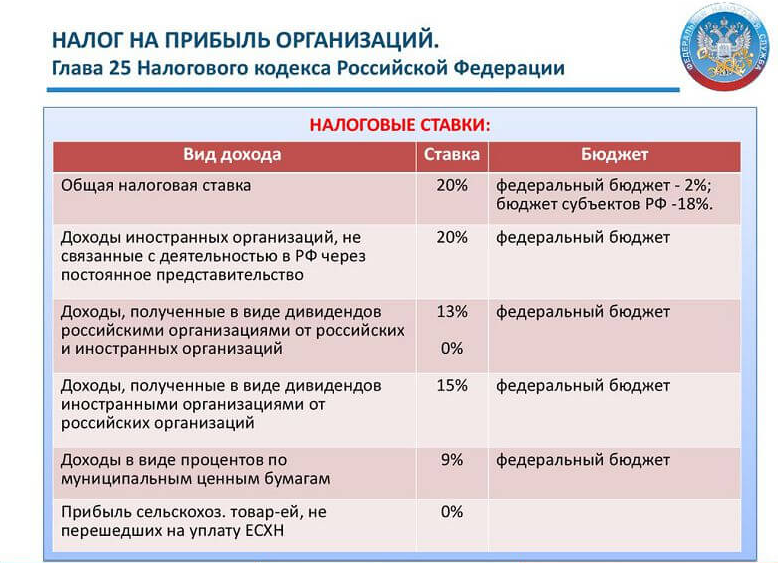

Продолжаем говорить о бизнесе. Сборы, которые платят предприниматели, ограничиваются далеко не только лишь одним НДС (который по факту платят не столько сами бизнесы, сколько их клиенты и покупатели). Налоговая база на прибыль, так же, как и НДС, исчисляется бизнесами регулярно. Разумеется, если фирма ведет работу не по ЕНВД и УСН. При этих налоговых режимах формулы подсчета сборов в казну совершенно иные. И налоговая база совсем другая. Как правило, при ЕНВД и УСН вести бизнес выгоднее, но в ряде случаев фирмы считают более целесообразным работать при общем режиме налогообложения. Он в данном случае сохраняет актуальность.

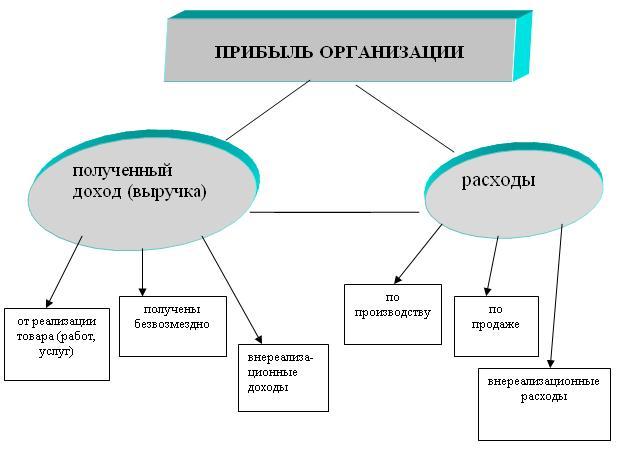

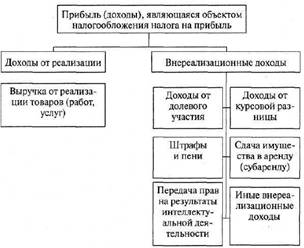

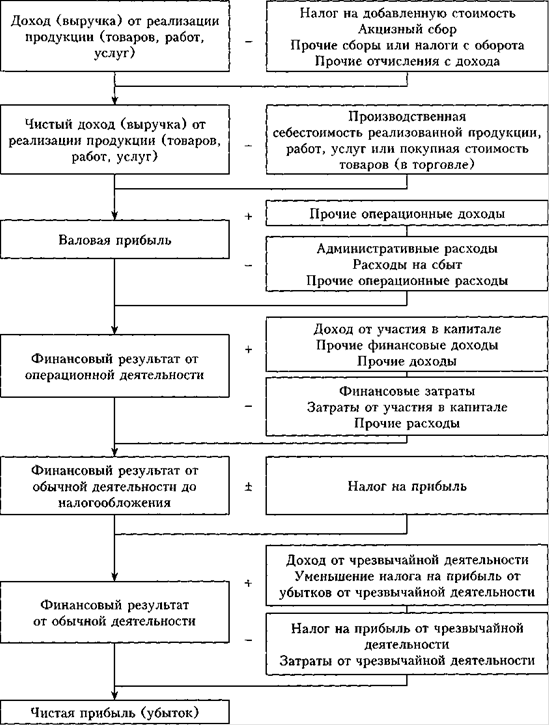

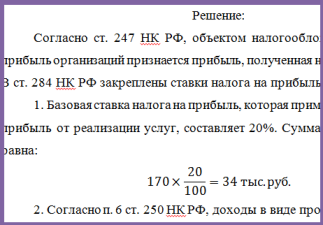

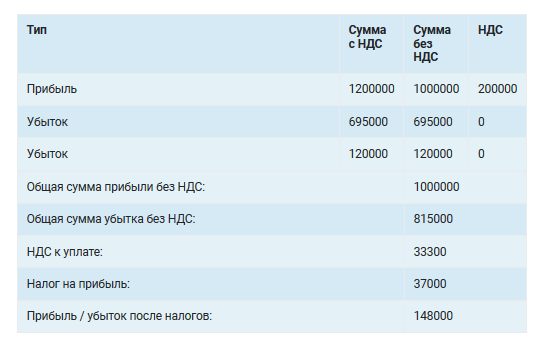

Налоговая база организаций, работающих по общей системе учета сборов, формируется, исходя из любого типа экономической выгоды, полученной фирмой в денежном виде или в натуральной форме (с последующей оценкой). Как правило, это выручка от реализации товаров, оказания услуг, выполнения работ, реализации имущественных прав. Предпринимателю следует, прежде всего, внимательно изучить 251-ю статью НК РФ, где содержится список доходов, которые можно не учитывать при подсчете базы для налога на прибыль.

Сумма выручки, полученная компанией, может быть уменьшена на величину сборов, предъявленных их плательщиками своим покупателям или клиентам. В числе таковых — рассмотренный нами НДС, а также акцизы. То есть, когда мы получаем 200 рублей за проданный шарф (если продолжать рассмотрение примера с магазином), то мы платим налог на прибыль, исходя из размера базы, из которой вычитается 15,25 руб. Эти средства уже перечислены нами в казну в качестве НДС.

Облагаемая сумма дохода и налоговая база это одно и тоже

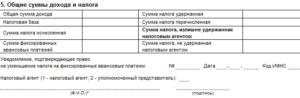

Какую конкретно сумму нужно указать? Облагаемая сумма дохода представляет собой разницу между полученной суммой дохода в целом за год от конкретного источника выплаты и суммой, на которую этот источник выплаты уменьшил налоговую базу по НДФЛ (к примеру, в случае предоставления работодателем работнику «детских», имущественных или социальных НДФЛ-вычетов). Поэтому, если физлицо декларирует свои доходы, с которых нужно уплатить НДФЛ (допустим, доход от сдачи квартиру в аренду), то, как правило, облагаемая сумма дохода равна сумме полученного за год дохода (стр.070 Листа А). Если же НДФЛ с доходов «физика» полностью удержан налоговым агентом, а это физлицо сдает 3-НДФЛ с целью получения вычета и возврата налога, то обычно облагаемая сумма дохода в 3-НДФЛ меньше общей суммы полученного дохода.

Облагаемая сумма дохода-это значение налоговой базы из справки 2 ндфл?

Онлайн-ККТ: кому можно не торопиться с покупкой кассы Отдельные представители бизнеса могут не применять онлайн-ККТ до 01.07.2019 года. Правда, для применения этой отсрочки есть ряд условий (режим налогообложения, вид деятельности, наличие/отсутствие работников).

Важно Так кто же вправе работать без кассы до середины следующего года?

- происходит заполнение формы, начинать необходимо с раздела «Задание условий»;

- пользователь должен заняться выбором вида декларации, в нашем случае это форма 3 НДФЛ, затем прописывается номер инспекции, ведущей учет вашей деятельности, ставится соответствующий код;

- на этом этапе осуществляется выбор признака налогоплательщика, а далее следует графа с доходами «Суммы, учитываемые справками о доходах ФЛ по договорам»;

- на следующем этапе стартует заполнение раздела с данными о декларанте, то есть о лице, подающем документ: нужно заполнить паспортные данные, личные сведения;

- открывается раздел «доходы в РФ», выбираем ставку в 13%, затем в источниках выплат необходимо выбрать соответствующие значения.

Далее заполнение осуществляется по общему порядку, в принципе, с внесением остальных сведений не должно возникнуть проблем.

Сумма облагаемого дохода и налоговая база — это одно и то же? в 3-ндфл

Что нужно сделать с 23 по 28 апреля На следующей неделе нас ждет целых 6 рабочих дней. Для успешного прохождения этого трудового марафона нужно правильно распределить свои силы.

А чтобы вам было проще распланировать свои дела на грядущую рабочую шестидневку и ничего не забыть, мы представляем вашему вниманию наши еженедельные бухгалтерские напоминания.

Внимание Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках

А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников.

Облагаемая сумма дохода в 3-ндфл

Пожалуйста, налоговая база и облагаемая сумма дохода это одно и то же? (я заполняю декларацию 3-НДФЛ) номер вопроса №10435520 прочитан 111 раз Срочная консультация юриста8 800 505-91-11 бесплатно

Здравствуйте!Нет,не одно и то же. Вопросы в личку после оплаты консультации Личная консультация

У Вас есть ответ на этот вопрос? Вы можете его оставить, нажав на кнопку Ответить Похожие вопросы Облагаемая сумма дохода это и есть налоговая база? (это для 3 ндфл) Я предприниматель! В 2004 году я сдавала декларацию 3-НДФЛ по ставке 13%,оплатила единый налог 13%!имеет ли право пенсионный фонд брать ещё налог по мимо 13% Заполняю декларацию 3 ндфл для получения вычета за покупку квартиры.

Облагаемая сумма дохода в 3 ндфл

При декларировании доходов физическим лицом (дохода от аренды собственности) облагаемая сумма равна величине, которая получена за год сдачи имущества. Это отражается по строке 070 на листе «А». Если же произошло полное удержание НДФЛ с доходов физического лица, то сдается 3 НДФЛ для удержания вычета.

В этом случае показатель облагаемой суммы составляет меньшую величину, нежели полученный доход. В каких единицах указывается общая сумма? Актуально указание денежной величины в рублях и копейках без необходимости точного округления.

У многих плательщиков налогов заполнение декларации в электронной форме не вызывает серьезных проблем.

Для людей, решивших воспользоваться этой возможностью впервые, существует определенный перечень действий, которым нужно следовать во избежание проблем и трудностей.

Компенсация за неиспользованный отпуск: десять с половиной месяцев идут за год При увольнении сотрудника, проработавшего в организации 11 месяцев, компенсацию за неиспользованный отпуск ему нужно выплатить как за полный рабочий год (п.28 Правил, утв. НКТ СССР 30.04.1930 № 169).

Так вот, на таких лиц нужно сдавать и СЗВ-М, и СЗВ-СТАЖ! При оплате «детских» больничных придется быть внимательнее Листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет будет оформляться на весь период болезни без каких-либо ограничений по срокам.

Но будьте внимательны: порядок оплаты «детского» больничного остался прежним!

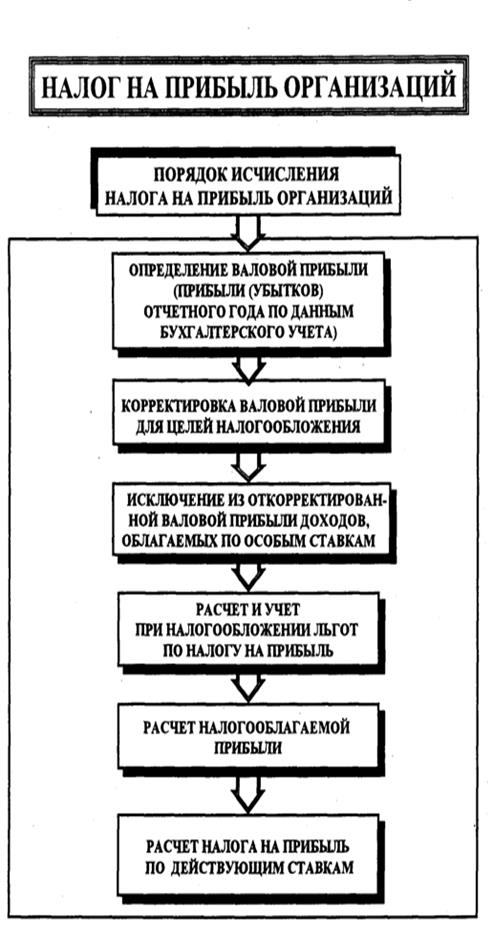

Порядок расчета налога

НДФЛ исчисляется в процентах от совокупного дохода физических лиц, иногда за вычетом документально подтвержденных расходов.

Налоговая база по НДФЛ. В налоговую базу по НДФЛ включают доходы в денежной или натуральной форме, а также доходы в виде материальной выгоды, например, с займов от работодателя под низкий процент. Доходы, которые не облагаются НДФЛ, в налоговую базу не входят.

Для разных видов доходов в налоговом кодексе предусмотрены разные налоговые ставки. Поэтому налоговая база рассчитывается отдельно по каждому виду доходов, к которому применяется одинаковая ставка. Например, отдельно считают с доходов от фриланса и отдельно — с выигрышей в рекламную лотерею.

По доходам, которые облагаются по ставке НДФЛ 13%, можно воспользоваться налоговыми вычетами. Это суммы, которые уменьшают налоговую базу.

Плательщики НДФЛ — физические лица. Для целей налогообложения — определения налоговой ставки — их делят на две группы:

- Налоговые резиденты.

- Налоговые нерезиденты.

Налоговые резиденты — это лица, которые фактически находятся в России не менее 183 календарных дней в течение 12 месяцев подряд. Те, кто находится в стране менее 183 дней, — налоговые нерезиденты. Гражданство значения не имеет.

Налоговые ставки НДФЛ для резидентов. Большинство доходов резидентов облагается по ставке НДФЛ 13%: зарплата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества, а также с января 2015 года — дивиденды.

Ставка НДФЛ 35% — максимальная для резидентов. Она применяется к доходам в виде:

- Стоимости выигрышей и призов в конкурсах, которые проводятся для рекламы товаров и услуг. Облагаются только доходы выше 4000 Р.

- Процентов по вкладам в банках на территории РФ и процентов по обращающимся облигациям российских организаций. Налогом облагается только часть процентов, например, по вкладам в иностранной валюте — сверх 9% годовых. Полный перечень есть в ст. 214.2 налогового кодекса.

- Материальной выгоды от экономии на процентах за пользование заемными средствами, если заем получен от взаимозависимой организации или работодателя и экономия на процентах является материальной помощью. Налогом облагается разница между суммой процентов по договору и суммой процентов: 9% годовых по займам в иностранной валюте и ⅔ ключевой ставки рефинансирования на дату уплаты процентов по займам в рублях. Есть исключения: например, ставка не применяется к выгоде, которая получена в течение беспроцентного периода. Полный перечень исключений — в подп. 1 п. 1 и п. 2 ст. 212 налогового кодекса.

- Платы за пользование деньгами членов кредитных потребительских кооперативов и проценты по займам сельскохозяйственным кредитным потребительским кооперативам от их членов. Налогом облагается разница между суммой доходов по договору и суммой доходов, исходя из действующей на тот момент ставки рефинансирования, увеличенной на 5%. В п. 2 ст. 214.2.1 налогового кодекса указаны случаи, когда такие доходы освобождают от налога.

НДФЛ по ставке 35% рассчитывают по каждой выплате отдельно, вычеты не применяют.

Налоговые ставки НДФЛ для нерезидентов. Нерезиденты платят НДФЛ по большей ставке — 30% по общему правилу.

Налог нерезиденты платят только с доходов от источников в РФ, которые не освобождены от налогообложения. С алиментов, пособий и премий НДФЛ не уплачивается.

Иногда ставка НДФЛ для нерезидентов меньше 30%: например, нерезиденты платят 15% с дивидендов, полученных от российских компаний.

НДФЛ 13% со своих доходов платят нерезиденты:

- Иностранцы, которые работают по патенту или являются высококвалифицированными специалистами — научными работниками, преподавателями, исследователями — по договору.

- Беженцы и люди, получившие в РФ временное убежище.

- Граждане стран ЕАЭС — Армении, Беларуси, Казахстана и Киргизии — которые работают по трудовому или гражданско-правовому договору.

- Россияне, обратно переехавшие в РФ по госпрограмме переселения соотечественников.

- Члены экипажей российских судов.

Способы учета и разновидности налоговой базы

Чтобы налоговую базу можно было использовать для исчисления налога, необходимо ознакомиться с вариантами ее образования. Разработано 2 метода формирования НБ:

Кассовый или метод присвоения. Под прибылью подразумевается каждая фактически полученная налогоплательщиком сумма за конкретный отчетный период. Расходами считаются выплаченные денежные средства

Для калькуляции НБ берутся во внимание лишь доходы или расходы, которые непосредственно связаны с налогоплательщиком: переданное в собственность имущество или перечисленные деньги на расчетный счет, например.

Накопительный. Любая сумма, которая обусловила право на получение дохода в конкретном отчетном периоде вне зависимости от ее фактического получения, будет считаться налогооблагаемой базой

Это может быть начисленная заработная плата или НДС в момент отгрузки товара. Определяющим фактором будет момент появления имущественных прав и обязательств. Фактический перевод денежных средств не берется в расчет. По такому же принципу рассчитывается НБ при калькуляции расходов.

Каждый налог, предусмотренный НК РФ, имеет свою налоговую базу

Таблица 2. НБ для разных видов налогов

| Вид налога | Основа для калькуляции налоговой базы |

|---|---|

| Акциз |

объем проданной продукции, которая при задействовании определенных ставок относится к подакцизной; денежный эквивалент подакцизных товаров по адвалорной ставке. |

| Имущество |

среднегодовая стоимость; кадастровая стоимость. |

| Земельный |

категория земли; назначение земельного участка. |

| Транспортный налог |

показатели лошадиных сил, указанные в техническом паспорте; вместимость в тоннах. |

| Для физических лиц |

любая прибыль, перечисленная работодателем в денежном или натуральном эквиваленте; доходы, полученные от реализации или сдачи имущества в аренду; прибыль, возникшая вследствие выигрыша в лотерею или процентов по вкладам. |

Корректность исчисления НБ находится в приоритете у сотрудников ИФНС. Правильность расчетов инспектируется во время проведения плановых и камеральных проверок. В случае выявления ошибок, способствующих увеличению базы, налоговая не задействует штрафные санкции и регистрирует данные, заявленные в отчетности либо декларациях. Если показатели были занижены, инспекторы самостоятельно осуществляют доначисление налога и в зависимости от ситуации применяют пеню или штраф. В случае возникновения сомнений в компетентности действий руководителя компании, уполномоченных лиц могут официально пригласить на комиссию по обсуждению легализации налоговой базы.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 110-68-15 (Москва) +7 (812) 317-72-80 (Санкт-Петербург)

Это быстро и бесплатно!

https://www.youtube.com/embed/

База и льготы

В частности, в Москве в первые годы после введения сборов, основанных на кадастровой стоимости, предусмотрены особого типа вычеты. Для квартир — это 20 кв.м., для комнат — 10, для домов — 50. Их можно использовать для сокращения доли в той формуле, что мы привели выше.

Приведем пример. Допустим, у нас есть квартира в Москве площадью 100 кв. м. и стоимостью 10 млн. руб. Согласно стандартной формуле без вычета, это и есть налоговая база. Расчет суммы к уплате в казну очень прост: мы берем от этой суммы 0,1%. Выходит, размер сбора составляет 10 тыс. руб. Но, согласно текущим послаблениям в столичном законодательстве, мы можем вычесть из 100 кв. м. ровно 20. Тем самым, мы уменьшаем свою «отчетную» долю во владении недвижимостью на 20%. В итоге, фактический размер сбора составит 8 тыс. руб.

Отметим также, что база данных налоговой инспекции в каждом городе содержит список лиц, освобожденных от обременений имущественного характера. К гражданам таких категорий относятся, как правило, те, кто в первоочередном порядке пользуется большинством других мер государственной поддержки. Например, это Герои Советского Союза, участники Великой Отечественной, специалисты, участвовавшие в ликвидации последствий Чернобыльской аварии.

Также многое зависит от типов недвижимости. Если по квартирам категорий людей, которым положены льготы, достаточно немного, то в отношении владения гаражами и многими другими типами строений законодатель дает ощутимо больше послаблений. Например, налоги в таких случаях не обязаны платить пенсионеры. Также налоговая база не начисляется, если человек владеет строением площадью менее пятидесяти квадратных метров.

Принципы исчисления в России налоговой базы

- Налоговая база и порядок определения её устанавливают Налоговый кодекс Российской Федерации (НК РФ).

- Налогоплательщики-организации налоговую базу исчисляют по результатам каждого налогового периода на основании данных регистров бухгалтерского учёта и (или) на основании других подтверждённых документально данных об объектах, которые подлежат налогообложению или связаны с налогообложением.

- При выявлении искажений (ошибок) в исчислении налоговой базы, которые относятся к прошлым отчётным (налоговым) периодам, в текущем отчётном (налоговом) периоде перерасчёт суммы налога и налоговой базы проводится за период, в котором были выполнены указанные искажения (ошибки). При невозможности определения периода выполнения искажений (ошибок) перерасчёт налоговой базы и суммы налога проводится за отчётный (налоговый) период, в котором выявлены искажения (ошибки).

- Нотариусы, индивидуальные предприниматели, которые занимаются частной практикой, адвокаты, которые учредили адвокатские кабинеты, вычисляют налоговую базу по результатам каждого налогового периода на основании данных учёта расходов и доходов и хозяйственных операций в порядке, который определяется Министерством финансов Российской Федерации. Вышеизложенные правила также распространяются на налоговых агентов.

- Остальные налогоплательщики — физические лица вычисляют налоговую базу на основании получаемых от организаций и (или) физических лиц в установленных случаях данных о суммах доходов, выплаченных им, об объектах налогового обложения и данных объектов налогообложения, производимого по произвольным формам, собственного учёта полученных доходов.

Налоговая база при реализации услуг, товаров, работ определяется самостоятельно налогоплательщиком зависимо от особенностей реализации приобретенных на стороне или произведенных им услуг, товаров, работ.

При ввозе на таможенную территорию РФ товаров налоговая база налогоплательщиком определяется, учитывая установленные особенности. При передаче товаров, реализации, оказании, выполнении услуг, работ по разным налоговым ставкам налоговая база отдельно определяется по каждому типу услуг, товаров, работ, облагаемых по различным ставкам. При использовании одинаковых ставок НДС налоговую базу определяют суммарно по всем типам операций, которые облагаются по данной ставке. Выручка от реализации услуг, товаров, работ при установлении налоговой базы определяется, учитывая все доходы налогоплательщика, связанные с расчетами по уплате указанных услуг, товаров, работ, которые получены им в натуральной или денежной формах, в том числе оплату ценными бумагами. Расходы (выручку) налогоплательщика в иностранной валюте пересчитывают в рубли по курсу Центрального банка РФ соответственно на дату реализации услуг, товаров, работ или на дату фактического проведения расходов. Доходы учитывают в случае возможности их оценки и в той мере, в какой их возможно оценить.

Основные функции налогов

«Грабёж и вымогательство», скульптура, посвящённая британскому департаменту государственных сборов королевства

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контролирующую.

- Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов. Проще говоря, это сбор налогов в пользу государства. Благодаря данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства. Все остальные функции налогообложения — производные от фискальной. Во всяком случае, наряду с чисто финансово-фискальными целями налоги могут преследовать и другие, например экономические или социальные. Иначе говоря, финансовые цели, будучи самыми существенными, не являются исключительными.

- Распределительная (социальная) функция налогообложения — состоит в перераспределении общественных доходов (происходит передача средств в пользу более слабых и незащищённых категорий граждан за счёт возложения налогового бремени на более сильные категории населения).

-

Регулирующая функция налогообложения — направлена на решение посредством налоговых механизмов тех или иных задач экономической политики государства. По мнению выдающегося английского экономиста Джона Кейнса, налоги существуют в обществе исключительно для регулирования экономических отношений. В рамках регулирующей функции налогообложения выделяют три подфункции: стимулирующую, дестимулирующую и воспроизводственную.

- Стимулирующая подфункция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

- Дестимулирующая подфункция налогообложения — направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов.

- Воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду и т. д.

Определение понятия и сопутствующая терминология

Эта категория является неотъемлемой частью налога.

Налоговая база — величина, участвующая в калькуляции налоговой суммы к удержанию.

Таблица 1. Наиболее часто встречающиеся понятия в контексте НБ

| Термин | Определение | Разновидности |

|---|---|---|

| Налоговый период | Временной отрезок, на протяжении которого формируется НБ и размер налога к перечислению | |

| Налоговая ставка | Инструмент, используемый для вычисления суммы к удержанию. Применяется к единице налогообложения | По сумме налога: равные; твердые; процентные. По степени изменяемости: общие; повышенные; экономические. По содержанию: маргинальные; фактические; экономические. |

| Налоговые льготы | Возможность налогового послабления, разработанная НК РФ |

изъятия; скидки; кредит. |

| Налоговый вычет | Компенсация ранее перечисленного налога на определенных условиях |

стандартный; имущественный; социальный; профессиональный. |

| Налоговые каникулы | Освобождение от перечисления средств в государственную казну в течение согласованного временного отрезка |

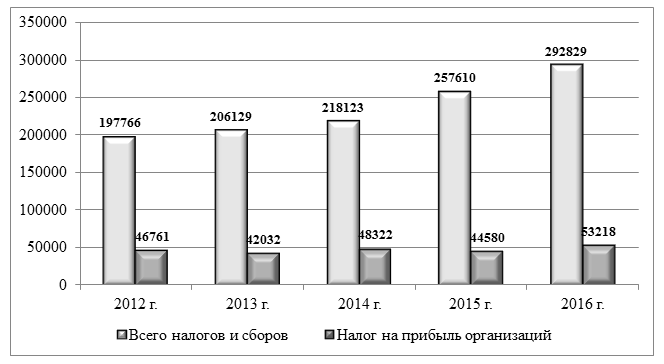

Миллиарды

Порядок и особенности определения налоговой базы

Подсчет налоговой базы в зависимости от категории лиц производится:

- Юридическими лицами – на основании данных бухгалтерского или налогового учета.

- Индивидуальными предпринимателями – по результатам показателей книги учета доходов и расходов.

- Физическими лицами – по данным кадастров или величин полученных доходов.

Организации рассчитывают базу самостоятельно, ИП и физические лица используют для расчета обязательств собственные данные и расчеты, произведенные ИФНС территориальной принадлежности.

На имущество

- По среднегодовой стоимости. Данные принимаются по показателям бухгалтерского учета, выведенным на начало месяца.

- По данным кадастра. Обложению по кадастровой стоимости подлежат объекты торгового, общехозяйственного назначения, установленные субъектом Федерации специальным перечнем. Об отнесении объектов к облагаемым налогоплательщики узнают из официальных вестников регионов.

Данные величины налоговой базы для исчисления земельного налога берутся из государственного кадастра. Стоимость участка определяется региональными органами в зависимости от категории земель и назначении участка.

Цена регулярно пересчитывается и принимается на начало года. Налоговая база исчисляется исходя из стоимости метра участка, умноженного на общую площадь территории.

Организации рассчитывают базу и уплачивают налог самостоятельно. Физические лица получают данные от налоговых органов.

Плательщиками транспортного налога являются владельцы транспортных средств. Для техники, зарегистрированной в ГИБДД, основанием для определения налоговой базы служат показатели лошадиных сил техпаспорта. Если данные указаны в кВт, показатель переводится в лошадиные силы.

Налоговая база для несамоходных средств определяется в тоннах вместимости, для ряда технических средств база установлена за единицу транспорта. При наличии нескольких транспортных средств база рассчитывается по каждой единице отдельно.

Для физических лиц

Налогообложению физических лиц подвергаются:

- Доходы, полученные от работодателя. Налоговой базой служат все виды доходов, полученные в денежной или натуральной форме. Учет, налогообложение и перечисление в бюджет осуществляет работодатель, выступающий по отношению к наемному работнику агентом.

- Доходы, полученные от продажи имущества. Налоговой базой служит доход, сниженный на предоставленные законодательством льготы. Расчет и уплату налога в бюджет производит сам налогоплательщик.

- Пассивные доходы, полученные от выигрыша в лотереи, процентов по вкладам или реализации иных договорных отношений.

- Налоговые базы, возникшие при наличии в собственности имущества – недвижимости, транспорта, земельного участка. В основе расчета базы лежит физический показатель. Расчет налога производит ИФНС на основании базы, полученной по данным кадастров.

Понятие и процедура легализации налоговой базы

Правильности расчета налоговой базы Инспекция ФНС уделяет большой внимание при проведении проверок. При наличии ошибок, приводящих к увеличению базы, инспекторы не применяют санкции и принимают показатель в величине, указанной налогоплательщиком

В случае занижения налоговой базы инспекторы производят доначисление налога с одновременной уплатой пени и штрафа.

Определение несоответствия данных фактическим может быть выявлено камерально, по показателям отчетности. В случае возникновения у ИФНС сомнений руководителя предприятия вызывают на комиссию по легализации налоговой базы.

К числу показателей, определяющих повод для вызова на комиссию с последующей инициацией проверки, относят убытки, полученные компанией в течение нескольких периодов, низкая нагрузка по уплате НДС и часто проводимые возмещения из бюджета.

Основные виды налоговых ставок

По способу начисления налоговые ставки бывают четырех видов: твердые, пропорциональные, прогрессивные и регрессивные.

Твёрдые налоговые ставки устанавливаются в абсолютной сумме на единицу (иногда весь объект) обложения независимо от размеров налоговой базы (например, транспортный налог). Такую ставку еще называют реальным налогом.

Твердые ставки достаточно просты с точки зрения исчисления налогоплательщиком и контроля со стороны налоговых органов. Указанные ставки применяются в тех случаях, когда налоговая база представляет собой любую количественную характеристику объекта налогообложения, за исключением стоимостной характеристики. Вместе с тем существенный недостаток этого вида ставки состоит в том, что в условиях инфляции необходимо эту ставку периодически повышать, чтобы сохранить должный уровень изъятия имущества в виде налога.

Пропорциональная налоговая ставка выражается в определенном проценте от налогооблагаемой базы независимо от ее объема (например, налог на прибыль, НДС, налог на имущество).

Также пример пропорциональной налоговой ставки является налоговая ставка налога на доходы физических лиц, которая составляет 13 процентов.

Пропорциональные ставки применяются в случаях использования стоимостных характеристик объекта налогообложения в качестве налоговой базы. Ставки достаточно универсальны, поскольку при сохранении общей государственной политики налогообложения не требуют индексации.

Прогрессивная налоговая ставка возрастает по мере увеличения роста налоговой базы.

Есть два типа прогрессивной ставки: простая и сложная.

При простой прогрессии величина ставки растет при увеличении налоговой базы для всей суммы дохода.

При сложной прогрессии налогооблагаемая база делится на части, на каждую из которых начисляется налог по собственной ставке. При этом ставка повышается не для всего дохода, а лишь его части, которая увеличилась относительно предыдущего налогового периода.

Регрессивная налоговая ставка уменьшается по мере увеличения роста налоговой базы. Регрессивные налоговые ставки необходимы тогда, когда государство старается стимулировать подобный рост.