Чем занимаются финансовые компании

Финансовые компании перераспределяют денежные потоки. Их активы — это вклады населения и юридических лиц, которые потом в виде кредитов переходят к другим участникам рынка. Они занимаются выпуском ценных бумаг, инвестированием средств в привлекательные проекты, консультированием участников рынка, оценкой и расчетом рисков. Форма организации может быть акционерной или кооперативной.

Типы финансовых компаний:

- работающая с ценными бумагами;

- выдающая кредиты для покупки продовольственных товаров;

- занимающаяся коммерческим кредитованием;

- предоставляющая ссуды заемщикам.

Принцип существования кредитных кооперативов заключается во взаимном кредитовании. Ломбарды получают прибыль от выдачи краткосрочных займов под залог движимого имущества и хранения драгоценностей. Лизинговые компании предоставляют собственное оборудование в аренду с последующим выкупом. Страховые компании оформляют страховые полисы. Их клиентами являются и физические, и юридические лица.

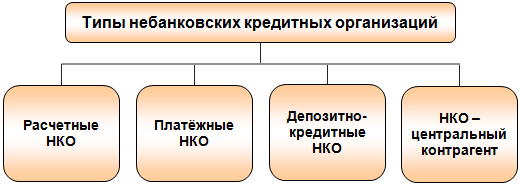

Небанковские кредитные организации

Небанковские кредитные учреждения – это коммерческие предприятия, которые могут на основании лицензии совершать отдельные банковские операции. Принцип работы сводится к расчётным операциям, поскольку такие структуры имеют гораздо меньше полномочий, чем банковские финансовые организации. Примеры данной группы компаний следующие:

- Страховые компании. Принцип функционирования сводится к выдаче долговых обязательств, используемых клиентами для покрытия непредвиденных издержек, перечень которых оговаривается в контракте. Для приобретения этих долговых обязательств клиенты уплачивают страховую премию. Разница между поступлениями страховых взносов и выплатами страховщиком возмещений (если, конечно, такие случатся), а также административными расходами компании составляет прибыль СК.

- Пенсионные фонды на протяжении определённого времени собирают денежные взносы от клиентов, формируя и накапливая оборотный капитал. По достижении пенсионного возраста клиенту из накопленных сбережений полагается ежемесячная выплата пособий. При этом респонденту открывается личный накопительный счёт, который лишь отражает сумму взносов, но не даёт права воспользоваться ими в полном объёме. Величина вознаграждений высчитывается на основе общепринятой формулы и имеет временные ограничения. Пенсионные фонды могут функционировать и как финансовые организации России государственного сектора, и как частные коммерческие компании.

- Ломбарды работают в сфере личного финансирования и выдают мелкие потребительские кредиты. Ссуда выдаётся под залог только ювелирных изделий и ценных материальных вещей, которые в случае невозврата долга изымаются и продаются на аукционах. До момента истечения срока действия кредита ломбард не имеет права распоряжаться заложенным имуществом, при этом организация обязана обеспечить сохранность вещей. Доход в данном случае составляет не только выручка от проданных украшений, но и от процент на выданную ссуду, то есть клиент должен возвратить не только сумму кредита, но и фиксированный процент.

Современные финансовые организации, их виды и функции

Некоторые отличительные характеристики участников денежных отношений, а также особенности предоставления ими услуг позволили классифицировать их на несколько групп. На уровне любого современного государства могут быть следующие формы финансовых организаций:

- Банки – посреднические организации, в обороте которых действуют высоколиквидные активы: деньги (электронные, наличные) и ценные бумаги.

- Небанковские кредитные организации – косвенно участвуют в перераспределении сбережений. Их сферой деятельности является скорее узкоспециализированный финансовый менеджмент доходов клиентов.

- Инвестиционные компании – выполняют оценку экономических рисков и определяют наиболее привлекательные сферы вложений.

- Кредитные союзы – оказывают ссудо-сберегательные услуги членам сообщества. Отличаются от коммерческих компаний тем, что не преследуют цель получения прибыли

Банкротство

Банкротство кредитных организаций урегулировано параграфом 4.1 главы IX закона № 127-ФЗ.

К признакам несостоятельности отнесены (ст. 189.8 закона № 127-ФЗ):

- неспособность удовлетворить требования кредиторов (в т. ч. по оплате труда и уплате налогов);

- истечение 14 дней с даты, когда такие обязательства должны были быть исполнены;

- нехватка стоимости активов для погашения задолженности.

Важно! Согласно ст. 189.13 закона № 127-ФЗ при рассмотрении судами данной категории дел применяется только конкурсное производство

Такие процедуры, как наблюдение, финансовое оздоровление, внешнее управление и мировое соглашение, не используются.

Законодательством предусмотрен целый ряд мер по предупреждению банкротства. Так, ЦБ вправе применить к организации, находящейся в кризисном положении, следующие меры:

- Переложить управление на временную администрацию в случаях, предусмотренных ст. 189.26 закона № 395-I. Например, если неисполнение требований превышает 7 дней по причине нехватки средств на счетах.

- Требовать реорганизации в случаях, определенных ст. 189.45 закона № 127-ФЗ. Например, когда норматив текущей ликвидности, утвержденный ЦБ, за последний месяц нарушается более чем на 20%.

Особый режим имеют системно значимые кредитные организации, ухудшение финансового состояния которых может привести к значительным проблемам в экономике. Например — ПАО «Сбербанк». К таким организациям предъявляют повышенные требования, а также усиленнные меры поддержки (ст. 57 закона № 86-ФЗ).

Рекомендуем! Дополнительно по теме можно ознакомиться со статьей «ВС РФ определил, когда кредитная организация имеет право инициировать банкротство без наличия вступившего в силу судебного акта».

***

Кредитная организация — определение такой компании дано в законе № 395-I. Это хозяйственное общество, осуществляющее банковские операции в соответствии с полученной от ЦБ лицензией. Для них установлен повышенный размер уставного капитала. В тяжелой экономической ситуации эти организации получают дополнительную поддержку.

Полный и бесплатный доступ к системе на 2 дня.

Основные финансовые организации мира

Конечно, для функционирования мировых валютно-финансовых отношений МФО и МБРР недостаточно. Эффективность международных экономических взаимоотношений обеспечивается следующими институтами:

- Международная ассоциация развития (МАР), выдающая кредиты развивающимся странам на льготных условиях.

- Международная финансовая корпорация — поддерживает частный сектор государств.

- Международное агентство по инвестиционным гарантиям — регулирует потоки инвестиций в развивающихся странах.

- Банк международных расчётов — проводит международные финансово-валютные операции между центробанками разных государств.

Наряду с общемировыми международными финансовыми институтами имеются и региональные:

- Европейский банк реконструкции и развития — привлекает инвестиции в европейский экономический регион, а также осуществляет кредиторскую деятельность.

- Европейское финансовое общество — осуществляет банковскую деятельность в европейском регионе.

- Европейский инвестиционный банк.

- Азиатский банк развития — предоставляет льготные кредиты азиатским странам.

- Африканский банк развития.

- Межамериканский банк развития.

- Лига арабских государств — обеспечивает эффективное экономическое взаимоотношение арабских стран.

Принцип работы финансовой компании

Деятельность финансовых компаний строится на:

- привлечении средств по депозитным операциям,

- выпуске ценных бумаг,

- получении кредитов в крупных банках,

- создании актива, состоящего из материальных и денежных взносов учредителей;

- получении доходов от собственных операций.

Регистрация финансовой компании несколько сложнее, чем обычного ООО или ФОП. Чтобы зарегистрировать фин компанию рекомендуем обратиться к специалистам из «Элионорум» (Киев).

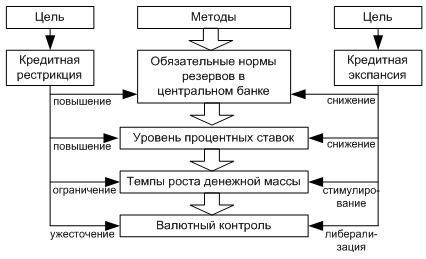

Прибыль кредитной организации также зависит от колебания процентных ставок на финансовом рынке.

Компании, работающие с ценными бумагами, занимаются посреднической и коммерческой деятельностью, вкладывают средства в выгодные инвестиционные проекты. Для снижения риска банкротства работают с акциями сразу нескольких компаний.

Банки открывают и ведут счета юридических и физических лиц, принимают вклады и выдают потребительские и ипотечные кредиты на определенный срок с условием возврата с процентами. Эти кредитно-финансовые организации инвестируют средства в закладные, то есть выдают кредиты под залог недвижимости.

Торговые финансовые организации предоставляют кредит для покупки товаров у определенного продавца или производителя. Крупные торговые корпорации создают зависимые от них финансовые организации, для удобства потребителей оформляющие рассрочку на товар на месте покупки.

Компании, занимающиеся потребительским кредитованием, предоставляют кредиты на покупку товаров длительного пользования или услуг в рассрочку, выдают ссуды мелким предпринимателям и розничным торговцам. К ним обращаются те, кому кредит в банке не доступен.

Организации, финансирующие бизнес, дают ссуды предприятиям и организациям, скупают обязательства, занимаются лизингом — покупают технику и оборудование для сдачи в аренду и последующего выкупа.

Небанковские кредитно-финансовые организации занимаются в основном сберегательными операциями. Открывают депозитный счет на вкладчиков, которые становятся их акционерами и получают от этого прибыль. Привлеченными средствами кредитуют заемщиков под залог недвижимости. Также эти компании выдают потребительские кредиты и выполняют некоторые другие финансовые операции.

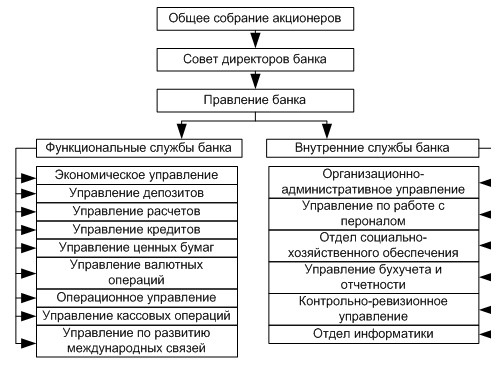

Банки, их особенности и виды

Банковская финансовая организация – это посредник, который помогает «продавать» деньги либо товар/услугу, оказывает услуги консультационного характера в области денежных вложений. Таким образом, можно выделить три вида банков:

- Банк личного финансирования – это коммерческое учреждение, предоставляющее денежные ссуды населению или экономическим агентам за фиксированное вознаграждение. Проценты по выданным кредитам, уплачиваемые клиентами, составляют основную статью доходов коммерческих банков. Расходами этих кредитных компаний выступают проценты по депозитам (вложениям клиентов). Именно депозиты вкладчиков формируют большую часть оборотного капитала банка.

- Банк финансирования продаж. Услугой данного вида учреждения является посредничество в продаже товаров длительного пользования в рассрочку. При этом предложение и сама реализация товара осуществляется не банком, а торговой компанией. Банк лишь курирует вопрос оплаты покупки.

- Инвестиционный банк — это участник национальной и международной финансовых систем. Его клиентами являются юридические лица и даже правительство государства. Главной задачей инвестиционного института является привлечение инвестиций в различные отрасли экономики, а также посредничество при перепродаже бизнеса и в области совершении сделок с ценными бумагами.

Разделение коммерческих банков по предложенному варианту является довольно условным, поскольку большинство кредитных организаций охватывают все известные направления деятельности: и финансирование, и инвестиционный финансовый менеджмент.

Разновидности организаций кредитного спектра

Традиционно под словосочетанием «кредитное учреждение» понимается банк. На самом же деле, к категории данных организаций относятся не только банки, но и:

- небанковские организации;

- прочие финансовые компании.

Все они имеют право предоставлять клиентам денежные средства под проценты на условиях обязательного возврата. Основная разница между этими типами компаний заключается в перечне операций, в принципе доступных им для выполнения. Так, банки, помимо кредитования частных клиентов и компаний, имеют право производить расчетно-кассовые операции, открывать и вести счета, заниматься реализацией валюты и драгоценных металлов, и т. д. Естественно, каждый из производимых ими видов деятельности должен быть лицензирован.

Небанковские организации (НКО) могут реализовывать только небольшую часть операций из доступных банкам. Чаще всего они выбирают именно предоставление клиентам заемных средств. Иным финансовым компаниям, как правило, разрешается выполнять только одну банковскую операцию (либо несколько, но менее 10). Такая компания не может быть зарегистрирована как банк, но тем не менее, получить лицензию на свою деятельность обязана. Чаще всего в данном формате работают компании, предоставляющие расчетно-кассовые услуги, а также инкассационные компании.

Часто от лиц, не связанных с экономикой, можно услышать вопрос о том, чем кредитная организация отличается от банка. Из сказанного выше ясно, что этот вопрос не совсем корректен. Банк – это та же кредитная организация, только имеющая больше полномочий, чем остальные. В частности, у банка есть законное право на привлечение денежных средств от физ- и юрлиц, и размещение привлеченных финансов под гарантию исключительно собственного имени. Оплату вложения полученных средств банки производят за свой счет, тогда как более мелкие компании пользуются для этого заемными капиталами либо закладывают данные расходы в комиссию клиентов.

Функции финансовых компаний

По сути, финансовые компании выполняют посреднические функции по перераспределению денежных средств. Их текущими активами являются депозиты, принимаемые за определённое вознаграждение от населения и юридических лиц, которые впоследствии под видом займов «продаются» другим участникам кредитных отношений. Конечно, это примитивная модель механизма функционирования финансовых посредников, однако принцип её остаётся общим, меняется лишь масштаб, форма и участники сделки. Таким образом, кредитные учреждения выполняют следующие функции:

- Участие в образовании и функционировании рынка денежных средств и ценных бумаг.

- Перераспределение денежных доходов в виде сбережений населения, то есть их трансформация в инвестиционные средства.

- Консультирование участников экономических отношений и финансовый менеджмент.

- Оценка и минимизация рисков.

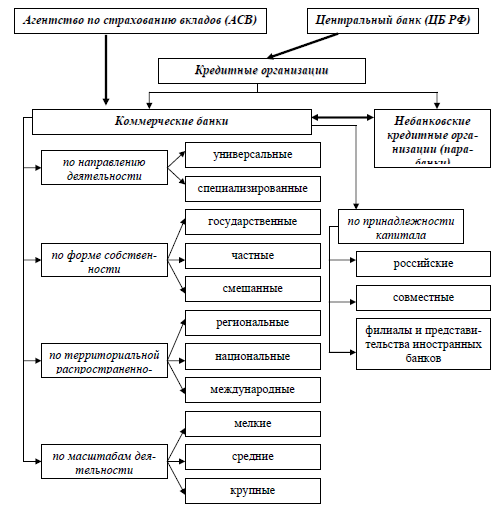

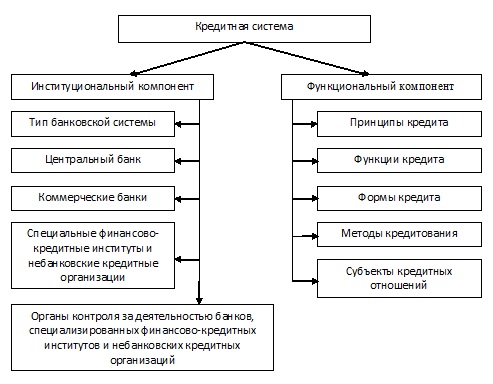

Виды КО

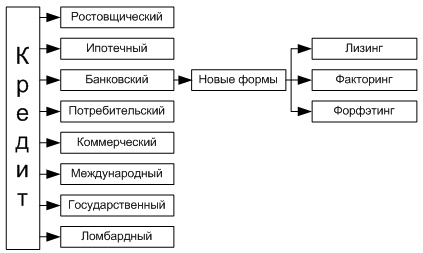

Существует несколько видов кредитных организаций, которые делятся по следующим признакам:

- территориальность (региональные/федеральные);

- место регистрации (российские/иностранные);

- количество проведённых финансовых операций (банковские/небанковские).

Несмотря на название, не все КО имеют право оказывать услуги по кредитованию. Немного подробнее о видах кредитных организаций:

| Вид | Описание |

| Банк | Оказывает полный спектр финансовых услуг. Банк может быть универсальным или специализированным. В настоящее время в России всем банковским организациям выданы универсальные лицензии, но планируется специализация региональных банков. Банки имеют право заниматься кредитованием и привлечением вкладов населения |

| Иностранный банк | Являются банковскими кредитными организациями, соответствующими законодательству страны, на территории которой они зарегистрированы. Банк считается иностранным в отношении российского законодательства, если он зарегистрирован в другой стране, но функционирует на российской территории.

Иностранные банки предоставляют все банковские услуги бизнесу и населению на базе созданного ранее отечественного банковского учреждения. Для того, чтобы работать в РФ, сначала нужно приобрести капитал какой-либо российской финансовой компании |

| Небанковская кредитная организация | Такие учреждения могут получить лицензию на некоторые виды финансовых услуг (не больше десяти). Чаще всего они являются расчётными, платёжными или депозитно-кредитными небанковскими организациями, которые бывают нескольких типов:

1. РНКО (расчётными НКО), торгующими ценными бумагами на фондовых рынках и покупающими/продающими иностранную валюту. Могут быть:

РНКО предоставляют услуги в основном индивидуальным предпринимателям и юридическим лицам; 2. ПНКО (платёжными НКО). Обладают более узкими полномочиями, переводят денежные средства без открытия банковского счёта. Например, электронные кошельки (QIWI, Яндекс. Деньги и др.); 3. НДКО. Небанковскими депозитно-кредитными организациями привлекаются займы и выдаются кредиты. Могут быть:

|

| Прочие КО | Это юридические лица, имеющие право предоставлять одну или несколько финансовых услуг (к примеру, инкассаторы, факторинговые фирмы и т. д.) |

Небанковские кредитные организации обладают намного меньшими возможностями и полномочиями в сравнении с банками. Зато им требуется значительно меньший размер уставного капитала. Чтобы открыть небанковское финансовое учреждение необходимо более 90 млн. рублей (для открытия банка – 300 миллионов рублей). Однако, ограничения перечня предоставляемых услуг являются преимуществом для НКО, так как способствуют повышению устойчивости к рискам, способным подкосить самую надёжную и стабильную банковскую организацию.

Инвестиционные институты

Инвестиционная финансовая организация – это учреждение, специализирующееся на привлечении вложений респондентов (инвесторов). Объектом инвестиций являются ценные бумаги (акции, облигации, векселя). Стоимость их может варьироваться в зависимости от текущей рыночной ситуации. Разновидности данной группы организаций:

- Брокеры и дилеры — посредники в совершении сделок купли-продажи ценных бумаг, осуществляющие свою деятельность на основе лицензии.

- Инвестиционные компании — образуют некое сообщество, члены которого доверяют компании управление их инвестициями. Подобный союз благодаря инвестиционным портфелям позволяет сводить риски отдельных инвесторов на нет.

- Инвестиционный фонд – посредник между кредитором и заёмщиком, отличается от обычных брокеров тем, что выпускает собственные долговые обязательства, мобилизованные в объекты, подлежащие приватизации других компаний. Доход от продажи своих ценных бумаг фонд направляет на покупку облигаций других организаций. Разница между продажей и покупкой этих ЦБ и составляет доход фонда, а образовавшаяся прибыль в конце отчётного года в виде дивидендов распределяется между его членами.

- Фондовая биржа – это рынок ценных бумаг, который, собственно, их и выпускает и обеспечивает условия для совершения сделок с акциями, векселями.

Необходимость создания МФО

Великая Депрессия, имевшая место в 30-х годах прошлого столетия, развал европейского регионального рынка вследствие Второй мировой войны, отказ большинства стран от золотого стандарта, многочисленные региональные и мировые кризисы в поствоенное время послужили предпосылками создания единой централизованной системы регулирования валютных межгосударственных отношений.

Таким образом, в 1944 г., в результате переговоров, в которых участвовали 29 стран, было принято решение о создании новой валютной системы – Международного валютного фонда (МФО). В качестве исполнительного органа был создан Международный банк реконструкции и развития (МБРР).

Небанковские Кредитные организации: понятие и виды. Понятие и признаки кредитной организации

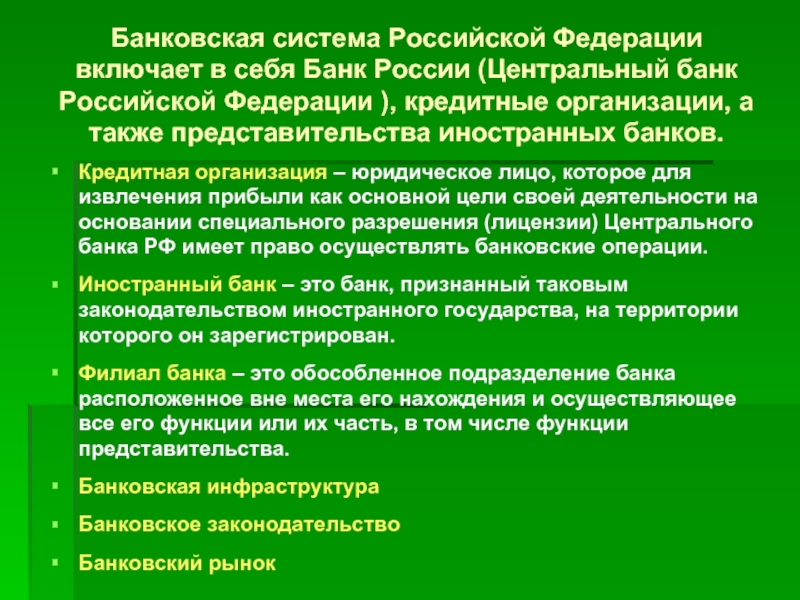

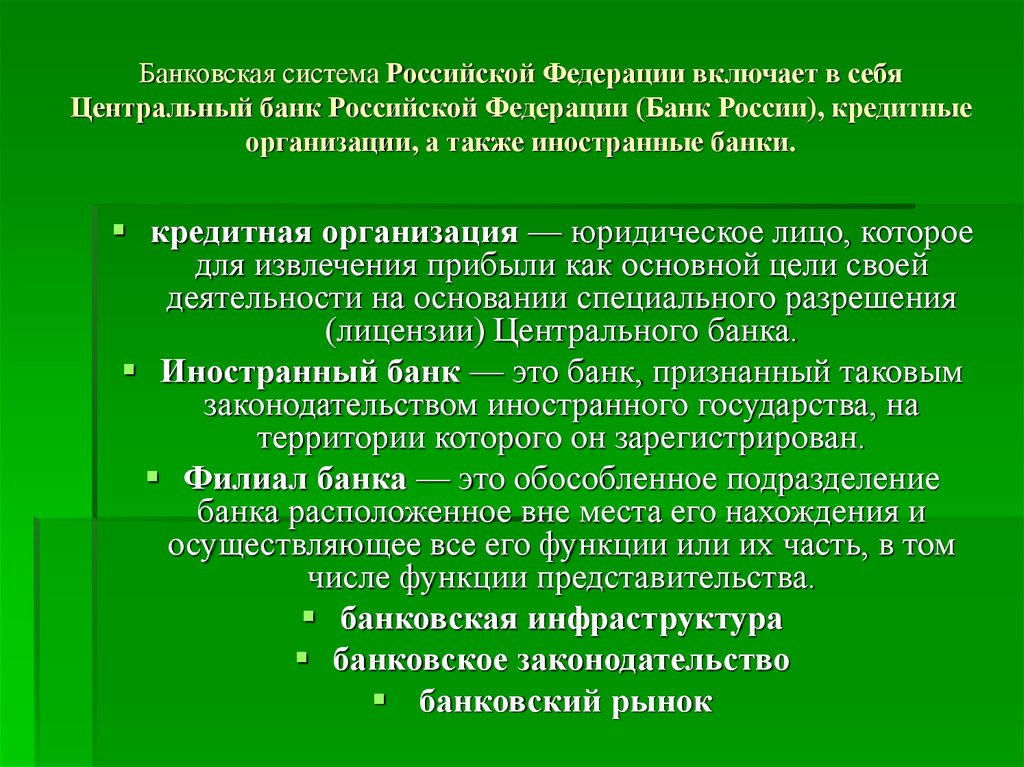

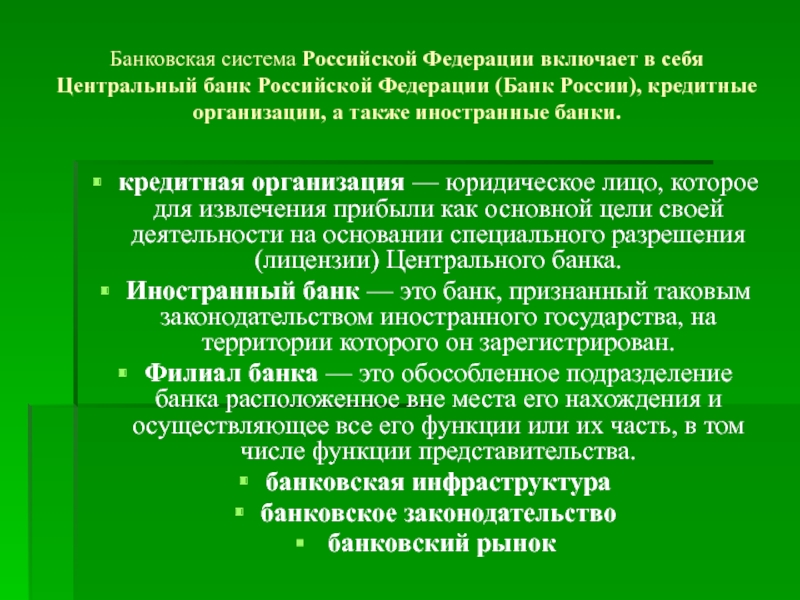

Кредитной организациейпризнается

юридическое лицо, которое для извлечения

прибыли как основной цели своей

деятельности на основании специального

разрешения (лицензии) Центрального

банка РФ имеет право осуществлять

банковские операции, предусмотренные

Федеральным законом. Кредитная организация

образуется на основе любой формы

собственности как хозяйственное

общество.

Существует две разновидности кредитных

организаций:

1) банковские кредитные организации

(банки) – кредитные организации,

которые имеют исключительное право

осуществлять в совокупности следующие

банковские операции: привлечение во

вклады денежных средств физических и

юридических лиц, размещение указанных

средств от своего имени и за свой счет

на условиях возвратности, платности,

срочности, открытие и ведение банковских

счетов физических и юридических лиц;

2) небанковские кредитные организации

– кредитные организации, имеющие право

осуществлять отдельные банковские

операции, предусмотренные Федеральным

законом «О банках и банковской

деятельности». Допустимые сочетания

банковских операций для небанковских

кредитных организаций устанавливаются

Банком России.

Основными признаками кредитной

организацииявляются следующие:

1) кредитная организация является

коммерческим юридическим лицом. Этот

вывод следует из указания законодателя

на основную цель деятельности кредитной

организации – извлечение прибыли;

2) кредитная организация может быть

создана только в строго определенной

законом организационно-правовой форме

– хозяйственного общества. В соответствии

с ГК РФ к хозяйственным обществам

относятся общество с ограниченной

ответственностью, общество с дополнительной

ответственностью, закрытое акционерное

общество и открытое акционерное общество;

3) кредитная организация осуществляет

только ту деятельность, которая законом

отнесена к банковской. Кредитная

организация не имеет права осуществлять

производственную, страховую и торговую

деятельность;

4) право осуществлять банковскую

деятельность возникает у кредитной

организации только после получения

специального разрешения (лицензии)

Банка России;

5) кредитная организация может быть

создана на основе любой формы собственности,

т. е. государственной, частной и иных

форм собственности;

6) кредитная организация является

элементом банковской системы РФ.

Эти признаки являются общими для всех

кредитных организаций.

Кредитная организация, помимо

банковских операций,вправе осуществлять

следующие сделки:

1) выдачу поручительств за третьих

лиц, предусматривающих исполнение

обязательств в денежной форме;

2) приобретение права требования от

третьих лиц исполнения обязательств в

денежной форме;

3) доверительное управление денежными

средствами и иным имуществом по договору

с физическими и юридическими лицами;

4) осуществление операций с драгоценными

металлами и драгоценными камнями в

соответствии с законодательством

Российской Федерации;

5) предоставление в аренду физическим

и юридическим лицам специальных помещений

или находящихся в них сейфов для хранения

документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и

информационных услуг.

8) иные сделки в соответствии с

законодательством РФ.

Кредитные союзы

Кредитные кооперативы относятся к числу небанковских кредитных организаций, но вследствие того, что подобная организация не преследует получение прибыли, её можно отнести в отдельную группу. Принцип работы союза базируется на финансовой взаимопомощи членов-участников.

Разновидностью кредитных союзов являются кассы взаимопомощи, которые могут быть основаны группой физических и юридических лиц по одному общему признаку, например территориальному. Кредитные союзы, так же как и коммерческие банки, выдают ссуды под процент и принимают вклады в виде депозитов. Разница заключается только в том, что эти услуги доступны только членам кооператива, а процент от выданных займов распределяется между участниками пропорционально их вкладам.