Что такое высшая нервная деятельность?

Под высшей нервной деятельностью понимают:

- рефлексы (как условные, так и безусловные);

- высшие функции психики, обеспечивающие адаптацию в условиях природы и окружающей среды.

Ещё И.М. Сеченов, русский физиолог, неоднократно высказывал гипотезу о том, что высшие отделы мозга имеют рефлекторный принцип работы. В дальнейшем эта гипотеза получила практическое подтверждение, и о рефлексах учёные стали говорить применительно к деятельности нашей психики. Немного позже И.П. Павловым был разработан способ условных рефлексов, позволяющий объективно оценить функции высшей деятельности мозга.

Согласно учению И.П. Павлова, все рефлексы можно разделить на две большие группы:

- безусловные;

- условные.

К условным рефлексам относят ряд врождённых реакций, которые передаются по наследству. Подавляющее большинство безусловных рефлексов проявляются у живых организмов после их появления на свет. Условные рефлексы называют видовыми, потому что они есть у каждого представителя определённого биологического вида. Они не угасают и функционируют в течение всего жизненного цикла живого существа.

В создании безусловных рефлексов принимают непосредственное участие низшие звенья центральной нервной системы в виде:

- мозгового ствола;

- ядер подкорки;

- спинного мозга.

БР появляются как ответная реакция на определённые раздражители внешней среды, оказывающие влияние на ограниченное поле рецепторов.

В отличие от безусловных рефлексов, с которыми мы появляемся на свет, условнорефлекторные реакции мы получаем с опытом, когда начинаем адаптироваться к природе и социуму. Это ряд приобретённых реакций, не видовых, а индивидуальных. Набор условных рефлексов у отдельных представителей вида может быть разным. Если безусловные рефлексы постоянны и не угасают на протяжении жизни (кашель, чихание и т.д.), условные (слюноотделение, выработанные автоматические навыки) могут угасать в зависимости от конкретной ситуации. За образование условных рефлексов отвечает кора больших полушарий мозга, а рецептивные поля у них имеют связь с любыми потенциальными раздражителями.

Различают как простые, так и сложные безусловные рефлексы. Сложные реакции называют инстинктами. Их главная отличительная черта состоит в том, что одна реакция следует за другой по принципу «цепочки».

Условные рефлексы не менее сложны, чем инстинкты и также имеют много компонентов в своей основе. Базой для их выработки служат безусловные рефлексы и раздражители, предшествующие ранее.

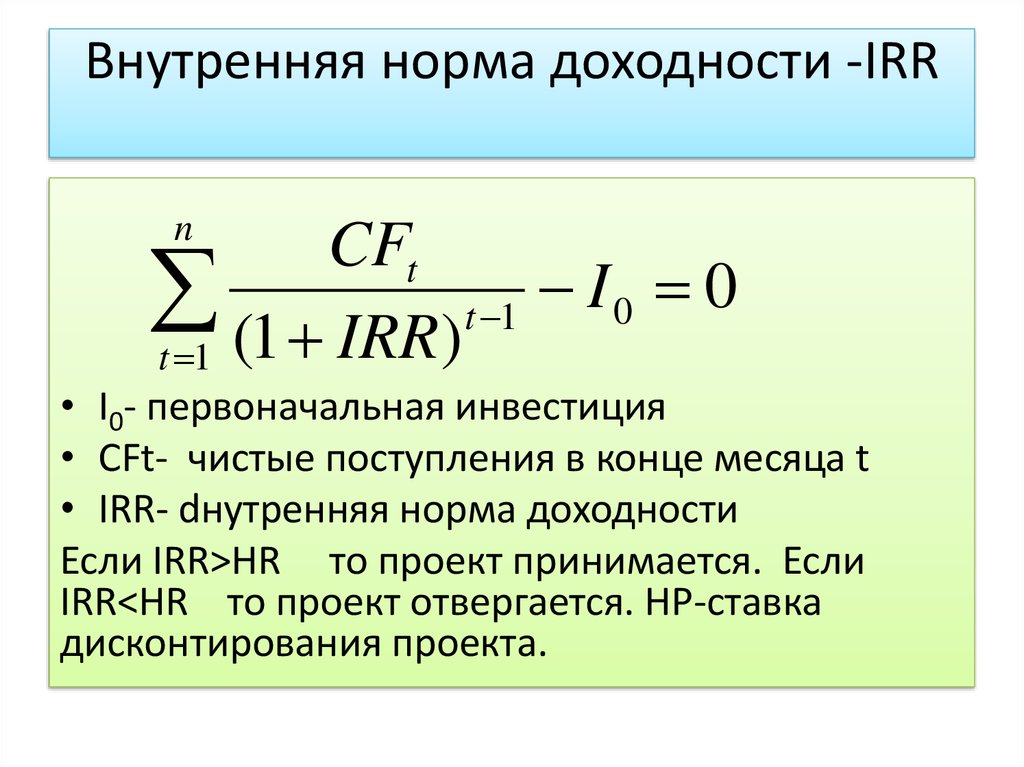

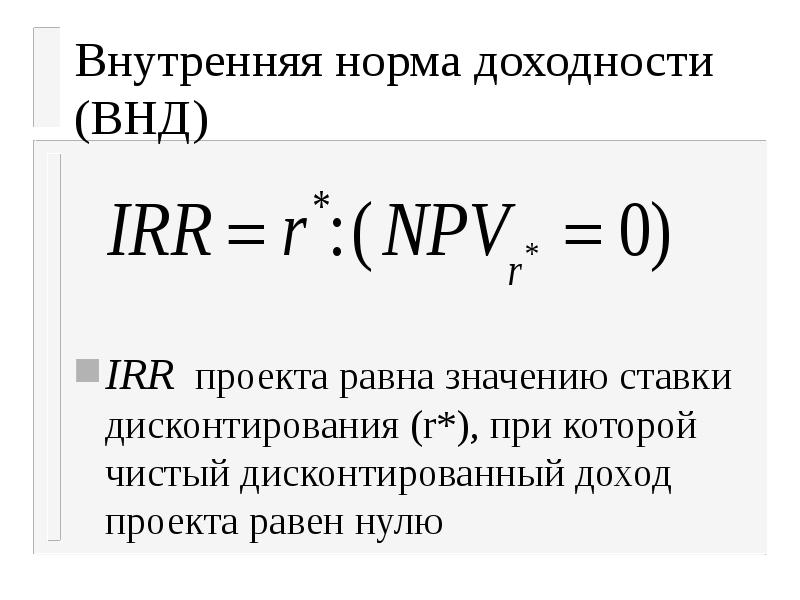

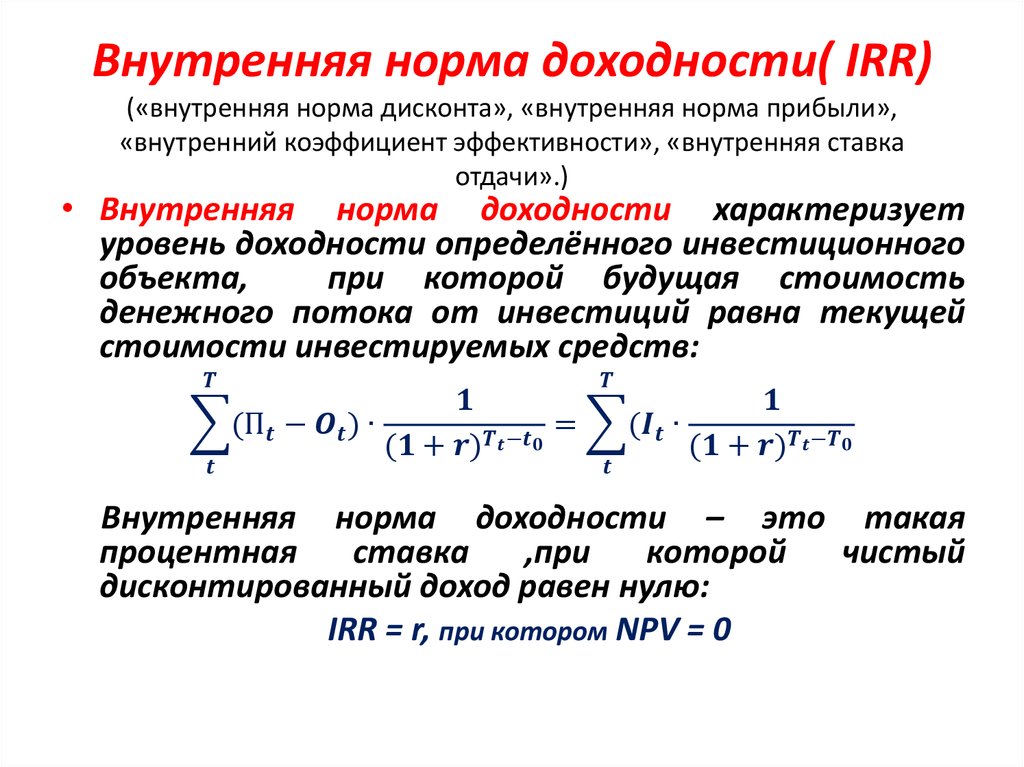

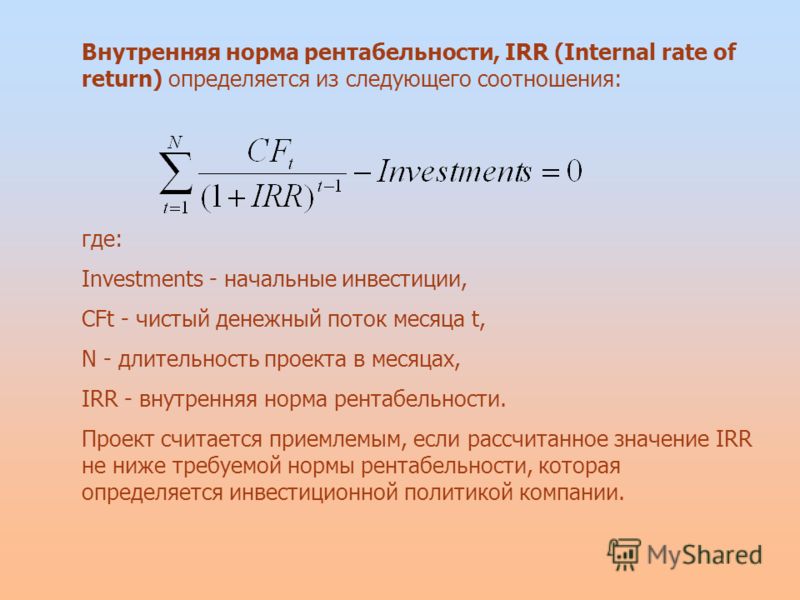

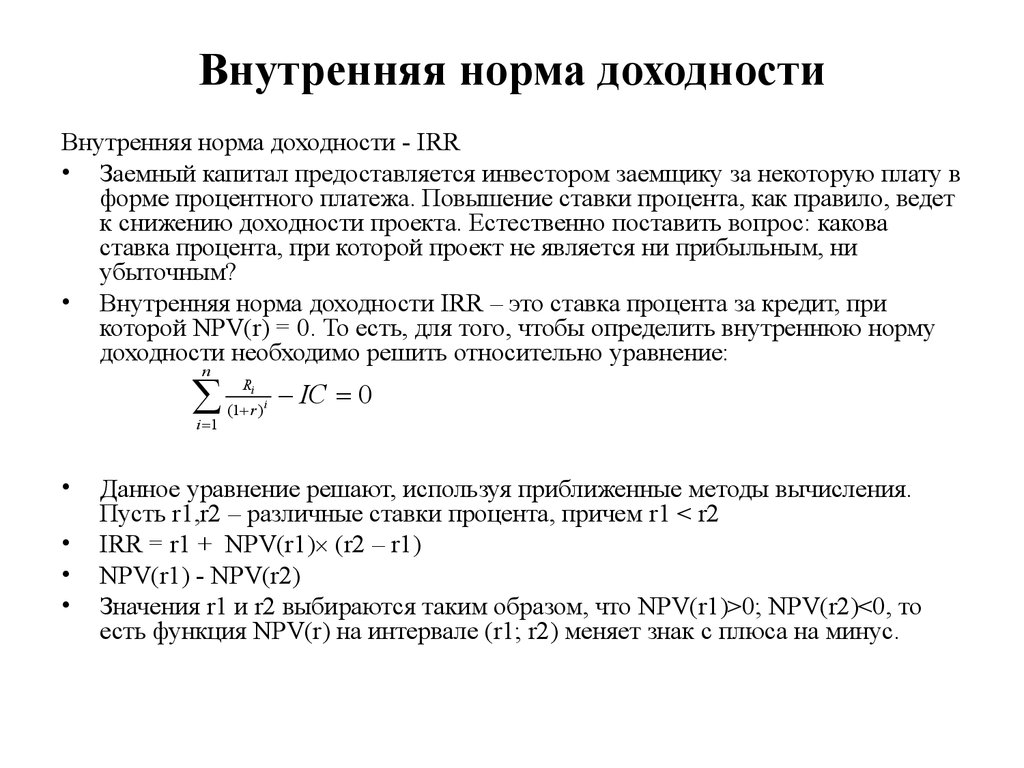

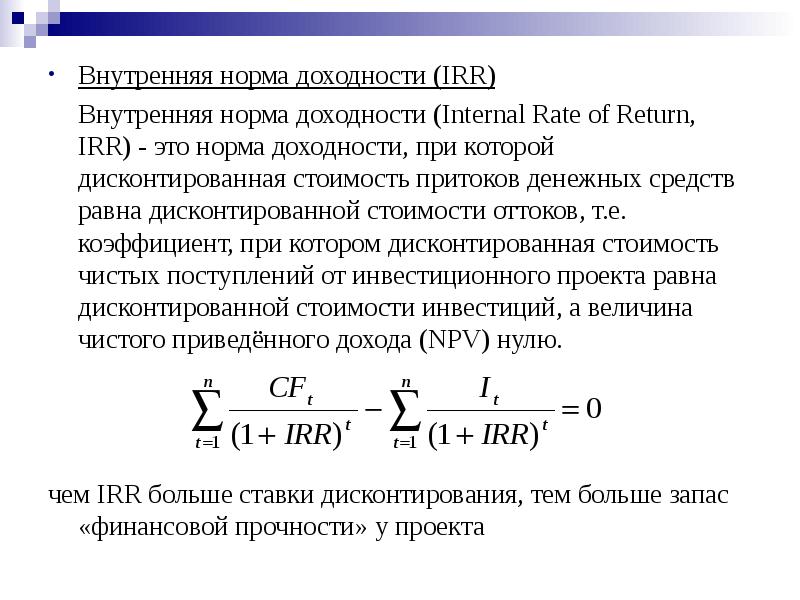

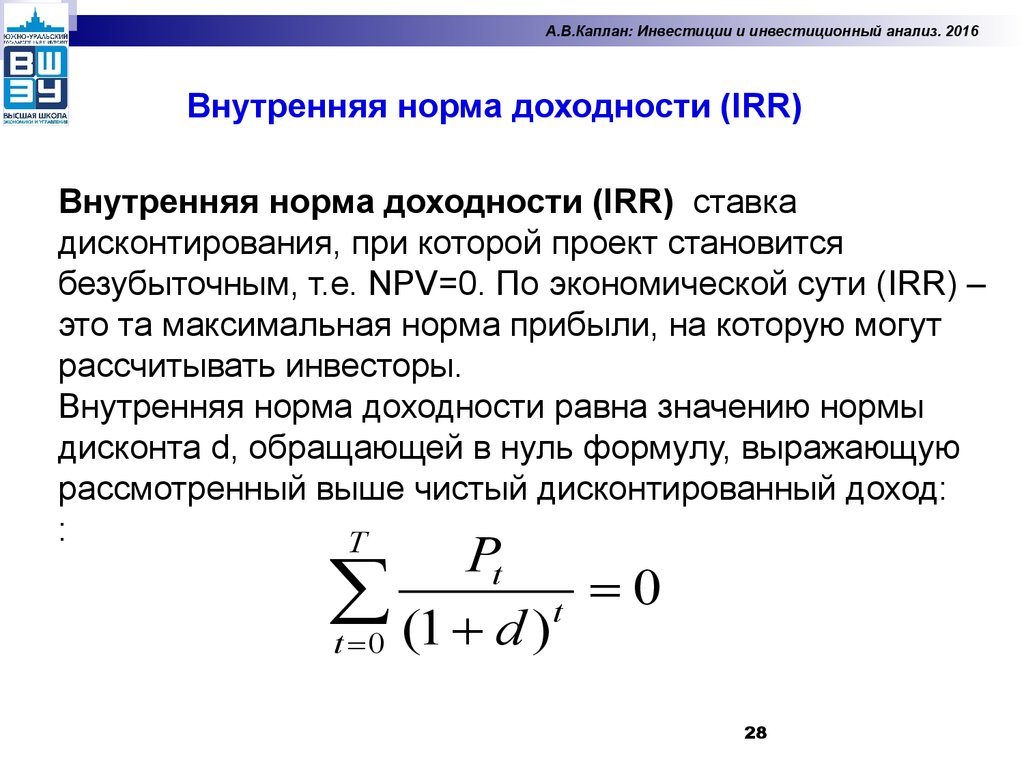

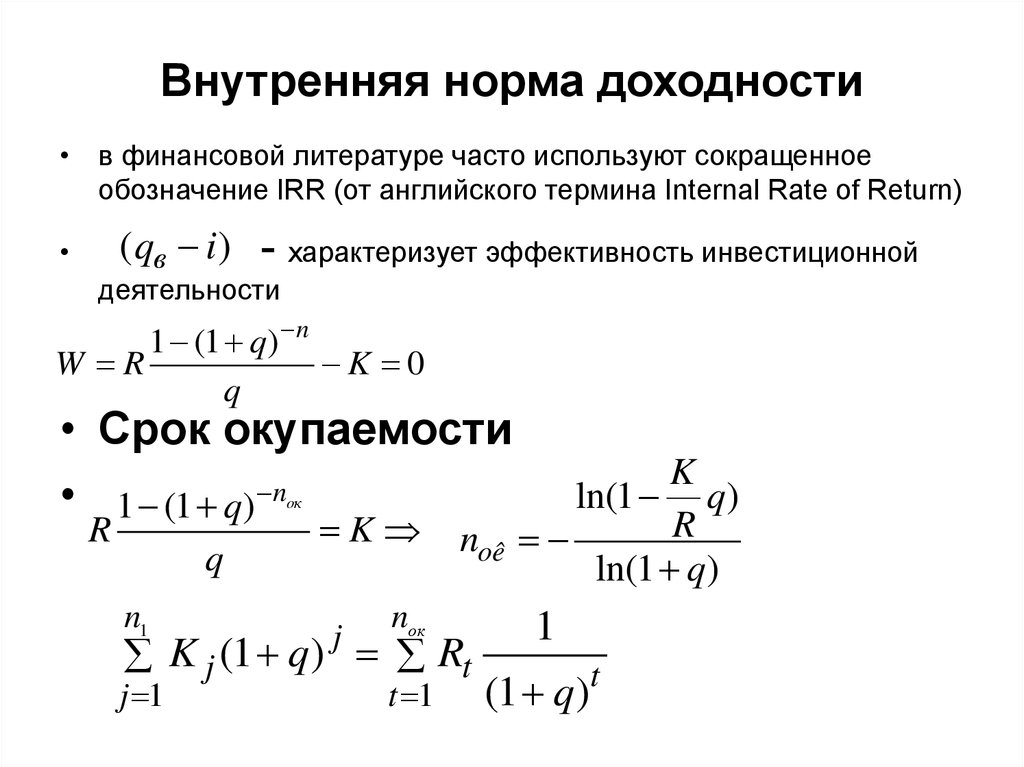

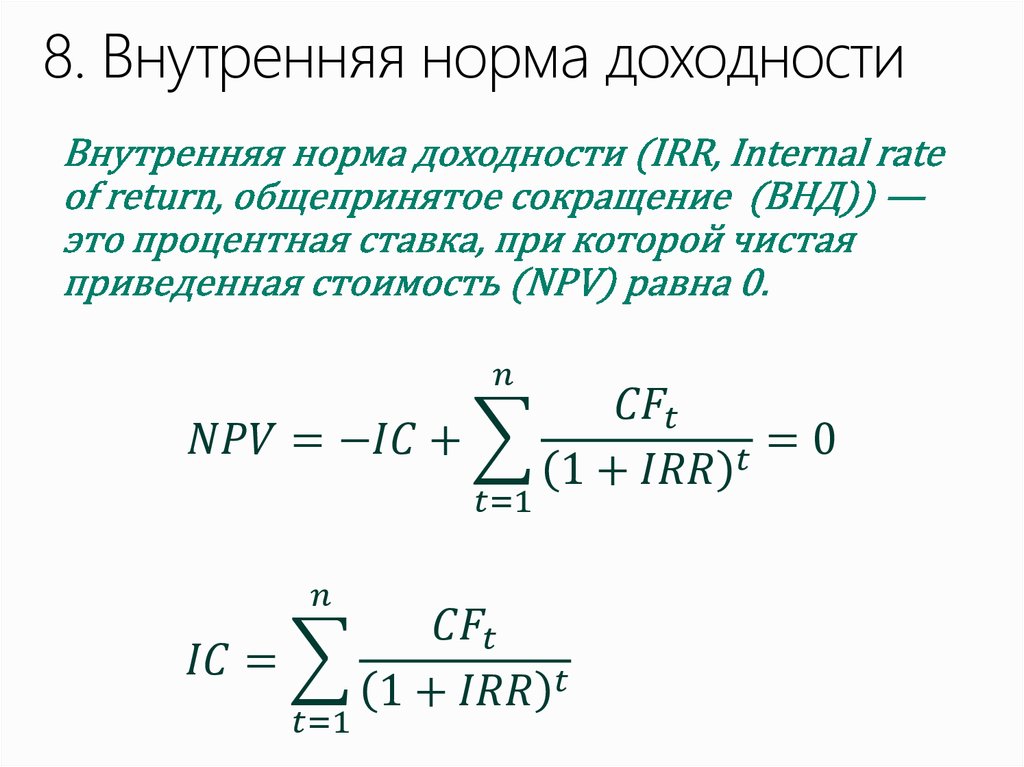

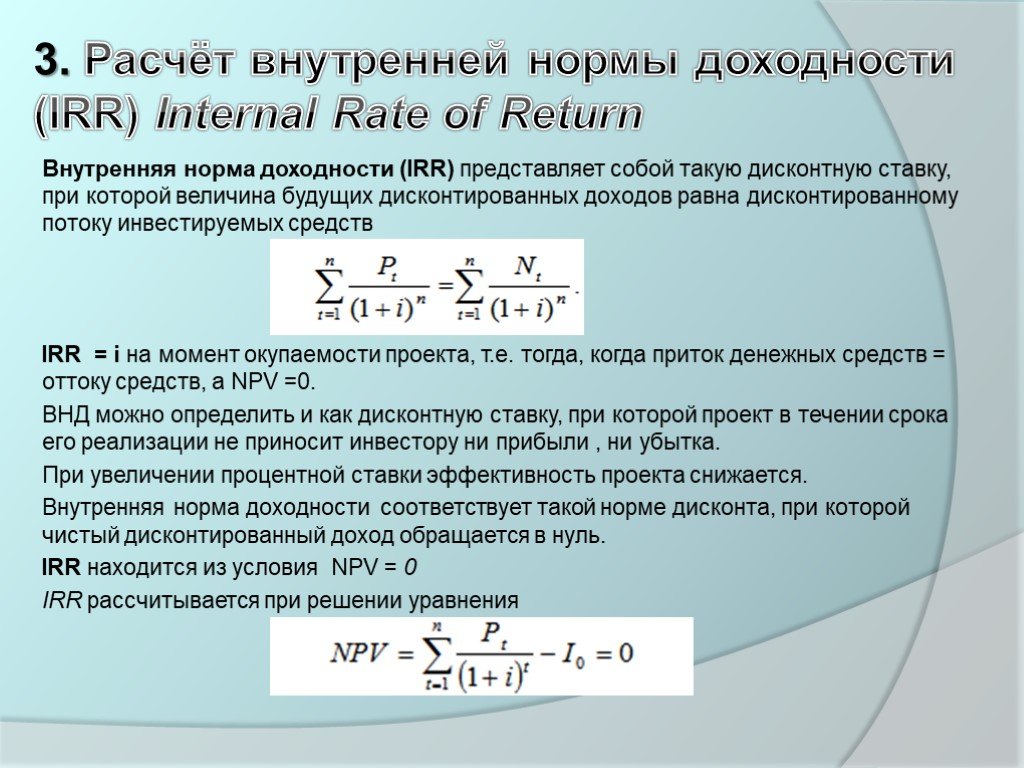

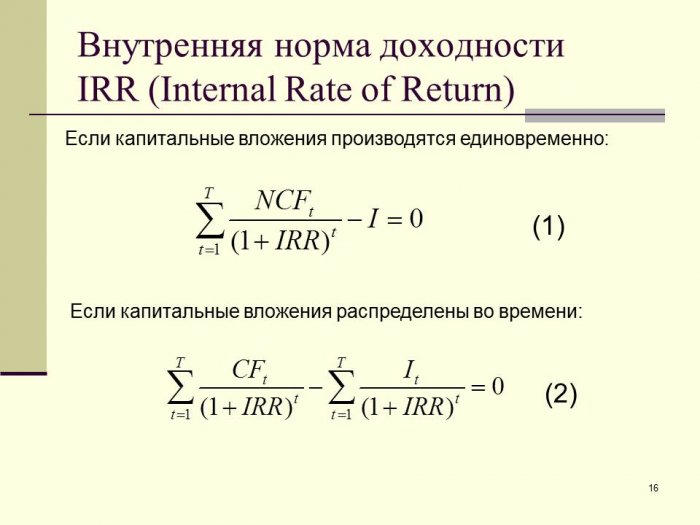

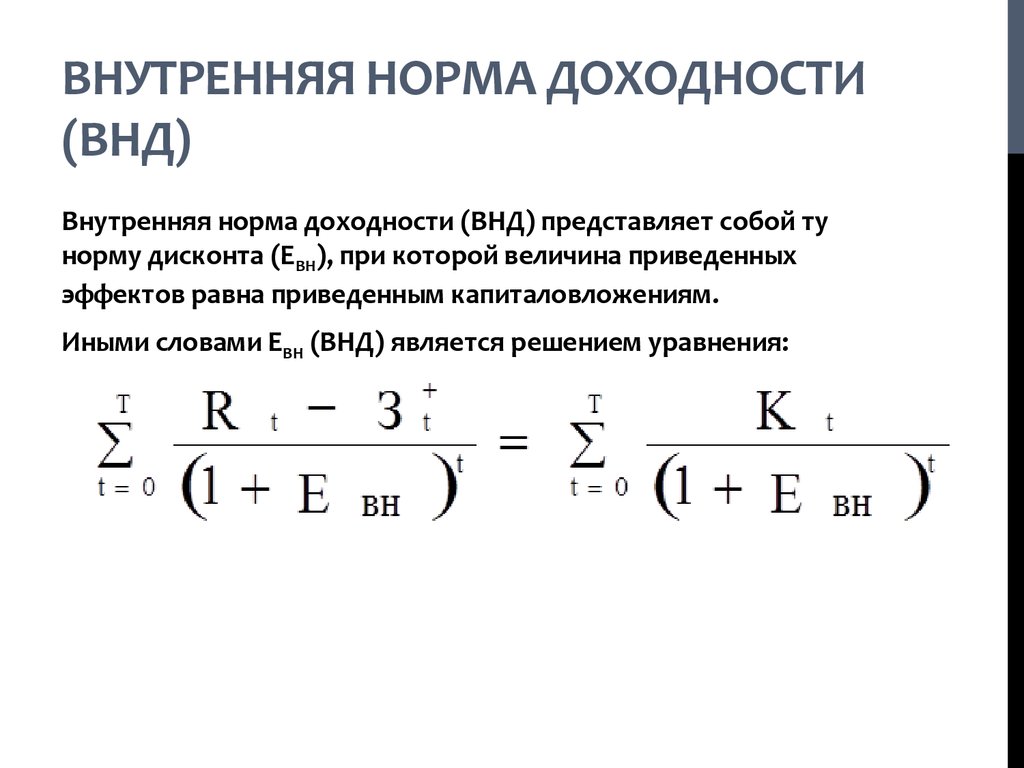

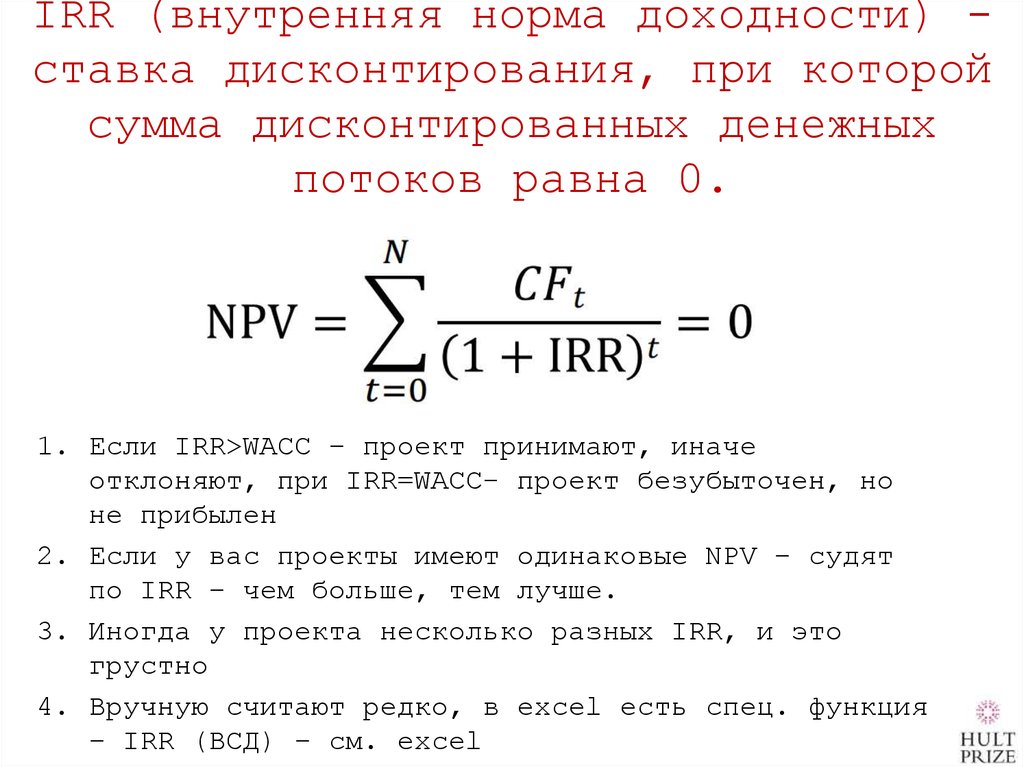

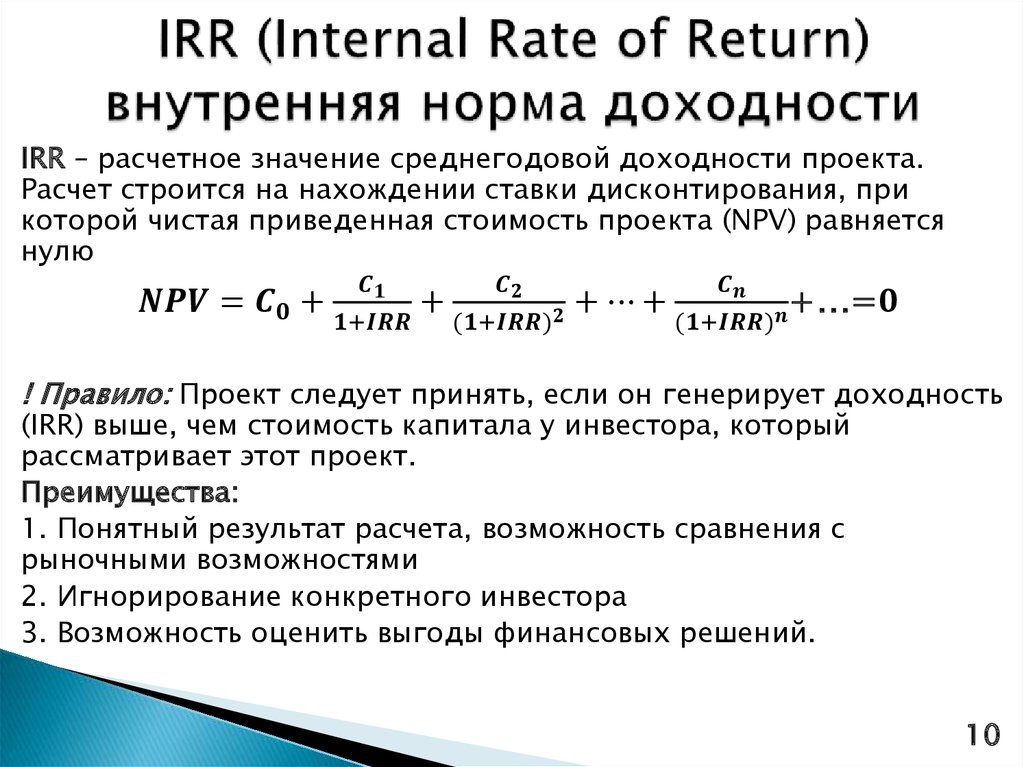

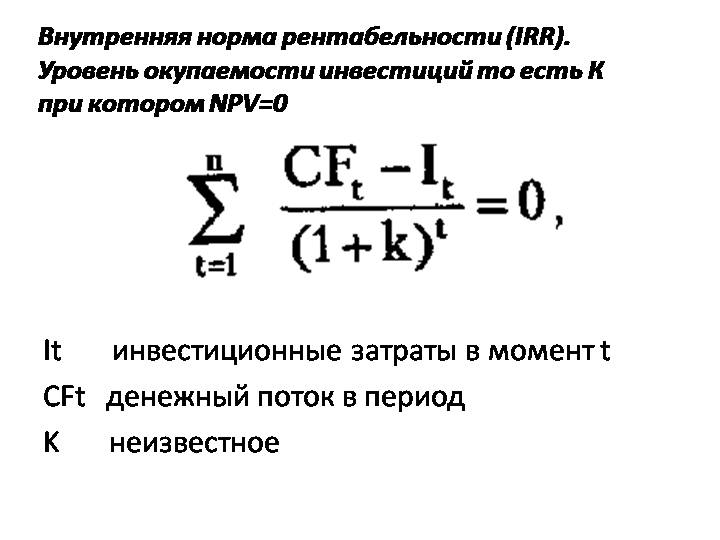

Определение IRR и экономический смысл

Internal Rate of Return или IRR в русском варианте определяется как внутренняя норма доходности (ВНД), или другими словами – внутренняя норма прибыли, которую ещё нередко называют внутренней нормой рентабельности.

Такой внутренней нормой доходности является ставка процента, при которой дисконтированная стоимость всех денежных потоков проекта (NPV) будет равной нулю. При подобных условиях обеспечивается отсутствие убытков, то есть доходы от инвестиций тождественны затратам на проект.

Экономический смысл вычисления в том, чтобы:

- Охарактеризовать прибыльность потенциального вложения. Чем выше значение нормы доходности IRR, тем выше показатель рентабельности проекта, и, соответственно, при выборе из двух возможных вариантов инвестиций, при прочих равных, выбирают тот, где расчёт IRR показал более высокую ставку.

- Определить оптимальную ставку кредита. Поскольку расчёт ВНД показывает максимальную цену, при которой инвестиции останутся безубыточными, с ним можно соотнести с показателем ставку кредита, который компания может взять для инвестиций. Если процент по запланированному кредиту больше полученного значения ВНД, то проект будет убыточным. И наоборот – если ставка кредита ниже ставки инвестирования (ВНД), то заёмные денежные средства принесут добавочную стоимость.

Например, если взять кредит, по которому нужно выплачивать 15% годовых и вложить в проект, который принесёт 20% годовых, то инвестор на проекте зарабатывает. Если в оценках прибыльности проекта будет допущена ошибка и IRR окажется меньше 15%, то банку нужно будет отдать больше, чем принесёт проектная деятельность. Точно так же поступает и сам банк, привлекая деньги от населения и выдавая кредиторам под больший процент. Таким образом, рассчитав IRR, можно легко и просто узнать допустимый верхний уровень – предел стоимости заёмного капитала.

Фактически эти возможности являются одновременно и преимуществами, которые даёт инвестору вычисление ВНД. Инвестор может сравнить перспективные проекты между собой с точки зрения эффективности использования капитала. Кроме того, преимущество применения ВНД ещё и в том, что это позволяет сравнивать проекты с разным периодом вложений – горизонтов инвестирования. ВНД выявляет тот проект, который может приносить большие доходы в долгосрочной перспективе.

Однако особенности ВНД в том, что и полученный показатель не позволяет оценить инвестиционный проект исчерпывающе.

- С помощью результатов вычисления нельзя предсказать размер следующего поступления по вкладу, поскольку размер прибыли зависит от множества микро- и макроэкономических причин.

- Показатель не отражает уровень (размер) реинвестирования, что исправлено в MIRR-формуле – формуле модифицированной внутренней нормы рентабельности, которая скорректирована с учётом норм реинвестиций. Обычно это формула применяется в проектах с очень низкой или очень высокой нормой прибыли, когда необходимость реинвестировать новые денежные средства может исказить реальную отдачу от проекта.

- Показатель не демонстрирует абсолютный размер полученных от инвестиций денежных средств. ВНД – это относительный показатель, который может отразить процент, гарантирующий безубыточность вложений.

Чтобы оценить инвестиционную привлекательность (в том числе – в сравнении с другими проектами), IRR сравнивается, например, с требуемым размером доходности капитала (эффективной ставкой дисконтирования). За такую сравнительную величину практики часто берут средневзвешенную стоимость капитала (WACC). Но, вместо WACC может быть взята и другая норма доходности – например, ставка по депозиту банка. Если после проведения расчётов окажется, что по банковскому депозиту процентная ставка составляет, например, 15%, а IRR потенциального проекта – 20%, то целесообразнее деньги вкладывать в проект, а не размещать на депозите.

Что такое внутренняя норма доходности?

Никто не может рассчитать с вероятностью 100%, какой доход удастся получить от вложенных средств. Слишком много переменных факторов, могущих повлиять на реализацию бизнес-проекта, профинансированного инвестором. Однако можно максимально снизить риск неточностей, если применить не абсолютную, а относительную оценку.

Та процентная ставка, при которой инвестор гарантированно возместит свое вложение, но не получит прибыли, называется внутренней нормой доходности (ВНД). Норма заключается в том, что все денежные потоки данного инвестиционного проекта в сумме взаимозачтутся. Иначе говоря, расходы на инвестиционный проект в какой-то момент времени уравновешиваются полученными доходами (говорят, что проект «вышел в ноль»).

ВАЖНО! Слово «внутренняя» в определении данной нормы инвестиционных вложений означает ее зависимость от свойств самого проекта, а не от внешних факторов. Внутреннюю норму доходности специалисты могут именовать по-разному

Встречаются следующие наименования:

Внутреннюю норму доходности специалисты могут именовать по-разному. Встречаются следующие наименования:

- ВНД – русская аббревиатура;

- IRR – английская аббревиатура от «Internal Rate of Return» – «внутренняя норма доходности»;

- внутренняя норма рентабельности;

- внутренняя норма прибыли;

- внутренняя норма возврата инвестиций;

- предельная эффективность капитальных вложений;

- процентная норма прибыли;

- дисконтированный поток реальных денег;

- финансовая норма прибыли;

- собственная норма прибыли.

ВНИМАНИЕ! Эту норму можно счесть предельной, поскольку выход за ее пределы уже означает для инвестора убыток

Интерпретация внутренней нормы доходности

Главное правило, по которому оценивают возможность инвестирования по показателю ВНД: проект можно принять, если IRR выше, чем средневзвешенная стоимость капитала для компании (WACC). Это значит, что инвестору стоит занимать деньги для вложения, и они, вероятнее всего, принесут добавочную прибыль.

НАПРИМЕР. Банк может предоставить инвестору деньги под 12% годовых. Инвестор собирается взять кредит и вложить средства в проект, ВНД которого 16%. Это значит, что 16% годовых – верхняя планка, по которой можно занять деньги для этого проекта. Если проект действительно принесет 16% прибыли, в пользу инвестора останется 4%, в любом случае он сможет вернуть заемные средства без убытка для себя.

Пример применения ВНД

Приведем жизненный пример оценки внутренней доходности, который может осознать обычный гражданин, а не только предприниматель.

Сдача квартиры в аренду – вроде бы выгодное мероприятие. Но все зависит от того, есть ли эта квартира в собственности. Если это так, то первоначальная инвестиция равна нулю, поэтому проект заведомо рентабелен. Но если планируется вложить средства в покупку квартиры, сдавать ее, а затем продать, чтобы вернуть взятый на это кредит?

Посчитаем, получится ли этот проект выгодным. Пусть квартира стоит 5 млн руб., а сумма аренды за год составит 25 000 руб. в месяц. Пренебрежем налоговыми расходами на оформление покупки квартиры и аренды. За 3 года доход от аренды составит 25 000 х 3 = 75 000 руб. Представим, что конъюнктура рынка недвижимости за 3 года не изменилась и квартиру удастся продать за цену покупки. Значит, спустя три года инвестиция принесет доход 75 000 + 5 млн руб. ВНД такого проекта получится равным приблизительно 6%.

Как известно, ставка кредитования в банке приблизительно составляет 9%, значит, имея в своем распоряжении свободные средства (например, получив их в наследство), их выгоднее положить на депозит, чем покупать квартиру с целью аренды.

Но если стоимость квартиры за эти годы существенно увеличится, ВНД проекта также изменится в лучшую сторону.

Что такое NPV и IRR

А теперь нужно понять, что такое NPV и IRR. NPV — это ещё одна сложная, но очень важная деталь бизнеса, которую необходимо учитывать. В переводе с английского это понимается как чистая текущая стоимость (ЧПС). Такой показатель поможет определить, на какую прибыль Вы можете рассчитывать после того, как окупятся все затраты на проект. Конечно же, это тоже можно без труда вычислить в специализированных программах.

Как Вы уже поняли, NPV непосредственно связано с IRR. Всё очень просто. IRR показывает, можем ли мы, в принципе, ожидать что-то от проекта (в смысле, прибыль) или нам стоит отложить идею, осознав, что ничего от неё не получим. А NPV определяет, чего конкретно мы добьёмся от проекта, какой доход нас ждёт.

Расчёт внутренней нормы доходности (IRR) при помощи MS Exel

Внутреннюю норму доходности можно довольно легко рассчитать при помощи встроенной финансовой функции ВСД (IRR) в MS Exel.

Функция ВСД возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени, например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Также для корректного расчёта внутренней нормы доходности при помощи функции ВСД важен порядок денежных потоков, т.е. если потоки денежных средств отличаются по размеру в разные периоды, то их обязательно необходимо указывать в правильной последовательности.

Синтаксис функции ВСД:

ВСД(Значения;Предположение)

где Значения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности, учитывая требования указанные выше;Предположение — это величина, о которой предполагается, что она близка к результату ВСД:

- Microsoft Excel использует метод итераций для вычисления ВСД. Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

- В большинстве случаев нет необходимости задавать Предположение для вычислений с помощью функции ВСД. Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

- Если ВСД возвращает значение ошибки #ЧИСЛО! или если результат далек от ожидаемого, можно попытаться выполнить вычисления еще раз с другим значением аргумента Предположение.

Пример расчёта внутренней ставки доходности (на основе данных о денежных потоках по трём проектам, которые рассматривались выше):

В частности для проекта №1 значение IRR=8,9%.

Плюсы и недостатки

Универсальный метод расчёта приведённой стоимости был разработан экспертами для того, чтобы каждый человек имел возможность получения итоговой прибыли. Но, как и у любого другого финансового инструмента, у чистого приведённого NPV есть выгодные и негативные стороны.

К основным преимуществам можно отнести:

- Проводить корректировку объёма финпотоков и приведённой стоимости во времени можно за счёт учёта дисконтставки проекта.

- Действуют простые однозначные правила, помогающие со сложными решениями, которые касаются инвестпривлекательности идеи.

- Можно ввести учёт премии за рисковую составляющую в составе дисконтставки. Стоит отметить, что для высокорисковых проектов допустимо использовать повышенный процент.

Несмотря на все вышеперечисленные преимущества, у чистого приведённого NPV есть и негативные стороны. Каждый специалист должен помнить о ряде ограничений:

- Неопытному человеку сложно спрогнозировать будущие денежные потоки. Если пользователь решил разобраться в столь ответственном этапе работы, то все полученные им расчёты должны быть точными, так как от этого зависит итоговый объём приведённого NPV.

- Трудно оценить сложные инвестпроекты. Особые сложности возникают из-за многочисленных рисков, которых очень много в долгосрочном горизонте. Специалист должен скорректировать дисконтставки.

- Приведённый NPV может использоваться только для отображения абсолютного показателя дохода. Чтобы результаты анализа были достоверными, нужно дополнительно рассчитывать относительные показатели (внутренней нормы по доходности, инвестрентабельности).

- Стандартная форма приведённого NPV не корректируется на реинвест финансовых потоков.

IRR — внутренняя норма доходности

Область применения

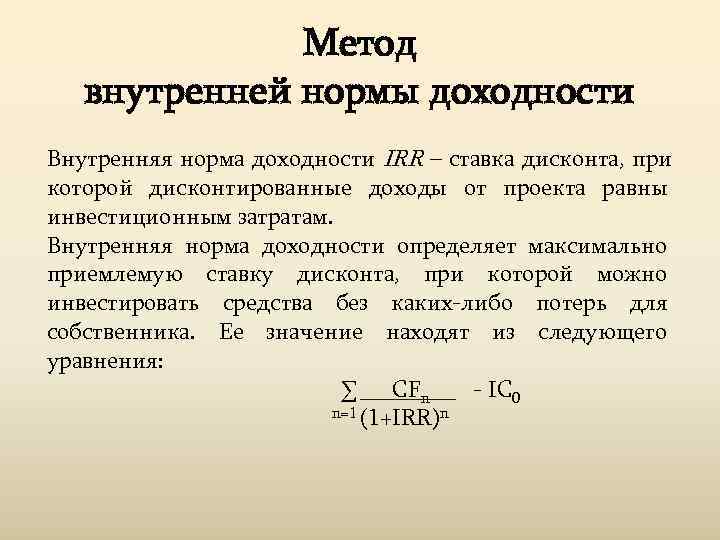

Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника.

Описание

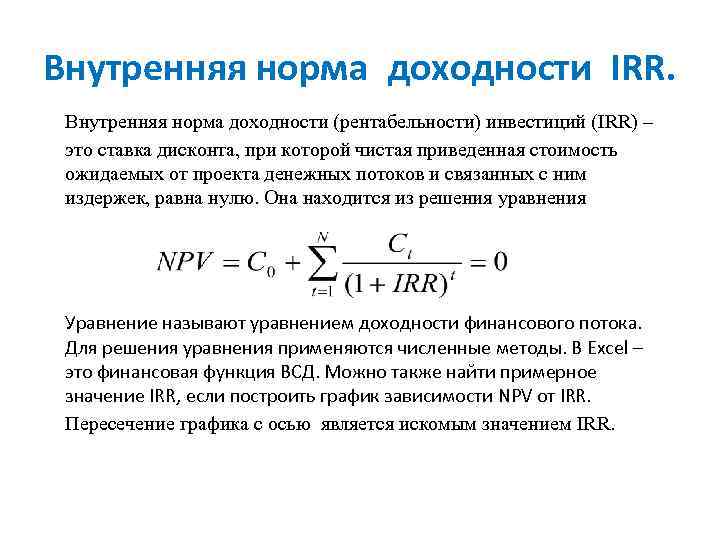

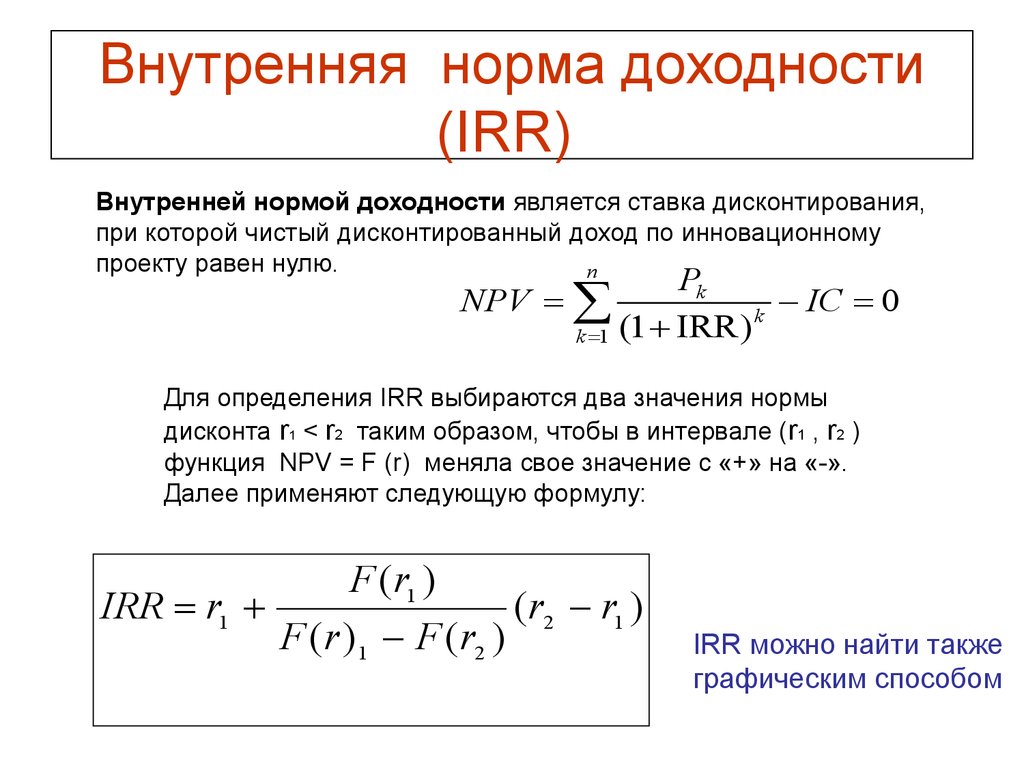

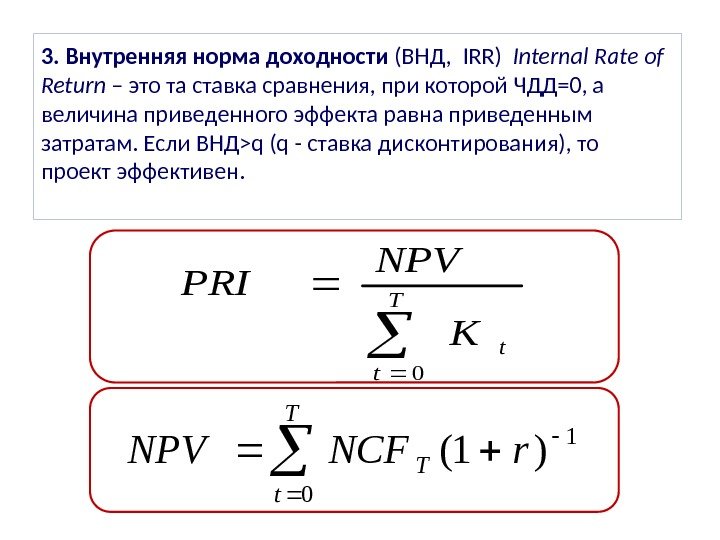

Внутренняя норма доходности IRR (Iinternal Rate of Return) является широко используемым показателем эффективности инвестиций. Под этим термином понимают ставку дисконтирования, при которой чистая текущая стоимость инвестиционного проекта равна нулю. На практике значение $IRR$ сравнивается с заданной нормой дисконта $r$. При этом, если $IRR> r$, то проект обеспечивает положительную величину $NPV$ и процент дохода, равный $(IRR-r)$.

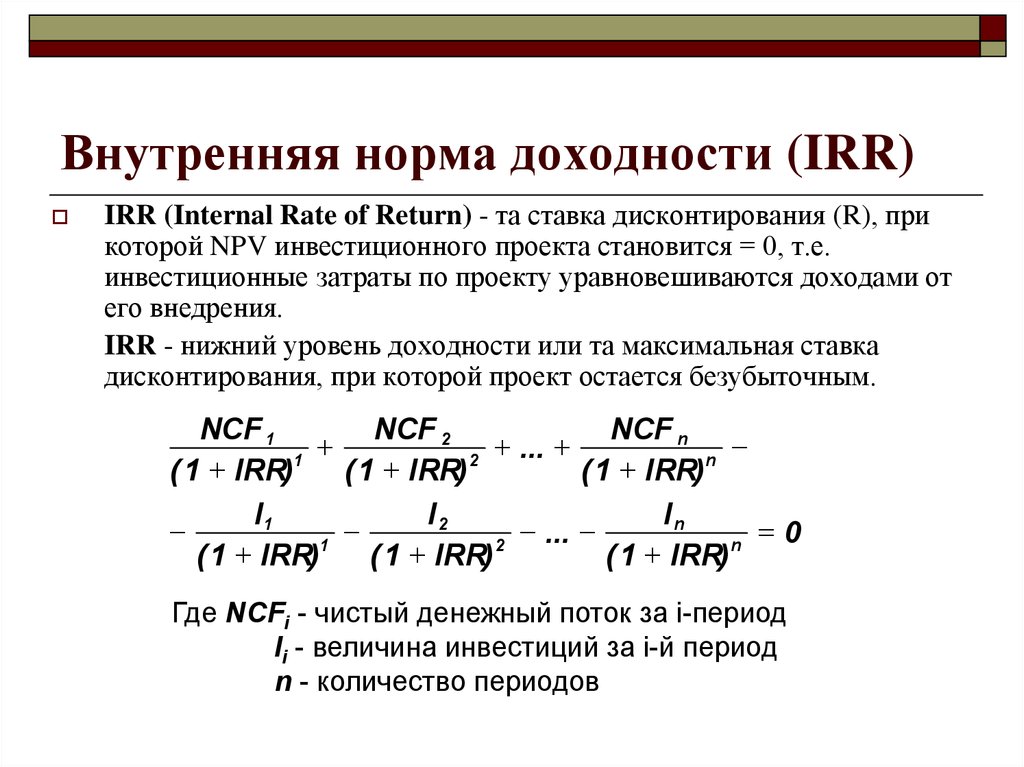

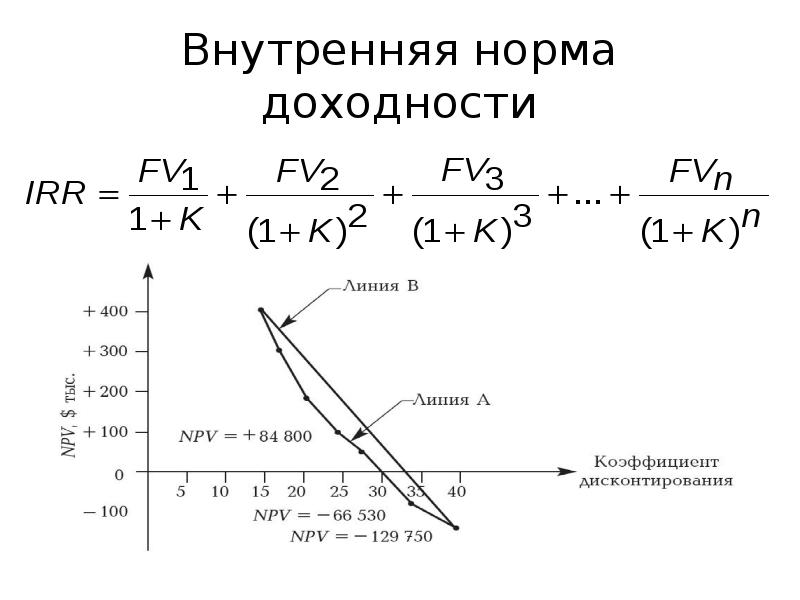

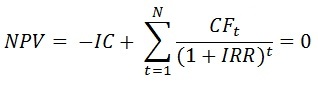

Внутренняя норма доходности определяется по формуле:

$$NPV = \sum \limits_{i=0}^{n} \frac{CF_i}{(1+IRR)^i} — \sum \limits_{i=0}^{n}\frac{CI_i}{(1+IRR)^i}, \,\mbox {при} \, NPV = 0$$

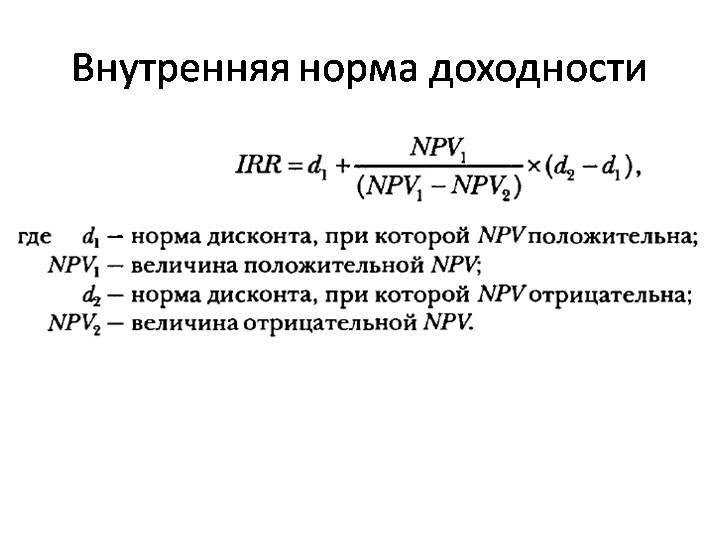

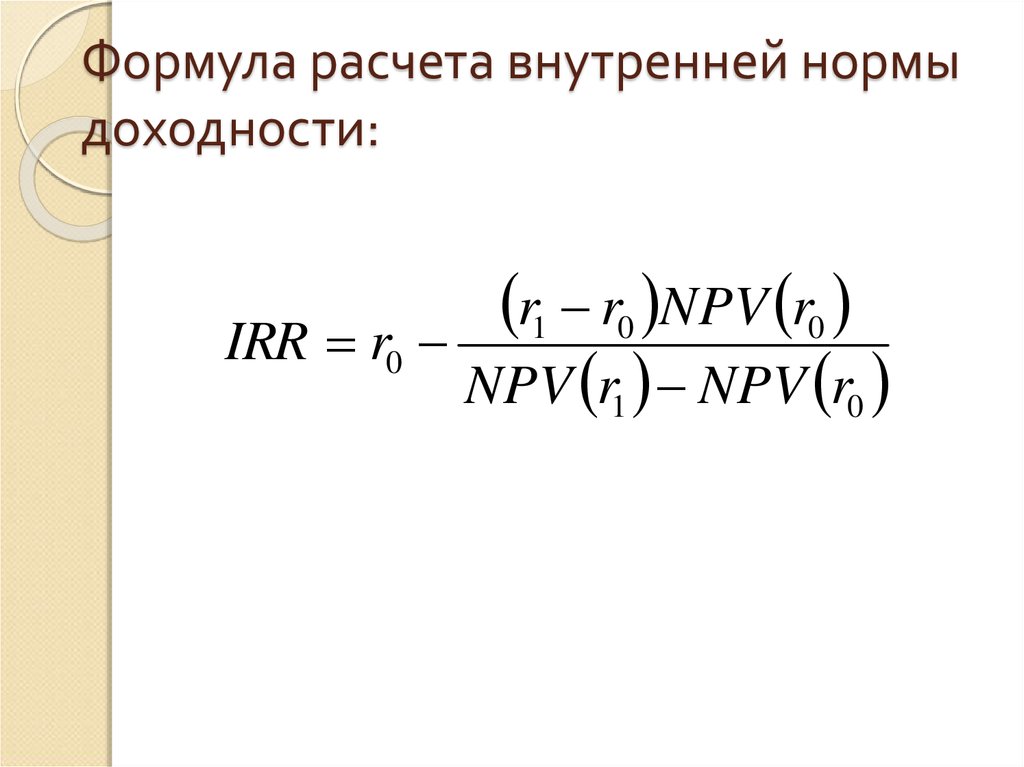

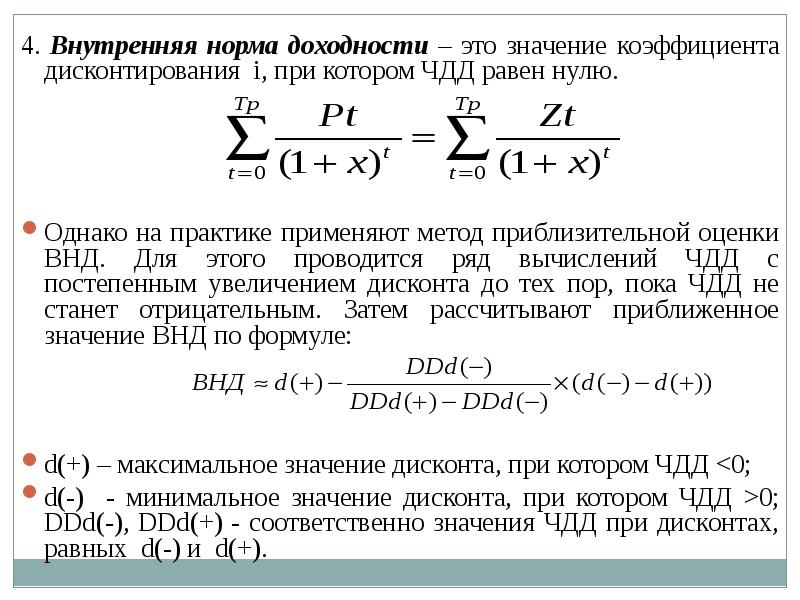

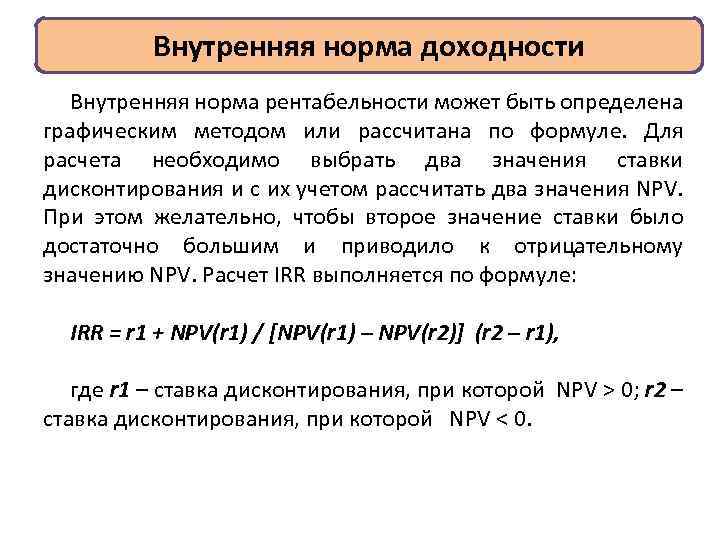

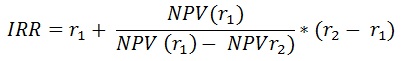

Величину $IRR$ можно определить ещё одним способом. Для этого сначала рассчитывают $NPV$ при различных уровнях дисконтной ставки $r$ до того значения, пока величина $NPV$ не станет отрицательной. После этого значение $IRR$ находят по формуле:

$IRR=r_a+(r_b — r_a)\frac{NPV_a}{NPV_a — NPV_b}$,

должно соблюдаться неравенство $NPV \_a > 0 > NPV \_b \, \mbox {и}\,\ r\_b > IRR > r\_a$.

Достоинством показателя $IRR$ является то, что он дает возможность сравнить проекты разного масштаба и различной длительности. Например, эффективность проекта с $IRR$, равной 30%, достаточна в случае, если для его реализации необходимо использовать кредит в банке стоимостью 10% годовых.

Недостатки показателя внутренней нормы доходности:

- По умолчанию предполагается, что положительные денежные потоки реинвестируются по ставке, равной внутренней норме доходности. Когда $IRR$, особенно привлекательного инвестиционного проекта равен, к примеру, 80%, то имеется в виду, что все денежные поступления должны реинвестироваться при ставке 80 %. Однако маловероятно, что предприятие обладает ежегодными инвестиционными возможностями, которые обеспечивают рентабельность в 80%. В данной ситуации показатель внутренней нормы доходности ($IRR$) завышает эффект от инвестиций. В случае, если $IRR$ близко к уровню реинвестиций фирмы, то этой проблемы не возникает.

- Нет возможности определить, сколько принесет денег инвестиция в абсолютных значениях (рублях, долларах).

- При произвольном чередовании притоков и оттоков денежных средств в случае одного проекта могут существовать несколько значений $IRR$. Поэтому принимать однозначное решение на основе показателя $IRR$ нельзя.

Если имеется несколько альтернативных проектов с одинаковыми значениями $NPV$, $IRR$, то при выборе окончательного варианта инвестирования учитывается длительность инвестиций – дюрация. Дюрация (D) – это средневзвешенный срок жизненного цикла инвестиционного проекта или его эффективное время действия. Она позволяет привести к единому стандарту самые разнообразные по своим характеристикам проекты (по срокам, количеству платежей в периоде, методам расчета причитающегося процента). Этот метод основан на расчете момента, когда проект будет приносить доход и сколько поступлений дохода будет каждый месяц, квартал или год на протяжении всего срока его действия. В результате менеджеры получают сведения о том, как долго окупаются инвестиции доходами, приведенными к текущей дате. Для расчета дюрации используют следующую формулу:

$D=\frac{\sum \limits_{i=1}^{n} i*PV_i}{\sum \limits_{i=1}^{n}PV_i}$,

где $PV_i=\frac{CF_i}{(1+r)^i}$ — текущая стоимость доходов за i периодов до окончания срока действия проекта,

$i$ — периоды поступления доходов.

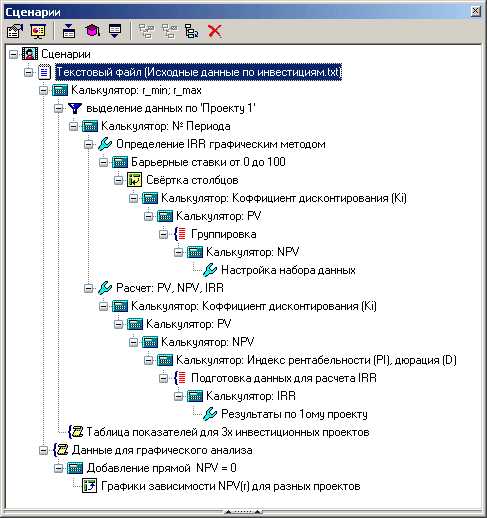

Алгоритм

- Определение индекса рентабельности: PI.

- Рассчитываем дюрацию D.

- Используем метод последовательного приближения для расчета внутренней нормы доходности. Подбираем барьерные ставки так, чтобы найти минимальные значения NPV по модулю, и затем проводим аппроксимацию:

- строим график NPV;

- определяем значения барьерных ставок для трёх проектов. Например, Rate1_min = 10, Rate1_max = 20. Так как мы предполагаем, что на рассматриваемом участке функция NPV(r) близка к прямолинейной, то для увеличения точности расчета IRR необходимо приближать значения барьерных ставок к точке, в которой NPV=0;

- вносим значения барьерных ставок в переменные проекта;

- рассчитываем значение IRR.

Требования к данным

| Имя поля | Метка поля | Тип данных | Вид данных |

|---|---|---|---|

| Year | Год | Целый | Непрерывный |

| Cash_flow | Денежные поступления | Вещественный | Непрерывный |

| Rate | Норма дисконта | Вещественный | Непрерывный |

| Investment | Инвестиции | Вещественный | Непрерывный |

| Project | Проект | Строковый | Дискретный |

IRR отрицательный: что это значит

Бывают такие случае, когда в расчётах мы получаем IRR отрицательный, но что это значит. К сожалению, это говорит нам о том, что процент, получаемый от банка, будет слишком низкий. Такой расклад заводит любой бизнес проект в тупик, он не даёт никаких результатов. Почему так происходит? Потому что прибыль от проекта мы получить не можем, она уходит в минус. То есть, ни о каких перспективах развития здесь речи быть не может.

Как следствие, многие фирмы и компании в целях спасти свой проект, обращаются за помощью к профессионалам. Они помогают оптимизировать его проверенными способами. Конечно, всё это осуществляется не сразу, а постепенно, направленно на результат.

Чтобы продвинуть или вообще восстановить проект, может быть предложен способ повышения популярности сайта проекта на основе того, из чего состоит объявление в РСЯ для только начинающих развиваться и собирать аудиторию интернет-ресурсов.

Дальнейшая работа проводится в соответствии с тем, чтобы сделать веб-сайт более удобным и комфортным для интернет-пользователей. Другими словами, нужно разработать все детали сайта так, дабы пользователь не заблудился на сайте, пришёл за тем, что ему нужно. И цель проекта будет выполнена. Тут профессионалы могут объяснить, как добавить хлебные крошки на вебстранице и помочь это осуществить. Здесь, наверное, уже не стоит говорить, на сколько это поможет поднять IRR.

Что такое IRR проекта простыми словами

И так, давайте разъясним, что такое IRR проекта простыми словами. Для начала нужно узнать, как переводится данная аббревиатура с английского языка. В буквальном переводе это означает — внутренняя ставка доходности (ВНД). Это очень важный показатель, который, по сути, “предсказывает” судьбу Вашего проекта или бизнес идеи.

Теперь мы покажем это на примере. Допустим, Вы решаете запустить свой проект, берёте кредит в банке, заключаете разные соглашения, но понимаете, что цель проекта — получать какие-то деньги с него после продвижения. Соответственно, для этого нам необходимо вычислить IRR. Если он получается меньше или равен банковскому проценту, то прибыли у Вас не будет, в проекте смысла нет. Но, как только показатель превышает процент, можно смело браться за дело и ожидать приличный доход.

Стоит также сказать, что расчёт IRR — чисто математическая операция. Она довольно сложная. Но в век современных технологий эту функцию сильно упростили. Достаточно только зайти в Еxcel, ввести данные и получить необходимый результат.

Формула и пример

Для определения способа вычисления ВНД используется уравнение:

Где:

- NPV — размер ЧПС;

- IC — начальная сумма инвестиций;

- CFt — приток денег за временной период;

- IRR — внутренняя норма доходности.

Учитывая это уравнение, можно определить, что показатель рассчитывается по следующей формуле:

Где r — процентная ставка.

Чтобы лучше понять, как рассчитать ВНД, нужно рассмотреть пример. Пусть проект требует вложений в 1 млн руб. По данным предварительного прогноза, в первый год доход будет составлять 100 тыс. руб, во второй — 150 тыс. руб., в третий — 200 тыс. руб., в четвёртый — 270 тыс. руб.

Расчёт показателя без применения специальных программ нужно производить методом итераций. Для этого нужно выполнить ряд действий:

- Вначале необходимо узнать минимальную ВНД:

Где:- N — число лет;

- IC — первоначальная стоимость вклада;

- ∑ — сумма доходов за каждый год в тысячах рублей, все числа должны быть разделены на 1000.

Таким образом, минимальная ВНД равна 10%.

- Определить максимальное значение показателя:

То есть, максимальное значение равно 44%. Внутренняя норма доходности данного вклада находится в промежутке от 10 до 44 процентов. - Необходимо вычислить для каждого предельного значения показателя свой размер ЧПС:

- Теперь имеются все требуемые данные. Можно рассчитать величину ВНД для данной инвестиции.

Таким образом, размер показателя для этого вклада составляет 23%.

Полученные данные свидетельствуют, что наибольшей годовой ставкой кредита, взятого для вклада, является 23%.

Если организация получит обязательства по выплате займа со ставкой более установленной величины, то проект будет убыточным. Предприятию желательно найти более выгодные условия.

Если вас интересует, как посчитать чистые активы предприятия, прочтите этот материал.

Как осуществляется финансовое планирование и прогнозирование в организации – смотрите тут.

Свойства ВНД

Основные особенности нервной системы передаются человеку по наследству. К свойствам ВНД можно отнести:

- Силу нервных процессов.

- Уравновешенность.

- Подвижность.

Самым важным считается первое свойство, оно характеризуется способностью нервной системы выдерживать длительное воздействие возбуждающих факторов.

Можно привести такой пример: в самолетах громкий шум во время полета, для взрослого человека это не сильный раздражитель, а вот у детей, у которых еще слабые нервные процессы, он может вызывать запредельное торможение.

Всех людей можно отнести к двум категориям: первая имеет сильную нервную систему, а вторая – слабую. У индивидуумов с сильным типом нервная система может быть уравновешенной и неуравновешенной.

Уравновешенность характеризуется высокой скоростью выработки условных рефлексов.

Такое свойство, как подвижность, зависит от того, насколько быстро сменяют друг друга процессы торможения и возбуждения. Люди, легко переключающиеся с одной деятельности на другую, имеют подвижную нервную систему.