Понятие рассрочки и ее отличие от кредитования

Что значит рассрочка простыми словами? Это оплата какого-либо товара или услуги не полностью, а частями в течение определенного времени (от 1 месяца до 3 лет). Регулируется это понятие Гражданским кодексом РФ. Вот, что там сказано.

Сегодня почти смешались два понятия: рассрочка и кредит. И если ошибку допускают рядовые граждане – это понятно, они не знакомы с нюансами того и другого способа оплаты. Но на сайтах крупных магазинов мы видим то же самое заманчивое слово “рассрочка”, но по сути – это потребительский кредит. Так чем рассрочка отличается от кредита?

Отличия от кредитования:

- Участие в договоре только двух сторон: продавца и покупателя.

- Отсутствие процентов по договору.

- Отсутствие штрафов и пени за просрочку платежа, комиссии за обслуживание.

- Пропуск даже одного платежа является основанием, чтобы продавец потребовал вернуть купленную вещь.

- Иногда требуется уплата первоначального взноса.

- Оформление на территории продавца.

- Простота оформления (часто требуется только паспорт).

- Договор регулируется только Гражданским кодексом, а кредитный договор – еще и Банком России.

Это характеристики идеальной рассрочки. По факту, я просмотрела предложения крупнейших торговых сетей страны, во всех речь идет о кредитовании. Правда, условия в любом случае выгоднее, чем по обычному потребительскому займу. А как же надписи на рекламных плакатах “без взносов, без процентов”? Они соответствуют действительности. Но необходимо понять, как это работает.

Например, вы решили купить ноутбук стоимостью 40 тыс. руб. Но для банка он стоит 36 тыс. руб. Такую скидку дал магазин. Вам напрямую он ее не даст. Выигрывают все:

- клиент оплачивает ту стоимость, что стоит на ценнике;

- банк зарабатывает в худшем случае на разнице, а в лучшем случае – ему удастся еще и продать вам страховку;

- магазин продал дорогостоящую вещь и приобрел лояльного покупателя.

Что можно купить в рассрочку? Практически все что угодно. Но, в основном, эта процедура применяется к дорогим товарам: шубы, мебель, электроника и бытовая техника, драгоценности, некоторые услуги.

Со скольки лет можно взять в рассрочку товар? Анализ действующих предложений крупных торговых сетей показал, что в возрасте от 18 до 70 лет.

Условия программ разные. Зависят от банка, который выступает кредитором. К сожалению, я не нашла рассрочку в чистом виде, без участия банка. Поэтому на примерах трех крупных магазинов разберем, как работает программа с участием трех сторон: банка, продавца и покупателя.

Плюсы и минусы рассрочки

Принимая решение о покупке в рассрочку следует взвесить все плюсы и минусы.

Положительные стороны:

- Отсутствие процентов. Самое приятное, в рассрочке нет переплаты. При этом деньги нужно отдать не сразу, а частями. А значит, даже если товар стоит дорого, это не сильно «ударит по карману».

- Скорость оформления. В отличие от кредита, здесь для оформления договора нужен только паспорт, а сам документ заключается между продавцом (магазином) и покупателем, без посредника (банка), что сокращает сроки рассмотрения и подписания.

- Кредитная история. Купить вещь с применением частичных платежей могут люди с плохой кредитной историей. Магазин лояльно относится к клиентам и не отказывает в покупке, если были просрочки по займам.

- Возможность возврата. Если появляется дефект или поломка, человек может не только обменять товар, но и вернуть его с возвратом уплаченных средств.

Несмотря на свою привлекательность, у беспроцентной рассрочки есть минусы:

- Требуется внесение первоначального взноса в размере от 10 до 50% от общей стоимости.

- Погасить весь долг нужно в короткие сроки (обычно это от 6 до 12 месяцев).

- Договор может содержать скрытые платежи и комиссии.

Но всё это зависит от магазина и правил акции. Если торговой точке нужно срочно избавиться от залежавшегося товара, предложенные условия будут оптимальными (без процентов, без платежей, на любой срок).

Примеры программ рассрочки

ИКЕА

ИКЕА дает возможность купить товар и равномерно оплачивать его стоимость за 3, 6, 9 или 12 месяцев. Кредитором выступает АО ”Кредит Европа Банк”. Условием акции является оформление финансовой карты IKEA FAMILY. Стоимость ее годового обслуживания – 300 руб.

Покупатель не платит проценты, если вовремя вносит ежемесячный платеж. Если платеж просрочен, то начисляются проценты:

- базовые (29 % годовых на неоплаченную сумму) со дня оформления договора до даты платежа;

- альтернативные (59,9 % годовых) со дня, следующего за датой платежа.

Для срока 3 месяца сумма покупки должна быть от 6 до 50 тыс. руб. Для 6 месяцев – от 20 тыс. руб., 9 месяцев – от 30 тыс. руб., 12 месяцев – от 40 тыс. руб.

На последний случай действуют особые условия.

В первом абзаце как раз и объясняется, за счет чего покупатель приобретает товар без переплат (или с минимальной переплатой до 1 %). За счет предоставления покупателю скидки от первоначальной цены товара.

Связной

Связной позволяет разделить оплату на несколько платежей не на все товары, а только из списка магазина. Магазин также не скрывает, что вы оформляете банковский займ. А переплата не возникает за счет предоставленной скидки на сумму процентов и при условии своевременного внесения суммы в погашение долга.

Партнером выступает “Почта Банк”.

| Условия кредитования | |

| Срок кредита | 36 месяцев |

| Сумма кредита | 3 000 – 300 000 руб. |

| Первоначальный взнос | 0 % |

| Процентная ставка | 7 – 43,5 % |

| Скидка магазина | 20 % |

Получается, что магазин дает скидку не более 20 %. Если банк одобрил займ под более высокий процент, то ни о каком беспроцентном кредитовании речь уже не идет.

Как и при получении любого потребительского займа банк предъявляет определенные требования к заемщику.

Меховой салон “Снежная королева”

Какие банки дают кредит на условиях отсрочки платежа в этом магазине? Сразу 4 банка: Хоум Кредит Банк, Русфинанс Банк, ОТП Банк и Альфа-Банк. У каждого свои условия.

Так же, как и в предыдущих случаях, переплата отсутствует за счет дополнительной скидки продавца в размере процентов банка. Но в ежемесячный платеж может попасть страховка, если вы вовремя ее не заметите и не откажетесь от нее до подписания договора или в 14-дневный срок после. А также часто включаются услуги по СМС-уведомлениям банка.

Займ выдается покупателю в возрасте от 18 до 70 лет, имеющим постоянную регистрацию в регионе.

| Условия банков | |

| Хоум Кредит Банк | Русфинанс Банк |

| Сумма кредита: от 1 500 до 500 000 рублей.

Первоначальный взнос от 0 до 50 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 11,23 – 21,76 % годовых. |

Сумма кредита: от 5 000 до 500 000 рублей.

Первоначальный взнос от 0 до 45 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 10,9 – 19,4 % годовых. |

| ОТП Банк | Альфа-Банк |

| Сумма кредита: от 2 000 до 300 000 рублей.

Первоначальный взнос от 0 до 50 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 10,3 – 20,1 % годовых. Скидка торговой организации составляет 10 % от стоимости товара. |

Сумма кредита: от 5 000 до 300 000 рублей.

Первоначальный взнос от 0 до 30 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 10,4 – 15,4 % годовых. |

Как видите, при ответе на вопрос: рассрочка – это кредит или нет, покупателям в данных торговых сетях стоит сказать “да”.

Плюсы и минусы рассрочки и кредита

У любого вида займа есть плюсы и минусы. Конечно, если у покупателя сгорел холодильник и портятся продукты, он согласится на любые условия предложенные торговой сетью. Но, каждый вариант отсрочки платежей имеет свои подводные камни. А значит, перед подписанием договора следует тщательно его прочитать.

| Рассрочка | Кредит | |

| Достоинства | Отсутствие переплаты.

Мягкие требования к заёмщику. Быстрое оформление. |

Гибкие условия: в зависимости от финансовых возможностей клиента, ему может быть предложено увеличение или уменьшение размера ежемесячных платежей за счёт изменения сроков кредитования.

Возможность получения крупной суммы. Не требуется внесение первоначального взноса. |

| Недостатки | Сравнительно короткий срок кредитования.

Наличие дополнительных платных услуг, от которых невозможно отказаться. |

Достаточно высокие требования к клиенту.

Переплата за товар по установленному годовому проценту. |

Также не стоит забывать, что потребительский кредит всегда можно получить наличными. Рассрочка же действует только на приобретение конкретного товара. Преимущество это или недостаток зависит от ситуации. Иногда человеку проще получить деньги, чтобы самостоятельно купить товар в магазине. Отсрочку же ещё нужно найти. Такие акции проводятся в крупных торговых точках, но не постоянно.

Как получить рассрочку

Вначале покупатель выбирает товар, вносит первоначальный взнос, ему выдают чек. И с этим чеком он подходит к сотруднику магазина, который занимается кредитными операциями.

Потребуется оформить договор (в двух экземплярах), в котором прописываются:

- условия предоставления кредита;

- подробная информация о покупателе и продавце;

- контактные данные сторон;

- сумма и дата ежемесячных выплат;

- срок действия договора.

Необходимые документы для получения рассрочки – это паспорт (копия и оригинал) гражданина РФ, а также дополнительный документ, подтверждающий личность.

Важно! В большинстве магазинов больше никаких документов не нужно, нет необходимости подтверждать доход с помощью справки 2-НДФЛ или приносить справку с места работы.

Для получения рассрочки покупателю потребуется внести сумму в пределах 20-25% от стоимости товара в качестве первоначального взноса. Вся процедура занимает около 1 часа, поэтому покупателю она выгодна с точки зрения экономии времени и нервов.

Кроме того, для взятия рассрочки не нужно оформлять страховой договор и выплачивать проценты, что является существенной экономией денег.

Покупателю вручается товар, после чего ему нужно ежемесячно выплачивать требуемую сумму денег на счет банка. После внесения последнего платежа договор аннулируется.

При нарушении покупателем условий договора, например, при просрочках платежей или отказе от выплат, магазин вправе обратиться в арбитражный суд. Обычно выдвигается требование погасить долг, а также выплатить неустойку в размере 0,0033% от суммы долга за каждый день просрочки. Кроме того, на должника накладывается штраф.

Совет! Рекомендуется перед подписанием договора внимательно прочитать его, особенное внимание нужно обратить на все условия по просрочкам и невыплатам.

Рассрочка оформляется прямо в торговом зале магазина. В настоящее время набирает популярность покупка товаров через Интернет.

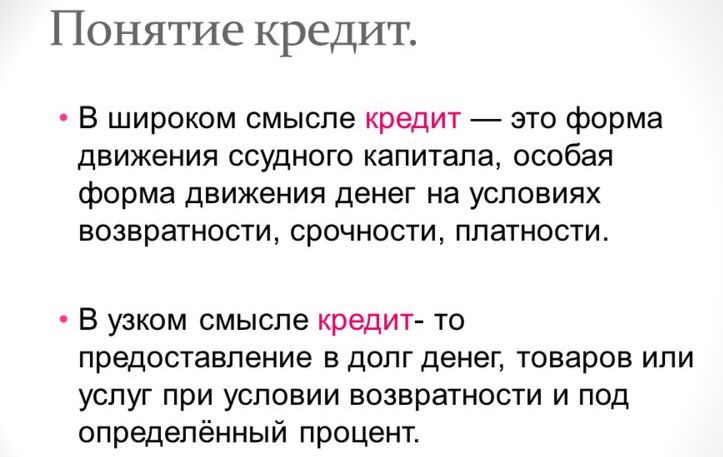

Что такое «кредит», его преимущества и недостатки

Вопрос, в чем заключается разница между рассрочкой и кредитом, возникает, как правило, при покупке чего-либо дорогостоящего. Очень часто продавцы в салонах по продаже сотовых телефонов, бытовой техники и прочего предлагают оформить займ или рассрочку — так, мол, выгоднее, ведь не нужно платить всю сумму, а только часть ежемесячно в течение определенного срока.

Но, если не знать основные отличия рассрочки от кредита, в результате клиент может ошибиться и взять товар по неподходящей ему программе. Мы разберем оба эти явления по отдельности, чтобы разобраться, что в итоге выгоднее — рассрочка или кредит.

Кредитом называется форма отношений между заемщиком и банком-кредитором, когда определенная сумма выдается на регламентированный договором срок. Заемщик обязан погасить всю задолженность вместе с процентами.

Если кредит предлагают оформить прямо в магазине, участников сделки будет три — покупатель, продавец и банк. Банк полностью заплатит за товар продавцу, поэтому покупатель несет ответственность за предоставленный займ исключительно перед банком. Различают три вида кредитования:

- Потребительский (нецелевой) кредит — деньги выделяются на любые цели;

- Ипотеку — деньги выдаются строго на покупку квартиры или другой недвижимости, оформляемой позже в качестве залога банку;

- Товарный — деньги выделяются на покупку чего-то определенного (например, телефона или телевизора).

У кредита имеется ряд серьезных преимуществ по сравнению с рассрочкой:

- Небольшая сумма ежемесячного платежа: как правило, банк позволяет брать товарные займы на срок до 24 месяцев, потребительские займы — на срок до 5 лет, а ипотеку можно взять и вовсе сроком на 20-30 лет. В результате сумма ежемесячного платежа становится совсем небольшой, несмотря на включенные в платеж проценты;

- Гибкость: кредит можно взять на конкретную цель, а можно и без таковой. В таком случае банк просто выдаст сумму наличными или на карту — это очень удобно в ситуации, когда нужны именно деньги, а не конкретный товар;

- Нецелевой (потребительский) кредит не требует внесения первоначального взноса.

Однако, не обходится и без минусов:

- Кредитор рискует, предоставляя кому-либо денежные средства, особенно если деньги даются относительно немаленькие. Поэтому перед выплатой кредитор тщательно изучает кредитную историю заемщика — если обнаруживается плохая КИ, клиенту отказывают в кредите. Кроме того, необходимость проверить платежеспособность заявителя дополнительно приводит к бумажной волоките;

- Существенная переплата. Помните: если нарушать условия договора — например, не платить по займу вовремя — вам будут начисляться дополнительные штрафные санкции в виде комиссий, пеня и неустоек, поэтому конечная переплата может быть еще больше.

Плюсы и минусы кредита

Теперь, давайте рассмотрим основные преимущества и недостатки обычного банковского кредитования. Преимущества кредита заключаются в следующем:

Одним из главных плюсов является то, что при подаче заявления о кредите, требуется минимальный перечень документов. В такой перечень входит паспорт, анкета-заявление, справка о доходах, трудовая книжка. Конечно, у каждого банка свой перечень документов, но этот наиболее стандартный.

Короткие сроки анализа вашего заявления. Как правило, банк разбирает заявление всего в течении пяти рабочих дней после его подачи. А вот в первый день будет ясно, будет ли дальше рассматриваться ваша заявка, или же ее рассмотрение будет остановлено в связи с неблагоприятной кредитной истории, которая проверяется в первую очередь.

Сумма ежемесячного платежа не ограничивается банком. Если заемщик пожелает закрыть кредит раньше установленного времени договором, то он имеет на это право, также заемщик может сам указывать ту сумму, которую готов платить ежемесячно.

Недостатки банковского кредитования:

Высокие процентные ставки по кредиту. Для юридических лиц такие ставки намного выше нежели чем ставки для физических лиц.

Некоторые банки выдают кредит только тем лицам, которые официально трудоустроены. Из-за этого рассчитывать на большую сумму кредита не стоит, если вы получаете низкую «белую» заработную плату.

Ограничение возраста на получение кредита. Многие банки не выдают кредит лицам, которые не достигли 25 лет, а также людям, которые уже переступили шестидесятилетний возрастной порог. Для студентов имеется отдельная программа кредитования, но она предоставляется не всеми банками.

Высокая ответственность перед банком. После того, как банк выдает кредит, заемщик обязан выполнять все условия, которые были изначально оговорены по договору. В случае того, если заемщик нарушает условия, то банк вправе назначить оговоренное наказание. Также, нарушения отражаются в кредитной истории, которая может приобрести статус «неблагоприятной», что впоследствии в дальнейшем повлияет на то, что другие банки будут отказывать вам в своих услугах.

Карты рассрочки

Существует несколько видов карт рассрочки. Все они выпускаются разными банками. Большой популярностью у клиентов пользуются карты:

- «Совесть» от «Киви»;

- «Халва» от «Совкомбанка»;

- «Свобода» от банка «Хоум Кредит»;

- «Вместоденег» от «Альфа Банка».

Карты рассрочки имеют отличия от обычных кредиток. Клиент получает заемные средства от банка. Потратить их можно только на безналичную оплату товаров в магазинах партнеров программы. Снять средства с карты рассрочки в банкоматах нельзя.

Сумма, потраченная на оплату покупки, возвращается заемщиком равными частями без начисления комиссии в срок, который в большинстве случаев устанавливается в пределах от 1 до 12 месяцев. Требования к первоначальному взносу отсутствуют.

Как выбрать карту рассрочки?

При выборе карты рассрочки рекомендуется придерживаться следующих правил:

Предпочесть финансовое учреждение с наибольшим количеством магазинов-партнеров.

Остановить свой выбор на многофункциональной карте с услугой кешбэка или начислением процентов на остаток средств на счете.

Уделить внимание дополнительным опциям, таким как возможность пополнять баланс с помощью банкоматов сторонних финансовых учреждений, стоимость СМС-информирования и т. д.

Внимательно читать договор

Таким образом можно подробно ознакомиться со всеми нюансами рассрочки.

Преимущества и недостатки

Рассрочка, как любой финансовый продукт, имеет как преимущества, так и недостатки:

| Преимущества | Недостатки |

| Отсутствие процентных ставок | Наличие первоначального взноса |

| Быстрое и простое оформление | Небольшой срок погашения |

| Обычно магазин не учитывает плохую кредитную историю | В большинстве случаев товары продаются по завышенной цене по сравнению со средней рыночной стоимостью |

| Можно заменить товар или возвратить в магазин | |

| Иногда можно сделать действительно выгодную покупку: приобрести товар по низкой стоимости в рассрочку | Навязываются дополнительные услуги: страхование жизни, товара и т. д. |

Как оформить рассрочку в Эльдорадо

Оформить покупку в рассрочку можно двумя путями: онлайн и непосредственно в магазине.

Для того чтобы получить заём без переплат в магазине, нужно прийти в ближайшую точку сети и выбрать интересующий товар. Проконсультироваться с продавцом, уточнить, идёт ли товар по акции.

Далее консультант должен выписать товарный чек, с которым клиент проследует в отдел кредитования. Где с заёмщиком будет работать кредитный брокер.

Клиенту нужно выбрать банк, в котором он хочет оформить ссуду. Далее вместе с брокером отправляется анкета-заявление на заём. Её можно отправить как в один банк, выбранный клиентом, так и сразу в несколько банков.

Далее нужно подождать ответ, это займёт не более 20 минут. В некоторых случаях, для того чтобы принять решение, специалист банка может позвонить на личный телефон заявителя или на другие контактные номера, указанные в анкете. Такая процедура нужна, чтобы снизить риск мошенничества.

Весь процесс оформления кредита онлайн не займёт много времени. Для этого нужно только:

После решения банка, товар либо откладывается в магазине для доставки курьером, либо отправляется в пункт самовывоза. Если ответ будет отрицательным, с клиентом связывается специалист Эльдорадо.

Товар можно отменить или оплатить другими способами.

Если клиент выбирает самовывоз, то ему в назначенный в СМС-ответе день, нужно приехать в выбранный при оформлении заявки магазин. Попросить продавца-консультанта выписать ему чек. Пройти вместе с ним в кредитный отдел, где кредитный брокер распечатает договор. Вместе с ним пройти на кассу и уже после получить покупки.

Если клиент выбрал доставку на дом:

Клиенту нужно обратить внимание на то, что доставка оплачивается не из кредитных средств, а наличными при получении товара.

После СМС с ответом с заёмщиком связывается специалист банка и договаривается о времени доставки договора курьером. Курьер приезжает с двумя экземплярами договора, один для банка, другой для клиента

После подписания один экземпляр остаётся у клиента, вместе с выпиской на оплату товара.

Заёмщик передаёт курьеру копии документов и второй экземпляр договора. После получения банком договора данные передаются в магазин, и специалист Эльдорадо звонит покупателю договориться о доставке покупки.

Курьеру от магазина нужно отдать выписку об оплате товара по средствам кредита и подписаться о получении.

Рассрочка или Кредит

Как уже отмечалось выше, кредит предполагает плату за пользование заемными средствами, рассрочка – нет. В таком сравнении рассрочка, безусловно, выгоднее кредита.

Однако на практике все сложнее.

Кредит обычно выдается на большой срок, рассрочка, как правило, на 2-3 месяца.

На потребительский кредит начисляются проценты. При рассрочке покупатель не платит проценты, однако ежемесячные платежи, ввиду короткого срока погашения, бывают больше, чем по кредиту с процентами.

Вывод – при одинаковых сроках погашения и других условиях рассрочка выгоднее. Однако рассрочка может быть менее доступной ввиду больших регулярных платежей.

Материалы по теме:

За и Против: брать ли кредит

Рассрочка или Предоплата

Здесь выбор еще проще.

Если есть деньги для полной оплаты, то смысла в рассрочке нет. Она только добавит лишнее обязательство.

Если средств для полной оплаты нет, а покупка нужна сейчас, то рассрочка выгоднее всех прочих вариантов.

Исключение из этого правила – покупки в ожидании роста цен. Пример – перед обвалом курса купить что-то в рассрочку и платить по старой цене.

Совпадает ли выгода рассрочки для продавца и потребителя?

Прямой выгоды давать рассрочку у продавца нет. Однако практика показала, что желающих получить товар сейчас, а платить потом больше, чем способных копить. Так психология потребителя становится основой для кредитов и рассрочек.

Благодаря рассрочкам и кредитам люди покупают значительно больше, в итоге прибыль продавцов растет.

фото: pixabay.com

Покупка жилья в рассрочку

Пользу для потребителей попробуем оценить на примерах.

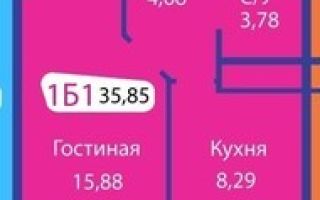

Многие продавцы жилья, особенно новостроек, предлагают расчет в несколько этапов: сразу уплачивается 30–50%, а остальное в течение года. Иногда предлагаются большие сроки. Но обычная норма – 2 года на строящееся жилье, 1 год – на готовое.

Подходит ли такая рассрочка для погашения из зарплаты? Нет. Поэтому она не слишком полезна среднестатистическому покупателю.

Покупка авто в рассрочку

Рассрочки автосалонов имеют ясные условия и предлагаются всем желающим. Наиболее частый вариант: 50% первый взнос и полный расчет в течение года.

Платежи по рассрочке на авто тоже не укладываются в среднюю зарплату. Но общая сумма меньше, потому легче что-то скопить, одолжить у близких.

Материалы по теме:

За и Против: хранить ли деньги в долларах

Рассрочка на потребительские товары

Таким способом покупается техника, стройматериалы, одежда, обувь, иногда даже продукты на крупную сумму.

Самый распространенный вариант рассрочки от продавцов выглядит так:

- 20-50% сразу;

- остальное – равными долями на срок от 2 до 6 месяцев.

Рассрочка на 12 месяцев и более – редкость. Чаще всего продавцы дают рассрочку на 2-3 месяца. Условия по картам рассрочки примерно такие же.

Выгодна ли рассрочка на потребительские товары?

Выгодна – и потребителям, и продавцам.

Ежемесячные выплаты невелики по сумме и не связывают покупателя надолго.

Продавцам короткие рассрочки на потребительские товары тоже выгодны. Они быстро погашаются, продавец меньше страдает от замораживания оборотных средств. Большой первый взнос помогает делать новые оптовые закупки.

Неявные недостатки рассрочки

За множеством плюсов рассрочки внимательный взгляд найдет и некоторые минусы.

Рассрочка несет продавцу определенный убыток от замораживания средств и риск неплатежа. За покупки по картам рассрочки продавцы платят проценты банку. Все это закладывается в торговую наценку.

Потому покупающие в рассрочку обычно не имеют права на многие скидки и акции.

Другой недостаток рассрочки для потребителей – легкость покупки провоцирует необоснованные траты.

Выводы

Сводный список «За» и «Против» будет таким:

Плюсы:

- рассрочка дает возможность купить дорогой товар, не имея всей нужной суммы;

- в период рассрочки можно пользоваться покупкой;

- рассрочка не предполагает кредитных процентов.

Минусы:

- покупка в рассрочку фактически обходится дороже, чем по предоплате – из-за отсутствия скидок;

- рассрочка хуже подходит для дорогих покупок (недвижимость, автомобиль) – из-за больших платежей;

- рассрочка может провоцировать на лишние покупки.

Количество плюсов и минусов вышло одинаковым. Каждый покупатель сам сделает вывод, что для него более весомо – достоинства рассрочки или ее недостатки.

Рассчитываем рассрочку на примере телефона iPhone 7 Plus

Самое интересное в данной услуге то, что, если погасить весь долг досрочно, то на этом можно даже заработать.

Давайте рассмотрим это на примере покупки телефона iPhone 7 Plus.

Phone 7 Plus

Стоимость данной модели в популярных сетевых магазинах составляет приблизительно 70 тысяч рублей. Именно на эту сумму Продавец предлагает клиенту оформить рассрочку без переплат.

Соответственно, у клиента возникает резонный вопрос, какой смысл магазину продавать свой товар в рассрочку, ничего на этом не зарабатывая? На самом деле, схема простая.

Банк предоставляет клиенту беспроцентный кредит на сумму 70 тысяч рублей, но при этом для самого банка стоимость товара составит 63-65 тысяч рублей. Именно такую скидку получит Кредитор от Магазина.

В этом и заключается основная выгода для банка. Самому клиенту Магазин бы такую скидку не предоставил.

Вот и получается, что банк действительно предоставляет беспроцентную рассрочку клиенту, но при этом он зарабатывает на разнице в этой скидке.

В том случае, если Кредитором выступает сам Магазин (как это часто бывает в крупных торговых сетях), он зарабатывает на разнице между оптовыми и розничными продажами. При этом Магазин преследует две задачи: увеличение товарооборота и проявление лояльности к клиентам.

Кроме этого, оформляя клиенту рассрочку, Кредитор получает персональные данные заемщика и может дополнительно предложить одну из банковских услуг. Дополнительно менеджер может предложить оформить страховку, которая тоже принесет прибыль Кредитору.

Заключение сделки

Сервис по страхованию жизни является одной из наиболее популярных услуг, который предлагает Кредитор. Оформление данной услуги, во-первых, существенно снижает для банка финансовый риск. А во-вторых, дает возможность дополнительного заработка.

Вы должны понимать, что вправе отказаться от данной услуги. Согласно законодательству, обязательной страховке подлежит медицинское обеспечение и общегражданская ответственность.

Все остальные виды страхования производятся исключительно по собственному желанию (могут и не производиться вовсе). Чтобы убедить вас в необходимости оформления такого страхования, кредитный инспектор может указать на соответствующий пункт в договоре, но скорее всего он имеет рекомендательный характер и не обязателен к исполнению.

Смело настаивайте на отказе от страховки. Ведь ни один магазин не согласится потерять выгодного клиента только из-за отказа от данного сервиса.

Покупка в рассрочку — что это?

Понять, что такое покупка в рассрочку, поможет следующий пример. Покупатель приобретает в магазине холодильник. Денег на покупку у него не хватает. Покупатель вносит часть средств, а оставшийся долг погашает равными частями в течение нескольких месяцев.

Сделка закрепляется договором, в котором определяется:

- стоимость покупки;

- порядок уплаты обязательств;

- срок погашения задолженности;

- периодичность и размер обязательных платежей.

Такие отношения между сторонами соглашения являются разновидностью кредитных. Продавец выступает в качестве кредитора, а покупатель — заемщика.

Законодательством не установлен минимальный возраст, при достижении которого гражданин получает право приобретать товары в рассрочку. Но дееспособность в РФ наступает в 18 лет. Поэтому приобретение дорогостоящих товаров, особенно в рассрочку, возможно с момента достижения совершеннолетия.

Верхняя возрастная граница также не определена нормативно-правовыми документами. Тем не менее, часто пожилые люди получают отказ в предоставлении данной услуги, что является незаконным. В таком случае рекомендуется в судебном порядке оспорить решение продавца, подав иск в соответствующий орган.

Наиболее привлекательными для покупателей являются предложения магазинов по приобретению продукции на следующих условиях:

- первоначальный взнос отсутствует;

- процентная ставка по кредиту установлена в размере 0 %;

- ежемесячные выплаты производятся равными частями в течение 24 месяцев.