Как повысить свой скоринг-балл?

Если персональный кредитный скоринг оказался невысок, то можно попробовать оформить кредит в банке, клиентом которого заемщик является. Но заемщику нужно адекватно оценивать свои шансы на получение займа.

Если человек имеет неплохую кредитную историю, долго сотрудничает с банком, погашал исправно кредиты, то может попробовать взять займ. Все перечисленные качества положительно повлияют на решение. Кредитор может пойти на уступки и предложить ссуду в долг на особых условиях либо с ограничением по сумме.

Еще несколько советов:

- Исправно погашать кредиты, если есть обязательства перед банками.

- Контролировать финансовую нагрузку в соотношении 40/100: сумма платежей по кредитам и кредитным картам не должна превышать 30-40% от общего дохода. В крайнем случае 50%, но уже сложнее получить кредит.

- Не рассылать множество заявок в банки и МФО для получения кредитов, когда нужны деньги. Сначала обратиться в банк, клиентом которого заемщик является, затем при отказе в кредите обращаться в следующую компанию.

- Следить за обязательствами перед государственными структурами: своевременно оплачивать штрафы, алименты, коммунальные услуги и др.

- Время от времени использовать досрочное погашение по кредиту, чтобы быстрее рассчитываться с долгами.

- По возможности открыть вклад в банке, а при подаче заявки на кредит указать наличие актива.

Регулярно рекомендуется проверять персональный рейтинг, если требуются кредиты. Если есть ошибочная информация – сотрудники банка не направили данных о закрытии кредита либо случайно направили ложную информацию по досье другого человека, — тогда стоит написать заявление и потребовать исправить ошибки.

Если кредитная история нулевая, то есть ранее не оформлялись займы, тогда можно открыть кредитную карту, сделать несколько покупок и вернуть средства в срок. Это поможет создать положительную динамику в кредитной истории.

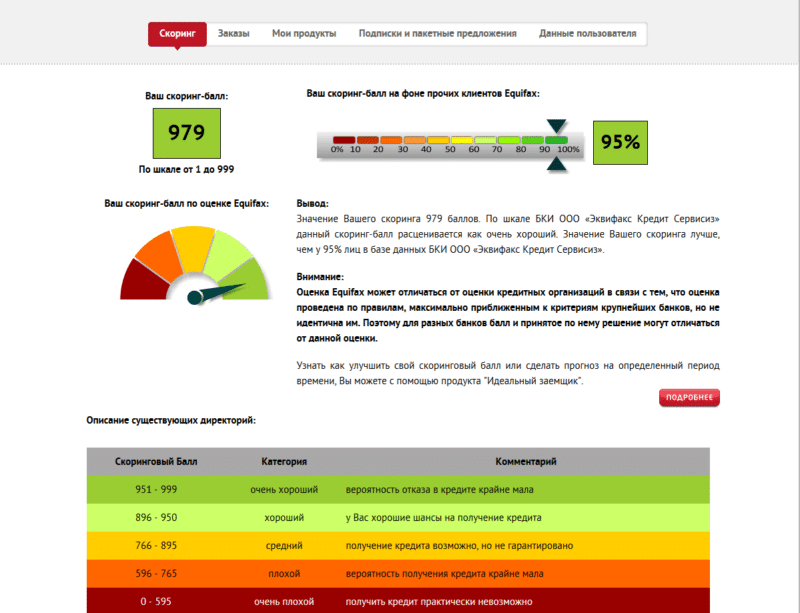

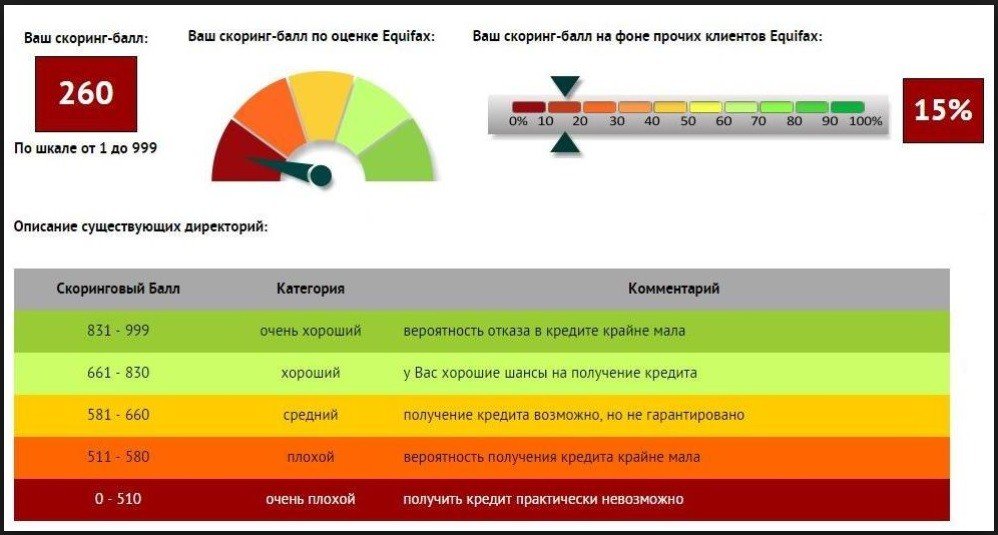

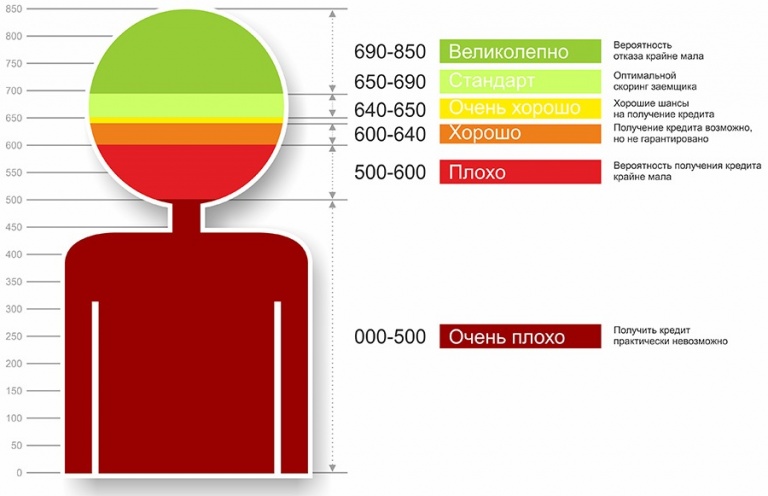

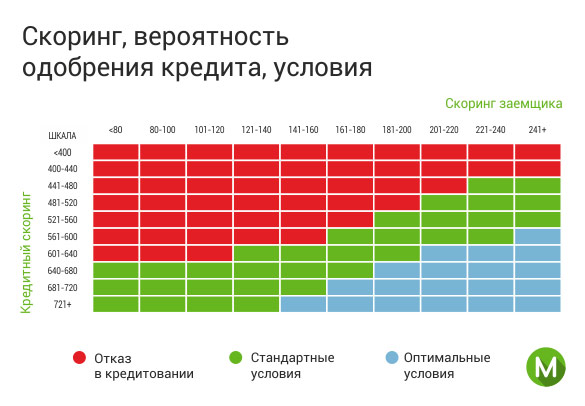

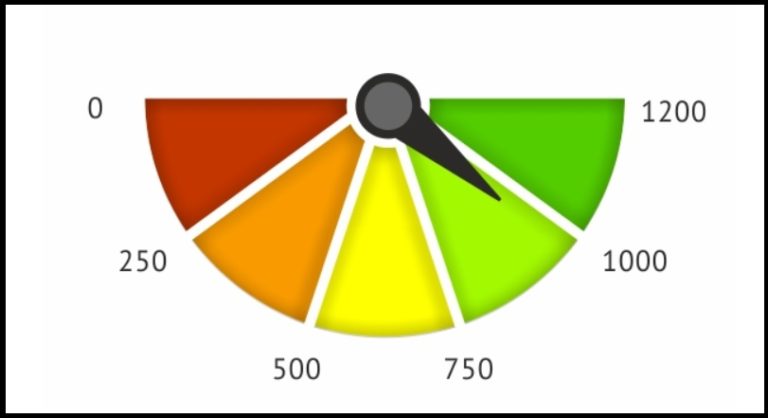

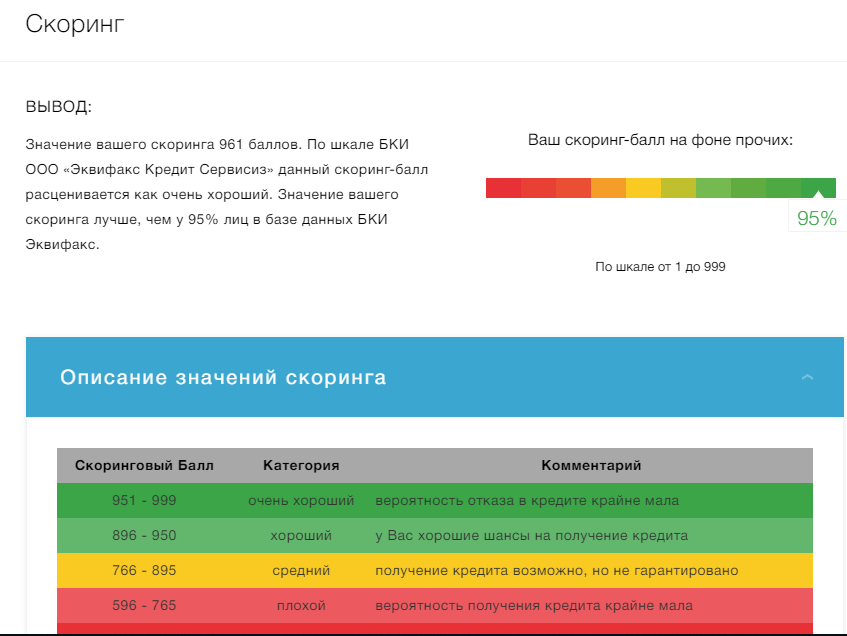

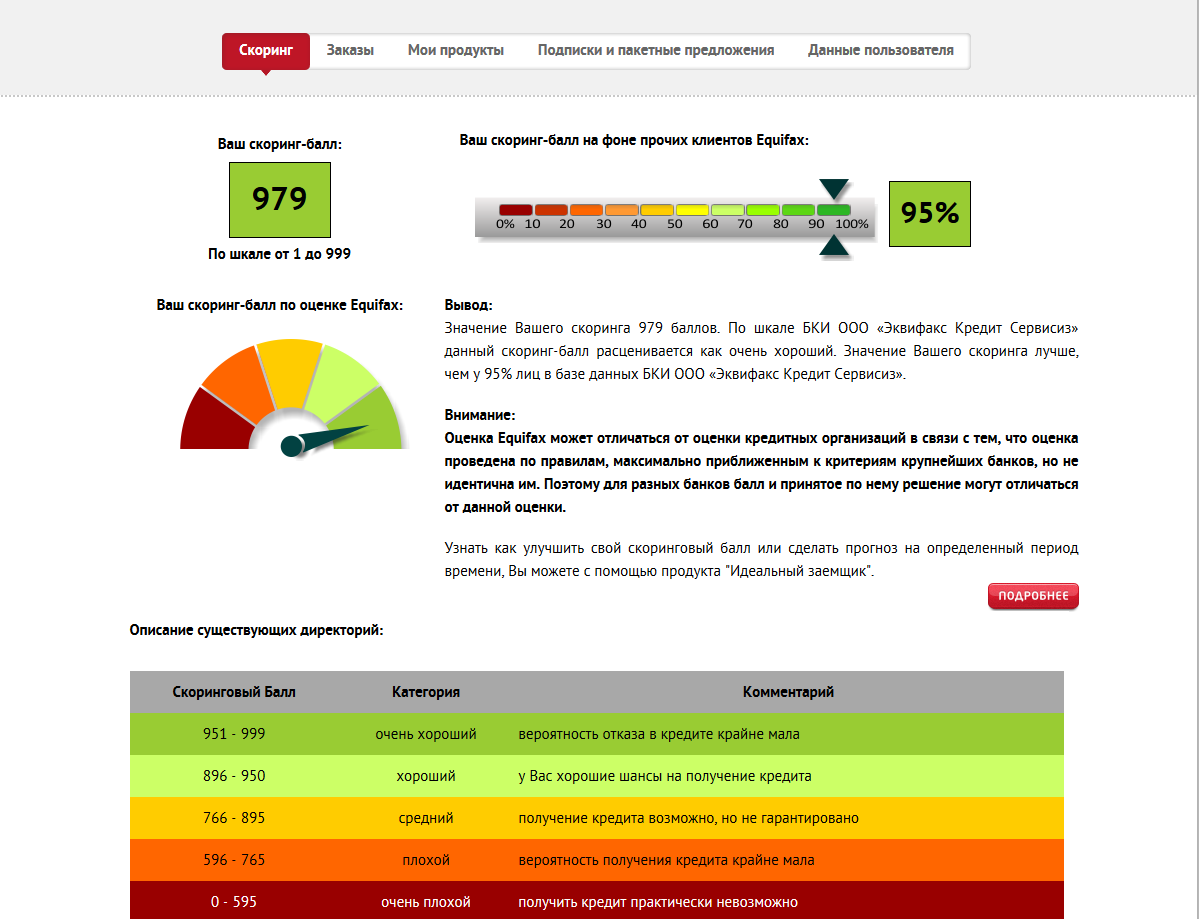

Какой должен быть кредитнный скоринг, чтобы получить кредит? Стоит ориентироваться на бюро, где есть отчет и соотносить рейтинг к применяемой системе. Лучшие значения – выше среднего и высокие для одобрения займа.

Что такое скоринговый балл в кредитной истории?

В банке скоринг заемщика запрашивают для оценки платежеспособности клиента, а бюро кредитных историй формируют скоринг. Балл присваивают на основе различных характеристик заемщика:

- демографические данные – где проживает, какое образование, наличие семьи и детей, доход;

- данные о кредитах и займах – сколько брал, когда, цель долга;

- сопутствующая информация – ездил ли гражданин за рубеж, как часто, есть ли долги перед коммунальными службами или неуплата алиментов и др.

Если раньше сотрудники финансовых организаций самостоятельно анализировали надежность заявителя, чтобы выдать кредит, то сегодня методики упростились до запроса кредитного отчета из агентств. Достаточно сделать заказ отчета в БКИ и проверить заемщика сразу на несколько ключевых показателей – доход, оплату кредитов, запросы в другие банки и микрофинансовые компании.

Что влияет на скоринговый балл?

На итоговую оценку скоринга может повлиять абсолютно любой фактор, который относится к заемщику. Например, это может быть наличие или отсутствие детей. При этом сложно сказать, как именно этот фактор повлияет на скоринговый балл в каждой отдельной ситуации. Например, если потенциальный заемщик в разводе или не имеет мужа, но у него есть 2 ребенка, скорее всего, этот фактор снизит скоринговый балл. Система может посчитать такого клиента недостаточно платежеспособным, ненадежным и т.п.

Если же за займом обращается клиент, у которого есть ребенок и супруг(а), то здесь скоринговый балл может увеличиться. В этом случае система посчитает клиента благонадежным заемщиком, ответственным семьянином и т.п.

Повлиять на скоринг может возраст клиента. Например, очень молодые люди до 25 лет или заемщики предпенсионного возраста получат сниженный балл по этому пункту, потому что находятся в зоне «риска».

Стаж работы на последнем месте и общий трудовой стаж тоже имеют значение при подсчете скоринговых очков. Если стаж трудоустройства на текущей работе больше 2-х лет, то шансы заемщика на одобрение возрастут. Если текущий стаж меньше 6-ти месяцев, то и шансы будут меньше. По этому пункту такой клиент наберет минимальное количество баллов.

На итоговый балл по скорингу может повлиять образование. От него зависит уровень развития, зарплаты и должности потенциального заемщика. Например, клиентам с дипломом об окончании 9-ти классов присвоят рейтинг ниже, чем заемщику с оконченным высшим образованием.

Окончательная оценка скоринга будет складываться на основании каждого пункта: образование, семейное положение, занимаемая должность, штат работников на предприятии, уровень зарплаты, наличие детей, наличие собственного жилья, автомобиля и т.п.

Чтобы набрать максимальный скоринговый балл, клиент должен иметь высшее образование, собственное жилье и автомобиль иностранного производства, положительную кредитную историю, иметь семью (ячейку общества).

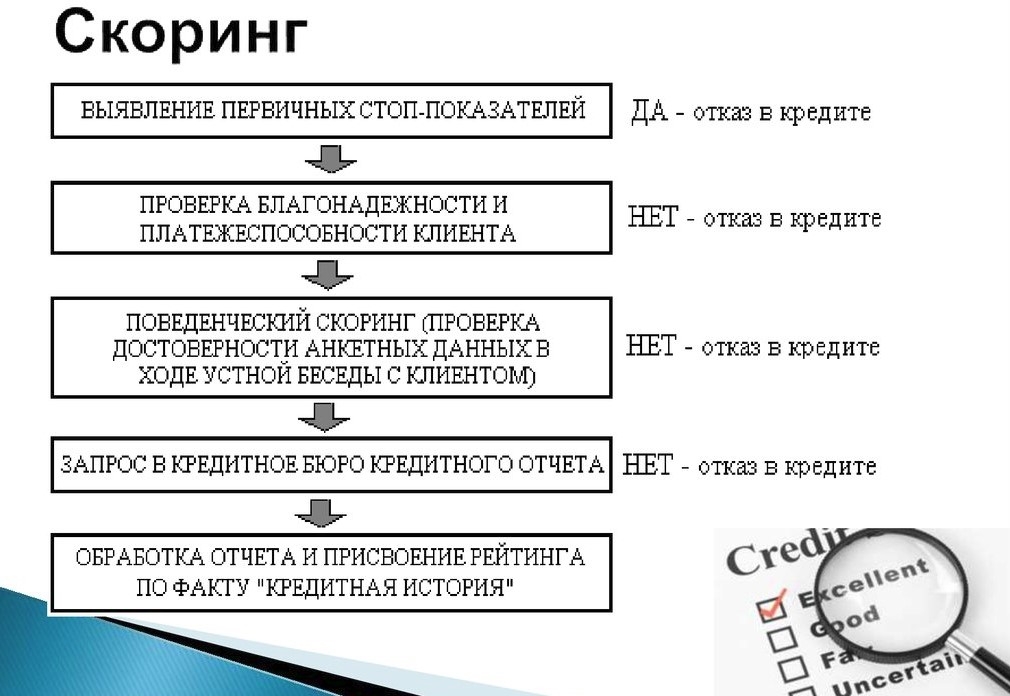

Как работает система

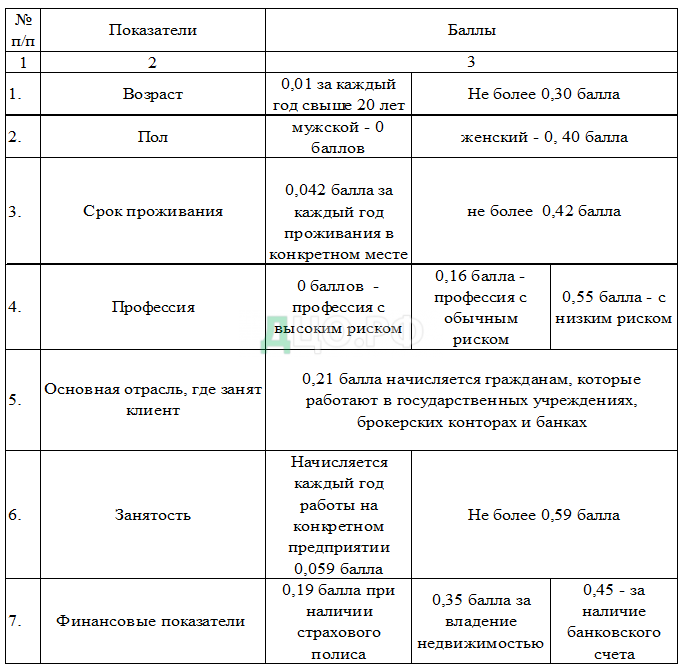

Предоставленные человеком ответы на вопросы скоринг анализирует в баллах. Особое влияние оказывают ответы о финансовом состоянии человека:

- наличие недвижимости либо движимого имущественного объекта (автомобиля);

- хороший стабильный доход, официальное трудоустройство;

- дорогая бытовая техника;

- трудоспособный возраст потенциального клиента;

- отсутствие иных кредитов, иждивенцев на попечении.

Положительным параметром может стать наличие несовершеннолетних детей и съемного жилья. Это говорит о способности заявителя планировать свои финансы, о его уверенности в будущем.

Снижающие факторы в основном следующие:

- возраст меньше 28 лет либо больше 35;

- местонахождение квартиры в неблагополучных районах;

- работа официантом, курьером и т. д., где высокая квалификация непринципиальна;

- пустая кредитная история: обратившийся в банк человек еще ни разу не оформлял и не выплачивал кредиты;

- если у заявителя есть судимость, то с высокой степенью вероятности в оформлении кредита он получит отказ.

Организации, которые специализируются на продаже скоринговых систем, выявили следующие взаимосвязи факторов и поведения клиентов.

Так, в среднем женщины, семейные пары с детьми и заемщики старшего возраста относятся к своим финансовым обязательствам ответственно. Уровень образования существенной роли не играет — важнее опыт работы не мене 3 лет. Но если у человека нет высшего образования, это может стать минусом.

Если сотрудник пообщался с вероятным заемщиком самостоятельно, то он дополняет профиль человека своим впечатлением — внешность заявителя, одежда, часы, гаджеты, жесты, грамотная речь, признаки того, что человек говорит правду либо лжет. От уверенности в себе и внешней опрятности, речи и убежденности зависит общее впечатление, которое вероятный заемщик окажет на представителя финансового учреждения.

По итогам система присваивает каждому пункту анкеты ту или иную оценку, после чего выставляет конечный скоринг балл.

Также идет проверка соответствия действительности данных, предоставленных клиентом (существование указанного им адреса, легальность паспорта). Поэтому для тех, кто интересуется, можно ли обмануть данную систему, ответ будет отрицательным.

Также идет проверка соответствия действительности данных, предоставленных клиентом (существование указанного им адреса, легальность паспорта). Поэтому для тех, кто интересуется, можно ли обмануть данную систему, ответ будет отрицательным.

Далее специалисты решают, стоит ли тратить время на заявителя и изучать его заявку детальнее или же лучше ему отказать. Что касается МФО, то в этом случае после низкого скорингового балла заявка человека автоматически отклоняется.

Таким образом, у банков и МФО есть своеобразный профиль платежеспособного заемщика. Благодаря скорингу финансовое учреждение автоматизирует поиск именно таких людей среди огромного количества заявителей на оформление кредита.

Как улучшить скоринговый балл?

Улучшить скоринговый балл искусственно не получится, ведь в большинстве банков клиента проверяют на предоставленную информацию. Например, если сказать, что вы занимаете какую-то презентабельную должность в крупной фирме, то в банке могут проверить эту информацию, позвонив работодателю. В итоге кредитор узнает о вранье и откажет в займе.

Сильное влияние на скоринговый балл оказывает кредитная история потенциального заемщика. Чем она лучше, тем выше рейтинг. Чтобы улучшить КИ, можно оформить несколько небольших займов в микрофинансовых организациях. После их погашения в БКИ появятся положительные записи на клиента, его скоринговый балл повысится.

Рекомендации для заемщиков

Людям необходимо ответственно относиться к своим финансовым обязательствам как перед банковскими организациями, так и перед МФО. Оформление нескольких кредитов в различных банках, попытка взять новый кредит для покрытия старых — все подобные действия сохраняются в архиве кредитной истории. Подобные заемщики рискуют значительно снизить свой кредитный рейтинг, в результате чего ни одно финансовое учреждение не согласится оформить им займ.

Некоторые сервисы предлагают пройти скоринг-тест бесплатно онлайн. Потребуется ответить на простые вопросы: семейное положение, уровень подтвержденного/неподтвержденного дохода, возраст и гражданство, прописка, наличие просрочек и действующих кредитов, желаемая сумма займа и т. д.

скорринг калькулятор

По итогам прохождения теста человек сможет узнать, какие проблемы могут возникнуть при оформлении кредита, а также предложения каких финансовых организаций ему доступны. Вероятно, человек решит улучшить свое финансовое состояние, закрыть текущие кредиты, чтобы получить доступ к более выгодным предложениям.

Какие данные рассматриваются при скоринге

Скоринговая оценка кредитоспособности физического лица достаточно сложна. Одобрение или отказ клиенту по зависят от многих показателей.

- Паспортные данные потенциального заемщика, где прописан и где проживает фактически, контактные номера телефонов. По этой информации проводится первичная идентификация клиента банка. На этом этапе отсеиваются клиенты с просроченными паспортами, неверно или ложно предоставленными данными, поддельными документами. Любая ошибка в предоставленных данных грозит моментальным отказом.

- На втором этапе оцениваются возраст, пол, семейной положение, трудовой стаж, количество иждивенцев (несовершеннолетние дети – негативный фактор для скоринга), стаж на последнем месте работы.

- Затем программа оцениввет платежеспособность клиента. Оценивая финансовое состояние, основную роль играет ежемесячный подтвержденный доход. Т.е. «белая» заработная плата, указанная в справке 2-НДФЛ. Если же доход подтверждается Справкой по форме банка, то итоговый бал скоринга понижается. Заем могут и одобрить, но сумма будет меньше.

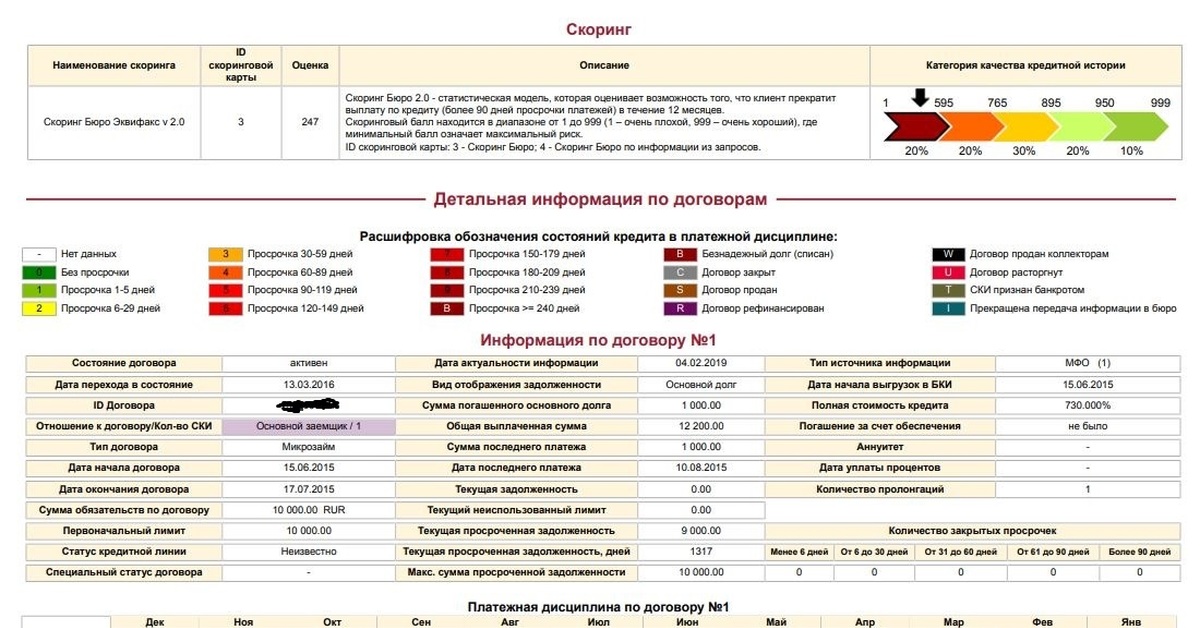

- После того, как были пройдены предыдущие этапы, программа приступает к проверке кредитной истории. Как правило, рассматриваются данные нескольких БКИ(бюро кредитных историй) сразу. Проверяются не только просрочки, но и финансовая нагрузка по действующим обязательствам, если они имеются. Кроме того, БКИ фиксирует все запросы в банк. Если много отказов – это отрицательно влияет на возможность одобрения. Так что получив отказ единожды, советуем проверить кредитную историю. Существует вероятность что данные БКИ могут быть ошибочны.

Скоринговая оценка кредитоспособности физического лица зарплатного клиента банка

Для держателей зарплатных карт предусмотрена отдельная проверка. Оцениваются транзакции по карте. Скоринг проверяет сроки поступлений и снятий, а также средний остаток по счету. Необходимо отметить, что наименьший балл получают те клиенты, которые сразу после поступления зарплаты снимают ее полностью наличными.

Кредитный скоринг — что это такое простыми словами

Если говорить просто, кредитный скоринг — автоматический способ проверки с анализом информации и расчетом баллов. Скоринговый метод применяют банковские организации во многих государствах. При анализе задействуются разные модели — уже существующие или разработанные кредитной организацией.

Во время анализа программа учитывает разные параметры — платежеспособность, срок работы, обеспечение, возраст, семейный статус. После анализа и выставления баллов скоринговая программа относит заявителя к категории высокорискового или безопасного заемщика.

Эксперты на вопрос о скоринге (при пояснении что это такое) говорят так — это параметр, объединяющий сведения из анкетных данных и имеющий числовое обозначение. Если скоринговая система определила надежность заемщика, вероятность выдачи займа растет. И, наоборот, если кредитный скоринг показал низкий балл, в выдаче денег с большой вероятностью откажут. Путем такой проверки банки защищаются от неблагонадежных заемщиков и справляются со своей работой.

Что делать, если скоринг не пройден

В случае высокого кредитного балла вероятность выдачи займа повышается, и банк всерьез рассматривает кандидатуру клиента. Если скоринг не пройден, человеку отказывают в выдаче кредита

Чтобы понять причины и улучшить ситуацию, важно знать факторы, влияющие на решение финансовой организации:

- Данные из паспорта. Для системы важна прописка (регистрация) и место проживания. Это первая информация, по которой программа анализирует человека и отсеивает мошенников с поддельной документацией. Любое искажение сведений, отклонение от реальной информации грозит отказом.

- Возраст. Банк любит работать с клиентами от 30 до 45 лет. В эту категорию входят надежные заемщики. Для представителей старшей или младшей возрастной категории предусмотрены меньшие баллы. Так, молодые люди в возрасте от 18 до 21 года должны предъявить справку о доходах.

- Стаж, работа, зарплата. Скоринг с большой вероятностью будет пройден, если человек трудоустроен в коммерческой фирме, давно в ней работает и получает высокую зарплату. Если стаж меньше трех месяцев, вероятность отказа возрастает.

- Семейный статус. Программа анализирует наличие мужа/жены, число детей и иждивенцев, размер алиментных платежей. Все эти факторы напрямую влияют на результаты скоринга.

- Кредитная история. Просрочки и банкротство минимизируют вероятность получения займа.

Скоринговая система оценивает и другие параметры, выдавая итоговый результат в виде баллов. Если скоринг не пройден, заемщику необходимо исправить ситуацию — улучшить кредитную историю, найти высокооплачиваемую работу, добиться большей зарплаты, жениться или даже завести ребенка. Трудность в том, что человек не знает точную причину низкого кредитного балла. Он может только догадываться, почему система снизила оценку.

Сервис банки ру предлагает бесплатную услугу оценки кредитного рейтинга и подбор лучших предложений для конкретного заемщика. При таком подходе можно быть уверенным в получении кредита.

Подбор кредита

Как cкоринг работает, откуда берет данные?

Есть несколько видов скоринга. Один из них был описан выше – то есть кредитоспособность клиента оценивается в момент его обращения. По тем данным, которые он сам и предоставляет (application scoring – заявочный скоринг). Сам, как правило, заполняет и анкету. В случае с микрофинансовыми компаниями – это происходит зачастую прямо онлайн в интернете.

Еще один вид скоринга – поведенческий (behavioral scoring). В зависимости о того, как клиент ведет себя с течением времени (за определенный период) банк выставляет ему более высокий кредитный рейтинг или более низкий. И в зависимости от этого уменьшает/увеличивает ему лимиты по кредитам, предлагает какие-то дополнительные услуги.

Также существует оценка потенциального мошенничества (fraud scoring).

Одно дело, когда человек получил кредит, но не рассчитал свои финансовые возможности, или внезапно заболел, потерял в доходе и т.п. И другое дело –когда имеет место заранее планируемый невозврат кредита –то есть мошенничество. Эксперты говорят, что таких случаев — порядка 10% всех невозвратов. Любой кредитор (особенно хорошо процесс отлажен в МФО) пытается еще до выдачи кредита оценить риск мошенничества со стороны заемщика.

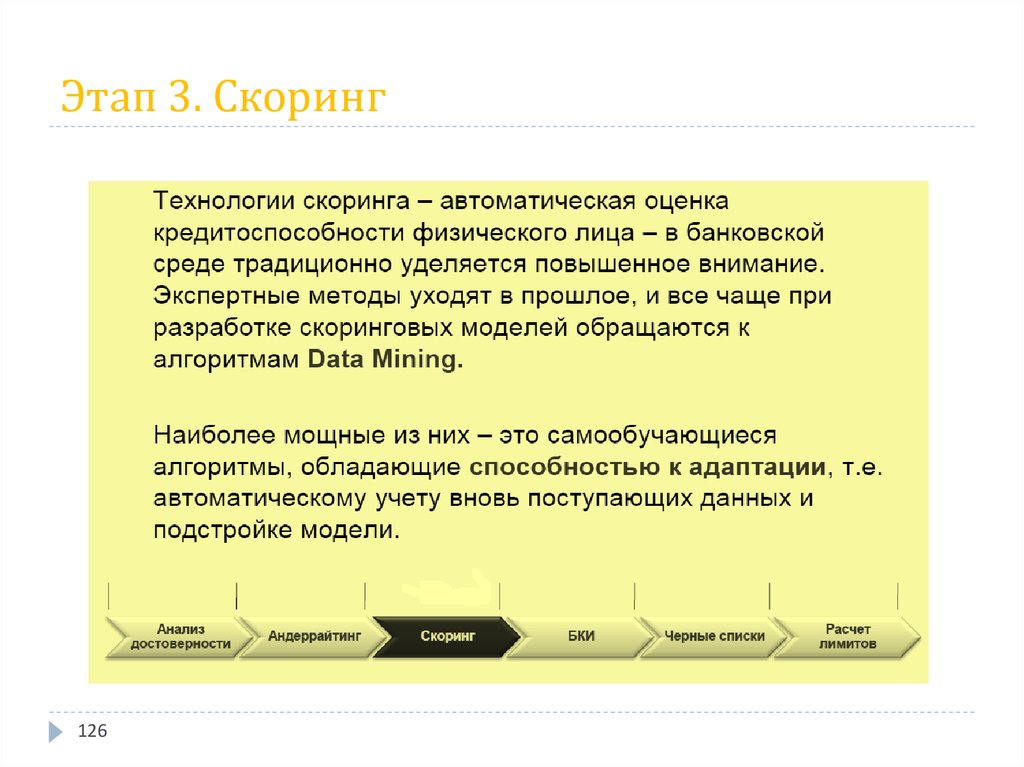

Следует отметить, что современные системы скоринга зачастую являются самообучающимися, т.е. учитывают модели поведения клиентов, которые ранее были приняты на обслуживание. Система пытается вычислить какие-то общие черты у тех, кто впоследствии оказался мошенником, стал допускать просрочки (ретро-скоринг).

Очевидно, что скоринговые системы имеют и недостатки – большую часть данных для оценки предоставляет клиент. Перепроверка этих данных вручную при мелких суммах кредита – слишком дорогое занятие. Кроме того, даже обучающиеся системы не могут быстро перестроиться при резком изменении экономической ситуации в рамках страны. Поэтому их приходится все время дорабатывать и поддерживать.

Скоринг мошенничества: как он работает

Вы подали заявку на кредит и ждете решения, а его все нет. Вам говорят, что ваша заявка находится на скоринге. Что это значит? Если система обнаружила что-то подозрительное, проверка может занять больше времени. Однако паниковать заранее не стоит.

В качестве адреса компании, где вы трудитесь, указывайте адрес фактического местонахождения. Дело в том, что еще существуют организации, адреса которых являются «массовыми». Это могут быть фирмы, зарегистрированные в больших бизнес-центрах или на территории крупных предприятий. Если вы укажете улицу и номер дома, где зарегистрировано множество фирм, это может снизить вам баллы.

Если у вас временная регистрация и по указанному вами адресу зарегистрировано еще несколько человек, не являющихся вашими родственниками, это также может негативно повлиять на решение банка. Я рекомендую указывать номера телефонов контактных лиц, которые могут подтвердить вашу благонадежность. Это могут быть коллеги или близкие родственники. Но обязательно предупреждайте этих людей о возможном звонке из банка.

Кроме того, у каждого банка есть черный список клиентов. Если ваш номер телефона отличается на одну цифру от номера из такого черного списка, даже это может служить основанием для отнесения вас к категории «подозрительных» клиентов. Система может счесть, что ваш родственник, который был замечен в каких-то незаконных операциях, склоняет вас к мошенничеству.

Что делать, я нашел ошибку в своей кредитной истории

Бывают неприятные ситуации, когда банк отказывает в кредите без объяснения причин. Заказав кредитную историю, человек находит в ней ошибку. Что нужно делать в таких случаях?

Большинство ошибок совершается по вине человеческого фактора. Например, сотрудник банка не передал в БКИ сведения о погашенном кредите. А может быть, вас перепутали с однофамильцем и внесли в вашу кредитную историю чужой кредит. Или произошел технический сбой в программе.

Алгоритм действий такой:

- Идем в банк и получаем справку о том, что кредит погашен полностью. В справке должен присутствовать ваш уникальный номер субъекта кредитной истории. Возможно, для того, чтобы узнать этот номер, нужно написать отдельное заявление.

- Если вам приписали несуществующий заем, обращайтесь в банк, кредит которого ошибочно числится за вами. Там вам должны выдать справку о всех ранее выданных кредитах, если таковые имелись. Если вы никогда не кредитовались в этом банке, запросите подтверждение.

- С полученными документами обращаемся в БКИ. Это сделать можно один раз в год в письменной форме, бесплатно. Помимо этого, вы имеете право на неограниченное количество платных запросов в электронной форме. Такой запрос можно подать на сайте Центробанка.

- Ошибка должна быть исправлена сотрудником БКИ в течение 30 дней, после чего уже исправленная кредитная история придет вам на почту.

- В случае отказа сотрудника БКИ в корректировке данных у вас есть право обратиться в суд или Роспотребнадзор.

Скоринг и кредитная история

С учетом того, что треть граждан уже имела опыт по получению займов хотя бы 1 раз — на первый план выходит изучение того, насколько заемщик фактически закредитован, и насколько добросовестно он погашал кредиты в прошлом. Так по-данным банка “Связной” доля заемщиков, у которых обнаружилось 5 и более кредитов – выросла за последний год в три раза.

В связи с тем, что в Бюро кредитных историй (БКИ) теперь добавились заемщики микрофинансовых организаций и кредитных кооперативов, многие Бюро стали предлагать банкам и МФО скоринговые модели, дополненные данными, которые содержаться в БКИ. Эти скоринговые модели ранжируют заемщиков по вероятности дефолта (невозврата) займа, вероятности просрочек и т.п. Системы обрабатывают сведения о клиенте в Бюро и выставляют ему рейтинг. Добросовестные — получают наивысший балл, недобросовестные – низший. При этом результат (балл) указывается вместе с несколькими основными причинами, которые оказали наибольшее влияние на его снижение (4-5 факторов, а всего их может быть более 100).

В частности модель скоринга по кредитным историям, которую разработало НБКИ – это семь скор-карт, которые обновляются ежеквартально, чтобы учитывать изменения условий на рынке. Таким образом, Банки постепенно переходят от заявительного скоринга — на матричный (состоящий из нескольких моделей и источников). Это в 1,5 раза повышает эффективность оценки, улучшает выставление лимитов по каждому клиенту, помогает собирать просроченную задолженность.

Кроме того, кредитные бюро стали предлагать услугу – автоматически информирующую банк (без специального запроса от банка, ежедневно):

- об открытии его клиентом новых счетов в других банках

- о новых кредитах клиента

- о новых просрочках этого клиента

- об изменениях его лимитов по кредитам, овердрафтам,

- о его новых паспортных данных и т.п.

Пока эта услуга работает с оплатой по-клиентно и в рамках конкретного БКИ, что снижает возможности банка масштабно отслеживать жизнедеятельность всех клиентов. Однако вероятнее всего, в какой-то перспективе, БКИ начнут объединяться, обмениваться информацией между собой.

Виды скоринга

Выделяют несколько видов кредитного скоринга, способных качественно оценить возможности потенциального клиента банка. В процессе изучения применяют специальные программы – с ними можно работать комплексно, так результат будет максимально эффективным, а можно остановить свой выбор на какой-то одной:

- Application-scoring. Тщательно изучает анкетные данные лица, подавшего заявку на оформление кредитного договора. Самый популярный и простой в работе вид скоринга. Широко используется отечественными компаниями. Работник организации собирает информацию о человеке с помощью специального бланка-заявки, после чего система обработает полученные сведения и выдаст полезную информацию и своё решение.

- Collection-scoring. Специально направлена на работу с потенциально «опасными» клиентами с подмоченной кредитной репутацией. Помогает сотруднику банка понять, какие действия нужно предпринять в ситуациях с непогашенными долговыми обязательствами. Например, можно официально уведомить клиента о серьезности последствий такого поведения с его стороны либо обратиться в коллекторские компании и судебные органы.

- Behavioral-scoring. Отслеживает статистику кредитного поведения человека. Даёт возможность прогнозировать и предугадывать колебания финансовой благосостоятельности заёмщика и подобрать для него идеальную программу кредитования путём проведённого анализа погашения займов, взятых им ранее. Очень доступный и простой вариант отслеживания операций гражданина по его кредитным картам.

- Fraud-scoring. Система быстро распознаёт мошенника и потенциального правонарушителя. Эффективна при комплексном применении с вариантами, рассмотренными выше. По статистике, один из десяти займов, который так и остался непогашенным – дело рук данной категории лиц, и компьютерный скоринг препятствует повторению подобных ситуаций в будущем.