Почему с ROI нужно быть аккуратным

Как бы не приукрашивали значение ROI, стоит знать о нескольких важных моментах, из-за которых этот коэффициент нередко используют только как вспомогательный.

1. Коэффициент возврата инвестиций рассчитывается для уже прошедших периодов. Это означает, что ROI никак не гарантирует аналогичные результаты в последующих периодах. Это частая ошибка начинающих — считать что значение не изменится. Так, например, вполне возможно, что был просто удачный период или же произошло некое масштабное событие, которое позволило достигнуть высоких результатов.

2. Не учитываются риски и прочие аспекты. Коэффициент отражает только полученную прибыль или убыток, и никак не учитывает риски и прочие аспекты. Поэтому его использование, как самостоятельной величины для анализа, возможно только в простых ситуациях.

3. Несмотря на то, что вначале было несколько формул, стоит учитывать следующее: нередко применяются различные виды расчетов. Это означает, что в одних расчетах может считаться доход, во вторых прибыль, в третьих учитываться только одни виды расходов и так далее. Поэтому стоит уточнять формулу расчета перед анализом (хотя бы тот же пример с рекламой и разницей между ROI и ROMI).

4. Нюансы расчета ROI в периодах. Это как с расходами и затратами, из-за разницы в рассматриваемых периодах, может получится так, что ROI будет выглядеть привлекательно, хотя если рассматривать более длительный период, реальное значение может быть меньше.

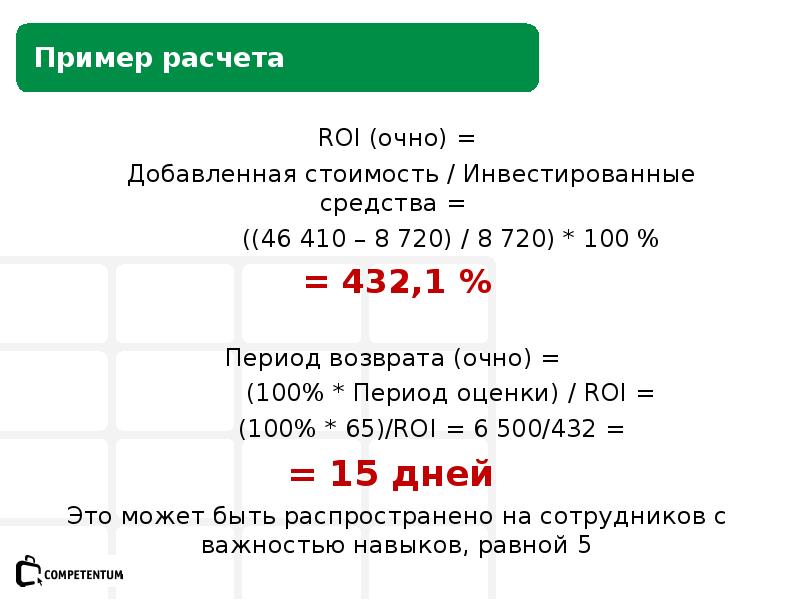

Пример для понимания. Допустим, вы инвестировали 1 млн рублей. В течение года вложения уменьшились на 100 тысяч. Однако в следующем году они принесли вам 300 тысяч. Если считать ROI только за второй год, то получится 33,33% = 300 / 900 * 100% (в первый же год это -10%). Но, если считать ROI за 2 года, то получится уже 20% = (300 — 100) / 1000 * 100%. При этом средняя ROI за год будет только 10%.

5. Может не учитывать дополнительные расходы. Это как с ПИФами, их ROI может выглядеть привлекательно, но только вот коэффициент рассчитывается относительно купленных паев. А ведь ПИФы обычно подразумевают несколько комиссий, так что реальный ROI может быть меньше.

6. Длительные вложения. Чем более длительные периоды вложений, тем меньше толку от ROI. Пример для понимания. Допустим, вы торгуете тракторами. Этот товар приобретают редко и для длительного использования. Поэтому вполне возможно, что причиной приобретения клиентом трактора могла стать рекламная акция, проводившаяся пяток другой лет назад. Банально завалялась брошюрка.

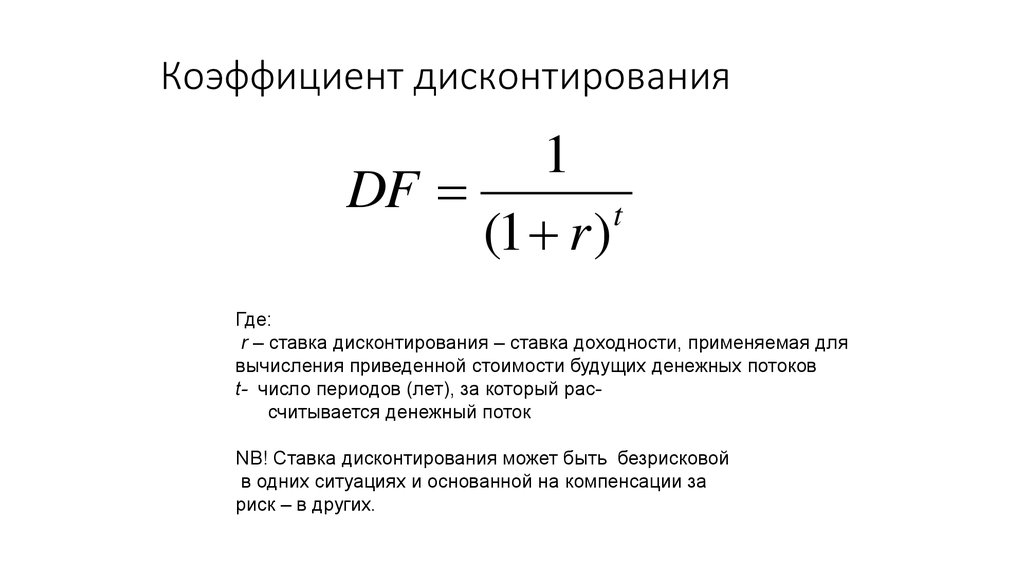

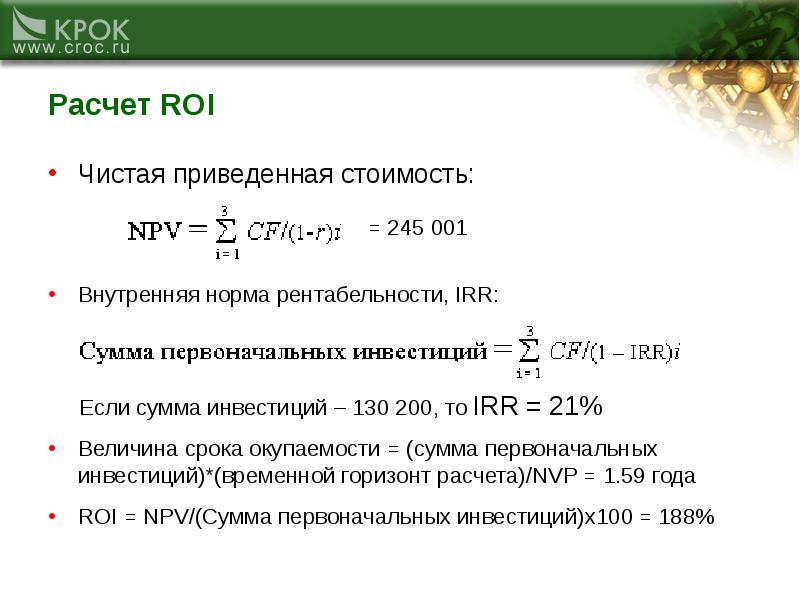

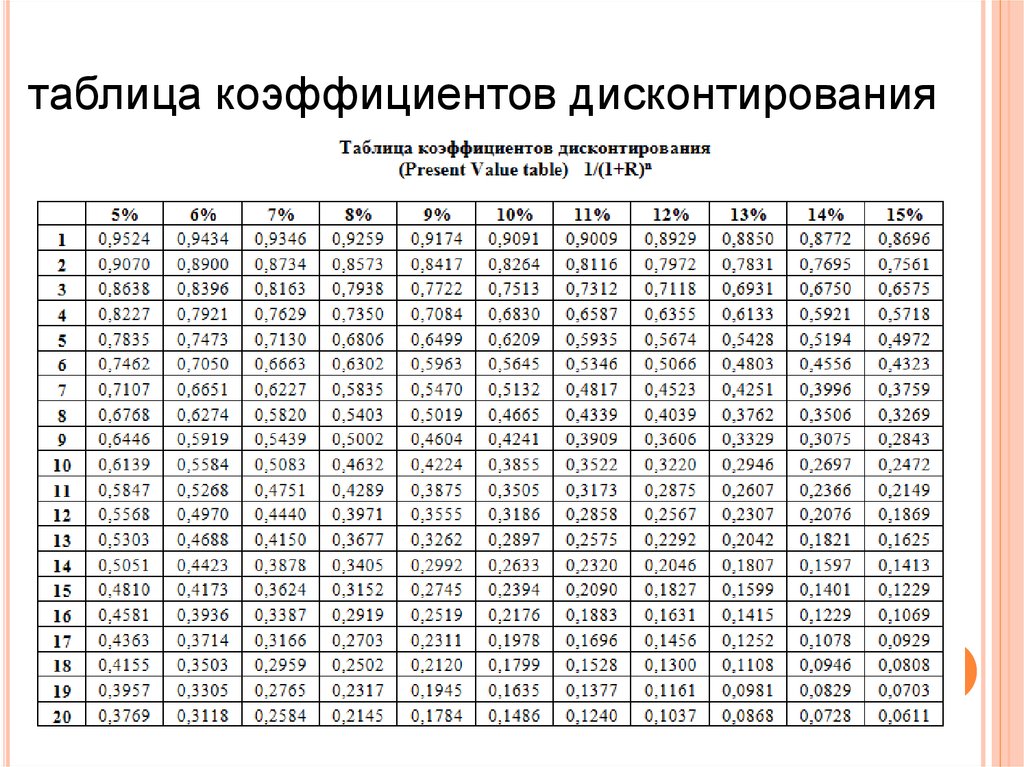

7. Не учитывается дисконтирование. Чтобы лучше понять суть, советую ознакомиться с обзором простой и дисконтированный срок окупаемости.

Как видите, хоть ROI и может быть полезным для анализа, его стоит аккуратно использовать и, желательно, только в комплексе с иными метриками.

И, как обычно, всегда помните про здравую логику и то, что у вас своя голова.

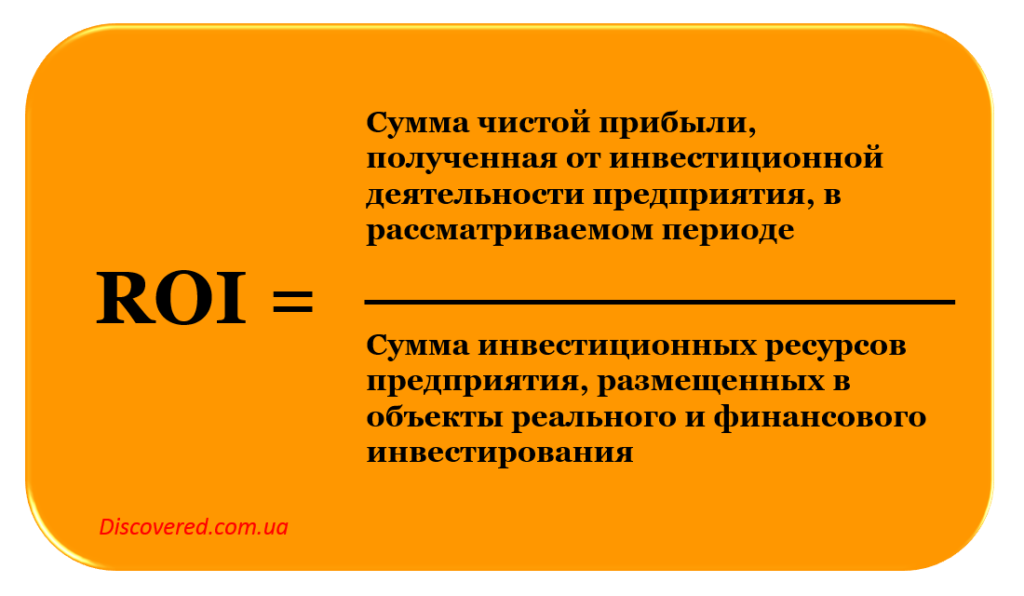

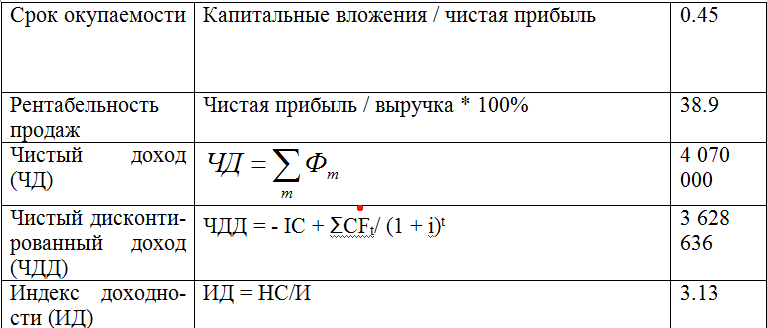

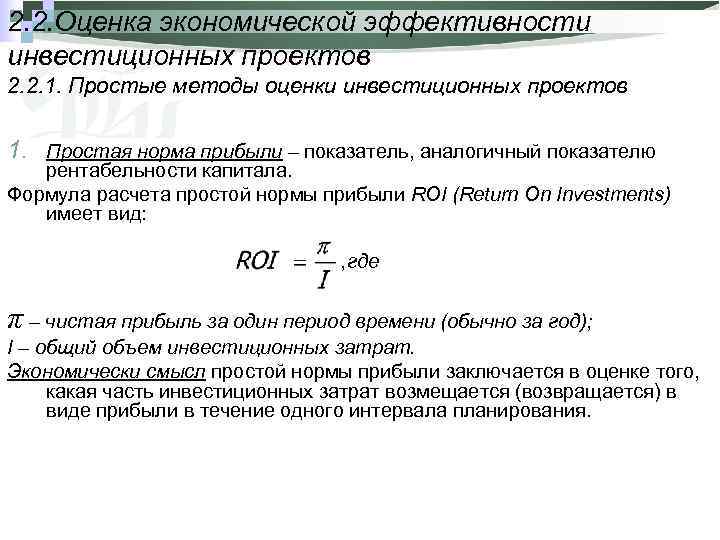

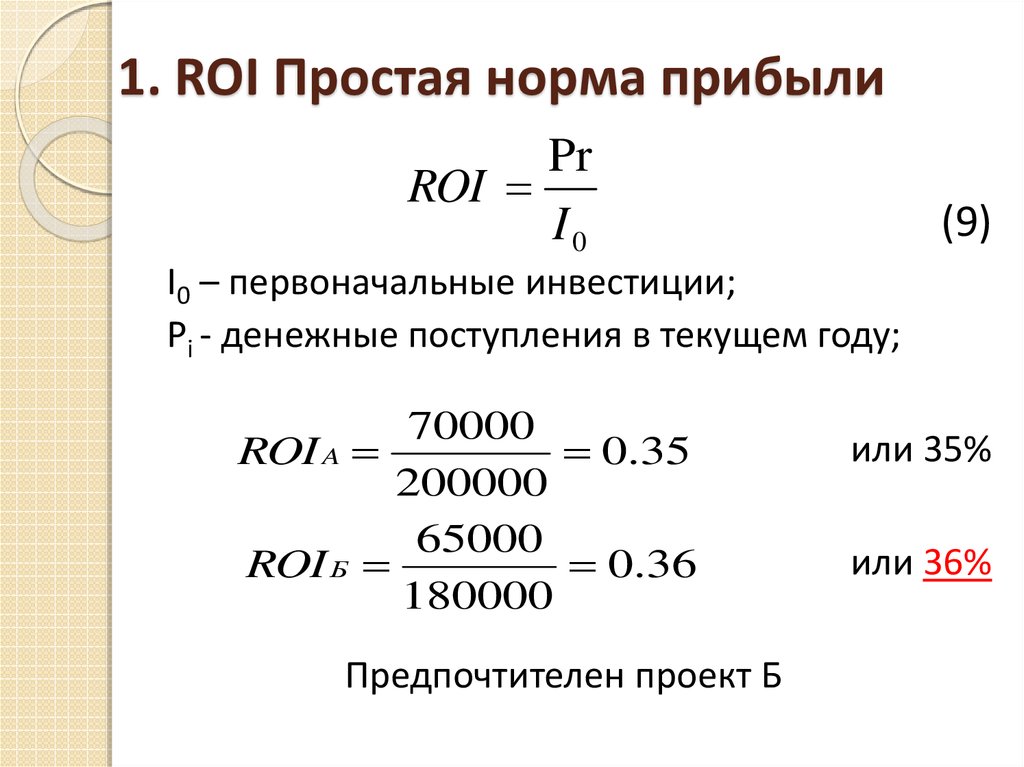

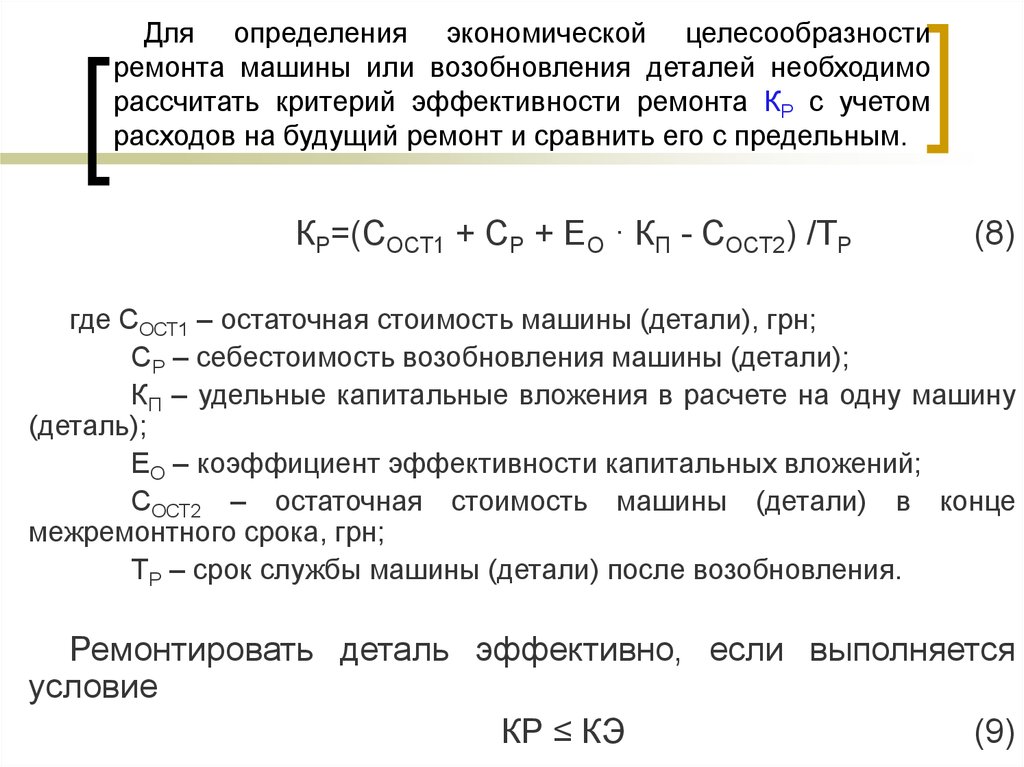

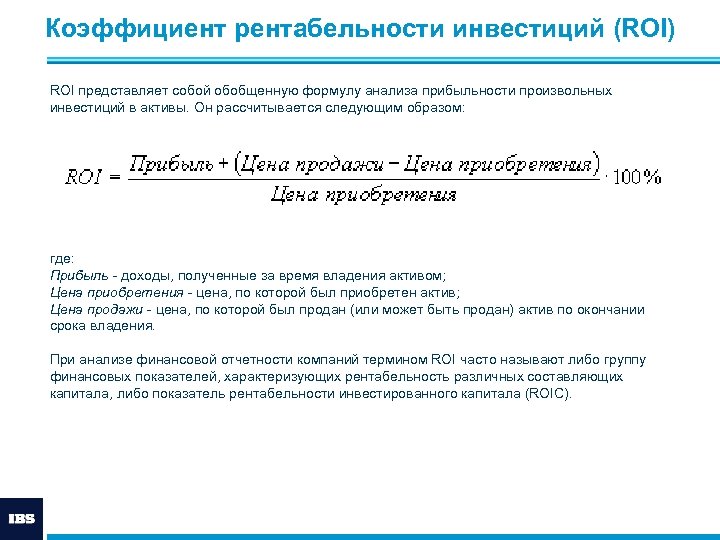

Формула расчета ROI

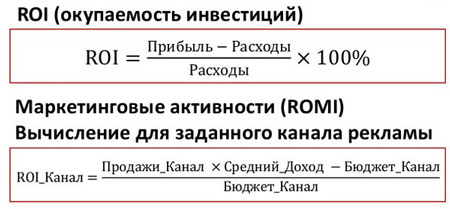

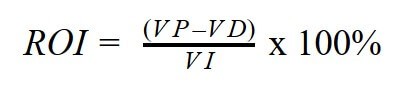

Для расчета показателя окупаемости применяют два принципа подсчета.

ROI=(Д вл. — Р вл.) / Р вл. *100%, где

- Д вл.- это прибыль от инвестиций;

- Р вл. — размер инвестиции.

Эта формула гласит, что нужно от общей суммы дохода вычесть расходы на маркетинг и поделить остаток на эти же расходы по маркетингу, а для отражения в процентах результат следует умножить на 100.

Второй вид обсчета отличается от первого применением временного отрезка, период за который необходимо сделать анализ:

ROI=(Д. вл.пер. – Р.вл. пер.) / Р. Вл.пер.

Алгоритм позволяет рассчитать рентабельность за определенный промежуток времени владения акциями или любых ценных бумаг, которыми вы владеете. Использование этой формулы, позволяет определить, увеличение капвложений по отношению к окончанию определенного времени.

Для определения окупаемости мелкой и средней торговли, вполне хватит двух алгоритмов расчета, которые были рассмотрены выше. Дальше мы рассмотрим конкретные примеры расчетов, используя первый алгоритм.

Когда считать ROI?

Нужно понимать, что ROI — это метрика, непосредственно указывающая на действие. Такие метрики еще называют actionable metrics. Бывают метрики, на которые можно посмотреть и порадоваться или наоборот расстроиться, но они не показывают, что конкретно не так и что стоит изменить (например, churn rate или количество подписчиков). Actionable метрики показывают, что конкретно нужно изменить.

ROI — это не формула конверсии, его не считают в фоновом режиме. ROI считают тогда, когда нужно принять какое-то управленческое решение. Например, если нужно выбрать, закупить ли оборудование или сырье, убрать или оставить рекламный канал, зарезать программу лояльности или дать ей право на существование.

При расчете нужно взять такой период времени, когда ничего глобально не менялось в рекламной кампании, способе распространения или производства.

Как рассчитать ROI в маркетинге: наглядные примеры

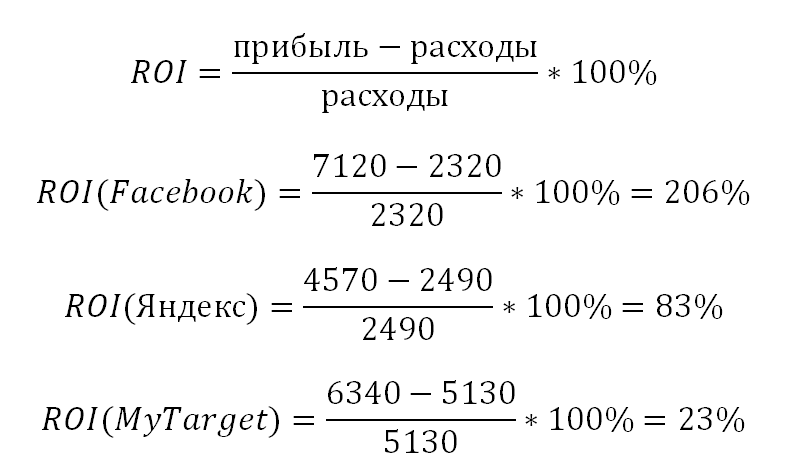

Базовая формула является достаточно гибкой, поэтому с её помощью можно проводить довольно детальную оценку окупаемости в разных направлениях. Так, можно отдельно рассчитать ROI для:

- конкретного рекламного канала (например, email-рассылки);

- группы каналов (например, всех методов онлайн-продвижения);

- для отдельного товара, приносящего большую прибыль;

- для группы товаров.

| Рекламная кампания | Расход | Количество заказов | Себестоимость | Доход | ROI |

| Поиск — Роботы | 2670 | 8 | 600 | 1000 | 119,9 % |

| Поиск — Машинки | 4310 | 9 | 600 | 1100 | 104,4 % |

| Поиск — Самолетики | 2810 | 7 | 500 | 950 | 112,1 % |

Расчёт для первой позиции по стандартной формуле выглядит так:

ROI=(1000 – 600)*8/2670*100%=119,9%

В остальных случаях вычисления будут аналогичными. В результате получается, что по количеству заказов и по уровню дохода лидируют машинки, однако показатель окупаемости связанной с ними кампании крайне низкий. Роботы продавались чуть хуже, но и расходы на рекламу здесь были меньше, поэтому коэффициент ROI оказался высоким.

Основные данные, использованные в расчётах, — это себестоимость производства каждой игрушки и цена, по которой она продаётся.

Точно также можно рассчитать ROI других рекламных кампаний, чтобы увидеть, какая из них приносит прибыль, а какая находится на грани окупаемости.

Не менее эффективно можно использовать коэффициент рентабельности для сравнения кампаний, которые проводятся с помощью разных каналов. Например, организация разместила объявления о продаже одного и того же товара в Яндекс.Директе, AdWords и городской газете. Кампания в Директе стоила фирме 2780, в AdWords — 2530, а в газете — 4000 рублей. Однако в первом случае прибыль составила 9700, во втором — 8600, а в третьем — 5000 рублей.

| Прибыль от кампании | Расход на кампанию | ROI | |

| Директ | 9700 | 2780 | 249 % |

| AdWords | 8600 | 2530 | 240 % |

| Объявление | 5000 | 4000 | 25 % |

Из таблицы видно, что прибыль от объявления в газете практически равна расходам на его размещение — данный рекламный канал однозначно неэффективен. Что касается других двух площадок, разница в ROI показывает, что рентабельность Директа несколько выше. Аналогичным образом можно рассчитать окупаемость нескольких параллельно идущих рекламных кампаний, чтобы понять, какой канал продвижения больше подходит для данного товара.

Подобный анализ эффективности можно проводить каждый раз, когда вы вносите серьёзные изменения в рекламную кампанию. Его результаты помогут вам наглядно увидеть, как ваши действия повлияли на прибыль. Бывает достаточно вовремя рассчитать ROI, чтобы заметить ошибки в планировании рекламы и оптимизировать её.

САМОЕ СИЛЬНОЕ ВИДЕО В ИСТОРИИ БИЗНЕС МОЛОДОСТИ!!!

Использование коэффициента рентабельности собственного капитала

После получения данных путем применения одной из формулы или нескольких проводится их анализ. Он необходим для определения эффективности работы в избранном направлении и корректировки дальнейших действий. Уровень коэффициента влияет на величину дивидендов участников и ценность компании в целом.

Анализ определяет:

- уровень грамотного использования финансовых инструментов компанией, в том числе и привлечённых средств из вне после сопоставления результатов по рентабельности личных инвестиций и активов;

- в процессе изучения данных не стоит пренебрегать коэффициентом доходности заёмных средств. Прибыль от применения займа должна превышать размер процентов по уплате за его использование;

- большой коэффициент ROE, значительно превышающий установленный средний результат является следствием большого финансового рычага. Это значит, что доля заёмных средств значительно превышает долю собственных вложений.

Чтобы реально оценить ситуацию на предприятии, необходимо систематически проводить расчёт коэффициентов для их сравнения за несколько периодов.

На основании проведенного расчёта можно делать выводы относительно:

- Увеличения объёма личных средств

- Роста общей суммы долговых обязательств

- Снижения уровня оборачиваемости активов

- Роста прибыли фирмы

- Увеличения финансовых рисков.

После получения данных и объективной оценки ситуации можно нивелировать дальнейшие действия для улучшения финансового микроклимата.

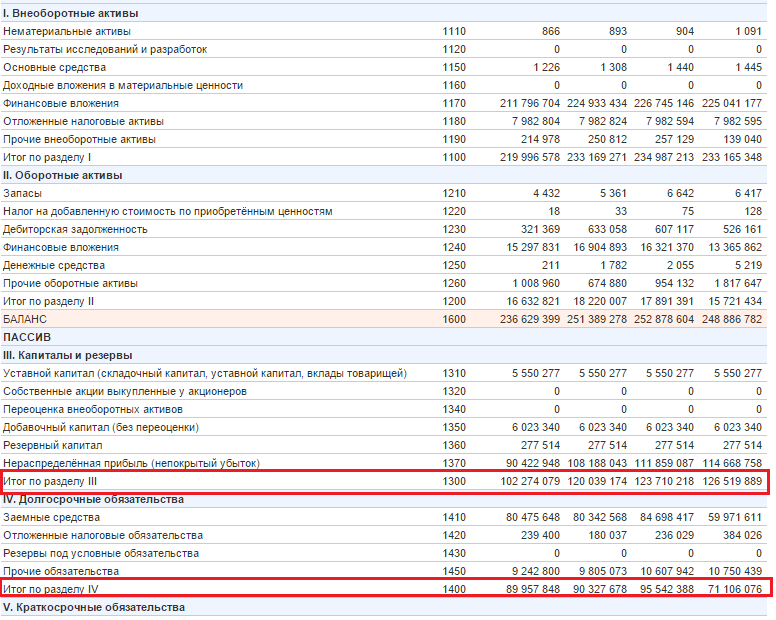

Рентабельность капитала. Расчет на примере ОАО «Мечел»

Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

| Будем рассчитывать коэффициент рентабельности собственного капитала и коэффициент рентабельности задействованного капитала для ОАО «Мечел» |

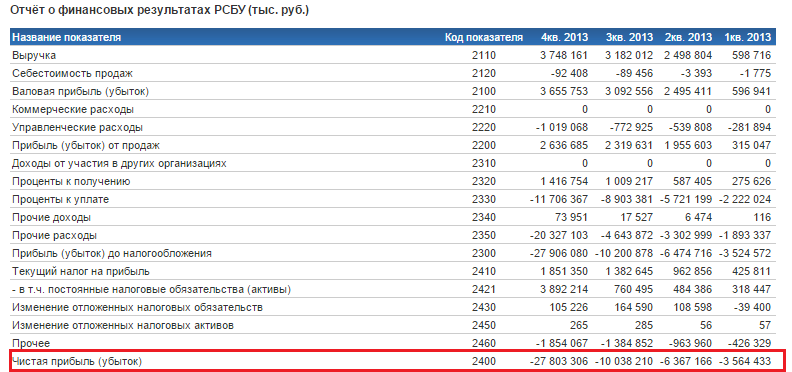

Для оценки рентабельности собственного капитала ОАО “Мечел” возьмем с официального сайта финансовую отчетность за четыре периода 2013 года и рассчитаем показатели ROE и ROCE.

Рентабельность капитала для ОАО “Мечел”-1

Рентабельность капитала для ОАО “Мечел”-2

Рентабельность капитала ОАО «Мечел»

Коэффициент рентабельности собственного капитала 2013-1 = -3564433/126519889 = -0,02

Коэффициент рентабельности собственного капитала 2013-2 = -6367166/123710218 = -0,05

Коэффициент рентабельности собственного капитала 2013-3 = -10038210/120039174 = -0,08

Коэффициент рентабельности собственного капитала 2013-4 = -27803306/102274079 = -0,27

Коэффициент рентабельности задействованного капитала 2013-1 = -3564433/(126519889+71106076) = -0,01

Коэффициент рентабельности задействованного капитала 2013-2 = -6367166/(123710218+95542388) = -0,02

Коэффициент рентабельности задействованного капитала 2013-3 = -10038210/(120039174+90327678) = -0,04

Коэффициент рентабельности задействованного капитала 2013-4 = -27803306/(102274079+89957848) = -0,14

Не совсем удачно выбрал пример баланса предприятия, так как рентабельность за все периоды была меньше 0, что говорит о неэффективности предприятия. Тем не менее, общий расчет для коэффициентов рентабельности капитала понятен. Если бы у нас был доход, то соотношение этих двух коэффициентов было следующим: ROE>ROCE. Если еще рассмотрим рентабельность активов предприятия (ROA) в соотношении с коэффициентами рентабельности капитала, то неравенство будет следующим: ROA>ROCE>ROA.

Предприятие может рассматриваться, как потенциальный объект для инвестирования, когда ROCE (и соответственно и ROE) > безрисковые/низкорисковые вложения (к примеру, банковские депозиты).

Резюме

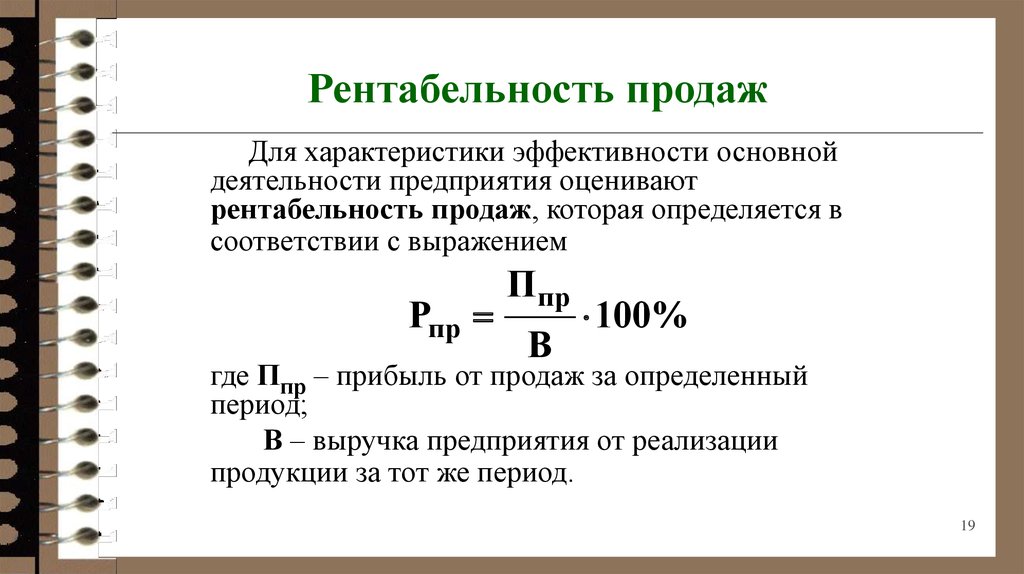

Итак, мы рассмотрели рентабельность капитала. Она включает в себя расчет двух коэффициентов: коэффициент рентабельности собственного капитала (ROE) и коэффициент рентабельности задействованного капитала (ROCE). Рентабельность капитала является одним из ключевых показателей эффективности деятельности предприятия на ряду с такими коэффициентами как: рентабельность актива и рентабельность продаж. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“.Данные коэффициенты полезно рассчитывать собственникам предприятия и инвесторам для поиска подходящего объекта для инвестирования.

Разделение ROI

ROI является популярным показателем благодаря своей универсальности и простоте. По сути, ROI можно использовать в качестве рудиментарного показателя прибыльности инвестиций. Это может быть окупаемость инвестиций в акции,окупаемость, которую компания ожидает от расширения фабрики, или окупаемость инвестиций, возникающих при сделках в строящуюся недвижимость.

Сам расчет не слишком сложен, и его легко интерпретировать для широкого спектра применений. Если рои положительный, вероятно дело стоит свеч. Но если доступны другие инструменты с более высоким ROI, то это сигнал не спешить с выбором и посмотреть на более выгодные варианты. Аналогичным образом, следует избегать отрицательного РОИ, что означает чистый убыток.

Например, предположим, что Джо инвестировал 1000 баксов в Slice Pizza в 2017 году и через год продал за 1200 баксов. Чтобы рассчитать доходность инвестиций, он делил прибыль на стоимость инвестиций: 200/1000 = 0.2 (или 20%).

С помощью этой информации он может сравнить свои инвестиции в Slice Pizza с другими своими проектами. Предположим, Джо также вложил 2000 баксов в Big-Sale Stores в 2014 году и продал свои акции на общую сумму 2800 баксов в 2017 году. ROI на акции Джо в крупных продажах составит 800/2000 = 0.4 = 40%.

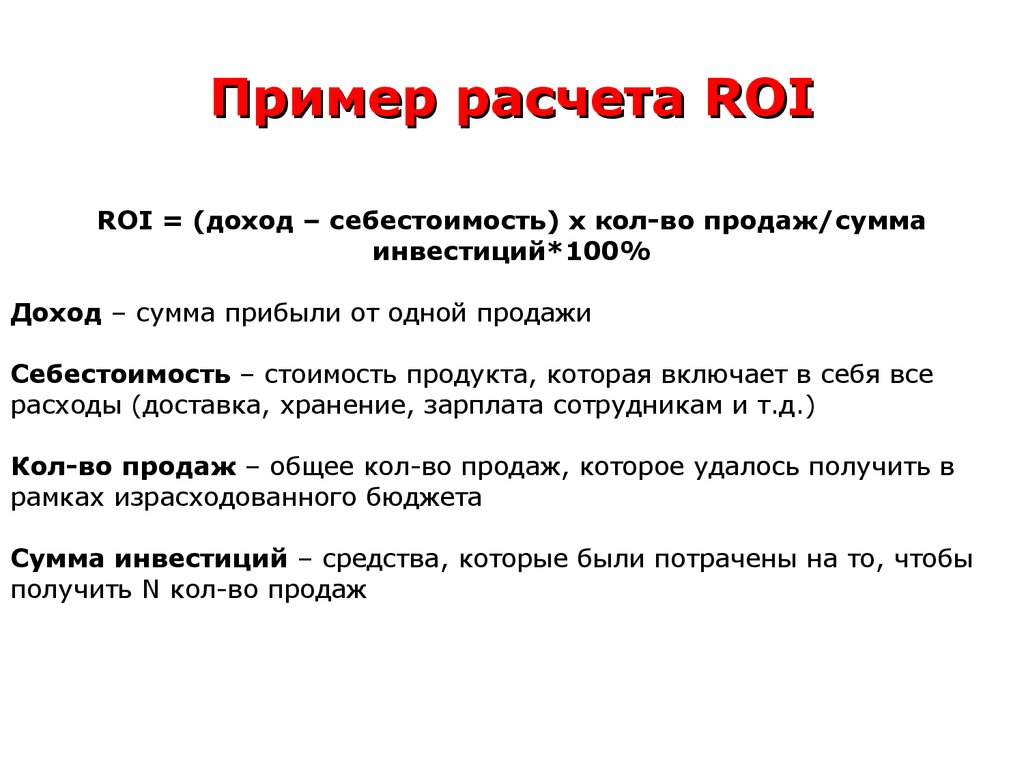

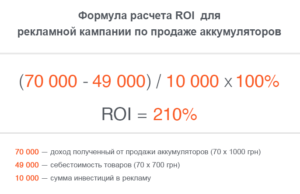

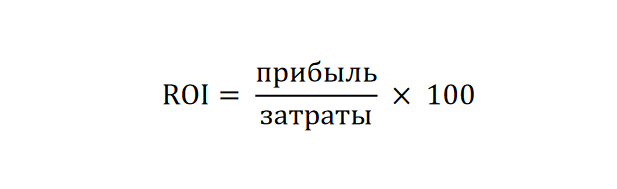

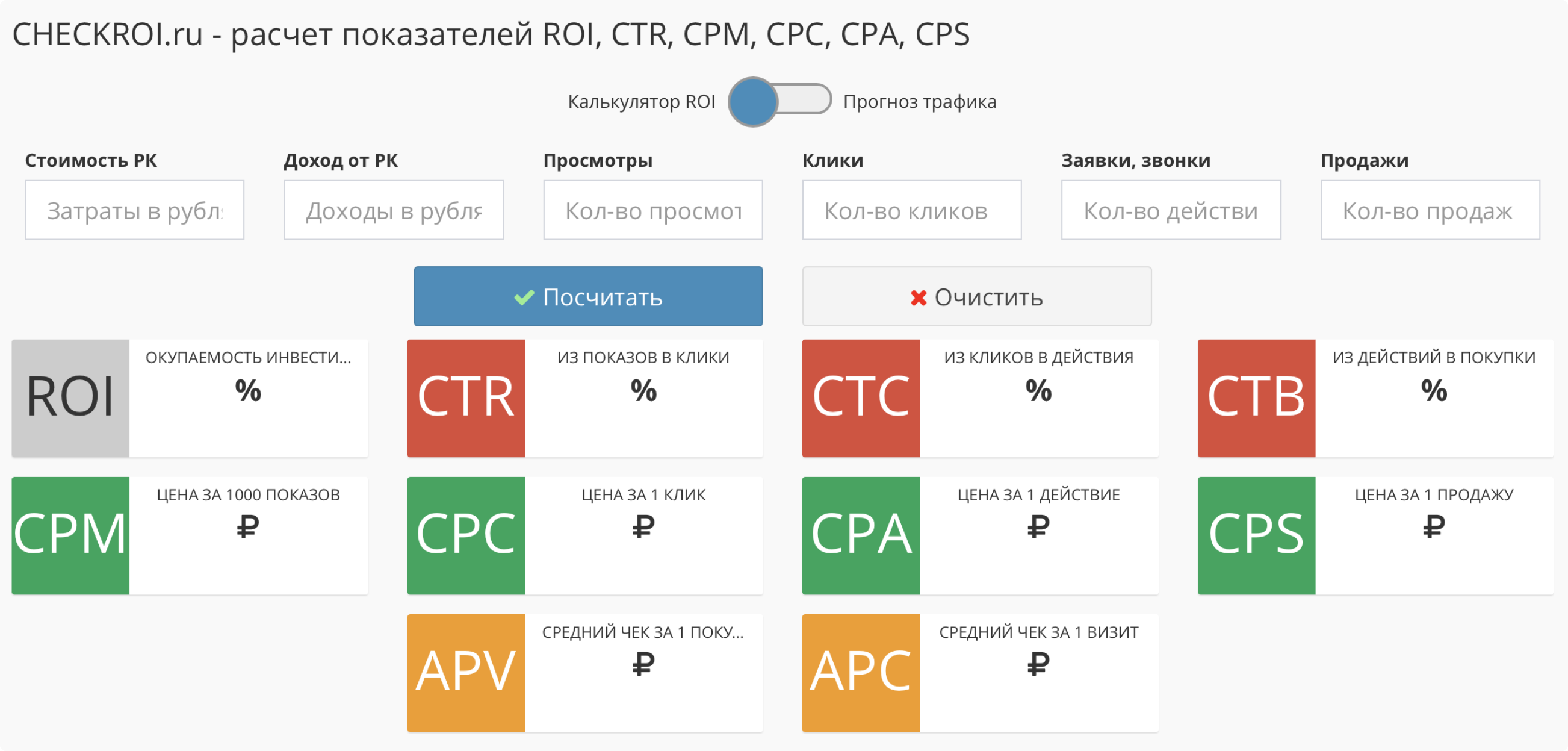

Как считать ROI

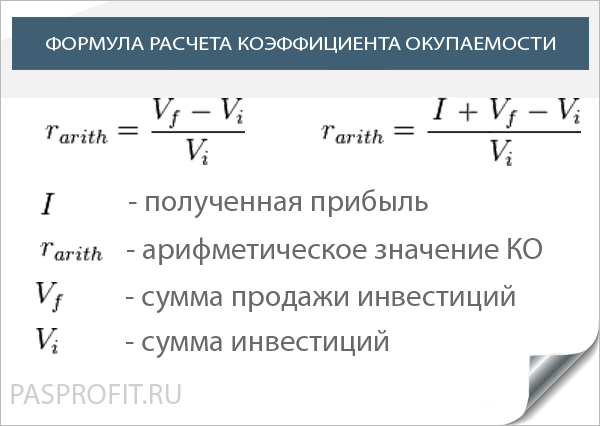

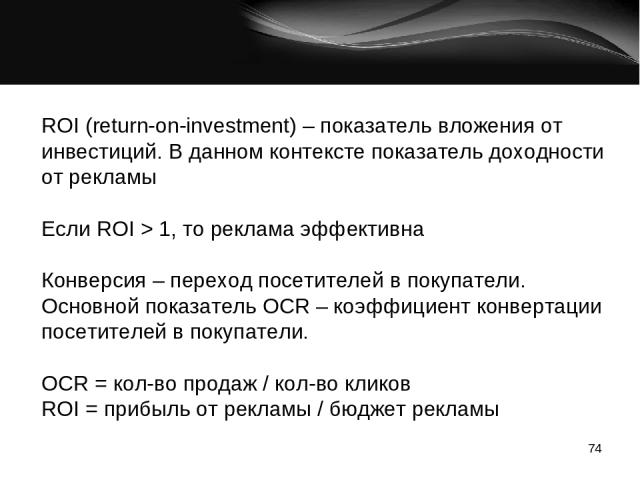

Для подсчета коэффициента окупаемости необходимо воспользоваться следующей формулой:

ROI = (доход – затраты) / затраты × 100 %.

Считать данный показатель можно как за все мероприятие в целом, так и за его отдельные периоды.

Например, ваш месячный бюджет на рекламу в Яндекс.Директе составил 5000 рублей. За этот же месяц из него к вам пришли клиенты, которые совершили покупки на сумму 20 000 рублей. Расчет RO будет выглядеть следующим образом.

Нам необходимо от дохода отнять затраты на рекламу, а затем полученное значение поделить на сумму затрат на рекламу. Чтобы перевести конечный результат в проценты, умножаем его на 100 %. Как это выглядит:

(20000 – 5000) / 5000 × 100 % = 300 %.

Окупаемость данной рекламной кампании составила 300 %. То есть каждый потраченный рубль возвращается и приносит дополнительно 3 рубля. Зная все необходимые исходные данные, можно посчитать ROI как для отдельного периода (месяц, год, время акции), так и для всего мероприятия в целом. Когда данный показатель слишком мал, реклама считается неэффективной и, как правило, ее перестают финансировать.

Проблема заключается в том, что при подсчетах ROI не учитывается множество различных факторов. Хорошим примером является продажа авто. Люди не покупают автомобили сразу. Они долго выбирают и могут перейти на сайт сегодня, а совершить покупку через месяц. При расчете ROI учесть такие события невозможно. Кроме того, разовая продажа одного дорогого авто может перевернуть все расчеты.

Еще одним хорошим примером является реклама на улицах (билборды, плакаты, баннеры и т. д.). Невозможно узнать, кто именно из клиентов пришел, увидев данную рекламу. Также коэффициент окупаемости не показывает общей полезности проводимых маркетинговых мероприятий, насколько улучшились отношения с потребителем после кампании. В связи с этим ROI чаще всего применяют для подсчета отдельных (разовых) инвестиций. Причем сам результат показывает только финансовую полезность.

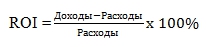

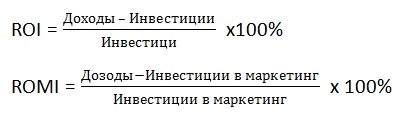

Что такое ROI в маркетинге?

Когда кто-то спрашивает вас:

«Работает ли ваш маркетинг?»

Как вы думаете, что в действительности они хотят знать? Они имеют в виду трафик, или процесс созревания целевой аудитории, или непосредственно продажи?

Когда я задаю этот вопрос, я хочу знать не то, сколько получено прибыли, а на сколько эффективно работает ваш маркетинг делая бизнес прибыльным. Это задача маркетинга.

Любой, кто несет ответственность за трату денег на рекламные каналы (например, маркетолог), должен иметь простой способ определить эффективность рекламы. Вот почему возврат инвестиций (ROI) является таким важным показателем для любого бизнеса.

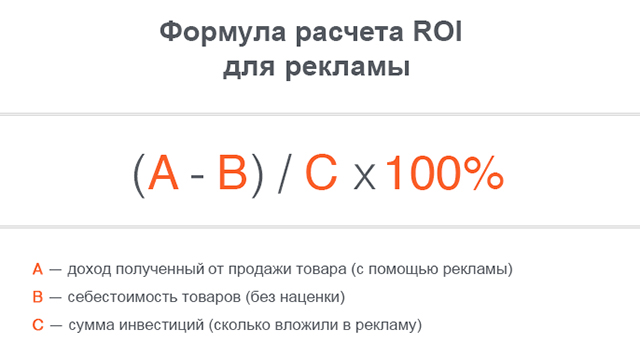

ROI формула уже описана нами выше. Обычно для расчета ROI в маркетинге используется прибыль. Но сейчас давайте использовать доход.

Есть несколько проблем с расчетом ROI для маркетинговой деятельности.

С одной стороны, в зависимости от того, как вы измеряете воздействие различных факторов и затраты, вычисление ROI для маркетинга может оказаться сложным. Крупные корпорации имеют сложные формулы рои и алгоритмы, которые учитывают десятки различных переменных.

Во-вторых, расчет рентабельности инвестиций вручную для каждой маркетинговой кампании требует времени и доступа к финансовым показателям компании.

В-третьих, такой подход требует терпения. Могут пройти месяцы, прежде чем мы узнаем, была ли рекламная кампания прибыльной.

Другими словами, традиционный расчет ROI не всегда практичен. Нам нужен другой метод.

Давайте отложим сложные формулы ROI и сосредоточимся на одной простой метрике: соотношение доходов к затратам.

Экономическая рентабельность

|

Расчет эффекта финансового рычага. |

Экономическая рентабельность определяется отношением прибыли после налогообложения до выплат процентов за кредит к величине чистых активов. Сумма собственных средств рассчитывается как разность итога раздела IV баланса, убытков и расчетов с учредителями; сумма заемных средств берется без кредиторской задолженности; сумма актива рассчитывается как сумма собственных и заемных средств.

|

Расчет эффекта финансового рычага. |

Экономическая рентабельность определяется отношением прибыли после налогообложения до выплат процентов за кредит к величине чистых активов. Сумма собственных средств рассчитывается как разность итога раздела ГУ баланса, убытков и расчетов с учредителями; сумма заемных средств берется без кредиторской задолженности; сумма актива рассчитывается как сумма собственных и заемных средств.

Экономическая рентабельность определяется отношением нетто-результата от эксплуатации инвестиций к общему итогу аналитического баланса.

Экономическая рентабельность ( ЭР) для этих целей определяется делением операционной прибыли, т.е. прибыли до выплаты процентов и налогов, на активы за минусом кредиторской задолженности.

Экономическая рентабельность определяется отношением нетто-результата от эксплуатации инвестиций к общему итогу аналитического баланса.

Экономическая рентабельность применения электрохимического метода обусловливается расходом электроэнергии, который может быть снижен при уменьшении омического сопротивления электролита.

Малая экономическая рентабельность переработки макулатуры на белую бумагу ни в коей мере не снижает значения ее сбора. Использование вторичного бумажного сырья сберегает многие гектары лесных массивов, ведь с нарастанием производства целлюлозные заводы потребляют все больше древесины, существенно исчерпывая лесные ресурсы. Сбор и переработка макулатуры — важнейшая народнохозяйственная и даже государственная задача.

Размеры экономической рентабельности таких мероприятий особенно важны при борьбе с вредителями сельскохозяйственных животных.

Предел экономической рентабельности выражается в минимальных дебитах, при которых еще рентабельна эксплуатация скважины.

Регулирование экономической рентабельности сводится к воздействию на обе ее составляющие.

Оказывается, экономическая рентабельность добычи нефти и достигаемая нефтеотдача пластов сильно зависят от техники эксплуатации скважин.

При анализе экономической рентабельности, безусловно, нужно принимать во внимание роль отдельных его элементов. Но зависимость, на наш взгляд, целесообразно строить не через оборачиваемость элементов, а через оценку структуры капитала в увязке с динамикой его оборачиваемости и рентабельности

Из формулы R4 хорошо видны возможные пути повышения экономической рентабельности — пути увеличения прибыльности капитала.

Для обеспечения экономической рентабельности необходимо устойчивое долговременное увеличение дебитов нефти. Для этого соответственно необходимо максимальное увеличение разности забойных давлений нагнетательных и добывающих скважин.

Что такое Return on Equity

Рентабельность собственного капитала (return on equity, ROE, также используется термин «Прибыль на акционерный капитал») — финансовый коэффициент, который показывает отдачу на инвестиции акционеров с точки зрения учетной прибыли. Данный метод оценки бухгалтерского учета сходный с показателем возврата на инвестиции (ROI). Этот относительный показатель эффективности деятельности выражается в формуле: Чистую прибыль, полученную за период, разделить на собственный капитал организации. Величина чистой прибыли берется за финансовый год, без учета дивидендов, выплаченных по обыкновенным акциям, но с учетом дивидендов, выплаченных по привилегированным акциям (при их наличии). Акционерный капитал берется без учета привилегированных акций.

Польза коэффициента ROE

Финансовый показатель отдачи ROE важен для инвесторов или собственников бизнеса, так как с его помощью можно понять, насколько эффективно был использован вложенный в дело капитал, насколько эффективно компания использует свои активы для получения прибыли. Данный показатель характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия.Впрочем, Return on Equity является ненадежным измерением в вопросе определения стоимости компании, так как считается, что данный показатель завышает экономическую ценность. Выделяют не менее пяти факторов: 1. Продолжительность проекта. Чем длительнее, тем больше завышенные показатели.2. Политика капитализации. Чем меньше доля капитализированных совокупных инвестиций, тем больше завышение показателей.3. Норма амортизации. Неравномерная амортизация приводит к более высокому ROE.4. Запаздывание между инвестиционными затратами и возвратом от них через приток денежных средств. Чем больше разрыв во времени, тем выше степень завышения показателей.5. Темпы роста новых инвестиций. У быстрорастущих компаний более низкий показатель Return on Equity.

Показатели значений ROE

Норма рентабельности собственного капитала составляет примерно 10-12% для стран с развитой экономикой. Для инфляционных экономик показатель должен быть выше. По сути, ROE — это ставка, под которую в компании работают средства акционеров. Следовательно, если ROE = 20%, это означает, что на каждый вложенный акционерами рубль компания сгенерировала 20 коп. чистой прибыли.Анализ рентабельности собственного капитала выступает главным сравнительным критерием по отношению к альтернативной доходности, которую мог бы получить акционер, вложив свои деньги в другой бизнес. Например, если ценные бумаги приносят прибыль 10% годовых, а доходность бизнеса лишь 5%, то следует решить вопрос о целесообразности дальнейшего ведения такого бизнеса.Причем нормативное значение ROE принято оценивать в долгосрочной перспективе: отдача на капитал не должна быть ниже вложений в финансовые инструменты с низкой степенью риска. Необходимо учитывать, что риски ведения бизнеса намного выше, чем вложения в ценные бумаги или в банковский депозит. Таким образом, перспективность бизнеса оценивается с учетом ставок по низкорисковым вложениям плюс премия за риск (корпоративный, рыночный, экономический, политический и пр.).Можно сделать вывод, что чем выше рентабельность собственного капитала, тем лучше. Но высокое значение показателя также может быть связано с высокой долей заемного капитала и малой долей собственного, что негативно влияет на финансовую устойчивость организации. Итого, расчет ROE имеет смысл только в том случае, если у организации имеется собственный капитал (положительные чистые активы). В противном случае расчет малопригоден для анализа.

Как рассчитывается ROE и какой показатель считается хорошим

Упрощенный способ расчета КРСК выглядит следующим образом:

ROE = (Доход компании за вычетом расходов / Капитал) * 100%.

Для более тщательного анализа используют трехфакторную формулу Дюпона:

ROE = ROS * TAT * TL, где:

- ROS – рентабельность продаж (Чистая прибыль предприятия / Выручка);

- TAT – оборачиваемость активов (Выручка / Активы);

- TL – финансовый рычаг (Активы / Собственный капитал).

Такой детальный расчет позволяет понять, какие именно факторы оказывают давление на бизнес, а какие положительно влияют на него.

Как я использую ROE для определения потенциальной доходности своих вложений в акции конкретной компании? Есть несколько методик.

Каждая отрасль представлена многочисленными предприятиями. По ней тоже высчитывается среднее отраслевое значение коэффициента отдачи капитала. И если сравнивать его с ROE компаний, находящихся в той же отрасли, то можно выявить наиболее привлекательные для инвестирования акции.

Рассмотрим пример. Допустим, средний ROE строительного сектора экономики равен 15%. У одной компании он составил 7% за отчетный период. Согласитесь, не очень привлекательный показатель. Спрос на них будет низкий, из-за чего можно не увидеть прибыли совсем. Другая компания продемонстрировала показатель в 18%. Это уже выше среднего по отрасли, что приведет к повышенному спросу со стороны большинства инвесторов.

Это самый простой пример использования коэффициента рентабельности в теории. На практике же бывает всякое. Не факт, что через несколько месяцев первая компания не достигнет уровня рентабельности больше, чем у конкурента, у которого он, в свою очередь, упадет. Все зависит от целей, политики, планов в развитии бизнеса и прочего, что нужно изучать дополнительно. Не стоит покупать акции, только основываясь на показателе ROE. Я анализирую динамику изменения коэффициентов в течение достаточно длительного времени. Это помогает определить, насколько текущий показатель справедлив и устойчив.

На какой ROE следует обращать внимание? Хорошим будет считаться тот, что вдвое превышает процентную ставку по банковским депозитам. Но чем он больше, тем выше риски

Далеко не всегда работает правило – чем выше ROE, тем лучше.

Есть два распространенных подводных камня, которые могут свидетельствовать о высоком уровне ROE:

- Компания несколько лет подряд терпела убытки, размер собственного капитала при этом уменьшался, чтобы покрывать расходы. И вот, наконец-то, компания вышла в прибыль. Именно в такие моменты коэффициент отдачи от капитала будет высоким. Это вводит в заблуждение новичков, которые сразу же приступят скупать такие акции. Но опытные инвесторы мониторили прошлую динамику, и знают, что столь высокий показатель не соответствует реальному положению дел.

- У компании образовался большой долг, что в расчете также даст высокий уровень ROE.

Исходя из этого, поделюсь с вами парой советов:

когда видите слишком высокий уровень рентабельности, следует провести тщательный анализ его происхождения;

обращайте внимание на уровень долга, так как именно он становится причиной высокого уровня ROE в значительном числе случаев.

Что касается российского рынка, то нормальным является показатель около 30%. Этот ориентир может различаться с аналогичными на зарубежных рынках.

Три вида рентабельности: ROE, ROA и ROI

Есть три традиционных показателя, которые оценивают эффективность менеджмента компании:

- Return on equity (ROE) — рентабельность собственного капитала компании

- Return on assets (ROA) — рентабельность активов

- Return on Investment (ROI) — рентабельность инвестиций

Часто их рассматривают совместно, как, например, в прилагаемой картинке.

Здесь указаны текущие коэффициенты для компании Microsoft с сайта csimarket.com. ROE означает, что расчет делается на собственный капитал фирмы, т.е на разницу между стоимостью ее совокупных активов и обязательств. ROA говорит о рентабельности активов, т.е. о чистой прибыли относительно активов компании без учета долгов. Так что тут следует ожидать меньшего значения, чем дает ROE. Наконец ROI показывает рентабельность вложенного в компанию капитала — доход инвестора. Там же можно сравнить эти коэффициенты с показателями в отрасли:

Остановимся подробнее на ROI. В данном случае можно заметить, что менеджмент имеет большую эффективность, чем компании в индексе S&P500, но меньшую, чем в секторе сходных с Microsoft компаний.

Формула расчета ROI: Чистая прибыль / долгосрочные инвестиции × 100%

Чистая прибыль обычно берется за последние двенадцать месяцев (TTM — trailing twelve months). Долгосрочные инвестиции — это, соответственно, сумма долгосрочных обязательств и капитала компании.

Сложности и недостатки

-

Главная претензия к ROI, как и вообще к показателям, основанных на данных финансовой отчетности, это их большая зависимость от правил бухгалтерского учета. Мало того, что в разных странах эти правила разные, они могут различаться даже в компаниях, работающих в одной стране (стандарт GAAP и стандарт IFRS, например).

-

Как следствие, резкое изменение чистой прибыли и показателей рентабельности в одном из отчетных периодов может означать исключительно бухгалтерскую манипуляцию. Поэтому ROI и прочие показатели эффективности менеджмента желательно усреднять и использовать только как дополнительный аргумент и только, если горизонт инвестирования превышает несколько лет.

-

Следует учитывать, что ROI отражает лишь прошлое и не предсказывает будущее — будущая доходность может быть с равной вероятностью выше, такой же или ниже посчитанной на истории.