Частые вопросы

У пользователей возникает масса вопросов, связанных с использованием СБР. Здесь собраны ответы на самые популярные.

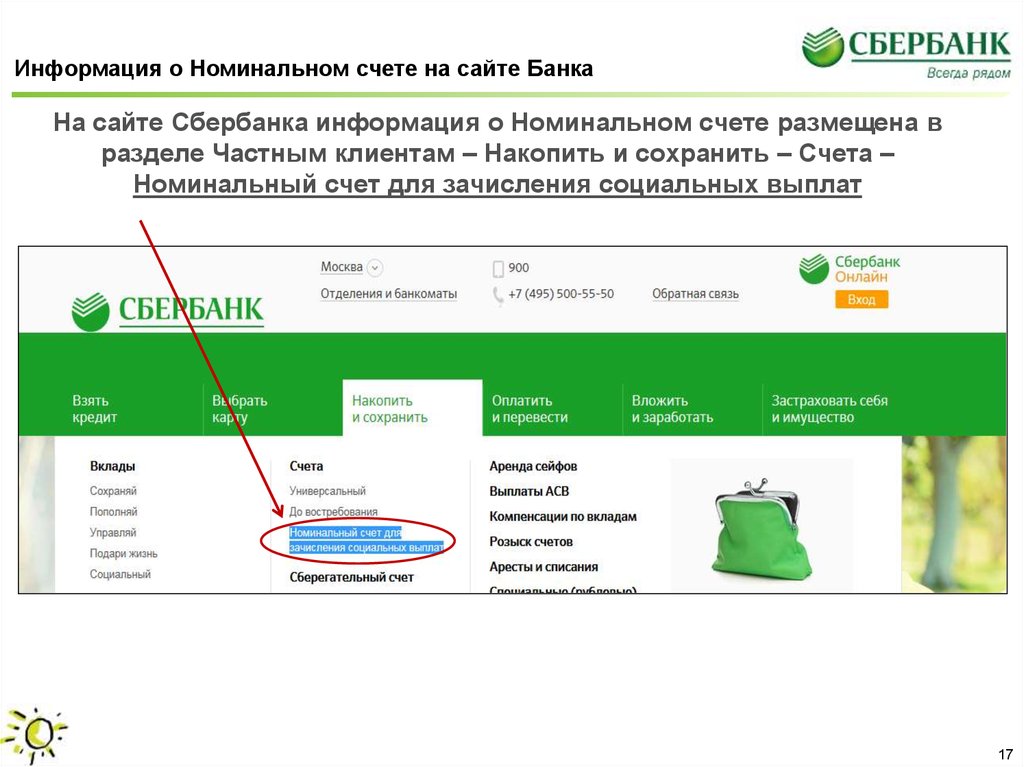

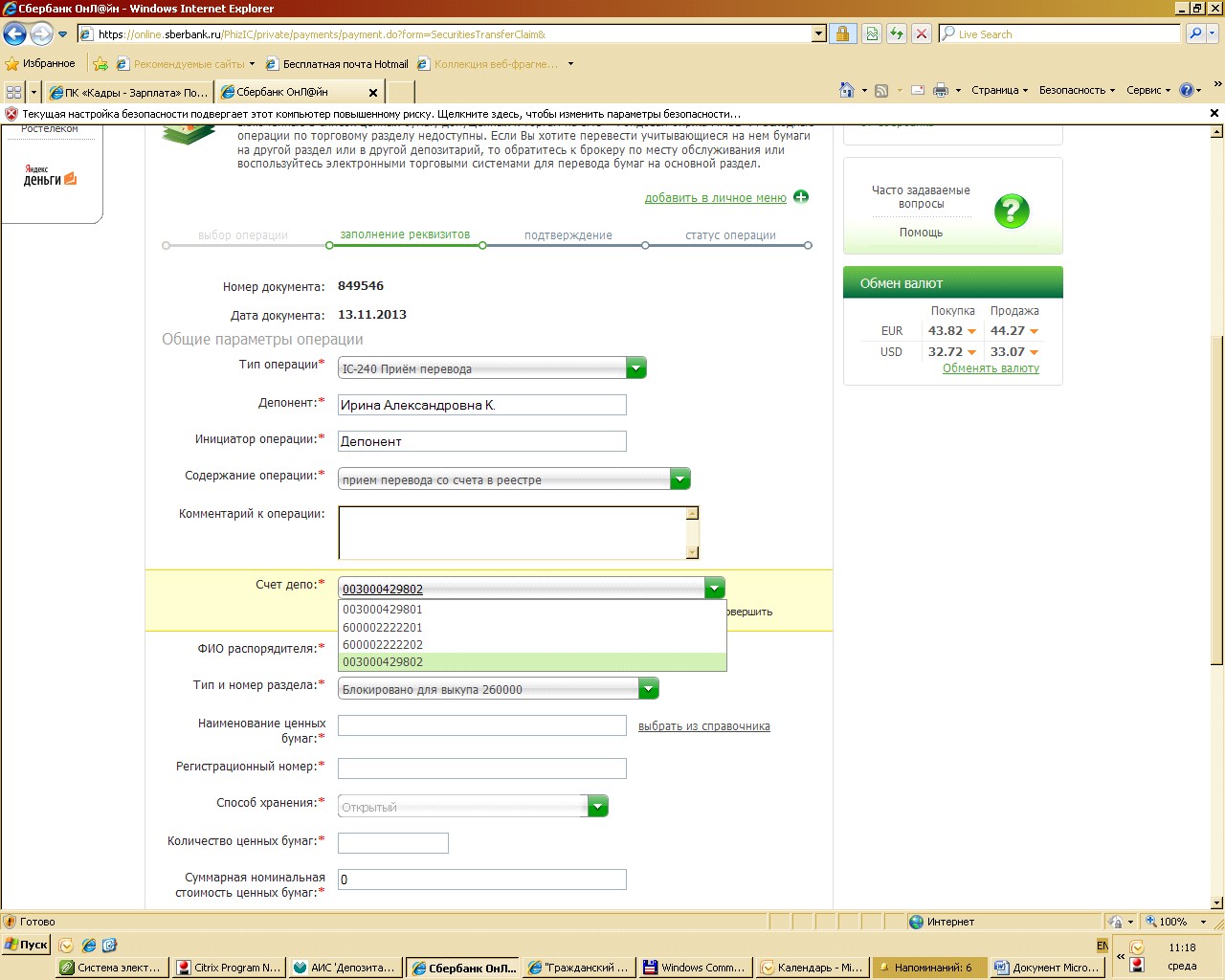

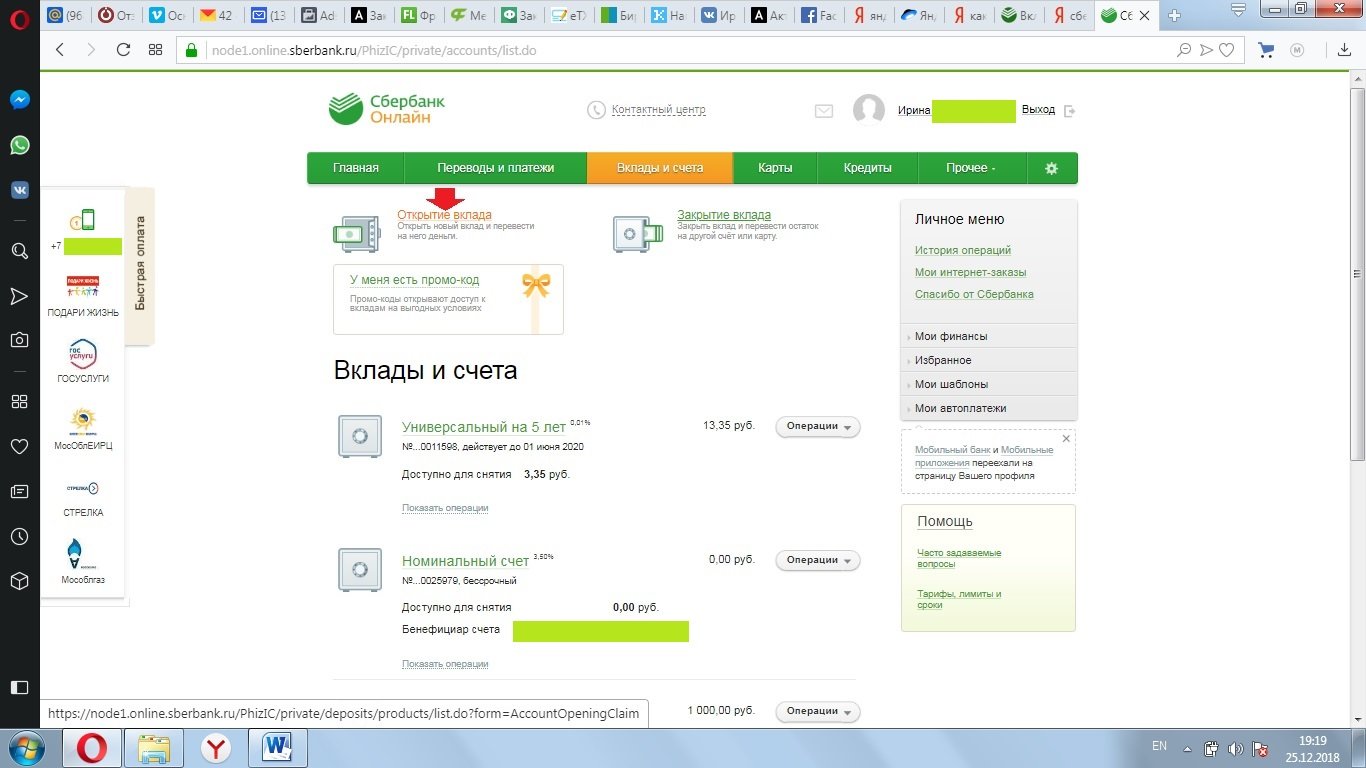

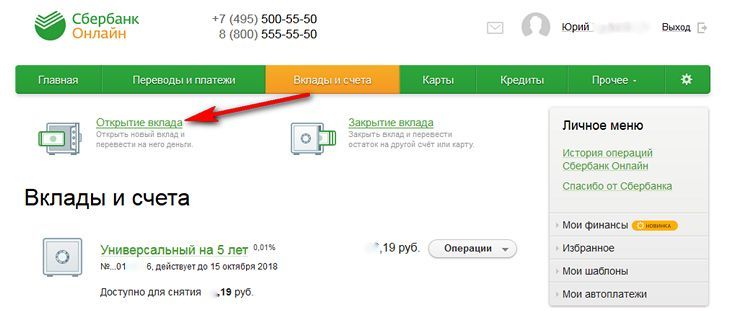

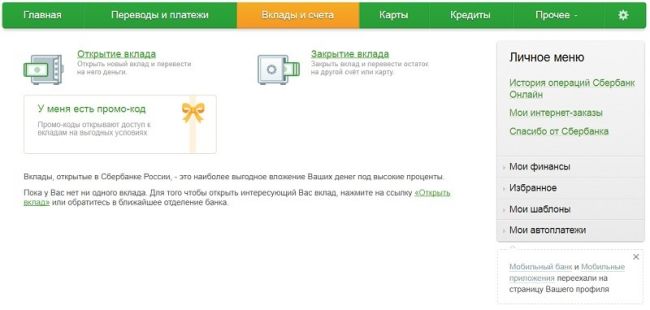

Как посмотреть НС в Сбербанк Онлайн?

Номер счета указывается в договоре на оказание услуг, при необходимости получить сведения можно у сотрудников банка.

Функционал личного кабинета Сбербанк онлайн не предусматривает возможности предоставления информации о номере номинального счета. Это вызвано отсутствием необходимости и возможности совершения по нему операций через интернет.

Как снять деньги со счета?

Деньги со счета можно снять только, если обе стороны передумали заключать сделку. В этом случае договор оказания услуг СРБ расторгается и деньги перечисляются покупателю.

Если соглашение о расторжении ДКП, подписанное покупателем и продавцом, представить не представляется возможным, необходимо представить письменное подтверждение факта не подписания Соглашения сторонами сделки.

Срок возврата денежных средств покупателю составит 10 рабочих дней.

Сколько стоит открыть счет для покупателя или продавца?

Стоимость услуги составляет в среднем 2900 руб. Оплачивается она по соглашению между продавцом и покупателем. Точная стоимость зависит от региона, где она проводится, параметров сделки. Узнать стоимость открытия счета можно у менеджера СБР.

Больше никаких комиссий банком не взыскивается.

Чем отличается от банковской ячейки?

Использование банковской ячейки подразумевает заключение трехстороннего договора между продавцом, покупателем и банком. При этом при внесении денежных средств, должны присутствовать и продавец, и покупатель. Выдача денежных средств возможна только после получения документов о переходе права собственности. Стоимость индивидуального банковского сейфа от 75 руб. в сутки, при сроке до 30 дней. Дополнительно взыскивается более 2000 руб. за контроль доступа.

Отличительными особенностями использования СБР являются:

- Применение безналичных расчетов. Покупателю не потребуется снимать со счета наличные, чтобы внести их в банковскую ячейку, и оплачивать за это дополнительную комиссию.

- Сервис самостоятельно запрашивает РОСРЕЕСТР о прохождении процедуры регистрации.

Как правильно пользоваться счетом

Сейчас законодательство предусматривает несколько видов программ, которыми могут воспользоваться граждане Российской Федерации. Рассмотрим подробно условия данных программ.

Программа залога

Такая программа предусматривает оформление обычного вклада в банке. Договор подписывается только на имя самого вкладчика, в будущем без его согласия изменения в договоре и документация не производятся. Эта программа так же предусматривает начисление процентов со стороны банка.

Заморозка средств происходит на счете и в дальнейшем передается только владельцу. Такой договор будет подписан тремя сторонами: самим финансовым учреждением, лицом, внесшим депозит, и конечным получателем. На самом деле эта программа — наиболее комфортный вариант, который предусматривает прозрачность сделки.

Перед тем как воспользоваться такой программой, стоит учесть следующие нюансы:

- Средства со счета во время заморозки не могут быть сняты. Даже если депонент захочет потратить средства на покупку недвижимости для получателя, в выдачи средств ему будет отказано. Рубли так же могут быть сняты в случае экстренной ситуации.

- Одним из плюсов является тот факт, что банк не облагает комиссией сделку.

- Пополнение счета средствами так же невозможно. Сумма, которую указывает лицо, вносящее депозит, не должна меняться на протяжении всего срока договора.

- Закрытие счета предусматривается в договоре. Однако это можно сделать, если обе стороны придут к общему согласию.

- Эскроу не подразумевает никаких дополнительных выплат.

Аккредитив

Держателем счета будет считаться опекун, пока подопечный не достигнет совершеннолетия. Часто предназначение такого счета — это контроль средств, которые государство выделяет на содержание недееспособных лиц. К таким выплатам относят пенсии по инвалидности или пенсии при потере родителей.

Какие деньги не относятся к подобным выплатам:

- денежные средства, которыми опекаемый может распоряжаться самостоятельно;

- дополнительный вид заработка опекаемого или стипендии.

При открытии номинального счета в банке, бенефициар обязан отправить данные финансовой организации. К этим данным относятся реквизиты опекаемого:

- ФИО.

- Дата рождения.

- Место рождения

- Адрес, по которому лицо проживает и зарегистрировано.

К этим данным также прикрепляются отсканированные документы.

К допустимым тратам, которые не относятся к потребностям опекаемого, входят различные комиссии. Несмотря на то, что при открытии счета и перечислении средств банк не облагает комиссией, они могут быть и в других учреждениях

Поэтому важно сохранять квитанции и чеки, в которых эта информация учитывается

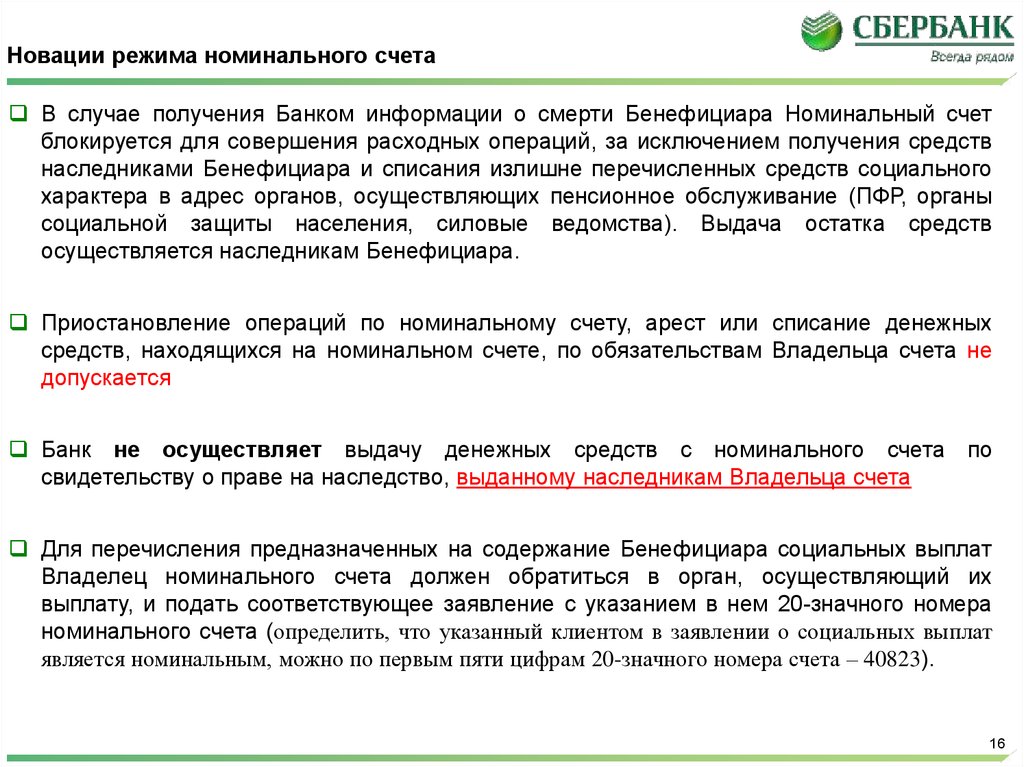

- Если в отношении владельца счета возникает обязанность по аресту или списанию денег, то это никак не относится к номинальному счету опекуна — он не может быть арестован.

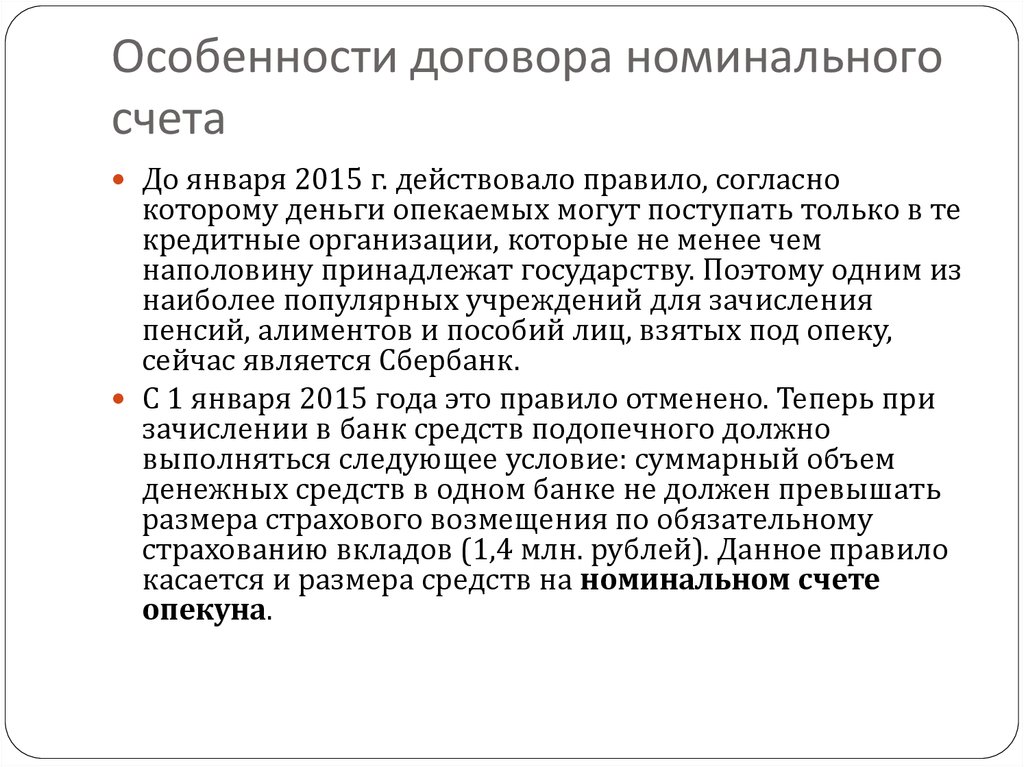

- Номинальные счета входят в систему страхования вкладов АСВ с 01.01.2015 года. А значит, они застрахованы на сумму до 1 400 000₽.

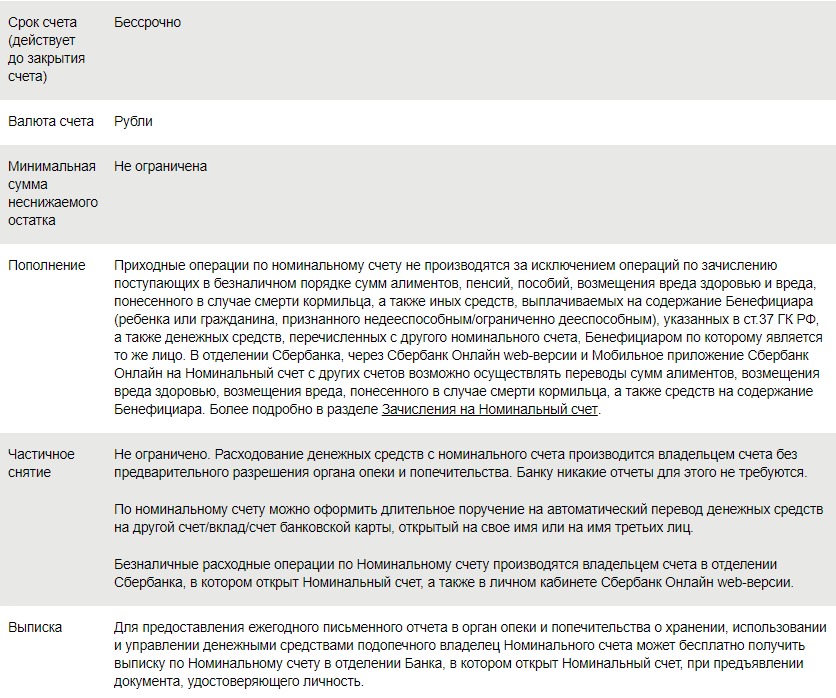

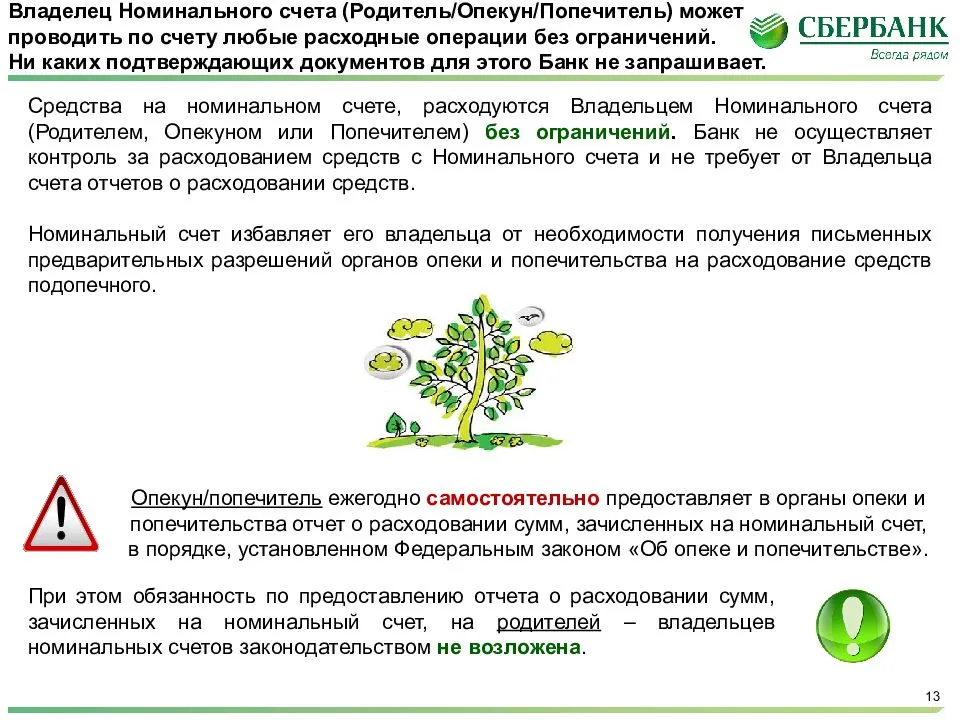

- Сбербанк не контролирует расходы по номинальному счету (так составлен типовой договор в банке). Опекун может осуществлять траты без ограничений. Нет необходимости в дополнительных разрешениях органов опеки и попечительства. Важна лишь итоговая-годовая отчетность попечителя/опекуна.

- Если у опекуна или подопечного изменились удостоверение личности, адрес, статус — то сообщить банку об этом обязан владелец счета.

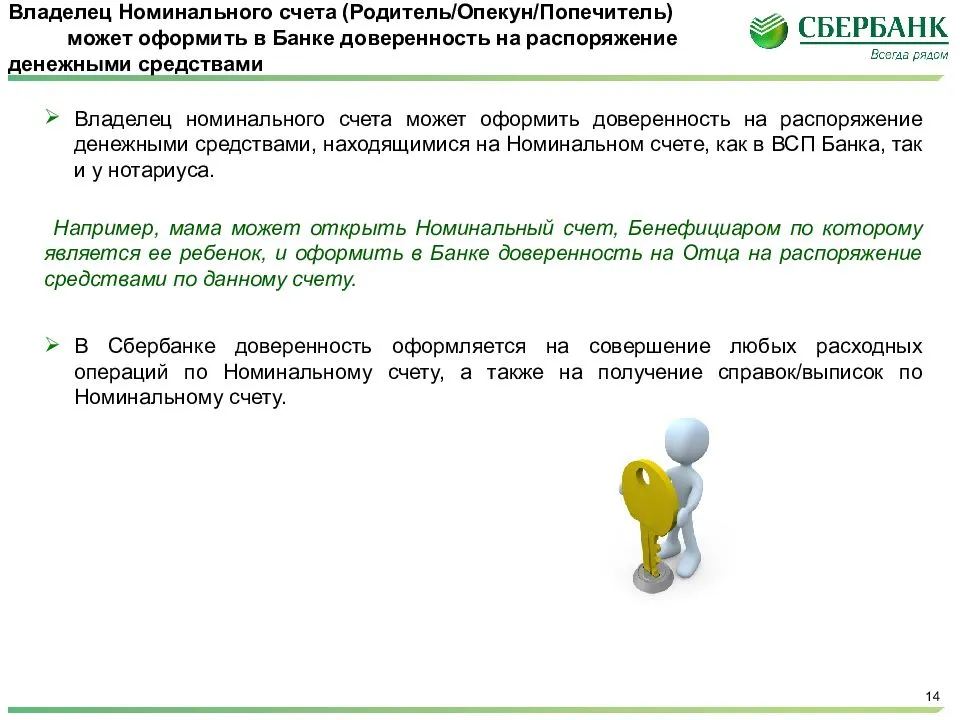

- Владельцем по номинальному счету возможно оформление доверенности на распоряжение денежными средствами. Это может быть разрешение на любые расходные операции или на получение выписок. Например, один из родителей может открыть счет в банке и выписать доверенность на другого для распоряжения средствами.

- Наследники владельца счета не имеют никаких прав на получение средств бенефициара.

- В случае смерти бенефициара банк замораживает средства. Если были зачислены излишки их вернут отправителям — соответствующим органам. Остатки будут выданы только наследникам бенефициара.

- Сберегательную книжку по номинальному счету опекуна оформить нельзя.

- Владельцу нельзя оформить завещательное распоряжение.

- Владелец может сразу получить выписку по переводу с номинального счета на свой, если операция выполнена в отделении Сбербанка (печать и подпись специалиста банка не ставится).

На номинальный счет можно выполнить перевод средств через:

- отделение,

- Сбербанк Онлайн,

- мобильное приложение,

- терминал/банкомат.

Если перевод на номинальный счет ребенка/подопечного выполняется через интернет, то обязательно указывать полные реквизиты и заполнять поле «назначение платежа» такими фразами:

- алименты,

- лечение,

- возмещение вреда здоровью.

Плюсы и минусы ЦНС в Сбербанке

Проведение покупки объекта недвижимости через ЦНС имеет плюсы для всех сторон сделки:

- Расчет производится безналичным путем, что намного безопаснее наличных, нет риска получения фальшивых купюр.

- Пока документы находятся в Росреестре, покупателю не потребуется где-то хранить денежные средства, заключать договор об аренде банковской ячейки, оформлять расписки о передаче денежных средств. После регистрации деньги перечисляются продавцу на счет.

- Продавец может быть уверен в наличии и сохранности денежных средств, покупатель без его согласия не сможет снять их с номинального счета.

- Покупатель получает защиту от недобросовестных продавцов, когда они пытаются обманом получить деньги без передачи недвижимости.

- Уменьшение количества визитов в банк, сокращение времени на документооборот.

- Отсутствие необходимости самостоятельно контролировать факт регистрации сделки.

Основным недостатком услуги является недостаточная отлаженность предоставления услуги. Например, в результате затянутости сроков поступлений денежных средств, может возникнуть ситуация, при которой ипотечный заемщик уже платит проценты за кредит, но получить жилье в пользование не может, т. к. фактически деньги не перечислены.

Еще больше проблем создает ситуация, когда деньги за недвижимость продавцу требуются срочно. Например, необходимо делать взнос на приобретение жилья с выделением субсидии. Продавцу приходится заранее планировать сроки поступления денежных средств с учетом возможных задержек, что часто просто невозможно.

Дополнительными минусами являются:

- При внесении денежных средств со счета, открытого в другом банке, может быть взята дополнительная комиссия за перевод.

- Не все сделки можно проводить через СБР.

Негативным фактором может выступать навязывание сотрудниками банка проведение сделки через СБР. Условие может быть включено в договор «по умолчанию» и только после подписания документов клиенту сообщается о необходимости оплаты дополнительной услуги.

Правила пользования номинальным счетом

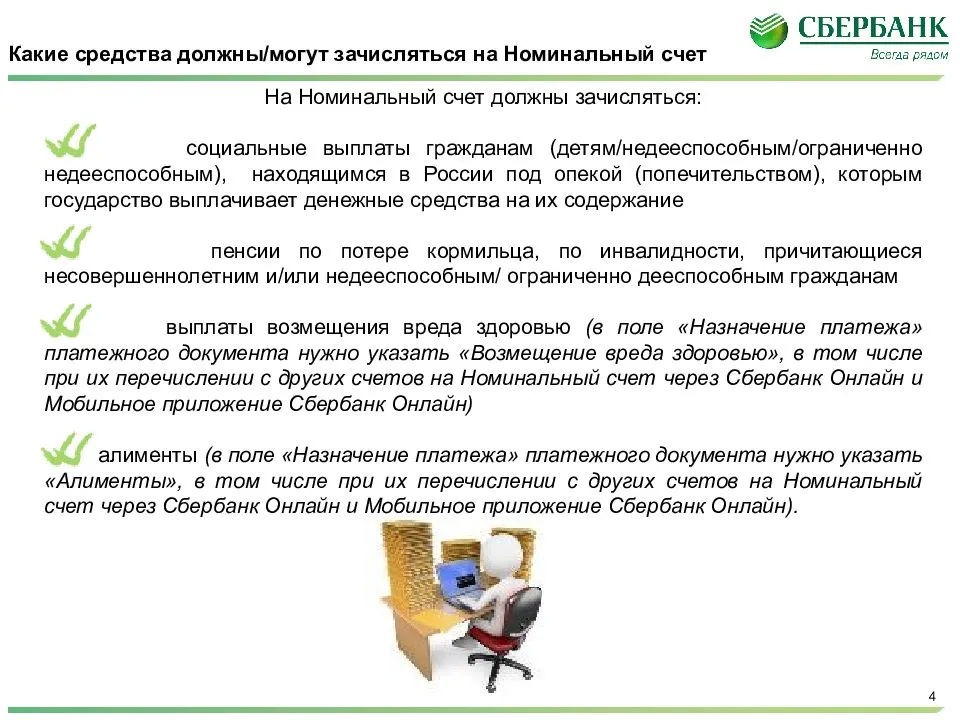

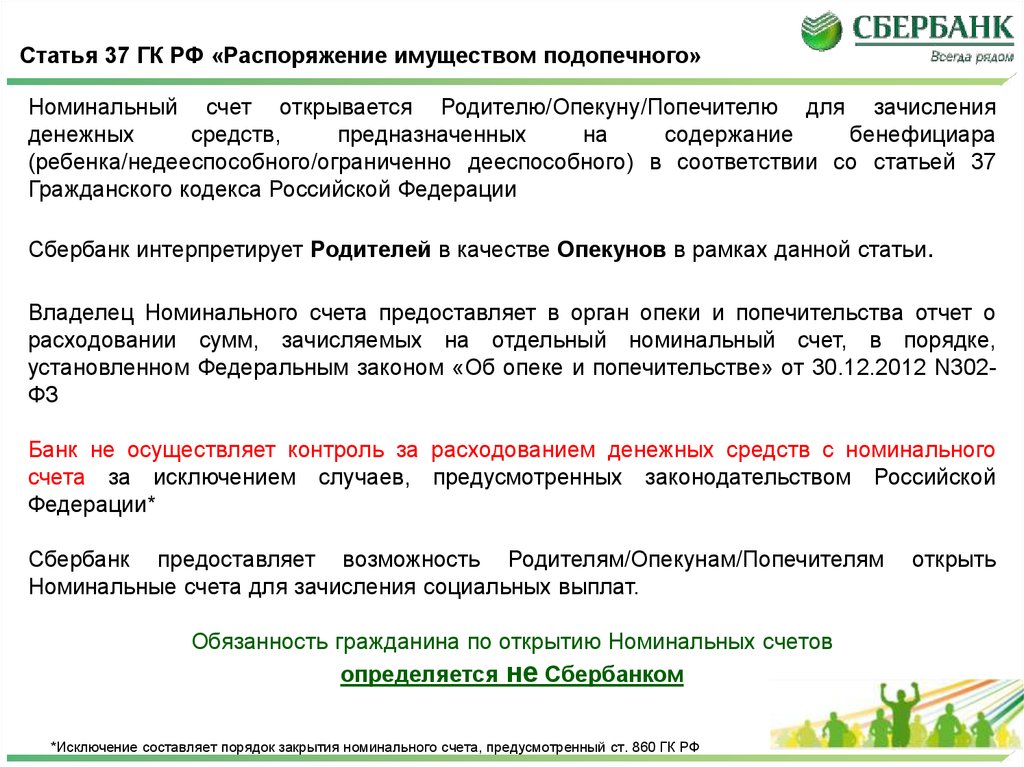

В законодательстве четко прописано, по каким платежам денежные средства могут быть зачислены. Это разъяснено в статье 37 Гражданского кодекса РФ. Таким образом, на счет могут поступать только социальные выплаты – это:

- возмещение вреда здоровью;

- пособия, пенсии;

- алименты, в том случае, когда родители лишены своих прав;

- выплаты по потери кормильца, например оба законных представителей ребенка умерли.

Для банковской организации крайне важно знать цель перевода, в том случае, когда организация не понимает от кого и за что приходят денежные средства, то они возвращаются отправителю. Например, если переводятся денежные средства на содержание и обучение ребенка, то в платежной документации требуется указать, что это алименты

Если указать неправильное назначение перевода, то получатель не получит никаких выплат. Сбербанк внимательно отслеживает выполнение норм законодательства.

Сбербанк не может контролировать самостоятельно все траты, которые совершает опекун. Однако, в том случае, когда у системы банка есть подозрение, что денежные средства расходуются не по назначению, то обслуживание клиента прекращается. Кроме того, банковская организация предупреждает законного представителя несовершеннолетнего или недееспособного гражданина, а также официальные органы опеки и попечительства, если на балансе номинального счета скапливается сумма, которая превышает 1,4 миллиона рублей. Это обусловлено тем, что именно на такую сумму распространяется страховка.

Если квартира в залоге

Приобретаемая квартира может быть в залоге у банка по ипотеке или кредиту под залог недвижимости. В этом нет ничего страшного, но покупателю для снятия обременений придется вносить аванс, равный размеру непогашенной задолженности. Обременение снимается в течение трех рабочих дней.

Здесь есть два варианта:

- Оплатить стоимость полностью и подать документы на регистрацию. Продавец сразу же должен погасить ипотеку, до этого момента регистрационные действия будут приостановлены.

- Внести аванс, дождаться снятия обременений, затем обратиться в Росреестр или МФЦ для регистрации перехода права собственности и внести остаток стоимости квартиры.

Важно! Нужно тщательно проверить кредитные документы продавца и убедиться, что аванс действительно вносится для закрытия долга перед банком. Покупатель вправе запросить справку об остатке задолженности

Как происходит купля-продажа недвижимости? Пошаговая инструкция

Наибольший риск для покупателя представляет расчет наличными, т.к. при оформлении ипотеки банк самостоятельно проверяет квартиру на юридическую чистоту.

Как выглядит вся процедура:

- Продавец собирает документы на продаваемое жилье, представляет их покупателю.

- Стороны договариваются о сделке и особенностях оплаты.

- Перед подписанием договора продавец заказывает выписку из домовой книги и справку об отсутствии долгов по ЖКУ в МФЦ. Выписка нужна, чтобы подтвердить отсутствие зарегистрированных лиц на жилплощади.

- Договор подписывается минимум в трех экземплярах, один понадобится регистратору.

- Документы подаются в Росреестр, присутствие обеих сторон сделки обязательно.

- Через 10-12 дней покупатель получает выписку из ЕГРН, где он указан в качестве нового собственника.

Если для получения денег продавцу нужна выписка, она выдается и ему, а затем предъявляется в банк

При расчете наличными важно получить с него расписку

Содержание и образец расписки о получении денег за квартиру

Расписка оформляется для подтверждения получения денег продавцом.

Образец расписки

скачать бланк расписки

В ней указываются следующие данные:

- Ф.И.О. продавца, серия и номер паспорта, адрес регистрации;

- адрес продаваемой квартиры;

- сумма;

- формулировка об оплате в полном размере;

- дата составления и подпись.

Документы

Для проведения и регистрации сделки понадобится:

- Договор купли-продажи.

- Выписка из ЕГРН на продавца.

- Паспорта сторон.

- Экспликация (необязательно).

- Справка об отсутствии долгов по ЖКУ.

- Кредитный договор, если недвижимость в залоге (нужен только покупателю, регистратор его не требует).

- Квитанция об уплате госпошлины.

Госпошлина

За переоформление права собственности на квартиру уплачивается пошлина в размере 2 000 руб.

Нужен договор купли-продажи?

Подскажем как правильно составить договор и не допустить ошибок

Консультация

Ответы юриста на частые вопросы

Чем отличается задаток от аванса?

Аванс вносится в качестве подтверждения намерения купить квартиру. Если покупатель отказывается от сделки, он может его вернуть. Задаток покупателю не возвращается, но при отказе продавца от договора возвращается покупателю в двойном размере.

Как рассчитаться с продавцом, если квартира покупается в ипотеку?

Способ расчета зависит от конкретного банка. Иногда аванс вносится покупателем самостоятельно, остальное перечисляет продавцу банк. Может использоваться аккредитив, банковская ячейка или сервис безопасных платежей.

Можно ли рассчитаться за квартиру в иностранной валюте?

Да, но в договоре указывается стоимость в рублях по курсу на момент подписания.

Кто контролирует расчеты, если в сделке участвует риэлтор?

Риэлтор может представлять интересы продавца или покупателя. Его обязанности зависят от условий договора с ним, но обычно риэлторы сопровождают сделки от просмотра квартиры до регистрации права собственности.

Может ли Росреестр отказать в регистрации, если аванс уже передан продавцу?

Да. Основанием для отказа в регистрации может послужить наличие обременений. Также проблемы нередко возникают при продаже недвижимости несовершеннолетних или недееспособных, особенно если не получено разрешение органа опеки. Аванс подлежит возврату покупателю.

Подведем итог:

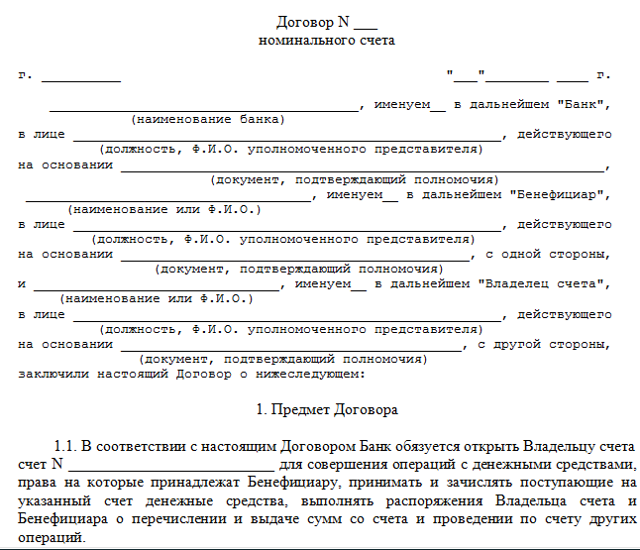

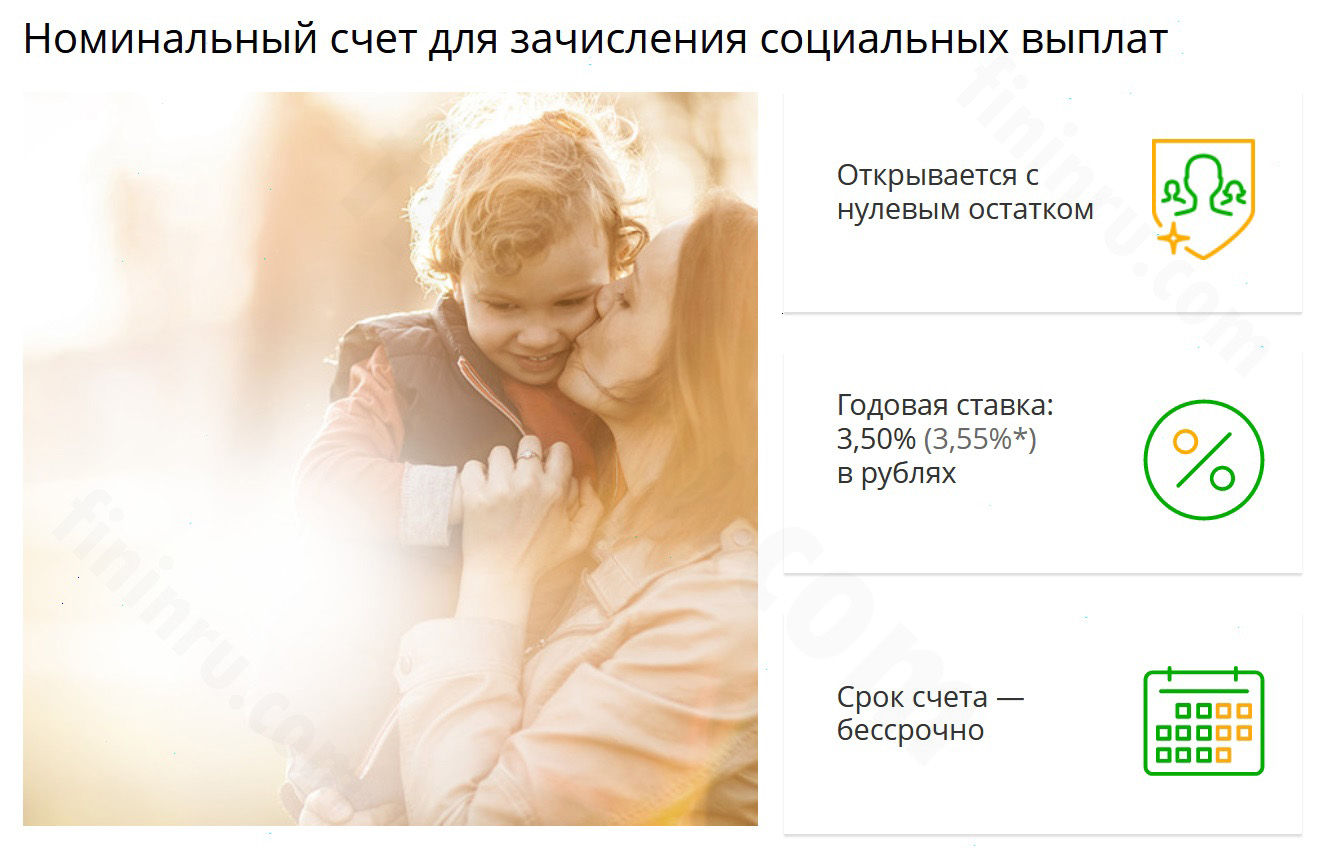

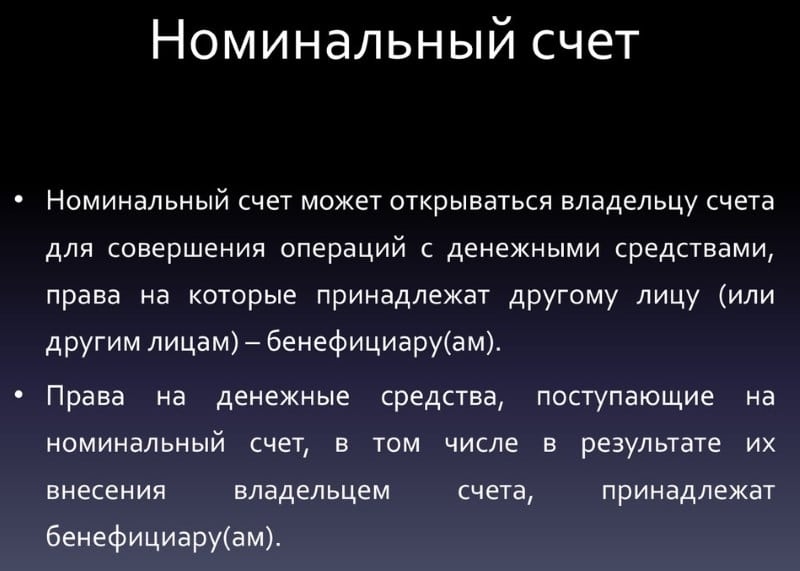

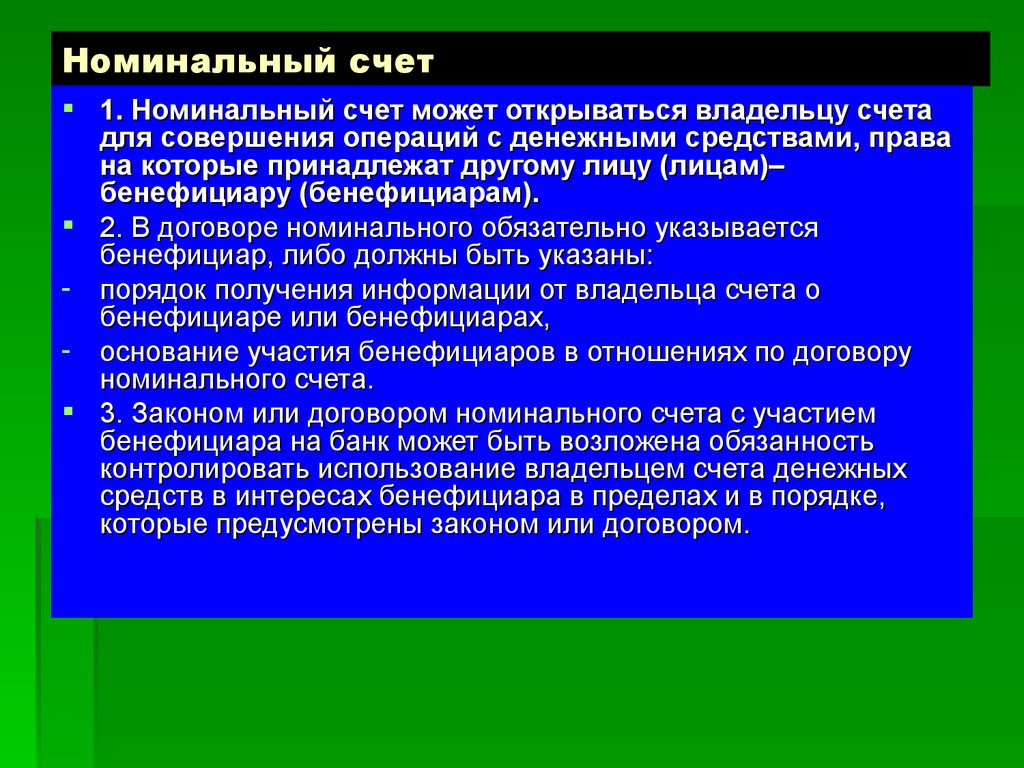

Назначение номинального счета для зачисления социальных выплат в Сбербанке

Банковский продукт предназначен для проведения транзакций со средствами, принадлежащие бенефициару.

В договоре на оформление участвуют 2 стороны:

- Бенефициар – лицо, чьи деньги размещаются в банке (несовершеннолетние дети, нетрудоспособные и недееспособные лица);

- Владелец – лицо, которое открывает вклад и распоряжается деньгами в интересах бенефициара. В этом качестве могут выступать родители несовершеннолетних детей, детей-инвалидов, опекуны, попечители недееспособных стариков.

Вам может быть интересно:

Будущий владелец (представитель) вступает с выгодоприобретателем в договорные обязательства. Он обязан:

- контролировать поступившие средства в полном объеме;

- следить за расходными операциями;

- выполнять налоговые обязательства.

Вклад предназначен для зачисления таких соцвыплат:

- пособия по случаю смерти кормильца,

- компенсация из-за нанесенного здоровью вреда;

- алименты,

- пенсии;

- другие отчисления на содержание нетрудоспособного гражданина.

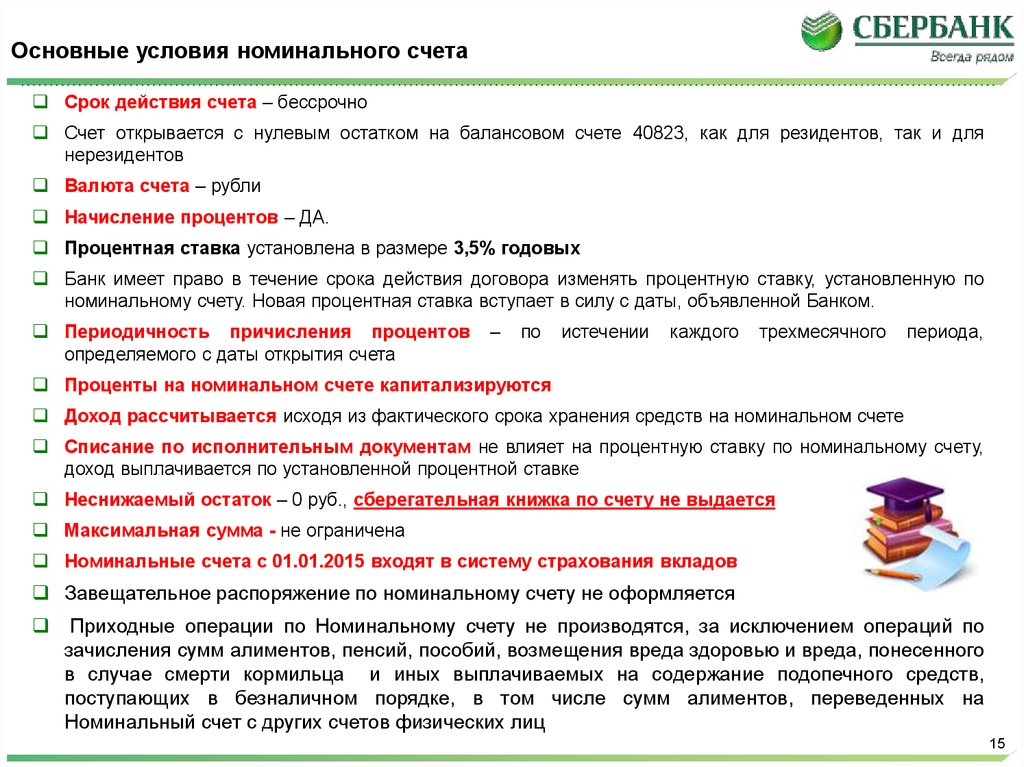

Почему банковский продукт именуется вкладом? Банк предусмотрел проценты и их капитализацию для перечисляемых денежных средств. Процент невелик, но таким образом можно немного увеличить доход.

Практика использования номинальных счетов

Разберем основные типичные ситуации применения — активно используются клиентами банков.

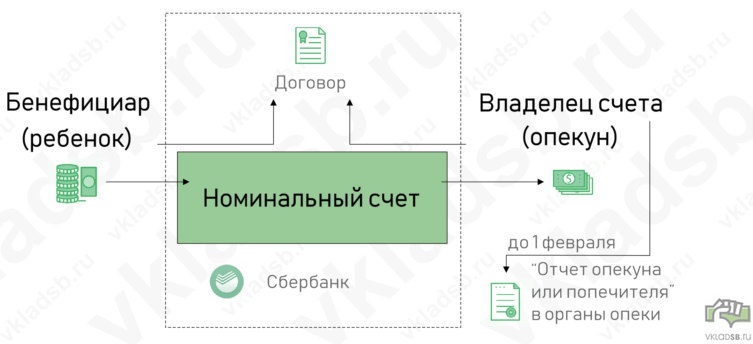

На ребенка для опекунов

В ситуации необходимости получения социальных выплат в пользу детей, удобным вариантом станет использовать номинальный счет на ребенка.

В этом случае:

Бенефициар — это ребенок, на имя которого идут выплаты.

Владелец счета — родитель/опекун.

Такие номинальные счета предусмотрены только для денег, предназначенных ребенку и должны расходоваться на содержание подопечного.

Какие выплаты могут сюда поступать: алименты, выплаты на содержание несовершеннолетнего, пособия, пенсия по потере кормильца и т.д.

Суть: счет открывается на имя опекуна, но деньги формально принадлежат ребенку. И должны расходоваться в интересах ребенка.

Защита: средства не будут арестованы, если у опекуна есть какие-то задолженности, по которым возможно взыскание.

Важно: не все выплаты будут поступать на такой счет. Какие средства не будут приходить — вознаграждение опекунам, т.е

деньги, направленные для опекунов.

В чем преимущество — можно расходовать финансы не спрашивая дополнительного разрешения у органов опеки. Но как и раньше обязательно надо отчитаться до 1 февраля в опеку. Отчеты касаются не всех. Например, родителям получающим алименты — не нужно сдавать отчеты.

В чем недостатки — органы опеки могут запросить (несмотря на наличие банковской тайны) у банка информацию по расходованию средств с номинального счета — выписку в электронном или письменном виде, что невозможно для иных личных счетов, например, для вкладов

Обратите внимание на возможности удаленной работы по договору дистанционного банковского обслуживания. Возможно многие операции будут недоступны через онлайн-банк

Необходимо уточнить это при подаче заявления на открытие, и ознакомиться с тарифами.

Если ребенка 3, то придется открыть 3 счета — 1 владелец счета и 3 бенефициара. Нужно дополнительное заявление на перевод всех средств на один отдельный обычный счет.

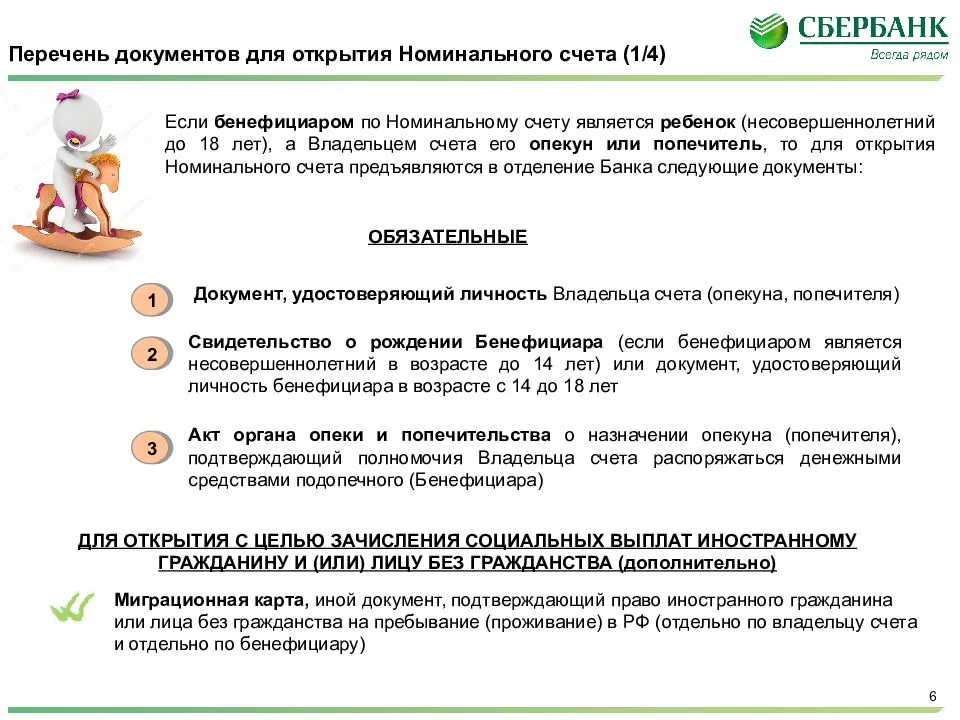

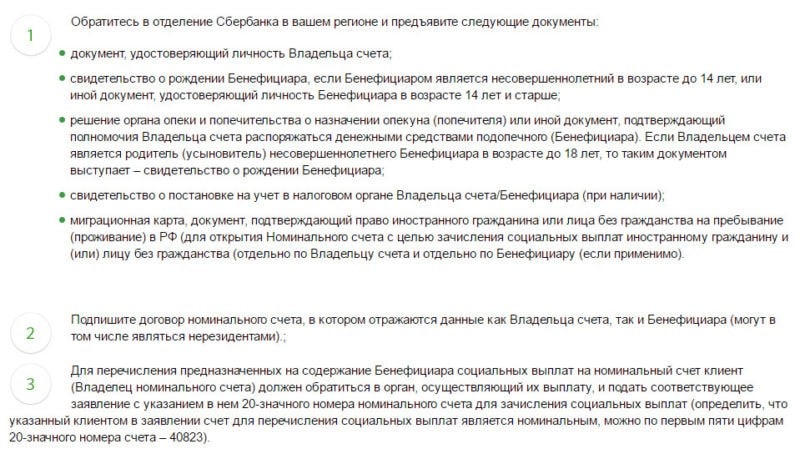

Для открытия не нужно разрешения органов опеки, нужны только документы:

- Паспорт.

- Подтверждение на опекунство.

- Паспорт/свидетельство о рождении ребенка.

После открытия вы можете получить реквизиты счета и передать их должностным лицам в орган, который производит регулярные зачисления ребенку.

Полное описание и все тонкости вы можете узнать в нашем материале: Номинальный счет на ребенка в Сбербанке для социальных выплат.

Подробные комментарии по взаимодействию с номинальными счетами от адвоката по семейному и детскому праву Жаров А.А.

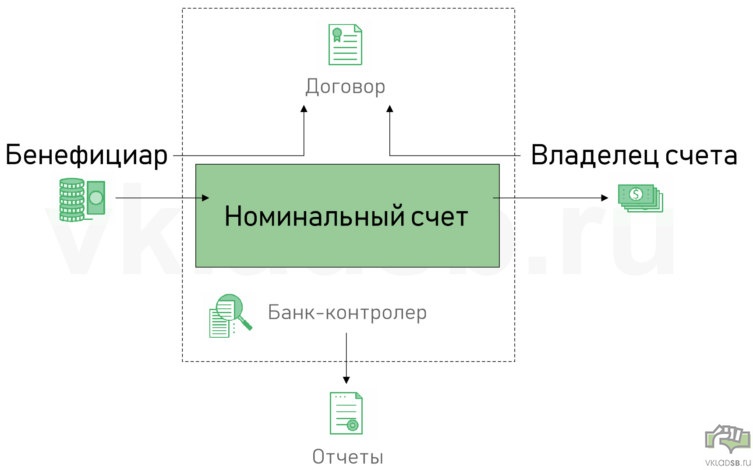

Иные социальные выплаты

Ситуация выглядит аналогичным образом с другими выплатами по возмещению вреда здоровью, по потере кормильца, алиментов, пенсий, пособий, и любых других средств, выплачиваемых держателю:

- несовершеннолетних,

- недееспособных,

- ограниченно дееспособных граждан.

Меняется пакет документов, который необходимо уточнить при открытии счета.

Во всех этих случаях:

Бенефициар — это тот,на кого выделяются деньги.

Владелец счета — попечитель, опекун.

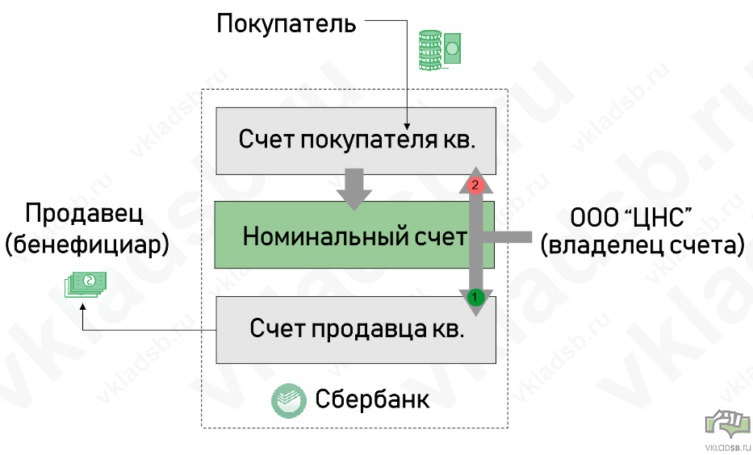

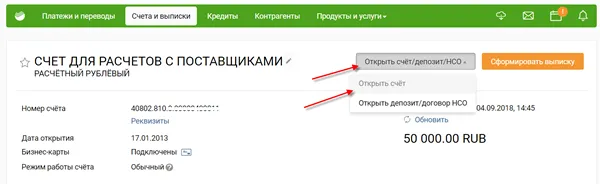

Номинальный счет при продаже квартиры/ипотеке

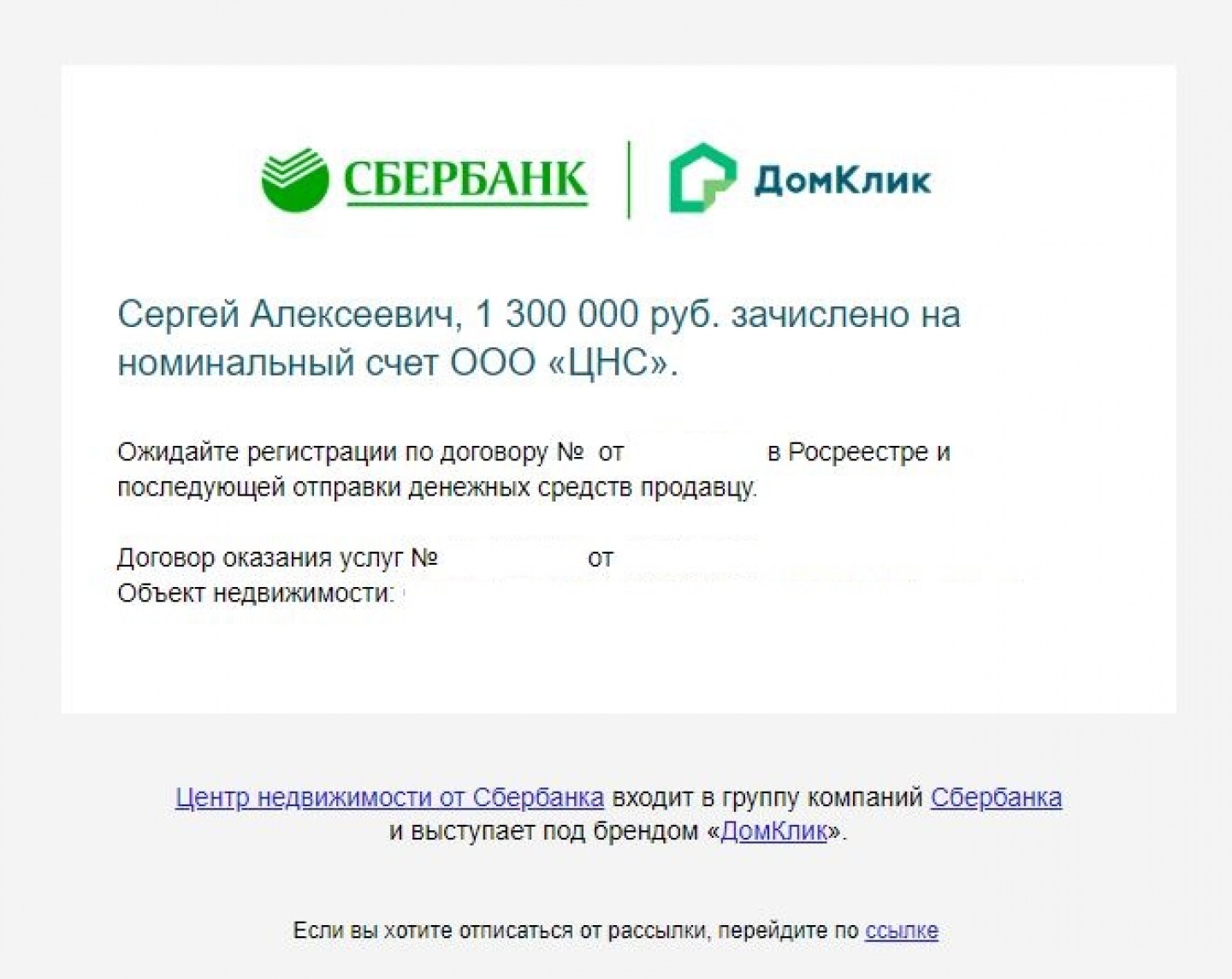

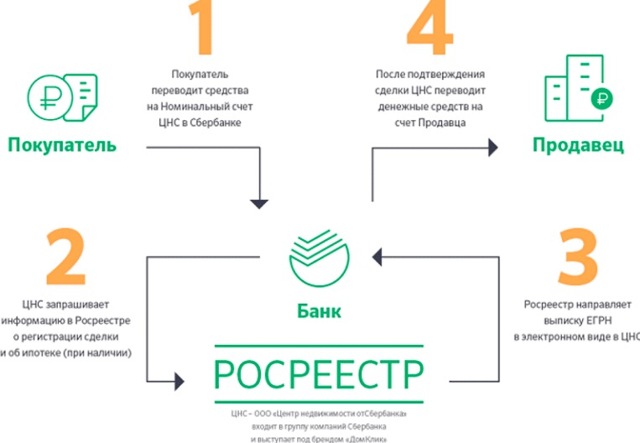

В 2017 году в сервисе ДомКлик от Сбербанка появилась услуга Сервис безопасных расчетов. Именно благодаря использованию номинальных счетов и возможна такая услуга.

Фактически вместо банковской ячейки используется счет.

Бенефициар: продавец недвижимости (выгодоприобретатель).

Владелец счета: зависит от организации, в Сбербанке это ЦНС.

Плюсы:

- Снимаются риски манипуляций с наличными,

- Удешевление процедуры.

- Повышается скорость оформления.

- Дополнительные гарантии и для продавца и для покупателя.

- Снижение документооборота (даже по сравнению с аккредитивом, который тоже активно используется для таких сделок).

Как выглядит сделка, основные шаги:

- Составляется договор.

- Покупателю открывается номинальный счет.

- Покупатель переводит необходимую для покупки сумму.

- Банк блокирует деньги до выполнения условий договора.

- Проведение регистрации недвижимости, подтверждение смены собственника, получение данных ЕГРН.

- Деньги переводятся на личный счет продавца.

На взгляд редакции более подходящим термином для такого счета был бы не «номинальный», а «эскроу» — ведь именно блокировка суммы до выполнения определенных условий является его характерной чертой.

Скорее всего используемая терминология призвана не отпугнуть клиентов новыми странными словами. Фактически, как мы выяснили выше, в ГК РФ 3 счета относятся к номинальным: эскроу, публичный депозитный и непосредственно — номинальный.

Мы подробно рассмотрели данный вопрос, проанализировали отзывы клиентов и риелторов в статье: Номинальный счет в Сбербанке при продаже квартиры через сервис безопасных расчетов в ЦНС.

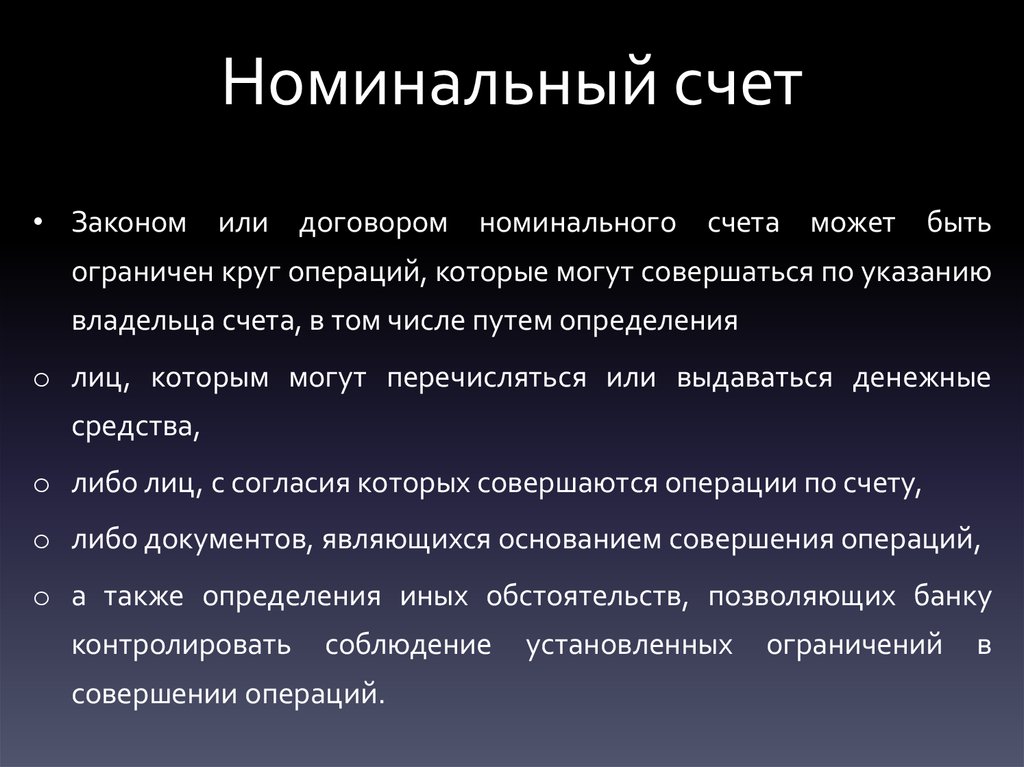

Законодательное регулирование

Каждый опекун/попечитель для уточнения различных нюансов либо проведения проверки актуальности имеющихся данных может в любой момент обратиться к действующим законам. Все положения, затрагивающие начисление, оформление и произведение выплат несовершеннолетним регламентируются следующими положениями:

- перечень полагающихся выплат: ФЗ №51 ГК (ст.37, ч.1);

- условия оформления специализированного р/счета: ФЗ №14 ГК (ст.860.1, ч.2);

- предоставление регулярных отчетов от попечителей/опекунов: ФЗ №48 ГК РФ;

- ситуации, не требующие отчетности: ФЗ №48 ГК (ст.37, ч.1);

- запрещенные и наказуемые действия для представителей несовершеннолетнего: ФЗ №48 ГК (ст.37, ч.2).

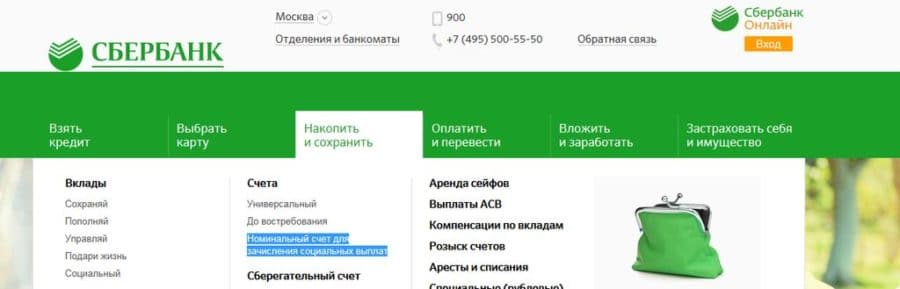

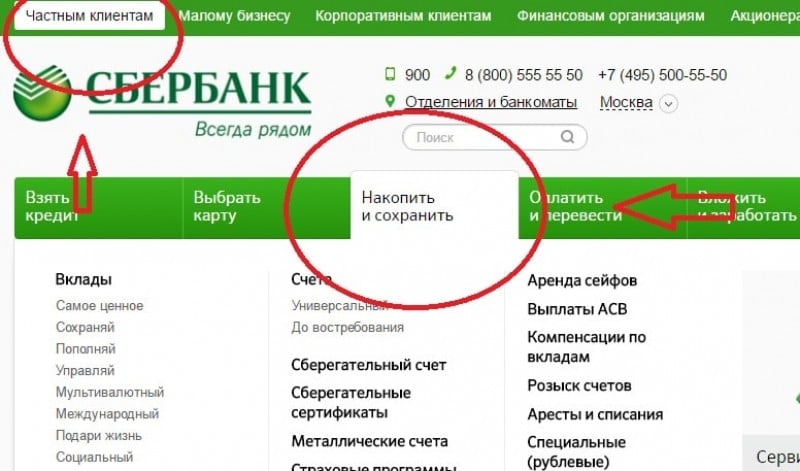

Куда обратиться?

До вступления в силу внесённых изменений номинальные счета открывались только банками с господдержкой, где больше половина активов принадлежала государству.

После корректировок Гражданского кодекса данное требование было упрощено, поэтому открыть счёт можно в любом банке, в том числе в коммерческих кредитно-финансовых организациях.

Однако, учитывая специфику данной программы, всё не так просто. Для работы с номинальными счетами от банка требуется выполнение 2-х обязательных условий:

- Участие в программе страхования вкладов населения.

- Объём средств, размещённых на счёте, не должен превышать 1 400 000 рублей.

Любопытно, но далеко не все банки соблюдают данные требования, ведь это требует определённой работы, изменения механизмов размещения вкладов и привлечения дополнительных ресурсов.

Поэтому, планируя открыть номинальный счёт, человеку не нужно обходить все банки в городе, выбирая оптимальные для себя условия. Достаточно просто собрать нужный пакет документов и обратиться в ближайшее отделение Сбербанка.

Пользуемся счетом правильно

- Если в отношении владельца счета возникает обязанность по аресту или списанию денег, то это никак не относится к номинальному счету опекуна — он не может быть арестован.

- Номинальные счета входят в систему страхования вкладов АСВ с года. А значит, они застрахованы на сумму до 1 400 000₽.

- Сбербанк не контролирует расходы по номинальному счету (так составлен типовой договор в банке). Опекун может осуществлять траты без ограничений. Нет необходимости в дополнительных разрешениях органов опеки и попечительства. Важна лишь итоговая-годовая отчетность попечителя/опекуна.

- Если у опекуна или подопечного изменились удостоверение личности, адрес, статус — то сообщить банку об этом обязан владелец счета.

- Владельцем по номинальному счету возможно оформление доверенности на распоряжение денежными средствами. Это может быть разрешение на любые расходные операции или на получение выписок. Например, один из родителей может открыть счет в банке и выписать доверенность на другого для распоряжения средствами.

- Наследники владельца счета не имеют никаких прав на получение средств бенефициара.

- В случае смерти бенефициара банк замораживает средства. Если были зачислены излишки их вернут отправителям — соответствующим органам. Остатки будут выданы только наследникам бенефициара.

- Сберегательную книжку по номинальному счету опекуна оформить нельзя.

- Владельцу нельзя оформить завещательное распоряжение.

- Владелец может сразу получить выписку по переводу с номинального счета на свой, если операция выполнена в отделении Сбербанка (печать и подпись специалиста банка не ставится).

Как перевести деньги на номинальный счет

На номинальный счет можно выполнить перевод средств через:

- отделение,

- Сбербанк Онлайн,

- мобильное приложение,

- терминал/банкомат.

Если перевод на номинальный счет ребенка/подопечного выполняется через интернет, то обязательно указывать полные реквизиты и заполнять поле «назначение платежа» такими фразами:

- алименты,

- лечение,

- возмещение вреда здоровью.

Вы можете скачать полный список слов-идентификаторов для зачисления Сбербанком денежных средств на номинальный счет опекуна. Слова могут быть в любом числе и падеже: Перечень слов.pdf

Иначе платеж не пройдет и будет возвращен отправителю, т.к. предназначение счета — получение социальных выплат.

Банк не имеет права зачислять иные средства, согласно режиму ведения номинального счета.

Как проверить поступления

Даже, если у вас есть мобильный банк, то подключение его к номинальному счету не возможно (скорее всего это сделано в целях безопасности, слишком часто мошенники используют этот канал для обмана).

А это значит, что СМС-сообщения не будут приходить при поступлении денег на номинальный счет опекуна.

Есть только два варианта проверить поступления:

- посетить офис Сбербанка,

- позвонить по бесплатному номеру: 8-800-555-02-55.

В контактном центре вам могут сообщить 10 последних операций.

В этом случае — вы всегда будете получать СМС о поступлениях на свою карту, и сможете следить за балансом в личном кабинете онлайн-банка.

Отчетность в органы опеки

Опекун или попечитель обязан ежегодно самостоятельно составлять и подавать отчет в органы опеки не позднее 1 февраля, согласно федеральному закону №48-ФЗ. В отчете должна содержаться информация о тратах сумм, которые зачислялись на номинальный счет ребенка.

родители ребенка

Что нужно помнить:

- Предоставить отчет в органы опеки не позднее 31 января.

- Исключить исправления и помарки.

- Не оставлять пустые графы, ставить прочерк или написать «не получает».

- Приложить к отчету соответствующие доходные/расходные документы.

- Реальные расходы по документам должны совпадать с данными отчета.

- Можно заполнить в электронном виде, прописью только ФИО и подпись опекуна/попечителя.

До 2018 года форма отчета остается неизменной с 2014 года. Вы можете скачать для заполнения форму и ознакомиться с примерами корректного заполнения, взятых с сайтов органов опеки и попечительства.

Форма отчета опекуна или попечителя.pdf

Форма для заполнения в электронном виде (Excel).xls

Образец заполнения отчета опекуна или попечителя (пример 1).doc

Образец заполнения отчета опекуна или попечителя (пример 2).doc

Получить выписку для ежегодного отчета, может владелец номинального счета в отделении Сбербанка — бесплатно. Необходимо предъявить паспорт.

Перед заполнением отчета по детским пособиям обязательно позвоните в органы попечительства и уточните, не вводились ли изменения в форму.

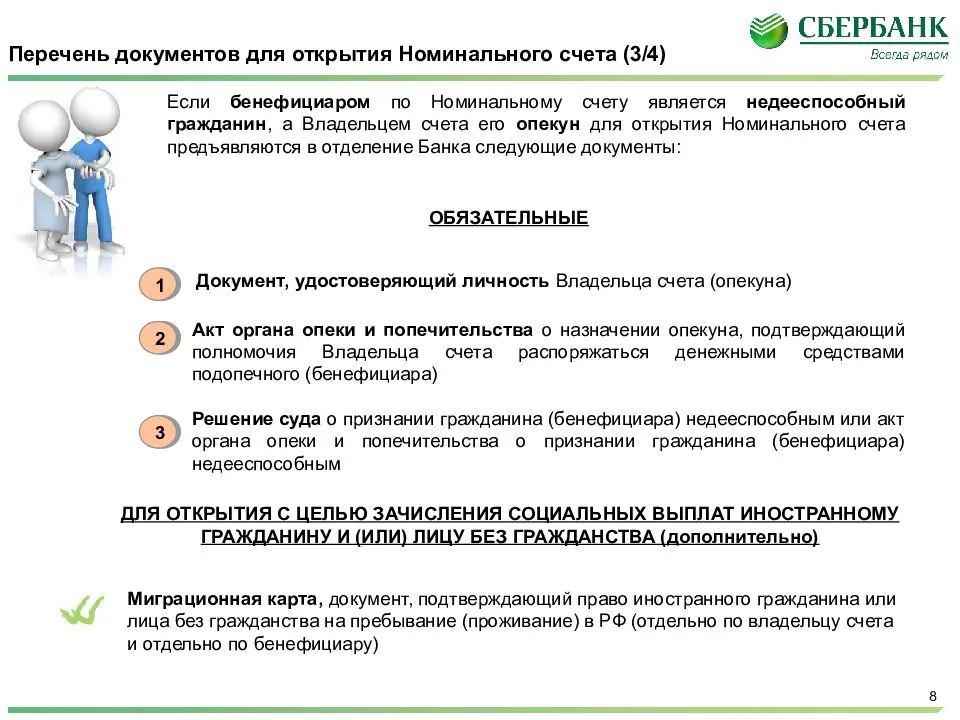

Особенности при открытии

Заключать договор может попечитель, у которого на попечении дети в возрасте от 14 до 18 лет, а также в данную категорию входят недееспособные. Открыть счет в банке может усыновитель или один из членов семьи – мать или отец.

Опекаемых людей не нужно вести в отделение банка, вся процедура оформляется без их личного присутствия. Однако, чтобы открыть номинальный счет в Сбербанке, попечитель должен написать заявление, а также предоставить менеджеру пакет документации. В соглашении обязательно указывается личные сведения опекаемого, а также вся информация о человеке, который взял несовершеннолетнего и недееспособного лица на попечение. Стоит отметить, что попечитель – это не только физическое лицо. В его роли может выступать образовательное учреждение, медицинская организация. Все случаи индивидуальны, поэтому, перед оформлением, требуется уточнить детальную информацию в органах опеки и попечительства.

Также в соглашение с банком четко прописываются, какие платежные транзакции для опекунов предусмотрены, они не должны нарушать права подопечного. В Сбербанке предусмотрено начисление процентной ставки на остаток, он тоже прописывается в договоре. На сегодняшний день Сбербанк выплачивает 3,67 процентов на средства, которые остались на счету в расчетный период времени. Стоит отметить, что индексация выплат происходит один раз в квартал.

В соглашение подробно описываются все права и обязанности сторон по соглашению, а также указываются тарифы, по которым осуществляется обслуживание клиента. Счет открывается без установленного срока окончания. Попечитель имеет право самостоятельно расторгнуть договор с кредитной организацией, но при этом Сбербанк в письменной форме уведомляет несовершеннолетнего и недееспособного гражданина о прекращении действия соглашения и закрытии счета.

Важно. Опекаемый имеет законное право самостоятельно расторгнуть договор с финансовой структурой

Однако, такое возможно только при признании человека полностью легитивным. Например, ребенок достиг 18-летнего возраста, или отмена недееспособности по решению суда.

Аккредитив – виртуальная ячейка

Аккредитив – это обязательство банка перевести депонированные (сохранённые) на специальном счёте-депо деньги на счёт продавца, после того как тот представит документы о совершении сделки. По договору аккредитива банк вправе использовать эту сумму только для расчета с продавцом. Вернуть её покупателю банк может, только если Росреестр отказал в регистрации перехода прав собственности. Соответственно, у продавца есть гарантия от банка, в том, что он (продавец) получит деньги, как только квартира перейдёт покупателю. От банковской ячейки аккредитив отличается главным образом тем, что деньги не хранятся в виде банкнот, а переводятся в виртуальном виде сначала на счёт-депо, где они хранятся до завершения сделки, потом – на счет продавца, откуда он может их снять или использовать иным образом.

В отличие от банковской ячейки, аккредитив подходит для тех, кто переезжает из одного города в другой. Можно продать жилье в одном городе, а снять деньги со счета в другом. Или еще ситуация – продажа квартиры встроена в цепочку сделок. Если покупатели, участвующие в цепочке, положат свои деньги в банковскую ячейку, то цепочка не срастётся. Если же параллельно цепочке сделок выстроить комбинацию расчетов через аккредитив, то при регистрации перехода прав собственности на объекты, автоматически происходит расчет между всеми участниками. Стоимость использования аккредитива при совершении сделки с квартирой в Сбербанке и ВТБ составляет 0,2% от суммы, при этом оговорены минимально и максимально возможные размеры оплаты за аккредитив. В Сбербанке это 2 тыс. руб., в Райффайзенбанка – 500 руб., в ВТБ – от 600 руб.