Цели и функции

Основная цель деятельности страховой компании – это защита юридических лиц и граждан от возможных негативных влияний различных факторов, опасностей и т.д.

Рынок страхования выполняет следующие функции:

- Рисковая – за определенную плату страхователь передает свои риски, которые могут случиться в результате наступления определенных событий, страховщику.

- Создание резервов – благодаря накоплению взносов страхователей происходит формирование резервов, с помощью которых страховщик в дальнейшем исполняет свои обязательства.

- Сберегательная – страховка является альтернативой банковскому депозиту, поскольку выплата по ней происходит с учетом инвестиционного дохода.

- Инвестиционная – страховщик имеет возможность размещать накопленные средства на депозите либо приобретать ценные бумаги предприятий и организаций.

- Контрольная – благодаря системе внутреннего контроля страховщики могут быть уверены, что аккумулированные средства будут использованы по нецелевому назначению.

- Социальная – благодаря выплате возмещения страховщики оказывают материальную помощь страхователю в случае наступления сложных жизненных обстоятельств.

Сколько стоит титул в ипотечном страховании

В процессе принятия решения об оформлении титульной страховки одним из важных аргументов за или против выступает стоимость полиса. Формирование цены страховки происходит с учетом нескольких ключевых параметров, к числу которых относятся:

- продолжительность действия страхового полиса;

- примерная стоимость приобретаемого при помощи ипотечного кредита объекта недвижимости;

- функциональное назначение недвижимого имущества (жилое, промышленное, коммерческое или хозяйственное);

- статус заемщика, в качестве которого могут выступать как организации, так и частные лица;

- параметры заключенного с банком договора ипотечного кредитования;

- прогнозируемый уровень риска;

- длительность пребывания недвижимости в собственности продавца и т.д.

В настоящее время стандартный уровень тарифов по страховке титула находится в пределах 0,3-1,5%

Важно отметить, что при расчете стоимости оформления полиса указанная ставка умножается не на рыночную стоимость недвижимости, а на размер ипотечного кредита

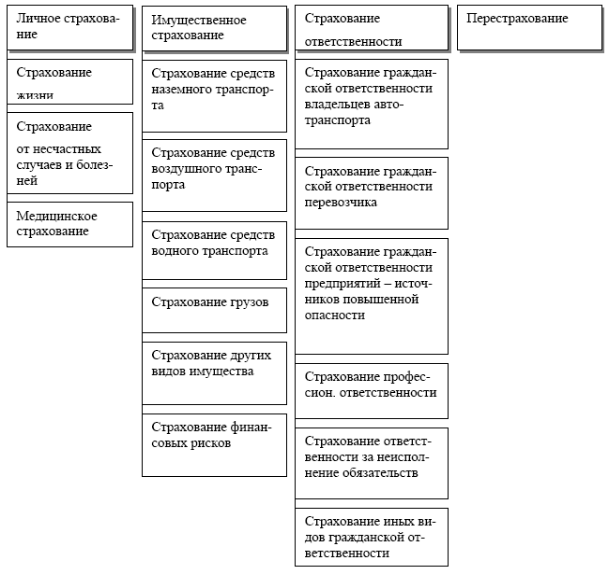

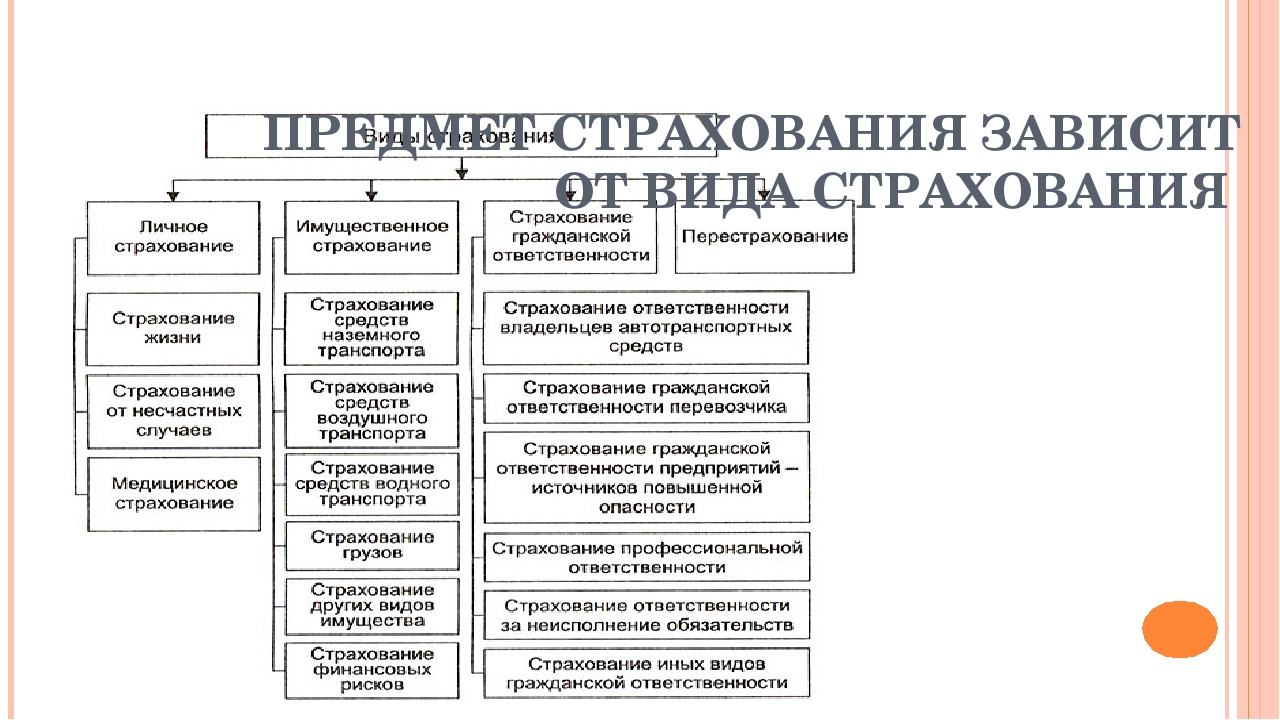

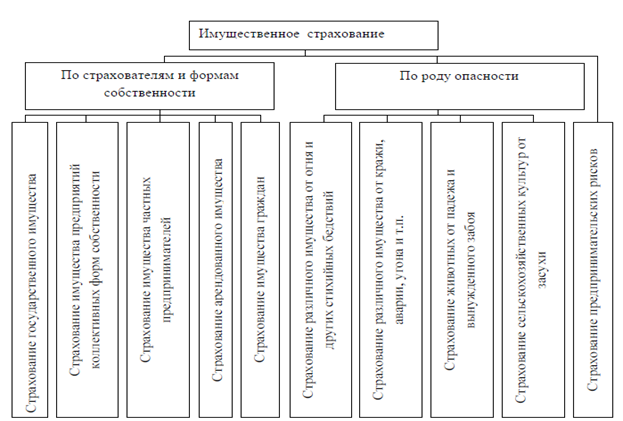

Виды страховых компаний

Классификация страховых компаний достаточно разнообразна. К примеру, страховые компании Москвы в своих уставных документах определяют себя как предприятия, находящиеся в государственной, частной или муниципальной собственности. Различаются подобные организации и по характеру предоставляемых услуг. Есть узко специализирующиеся предприятия, сделавшие себе бизнес на оказании нескольких страховых услуг, например, автострахование.

Существуют многопрофильные СК, которые могут застраховать все и от всего. Есть перестраховочные СК и негосударственные пенсионные фонды, тоже, кстати, относящиеся к страховым организациям. Различаются СК и по зоне обслуживания, в которой они предлагают страхование. Страховой компании необходимы покупатели полисов — ведь чем больше взносов соберут агенты, тем быстрее увеличится прибыль компании. СК действуют на определенной территории, открывая филиалы и представительства. Географически такие предприятия делятся на:

- локальные – предлагают полисы страхования в отдельной области или районе;

- региональные – имеют представительства в нескольких областях, автономных центрах;

- национальные – действуют на всей территории страны;

- международные – имеют представительства или филиалы в других государствах.

Особенности титульного страхования

Главной характерной чертой титульного страхования выступает узкая специализация данного вида страховки. Она предусматривает защиту заемщика и кредитора от одного конкретного риска, связанного с потерей прав собственности на приобретенную недвижимость. Поэтому в договор с СК не включаются такие страховые случаи, как физическое уничтожение объекта, реконструкция или изменение его конструктивных особенностей и другие подобные риски. Вместе с тем, на практике достаточно часто оформляется комплексный полис, предусматривающий страховку титула в качестве одного из множества страховых рисков.

Другими серьезными особенностями страхования титула выступают:

- добровольный характер. Несмотря на то, что некоторые банки настаивают на оформлении титульной страховки, данное требование не входит в число обязательных в соответствии с положениями №102-ФЗ и Гражданского кодекса;

- частое применение при приобретении в ипотеку коммерческой недвижимости. Для подобных сделок, особенно в том случае, когда в качестве покупателя и заемщика выступает юридическое лицо, оформление титульной страховки происходит практически всегда;

- большая длительность договора страхования. До недавнего времени стандартный срок действия полиса составлял не более 3-х лет. Однако, изменения в законодательстве привели к возможности заключать соглашения с заемщиком продолжительностью до 10-лет. Страховка титула является сопутствующим мероприятием по отношению к ипотеке, нередко заключающейся на 20-30 лет, поэтому многие клиенты предпочитают оформлять полис с максимальным сроком действия;

- выгода для обеих сторон ипотечного контракта. Два других вида страхования при ипотеке – имущества и здоровья заемщика – наиболее выгодны банковской организации, чем ее клиенту. В отличие от них, страховка титула одинаково эффективно защищает и кредитора, и покупателя недвижимости, что нередко становится решающим аргументом в пользу оформления полиса.

Существенной особенностью титульного страхования выступает наличие пяти основных причин, которые выступают основанием для признания сделки по приобретению недвижимости в ипотеку недействительной. К ним относятся:

- подделка и фальсификация документов и подписей сторон, осуществляющих куплю-продажу объекта недвижимого имущества;

- нарушение законных прав владельцев, являющихся несовершеннолетними или недееспособными;

- заключение сделки с физическим или юридическим лицом, которое не является законным собственником объекта;

- нарушения при проведении приватизации приобретаемой в ипотеку недвижимости;

- юридические нарушения при оформлении и осуществлении сделки.

Кто такой страховой агент?

Главная особенность такой профессии – практически полное отсутствие руководства. В отдельных случаях назначаются планы и обязательные требования к количеству клиентов за определенный период (например, за месяц). Но чаще всего ограничений нет никаких. СК обучает агента и предоставляет ему все инструменты, необходимые для эффективного привлечения и консультирования потенциальных клиентов. Дальше агент уже действует по собственному усмотрению. Это сказывается и на доходе. Хороший специалист, действительно разбирающийся в вопросе и способный привлекать множество клиентов, может зарабатывать действительно большие деньги на постоянной основе. С другой стороны, такой тип работы может рассматриваться и как дополнительный заработок.

Кто может стать?

Стать страховым агентом может каждый. Главное иметь желание и упорство. Придется пройти обучение и постоянно искать новых клиентов. СК обычно не регулируют то, каким именно образом будет происходить такой поиск. Именно благодаря такому подходу данная работа пользуется большой популярностью. Зарегистрируйтесь в качестве партнера по ОСАГО прямо сейчас и оцените все преимущества, которые получает каждый агент.

Что должен знать?

Любой страховой агент в обязательном порядке должен знать:

- Все инструкции и нормативные документы, связанные с его работой.

- Все тарифные планы и условия страхования по тем продуктам, которые он предлагает.

- Особенности привлечения новых клиентов. Особенно то, что он может или не может говорить.

- Разбираться в психологии продаж страховых полисов, чтобы привлекать как можно больше клиентов.

- Особенности заполнения договоров-полисов. В частности – базовые правила: быть грамотным, внимательным и понимать, какие пункты трогать нельзя ни в коем случае, а какие можно корректировать.

- Правила составления отчетов. Это необходимо для того, чтобы верно отмечать всех привлеченных клиентов. От отчета напрямую зависит получаемое агентом вознаграждение.

Необходимые качества и навыки

Строго определенного перечня требований, навыков и качеств, необходимых страховому агенту, не существует. Таким образом работать может абсолютно каждый. Однако нужно учитывать, что определенные особенности, навыки и черты, характерные для того или иного человека, могут положительно сказаться на объемах продаж, а следовательно – и на росте дохода:

- Уравновешенность и способность игнорировать не самое приятное отношение клиентов.

- Ответственность. Все связанное с оформлением страхового полиса должно выполняться строго в оговоренный срок.

- Коммуникабельность. Чем лучше агент умеет общаться с кем угодно, тем больше вероятность, что он сможет быстро найти человека, желающего застраховаться, и убедить его это сделать.

- Доброжелательность. Агент должен быть идеально вежливым в любой ситуации.

- Хорошая память. В голове постоянно нужно держать не только инструкции, правила и условия страхования, но и всех клиентов, с которыми потенциально можно договориться, особенности поведения с каждым из них и так далее. Частично этот момент поможет упростить ежедневник.

- Широкий кругозор и возможность постоянно учиться. В сфере страхования все время появляется что-то новое или происходят какие-то мелкие, но достаточно важные изменения. Нужно уметь держать руку на пульсе времени.

Должностные обязанности

То, чем занимается страховой агент, обычно описано в его должностных обязанностях. Чаще всего инструкцию можно уместить в три простых пункта:

- Поиск клиента любым адекватным и законным способом. Необходимо не просто рассказывать всем подряд о преимуществах страхового полиса, а уметь заинтересовать их и сделать потенциальными клиентами, действительно готовыми застраховаться. По статистике, это примерно 1 человек из 10-20 обращений.

- Оформление договора. Сюда также входит консультация, выбор наиболее подходящего тарифа, подготовка договора-полиса и так далее.

- Составление отчета о проделанной работе. В нем обычно указывается данные каждого привлеченного клиента, сумма платежа, номер полиса и прочие нюансы. Это позволяет СК определить, какое вознаграждение необходимо выплатить агенту.

ТОП-10 СК в России

Рейтингование страховых компаний проводится на основании оценок экспертов и отзывов клиентов, а также результатов финансовой деятельности за отчетный период. Благодаря рейтингу можно судить о надежности и стабильности страховой компании, ее обеспеченности уставным капиталом, а также способности проводить выплаты по наступившим страховым событиям.

Рейтинг страховщиков составляется Центральным Банком РФ, который является регулятором их деятельности. Кроме того, существует ряд рейтинговых агентств, аккредитованных со стороны Министерства Финансов, которые выполняют построение рейтинговых страховых компаний.

Ингосстрах

Крупная страховая компания, образована в 1947 году для представления интересов СССР за рубежом. В современных условиях представляет собой международную группу «ИНГО», которая состоит из множества страховых обществ и вспомогательных учреждений.

Среди приоритетных направлений деятельности можно выделить:

- Автострахование (занимает 1-е место по количеству страховок КАСКО и 3-е по количеству оформленного ОСАГО на территории РФ).

- Страхование имущества.

- Добровольное мед.страхование.

Чистая прибыль СК «Ингосстрах» превышает 10 миллиардов рублей, а объем выплат по страховым случаям в 2018 году превысил 42 миллиарда рублей.

Росгосстрах

Образовалась в 1992 году. В компании можно оформить такие продукты:

- автостраховка;

- имущество;

- медицинское страхование;

- защита от несчастных случаев и заболеваний.

Росгосстрах занимает одну из лидирующих позиций в стране по объему активов и резервов. Представлена около 1500 действующими по территории РФ офисами, в которых трудоустроены свыше 50 тысяч человек. Клиентская база превышает 8 миллионов человек. Росгосстрах входит в состав группы «Открытие».

ВТБ

Была выведена на страховой рынок в 2000 году. Капитал компании превышает 5,5 миллиарда рублей, а сумма страховых сборов составляет 81 млрд руб. Филиалы компании находятся более чем в 90 городах России. Компания осуществляет такие виды страхования:

- имущественное;

- личное;

- гражданской ответственности;

- жизни и здоровья военнослужащих;

- перестрахование.

Имеет наивысший рейтинг ruAAA.

Сбербанк

Дочерняя компания крупнейшего российского банка Сбербанк России. Образована в 2005 году, наибольшую долю среди оформленных продуктов занимает страхование жизни, а также защита от несчастных случаев. Чистая прибыль компании превышает 13 миллиардов рублей.

АльфаСтрахование

Основана в 1992 году и была одной из первых, зарегистрированных на территории РФ. В списке страховых программ клиентам доступны более 100 продуктов. Основные направления страхования:

- Автострахование.

- Имущественное.

- Медицинское и защита от несчастных случаев.

- Защита от финансовых рисков и потерь.

РЕСО

Страховая компания «РЕСО-Гарантия» была создана в 1991 году. Имеет более 900 офисов, в которых трудоустроены свыше 27 тысяч человек. Клиентская база страховщика превышает 10 миллионов (входят как юридические, так и физические лица). Специализируется на автомобильном и имущественном страховании. В 2018 году чистая прибыль компании составила 16 млрд руб.

Согаз

Создана в 1993 году, является одним из крупнейших представителей страхового бизнеса. Предлагает широкий спектр страховых продуктов, среди которых можно выделить страхование военнослужащих РФ, а также средств авиатранспорта.

Сеть подразделений и филиалов по территории РФ превышает 1000 офисов. В страховой группе трудоустроены свыше 12 миллионов сотрудников. Размер прибыли в 2018 году превышает 30 миллиардов рублей.

Согласие

ООО «СК «Согласие» осуществляет свою деятельность на страховом рынке РФ более 25 лет. На территории государства расположены более 350 офисов. Имеет более 1 млн подписанных страховых договоров, а уставный капитал превышает 5,4 млрд руб.

ВСК

Страховой дом ВСК был открыт 11 февраля 1992 года, предоставляет более 100 видов страховых услуг. К основным направлениям деятельности страховщика можно отнести:

- услуги автострахования и имущества;

- медицинское страхование, а также защита от несчастных случаев;

- ответственность за невыполнение обязательств.

Уставный капитал компании превышает 3 миллиарда рублей, а прибыль по итогам 2018 года составила 5 млрд руб.

Ренессанс

Компания «Ренессанс страхование» была создана в 1997 году. Ключевыми страховыми продуктами являются:

- страхование авто;

- медицинское страхование;

- защита путешественников;

- страховка юридических лиц.

Страховщик входит в 10-ку лучших компаний по финансовым показателям деятельности.

Риски утраты титула

Страховой случай, предусмотренный страховкой титула, наступает в результате действий третьей стороны, чьи интересы были ущемлены в ходе совершения сделки купли-продажи объекта недвижимости. Как правило, речь в подобной ситуации идет о судебном иске одного из двух типов – виндикационном или о признании сделки недействительной.

Виндикационный иск

Под виндикационным иском понимается истребование недвижимого имущества из незаконного пользования. Возможность подобного обращения в судебные органы предоставляется только законным владельцам, способным доказать собственные права на недвижимость. Фактически, рассмотрение доказательств этого и становится предметом судебного разбирательства.

От заемщика в подобной ситуации практически ничего не зависит. Главное для получения страховки – подтвердить статус добросовестного покупателя, не знавшего о том, что другая сторона сделки не является законным владельцем

Также крайне важно доказать возмездный характер купли-продажи, для осуществления которой использовались как заемные средства банка по ипотечному кредиту, так и собственные деньги

Установленный законодательством срок исковой давности по виндикационным искам – 3 года. Учитывая данный факт, становится понятным, почему при осуществлении сделок с имуществом, находящимся в собственности дольше указанного срока, титульное страхование применяется заметно реже.

Иск о признании совершенной сделки с недвижимостью ничтожной

Наиболее часто подовом для подачи подобного иска выступает нарушение законных прав владельцев недвижимости, являющихся недееспособными или несовершеннолетними. Для таких сделок законодательством предусмотрен особый порядок осуществления, предполагающий обязательное получение разрешения органов опеки.

Реальная судебная практика формируется таким образом, что вероятность вердикта судьи, признающего сделку ничтожной, крайне велика. Поэтому оформление титульного страхования при покупке объекта недвижимости, среди владельцев которой числятся указанные выше категории собственников, является грамотным и взвешенным решением. Оно позволит гарантировать защиту интересов ипотечного заемщика при неблагоприятном развитии событий

Важно отметить, что срок давности для рассматриваемого типа исков также установлен на уровне 3-х лет

Страховые понятия и термины, выражающие наиболее общие условия страхования

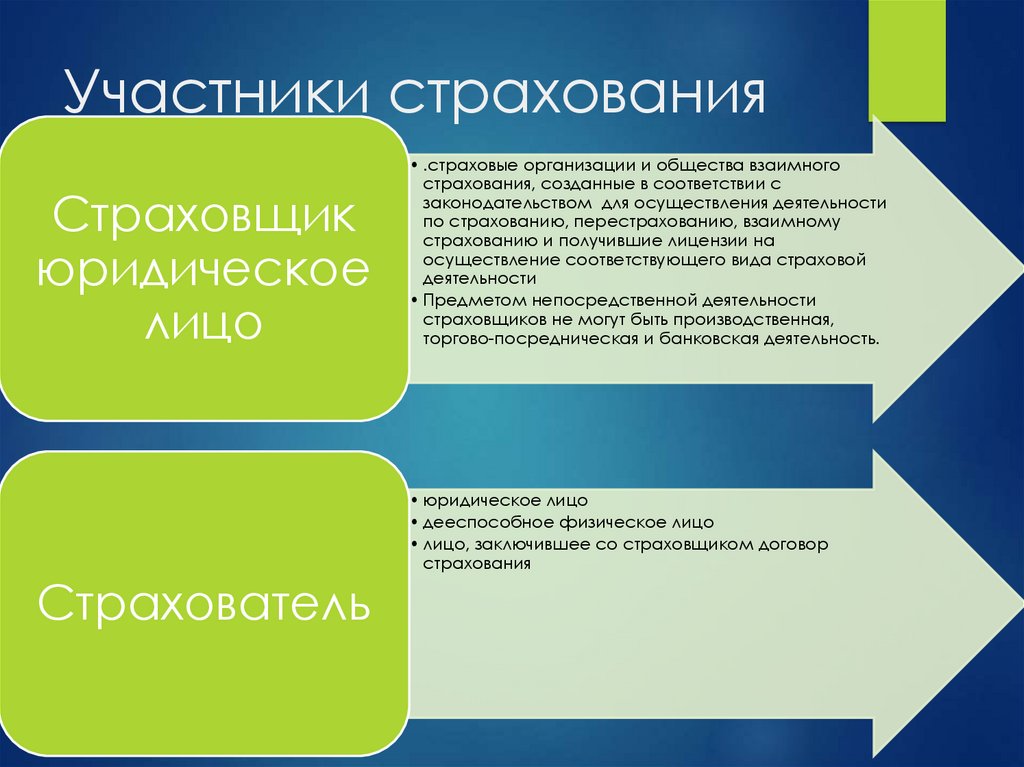

Страхование — представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий). Такое определение страхования позволяет сделать вывод, что страхование — это экономические отношения, в которых участвуют как минимум две стороны. В страховых отношениях может участвовать и большее число сторон, если это оговаривается в договоре страхования.

Страхователи — юридические или дееспособные физические лица, заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона. Страхователь заключает договор страхования, страхуя свой собственный интерес или интерес третьей стороны, уплачивает для этого страховые премии (платежи, взносы) и имеет право по закону или по договору страхования получить страховое возмещение (компенсацию) при наступлении страхового случая (события). Иногда страхователь не является стороной, которая получает страховое возмещение. Страховое возмещение иногда получает третья сторона.

Застрахованный — физическое лицо, на имя которого заключен договор личного страхования. В договоре предусматривается выплата страхового обеспечения при наступлении определенных событий, связанных с жизнью (здоровьем, трудоспособностью) данного лица. При заключении индивидуального договора страхования застрахованным является сам страхователь. При страховании работников за счет предприятия застрахованные не являются страхователями, причем их согласия на заключение договора страхования может и не потребоваться.

Выгодоприобретатель — физическое или юридическое лицо, получающее страховое возмещение, но не являющееся страхователем или застрахованным. В личном страховании выгодоприобретателем обычно является лицо, назначенное застрахованным для получения страховой суммы в случае своей смерти. В имущественном страховании выгодоприобретателем может быть любой собственник, если имущество, принадлежащее ему, застраховано другим лицом в его пользу. Например, арендатор заключает договор страхования, т.е. является страхователем имущества, сданного ему в аренду или в иной вид пользования. Получателем страхового возмещения по такому договору, т.е. выгодоприобретателем, может быть собственник имущества.

Страховщиками признаются юридические лица любой организационно-правовой формы, предусмотренной законодательством, созданные для осуществления страховой деятельности и получившие в установленном порядке лицензию на осуществление страховой деятельности. Предметом непосредственной деятельности страховщиков не может быть производственная, торгово-посредническая и банковская деятельность. Таким образом, страховщики — это особые субъекты предпринимательской деятельности, обладающие следующими характерными признаками:

- наличие у данных субъектов статуса юридического лица;

- целевое создание для ведения страховой деятельности;

- осуществление указанной деятельности только в случае имеющегося на то специального разрешения — лицензии.

Страховой агент — физическое или юридическое лицо, действующее от имени страховщика и по его поручению в соответствии с предоставленными полномочиями.

Страховой брокер — юридическое или физическое лицо, зарегистрированное в установленном порядке в качестве предпринимателя, и осуществляющее посредническую деятельность по страхованию от своего имени на основании поручений страхователя либо страховщика. За рубежом страховой брокер, как правило, выступает на стороне страхователя, давая ему консультации по поводу того, как и где лучше застраховать его риски, а также заключая по его поручению договоры страхования.

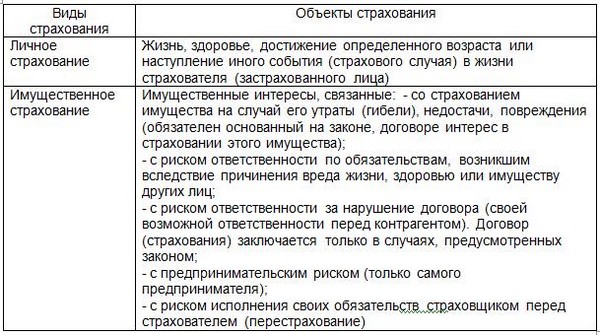

Объектами страхования могут быть не противоречащие законодательству имущественные интересы:

- связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или застрахованного лица;

- связанные с владением, пользованием, распоряжением имуществом;

- связанные с возмещением страхователем причиненного им вреда личности или имуществу физических или юридических лиц.

Рейтинги страховых компаний

Регулярно в средствах массовой информации появляются сообщения о том, какое место в рейтингах надежности или популярности занимает та или иная страховая компания

Это обилие информации по идее должно привлекать внимание потенциальных держателей полисов и стимулировать их на приобретение страховых услуг именно в этой компании. С этой точки зрения можно рассмотреть привлекательность нескольких страховых компаний, предлагающих свои услуги в столице и за ее пределами

Что же пишут о себе страховщики? Какие собственные достижения они выдвигают на передний план? Для анализа пройдемся по сайтам страховых компаний, а за точки отсчета можно взять две наиболее показательные величины – объем страховых сборов – то есть сумма платежей, внесенных за полисы страхования, и сумму страховых выплат, которые компания реализовала в 2015 году.

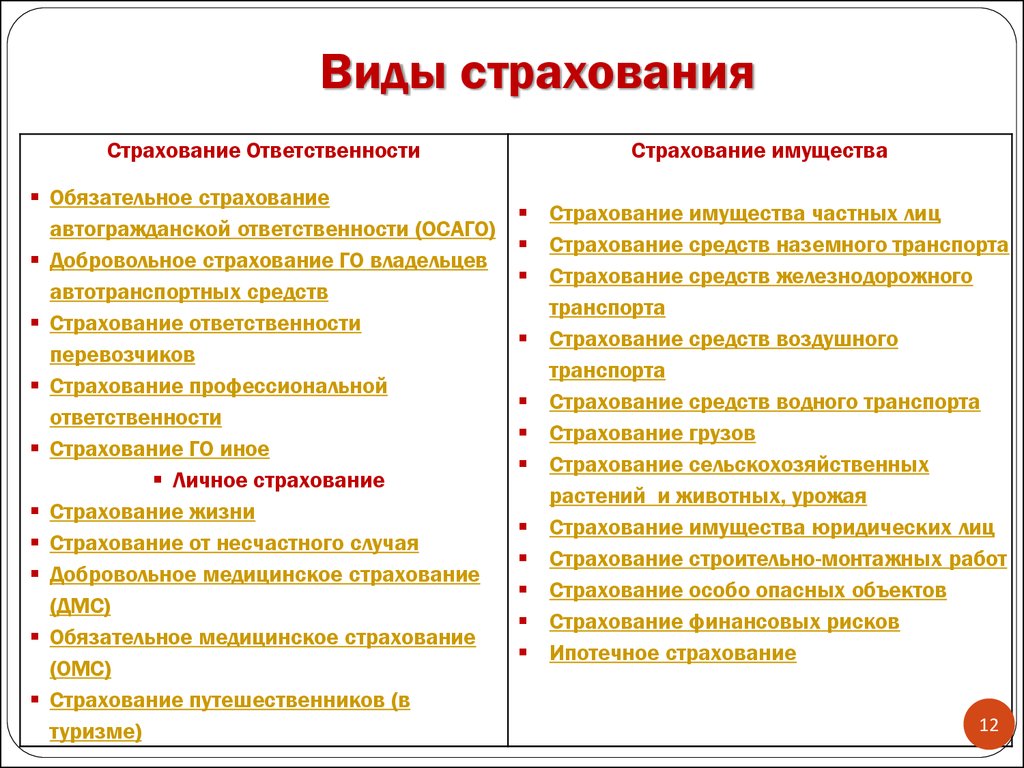

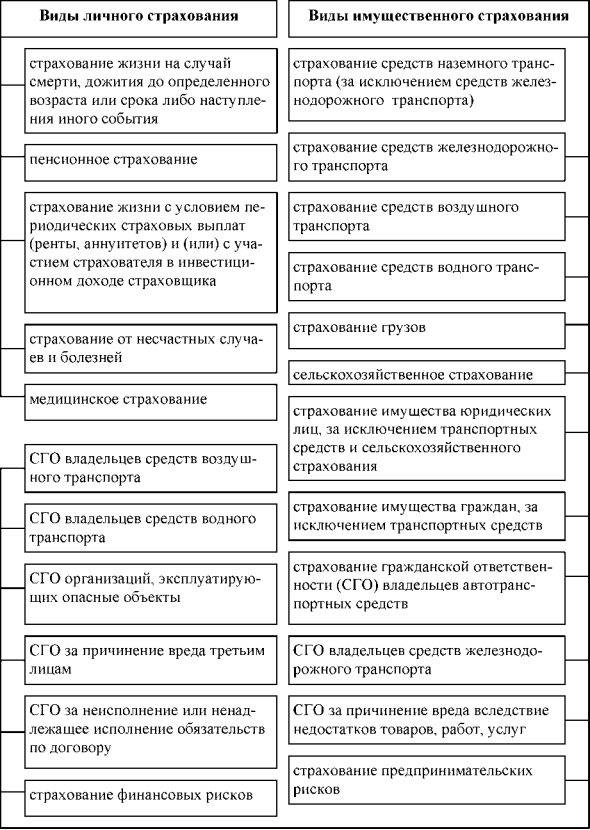

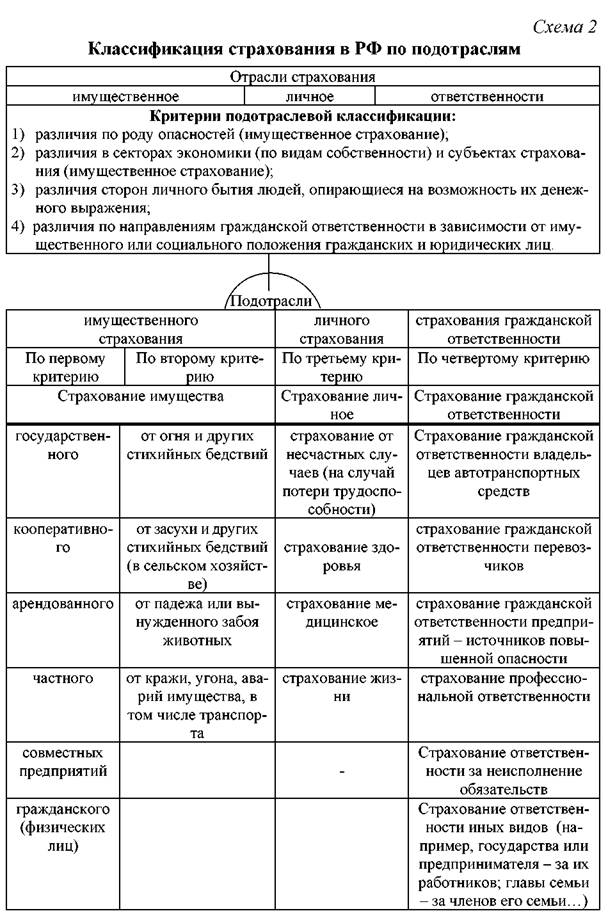

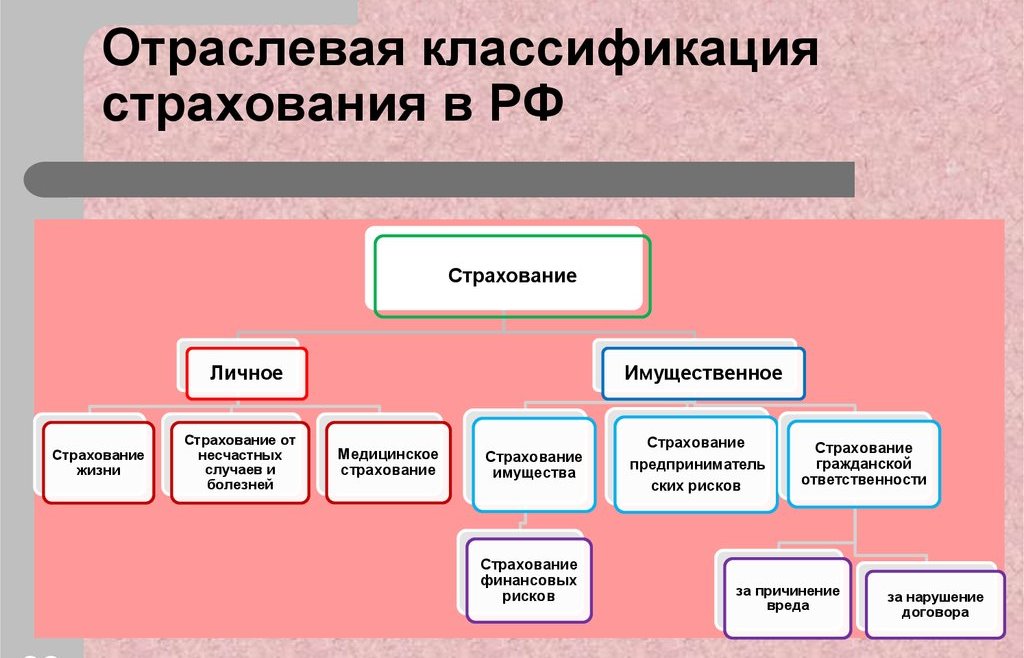

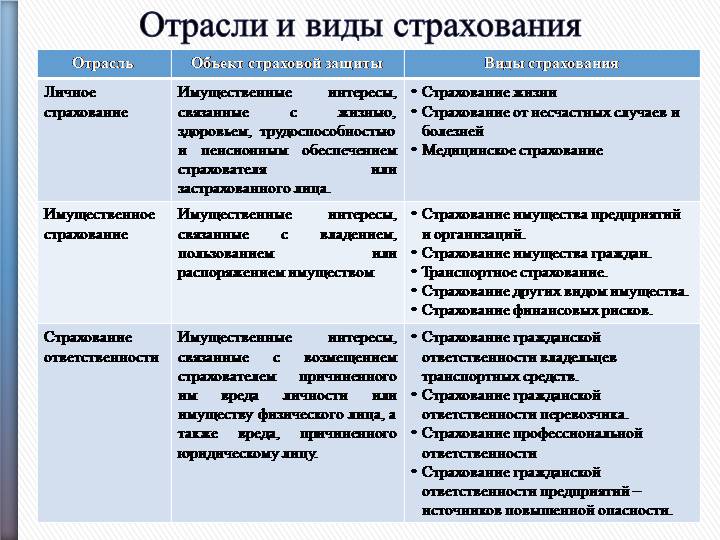

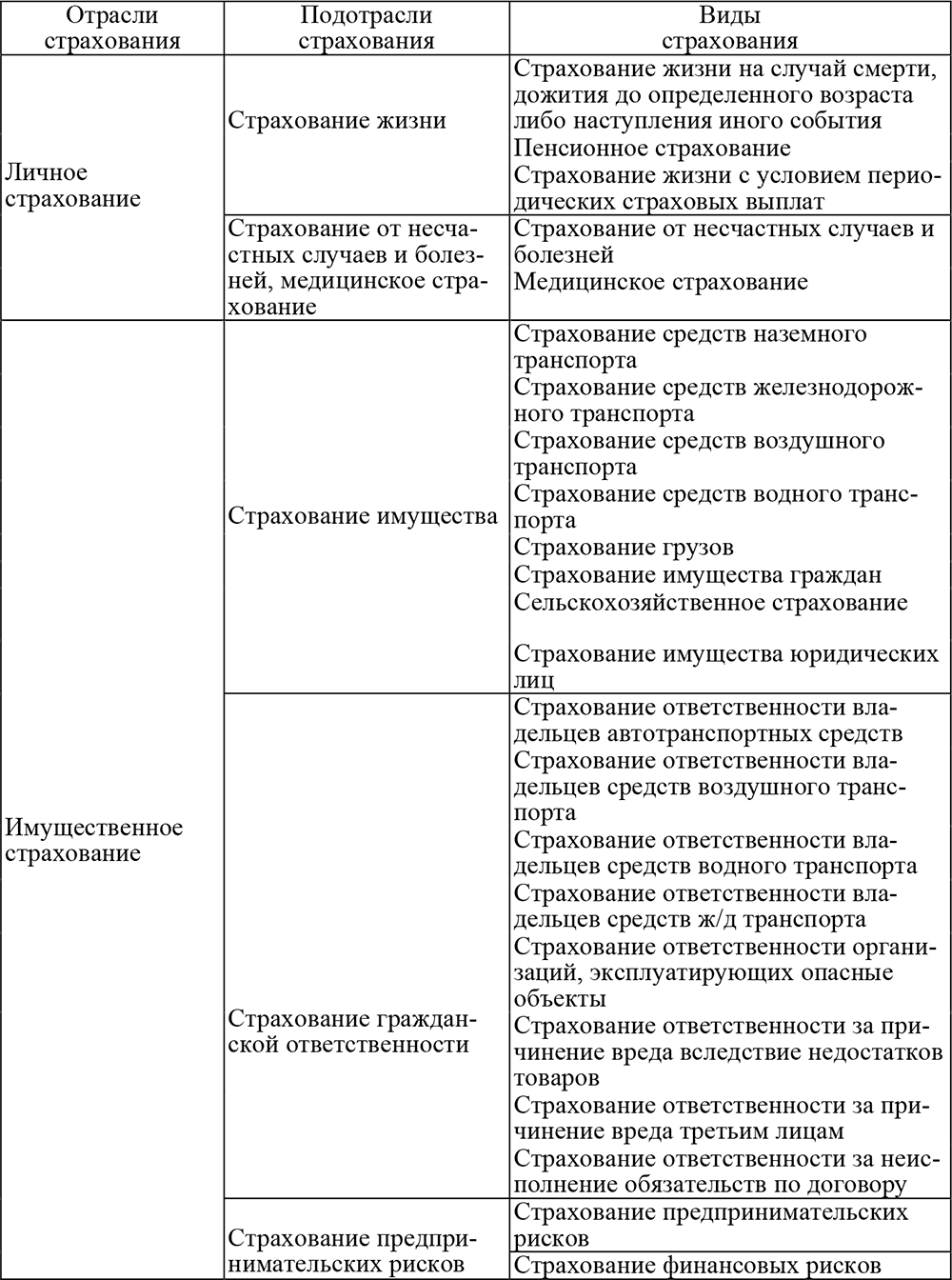

Каким бывает страхование?

Страхование — это способ защитить вас и ваше имущество от различных рисков. Оно бывает двух видов:

- обязательное;

- добровольное.

В первом случае страхование необходимо — это продиктовано законом. Видов обязательного страхования немного:

- медицинское (ОМС);

- пенсионное;

- страхование автогражданской ответственности (ОСАГО) для владельцев транспорта;

- страхование ответственности для бизнесменов, а также для нескольких групп профессионалов. К примеру, необходимо страховаться тем, кто работает нотариусом, депозитарием, кадастровым инженером, оценщиком, арбитражным управляющим или таможенным представителем.

Бывает, что страховка — обязательное условие выдачи визы для въезда в некоторые страны. Но с точки зрения закона это не обязательный вид страхования.

Добровольное страхование — это, как ясно из названия, сознательный выбор. Застраховать можно практически все: футболисты страхуют ноги, певицы — голос. Можно застраховать жизнь, здоровье, дом, дачу, машину. Все виды страхования перечислены в Законе РФ от 27.11.1992 № 4015-1

От чего зависит стоимость страхования – 5 основных факторов

Любое страхование предполагает приобретение полиса и внесение взносов. Суммы разнятся в зависимости от объективных и индивидуальных обстоятельств.

Рассмотрим основные факторы влияния на стоимость страховки.

Фактор 1. Род занятий страхуемого лица

Чем опаснее работа, тем выше вероятность возникновения страхового случая. А значит, и ставки пропорционально увеличиваются.

Повышенные риски имеют профессиональные военные, полицейские, водители автотранспорта, пожарные, спасатели, монтажники-высотники, врачи, которые ежедневно рискуют заразиться опасными инфекциями.

Фактор 2. Пол

По статистике, мужчины после достижения 40 лет подвергаются большим рискам, чем женщины того же возраста.

Отчасти связано с повышенной предрасположенностью представителей сильной половины человечества к опасным вредным привычкам – курению, употреблению алкоголя и наркотиков.

Кроме того, мужчины чаще трудятся на опасных производствах и выбирают профессии, напрямую связанные с ежедневным риском.

Фактор 3. Возраст

Чем моложе страхователь, тем ниже стоимость полиса. Это естественно, поскольку здоровые молодые люди меньше подвержены риску опасных заболеваний.

Сказанное не касается детей до 18 лет, для которых предусмотрены особые условия страхования.

Фактор 4. Объем рисков, которые покрывает страховой пакет

Чем больше страховых случаев предусматривает полис, тем выше его стоимость.

Одно дело – застраховаться от болезни, другое – включить в документ дополнительные риски (разбойные нападения, террористические акты, травмы, полученные во время занятий спортом).

Фактор 5. Состояние здоровья

Текущее состояние здоровья напрямую влияет на стоимость полиса. Если у человека уже имеются недуги, чреватые опасными осложнениями, риск наступления страховой ситуации неизбежно повышается, а стало быть, растет и цена страховки.

Кто предлагает лучшие условия страхования – ТОП-5 компаний по предоставлению услуг

Представляем пятёрку лучших страховых компаний в РФ.

1) Ингосстрах

Крупнейшая российская страховая компания, действующая с 1947 года. Работает с физлицами и юридическими субъектами. Осуществляет десятки видов страхования, в том числе – здоровья, жизни, имущества, транспорта, грузов, предпринимательских рисков.

Клиенты компании могут получить специальную карту, обеспечивающую особые привилегии – скидки на медицинское обслуживание, специальные банковские услуги.

2) АльфаСтрахование

Компания с универсальным портфелем страховых услуг. Защищает интересы бизнеса и частных лиц. Предлагает клиентам около 100 продуктов. Осуществляет деятельность не только в РФ, но и в ближнем зарубежье.

Организация имеет 270 региональных офисов. Услугами пользуются около 28 млн. частных клиентов и 435 тысяч компаний.

3) Тинькофф Страхование

Дочерняя компания банка «Тинькофф». Защита недвижимости, личного имущества, транспорта, путешествий, здоровья и жизни. Застраховать здесь можно практически всё – дачный домик с баней, отпуск в Новой Зеландии, новый автомобиль.

Несмотря на молодость (основана в 2013 году), фирма пользуется стабильным успехом благодаря своей надёжности и большому выбору продуктов.

4) Ренессанс Страхование

Подразделение банка «Ренессанс». Страховки КАСКО и ОСАГО, защита недвижимости, путешествий, здоровья и финансов. Предлагает страхование гражданам, приобретающим квартиры по ипотеке. Компенсацию по такому полису получают клиенты, которые прекратили выплату кредитов в результате утраты трудоспособности, увольнения или иных форс-мажорных обстоятельств.

5) Ингвар

Основана в 1993 году. Предоставляет защиту гражданам, юридическим субъектам, государственным предприятиям. В числе преимуществ – надёжность, комплексное обслуживание клиентов, выполнение условий договора в кратчайшие сроки. Приоритетное направление деятельности – страхование грузоперевозок по России, СНГ и всему миру.

В таблице представлены рейтинги (по версии сайта INGURU) и особенности компаний:

| № | Компания | Рейтинг (показатели надежности и платежеспособности) | Особенности |

| 1 | Ингосстрах | 4.2 | Старейшая в РФ страховая компания |

| 2 | АльфаСтрахование | 3.9 | Приоритетное направление – страхование бизнес-рисков |

| 3 | Тинькофф Страхование | 3.3 | Клиентам доступна фирменная карта страхования |

| 4 | Ренессанс Страхование | 3.5 | Практикует страхование ипотечных займов |

| 5 | Ингвар | Не входит в рейтинг ввиду узкой специализации | Основное направление – страхование грузов |

Страховые термины, связанные с расходованием средств страхового фонда

Страховой риск — предполагаемое событие, на случай наступления которого производится страхование. Риск обладает вероятностью его наступления, т.е. это случайное событие, которое может произойти, а может и не произойти.

Страховой случай — совершившееся событие или совокупность событий, предусмотренные договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату по возмещению ущерба страхователю или третьему лицу. Признаки и перечень страховых случаев определены в правилах страхования. При страховом случае с имуществом страховая выплата производится в виде страхового возмещения, при страховом случае с личностью страхователя или застрахованного — в виде страхового обеспечения.

Страховой ущерб — стоимость полностью погибшего или обесцененной части поврежденного имущества по страховой оценке.

Страховое возмещение — причитающаяся к выплате страхователю часть или полная сумма ущерба, причиненного застрахованному имуществу. Страховое возмещение может быть равно или меньше страховой суммы. Страховое возмещение не может превышать размера прямого ущерба застрахованному имуществу при страховом случае, если договором страхования не предусмотрена выплата страхового возмещения в определенной сумме.

Страхование по А.Я.Антоновичу (1886)

Задача страхования состоит в том, что бы физически-разрушаемое имущество превратить в экономически-неразрушаемое, сделать не-разрушаемою капитальную ценность имущества, несмотря на разрушаемость ее физического состава. Таким образом, через страхование разрушается часть доходов, но становится экономически-неразрушаемою капитальная ценность. Представляя собой принцип охранения хозяйственных сил от разрушения, страхование придает необходимую прочность производительной деятельности, устраняя ее от влияния слепого случая, каковы, например, пожар, наводнение, градобитие, падеж скота от эпидемических болезней и т.п. Распределяя опасность между многими лицами, страхование как бы уничтожает ее; несчастье, из всесильного и грозного, превращает в ничтожное.

Антонович А.Я. Курс Политической Экономии. Лекции, читанные в Университете Св. Владимира. — Киев, 1886. — с.652.

Первое определение страхования в России (1781)

Застрахование есть: буде кто корабль или судно, или товар или груз, или иное что для предохранения несчастливого случая или опасности, или изтребления или разорения, за некоторую плату, соразмерно долготе и свойству пути или времени года, или иным обстоятельствам, отдаст обществу, учрежденному для предохранения несчастливых случаев, и получит от оного письменное обязательство во уверение, что страховое общество обязуется платить полную цену отданного на страх корабля или судна, или товара, или груза, или иного чего.

Устав Купеческого Водоходства от 23 ноября 1781 года. ст. 181.