Что такое бид, аск и его связь с спредом

На рынке существует 2 вида цены:

- бид (Bid) — сумма, которую планирует потратить покупатель денежного актива;

- аск (Ask) — стоимость, по которой владелец готов отдать заинтересованному лицу позицию.

А спред — возникающая в ходе сделки разница между ранее упомянутыми бид и аск. Хорошим примером прозрачных рыночных взаимоотношений считаются торги на базаре, когда выдвигают низкую цену, а второй участник придерживается требований по высокой ставке.

Простыми словами, c величиной spread тесно переплетен итог соглашения на рынке. Если он внезапно начнет повышаться, то выгоду получить трудно. Часто спред характеризуется индивидуальными параметрами у каждой брокерской фирмы: любая организация диктует собственный тариф.

Спред на рынке

Во время действующих торгов владелец активов может постепенно занижать начальную стоимость, а будущий клиент — повышать. Так каждая сторона может предложить привлекательные условия партнеру.

Данные условия еще пришли к полному согласию, зато цены плавно стремятся к моменту соприкосновения. Тогда возникает понятие «календарный» — фьючерсы на актив с разными периодами исполнения.

Факторы, влияющие на спред (в виде сброса бумаг) на фондовом рынке, аналогичны тем же причинам и на Форекс, что включают:

- кризис в экономике страны;

- внезапные новости насчет компании;

- извещения о бычьем или медвежьем тренде;

- остановка торгов на бирже.

Лишь в ситуации, когда хозяин ставок и покупатель придут к взаимному согласию по поводу финальной расценки, которую придется заплатить в конце, и стоимости продажи, автоматически заключается задуманное соглашение.

Спред на бирже

В период совершаемых торгов спред на бирже постоянно зависит от возможностей трейдера, который желает отдать акции (или иные важные документы) не на базе последней цены рынка. Все торги на бирже реализуются посредством взаимных соглашений и уменьшения объема spread.

Если итоговая рыночная стоимость ценного документа будет продолжать увеличиваться, то покупатель, ориентируясь на возникшую среди участников ситуацию, тоже автоматически завышает бид, одновременно понимая, что продавец имеет право требовать изначально больше.

А если действовать в обратном порядке, то текущая стоимость акции снижается. Сам владелец под настойчивым давлением рынка тоже снизит цену аск, понимая, что клиент не станет покупать по старой, завышенной стоимости. Стандартная разница между ценами на спред крайне мала и сводится к минимальной сумме в несколько копеек (или аналогичный размер, но в другой валюте). Избежать подобной ситуации можно посредством сделки по текущей стоимостной политике рынка.

Пример

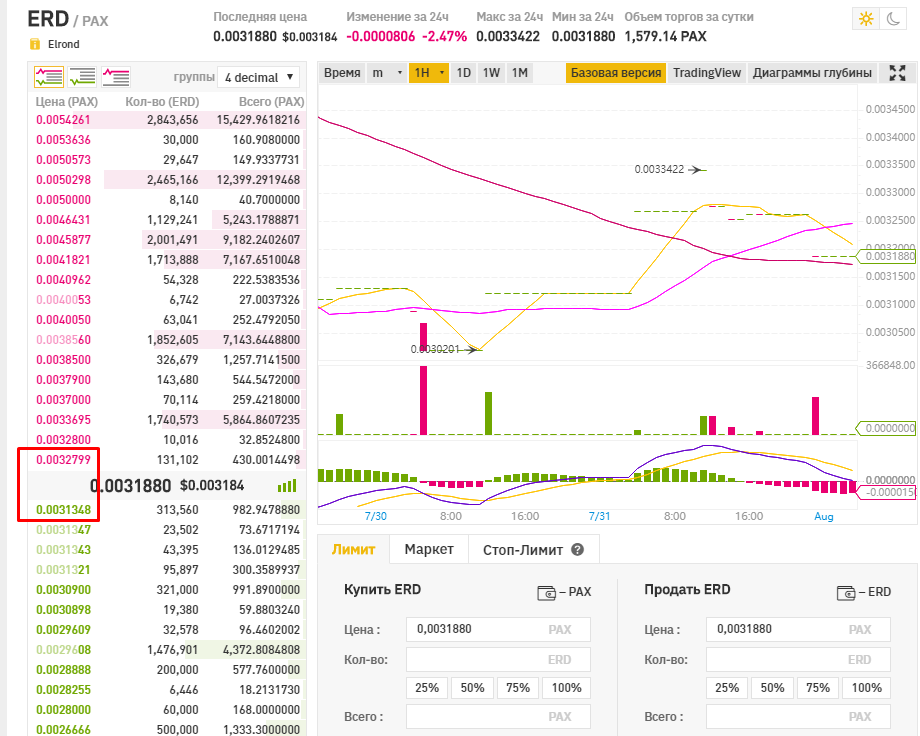

На портале ПФТС или любой другой бирже можно найти немало примеров, которые отражают одновременно 3 цены на графике разными цветами:

- рыночная цена (красная);

- аск (зеленая);

- бид (синяя).

Можно заметить, что цена на рынке почти всегда стоит между средней стоимостью аск и бид. Радужными стрелками указываются точки, где участники поочередно уступают свои позиции. Синим оттенком отмечают момент, когда пользователи согласились приобрести по стандартной цене продавцов. А зеленым демонстрируют случаи, когда продавцы согласны снизить цену вплоть до уровня bid.

Вывод

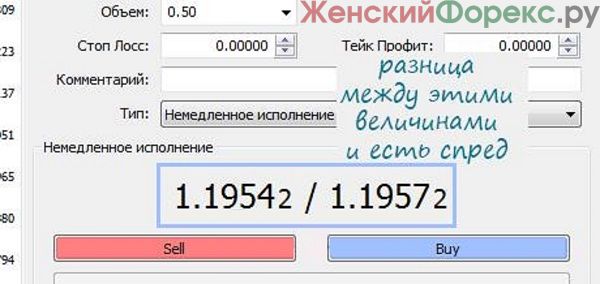

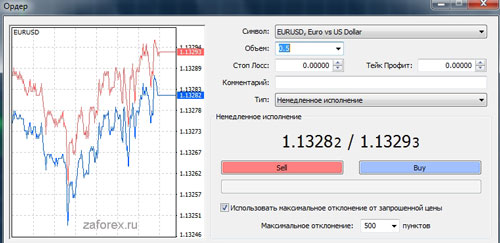

Значения бид и аск легко изучить на практике, а разница между этими величинами и есть — спред Форекс. Если человек хотя бы 1 раз торговался, то теоретически знает, как в роли покупателя выставлять свой бид, и в качестве продавца предлагать собственный аск. Если отличия сужаются или пропали вовсе, то достигается согласие, после которого можно официально заключать договор. Биржевая торговля происходит по сходной схеме: когда трейдерам не нравится рыночная цена, они предлагают свои аск и бид, а затем сужают spread, пока торги не закончатся сделкой.

Значение слова

Наверняка многие неоднократно слышали такой биржевой термин – спред. Что это значит и как используют спред биржевые брокеры? В чем его особенность?

На фондовых биржах торгуют биржевыми активами. Здесь ключевыми признаками каждого актива являются временные промежутки, когда оперируют активами. Ведь их цена очень сильно зависит от момента купли-продажи.

Есть цена, которую заявляет ближайший продавец. А есть другая цена – назначаемая ближайшим из покупателей. И та, разница, которая образуется между ними, и обозначается данным термином.

«Спред» означает на английском «разница». Это разница цен между предложениями купли-продажи в одномоментный отрезок рабочего периода на цены любого типа актива (в его роли могут служить фьючерсы, опционы и пр.).

Чаще всего спред измеряется в пунктах, а не в денежных единицах. На биржевой площадке Форекс устанавливают конкретный максимум, при его достижении операции на рынке приостанавливаются искусственно распоряжением сверху.

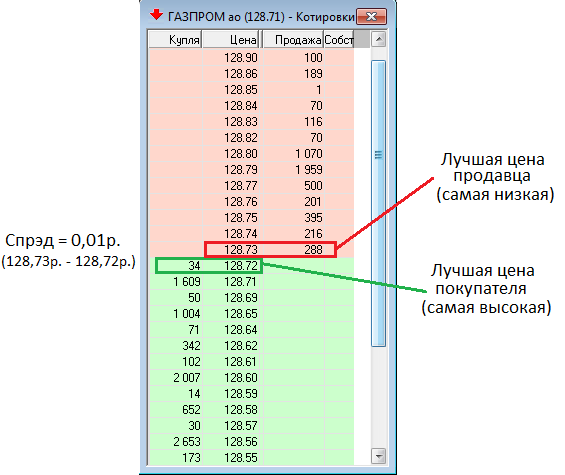

Для примера можно рассмотреть акции Газпрома. Если покупатель предлагает лучший ценник в размере 128 руб., то продавец может предложить цену 129 руб.. Разница в виде спреда будет равна 1 рублю. Таким образом можно охарактеризовать разницу между валютной оценкой продавца за доллар и швейцарский франк. Продавец отдает за 0,9298 р., а покупатель берет по 0,9297 р. В итоге размер разрыва — 0,0001 р.

Спрэд в биржевых отношениях

Торги на бирже происходят по довольно похожему сценарию. Трейдер, желающий продать акции или другие виды ценных бумаг довольно вероятно, что не хочет продать их по средней рыночной стоимости. В таких ситуациях трейдер, желающий купить акции, не изъявляет желания приобретать их по рыночным ценам. В таких случаях  трейдер, желающий купить может выставить свою предлагаемую цену (бид), а тот, кто продает, предложить свою (аск). Можно сказать, что для совершения сделки купли-продажи акций по запросу трейдеры должны поторговаться.

трейдер, желающий купить может выставить свою предлагаемую цену (бид), а тот, кто продает, предложить свою (аск). Можно сказать, что для совершения сделки купли-продажи акций по запросу трейдеры должны поторговаться.

Биржевые торги происходят с помощью переговоров и уменьшения спрэда, то есть разности между ценами бид и аск. Если текущая рыночная цена акции составляет 1 рубль, то очень вероятно, что цена аск на неё будет составлять 1.02, а цена бид будет немного ниже – 0.97

Обратите внимание, что цены бид и аск ненамного выше или ниже рыночных цен. Соответственно показатель бид ниже на 3 копейки, а показатель аск – выше на 2

В случае, если рыночная цена на ценные бумаги будет расти, покупатель понимает, что рыночная ситуация меняет условия совершения сделок, и может поднять бид, поскольку продавец будет вправе просить больше. Если же текущие цены на ценные бумаги или акции падают, то продавцы, находясь под давлением рынка, будут вынуждены просить аск поменьше, потому что покупатели не захотят приобретать их по устаревшей, более высокой цене.

Чаще всего разность между ценами аск и бид очень небольшая, и может составлять не больше, чем несколько копеек, центов или другой валюты. Разумеется, трейдеры вправе избежать всей тягомотины и всего на всего заключить сделку купли-продажи по рыночным ценам.

Спрэд как величина имеется у каждого биржевого инструмента, её размер устанавливает биржа, которая способна на его изменение. Размер этого параметра напрямую влияет на ликвидность рынка и торгуемых инструментов. И для того, чтобы рынок не мог перейти некоторый порог ликвидности за день (который может остановить торги), биржа вынуждена создавать некоторые ограничения в качестве издержек. А так, как спрэд является прямым убытком трейдеров, если издержек будет слишком много торги будут проходить намного менее активно. Биржа может расширять этот параметр как при слишком больших покупках, так и при слишком больших продажах.

Кстати, величину биржевого спрэда можно измерить не в денежных единицах, а в пунктах.

Размер спрэда на форексе значительно отличается не только в процессе торговли разными парами валют, но и зависит от брокеров

Конечно, с целью сокращения издержек важно выбирать самые ликвидные валюты

Но также необходимо при выборе дилинговых центров форекса обращать внимание на размеры спрэдов, которые там предлагаются. Несмотря на то, что довольно глупо выбирать брокеров исключительно по минимальным показателям спрэда

Если размер издержек слишком низкий, это повод задуматься о качестве услуг этой биржи, тем более если речь идет о далеко не самых ликвидных валютах. Помимо этого, стоит помнить о свопе – комиссии за то, чтобы перенести позицию через ночь. К тому же торговля является прибыльной только до тех пор, пока зависит от размера издержки, и некоторые из форекс-брокеров готовы предоставить услугу по возврату спрэда.

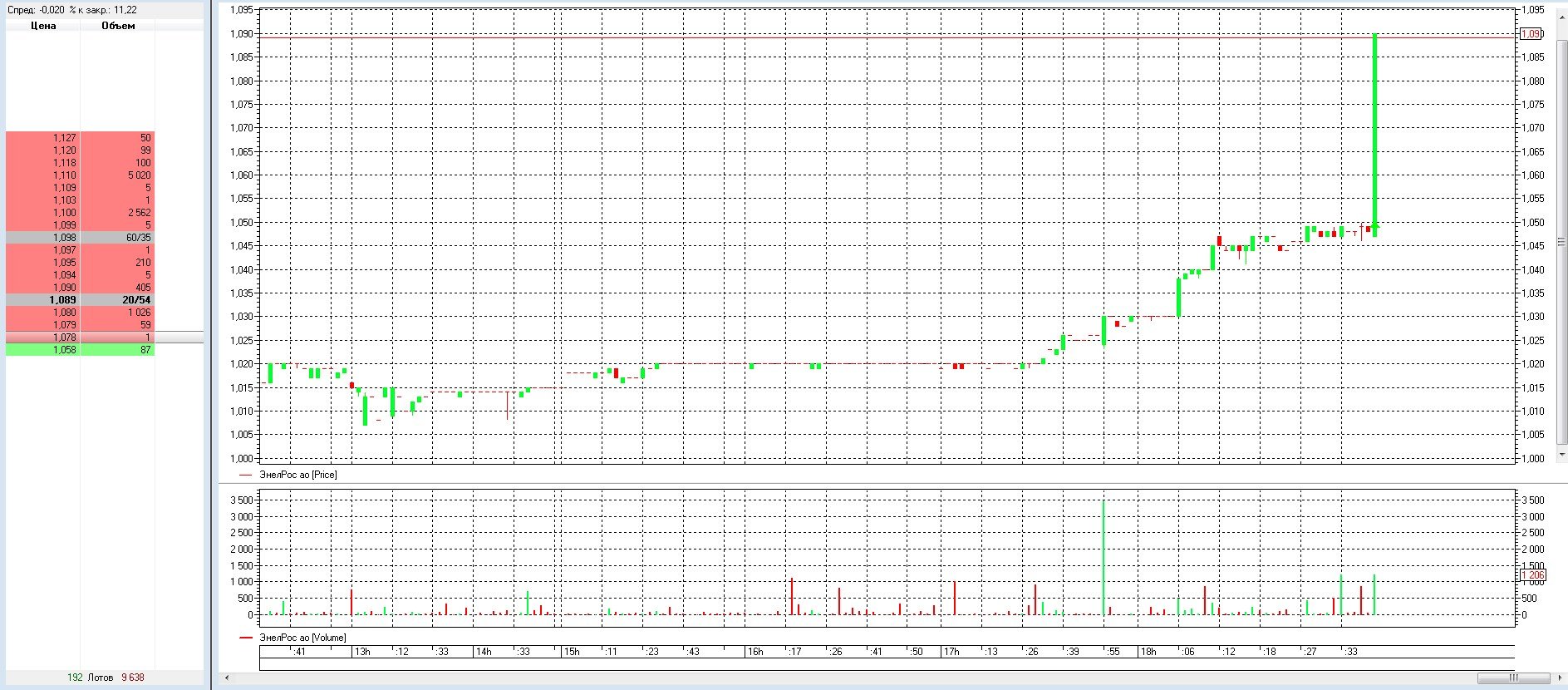

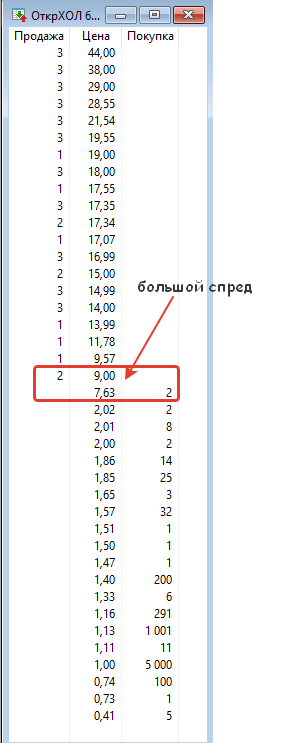

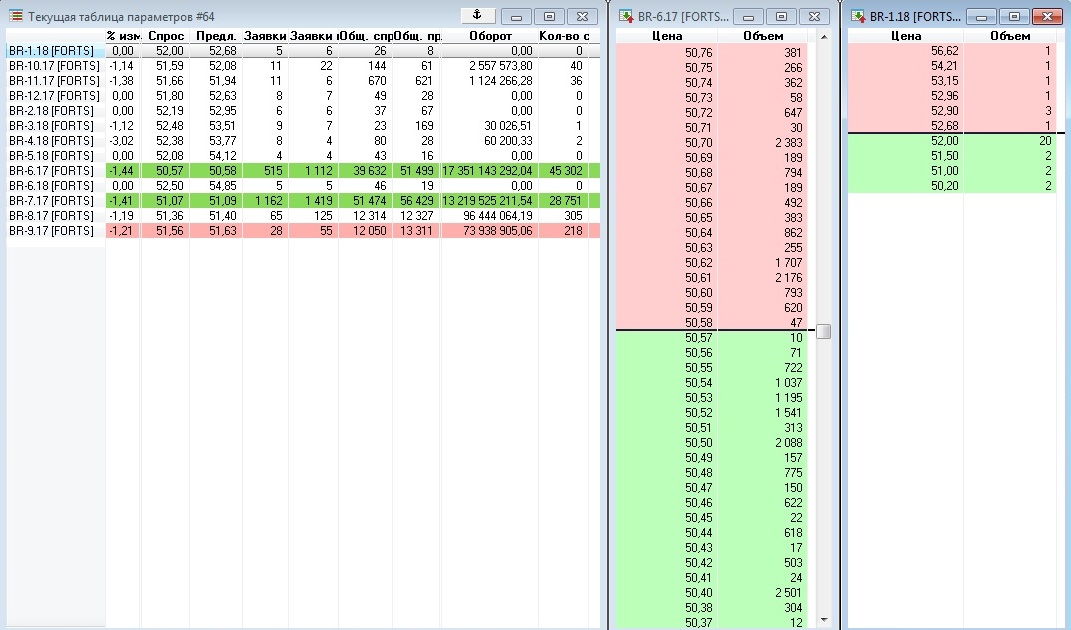

Биржевой стакан заявок СПБ по акции Apple

Рассмотрим пример:

Видим, красный блок, это цены продавцов, зеленый — цены покупателей. Возле стоимости расположена информация относительно количества лотов, которые можно купить/продать. Давайте предположим что вы намерены купить 100 лотов компании, цена 284 доллара 70 центов, на данный момент это рыночная цена. Но, вы видите что по такой цене доступно 15 лотов, получается что дальнейшее количество лотов вы купите по более высокой цене. И наоборот, если вы желаете продать 100 лотов компании, цена покупки 284,50 долларов, и на данный момент представлен 101 лот.

Важный момент — разница между самой низкой и высокой ценой продажи, называется спред. В данном примере спред составляет 20 пунктов. Apple не самая активно торгуемая бумага.

Идем дальше, вернемся к примеру, что нам не хватило лотов для покупки по выставленной цене 284,70 центов по рыночной цене. Если вы желаете купить по данной цене весь объем или купить по низкой стоимости, тогда нужно выставлять лимитную заявку. Заявка попадает в стакан и там располагается, нужно подождать человек, который будет готов продать по выставленной цене и объему.

Далее, если вас волнует цена покупки. Далеко не каждого долгосрочного инвестора какие-то центы, рубли волнуют, но если большой объем, не хотелось бы с ценой прогадать. Если актив с высокой ликвидностью, мы видим что у него стакан полный, на каждом шаге цены выставлены заявки, объем большой, то в принципе можно не переживать и покупать по рыночной цене. Там плавные изменения цен, узкие спреды, и вероятней всего пользователь ничего не потеряет. Если покупка осуществляется низколиквидных инструментов, стакан пустой или полупустой, это касается ETF, здесь лучше покупать через стакан. Когда спред большой, сразу при покупке по рынку вы теряете, при этом не факт что по рыночной цене бумага будет у вас, есть вероятность проскальзования, цена подскочит. Если биржевой стакан не использовать, вы не будете знать где стоит цена на продажу, таким образом можно завершить сделку по не выгодной стоимости.

Если вы не торопитесь, ликвидность низкая, есть время, то здесь лучше выставлять лимитные заявки.

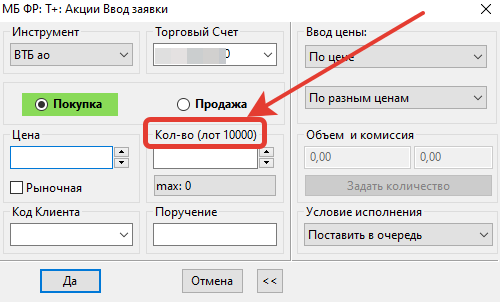

Для чего объединять активы в лоты

Частично на этот вопрос мы уже ответили в первом разделе, но давайте на конкретном примере еще посмотрим. Возьмем для разбора акции ВТБ. Вот на скрине выставления простой заявки нам подсказывают, что один лот ВТБ-это 10 000 акций.

При выставлении простой заявки количество лотов указывается ( на примере ВТБ)

А вот представим, что один лот=1, а сама акция согласно котировок на Московской бирже стоит 0,047770 рубля. Это примерно 4,8 копейки. Мы захотели купить на 1 000 000 рублей какое-то количество акций ВТБ.

Вы представляете, как это неудобно ни нам, ни брокеру, никому!! А если покупать или продавать лотами, то цифра будет без этих сумасшедших нулей.

Разница существенная: 20 миллионов или 20 тысяч. Чувствуете?

Классификации

Спреды в торговле активами классифицируются, в основном, по характеру поведения на рынке за период времени, определенный как наиболее перспективный для совершения сделки с целью получения прибыли:

Фиксированный спред

Довольно редкое явление в мире трейдинга, характеризуется неизменностью показателей с течением времени. В большинстве случаев фиксированный спред характерен для наиболее устойчивых валютных пар. Имеет ряд положительных и отрицательных моментов, а именно:

- возможность заведомого планирования расходов на приобретение фьючерсов;

- динамика расширения спреда слабо зависит от текущей волатильности на рынке;

- фиксированные спреды в своем стандартном состоянии имеют более широкий диапазон относительно плавающих спредов или спредов с расширением;

- присутствует некоторая степень задержки исполнения спредов в связи с работой через дилинговые центры.

Спред, фиксированный с расширением

Устойчивый в основное время своего существования, но имеющий способность изменяться (хоть и очень редко) под влиянием воздействия внешних факторов (новостные данные политического или финансового характера, внезапные, не зависящие от состояния рынка обстоятельства непреодолимой силы – засуха, эпидемия, боевые действия и т.д.);

Плавающий спред

Основной вид на рынке, характеризуется отсутствием постоянного значения, зависимостью от большого количества внешних факторов и подверженностью изменению во временном графике, не поддающемся действенному анализу.

Плавающие спреды привлекательны по ряду признаков:

- изначально более узкие, чем спреды других типов;

- в работе присутствуют счета по типу ECN/STP;

- ECN/STP счета имеют поддержку обработки рыночных заказов.

Удовлетворение потребностей

Естественно, что для многих снимание средств со счета покажется не совсем справедливым действом. Однако в таких случаях стоит задуматься об одной интересной детали. Если никто не будет платить комиссионные посредникам, то кто будет тогда предоставлять услуги такого рода? Потому что для обеспечения полноценного функционирования брокерских компаний необходимы немаленькие средства на то, чтобы поддерживать в достойном состоянии технику, оплачивать налоги и факт предоставления дополнительных услуг, точно также, как и зарплату сотрудникам.

Естественно, что для многих снимание средств со счета покажется не совсем справедливым действом. Однако в таких случаях стоит задуматься об одной интересной детали. Если никто не будет платить комиссионные посредникам, то кто будет тогда предоставлять услуги такого рода? Потому что для обеспечения полноценного функционирования брокерских компаний необходимы немаленькие средства на то, чтобы поддерживать в достойном состоянии технику, оплачивать налоги и факт предоставления дополнительных услуг, точно также, как и зарплату сотрудникам.

Если уделить внимание корпоративным сайтам брокеров, то становится понятным, что помимо самого терминала они предоставляют возможности использования информативных материалов и ресурсов, а ведь они тоже требуют специальной подготовки, что стоит денег, поскольку необходимо также оплатить работу специалистов, которые готовят эти материалы. Помимо этого, сайты брокеров могут иметь экономические календари и детальную аналитику по техническим, волновым и фундаментальным анализам

Всё это требует немалых затрат. Спрэд же является наиболее значимым среди нескольких источников доходов брокерских центров. Если исключить его из системы, то сам факт валютной торговли станет невозможным

Помимо этого, сайты брокеров могут иметь экономические календари и детальную аналитику по техническим, волновым и фундаментальным анализам. Всё это требует немалых затрат. Спрэд же является наиболее значимым среди нескольких источников доходов брокерских центров. Если исключить его из системы, то сам факт валютной торговли станет невозможным.

Многие брокерские центры предоставляют возможность развиваться начинающим трейдерам. Для того, чтобы предоставить им такую возможность самоутверждения в непосредственной среде трейдеров, брокеры могут организовать самые разнообразные форекс турниры и конкурсы с самыми реальными денежными вознаграждениями. Что и говорить о уже бывалых трейдерах, которые часто также вынуждены принимать участие в турнирах подобного рода, чтобы инвесторы могли увидеть результаты их наработок. Денежные средства на вознаграждения в таких конкурсах также берутся из тех денег, которые были получены из спрэда. Аналогично спрэд играет свою положительную роль в каждом из бонусных или бездепозитных счетах. Эта услуга оказывается для тех, кто решился на то, чтобы сменить брокера, и намеревается протестировать торговые терминалы. Естественно, это можно сделать и с демо-счета, однако на протяжении периода тестирования не стоит упускать возможность получить прибыль. К тому же, бездепозитный счет служит неплохой альтернативой.

Помимо этого, бонусный счет всегда был удобен для тех, кто, будучи еще только на начальном этапе трейдинга, пока боится вкладывать свои собственные средства. В этом аспекте проблем бонусный счет служит отличным стимулом. Однако это было бы невозможным, если бы спрэда не было. Потому что все затраты, описанные выше, компенсируются именно из этой комиссии брокеров.

Фиксированные и плавающие спреды

Параллельно с теорией технического анализа нами публикуются обзоры крупнейших и проверенных временем брокеров

В них всегда уделяется внимание спреду, потому что на одних счетах его значение фиксировано и неизменно, на других — оно колеблется

Фиксированный спред не меняется ни при каких условиях. Его стезя – центовые счета, предназначенные для тестирования стратегий или торговли с помощью роботов. Естественно, фиксированный спред больше среднего плавающего, но для автоматической торговли всё равно подходит как нельзя лучше, ибо роботы не умеют видеть расширение/сужение этого показателя.

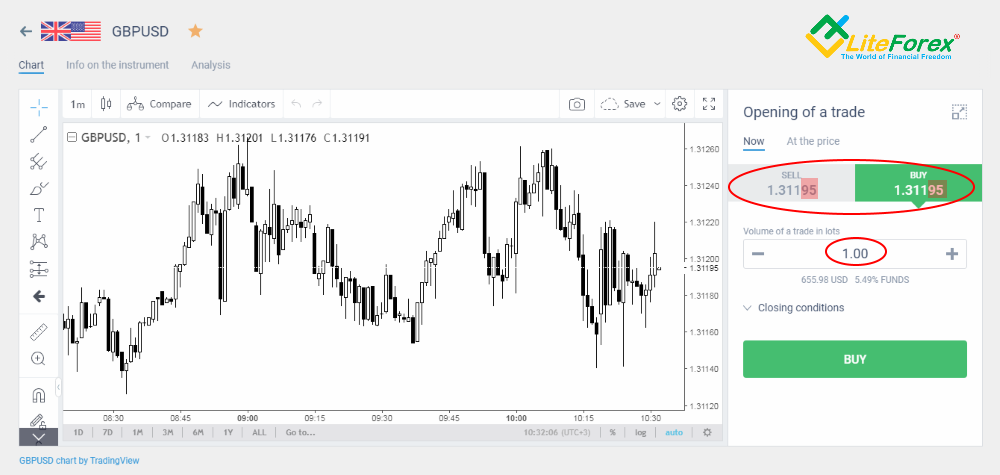

Плавающий спред – величина непостоянная. Если откроете минутный график и посмотрите на диапазон между бидовыми и асковыми ценами, убедитесь в этом: он то сужается, то расширяется.

Плавающий спред увеличивается в 10 — 20 или более раз в момент выхода важных новостей, поскольку рынок просто бесится. Поэтому, если планируете практиковать торговлю на новостях, всегда смотрите на линию Аск перед открытием торговой позиции.

Выход новости вызывает высокую волатильность – расширение амплитуды ценовых колебаний. Не путайте её с ликвидностью, о которой чуть ниже.

Изменения спреда отмечаются и в различные календарные дни (особенно надо присматриваться к праздникам, ибо многие трейдеры закрывают до их наступления свои позиции), а также в разное время суток.

По первой статье вам известно, что Форекс работает круглосуточно, но фондовые биржи – в определённое время. На фондовом рынке котируются акции компаний, располагающихся в той или иной стране, а изменения их цен влияют на общее состояние экономики, следовательно, и на валютный рынок. Поэтому открытие/закрытие фондовых бирж в разных государствах становится причиной интенсивных движений и колебаний спреда.

Если вы открываете сделку маленьким объёмом, расходы, понесённые брокером, не окупятся, поэтому спред хотя бы чуть-чуть, но возрастёт. Если же позиция огромная по отношению к имеющемуся капиталу – брокер рискует и аналогично увеличивает свои комиссионные.

Почему рискует? Потому что внезапные новости иногда приводят к проскальзываниям, из-за большого торгового объёма трейдер не только теряет свои деньги, но ещё и остаётся должен брокеру. Найти должников не так-то просто – брокеры вынуждены самостоятельно погашать долги. Отсюда риск.

Теперь, что касается ликвидности. Ликвидные товары – это такие товары, которые можно быстро купить/продать по рыночной цене. Акция, например, значительно более ликвидна, чем недвижимость. От чего зависит лёгкость покупки/продажи? От количества желающих совершить сделку, то есть от спроса и предложения.

Вывод – ликвидными валютами называются такие валюты, которые покупает и продаёт наибольшее число людей. Доллар и евро – ликвидные валюты? Да, потому что за ними стоят США и Евросоюз, главенствующие в мировой экономике. А филиппинский песо? Наверное, уже не в такой степени, ибо не так широко он используется.

Кроме того, ликвидность зависит от лёгкости обмена на другие валюты. Я могу прийти в любой банк своего города и обменять рубли на доллары и обратно.

По высоколиквидным валютам спреды обычно небольшие, потому что огромное количество трейдеров постоянно их продаёт и покупает. Они выделены в группу «Мажорных». Низколиквидные инструменты располагаются в числе минорных и экзотических.

Если вы торгуете среднесрочно, помехи не будет, а вот для скальпинга миноры и экзотика однозначно не подойдут

Правда, иногда брокеры в рамках акций или в качестве бонуса делают возврат спреда (крупным игрокам важно торговать с минимальными затратами), но это скорее исключение из общего правила

Наличие спрэда – зависимость или необходимость

Ведение торговли на валютных рынках форекс часто может сопровождаться целым рядом условий брокерских центров. От этого списка условий зависит то, насколько прибыльными будут способны быть сделки, которые скоро  заключат. На размеры получаемой прибыли влияет маржинальная торговля, объем каждой из торговых операций и список некоторых других факторов. Однако среди тех услуг, которые способен предоставить брокер, есть некоторые детали, которые могут сказаться на состоянии и положении депозитов самым что ни на есть отрицательным образом. И тут не идет речь о каких-либо некачественно оказанных услугах, в данном контексте подразумевают оплату услуг брокеров. Прежде всего это то, что называют спрэдом и комиссией за перенос позиций. Рассмотрим историю и цели применения вышеупомянутых понятий.

заключат. На размеры получаемой прибыли влияет маржинальная торговля, объем каждой из торговых операций и список некоторых других факторов. Однако среди тех услуг, которые способен предоставить брокер, есть некоторые детали, которые могут сказаться на состоянии и положении депозитов самым что ни на есть отрицательным образом. И тут не идет речь о каких-либо некачественно оказанных услугах, в данном контексте подразумевают оплату услуг брокеров. Прежде всего это то, что называют спрэдом и комиссией за перенос позиций. Рассмотрим историю и цели применения вышеупомянутых понятий.

Впервые понятие спрэда зародилось и стало широко использоваться фактически одновременно с началом предоставления разного рода услуг по области интернет-трейдингов на форекс-рынке. Брокеры, по своей сути являющиеся посредниками между валютными биржами и участниками рынка имеет полное обоснованное право на получение своей части прибыли за оказанные им услуги. Этим видом прибыли часто и выступает спрэд. Это своеобразный вид комиссионного вознаграждения, который отчисляют с торговой деятельности каждого из трейдеров. При этом снятие комиссии с заключения сделки зачастую происходит вне зависимости от её фактической прибыльности. Перед тем, как ордер сможет войти в прибыльные позиции, брокерские компании снимают свою часть прибыли.

Чаще всего размеры вознаграждения, которые получает брокер, зависят от ряда параметров, среди которых можно обнаружить тип валютных пар или кросс. Помимо этого, на ширину или размер спрэда влияют и направления внутренней финансовой политики компании. Как раз по этой причине брокер выбирает чаще всего то, что тесно связано с рассмотрением величины спрэда. Чаще всего объем спрэда являет собой незначительный процент от совершенной сделки. При этом в каждой из валютных пар часто используют свой индивидуальный размер комиссии. У большинства брокеров его размер может колебаться от 2-9 пунктов согласно основных валютных пар. Некоторые случаи, которые могут быть связаны с индивидуальной особенностью некоторых национальностей или религиозного убеждения трейдера, брокер может предоставить возможность торговаться без спрэда. Однако это предложение часто не может отражать обещанную действительность. При том, что формально спрэд отсутствует, брокерские центры снимают фиксированные комиссии за открытые сделки. По факту, при этом нет никакой разницы, потому что различаются они только в формулировке.

Брокеры с минимальным спредом

По каждой из трех компаний подробный обзор можете прочесть на сайте. Я же ограничусь кратким описанием торговых условий.

Exness

Начнем именно с этой компании.

- Кредитное плечо от 1:2 до бесконечности, оно привязано к размеру капитала трейдера.

- По Classic и ECN минимальный депозит от $2000 и $300 соответственно.

- Спред по EURUSD 0,3-0,7 пунктов.

- Счет можно открыть в 22 валютах, включая крипту.

- Поддерживается работа с CFD на крипту.

Отмечу, что спред действительно один из самых низких в отрасли по мажорам. По кроссам — на уровне других брокеров.

Открыть счет в Exness с низкими спредами

FxPro

Следующий брокер в моем личном топе.

- Кредитное плечо в диапазоне 1:1-1:500.

- Счет открывается в одной из 8 валют.

- Спред зависит от торговой платформы, в МТ4 в среднем он равен 1,45, а в cTrader – 0,45 пунктам. По мажорам немного уступает Exness, по кроссам – примерно на одном уровне.

- На cTrader дополнительно взимается комиссия $45 с проторгованного $1 млн. оборота.

- Работать можно с валютными парами, CFD, фьючерсами, инструментами энергетического рынка, сырьевыми товарами. Контракты на разницу доступны для акций американских, английских, немецких и французских компаний. Средний спред невелик, например, для Apple он равен $0,69.

- Ограничений по депозиту нет. На сайте есть упоминание о рекомендованном капитале в $500 и $1000 для MT4 и cTrader соответственно. Но это лишь совет для соблюдения ММ. Если открыть счет слишком маленьким, то даже минимальный объем может его обнулить. Недавно публиковалась статья, что такое лот, там этот вопрос рассматривается подробнее.

Открой счет в FxPro

J2T

Замыкает список Just2Trade (для фондового рынка — почти безальтернативный вариант):

- Депозит от $200, с этой суммой получаете выход на все торговые площадки мира.

- Кредитное плечо до 1:50.

- Можно работать с акциями ETF фондов.

- Есть единый счет (ММА).

- Помимо акций работать можно с рынком Форекс, криптой, фьючерсами, опционами.

- Комиссия зависит от оборота. Например, при работе на GLOBEX/EUREX она меняется от $1,5 за трейд до $1 при обороте свыше тысячи акций в месяц.

Детали даются по каждой торговой площадке. Этот брокер идеально подходит трейдерам, начинающим работать на фондовом рынке. Входной порог невелик, а торговать можно буквально на любых площадках мира.

Открыть счёт для рынка США на just2trade

Как считать free float

Чтобы упростить жизнь инвесторам, Московская биржа уже посчитала за нас free float 89 самых ликвидных компаний.

Плохая новость в том, что считать free float для оставшихся почти двухсот эмитентов придется самому. Причем проблема не в каких-то сложных формулах, а в том, что придется искать данные. Их можно взять, например, в квартальном отчете компании. Такой отчет любой эмитент обязан выкладывать на своем официальном сайте, а еще эта информация хранится на специальных серверах раскрытия.

Я пользуюсь Центром раскрытия корпоративной информации «Интерфакса». Попробуем посчитать free float для компании «Роснефть» — скачаем последний доступный ежеквартальный отчет.

Карточка «Роснефти» на сайте Центра раскрытия корпоративной информации Основной акционер «Роснефти» — «Роснефтегаз»

Основной акционер «Роснефти» — «Роснефтегаз»

Сложите доли всех ключевых акционеров компании: 50% принадлежит «Роснефтегазу»; 20% — BP International Limited; 19% — QHG Oil Ventures. Оставшаяся часть — это и есть free float.

Free float «Роснефти» = 100% − 50% − 20% − 19% = 11% = 0,11

В этом отчете удобно то, что можно проследить всю цепочку акционеров и посмотреть конечных владельцев. Например, чуть более 50% акций «Роснефти» принадлежит «Роснефтегазу», но ниже авторы отчета поясняют, что на самом деле реальный владелец компании — государство.

Если прочитать отчет внимательно, то выясняется, что на самом деле «Роснефть» контролирует государство

Если прочитать отчет внимательно, то выясняется, что на самом деле «Роснефть» контролирует государство

Рассчитывать free float — трудоемкая задача, которая усложняется в разы, если надо узнать информацию сразу о нескольких компаниях.

Обычно инвесторы пользуются тем списком, который дает Московская биржа, либо подписываются на платные сервисы, аналитики которых сами изучают отчетность, а пользователю отдают уже готовые данные — например, российские «Финанс-маркер» и «Тезис» или американский «Финвиз».

Спред простыми словами

Если не усложнять, то спред – это разница между лучшей ценой покупки и продажи инструмента. Допустимый размер спредов на каждом рынке устанавливается брокером и, по сути, является его основным заработком.

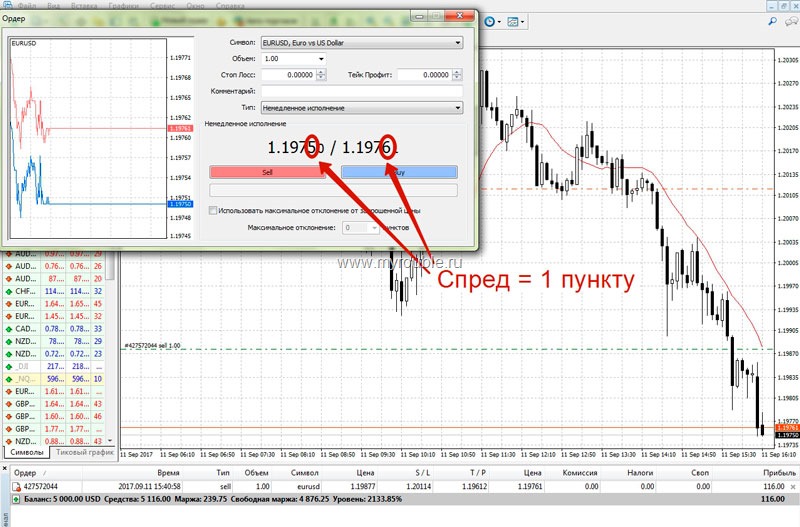

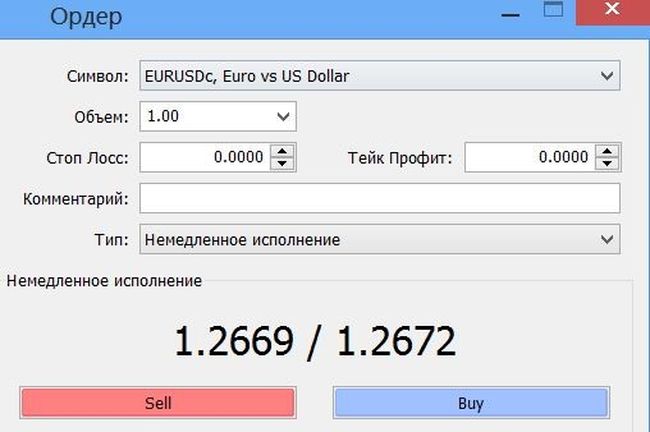

Величина спреда обычно измеряется в пунктах. Чтобы рассчитать его текущую величину, необходимо от цены продажи отнять цену покупки актива. Например, возьмём валютную пару EUR / JPY. Её цена покупки, или bid – 129,48, а цена продажи, или ask – 129,51. Теперь немного математики: 129,51-129,48= 0,03. Следовательно, спред для данной валютной пары составит 3 пункта.

Спред может быть трёх видов. Первый – фиксированный, когда брокер устанавливает жёсткую величину спреда для того или иного инструмента. Для брокера это выгодно лишь с популярными активами, у которых естественные колебания цены незначительны.

Чтобы заработать больше, брокеры часто устанавливают фиксированный спред с расширением или плавающий спред. Фиксированный с расширением предполагает постоянный размер разницы цен, но допускает его расширение при определённых рыночных условиях. А при плавающем спреде, устанавливаются лишь верхняя и нижняя граница спреда. И его размер целиком и полностью зависит от ситуации на рынке.

Торговля на бирже: можно ли зарабатывать на спредах?

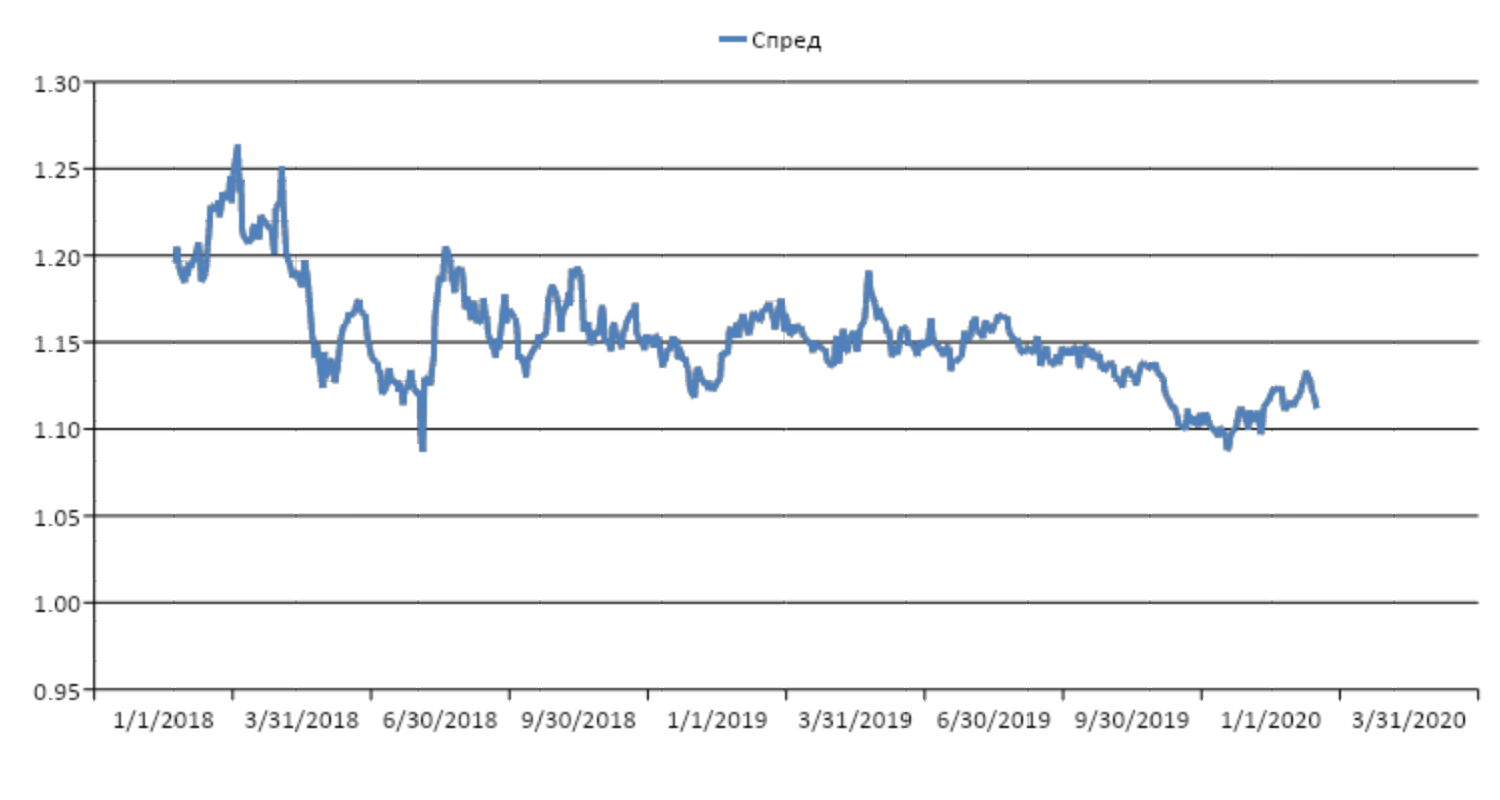

Да, можно, и для этого даже существуют специальные стратегии. Зачастую, для такой торговли используются не спреды отдельных инструментов, а разница цен между целыми корзинами инструментов, схожих по своим характеристикам. Суть такой торговли – извлекать прибыль из изменения величины спреда между этими корзинами.

Чтобы преуспеть в такой торговле, необходимо правильно комбинировать инструменты, входящие в данные корзины

Важно, чтобы спред между ними большую часть времени колебался в постоянном диапазоне. Тогда рыночные движения одной группы инструментов компенсируются движениями другой группы, и вся позиция остаётся рыночно-нейтральной

Тогда как прибыль составляет отклонение и возврат спреда к своему среднему значению.

На торговле спредом основаны также арбитражная торговля, а также парный трейдинг.

Очевидно, что спред играет немалую роль в торговле и существенно влияет на биржевые котировки. Каждому начинающему трейдеру стоит уделить достаточно времени тому, чтобы хорошо понять принципы работы со спредом

Немаловажно научиться закладывать его размер в потенциальный убыток, открывая каждую сделку. И учитывать его ещё на этапе прогнозирования движения цены актива

Для успешного заработка на спредах необходим хороший опыт в трейдинге. Поэтому мы не рекомендуем пытаться зарабатывать на нём новичкам. Для начала им стоит научиться грамотно использовать спред в своей обычной торговле, например, на этапе анализа рынка.

Умело применять спред в анализе и торговле на бирже можно научиться на курсах Школы трейдинга. А быть в курсе новостей из мира трейдинга Вы сможете, подписавшись на наш блог.

Почему образуется спред

Если в двух

словах, то потому-что продавцы всегда

хотят продать свой товар (в данном случае

— финансовый инструмент) подороже, а

покупатели, наоборот, стремятся купить

его подешевле.

Механика

биржевых торгов основана на свободном

(рыночном) ценообразовании. То есть,

цена здесь устанавливается в зависимости

от текущих величин спроса и предложения

(как и подобает рыночной экономике).

Продавцы

выставляют свои предложения (цены за

которые они готовы продать), а покупатели

выставляют свои (цены по которым они

готовы купить). Все эти предложения или,

как ещё говорят — заявки, складываются

в так называемый «биржевой стакан».

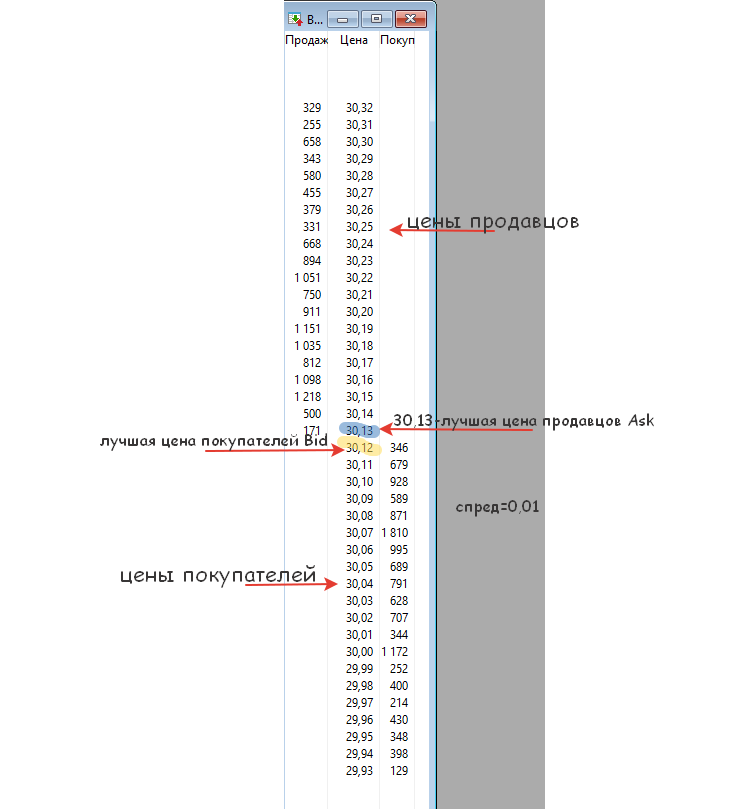

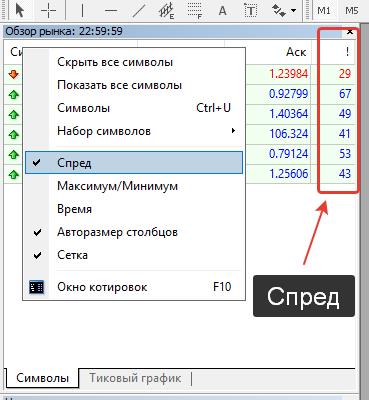

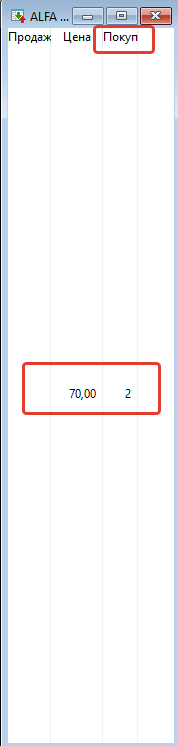

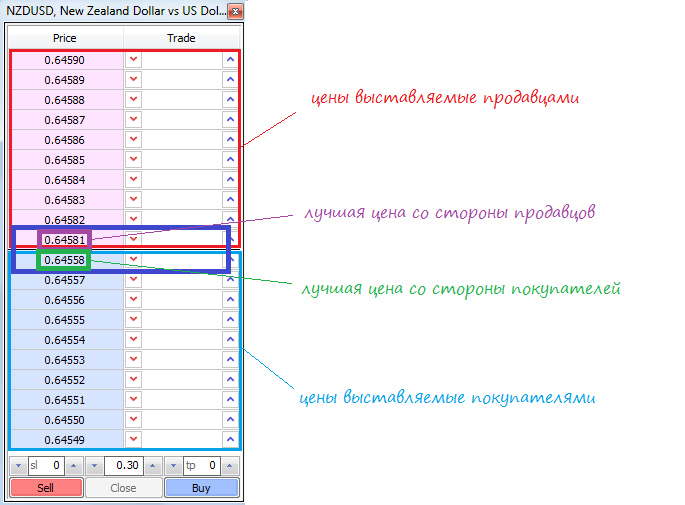

Биржевой стакан из торгового терминала МТ4

Биржевой стакан из торгового терминала МТ4

Биржевой

стакан представляет собой список из

лучших цен предлагаемых покупателями

и продавцами, расположенных в порядке

их возрастания (снизу-вверх). В нижней

части стакана находятся цены предлагаемые

покупателями, а в верхней — продавцами.

В середине стакана, по обе стороны от

границы разделяющей продавцов и

покупателей, находятся две лучшие цены

предлагаемые ими. Одна из этих цен

именуется Бид (Bid)

и представляет лучшее предложение со

стороны покупателей, а другая носит

название Аск (Ask)

и является лучшим предложением со

стороны продавцов.

Цена Ask

всегда больше цены Bid

(или рана ей — в случае

нулевого спреда), а разница между ними

и образует спред:

Spread = Ask

– Bid

Словарь трейдера

Как учитывать спред в торговле

Когда инвестор покупает ценные бумаги рыночным ордером, он получает убыток в размере спреда, потому что он покупает по цене продавца. Поэтому инвестору выгодно, чтобы спред был небольшим, а объемы торгов большими. Не стоит покупать ценные бумаги в моменты расширения спреда.

Если инвестор редко совершает сделки или вкладывает деньги на большой срок, спреды мало повлияют на доходность вложений. Напротив, в случае активной торговли, например внутридневной, спреды заметно ухудшат результат, особенно если речь о неликвидных инструментах с большим спредом.

Чем больше заявок на покупку и продажу в стакане и чем больше объем торгов, тем более ликвидным считается инструмент. Брокеры рекомендуют активным трейдерам на Московской бирже торговать ценными бумагами с дневным оборотом от 500 тысяч рублей и выше.

Ценные бумаги Московской биржи, отсортированные по обороту торгов на 12:00 19 февраля 2020 года. Наиболее ликвидные инструменты находятся в начале списка

Ценные бумаги Московской биржи, отсортированные по обороту торгов на 12:00 19 февраля 2020 года. Наиболее ликвидные инструменты находятся в начале списка

Что такое лот на бирже и типичная ошибка трейдера-новичка

Друзья, я столкнулась с тем, что не все пользуются в своей торговле базовыми знаниями. Все сразу приходят за деньгами на рынок. Оказывается, что такое лот на бирже не все новички знают. Вот я не помню была ли у меня такая ошибка, когда я только начинала торговать акциями. Но помню, что торгуя долго на одних акциях, а потом переходя, например, на ВТБ, я забывала, что количество акций в лоте здесь совсем другое чем, например, в Сбербанке.

Хорошо, что при выставлении приказов в окне количество лотов все-таки показывается. Другое дело, что можно быть просто невнимательным.)

При выставлении простой заявки количество лотов указывается ( на примере Сбербанка)

А новички в трейдинге очень часто делают ошибку в самые свои первые сделки. Особенно это опасно когда счет маленький! Они считают, что продают или покупают поштучно акции. А на самом деле они продают или покупают лотами. А вот в эти самые лоты и входит какое-то количество акций.

Факторы, влияющие на спред

Размер спреда зависит от стоимости актива и от объема торгов. Чем больше покупателей, тем уже спред. И наоборот: чем меньше заявок, тем шире спред.

Есть дополнительные факторы, которые влияют на размер спреда. Например, выход важных финансовых или политических новостей расширяет размер спреда, потому что инвесторы убирают лимитные ордера из стакана и ждут реакцию рынка.

В обеденное время или накануне выходных и праздников спред тоже расширяется, потому что инвесторы и трейдеры отдыхают. У клиентов форекса спред может изменяться в зависимости от типа торгового счета.

Если маркет-мейкер не может участвовать в торгах, то спред увеличивается, а ликвидность уменьшается. В такие моменты продавать или покупать финансовые инструменты инвестору невыгодно.