Понятие оборотного капитала

Определение 1

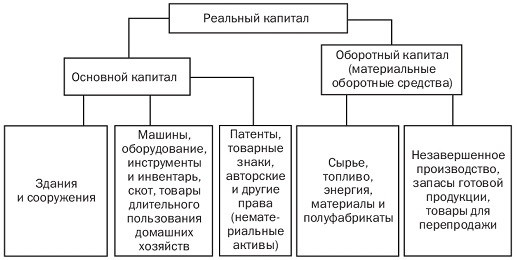

Оборотный капитал — это капитал, инвестируемый фирмой, компанией в текущую деятельность на период каждого операционного цикла. Иными словами, это средства фирмы, вложенные в текущие активы (оборотные средства). Оборотный капитал, как и основной капитал, выражает определенные производственные отношения, складывающиеся с развитием предпринимательства.

Оборотный капитал непосредственно участвует в создании новой стоимости, функционируя в процессе кругооборота всего капитала. При этом соотношение основного и оборотного капитала влияет на величину получаемой прибыли. Оборотный капитал обращается быстрее, чем основной капитал. Поэтому с увеличением доли оборотного капитала в общей сумме авансированного капитала время оборота всего капитала сокращается, а следовательно, увеличивается возможность роста новой стоимости, т.е. прибыли.

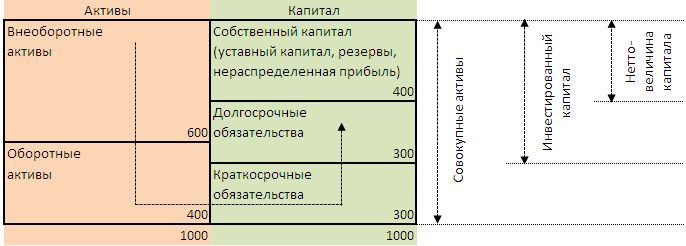

Существует понятие чистого оборотного капитала. Его величина определяется как разница между текущими активами и текущими обязательствами, текущими пассивами. В нормальных условиях функционирования хозяйствующих субъектов величина текущих активов выше текущих обязательств, т.е. сумма оборотных средств превышает кредиторскую задолженность.

Определение 2

Чистый оборотный капитал в традиционной терминологии представляет собой не что иное, как собственные оборотные средства.

Оборотный капитал характеризуется не только объемом и структурой, но и ликвиднрстью текущих активов. Степень ликвидности определяется способностью текущих активов превращаться в процессе кругооборота в денежные средства. При этом учитывается, что, например, производственные запасы менее ликвидны, чем готовая продукция, а абсолютно ликвидны денежные средства.

Особенности управления оборотным капиталом определяются структурной принадлежностью хозяйствующих субъектов. Если у торговых организаций высок удельный вес товаров, у промышленных предприятий — сырья и материалов, то у финансовых корпораций преобладают денежные средства и их эквиваленты.

Согласно теории финансового менеджмента, оборотный капитал состоит из постоянного и переменного капитала. Та часть текущих активов, которая постоянно находится в распоряжении предприятия и в размере необходимого минимума обеспечивает хозяйственную деятельность, составляет основу постоянного оборотного капитала.

При возникновении дополнительной потребности в средствах, обусловленной, например, сезонным характером производства и реализации или другими объективными причинами, образуется переменный оборотный капитал.

Замечание 1

Таким образом, эффективность управления оборотным капиталом определяется рядом факторов: объемом и составом текущих активов, их ликвидностью, соотношением собственных и заемных источников покрытия текущих активов, величиной чистого оборотного капитала, соотношением постоянного и переменного капитала и другими взаимосвязанными факторами.

Определение 3

Оборотный капитал хозяйствующих субъектов, участвуя в кругообороте средств рыночной экономики, представляет собой органически единый комплекс. Оборотный капитал — это денежные средства, авансированные в оборотные производственные фонды и фонды обращения, обеспечивающие как процесс производства, так и процесс обращения.

Оборотный капитал (оборотные средства) предприятия, участвуя в процессе производства и реализации продукции, совершает непрерывный кругооборот. При этом средства переходят из сферы обращения в сферу производства и обратно, принимая последовательно форму фондов обращения и оборотных производственных фондов.

Чистый капитал

Размер капитала, который останется в распоряжении собственников предприятия после одномоментного погашения всех краткосрочных задолженностей, называется чистым капиталом (ЧК). Он рассчитывается как разность между активами и обязательствами. При этом из суммарной стоимости активов необходимо вычесть стоимость имущества, которое не может быть реализовано по балансовой стоимости, например, отложенные налоговые активы, активы в форме права пользования, гудвилл и другие.

Для группы «Башнефть» за 2019г. ЧК = (811 315-5 480-7 208)-133 067-176 809 = 488 742 млн. рублей

Показатель ЧК рассчитывается исходя из потребностей внутренних пользователей информации. То есть, каждое предприятие может самостоятельно решать, какие активы являются неликвидными и не включаются в формулу при расчете ЧК.

Итоги

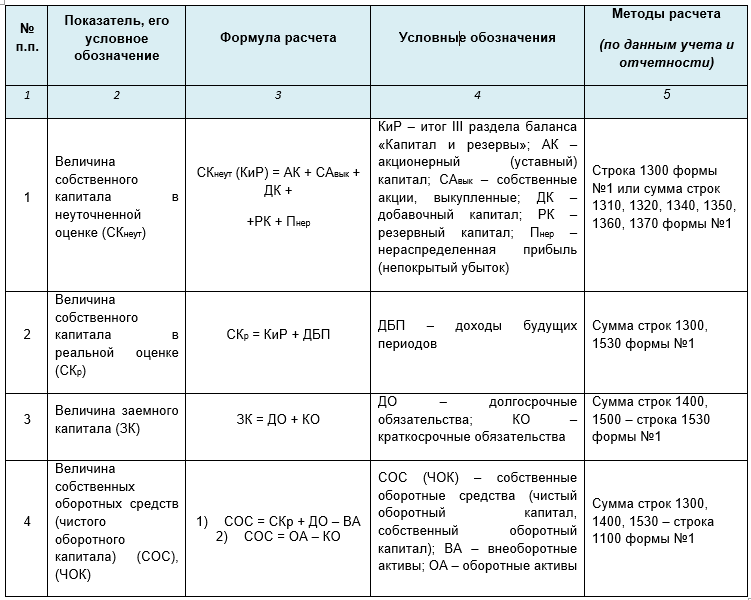

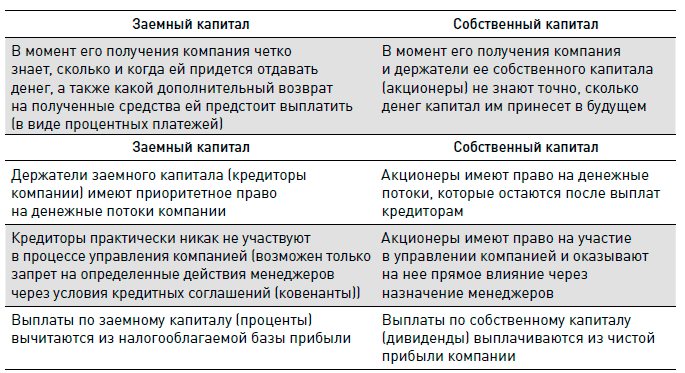

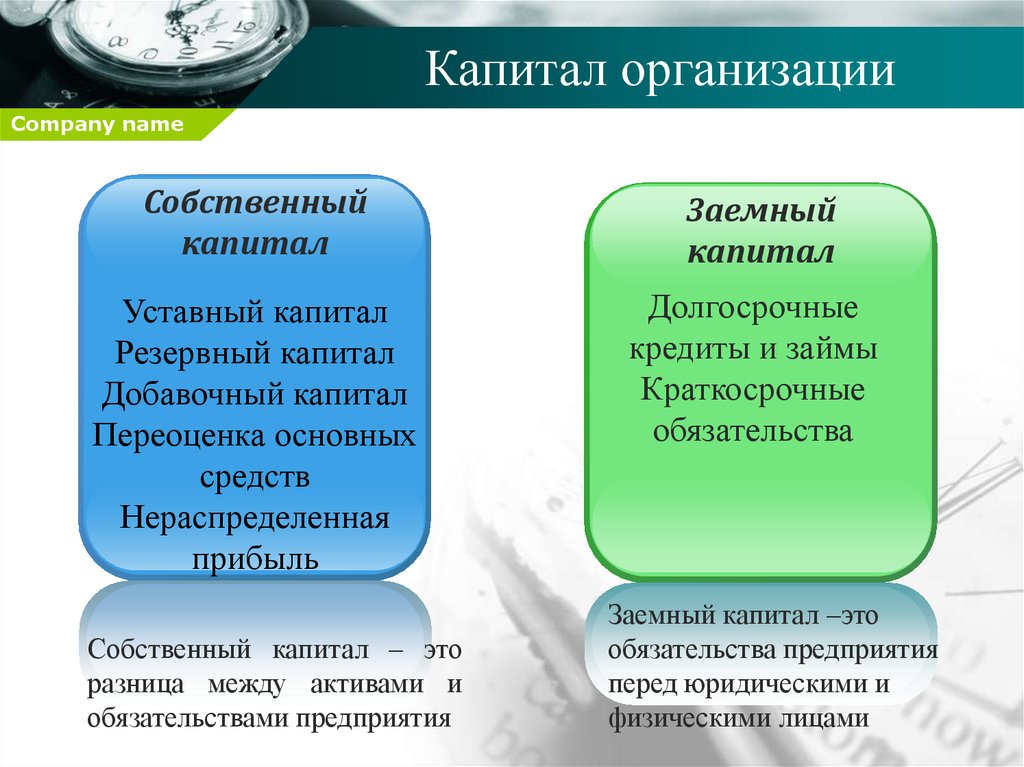

Капитал компании классифицируется по различным признакам и анализируется инвесторами для определения инвестиционной привлекательности. Сравнение различных видов капитала представлено в таблице.

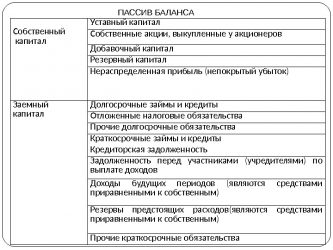

| Вид капитала | Что характеризует | Из чего состоит | Где отражается в балансе |

| Собственный | Средства, принадлежащие компании на праве собственности | Уставной, добавочный, резервный капитал и нераспределенная прибыль | Пассив |

| Заемный | Привлеченные финансовые ресурсы | Долгосрочная и краткосрочная задолженность | Пассив |

| Основной | Основные фонды предприятия | Здания, оборудование, машины, нематериальные активы | Актив |

| Оборотный | Ресурсы, непосредственно участвующие в производстве | Сырье, материалы, денежные средства | Актив |

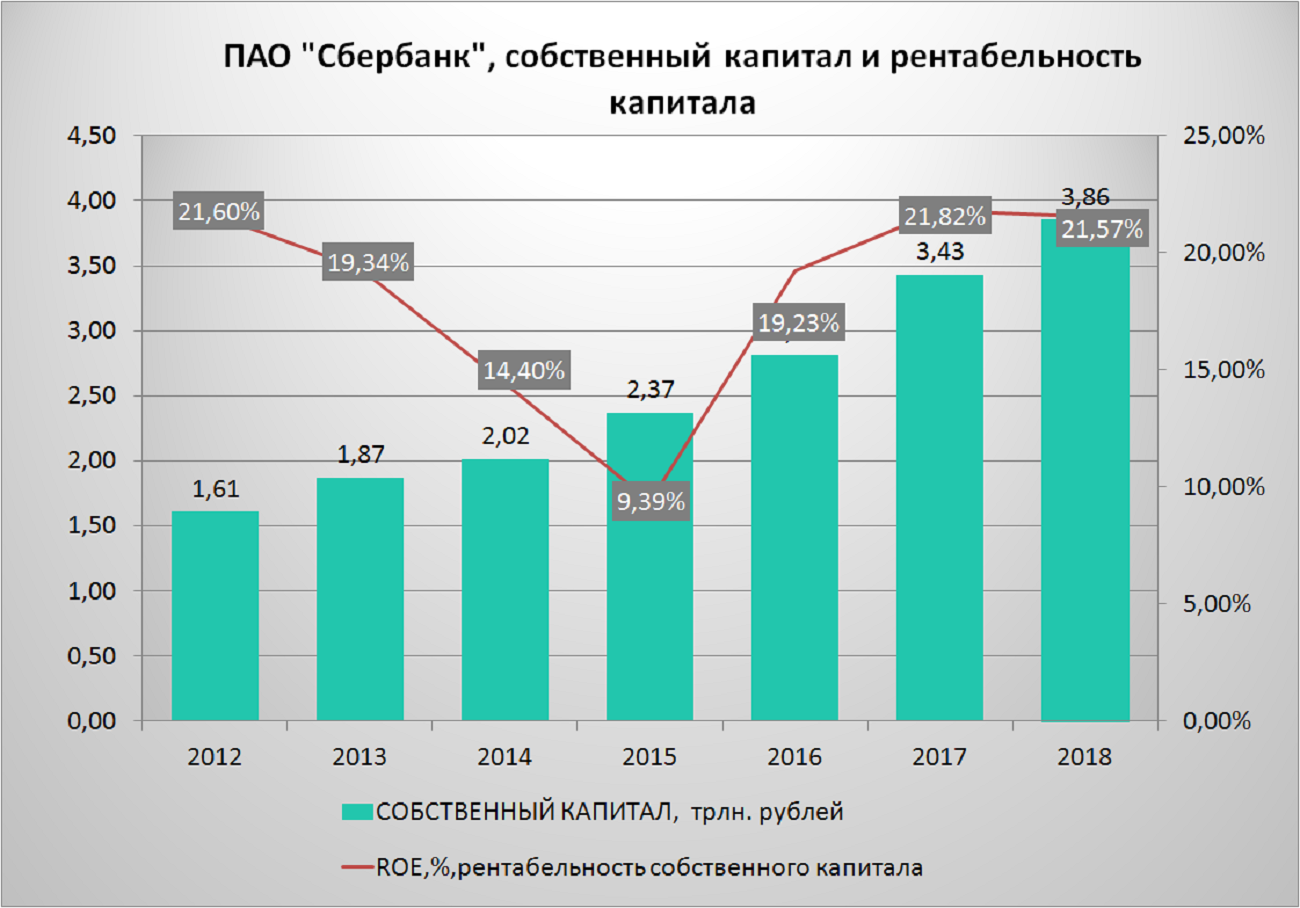

Для оценки инвестиционной привлекательности в первую очередь следует рассматривать собственный капитал компании, так как именно он характеризует финансовую устойчивость и независимость предприятия от внешних кредиторов.

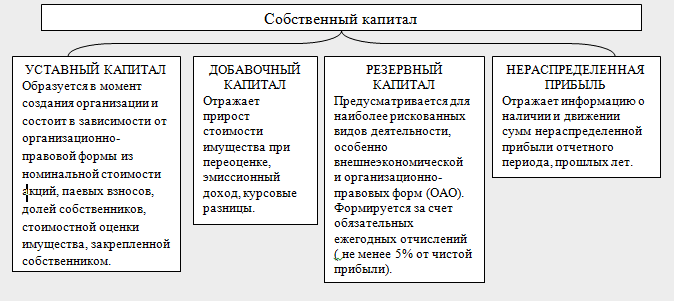

Что входит в собственный капитал по балансу?

Прежде всего, начнем с уставного капитала (стр. 1310), который формируется учредителями при создании юридического лица. Уставный капитал не может быть меньше установленной законодательно величины. Так, размер уставного капитала ООО должен быть не менее 10 тыс. руб. (ст. 14 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Другими словами, уставный — это первоначальный стартовый капитал (складочный капитал, уставный фонд, вклады товарищей) организации, необходимый для обеспечения ее деятельности и получения прибыли в дальнейшем.

Уставный капитал может увеличиваться или уменьшаться по решению учредителей с обязательной регистрацией в уставных документах компании. Учредители хозсубъекта вносят свои вклады денежными средствами, имуществом, нематериальными активами и др.

Собственные акции, выкупленные у акционеров (стр. 1320), уменьшают уставный капитал. Эту строку заполняют АО и ООО, указывая сумму в круглых скобках.

В стр. 1340 «Переоценка внеоборотных активов» отражают итоги переоценки объектов ОС и НМА. Данная строка также входит в состав собственного капитала.

Добавочный капитал (стр. 1350) также является частью собственного капитала и, кроме того, собственностью учредителей юридического лица, не разделенной на доли. Добавочный капитал отражает увеличение стоимости имущества в результате дооценки основных средств и незавершенного строительства. Также добавочный капитал формируется за счет безвозмездно полученного имущества и/или денежных средств, получения эмиссионного дохода.

Резервный капитал (стр. 1360) создается для минимизации рисков. Отсюда и название — резервный, т. е. это резерв на всякий случай. Резервные фонды создаются добровольно и формируются в порядке, установленном учредительными документами или учетной политикой компании в зависимости от организационно-правовой формы его собственности. Так, российские АО формируют резервный капитал в размере, предусмотренном уставом общества, но не менее 5% от суммы уставного капитала (ст. 35 закона «Об АО» от 26.12.1995 № 208-ФЗ). Сведения о размерах уставного и резервного капитала задокументированы в уставе компании.

Нераспределенная прибыль прошлых лет и отчетного года (стр. 1370) также входит в состав собственного капитала юрлица (непокрытый убыток, в свою очередь, уменьшает собственный капитал). Эти части капитала формируются в соответствии с законодательством, учредительными документами и учетной политикой.

Справочная информация

ДокументыЗаконыИзвещенияУтверждения документовДоговораЗапросы предложенийТехнические заданияПланы развитияДокументоведениеАналитикаМероприятияКонкурсыИтогиАдминистрации городовПриказыКонтрактыВыполнение работПротоколы рассмотрения заявокАукционыПроектыПротоколыБюджетные организацииМуниципалитетыРайоныОбразованияПрограммыОтчетыпо упоминаниямДокументная базаЦенные бумагиПоложенияФинансовые документыПостановленияРубрикатор по темамФинансыгорода Российской Федерациирегионыпо точным датамРегламентыТерминыНаучная терминологияФинансоваяЭкономическаяВремяДаты2015 год2016 годДокументы в финансовой сферев инвестиционной

Амплитуда значений и их интерпретация

Получившееся в результате расчета значение СОК может быть положительным, отрицательным или быть равным нулю. Разберемся, что это значит:

Разница показателей

- Если получился ноль, значит, текущие активы фирмы в полном объеме формируются с помощью займов, однако предприятие может расплатиться по всем своим краткосрочным долгам, не прибегая к реализации менее ликвидных ВНА.

- При цифре больше нуля часть собственных средств участвует в образовании ОА. Такое значение показателя желательно и отвечает состоянию равновесия статей баланса.

- Если число отрицательное (т.е. меньше нуля), это означает, что фирме не хватает внутренних источников и даже ее ВНА частично формируются краткосрочными обязательствами. Это не соответствует состоянию равновесия баланса. Такая ситуация в большинстве отраслей экономики говорит о неустойчивости компании в финансовом отношении.

Как видно из приведенных формул, изменение величины рассматриваемого показателя зависит от каждой строки бухгалтерского баланса. Так, например, прирост нераспределенной прибыли вызовет и увеличение суммы СОК. И наоборот, приобретение основных средств, вложение денег в долгосрочные финансовые инструменты уменьшают анализируемый показатель.

Однако получившиеся высокие цифры могут свидетельствовать о том, что компания выбрала неэффективную финансовую стратегию: избегает краткосрочного финансирования, не в полной мере использует кредиторскую задолженность, нерационально распоряжается полученной прибылью.

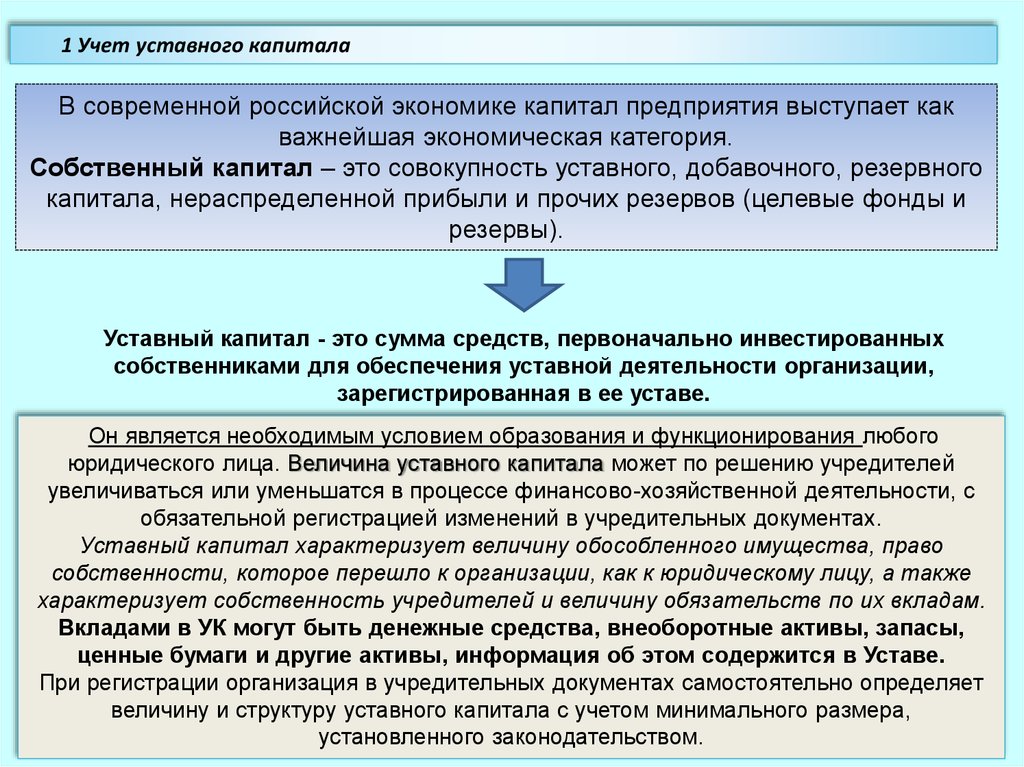

Что такое собственный капитал

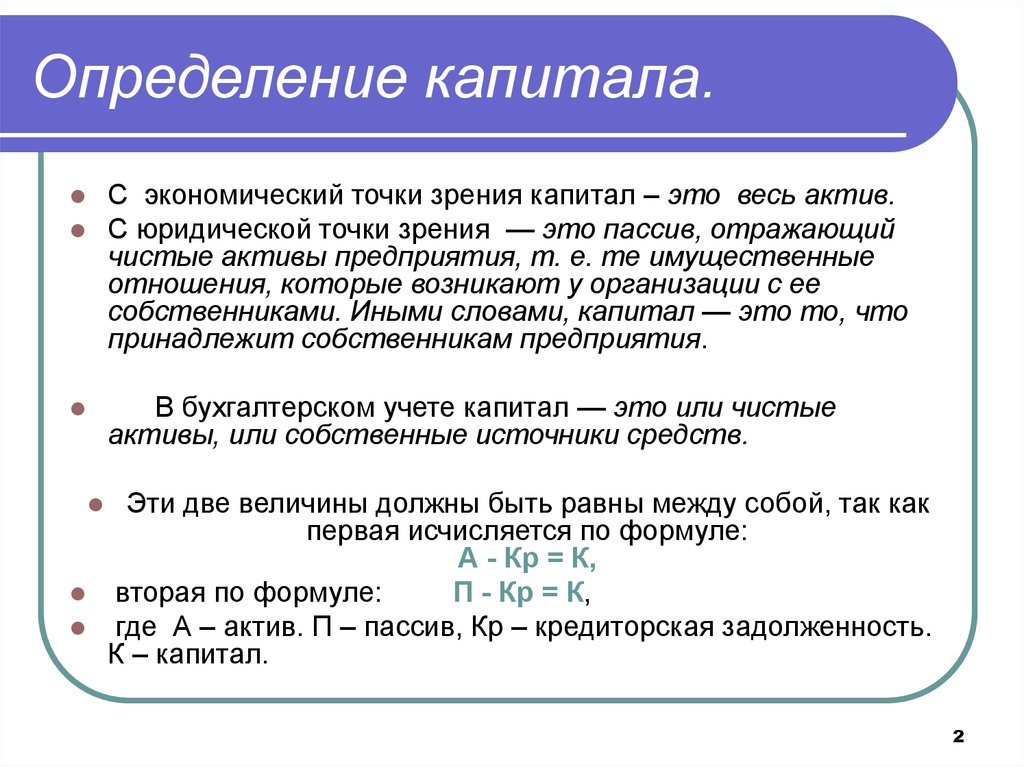

В экономической науке и практике существует два определения сущности собственного капитала (СК):

- активы предприятия, фиксируемые без учета обязательств соответствующего субъекта;

- комплекс показателей, из которых складывается капитал предприятия.

Таким образом, вполне правомерно рассматривать понятие чистых активов и собственного капитала как взаимозаменяемые либо являющиеся одной и той же экономической категорией, соответствующей объему имущества фирмы за вычетом обязательств.

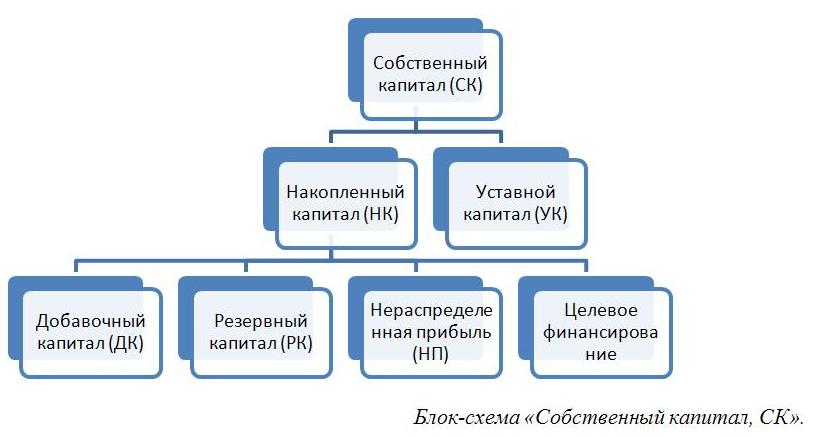

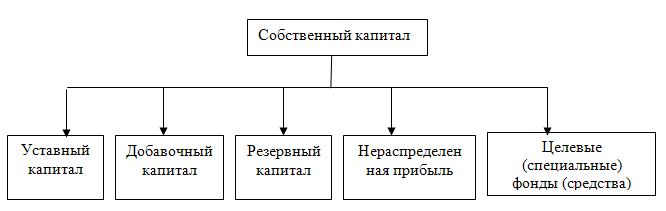

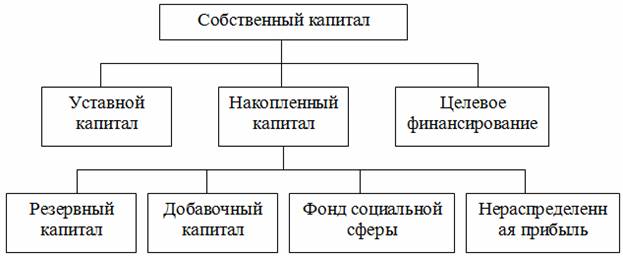

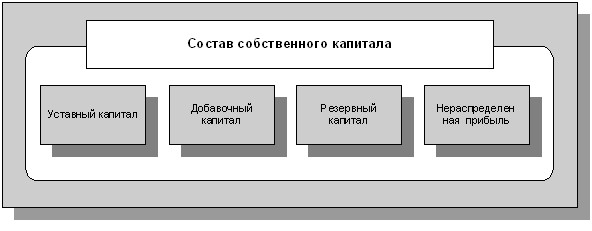

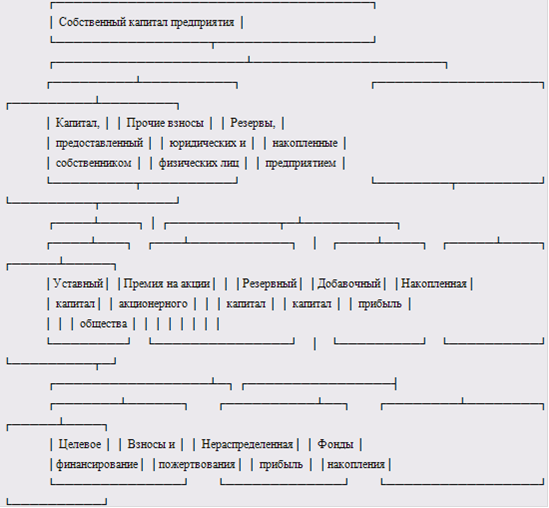

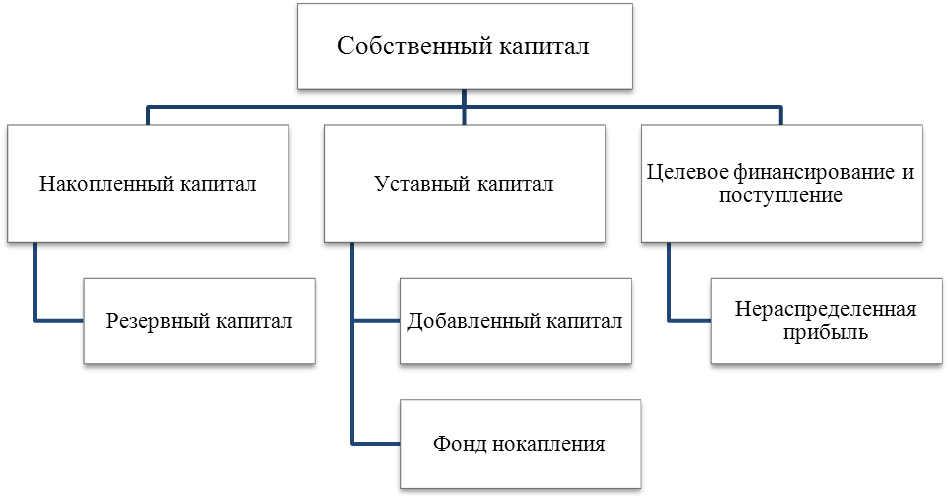

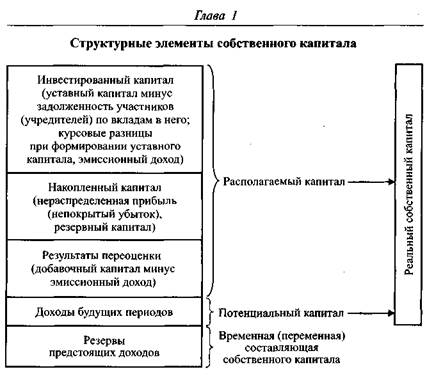

Теперь о втором определении собственного капитала в балансе — это понятие (в соответствии с другой концепцией) содержит совокупность следующих показателей:

- уставный, добавочный, а также резервный капитал;

- собственные акции, которые выкуплены у акционеров;

- нераспределенная прибыль фирмы;

- результат переоценки внеоборотных активов организации.

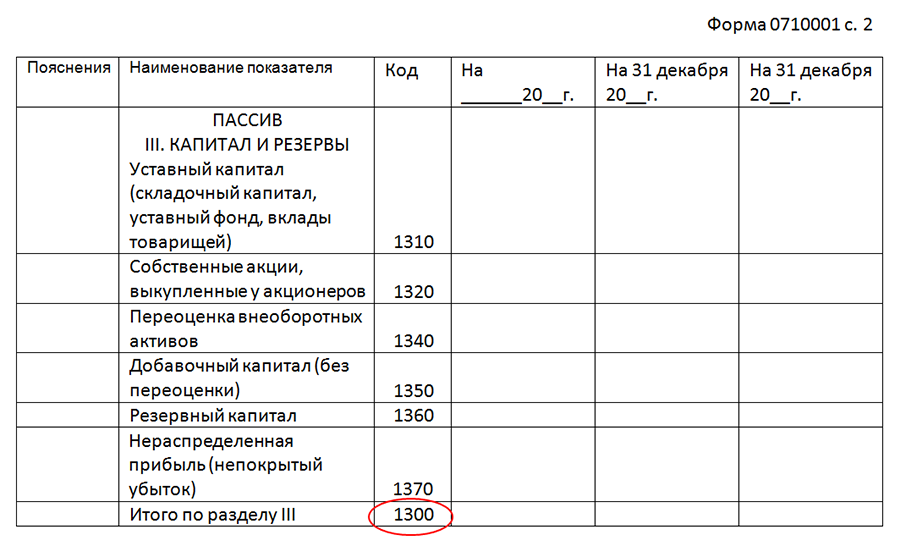

Можно отметить, что данным пунктам соответствуют строки 1310—1370 бухгалтерского баланса.

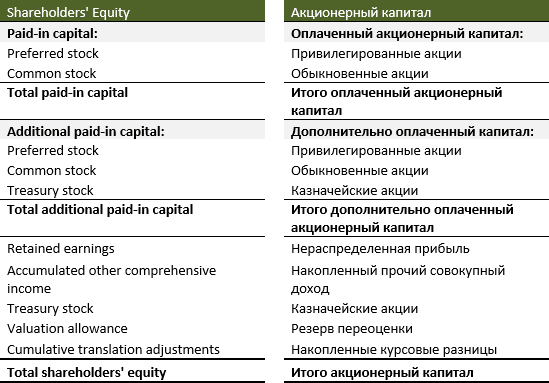

Многие эксперты считают данную концепцию традиционной. Подобный подход используется не только в РФ, но и в других странах мира (в этом случае зарубежными экономистами могут задействоваться показатели, близкие тем, которые присутствуют в строках российского бухгалтерского баланса).

Применение 1 или 2 подхода зависит от конкретной цели расчета собственного капитала. В частности, руководству компании может быть дана рекомендация задействовать тот или иной метод со стороны инвесторов, банков, принимающих решение по кредиту, либо собственников фирмы. Выбор того или иного подхода может зависеть от субъективных предпочтений менеджмента, влияния конкретной управленческой или научной школы на выработку руководством фирмы соответствующих решений.

Подход к определению понятия собственного капитала также предопределяется традициями, сложившимися в правовой и экспертной среде конкретного государства. В России, в принципе, распространены оба подхода. Возможные факторы выбора 1 либо 2 мы обозначили выше.

Как посчитать собственный капитал по балансу?

Для расчета собственного капитала часто используется простой традиционный метод: берется итог строки 1300 баланса.

Также для расчета собственного капитала может использоваться его среднегодовая величина:

СК = (СКнг + СКкг) / 2,

где:

СК — размер годового собственного капитала;

СКнг — размер собственного капитала (стр. 1300 баланса) на начало года;

СКкг — размер собственного капитала на конец года.

Совокупность активов компании за вычетом общих обязательств — это собственный капитал в балансе. Часто понятие собственного капитала используется наравне с понятием чистых активов. Международные стандарты финансовой отчетности обозначают собственный капитал как чистые активы (пп. 4.20–4.23 Концептуальной основы финансовой отчетности). Можно сказать, что чистые активы — это материальная база, которая при наступлении неблагоприятных условий для компании может быть использована для исполнения всех ее обязательств и гарантии защиты ее интересов.

Проще говоря, показатель стоимости чистых активов выражает стоимость имущества компании, которое остается при ее ликвидации или банкротстве после выполнения всех принятых на себя обязательств. Как посчитать чистые активы? Особенно этот вопрос актуален для акционерных обществ. На этапе создания компании ее чистые активы равны уставному капиталу. Универсальная формула расчета чистых активов по данным баланса выглядит следующим образом:

Чистые активы = Стр. 1600 – Задолженность учредителей в составе стр. 1230 +

Стр. 1530 – Стр. 1400 – Стр. 1500.

Формула расчета чистых активов установлена законодательно — приказом Минфина от 28.08.2014 № 84н. Согласно данному приказу объекты бухгалтерского учета, учитываемые на забалансовых счетах, при определении стоимости чистых активов к расчету не принимаются.

Величина чистых активов всегда должна быть больше уставного капитала компании. В этом случае деятельность компании считается успешной. Чем выше величина чистых активов, тем более рентабельна компания. Соответственно, отрицательная величина чистых активов говорит о неплатежеспособности общества и/или его долгах. По окончании каждого года акционерные общества и общества с ограниченной ответственностью сравнивают величину чистых активов с уставным капиталом. Увеличить чистые активы можно за счет увеличения уставного, резервного или добавочного капитала. Также можно провести переоценку основных средств и нематериальных активов по правилам, зафиксированным в ПБУ 6/01 «Учет ОС» (приказ Минфина России от 30.03.2001 № 26н) и ПБУ 14/2007 «Учет НМА» (приказ Минфина России от 27.12.2007 № 153н) соответственно.

Оценка собственного капитала — очень важный финансово-аналитический процесс. Если компания не имеет задолженности перед кредиторами, то величина ее имущества будет равна собственному капиталу.

Теперь вы знаете, как посчитать собственный капитал по балансу.

Амортизация основного капитала

Износ капитала может иметь два вида: моральный и физический. Оба этих процесса носят название амортизация. То есть, амортизация – это оценка износа активов предприятия за указанный отрезок времени.

Расчет производится по формуле:

А= Kn – Ko

T

- Т – срок эксплуатации вещественных носителей (измеряется в годах);

- Kn – первоначальная стоимость капитала;

- Ko — остаточная цена амортизированного основного актива;

- А – размер отчислений (годичных).

Такие отчисления включаются в издержки производства. На данный момент в развитых странах они являются главным источником капитальных вложений.

Роль и функции собственного капитала

Определение 1

Под собственным капиталом хозяйствующего субъекта понимают либо его собственные средства, либо активы за минусом его обязательств (это является отражением принципа приоритетности долговых обязательств предприятия).

Собственный капитал служит для формирования активов, свободных от притязаний лиц (физических и юридических), не являющихся собственниками организации. В связи с этим собственный капитал представляет собой основу финансовой устойчивости и стабильной деятельности предприятия.

Внешние контрагенты уделяют пристальное внимание динамике величины собственного капитала и его отдельных компонентов, а также эффективности его использования. Среди заинтересованных в этой информации лиц можно выделить хозяйствующих контрагентов (поставщиков, подрядчиков, покупателей, заказчиков), кредиторов и потенциальных инвесторов

Сведения о собственном капитале могут играть ключевую роль, когда внешние контрагенты принимают решение о начале или продолжении сотрудничества с анализируемой компанией. Наиболее заинтересованной группой лиц при этом являются возможные инвесторы, рассматривающие предприятие как потенциальный объект вложения средств. Инвесторы ожидают обеспечения отдачи, аналогичной текущей рентабельности собственного капитала компании-объекта инвестиций.

Замечание 1

Потребность в управлении собственным капиталом диктуется как внутренними (стремление к улучшению финансовых результатов), так и внешними предпосылками (зависимость фирмы от внешнего экономического окружения, которое оценивает ее деятельность и образует систему хозяйственных взаимосвязей с ней).

Итак, в целом собственным капиталом выполняются следующие базовые функции:

- оперативная, заключающаяся в поддержании непрерывности деятельности организации. Обязательное условие для функционирования предприятия – образование и сохранение уровня уставного капитала не ниже законодательно установленного (зафиксированного в Гражданском кодексе) минимального размера;

- обеспечительная (гарантирующая), состоящая в обеспечении защиты капитала (интересов) кредиторов и возмещении убытков. В дополнение к уставному капиталу, для защиты интересов кредиторов формируют резервный капитал, основное назначение которого – снижение рисков кредиторов и покрытие возможных убытков при ухудшении экономической конъюнктуры;

- распределительная, связанная с участием в распределении полученной организацией прибыли;

- регулирующая, означающая участие отдельных субъектов в управлении организацией.

Преимущества наличия собственного капитала

Ну и в заключение давайте рассмотрим преимущества, которые дает любому человеку или семье собственный капитал.

Дополнительный доход. Который постепенно может стать основным: капитал имеет свойство расти

Причем важно, что от использования капитала человек получает, как правило, пассивный доход, не требующий вложения большого количества труда и времени, в отличие от активных заработков.

Финансовая защита. Человек или семья, имеющие личный капитал, всегда будут чувствовать себя более финансово защищенными, чем не имеющие такового. Во-первых, они защищены от риска потери дохода (если по каким-то причинам утерян или снизился активный доход — пассивный продолжает поступать)

Во-вторых, в случае возникновения непредвиденной форс-мажорной ситуации, требующей крупных расходов, всегда можно покрыть эти расходы за счет личного капитала. Конечно, в таких случаях правильнее использовать резервный фонд, но например, если его недостаточно — капитал всегда выручит.

Обеспеченная старость. Если начать формировать собственный капитал в молодости, к наступлению пенсионного возраста у вас будет собрана очень приличная сумма, приносящая очень хороший доход, который будет существенно выше, чем государственная пенсия. Соответственно, человек, обладающий личным капиталом, достойно встретит старость, более того, имеет возможность отказаться от активных заработков и «выйти на пенсию» раньше пенсионного возраста. Помимо всего прочего, он передаст свой капитал по наследству, чего не скажешь о государственной пенсии.

Надеюсь, вы прониклись мыслью о том, как нужен и важен собственный капитал для каждого отдельно взятого человека или семьи.

Сайт Финансовый гений станет вашим информационным помощником в создании личного капитала: здесь вы найдете множество полезной информации о том, как и куда правильно вкладывать свой капитал и вообще как грамотно управлять личными финансами. Поэтому оставайтесь с нами, изучайте и следите за обновлениями. До новых встреч!

Правила создания собственного капитала

Рассмотрим ключевые правила, которых стоит придерживаться, чтобы ваш собственный капитал создавался эффективно и безопасно.

Правило 1. Дисциплина. Создавая личный капитал, вы, прежде всего, должны придерживаться строгой финансовой дисциплины. То есть, откладывать деньги на создание капитала не от случая к случаю, а в первую очередь и в той сумме, которую вы запланировали.

Правило 2. Грамотность. Вкладывать свой капитал необходимо только в те активы и инструменты, в которых вы хорошо разбираетесь, которые понимаете и в идеале — «чувствуете». Вложения во что-то неизведанное и непонятное, тем более — сулящее баснословный доход, чревато финансовыми потерями.

Правило 3. Диверсификация. Собственный капитал требует обязательной диверсификации вложений. Нельзя вкладывать все деньги в один актив, даже если он кажется очень стабильным, надежным и высокодоходным. Необходимо создавать инвестиционный портфель, состоящий из инструментов с разной степенью риска и доходности — так вы сможете добиться максимального дохода при максимальной защите капитала от потерь.

Правило 4. Контроль. Личный капитал необходимо всегда держать под контролем, и в случае возникновения объективных угроз, проводить ребалансировку портфеля — вывод средств из опасных активов и перевод их в менее опасные.

Нормативно-правовая основа определения понятия «Собственный капитал» (собственные средства) в России

Говоря о собственных средствах, следует отметить, что в мировой практике и российском законодательстве понятия «собственные средства», «собственный капитал», «чистые активы» зачастую используются как аналогичные. В некоторых нормативных правовых актах РФ эти понятия используются как взаимозаменяемые. К примеру, в Письме Банка России от 28.10.1996 N 350 «О показателе стоимости чистых активов» указано, что «чистые активы — это активы, свободные от обязательств, что соответствует понятию собственных средств (капитала) применительно к кредитной организации». Существует множество различных методов и методик (для различного вида субъектов), определяющих порядок расчета собственных средств:

- Постановление Правительства РФ от 21.04.2006 г. № 233 «О требованиях к размеру собственных денежных средств застройщика, порядке расчета размера этих средств, а также нормативах оценки финансовой устойчивости деятельности застройщика»;

- Приказ ФСФР РФ от 23.10.2008 N 08-41/пз-н «Об утверждении Положения о порядке расчета собственных средств профессиональных участников рынка ценных бумаг, управляющих компаний инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, товарных бирж и биржевых посредников, заключающих в биржевой торговле договоры, являющиеся производными финансовыми инструментами, базисным активом которых является биржевой товар» (зарегистрировано в Минюсте РФ 04.02.2009 N 13265);

- Информационное письмо Росстрахнадзора от 29.12.2009 № 11063/04-01 «О составлении и представлении страховыми организациями в составе годовой бухгалтерской отчетности и отчетности в порядке надзора за 2009 год и промежуточной бухгалтерской отчетности и отчетности в порядке надзора за 1 квартал 2010 года формы N 7п-страховщик и формы 14п-страховщик» (вместе с «Рекомендуемым порядком составления и представления формы № 7п-страховщик «Отчет о размещении средств страховых резервов» и формы № 14п-страховщик «Отчет о составе активов, принимаемых для покрытия собственных средств страховой организации»);

- Приказ Минфина РФ от 19.04.2011 № 43н «Об утверждении экономических нормативов достаточности собственных средств и ликвидности для микрофинансовых организаций, привлекающих денежные средства физических лиц и юридических лиц в виде займов» (зарегистрировано в Минюсте РФ 06.06.2011 № 20945) и др.

О необходимости наличия достаточного уровня собственных средств не напрямую, а косвенно, говорится и в иных нормативных правовых актах. Федеральный закон от 18.07.2009 № 190-ФЗ «О кредитной кооперации», Приказ Минфина РФ от 22.07.2010 № 78н «Об утверждении Порядка размещения средств резервных фондов кредитных потребительских кооперативов» (зарегистрировано в Минюсте РФ 31.08.2010 № 18318) уделяют немало внимания финансовой устойчивости кредитного кооператива, в том числе и через достаточный уровень собственных средств кооператива: внедрена и используется косвенная привязка к собственным средствам через систему финансовых нормативов деятельности кредитного кооператива. Например, в кредитном кооперативе должно выполняться следующее финансовое ограничение: «минимальная величина паевого фонда кредитного кооператива должна составлять не менее 8 процентов суммы денежных средств, привлеченных кредитным кооперативом от членов кредитного кооператива (пайщиков)». Наличие различных методов и приемов определения чистых активов и собственных средств обусловлено спецификой деятельности различных финансовых институтов и организационно-правовых видов юридических лиц.

Россия

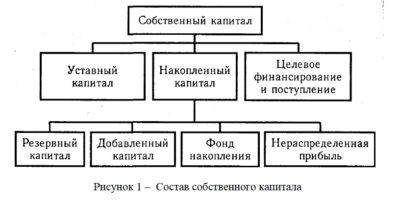

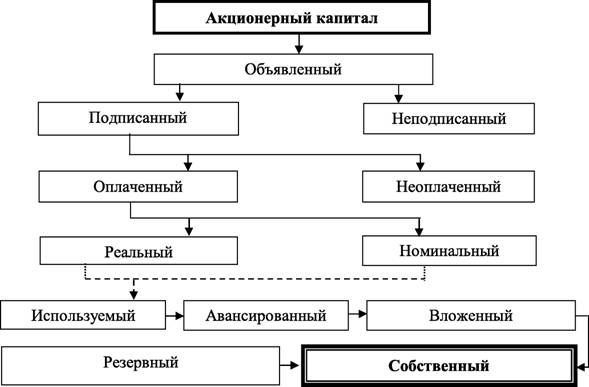

Собственный капитал состоит из следующих статей:

- уставного капитала (оплаченного акционерного капитала);

- нераспределённой прибыли, заработанной предприятием в результате эффективной деятельности и остающейся в его распоряжении;

- добавочного капитала (формируется по результатам переоценки активов, за счёт эмиссионного дохода; безвозмездно полученные предприятием ценности);

- резервного капитала — резервного фонда, создающегося из чистой прибыли; фонд потребления (также из чистой прибыли) и т. п. см. форму № 1 Бухгалтерский баланс.

Собственный капитал = Итог по разделу баланса «Капитал и резервы».

Вторая формула собственного оборотного капитала

Собственный оборотный капитал, формула которого была рассмотрена в предыдущем разделе, может рассчитываться и по иному алгоритму. Использоваться при этом будут показатели разделов I, III и IV баланса.

Расчет собственного оборотного капитала (СОК) в этом случае будет производиться по следующей формуле:

СОК = СК + ДО – ВНА,

где: СК — собственный капитал, отражаемый в разделе III баланса;

ДО — долгосрочные обязательства (раздел IV);

ВНА — внеоборотные активы фирмы из раздела I баланса.

Поговорим о них более детально.

Влияние собственного капитала на величину собственного оборотного капитала можно проследить на следующем примере.

Пример

Вместе с уставным капиталом в расчете собственного оборотного капитала принимают участие показатели добавочного и резервного капитала, а также нераспределенная прибыль (непокрытый убыток) и сумма переоценки внеобротных активов.

Из раздела IV баланса для определения суммы собственного оборотного капитала берутся такие показатели, как долгосрочные заемные средства, оценочные обязательства, отложенные налоговые обязательства и прочие долгосрочные обязательства.

Сумма собственного капитала и долгосрочных обязательств компании уменьшается на величину активов, отраженных в разделе I баланса (внеоборотные активы). В результате этих вычислений определяется собственный оборотный капитал фирмы.

В следующем разделе на практическом примере будет показан алгоритм расчета собственного оборотного капитала с помощью 2 рассмотренных формул.

Основные составляющие своего капитала (УК, РК, ДК и НП) в бух. балансе

Собственный капитал, точнее, все его составляющие (УК, РК, ДК и НП), в полной мере представлены в бух. балансе № 1. Актуальная балансовая форма, соответствующая ОКУД 0710001, введена Приказом Минфина РФ № 66н от 02.07.2010. Последние изменения редакции данного распоряжения датируются 19.04.2019. Названым составляющим частям СК соответствуют балансовые строки 1310-1370. Непосредственно сумма СК прописывается по стр. 1300.

| Построчное распределение по бух. балансу | ||||

| УК | Переоценка ВА | ДК | РК | НП |

| 1310 | 1340 | 1350 | 1360 | 1370 |

Следует заметить, что данная балансовая трактовка понятия СК является традиционной и наиболее распространенной. Причем такой подход применяется не только в отечественной практике, но и зарубежной. В связи с этим целесообразным является отдельное рассмотрение каждой составляющей (УК, РК, ДК и НП) собственного капитала.

Уставной капитал (УК) по бух. балансу состоит из, дословно, «складочного капитала, уставного фонда и вкладов товарищей». Иными словами, это совокупность всех средств, привнесенных учредителями предприятия, организации в имущество непосредственно при ее образовании. Размеры данных вкладов, долей (прочее) определяются, как установлено, учредительной документацией. Его соответствующая величина подлежит фиксации при госрегистрации.

Резервный капитал (РК) – это определенная часть своего капитала. Она выделяется обычно из прибыли для целей загашения потенциальных, предполагаемых убытков. Размер РК и особенности, порядок формирования устанавливает законодательство РФ и собственно устав организации.

Добавочный капитал (ДК) – это цена имущества, которое привнесено учредителями организации после госрегистрации размера УК. Это уже сверхсуммы, образованные от прочих денежных поступлений в СК. Такая сумма, к примеру, может возникнуть как результат имущественной переоценки, которая выявила изменения цены имущества.

Еще одна немаловажная составляющая капитала предприятия – его нераспределенная прибыль (НП). Его причисляют к абсолютным показателям эффективной деятельности предприятий, отображающим нераспределенную прибыль, полученную за конкретный период работы. Эта часть ВП после вычета налогов и перенесения средств на иные цели.

В составе СК выделяют также инвестиционный и накопленный капитал. К первому относят вложения самих учредителей, а ко второму, накопленному, – ту часть капитала, которая сформирована, привнесена сверх первого. Схематично состав СК можно отобразить следующим путем.

Перечисленные выше термины и их определения важно знать и различать, т. к

они участвуют в формировании, калькуляции СК.

Наглядный пример

Разберем пример расчета на конкретных цифрах. Для этого приведем условные данные отчетности несуществующей компании ООО «Радуга» на 31.12.2016 г. (тыс. рублей):

- 97 415 – ВНА

- 103 480 – ОА

- 61 500 – СК

- 65 103 – ДО

- 74 292 – КФО

Примеры расчета

Проверяем, что сумма активов и пассивов в балансе предприятия равны:

97 415 + 103 480 = 61 500 +65 103 + 74 292 = 200 895

Рассчитаем величину СОК по состоянию на отчетную дату в двух вариантах.

Вариант 1. Предположим, что долгосрочные займы и кредиты направлены на финансирование ВНА компании, что соответствует норме. В этом случае:

- первым способом 61 500 – (97 415 – 65 103)

- вторым способом 103 480 – 74 292 = 29 188

Видно, что по обеим формулам результат получился одинаковый: 29 188 тыс. руб. Если такого не произошло, в расчетах допущена ошибка.

Получилось положительное число. Значит, по этому показателю компания будет считаться финансово устойчивой. Текущие активы в размере 29 188 тыс. руб. финансируются за счет внутренних источников компании. ВНА в сумме 65 103 тыс. руб. формируются с помощью привлеченных внешних долгосрочных источников, остальная часть (32 312 тыс. руб.) – за счет собственных денег.

Вариант 2. За счет долгосрочных обязательств предприятие формирует ОА, что изначально не соответствует норме. Расчеты следующие:

- первым способом 61 500 – 97 415

- вторым способом 103 480 – 74 292 – 65 103

Как видно, показатель отрицательный, составляет –35 915 тыс. руб. Предприятие находится в сложной финансовой ситуации. Собственных средств компании не хватает на формирование ОА, фирма не в состоянии расплатиться по своим текущим долгам, используя только средства в обороте.

Рассмотренные два варианта расчета показывают, что одни и те же данные баланса могут интерпретироваться по-разному и приводить к противоположным результатам

Важно правильно оценить и классифицировать долгосрочные кредиты и займы. Не зная целей и направлений их использования, нельзя верно определить СОК

В реальности весь объем долгосрочных заимствований предприятия не имеет одной цели использования. Поэтому необходимо тщательно анализировать все имеющиеся кредиты.

В целом, для поддержания нормального уровня рассматриваемого показателя, а значит и обеспечения финансовой стабильности компании следует:

- стремиться к получению и увеличению прибыли

- оптимизировать внеоборотные активы предприятия

- следить за размером и качеством дебиторской задолженности

- не допускать использования долгосрочных обязательств для формирования оборотных активов

- поддерживать оптимальную структуру баланса

Эти меры помогут нормальному функционированию предприятия. С помощью показателя можно оценить, способна ли компания расплатиться по своим краткосрочным задолженностям с помощью ликвидных средств.

Напишите свой вопрос в форму ниже