Литература

- Джон К. Халл. Опционы, фьючерсы и другие производные финансовые инструменты, 8-е издание = Options, Futures, and Other Derivatives, 8th Edition. — М.: «Вильямс», 2013. — 1072 с. — ISBN 978-5-8459-1815-4.

- Майкл С. Томсетт. Торговля опционами = Getting Started in Options. — М.: «Альпина», 2001. — 360 с. — ISBN 5-89684-016-0.

- Лоренс Дж. МакМиллан. МакМиллан об опционах = McMillan on Options. — М.: ИК «Аналитика», 2002. — 442 с. — ISBN 5-93855-026-2.

- Деривативы: Курс для начинающих = An Introduction to Derivatives. — М.: «Альпина Паблишер», 2009. — 208 с. — (Серия «Reuters для финансистов»). — ISBN 978-5-9614-1092-1.

- Иен Айвори, Антон Рогоза. Использование английского права в российских сделках = Use of English law in Russian Transactions. — М.: «Альпина Паблишер», 2011. — 136 с. — (Библиотека компании «Goltsblat BLP»). — ISBN 978-5-9614-1518-6.

- Саймон Вайн. Опционы. Полный курс для профессионалов. — М.: Альпина Паблишер, 2008. — 466 с. — ISBN 978-5-9614-0855-3.

Биржевые и внебиржевые опционы

Биржевые опционы являются стандартными биржевыми контрактами, и их обращение аналогично фьючерсам (фьючерсным контрактам). Для таких опционов биржей устанавливается спецификация контракта. При заключении сделок участниками торгов оговаривается только величина премии по опциону, все остальные параметры и стандарты установлены биржей. Публикуемой биржей котировкой по опциону является средняя величина премии по данному опциону за день.

С точки зрения биржевой торговли опционы с разными ценами или датами исполнения считаются разными контрактами.

По биржевым опционам клиринговой палатой ведётся учёт позиций участников по каждому опционному контракту. То есть участник торгов может купить один контракт, и если он продаёт аналогичный контракт, то его позиция закрывается. Расчётная палата биржи является противоположной стороной сделки для каждой стороны опционного контракта. По биржевым опционам существует также механизм взимания маржевых сборов (обычно уплачивается только продавцом опциона).

Внебиржевые опционы не стандартизированные — в отличие от биржевых, они заключаются на произвольных условиях, которые оговаривают участники при заключении сделки. Технология заключения аналогична форвардным контрактам. Сейчас основными покупателями внебиржевого рынка являются крупные финансовые институты, которым необходимо хеджировать свои портфели и открытые позиции. Им могут быть нужны даты истечения, отличные от стандартных. Основными продавцами внебиржевых опционов являются в основном крупные инвестиционные компании.

Биржи предпринимают попытки сместить внебиржевую торговлю на биржевое рыночное пространство. Появились FLEX-опционы, условия по которым позволяют варьировать даты истечения и страйк-цены.

Опцион с правом на продажу базового актива

Такой опцион, дает его владельцу право на покупку актива по фиксированной цене в течение ограниченного периода времени. Инвесторы, которые покупают опционы считают, в конечном итоге стоимость акций, и, следовательно, совокупная их стоимость будет выше. Опцион с правом на продажу  базового актива дает своему обладателю право продать актив по определенной цене в течение ограниченного периода времени. Инвесторы, которые осуществляют опционы с правом на продажу базового актива надеются, что стоимость акции снизится до истечения срока действия опциона. Есть четыре типа инвесторов. Различие между покупателем и продавцом понять очень просто:

базового актива дает своему обладателю право продать актив по определенной цене в течение ограниченного периода времени. Инвесторы, которые осуществляют опционы с правом на продажу базового актива надеются, что стоимость акции снизится до истечения срока действия опциона. Есть четыре типа инвесторов. Различие между покупателем и продавцом понять очень просто:

- покупатель (называемый также “арендатор“) не обязан продавать. Он может принять решение сохранить свой опцион на определенный срок без продажи;

- продавец (называемый также “донор“), должен обдумать варианты продажи. И это означает, что инвестор может потребовать от продавца выполнить обещание купить или продать.

Все это может показаться сложным, и не зря. Тем не менее, следует помнить, что на самом деле есть две стороны в договоре опциона, ведь он заключается между покупателем и продавцом.

Для того, чтобы выкупить опцион, следует знать следующие моменты. Всегда, и не зависимо ни от каких факторов, существует цена, по которой финансовый актив может быть куплен или продан. Цена акций всегда должна превышать цену исполнения для опциона с правом на покупку базового актива или быть ниже, чем цена исполнения. Все это происходит до истечения срока действия опциона. Опцион будет считаться как опцион с правом на продажу базового актива в деньгах, когда цена базового актива будет ниже цены исполнения опциона.

Мы коротко рассмотрели, что такое опцион, два основных вида опциона: опцион с правом на покупку базового актива и опцион с правом на продажу базового актива, а также их различия и взаимосвязь друг с другом. Также нами были рассмотрены возможные риски в связи с проведением некоторых операций и варианты их предотвращения. Оставляйте свои комментарии или дополнения к материалу.

Экзотические опционы

Опционный контракт, при заключении которого оговаривается вид базисного актива, объём контракта, цена покупки или продажи, тип и стиль, называется стандартным (standard) или «ванильным» опционом (plain vanilla option). С развитием рынка в условия опционных контрактов стали включать дополнительные переменные в ответ на запросы покупателей, вызванные особенностями риска, который они хотели бы хеджировать опционами. Так как внебиржевой рынок опционов отличается гибкостью, то дополнительные оговорки просто отражались на величине премии, уменьшая или увеличивая её.

Особо удачные изобретения стали предлагаться на рынке в массовом порядке. Так возникли нестандартные (non-standard) или экзотические опционы (exotic options или просто exotics). Временем появления рынка экзотических опционов считается конец 80-х годов.

К экзотическим относят

- Азиатский опцион

- Барьерный опцион

- Бинарный опцион

- Диапазонный опцион

- Сложный опцион

- Свопцион

Литература

- Джон К. Халл<span title=»Статья «Халл, Джон К.» в русском разделе отсутствует»>ru</span>en. Опционы, фьючерсы и другие производные финансовые инструменты, 8-е издание = Options, Futures, and Other Derivatives, 8th Edition. — М.: «Вильямс», 2013. — 1072 с. — ISBN 978-5-8459-1815-4.

- Майкл С. Томсетт. Торговля опционами = Getting Started in Options. — М.: «Альпина», 2001. — 360 с. — ISBN 5-89684-016-0.

- Лоренс Дж. МакМиллан. МакМиллан об опционах = McMillan on Options. — М.: ИК «Аналитика», 2002. — 442 с. — ISBN 5-93855-026-2.

- Деривативы: Курс для начинающих = An Introduction to Derivatives. — М.: «Альпина Паблишер», 2009. — 208 с. — (Серия «Reuters для финансистов»). — ISBN 978-5-9614-1092-1.

- Иен Айвори, Антон Рогоза. Использование английского права в российских сделках = Use of English law in Russian Transactions. — М.: «Альпина Паблишер», 2011. — 136 с. — (Библиотека компании «Goltsblat BLP»). — ISBN 978-5-9614-1518-6.

- Саймон Вайн. Опционы. Полный курс для профессионалов. — М.: Альпина Паблишер, 2008. — 466 с. — ISBN 978-5-9614-0855-3.

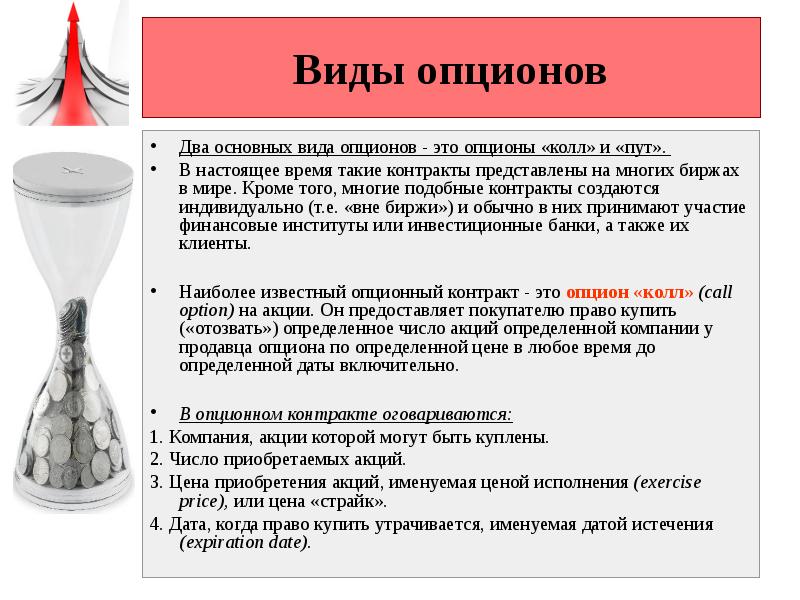

Виды опционов

Необходимо учитывать основную особенность этого торгового инструмента. Когда нужно его купить, то приобретают опцион «колл», а при продаже – «пут». Иначе говоря, здесь постоянно надо покупать, и речь о продаже вообще не стоит, независимо от направления движения цены.

Руководствуясь этим, можно выделить на рынке четырёх основных участников:

- Покупатели «колл».

- Продавцы «колл».

- Покупатели «пут».

- Продавцы «пут».

Выступают в качестве продавцов крупные участники рынка, имеющие возможность ничем не ограничивать собственные убытки, в связи с чем их практически невозможно переиграть. Разбирая, какие бывают виды опционов, нельзя не упомянуть про европейские и американские контракты. Американские опционы могут исполняться когда угодно, а европейские контракты – только после того, как их срок действия истечёт. Преимущественно на биржах практикуется оборот американских опционов. Чтобы сильно не вдаваться в специфику этого рынка на начальном этапе обучения, определим несколько основных аспектов, необходимых для начинающих трейдеров:

- высокие риски;

- потенциально большие прибыли;

- торговля ведётся против маркет-мейкера.

Что такое опционное соглашение

Это еще одна договорная модель, при которой факт исполнения обязательства ставится в зависимость от наличия соответствующего требования, направляемого другой стороной (ст. 429.3 ГК РФ). Таким договором может быть установлено, что требование автоматически считается предъявленным при наступлении определенных обстоятельств.

Образец опционного договора должен включать и условие о сроке направления требования. Если он пройдет, а требование об исполнении обязательства так и не будет направлено, то договор считается прекращенным.

Опционный договор не представляет собой отдельный вид договора. На его основе может быть оформлена любая сделка: купли-продажи, аренды, поставки и др.

Примером опционного договора может быть договор купли-продажи квартиры, при котором срок представления требования о проведении госрегистрации перехода права равен 1 году с момента подписания самого договора. Если это время будет пропущено стороной, то вторая возвращает ей стоимость квартиры по договору, но опционную премию оставляет себе и т. д.

Аналогичный случай, но в отношении выкупа доли ООО — постановление 9-го ААС от 24.11.2014 по делу № А40-9569/2014 (в данном примере суд опять же не разделил понятия опциона и опционного договора).

ВАЖНО! К частным случаям опционных договоров также относятся соглашения, предусматривающие следующие обязанности стороны в случае представления другой стороной соответствующего требования (см. п

2 указания ЦБ РФ от 16.02.2015 № 3565-У):

- уплатить денежные суммы в зависимости от перемен цен базисных активов или наступления обстоятельства, определяемого как базисный актив;

- приобрести или реализовать ценные бумаги, валюту или товар, являющиеся базисным активом;

- заключить договор, выступающий производным финансовым инструментом и составляющий базисный актив.

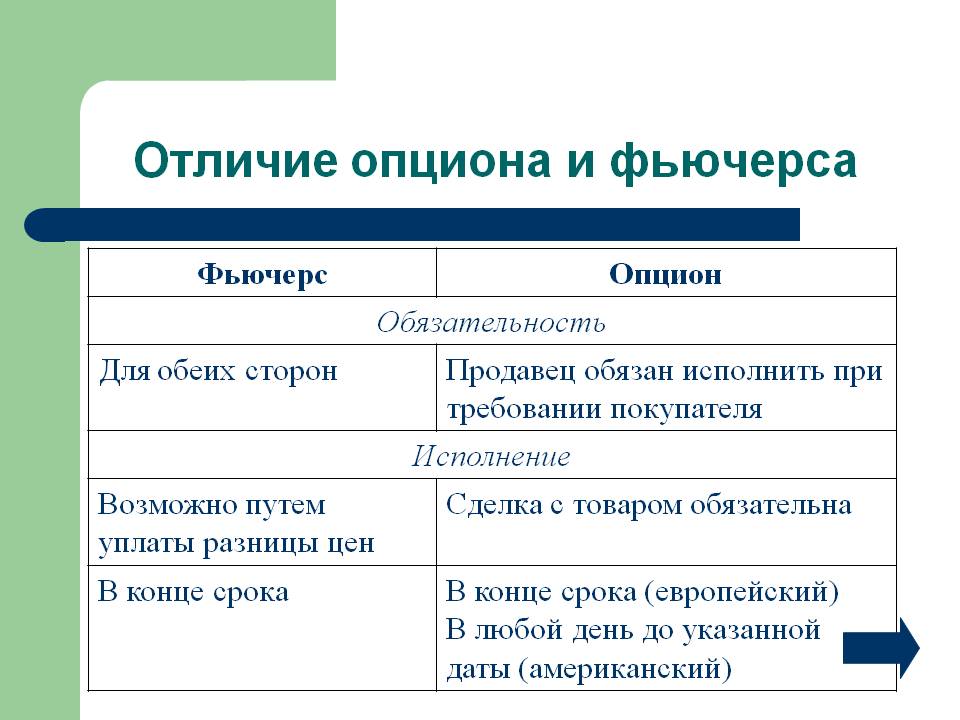

Чем опцион отличается от фьючерса?

Как и опционы, фьючерсы представляют собой одну из разновидностей биржевых контрактов. Смысл фьючерсконого контракта заключается в том, что с его помощью тоже можно совершать торговые сделки с теми или иными активами. Причем ни одна из сторон, заключивших фьючерсное соглашение, никаких дополнительных платежей друг друг не делает, за исключением стоимости продаваемых активов.

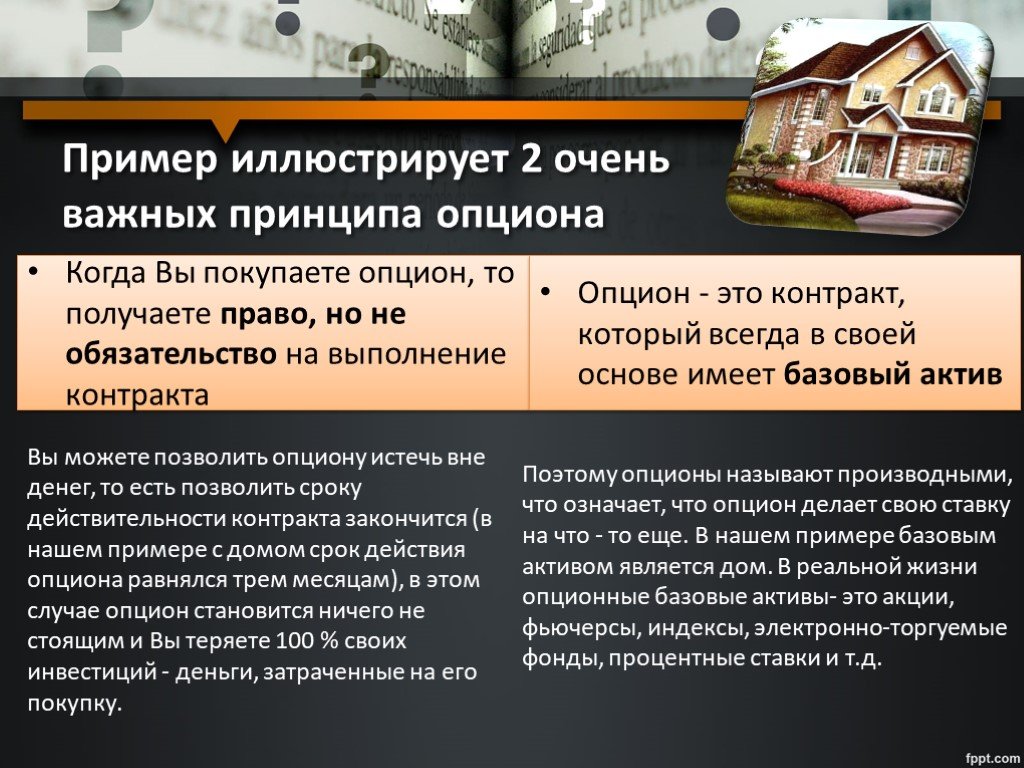

Однако между фьючерсами и опционами существует решающее отличие. Данное отличие касается обязательств контрагентов касательно исполнения заключенного соглашения. Если фьючерсный контракт подразумевает его исполнение в обязательном порядке, то владелец опциона такими обязательствами не связан.

В зависимости от своей заинтересованности в совершении сделки, владелец опциона имеет право как совершить ее на оговоренных в контракте условиях, так и отказаться от подобного действия, если в данных условиях оно ему не покажется выгодным.

Использовать вариант с покупкой опционных контрактов разных типов по сделкам с одним и тем же активом далеко не всегда выгодно, поскольку в этом случае трейдер будет обязан выплатить комиссию по обеим операциям. Фьючерс же предполагает взимание комиссии лишь единожды.

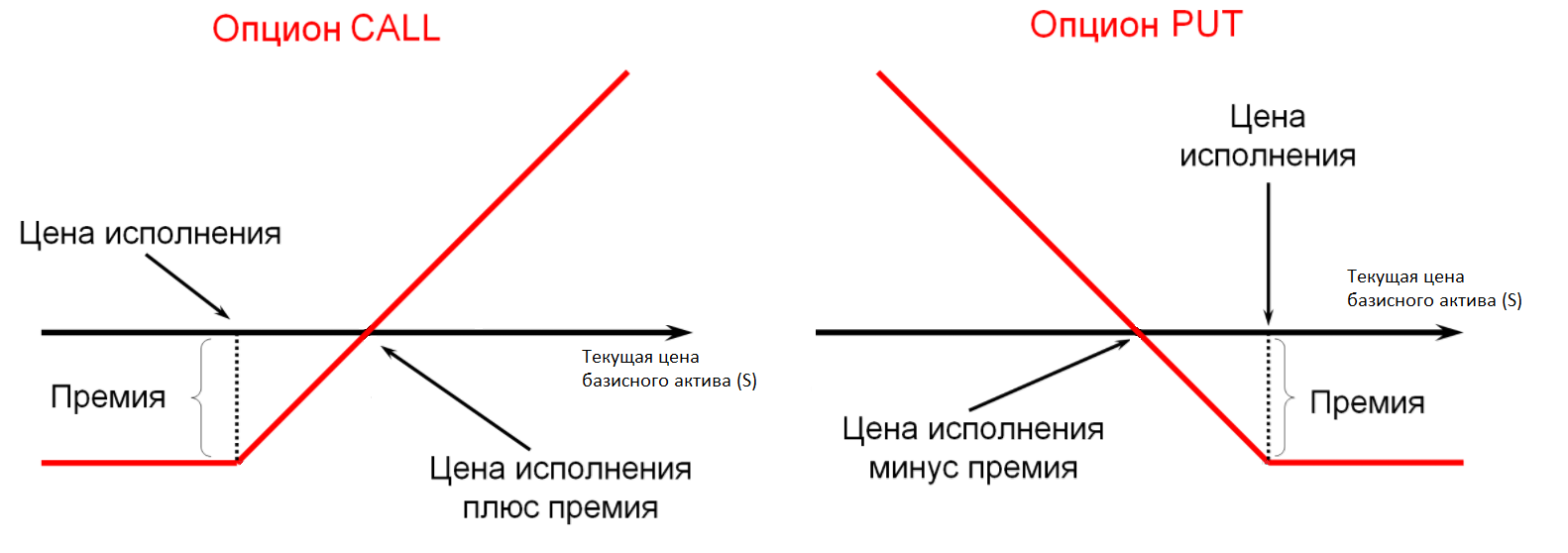

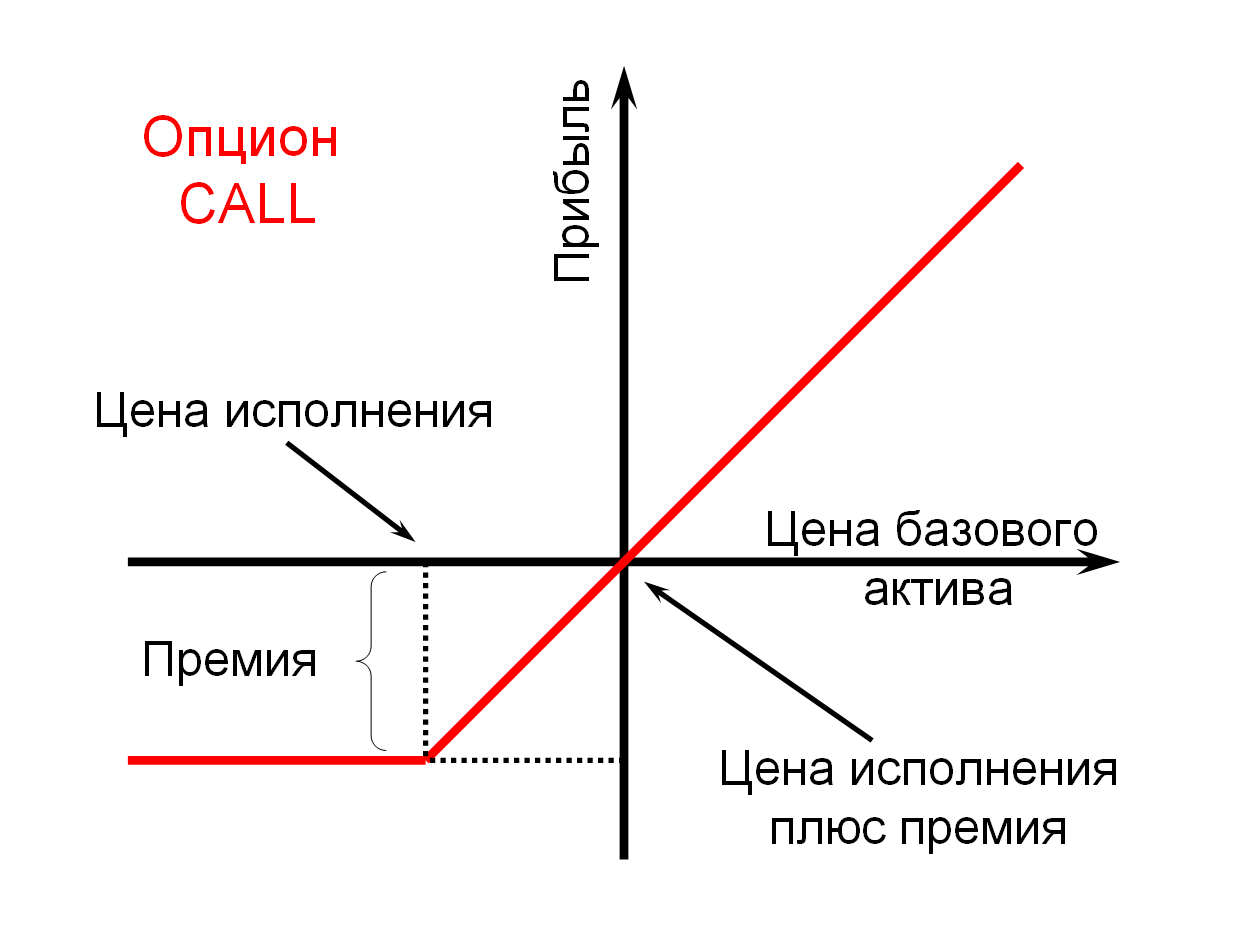

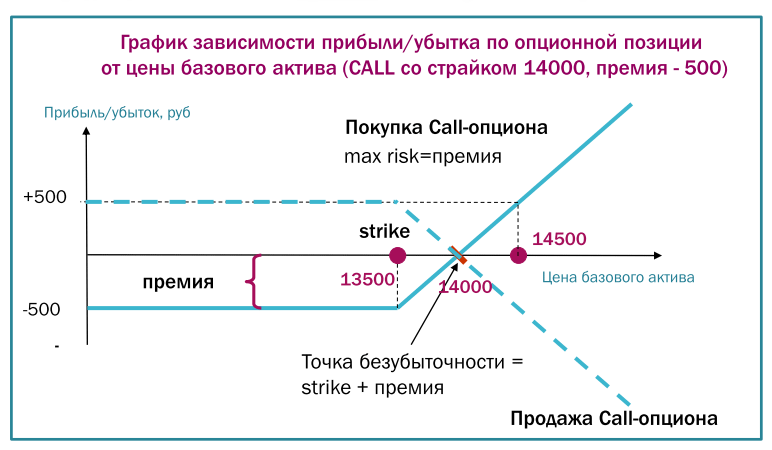

Премия опциона

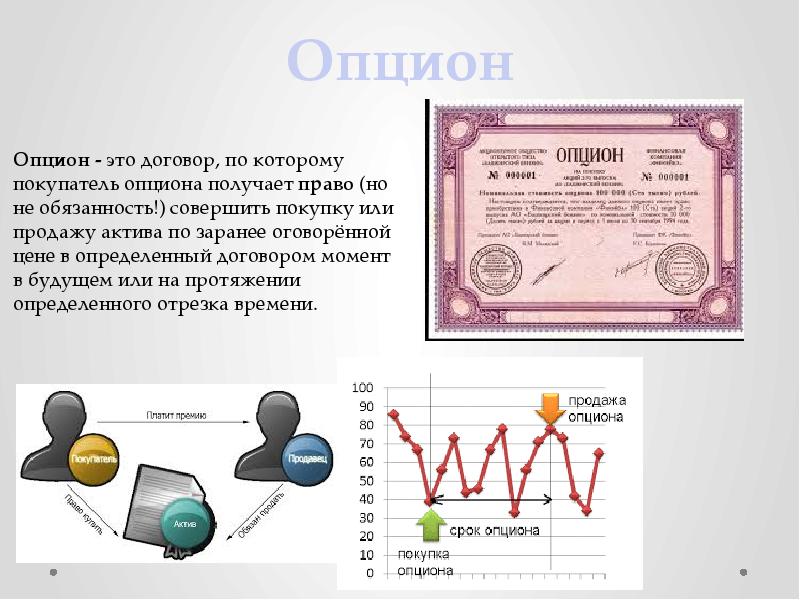

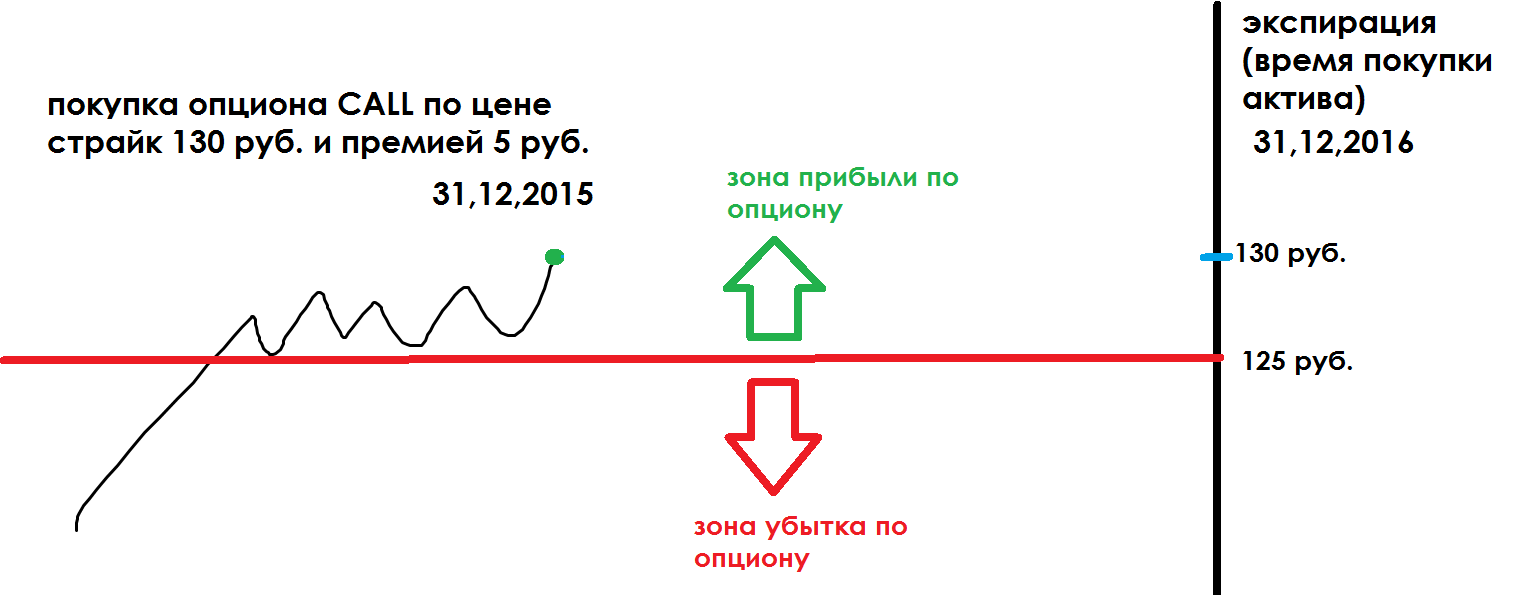

Премия опциона — это сумма денег, уплачиваемая покупателем опциона продавцу при заключении опционного контракта. По экономической сути премия является платой за право заключить сделку в будущем.

Часто, говоря «цена опциона», подразумевают премию по опциону. Премия биржевого опциона является котировкой по нему.

Величина премии, обычно, устанавливается в результате выравнивания спроса и предложения на рынке между покупателями и продавцами опционов. Кроме этого, существуют математические модели, позволяющие вычислить премию на основе текущей стоимости базового актива и его стохастических свойств (волатильности, доходности, и т. д.). Вычисляемая таким образом премия называется теоретической ценой опциона. Как правило, она вычисляется организатором торгов или брокером и доступна вместе с котировочной информацией во время торгов.

Спецификация опциона

Рассмотрим пример реального опциона на Московской бирже:

Краткое наименование контракта включает буквенный код базового актива (акции Аэрофлота, ALFT) и дату исполнения (19 июня). Контракт заканчивается на СА6500. «С» означает call, «A» — американский. 6500 рублей — цена страйк, о которой ниже.

Цена страйк. Страйк в спецификации изменяется для выбора опционного контракта: разный страйк — разный опцион. Можно выбрать из предложенного списка опцион с одними и теми же условиями, но разным страйком. Интервал страйков у каждого опциона свой, но, как правило, он достаточно большой — минимум и максимум могут отличаться в несколько раз. Это обеспечивает лучшую ликвидность, причем выбрать себе опцион с подходящим страйком может и покупатель, и продавец.

Категория — американский опцион, исполняемый по желанию держателя в любой момент до срока его окончания. Т.е. держателю не нужно дожидаться 19 июня, если в силу текущей рыночной ситуации опцион показывает хорошую прибыль.

Тип расчетов: маржируемый. Маржируемый — это особый тип опционов, обращающихся на Московской бирже. Их суть в том, что вместо уплаты премии, как в нормальном опционе, на счетах резервируется гарантийное обеспечение (как у фьючерсов), а после закрытия позиции просто рассчитывается вариационная маржа. Так, по страйку 7500 гарантийное обеспечение покупателя 1629,42 руб, продавца — 1679,3 руб.

Лот = 1 фьючерс. Фьючерс AFLT-6.19 состоит из 100 акций Аэрофлота при текущей цене 9624 рубля на 06.06.2019 г. Таким образом, если страйк был 6500, то реализовав опцион по этой цене сегодня можно получить очень неплохую прибыль. Выигрыш получился из-за резкого роста цены с последнего дня мая: за 4 дня акции поднялись примерно с 90 до 97 рублей.

Ценой маржируемого опциона является его премия, которая обычно заметно меньше страйка. Премия не является константой, так что не стоит в спецификации, и возрастает в периоды волатильности рынка. У опциона пут на индекс РТС со страйком в 110 000 стоит последняя цена 350, но в стакане всего по 4 предложения на покупку и на продажу, с разлётом ордеров от 50 до 900. Обозначения кодов опционов прописаны здесь: https://www.moex.com/a214.

На зарубежных биржах со стороны покупателя перечисляется премия, которую сразу же получает подписчик, а со стороны продавца резервируется гарантийное обеспечение. Эта же система ранее была и на Московской бирже. На внебиржевом рынке всё строится на договорных отношениях и документальном оформлении, что ещё больше увеличивает риск по сделкам.

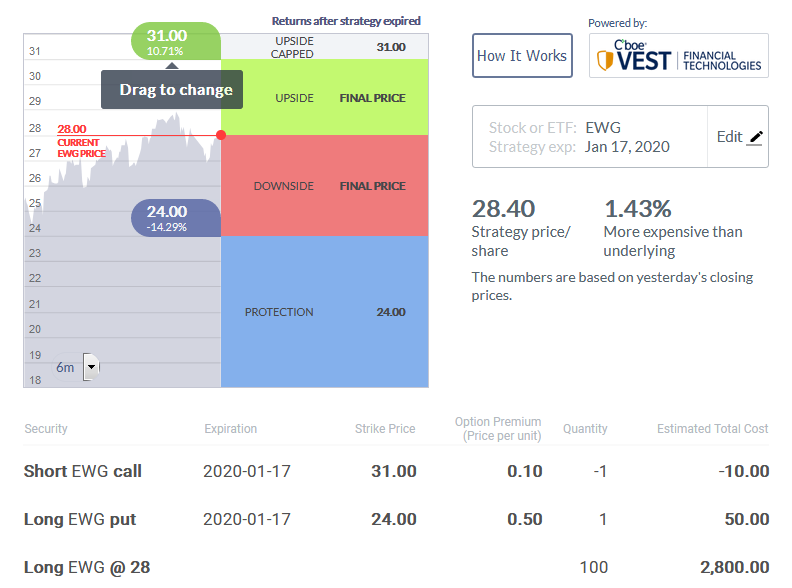

А вот пример опциона на чикагской бирже. Базовый (отслеживаемый) актив здесь фонд EWG, который отображает индекс главных акций Германии. Что мы видим? Во-первых, текущую на июнь 2019 года цену фонда 28$. Во-вторых, предложения двух опционов со страйком в 31 и 24 доллара. Первый выше текущей цены на 10.71%, второй ниже ее на 14.29%.

Премия (цена опциона) на одну акцию EWG составляет 0.1 и 0.5 доллара. Опцион содержит 100 акций, так что указанные суммы умножаются на 100. Короткий колл предполагает прибыль в размере премии, если цена фонда к началу 2020 года будет ниже 31 $, а длинный пут даст убыток, если фонд будет стоить выше 24 $. Текущая цена 28, так что первый опцион «в деньгах», а второй «вне денег». Это логично, так как во втором случае прибыль держателя опциона пут неограничена, и это компенсируется необходимостью дополнительного движения цены. А вот продавец опциона колл может получить только небольшую премию — поэтому имеет преимущество в цене.

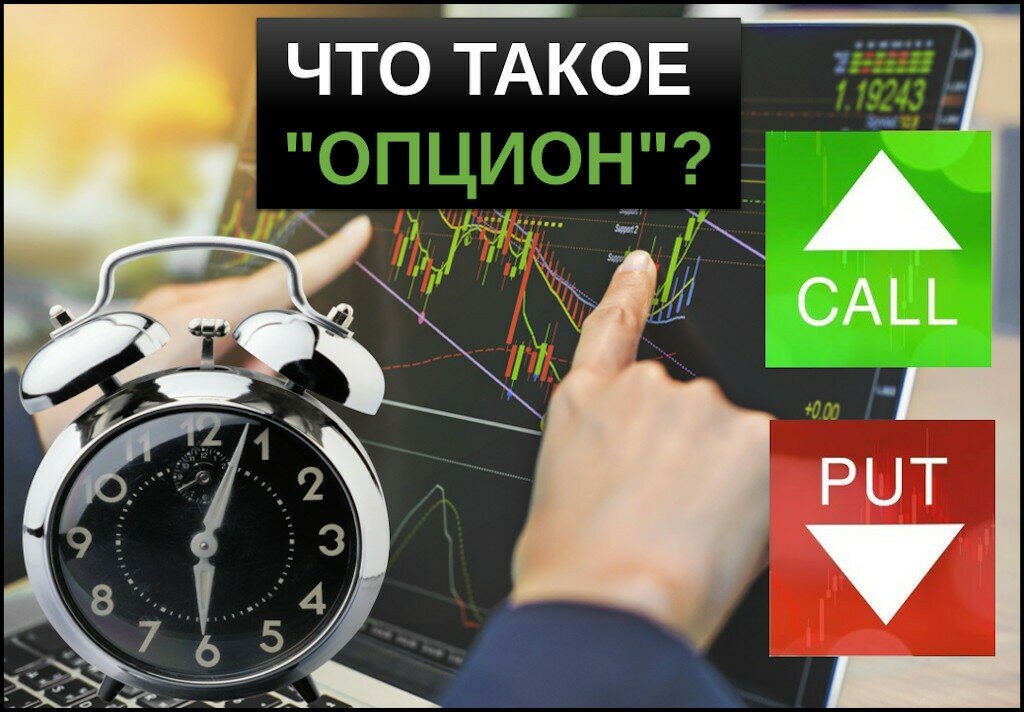

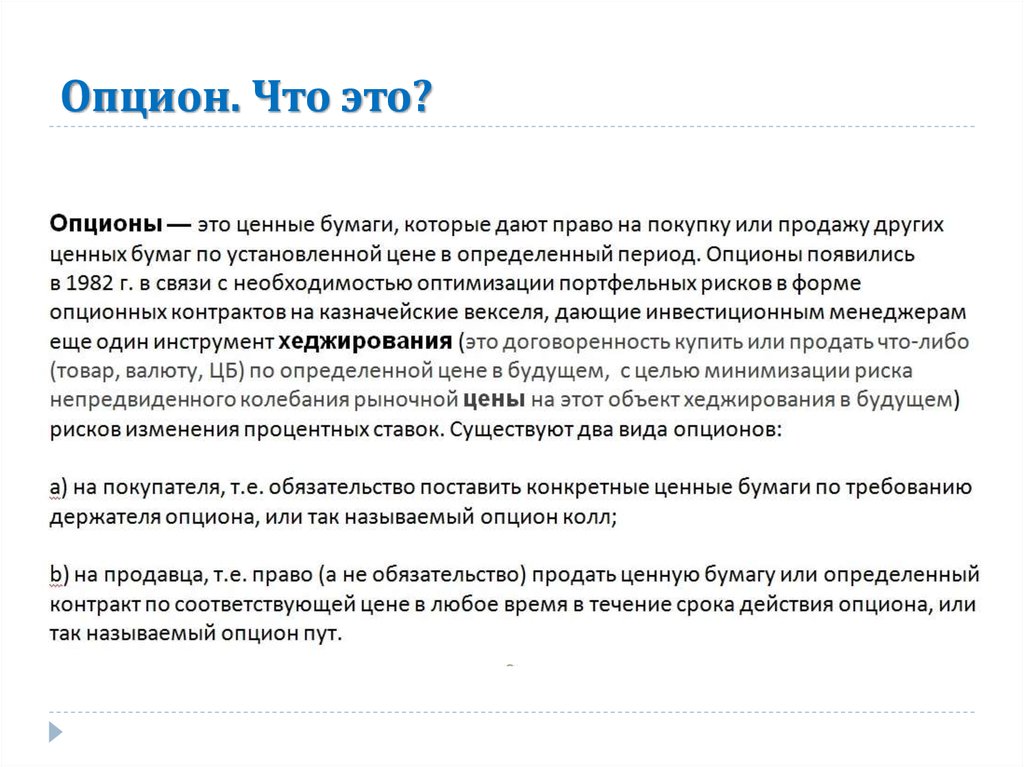

Тип опциона

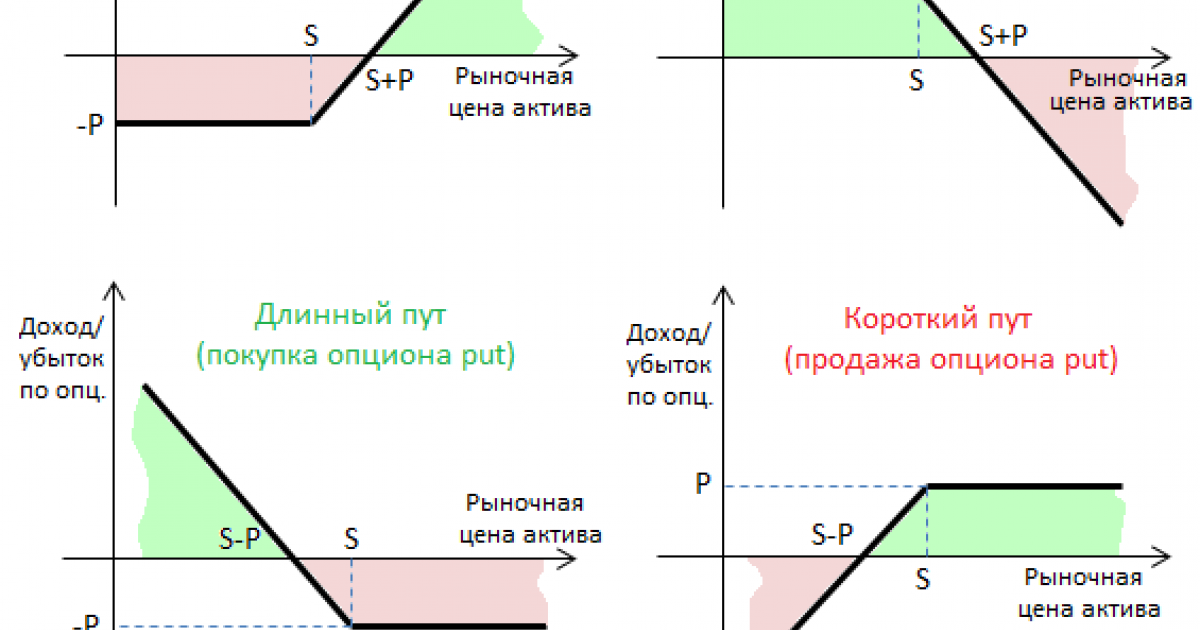

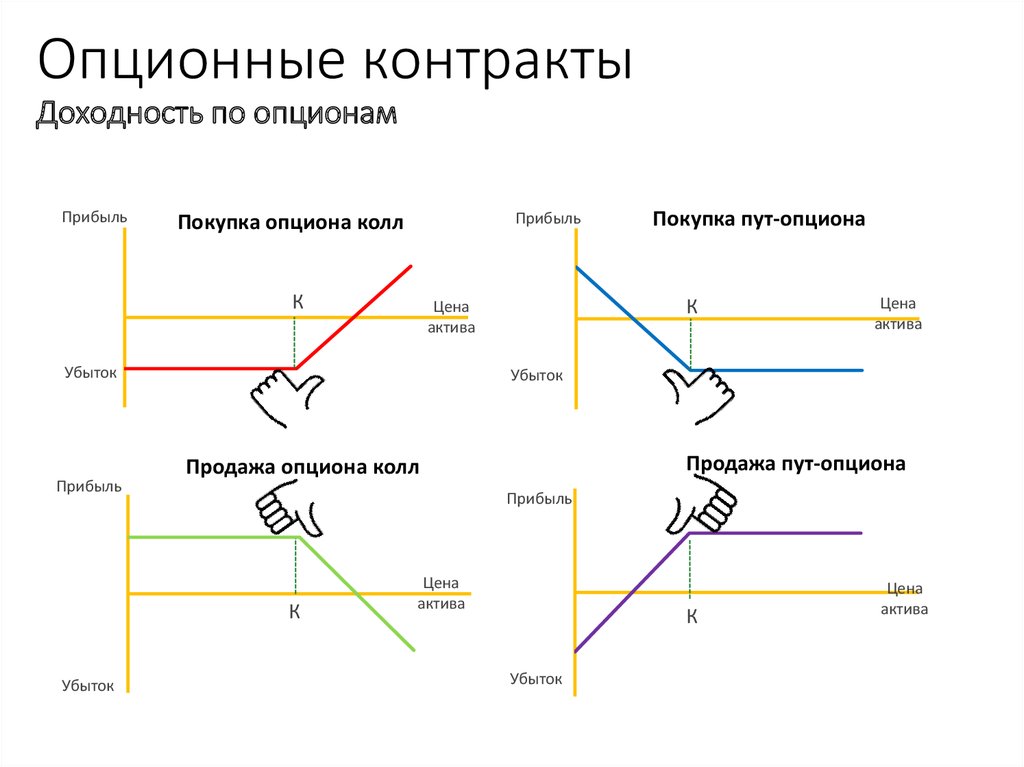

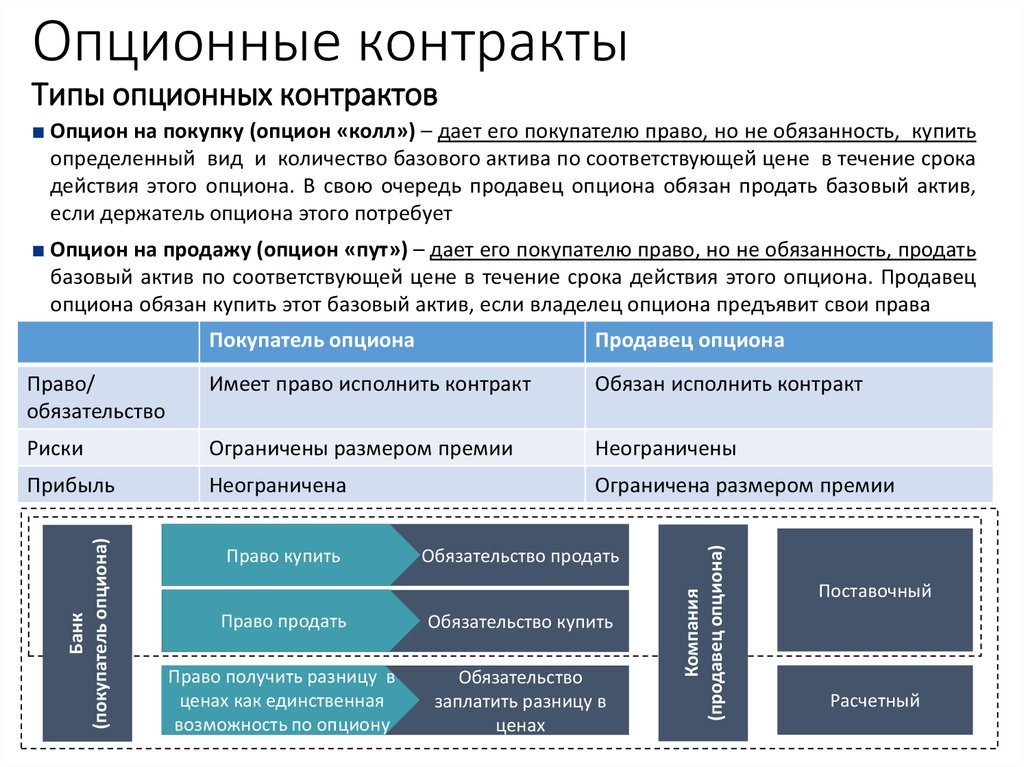

Опцион может быть на покупку или продажу базового актива.

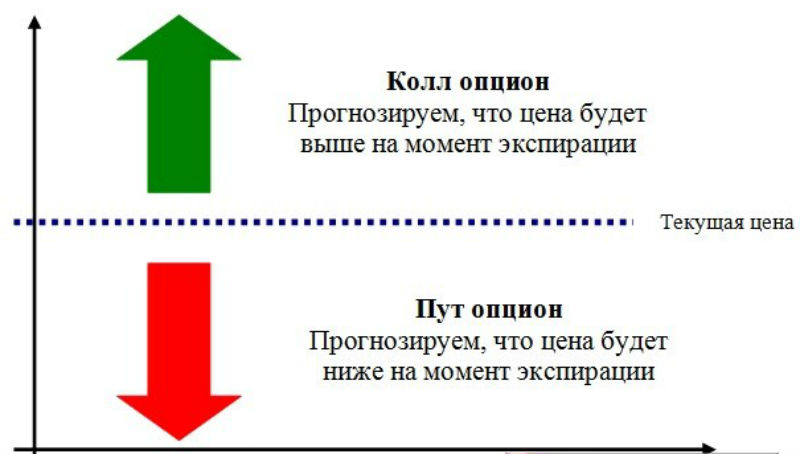

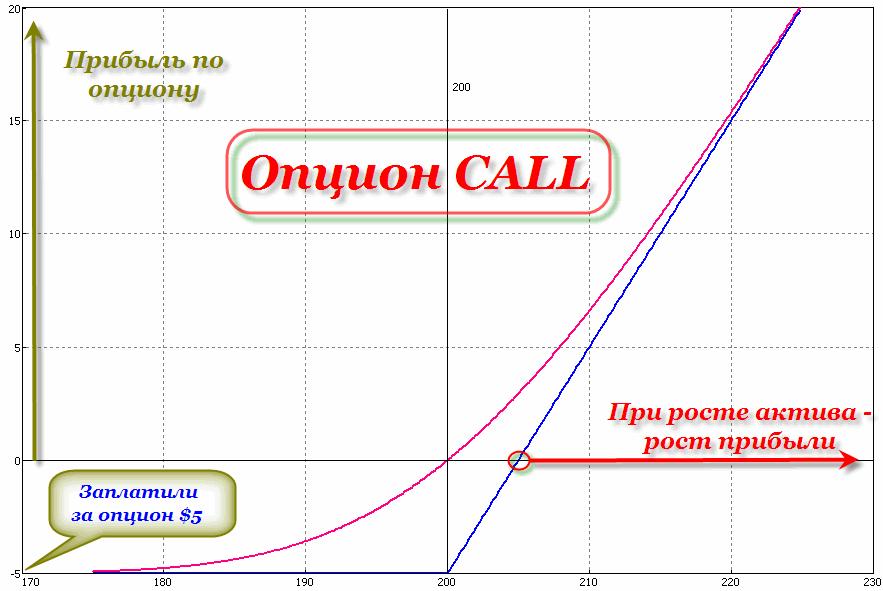

Опцион колл — опцион на покупку. Предоставляет покупателю опциона право купить базовый актив по фиксированной цене.

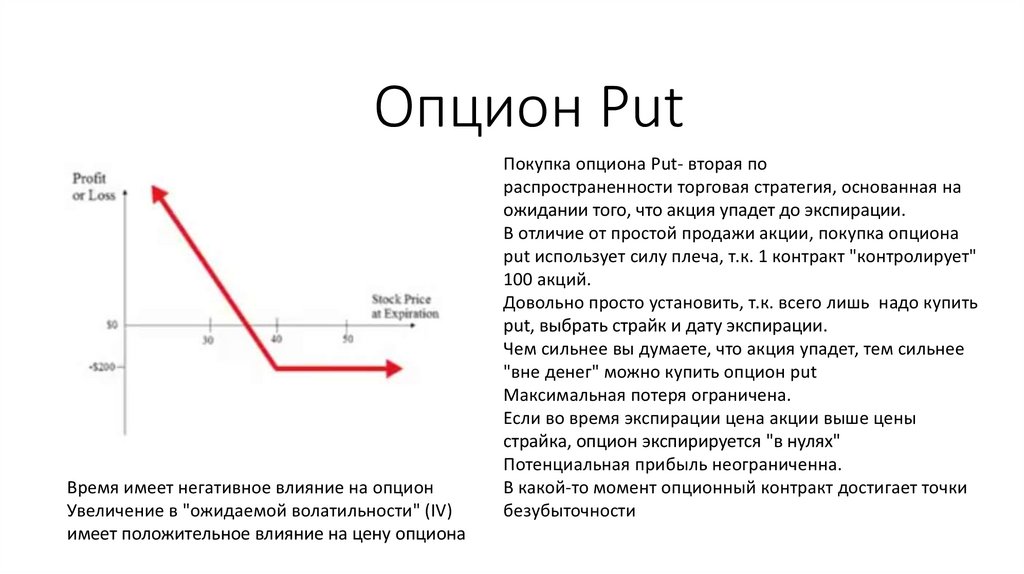

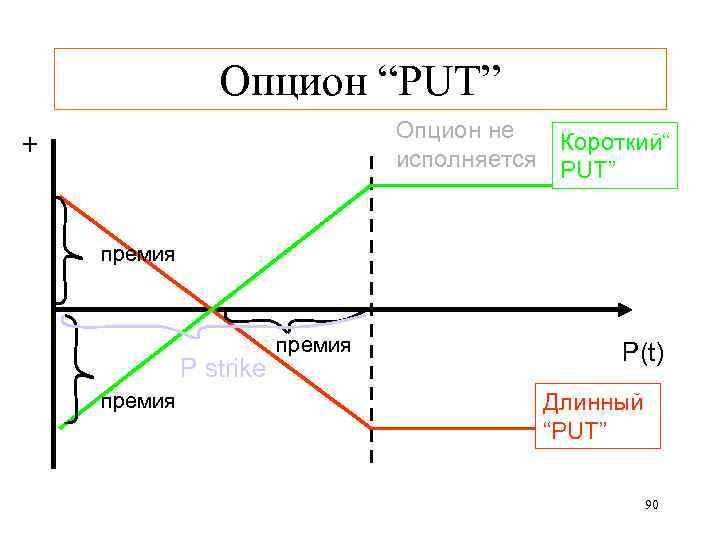

Опцион пут — опцион на продажу. Предоставляет покупателю опциона право продать базовый актив по фиксированной цене.

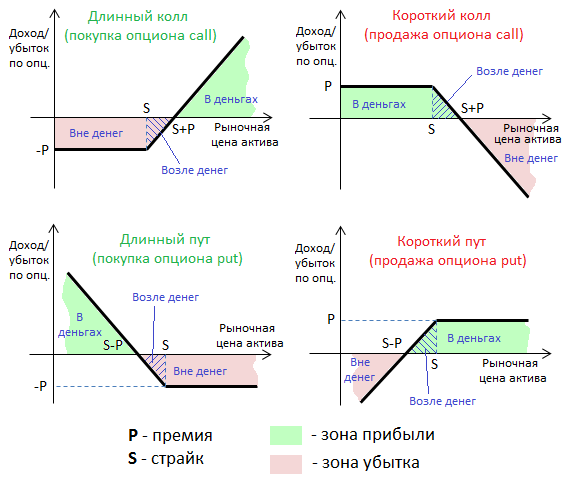

Соответственно возможны четыре вида сделок с опционами:

- купить Опцион колл

- выписать (продать) Опцион колл

- купить Опцион пут

- выписать (продать) Опцион пут

Правовой аспект

Английское право

Английское право полностью признаёт опционы «пут» и «колл». Их часто используют при создании совместных предприятий, в сделках слияний и поглощений, для обеспечения стратегии выхода из проекта, для защиты прав при нарушении условий акционерных соглашений.

Российское право

С 1 июня 2015 года в Гражданском кодексе РФ появились два новых вида договоров: опцион на заключение договора и опционный договор.

В силу соглашения о предоставлении опциона на заключение договора (опцион на заключение договора) одна сторона посредством безотзывной оферты предоставляет другой стороне право заключить один или несколько договоров на условиях, предусмотренных опционом. Опцион на заключение договора предоставляется за плату или другое встречное предоставление, если иное не предусмотрено соглашением, в том числе заключенным между коммерческими организациями. Другая сторона вправе заключить договор путем акцепта такой оферты в порядке, в сроки и на условиях, которые предусмотрены опционом.

Опционный договор предусматривает закрепление за стороной по сделке права требования в установленный договором срок от другой стороны совершения предусмотренных опционным договором действий (в том числе уплатить денежные средства, передать или принять имущество), и при этом, если управомоченная сторона не заявит требование в указанный срок, право требования (опционный договор) прекращает своё действие.

До 1 июня 2015 года опционы закреплялись в российском праве на уровне судебной практики.

Премия опциона

Премия опциона — это сумма денег, уплачиваемая покупателем опциона продавцу при заключении опционного контракта. По экономической сути премия является платой за право заключить сделку в будущем.

Часто, говоря «цена опциона», подразумевают премию по опциону. Премия биржевого опциона является котировкой по нему.

Величина премии, обычно, устанавливается в результате выравнивания спроса и предложения на рынке между покупателями и продавцами опционов. Кроме этого, существуют математические модели, позволяющие вычислить премию на основе текущей стоимости базового актива и его стохастических свойств (волатильности, доходности, и т. д.). Вычисляемая таким образом премия называется теоретической ценой опциона. Как правило, она вычисляется организатором торгов или брокером и доступна вместе с котировочной информацией во время торгов.

Биржевые и внебиржевые опционы

Биржевые опционы являются стандартными биржевыми контрактами, и их обращение аналогично фьючерсам (фьючерсным контрактам). Для таких опционов биржей устанавливается спецификация контракта. При заключении сделок участниками торгов оговаривается только величина премии по опциону, все остальные параметры и стандарты установлены биржей. Публикуемой биржей котировкой по опциону является средняя величина премии по данному опциону за день.

С точки зрения биржевой торговли опционы с разными ценами или датами исполнения считаются разными контрактами.

По биржевым опционам клиринговой палатой ведётся учёт позиций участников по каждому опционному контракту. То есть участник торгов может купить один контракт, и если он продаёт аналогичный контракт, то его позиция закрывается. Расчётная палата биржи является противоположной стороной сделки для каждой стороны опционного контракта. По биржевым опционам существует также механизм взимания маржевых сборов (обычно уплачивается только продавцом опциона).

Внебиржевые опционы не стандартизированные — в отличие от биржевых, они заключаются на произвольных условиях, которые оговаривают участники при заключении сделки. Технология заключения аналогична форвардным контрактам. Сейчас основными покупателями внебиржевого рынка являются крупные финансовые институты, которым необходимо хеджировать свои портфели и открытые позиции. Им могут быть нужны даты истечения, отличные от стандартных. Основными продавцами внебиржевых опционов являются в основном крупные инвестиционные компании.

Биржи предпринимают попытки сместить внебиржевую торговлю на биржевое рыночное пространство. Появились FLEX-опционы, условия по которым позволяют варьировать даты истечения и страйк-цены.

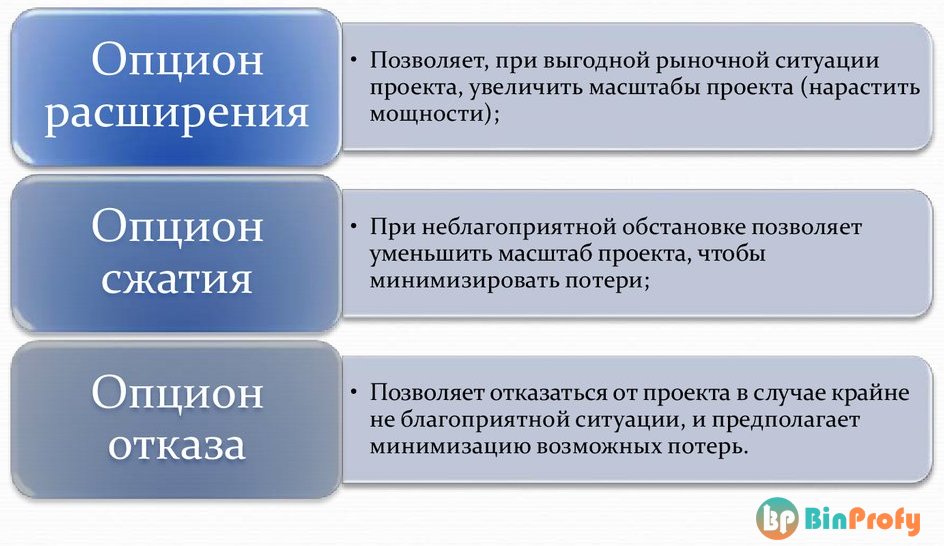

Экономим время

Как видите, опционы открывают много возможностей: возможности в спекуляциях, возможности страхования, возможности получения дополнительного дохода. И они особенно полезны на волатильном рынке.

Так почему же опционы так часто считают более опасными, чем акции? Отличие в том, что опционы подвержены влиянию времени. Поскольку они часто истекают, ничего не стоящие, вы можете легко потерять все свои инвестиции.

Сохранение капитала является столь же важным, как и увеличение от долгосрочных инвестиций. Несомненно, каждый инвестор предпочел бы иметь последовательную прибыль все время, но развитие событий вне вашего контроля, и они могут вызвать временное снижение стоимости ваших инвестиций. Прежде, чем вы войдёте в рынок, удостоверьтесь, что всегда знаете возможные потери так же, как и потенциальную выгоду, и будьте готовы принять потерю, если это действительно происходит. Опытные торговцы, которые являются успешными из года в год, подтвердят вам, что управление риском — это ключ к долгосрочной доходности, особенно если ограничивая возможные потери для каждой торговли к определенному (терпимому) проценту от вашего торгового счета. Не торопитесь при выборе опционной стратегии; удостоверьтесь, что вы полностью понимаете любую стратегию, которую используете. Учебная торговля является одним из способов приобретения опыта в том, как опционы себя ведут. Как только вы овладеете понятиями и стратегиями, вы, несомненно, преуспеете и в опционной торговле.

Виды опционов

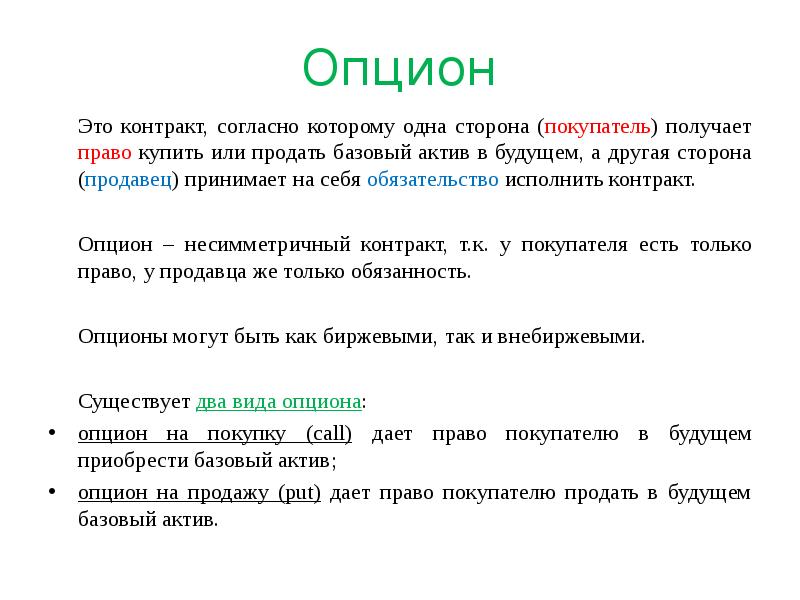

Существует два типа опционов:

- Опцион call. Контракт на покупку. Его заключение даёт держателю право приобрести актив по оговоренной в контракте цене в определённый момент времени будущего, а продавца обязует продать базовый актив по данной цене.

- Опцион put. Контракт на продажу. Он даёт держателю право продать актив по обозначенной в контракте цене в будущем, а продавца обязывает купить его.

Помимо основной, существует также большое количество классификаций опционов по различным признакам. По дате исполнения такие контракты можно разделить на:

- Американский. Этот опцион может быть исполнен по желанию держателя в любой момент до срока его окончания.

- Европейский. Этот вид контрактов исполняется исключительно в день его окончания – в дату экспирации. Нередко возникает путаница между этими понятиями: дата экспирации – это день окончания срока контракта, а дата исполнения – это день, когда происходит покупка или продажа актива, являющегося его предметом. У европейского опциона эти даты совпадают, а у американского и бермудского – не всегда.

- Бермудский. Достаточно специфический опцион, исполнение которого может происходить только в обозначенные периоды времени до даты экспирации.

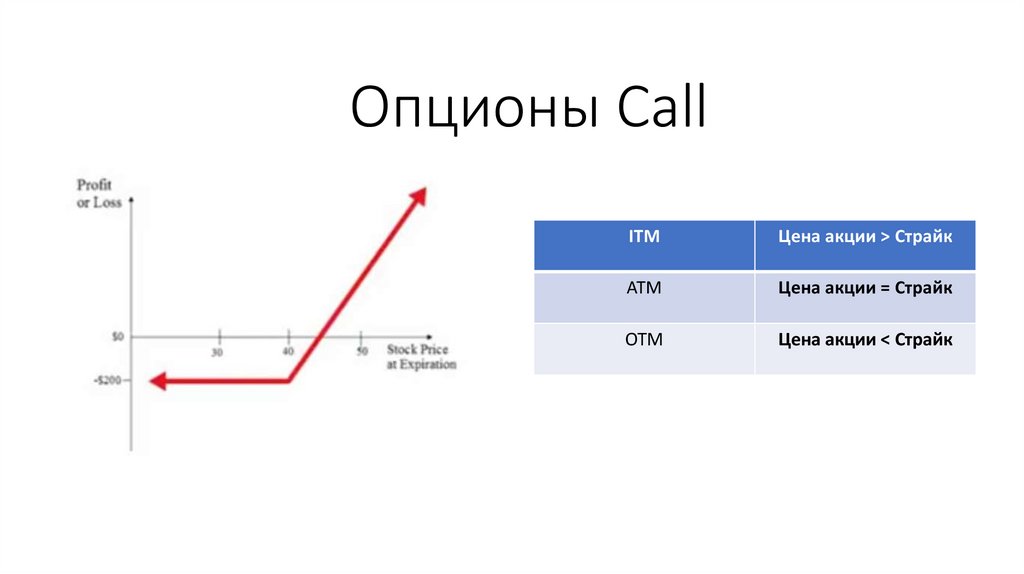

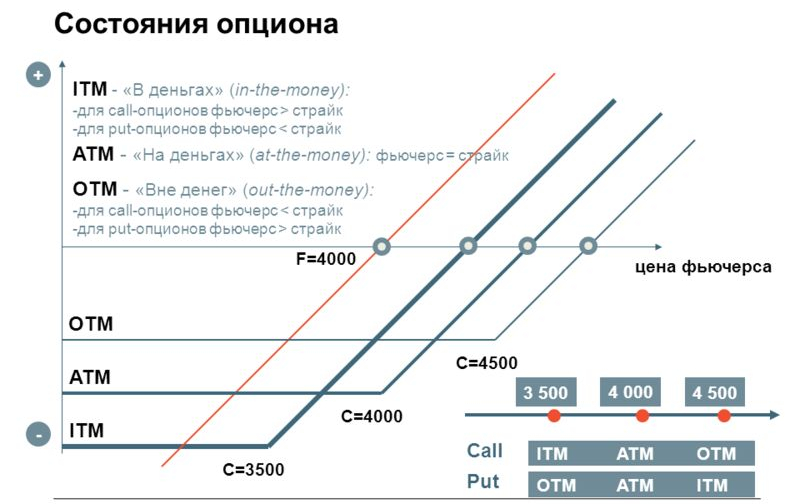

Следующая классификация, в большинстве случаев, вызывает наибольшее количество вопросов со стороны начинающих трейдеров. В зависимости от соотношения спот цены базисного актива и цены исполнения опциона контракты можно подразделить на:

- In the money. Опцион «в деньгах». У такого контракта при покупке уже существует некоторый заложенный размер прибыли. Опцион кол относится к этой категории, если его спот цена выше страйка, а опцион пут наоборот – если его рыночная цена ниже цены исполнения.

- On the money. Опцион «возле денег» (дословно «на деньгах»). На конкретный момент времени в период действия контракта у него отсутствуют и прибыль, и убыток, то есть рыночная цена базисного актива равна страйку. Это правило справедливо и для колла, и для пута.

- Out of money. Опцион «вне денег». На момент времени покупка контракта несёт в себе убыток. Для опциона колл это условие соблюдается, когда рыночная цена ниже страйка, а для пута – наоборот.

Более наглядно эта классификация представлена в таблице ниже, где X – это спот цена, а S – страйк.

S > X |

||

S > X |

Наиболее активно торгуются, как правило, опционы «возле денег», поскольку их так называемая внутренняя стоимость равна нулю. Важнейшим нюансом в данном случае является тот факт, что цена исполнения для каждого конкретного опциона является фиксированным значением, в то время как спот цена для конкретного контракта может изменяться со временем, поскольку рыночная цена базисного актива также не стоит на месте. Соответственно, приобретая опцион колл «вне денег» инвестор не соглашается с его заведомой убыточностью, а напротив, ожидает роста спот цены базисного актива и превращения его в опцион «в деньгах» к моменту его исполнения.

Таким образом, в разные периоды времени, в зависимости от изменения рыночной цены базисного актива, один и тот же опцион может пройти через все три вышеописанных категории, а при высокой волатильности – и не по одному разу. На Московской бирже можно встретить опционы со сроком обращения от недели до полугода, наиболее популярны месячные и квартальные. Следовательно, срок обращения опционов в среднем короче, чем у фьючерсов — у последних он может составлять до двух лет.

Экзотические опционы

Опционный контракт, при заключении которого оговаривается вид базисного актива, объём контракта, цена покупки или продажи, тип и стиль, называется стандартным (standard) или «ванильным» опционом (plain vanilla option). С развитием рынка в условия опционных контрактов стали включать дополнительные переменные в ответ на запросы покупателей, вызванные особенностями риска, который они хотели бы хеджировать опционами. Так как внебиржевой рынок опционов отличается гибкостью, то дополнительные оговорки просто отражались на величине премии, уменьшая или увеличивая её.

Особо удачные изобретения стали предлагаться на рынке в массовом порядке. Так возникли нестандартные (non-standard) или экзотические опционы (exotic options или просто exotics). Временем появления рынка экзотических опционов считается конец 80-х годов.

К экзотическим относят

- Азиатский опцион

- Барьерный опцион

- Бинарный опцион

- Диапазонный опцион

- Сложный опцион

- Свопцион

Как заключается сделка с бинарным опционом

Рассмотрим принцип заключения сделки с бинарным опционом на примере валютной пары «евро-доллар». Если проанализировать 5-минутный график, представленный ниже на рисунке, мы увидим, что ситуация может развиваться в двух направлениях – либо цена вырастет, когда выйдет за определенный диапазон или после отскока от верхней границы, либо упадет от таких же движений.

При этом размер полученной прибыли не зависит от того, на сколько пунктов передвинулась цена, а именно от объема сделки – какая была начальная ставка и указанный брокером процент доходности. Вы могли купить контракт за 100 долларов с 80-процентной доходностью, следовательно на момент экспирации вы сможете получить прибыль в размере 80-ти долларов. если бы прогноз не оправдался, вы бы просто потеряли 100 долларов – ваш убыток.

Для прогнозирования движения цены вниз покупается опцион Put (Вниз).

Преимущества бинарных опционов как финансового инструмента трейдера

- доступна торговля теми же активами, которые актуальны для рынка Форекс или фондовых площадок;

- анализ проводится на базе фундаментальных и технических факторов;

- актуально применять популярные торговые стратегии.

При этом есть уникальные особенности, выделяющие бинарный трейдинг на фоне остальных направлений:

высокий уровень доходности в расчете на одну операцию – можно зарабатывать от 70-ти до 95-ти процентов; возможность входить в рынок с минимальный стартовым капиталом – покупка контрактов доступна от 5-10 долларов; все риски определены заранее – вы знаете процент прибыли и сумму инвестиции, поэтому можете распределить свои деньги и избежать непредвиденных убытков; отсутствует спред – чаще всего торговля бинарными опционами не предусматривает спред, что является еще одним преимуществом для трейдера; техническая простота – анализ рынка нужен всегда, но он не такой глубокий и скрупулезный, как это важно для Форекса, поэтому вы тратите меньше времени на изучение факторов и принятие торговых решений

Основные виды контрактов для бинарного трейдинга

Чтобы понимать, какой контракт выбирать для сделок, важно различать особенности каждого из них:

- Вверх/Вниз (те самые Call и Put, рассмотренные в примере выше) – самый популярный вариант опционов, основан на прогнозе движения цены – пойдет она вверх или вниз;

- Касание (One Touch) – данный контракт нацелен на прогноз, достигнет ли график определенного уровня цены или нет. Важен сам факт касания до заданной границы канала;

- Граница (Диапазон) – при сделках с таким опционом трейдеру нужно спрогнозировать, будет ли цена в заданном коридоре или выйдет из него.

К числу экзотичных видов контрактов можно отнести такие как Спред, Лестницы и Парные опционы.

Главные правила прибыльного трейдинга бинарными опционами

- никогда не завышать риски, всегда следовать принципам мани-менеджмента и беречь свой депозит от слива. Инвестируйте в сделку столько, сколько не боитесь потерять;

- торговать исключительно по стратегии. Здесь нельзя надеяться на случай и импровизировать, ведь каждый ваш шаг должен быть продуманным заранее и в случае развития событий по одному из нескольких сценариев для каждого должна быть своя тактика;

- иметь психологическую подготовку, в частности принимать убытки как нормальное явление и не поддаваться эмоциональным срывам из-за того, что не получили прибыль.

Вывод

Бинарный трейдинг привлекает своей простотой и высокой прибыльностью, однако сопряжен с немалыми рисками. Это серьезная и ответственная работа, требующая постоянного совершенствования знаний и практического опыта. Это удобный и быстрый формат трейдинга по сравнению с Форексом, открывает широкие возможности для заработка и финансовой самореализации.

| Читайте полезные разделы сайта для успешной торговли: | |||||

Total Page Visits: 597 — Today Page Visits: 51

Биржевые и внебиржевые опционы

Биржевые опционы являются стандартными биржевыми контрактами, и их обращение аналогично фьючерсам (фьючерсным контрактам). Для таких опционов биржей устанавливается спецификация контракта. При заключении сделок участниками торгов оговаривается только величина премии по опциону, все остальные параметры и стандарты установлены биржей. Публикуемой биржей котировкой по опциону является средняя величина премии по данному опциону за день.

С точки зрения биржевой торговли опционы с разными ценами или датами исполнения считаются разными контрактами.

По биржевым опционам клиринговой палатой ведётся учёт позиций участников по каждому опционному контракту. То есть участник торгов может купить один контракт, и если он продаёт аналогичный контракт, то его позиция закрывается. Расчётная палата биржи является противоположной стороной сделки для каждой стороны опционного контракта. По биржевым опционам существует также механизм взимания маржевых сборов (обычно уплачивается только продавцом опциона).

Внебиржевые опционы не стандартизированные — в отличие от биржевых, они заключаются на произвольных условиях, которые оговаривают участники при заключении сделки. Технология заключения аналогична форвардным контрактам. Сейчас основными покупателями внебиржевого рынка являются крупные финансовые институты, которым необходимо хеджировать свои портфели и открытые позиции. Им могут быть нужны даты истечения, отличные от стандартных. Основными продавцами внебиржевых опционов являются в основном крупные инвестиционные компании.

Биржи предпринимают попытки сместить внебиржевую торговлю на биржевое рыночное пространство. Появились FLEX-опционы, условия по которым позволяют варьировать даты истечения и страйк-цены.

Классификация

Существуют следующие основные виды классификации опционных контрактов.

Биржевой контракт во многом аналогичен фьючерсному. Он всецело стандартизирован и может закрываться при помощи обратной сделки. Биржевой контракт всегда краткосрочный. Его продолжительность меньше календарного года. Чаще всего можно встретить 3-месячные периоды.

Небиржевой контракт во многом схож с форвардным. Формирование рынка небиржевых опционных контрактов производится маркетмейкерами (банками), выполняющими функции клиринговой палаты. Подобные финансовые инструменты отличаются гораздо большей рискованностью. Это связано с тем, что гарантия от рисков обеспечена исключительно банком, который является дилером, но не всем рынком, как это происходит в ситуации биржевой торговли.

Общепризнанной классификацией небиржевых контрактов является деление по признаку их длительности. Такие опционы бывают краткосрочными и долгосрочными. Краткосрочным признается контракт, срок исполнения которого не превышает 12 месяцев. Классическим примером является своп-опцион.

У долгосрочных контрактов существует еще одно деление. Они могут быть однопериодными и многопериодными. Однопериодный опционный контракт имеет единственный момент расчета, совпадающий с датой экспирации.

Многопериодный опцион отличается наличием нескольких моментов реализации. Подобный контракт на покупку или call-опцион также называют кэп; на продажу или put-опцион называют флор. Если они комбинируются между собой, то такое сочетание известно, как коллар.

Одновременно с этим существует классификация опционных контрактов согласно форме их реализации. Бывают:

- опционы, подразумевающие физическую поставку. Согласно таким договорам у покупателя появляется возможность приобрести определенное количество единиц базового актива;

- опционы, подразумевающие расчет наличными. Согласно этим договорам владелец вправе получить разницу между стоимостью базового актива на момент подписания и на дату исполнения, выраженную в какой-либо оговоренной заранее национальной валюте.

История

Опционы на товары и акции используются уже несколько столетий. В 1630-х годах во время тюльпаномании использовались фьючерсы и товарные опционы (покупатель получал право на покупку или продажу луковиц в будущем по заранее определённой цене). Опционы дали возможность выйти на рынок тюльпанов тем, у кого не хватало денег на покупку даже одной луковицы. В 1820-е годы на Лондонской фондовой бирже появились опционы на акции[источник не указан 2125 дней]. В 60-х годах в США уже существовал внебиржевой рынок опционов на товары и акции. Биржевая торговля опционами на американские акции началась в 1973 году, когда была основана Чикагская опционная биржа (CBOE).

К началу 1990-х годов на внебиржевых рынках производных инструментов формировался широкий спектр опционов, способный удовлетворить разнообразные финансовые потребности.

Ведущей площадкой по торговле опционами в России является Срочный рынок Московской Биржи.