Что такое электронные деньги

Performance Marketing основывается на четко и однозначно измеряемых параметрах Мы находим оптимальные решения в любой отрасли! Работаем над правильными KPI

Performance Marketing в Семантике

на рассылку и получи книгу в подарок!

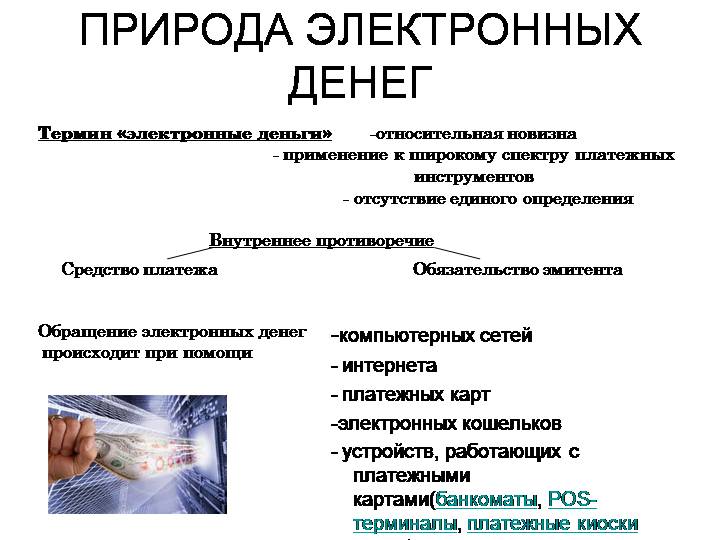

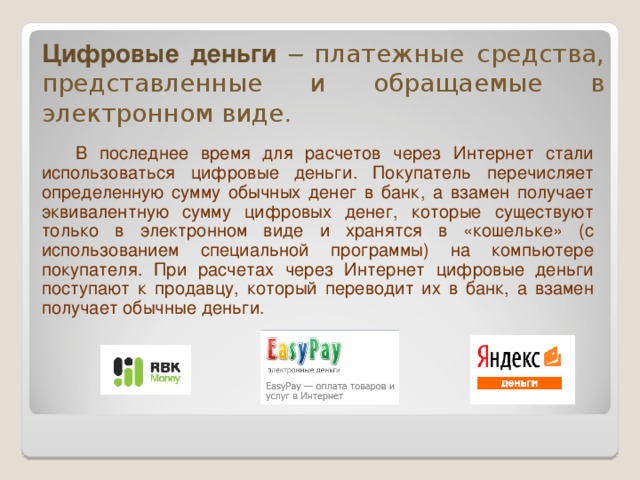

Электронные деньги – это виртуальная валюта, которая эквивалентна обычным наличным или безналичным средствам и не требующая открытия банковского счета.

Фактически – это деньги, оборот которых происходит не в виде бумажных купюр, а через внедрение в сферы финансовых расчетов компьютерных технологий и современной системы связи.

На первый взгляд электронные деньги похожи на безналичный расчет, но это не совсем верно. Безналичные средства изначально были привычными денежными единицами, которые человек, например, положил на счет в банк. После чего они превратились в его оборотные средства внутри банковской системы.

Поступление денег на электронный кошелек может произойти как перевод денежных ресурсов с собственного банковского счета или как оплата за предоставленную услугу, товар, выигрыш в онлайн играх и т.д. Данную процедуру можно расценивать как денежное обязательство эмитента, которое является доступным для хозяина кошелька только после завершения сделки (получения товара, сдачи работы и т.д.)

Как обналичивать и переводить электронные деньги

С вопросом что такое электронные деньги, мы разобрались. Теперь выясним, как их переводить.

Эмитентом таких денег является определенная организация или система. Для того, чтобы иметь возможность получить такие средства, нужно быть зарегистрированным участником этой системы.

Самым распространенными программными продуктами по обороту электронных денег на территории России являются WebMoney, QIWI, Яндекс.Деньги, PayPal.

Пользователь может одновременно открывать несколько кошельков для транзакций с различными иностранными валютами.

Транзакция осуществляется между электронными счетами одной валюты. Деньги списываются с одного счета и переводятся на другой.Электронные платежные системы связаны с разными банками. Можно организовать перевод электронных денег на банковскую карточку, а затем их обналичить.

Преимущества

Сначала о хорошем, электронные деньги – это быстрые, безопасные и удобные транзакции.

- Транзакции осуществляются за несколько секунд. Для этого нужен всего лишь компьютер или телефон с выходом в интернет.

- Также стоит отметить, что такие операции исключают физический пересчет денег, а значит – человеческий фактор ошибки.

- Кошелек не несет никакой угрозы. Нужно лишь следить за сохранностью личных данных. На всех сервисах есть привязка мобильного телефона — надежная защита.

- Регистрация и использование кошелька просты и не требуют много времени.

- Комиссия за операции с электронными деньгами значительно меньше, чем перевод безналичных средств заграницу.

Есть много разных кошельков. Если интересно – почитайте нашу статью про кошелек Яндекса.

Недостатки

Теперь ложка дегтя.

- Не везде можно расплатиться такой валютой.

- Обычно взимается комиссия за переводы на кошельки других систем.

- Зависимость от интернета: нет интернета — нельзя воспользоваться.

- Электронная валюта не регулируется государством.

- Ограничение на размеры переводов, обналичивания и т. д.

Сейчас вопрос использования электронных денег актуален. Бизнес все чаще ведется через интернет, и без такой валюты никуда.

Рекомендации

Пользуясь следующими советами можно избежать недоразумений при использовании электронных валют. Прежде всего, нужно понимать, что при выборе кошелька человек не всегда свободен.

Нужно использовать только официальные сайты, имеющие защищенное соединение. Нельзя увлекаться подозрительными обменниками, в особенности с WM деньгами. Это может быть чревато потерей денежных средств.

Никому и никогда нельзя говорить свои ключи, пароли и коды. Нужно реагировать на информацию, которые связана с электронной системой. Все новости и проблемы в работе выбранной системы всегда отображаются в финансовых информагентствах.

Какие бывают виды денежных средств в Интернете

Я пользовался всеми тремя представленными ниже ЭПС и могу достоверно указать на преимущества и недостатки каждого сервиса.

Хочу предупредить заранее, что эти ЭД выгодно использовать только для внутренних расчетов на территории РФ и ближайшего зарубежья. С Европой, США и другими странами транзакции производите через другие сервисы.

1) WebMoney

Старейшая ПС в Рунете. Примечательно, что пользуются ею не только в РФ и странах ближайшего зарубежья, но и в некоторых западноевропейских государствах.

У ВебМани несколько видов валют:

- WMR – счет в рублях;

- WMU – в гривнах;

- WMZ – в долларах;

- WMB – в белорусских рублях;

- WMX – в биткоинах.

Есть счета даже в лайткоинах и золоте. Счета в Вебмани оплачиваются через сайт или клиент Keeper, а также через банки, обменные пункты и другие платежные сервисы.

Минусы – те же, что у других ЭПС: комиссии, сложности с переводом в наличные. Так, в Казахстане, чтобы обналичить WMR, нужно заплатить комиссию обменным пунктам от 10 до 30%.

Ещё один момент – сложности с переносом Keeper (клиента для работы в системе) на другой компьютер и восстановлением пароля при его утрате.

Многим памятна также ситуация с невнятными санкциями компаниями несколько лет назад — вывод денег с любых счетов WM долгое время был недоступен. Приходилось применять сложные схемы вывода со счета, с потерей от 5 до 10% средств.

2) Яндекс.Деньги

В РФ это, пожалуй, самая популярная площадка для интернет-транзакций.

Пользователям доступны кошельки трёх видов:

- анонимный;

- именной;

- идентифицированный.

Отличаются они суммами, которые разрешено хранить на счету, лимитами на платежи и снятие наличных.

При обналичивания средств или переводе на банковскую карту с вас снимут 3% комиссии.

3) Qiwi

Удобная и современная платежная система со множеством терминалов по всей России и широкими возможностями. Аккаунт в «Киви» привязан к номеру телефона: чтобы войти, нужен лишь ваш номер и пароль.

Сервис удобен для тех, кто не особо дружит с интернетом, но пользуется телефоном и терминалами.

Таблица сравнения сервисов:

| ЭПС | Процентное соотношение среди пользователей в РФ | Страны | Примечания |

| Вебмани | 19% | Россия, Украина, Беларусь и другие | Старейшая ЭПС в Рунете |

| ЯндексДеньги | 22% | Россия | Есть пластиковая карта ЯД |

| Киви | 21% | Россия | Для тех, кто предпочитает пользоваться банкоматами и телефоном, есть карта |

| PayPal | 14% | Международная система | Подходит для тех, кто пользуется зарубежными магазинами и аукционами |

Будущее электронных денег

Перспективы развития электронных денег огромны — ввиду простоты их использования.

Финансовый статус электронных денег в современной экономике – это инструмент платежа, которому присущи свойства обычных денег. С наличными купюрами они схожи тем, что потребители могут рассчитываться, не прибегая к услугам банков. По сути, цифровые деньги стали все больше заменять наличные расчеты, и по мнению многих финансистов способны полностью вытеснить наличные средства. У них есть целый ряд преимуществ:

- мгновенный расчет;

- не нужно считать и искать сдачу;

- существенно сокращают время обслуживания клиентов;

- сокращают расходы на изготовление банкнот и монет, издержки по их перевозке, хранению, охране;

- исключают человеческий фактор при расчетах;

- отсутствует фактор износа купюр и монет, потери физических свойств для обращения.

По сути, электронные наличные деньги — это цифровая по технологии форма выражения цены какого-либо имущества, к которому принадлежат и деньги. Данное утверждение хорошо видно на примере наличия средств в мобильном телефоне.

Появляются новые цифровые криптовалюты; как называются многие из них сложно даже запомнить.

Плюсы и минусы

Новые электронные деньги имеют свои преимущества и недостатки, поэтому еще не получили слишком широкого применения. Но с учетом того, что их системы постоянно улучшаются, не исключено, что со временем популярность возрастет. Минусы электронных денег:

- Правовое регулирование. Виртуальную валюту во многих странах не принимают, сделать крупную покупку на них не получится.

- Оборот. Пользуются виртуальной валютой не все, обналичить ее сложнее.

- Зависимость от технологий. Если остаться без света или интернета — доступ к деньгам будет закрыт.

Плюсы электронных денег:

- Скорость. Оплата проводится мгновенно, перевести можно какую угодно сумму в любую страну.

- Автоматика. Все переводы учитываются, операции проводит компьютер.

- Сохранность. Эти деньги нельзя испортить или подделать, их нельзя потерять или украсть. Все операции надежно защищены системой.

- Защита. Взломать электронные деньги либо кошелек – очень сложно. Украсть средства могут, если юзер воспользовался мошенническими схемами.

Преимущества

Хотя схема оплаты через интернет имеет сходство с безналичным расчетом, виртуальные деньги все же ближе к наличке: их обращение персонифицируется, реквизиты сторон известны. Свойства электронных денег наделяют их целым рядом преимуществ:

- Платеж проходит с идеальной точностью.

- Скромная цена эмиссии: для создания виртуальных денег не нужны бумага и краска.

- Деньги не надо пересчитывать вручную, это делает платежный инструмент.

- Не требуется охрана при хранении крупных сумм.

- Платеж фиксируют системы.

- Суммы в кошельке хранятся очень долгий срок, не требуется платить проценты за услугу.

Недостатки

Одна из самых ощутимых – полная зависимость от компьютера, на котором установлены запускные файлы. Если ПК вышел из строя, зайти в свой кошелек не получится. Имеются и другие недостатки:

- Подключение к интернету для совершения операций. Не у всех и не всегда есть возможность выхода в нтренет, поэтому в некоторых случаях доступ к средствам ограничен.

- Нельзя прямо передать деньги от одного плательщика к другому.

- Средства криптографической защиты еще недостаточно обкатаны и проверены, как поведут себя при массовом использовании электронных денег – пока неизвестно.

Взаимодействие с традиционной финансовой системой[править]

Отсутствие статуса равнозначного статусу «официальных денег» влечёт за собою некоторый специфический момент в их использовании — наличие специально обозначаемых операций по «вводу» и «выводу» денег из системы электронных платежей.

Эти операции по своей экономической сущности в принципе эквивалентны конвертации из официальной валюты в частную и обратно (или конвертации из одной частной валюты в другую), но никогда не признаются за таковую владельцами ЭПС. Технически операции ввода обычно обеспечиваются путём безналичного перевода с банковского счёта либо без его открытия, через ввод секретного кода с купленной в розничной торговой сети специализированной скрэтч-карты и, в некоторых случаях — путём списания средств с кредитной карты. Последнее представляет из себя достаточно серьёзную проблему, вызванную высоким уровнем мошеннических операций, возникающим при подобных переводах — правила МПС подразумевают возможность возврата средств на кредитную карту, если хозяин карты объявит операцию по ней мошеннической или услугу — непредоставленной. Это может происходить в течение 60 дней после совершения платежа, а в некоторых случаях — и позже. Для платёжной системы, управляющей хождением электронных денег доказать факт предоставления услуги/товара надлежащему лицу в такой ситуации практически невозможно, так же как и отследить прохождение средств, которые немедленно выводятся мошенниками из системы через цепочку подставных электронных кошельков или счетов, принадлежащих якобы добросовестным участникам системы. В результате ЭПС сначала выводит деньги на счета мошенников, затем возвращает их же на карту владельца карты, заявившего о необходимости осуществить чарджбэк, а в ряде случаев — ещё и платят штраф карточной платёжной системе.

Именно в результате массовых операций подобного рода в своё время были разорены ранние ЭПС Flooz и Beenz, а некоторые из российских систем электронных денег были вынуждены отключить данную возможность.

Ещё одним из источников появления денежных средств внутри системы является их эмиссия, производимая владельцем системы. Зачастую эта эмиссия обеспечивается предложением этих каких-то услуг или товаров со стороны коммерческих партнёров ЭПС а иногда — вообще ничем.

В любом случае, электронные деньги большинства платёжных систем по факту деловой практики не являются 100 % обеспеченными обычными деньгами и бизнес их владельцев опирается не только на оплату финансовых транзакций, но и на то, что в любой конкретный момент времени все владельцы электронных денег не потребуют их вывода из ЭПС. Это означает, что большинство видов современных электронных денег для целей финансового анализа могут рассматриваться в качестве частично обеспеченных деривативов, привязанных к курсу валюты или драгоценного металла, в котором номинированы эти деньги.

Как работают системы электронных платежей

Каждая система имеет свои принципы функционирования. Как правило, учредители таких небанковских платежных сервисов вводят свою цифровую валюту (биткоин, DigiCash, вебмони, аккредитивы, сертификаты, E-Gold). Дело в том, что считать электронные денежные средства рублями или долларами незаконно. Фактически пользователи могут надеяться лишь на то, что ЭПС заботится о своей репутации, ведь законодательные гарантии отсутствуют полностью.

Принципы работы разных платежных систем схожи. Учредители проводят эмиссию собственной валюты, после чего организуется облачная финансовая структура, которая включает следующее:

- Официальный интернет портал, через который проводятся транзакции по счетам пользователей и регистрация новых участников.

- Электронные кошельки с данными о том, какой суммой располагает конкретный клиент.

- Онлайн терминалы или шлюзы, через которые осуществляется пополнение кошельков пользователей.

- Некоторые платежные системы создают свою сеть банкоматов или обменных пунктов.

- Обязательно ЭПС должна наладить сотрудничество с финансовым учреждением, через которое будет проводиться конвертация реальных денежных средств в электронные.

Открытие кошелька

Чтобы создать онлайн кошелек, пользователю нужно заполнить анкету, указав личные данные и номер телефона. Стоит отметить, что изначально клиент получает анонимный доступ к платежам в системе, поэтому паспортные данные зачастую не проверяются. Однако для перехода на более высокий уровень и получения доступа ко всем возможностям системы нужно пройти идентификацию. Дополнительно можно привязать к кошельку свою банковскую карту. Такой вариант не предусматривается сервисом PayPal, но в платежных системах Яндекс.Деньги или WebMoney услуга доступна.

Процедура использования электронного накопителя включает следующие этапы:

- Регистрация в выбранной системе.

- Установка специальной программы на ПК (например, WebMoney Keeper и другие).

- Создание виртуального кошелька или нескольких сразу (аналогов валют).

- Пополнение счета.

Как вывести средства

Если приходные и расходные операции с электронными кошельками проводить легко прямо через сайт, то обналичивание имеющихся денег требует помощи финансового учреждения или наличия банкомата. Вывод средств производится на счет, карту или мобильный клиента по реквизитам. Кроме того, допускается использование пунктов приема платежей. В этом случае пользователь должен перечислить деньги на свой кошелек и получить пароль для обналичивания.

Как правило, клиенту для вывода средств с электронного кошелька нужно:

- Иметь аккаунт в ЭПС.

- Уметь правильно пользоваться специальными программами.

- Заранее получить достаточный сертификат (например, формальный или персональный, отдельные виды существуют для обслуживания юридических лиц).

- Иметь на счету нужную сумму с учетом комиссии.

Обналичивание

Современные пользователи, которые не знают, как снять деньги с электронного кошелька, могут применить один из представленных ниже способов:

- Перевод через финансовую организацию с конвертацией в эквивалент нужной валюты при необходимости.

- Возврат неиспользованных средств через ЭПС.

- Перевод юридического лица физическому.

- Постоянное платежное поручение, оформленное в организации-эмитенте.

- Через сервис guarantee.ru.

- Отправка мгновенного перевода себе / другому лицу.

- Использование обменных пунктов.

ФРС вступает в игру

На то, что апрельская встреча министров финансов и глав центробанков стран G7 принесет конкретный результат, указывает реакция из эмиссионного центра главной мировой резервной валюты. Рабочая группа, обсуждающая на уровне представителей главных банков мира — Европейского Центробанка, Банка Англии, ЦБ Японии, Швеции и Швейцарии — тему CBDC под председательством бывшего функционера ЕЦБ Бенуа Кер, существует давно. Но в ней никогда не было представителя Федерального резерва.

И вот один из самых авторитетных членов совета правления ФРС Лейл Брейнард позитивно отозвалась о планах введения «цифрового» доллара. 6 февраля, выступая на конференции, посвященной современной системе платежей, она признала, что в настоящий момент рассматривается более 200 документов-предложений, связанных с эмиссионной политикой, юридическими основаниями, технологическим обеспечением и организацией существующей системы и ее возможной модернизации и дизайна эмиссии CBDC Федрезерва.

В октябре президент Банка Федерального резерва Филадельфии Патрик Харкер прямо сказал, что центробанки мира «неизбежно» начнут эмиссию цифровой валюты.

Учитывая серьезность таких всеобъемлющих планов, становится ясно, почему проекты, подобные собственной валюте Facebook Libra, обречены на провал. Марк Цукерберг явно попытался бежать «впереди паровоза» — и его усилия были достаточно быстро торпедированы. От проекта быстро отказались вначале поддержавшие его крупнейшие системы платежей

- Mastercard,

- Visa,

- PayPal,

- eBay,

- оператор мобильных сетей Vodafone

- и многие другие.

Центробанки не намерены уступать собственную монополию и подвергать рискам сложившуюся мировую финансовую систему.

Свойства электронных денег

Свойства электронных денег основываются как на традиционных свойствах реальных денег (например, ликвидность, портативность, универсальность, делимость, удобство), так и на относительно новых свойствах (безопасность, анонимность, долговечность). Замечено, однако, что не все электронные деньги в процессе применения отвечают требованиям высокой ликвидности и стабильной покупательной способности, в связи с чем эмиссия и их использование в обороте требуют особого порядка регулирования и строгого контроля.

Инструментами электронного доступа могут являются платежные карты, электронные чеки и дистанционный банкинг.

Мы коротко рассмотрели термин электронные деньги, постарались раскрыть его главные особенности и суть.

Оставляйте свои комментарии или дополнения к материалу.

Как работают системы электронных платежей

Каждая система имеет свои принципы функционирования. Как правило, учредители таких небанковских платежных сервисов вводят свою цифровую валюту (биткоин, DigiCash, вебмони, аккредитивы, сертификаты, E-Gold). Дело в том, что считать электронные денежные средства рублями или долларами незаконно. Фактически пользователи могут надеяться лишь на то, что ЭПС заботится о своей репутации, ведь законодательные гарантии отсутствуют полностью.

Принципы работы разных платежных систем схожи. Учредители проводят эмиссию собственной валюты, после чего организуется облачная финансовая структура, которая включает следующее:

- Официальный интернет портал, через который проводятся транзакции по счетам пользователей и регистрация новых участников.

- Электронные кошельки с данными о том, какой суммой располагает конкретный клиент.

- Онлайн терминалы или шлюзы, через которые осуществляется пополнение кошельков пользователей.

- Некоторые платежные системы создают свою сеть банкоматов или обменных пунктов.

- Обязательно ЭПС должна наладить сотрудничество с финансовым учреждением, через которое будет проводиться конвертация реальных денежных средств в электронные.

Открытие кошелька

Чтобы создать онлайн кошелек, пользователю нужно заполнить анкету, указав личные данные и номер телефона. Стоит отметить, что изначально клиент получает анонимный доступ к платежам в системе, поэтому паспортные данные зачастую не проверяются. Однако для перехода на более высокий уровень и получения доступа ко всем возможностям системы нужно пройти идентификацию. Дополнительно можно привязать к кошельку свою банковскую карту. Такой вариант не предусматривается сервисом PayPal, но в платежных системах Яндекс.Деньги или WebMoney услуга доступна.

Процедура использования электронного накопителя включает следующие этапы:

- Регистрация в выбранной системе.

- Установка специальной программы на ПК (например, WebMoney Keeper и другие).

- Создание виртуального кошелька или нескольких сразу (аналогов валют).

- Пополнение счета.

Как вывести средства

Если приходные и расходные операции с электронными кошельками проводить легко прямо через сайт, то обналичивание имеющихся денег требует помощи финансового учреждения или наличия банкомата. Вывод средств производится на счет, карту или мобильный клиента по реквизитам. Кроме того, допускается использование пунктов приема платежей. В этом случае пользователь должен перечислить деньги на свой кошелек и получить пароль для обналичивания.

Как правило, клиенту для вывода средств с электронного кошелька нужно:

- Иметь аккаунт в ЭПС.

- Уметь правильно пользоваться специальными программами.

- Заранее получить достаточный сертификат (например, формальный или персональный, отдельные виды существуют для обслуживания юридических лиц).

- Иметь на счету нужную сумму с учетом комиссии.

Обналичивание

Современные пользователи, которые не знают, как снять деньги с электронного кошелька, могут применить один из представленных ниже способов:

- Перевод через финансовую организацию с конвертацией в эквивалент нужной валюты при необходимости.

- Возврат неиспользованных средств через ЭПС.

- Перевод юридического лица физическому.

- Постоянное платежное поручение, оформленное в организации-эмитенте.

- Через сервис guarantee.ru.

- Отправка мгновенного перевода себе / другому лицу.

- Использование обменных пунктов.

***

Безналичный расчёт — это необходимость, которая возникла под влиянием объективных обстоятельств: необходимости постоянного увеличения скорости денежного обращения. В прошлый раз — ещё в Средние века — ускорение денежного оборота стало катализатором перехода человечества в эпоху Нового времени.

Переход на полный безналичный расчёт стимулирует рост экономики, помогает бороться с коррупцией, лучше наполнять бюджет и является неотъемлемой частью процесса «цифровизации экономики». Данный процесс является неотъемлемой частью перехода на новый технико-экономический уклад, который позволит в будущем занять достойную нишу в мировом распределении труда.

Эволюция способов безналичного расчёта напрямую связана с уровнем научно-технического прогресса: любое изобретение, которое способно улучшить скорость и качество безналичных расчётов, мгновенно внедряется в данную сферу.

В Союзном государстве приняты программы по развитию и увеличению объёмов безналичных расчётов в экономике. Применяются как директивные, так и стимулирующие меры государственного принуждения. Несмотря на малую долю безналичных расчётов относительно развитых государств, динамика их роста даёт основания предполагать скорое преодоление отставания.

На уровне ЕАЭС принято решение по увеличению доли «цифровой экономики» в ВВП ЕАЭС до 20 % к 2025 году. Наиболее сильные стартовые позиции в Союзном государстве по данному аспекту у РБ.

Уберечься от мошенничества и взлома при осуществлении безналичных операций можно, соблюдая элементарные правила финансовой и компьютерной безопасности.

Страх всевластия спецслужб преувеличен: обывателю скрывать нечего, а от эксцессов по типу кражи денег клиентов украинского «ПриватБанка», попавших на «Миротворец», уберечься невозможно — можно только сменить банковскую юрисдикцию. Но такие случаи подобны стихии, которую невозможно предсказать.

Краткая история

Одни из первых упоминаний о возможности использовать электронные деньги указаны в книге «Глядя назад» Эдварда Бэллами. В городе будущего, куда отправляется главный герой, все граждане вместо привычных купюр используют для оплаты карточки. На них указывается размер кредита, выданный банком за проведенные часы работы на заводах. Произведение стало примером для создания в дальнейшем электронных систем.

Первые карты, подтверждающие нахождение на счету клиента определенной суммы, вошли в обиход в начале 20-го века в США. Они представляли собой крупный кусок картона. Они быстро изнашивались, поэтому кредиторы стали задумываться над изобретением карт из более прочных материалов. В 1928 году компанией «Farrington Manufakturing» было предложено изготавливать карточки из металла, а затем пластика. На карте выбивалась рельефная надпись, содержащая код из букв и цифр и сведения о ее держателе. При оплате информация с карты отпечатывалась на платежном документе – чеке или квитанции при помощи пресса.

В 60-е годы прошлого века в оборот внедряются магнитные карты – дебетовые и кредитные. В 90-х годах становятся популярными смарт-карты со встроенными микросхемами. Так называемые «сетевые» деньги появились в конце 20-го века, они позволили совершать онлайн платежи и переводы в интернет пространстве.