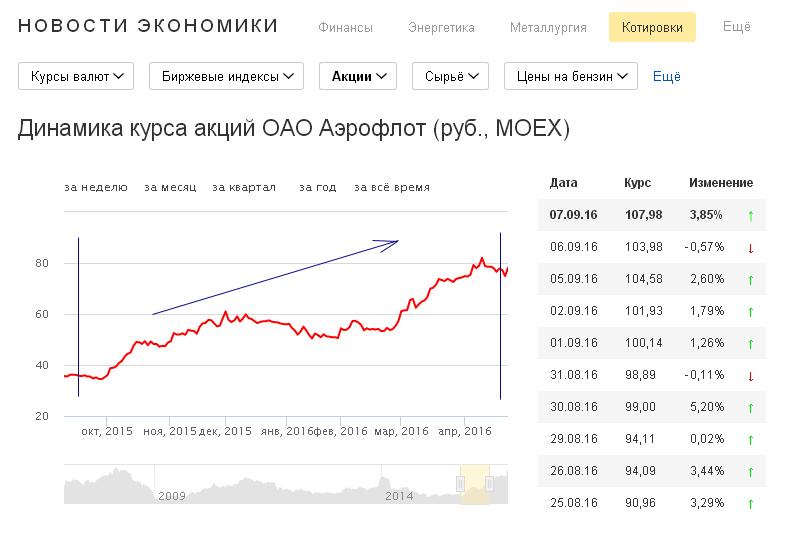

Цена акций

Существует много факторов, влияющих на цену (курсовую стоимость) акций. Основными из них считаются:

- прибыльность организации – чем она выше, тем актив дороже. Значение имеют и внешние факторы, так или иначе влияющие на прибыль организации: налогообложение, политика государства, экономическая ситуация в стране, а также стабильность фондового рынка;

- ставка дисконтирования (доходность ожидаемая инвесторами). Она позволяет перевести всю стоимость будущих денежных потоков в сегодняшнюю стоимость, то есть на момент совершения инвестанализа, и тем самым определить более удачный объект вложений.

Зачем инвесторы покупают акции

Существуют ряд веских причин, которые объясняют желание многих инвесторов стать акционерами:

- Возможность заработать на росте цены. Стоимость бизнеса склонна к росту на большом промежутке времени. Если взять в среднем 10 лет, то средний заработок получается в районе 10%-20%, что заметно больше доходности по банковским депозитам.

- Получать дивиденды по акциям. Многие компании платят солидные дивиденды в размере 7%…15% годовых. Это даёт возможность получать хороший ежегодный доход. При этом ещё идёт заработок на курсовом росте.

- Возможность управлять предприятием. Для этого нужно стать крупным акционером, чтобы иметь большое число голосов на собрании. Иначе этот плюс остаётся незаметным для небольших держателей.

- Обладают большой ликвидностью. Можно быстро получить наличные деньги, продав свой пакет ценных бумаг по рыночной цене с символической комиссией. Брокеры берут 0,0373% и менее от торгового оборота. Точная размер комиссии зависит от дневного объёма.

- Инвестиции в акции — это практически единственный, а главное, доступный способ сохранить платёжеспособность своего капитала.

- Можно стать совладельцем процветающего бизнеса, вместо того, чтобы самостоятельно открывать своё дело. Например, по той же франшизе.

В чем отличие биржевых фондов от открытых ПИФов?

-

Состав портфеля

Через ETF и БПИФы можно вложиться в иностранные ценные бумаги, а открытые ПИФы зачастую состоят из российских активов. При этом управляющие компании открытых ПИФов обычно сами определяют точную структуру портфеля фонда, решают, когда и какие активы купить, а какие — продать.

Управляющие компании биржевых фондов просто вкладывают деньги в заранее установленный список активов в строго определенной пропорции — это будут те же активы, в той же пропорции, что и в индексе, к которому привязан ETF или БПИФ. -

Прозрачность

Структура портфеля ETF и БПИФов абсолютно прозрачна. Вы в любой момент можете посмотреть, в какие именно ценные бумаги вложены ваши деньги. Это те же бумаги, что и в выбранном биржевом индексе. Если вы выбрали индекс, который включает акции ведущих IT-компаний, то туда точно не попадут бумаги неизвестных фирм с непонятным будущим.

Открытые ПИФы полностью раскрывают состав активов лишь раз в месяц. В остальное время можно ориентироваться только на инвестиционную декларацию. В ней прописано, например, какая часть активов вложена в акции, а какая — в облигации. Может быть обозначена специализация компаний, чьи ценные бумаги входят в портфель фонда: например, добывающие предприятия, российские IT-компании или иностранные акции. Но из декларации нельзя узнать точную детализацию — какую часть денег вложили в бумаги каких компаний. -

Ликвидность

Паи ETF и БПИФов торгуются на бирже как обычные акции. Ежедневно на биржах проходит большой объем операций с биржевыми фондами, их котировки меняются непрерывно в течение дня. Это значит, вы в любой момент можете купить и продать их по справедливой рыночной цене через своего брокера.

Паи открытых ПИФов можно погасить в любой день, но обычно только через управляющую компанию фонда или ее агента. При этом придется заплатить комиссию, которая почти всегда выше, чем при продаже паев биржевых фондов через брокера. И деньги за пай открытого ПИФа вам вернут не сразу:

расчет должен занимать не больше 10 рабочих дней. Как правило, на это уходит три дня. -

Комиссия

Комиссия ETF и БПИФов за управление инвестиционным портфелем обычно составляет 0,2–0,8% годовых, а комиссия открытого ПИФа — от 1 до 5%. Поэтому даже если портфели у биржевого и открытого паевых фондов будут одинаковы, например состоять из облигаций российских компаний, финансовый результат ваших инвестиций в ETF или БПИФы окажется лучше. -

Риски

Поскольку стоимость паев биржевых фондов обычно жестко привязана к определенному индексу, риск ошибок управляющей компании при выборе активов для инвестирования сведен к минимуму. Ее задача — просто следовать за индексом.

Но и получить большую доходность, чем показывает выбранный сегмент в целом, тоже шанса нет. Опытные эксперты управляющей компании открытого ПИФа могут заработать больше благодаря режиму «ручного управления». -

Выбор

На российском рынке официально представлено лишь несколько биржевых фондов — их паи можно купить

. Выбор открытых ПИФов в сотню раз больше.

Зато c помощью ETF и БПИФов можно инвестировать в зарубежные активы: в акции компаний Германии, Великобритании, Китая, Японии и других стран, в казначейские облигации США, а также

российских компаний. В портфели российских открытых ПИФов тоже иногда входят иностранные акции и облигации, но ассортимент этих ценных бумаг гораздо скромнее.

Дивиденды и налоги по акциям

Получая доход (от разницы цен покупки/продажи или дивиденды), необходимо заплатить налог. Для резидента Российской Федерации налог составит 13%, нерезидент заплатит 15%. Депозитарии или регистраторы ценных бумаг обычно автоматом считают и взимают налог с полученных дивидендов.

При продаже обыкновенных акций налогообложением полученного дохода обычно занимается брокер, через которого проводились операции, если иное не оговорено условиями сотрудничества.

В случае продажи вне биржи, не прибегая к услугам брокера, обязанность рассчитать налог и оплатить его возлагается на владельца.

По законодательству Российской Федерации вы можете претендовать на государственную налоговую льготу. Для этого необходимо иметь индивидуальный инвестиционный счет: тогда вернется ранее уплаченная сумма налога или вы сможете не оплачивать текущие налоги с продажи.

Прибыль на обыкновенную акцию

Пакет обыкновенных акций какой-либо компании можно приобрести, чтобы получить право участвовать в ее управлении. Однако данные статистики говорят, что большинство покупателей преследуют другую цель – заработать. И это можно сделать двумя способами:

- Получая дивиденды. Если организация сработала за год в прибыль, то акционеры могут направить ее на выплату дивидендов. Но такой «доход» не гарантирован, так как компания может выйти в убыток или собрание решит направить прибыль на развитие. Риск всегда присутствует.

- Продавая дороже. Вы купили пакет обыкновенных акции и на основании какой-либо имеющейся информации ожидаете, что скоро их цена значительно вырастет. Тогда после продажи этого пакета вы получите доход, равный разнице между ценами покупки и продажи. Но тут надо помнить, что это еще не чистый доход. Нужно еще оплатить услуги регистратора или депозитария, услуги брокера, не забыть про налог с дохода.

- Внимательно просчитывайте все эти сопутствующие расходы, потому что в итоге можно не только не заработать, но и потерять часть изначально вложенных средств.

Как можно купить ETF?

Проще всего купить паи иностранных ETF и российских биржевых фондов через своего брокера или доверительного управляющего. В этом случае ваши права как инвестора защищены законами нашей страны, а налоги за вас автоматически рассчитает и заплатит брокер или управляющий.

Кроме того, при покупке паев биржевых фондов, в том числе иностранных ETF, на российской бирже, вы сможете вложить в них деньги через индивидуальный инвестиционный счет (ИИС). В этом случае можно рассчитывать на налоговый вычет.

Есть и другой вариант — купить иностранные ETF на зарубежных биржах. Но это гораздо сложнее. Почти никто из российских брокеров не работает за рубежом. Вдобавок ко всему для таких сделок нужно будет использовать отдельный счет — ИИС не подойдет.

Вы можете также найти себе иностранного брокера или управляющего. Но если он нарушит ваши права, вам придется судиться с ним за пределами России по законам другой страны.

Что такое акции и кто их выпускает

Определение акции несложное – это ценная бумага, позволяющая сторонним инвесторам владеть долей предприятия. За владельцем закрепляется часть имущества компании, равная частному от количества его акций к общему выпуску ценных бумаг акционерного общества.

Это удобный инструмент для инвестора. В зависимости от способа управления ценными бумагами их держатель может получить прибыль от спекулятивных сделок и дивидендов.

Зачем выпускают акции и на какой срок

Сложно представить, чтобы кто-то добровольно приглашал чужих людей участвовать в управлении собственным бизнесом. Но такая необходимость появляется, когда компании для дальнейшего роста требуется крупное денежное вливание. Деньги идут на разработку новых технологий, приобретение оборудования и т.д.

Если упрощенно, то акционерное общество берет у инвестора деньги в долг, взамен гарантируя регулярные выплаты и право принимать участие в управлении. Акции действительны вплоть до момента, когда эмитент прекратит свое существование.

Зачем предприятию продавать акции

Если компания хочет получить дополнительные деньги для развития, она предлагает инвесторам выкупить долю предприятия. Любой желающий может приобрести часть компании.

Это увеличивает общий капитал, что влечет за собой рост стоимости акций и размера дивидендов.

Что дают акции владельцу и что с ними делать

Выгоды инвестора от приобретенных активов:

- Получение части прибыли, равной доле всех акций держателя.

- Право на участие в собраниях АО и голосовании.

- Возможность передать свои активы в подарок, а также по наследству.

- Возврат средств инвестора при ликвидации АО.

Самые простые способы управления – это сделки с акциями (покупка, продажа) или получение дивидендов.

Права и обязанности акционера

Но кроме явных выгод, каждый акционер обязан платить взносы и налоги, предусмотренные учредительными документами. Запрещено разглашать подробности о работе АО.

Уровень причастности инвестора к управлению компанией зависит от его доли. Практически невозможно влиять на работу АО, если у вас всего 1 % его активов.

Доля от всего капитала компании и права, которые получает ее владелец:

- 1 % – кроме получения дивидендов и возможности ознакомиться со списком других акционеров, владелец ничего не приобретает.

- 2 % – участие в управлении путем внесения в повестку собрания определенных вопросов и новых кандидатур в руководство.

- 10 % – право на созыв внеочередного собрания управления и организацию аудиторских проверок.

- 25 % и выше – обладая более чем четвертью от общего числа, инвестор может накладывать вето на решения и постановления, принятые другими владельцами.

- 50 % и больше – контрольный пакет, который позволяет держателю самостоятельно решать большинство организаторских вопросов.

- свыше 75 % – если инвестору принадлежит три четверти от общего числа и одна акция, он полноправный владелец компании. Его решения не могут быть заблокированы.

Резюмирую: чем больше доля держателя акций, тем сильнее его влияние, а значит, и возможность заработать.

Чем рискует акционер

Сильные стороны эмиссионных бумаг являются одновременно и их слабым местом. Ценность акции определяется капиталом компании, и при его уменьшении падает цена каждой доли. Если инвестор вложился в предприятие, а оно по каким-то причинам терпит убытки, он сам оказывается в невыгодной ситуации.

Как зарабатывают на акциях

Чаще всего акции покупают именно с целью получении дохода. Достаточно редко попадаются альтруисты, желающие в первую очередь принимать участие в управлении компанией. Чтобы и в самом деле иметь какой-то вес при принятии решений, нужно купить немалое количество ценных бумаг. Поэтому первоочередная цель для большинства акционеров – заработок.

Кто не мечтает получать хороший пассивный доход? А уж зарабатывать на акциях – тем более. И звучит солидно и обещает хороший навар. Но каким образом можно заработать на ценных бумагах акционерного общества? Рассмотрим имеющиеся варианты.

Существует два основных способа заработка на акциях: получение пассивного дохода и на колебаниях курсов ценных бумаг. Остановимся на каждом варианте и подробнее изучим особенности и недостатки.

- Получение дивидендов. Этот вариант подходит для тех, кто намерен получать стабильный доход в течение долгого времени. Источником дивидендов является прибыль организации. По итогам отчетного периода (обычно – по окончании финансового года, но в некоторых случаях – по окончании квартала или полугодия) собранием акционеров принимается решение о распределении прибыли. Часть ее могут направить на будущее бизнеса, а другую часть – на выплату прибыли акционерам. Далее вознаграждение распределяется между инвесторами в соответствии с видами акций и размером имеющегося пакета. Деньги перечисляются после определения круга лиц, которым будут выплачиваться дивиденды.

- Заработок на торговле бумагами основывается на разнице в цене между куплей и продажей акций. Один из наиболее популярных способов заработка – на разнице курса. Именно так поднялись некоторые из действующих миллиардеров. Это опасная игра, но она сулит хорошую прибыль. Процесс происходит следующим образом: инвестор приобретает акции на рынке ценных бумаг по одной цене, затем он придерживает их у себя до того момента, пока цена не подрастет, и после этого продает, получая навар на разнице в ценах. Для купли-продажи лучше всего использовать обыкновенные акции – они более ликвидны. К тому же, совершая подобные манипуляции, нужно действовать предусмотрительно и хладнокровно. Ведь после закрытия реестра стоимость акций может упасть, но спустя некоторое время она снова подрастет. Поэтому не стоит паниковать. Лучше всего выждать определенное время, когда ценные бумаги компании снова поднимутся в цене, и тогда действовать.

Любой инвестор, независимо от выбранного им способа получения дохода, подвергается определенным рискам. Поэтому прежде чем начинать свою деятельность, стоит оценить все возможные опасности, предусмотреть резервные пути решения проблем.

Краткосрочные варианты

Этот вариант не подходит для новичков, поскольку здесь нужны знания и опыт. Совершать точечные прибыльные сделки это большое мастерство, которое приходит лишь со временем. Также потребуется временные ресурсы, поскольку нужно много читать и быть в курсе событий. Не помешает еще знать основы технического анализа, популярных паттернов и графических фигур.

5.1. Покупка акций под дивиденды

Акции перед дивидендной отсечкой чаще всего ускоряют рост. Иногда даже кажется безумным то, что до закрытия реестра остается 5 дней и акция не растет. Но за 4, 3, 2 день начинается бурный рост на несколько процентов. Вероятнее всего, цена начинает рост на краткосрочных спекулянтах. Тем не менее на этом можно делать деньги, если быть немного быстрее остальных.

В день закрытия реестра имеет смысл фиксировать прибыль и продавать, поскольку следующий день откроется дивидендным гэпом, где будет уже сложно сориентироваться. Начало торгов после отсечки обычно крайне эмоциональное. Возможно, что удастся продать лучше на следующий день (с учетом получения дивидендов), но гарантии на это нет.

5.2. Стратегия на основе новостей

Покупать на новостях — это отличная краткосрочная стратегия покупки акций, которая реально позволяет «делать» деньги здесь и сейчас. Как только выходят положительная новость, то можно встать в лонг прямо по рыночной цене. При этом новость должна быть долгосрочно-положительной. Например, изменении дивидендной политики в пользу акционеров, покупка или продажа крупного актива, информация о разовых больших дивидендах, запуск программы обратного выкупа акций.

В зависимости от ситуации и «положительности» новости акции можно держать от нескольких часов до нескольких недель.

Примерами таких историй можно назвать Газпром. В мае 2019 года была принята новая дивидендная политика с последовательным переходом к выплате 50% от прибыли по МСФО. Акции стали стремительно расти. С 167 рублей они за пару часов выросли до 193 рублей. Далее рост продолжился и их цена ушла на 220 рублей. Можно было заработать 30-40% за неделю держа голубую фишку в своем портфеле.

Другой пример. Февраль 2020 года, «дочки» Газпрома будут платить дивиденды 50% от МСФО. В итоге, случился сильный рост в акциях ТГК-1, ОГК-2, ТГК-2. Акции росли несколько дней. Можно было заработать 20-30%.

Можно также и шортить на негативных новостях. Однако эта затея более рискованная, поскольку в любой момент выход противоположной новости разом вернет цену акций в нормальное русло.

5.3. Стратегия покупаем лучшие акции по результатам квартала

Стратегия относится к краткосрочным, поскольку ребалансировку придется делать каждый квартал. Суть проста: отбираем акции больше всех выросшие за последний период и вкладываем в них деньги.

Как показывает история и статистика такой простой результат в среднем обгоняет фондовый индекс. Главная сложность заключается в психологии инвестора. Сложно покупать то, что растёт быстрее всех. Плюс к тому же многие компании будут находиться на исторических максимумах.

Есть риски попасть в момент кризиса. Тогда эти «вздутые» компании покажут минус, при этом вероятнее всего сильнее рынка. Но это не точно, поскольку нужно знать за счёт каких событий был рост.

5.4. Закрытие дивидендного гэпа

Еще одна интересная краткосрочная стратегия для покупки акций основана на статистической вероятности того, что акции чаще всего закрывают дивидендный гэп в течении 30-60 дней. С учётом среднего размера выплат 3-10%, можно рассчитывать на вполне достойную прибыль с высокой долей вероятности.

Плюсом этой стратегии является практически отсутствие каких-либо действий. Инвестор просто дожидается закрытия реестра и на следующий день покупает акции. Когда продавать тоже не возникает вопросов: как только гэп закроется.

Риски этого подхода в том, что инвестор может отобрать проблемную компанию, которая может очень долго не расти. Для этого нужно изучить динамику показателей прибыли и долгов по МСФО, чтобы не оказаться держателем стагнирующей компании.

Что такое акции и чем они отличаются от облигаций

Расскажем, что такое акции и облигации простым языком. Облигация представляет собой долговое обязательство, в соответствии с которым эмитент обязуется выплатить держателю бумаги определенную сумму в указанный срок, то есть выкупить ее. Подобные документы могут выпускать и частные организации, и государственные структуры, что отличает облигации от акции. У владельца облигации есть возможность получить еще и дополнительный доход в виде процентов. Между акцией и облигацией существуют следующие различия:

- Облигация гарантирует владельцу возврат вложенных в нее средств плюс получение дополнительного дохода.

- Покупая облигацию, инвестор осуществляет пассивное кредитование организации. В то время как акции предоставляют возможность своим держателям участвовать в управлении предприятием (что такое пакет акций, как его величина влияет на полномочия владельца, расскажем далее).

- Стоимость акций подвержена наибольшим колебаниям в противоположность облигациям.

- Покупка акций является более рискованным вложением, чем облигаций. Владельцы акций могут не получить ожидаемой прибыли, а также полностью потерять инвестированные средства.

Виды акций: обыкновенные и привилегированные

Принято выделять два основных вида акций:

- Обыкновенные (на сленге «обычка» или «простые»);

- Привилегированные (на сленге «префы»). В названии часто используется добавление «ап» на конце. Например, Сбербанк ап, Ростелеком ап;

Объём эмиссии привилегированных ценных бумаг не может превышать 25% от общего количества. В большинстве случаев компании не делают эмиссию префов. Рассмотрим в чём их основные отличия.

Сравнительная таблица обыкновенных и привилегированных акций

| Обыкновенные | Привилегированные | |

| Размер дивидендов | Меньше, чем у префов | Более высокий процент дивиденда в расчёте на одну акцию |

| Порядок выплаты дивидендов | Сразу после префов | Выплачиваются в первую очередь |

| Права акционеров при ликвидации | Право после удовлетворения префов | Первостепенное право на имущество после кредиторов и облигаций |

| Голосование на годовых собраниях | Имеют полное право (число ценных бумаг = число голосов) | Если дивиденды не платятся, то имеют также право голоса |

Редко, когда на фондовой бирже присутствуют обыкновенные и привилегированные ценные бумаги одной компании. На первом плане всегда стоят . Крупным акционерам важнее контролировать бизнес, чем получать больший процент по дивидендам.

На мировом рынке чаще всего цена обычных акций дешевле привилегированных. В России ситуация противоположная.

Казначейские акции (англ. «treasury stock») — это ценные бумаги, находящиеся в собственности эмитента. Они не обладают правом голоса, не наделены преимущественными правами, не участвуют в распределении дивидендов и разделе имущества в случае ликвидации бизнеса.

Квазиказначейские — это казначейские акции, которые были перемещенные в дочернюю компанию.

Инвесторы делят компании ещё на следующие виды:

- Дивидендные (Dividend stocks). Так называют компании, которые стабильно ежегодно платят дивиденды. При этом периодически, повышая их абсолютный размер и не понижают даже в года с низкой прибылью. Их называют дивидендными аристократами. Их можно найти в США, на нашем рынке нет таких устоявшихся традиций.

- Стоимостные компании (Value stocks). Недорогие по базовым мультипликаторам. Знаменитый инвестор Уоррен Баффетт покупал всю жизнь именно такие, но при условии, что бизнес понятен и будет стабилен ещё долгие годы.

- Компании роста (Growth stocks). В основном все IT-компании.

По возможности свободно торговать:

- Котируемые (присутствуют на фондовой бирже);

- Некотируемые;

По владению

- Именные (все владельцы регистрируются в реестре АО);

- На предъявителя (на нашем рынке только этот тип);

По форме:

- Документарные;

- Бездокументарные;

Виды и их характеристика

Разновидности акций представлены несколькими группами, которые объединены по общему признаку.

Обычные/привилегированные

Акции бывают двух видов, если рассматривать их с точки зрения характера получения прибыли.

Акция обычная приносит своему держателю доход в процентном соотношении от общей прибыли, которую получило предприятие за отчетный период.

Привилегированная группа также приносит прибыль, однако, это строго очерченная сумма. Такой вид бумаг позволяет подстраховаться на случай падения предприятия на рынке, но при высоких доходах не даст заработать больше обычного.

Также обычные акции отличаются от привилегированных тем, что держатели вторых лишены голоса во время принятия каких-либо решений на собраниях инвесторов.

Размещенные/объявленные

Также акции бывают различны по признаку их значения для уставного капитала. Так, существует два вида акций, которые определяют рыночную цену конкретного АО.

Размещенные будут говорить о размере этого капитала, являясь базовыми. Объявленные же выпускаются после основных с целью увеличить начальную стоимость предприятия и расширить финансовую опору.

Казначейские/квазиказначейские

Классификация акций по данному типу в своей основе содержит характер их выпуска.

Казначейские ценные бумаги были выпущены на рынок и позднее выкуплены самим АО. Казначейские бумаги не имеют права голоса, не принимаются в расчет при подсчете голосов, распределении прибыли и разделе имущества в случае прекращения эмитентом своей деятельности. Эмитент не может отдавать собственные акции в залог, отчуждать их безвозмездно или меньше среднерыночной стоимости.

Квазиказначейские выносятся на общий рынок, как часть капитала дочерней компании. Для этого типа бумаг российские законы не предусматривают ограничений, что дает возможность менеджменту АО иметь больший контроль над принятием решений в дочерней компании.

Кумулятивные

Данная разновидность подразумевает стандартные обычные активы, которые АО пускает в оборот при затруднениях в финансовом плане.

Как подвид – кумулятивные привилегированные бумаги, дают своему владельцу гарантии на получение прибыли. Т.е. эти акции относятся к категории таких, по которым при отсутствии дохода АО за текущий период, все дивиденды будут выданы при ближайшем улучшении финансового положения организации. Обычно на выдачу долга по прибыли отводится не более трех лет.

Портфельные

Таковыми называют любой из видов данных бумаг (исключая квазиказначейские), входящих в общий состав активов держателя. Это значит, что инвестор может владеть долями нескольких предприятий, а в совокупности они и составляют целый портфель.

Другие виды

В число иных видов акций акционерного общества входят:

- золотые;

- именные;

- конвертируемые;

- голосующие.

Золотые дают своим владельцам преимущества перед другими, наделяя их особыми правами. Обычно их держателями становятся крупные государственные учреждения либо само государство.

Именные акции (или на предъявителя) – бумаги, текст которых содержит имя их владельца. Их основное отличие в том, что сбыт таких бумаг невозможен, поскольку АО обязано (в плане прибыли и других вопросов) только тому лицу, чье имя нанесено на актив. При этом они разделяются на два подвида:

- анонимные;

- оглашенные.

Конвертируемые бумаги обладают свойством их перевода в активы того же предприятия (ими могут быть и облигации). Курс конверсии устанавливается заранее.

Голосующие дают право голоса на собраниях акционеров. При этом степень весомости решения зависит от размеров портфеля конкретного инвестора.

Какие ещё бывают типы акций

Помимо разделения на

обыкновенные и привилегированные, все

существующие ныне типы акций можно

классифицировать по следующим основным

признакам:

По принадлежности к

официальному биржевому рынку:

- Биржевые — акции

котируемые на официальных биржевых

площадках; - Внебиржевые — акции

торгуемые на внебиржевом рынке ценных

бумаг.

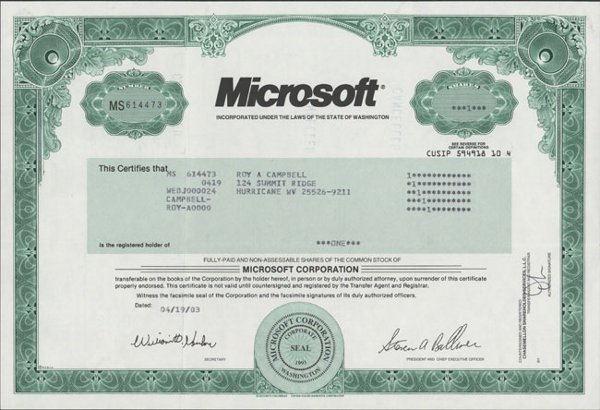

По типу носителя:

- Документарные — выпускаемые на бумажном носителе, в настоящее время это относительная редкость, а раньше абсолютно все акции выпускались в документарной форме и все операции по их купле-продаже сопровождались реальной передачей кипы бумаг;

- Бездокументарные — акции такого типа представляют собой простые записи на счетах депо. В настоящее время все эти записи хранятся на электронных носителях в базах данных депозитариев.

По субъекту прав ими

удостоверяемых:

- Именные. Акции такого

типа могут принадлежать только

конкретному лицу, чётко определённому

надписью на её бланке и записанному в

реестре акционеров. Такие акции можно

продавать (передавать или дарить) только

на основе определённого документа

(например, договора купли-продажи или

договора дарения) или посредством

передаточной надписи на самой акции

(если она выпущена в документарной

форме). Все новые владельцы такого рода

акций неизменно отображаются в реестре

акционеров компании; - На предъявителя.

Такие акции не требуют обязательного

документального подтверждения факта

передачи их другому лицу, имена их

владельцев не фиксируются в реестре

акционеров и они дают безусловное право

на долю в имуществе компании и на часть

её прибыли любому лицу их предъявившему.

Обычно выпускаются в виде сертификата,

то есть имеют документарную форму.

По степени надёжности

эмитента:

- «Голубые фишки» или

акции первого эшелона, это самые надёжные

бумаги. Их эмитентами являются крупнейшие

и хорошо себя зарекомендовавшие компании

страны. Такие акции, как правило, имеют

стабильный курс и покупать их в расчёте

заработать на его повышении, обычно не

имеет смысла. Ведь этим гигантам уже

некуда больше расти. Такие акции имеет

смысл брать в рамках стратегий заработка

на дивидендах; - Акции второго эшелона

это бумаги менее известных и менее

успешных компаний не отличающиеся

особой надёжностью. Покупка таких акций

может принести хорошую прибыль в виде

реализации роста их курсовой стоимости.

Но здесь надо чётко осознавать все

возможные риски и очень тщательно

подходить к анализу компании-эмитента; - Акции третьего

эшелона наиболее рискованные, но и

наиболее потенциально прибыльные из

всех вышеперечисленных. К ним можно

отнести бумаги выпускаемые малоизвестными

небольшими предприятиями и разного

рода стартапами. Это скорее объект

венчурных инвестиций. Такие акции могут

неимоверно выстрелить в цене, а могут

(что более вероятно) попросту обесцениться

вместе с банкротством выпустившей их

компании. Когда-то к третьему эшелону

относились бумаги таких ныне всемирно

известных компаний, как Google,

Apple, Facebook и многих других.

И те кто сумели вовремя распознать в

них будущих гигантов, и вложили в них

малую толику инвестиций, сегодня стали

миллиардерами.

По стадии выпуска в

обращение

- Размещённые. Это те

акции компании, которые уже выпущены

в обращение и находятся в руках у

конкретных акционеров. Они составляют

текущую рыночную капитализацию компании

(её размер равен суммарной стоимости

размещённых акций); - Объявленные. Это те

акции, выпуск которых пока не осуществлялся,

однако может быть осуществлён, например,

в целях получения дополнительных

средств на развитие компании. Так как

их выпуск может привести к «разводнению»

уже размещённых акций компании (к

уменьшению их рыночной стоимости и тех

прав, которыми они наделяют своих

владельцев), для его санкционирования

необходимо согласие общего собрания

акционеров компании.