Особенности получения Installments займов в некоторых компаниях

Компания Миг Кредит — один из игроков рынка, который работает одновременно в двух сегментах. Здесь можно получить до 100 тыс. рублей (Installments займ) с первого обращения. Клиент подает заявку, предоставляет компании все необходимые данные, получает деньги любым удобным способом.

В большинстве других МФО, которые пришли к продукту Installments постепенно, используется иная практика. Согласно условиям оформления и выдачи займов, получить сумму свыше 30 тыс. рублей (иного порога) клиент может только со второго (третьего) обращения в компанию. таким образом микрофинансовая организация поэтапно проверяет уровень благонадежности заемщика, и существенно снижает кредитные риски.

Специализированные pdl займы

В 2019 году, основываясь на средних показателях, законодатели разработали специализированный займ до зарплаты, который выдается отдельных условиях. Позиция законодательства объясняется тем, что именно по продуктам такой категории заемщики часто сталкивались с трудностями при погашении задолженности. С начала года такие займы выдаются на следующих условиях:

- Сумма — до 10 тыс. рублей.

- Срок — до 15 дней.

- Процентная ставка — не более 30% от тела займа (или не более 3 тыс рублей, независимо от срока пользования средствами.

Ежедневная выплата по такому займу не должна превышать 200 рублей. Сумма в 3 тыс рублей — максимальная в плане начисления процентов. При этом на займы до зарплаты не распространяются ограничения микрофинансовой деятельности, введенные с 1 января 2020 года. Вместе с тем, их запрещено продлевать или увеличивать начальную сумму.

Банковские кредиты: виды и условия

В этом разделе многие понятия покажутся знакомыми. Новички в теме узнают новые для себя понятия, а профессиональные и подкованные люди закрепят известные знания, дополнив их новыми фактами.

В этом разделе многие понятия покажутся знакомыми. Новички в теме узнают новые для себя понятия, а профессиональные и подкованные люди закрепят известные знания, дополнив их новыми фактами.

Этот раздел также подходит к понятию классификации кредитования, но, применительно к физическим лицам. Основными видами банковского кредита являются:

- потребительский заем;

- кредитная карточка (линия);

- ипотека;

- на транспортное средство.

Каждый из них имеет особенности.

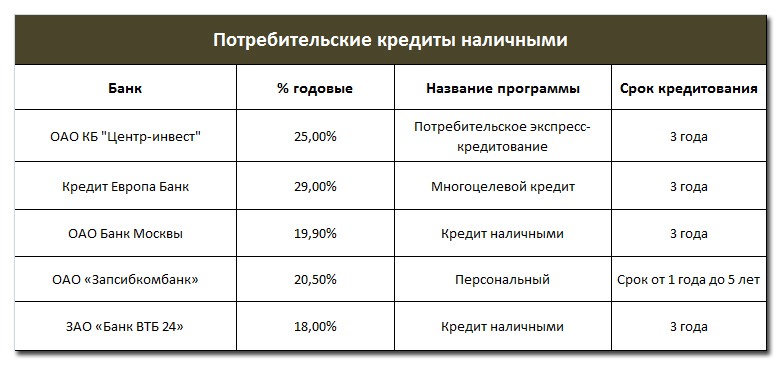

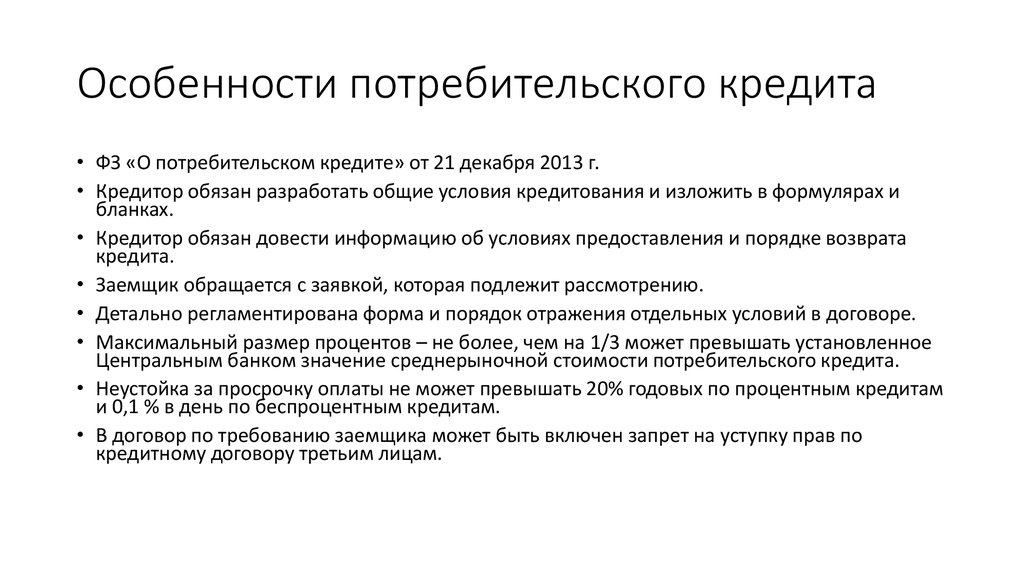

Потребительский заем

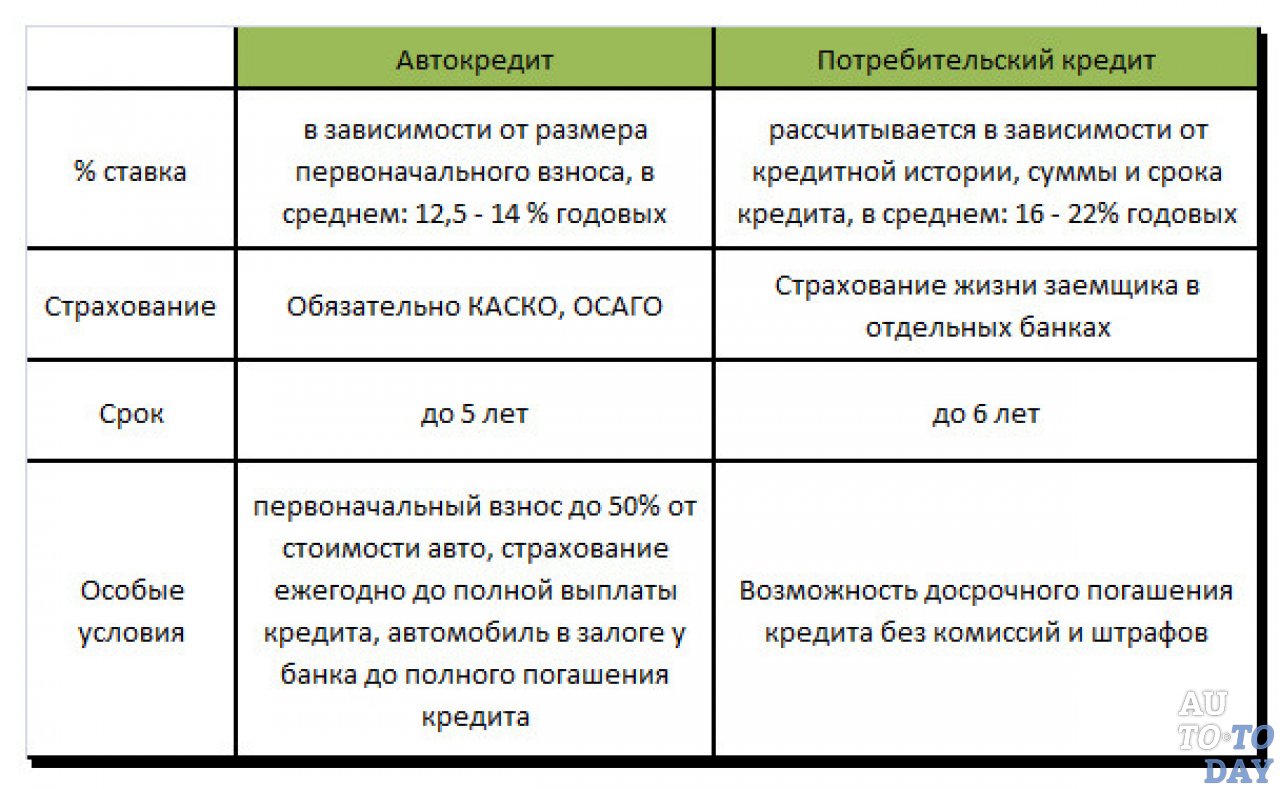

Может быть, как целевым, так и нецелевым. Денежные средства перечисляются на счет обладателя единоразово или выдаются наличными в кассе. Такой заем получают люди с положительной кредитной историей и хорошей репутацией.

Потратить денежные средства можно по своему усмотрению. Условия:

- размер суммы от 5-10 тыс. р., до 3 млн., в зависимости от характеристик кредитора и должника;

- срок до 5-7 лет;

- быстрый срок рассмотрения в пределах рабочего дня;

- процентная ставка от 6 до 20% в зависимости от банка.

Условия на потребительские займы регулируются государством и Центральным банком.

Кредитная карточка

В пределах одной кредитной линии пользователь может снимать деньги и пополнять счет по своему усмотрению. Отличительные черты:

- договор подписывается 1 раз вне зависимости от количества снятий, пополнений;

- беспроцентный период 30-90 суток;

- накладываются ограничения на съем наличных и денежные переводы. За такие операции взимается внушительный процент;

- высокая процентная ставка, которая может доходить до 60% годовых;

- быстрый срок рассмотрения заявки, в пределах рабочего дня.

Кредитными карточками удобно пользоваться, но также легко попасть в долговую яму. Принимать решение о получении карточки следует обдуманно, и делать это при острой необходимости. Хотя у ответственных людей получается экономить при использовании карт. Многие магазины предоставляют скидку или кэшбэк (частичный возврат денег) при оплате кредиткой.

Ипотека

Приобретение собственного жилья связано с высокими тратами и гражданам России приходится прибегать к помощи банков.

Отличительные черты:

Отличительные черты:

- долгий срок от 5 лет;

- пониженная процентная ставка;

- могут быть ограничения по выбору застройщика;

- высокие суммы от 1 млн;

- обязательный первоначальный взнос;

- имущество остается в залоге;

- в 90% случаев требуется поручитель и страхование.

Несмотря на безвыходное положение, люди опасаются брать ипотеку, их возмущает конечная сумма переплаты в 2-3 раза от первоначальной стоимости квартиры.

Кредит на транспортное средство

Автокредит схож с ипотекой. Исключение составляет то, что в качестве цели и залога выступает не недвижимость, а транспортное средство. Условия:

- обязателен залог в виде приобретаемого авто;

- низкая процентная ставка;

- условия могут действовать только на конкретную модель;

- первый взнос 10-20%.

Резюмируя, стоит отметить, что государство регулирует деятельность банков и ситуация заметно улучшилась к 2019 году. Люди могут брать займы под небольшой процент, главное, рассчитывать силы и подходить к взятию долга с трезвой головой.

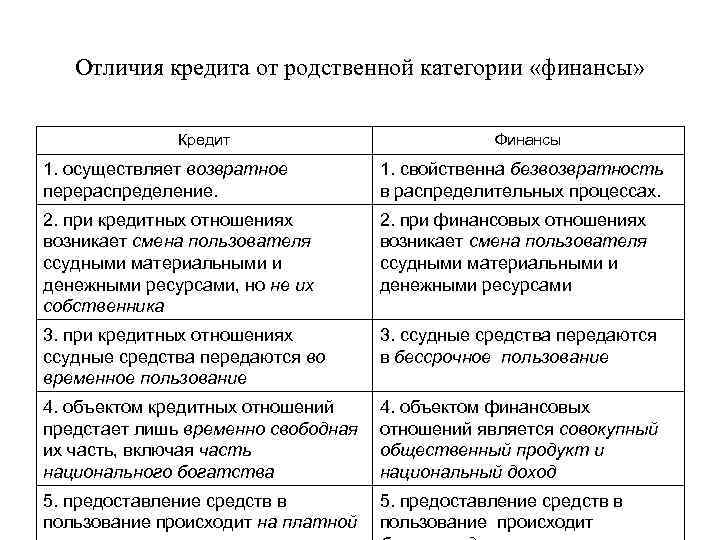

Что такое кредит

Кредит – это выдача банком денежных средств на условиях платности и возвратности. Законодательством РФ не подразумевается использование иного объекта сделки, им выступают только денежные средства. В процессе стороны подписывают договор в письменной форме.

Обратите внимание! Три кита кредитных отношений – это платность, возвратность и срочность. Эти параметры указаны в кредитном договоре.. Кредит выдается в виде наличной суммы или безналично (переводом на пластиковую карту заявителя)

Перед этим банк в обязательном порядке оценивает платежеспособность клиента. Если у него небольшой доход или есть пятна в кредитной истории, может потребоваться предоставление залога или наличие поручителя

Кредит выдается в виде наличной суммы или безналично (переводом на пластиковую карту заявителя). Перед этим банк в обязательном порядке оценивает платежеспособность клиента. Если у него небольшой доход или есть пятна в кредитной истории, может потребоваться предоставление залога или наличие поручителя.

Выдачей кредитов занимаются банки или иные кредитные организации (пункт 1 ст. 42 ГК РФ) при условии наличия у них лицензии Центробанка. Кроме них на рынке работают небанковские кредитные организации и МФО. В роли заемщика вправе выступать физические или юридические лица.

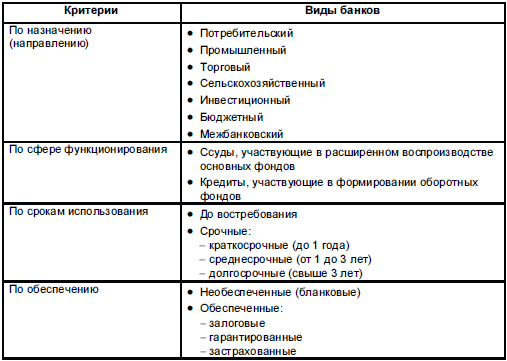

Разновидности кредитов

Два самых популярных вида: процентный и беспроцентный. В случае с процентным заемщик после получения денег в долг обязуется регулярно вносить проценты.

Беспроцентные кредиты часто называют рассрочкой. Суть программы заключается в том, что договор заключается между продавцом и покупателем. Платить проценты за покупку в этом случае не нужно, но требуется внести первоначальный взнос. Такие сделки регулируются только Гражданским кодексом.

Еще одна классификация кредитов включает в себя целевые (используются строго на указанные цели) и нецелевые (человек распоряжается суммой по своему усмотрению).

Популярные кредиты:

- Ипотека. В роли залога выступает приобретаемый объект. Особенность ипотеки – крупная сумма и продолжительный срок выплаты.

- Автокредит. При получении заемщик обязан застраховать транспортное средство – таковы требования действующего законодательства.

- На земельный участок под строительство или сельскохозяйственную деятельность.

- Потребительский нецелевой. Средства можно использовать на любые нужды. К клиенту предъявляются минимальные требования, не нужен большой пакет документов.

- На образование.

Погашение процентов по договору происходит по аннуитетной или дифференцированной схеме. В первом случае человек на протяжении периода кредитования вносит платежи в одинаковом размере. Во втором случае величина обязательного ежемесячного взноса по мере погашения задолженности снижается.

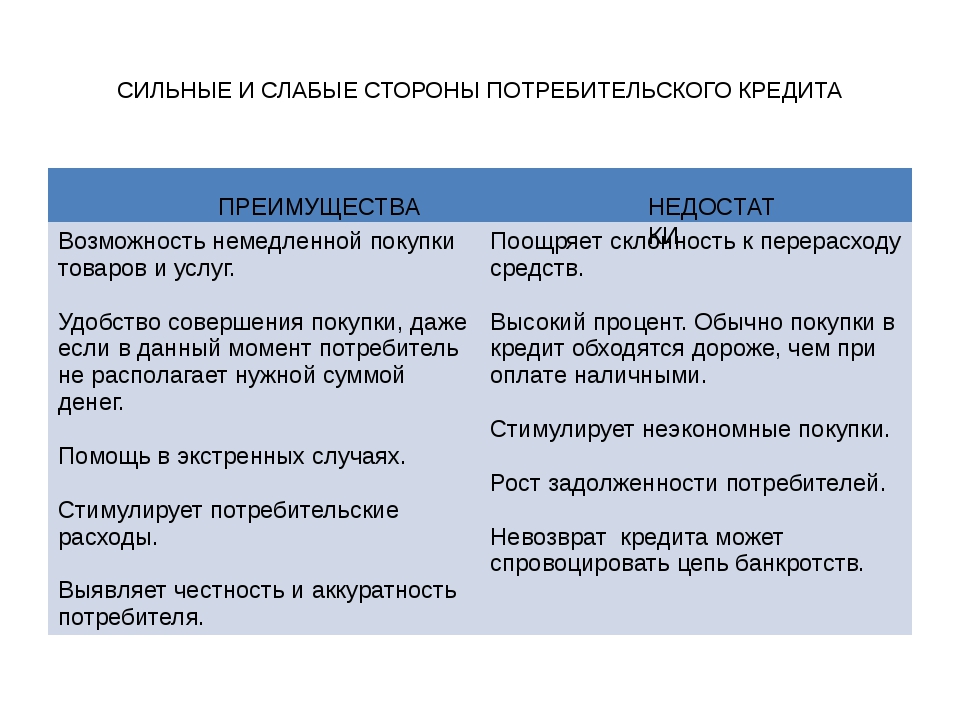

Преимущества и недостатки кредитов

Основной плюс кредита заключается в том, что человек сразу удовлетворяет потребность в обладании какой-то вещью. Сколько он переплатит и будет ли обращение в банк выгодным, зависит от условий выбранной программы.

Преимущества:

- Условия сотрудничества прозрачные.

- Процент по кредиту фиксированный и гораздо меньший, чем при обращении в МФО.

- Программы доступны для всех категорий граждан.

- Задолженность можно погасить раньше назначенного срока без санкций.

- Разнообразие условий. Любые цели, сроки и суммы.

Среди отрицательных сторон выделяют необходимость привлечения поручителей для крупных кредитов. Также может требоваться залог как гарантия платежеспособности клиента. Заемщику потребуется собрать большой пакет документов, в числе которых обязательная справка о доходах.

Преимущества и недостатки микрозаймов

Преимущества:

- Можно быстро получить необходимую сумму. Займ небольшого размера оформляется минут за 15-20, можно получить финансы на карточку или электронный кошелек.

- Очень слабая проверка. Самые неприхотливые МФО дают деньги всем гражданам, достигшим 18 лет. Другие организации могут предъявлять более жесткие требования к возрасту и документам, но эти требования не идут ни в какое сравнение с банковскими.

- Можно вернуть деньги, не уплачивая лишних процентов. По законодательству, заемщик в течение 14 дней имеет право вернуть микрокредит, заплатив проценты только за срок пользования деньгами. Взяли 20000 рублей под 1% в день, через 5 дней вернули – заплатите 21000 рублей (20000 + 5% = 20000 + 1000).

Недостатки:

- Высокая стоимость заемных денег. 0,5% в день – это 182,5% годовых. Банки дают потребительские кредиты под 10-30% годовых.

- Большие штрафы за просрочку. Начиная с лета 2019 года, максимальный размер штрафа + пени за просрочку не может превышать 2-хкратного размера займа, но это – все равно много.

- Проблемы с коллекторами. Когда микрофинансовая организация сталкивается с должником, она просто продает права на займ сторонней организации, «выбивающей» долги из людей. Например, кто-то должен МФО 10000 рублей. Вместо того, чтобы самостоятельно разбираться, организация за 5000 рублей уступает право на долг коллектору, а тот уже ищет способы забрать деньги. И зачастую – находит, потому что от этого зависит его заработок.

Ссуда и кредит – в чем разница. Особенности ссуды и кредита

Особенности кредита

Под кредитом понимают денежный заем, который имеет сразу четыре характеристики.

- Срочность. Деньги выдаются на определенный срок и должны быть возвращены банку или МФО не только целиком, но и с процентами. К тому же, в договоре кредитования точно обозначены сроки и периодичность взноса платежей. Могут быть указаны даже числа месяца, когда нужно внести средства. Если они были перечислены позже, то заемщик уже может быть оштрафован или же предупрежден менеджерами банка.

- Платность. Каждый может взять кредит на условиях не просто погашения его «тела», но и процентов. Именно они являются платой за пользования деньгами. Банк никогда не выдаст кредит без хотя бы малейшей процентной ставки.

- Возвратность. Необходимо обязательно вернуть взятые средства и проценты по ним в указанные сроки.

- Денежный эквивалент. Существует множество видов кредита: от коммерческого до потребительского или ипотеки. Во всех случаях клиенту выдаются деньги, а не само имущество, покупаемое в кредит. Они могут быть перечислены на руки или же сразу переданы компании, которая реализует товары, технику, транспорт в кредит. Все же заем всегда выдается только в денежной форме. Просто взять технику кредит без денежных отношений невозможно.

Для вашего удобства на портале КредитОфф (CredytOff) размещен кредитный калькулятор:

Любая микрофинансовая организация и банке заинтересованы не только в своем развитии, расширении, но и в прибыли. Она является первоочередной целью и может быть получена из кредитных взносов клиентом. В ежемесячный платеж входит основная сумма погашения («тело» кредита) и проценты. Иногда во взнос включается приобретенная страховка, комиссии и т.д. Банк получает основную прибыль с процентов. Это те деньги, которые платит заемщик финансовой организации за пользование кредитными деньгами. Ссуда и кредит – в чем разница тогда между ними, если оба эти термина подразумевает взятие займа?

Особенности кредита

Особенности ссуды

Кредит входит в понятие «ссуда» и является ее денежной (финансовой) формой. Под ссудой подразумевает взятие взаймы не только денег, но и:

- Товар.

- Имущество, ценные вещи.

- Техника и т.д.

Если речь идет не о деньгах, то заемщик попросту одалживает определенное имущество во временное пользование. Важными являются такие моменты:

- Заемщик не становится владельцем имущества.

- Он не берет их в аренду, а одалживает.

Если при кредитовании можно получить только деньги, то ссуда предполагает одалживание любого движимого или недвижимого имущества. Для многих людей такой вариант кредитования является не просто выгодным, но и единственно возможным. Что касается характеристик ссуды, то она не обладает ни срочностью, ни платностью. Ей свойственна только возвратность—обязательный возврат взятого в долг имущества, будь то техника, оборудование, транспорт или товары.

Ссуда или кредит

Особенности займов на телефон

Чтобы до конца понять, что такое заем на счет телефона нужно рассмотреть некоторые практические ситуации, связанные с движением средств через аккаунты клиентов сотовых сетей.

Возможности четырех последних пунктов делают счет телефона своего рода кошельком, деньгами которого можно свободно распоряжаться.

Но если счет это кошелек, то он годится для переводов, займов и кредитов. В этом отношении у телефонного аккаунта есть даже некоторые преимущества:

- телефон обычно рядом с хозяином;

- телефон берут с собой туда, где боятся сломать компьютер (турпоходы и т.п.);

- счет телефона круглосуточно доступен;

- мошенники не особенно стремятся воровать деньги с телефонного счета, т.к. суммы на нем обычно не велики.

Недостатком использования счета в качестве кошелька часто становится комиссия за вывод средств, большая, чем плата за снятие денег с банковской карты или счета. Платежи с телефонного счета иногда облагаются комиссией, т.к. сотовые операторы не слишком заинтересованы в выводе средств из их распоряжения.

Карта Platinum

Оформление онлайн

Банк Русский Стандарт разместил удобную анкету, которую можно заполнить прямо на сайте и подать заявку онлайн. Мы также предусмотрели возможность подачи заявки по телефону и в офисе банка.

По паспорту

Чтобы получить кредитную карту Platinum, покупать в рассрочку и не платить проценты, нужно предъявить только паспорт и СНИЛС.

Курьерская доставка

Мы предлагаем бесплатную доставку курьером. У заемщика есть возможность получить карту в любом месте и в удобное время или прийти в ближайший офис банка.

Льготный период

Оплачивайте покупки картой Platinum и не платите проценты в течение 55 дней. Если клиент успевает погасить задолженность за 55 дней, льготный период начинается заново после следующей покупки. В противном случае начисляются проценты на остаток задолженности. Ставка по карте составляет от 21,9% годовых. Если покупка оформлена в рассрочку, она не учитывается при реализации льготного периода.

Требования МФО к безработным заемщикам

Для МФО не имеет большого значения официальное трудоустройство и налогооблагаемый доход. МФО прагматично подходят к заемщикам, понимают, что ни официальная, ни реальная безработица не лишает человека всего имущества и перспектив.

МФО обязательно потребуют от заемщика:

- быть гражданином России;

- иметь российский паспорт;

- иметь постоянную прописку, обычно в регионе выдачи займа, иногда – в любом из населенных пунктов РФ.

Чаще всего от клиента требуют номер сотового телефона. Это нужно для общения и дополнительной проверки личности клиента.

В последние годы у официально работающих МФО значительно уменьшилось число наличных займов, но выросло предложение займов с переводом на счет или банковскую карту.

Займы на карту безработным получать легче, но для этого нужно иметь в банке действующий карт-счет. Требование иметь действующую банковскую карту не позволяет просить онлайн-займы антисоциальным, опустившимся личностям.

Для получения крупных займов и от работающего, и от безработного клиента, потребуется достаточно дорогое и ликвидное имущество, способное быть залогом.

МФО, выдающие онлайн займы безработным на карту

Займы безработным не выделяются в отдельную категорию предложений МФО, это лишь одно из условий, которое по-разному применяются для разных видов займов.

Для примера приводим 5 предложений микрофинансовых организаций без требований к обязательному трудоустройству. Все они относятся к категории быстрых займов, выдаются без долгой проверки и почти без отказов.

|

Название МФО |

Допустимая величина займа |

Процентная ставка |

Срок возврата займа |

Максимальный возраст заемщика |

Время рассмотрения заявки |

Выдача займов клиентам с плохой кредитной историей |

Способ выдачи заемных средств |

|

до 11 тысяч рублей |

от 1.9% В ДЕНЬ |

до 25 дней |

63 лет |

5 минут |

не допускается |

на банковские счета, на карты, через сервисы переводов |

|

|

до 15 тысяч рублей |

от 2,24% В ДЕНЬ |

до 30 дней |

65 лет |

5 минут |

допускается |

на банковские счета, на карты, в кошельки электронных денег, через сервисы переводов |

|

|

до 15 тысяч рублей |

от 2% В ДЕНЬ |

до 30 дней |

65 лет |

1 минута |

не допускается |

на банковские счета, на карты, в кошельки электронных денег |

|

|

до 15 тысяч рублей |

от 2,17% В ДЕНЬ |

до 30 дней |

60 лет |

7-8 минут |

допускается |

на банковские счета, на карты, в кошельки электронных денег |

|

|

до 15 тысяч рублей |

от 1,2% В ДЕНЬ |

до 30 дней |

99 лет |

30 минут |

допускается |

на банковские счета, на карты, в кошельки электронных денег, через сервисы переводов |

В таблице хорошо видна общая для многих быстрых займов особенность — их суммы и сроки погашения невелики, а проценты несколько выше, чем у займов на большие суммы, но с основательной проверкой.

Как взять займ безработному срочно?

Срочная потребность в деньгах возникает у безработных не реже, чем у всех прочих граждан, однако им труднее надеяться на собственные запасы. Решением проблемы могут стать быстрые займы в микрофинансовых организациях.

Быстрый поиск быстрых займов лучше всего делать так:

- Вспомнить, есть ли в наличии действующая банковская карта, банковский счет или кошелек электронных денег.

Если всего этого нет, то поиск придется ограничить теми МФО, которые выдают займы наличными или через системы переводов (Контакт, Золотая Корона и др.)

2. После этого нуждающемуся в быстром займе следует выйти в интернет и начать поиск по словам:

- быстрые займы;

- срочные займы;

- займы без проверки;

- онлайн займы.

3. Клиенту следует заполнить заявку на сайте одного из МФО, указать там свои данные, номер телефона. Ответить на вопросы анкеты. По требованию сделать электронные копии (фото, скан) документов (обычно паспорта). Указать номер сотового телефона для звонков и СМС.

4. Выслать анкету и документы в МФО.

5. Дождаться положительного решения и получить деньги.

Тем, кто выбрал наличные или сервисы переводов, придется пройти в банк, на почту или другой пункт выдачи наличных.

Если заем переводится на карту, счет или кошелек, то идти никуда не нужно, деньгами можно будет воспользоваться через несколько минут с помощью интернет-банкинга и других сервисов удаленного доступа. С карты можно сразу же снимать деньги в банкоматах и рассчитываться ею в магазинах, в терминалах, в интернете.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Отличия займа от кредита в банке

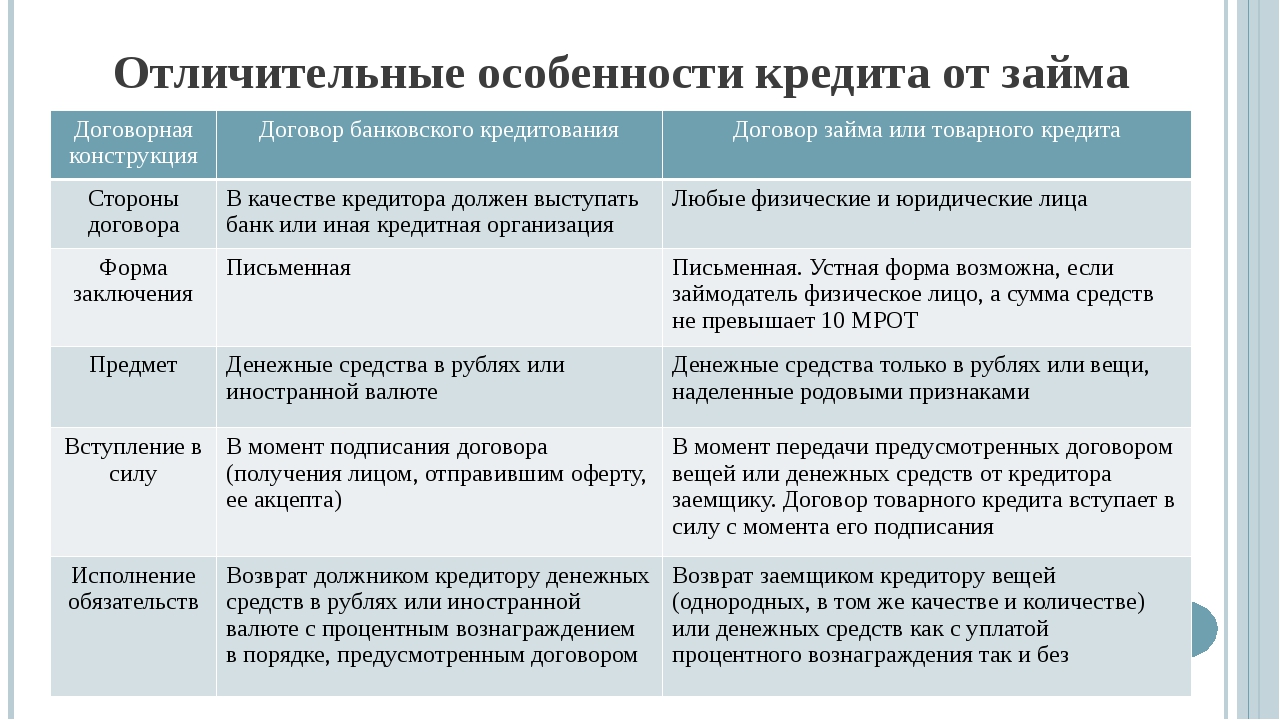

Итак, чем потребительский кредит отличается от потребительского займа? Здесь разница довольно велика. Вот признаки несхожести таких финансовых услуг:

- Сторона, которая финансирует заемщика. Право на оформление КД имеют только лишь кредитные учреждения. Обычно это банки. Займы – сфера деятельности не только организаций, но и физических лиц.

- Форма выдачи. Кредит имеет только денежную форму. А займы могут быть финансовыми и имущественными. Последние (как ценности, полученные в долг) должник может вернуть в виде аналогов.

- Договор. При оформлении кредита должен быть составлен письменный договор, где оговорены условия возврата. Для займов достаточно устных договоренностей. Исключение составляют большие суммы (от 10 размеров МРОТ), когда потребуется заключение договора.

- Ограниченность во времени. В КД обязательно указывают срок, в течение которого нужно вернуть всю сумму долга, а в займах это делается по желанию. К тому же обычно срок кредита больше длительности займа.

- Процентная ставка. Кредитные средства выдаются только под проценты, которые определяет кредитор. Займы бывают и беспроцентными на основании ст. 809 Гражданского кодекса РФ (п. 1). Это условие обязательно прописывают в договоре, чтобы заимодатель не потребовал уплаты дополнительных начислений.

- Начало действия договоренностей. КД является консенсуальным и вступает в силу после подписания. Договор займа считается реальным и включается в работу после получения заемных средств. Но в каждом случае необходимо указать параметры возвратности финансовых ресурсов.

- Условия подписания договора. При оформлении кредита их назначает кредитор. Обычно это обязательные документы и залог (или поручитель). В случае с займом хватит согласия сторон.

- Правила возврата средств. Кредиты возвращаются частями на протяжении указанного срока, а займы отдаются сразу – вместе с процентами единой суммой.

- Правовое поле. Выдача займов совершается на основании Гражданского кодекса РФ и федерального законодательства. Кредитование подчиняется законам и нормативным актам Центробанка. Таким образом, права сторон обоих договоров юридически защищены, а их обязанности установлены официально.

Чтобы детальнее понять, чем отличается заем от кредита физическому лицу, рассмотрим микрозаймы как дополнительную комбинацию займа и кредитования. Что характерно для такого вида финансирования:

- Имеет денежную форму.

- Осуществляется юридическими лицами – МФО и МКК.

- Выдается под проценты, определяемые самой организацией. Обычно беспроцентные ссуды предлагают только новичкам либо во время акций.

- Для получения финансовых ресурсов заемщику необходим лишь паспорт.

- Сделка проводится по договору, который может быть консенсуальным или реальным (это зависит от компании).

- Нет жестких требований к заемщику. Это, как правило, конкретный возраст, прописка в том же регионе и наличие стабильного дохода.

- Срок, на который выдаются микрозаймы, может быть любым.

- Долг возвращается с процентами по окончании срока либо минимальными взносами в рассрочку.

- Попадает под действие ФЗ №151 от 02.07.2010 (о микрофинансовой деятельности и МФО), других законов, а также нормативных актов Центробанка.

И займы, и кредиты разделяются на виды с учетом срока (долго-, средне- и краткосрочные), порядка выдачи (кредит, кредитная линия, овердрафт), обеспечения (с залогом или без) и цели (целевые или нет).

Самые популярные МФО

|

Компания, предложение |

Процент, в день |

Сумма, руб. |

Срок, дней |

Срок рассмотрения |

Оформление, получение |

Возраст, погашение |

|

Планета Кэш, «Для новых клиентов» |

0% |

3000 – 15000 |

7-35 |

До 1 дня |

Онлайн, на карту |

23+, по окончании кредита |

|

FinSpin, «Займ» |

0% |

1000 – 30000 |

6-30 |

До 10 минут |

Онлайн, на карту, QIWI, на счет в банке, через платежную систему |

21+, по окончании кредита или раз в 2 недели |

|

Деньги Сразу, «Стандартный |

0,27% |

1000 – 40000 |

16-365 |

До 20 минут |

Онлайн или в офисе, наличными, на карту или счет |

18+, по окончании кредита, раз в 2 недели или раз в месяц |

|

Мир Кредитов, «Пенсионный» |

0,3% |

1000 – 50000 |

1-30 |

До 5 дней |

В офисе, наличными |

18+, по окончании кредита |

|

Мегазайм, «Потребительский» |

0,5% |

3000 – 100000 |

3-112 |

До 15 минут |

Онлайн, на карту или счет, QIWI, Яндекс.Деньги |

21+, по окончании кредита |

|

Кэш Point, «Займ» |

0,5% |

10000 – 60000 |

1-270 |

До 15 минут |

В офисе, наличными или на карту |

21+, по окончании кредита или ежемесячно |

|

Да!Займ, «Краткосрочный» |

0,55% |

3000 – 30000 |

17-30 |

До 10 дней |

В офисе, наличными, на карту или счет, через платежные системы |

18+, по окончании кредита |

|

Микрокредит, «До зарплаты» |

0,7% |

10000 – 30000 |

15-30 |

До 60 минут |

В офисе, наличными |

21+, по окончании кредита |

|

Честное Слово, «Потребительский» |

0,83% |

3000 – 10000 |

15-60 |

До 1 дня |

Онлайн, на карту или счет |

18+, по окончании кредита |

|

Живые Деньги, «Серебро Лето 2019» |

0,99% |

5000 – 30000 |

30 |

До 5 дней |

Онлайн, в офисе, наличными, на карту |

21-70, раз в 2 недели |

О чем нужно знать, оформляя микрозайм?

Вот – правила, которыми ограничены микрофинансовые организации:

- Максимальная сумма – 1000000 рублей.

- Займы можно выдавать только в российских рублях.

- Если микрокредит выдается на срок меньше года, максимальный процент, который может установить МФО – 1% в день.

- В качестве обеспечения можно использовать только поручителей и транспортные средства, минизаймы под залог недвижимости запрещены.

- Максимальная сумма штрафа и пени за просрочку не может превышать двукратного размера займа.

- Если займ был выдан на сумму меньше 10000 рублей и на срок меньше 15 дней, микрокредитная организация не имеет права начислять по нему проценты.

- У МКК должна быть лицензия на свою деятельность.

Ответим здесь на часто всплывающий вопрос: «Можно ли обмануть МФО?» Знайте: обмануть микрокредитную компанию нельзя. Когда вы берете у нее деньги, вы подписываете договор, согласно которому эти деньги нужно вернуть. Это касается и онлайн-займов – в законодательстве прописан пункт, согласно которому при заключении соглашения можно использовать электронную подпись (код из проверочной СМС), которая приравнивается к подписи обычной. Единственный вариант, при котором можно не возвращать микрозайм – заключение договора с «черными кредиторами», про это мы расскажем ниже.

Государственное регулирование. Закон о микрофинансовых организациях

До недавнего времени МФО существовали в некотором правовом вакууме. Их работа не противоречила закону прямо, но весьма часто оказывалась на грани закона. Сами МФО также давали немало поводов для обвинений. Микрофинансовые организации часто предоставляли займы гражданам не способным отвечать за свои поступки, продавали их долги коллекторам, что вело к драматическому финалу и потерям имущества. Проценты, которые взимали МФО, тоже не добавляли им любви окружающих.

Со временем положение изменилось. Сегодня деятельность микрофинансовых организаций регулирует 25 нормативных актов, разного типа и уровня.

Среди них 5 федеральных законов:

- О противодействии отмыванию преступных доходов (115-ФЗ).

- О МФО (151-ФЗ).

- О потребительском кредите (займе) (353-ФЗ).

- О саморегулируемых организациях на финансовом рынке (223-ФЗ).

- О защите прав граждан при возврате просроченных задолженностей («антиколлекторский») (230-ФЗ).

Внимание государства не искоренило все злоупотребления в сфере микрозаймов, но дало возможность добросовестным МФО действовать по единым правилам, а заемщики получили законную возможность отставать свои права.

Сейчас многие МФО объединяются в ассоциации, строят организационные структуры для регулирования и контроля на рынке микрозаймов.

Отличия МФО от банка

Различий между банковскими учреждениями и микрофинансовыми организациями множество.

- Банки выдают кредиты, МФО – займы.

- МФО обычно кредитуют тех, кому отказывают в банках.

- МФО соглашаются на такие заимствования, которые невыгодны банкам из-за трудоемкости оформления и высоких рисков.

|

Особенности |

Микрофинансовые организации |

Банковские учреждения |

|

Обычная сумма заимствования для физического лица |

От 1 тысячи до 30 тысяч рублей, редко до 1 миллиона |

Чаще всего суммы от 50 тысяч рублей до нескольких миллионов |

|

Период возврата средств заемщиком |

От 5-7 дней до 1-2 месяцев |

От полугода до 2 десятков лет и дольше |

|

Способ погашения |

Чаще всего всей суммой сразу в назначенный срок |

Ежемесячно, согласно календарю платежей |

|

Время одобрения |

От получаса |

До 3 дней |

|

Пакет необходимых документов |

Только паспорт |

Паспорт, часто — справки с работы, из налоговых органов и др. |

|

Влияние плохой кредитной истории клиента |

Не препятствует получению займа |

Мешает получению кредита |

|

Плата за пользование средствами |

обычно 1-2 % в день |

обычно от 15 до 25% в год |

|

Момент выдачи денег |

Практически сразу после одобрения займа |

Иногда быстро, иногда — в течение нескольких дней после одобрения кредита |

Другие отличия между банками и МФО тоже есть, их не может не быть, т.к. работа тех и других строится на разных юридических и экономических основаниях.

Как выбрать МФО и не стать жертвой мошенников?

Изрядная часть претензий к МФО со стороны клиентов связана с нарушениями займодавцем законов и собственных обещаний. Перечислять все возможные проблемы в сфере микрозаймов выйдет слишком долго. Но к счастью большую часть этих проблем можно предупредить соблюдением нескольких общих правил:

- Выяснить законно ли работает МФО, есть ли у него установленная законом регистрация. Это можно сделать через интернет, в реестре Центрального банка (Банк России).

- Прочесть условия выдачи займа. Выяснить порядок начисления процентов. Узнать какой будет плата за пользование необходимой суммой.

- Уточнить штрафные санкции за просрочку возврата. Обстоятельства могут складываться по-разному, а штрафы иногда становятся для займодавцев выгодным источником дохода.

- Внимательно прочесть все пункты договора, прежде чем подписать его.

Последний момент особенно важен. Многие проблемы заемщиков имеют причиной непонимание подписанных договорных условий.

При подозрении в адрес МФО или его сотрудников, лучше отказаться от сделки и найти вариант заслуживающий большего доверия.

Онлайн-заявка на займ | Займы наличными | Займы без проверок

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Займ между физическими лицами

Есть много ситуаций, когда человек вынужден согласиться с необходимостью быстрого приобретения денежных средств для решения возникающих вопросов, и это весьма распространено , но и к сожалению, никто не может быть застрахован от этого. И жители крупных городов, например, как Москва и Санкт-Петербург, и люди, живущие в небольших провинциальных городах, часто поподают в затруднительном положении, когда финансы нужны срочно, а в настоящее время на руках их просто нет.

Как быть в таком положении? Вероетно следует обращаться в банки или какие – то другие финансовые организации? Прежде всего, оформление заема денег там, займёт в некоторых ситуациях достаточно много времени

Далее, для того, чтобы оформить приемлемый для вас кредит, важно хорошо понимать в юридических и финансовых тонкостях, ну а этому, как известно, не все обучены. Воспользуйтесь проверенным старым способом – займитеь деньги у родственников, друзей, знакомых, которые вам доверяют

Да прибегните к тому, что выражаясь языком юристов называют «заем между физическими лицами» и он регулируется нормами современного гражданского права.

Выгодный заем между физическими лицами – выход из сложного положения.

Итак, приложите усилия, чтобы изучить все аспекты займа между физическими лицами. Разберитесь в них и отметьте все особенно сложные и спорные моменты, так как при заключении договора займа вы сможете избежать различного рода осложнений. В начале стоит упомянуть, что сам по себе заем между физическими лицами как правило очень выгоден как самому заемщику, так и соответственно заимодателю. Заемщик может получить достаточно мягкие условия кредитования, потому что понятно, что родственникам и друзьям по умолчанию будут доверять больше, чем незнакомым людям. Отсюда вытекает, что и срок возврата займа становится более мягким, чем при оформлении кредита в Сбербанке или, в ВТБ24, и проценты к тому будут не такие высокие, а возможно и вариант получения беспроцентного заема, будет проведён по-родственному. Заимодатель же соответственно, получает возможность, при условии выдачи кредита под проценты, увеличить свои вклады.

Соответственно, что для того, чтобы стороны, осуществляющие заем между физическими лицами, получили защиту от разного рода рисков и неприятностей, скоторые связаны с данной процедурой, важно соблюдать установленные условия. Первым таким условием является заключение договора займа между физическим лицом в согласии с нормами и требованиями, которые излогаются в современном законодательстве

Это оформление возможно в нескольких вариантах, и каждый из них имеет свои положительные и отрицательные стороны.

Договор займа

Договор займа – это соглашение между заемщиком и заимодавцем, которое содержит все условия предоставления денежных средств.

Что обязательно должно быть указано в договоре:

- стороны, которые заключают договор;

- предмет займа;

- сумма займа;

- проценты по займу, если займ не является безвозмездным;

- реквизиты и подписи сторон.

К дополнительным условиям относятся способы также передачи денег и способы погашения долга.

Все остальные условия договора называют случайными. Это значит, что они не зафиксированы в законе и вносятся по усмотрению сторон. Например, это могут быть условия досрочного погашения займа.

Образец договора по займу обычно размещается на официальном сайте финансовой организации.

Все правовые отношения займов и МФО определяются следующими документами:

- Конституцией РФ;

- Гражданским кодексом РФ;

Чем заем отличается от кредита?

Заем – понятие, которое обозначает передачу денежных средств в МФО. Кредит – понятие, которое тоже характеризует это действие, но в отношениях между банком и клиентом, а не МФО и заемщиком.

Главные отличия от кредита:

- кредит в банке предполагает большие суммы, чем займ в МФО. МКК имеют право выдать физическому лицу не больше 500 000 рублей, МФК – не больше 1 000 000 рублей;

- требования к получению кредита в банках гораздо жестче, чем к получению займа. Оформить микрокредит в МФО могут безработные и женщины в декрете;

- запрос на получение кредитной истории делают и банки, и МФО. Однако данные о просрочках несущественно влияют на выдачу займов. А вот кредит с плохой историей получить не всегда удастся;

- кредит предполагает обязательное вознаграждение в виде процентов, займы иногда могут выдаваться под 0%;

- процентные ставки займов гораздо выше, чем у банковских кредитов. С 1 июля 2019 года ЦБ РФ ограничил максимальный размер ставки займов до 1% в день (до 365% годовых);

- способов оплаты ежемесячного платежа для займа предусмотрено гораздо больше. Взнос по кредиту можно сделать через мобильный или интернет-банкинг, в почтовых отделениях или в офисах банках. Погасить займ можно переводом с карты, с электронного кошелька, с помощью сервисов денежных переводов, с помощью магазинов-посредников, в офисах МФО.

Как оформить займ?

Оформить займ можно двумя способами: в офисе компании или онлайн.

Для того, чтобы получить микрокредит классическим способом, нужно:

- Прийти в офис с паспортом и заполнить заявку.

- Подождать, пока заявка будет обработана.

- Заключить договор.

- Получить деньги любым удобным способом, который предлагает МФО.

Схема получения микрозайма онлайн похожа, однако, процедура проходит гораздо быстрее:

- Необходимо заполнить анкету онлайн. Сделать это можно в любое время суток – заявки рассматриваются автоматической системой, действующей на портале.

- Система пришлет ответ на запрос с указанием возможного финансового лимита и срока займа.

- Договор подписывается с помощью цифрового кода. То есть на мобильный телефон присылается СМС с кодом. Если условия по договору устраивают клиента, нужно отправить код на указанный номер.

- Последний этап – перечисление денег.

Деньги могут быть переданы заемщику следующим образом:

- наличными;

- на банковскую карту;

- на электронный кошелек;

- через сервис денежных переводов.

Часто задаваемые вопросы

Можно ли оформить займ не выходя из дома?

Да. Для этого нужно заполнить анкету на сайте МФО и отправить заявку на займ.

Какую максимальную сумму можно получить в заем в МФО?

Максимальная сумма займа в МКК не превышает 500 000 рублей, в МФК — не более 1 000 000 рублей.

Под какой процент можно взять займ?

Процентная ставка зависит от конкретно выбранного МФО и может колебаться в пределах от 0 до 1% в день.