Как закрыть

Транзит необходим для того, чтобы идентифицировать валюту, выявить ее происхождение и законность. Более того, предприятие не сможет хранить на транзитном счету денежные средства столько, сколько захочет. Предприятию предоставляется чуть больше двух недель, чтобы указать дальнейший путь денег. Это может быть перевод на обычный р/с или банковскую карту.

Некоторые фирмы постоянно сотрудничают с зарубежными компаниями и регулярно получают из-за рубежа доход, а другим может понадобиться транзит только в качестве разового варианта. Именно поэтому нужно знать, как закрыть т/с. Для того, чтобы провести закрытие, необходимо вновь заполнять заявочный бланк и указывать данные организации, а также прописать сумму, которая имеется на балансе транзита и реквизита для дальнейшего движения денежных средств.

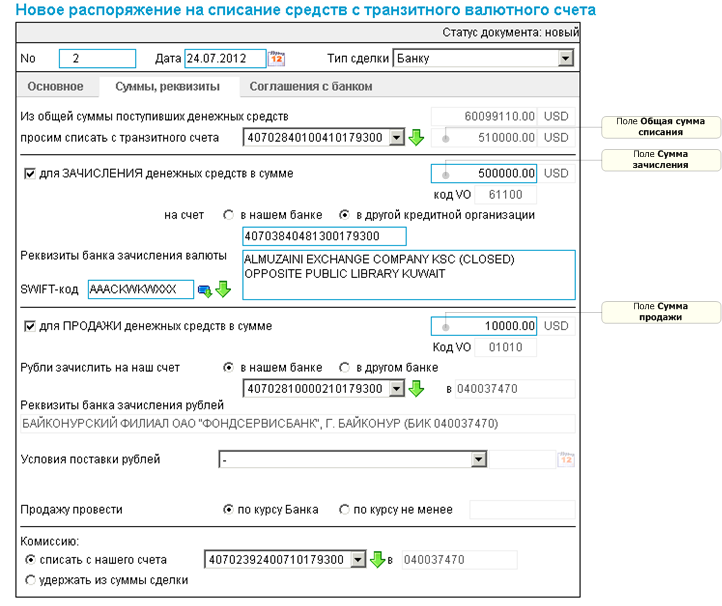

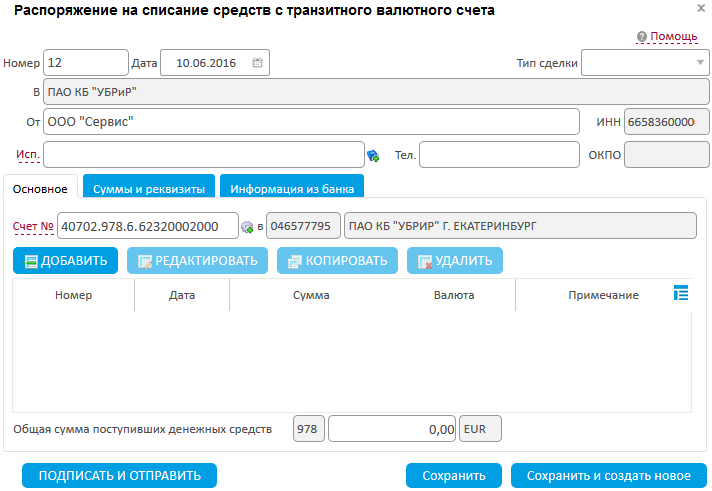

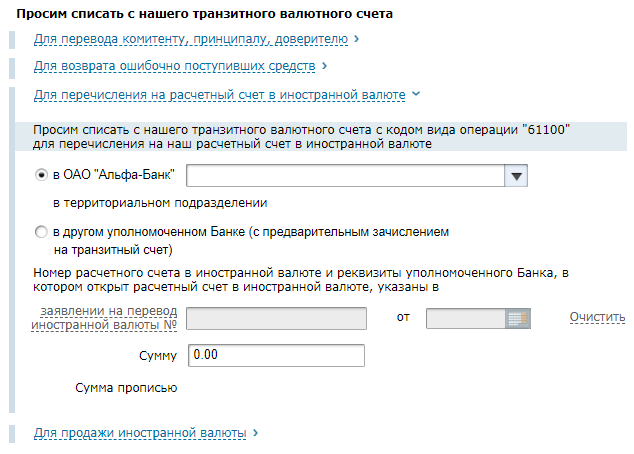

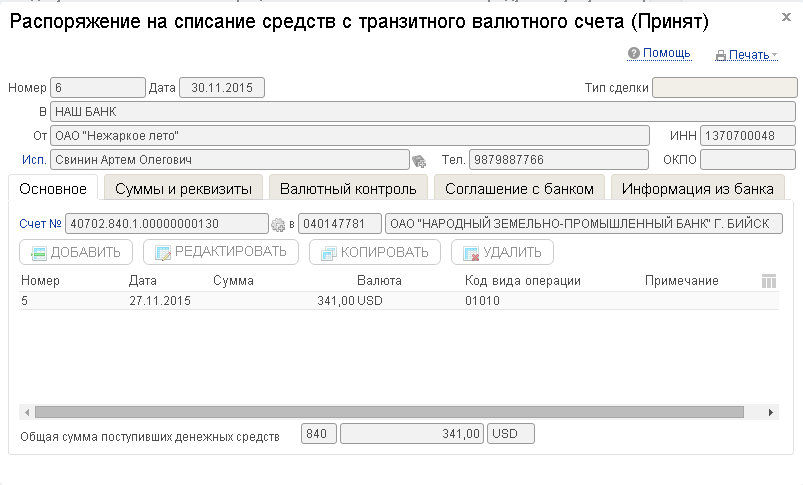

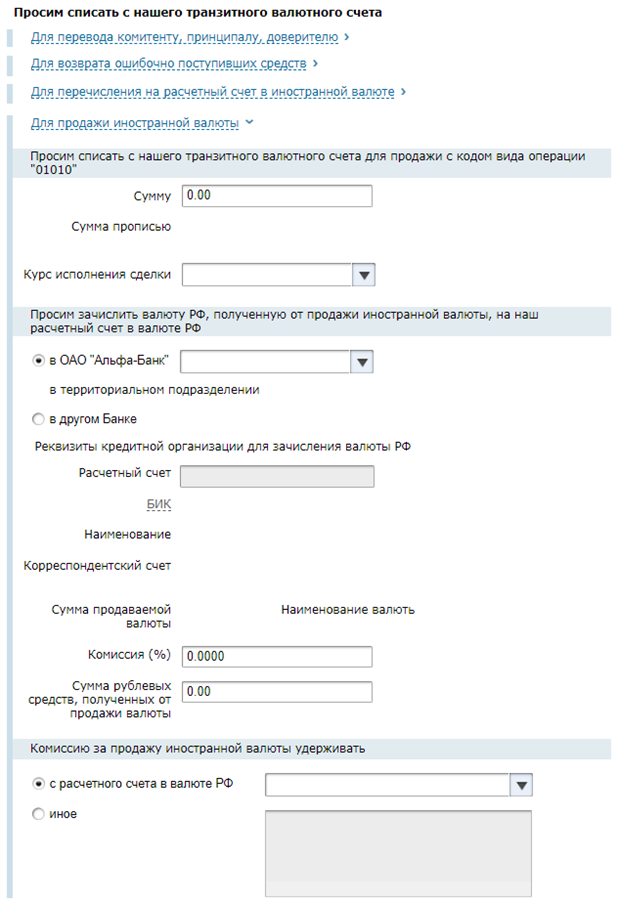

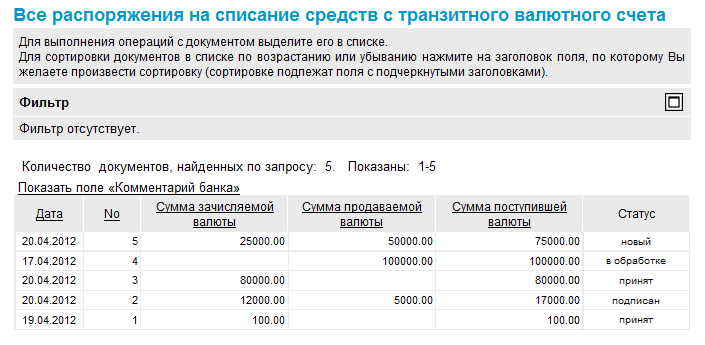

Списание средств

Списание средств

Чаще всего вопросов с закрытием транзитного счета не возникает, но есть свои нюансы. Законодательные нормы РФ сообщают о том, что отношения между банковским учреждением и юридическим или физическим лицом могут быть разорваны:

- По обоюдному согласию.

- По требованию одной из сторон.

Даже если предприниматель не заинтересован в разрыве отношений с банком, кредитное предприятие может решить вопрос о закрытии в одностороннем порядке, если на то будут веские причины. При конфликтных ситуациях банк может заморозить счета до выяснения всех обстоятельств. В случае, если никакой подоплеки нет сотрудничество заканчивается полюбовно, достаточно провести вполне стандартную процедуру: написать заявление и вывести денежные средства с т/с.

После того, как транзит будет закрыт, компания обязана оповестить об этом налоговые органы в течение недели. Если бизнесмен или его подчиненные игнорируют это правила, но Налоговая служба может наложить на предприятие штрафные санкции.

Каждый бизнесмен, который планирует заниматься бизнесом с зарубежными организациями, должен своевременно позаботиться об открытии транзитного счета. Процедура присвоение т/с не быстрая. Потребуется около десяти дней для прохождения всех этапов процедуры. Соискатель должен быть готов к тому, что банковское учреждение будет тщательно проверять его деятельность. Сам же предприниматель должен отнестись к этому не менее серьезно и тщательно проанализировать деятельность банка, с которым планирует сотрудничать.

Как открыть и закрыть

Рассмотрим процесс оформления и завершения действия транзитного счета более детально и последовательно.

Заключать отдельное соглашение для этой процедуры нет необходимости

Согласно информационному банковскому Письму №14, открытие производится в обязательном порядке, при этом волеизъявление клиента не принимается во внимание

- заполненное по нормативу заявление на формирование текущего валютного счета (если говорить о транзитном балансе, его открытие производится в автоматическом порядке);

- отксерокопированная версия уставного документа организации;

- справка, свидетельствующая о регистрации в качестве ЮЛ;

- документ, подтверждающий факт постановки на учет в роли плательщика налогов;

- выписка из реестра ИП или ЮЛ;

- карточка, содержащая образцы подписей лиц, которые могут владеть доступом к счету.

Этот перечень бумаг не является ограниченным, т. к. со стороны финансовой организации могут быть запрошены дополнительные сведения. О том, что баланс открыт и действует, сообщать в налоговую инспекцию не требуется.

С учетом автоматически производимой процедуры открытия этого баланса, закрытие осуществляется по аналогии. В случае прекращения функционирования договора применение транзитного счета перестает быть рациональной процедурой, и банковский институт закрывает его самостоятельно. Никаких дополнительных манипуляций пользователю совершать нет необходимости.

Что такое транзитные средства и транзитные операции

Определение 1

Транзитные денежные средства – это процесс перевода денежных средств со своего расчетного счета на корреспондентский счет другой компании (зачастую зарубежной).

Чаще всего транзитное перечисление денежных средств используется для решения налоговых проблем. Такая операция очень помогает промышленным и торговым предприятиям, благодаря ей компания может значительно снизить налоговые суммы путем перекладывания ответственности на другую организацию. Компания, которая осуществляет транзит, как бы дистанцируется, то есть прекращает участие в сделке. Соответственно она не получает доход, а если нет прибыли, то и нет налогов.

Транзит денежных средств происходит не напрямую к получателю, а через компанию-посредника (зачастую такой посредник не один, а целая сеть, как в стране, так и за рубежом). Если соответствующие государственные структуры решают проверить конечный пункт осуществления транзитного перевода, то они увязнут в подставных фирмах, так и не добравшись до желаемого. Данный способ является абсолютно безопасным и полностью законным, с его помощью можно обналичить расчетный счет организации.

Рисунок 1. Транзитные средства и транзитные операции. Автор24 — интернет-биржа студенческих работ

Рисунок 1. Транзитные средства и транзитные операции. Автор24 — интернет-биржа студенческих работ

Транзитный метод позволяет сохранить конфиденциальность, поскольку расчетный счет отправителя не будет фигурировать в сделках. С помощью транзитного перечисления можно осуществить ряд сделок, не попав при этом под аудиторскую проверку:

- приобретение дорогостоящей техники или оборудования;

- приобрести недвижимость за рубежом;

- транзит денежных средств на счет любого банка или организации, как в пределах Российской Федерации, так и за границей.

Определенного термина транзитной операции не существует. Отсутствует даже рад признаков, по которым можно отличить обычную банковскую операцию с транзитом. Сам по себе транзит денежных средств не запрещен законодательством. Проблемы могут начаться в тот момент, когда государство решит, что транзитная операция причиняет ему ущерб.

Определение 2

В таком случае под транзитом денежных средств подразумевается движение денег между организациями, которое не обусловлено экономическими причинами.

Цель данной операции – аккумулирование денежных средств с целью дальнейшего использования в различных целях.

Денежные средства оседают на корреспондентских счетах в тех государствах, где налоговое законодательство не такое внимательное и жесткое, либо зачисляются в банковские учреждения тех стран, которые находятся в конфликтной ситуации с Российской Федерацией.

К вопросу о перечне сомнительных операций

Настоящий перечень определен все теми же Методическими рекомендациями Центробанка РФ № 18. Он включает наиболее характерные типы сомнительных операций. Каждой из них присвоен отдельный код, предусмотренный Положением Центробанка РФ № 375 от 02.03.2012. Данные перечневый список содержит отдельно:

- Сомнительные операции по денежным переводам заграницу.

- Сомнительные операции с наличными деньгами.

Положение № 375 содержит помимо прочего детальный классификатор признаков, которые могут указывать на нетипичные сделки. Он представлен отдельным приложением в виде таблицы, включающей следующие сведения.

| Код группы признака | Код вида признака | Описание признака |

Особое внимание следует обратить также на МР Центробанка РФ № 19 от 21.07.2017. Это рекомендации, которые разработаны и утверждены Центробанком РФ для усиления контроля над незаконными операциями и целями юрлиц и ИП, которые получают наличные при помощи корпоративных карт

| Некоторые признаки незаконных операций по корп. картам | ||||

| Начисление наличных на счет компании за неделю больше 30% от всего оборота | Поступление средств от лиц. которые были замечены в сомнительных операциях | Речь идет о юрлице, зарегистрированном не более, чем 2 года назад или еще раньше | На счет компании поступают суммы больше, чем 600 тыс. руб. | Обналичивание сумм до 600 тыс. руб. либо не превышающих установленных банком лимитов |

Данный список не исчерпывающий. Детально его изучить рекомендуется в первоисточнике. Следует заметить, что к названым признакам добавляются еще стандартные. Например, отсутствие налоговых и иных общеобязательных платежей и др. Основанием для подозрений в махинациях может быть выявление не менее двух и более признаков из числа перечисленных.

Следует заметить, что в рамках проводимых надзорных мероприятий под контроль подпадает снятие наличных с корпоративных крат на протяжении недели. За один день разрешается снимать не более 100 тыс. руб. Под подозрение попадает быстрое снятие наличных с нескольких корпоративных карт одним клиентом, тем более в конце рабочего дня либо утром следующего дня.

Назначение МР № 19 – минимизация подобных операций, а также вовлечения в них кредитных организаций. Центробанк РФ рекомендует поводить периодический анализ, мониторинг операций, осуществляемых по корпоративным карточкам. При выявлении признаков, которые свидетельствуют о нестандартной необычной сделке, следует направлять сведения по ней в надлежащие полномочные органы.

Открытие расчетного счета

Выбор обслуживающего банка делает руководитель фирмы. Договор является публичным, а потому отказать в его заключении кредитная организация не может. Исключения составляют случаи (ст. 7 закона 115-ФЗ):

- отказ заявителя представить документы;

- ведение предприятием деятельности с нарушением законодательства РФ;

- признаки сомнительности (открытый перечень представлен положение ЦБ РФ № 375-П).

Статья 132 НК РФ запрещает банку открывать счет клиенту, если ранее в отношении него было вынесено решение об аресте средств или блокировке расходных операций. Обоснованным будет также отказ в сотрудничестве, обусловленный банкротством кредитной организации, отзывом лицензии или началом промежуточных юридических процедур (назначение временной администрации, конкурсное управление). При санации банк работает в штатном режиме и может обслуживать корпоративных клиентов.

Оферты и правила сотрудничества публикуют на сайтах.

| Условия обслуживания | Сбербанк РФ | «Тинькофф» | ВТБ |

|---|---|---|---|

| Тарифы банков | Программа «Легкий старт» предполагает бесплатное базовое обслуживание без ограничения срока. При этом организация имеет право на 3 платежа в месяц без комиссии, может перевести в пользу физических лиц до 150 тыс. рублей. При расширении пакета ежемесячно придется платить банку от 490 до 9 600 рублей | Бесплатным обслуживание остается 2 месяца после заключения договора. Далее, плата зависит от тарифа. По плану «Простой» ежемесячная комиссия составляет 490 рублей. Стоимость меняется при подаче заявки на изготовление электронной подписи (до 990 рублей в месяц). Бесплатными являются все внутрибанковские переводы и налоговые отчисления. Стоимость обработки платежного поручения зависит от тарифа | Стоимость 1 месяца ведения счета по тарифу «Старт» составляет 1200 рублей. Годовой абонемент обойдется в 14 400. Первые 3 месяца обслуживание бесплатное. Комиссия за переводы внутри банка не удерживается. В остальных случаях взимается 100 рублей за каждое платежное поручение. Пять операций в месяц можно совершить бесплатно |

| Бонусы и интересные опции | Клиенты получают возможность продвижения в интернете на сумму до 100 тыс. рублей. Обмен документами строится в электронной форме. Вознаграждение за подключение к системе не удерживается. Переводить средства клиентам Сбербанка РФ можно в течение всей недели, включая выходные и праздники. Клиенты получают бонус в виде годовой подписки на программы 1С и месячный абонемент на сайте hh.ru. Все пакеты услуг предложено подключить в тестовом режиме за 1 рубль | Открыть счет предложено онлайн. Банк практикует доставку документов курьерами и успешно сотрудничает с бизнесменами дистанционно. На остаток средств начисляются проценты по ставке 6% в год | Отдельные тарифы дают право бесплатно положить на счет до 250 тыс. рублей в месяц. В стоимость ведения счета входит от 25 до 100 платежей. Комиссия удерживается только при превышении этого лимита |

Интересные условия предлагают также «Альфа Банк», «Модуль Банк» и «Почта Банк». Все кредитные организации продвигают услугу резервирования. Получить платежные реквизиты можно за 5–10 минут. Для этого достаточно заполнить анкету на сайте. Договор разрешат заключить в течение 3 рабочих дней после поступления заявки.

Список документов, запрашиваемых банком при открытии расчетного счета ООО, приведен в . К заявлению-анкете прилагают копии:

- устава и решения о создании фирмы;

- допусков, лицензий, разрешений;

- приказов, доверенностей на имя должностных лиц, имеющих право подписи;

- документ о назначении руководителя компании.

Кроме того, при заключении договора потребуется заполнить специальную карточку. В ней будут отражены образцы подписей сотрудников, которые могут управлять расчетным счетом. Выписку из государственного реестра банк запросит самостоятельно с сайта налогового органа. Информация ЕГРЮЛ является открытой. Требования сотрудников о предоставлении документа клиентами выходят за рамки инструкции ЦБ РФ. Равнозначность бумажных и электронных выписок при заключении договоров с кредитными учреждениями ФНС РФ подтвердила письмом № ГД-4-14/22006@.

Дополнительные документы необходимо будет предоставить иностранным объединениям. Перечни для них закреплены отдельными пунктами инструкции 153-И.

Чем отличается от расчетного счета

Классический расчетный баланс – это особая учетная запись, применяемая финансовыми институтами и организациями другого профиля в целях учета клиентских сделок. Именно с него производится львиная доля платежей за товарные позиции, сервисы, перечисление финансов для выплаты получек сотрудникам, внесение налогов и сборов в казну.

Классический расчетный баланс – это особая учетная запись, применяемая финансовыми институтами и организациями другого профиля в целях учета клиентских сделок. Именно с него производится львиная доля платежей за товарные позиции, сервисы, перечисление финансов для выплаты получек сотрудникам, внесение налогов и сборов в казну.

Юридическое лицо, не владеющее рублевым счетом, фактически лишается возможности осуществления реальной коммерческой деятельности.

Если расчетный счет (далее РС) – учетная запись по всем операциям пользователя, то ТС – специфическое направление, служащее исключительно для зачисления валюты за исполненные работы или оказанные сервисы. Одновременно наряду с открытием валютного баланса производится формирование транзитного счета. Последний используется для совершения сделок по валютному контролю.

ТС может быть фактически применен для ограниченного перечня операций, среди которых можно выделить следующие направления:

- реализация обязательной доли в валютной выручке;

- выплата пошлин таможенного характера;

- компенсация оказанных транспортных услуг;

- зачисление валютных поступлений.

Если говорить о двух этих счетных направлениях, то их существование всегда происходит совместно. Тем не менее, учетные записи имеют между собой колоссальные различия.

Чтобы произошло беспрепятственное зачисление валютной выручки из-за границы, всегда используется первая запись. Именно ее указание происходит в соглашениях, заключаемых с покупателями, чтобы происходило поступление средств от российских контрагентов, а также осуществление платежей в других направлениях.

Если говорить о других ключевых различиях между этими видами УЗ, следует обратить внимание еще на несколько аспектов:

- на ТС хранение финансов может осуществляться лишь в течение ограниченного временного интервала (максимально за 15 суток получатель обязуется передать финансовой организации набор необходимых документов, а также совершить ряд операций по продаже части валютной выручки), впоследствии происходит поступление денег на расчетный баланс, где хранение может происходить неограниченное количество времени;

- ТС запрещено применять на практике для проведения большинства операций, к примеру, с него не оплачиваются товары или услуги на территории иного государства;

- нумерация УЗ предполагает различия лишь в одной цифре: у транзитного баланса в седьмой позиции проставляется «1», у расчетного – «0»;

- расчетный счет может формироваться в рублевых валютных единицах, в этой ситуации к нему производится открытие ТС, который, в отличие от него, может функционировать исключительно в валюте, а проведение всех транзакций происходит непосредственно по текущему балансу, ведь нужда в валютном контроле на этом этапе отсутствует.

Таким образом, отличительных моментов между этими балансами предостаточно. Во-первых, это функционал и назначение. Во-вторых, принцип пользования. В-третьих, удобство в тех или иных ситуациях.

Ответы на часто задаваемые вопросы

Вопрос №1: Как определить несоизмеримость уплачиваемых сумм общеобязательных платежей и масштаба деятельности плательщика (клиента банка)?

Брать за основу следует разъяснения, представленные Центробанком РФ в МР № 18, где четко прописано следующее. Исходить надлежит из показателя, «приближенного к 0,9% от дебетового оборота по счету». Допускается несущественное превышение данного значения.

При этом следует помнить, что даже если суммы уплачиваемых общеобязательных платежей окажутся значительно меньше данного показателя, это вовсе не значит, что операции клиента автоматически причисляют к сомнительным. Как уже было сказано выше, помимо этого признака анализируются, учитываются еще и иные, дополнительные.

Вопрос №2: Со счета уплачивается только НДФЛ. Общеобязательные взносы за сотрудников с него не платят. Является ли это признаком сомнительной операции?

Да, это один из дополнительных признаков, который определенным образом характеризует деятельность организации

На него обратят внимание, но при этом будут учитывать нюансы применяемого ей налогообложения, а также ее реальные возможности по части сопоставимости объемов общеобязательных платежей и проводимых операций по счетам

Как определить расчетный и текущий счет

Многие, кто задает такой вопрос, как правило, имеют уже какой-то счет в банке или же хотели бы узнать, с какого счета им поступили деньги. Чтобы понять, кому принадлежит учетная запись, нужно проанализировать первые цифры ее номера:

- 405 указывает на то, что счет принадлежит юридическом лицу, которое находится в федеральной собственности;

- 406 – цифры, указывающие на организацию, которая находится в государственной собственности;

- 407 – счета, принадлежащие прочим юридическим лицам, а также индивидуальным предпринимателям;

- 408 – счета, которые принадлежат физическим лицам.

По владельцу можно определить и вид счета. Текущий – это счет, номер которого начинается с 408. Все остальные варианты – это расчетные счета.

Как банк проводит валютный контроль транзитных счетов клиента?

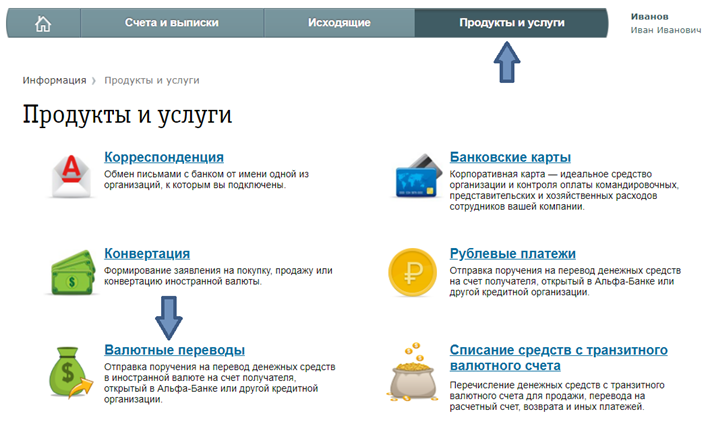

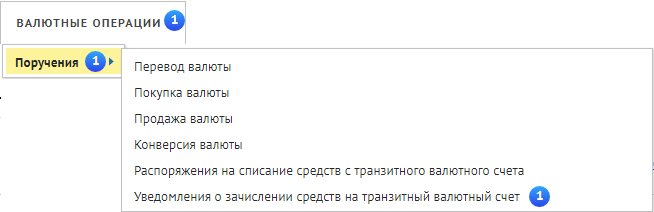

На современном рынке финансовых услуг действует несколько крупных банков, проводящих РКО (расчётно-кассовое обслуживание) валютных счетов. Такие банковские учреждения выступают агентами валютного контроля, оформляют паспорта сделок и позволяют хранить иностранные денежные знаки на транзитных счетах.

>> Что такое ценные бумаги и чем они различаются? Краткий обзор

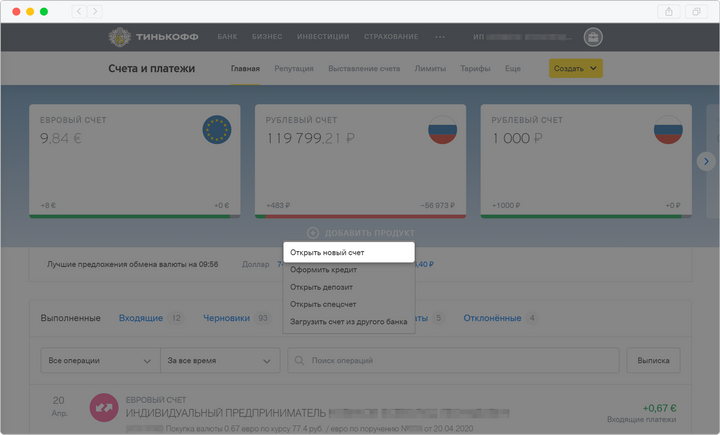

Как правило, комиссия банка за проведение валютных операций составляет около 0.15% от суммы транзакции, процедура контроля проводится онлайн. Например, в банке Тинькофф уведомления о поступлениях на транзитный валютный счёт и перечень требуемых документов отправляются через приложение. Клиент банка передаёт скан-копии документов, получает одобрение и средства автоматически переводятся на расчётный счёт.

Валютный контроль сделок юридических лиц проводится в несколько этапов.

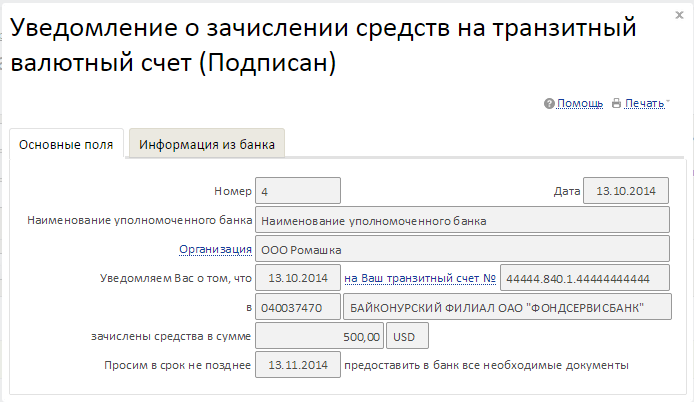

Проверка договора владельца счёта с контрагентом. Российское законодательство в области валютного регулирования предписывает оформлять договоры с иностранными контрагентами, указывая срок действия соглашения, валюту, наименование и место регистрации сторон. Также следует указать дату заключения договора. Клиенты банков, работающие по оферте (договор на предоставление услуг или проведение работ без фиксированного срока действия), должны предоставить в банк письмо с указанием предполагаемой даты завершения контракта. На практике банки публикуют образцы договоров с иностранными контрагентами на официальном сайте, также форму соглашения можно сверить с сотрудником отдела валютного контроля.

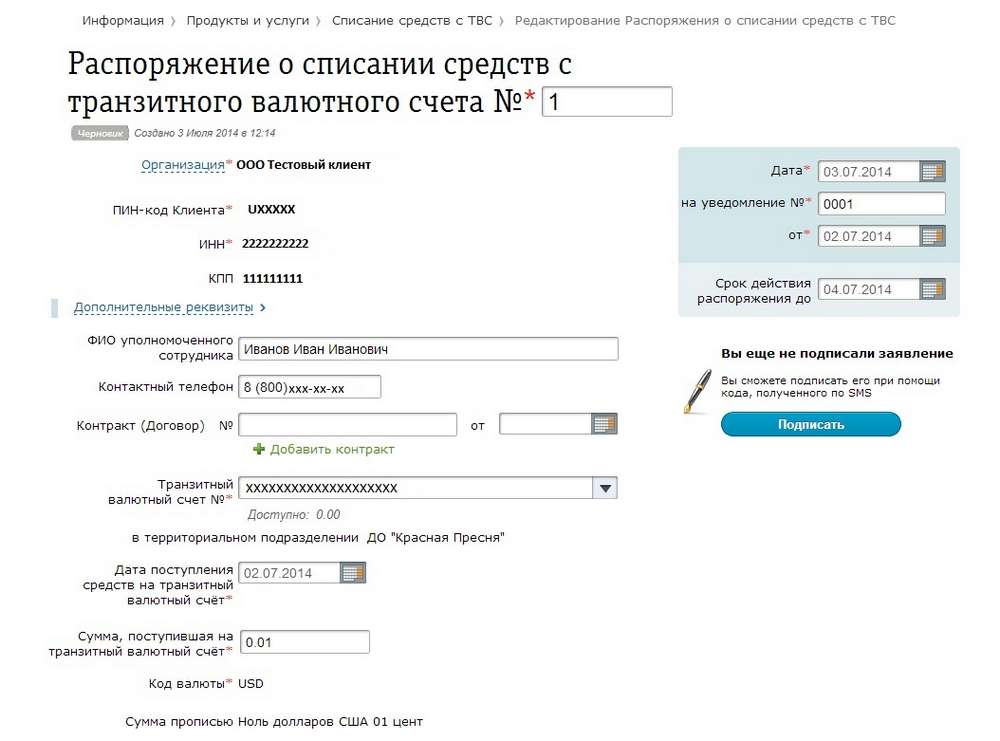

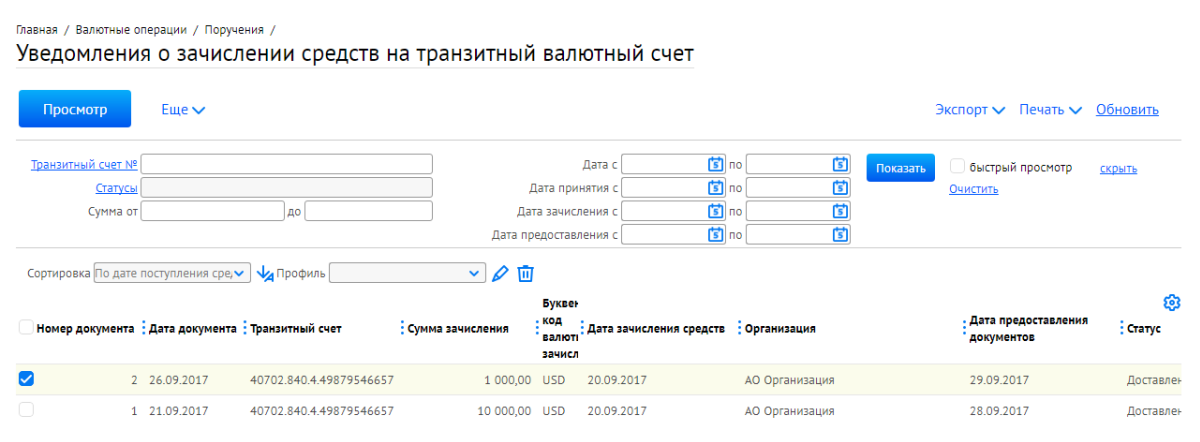

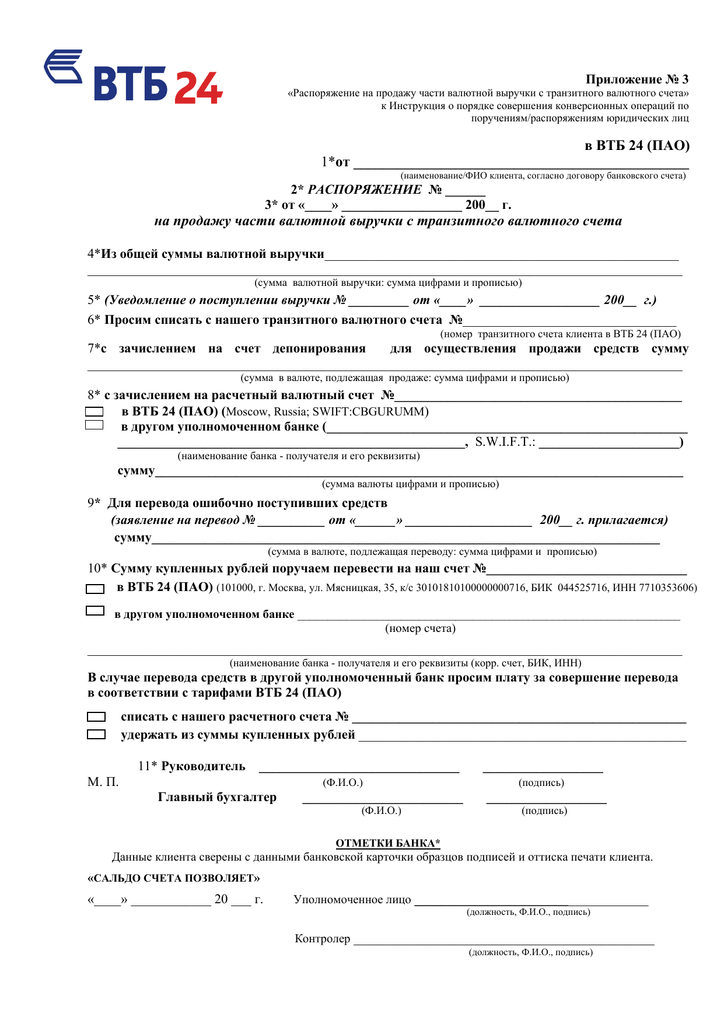

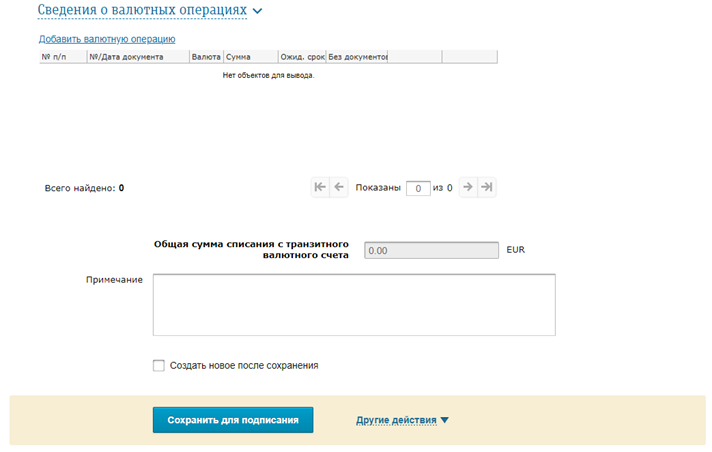

Поступление денежных средств на транзитный валютный счёт. Большинство банковских организаций отправляет клиентам уведомление на следующий рабочий день после поступления валюты на транзитный счёт. Владелец счёта должен предоставить документы для валютного контроля в течение 15 календарных дней, чтобы избежать штрафов и перевести средства на текущий счёт. Оптимальный вариант — предоставить документы заранее, чтобы сотрудник банка успел проверить бумаги и не начислил штрафы.

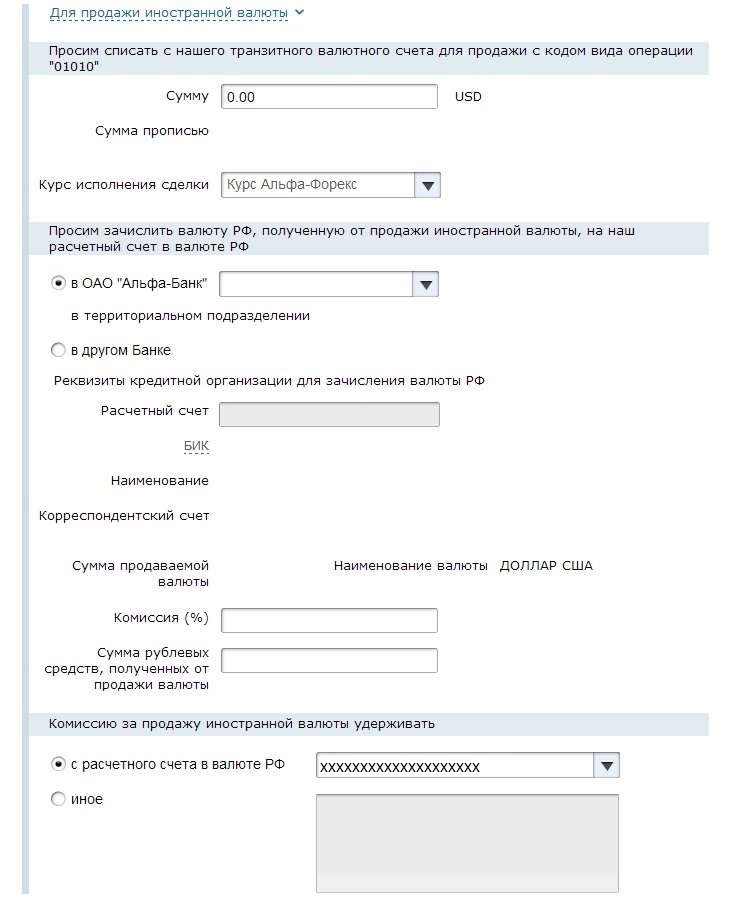

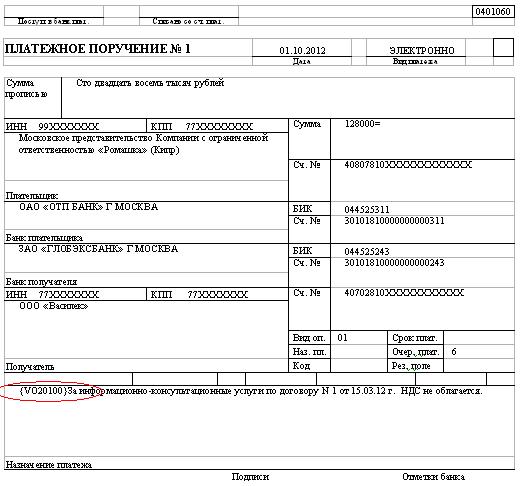

Сбор и подача документов для валютного контроля. Клиенту нужно передать в банк заполненную справку о валютных операциях по счёту, договор с клиентом, платёжное поручение или инвойс (счёт). Если сумма платежа превышает эквивалент 50 тысяч долларов США, дополнительно нужно оформить в банке паспорт сделки. Клиенту следует заранее уточнить в банке, для каких организаций открыт «зелёный коридор» — упрощённая схема подтверждения сделок. Обычно банки открывают «зелёный коридор» для крупных иностранных компаний (например, Google, Apple). Если контрагент входит в список таких организаций, клиенту банка потребуется предоставить скриншот входа в личный кабинет или платёжную ведомость. Порядок подачи документов для валютного контроля зависит от конкретного банка. Обычно нужно предоставить скан-копии бумаг, отправив файлы через личный кабинет, некоторые банки требуют передать распечатанные документы в офис.

Получение средств. Обычно документы для валютного контроля проверяются в течение двух-трёх рабочих дней, затем средства на транзитном счёте переводятся на текущий (расчётный) счёт. Банк сообщает об успешном прохождении валютного контроля в электронном письме, может присылать СМС. Порядок заполнения и срок рассмотрения документов различаются в зависимости от конкретного банка. Многие финансовые учреждения самостоятельно заполняют паспорт сделки, используя договор с контрагентом и счёт, предоставленный клиентом.

>> Как мошенники снимают деньги с карт?

Как открыть валютный счет

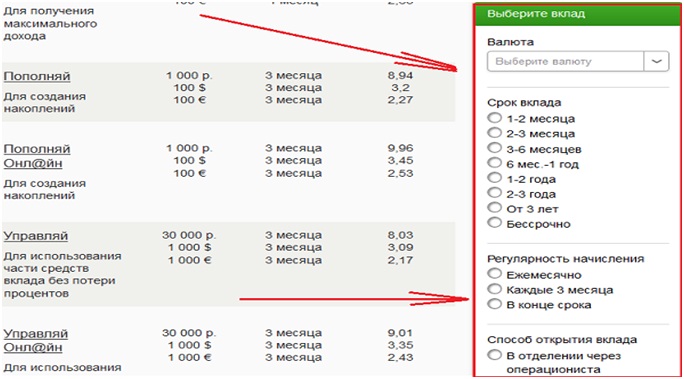

Для того, что получить в свое распоряжение валютный счет в крупнейшем банке страны, можно обратиться напрямую в отделение банка или включить Интернет-банк и открыть онлайн.

В отделении Сбербанка России

Клиенту понадобится только паспорт для оформления заявления и минимальная сумма для его пополнения – 10 долларов.

При пополнении счета рублями произойдет автоматическая конвертация по установленному банком курсу

После открытия, клиент получит реквизиты валютного счета в Сбербанке, которые сможет передать будущему отправителю денег. Время перевода средств обычно занимает буквально нескольких часов, а то и минут, но в исключительных случаях транзакция может быть задержана не более, чем на 5 дней.

Внесение средств может производиться как через кассу, так и через Сбербанк Онлайн.

Через Сбербанк Онлайн

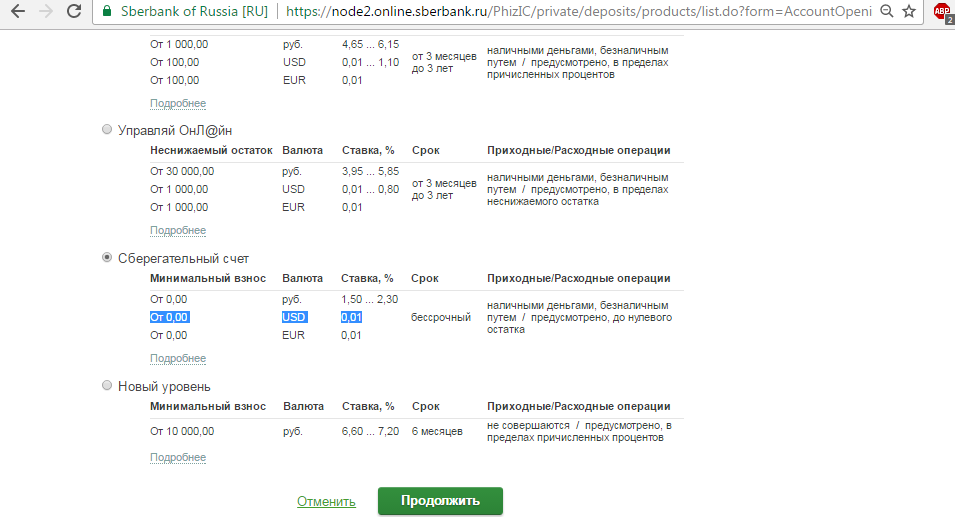

Никаких сложностей с тем, чтобы открыть валютный счет в Сбербанк Онлайн, не возникает. Для этого необходимо воспользоваться интерфейсом личного кабинета по такой схеме:

- перейти на «Вклады» – «Открытие вклада»;

- отметить в чек-боксе подходящий вариант: один из трех депозитов или сберегательный счет и нажать «Продолжить»;

- выбрать в выпадающем меню подходящую валюту;

- нажать «Открыть»;

- ознакомится с договором (можно распечатать его или сохранить);

- подтвердить операцию кодом из СМС.

Обратите внимание, что при открытии баланс валютного счета будет равен нулю. Воспользуйтесь видео инструкцией для безошибочного выполнения операции:

Воспользуйтесь видео инструкцией для безошибочного выполнения операции:

Чем транзитный счет отличается от расчетного

Расчетный счет это вид учетной записи, которая применяется банковскими структурами и иными организациями для учета сделок клиентов. С данного счета производится большая часть платежей за товары, сервисы, расчеты с персоналом, а также уплата налогов и сборов в бюджет.

Если юридическое лицо не имеет расчетный счет, то оно теряет возможность осуществлять коммерческую деятельность. В отличие от расчетного, транзитный счет является специфическим направлением, служит которое только для зачисления на него валюты за выполненные работы (услуги). Вместе с открытием валютного баланса происходит оформление транзитного счета. Данный счет используется для совершения сделок валютного контроля. После того, как контроль будет проведен, средства переводятся на расчетный счет компании, а это уже означает, что клиент банка может распоряжаться ими по своему усмотрению.

Применяется транзитный счет только для ограниченного числа операций, к которым относят:

- реализацию обязательной доли в выручке в валюте;

- выплату таможенных пошлин;

- компенсацию транспортных услуг;

- зачисление поступлений в валюте.

Существование транзитного и расчетного счета происходит совместно, но при этом их учетные записи сильно различаются.Для того, чтобы препятствий для зачисления валютной выручки не произошло, используется первая запись. Она указывается в соглашении, заключенном с покупателем. Это необходимо для того, чтобы денежные средства поступали от российских контрагентом, а после осуществлялись платежи в иных направлениях.

Можно выделить несколько моментов, свидетельствующих о различиях между двумя этими счетами:

- хранение денежных средств на транзитном счете возможно только ограниченный период времени (не более 15 дней, после чего получатель обязан предоставить в банк документы и совершить часть операций по реализации части валюты), по окончании которого денежные средства поступают на расчетный счет и их хранение на этом счете по времени уже не ограничено;

- транзитный счет не может применяться для проведения большей части операций (например, с него невозможно оплатить товары или услуги на территории иной страны);

- различия в нумерации предполагают отличие только в седьмой цифре: в транзитном счет проставляется «1», а в расчетном – «0»;

- формирование расчетного счета возможно в рублевых валютных единицах при этом к нему открывается транзитный счет, который функционирует только в валюте (все транзакции проводятся по текущему балансу, так как необходимости в валютном контроле на данном этапе нет).

Как мы видим, отличий между двумя этими счетами очень много. Основными из них являются функционал и назначение, а также принцип использования. Кроме того, отличие заключается также и в удобстве того или иного счета в той или иной ситуации.

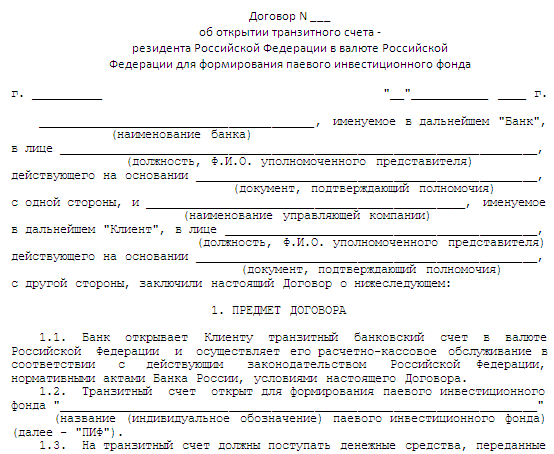

Транзитный банковский счет: понятие и сущность

Многие организации в ходе осуществления своей деятельности производят взаиморасчеты с партнерами, находящимися за пределами России. Поступления денежных средств при этом производятся не в национальной, а в иностранной валюте. Использовать для осуществления таких операций обычный расчетный счет нельзя — предпринимателю придется обратиться в банк с заявлением об открытии текущего валютного счета. В соответствии с п. 2.1 Инструкции Банка России «Об обязательной продаже…» от 30.03.2004 № 111-И одновременно с текущим открывается транзитный счет.

Всю необходимую для работы информацию о расчетах с иностранными партнерами и валютном контроле вы найдете в готовом решении от «КонсультантПлюс». Если у вас пока нет К+, воспользуйтесь пробный бесплатным доступом.

Транзитный счет — это вид банковского счета, на котором аккумулируется иностранная валюта, поступающая предпринимателю. Он является своеобразным промежуточным пунктом между счетом контрагента предприятия и его текущим счетом. Такой счет не используется лишь в том случае, если операции с валютой выполняются в пределах одного банка — такие средства сразу перечисляются на текущий валютный счет.

Чтобы разблокировать средства, хранящиеся на транзитном счете, и получить право на их дальнейшее использование (перевод в национальную валюту, перечисление на текущий счет, продажу и пр.), необходимо выполнить процедуру идентификации, подтвердив законность проведенной сделки. Для этого потребуется сообщить в банк код вида валютной операции и представить согласованный с банком пакет документов, являющихся основанием для зачисления средств на счет банковского клиента. Если сумма контракта, по которому поступила оплата, меньше 200 тыс. руб., достаточно сообщения о коде вида операции.

Краткие выводы

Расчетно-кассовое обслуживание необходимо любой организации, осуществляющей коммерческую деятельность на территории РФ. Процедура открытия счета в банке строго регламентирована. Перечень документов для заключения договора утвержден на федеральном уровне. Владелец вправе распоряжаться деньгами по собственному усмотрению. Кредитной организации разрешается блокировать лишь незаконные или сомнительные операции.

На транзитный счет зачисляют всю валютную выручку извне. Однако отождествлять его с традиционным расчетным инструментом нельзя. Распорядиться деньгами организация может лишь после предъявления обосновывающих документов (например, внешнеторгового договора, накладной об отгрузке товара, таможенной декларации, соглашения о возврате аванса). После завершения проверки средства поступят на валютный счет компании. С этого момента они становятся доступными для получателя.