Что делать, если нет возможности оформить справку

Если оформить справку о доходах в установленной форме нет возможности, то рассчитывать на получение льгот от государства не приходится. С банковскими кредитами ситуация иная, здесь заявителям предоставляются более широкие возможности. Приведём несколько примеров таких предложений:

- Жители Москвы и многих других регионов могут взять потребы без справки о доходах, только по паспорту. Правда, условия кредитования окажутся менее привлекательными, чем при предоставлении документа.

- Некоторые банки готовы принимать справки о доходах, составленные работодателями в свободной форме. Пример – нецелевой кредит без залога МКБ.

- При подаче документов в Газпромбанк на оформление ипотеки с льготным периодом кредитования заявитель может предоставить выписку по банковскому счёту, на который перечисляется зарплата.

- Ещё один вариант – подтвердить свой доход через сайт госуслуг выпиской о состоянии лицевого счёта в ПФР. Он доступен, например, по потребкредиту Ситибанка при подаче заявки онлайн.

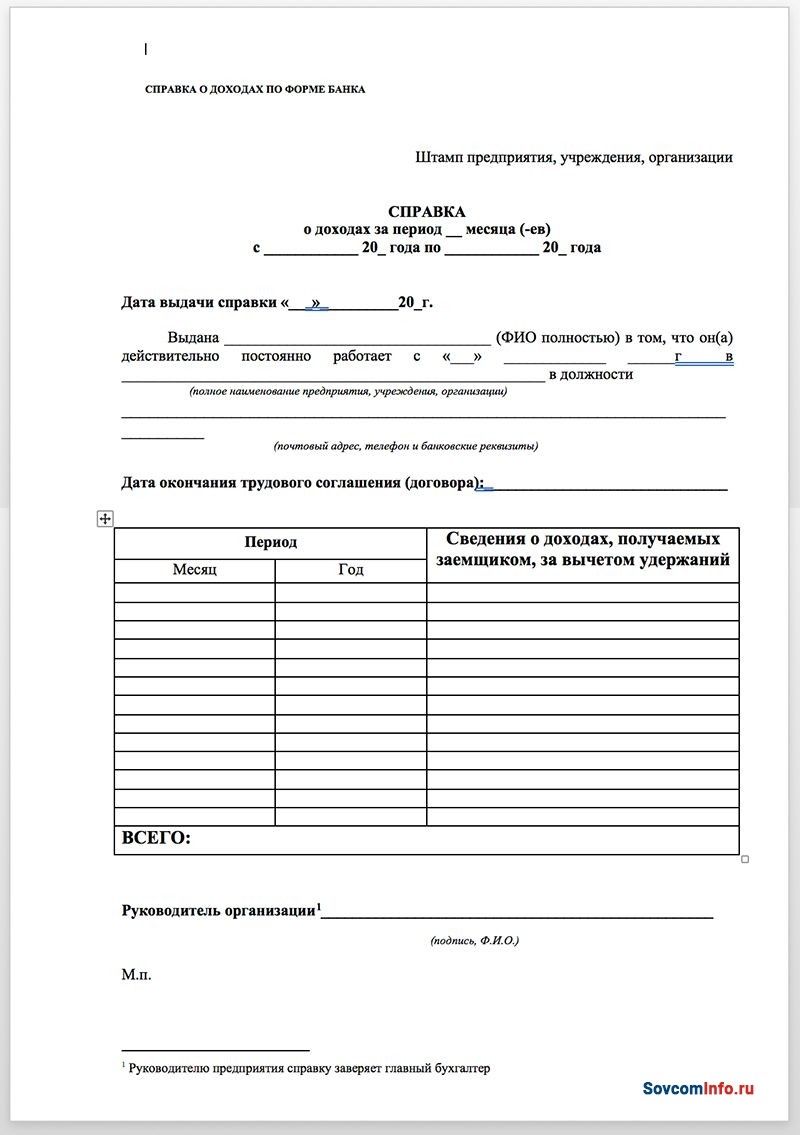

Образец заполнения справки по форме Банка Открытие

-

Дата выдачи: дата, в которую происходит заполнение. Если вы не собираетесь сразу идти в банк, то поставьте дату с запасом в несколько дней.

Помните!Справка действительна в течение 1 календарного месяца с момента заполнения. Рекомендуем получать справку по форме Банка Открытие за несколько дней до подачи заявки на кредит. - Данные о работнике: фамилия, имя, отчество и должность.

- Данные об организации: полное наименование организации работодателя, ее место нахождения, почтовый адрес, телефоны бухгалтерии и отдела кадров, банковские реквизиты.

- Данные о доходе работника: сведения о среднемесячных доходах работника, а также среднемесячный налог на доходы физических лиц (НДФЛ).

- Подтверждение достоверности сведений: данные лица, заполнившего документ, ставится подпись и печать организации.

Кто должен заполнять справку?

Если на предприятии нет главного бухгалтера, необходимо указать это или предоставить документ, подтверждающий, что должность главного бухгалтера не предусмотрена.

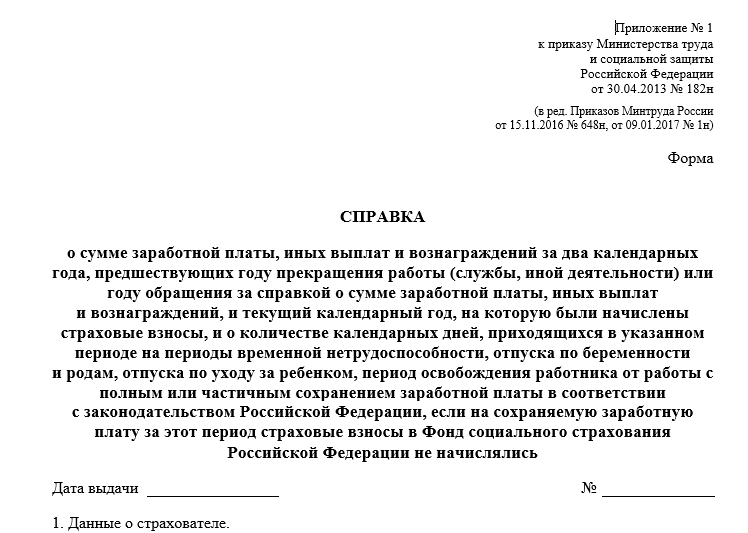

КАКИЕ ВИДЫ СПРАВОК МОЖЕТ ТРЕБОВАТЬ РАБОТНИК?

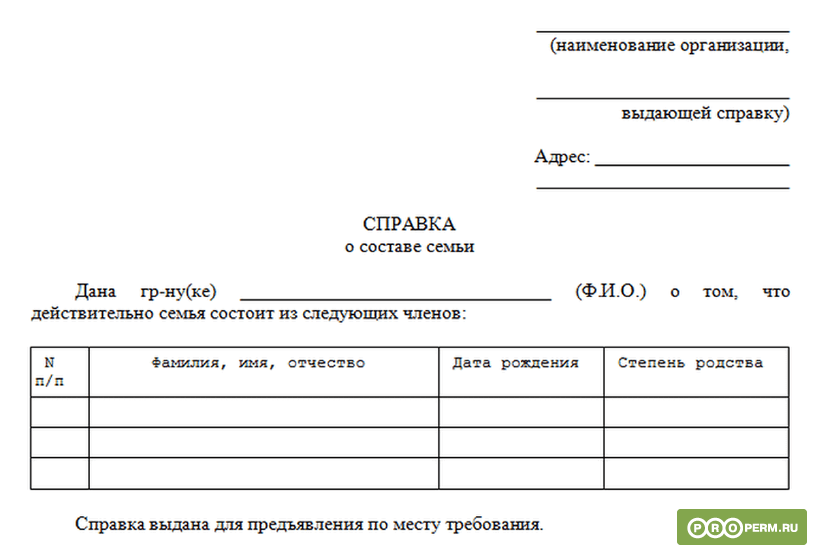

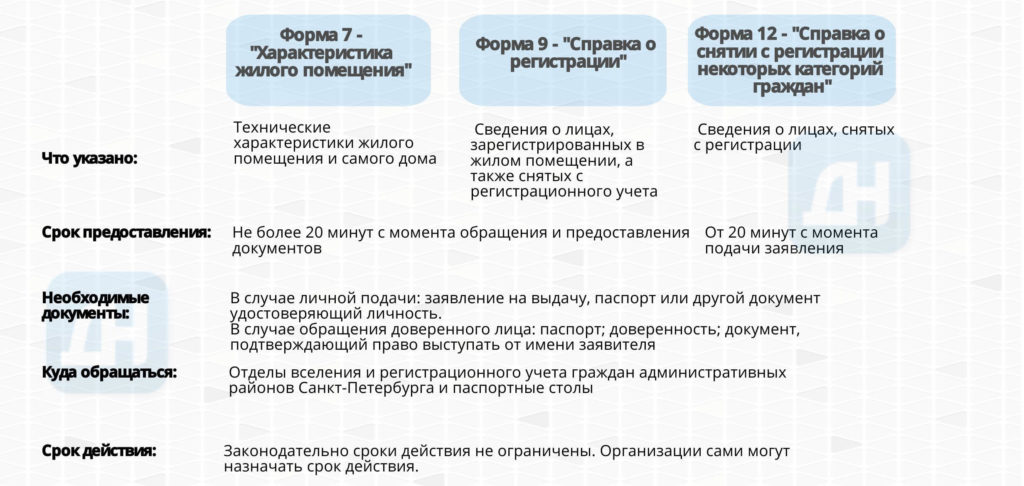

Работникам могут понадобиться разные справки. Разные в зависимости от цели, содержания и места предоставления. В этой статье мы рассмотрим примеры наиболее востребованных справок.

Обязанность выдавать работникам справки установлена Трудовым кодексом РФ.

Извлечение из Трудового кодекса РФ

Статья 62. Выдача документов, связанных с работой, и их копий

По письменному заявлению работника работодатель обязан не позднее трех рабочих дней со дня подачи этого заявления выдать работнику трудовую книжку в целях его обязательного социального страхования (обеспечения), копии документов, связанных с работой (копии приказа о приеме на работу, приказов о переводах на другую работу, приказа об увольнении с работы; выписки из трудовой книжки; справки о заработной плате, о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование, о периоде работы у данного работодателя и другое). Копии документов, связанных с работой, должны быть заверены надлежащим образом и предоставляться работнику безвозмездно.

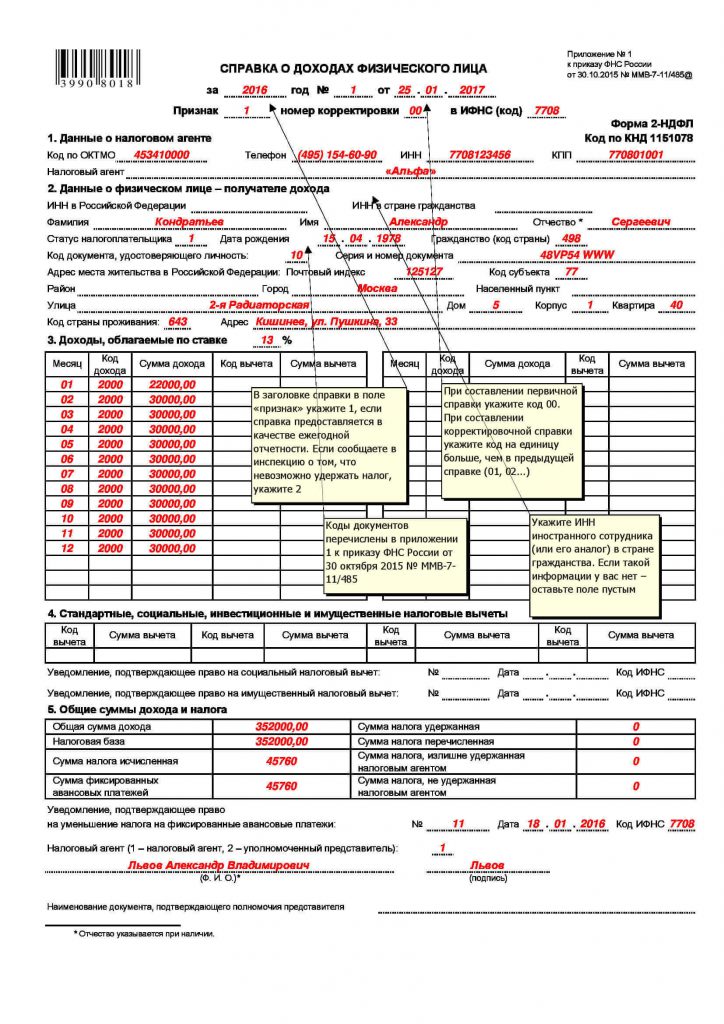

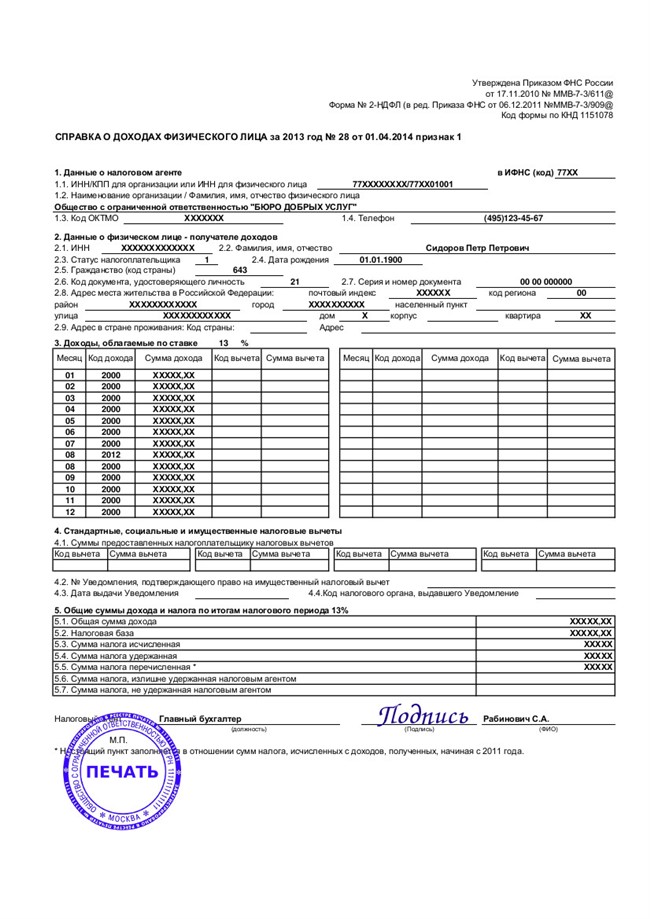

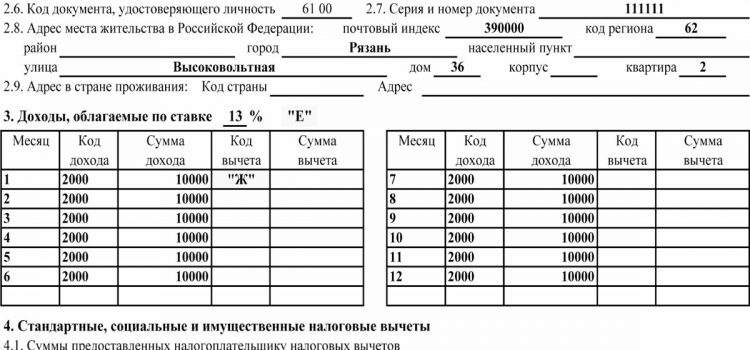

К этому списку стоит добавить справку о доходах физического лица по форме 2-НДФЛ. Эту справку чаще всего оформляют при увольнении работника, она нужна бухгалтерии для определения сумм налоговых вычетов. Кроме того, ее может запросить банк при получении работником кредита или займа.

Извлечение из Налогового кодекса РФ

Глава 23. Налог на доходы физических лиц

Статья 230. Обеспечение соблюдения положений настоящей главы

3. Налоговые агенты выдают физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

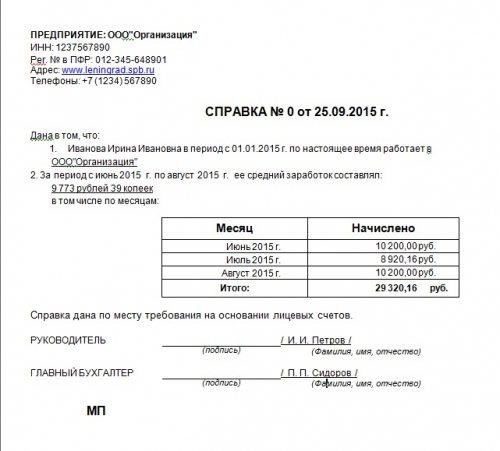

Выдается справка на основании заявления. Она подписывается руководителем и бухгалтером и заверяется печатью.

Реквизиты справок оформляются в соответствии со схемами расположения реквизитов документов, приведенными в приложении А к ГОСТ Р 6.30-2003 «Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к оформлению документов».

Как заполнить справку по форме банка Открытие?

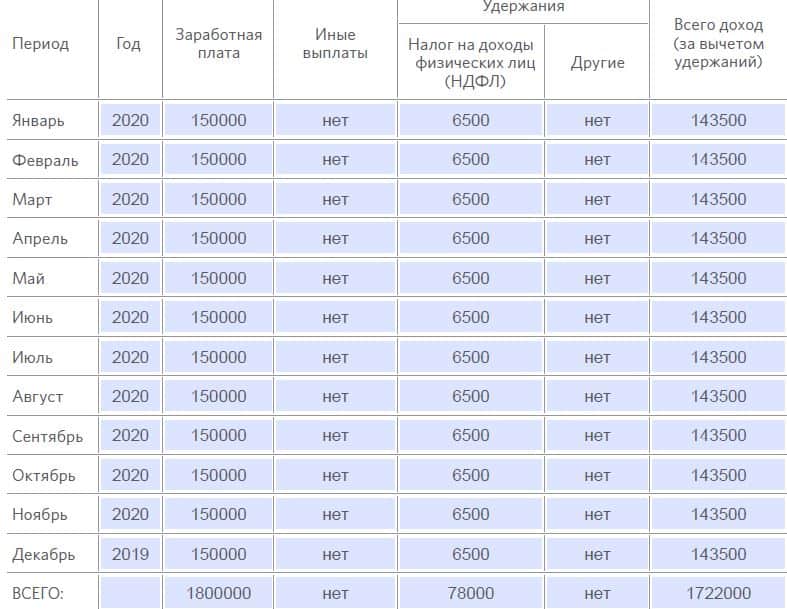

Составление документа не отличается особой сложностью. От исполнителя требуется только вносить правильные данные, руководствуясь подсказками в бланке под каждым полем. Для наглядности приведем пример заполнения справки в одной из компаний.

Должностному лицу необходимо отразить следующую информацию:

- Указать дату составления документа;

- Фамилию, имя, отчество сотрудника-заемщика, а также его паспортные сведения;

Полное название компании, ее ИНН, ОГРН, а также адреса юридический и фактический;

- Контактный номер. Как правило, указывается телефон бухгалтерии или кадровиков;

- Банковские реквизиты предприятия;

- С какого времени и на какой должности стоит сотрудник;

Помесячную информацию о зарплатах, премиях, а

также удержаниях;

- Подписи руководителей, печать организации;

- ФИО и телефон составителя.

Скачать образец заполнения справки по форме банка Открытие.

Справка по форме банка

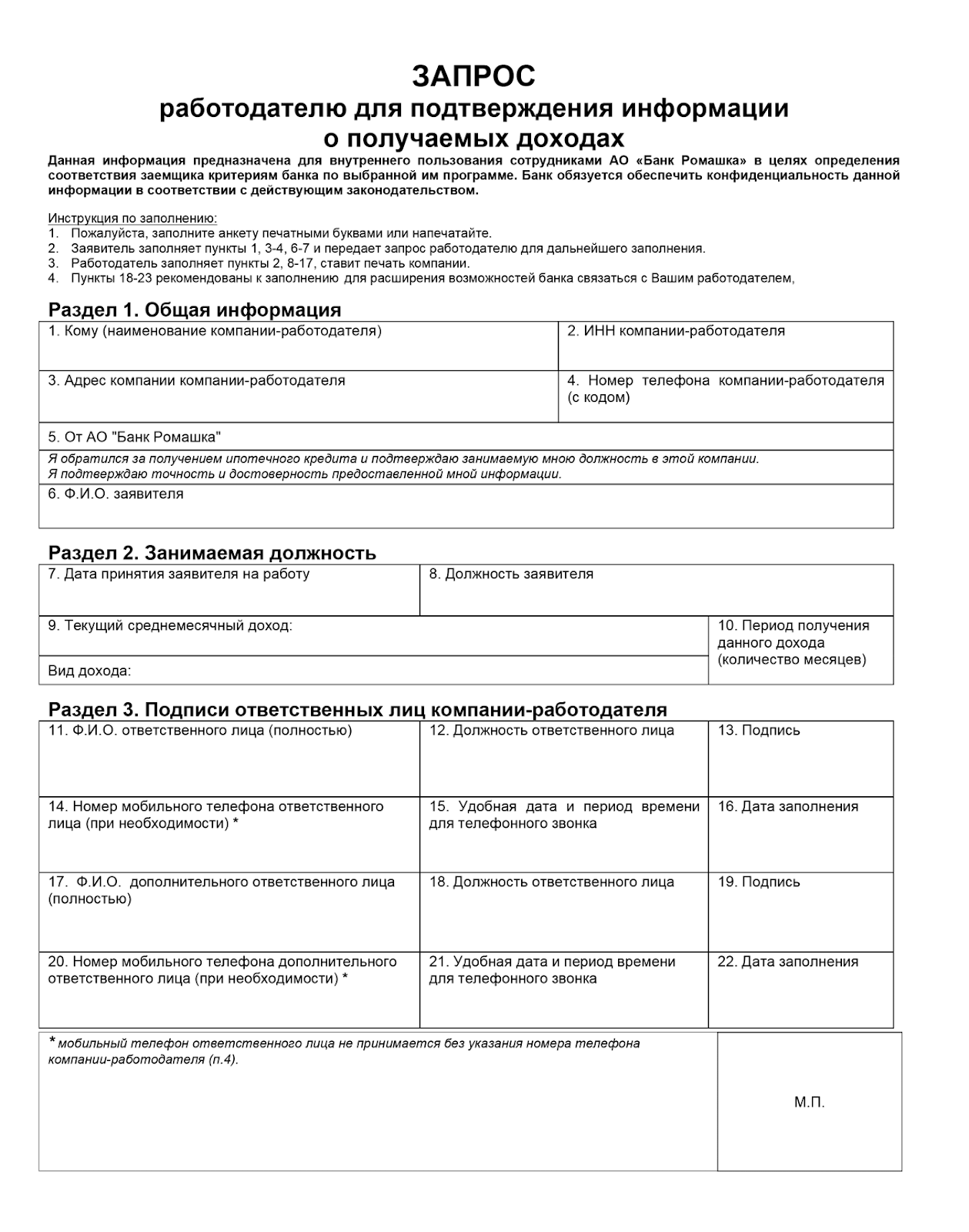

Подтверждение доходов в банке при оформлении кредитов – стандартная процедура. Для большинства форм кредитования такое подтверждение необходимо и является обязательным условием.

Способы подтверждения дохода в 2018 году

Подтвердить собственный доход можно следующим образом:

- Предоставить официальный документ из налоговой (для физических и юридических лиц форма справки из налоговой будет отличаться);

- Предъявить в Россельхозбанк справку по форме банка, заполненную согласно образца (скачать и заполнить ее можно заранее);

- Подтвердить доход любым документом, который Россельхозбанк готов принять (для пенсионеров – справка из Пенсионного Фонда о размере пенсии, для лиц, ведущих ЛПХ, это может быть выписка со счета и т.д.).

Выберите наиболее удобный для вас способ подтверждения доходов для получения займа в Россельхозбанке в 2018 году

Для чего нужна справка

Разные способы подтверждения платежеспособности потенциальных заемщиков объясняются реалиями российской экономики. Повсеместная практика получения части заработной платы неофициально существенно влияет на оценку платежеспособности людей, желающих получить кредит.

Хотя следует отметить, что подтверждение дохода с помощью альтернативных документов (например, справка Россельхозбанка о доходах по форме банка) может привести к удорожанию кредита. Практика показывает, что ряд банков при таком варианте может поднять процентную ставку с минимальной цифры, определенной рамками программы кредитования, до средней.

Это связано с тем, что работодатель фактически подтверждает, что предприятие частично уклоняется от уплаты налогов, что может привести к определенным негативным для руководителя последствиям. Поэтому, прежде чем скачать бланк справки по форме банка, убедитесь, что ваш начальник готов подписать подобный документ, а в дальнейшем подтвердить свою подпись.

Предоставьте справку о доходах по форме банка, отражающую весь размер заработка, для получения более выгодных условий предоставления кредитного продукта в Россельхозбанке в 2018 году

Проверка подлинности проводится, начальнику могут позвонить сотрудники банка для получения информации о потенциальном заемщике и его доходах. В качестве аргумента для подписания справки следует указать руководителю на то, что подобная справка предоставляется банку для внутреннего пользования и не подается банком в налоговые органы или сторонним лицам.

Оформление документа

Оформить бланк справки по форме банка Россельхозбанк не сложно.

Для этого требуется:

- Скачать или получить в банке бланк;

- Заполнить его в соответствии с установленными правилами;

- Подписать у своего работодателя;

- Предоставить оформленный документ в Россельхозбанк.

Справка является официальным документом, поэтому должна заполняться в соответствии с действующими правилами, которые предусмотрены для справки по форме банка Россельхозбанк. Образец заполнения имеется в любом отделении банка. Если же вы решили его скачать и заполнить до визита в банк, то знания о том, как правильно оформляется этот документ, вам будут полезны.

Заполните по образцу бланк справки о доходах по форме банка для предоставления ее в Россельхозбанк в 2018 году в качестве подтверждающего документа

Образец заполнения

Если по каким-либо причинам образец заполнения справки по форме банка Россельхозбанк вы не смогли посмотреть, то следуйте следующим правилам ее заполнения:

- Кто заполняет. Заполняется справка бухгалтером или потенциальным заемщиком. В случае отсутствия бухгалтерии на небольших предприятиях клиент сам заполняет бланк и дает на подпись руководителю. При этом в графе Подпись бухгалтера дублируется его подпись, а в графе Тел. бухгалтерии (а при необходимости и в графе Тел. Отдела кадров) дублируется контактный номер непосредственного руководства, желательно, стационарный.

- Данные. ФИО сотрудника и реквизиты предприятия должны быть указаны полностью и разборчиво.

- Информация о зарплате. Подсчитывается полученная заработная плата за последние полгода и полученная сумма указывается цифрами и прописью.

- Вычеты. К вычетам из зарплаты относят не только налоговые вычеты, но и выплату алиментов, штрафов и других сумму, удержанных из заработной платы. Если никаких вычетов не было (такое возможно на небольших предприятиях, если налоги за работника выплачивает работодатель и они не включены в сумму з/п), то ставится прочерк.

- Подпись и печать. Подпись руководитель должен ставить лично, а на предусмотренном месте должен быть оригинальный оттиск печати предприятия или ИП.

Образец заполнения справки о доходах по форме банка для Россельхозбанка в 2018 году

Структура и требования к заполнению

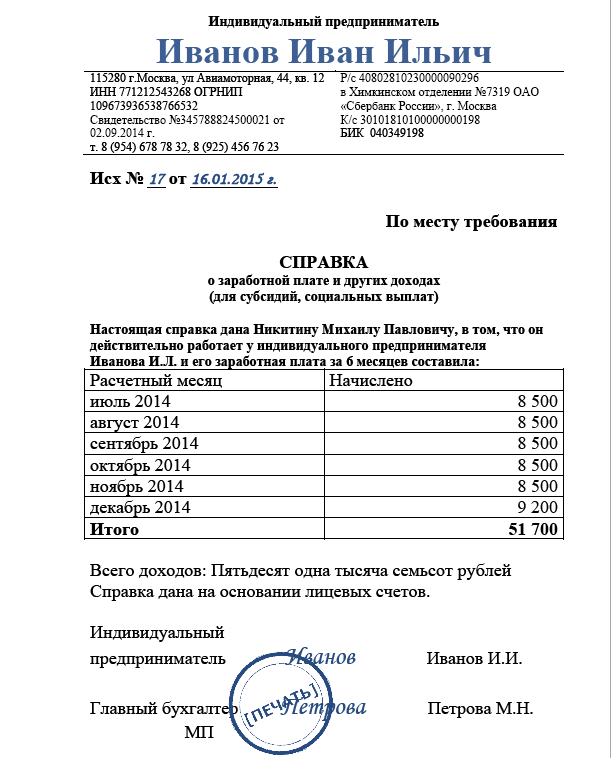

Несмотря на то что справка имеет свободную форму, основная структура одинаковая для всех:

- Ф. И. О. работника, срок работы в организации.

- Реквизиты организации (наименование, ИНН, телефоны директора и главного бухгалтера, фактический и юридический адреса).

- Заработная плата работника по месяцам.

- Подпись руководителя, главного бухгалтера.

- Печать организации.

Примерный вид документа:

Правила заполнения:

- Требования по способу заполнения в банках разные. Одни допускают внесение сведений от руки шариковой ручкой. Другие принимают только машинописный вариант. Информацию об этом можно увидеть на самом бланке.

- Исправления не допускаются. Если какая-то информация отсутствует, в поле пишется “Отсутствует” или проставляется прочерк.

- Вносится только достоверная информация. Любой заемщик тщательно проверяется кредитным отделом и службой безопасности. По телефонам руководителя и главного бухгалтера, указанным на бланке, может позвонить сотрудник финансовой организации и задать вопросы о заемщике.

- Обязательны подписи руководителя предприятия или и. о. руководителя, главного бухгалтера или и. о. главного бухгалтера. Если предприятие работает без главного бухгалтера, то необходимо это отметить при заполнении.

- Печать предприятия в конце бланка. Если документ оформляет ИП, то печать обязательна только при ее наличии.

Где брать и кто должен заполнять?

Существует два варианта:

- сведения, выданные на фирменном бланке предприятия-работодателя заемщика;

- сведения, указываемые на бланке банка.

В первом случае требуются подписи уполномоченных лиц организации и ее официальная печать. Соответственно, заполняют, выдают и заверяют данный документ в организации клиента. В таком случае руководитель предприятия несколько рискует, т. к. скрываемые от налоговых органов реальные доходы и зарплаты становятся известными третьим лицам.

Во втором случае все сведения указывает сам заемщик. Это особенно актуально для фрилансеров и тех, кто осуществляет предпринимательскую деятельность без регистрации в качестве ИП или другого юридического лица.

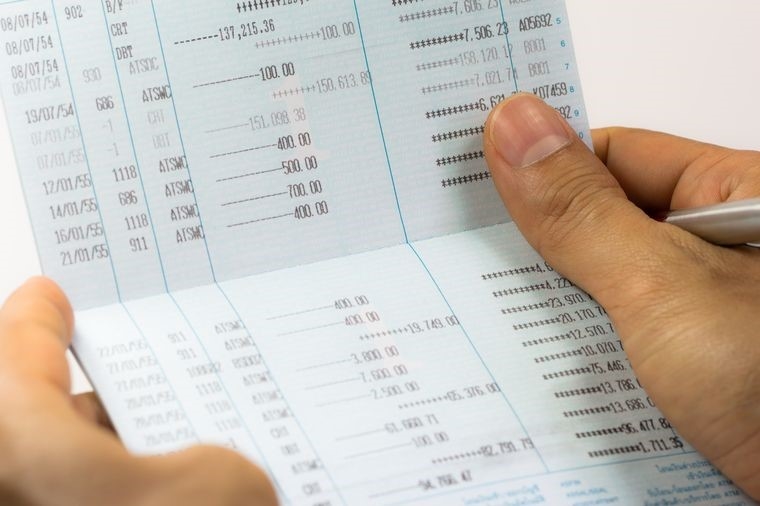

Справку берут за период 6 — 12 месяцев, предшествующие моменту обращения в банк. Точный период зависит от банка, в который обратился клиент. В документе необходимо перечислить сведения о среднем ежемесячном и итоговом годовом доходе заемщика — в этом смысле она ничем не отличается от справки 2-НДФЛ.

Банковские организации в обязательном порядке проверяют данные, указанные в документе. Если сведения указаны на фирменном бланке предприятия, как только справка попадает на рассмотрение в службу безопасности, будут осуществлены звонки на работу (точнее — в бухгалтерию предприятия), где будет уточнена информация о доходах клиента.

Более того, если заемщик имеет в банке-кредиторе банковский счет, по нему будет проведена проверка — сколько было сделано переводов, какую приблизительно сумму получает ежемесячно заемщик.

Если же заемщик предоставил данные на бланке банковской организации, ему придется самостоятельно предъявлять доказательства своей благонадежности и честности. Так, например, если заемщик регулярно получает деньги за свои фриланс-услуги на какой-либо банковский счет, выписку со счета понадобится предоставить сотрудникам банка. Далее они установят контакт с банком, в котором открыт счет заемщика, и уточнят, действительно ли он получает деньги, не является ли предоставленная им выписка подложным документом.

Мифы о способах проверки доходов банками

- Банки передают сведения о реальных доходах из справок по форме банка в ФНС. Данные сведения кредитные учреждения используют только для оценки платежеспособности клиента в случае отсутствия официально подтвержденных доходов.

- Доходы заемщика проверяются службой безопасности через запросы в ФНС. Такой вариант возможен в исключительных случаях, если служба безопасности банка имеет канал связи с налоговой инспекцией и речь идет о достаточно крупном кредите.

- Предоставление фальшивой справки о доходах ничем не грозит клиенту. В лучшем случае банк занесет заемщика в «черный список» без возможности повторного обращения за кредитом. Кроме того, подделка документов преследуется по закону.

Перед подачей документов необходимо убедиться в корректности информации, а также проверить соответствие справки правилам заполнения или сравнить с образцом.

Каждый банк придерживается собственной методики проверки доходов заемщиков. Опытный сотрудник службы безопасности сможет отличить подделку от оригинала с первого взгляда.

В течение какого срока действителен документ

Документ действителен в течение 30 календарных дней с момента выдачи.

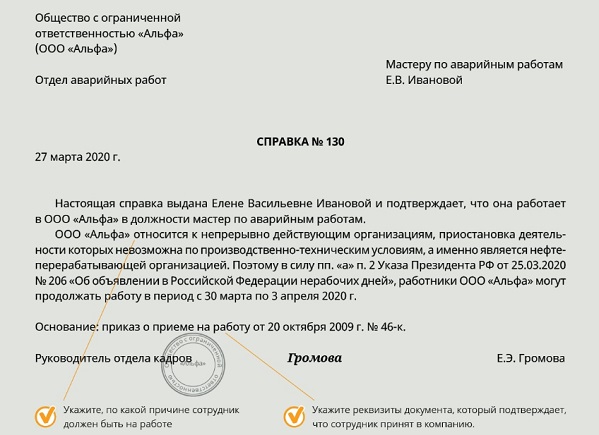

Зачем оформляется справка с места работы

Справка с места работы предназначена для того, чтобы подтвердить фактическое место работы, должность, стаж и размер заработной платы сотрудника. Оформляется такая справка в свободной форме. Как правило, она печатается на листе формата А4, содержит реквизиты и юридические данные компании, подписывается уполномоченным лицом и заверяется печатью. Объём указываемых в справке сведений зависит от требований тех организаций, которые её запрашивают.

В соответствии с трудовым законодательством, работодатель обязан выдать сотруднику справку по его письменному запросу не позднее, чем через три рабочих дня (статья 62 ТК РФ). Сотрудник не обязан называть причину предоставления справки: в таком случае в документе вместо адресата указывается «по месту требования».

Справка с места работы может потребоваться органам государственной власти или местного самоуправления, для оформления визы в другое государство, в органы социальной опеки, при обращении в суд или правоохранительные органы.

Статья по теме Отпуск с расчётом. 5 стран, у которых легко получить шенгенскую мультивизу При подаче документов на визу вам может понадобиться справка с работы, оформленная на английском языке (во всём остальном она аналогична справке на русском). Если вашу поездку оплачивает кто-то из родственников, то могут потребовать доказательства финансовой состоятельности вашего «спонсора»: справку с его места работы и выписку со счёта.

Хотим предостеречь от предоставления в посольства и другие органы «липовых» справок или содержащих неверные сведения. Сотрудники визовых отделов, например, обычно проверяют указанную вами информацию, и если уличат вас в обмане, то в визе вам, скорее всего, будет отказано.

Причины оформления справки вместо 2-НДФЛ

Основные причины оформления банковской формы вместо налоговой:

- Так называемая “серая” зарплата, когда официально предприятие показывает для налоговой службы только часть заработка работника, а остальное выдает в конверте. В этом случае велика вероятность, что руководитель побоится “светить” реальные цифры и откажется подписывать бумагу.

- Головной офис компании находится в другом городе. Чаще всего там же и бухгалтерия. Работнику проще оформить банковскую форму и подписать ее у руководителя филиала, чем посылать запрос в другой город и ждать готовый документ по почте.

- Работа по трудовому договору. На самом деле еще одна разновидность зарплаты в конверте. Руководитель не оформил работника в штат, но заключил с ним договор. Для налоговой службы документы не составляются, а для кредитора денежные поступления у работника есть, и работодатель готов их подтвердить.

- Особая категория заемщиков. Например, ИП или собственники бизнеса. Они не предоставляют налоговой службе 2-НДФЛ, но могут иным способом подтвердить свою платежеспособность: например, налоговой декларацией, движением денег по расчетному счету или банковской справкой.

Как быть тем, кто работает неофициально

На сегодня многие граждане в условиях свободного рынка работают неофициально (фрилансеры) или относятся к самозанятым. В этом случае предоставить справку о зарплате даже в свободной форме им будет затруднительно. Что же делать таким гражданам, если необходимо получить кредит? В этом случае необходимо предоставить доказательства того, что вы получаете неофициальный доход (от своей деятельности, сдачи жилья в аренду, от инвестиций и пр.). Но для этого также потребуются подтверждающие документы.

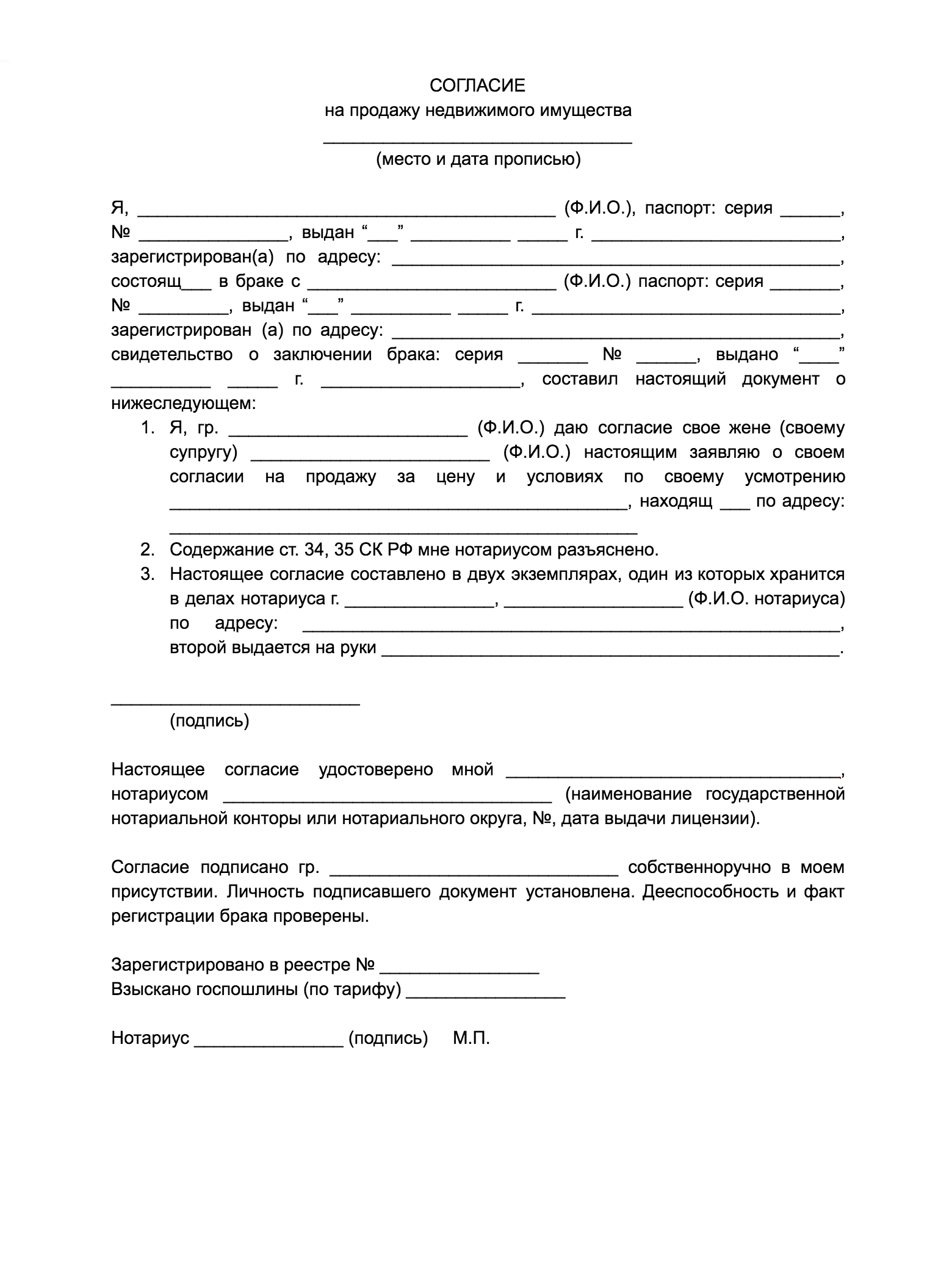

Гарантией того, что банк не понесет неоправданных финансовых расходов, может стать также залог имущества клиента или поручительство третьих лиц. В этом случае нужно будет предоставить соответствующие документы. Если речь идет об обременении имущества, потребуется справка о праве собственности заемщика на закладываемый объект. Если клиент нашел поручителей, необходимо предоставить нотариально заверенную гарантию этих лиц.

5 частых ошибок при заполнении справки по форме банка

- Грамматические ошибки, опечатки, исправления.

- Реквизиты работодателя. Ошибочные или неполные реквизиты работодателя не позволят банку провести проверку и станут поводом отказа в кредите.

- Наименование организации, в которой работает заемщик, должно быть написано полностью. Не «ООО» или «ИП», а «Общество с ограниченной ответственностью» или «Индивидуальный предприниматель».

- Контактная информация. Номера телефонов организации необходимы для проверки трудоустройства заемщика. Сотрудники банка будут звонить работодателю и задавать вопросы о действительности справки. Если в контактной информации допущены ошибки — банк не сможет дозвониться до работодателя.

- Дата выдачи формы. Срок действия составляет 1 календарный месяц с момента выдачи, если дата не проставлена, то узнать действителен ли документ — нельзя.

Разновидности подтверждающих доход документов

Когда требуется подтверждение дохода, банк может запросить у клиента два основных вида справок. К ним относится документ по форме финансовой организации, а также справка формата 2-НДФЛ. Последняя относится к категории официальных и значительно чаще используется организацией при рассмотрении перспективности сотрудничества с заемщиком.

Отличия между этими двумя бумагами заключаются в данных о доходах потребителя, которые указываются:

- 2 ндфл содержит информацию об официальной зарплате сотрудника, а также отчет о его налоговых выплатах, что представляется довольно серьезным препятствием для потребителей с неофициальным или смешанным доходом.

- справка о зарплате по форме банка позволяет финансовому учреждению учитывать неофициальный доход потребителя, что значительно увеличивает доступную сумму и улучшает общие условия кредитования.

Для получения кредита, многие банки требуют документальное подтверждение доходов

Для получения кредита, многие банки требуют документальное подтверждение доходов

В какой форме может быть предоставлена информация о финансах?

Говоря о форме подтверждения достаточного количества средств, следует отметить, что существует несколько приемлемых вариантов:

- Справка с места работы, выданная руководителем и подписанная бухгалтером – должен быть указан размер помесячной заработной платы;

- Справка из банка – подтверждение того, что у заявителя есть достаточное количество средств на его счету;

- Налоговая справка о доходах, включающая в себя все активы заявителя, как правило, не подается в свободной форме – особенность документов, выданных государством.

Как правило, представители консульских отделов посольств не ограничивают заявителей в выборе варианта, позволяя выбрать удобный способ подтверждения наличия денег.

Поэтому, говоря о том, что должен представлять из себя образец справки о доходах и как он выглядит, можно отметить, что он совершенно необязательно должен содержать в себе информацию о зарплате заявителя или о том, сколько у него денег на банковском счету – можно выбрать тот вариант заполнения, который вам более удобен и прост.

Такая гибкость сотрудников посольства позволяет подтвердить свою состоятельность даже тем людям, кто на данный момент не получает высокую зарплату или же вовсе официально не работает в какой-либо компании.

Запросить справку в свободной форме можно как в банке или в налоговой, так и у руководителя или бухгалтера по месту работы.

Когда в Сбербанке требуют справку о доходах?

Если гражданин собирается взять кредит в Сбербанке, для начала необходимо ознакомиться с различными кредитными программами и условиями по ним. Конкретная программа подбирается в соответствии с категорией заемщика (военнослужащий, многодетные семьи, пенсионеры и др.) и целью займа.

На сегодняшний день возможно оформление ипотеки по двум документам без справки о доходах, но, как правило, условия для таких клиентов менее выгодные, процентная ставка значительно отличается (в большую сторону), или потребуется внести достаточно большой первоначальный взнос. Если заемщик хочет получить максимально выгодные условия, необходимо предоставить полный пакет документов. Давайте разберемся, когда в Сбербанке требуют справку о доходах:

- При оформлении кредита;

- При оформлении ипотеки;

- Для рефинансирования кредита;

- Справка необходима, как для самих заемщиков, так и для созаемщиков, поручителей.

Банки упростили подход к форме подтверждения заработка, они учитывают современные реалии и не хотят терять клиентов. Именно поэтому во многих банках есть свои образцы справок, которые необходимо заполнить и подписать у работодателя.

Некоторые заявители, получающие небольшую официальную зарплату, пытаются подделать документы для банка. Делать этого не стоит, служба безопасности банка тщательно проверяет справки и документы. Существует целый ряд признаков, по которым Сбербанк может определить подделку.

Сотрудники Сбербанка вправе позвонить работодателю, если им покажется, что должность заемщика не соответствует большой заработной плате, указанной в документе, и во многих других случаях. Подделка документов грозит большими неприятностями. Дело в том, что банки выдают кредит и при небольших зарплатах.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Кредит «Новогодний» от Сбербанк: условия и ставка

- Ренессанс банк: условия потребительских кредитов в 2019 году

- Кредит на образование для студентов

- Потребительский кредит Сбербанка: процентная ставка в 2020 году

- Как оформить кредит в Русфинанс банке?

- Все про отсрочку по кредиту из-за коронавируса

- Кредит «Пенсионный» от Россельхозбанка: условия и ставка

- Способы оплаты кредита Тинькофф Банка

- Где взять потребительский кредит по самому низкому проценту?

Что это и зачем нужно?

Получение кредита — как обычного потребительского, так и ипотеки или крупного займа — невозможно без соответствующей взятой сумме платежеспособности. Банк никогда не практикует благотворительность: он дает ссуду лишь тем лицам, которые смогут не только полностью погасить задолженность, но еще и заплатить сверх выданной суммы (переплата — проценты, неустойка и т.д).

Но всякий может сказать, что зарабатывает хорошо, и с помощью обмана получить займ. Поэтому, по состоянию на 2020 год, банки всегда требуют от будущего заемщика документы, подтверждающие его доход. Как правило, принимается стандартная в таких случаях справка по форме 2-НДФЛ о размере заработной платы гражданина и других его зарегистрированных доходов. Но что делать, если у клиента имеется хороший неофициальный доход? Вот тогда и нужна справка о зарплате по форме банка.

По своей сути, это документ справочного характера, оформляемый в обход налоговой и других контролирующих органов. По характеру отображаемой информации разницы между 2-НДФЛ и справкой по форме банка нет никакой. А вот по содержанию разница есть: в 2-НДФЛ указываются только те доходы, что зарегистрированы и с которых уплачены (или будут уплачены) налоги; справка по форме банка, напротив, ни к чему не обязывает и указывает лишь реальный доход гражданина.

Документ этот очень нужен, если:

- Если работодатель не может заказать бухгалтеру стандартную справку в силу бюрократических причин;

- Если клиент получает «серую» (минимальный оклад по ТК РФ и реальная з/п в конверте) или «черную» (все в конверте) зарплату;

- Если у клиента имеется доход «на стороне». К примеру, сдача квартиры в аренду без регистрации договора;

- Отсутствие оформления по ТК РФ на рабочем месте.

5 частых ошибок при заполнении справки по форме банка

- Грамматические ошибки, опечатки, исправления.

- Реквизиты работодателя. Ошибочные или неполные реквизиты работодателя не позволят банку провести проверку и станут поводом отказа в кредите.

- Наименование организации, в которой работает заемщик, должно быть написано полностью. Не «ООО» или «ИП», а «Общество с ограниченной ответственностью» или «Индивидуальный предприниматель».

- Контактная информация. Номера телефонов организации необходимы для проверки трудоустройства заемщика. Сотрудники банка будут звонить работодателю и задавать вопросы о действительности справки. Если в контактной информации допущены ошибки — банк не сможет дозвониться до работодателя.

- Дата выдачи формы. Срок действия составляет 1 календарный месяц с момента выдачи, если дата не проставлена, то узнать действителен ли документ — нельзя.

Словарь синонимов

стена см. забор Л в четырех стенах, засесть в четырех стенах, лбом стены не перебьешь, на стену лезть, отскакивать, как от стены горох, понадеяться, как на каменную стену, упереться, как бык в стену рогами

Что делать вам

Ваш случай с подделкой справки именно по форме банка неоднозначный. С одной стороны, да, вы нарушаете требования, ведь вы хотите заверить документ сами себе, да еще и указать недостоверный доход. С другой — кредит вы хотите взять и при этом платить по нему, то есть хищения денег вроде бы нет.

Для начала попробуйте еще раз поговорить с работодателем. Объясните, что справку вы предоставите только банку для внутреннего использования. Работодатель может ничего не опасаться и указать, сколько он на самом деле вам платит.

Если работодатель откажет, повысить шансы на одобрение заявки поможет что-нибудь из этого:

- Поручитель по вашему кредиту или созаемщик. Будьте внимательны: начиная с 2019 года вступили в силу поправки в закон о кредитных историях. Они предполагают большую ответственность для поручителя.

- Ваши дополнительные доходы. Если вы сдаете недвижимость или получаете гонорары на фрилансе — сообщите об этом банку. Подтверждением может послужить копия договора или справка с движениями средств по счету.

- Имущество. Сообщите банку, если у вас есть недвижимость, доля в собственности или автомобиль. Может быть, этого будет достаточно для одобрения кредита.

Большим преимуществом будет, если вы и раньше брали разные кредиты и по всем платили без просрочек.

Прежде чем обратиться за рефинансированием, рекомендую почитать наши статьи по этой теме:

- Как рефинансировать ипотеку

- Как посчитать выгоду от рефинансирования ипотеки

- При рефинансировании ипотеки можно потерять право на вычет

- Банк неожиданно начислил НДФЛ при рефинансировании ипотеки