Дополнительные настройки

На данной вкладке вы можете настроить дополнительные параметры услуги СМС-банк:

СМС-платежи

«СМС-платежи» — бесплатная опция СМС-банка.

Подключив данную опцию, вы можете мгновенно и без комиссии оплатить любой мобильный телефон, а также перевести деньги на любую карту Сбербанка, зная только номер мобильного телефона получателя.

Чтобы воспользоваться опцией СМС-платежи вам необходимо отправить СМС-сообщение на номер 900 в следующем формате:

«ТЕЛ 9XХХХХХХХХ 200» — для оплаты любого номера мобильного телефона на сумму 200 руб.

«ПЕРЕВОД 9XXXXXXXXX 1000» — для перевода денег на карту Сбербанка в сумме 1000 рублей, указав номер мобильного телефона получателя.

Отключить опцию СМС-платежи можно, отправив команду «ноль» на номер 900 или установив переключатель в режим ВЫКЛ.

Подключить опцию СМС-платежи можно в любой момент, установив переключатель в режим ВКЛ.

Оповещение о начисленных процентах по счетам и вкладам Для того чтобы на ваш мобильный телефон приходили СМС-уведомления о начислении процентов по вашим счетам и вкладам, установите переключатель в режим ВКЛ.

Для того чтобы отключить отправку уведомлений, установите переключатель в режим ВЫКЛ.

СМС-оповещения для новых продуктов Для того чтобы включить автоматическую рассылку СМС-оповещений для новых счетов, вкладов и других продуктов, установите переключатель в режим ВКЛ

Если вы не хотите, чтобы вам приходили уведомления по новым продуктам, установите переключатель в режим ВЫКЛ.

Доступность СМС-оповещений и СМС-запросов по продуктам В данном блоке вы можете выбрать продукты, по которым вы хотите совершать СМС-запросы в СМС-банке (например, оплата услуг, запрос баланса и др.), а также продукты, по которым вы хотите получать СМС-оповещения.

Для этого установите галочки в полях «СМС-запросы» и «СМС-оповещения» напротив интересующих вас продуктов, затем нажмите кнопку Сохранить, и внесенные изменения вступят в силу.

Внимание! Если у вас не подключена услуга Уведомления по карте, то вы можете выполнить только настройку СМС-запросов.

Безопасность переводов по номеру телефона

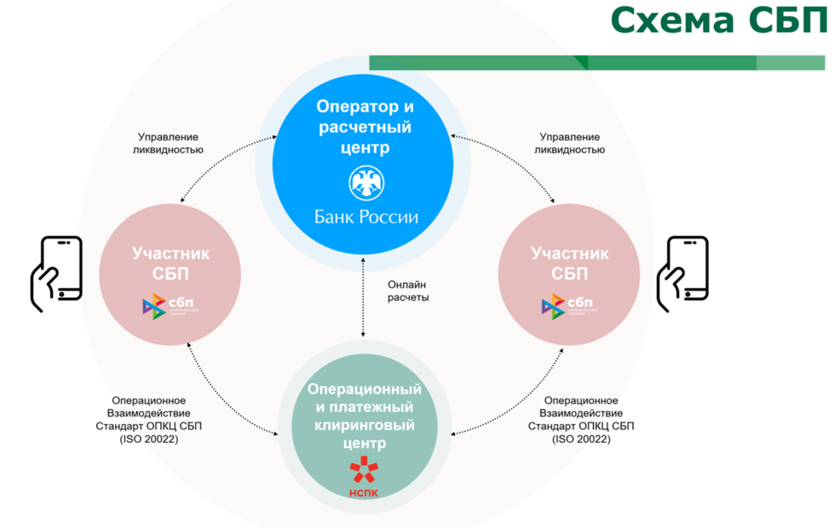

Надёжность СБП обеспечивается современными системами защиты на трёх уровнях:

- Со стороны Центрального Банка России.

- Со стороны коммерческого банка (отправителя и получателя).

- Со стороны Национальной системы платёжных карт.

Высокий уровень безопасности платежей достигается за счёт того, что отправитель перевода идентифицируется банком (все операции проводятся только после авторизации в личном кабинете). При проведении любой транзакции через СБП система автоматически отслеживает подозрительные и мошеннические действия.

При выявлении нарушений платёж блокируется. Если средства не поступили получателю в течение 10 минут после совершения перевода, отправителю необходимо обращаться в свой банк.

Перспективы моментальных межбанковских платежей

Сейчас к СБП подключилось уже 37 банков и еще большее количество банков подали заявки и находятся в процессе рассмотрения. Участие банков в СБП будет обязательным. Для этого Госдумой были приняты поправки к ФЗ «О национальной платежной системе». Все системно значимые банки должны подключиться к системе до 1 октября 2019 года. Затем в течение 2020 года планируется вовлечь в СБП до 95% всего банковского сектора России.

Через СБП пока осуществляются переводы только между физическими лицами (P2P) и только по номеру телефона. Также доступны перечисления между собственными счетами в одном или разных банках. В ближайшее время ЦБ РФ намерен реализовать и другие виды расчетов:

- переводы с использованием различных идентификаторов (email, профиль в соцсети и др.);

- платежи от физических лиц в адрес ИП и юрлиц, в том числе по QR-коду (C2B);

- оплата государственных услуг, штрафов, налогов и пошлин (C2G);

- переводы от госучреждений в адрес физлиц (G2C);

- коммунальные и транспортные платежи от физлиц;

- возвраты средств со счетов юрлиц в адрес физлиц (B2C);

- переводы между юридическими лицами (B2B).

Переводы в адрес юридических лиц могут начать работать уже в этом году. Пока эта услуга находится в стадии разработки. Так, например, не решен вопрос по поводу идентификатора по таким операциям, и каким образом такие операции будут отражаться в бухгалтерском учете организации.

ЦБ считает, что система быстрых платежей должна стать прозрачной, а платежи легальными и безопасными. Это поспособствует развитию малого и среднего предпринимательства, даст таким организациям возможность дешево перейти на прием безналичных платежей.

Перспективы развития системы быстрых платежей

Согласно стратегии развития национальной платёжной системы, разработанной на срок до 2023 года, Центробанк планирует использовать СБП для осуществления выплат из бюджета населению. К таковым относится перечисление пенсий, пособий, стипендий, заработной платы работникам государственных и муниципальных учреждений.

Лучшие доходные карты 2020

№1 Ultra

Восточный Банк

Дебетовая карта

- 6% на остаток

- до 7% кэшбэка

- 0₽ за обслуживание

Подробнее

VISA Gold

Банк Нейва

Дебетовая карта

- 6,25% на остаток

- до 3% кэшбэка

- 0₽ за обслуживание

Подробнее

ПОРА

УБРиР

Дебетовая карта

- 6% на остаток

- до 6% кэшбэка

- 0₽ за обслуживание

Подробнее

Недостатки СБП

Все системы переводов имеют ряд одинаковых недостатков, которые заключаются в следующем:

- Высокие комиссия между переводами с одного банка в другой.

- Если перегружена инфраструктура, то возможна задержка денежного перевода.

- Могут возникнуть сбои в системы и конфликты, если у отправителя различные платежные системы. Например, «Мир» и Visa.

Однако разработчики СБП стараются урегулировать все проблемы и в будущем свести их к минимуму. Постоянно ведется работа над улучшением качества обслуживания. В будущем пользователи смогут рассчитывать на снижение суммы комиссии, а также мгновенное зачисление денежных средств на карту. Главной целью СБП является упростить процесс перевода денежных средств, а также удешевить.

Для разработки данной системы привлекались лучшие специалисты в области платежных технологий. При разработке учитывался опят азиатских и европейских стран. Цифровые технологии продолжают захватывать мир, СБП является благодатной почвой для внедрения новых инновационных продуктов и сервисов.

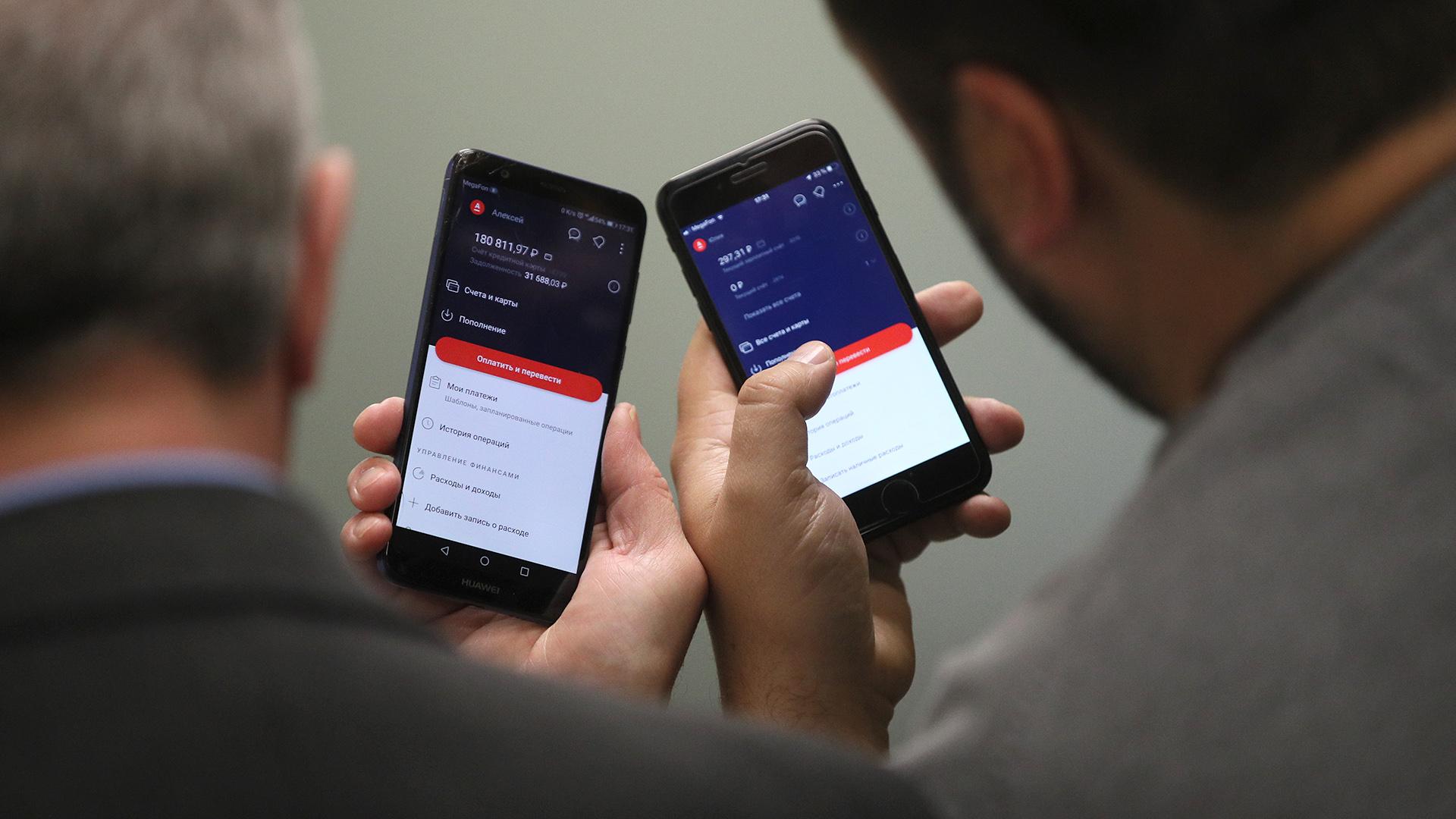

Подключение к системе быстрых платежей физических лиц

Вскоре тестовый период завершится и система «откроется» для всех. Многих беспокоит вопрос – сложно ли это будет? Справятся ли они?

Хорошая новость — никаких специальных знаний не нужно! Вам не обязательно быть технически подкованным человеком, чтобы с легкостью овладеть системой. Весь необходимый функционал банки интегрируют в свои уже работающие приложения онлайн-банкинга.

Единственное, что придётся вам сделать, это обновить приложение, если это не произошло автоматически. Сам же интерфейс для работы с быстрыми платежами должен быть интуитивно понятным, так как он рассчитан на широкие слои населения.

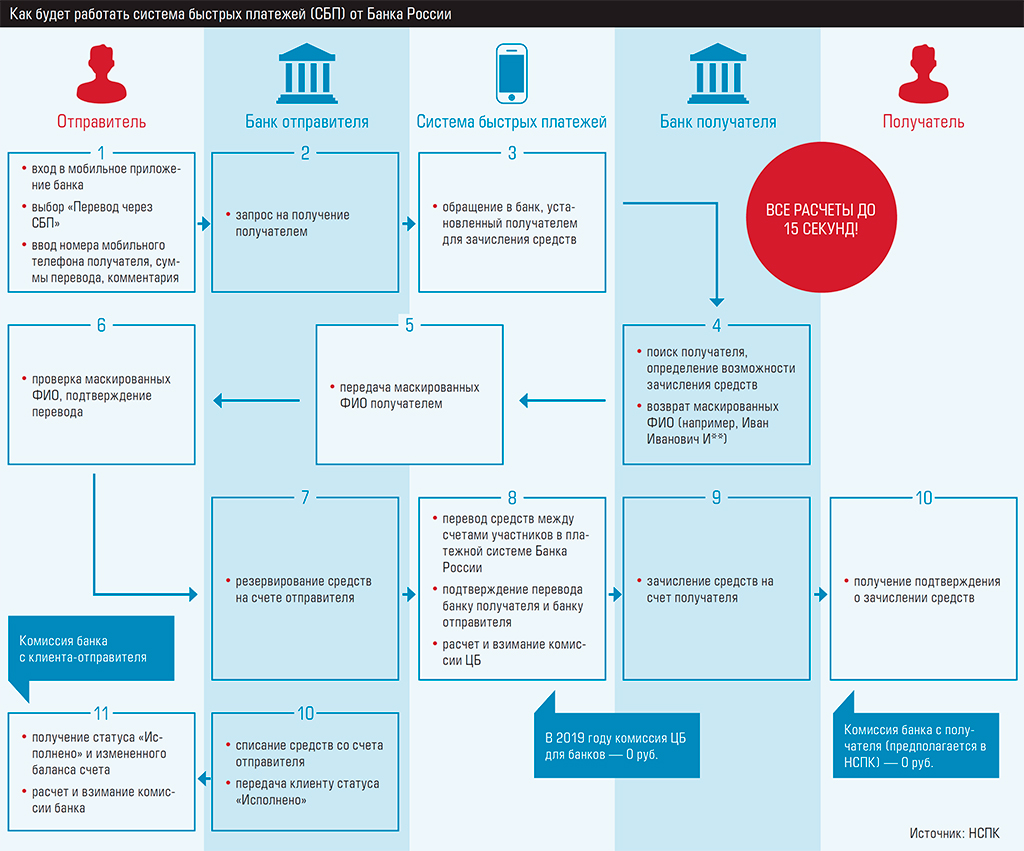

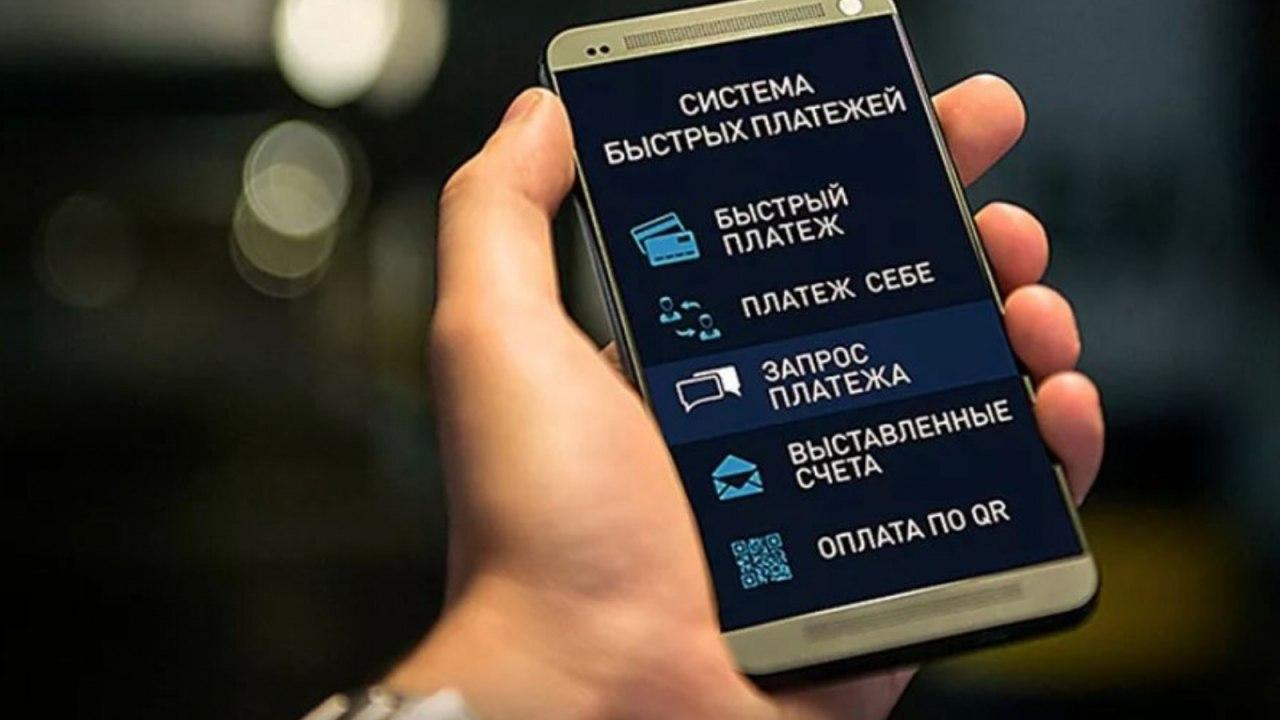

Как работает?

Получить доступ к сервису можно через приложения банков-участников со своего персонального компьютера, планшета или смартфона. Чтобы отправлять деньги другим пользователям через систему быстрых переводов, необходимо подключить сервис в личном кабинете. При этом банк получателя перевода так же должен быть подключен к этой системе. Убедитесь в этом перед отправкой денег. Для совершения платежа вам достаточно указать сумму перечисления и номер телефона получателя. Отправленные через СБП денежные средства зачисляются на счет получателя моментально, даже если перевод сделан в нерабочий день. Узнать, дошел ли перевод, вы можете у получателя.

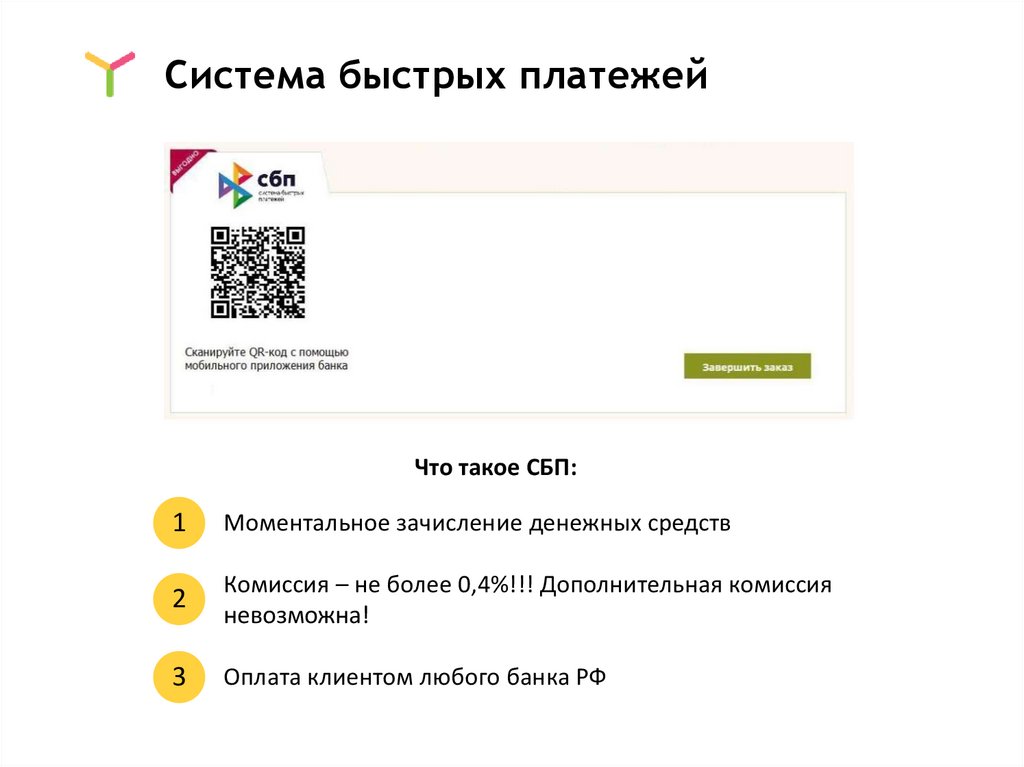

Бесплатные и платные переводы СПБ: сколько стоит перевести деньги?

С начала 2019 года проект работает в режиме тестирования. Поэтому банкам-участникам предоставлен льготный период и нулевая комиссия за участие в системе. С 2020 года за каждый осуществленный в СБП перевод каждый банк-участник будет платить комиссию в пользу Банка России. Размер комиссии зависит от суммы перевода. Минимальный размер платы составит 50 копеек, а максимальный – 3 рубля. Комиссию будет платить не только банк отправителя, но и банк получателя такого платежа.

Комиссия для клиентов будет устанавливаться каждым банком самостоятельно. ЦБ РФ надеется, что банки смогут предложить своим клиентам льготные условия в текущем году, а в будущем тарифы будут ниже, чем по другим видам платежей. Входящие поступления пока комиссией не облагаются.

Некоторые банки, возможно, вообще освободят своих клиентов от комиссий за платежи в СБП. Так, например, Тинькофф и ВТБ не планируют менять льготный тариф, и стоимость перевода там равна 0 рублей. Речь идет об операциях между физлицами. По операциям между юрлицами уровни тарифов пока не установлены, но ЦБ РФ рекомендовал банкам не брать более 0,4% от суммы перевода.

Не все банки довольны такими рекомендациями, но повышение стоимости, скорее всего, приведет к тому, что организации предпочтут проводить расчеты по-старому.

В каких банках можно будет сделать бесплатные переводы в рамках СБП, а в каких придётся заплатить комиссию, смотрите ниже. Многие банки берут комиссию только свыше установленного суточного или месячного лимита.

Комиссии крупнейших банков по СБП в 2020 году:

Авангард: 0 руб. до конца января 2020.

«Ак Барс»: 0 руб. до 19 января. С 20.01 — 1% (мин. 20 руб.), если сумма переводов превысит 10 тыс./мес.

ВТБ: в планах фиксированная комиссия и бесплатные переводы для отдельных клиентских сегментов.

Газпромбанк: 0 руб.

МКБ: 1% (мин. 50₽) на переводы свыше лимита.

Почта-банк: 1,2% (мин. 35₽), если сумма переводов превысит 10 тыс./мес. Для отдельных категорий — 0 руб.

Райффайзенбанк: 1,5%, если сумма переводов превысит 10 тыс./мес.

Рокетбанк: 0 руб.

Росбанк: 0 руб. до 1 февраля.

Русский стандарт: 10 руб. за перевод.

СКБ-банк: 1%, если сумма переводов превысит 6 тыс./день.

Совкомбанк: 0 руб.

Тинькофф-банк: 0 руб.

Газэнергобанк: 1%, если сумма переводов превысит 6 тыс./день.

ПСБ: 1% за переводы с дебетовых карт.

ФК Открытие: решение о комиссии не принято.

Россельхозбанк: пока нет информации.

Альфа-банк: пока нет информации.

Юникредит банк: пока нет информации.

Комиссия за перевод

СБП берет минимальный процент за переводы. В этом состоит одно из ее преимуществ. Планируется, что в скором времени переводы станут абсолютно бесплатными.

Весь прошлый год плата не взималась за совершение операций. В 2020 году актуальными являются следующие тарифы:

- Если сумма перевода составляет менее 1000 рублей, то комиссия составляет 0,5 рубля с отправителя и получателя.

- Если сумма перевода составляет от 1000 до 3000 рублей, то комиссия составляет по 1 рублю с отправителя и получателя.

- Если сумма перевода составляет от 3000 до 6000 рублей, то комиссия составляет по 2 рубля с отправителя и получателя.

- Если сумма перевода составляет от 6000 до 600.000 рублей, то комиссия составляет по 3 рубля с отправителя и получателя.

Данную комиссию оплачивает банковская организация, поэтому конечный тариф будет чуть выше. Но он не существенно выше этой суммы, поскольку СБП представляют собой социально значимый проект для России.

Изначально все кредитные организации установили нулевой тариф на совершение всех операций в рамках системы. Например, это и Тинькофф, и Росбанк. Что касается СКБ-Банка, то он за переводимую сумму более 6000 рублей снимает 1% от суммы перевода, но не более 300 рублей. Центробанк контролирует пользовательскую комиссию, поэтому повышения тарифов не планируется.

UPD: На данный момент размер комиссии определяется только самим банком и зависит от лимита. Сама система убрала комиссия.

Банки-участники СБП, которые подключены к системе быстрых платежей

Перечень выстроен по объему активов кредитных организаций. Чем крупнее банк, тем больше вероятность, что именно он является отправителем или получателем перевода. Соответственно, находясь выше по списку, тратиться меньше времени на его поиск.

| Банк | Оплата по QR |

| Сбербанк | |

| ВТБ Банк | Да |

| Газпромбанк | |

| Альфа-Банк | |

| Россельхозбанк | |

| Банк Открытие | Да |

| МКБ | |

| Райффайзенбанк | Да |

| Юникредит Банк | |

| Росбанк | Да |

| Совкомбанк | |

| Россия | |

| Промсвязьбанк | Да |

| Банк Санкт-Петербург | |

| Банк ВБРР | |

| Тинькофф Банк | Да |

| СМП Банк | |

| Ак Барс Банк | Да |

| Почта Банк | |

| Банк ДОМ.РФ | |

| УБРиР | |

| РНКБ Банк | |

| Банк Русский Стандарт | Да |

| Абсолют Банк | |

| Банк Зенит | |

| Ренессанс Кредит | |

| Кредит Европа Банк | |

| МТС Банк | |

| Транскапиталбанк | |

| Таврический Банк | |

| Центр-Инвест | |

| Банк Авангард | Да |

| Кубань Кредит | |

| Металлинвестбанк | |

| Локо-Банк | |

| СКБ-Банк | Да |

| Экспобанк | |

| СДМ-Банк | |

| Левобережный Банк | |

| Примсоцбанк | |

| МБ Банк | |

| Энерготрансбанк | |

| РНКО Платежный Центр | |

| Рокетбанк Qiwi | |

| Точка Банк | |

| Газэнергобанк | Да |

| Челиндбанк | |

| Челябинвестбанк | |

| Балтинвестбанк | |

| Солидарность | |

| Аресбанк | |

| Кольцо Урала | |

| БыстроБанк | |

| Алмазэргиэнбанк | |

| Банк Хлынов | |

| Международный Финансовый Клуб | |

| Кредит Урал Банк | |

| Банк ПСКБ | |

| Акибанк | |

| Урал ФД | |

| Гарант-Инвест Банк | |

| Интерпромбанк | |

| НБД-Банк | |

| Кошелев-Банк | |

| Банк Акцепт | |

| РЕСО Кредит | |

| Морской Банк | |

| Алеф-Банк | |

| Банк Оренбург | |

| СКС Банк | |

| Форштадт | |

| БайкалИнвестБанк | |

| Банк Развитие-Столица | |

| Датабанк | |

| КС Банк | |

| Нико-Банк | |

| Банк Снежинский | |

| НКО Яндекс.Деньги | |

| WebMoney (через Банк ККБ) | Да |

| Банк Нейва | |

| Автоградбанк | |

| Актив Банк | |

| Финам Банк | |

| Хакасский муниципальный банк | |

| Томскпромстройбанк | |

| Венец Банк | |

| Углеметбанк | |

| ГТ банк | |

| Уралпромбанк | |

| Банк Платина | |

| Первый Инвестиционный Банк | |

| НОКССБАНК | |

| Владбизнесбанк | |

| Веста Банк | Да |

| Братский АНКБ | |

| Банк Кремлевский | |

| НКО Элплат | Да |

| ИК Банк | |

| НКО Монета | |

| НКО Русское финансовое общество |

Все указанные коммерческие структуры могут быть как отправителем перевода, так и получателем. Дополнительно отмечена возможность оплаты по QR-коду. Ее, к сожалению, на текущий момент предоставляет мало банков. Хотя, их число постепенно увеличивается.

Отдельно стоит выделить нюанс, которым располагает система быстрых платежей – банки-участники могут действовать в интересах третьих лиц. Фактически являясь корреспондентами. Например, ККБ Банк, который выступает расчетной структурой для рублевых кошельков WebMoney.

Схожий принцип относительно РНКО Платежный Центр. Эта небанковская кредитная организация не только проводит переводы, но и эмитирует карты для третьих лиц. Например, такие как Кукуруза, Билайн и т.д. В том числе выпускает пластик для ряда МФО.

Как научиться пользоваться системой быстрых платежей?

В настоящее время систему тестируют сотрудники и отдельные клиенты двенадцати, подключенных к ней банков. Тем не менее, уже можно говорить о том, что схема работы проста и удобна.

Вот простые действия, которые нужно совершить, чтобы пользоваться системой:

- Привязать свой мобильный номер к номеру карточному (дебетовому) или расчётному счёту;

- Скачать в смартфоне приложение «онлайн-банк»;

- Если вам нужно перевести деньги лицу, чей счет тоже привязан к телефону, то в качестве реквизитов достаточно набрать номер телефона;

- Перед тем, как перевести деньги, система направит на ваш номер код подтверждения или push-уведомление.

Также, не лишним будет отметить, что ЦБ установлены низкие комиссии за обслуживание таких переводов для банков-участников системы. А во время тестирования (до конца 2019 года) комиссию вообще планируют не взимать. С начала 2020 года прогнозируемые актуальные тарифы таковы:

Обратите внимание, в таблице — комиссии, которые будут платить банки, поэтому итоговые тарифы для нас, розничных клиентов, окажутся повыше. Их размер пока не ясен

Можно надеяться, что они не будут слишком высоки, т.к. ЦБ говорит о системе быстрых платежей, как о социально-значимом проекте, из чего логично сделать вывод, что он будет препятствовать сильному завышению сборов.

СБП и расчеты в магазинах

На данный момент СБП успешно работает в рознице. Теперь появилась возможность в упрощенном режиме оплачивать покупки в магазинах с помощью QR-кода. То есть, деньги переводятся от физического лица к юридическому лицу.

Механизм выглядит следующим образом:

- Вы выбираете нужный товар и пробиваете на кассе.

- Получаете чек, в котором указан QR-код.

- Сканируете его через приложение на мобильном телефоне.

- Приложение автоматически списывает денежные средства со счета в пользу магазина.

Теперь отпала необходимость носить с собой банковские карты и наличные деньги, что для многих очень удобно. Вся информация хранится в смартфоне, который всегда под рукой. Преимущества магазина заключаются в том, что появилась возможность сократить расходу на обработку платежей, а значит снизить цены.

Как работает Система Быстрых Платежей?

Сделать перевод через СПБ можно, если обслуживающий клиента банк подключился и стал участником системы. Информация об этом есть на официальном сайте СБП или на сайте самого банка. После того как банк присоединился к системе, он самостоятельно проводит настройку своего программного обеспечения, вносит в мобильный и интернет-банкинг изменения, дающие клиенту доступ к осуществлению таких переводов.

Клиенту не нужно предпринимать никаких мер для регистрации в СБП. Для доступа к услуге достаточно иметь счет или карту. Кредитные счета в системе не участвуют по понятным причинам.

Клиентам рекомендуется сообщить банку свой актуальный номер мобильного телефона, который и будет привязан к счету или карте. Для отправки перевода нужно просто зайти в приложение своего банка, найти вкладку «Платежи и переводы» или «Перевод по номеру телефона». Затем выбрать номер телефона и банк, если у получателя несколько счетов. Ввести сумму и отправить ее. Максимальная сумма одного такого перевода составляет 600000 руб. Не исключено, что разные банки могут устанавливать и собственные ограничения. Об этом можно узнать из тарифов. Например, в банке Авангард максимальная сумма одного перевода по номеру телефона составляет 75000 руб.

Как подключиться к системе быстрых платежей

Для подключения и включения не требуется специальных знаний в этой области. Банки самостоятельно внедрили весь функционал в приложения, которые есть как на операционной системе Android, так и на iOS. Интерфейс является интуитивно понятным, поэтому каких-либо проблем у пользователей возникнуть не должно. Обновите свой мобильный банк, если вы до сих пор не видите у себя такой функции.

Чтобы получить доступ к СБП, откройте расчетный счет или получите дебетовую карту в банке, которая сотрудничает с данной системой. Привяжите карту к номеру мобильного телефона и установить на телефон мобильное приложение. В настройках подтвердите желание проводить быстрые платежи и введите код подтверждения, который будет вам отправлен с помощью смс на мобильный номер или push-уведомлением.

Преимущества и недостатки

Важным плюсом от внедрения быстрых платежей является рост безналичного оборота и вовлечение в эту сферу всех субъектов расчетов. Среди преимуществ для банков:

- увеличение транзакций, а значит, и рост остатков на счетах;

- возможность разрабатывать и внедрять новые продукты;

- низкие комиссии;

- снижение затрат на обслуживание наличных операций.

Плюсов для обычных клиентов намного больше:

- простая отправка перевода только по номеру телефона;

- не нужно искать и вводить реквизиты получателя;

- можно переводить деньги с карты или счета клиенту любого банка-участника СБП;

- можно отправить перевод в любое удобное время, и он поступит на счет моментально;

- низкая стоимость услуги в сравнении с другими видами переводов;

- можно оплачивать товары и услуги, то есть переводить деньги ИП и юрлицам, в том числе по QR-коду (функция пока в процессе тестирования, но ее планируют запустить в ближайшее время).

Система выглядит перспективной и инновационной. Только несмотря на закон, не все банки спешат присоединиться к ней. Самым известным противником принудительного подключения стал Сбербанк. У него уже есть подобный внутренний сервис, и огромное количество клиентов пользуется им ежедневно. Кроме того, к быстрым платежам Сбербанка подключились Тинькофф, Совкомбанк, и были готовы сделать это и другие банки и компании (на сегодняшний день в системе быстрых платежей Сбербанка 8 участников). Представители Сбера не раз обращались в ЦБ РФ с просьбой подключить банк на особых условиях, но просьба пока осталась без внимания.

Рассмотрим возможные недостатки СБП:

1. Ограничение конкуренции и монополизация рынка. Система под управлением Центрально Банка будет всеобъемлющей, а подключение к ней обязательно для всех банков. Таким образом, у банков не будет надобности в создании подобного собственного сервиса. То есть и новые технологии в этом направлении не будут развиваться.

2. Отсутствие альтернативы. СБП нечем будет заменить в случае технических проблем или падения системы.

3. Проблемы с безопасностью. Хотя за СБП пристально следит ФинЦентр (структурное подразделение Департамента информационной безопасности ЦБ РФ) и НСПК, в ней сейчас достаточно лазеек для мошенников. Пользователи отмечают, что по номеру телефона можно получить информацию обо всех банках, в которых открыты счета у владельца этого номера. Отсюда утечка банковской тайны и персональных данных клиентов. Этот вопрос сейчас находится на повестке дня у разработчиков.

4. Программы некоторых банков не позволяют идентифицировать отправителя перевода. При этом в СБП отказаться от получения такого перевода нельзя.

5. Технические сбои в работе и ошибки, связанные с привязкой некорректных телефонных номеров и других идентификаторов. Например, при смене номера пользователем, если он не был изменен в банковской системе.

6. Затраты на внедрение и обслуживание системы. Банкам придется раскошелиться на доработку своего программного обеспечения и искать ресурсы для обеспечения стабильной работы в режиме 365/24/7.

7. Дополнительные расходы. Для банков сервис тоже будет платным. Начиная с 2020 года, за каждый проведенный перевод придется платить.

Недостатки СБП

Несмотря на удобство у системы быстрых переводов денег присутствуют весомые недостатки:

- Доступ к персональным данным. Мошенники при наличии только номера телефона могут узнать личные данные адресата: фамилия и имя, а также, в каких банковских учреждениях открыты расчетные счета.

- Нет функции отказа от перевода. В некоторых ситуациях отправителю нужно отменить перевод, но пока что такой функции в СБП нет.

- Нет информации об отправителе. Не все банки показывают, от кого приходят деньги, которые были пересланы через СБП. Сведения об отправителе не отображаются даже в выписках, поле остается пустым. В других организациях данные шифруют набором цифр. Поэтому получатель не всегда может разобраться от кого пришла сумма, а отправителю потребуется доказать, что это был он.

- Частые технические сбои. В новых системах технические сбои случаются чаще, чем в уже стабильно и давно работающих программах. Специалисты выявляют недоработки сервиса, но в некоторых ситуациях это доставляет неудобства пользователям.

Возможно, в скором времени эти проблемы устранят, так как СБП появилась сравнительно недавно и находится в начале пути.

Как сделать перевод в СБП

Как подключится к СБП

Для перевода по системе быстрых платежей от клиента требуется только наличие счета или карты в банке-участнике системы. Никаких дополнительных знаний и устройств для этого не нужно. Если обслуживающий банк провел адаптацию своего программного обеспечения, то клиенту достаточно зайти в банковское приложение на Android или iOS (или в веб-версию интернет-банка), найти и активировать опцию подключения к СБП, и найти специальную вкладку, где можно осуществить платежи по номеру телефона.

Если ваш банк на данный момент не является участником системы быстрых платежей, то чтобы начать делать быстрые переводы в рамках СБП, вы можете либо дождаться подключения банка к системе, либо выполнить ряд простых действий:

- найти удобный вам банк, который является участником СБП (список всех банков-участников здесь);

- открыть в нём счет или карту;

- привязать свой действующий номер мобильного телефона к карте или счету (стандартная процедура, если вы хотите открыть карту или получить доступ в интернет-банк или мобильное приложение);

- установить мобильное приложение на свой телефон или воспользоваться веб-версией интернет-банка;

- в настройках приложения (интернет-банка) разрешить подключение к системе.

Совет: чтобы не тратить время на хождение по банкам, выберите банк с бесплатной доставкой и закажите карту с бесплатным годовым обслуживанием (к примеру, карту Блэк Тинькофф Банка).

Можно установить банк «по умолчанию» для получения быстрых переводов. Это также делается клиентом в банковском приложении. При этом на счета в других банках также можно будет получать переводы, просто выбранный банк будет приоритетным. Если банк «по умолчанию» не выбран, то при отправке перевода после ввода номера телефона отправителю будет представлен весь список банков, в которых у получателя есть счета.

Если по каким-то причинам клиент не желает получать переводы по системе быстрых платежей, то ему нужно просто обратиться в обслуживающий банк и написать заявление о несогласии на подключение к СБП или об отключении от сервиса. Это необходимо сделать в том случае, если банк по умолчанию подключил всех клиентов к сервису СБП. Если же банк даёт возможность подключиться самостоятельно, то вы можете просто этого не делать.

Как перевести деньги себе или другому лицу

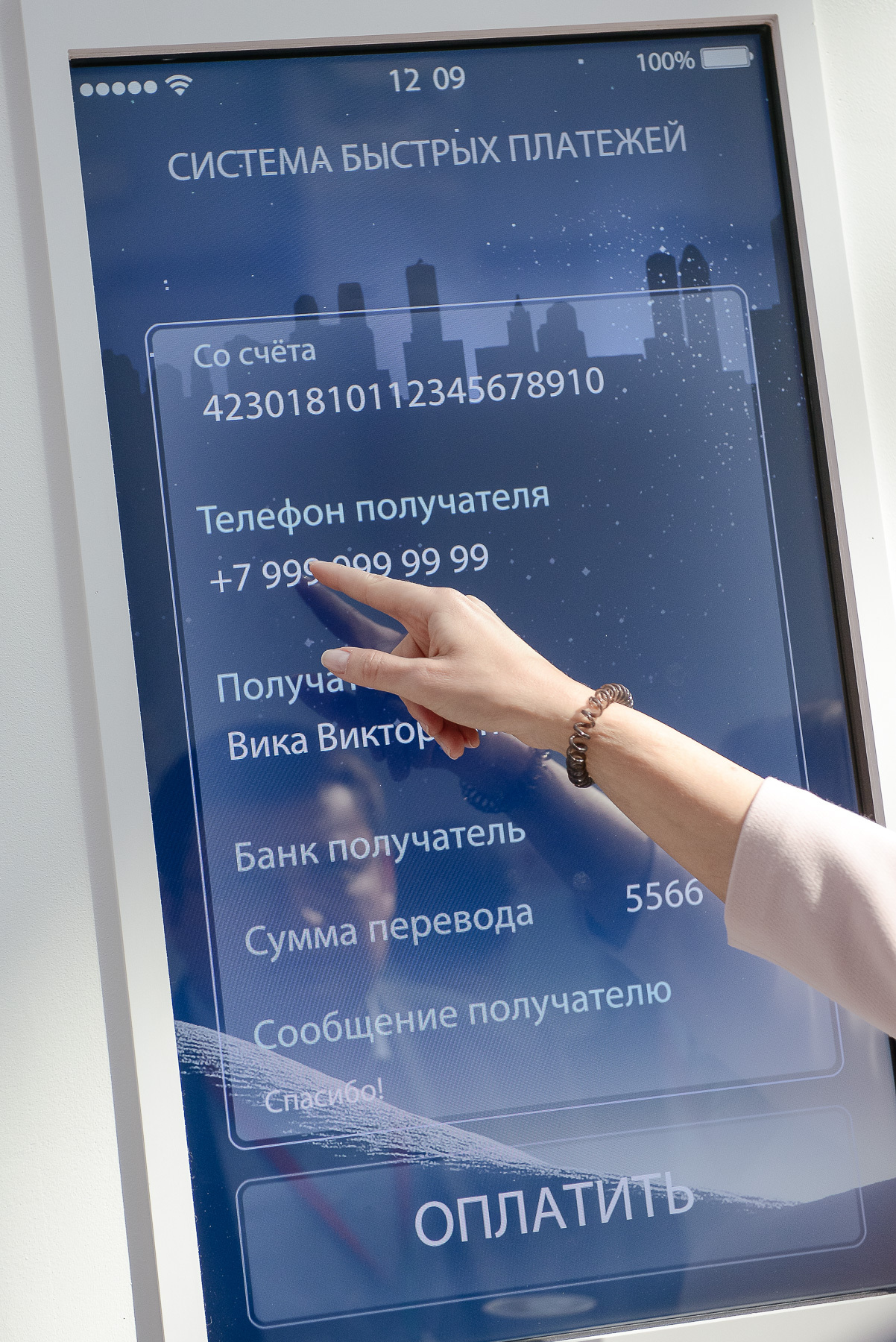

Для перевода получателю или на свой счет в другом банке нужно:

- Войти в приложение банка и открыть вкладку для осуществления перевода по СБП.

- В специальное поле ввести телефонный номер получателя. Если деньги отправляются на свой счет, то указывается свой номер телефона.

- Из списка выбрать банк, в который нужно отправить получателю перевод.

- В поле «Сумма к переводу» указать нужную сумму. Выбрать счет для списания. Нажать кнопку «Перевести».

Интерфейсы банковских приложений отличаются, но технология отправки такого перевода у всех одинаковая.

Пример реального перевода по шагам

Посмотрим, насколько просто и понятно все происходит в реальности. Для этого воспользуемся услугой быстрых платежей от Росбанка, который одним из первых подключился к СБП. Для отправки перевода:

1. Заходим в мобильное приложение или в интернет-банк на компьютере. Переходим во вкладку «Оплата услуг и переводы», выбираем «Переводы».

2. Открывается список переводов по номеру телефона. Выбираем, кому отправить перевод. Если отправляем перевод внутри Росбанка, то нажимает «Клиенту Росбанка. Если нужно отправить деньги в другой банк, то – «В другой банк».

3. Выбираем способ отправки «По номеру телефона».

4. В открывшемся окне выбираем, с какой карты будем переводить. Со счета отправить перевод по СБП через Росбанк не получится. Требуется выбрать именно карту.

5. Вводим номер телефона получателя. Можно нажать кнопку справа и выбрать его из телефонной книги, что очень удобно.

6. Выбираем банк получателя. Если банк известен, то это упрощает задачу, иначе придется перебирать все банки из списка. Указываем сумму перевода. Нажимаем «Продолжить».

7. Проверяем номер телефона, наименование получателя, банк. Если все верно, то нажимаем кнопку «Подтвердить».

Если у клиента есть счет в этом банке, то перевод будет отправлен. Если счета в выбранном банке нет, то на экране появляется сообщение об ошибке. В случае если перевод не поступил получателю, нужно обязательно обратиться в банк по телефону горячей линии. В нашем примере деньги поступили получателю через 7 секунд после отправки.

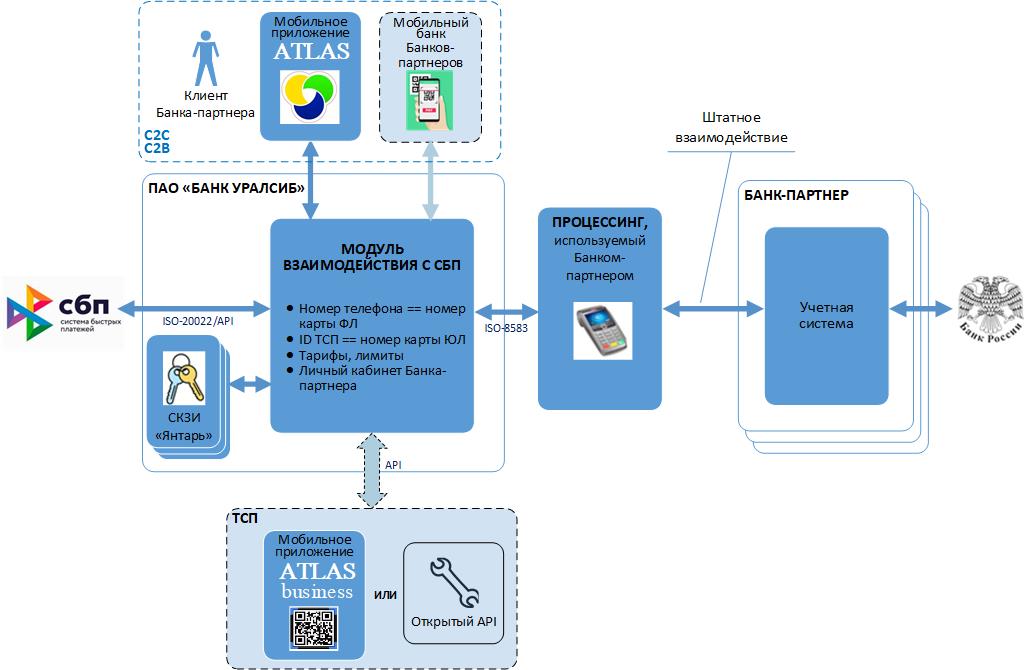

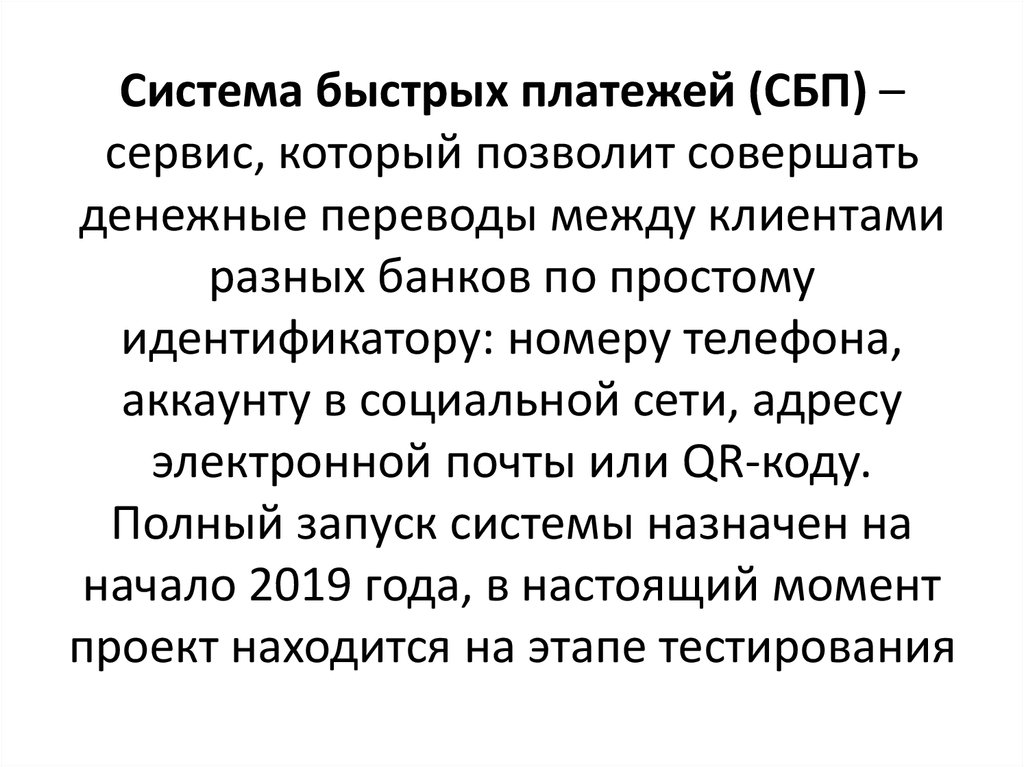

Система быстрых платежей ЦБ РФ. Что это такое?

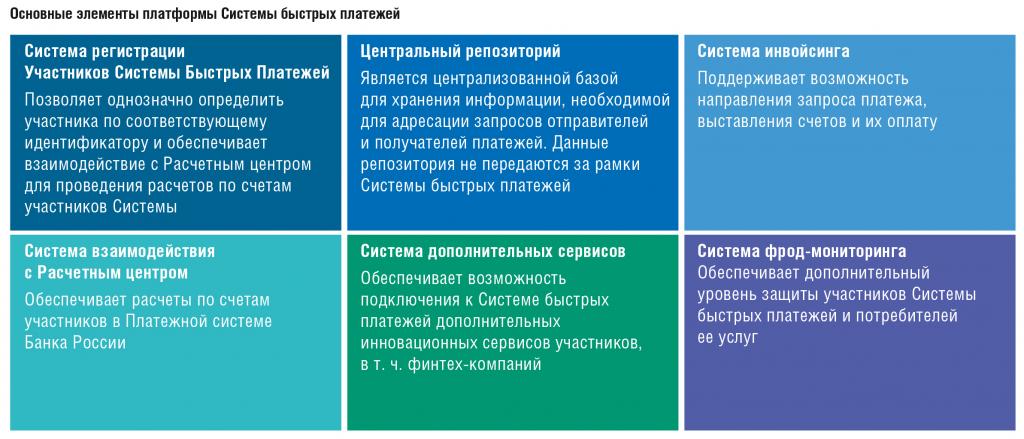

Система быстрых платежей (СБП) – это сервис денежных переводов, позволяющий физическим лицам делать мгновенные переводы по номеру мобильного телефона в любой банк-участник СБП.

Это совместный проект Банка России, Национальной системы платежных карт (она, кстати, является оператором платежной системы «МИР») и ассоциации ФинТех (основана в конце 2016 г. по инициативе ЦБ РФ и ключевых участников отечественного финансового рынка).

СБП поможет банкам-участникам удовлетворить потребности клиентов в быстрых и удобных расчетах, без необходимости посещения банковского офиса и знания реквизитов получателя. Такие переводы можно будет делать с любых карт и счетов и из любого банка, если он подключен к системе.

Технология QR-кода

Многие пользователи переходят на систему оплаты с помощью смартфонов с чипом NFC. Но некоторые бюджетные модели телефонов или устаревшие модификации не поддерживают такой чип. Чтобы решить эту проблему и помочь пользователям, подключена технология распознавания QR-кодов. Для проведения платежа можно применять один из двух режимов:

- Режим потребителя. На экране смартфона клиента специальное приложение генерирует QR-код, который должен распознать сканер в торговом центре.

- Режим продавца. Код генерирует устройство продавца, клиент его сканирует. После этого фиксируется транзакция.

Такой способ перевода денег не отличается безопасностью, но риски не превышают аналогичные операции, которые проходят по банковским картам. Однако уступают защищенности транзакций с использованием NFC.

Для всех пользователей СПБ важно ответственно пользоваться услугами системы, не нарушать правила и соблюдать установленные ограничения

Преимущества СБП

Регулятор / государство:

- Рост доступности и проникновения финансовых услуг.

- Снижение издержек на поддержание наличного оборота.

- Повышение прозрачности и управляемости.

- Поддержка роста ВВП, способствование конкуренции и развитию инноваций.

Потребители:

- Удобство, предсказуемость и безопасность.

- Скорость проведения транзакций с подтверждением доставки средств.

- Доступность расчётов 24/7/365.

- Снижение затрат на проведение переводов.

Компании:

- Скорость денежного оборота.

- Снижение издержек на инкассацию наличных.

- Снижение затрат на проведение платежей.

- Новые сервисы и возможности для упрощения внутренних процессов.

Банки и провайдеры финансовых услуг:

- Увеличение транзакционных оборотов и средних остатков на клиента.

- Возможности для разработки новых высокомаржинальных продуктов.

- Сокращение издержек на инфраструктуру оборота наличности.

- Защита роли банков в цепочке проведения платежей.