Отличия статусов резидентов и нерезидентов РФ

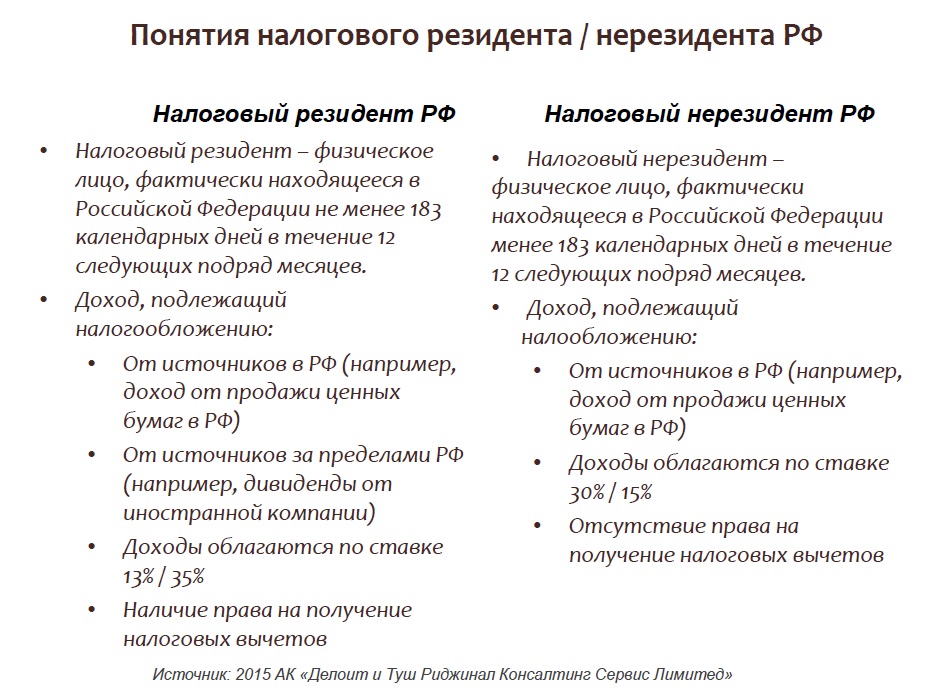

Ключевые различия данных статусов заключаются в:

- Размерах ставок налогов на доход и прибыль (для физ- и юрлиц соответственно);

- Перечне объектов налогообложения;

- Порядке определения налоговой базы;

- Возможности предоставления налоговых вычетов;

- Порядке исчисления налога на доход или прибыль.

Размеры ставок

Для резидентов (физ- и юрлиц) ставка ограничена значениями в 13 и 20 % соответственно. Для нерезидентов обеих означенных категорий значение ставки составляет 30 %. Однако в отдельных случаях для нерезидентов размер ставки может снизиться.

Условиями для этого являются:

Вам также могут понравиться

- Принадлежность к определенной категории налогоплательщиков, среди которых: члены экипажей морских судов, переселенцы, беженцы, работники по трудовому патенту, обладатели статуса ВКС, граждане ЕАЭС. Значение НДФЛ для означенных лиц составляет 13 %;

- Осуществление инвестиционной деятельности. Налоговая ставка на доход, полученный в результате вложения средств в российские организации, может быть понижена до 15 %.

Объекты налогообложения

Резиденты обязаны декларировать и уплачивать налоги на все доходы, в т.ч. поступившие из-за границы. Объект налогообложения для нерезидентов – только доходы, полученные в РФ.

Налоговая база

Для резидентов налоговая база исчисляется нарастающим итогом с последовательным ежемесячным начислением по всем полученным доходам. Для нерезидентов – определяется лишь суммой доходов, полученных за прошедший месяц.

Предоставление вычетов

Резидентам, при условии наличия на то законодательно установленных оснований, может быть предоставлен определенный налоговый вычет. Для нерезидентов данная возможность отсутствует.

Порядок исчисления

Для резидентов сумма налога рассчитывается последовательно – с начала календарного года, с нарастанием общего итога по результатам каждого прошедшего месяца. Для нерезидентов данная сумма рассчитывается по каждой отдельной сумме полученного дохода.

Основная информация о статусах

Многие путают определение гражданина страны и её резидента. Точнее, люди полагают, что эти слова тождественны и являются синонимами. Это неверное суждение. Человек может быть российским гражданином и при этом её резидентом не являться, как и в другой комбинации — «резидент без гражданства». Разберёмся подробнее.

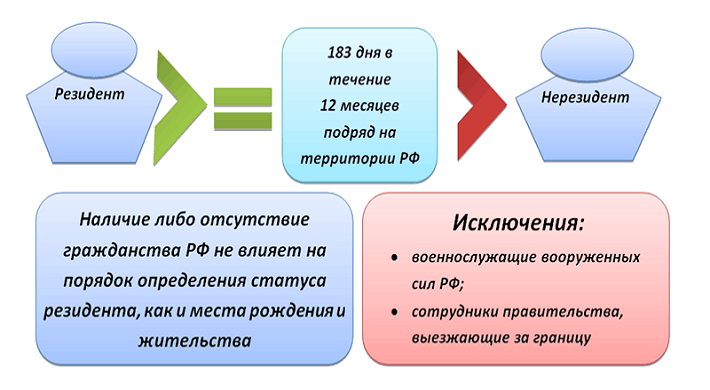

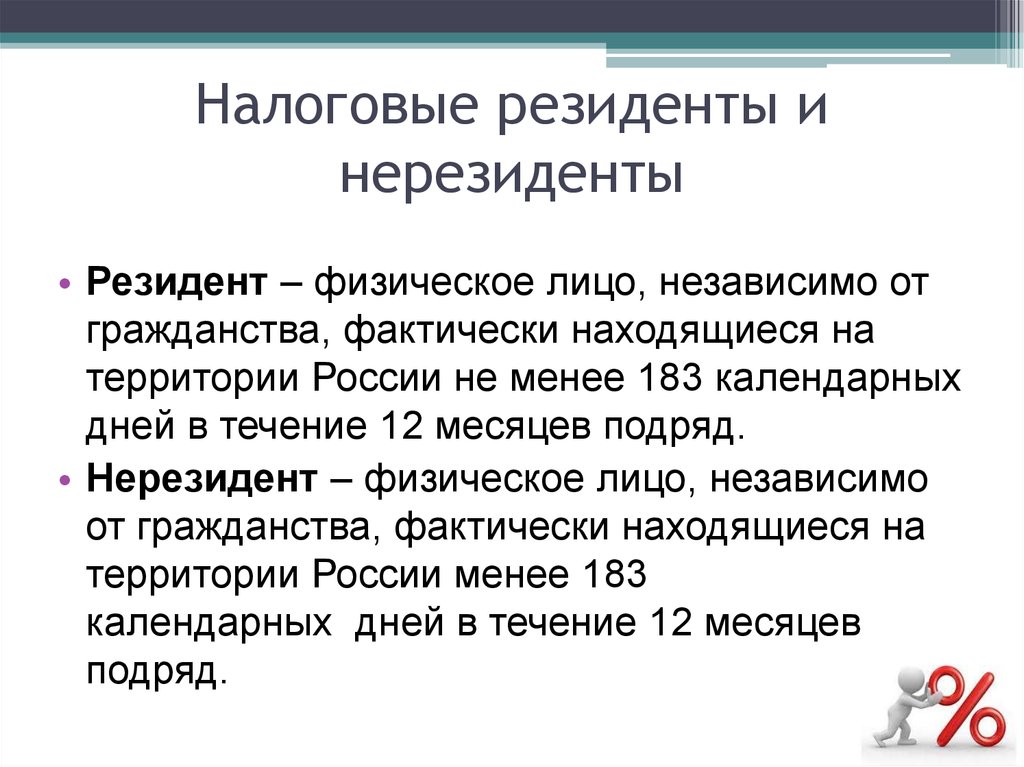

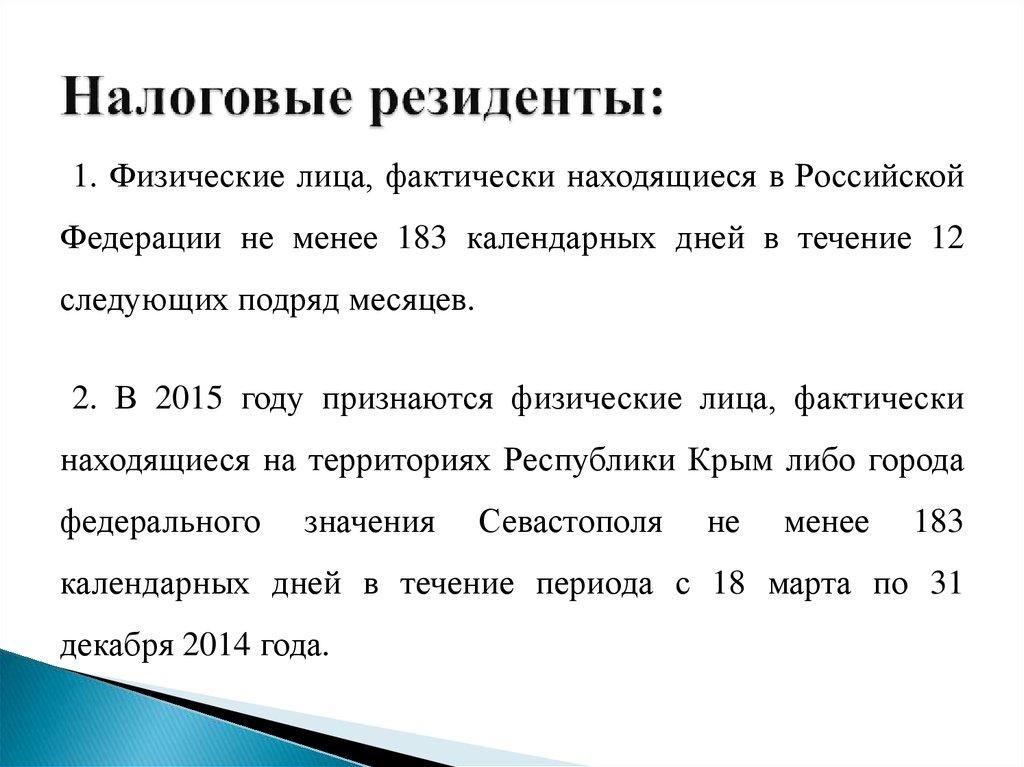

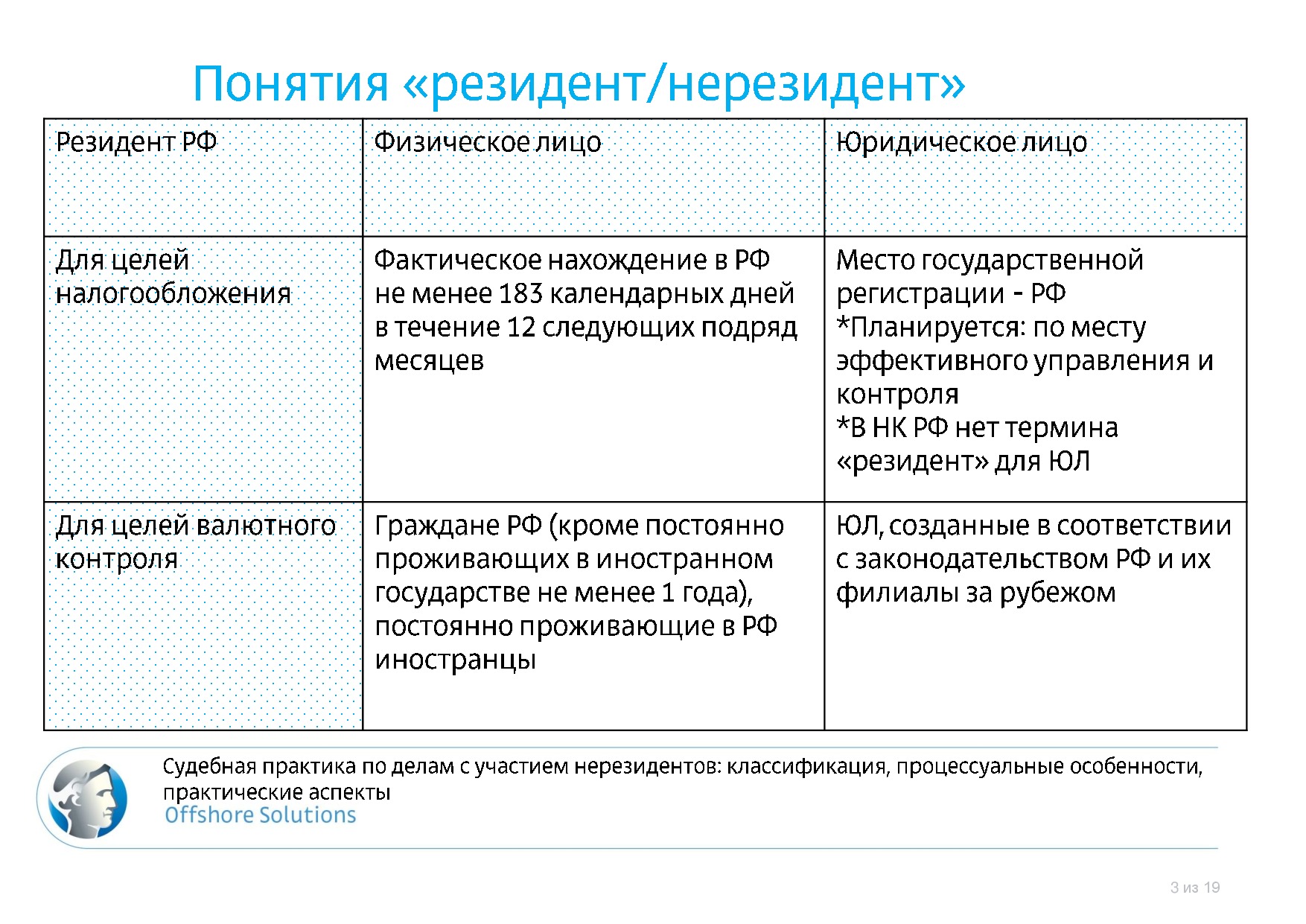

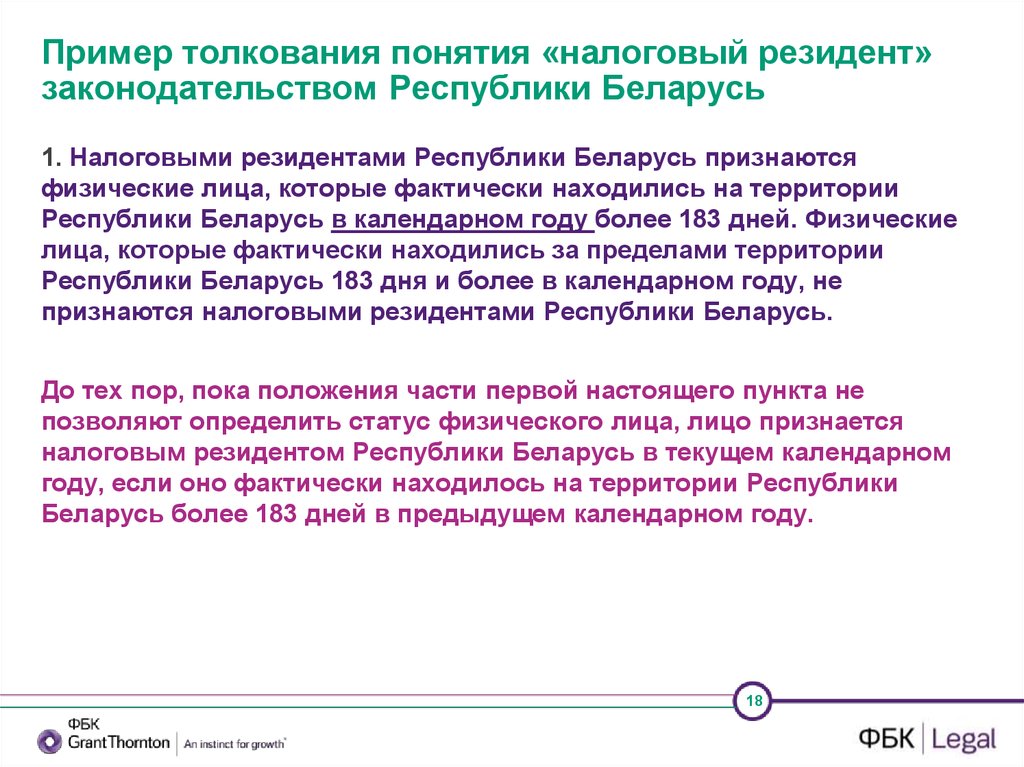

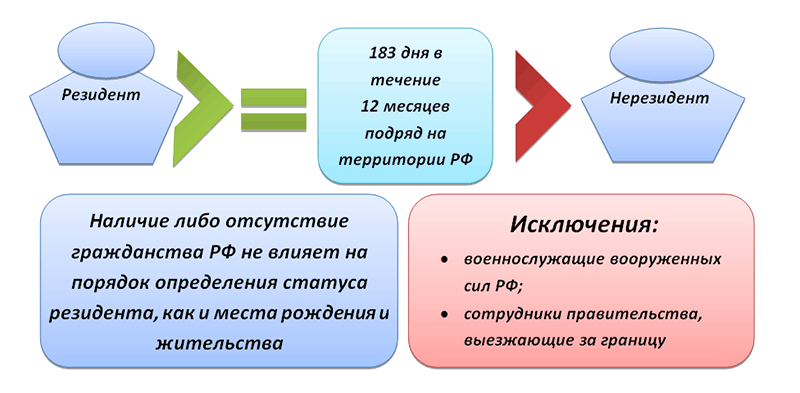

В 207-ой статье налогового свода законов РФ упоминается, статус «резидент страны» доступен людям, проживающим здесь не менее, чем 183 дня в течении двенадцати подряд идущих месяцев

Важно понимать, что эти двенадцать месяцев – не обязательно календарный год, так как отсчёт может идти с апреля одного года по апрель следующего, к примеру. Граждане, отправляющиеся заграницу на краткие периоды времени, статуса не лишаются

Максимум для непрерывного отсутствия в стране – шесть месяцев, да и то исключительно по вопросам обучения или лечения. Также полгода могут отсутствовать работники морских месторождений, добывающие углеводородное сырьё.

На срок до года без потери статуса резидентов из России могут выезжать «силовики», представители власти и органов муниципальных правлений

В указанных ситуациях граждане должны быть готовы предоставить официальные бумаги, подтверждающие цели визитов заграницу и их длительность. В случае с поправлением здоровья это будут специальные лечебные (медицинские) визы в загранпаспорте, договоры с иностранными медицинскими учреждениями. Аналогично обстоит дело с получением образования – соглашения с обучающими учреждениями и иные подтверждающие документы обязаны быть у человека на руках. При этом что лечебные, что образовательные организации обязательно должны иметь соответствующие лицензии.

В статье №11 НК РФ также сказано, что статус резидента получают:

- Граждане страны, имеющие регистрацию по месту постоянного проживания или нахождения.

- Иностранцы, получившие в России разрешение на жительство.

- Иностранцы, имеющие позволение сотрудника Министерства внутренних дел на непрерывное пребывание в РФ.

- Работники других стран, имеющие трудовой договор на период больший, чем 183 дня.

Логично, что резидентского статуса не достигнуть личностям, проживающим в стране меньше указанного количества дней или месяцев, прошедших между ними. Независимо от времени пребывания на территории страны (даже если оно превышает 183 дня), статуса «резидент» не получить:

- беженцам и иностранным господам, получившим временное убежище в стране;

- приглашённым на работу/службу иностранным специалистам высокой квалификации.

Статус нерезидентов характеризуется рядом нюансов:

- Лица, не имеющие статуса резидента, но получающие в стране доходы, обязаны быть плательщиками НДФЛ.

- Даже уплачивая подоходный налог, нерезиденты не могут претендовать на налоговые вычеты: имущественные, социальные, стандартные.

- Нерезиденты обязаны подавать в ФНС декларацию, когда получают прибыль на территории России.

- На каждую дату выплаты такого дохода статус нерезидента исчисляется и подтверждается вновь.

Чаще всего граждане РФ, нечасто покидающие Родину, являются её резидентами

Кто является резидентом и нерезидентом РФ, в чем отличия?

При регистрации бизнеса и найме иностранных рабочих, а также при осуществлении торговли валютой или открытии счета в зарубежном банке, гражданин может столкнуться с такими понятиями, как резидент и нерезидент.

Резидент, нерезидент – в чем между ними разница

Разница между резидентом и нерезидентом в правах и обязанностях перед своим и перед иностранным государством. Правительство любой страны заинтересовано в привлечении иностранных капиталов на долгий срок.

Чем дольше работает иностранец и чем дольше заводы и фабрики иностранцев работают в стране, тем на большие привилегии они могут рассчитывать. Резидент имеет больше прав и возможностей, чем нерезидент. Это основное его отличие, остальное вытекает из этого положения.

Законодательное регулирование

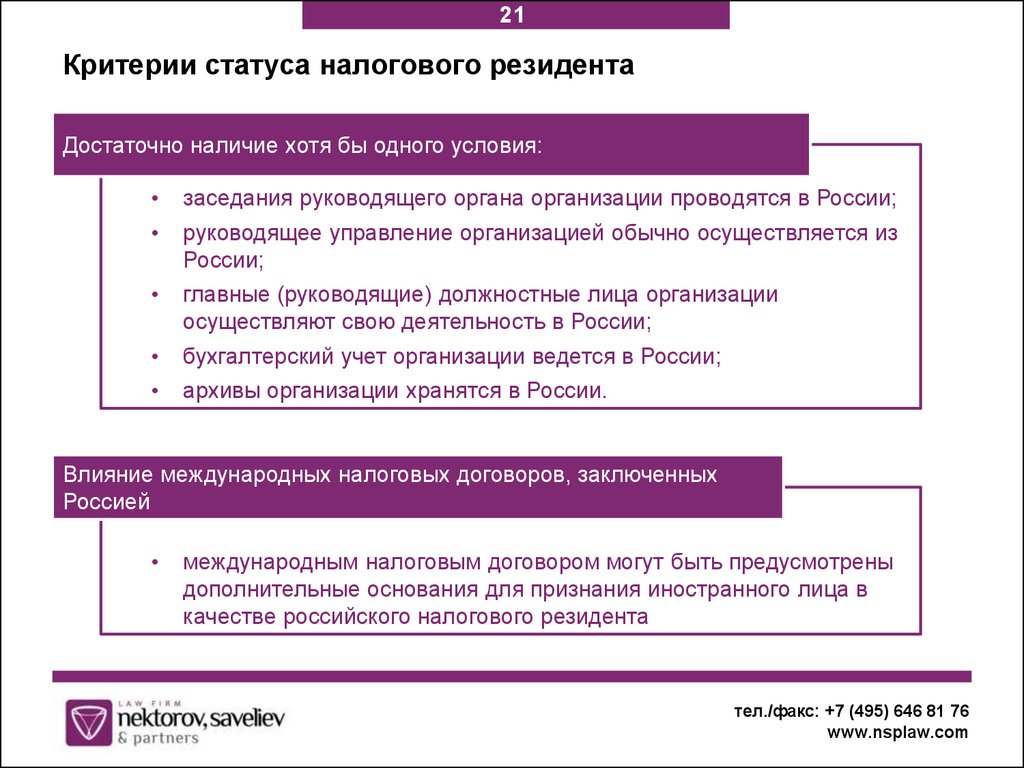

Понятие резидента и нерезидента прописано в Налоговом кодексе (ст.207) и в законе «О валютном регулировании». Однако эти понятия используются не только в сфере бизнеса и финансов.

Это относится и к трудовым отношениям – к мигрантам и тем людям, которые хотят переехать в другую страну. При этом, в качестве резидента и нерезидента может выступать как физическое, так и юридическое лицо.

Но следует учитывать, что пребывание должно быть абсолютно законным

Не важно, является иностранец или гражданин резидентом или нерезидентом, он несет полную ответственность за свои действия на территории государства

Как стать резидентом

Для того чтобы стать резидентом не надо получать гражданство в стране пребывания, более того, для получения этого статуса можно вообще не иметь никакого гражданства. Важен факт пребывания более полугода в стране и наличие какой-либо деятельности, не запрещенной в той стране законом.

За получением статуса резидента нет необходимости обращаться к властям. Обычно иностранец получает их по документам, которые подтверждают факт его нахождения в стране. Это может быть:

- виза;

- документы, подтверждающие факт наличия у него официальной работы;

- документы, подтверждающие вид на жительство;

- документы о том, что он занимается в этой стране бизнесом.

Можно использовать любые документы, которые подтверждают, что он находится в стране не менее полугода. Подойдет даже студенческий билет или студенческая виза.

Плюсы пребывания в стране в статусе резидента

Однако для бизнесменов и инвесторов, для того чтобы получить такую же налоговую ставку как для резидентов (13%) необходимо пробыть в стране не менее года. Для нерезидентов налоговая ставка составляет 30%.

При этом резидент может открывать счет в любом банке, свободно заниматься валютными операциями, претендовать на льготы и поддержку от государства пребывания.

Минусы пребывания в статусе резидента отсутствуют. Это обусловлено тем, чтобы иностранцы стремились как можно дольше находиться в стране и как можно больше производить в ней товаров и услуг или вкалывать средства в ее развитие.

По сути, это один из механизмов привлечения иностранных инвестиций, в том числе, трудовых — дешевая рабочая сила, как бы ее не критиковали, это один из способов удешевить производство, сделать товары более доступными самым широким слоям населения.

В каких случаях можно потерять статус резидента

Граждане, которые проживают в течение всей жизни безвыездно на территории страны, являются резидентами автоматически. Но как было уже сказано, резидентство и гражданство не одно и то же. Поэтому в некоторых случаях гражданин может потерять статус резидента даже на своей родине, если он длительное время находится в другой стране.

Также человек может потерять статус резидента, если совершит какое-либо преступление на территории страны пребывания, в том числе за нарушение визового режима. Если виза выдана всего на несколько дней или месяцев, а приезжий прожил более года – резидентом он не станет, а за нарушение закона его ждет депортация.

Как определить, какой статус имеет конкретное лицо?

Стоит отметить, что даже одного месяца достаточно, чтобы статус налогоплательщика поменялся. Для этого достаточно выехать за пределы государства или вернуться назад в страну. Впрочем, никаких указаний в действующем законодательстве в отношении того что придется отсылать уведомление в ИФНС о смене статусу, не существует.

Важным моментом является еще и то, что гражданство никак не влияет на определение данного статуса. В отдельных случаях, правда, предусмотрено, что даже если гражданин покидал пределы страны на длительное время, этот период в учет не принимается. Речь идет о следующих моментах:

- человек покидал РФ на срок не более полугода для прохождения лечебного курса;

- гражданин проходил обучение в течение полугода в другом государстве;

- налогоплательщик числился как откомандированный для добычи нефти и газа за пределами своей страны.

Некоторые нюансы по определению статуса, могут возникнут в том случае, когда человек желает эмигрировать из России и продает собственное имущество. Фактически такие лица уже не являются резидентами, хотя формально, продолжают ими считаться. Им необходимо будет уплатить НДФЛ и вот здесь размер платы зависит от статуса. Дело в том, что по ставке 13% платят резиденты, а вот по ставке в 30% уже нерезиденты.

Кто такой резидент и нерезидент?

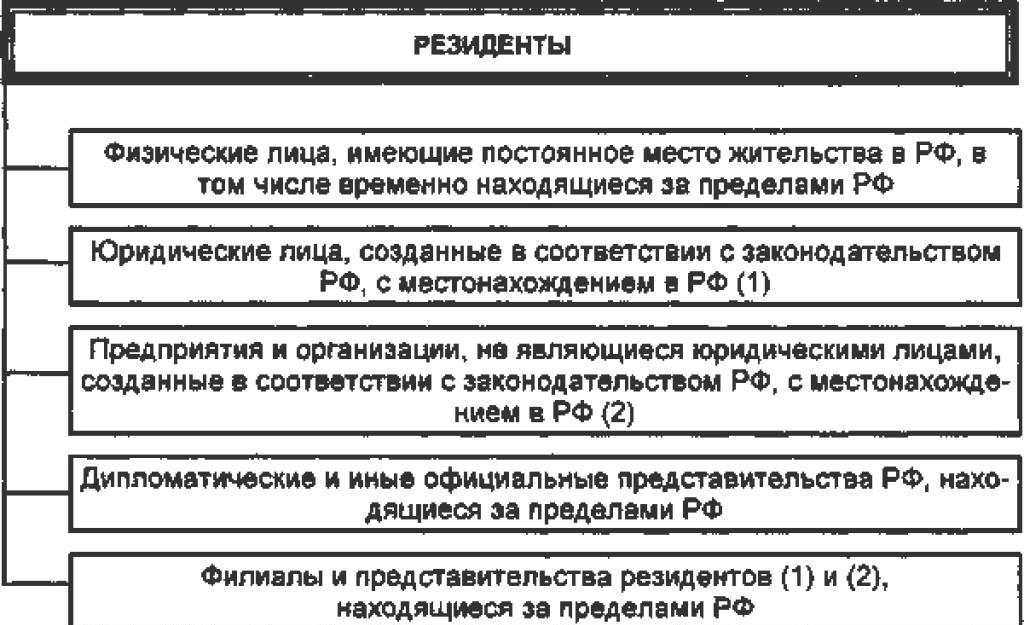

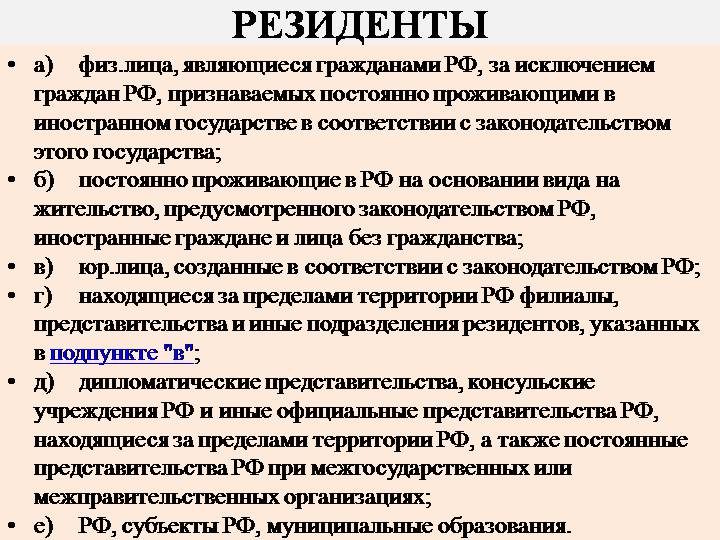

Определение тому, кто такой резидент и нерезидент, содержится в Федеральном законе «О валютном регулировании и валютном контроле». В соответствии с ним резидентами являются, в частности, граждане РФ; иностранные граждане, постоянно проживающие на территории России на основании вида на жительство; а также организации, созданные в соответствии с законодательством РФ, за исключением иностранных компаний, зарегистрированных в соответствии с Федеральным законом «О международных компаниях» (подп. 6 п. 1 ст. 1 Закона от 10.12.2003 N 173-ФЗ ).

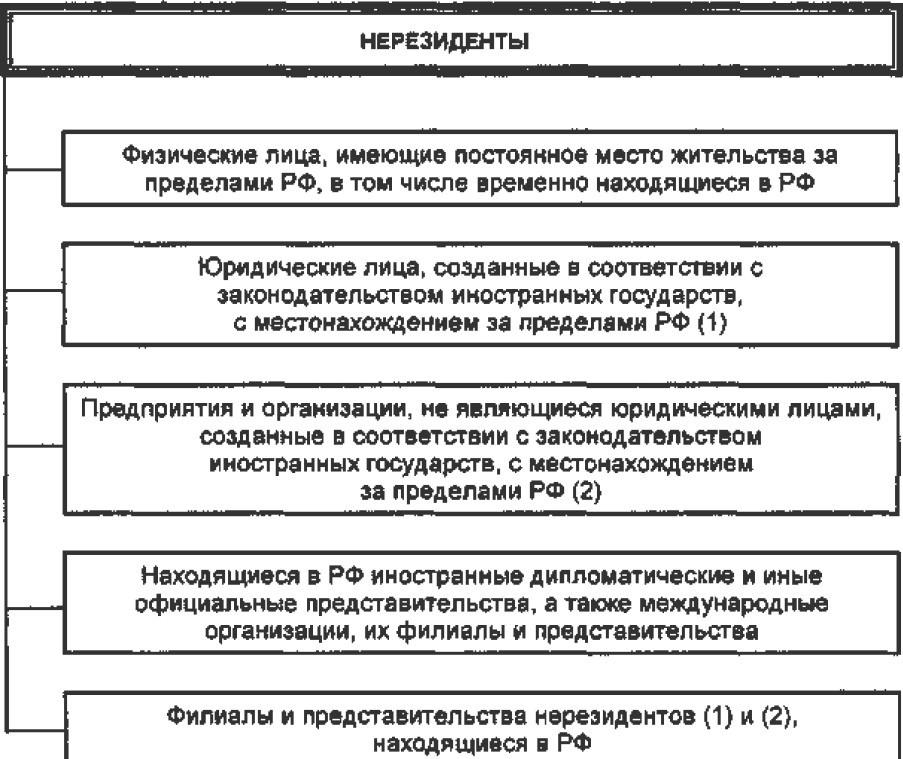

Нерезидентами являются иностранные граждане и иностранные организации, постоянно зарегистрированные и находящиеся в другой стране (подп. 7 п. 1 ст. 1 Закона от 10.12.2003 N 173-ФЗ ).

Есть и другое определение того, кто есть «резидент» и «нерезидент» для физических лиц. Это определение содержится в НК РФ и используется в налоговых целях.

Резиденты и нерезиденты

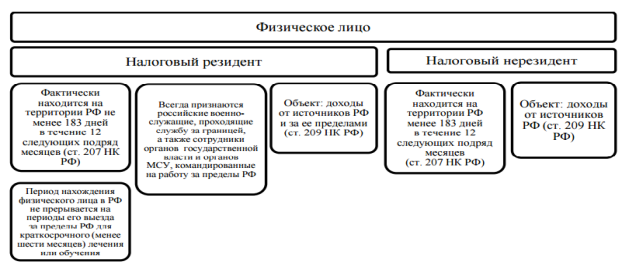

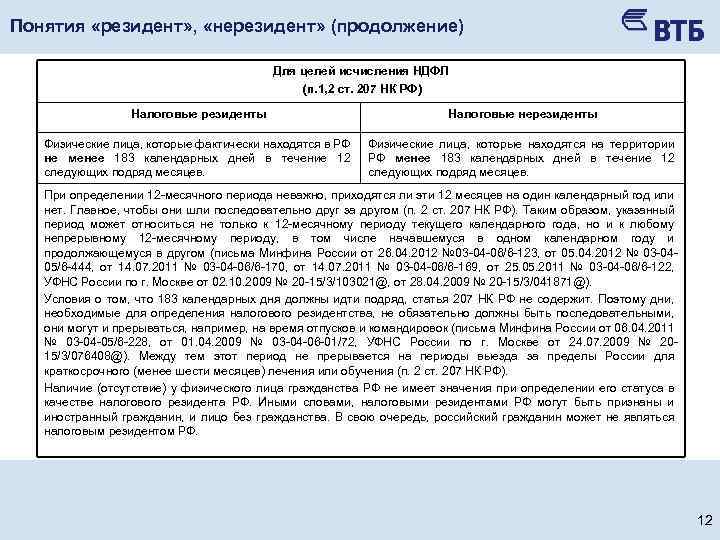

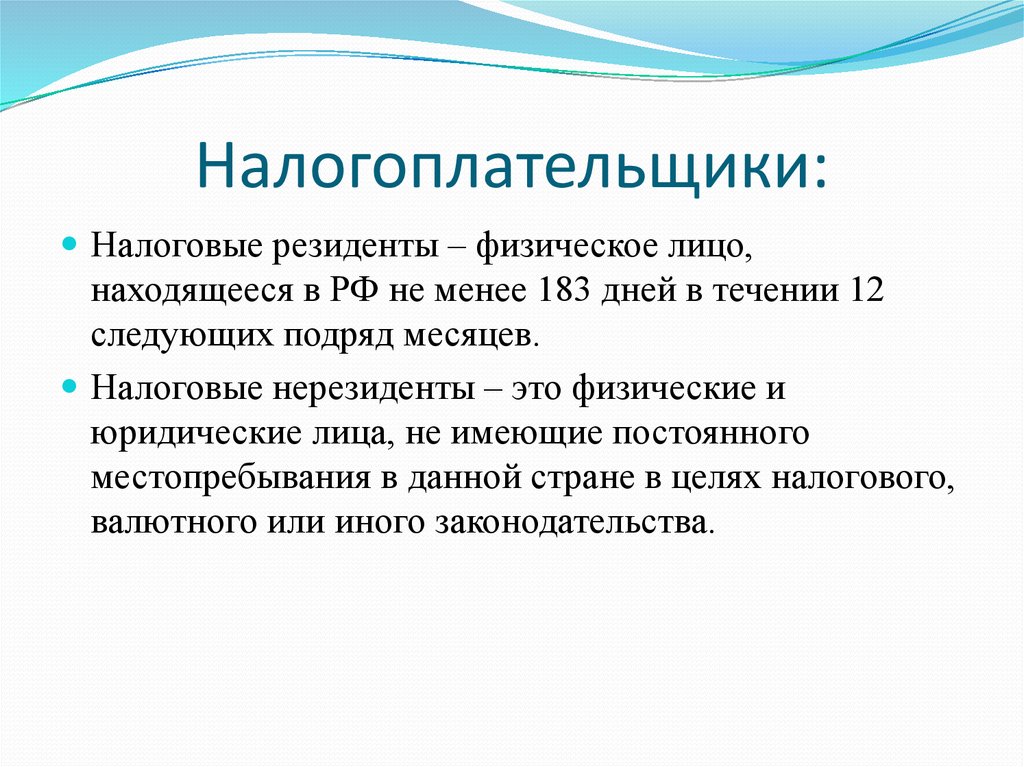

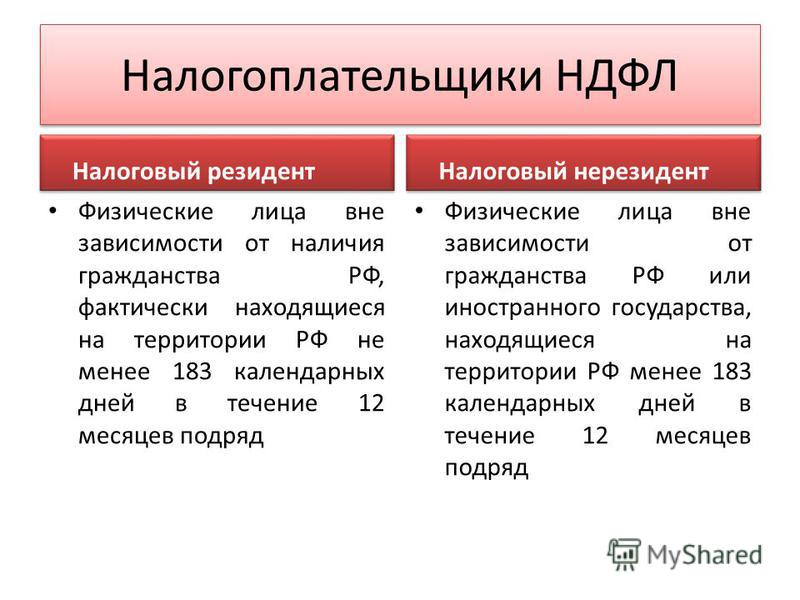

Для целей обложения налогом на доходы физических лиц граждане подразделяются на два статуса получателей дохода: резидент, нерезидент (гл. 23 НК РФ).

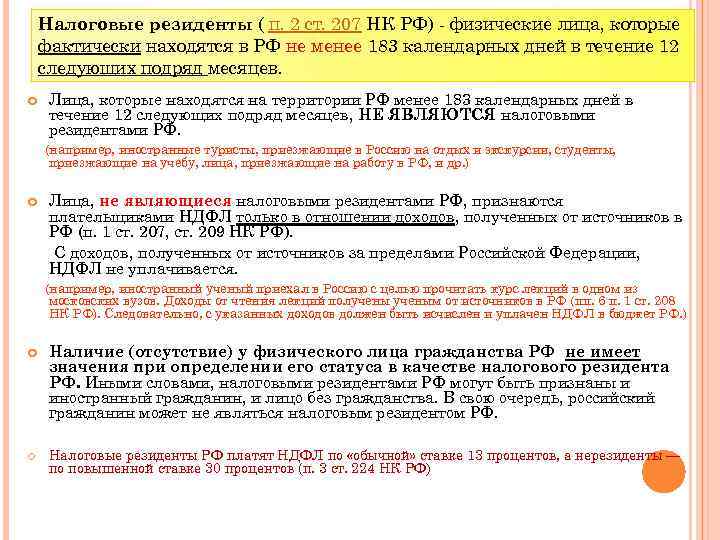

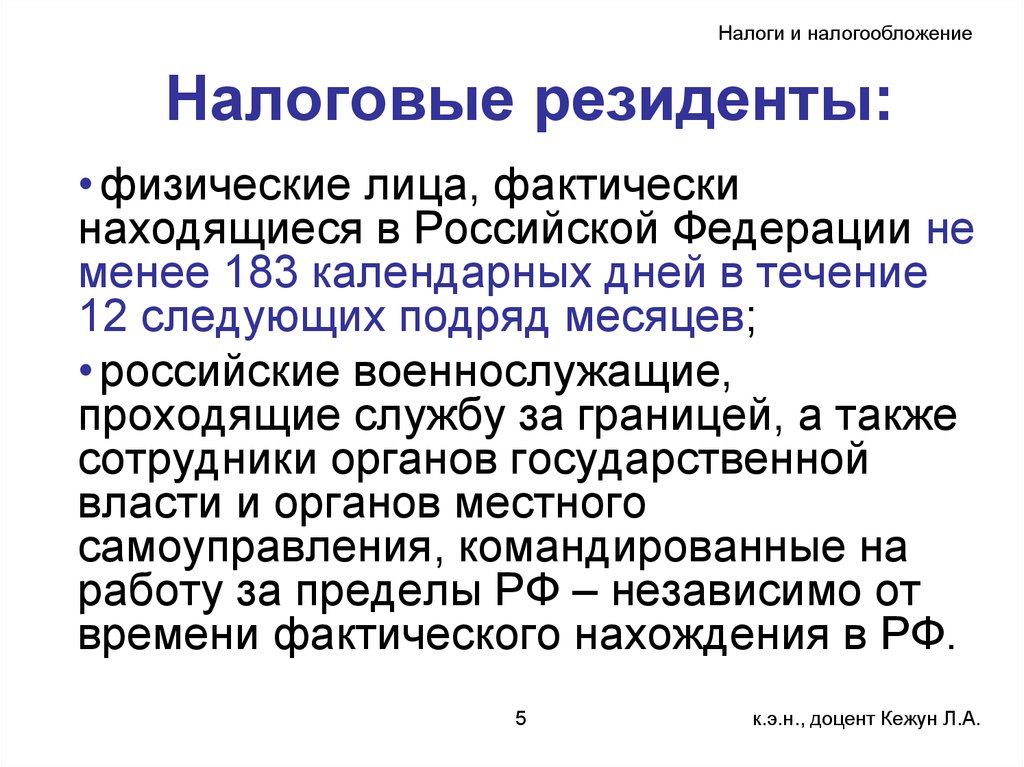

Налоговым резидентом РФ является человек, который находился на территории России не менее 183 календарных дней в течение 12-ти следующих подряд месяцев (п. 2 ст. 207 НК РФ). Также налоговыми резидентами являются российские военные, служащие за границей, и сотрудники органов государственной власти, органов местного самоуправления, которые находятся в командировке за пределами РФ, независимо от фактического времени нахождения их на территории России (п. 3 ст. 207 НК РФ).

Налоговым нерезидентом РФ признается человек, который находился на территории России менее 183 календарных дней в течение 12-ти следующих подряд месяцев (п. 2 ст. 207 НК РФ).

Резидент или нерезидент: как определить срок нахождения в РФ

Срок нахождения гражданина на территории РФ (менее или более 183-х дней) отсчитывается со дня его въезда в Россию по день выезда из нее включительно (Письмо ФНС России от 24.04.2015 № ОА-3-17/1702 ). При этом срок нахождения человека в России прерывается при его выезде за границу, за исключением кратковременных зарубежных поездок (менее 6-ти месяцев) с целью лечения или обучения (п. 2 ст. 207 НК РФ).

Поскольку действующим законодательством РФ не определен список документов, на основании которых необходимо определять срок нахождения гражданина на территории России, установить период нахождения человека в РФ можно на основании отметок о его въезде (выезде), сделанными российской пограничной службой в таких документах, как загранпаспорт, миграционная карта и др.

Резидент и нерезидент: в чем отличия

Помимо непосредственно определения, кто является резидентом и нерезидентом РФ, Налоговый кодекс РФ содержит ряд отличий в налогообложении их доходов.

Для резидента и нерезидента Налоговым кодексом РФ установлен разный перечень доходов, облагаемых НДФЛ. В отличие от тех, кто является резидентом, у нерезидентов налог удерживается только с доходов, полученных от источников на территории России (ст. 209 НК РФ).

Кроме этого, при исчислении НДФЛ для резидента и для нерезидента в НК РФ предусмотрены разные ставки налога. В частности, полученный в рамках трудового договора доход физического лица, являющегося резидентом, облагается по ставке 13%. Доход же гражданина-нерезидента при этом в общем случае облагается по ставке 30%. Доходы в виде материальной выгоды от экономии на процентах по полученным займам у резидента будут облагаться НДФЛ по ставке 35%, а у нерезидента – по ставке 30% (ст. 224 НК РФ).

Посмотреть ставку НДФЛ для различных видов дохода для резидентов и нерезидентов можно с помощью Виртуального помощника по НДФЛ для налоговых агентов.

Еще одно отличие резидента от нерезидента заключается в том, что гражданин, являющийся резидентом, вправе получить налоговые вычеты по НДФЛ. Нерезидент же оформить налоговые вычеты не может (п. 3, п. 4 ст. 210 НК РФ).

Что же такое классификация налогов

Каждому из нас мало известно о том, какие в принципе бывают налоги, если мы с ними не сталкиваемся. Безусловно, каждый человек, который хоть однажды устраивался на работу замечал, что из его заработной платы что-то вычитывается.

Другими словами, это не только заработок государства, но и ваша будущая пенсия.

Налоги классифицируются по определенным группам. Это создано для упрощения и сопоставления всех вычетов, не тратя впустую время.

Вы должны запомнить, что каждая группа была сформирована по определенным правилам, таким как:

- В каждой группе присутствует объект налогообложения.

- Способ взимания налогов.

- Управление должно принадлежать определенному уровню.

- Источник налогов.

- Назначение платежей и многое другое.

Артисты из Comedy Club и резиденты «Сколково»

Иногда резидентами называют людей или компании, входящие в определенные объединения. Например, резидент «Сколково» — это компания, которая получила от фонда «Сколково» статус «участник проекта».

Телезрителям наиболее известны резиденты Comedy Club — так называют себя участники популярного юмористического шоу. Подробнее об отдельных резидентах Comedy Club читайте в наших статьях:

Секреты Гарика Харламова: настоящее имя, детство в США и жена «бульдога»

Гарик Харламов. Фото: инстаграм

Создатель «Камеди клаба» Гарик Мартиросян: биография и личная жизнь

Гарик Мартиросян и Михаил Галустян. Фото: инстаграм

Павлу Воле 40 лет. Лучшие и худшие стендапы «гламурного подонка»

Павел Воля и Гарик Харламов. Фото: инстаграм

Марина Кравец: муж и мужчины единственной девушки из Comedy Club (ФОТО)

Марина Кравец. Фото: инстаграм

Наталья Андреевна из Comedy Woman. Рост, биография и личная жизнь (16 ФОТО)

Наталья Еприкян и Екатерина Варнава. Фото: инстаграм

Секс-символ или дурнушка? Кто такая Екатерина Варнава

Екатерина Варнава. Фото: инстаграм

Наталия Медведева: личная жизнь и штука про Карбышева

Наталия Медведева. Фото: инстаграм

Марина Федункив. Биография и личная жизнь проводницы из Перми, ставшей звездой

Марина Федункив. Фото: инстаграм

Налогообложение резидентов и нерезидентов

Для вычета налога с дохода резидентов страны существует единая государственная ставка — 13 % от суммы общего дохода. Кроме того, гражданам полагаются льготы и социальные выплаты. Ставка для нерезидентов имеет большие показатели.

Поэтому тем, кто имеет регистрацию и постоянно проживает в рамках России необходимо получить резидентский статус. Первым делом стоит убедиться в отсутствии грубых нарушений законодательства и пропусков налоговых платежей.

Если гражданин трудоустроен официально, то в бухгалтерии организации по месту работы ему оформляют справку 2-НДФЛ. Она подтверждает статус и налоговые вычеты в размере 13%. После этого человеку не понадобится просить подтверждение своего статуса после получения платежных квитанций.

Тем лицам, которые не имеют статуса гражданина РФ, этой привилегии не имеют. Поэтому обязуются запрашивать подтверждение статуса.

Специальной формы такого документа нет, поэтому необходимо принять к сведению информацию, которую следует вписать в заявление:

- Личные данные.

- Адрес и место прописки

- ИНН гражданина.

- Перечень всех требуемых документов.

- Телефон или электронная почта.

Работающему человеку необходимо предъявить копию трудового договора с работодателем и документацию о времени нахождения внутри страны. В последнем случае потребуются:

- Копии использованных билетов для посещения других стран.

- Информация о количестве рабочих часов.

Поданное заявление рассматривают на протяжении месяца. Налоговое обложение нерезидентов выглядит следующим образом:

- Уплата налоговых обязательств по ставке 30 % от общего дохода.

- Уменьшение сумм невозможно до получения резидентского статуса.

- Уплата НДФЛ.

Это означает, что любая сделка, заключенная нерезидентом и приносящая ему выгоду, подразумевает уплату налогов. Например:

- Продажа движимого и недвижимого имущества.

- Общий доход.

- Сдача недвижимости в аренду.

- Дивиденды от принятия участия в некоторых организациях.

- Получение наследства.

В исключительных случаях налоговые обязательства снимаются:

- Алименты.

- Деньги, выплаченные в качестве компенсации за донорство.

- Суммы, полученные с продажи овощных и плодовых культур, выращенных на своем участке.

- Государственные пособия для иностранных граждан.

- Денежные награды за принятие участия в международных спортивных соревнованиях.

При игнорировании оплаты гражданам выписывают штрафы, которые могут доходить до 40 % от сумы общего дохода.

Правила получения статуса в разных государствах

Четкое определение терминов «резидент» и «нерезидент», а также знание того, в чем отличия этих статусов в различных странах, помогут гражданам не нажить себе проблем с законом ни в своем государстве, ни в иностранном.

Великобритания

Резидентами Объединенного королевства, согласно законодательству этой страны, являются:

- Все поданные ее величества (независимо от страны проживания), если они находились на британской территории не менее 183 дней за отчетный период.

- Все, у кого есть недвижимость в Великобритании (к таковому относится как личное, так и арендуемое жилье, в котором проживает сам налогоплательщик или его супруг/супруга) и кто хотя бы раз за истекший год посетил страну (срок пребывания не ограничен).

- Любой гражданин, не имеющий здесь жилья, но посещавший страну четыре года подряд, находясь при этом в ней не менее 3-х месяцев ежегодно.

Иностранцы, осуществляющие свою деятельность в Великобритании сроком до 2-х лет, считаются резидентами страны при наличии хотя бы одного из данных критериев. Если же иностранец работает в Объединенном королевстве более 2-х лет, то он считается резидентом независимо от наличия/отсутствия этих условий.

Помимо понятий «гражданин» и «резидент» в Великобритании имеется определение «домицилий» – человек, постоянно проживающий в стране. Резиденты и нерезиденты, которые не попадают под это определение, получают ряд льгот при оплате НДФЛ.

США

При определении резидентства этой страны для иностранных граждан, как правило, принимаются во внимание цель пребывания в Соединенных штатах и его длительность (при этом минимальный срок нахождения в стране не установлен). Также при определенных обстоятельствах могут учитываться и другие факторы

Оформляя визу в США, стоит помнить, что автоматически статус резидента получают все, кто въезжает в Штаты по визам типа H и L. А вот обладатели виз типа J резидентами не становятся.

Важное отличие США от большинства других стран заключается в том, что став резидентом, иностранец не утрачивает данного статуса даже при длительном отсутствии в государстве. Лишают его только в случае окончательного отъезда из Соединенных штатов

Франция

Здесь резидентом считается любой человек (независимо от подданства), более 1 года являющийся собственником жилья на территории этой страны. Также автоматически статус присваивается тем, кто проживает здесь большую часть времени (более полугода).

Япония

Законодательство страны содержит такие понятия, как постоянный и непостоянный резидент. К первым относятся все граждане страны и иностранцы, проживающие здесь более 5 лет. Те же иностранцы, которые постоянно находятся или имеют собственное жилье в Японии сроком от 1 до 5 лет, считаются непостоянными резидентами.

Резиденты и нерезиденты страны

Кто такие резиденты и нерезиденты для банка? Данный вопрос очень актуален, так как находится на слуху в банковских кругах. Многие ошибочно полагают, что резидент – это тот, кто является гражданином страны, тогда как нерезидент – это гость государства.

Однако, не все так просто, так как, например, в рамках России данное понятие в разных краях также имеет различное понятие. Это особенно имеет место быть при выполнении налогового контроля или валютного.

Фишка в том, что в России гражданин страны может быть нерезидентом по нормам валютного контроля, и резидентом по налоговом контроле. Как? Попробуем объяснить.

В налоговой сфере

Здесь рулит налоговый кодекс и ст. 207, которая означает, что: иностранцы, лица, фактически проживающие в стране не менее полугода в течение года, имеют статус налогового резидента. Также, государственные служащие и военнослужащие имеют этот же статус.

Налоговые нерезиденты платят наиболее высокие проценты за налоги – до 40% Стоит отметить, что если вы являетесь гражданином РФ, но при этом прибываете на ее территории менее 6 месяцев в году, то вы также имеете статус нерезидента.

Валютный контроль

Тут действует закон “О валютном регулировании и валютном контроле” № 173-ФЗ от 10.12.2003 г. Именно благодаря ему резидентами являются: иностранцы, лица без гражданства которые постоянно проживают на территории России.

Также: Все граждане РФ, кроме тех, кто на постоянной основе живет на территориях иных стран. Основное отличие между резидентами и нерезидентами – это разные условия в открытии и обслуживании банковских счетах, проведении банковских операций и т.п.

По данным с http://mobigram.ru/rezidenty-i-nerezidenty-strany/

Варианты подтверждения статуса

Согласно тексту вышеупомянутого Приказа ФНС, статус налогового резидента РФ подтверждается соответствующим документом (форма КНД 1120008), выдаваемым уполномоченным подразделением ФНС по запросу налогоплательщика.

Форма КНД 1120008

Форма КНД 1120008

Данный документ охватывает годичный налоговый период, либо предшествовавший обращению заявителя, либо – текущий календарный год. В последнем случае подавать запрос на выдачу подтверждения следует не ранее, чем 03.07 текущего года.

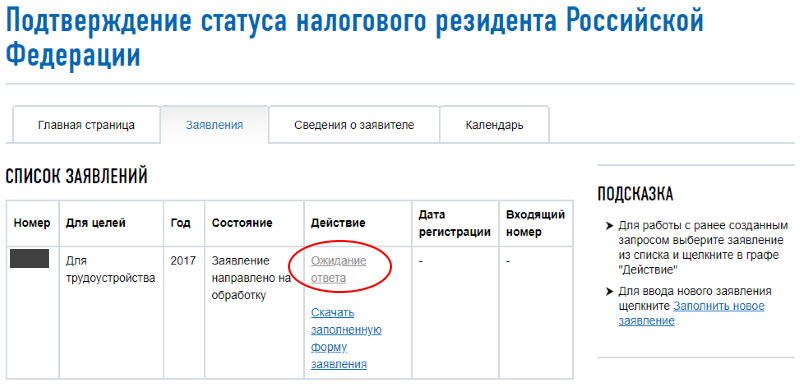

Т.о., согласно вышеозначенному Приказу, процедура получения подтверждения включает следующие этапы:

- Составление заявления на предоставление подтверждения налогового статуса просителя (будь то физ- или юрлицо);

- Направление означенного заявления налогоплательщиком, либо его законным представителем в адрес уполномоченного органа;

- Получение заявителем подтверждения наличия (либо справки об отсутствии) статуса по итогам рассмотрения уполномоченным органом полученного запроса.

Предельный срок рассмотрения подобных заявлений – 40 календарных дней с момента получения в ФНС. Подтверждение выдается по каждому задекларированному источнику дохода и/или объекту имущества. Форма подтверждения – бумажный, либо электронный документ.

Подтверждение (либо справка об отсутствии) рассматриваемого статуса направляется заявителю по почте или через интернет. Желаемый способ доставки указывается в заявлении.

Варианты подтверждения

Первый возможный вариант получения рассматриваемого подтверждения – подача прошения (форма 1111048) в адрес территориального отделения ФНС по месту регистрации налогоплательщика. Если подтверждение требуется за текущий год, заявителю достаточно подать лишь прошение – лично, либо почтовым отправлением с уведомлением о вручении.

Форма 1111048

Форма 1111048

Бланк заполняется от руки печатными буквами, сведения приводятся в соответствии с экономическим статусом налогоплательщика (ИП, физ- или юрлицо) и подтверждающими это документами.

Если действие подтверждения должно охватывать период ранее трех лет, предшествовавших текущему (на момент подачи) году, то заявление также должно укомплектовываться иными документами (точный перечень зависит от конкретной ситуации, требующей наличия формы КНД 1120008):

- Для юрлиц и ИП: банковские выписки и погашенные платежные поручения, копии налоговых деклараций, мемориальные ордера, регистры налогового учета, либо иные документы (в т.ч. устанавливающие необходимость получения рассматриваемого подтверждения);

- Для физ. лиц: копии деклараций (по форме 3-НДФЛ) с отметками ФНС, либо иных документов, подтверждающих факты уплаты налогов по иным финансовым операциям, осуществленным за учетный период.

Для этого нужно:

- Зарегистрироваться на данном сайте (можно создать новую учетную запись, использовать уже имеющиеся аккаунты сайтов ФНС или Госуслуги, либо электронную подпись) и заполнить профиль пользователя;

- Заполнить электронную форму предоставления подтверждения, аналогичную означенной выше (в данном случае отправка каких-либо дополнительных документов заявителем не требуется);

- Зарегистрировать и отправить запрос.

Заявитель может отслеживать статус обработки запроса. Результат может быть направлен заявителю как в электронном виде (документ в формате PDF), так и на бумажном носителе. Общий порядок рассмотрения запроса и направления заявителю подтверждения полностью аналогичен вышеозначенному.

Российская правовая система

В соответствии с действующим в настоящее время национальным законодательством РФ, существует два типа резидентов: финансовые и налоговые. К первым относятся такие субъекты, как:

- Физические лица, имеющие гражданство РФ. Исключением из данного правила являются граждане РФ, которые на протяжении 1 года проживают за пределами страны, имея на это соответствующее разрешение. В качестве него может использоваться виза, вид на жительство, а также любой другой документ, который подтверждает законное пребывание лица в конкретной стране на протяжении длительного периода времени, превышающего 1 календарный год.

- Иностранцы или лица без гражданства, что постоянно проживают в пределах границ РФ при наличии у них вида на жительство, выданного госорганами страны.

- Юридические лица, что были образованы в соответствии с нормами и правилами законов РФ.

- Филиалы и представительства определенных юридических лиц, которые были образованы на территории РФ в соответствии с действующим в то время законодательством государства.

- Посольства, представительства и консульства РФ, которые расположены вне границ РФ.

- Представительства РФ, осуществляющие свою деятельность при разнообразных международных и межправительственных организациях по всему миру.

- Непосредственно сама страна, ее субъекты и соответствующие муниципальные государственные учреждения.

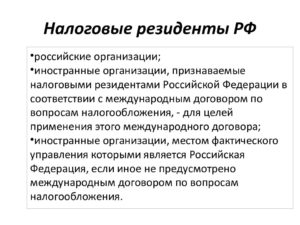

К налоговым резидентам России относится всего три группы субъектов, такие как:

- Налогоплательщики, которые обязаны сплачивать НДФЛ. К ним относятся физические лица РФ. К тому же в эту категорию входят физические лица, которые получают соответствующие финансовые доходы в РФ, но не являются гражданами страны.

- Физические лица, которые находятся на территории РФ более полугода в течение 365 дней подряд. При этом период присутствие в стране не может прерываться выездами на небольшое время для лечения в учреждениях других государств, для выполнения трудовых обязанностей и т.д.

- Российские солдаты, а также работники государственных органов власти и органов самоуправления, независимо от того, где они выполняют свои рабочие обязанности (в том числе и в командировках в других странах мира).

Все другие субъекты на территории РФ или за ее пределами не являются налоговыми резидентами страны. Вследствие этого у них нет потребности осуществлять оплату налогов в стране, так как аналогичные действия они проводят в других государствах.

Резидент и нерезидент страны — кто это такие?

В законодательстве РФ разграничения в указанных понятиях ведутся в налоговом и валютном законодательстве. Резидент или нерезидент – это понятия, которые применимы к финансовой сфере.

Налоговое бремя резидентов значительно ниже, чем у нерезидентов

Резидент – это физическое или юридическое лицо, обладающее постоянной регистрацией и постоянным проживанием в конкретной стране.

https://www.youtube.com/watch?v=sVR8nVUKER0

Нерезидент – это физическое или юридическое лицо, не обладающее постоянным местом проживания в стране А, но имеющее его в другой стране Б, в связи с чем в стране А он лишается привилегий и обязанностей резидента.

На статус резидента влияют следующие моменты:

- временное количество пребывания в стране;

- отсутствие или наличие вида на жительство, рабочей или учебной визы.

Эти различия не простая теоретическая болтовня. В какие курьезные ситуации вы можете попасть, не зная элементарных вещей? Какую выгоду можно получить, обладая статусом резидента страны? Далее мы затронем эти вопросы, но для начала еще немного теории и законодательных сложностей.

Различия понятий

В 2018 году были внесены серьезные изменения в валютное законодательство, что значительно упростило жизнь российских граждан, проживающих продолжительное время за рубежом.

Ранее к резидентам с валютной стороны относились иностранцы и лица без гражданства, постоянно проживающие в России, и все граждане РФ, кроме тех, кто проживает за границей более года, но загвоздка в том, что после приезда в РФ (даже всего на день) их статус резидента вновь действовал. Что же в этом плохого? Ответ кроется в обязанностях, налагаемых на резидентов РФ:

- Сообщение налоговым органам об открытии новых счетов за границей.

- Сообщение в налоговую службу о всех операциях на этих счетах, проведенных за год.

Получается, что ранее лица, которые основное время проживали в другой стране, приезжая, например, проведать родственников, обязывались докладывать налоговой РФ о всех своих финансовых операциях.

Как доказать свой валютный статус нерезидента? Необходимо предоставить следующие документы:

- Отсканированную копию заграничного паспорта, включая те страницы, где стоят отметки о датах пересечения границы РФ.

- Отсканированную копию вида на жительство, рабочей визы или иного документы, подтверждающего постоянное проживание лица на территории заграничного государства.

С валютными путаницами в статусах мы разобрались, давайте разберемся с тем, как государство разделяет налоговые статусы:

- Все граждане РФ становятся налоговыми резидентами, кроме случаев, когда доказано их проживание на территории России менее полугода (183 суток).

- Если дело касается иностранных граждан, то все разворачивается в обратную сторону: все иностранные граждане – нерезиденты РФ (речь идет о налоговом законодательстве), кроме тех, кто не докажет обратное, то есть предоставит факт того, что проживает на территории РФ не менее 183 суток. Недостаточно просто иметь вид на жительство, чтобы сказать, резидент это или нерезидент, необходимо доказать факт нахождения в РФ.

Основной критерий резидента РФ – это наличие юридической связи определенного субъекта с РФ. Ею может быть гражданство, вид на жительство, место создания юридического лица и т.д.К нерезидентам в свою очередь относятся следующие субъекты:

- Физические лица, которые постоянно проживают вне государственных границ РФ.

- Физические лица, место постоянного проживания которых расположено вне границ РФ, но при этом в конкретный момент временно эти граждане находятся в стране.

- Юридические лица, которые образованы в соответствии с национальными законодательствами других стран и имеющие при этом местонахождение вне границ РФ.

- Предприятия и организации, которые не являются юридическими лицами и были в свое время образованы вне границ РФ в соответствии с законодательствами других стран.

- Дипломатические представительства, посольства и консульства других государств, которые расположены на государственной территории РФ.

- Филиалы и представительства нерезидентов РФ, которые расположены на государственной территории РФ.

Тот или иной экономический субъект будет считаться резидентом того государства, в котором находится его основное место жительства, независимо от гражданства. В свою очередь резидентство компаний определяется не территорией осуществления их деятельности, а местом регистрации и фактического нахождения главного офиса.

Таким образом, между понятиями «резидент» и «нерезидент» существует огромная разница, которая в некоторых случаях приводит к судебным разбирательствам для выяснения того, в какой стране компания должна сплачивать налоги.