Кого можно назвать резидентами и нерезидентами

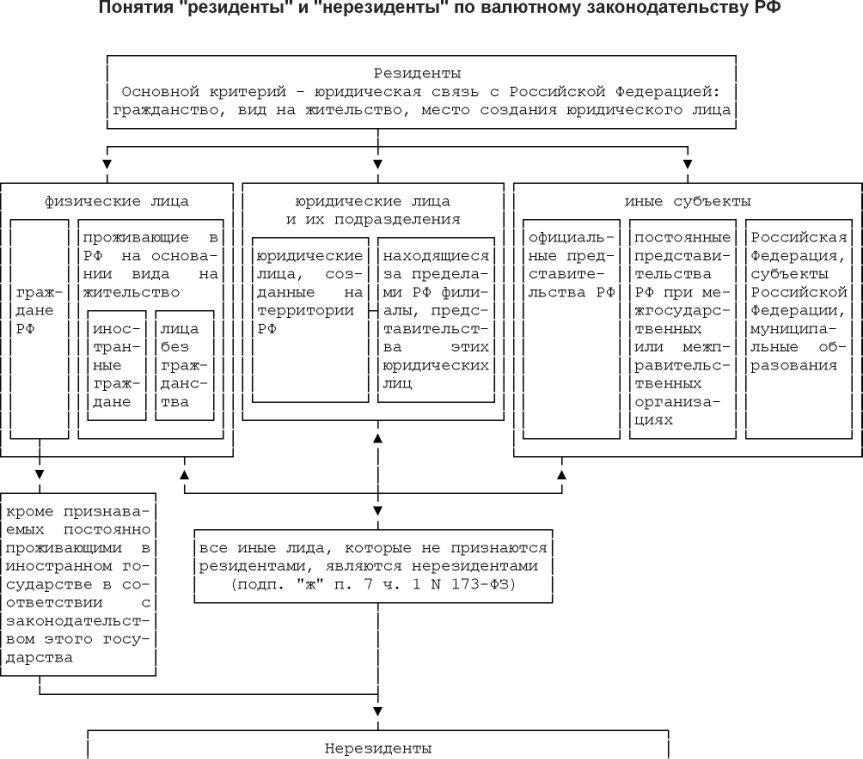

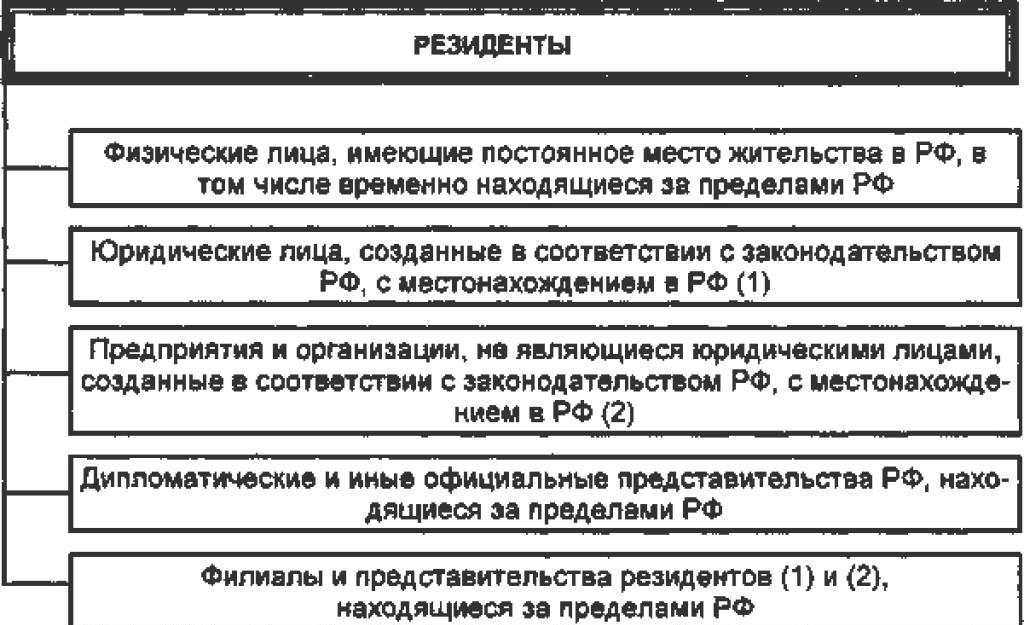

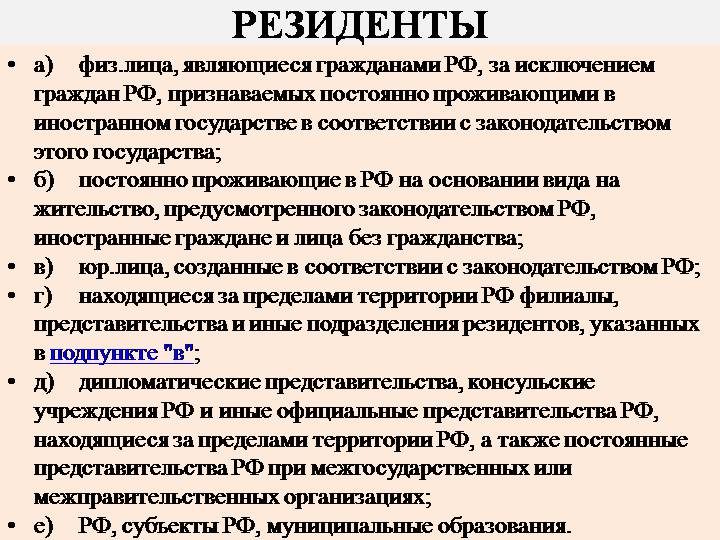

Для подробного изучения информации о том, кем являются резиденты и нерезиденты, рекомендуется изучить Федеральный закон «О валютном контроле и регулировании». Согласно изложенному, резидентами можно назвать следующих лиц:

- иностранцы, которые живут в России и имеют вид на жительство;

- граждане РФ;

- юр лица, зарегистрировавшие организации согласно законодательству России (исключение – это зарубежные компании);

- субъекты РФ, а также муниципальные образования, выступающие в отношениях, которые контролируются Федеральным законодательством и другими законодательными актами;

- консульства РФ и другие официальные российские представительства, работающие в других странах.

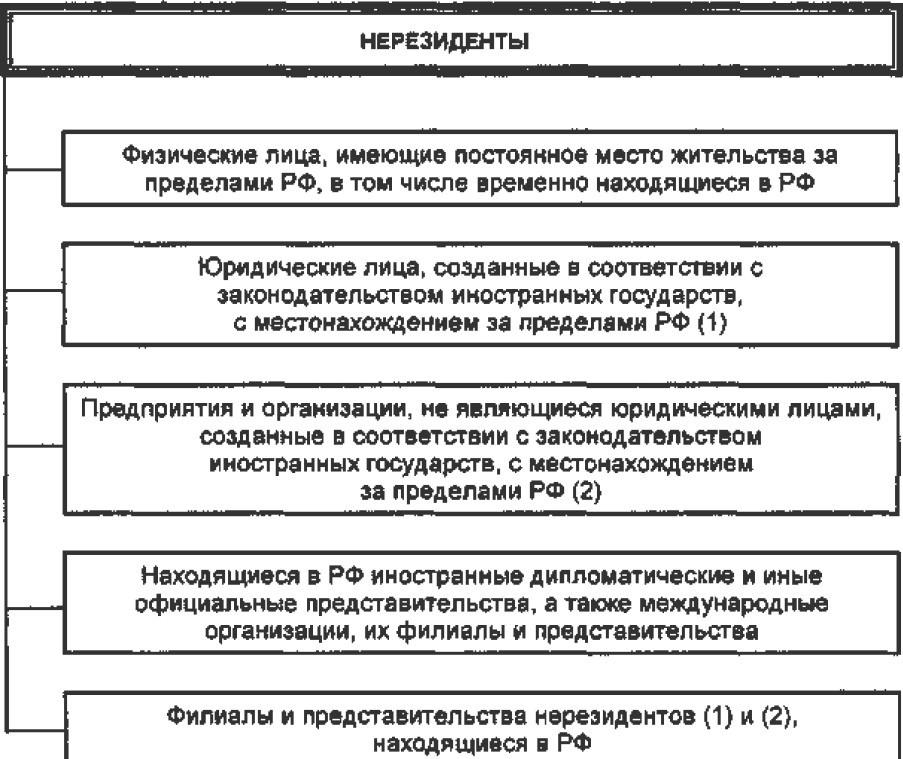

Нерезидентами называют граждан других стран или компании, которые постоянно находятся и зарегистрированы на территории другого государства, а также:

- подразделения иностранных фирм и иностранные представительства в России;

- аккредитованные в РФ дипломатические организации и консульства других стран;

- межправительственные и межгосударственные представительства.

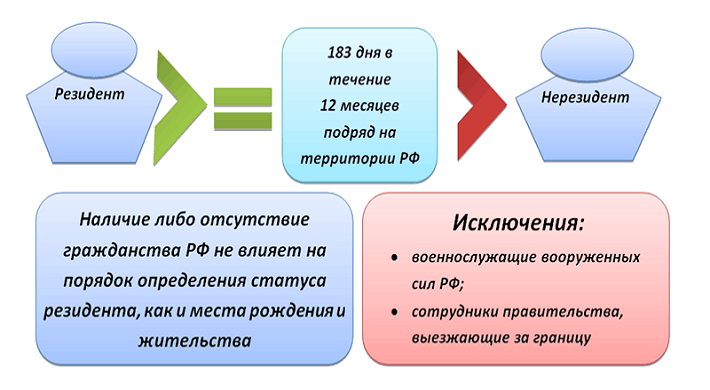

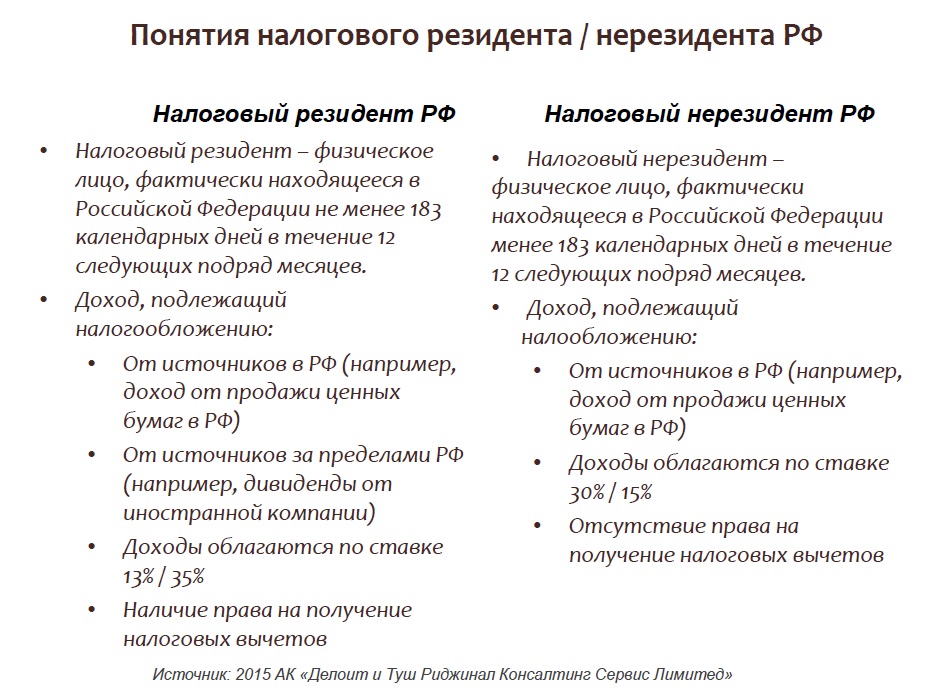

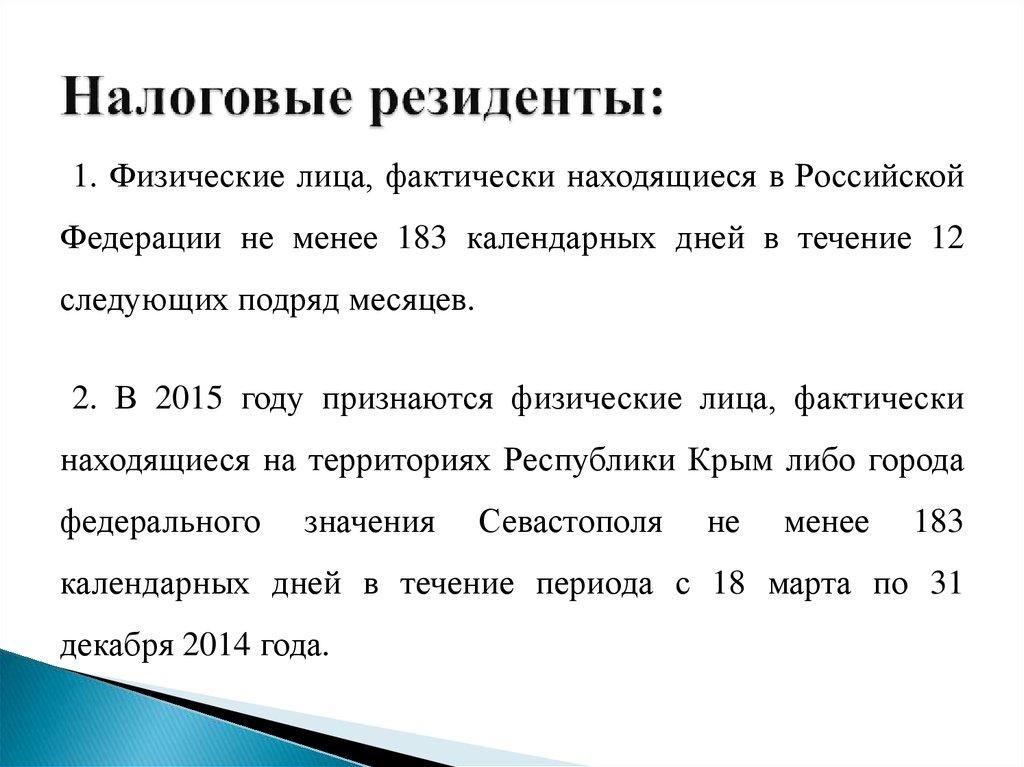

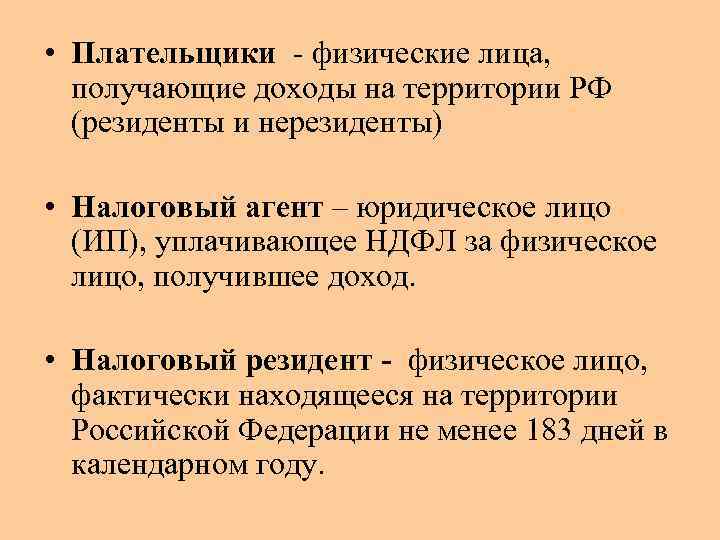

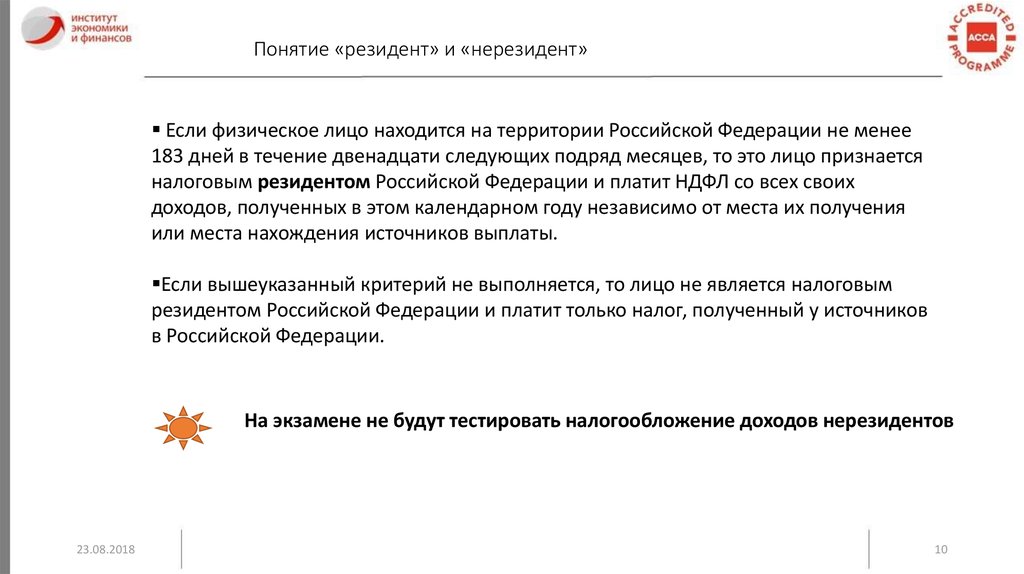

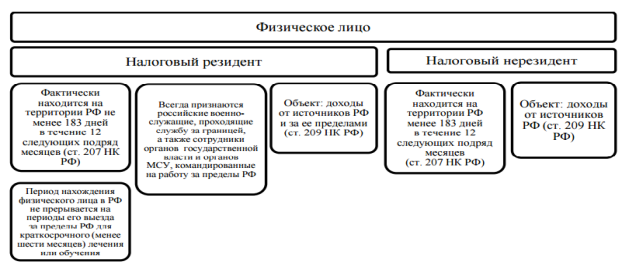

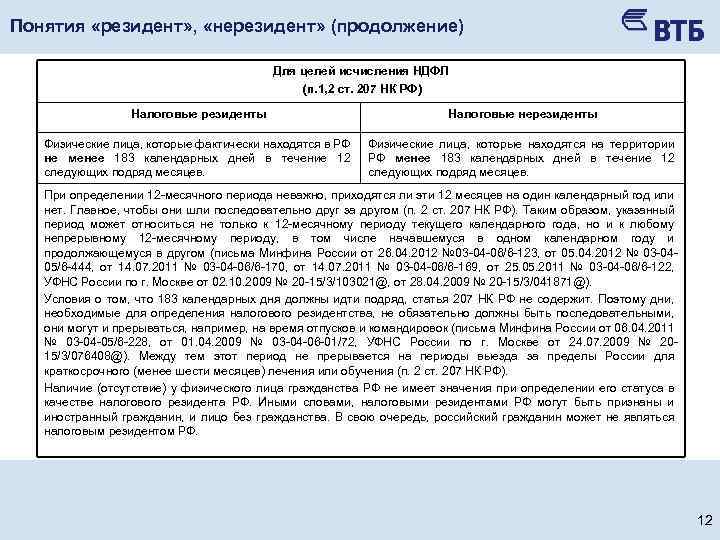

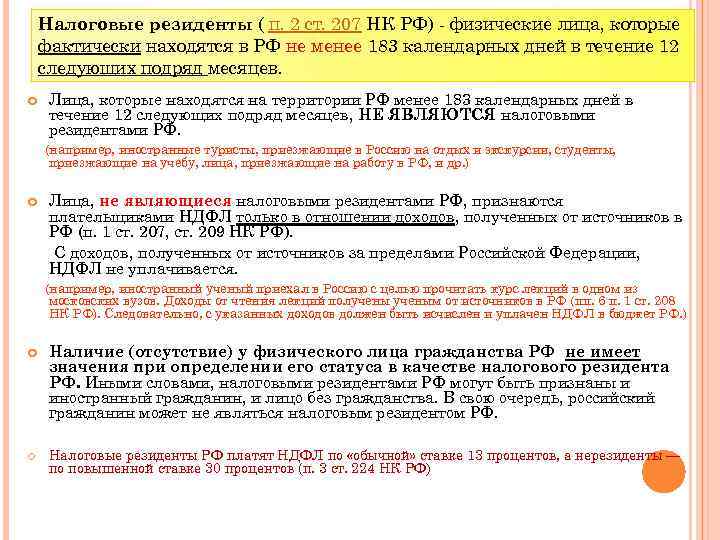

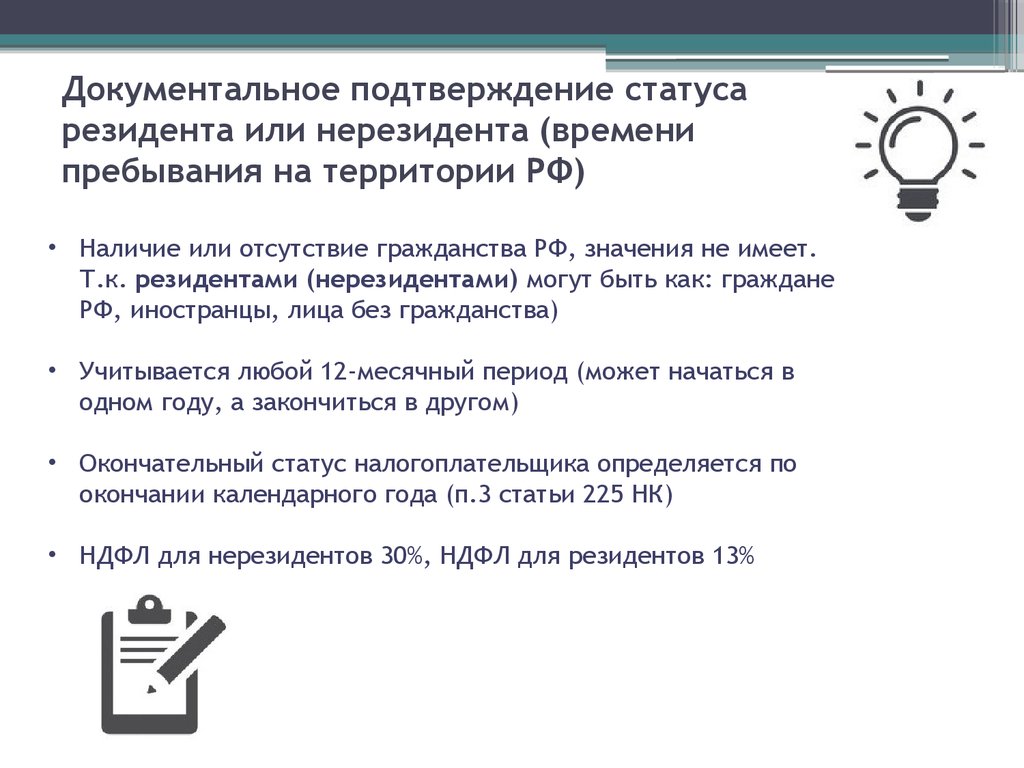

Для физ. лиц определение звучит несколько иначе. В Налоговом Кодексе граждан также делят на резидентов и нерезидентов. Налоговым резидентом считается человек, находящийся в пределах РФ не меньше 183 дней на протяжении года.

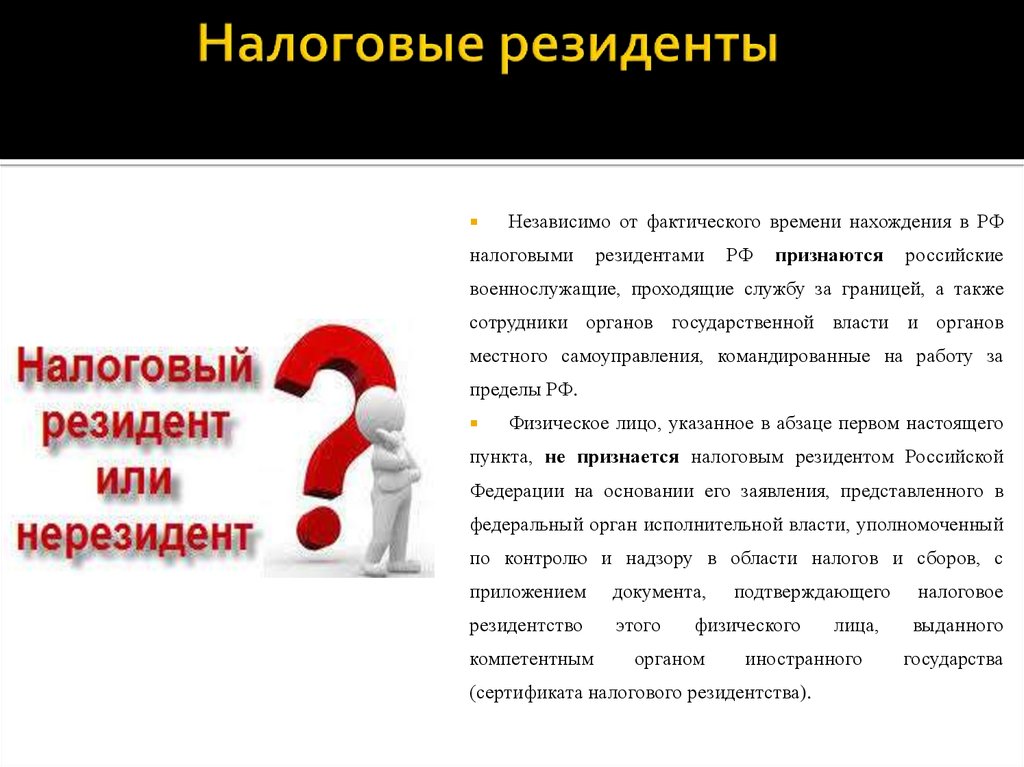

Кроме этого, налоговыми резидентами являются граждане, состоящие на военной службе в России, а также в других странах и работники государственных органов власти, органов на местах, которые находятся в командировке. При этом, фактическое время пребывание на территории РФ значения не имеет.

Юридическая разница

Эти понятия встречаются в валютном и налоговом законодательстве, обратимся к ним, чтобы выяснить отличия.

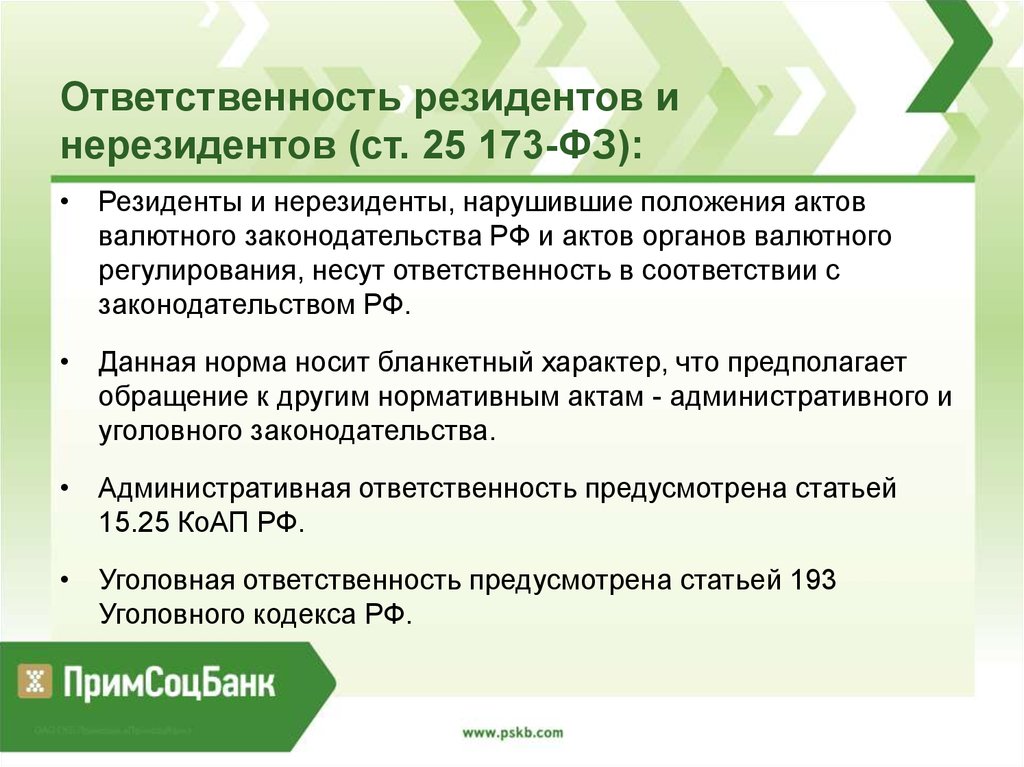

Валютное законодательство говорит о том, что:

- статусом резидента обладают все граждане РФ, помимо тех, кто пребывает на территории России менее 183 суток;

- иностранные граждане или лица без гражданства, постоянно проживающие на территории РФ, обладающие видом на жительство.

Все остальные автоматически приравниваются к нерезидентам страны. Но если вы оказались в таком положении, не стоит расстраиваться, если вы не собираетесь проводить различные финансовые операции: обменивать денежные средства, заниматься переводами финансов с одного счета на другой, открывать банковские счета.

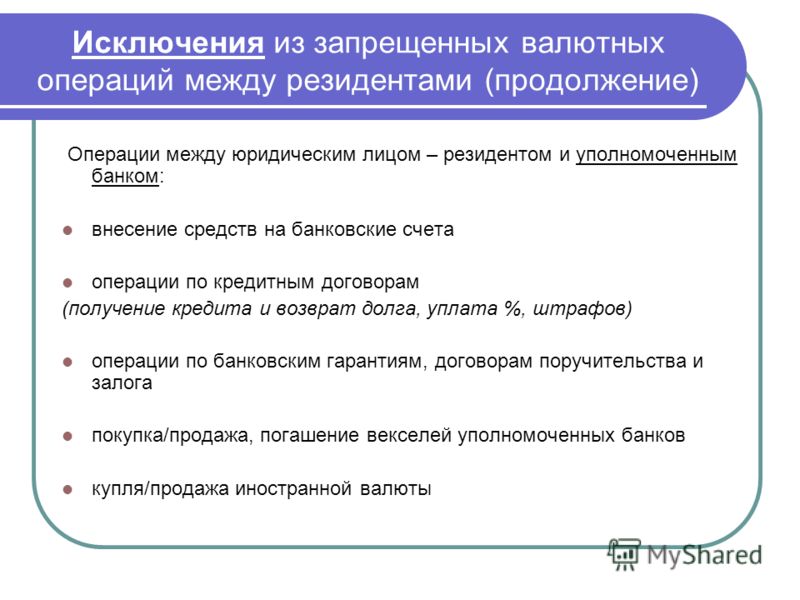

Таким образом, обладая статусом резидента, вы свободно можете распоряжаться валютными средствами, дарить, завещать, приобретать деньги в любом банке на ваше усмотрение. А нерезиденты оказываются в затруднительном положении, подобные финансовые операции они могут проделать только в определенных банках, уполномоченных на это. В основном такие ситуации затрагивают иностранных гостей в Российской Федерации, приехавших на недолгое время.

Что же с налоговым законодательством? Здесь тоже есть свои подводные камни, опять же нерезиденты страны остаются в более невыгодном положении.

Резидентами по налоговому законодательству считаются:

- граждане России, иностранные граждане и лица без гражданства, которые постоянно проживают на территории РФ на протяжении 183 суток ежегодно, срок не обязан быть непрерывным;

- лица, находящиеся на государственной и военной службе, которые отсутствуют на территории РФ по причине рабочих командировок. Они не теряют своего налогового статуса резидента вне зависимости от продолжительности пребывания в иностранном государстве.

То есть налоговое законодательство фактически не волнует, к гражданству какой страны принадлежит лицо, его основа – продолжительность пребывания в стране, подтвержденная документально.

Юридические лица – это резиденты или нерезиденты, как понять? Это часто возникающий вопрос, так как статусом резидента могут обладать как физические, так и юридические лица. Но как он влияет на юридических лиц, они же не могут кочевать из одной страны в другую?

Отличие в том, что нерезиденты РФ выплачивают налоги только за ту часть прибыли, которая была получена от бизнес-активов в России, остальная же часть до российской казны уже не доходит, а отправляется в другую страну. А резиденты РФ обязаны докладывать обо всех своих доходах и все налоги отдавать в государственный кошелек РФ.

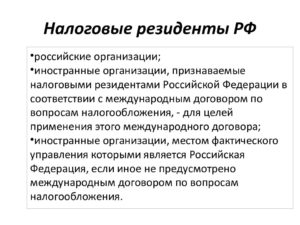

Компании-резиденты:

- если зарегистрированы в РФ гражданами России;

- иностранные, но по заключенному договору с другими странами приобрели статус резидента;

- иностранные, но управляемые с территории РФ.

Юридическое лицо-нерезидент:

- если открыто в иностранном государстве и осуществляет деятельность по его законам, но имеет филиалы в России;

- просто находится за границей РФ.

То есть на резидентство юридического лица влияет регистрация компании и страна, где осуществляется реальное управление.

Разница в ставке НДФЛ

Продолжая тему налогового законодательства, разберем проблемные ситуации, которые могут вызвать отсутствие статуса резидента страны. Так как вы автоматически лишаетесь статуса резидента, если находитесь в стране менее 6 месяцев, под эту участь попадают и граждане РФ. Разберемся, чем отличается налогообложение нерезидентов РФ?

Налоговое бремя резидентов значительно ниже, например, подоходный налог для резидентов – 13%, что значительно отличается от ставки НДФЛ для нерезидентов, которая доходит до 30% от всей суммы. Приняв этот факт, стоит подумать: если вы собираетесь на постоянной основе подрабатывать в России, то лучше продлить срок своей работы до полугода, дабы не растрачиваться на лишние налоги, ибо подоходный налог с нерезидентов РФ не самый комфортный для проживания.

Процедура подачи заявления на получение статуса резидента

В соответствии с действующим законодательством РФ, налогоплательщик должен предоставить заявление в уполномоченные налоговые органы или ФНС по форме, определенной положением №1 приказа от 7.11.17 №MMB-7-17/837. Это можно сделать следующим образом:

Если заявление будет подано в ФНС лично, в графе следует указать код налогового органа «0000». Если заявление отправляется по почте, указывается код «9965». К заявлению также рекомендуется прикрепить другие бумаги, которые будут подтверждением того, что физическое лицо пребывало на территории Российской Федерации достаточное количество времени для получения подтверждающего его статус документа налогового резидента РФ.

Это может быть копия страниц любого документа, удостоверяющего личность гражданина России за её пределами, а также бумаги с отметками о том, что человек пересекал границу. Также это могут быть и другие документы, которые подтверждают пребывание человека в России на протяжении времени, достаточного для получения статуса. Например, подойдёт справка из больницы о том, что человек не выезжал со страны по причине плохого самочувствия.

Также у заявителя есть возможность предоставить документы, подтверждающие получение дохода или право на получение зарплаты в другом государстве. Еще это могут быть бумаги о владении недвижимостью или другими имуществом за рубежом. Если вместе с заявлением будут подаваться документы, оформленные на иностранном языке, их следует перевести на русский язык и заверить в порядке, который определен действующими законами РФ.

Если требуется подпись должностного лица, а также печать налогового органа, по процедуре, установленной законодательством другого государства, следует приложить бумаги с данным прошением к заявлению о предоставлении статуса. Заверение формы по закону другого государства понадобится в том случае, если уполномоченные органы данной страны уведомили налоговую службу о её наличии или если данная информация содержится на официальных интернет ресурсах компетентных иностранных органов.

Чем в РФ отличаются налоговые статусы

Статус налогового резидентства определяет страну, в которой юридическое лицо будет платить налоги со всего своего дохода и правила налогообложения, которые отличаются у резидентов и нерезидентов.

Рассматривая, в чем отличие юридического лица-резидента от нерезидента, следует указать главное: нерезиденты в РФ платят налоги только за те доходы, которые получены от бизнес-активности в России, в то время как все, что заработано ими за пределами российского государства, налогом не налогооблагается. Резиденты РФ декларируют все свои доходы и платят в российскую казну с них налоги.

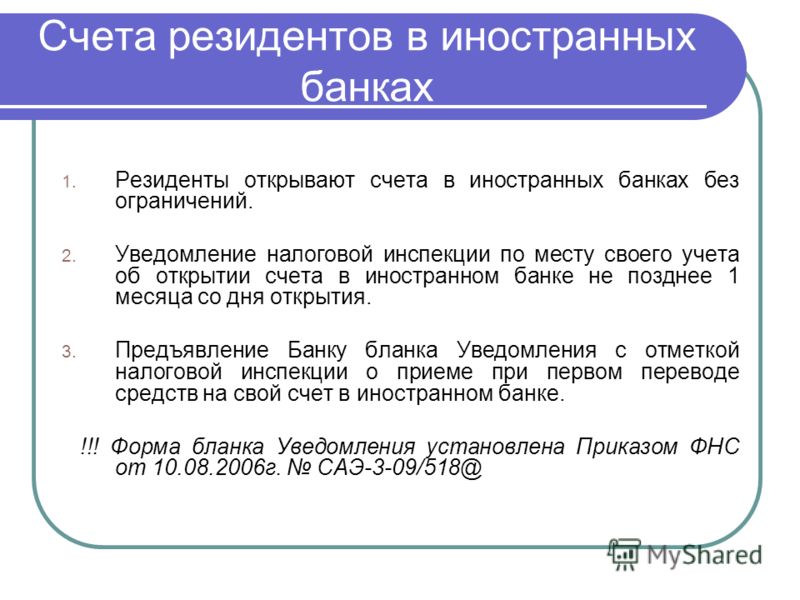

Возможно ли определить резидентство по номеру банковского счета

Юридическое лицо, которое осуществляет свою деятельность на территории РФ, обязано иметь хотя бы один лицевой счет в банке. Юридические лица-нерезиденты, так же, как и резиденты, имеют право открывать валютные и рублевые счета в банках, которые получили для этого разрешение от Центробанка РФ (ст. 13 Закона от 10.12.2003 № 173-ФЗ “О валютном регулировании и валютном контроле”).

Банковские счета различаются по их принадлежности (положение Банка России № 579-П от 27.02.2017) и содержат признак компании резидента или нерезидента. По номеру банковского счета (состоит из 20 цифр) возможно определить резидентность юрлица.

Глава «А» положения № 579-П четко определяет, что расчетные счета юридических лиц-нерезидентов начинаются с номеров:

- 40804 (рублевый счет типа «Т»);

- 40805 (рублевый счет типа «И»);

- 40806 (конверсионный счет «С»);

- 40807 (счет нерезидента);

- 40809 (инвестионный счет);

- 40812 (проектный счет);

- 40814 (конвертируемый счет «К»);

- 40815 (неконвертируемый счет «Н»);

- 40818 (валютный счет).

В этих номерах цифры после регистра 408 указывают на тип лица и счета. Все остальные номера указывают на юридических лиц-резидентов.

Таким образом, зная банковский номер организации, можно со стопроцентной точностью определить ее резидентство.

Возможно ли определить резидентство по ИНН

Идентификационный номер налогоплательщика (его чаще называют ИНН) обязателен для всех субъектов предпринимательской деятельности на территории РФ. Представляет он из себя десять цифр:

- 4 цифры – место регистрации: первые 2 – код субъекта РФ, другие 2 – код местных налоговых органов;

- 5 цифр – так называемый ОГРН или основной государственный регистрационный номер;

- 1 контрольная цифра.

По коду ИНН можно легко определить иностранную организацию или фирму – с 01.01.2015 индивидуальный номер таких организаций начинается с «9909» (Межрегиональная инспекция ФНС), далее – 5 цифр кода иностранной организации и в конце контрольная цифра.

Определить резидентство по номеру ИНН сложно и легко ошибиться. Так, иностранная по коду компания может оказаться резидентом РФ. Поэтому данные необходимо дополнительно проверять по другим источникам.

Поможет ли КПП определить налоговый статус

КПП – дополнительный код из девяти цифр, который получают юридические лица в налоговой инспекции при постановке на учет. Это касается как резидентов, так и нерезидентов РФ. Главное его назначение – показать причину, по которой данная организация оказалась на учете в определенной налоговой инспекции. Таких КПП у юридического лица может быть несколько и со временем они могут меняться: например, при смене адреса.

Первые две цифры КПП представляют регион РФ, третья и четвертая – номер налоговой инспекции. Следующие две указывают, по какой причине организация встала на учет:

- 01 – по месту нахождения центрального органа;

- 02–05, 31 и 32 – по месту нахождения подразделения организации (это может быть представительство или филиал иностранной компании);

- 06–08 – по нахождению недвижимости. Иностранные организации обозначаются числами от 51 до 99.

- Последние цифры – порядковый учетный номер (по указанной причине).

Информация о резиденстве юридического лица в КПП не содержится.

Как выяснить резидентство юридического лица на сайте ФНС РФ

Самый простой и быстрый способ получить необходимую информацию о резидентстве – посетить сайт ФНС РФ. Алгоритм действий несложен:

- необходимо задать параметры поиска – ИНН, КПП или адрес;

- внести в поисковую строку избранный параметр и получить информацию, которую можно загрузить в виде файла в формате PDF.

Другой вариант:

- выбрать в электронных сервисах «Риски бизнеса: проверь себя и контрагента»;

- выбрать «юридическое лицо» и задать в критериях поиска – ИНН, ОГРН или название организации.

После того как исходная информация в поле поиска введена, следует ввести капчу и кликнуть «Найти». После этого можно будет ознакомиться с детальной информацией о нужном юридическом лице, в том числе о его резидентстве в РФ.

Резиденты и нерезиденты страны — кто это, Финансовый гений

Эти понятия очень актуальны во многих финансовых сферах, например, в банковском обслуживании, при уплате налогов, выводе средств за границу, оформлении наследства и в других случаях, поэтому нужно очень четко понимать, кто такой резидент, кто такой нерезидент, и в чем между ними разница. Об этом, применительно к физическим лицам, и пойдет речь в сегодняшней статье.

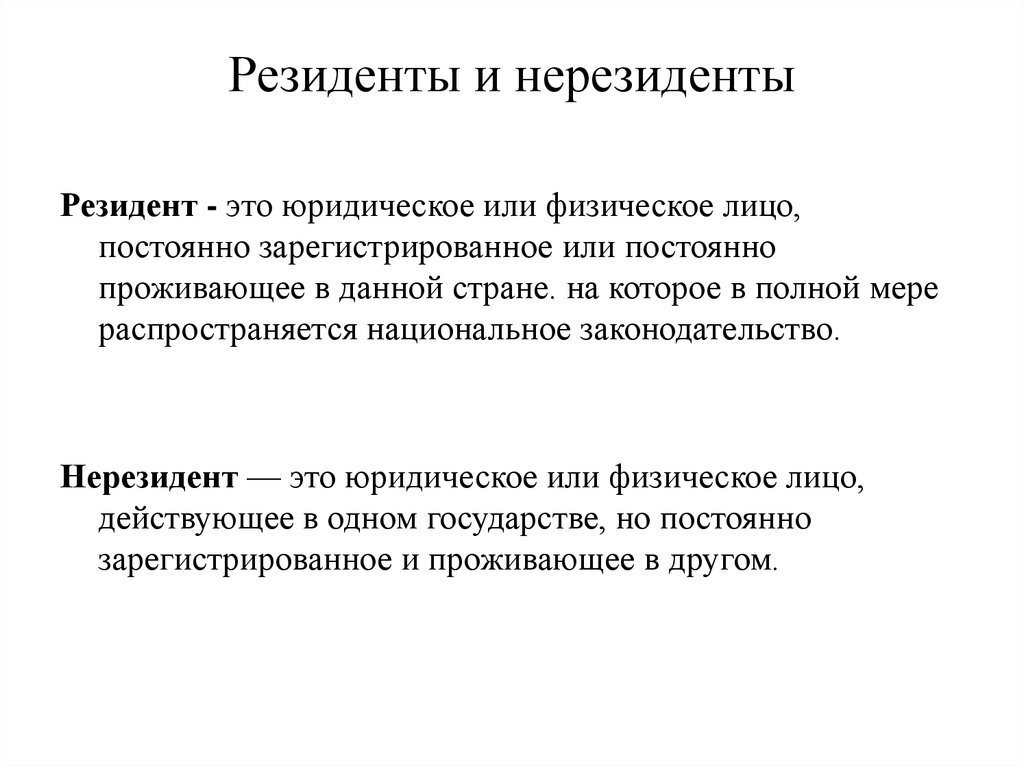

Начать хочу с того, что, скажем так, “средний обыватель”, далекий от финансовых вопросов, когда слышит понятия резиденты и нерезиденты, полагает, что резиденты – это граждане страны, а нерезиденты – это иностранцы. Так вот, это очень серьезная ошибка! На самом деле понятие резиденства имеет определенную связь с понятием гражданства, но при этом имеет и существенные отличия. То есть, резидент – это не обязательно гражданин страны, а нерезидент – это не обязательно иностранец. Далее – подробнее.

Определения резидентов и нерезидентов даются в законодательных актах каждого государства, и могут иметь определенные отличия для разных стран.

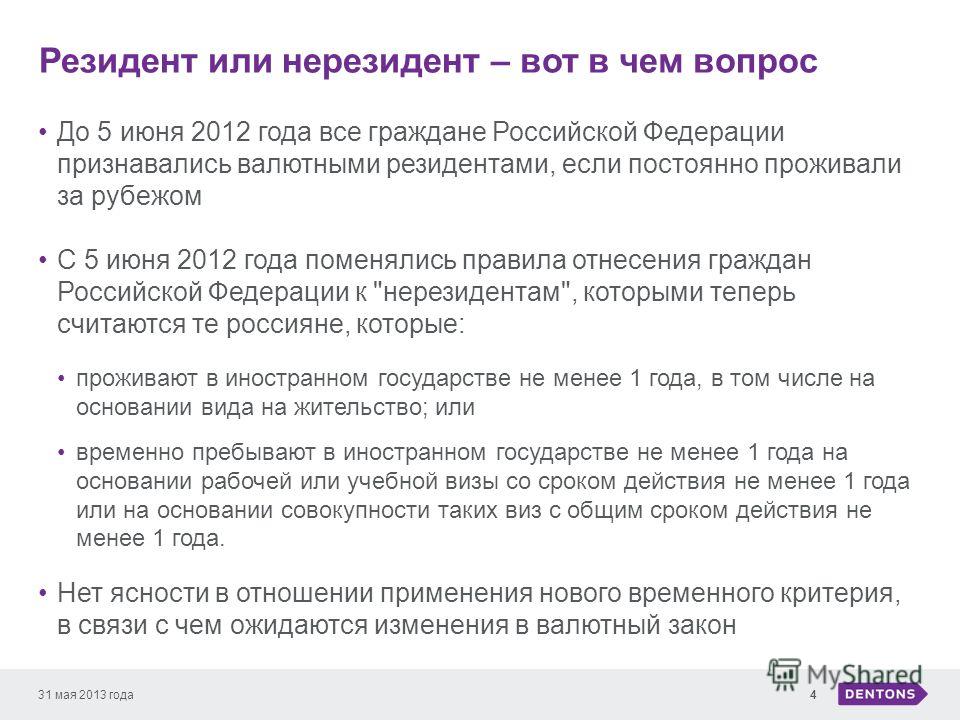

Мало того, в России, например, понятие резидента и нерезидента даже отличается внутри страны: при осуществлении валютного контроля действуют одни определения, а при налоговом контроле – другие.

Эти определения могут меняться, путем внесения соответствующих изменений в законодательную базу, поэтому всегда нужно для верности просматривать законы с последними внесенными изменениями.

Резиденты и нерезиденты в России: валютное законодательство.

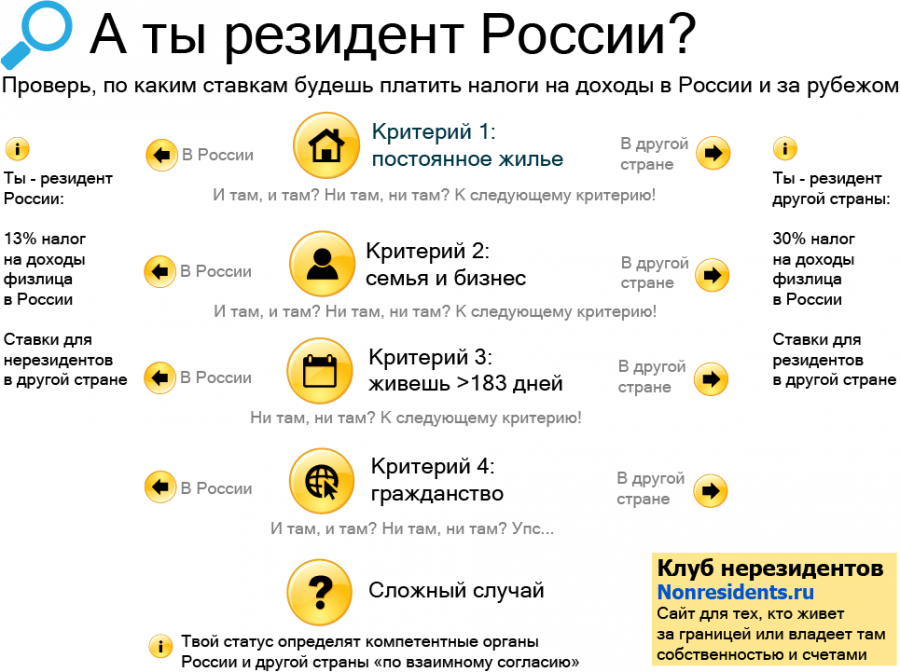

В области валютного контроля РФ понятия резидента и нерезидента определены Законом “О валютном регулировании и валютном контроле” № 173-ФЗ от 10.12.2003г. Согласно этому нормативному акту, статус резидента имеют:

- Граждане РФ, кроме постоянно проживающих на территории иностранных государств;

- Иностранцы и лица без гражданства, постоянно проживающие на территории РФ.

Для резидентов и нерезидентов в России действуют разные условия открытия и обслуживания банковских счетов, осуществления валютных операций, получения/отправки денежных переводов, многих других банковских операций и не только.

Резиденты и нерезиденты в России: налоговое законодательство.

Налоговые резиденты и нерезиденты в России определяются иначе, чем в области валютного контроля. Их определения обозначены в ст. 207 Налогового кодекса РФ. Согласно этому документу, статус налогового резидента в России имеют:

- Граждане РФ, иностранцы и лица без гражданства, фактически находящиеся в стране на протяжении не менее 183 дней из идущих подряд 12 месяцев (то есть, не менее полугода в течение года);

- Военнослужащие и государственные служащие, даже если они командированы на работу за пределами РФ.

Налоговые нерезиденты платят существенно более высокие налоги, в частности, на текущий момент налог на доходы нерезидентов РФ составляет 30%, тогда как для резидентов – 13%.

Резиденты и нерезиденты в Украине.

В Украине определение резидентов и нерезидентов дано в Налоговом кодексе, в ст. 14. в п. 14.1.213. Согласно этому документу, статус резидента в Украине имеют физические лица, постоянно проживающие на территории Украины, независимо от того, являются ли они гражданами Украины, иностранцами или лицами без гражданства. Соответственно, физические лица, постоянно проживающие за пределами Украины, являются нерезидентами, даже если они – граждане Украины.

Теперь вы имеете представления о том, кто такой резидент и нерезидент страны для физических лиц. Что касается юридических лиц – понятия резидентов и нерезидентов тоже определены в указанных законодательных актах, если необходимо – вы без проблем их там найдете.

Надеюсь, что эта информация была вам полезна, и помните, что в законы могут вноситься изменения, поэтому всегда проверяйте актуальную информацию в первоисточнике.

По данным с http://sparmoscow.ru/vazhnye-sovety/rezidenty-i-nerezidenty-strany-kto-jeto-finansovyj

Как можно подтвердить статус налогового резидента Российской Федерации

Скажем, данная процедура совсем не из легких, так как довольно много работы придется проделать гражданину, прежде чем он получит долгожданный статус. А для этого нам потребуется собрать определенный пакет документов.

Для начала следует обратиться в Межрегиональную инспекцию ФНС (Фискальная Налоговая Служба) по Центральной Обработке Данных.

В первую очередь требуется специальное заявление на бланке вашей организации (в которой вы работаете) указать:

- Полное название организации, юридический адрес, КПП, ОГРН и ИНН.

- Календарный год, за который вам нужно подтверждение.

- Название государства, в которое будет предъявляться подтверждение.

Важно! Данное заявление должно быть подписано руководителем предприятия или же уполномоченным лицом этой организации.

Человек обязан предоставить документы, которые показывают возможность заработка или же сам доход в другой стране. Например:

- Трудовой договор, где указаны ваши данные и занимаемая должность.

- Акционеры любого предприятия после совещания назначили вам выплату дивидентов.

- Также уставные документы, которые предназначены для освобождения денежных средств, чтобы в Российской Федерации их повторно не обложили налогом.

- Ксерокопии всех документов обязаны быть подписанными исключительно руководством, а также заверены печатью предприятия.

Еще одним интересным фактом является то, что можно получить статус резидента не только за текущий год!

Но для того чтобы осуществить данную операцию, вам необходимо иметь с собой ряд документов, таких как:

- Ксерокопии налоговых деклараций, где в обязательном порядке стоит отметка налоговой.

- Все выписки из банковских учреждений.

- Также следует взять мемориальные ордера.

- Абсолютно все документы по операциям, в которых налогоплательщик намеревается применить за определенный период времени.

Соответственно все, что мы узнали на сегодняшний день не так уж и сложно запомнить. Но для того чтобы стать резидентом Российской Федерации, необходимо собрать огромный пакет документов и пойти в Фискальную Налоговую Службу. Прожить в государстве 183 дня подряд — и вы резидент.

Безусловно, сразу запомнить всю информацию о документах невозможно, но это неглавная проблема. Как видите, резидентом государства быть намного лучше, ведь процентные ставки для граждан России более или менее умеренные.

Плюс ко всему, если у вас сложилась такая ситуация, что вам нужно получить статус не за текущий год, то — это также не является проблемой. Благодаря пакету документов вы сможете совершить данную операцию.

Порядок налогообложения доходов физических лиц в 2020 году

Как же конкретно происходит налогообложение физических лиц в настоящее время? Чем отличается ситуация, с которой сталкивается резидент РФ от той, с которой сталкивается нерезидент?

Есть ситуации, когда ставка налогообложения не зависит от статуса плательщика. Одним из примеров могут быть специалисты высокой квалификации. Согласно действующему законодательству такая ставка всегда составляет 13%. Это верно и для резидентов и для нерезидентов.

Для резидента РФ

Ставка, по которой резиденты облагаются налогом на доходы, составляет 13%. Налоговым периодом является календарный год. Критерием того, что плательщика налога можно отнести к данной категории, согласно закону, является время его пребывания на территории страны в течение 12 месяцев подряд.

В законе не указано, что речь должна идти только о календарном годе с января по декабрь. Если речь идёт о человеке, который постоянно находится в стране, то вопрос не является существенным.

Но для тех, кто регулярно и на много месяцев уезжает из России, ставка его налогообложения может существенно меняться:

- Основной ставкой налогообложения для налоговых резидентов страны является 13%. Однако, это относится к зарплате и большинству обычных доходов.

- Но есть и исключения. Например, если физическое лицо получает выигрыш, например, в лотерею или выгоду по тому или иному займу, то ставка налогообложения для резидентов уже составит 30%.

- Если речь идёт об иностранных гражданах, которые, согласно законодательству, являются налоговыми резидентами, то их налогообложение такое же, как и у граждан России. При этом требуется подтверждение соответствующего статуса.

Для нерезидента РФ

- В некоторых случаях ставка налогообложения нерезидентов выгоднее, чем для резидентов. Это, в частности относится к тем, кто трудится по патенту, к гражданам ЕАЭС или к тем, кто является специалистом, имеющим высокую квалификацию. В таких случаях ставка составит всего 9%.

- Если нерезидент получает дивиденды от источника в Российской Федерации, то они будут облагаться по ставке 15%.

- В большинстве случаев ставкой налогообложения является 15%.

Кто такой налоговый резидент РФ

Базовым условием признания физического лица налоговым резидентом России останется фактическое нахождение в стране не менее 183 календарных дней в течение 12 месяцев, сообщил первый вице-премьер, министр финансов Антон Силуанов. Но по желанию налогоплательщика срок для признания налогового резидентства может быть сокращен до 90 дней, заявил он.

В сентябре Минфин раскрыл в «Основных направлениях бюджетной, налоговой и таможенно-тарифной политики» на 2020–2022 годы, что рассматривает возможность сократить минимальный срок пребывания в стране для признания граждан налоговыми резидентами с 183 до 90 дней. То есть сейчас, если человек провел в стране, например, 100 дней из 365, он не считается налоговым резидентом (перестает им быть), а по предложенному новому критерию он бы автоматически становился налоговым резидентом.

Налоговый резидент России уплачивает подоходный налог со своих общемировых доходов, а не только с доходов, полученных в России.

Инициатива Минфина встревожила бизнес, так как от ужесточения критерия пострадали бы, например, россияне — владельцы зарубежных счетов, которые проводили в стране от 90 до 183 дней. Минфин готов отложить реформу резидентства, если ее не поддержит крупный бизнес, заявил Силуанов 9 октября.

Теперь чиновник сообщил, что срок 90 дней будет применяться добровольно, по желанию налогоплательщика. В прежних предложениях Минфина критерий добровольности отсутствовал.

Кому-то выгодно, кому-то нет

Есть разные категории физлиц: для одних сокращение срока для признания резидентом может быть выгодным, для других нет. Например, иностранные высококвалифицированные специалисты, которые приезжают в Россию, но проводят много времени и в других странах, могут быть заинтересованы в облегченном приобретении налогового резидентства, поскольку здесь одна из самых низких ставок подоходного налога в мире — 13%. Для сравнения, в Германии ставка — до 45%, во Франции — до 49% (и там, и там действует прогрессивная шкала).

Однако есть и категории, которым сокращение срока будет невыгодным. Если человек является налоговым резидентом страны (по ее объективным критериям), с которой у России нет соглашения об избежании двойного налогообложения (СИДН), то такое лицо при пребывании в России от 90 дней было бы вынуждено платить налог с мировых доходов в двух странах.

При наличии СИДН налоговый резидент России должен доказать другой стране, что именно в России находится его центр жизненных интересов, чтобы разрешить конфликт налоговых резидентств, либо получить взаимное согласие налоговых органов двух стран на то, чтобы считаться резидентом только России.

Одновременно Минфин хочет уравнять ставки НДФЛ для налоговых резидентов и нерезидентов на уровне 13% (сейчас нерезиденты платят налог со своих российских доходов по ставке 30%). 29 октября премьер-министр Дмитрий Медведев поручил ведомствам к марту 2020 года подготовить соответствующий законопроект. Снижение НДФЛ для нерезидентов уменьшит стимулы для состоятельных россиян надолго уезжать за границу. После уравнивания ставок нерезиденты будут платить налог с доходов, полученных в России, по ставке 13%, а с мировых доходов (если таковые имеются) — по ставке государства, налоговым резидентом которого является гражданин.