Срок реструктуризации долга при банкротстве гражданина

Максимальный промежуток времени данной процедуры составляет не более 3 год.

Источники

- https://www.Sravni.ru/enciklopediya/info/restrukturizacija-kredita/

- https://wdia.ru/spisanie-dolgov-rf/informatsiya-dolgi/restrukturizatsiya-dolga

- https://info.finance/finansovaya-gramotnost/restrukturizaciya-dolga-kredita-v-chem-sut-i-kak-prohodit-procedura

- https://zenfinansist.ru/fingramota/bnk/restrukturizaciya-dolga-po-kreditu

- https://myrouble.ru/chto-takoe-restrukturizaciya-kredita/

- https://BankrotConsult.ru/restrukturizaciya-kredita/

- https://odobrenkredit.ru/restrukturizaciya-kredita/

- https://www.banki.ru/wikibank/restrukturizatsiya_dolga/

- https://papapomog.com/loans/restrukturizaciya-kredita

- https://biznesprost.com/interesno/restrukturizacija-dolga-jeto.html

- https://zen.yandex.ru/media/id/59a3f97b4ffd13bead0d083b/5c03abdaac21a003fd5d7119

- https://www.Sravni.ru/enciklopediya/info/restrukturizacija-dolga/

- https://urstart.ru/restrukturizatsiya-dolga/

Условия и особенности реструктуризации кредитов в банках

В целом процесс реструктуризации и основания для ее назначения не меняются в зависимости от вида кредита.

Потребительские кредиты

Потребительские кредиты хорошо реструктуризируют, поскольку это достаточно большой сегмент банковского рынка. Затягивать с обращением за реструктуризацией не стоит, чтобы банк не начислил большой процент за просрочку платежей.

Кредитные карты

Задолженность по кредитным картам банки реструктуризируют неохотно, однако эта процедура может пригодиться, если кредитный счет по каким-то причинам будет арестован. На время реструктуризации банк может приостановить расходные операции по кредитной карте.

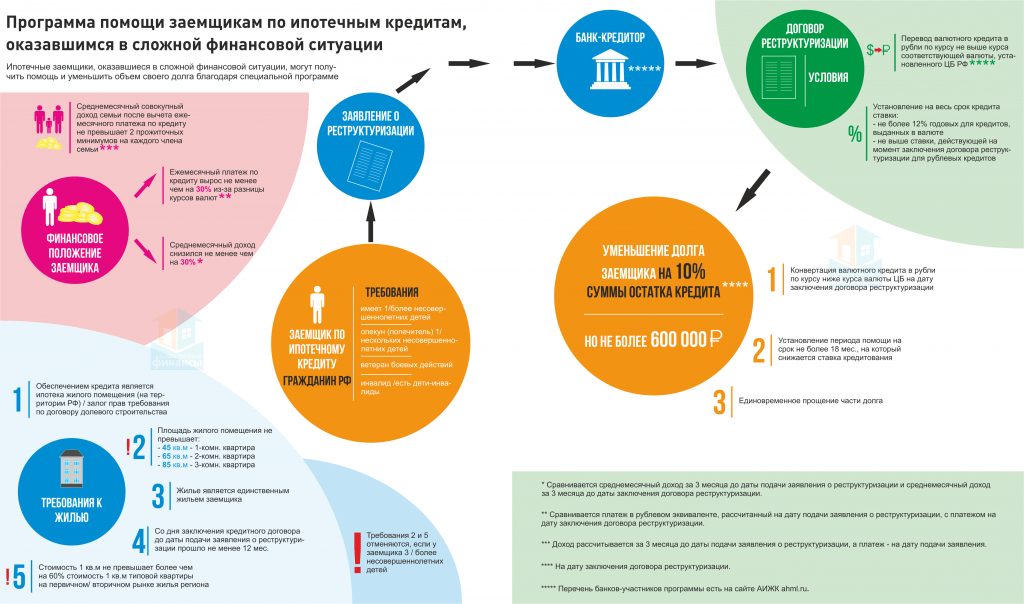

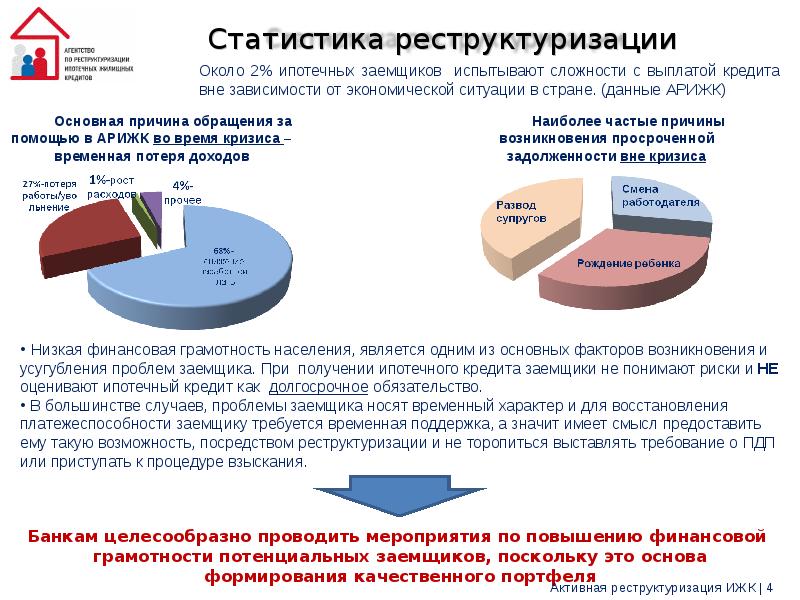

Ипотечные кредиты

За много лет погашения ипотечного кредита может многое произойти, поэтому при возникновении проблем лучше сразу обратиться за реструктуризацией своей ипотеки в банк. Помните, что при увеличении срока кредита обязанность ежегодно продлевать страховку не отпадет, соответственно затраты на покупку полисов вырастут.

Читайте подробно:

Реструктуризация ипотеки:

Чем реструктуризация ипотеки отличается от рефинансирования;

Условия реструктуризации через банк;

Способ реструктуризации ипотеки через агентство недвижимости;

Плюсы и минусы.

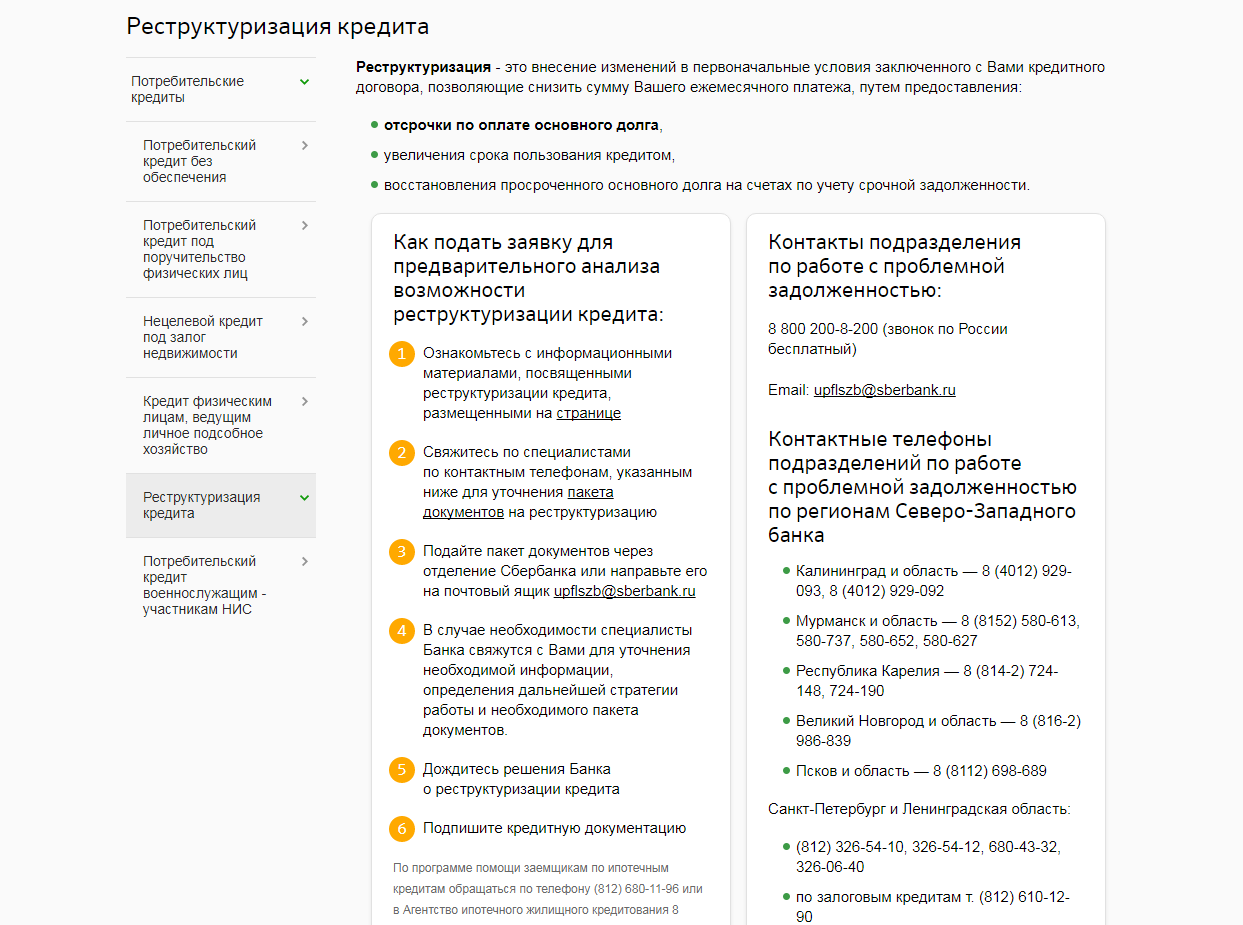

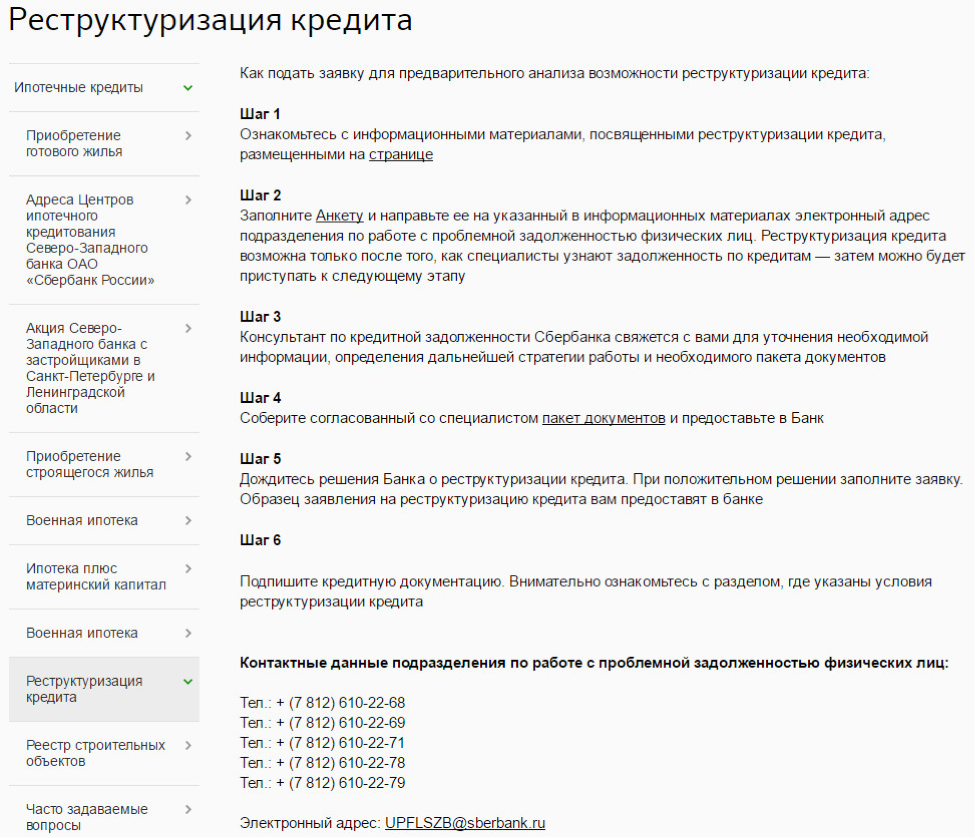

Реструктуризация в Сбербанке

Сбербанк рассматривает заявление о реструктуризации в течение 10 рабочих дней, подать его можно онлайн или в офисе, специализирующемся на ипотеке. Реструктуризацию кредитных карт Сбербанк не проводит.

Реструктуризация в ВТБ

Банк ВТБ заявляет, что благополучие клиентов – один из приоритетов его внутренней политики, поэтому каждое обращение за реструктуризацией рассматривается отдельно и досконально. Подать заявление можно уже тогда, когда только появились проблемы с погашением задолженности. Обращения принимаются онлайн или лично в офисах ВТБ.

Ограничений по кредитным продуктам ВТБ не установил.

Реструктуризация в коронавирус

Из-за пандемии коронавируса Правительство объявило о возможности воспользоваться кредитными каникулами по потребительским, жилищным и автокредитам, а также по кредитным картам. Это не реструктуризация в прямом смысле слова, однако как вариант временной помощи – очень может облегчить обязанность погашать кредит.

Реструктуризация бизнес кредитов для ИП и ООО

Реструктуризация кредита возможна не только для физлиц, но и для собственников бизнеса. Порядок согласования точно такой же – подача заявления, рассмотрение заявки банком и подписание новых условий кредита.

Для ИП и ООО также предусмотрены кредитные каникулы по коронавирусу.

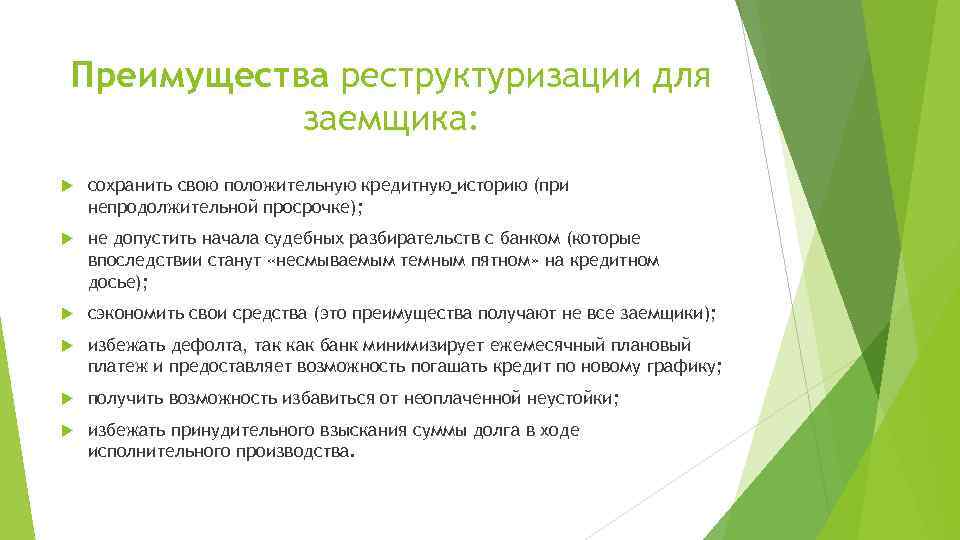

Преимущества реструктуризации кредитной задолженности

Главным достоинством рассматриваемого способа снижения финансовой нагрузки на должника выступает выгодность для всех участников мероприятия. Это утверждение справедливо применительно как к процедуре банкротства, так и отношениям между банком и заемщиком.

При банкротстве

В первом случае плюсами для банкрота – частного лица или организации — становятся:

- введение моратория на выплаты по долгам;

- прекращение малоприятного общения с коллекторами, так как все долговые обязательства рассматриваются исключительно в рамках арбитражного разбирательства;

- снятие арестов на имущество должника, наложенных ранее;

- остановка действия исполнительных листов и осуществления мероприятий по взысканию в рамках исполнительных производств;

- прекращение начисления штрафов, пеней и процентов по кредитным обязательствам должника.

Основным достоинством для кредиторов в подобной ситуации становится запуск прозрачной и четко регламентированной на законодательном уровне процедуры взыскания задолженности, распродажи имущества должника и распределения полученных финансовых ресурсов. Она проходит под контролем арбитражного суда и управляющего, что выступает дополнительной гарантией прозрачности и справедливости принятых решений.

Для банка и заемщика

Главное преимущество реструктуризации долга для заемщика очевидно – возможность возвращения денежных средств на более выгодных условиях. Дополнительный плюс мероприятия – разнообразие доступных инструментов, благодаря чему стороны могут выбрать такой вариант, который устроит всех. Не стоит забывать о возможности уменьшить размер долгов, например, благодаря списанию штрафных санкций и пеней.

Основными достоинствами реструктуризации кредитной задолженности клиента применительно к банку становятся такие:

- гарантированный возврат долга по понятной и прозрачной схеме;

- отсутствие временных и финансовых затрат на длительные и малоэффективные судебные разбирательства;

- сохранение клиента и возможность дальнейшего сотрудничества;

- улучшение деловой репутации и имиджа банковского учреждения на рынке;

- повышение показателей финансово-хозяйственной деятельности, которые учитывают просроченные задолженности клиентов и влияют на уровень расходов по формированию обязательных резервов.

Наличие очевидных и сравнительно многочисленных достоинств рассматриваемой процедуры для всех ее участников выступает основной причиной частого ее практического применения. Другим немаловажным фактором популярности реструктуризации долгов является большое количество проблемных заемщиков на отечественном финансовом рынке, которое заметно увеличилось в последние годы.

Чьи кредиты могут быть реструктурированы

У банков есть перечень категорий клиентов, которые могут быть включены в программы реструктуризации. Среди них:

- уволенные по сокращению или из-за закрытия организации наемные работники;

- сотрудники, которых работодатель официально уведомил о снижении заработной платы;

- ИП, чей бизнес понес серьезные убытки;

- обладатели валютных кредитов, пострадавшие в результате девальвации;

- пострадавшие в результате стихийных бедствий и крупных аварий.

Принадлежность к любой из перечисленных категорий должна быть подтверждена документально. Принимаются любые официальные документы, но предпочтение отдается утвержденным формам (2-НДФЛ, 3-НДФЛ, справки из центра занятости населения и так далее).

История из жизни«У мужа два кредита – в Сбербанке и «Райффайзене», в этом году у него уменьшили зарплату, а я в декрете. Платить 15 000 в месяц больше не можем.

Муж сходил в оба банка, но нигде даже считать ему не стали: сказали, мол, принесешь справку о понижении зарплаты, тогда предложим отсрочку на полгода. А у него зарплата на 80% — серая, ничего не докажешь. Теперь, видимо, будем другие варианты искать».

Несколько другие правила действуют при рассмотрении реструктуризации для ипотечников. Здесь факторы такие:

- жилье, купленное в ипотеку, должно быть единственным;

- чистый доход на каждого члена семьи (без учета платежа по ипотеке) – не более трех МРОТ;

- нет собственности, которую можно пустить на погашение кредитов (машина, ценные бумаги, недвижимость).

Видео: Схемы реструктуризации кредита

https://youtube.com/watch?v=6wE1EfZPikA%3F

Порядок оформления реструктуризации долга

Реструктуризация в рамках банкротства проходит в качестве одного из обязательных этапов процедуры. Мероприятие проводится арбитражным управляющим под непосредственным контролем судьи по правилам, четко прописанным в №127-ФЗ и не нуждающимся в дополнительном разъяснении.

В то же время, порядок проведения реструктуризации кредитных обязательств заемщика перед банком определяется правилами финансового учреждения. Несмотря на некоторые различия, в большинстве организаций действует примерно одинаковая схема, состоящая из 4 основных этапов.

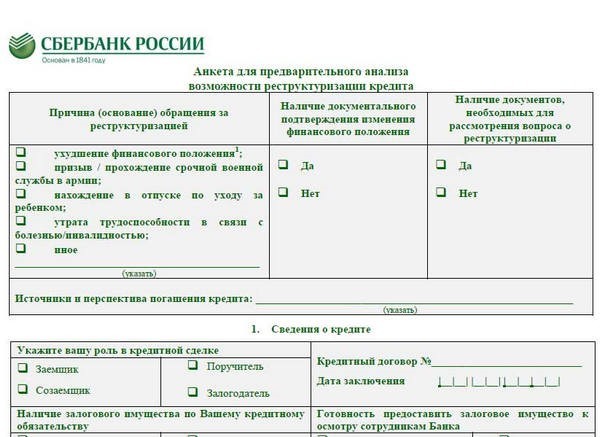

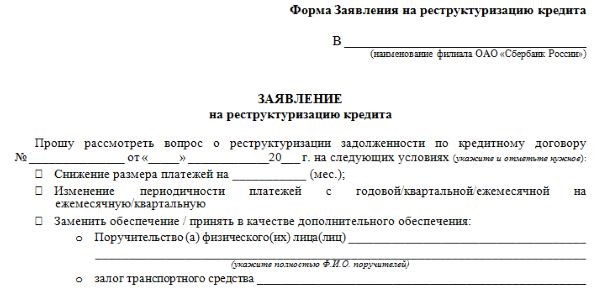

Этап №1. Оформление и подача заявления/анкеты

В зависимости от внутреннего распорядка конкретного банка, запуск процедуры реструктуризации требует предоставления заемщиком заявления или анкеты. В большинстве случаев бланк документа доступен для скачивания с сайта финансовой организации. Подача заполненного заявления или анкеты осуществляется либо в ходе визита в офис банковского учреждения, либо с помощью функционала личного кабинета на сайте.

Стандартные требования к оформлению документа заключаются в предоставлении следующих сведений:

- реквизитов заключенного с банком кредитного договора;

- причин возникновения финансовых проблем;

- уровня текущих возможностей и ресурсов клиента;

- предлагаемой схемы реструктуризации.

В интересах должника предоставить как можно больший объем информации о своем финансовом состоянии и доказательств объективного характера возникших трудностей. При необходимости к заявлению или анкете прикладываются подтверждающие документы.

Этап №2. Обсуждение возможности и условий реструктуризации

Время, которое требуется для рассмотрения заявления заемщика, обычно указывается на сайте банка в разделе, отведенном для описания правил проведения реструктуризации кредитов. По истечении указанного срока клиент приглашается в офис финансового учреждения. Намного реже происходит дистанционное собеседование с должником.

Темой разговора становится получение от клиента дополнительной информации, необходимой для принятия решения о целесообразности проведения мероприятия. Кроме того, специалисты банка составляют собственное впечатление о добросовестности заемщика и его желании выполнить собственные финансовые обязательства.

При наличии достаточных аргументов в пользу одобрения сделки обсуждаются ключевые условия реструктуризации кредита. Главное из них – перечень конкретных мер, направленных на облегчение финансовой нагрузки на должника с указанием основных числовых параметров. Кроме того, до заемщика доводятся требования, выполнение которых необходимо для оформления дополнительного соглашения к кредитному договору.

Этап №3. Предоставление пакета документов

Основным требованием для реализации процедуры реструктуризации кредитной задолженности выступает формирование и подача в банк комплекта документов. В его состав обычно входят:

- заявление на реструктуризацию долгов клиента;

- документ, удостоверяющий личность должника;

- договора с банком, обязательства по которому пересматриваются;

- документальные подтверждения объективного характера финансовых проблем заемщика.

Большая часть серьезных российских банков предоставляют возможность подать необходимые документы при помощи онлайн-сервисов, размещенных на официальном сайте организации

Такой вариант намного проще, удобнее и, что немаловажно, быстрее для заемщика

Этап №4. Документальное оформление реструктуризации

После получения комплекта необходимых документов специалисты банка повторно рассматривают обстоятельства дела. Затем на основании собранной информации принимается решение о проведении реструктуризации кредита или отказе от реализации мероприятия. При одобрении сделки осуществляется оформление дополнительного соглашения к существующему кредитному договору с банком или составление нового контракта.

В любом случае после подготовки документов заемщик снова приглашается в банк для их подписания. Естественно, перед этим необходимо внимательно изучить содержание дополнительного соглашения или договора и, прежде всего, указанные цифры. Как правило, в качестве отдельного приложения составляется и подписывается новый график ежемесячных выплат по кредиту, в котором содержатся ключевые параметры сделки. Подписания документов означает согласие сторон с условиями реструктуризации кредита и необходимость дальнейшего выполнения финансовых обязательств в соответствии с ними.

Условия предоставления

Реструктуризация долгов – это право кредитной организации, предоставление которого определяется реноме заёмщика, взаимоотношениями с конкретным банковским учреждением и личными обстоятельствами, послужившими поводом для обращения.

При принятии решения специалистами кредитных отделов оценивается:

- Частота обращения. Если по данному кредиту заёмщик обратился впервые, не имея просрочек по текущим платежам, то банк с высоким процентом вероятности удовлетворит просьбу клиента.

- Кредитная история. Если заёмщик не попал в «чёрный список» ни в одном из 13-ти БКИ, хранящих информацию обо всех заёмных обязательствах на протяжении десяти лет, то это свидетельствует о высоком уровне ответственности по выполнению долговых обязательств. Временно пошатнувшееся финансовое положение объясняется независимыми внешними факторами, что прибавляет баллов в сторону принятия положительного решения, чтобы провести реструктуризацию долга.

-

Наличие уважительных причин, к числу которых относится:

- потеря места трудовой деятельности, включающая закрытие индивидуального предпринимательства, лишающее источника постоянного дохода;

- увеличение иждивенцев в семье, учитывающее рождение детей, выход на пенсию или получение инвалидности кормильцами вследствие несчастных случаев на производстве или в быту;

- стойкая нетрудоспособность свыше четырёх месяцев подряд, приведшая к невозможности продолжения трудовой деятельности или получению инвалидности;

- резкое снижение уровня дохода вследствие ухудшения финансового положения работодателя, сокращение вследствие проведения процедуры банкротства или полной ликвидации организации либо закрытия структурного подразделения. (Читайте: Увольнение в связи с банкротством.)

- Возраст заёмщика. Достижение пенсионного возраста снижает шансы на реструктуризацию долга в банке, а достижение 70-летней черты при отсутствии созаёмщиков и поручителей и вовсе исключает проведение процедуры, поскольку увеличивает финансовые риски невозврата.

- Наличие обеспечения. Имущество, находящееся в залоге в случае невозможности погашения или привлечение третьих лиц к исполнению долговых обязательств повышают шанс на одобрение:

- квартира или дом с высокими показателями ликвидности при ипотеке;

- залог автомобиля при автокредите;

- любое имущество в качестве гаранта при потребительском кредитовании;

- наличие поручителей и созаёмщиков при всех видах кредитов.

- Условия договора страхования. Одновременно с кредитным договором банки приобщают к системе коллективного страхования, а при наличии возникшей непредвиденной ситуации в перечне страховых случаев недоимку полностью или частично возмещает страховщик, снижая долговую нагрузку для заёмщика и финансовые риски для банка.

В зависимости от конкретной ситуации кредитное учреждение принимает решение относительно реструктуризации банковского долга. Цель пересмотра прежних условий – предоставление времени и возможности заёмщику для стабилизации финансового положения, что послужит фундаментом для стабильного внесения платежей в будущем.

Преимущества и недостатки реструктуризации

Несмотря на то, что смысл реструктуризации – помочь клиенту, этот инструмент не лишен недостатков:

- В целом, банки даже не рассматривают заявления по реструктуризации, если заемщиками не были допущены просрочки платежей на протяжении более двух месяцев. Более того, если они соглашаются пересмотреть условия и закрепить их на бумаге, то все платежи по просрочкам будут включены в новый договор, пускай даже и с более поздним сроком действия.

- Чаще всего написание письма банку о реструктуризации долга – лишь первая стадия, весь процесс подразумевает длительную бумажную волокиту. Клиентам приходится общаться с банком по телефону, писать заявление, приносить разного рода справки. При этом вовсе нет никаких гарантий того, что банк пойдет навстречу.

- Реструктуризация – это всегда невыгодно в конечном итоге. Даже если будет вынесено решение об отсрочке платежей (например, через кредитные каникулы), по окончании периода клиенту придется выплатить большую сумму долга.

Преимущества реструктуризации кредита:

- Самое главное преимущество – это снижение финансовой нагрузки. Зачастую клиенты, оказавшиеся в непредвиденной жизненной ситуации, испытывают огромную психологическую нагрузку, начинают искать информацию в Интернете о взыскании долговых обязательств, знакомятся с особенностями деятельности коллекторских агентств. Месяц или два отсрочки или уменьшение размера ежемесячного платежа, – пускай даже в итоге это увеличивает тело долга, – может быть важным поддерживающим фактором.

- Стоит допустить несколько просрочек – и они обязательно будут внесены в кредитную историю клиента. Реструктуризация, как и вовремя оформленный договор рефинансирования, позволяют сохранить безупречную кредитную историю.

Для банков же реструктуризация в любом случае оказывается выгодной. Если клиент ссылается на закон о кредитных каникулах для физических лиц, которого, кстати, не существует, или другим способом добивается отсрочки или уменьшения финансовой нагрузки, то банк закладывает свои потери в тело долга. Проведя несложные математические расчеты, приняв за основу оформляемый договор реструктуризации, можно определить, что банк вовсе не списывает свою прибыль, а просто получает ее с чуть позже.

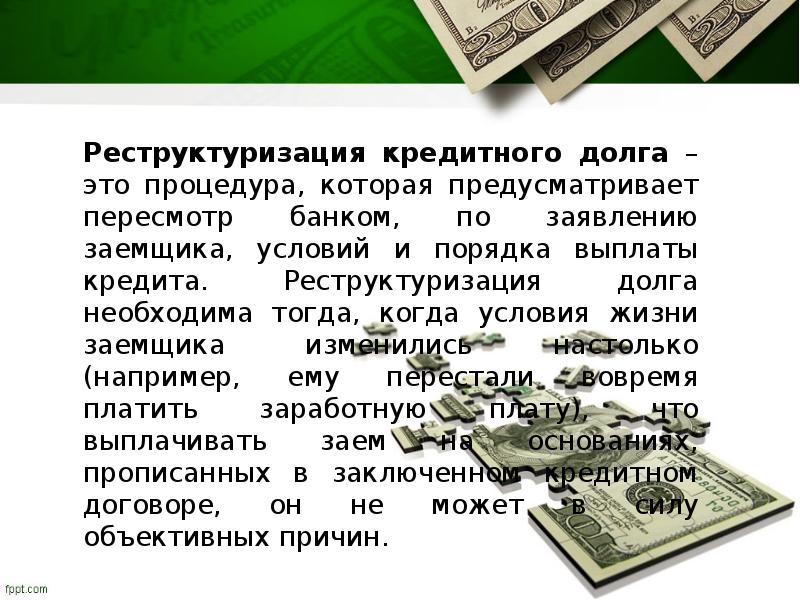

Что такое реструктуризация кредита и когда она может понадобиться?

Для начала, давайте узнаем, в каких случаях может пригодиться реструктуризация, а потом уже вкратце, что такое реструктуризация кредита.

Реструктуризация кредита может понадобиться, например, в случае потери бизнеса, увольнения с работы или понижения в должности, тяжелого заболевания с последующим дорогостоящим лечением, резкого роста курса валюты (если кредит в валюте) и многие другие причины, которые ведут к снижению дохода заёмщика.

Самый разумный способ выхода из ситуации неплатёжеспособности по кредиту – это реструктуризация долга по кредиту, если на то есть объективные причины принимаемые банками как основание для реструктуризации кредита. Так что же такое реструктуризация кредита и зачем она нужна?

Итак, реструктуризация кредита – это изменение условий уже предоставленной услуги в сторону послабления уже существующей долговой нагрузки на заемщика. Для того, чтобы банк реструктуризировал кредит, заемщику нужно обратиться к своему кредитному инспектору с письменным заявлением (или заполнив соответствующую анкету банка в котором брали кредит), в котором будут указаны причины являющиеся основанием для пересмотра условий в договоре по оформленному кредиту.

Приняв Ваше заявление, банк рассмотрит указанную Вами причину для реструктуризации, изучит Вашу историю выплат по кредиту и вынесет свое решение о возможности реструктуризации кредита.

Если банк пойдёт навстречу, то он может реструктуризировать кредит одним из следующих способов: кредитные каникулы, пролонгация кредита, списание неустойки, изменение валюты кредитования, уменьшение процентной ставки, снижение размера ежемесячного платежа и комбинированный вариант.

Вы должны знать, что рассчитывать на положительное решение банка по реструктуризации кредита, можете только в том случае, если Вы исправно делали выплаты по кредиту до момента подачи заявления на реструктуризацию кредита.

Как реструктуризируется долг

Существует несколько схем погашения задолженности и дальнейшего выплачивания кредита:

- составление индивидуального графика;

- увеличение срока кредитования;

- предоставление кредитных каникул.

Выбор подходящей схемы производится на основании сведений, предоставляемых заемщиком. Следует помнить, что при заключении нового кредитного договора, действие старого должно быть официально прекращено соответствующим соглашением. Теперь подробнее о схемах реструктуризации.

Составление для клиента индивидуального графика выплат

Заемщик указывает конкретную сумму платежа, которую может вносить ежемесячно. Именно она учитывается при составлении индивидуального графика. Платежи могут вноситься даже поквартально и быть неравномерными, если клиент имеет сезонный заработок. Тогда наибольший платеж будет приходиться именно на “доходный” сезон. Такой договор составляется на период от 12 месяцев. Если срок его действия заканчивается, составляется новый договор на реструктуризацию.

Увеличение срока выплаты кредита

Если ухудшение финансового положения заемщика связано с понижением зарплаты либо других получаемых доходов, но при этом они остаются стабильными, клиенту увеличивается период кредитования. Для потребительских кредитов и автокредитов можно увеличить срок выплат до 3 лет, но общая длительность кредитного периода не должна превышать 7 лет. Для ипотеки период выплат может быть увеличен до 10 лет, но суммарный период должен составлять не более 35 лет. При проведении такого рефинансирования сумма ежемесячных выплат может быть уменьшена в разы.

Предоставление отсрочки по выплатам кредита

Если предполагается, что ухудшение финансового положения клиента кратковременное, то банк может реструктуризировать долг путем предоставления отсрочки по выплате основного займа.

Проценты в этот период все равно придется платить ежемесячно. Для потребительских/автомобильных кредитов она может предоставляться на срок до 12 месяцев, для ипотеки – до 24.

Кроме того, по договоренности с клиентом, банк может пойти на списание суммы пени, доведя платежи до уровня обычных процентов по займу. Все перечисленные схемы для достижения максимальной эффективности от реструктуризации могут применяться как по отдельности, так и комплексно.

План реструктуризации долгов: составление проекта, одобрение, утверждение, исполнение

За первые семь месяцев действия правил о банкротстве физлиц арбитражные суды не утвердили ни одного плана реструктуризации.

Право составлять проект плана реструктуризации задолженности гражданина имеют кредиторы должника, уполномоченный орган и сам должник В проекте плана должны быть указаны:

- срок и порядок погашения требований кредиторов (основной долг плюс проценты на основной долг);

- сумма ежемесячных платежей в погашение требований кредиторов.

Проект плана направляется управляющему, всем известным кредиторам, в уполномоченный орган и должнику. Срок для направления плана — 10 дней с даты закрытия реестра. Уведомление о получении проекта плана реструктуризации и о возможности ознакомления с ним публикуется финансовым управляющим в едином федеральном реестре сведений о банкротстве.

План реструктуризации задолженности гражданина должен быть одобрен кредиторами на первом собрании кредиторов. Это собрание организует и проводит финансовый управляющий не раньше 20-ти дней со дня направления кредиторам проекта плана реструктуризации. Для привлечения к участию в собрании финансовый управляющий за 14 дней до даты собрания публикует информацию о времени и месте его проведения, а также направляет соответствующие уведомления кредиторам и в уполномоченный орган. Собрание может быть проведено и заочно. В этом случае к уведомлению управляющий прикладывает бюллетени для заочного голосования.

Основной вопрос собрания кредиторов — одобрение или отказ в одобрении проекта плана реструктуризации задолженности гражданина. Решение принимается большинством голосов от общего числа кредиторов и уполномоченных органов, включенных в реестр. Если проект плана не был одобрен, суд по ходатайству заинтересованного лица может предоставить срок до двух месяцев для доработки плана. После доработки собрание кредиторов проводится повторно по тем же правилам.

Если план реструктуризации задолженности гражданина был одобрен собранием кредиторов, то финансовый управляющий передает его на утверждение суда.Условиями утверждения плана реструктуризации судом являются:

- погашение должником текущих обязательств;

- погашение долгов кредиторов первой и второй очереди.

Кроме того, для утверждения плана судом необходимо, чтобы:

- план являлся экономически исполнимым;

- при его реализации не нарушались интересы несовершеннолетнего;

- план оставлял должнику и его семье средства для проживания в размере не менее величины прожиточного минимума;

- исполнение плана не препятствовало погашению должником своих обязательств в будущем.

Если план не был одобрен собранием кредиторов, то суд может:

- признать гражданина банкротом и ввести процедуру реализации его имущества;

- вопреки решению собрания кредиторов утвердить план реструктуризации в случае, если его исполнение позволить погасить задолженность, большую, чем можно было бы погасить за счет немедленной реализации имущества (распределении среднемесячного дохода должника за шесть месяцев), и эта задолженность составляет не менее 50% размера заявленных требований.

Срок погашения гражданином долгов по плану реструктуризации может составлять до 3-х лет со дня его утверждения судом. Если первоначально для исполнения плана был установлен более короткий срок, то по ходатайству заинтересованных лиц суд вправе его продлить до 3-х лет.За месяц до окончания срока действия плана управляющий составляет отчет по итогам его исполнения и направляет кредиторам, в уполномоченный орган и в суд с приложением документов, подтверждающих погашение задолженности. Если план не был исполнен, то, получив отчет, кредиторы и уполномоченный орган вправе обратиться в суд с ходатайством об отмене плана и признании гражданина банкротом. Если план исполнен и задолженность погашена, суд выносит определение о завершении процедуры реструктуризации.

В каких случаях Сбербанк соглашается на реструктуризацию

Но, несмотря на очевидную выгоду для обеих сторон, банк не очень охотно занимается реструктуризацией. Это связано с тем, что для этого приходится затрачивать большие усилия, составлять новый договор с клиентом, пересчитывать суммы ежемесячных платежей, не получая при этом дополнительного вознаграждения. Поэтому рядовые сотрудники нечасто соглашаются на реструктуризацию, если у клиента еще нет приличной просрочки. Если заемщик чувствует, что не сможет вовремя погашать кредит в ближайшее время, ему следует обращаться не к рядовым сотрудникам, а к их руководителям.

Реструктуризация долга по кредиту в Сбербанке может быть произведена, если клиент предоставит какие-либо из нижеперечисленных документов:

- справка из фонда занятости о постановке на учет в связи с увольнением с предыдущего места работы;

- копия приказа о принудительной отправке работника в отпуск без содержания;

- копия приказа об уменьшении заработной платы;

- справки о наличии задолженности другим кредиторам с указанием срока их платежей, даже если они были оформлены на других членов семьи;

- копия медицинского заключения о наличии у клиента тяжелого заболевания, которое не позволяет ему получать доход прежнего уровня.

К сожалению, сотрудники СБ РФ редко соглашаются на изменение условий кредитования, если клиент просит об этом еще до наступления задолженности. Помимо этих документов, заемщик, обращающийся с просьбой реструктурировать долг, должен заполнить и отправить в банк анкету.

Основные этапы – пошаговая инструкция для должника

Вам следует сделать такое шаги:

1. Заполнить заявление по образцу. В нем будут указываться сведения о текущем кредитовании (какую сумму вы выплачиваете ежемесячно), причины утраты платежеспособности, перечень движимой и недвижимой собственности, справка о легальных доходах и приблизительные расходы. Если это ипотека, то на жилье требуется предоставить всю документацию. В анкете у вас поинтересуются, каким способом вы хотели бы изменить структуру договоренности. Но не всегда все происходит по желанию заемщика, могут выбрать иной путь реструктуризации.

2. Отдать бумагу менеджеру по задолженностям, он находится в каждом отделении банковского учреждения.

3. По приглашению встретиться с сотрудником и совместно обсудить наиболее выгодные условия нового соглашения.

4. Собрать всю документацию – оригиналы и копии. Нужно предоставить: паспорт, если есть созаемщик или поручитель, то и его документ, удостоверяющий личность; свидетельство о сокращении заработной платы, об увольнении, медсправка или иное подтверждение неплатежеспособности; ваш экземпляр договора кредитования.

5. Ждать положительного решения.

6. Прочитать новые условия и поставить свою подпись. С этого месяца вы платите по новому тарифу.

Что нужно учитывать?

Если у вас был поручитель или созаемщик по предыдущему финансовому обязательству, то без его ведома, согласия и участия нельзя изменить условия контракта. Он также должен поставить свою подпись.

Если у вас был поручитель или созаемщик по предыдущему финансовому обязательству, то без его ведома, согласия и участия нельзя изменить условия контракта. Он также должен поставить свою подпись.

Не подписывайте новый контракт, пока у вас на руках не будет справки, свидетельствующей о расторжении предыдущих материальных обязанностей.

Если заявление было отклонено, не отчаивайтесь. Вы можете найти в другой финансовой организации оптимальные условия по рефинансированию.

В крайних случаях можно доказать в судебном порядке, что реструктуризация кредита – это единственная возможность заемщика выполнить свои обязательства. Для судебного разбирательства вам понадобится письменный официальный документ от банка с указанием причины отказа, потребуйте его. На любое заявление вы имеете право получить ответ.

Какую финансовую организацию выбрать?

Вы обязаны обратиться непосредственно к кредитору, то есть к той компании (юридическому лицу), с которым была заключена первоначальная сделка. Третьи стороны не имеют права вмешиваться в личные, конфиденциальные дела должника и займодателя.