Преимущества и недостатки

Преимущества в повторном рефинансировании, несомненно, есть, иначе бы услуга перекредитования не была востребованной. Как было сказано выше, многие банки предлагают индивидуальные условия клиентам, а это и нужно людям, заинтересованным в первом или повторном рефинансировании, ведь они идут на этот шаг как раз потому, что текущие кредитные условия их не устраивают. Перечислим некоторые возможности, представляющиеся заемщику за счет перекредитования:

- объединить несколько кредитов;

- избежать различных комиссий;

- изменить залоговый объект;

- продлить или уменьшить срок кредитования;

- снизить на несколько процентов тарифную ставку;

- изменить сумму ежемесячного платежа.

Ситуация с преимуществами и недостатками следующая: для одного клиента увеличение срока погашения кредита – это преимущество, для другого недостаток. Повторное рефинансирование – это подбор выгодных условий для конкретного клиента. Поскольку в данном вопросе понятие «выгодные условия» субъективно, то и в привычной форме, по пунктам, расписать плюсы и минусы повторного рефинансирования нельзя.

Какие дополнительные расходы стоит учесть при рефинансировании

Это, пожалуй, самое важное, что нужно учитывать.

1. Повышенная ставка по новому кредиту до момента переоформления залога

Она может быть даже выше, чем действующая ставка. До оформления залога кредит считается необеспеченным, а значит, у банка появляются дополнительные риски. Кроме этого, таким «кнутом» банки мотивируют клиентов как можно быстрее переводить залог по новому кредиту.

Процесс переоформления залога может занять один-два месяца. Всё это время придётся платить по повышенной ставке.

2. Более высокие страховые тарифы по новому договору

У каждого банка свой список аккредитованных страховщиков, и стоимость полиса у них может отличаться, в том числе и в большую сторону.

Здесь стоит учитывать, что старый полис работать не будет. Выгодоприобретателем в нём указан другой банк, поменять его нельзя. Придётся расторгать досрочно договор страхования и покупать новую страховку. При этом вернуть уже уплаченные деньги можно будет не всегда — всё зависит от правил страхования. Там может быть прописано, что страховая компания возвращает вам минимальную сумму или вообще ничего.

Поэтому выгоднее рефинансировать кредит перед продлением страховки на следующий год.

Стоимость ипотечной страховки может составлять от 2 до 20 тысяч ₽ в год или больше, в зависимости от тарифов компании, возраста заёмщика, стоимости квартиры и других факторов.

3. Дополнительные расходы на оценку стоимости квартиры

Чаще всего оценка квартиры обходится в 5–10 тысяч ₽.

4. Дополнительные расходы на госпошлину и посредников, помогающих со сбором документов и переоформлением залога

За регистрацию залога нужно будет заплатить госпошлину в размере 2 тысяч ₽. Услуги посредников могут стоить от 5 до 10 тысяч ₽.

Кому необходимо

Вообще, при всех своих достоинствах, процедуру перекредитования не всегда бывает действительно выгодной. Например, тем заемщикам, у которых осталось платить по кредиту менее года, вообще не стоит даже пытаться оформить новый займ для погашения текущего. Связано это с тем, что большая часть процентов уже выплачена банку, а сейчас уже идет погашение основного долга.

Почему, спросите вы? А потому, что в первые 1,5-2 года по кредитному договору, в первую очередь, погашаются проценты. Например, ежемесячный платеж составляет 12 000, из которых 7000 идет на погашение процентов, и только 5 000 на погашение основного долга. Чем выше срок займа, тем дольше будут выплачивать проценты.

Услуга рефинансирования может быть необходима в следующих случаях:

- Если кредитный продукт оформлен на несколько лет, а выплаты по нему будут осуществляться еще не менее года.

- Оформление нового кредита подойдет тем заемщикам, кому нужно получить дополнительные средства без увеличения ежемесячного платежа.

- Если у клиента имеется несколько открытых кредитов в разных банках. Объединив их в один договор, можно платить только в один банк, при этом сэкономив на переплате.

- Если валюта кредита нуждается в изменении, например, оформлен договор в долларах, а клиенту нужно переоформить на рубли, так как курс доллара может быть нестабилен.

- Если у заемщика имеется несколько кредитных карт с высокими процентами. Всем известно, что кредитная карта – это долговая яма, которая только растет с каждым днем.

- Также рефинансирование необходимо тем клиентам, кто хотел бы снизить ежемесячный платеж по кредиту, в связи с возникшими финансовыми сложностями.

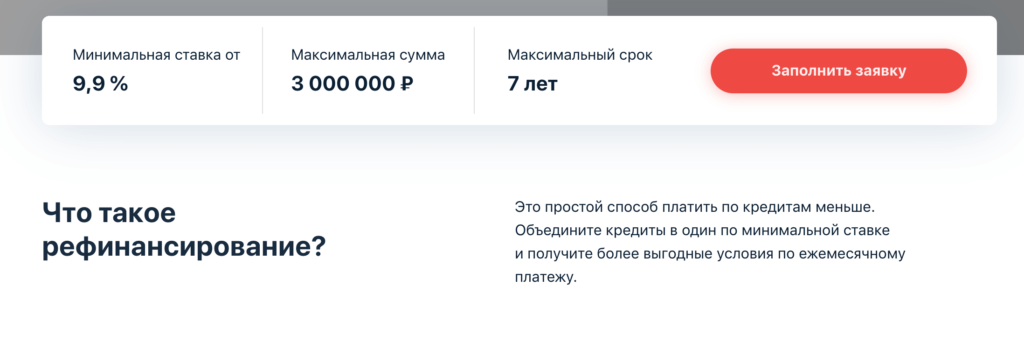

Рефинансирование в банке Открытие

Подробнее

Кредитный лимит:

от 500 000 до 5 000 000 руб.

Срок до:

30 лет

Ставка:

от

8,25%

Возраст:

от

21 до

68 лет

Рассмотрение:

3-5 дней

Оформить

Рефинансирование кредитов в Альфа-Банке

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

7 лет

Ставка:

от

7,7%

Возраст:

от

21 до

70 лет

Рассмотрение:

2 минуты

Оформить

Рефинансирование кредитов в Росбанке

Подробнее

Кредитный лимит:

от 100 000 до 3 000 000 руб.

Срок до:

5 лет

Ставка:

от

6,9%

Возраст:

от

23 до

70 лет

Рассмотрение:

30 минут

Оформить

Выгодно ли рефинансирование кредита

Да! Если в результате рефинансирования (или как его еще называют перекредитования) долговая нагрузка на клиента уменьшается, то к такому варианту стоит прибегнуть.

Преимущества подобной процедуры очевидны:

- Снижается размер ежемесячных платежей;

- Уменьшается процентная ставка;

- Изменяется срок действия договора.

Популярный пример перекредитования кредита – ипотека. Известно, что ранее процентные ставки по ипотеке были более высокими, чем сейчас. Многим гражданам приходится выполнять свои обязательства перед банками на очень невыгодных условиях. Но если прибегнуть к перекредитованию, процентную ставку можно снизить на несколько процентов.

В итоге, это поможет сэкономить сотни тысяч рублей или даже миллионы.

Структура рефинансированных кредитов по состоянию июль 2018 года по данным БКИ «Эквифакс»Единственный минус рефинансирования кредита – временные затраты. Клиенту придется потратить время на общение с сотрудниками банка, сбор справок и документов. Если до окончания срока действия договора осталось несколько месяцев, и итоговая возможная экономия не является существенной, от идеи лучше отказаться.

После подачи заявки на рефинансирование кредита срок ожидания ответа обычно составляет от одного дня до нескольких недель. В случае потребительского кредита ответ может быть дан в день обращения. Обработка ипотечной заявки занимает неделю или больше.

Но в целом, выгодно ли перекредитование потребительского кредита или другого займа, определяет сам заемщик. И лучше это делать на свежую голову – не в отделении банка, а дома, после предварительно полученной консультации.

Несмотря на то, что придется сопоставить всего несколько данных (сравнить процентные ставки и итоговые суммы платежей), банковские консультанты могут ввести в замешательство, например, навязывая дополнительные услуги или умалчивая о важных особенностях, прописанных в договоре, с которыми заемщик еще не успел ознакомиться.

Какие документы нужны

В зависимости от условий и требований, клиенту для рефинансирования необходимо предоставить следующие документы:

- паспорт гражданина РФ с отметкой о регистрации

- заявление-анкета на получение кредита

- подтверждение ежемесячного дохода

- документы на залог, если он предусмотрен по условиям продукта

- кредитный договор и справка о сумме задолженности для рефинансирования, которую можно взять в банке

- иногда, копия трудового договора или трудовой книжки

Кредитная карта УБРиР до 240 дней без %

Подробнее

Кредитный лимит:

700 000 руб.

Льготный период:

240 дней

Ставка:

от

17%

Возраст:

от

19 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

599 рублей

Оформить

Кредитная карта #120подНОЛЬ Росбанка

Подробнее

Кредитный лимит:

3 000 000 руб.

Льготный период:

120 дней

Ставка:

от

6,9%

Возраст:

от

18 до

65 лет

Рассмотрение:

3-5 дней

Обслуживание:

рублей

Оформить

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Кредитная карта 110 дней без % Райффайзенбанка

Подробнее

Кредитный лимит:

600 000 руб.

Льготный период:

110 дней

Ставка:

от

19%

Возраст:

от

23 до

67 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Кредитная карта Opencard банка Открытие

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

55 дней

Ставка:

от

19,9%

Возраст:

от

21 до

68 лет

Рассмотрение:

3-5 дней

Обслуживание:

рублей

Оформить

Карта рассрочки Свобода банка Хоум кредит

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Что значит «рефинансирование кредита» на самом деле?

В сфере потребительского кредитования данная услуга, способная помочь заёмщикам в решении финансовых вопросов, появилась не так давно. Суть ее заключается в снижении расходов заёмщика и предотвращении развития событий по неблагоприятному сценарию, подразумевающему попадание в «долговую яму» и порчу кредитной истории. Чтобы погасить существующий кредит, нужно взять в другом финансовом учреждении новую ссуду, вот только не все банки дают на это согласие.

Очень часто рефинансирование кредитов называют другим словом – «перекредитование». По своей сути, банк выдаёт целевую ссуду, потому что в договоре прописывается, что предоставленные денежные средства предназначены для погашения долговых обязательств перед другим банковским учреждением. К процедуре рефинансирования прибегают в разных случаях. К примеру, условия ипотечного кредита, взятого в 2009 году под 22% уже не устраивают гражданина, потому что у другого банка процентная ставка составляет 16%. Решение однозначное: прибегнуть к услугам этого банка, взяв в нём новый займ с целью погашения уже существующего. Потому что разница в 6% — существенна, учитывая тот факт, что гражданину нужно выплачивать ипотеку ещё не один год.

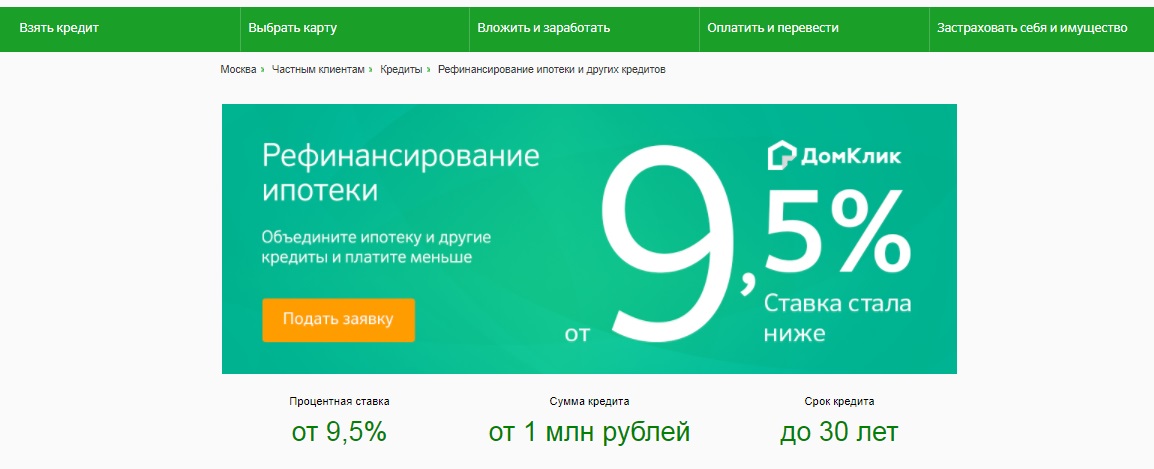

Что такое рефинансирование ипотеки

Отвечая на вопрос, что такое рефинансирование ипотеки, можно сказать, что это новый кредит по более выгодной для заемщика ставке, с помощью которого он может погасить ипотеку. Клиенты банков, выбирают реструктуризацию ипотечного кредита для того, чтобы облегчить условия выплаты ипотеки – снизить ставку по кредиту, а значит, и сумму регулярных платежей. В этом случае клиент банка может избавиться от необходимости выплачивать кредит на недвижимость и, закрыв задолженность, перейти к погашению более легкого в финансовом плане нового займа. Кроме того, рефинансирование ипотеки используется, чтобы при досрочной выплате займа получить недвижимость в собственность для ее последующей реализации.

Основных способов, как рефинансировать ипотеку, существует два: смена банка-залогодержателя и вывод квартиры из-под залога.

Рассмотрим вкратце каждый из них.

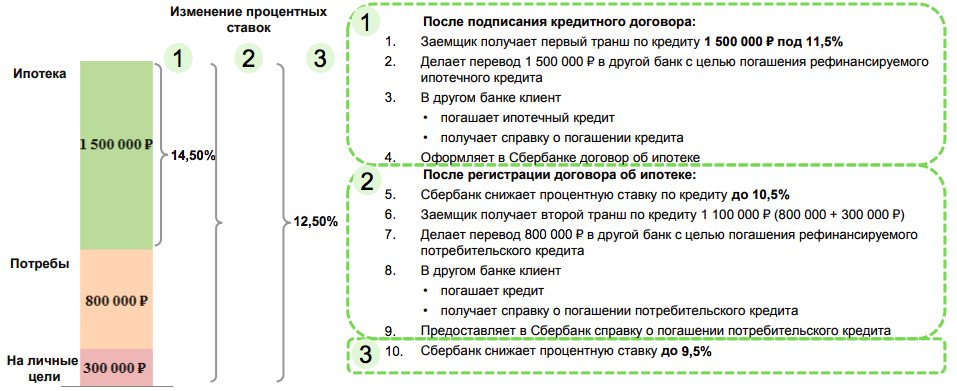

В случае перехода от одного банка к другому вы берете новый кредит на ипотеку и оформляете залог квартиры на более выгодных условиях. Целью такого кредита является снижение процентной ставки или объединение нескольких кредитов разного вида в один. При этом устанавливается общая ставка и определяется единый график по выплатам.

При выкупе квартиры берется беззалоговый кредит, средствами которого погашается ипотека, а квартира переходит в собственность заемщика. В этом случае сам кредит, как правило, становится дороже. Квартиру при этом заемщик может реализовать и за счет полученных средств, а далее расплатиться по новому кредиту.

Когда выгодно рефинансировать кредит?

- Срок рефинансируемого займа. Поскольку большинство банков используют для погашения своих кредитов аннуитетную схему расчетов, рефинансирование целесообразно проводить в первые годы действия договора, когда доля процентов в ежемесячном платеже максимальна. Исключение составляют кредиты с дифференцируемой системой платежей, при которой основной долг погашается равными долями в течение всего срока кредита.

- Величина процентной ставки. Если разница в ставках по старому и новому договорам не превышает 2-3 пунктов, затевать перекредитование не имеет смысла. Часто оформление нового займа сопряжено с дополнительными расходами в виде комиссий или оплаты страховки, что вкупе с уже выплаченными по действующему кредиту процентами сводит на нет ожидаемую выгоду от сниженной ставки. Особенно это касается залоговых ссуд, по которым требуется платная переоценка предмета залога и внесение изменений в договор страхования.

- Ситуация на валютном рынке. Часто кредиты в иностранной валюте выдаются по более привлекательной процентной ставке, однако вследствие курсовой разницы погашение таких ссуд может стать для заемщиков очень обременительным. Поскольку в течение последних лет курс рубля по отношению к доллару и евро постоянно снижался, переоформление валютного кредита в рублевый может стать выгодным решением даже при увеличении процентной ставки.

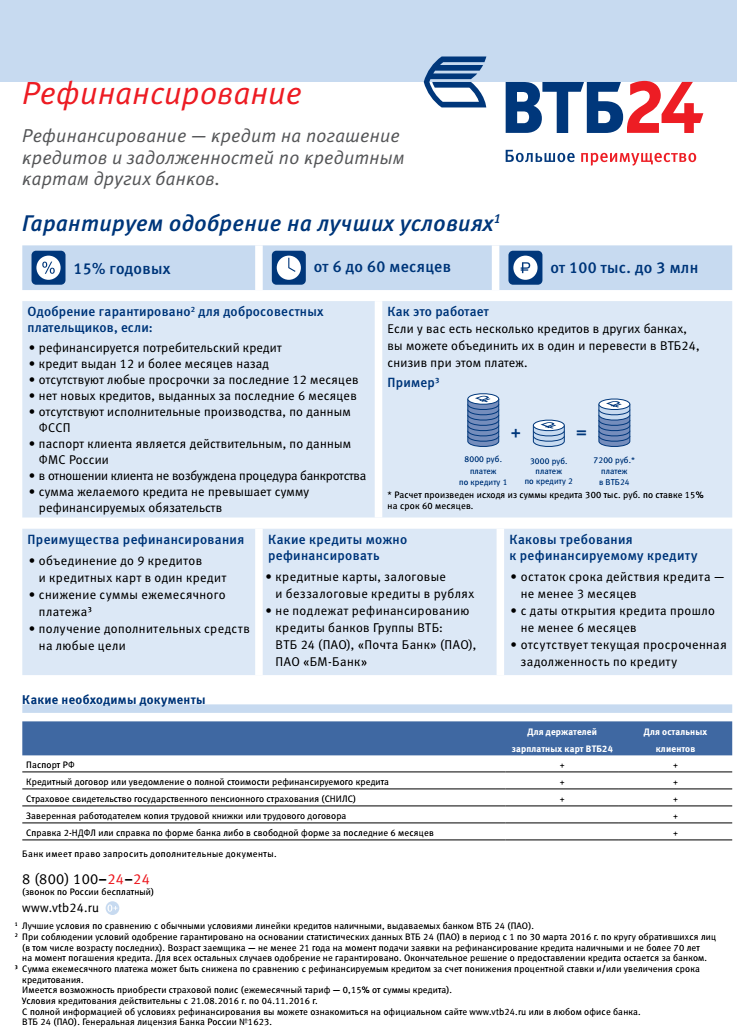

- Наличие нескольких кредитов. Если у вас одновременно оформлено несколько займов по разным процентным ставкам, имеет смысл перевести задолженность по всем продуктам в один новый договор. Например, вы одновременно погашаете задолженность по потребительскому кредиту, автокредиту и кредитной карте. Ставка по потребительскому кредиту составляет 18% годовых, по автокредиту – 15%, а по кредитной карте – 25%. При этом платежи по каждому из займов приходятся на разные даты. Прибегнув к процедуре рефинансирования, можно единовременно закрыть все три имеющихся кредита, заменив их одним под среднюю процентную ставку в 17% годовых. Это позволит снизить расходы за счет уменьшения ставок по потребительскому кредиту и кредитной карте и сделает процедуру погашения более комфортной, так как вместо трех разных платежей нужно будет вносить только один.

В каком случае рефинансирование не подойдет?

Оформление нового договора кредитования связанно с поточными расходами. По этой причине выгода рефинансирования может оказаться мизерной, сравнительно со старым долгом. Заключение нового соглашения не актуально если:

- Клиент обладает плохой кредитной историей с просрочками, штрафами, судами. Банки предпочитают сотрудничать с добросовестными и платежеспособными заемщиками;

- До окончания выплат задолженности осталось менее полгода;

- Старый кредит выдавался не под залог имущества.

Кроме того рефинансирование должно гарантировать более выгодные условия займа с меньшей процентной ставкой. Иначе услуга не подойдет пользователю.

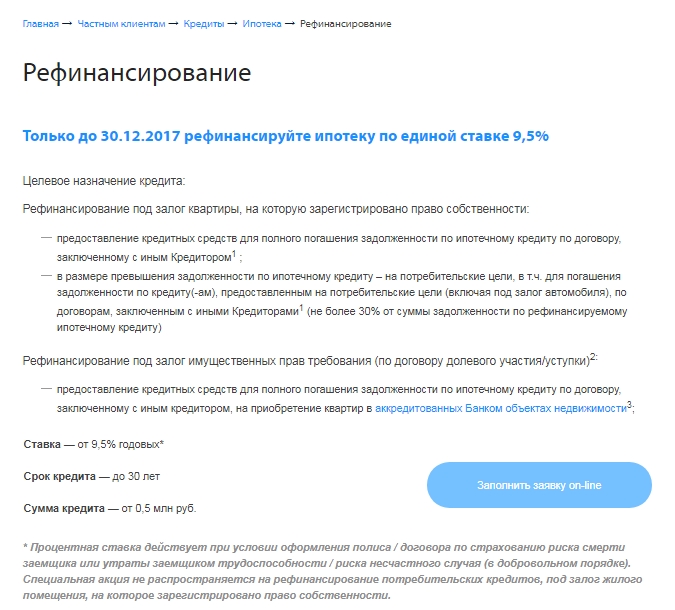

Рефинансирование ипотеки

Заемщик, не попавший в программу ипотеки с господдержкой, благодаря рефинансированию, получает реальную возможность уменьшить переплату по кредиту и сэкономить на приобретении жилплощади.

Рефинансирование ипотеки не является препятствием для получения налогового вычета.

Процедура потребует дополнительных расходов:

- на оформление необходимых документов: техническая документация на ипотечную квартиру (около 10 тыс. руб.), отчет о проведенной оценке квартиры (до 10 тыс.) и др.;

- новая страховка жилья (1% от величины нового кредита).

В целом затраты на рефинансирование могут составить около 80 тыс. руб.

Кому из заемщиков выгодно рефинансировать ипотеку

Рефинансирование будет выгодно вам в следующих случаях:

- Вы переплачиваете по новому кредиту меньше, чем по имеющемуся ипотечному кредиту.

- По ипотеке с аннуитетным платежом вы еще не оплатили половину кредита.

В каких случаях рефинансирование ипотеки невыгодно

- При аннуитетном платеже вы уже выплатили банку основную сумму процентов по имеющейся ипотеке, а основной долг почти не уменьшился.

- Разница между процентными ставками между новым и старым кредитом составляет меньше 2%.

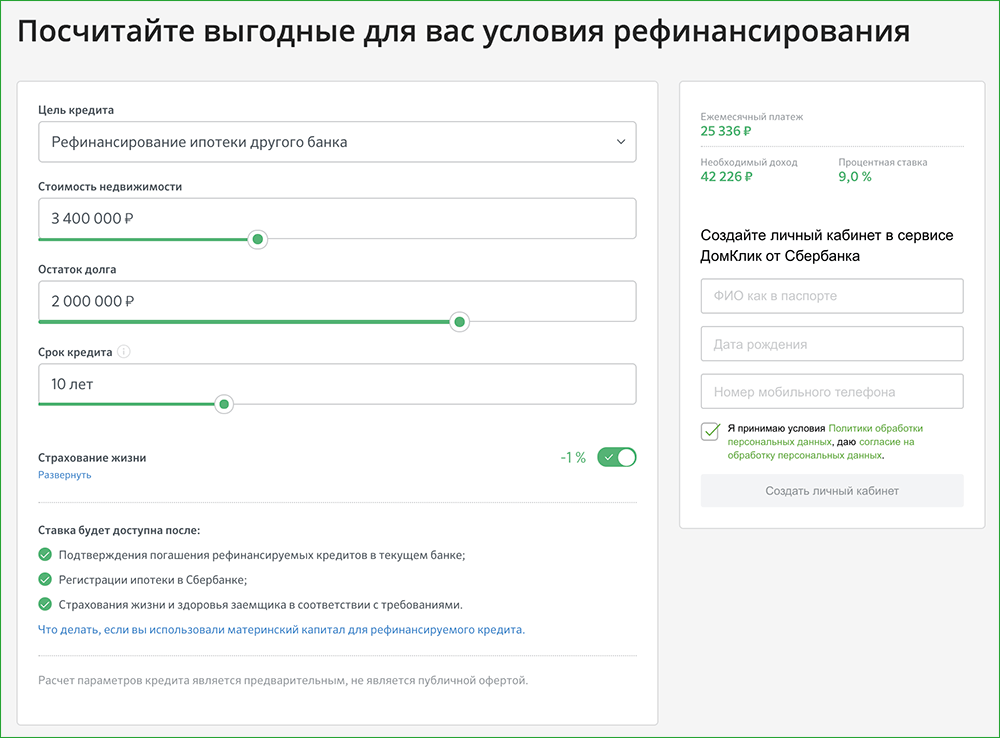

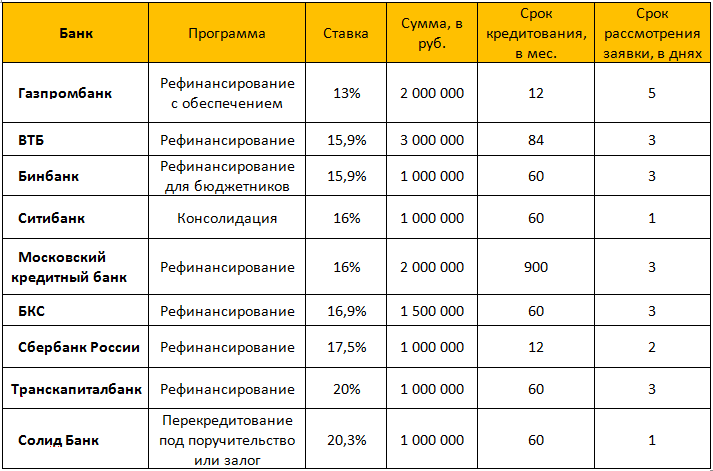

Как выбрать банк для рефинансирования ипотечного кредита

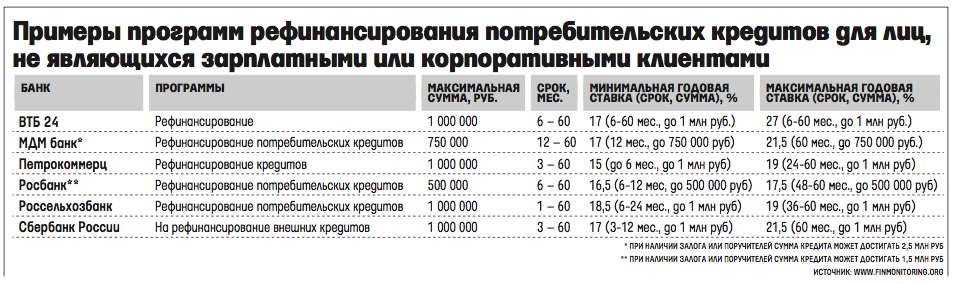

Услугу по рефинансированию ипотеки могут предложить разные банки. Чтобы не ошибиться с выбором наиболее выгодного из них, нужно сравнить условия рефинансирования в каждом из них.

- Уточните остаток долга по вашему ипотечному займу.

- Определите срок, за который вы хотите его погасить.

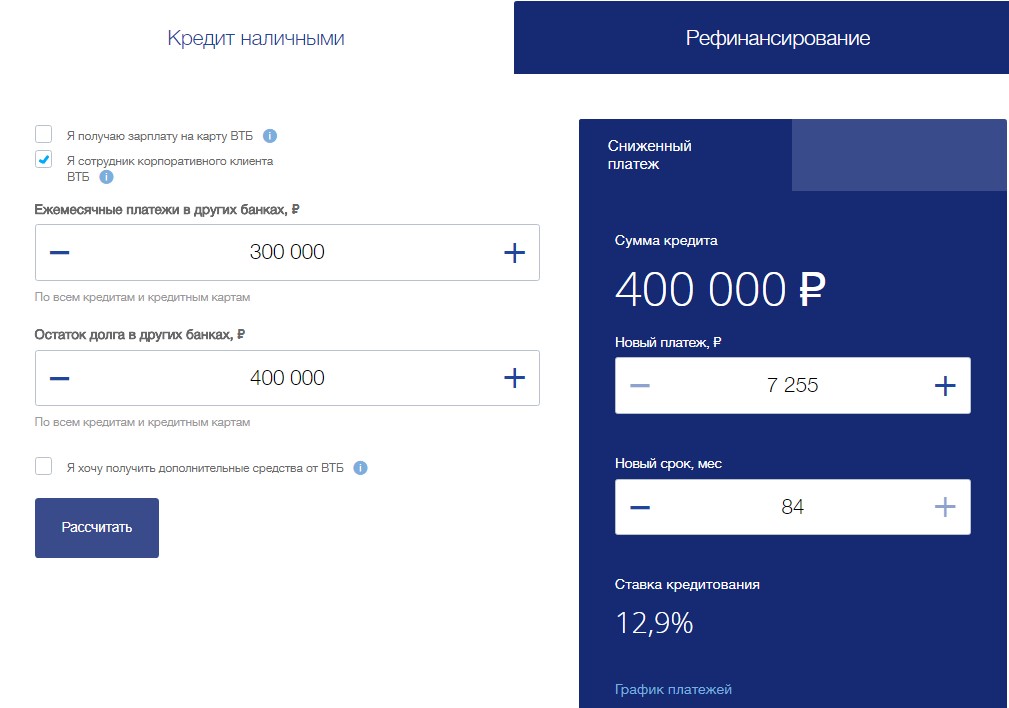

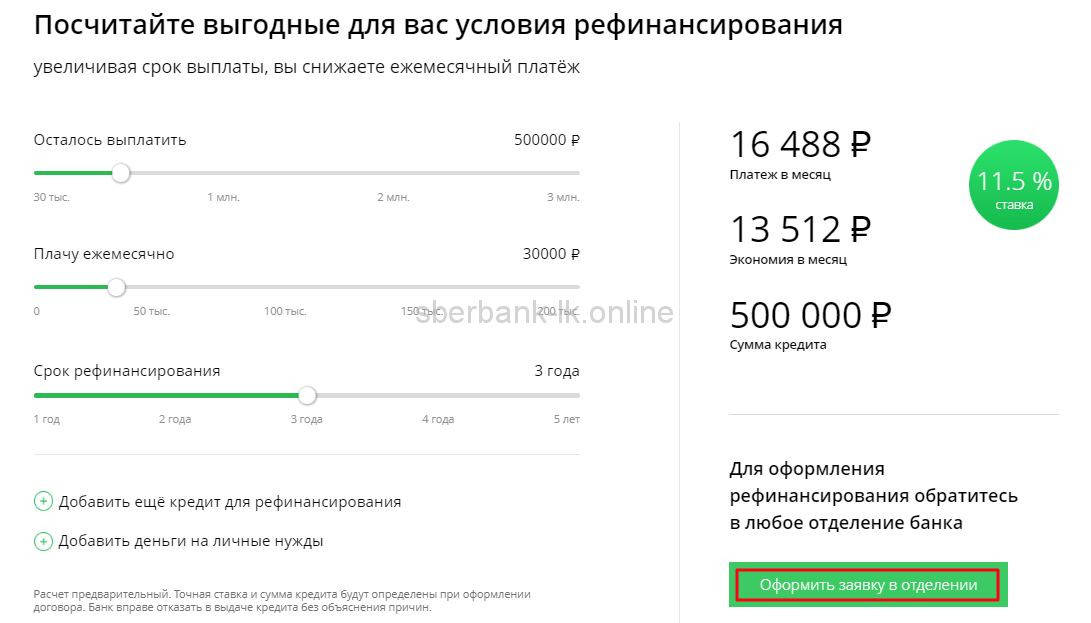

- Подайте предварительные заявки на рефинансирование. Во многих банках сделать это можно в режиме онлайн, на официальном сайте кредитной организации.

- Дождитесь ответа банка. Положительный ответ о готовности рефинансировать вашу ипотеку, конкретные условия, процентная ставка рефинансирования действуют в течение ограниченного срока. Обычно он не превышает 2-3-х месяцев.

- Если несколько банков предлагают равные ежемесячные платежи по новому кредиту, уточните дополнительные условия:

- форма оплаты (банкомат, отделение банка, интернет);

- условия предоставления ипотечных каникул и досрочного погашения кредита;

- возможность повышения банком ипотечной ставки;

- возможность изменения выгодоприобретателя в действующем договоре страхования или необходимость заключения новой страховки;

- дополнительные требования к заемщику.

Получите одобрение банка на квартиру. Для проведения этой процедуры необходимо заранее приготовить документы:

- личные (копию паспорта, СНИЛС, справку о доходах, копию трудового договора);

- на жилье (договор купли-продажи, выписку из ЕГРН, техническую документацию, документы по оценке квартиры, выписку с лицевого счета, подтверждение оплаты квартиры);

- по имеющемуся ипотечному кредиту (договор, справки об остатке по кредиту и об отсутствии задолженностей по выплатам, график платежей).

Как проходит процедура рефинансирования

Основные этапы рефинансирования ипотеки

- Оформление заявления о досрочном погашении ипотечного кредита в банке, который его выдал.

- Получение нового кредита. В выбранном для рефинансирования банке вы подписываете новый кредитный договор на сумму, которая позволит погасить имеющийся у вас ипотечный заем. Если вы планируете получить налоговый вычет, проследите, чтобы в договоре в качестве назначения займа указывалось «рефинансирование ипотечного кредита».

- Погашение ипотечного кредита.

- Снятие обременения (залога) на квартиру (совместно с банком, самостоятельно или через МФЦ). Проверить, что обременение снято, можно в базе Росреестра (по телефону, на сайте).

- Регистрация нового залога на квартиру. Сделать это лучше сразу после снятия старого обременения: более низкая ставка рефинансированного кредита устанавливается только после регистрации нового залога. До этого на кредит, полученный для погашения ипотеки, банк начисляет обычные проценты, которые выше новой ставки.

Преимущества и недостатки

У перекредитованиия много преимуществ. Они следующие:

- Можно снизить общий уровень переплаты. Так как новое кредитование предполагает более низкую ставку, за весь срок выплат можно значительно сэкономить.

- Снижение размера ежемесячной выплаты. Достигается это путем увеличения срока кредитования. Это оптимальное решение, если текущий платеж неподъемен для бюджета.

- Объединение несколько кредитов в один. Это позволяет получить удобство, ведь часто при нескольких задолженностях человек забывает вносить платежи. Если же рефинансировать их в один и снизить ставку, заемщик явно останется в выигрыше.

- Возможность снять обременение. Если, например, по ипотечному кредиту осталось выплатить небольшую сумму, можно попытаться взять потребительский заём. Однако тут нужно просчитывать выгоду, так как процент может быть выше, чем по ипотеке. Но если имущество будет выведено из-под залога, владелец может распоряжаться им, как угодно, получая дополнительную выгоду.

Но есть и недочеты. Из минусов можно следующие:

- Придется потратить дополнительное время. Ведь рефинансирование представляет такое же оформление кредита, как и в случае с действующим. Однако кроме стандартной документации потребуется также взять справки по непогашенным займам — графики внесения платежей, справка о сумме остатка долга и т.д.

- Придется брать у банка разрешение погасить кредит досрочно. Особых затрат это не требует, однако придется посещать отделение и писать заявление.

- Количество займов, которые можно погасить одновременно, ограничено.

- Дополнительные расходы. Это может касаться, например, ипотеки, так как может потребоваться экспертная оценка имущества, или оплата открытия и обслуживания счета. При таких дополнительных расходах экономия от рефинансирования может быть незначительной или отсутствовать совсем.

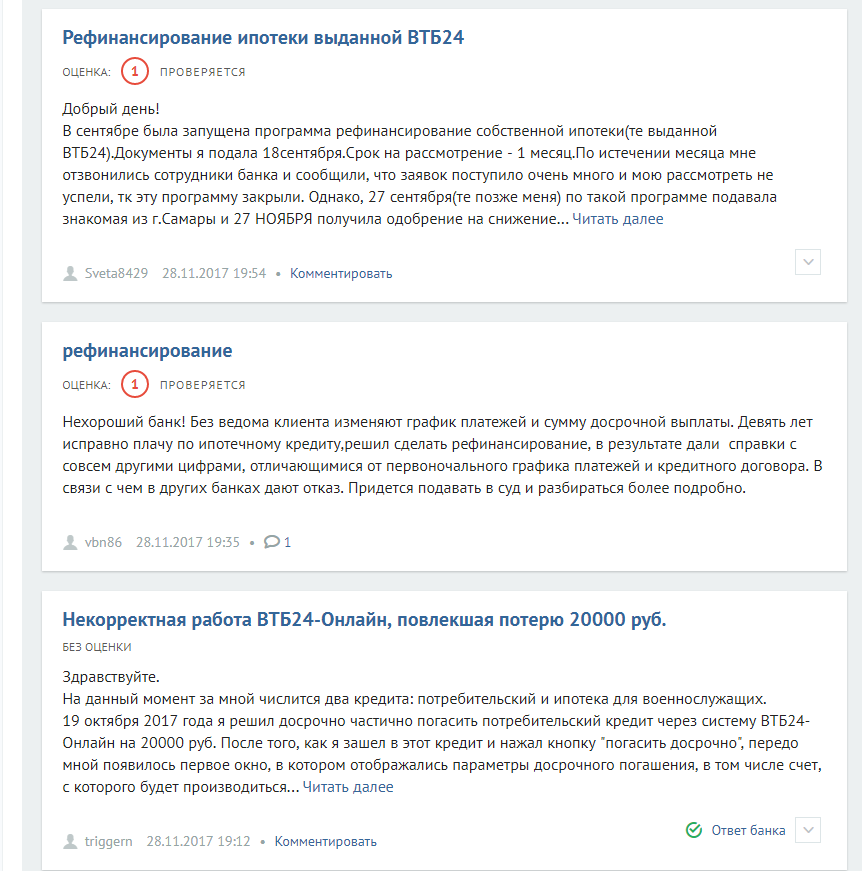

- Обычно банки указывают минимальную ставку. Однако фактическая может быть существенно выше. Это зависит от таких факторов: страховка, сроки и общая сумма. Все эти моменты нужно учитывать.

Чтобы правильно оформить рефинансирование и взять от него максимальную выгоду, нужно ответственно выбирать кредитную организацию.

Лучше учесть такие моменты:

- Сравните разные кредитные предложения. Для этого можно использовать специальные онлайн-платформы. Лучше выбрать для себя сначала 5-7 программ, и уже потом делать выбор на их основе.

- После можно направить в организации онлайн-заявки. Где-то вы можете получить отказ, а где-то более выгодные условия. Возможны специальные предложения для конкретных категорий клиентов или сезонные акции.

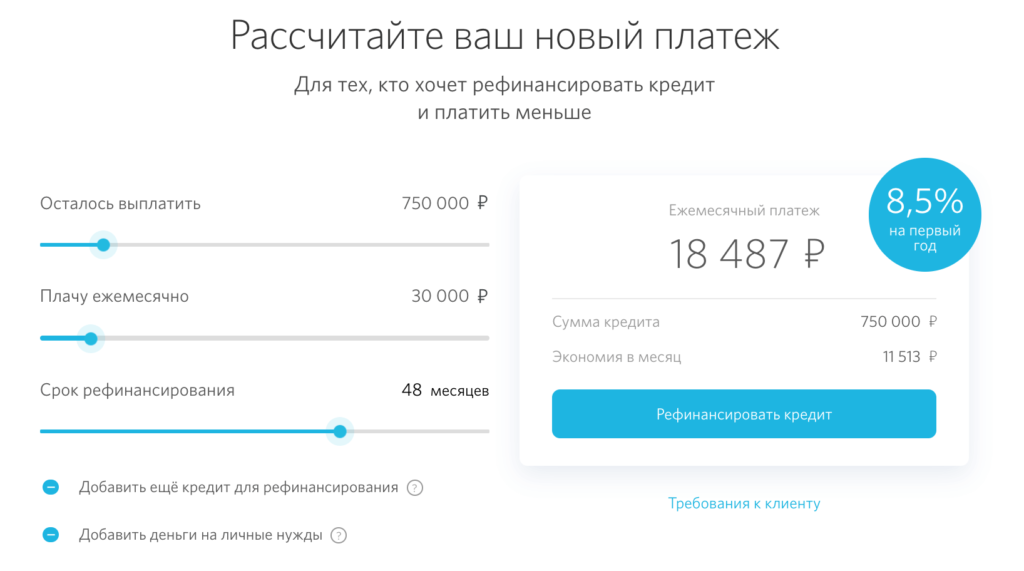

- Рассчитайте сумму, которую нужно будет выплачивать каждый месяц, и сколько при этом можно сэкономить. Для этого используют специальные калькуляторы.

Такой подход сделает рефинансирование максимально выгодным и практичным.

Не стоит соглашаться на первое попавшееся предложение. Оцените все варианты и сделайте выбор.

Стоит ли рефинансировать

Рефинансирование предполагает взятие нового займа для погашения старого.

Например, клиент уже имеет действующий кредитный договор с банковским учреждением. У него есть возможность обратиться в другой банк, где ему предложат заём с меньшей процентной ставкой.

При оформлении перекредитования заемщик погашает первый займ, и выплачивает уже другой, новой кредитной организации. Средства нового кредита перечисляются на погашение старой задолженности.

Перекредитование бывает внешним или внутренним. Внутреннее предлагается в пределах одного банка. То есть, заемщику выдают конкретную сумму, которая может покрыть старый заём, но на других условиях, более лояльных.

С клиентом перезаключается договор, где указывается измененная процентная ставка и срок. Обычно банки соглашаются на такую услугу нечасто, если есть реальная необходимость.

Если у клиента возникают серьезные финансовые трудности, то можно сделать рефинансирование, поскольку для кредитора такая перспектива лучше, чем заниматься судами, когда должник не заплатит вообще.

Последний же получает пересмотр условий в свою пользу, что тоже облегчает его бремя. Иногда пересмотр условий кредитования становится бонусом для добросовестных заемщиков.

Внешнее перекредитование – это обращение в другую организацию для покрытия задолженности. Иногда это единственное возможное решение, помогающее улучшить условия использования заемных средств.

Клиент имеет полное право рефинансировать долг, при этом он может выбрать банк сам. Этот вариант встречается значительно чаще, и во многих случаях становится очень выгодным.

Преимущества программы для заемщика:

- Снизить процентную ставку и уменьшить объем переплаты.

- Уменьшить финансовую нагрузку. Продуманное перекредитование может снизить регулярные взносы практически в два раза, что минимизирует переплаты.

- Можно сменить валюту, переведя актуальный долларовый заём в рублевый. Это устранит риски, связанные с нестабильностью курса.

- Многие кредитные учреждения предлагают объединение нескольких займов в один, что экономит время и силы.

- Можно освободить залог, если речь идет об ипотечном или автокредите.

Но эта программа выгодна и уместна не всегда.

Чтобы понять, будет ли прибыль достаточной, нужно учесть такие моменты:

- Процентная ставка. Для существенного снижения переплаты, нужно, чтобы разница между двумя цифрами составляла не меньше 5%.

- Ежемесячная сумма выплат. Учтите, что при снижении периода кредитования регулярные выплаты повышаются.

- Комиссия. Услуга предполагает выплату комиссионного сбора, и если он слишком велик, то возможность сэкономить для заемщика значительно падает.

- Досрочное погашение. При выплате заранее прибыль банка снижается, поэтому многие из них, с целью нивелировать потери, вводят штрафы, пени.

Многое также зависит от типа погашения кредита. Платежи бывают аннуитетными и дифференцированными.

При аннуитетном выплаты каждый месяц будут равными, и будут включать сумму погашения процента (сначала она будет большой) и небольшую часть в счет выплаты основного долга.

Последняя будет повышаться одновременно с тем, как будет снижаться величина процентов. При дифференцированном платеже платеж всегда равен, а проценты начисляются только на остаток, со временем общая сумма снижается.

Для банка второй вариант не слишком выгодный, поскольку прибыль с процентов снижается. Предварительно оцените, сколько может сэкономить услуга, выполнив расчеты на специальном калькуляторе.

В чем подвох

Несмотря на все видимые достоинства услуги рефинансирования, заемщик все же может столкнуться с некоторыми неудобствами и подводными камнями, которые необходимо учитывать:

- Возможно, клиенту придется собирать большое количество документов, особенно, если у него несколько кредитных договоров. Также перед оформлением, необходимо посчитать переплату по всем продуктам, возможно, и не придется ничего заново оформлять.

- Необходимо внимательно изучать условия, так как некоторые кредиторы берут на рефинансирование договора, по которым производилась оплата не менее полугода. Также для перекредитования не подойдут реструктуризированные кредиты.

- При переоформлении договора ипотеки, могут возникнуть новые траты для оценки недвижимости. Также услугу страхования придется приобретать заново, а это еще одни расходы.

- Если по старому договору было обеспечение, то по новому займу ставка будет выше, так как ссуда ничем не обеспечена на случай просрочки.

Также стоит учитывать возможные комиссии и скрытые платежи, поэтому перед оформлением, необходимо внимательно изучить все документы и условия.

Разница между реструктуризацией и рефинансированием

Напоследок рассмотрим важный момент: отличия между реструктуризацией и рефинансированием. Реструктуризация – это когда банк, в котором вы взяли займ, изменяет (по вашей просьбе) условия кредитования: пересматривает процент, меняет длительность или график выплат, дает «кредитные каникулы». Перекредитование – это когда вы полностью закрываете займ в одном банке на деньги другого. В первом случае банк обычно поступает так: дает вам отсрочку, после чего увеличивает срок. Это повышает переплату, но уменьшает ежемесячный платеж. Во втором случае платеж может быть как уменьшен, так и увеличен, но (если вы все хорошо посчитали) переплата стабильно уменьшится. Как видите, эти процедуры преследуют разные цели.

Отметим, что получить перекредитование проще, чем реструктуризацию, потому что для нового займа нужно просто «подходить», а для реструктуризации нужно предоставить банку документы, неопровержимо доказывающие тяжелую жизненную/финансовую ситуацию. Что входит в категорию таких ситуаций – зависит от финансовой организации.