Особенности оформления потребительского кредита

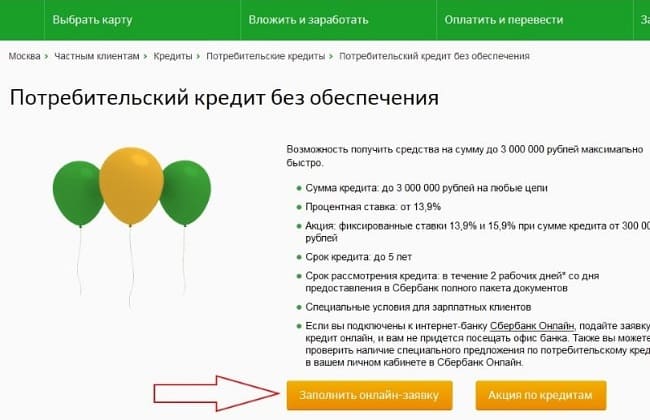

Оформить заем на потребительские нужды достаточно просто. Необходимо ознакомиться с кредитными программами, определиться с необходимой суммой, выбрать банк и подать заявку. Большинство фирм допускают онлайн-оформление запроса, срок рассмотрения заявки зависит от вида ссуды и запрашиваемого лимита кредитных средств.

Анкеты на экспресс-кредиты рассматриваются банком в течение нескольких минут. Часто кредитор не требует личной встречи с заемщиком, позволяя отправить отсканированные копии документов по интернету. Решение по крупным займам принимается 2-3 дня, визит в отделение банка является обязательным. На какой бы кредит ни подавалась заявка, следует внимательно ответить на все вопросы, указать актуальную контактную информацию и реальный доход.

Требования к заемщикам

Компании-кредиторы предъявляют достаточно лояльные требования к своим клиентам. Стандартными условиями для кредитования является возраст от 18 лет, российское гражданство, постоянная прописка и доход, позволяющий выплатить долг в оговоренные сроки.

При крупных займах понадобится справка о доходах, официальное трудоустройство и стаж больше 4-5 месяцев в нынешней организации. Много значить может и кредитный рейтинг заемщика при оформлении потребительского кредита: неблагонадежным клиентам чаще отказывают в выдаче ссуды. В такой ситуации придется рассчитывать на заем в МФО или у частного лица.

Необходимые документы

Список необходимых документов для оформления потребительского кредита простой и не требует много времени на сбор бумаг. Клиенту нужно взять с собой паспорт, справку о доходах, документ, который подтверждает трудоустройство (трудовую книжку или договор). Также может понадобиться дополнительное удостоверение для идентификации личности: права, загранпаспорт, страховка, идентификационный код. Часто у мужчин требуют военный билет.

Если по договору предусмотрено поручительство, то для поручителя понадобятся такие же документы, как и для заемщика. В случае залогового кредитования нужно принести в банк документы на залог (дом, квартиру, автомобиль).

В случае мелких экспресс-займов достаточно одного лишь паспорта. Кредиторы часто верят на слово клиентам и не требуют даже справку о доходах. Если вам требуется срочная денежная ссуда, то изучите список банков и МФО, которые выдают кредиты без дополнительных документов более внимательно.

Нужно ли оформлять страховку

Когда будет даваться кредит, непременно зайдет речь о страховке

Поэтому важно понять, в каких случаях без страхования не обойтись, а когда можно сэкономить

Существует несколько видов страхования. Обязательной является страховка для имущества, переданного в залог. Актуальна для автокредитов, ипотек, нецелевых потребительских кредитов с залогом.

Необязательным считается страхование жизни, здоровья и трудоспособности заемщика. Такую услугу банки чаще всего навязывают клиентам. При этом заемщик вправе отказаться оплачивать такой страховой полис. В ответ на этот шаг банк может поднять процентную ставку, чтобы обезопасить себя от возможных просрочек или невыплат по кредиту.

Также существует понятие страхования кредитного риска. Страховые взносы оплачивает банк, однако эти расходы зачастую закладываются в процентную ставку. Поэтому стоимость страховки по умолчанию перекладывается на плечи заемщиков.

Как выбрать кредит?

Оцените свои возможности

Рассчитайте, какая сумма и на какой срок вам необходима. Но учитывайте, что вам придется вернуть не только эти деньги, к ним прибавятся проценты и возможные дополнительные платежи.

Если на выплаты по всем кредитам и займам уйдет около половины вашего годового дохода, есть риск не справиться с погашением долга. Оптимально, когда платежи не превышают 30% ежемесячного дохода. И при этом у вас уже есть финансовая подушка безопасности. Учитывайте и предстоящие крупные расходы, разовые и регулярные, такие как оплата обучения детей или ежегодный техосмотр, ОСАГО и страховка на автомобиль. Или планируемое снижение дохода, например, если вы собираетесь в декрет.

Узнайте, сколько вам придется заплатить

Обязательно выясните полную стоимость кредита (ПСК). Она учитывает не только сумму кредита и процентную ставку, но и другие расходы, предусмотренные договором, например обязательную страховку или плату за выпуск кредитной карты.

Полную стоимость кредита банк обязан указать в правом верхнем углу на первой странице договора.

Проверьте, не включены ли в ваш договор какие-то дополнительные платные услуги, которые вам не нужны: кредитная карта, смс-информирование, добровольное страхование жизни и здоровья, удаленное обслуживание или услуги нотариуса. Уточните, обязательны ли эти пункты или вы можете от них отказаться.

Обратите внимание, что в стоимость кредита банк не должен включать услуги, на которые вы не давали свое согласие, и те, которые он оказывает в своих интересах: рассмотрение заявки, подготовку документов для договора, ведение ссудного счета.

Узнавайте и сравнивайте условия

Тщательно выбирайте и сравнивайте предложения разных организаций. У любого банка, МФО, КПК или ломбарда есть общие условия договора потребительского кредита — это стандартные требования для любого, кто хочет взять кредит или заем. Их всегда можно найти на сайте организации или в ее офисе.

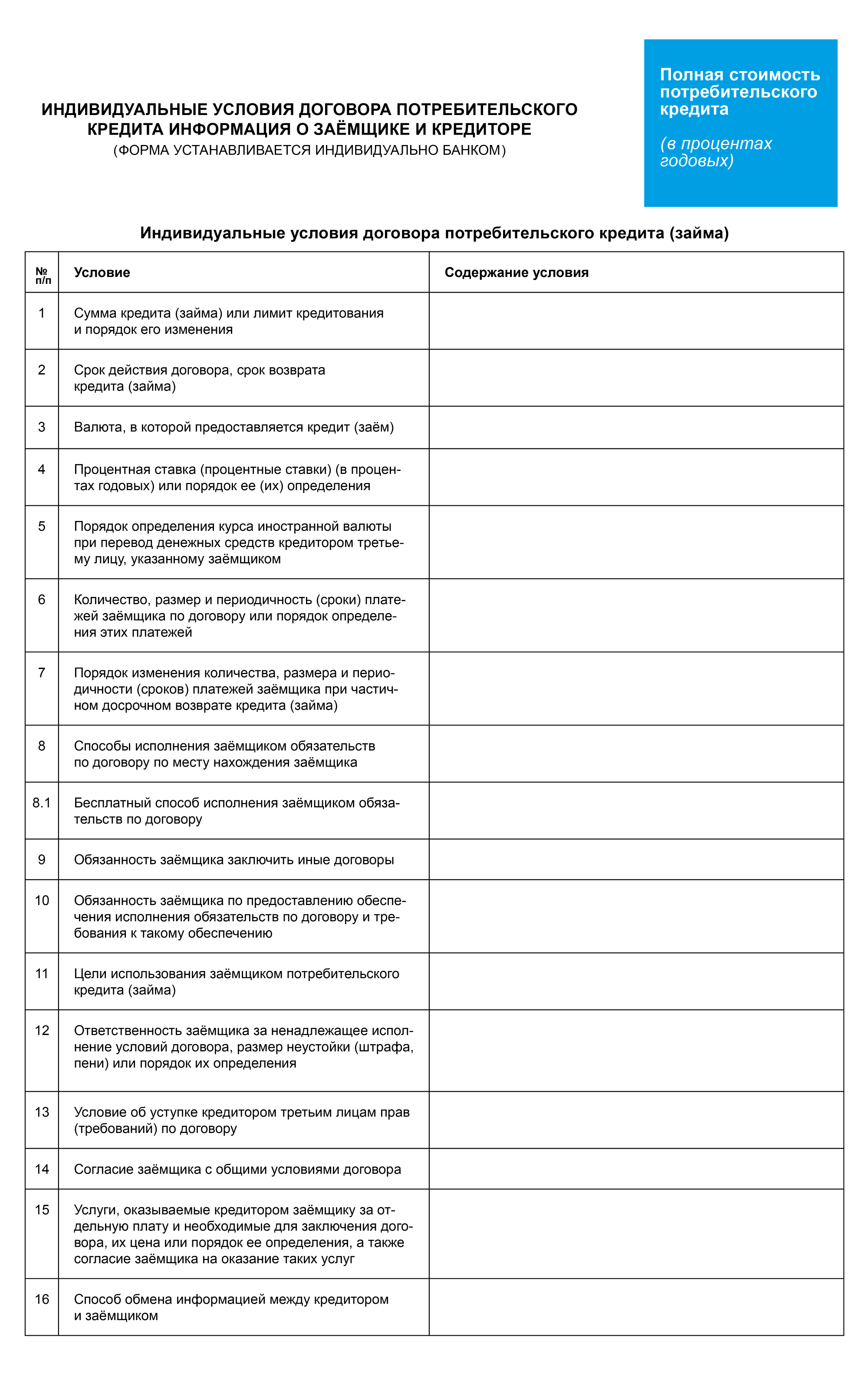

Но в каждом договоре есть набор индивидуальных условий — именно они определяют стоимость кредита или займа, сроки и сумму ежемесячных выплат, которая включает проценты.

Индивидуальные условия состоят из 16 обязательных пунктов и могут содержать дополнительные пункты. Все они должны быть согласованы банком и заемщиком.

Все условия должны быть указаны в специальной таблице в начале договора и должны быть вам понятны. Сам договор можно считать заключенным, только если вы и банк достигли согласия по всем пунктам.

При заключении договора обратите внимание на валюту платежа и процентную ставку, особенно внимательно проверьте:

1. График платежей (количество, размер и периодичность)

Убедитесь, что вы сможете отдавать банку сумму ежемесячного платежа вовремя. Лучше подстраховаться: например, если у вас зарплата 20-го числа каждого месяца, стоит выбрать срок внесения платежей не раньше 25-го числа. После заключения договора банк обязан выдать вам график платежей. Для кредитных карт и карт с овердрафтом точный график не выдают, но в договоре прописывают сроки платежей.

2. Условия досрочных платежей и расторжения договора

По закону вы можете выплатить кредит раньше, если предупредите кредитора о своем решении за 30 дней. Но в договоре может быть установлен более короткий срок уведомления, уточните это заранее.

3. Штрафы и пени (входят в индивидуальные условия договора)

Уточните, что будет, если у вас не получится соблюдать график платежей. Если вы будете заранее знать, что даже день просрочки обойдется в 1000 рублей, то, возможно, будете более внимательно следить за датами в календаре.

4. Обработка персональных данных

В договоре может быть пункт о том, что вы разрешаете использовать ваши персональные данные. Уточните, как именно их будут использовать. Если для того, чтобы слать вам рекламные рассылки, то можете и отказаться.

5. Уступка прав (требований)

В договоре всегда есть пункт о возможности уступки прав (требований) по договору потребительского кредита (займа). То есть банк сможет передать ваш долг третьим лицам, и уже они будут заниматься его взысканием. Вы можете запретить уступку прав, но в таком случае банк имеет право предложить другие условия кредитования или вообще отказаться от заключения договора.

Не торопитесь сразу подписывать договор. По правилам вы можете взять 5 дней, чтобы подумать над предложением. В это время банк не может менять предложенные вам индивидуальные условия договора. А вы можете сравнить предложения разных кредиторов и выбрать то, которое подходит именно вам.

На что обратить внимание при заключении договора?

При заключении кредитного договора следует обратить пристальное внимание на следующие пункты:

- Сумма и процентная ставка. Здесь проблема может быть в несоответствии с рекламным предложением кредитора, поэтому стоит внимательно изучить кредитный договор.

- Дополнительные услуги. Чаще всего в виде гарантии возврата денежных средств по потребительскому кредиту банк указывает в договоре оформление страховки. Все дополнительные условия увеличивают общую сумму долга, иногда очень существенно.

- Указание общей суммы займа. В кредитном договоре в обязательном порядке должна быть прописана общая сумма ссуды. Также должно быть указано, из каких частей она состоит (проценты, комиссии и прочее).

- График платежей. Схема погашения и тип платежа должны указываться в договоре. Заёмщик вправе сам выбрать, как ему удобнее платить — банк не может навязывать свои условия.

- Возможность досрочного погашения. Данное право закреплено за заёмщиком на законодательном уровне. В договоре не должно быть никаких штрафов и иных санкций за досрочное погашение ссуды.

- Невозврат заёмных средств и их взыскание. Стоит узнать, содержится ли в этом пункте информация о переуступке прав в случае невозврата, и каким образом банк будет действовать в случае просрочек.

Что это такое – кредитка?

Кредитная карта – что это такое? Говоря простыми словами, это платёжная карта с кредитным лимитом, ставшая прекрасной заменой денежных займов у родственников, друзей, знакомых. С её помощью можно совершать покупки и оплачивать товары, услуги безналичным расчётом как в виртуальных, так и настоящих магазинах. В основном она играет роль так называемого запасного кошелька, позволяющего не брать деньги в долг до получения следующей заработной платы.

И для банков, и для клиентов кредитный лимит на «пластиках» считается наиболее выгодным и удобным методом кредитования. Банк может получить прибыльность и от процентов, и от предоставления дополнительных услуг, таких как годовое обслуживание дистанционных сервисов и прочее. Что касается клиента, он может использовать кредитку бесплатно, но только до истечения льготного периода. После этого за пользование будет браться комиссия, размер которой зависит от суммы снятых средств.

Классификация кредитов

Есть много признаков и принципов, с помощью которых можно классифицировать кредиты. В таблице выделены основные способы классификации.

|

Признаки |

Кредитные формы |

|---|---|

|

Ссуженная стоимость |

|

|

Кредитор |

|

|

Заёмщик |

|

|

Способы выдачи денежных средств |

|

|

По срокам оплаты |

|

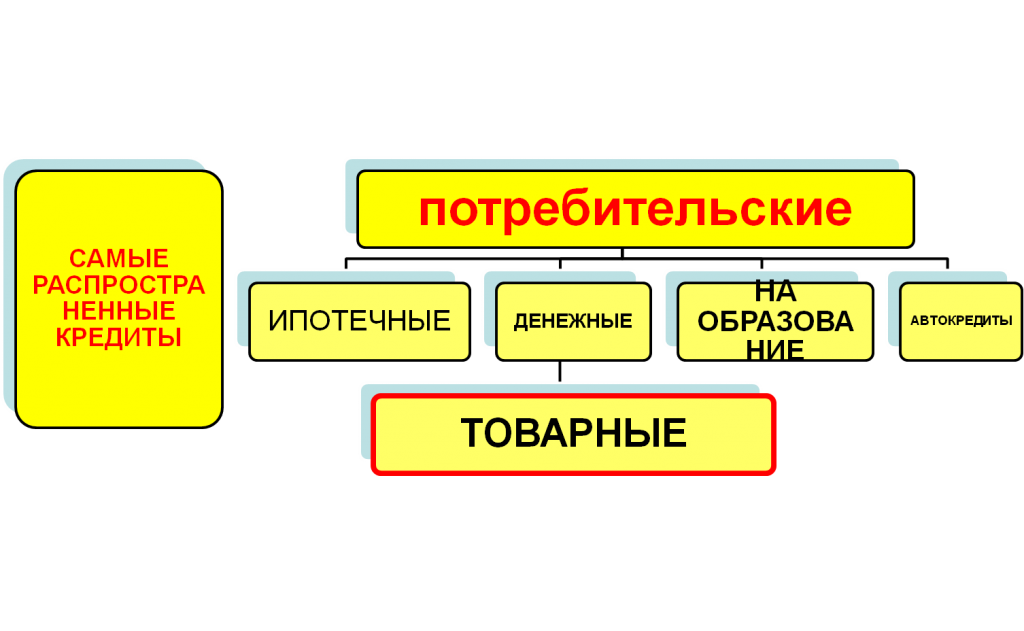

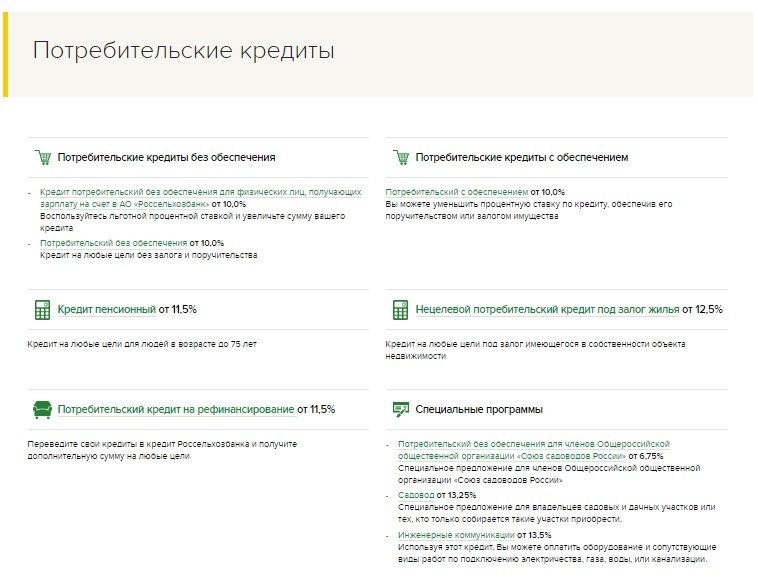

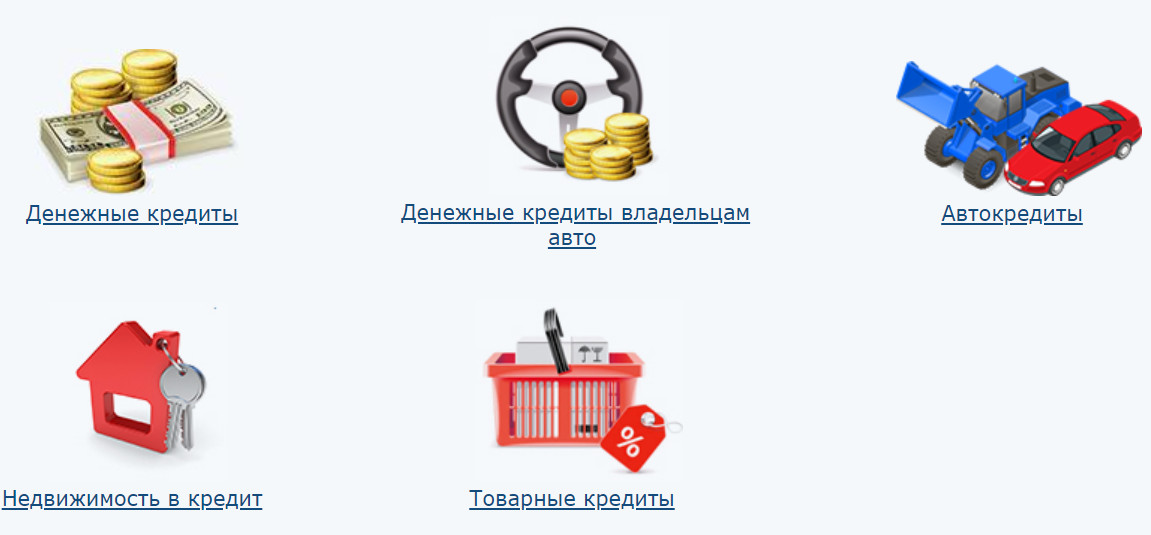

Виды кредитования в банках

В банках можно взять кредиты:

- потребительские;

- ипотека;

- кредиты на покупку транспорта (автокредит);

- кредиты для бизнеса;

- на образование;

- на лечение или оздоровление;

- рефинансирование.

В линейке банков кредиты, перечисленные в списке, встречаются не полностью. Часто кредитные организации специализируются только на одном или нескольких видов кредитов.

Чаще всего банки России предлагают потребительские кредиты – нецелевые ссуды, которые выдаются для оплаты небольших бытовых расходов. Могут быть выданы наличными или на карту. Потребительские кредиты можно получить очень быстро за счет небольшого пакета документов. К потребительским нецелевым ссудам можно отнести и кредитные карты.

То есть объект сделки становится залогом. Залог до полного расчета с долгом нельзя ни продавать, ни дарить. Самые распространенные объекты ипотеки – квартиры, жилые дома, дачные постройки, земельные участки. Менее популярные предложения – ипотека для покупки гаража, комнаты в квартире.

Автокредиты также являются ссудами с обязательным залогом покупаемого транспорта. Обязательным условием покупки машины становится страхование авто.

К другим целевым кредитам можно отнести банковские предложения для оплаты образования или медицинских услуг.

Отдельным видом банковского кредитования является рефинансирования кредитов. Это кредит с выгодными условиями, который выдается для погашения старого долга. Перекредитование может помочь:

- снизить процентную ставку, если на банковском рынке появились более выгодные предложения;

- объединить несколько кредитов в один, чтобы было удобнее делать выплаты;

- увеличить период выплат, чтобы снизить кредитную нагрузку.

Кредиты для бизнеса предназначены для индивидуальных предпринимателей и физических лиц. Они могут быть оформлены на:

- открытие нового предприятия;

- увеличение оборотного капитала;

- покупку коммерческого транспорта;

- получение инвестиций для новых проектов.

Условия кредитов – требования к клиентам, процентные ставки, сроки

Оформить кредит можно при соблюдении всех требований банка. Количество пунктов в списке требований зависит от кредитно-финансовой организации, но в целом условия повторяются во всех банках:

- обязательное гражданство РФ;

- возраст – от 18 до 65 лет;

- постоянная или временная регистрация в регионе, где присутствует банк;

- наличие официального трудоустройства, а также стажа на последнем рабочем месте как минимум 6 месяцев;

- положительная кредитная история.

Гарантиями выплат для банков могут выступать:

- документальное подтверждение доходов – справка 2-НДФЛ или по форме банка;

- залог недвижимости или автомобиля;

- поручительство.

Как оформить кредит?

- Подать заявку любым доступным способом – в офисе компании или с помощью онлайн-заявки на кредит. Необходимые документы либо должны быть прикреплены к анкете, либо представлены позже в офис организации.

- Дождаться ответа. Банк принимает решение на основании скоринга (применяется для кредитов с небольшими лимитами) или неавтоматической проверки (актуально для ипотеки, кредитов для бизнеса и других ссуд с крупными суммами).

- Изучить и подписать кредитный договор. Вместе с договором клиент получает график платежей.

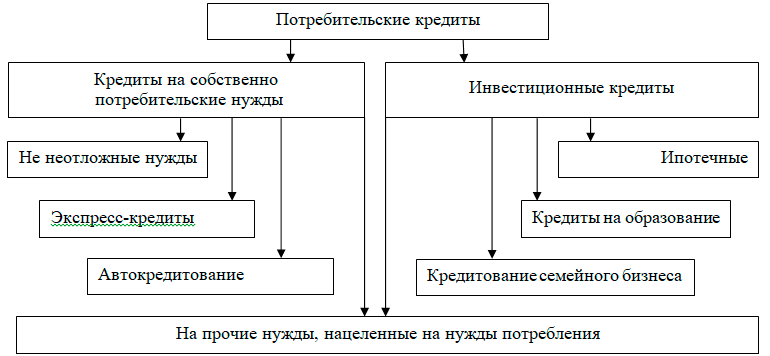

Виды потребительского кредита

Существует несколько видов потребительских займов. Бывают целевые и нецелевые ссуды. Если оформляется целевой кредит, на что он дается, определяется заранее. Это может быть ремонт в квартире, дорогостоящее лечение, покупка путевки на отдых, оплата образования. Нецелевое кредитование позволяет тратить средства на любые нужды исходя из желания заемщика.

Также кредитные предложения разнятся по виду кредитора. Это может быть заем в банках, МФО, торговых организациях, ломбардах, кассах взаимопомощи, у частных кредиторов.

Еще одна классификация зависит от социальной категории заемщиков. Это могут быть кредитные программы для пенсионеров, работников бюджетной сферы, военных, владельцев подсобных хозяйств. Такие займы увеличивают доступность кредитных денег для тех россиян, которые имеют невысокие зарплаты и часто не могут позволить себе высокую процентную ставку.

Целевой

Среди потребительских кредитов огромной популярностью пользуются целевые займы. Денежные средства банк выдает на покупку конкретного продукта или оплату определенных услуг. Это может быть приобретение жилья, машины, бытовой техники, одежды, услуг образования или медицинского обеспечения.

Важно при этом знать, какая разница в оформлении потребительского и автокредита. Для каждого из них банки предлагают свои условия

Когда оформляется потребительский займ, деньги на руки клиенту не выдаются. Чаще всего они перечисляются на счет продавца, который выдает товар сразу после получения средств. Обычно целевые ссуды предлагаются заемщику в торговых точках: магазинах, салонах, туристических агентствах, медицинских учреждениях. Именно там соискатель может оформить заявку на кредитование и узнать все условия получения денег в долг.

Нецелевой

Нецелевое кредитование позволяет клиенту тратить средства на свое усмотрение. В анкете для получения такого займа имеется графа, как будут использованы деньги. Однако по факту банк никогда не проверяет, куда будут направлены финансы.

Определение нецелевого кредита дает возможность распределить всю сумму на части и совершить несколько покупок. Если кратко, заемщик может часть денег потратить на отпуск, часть — на ремонт, а за оставшуюся сумму купить технику.

Кредитные карты

Когда есть вероятность отказа по потребительскому кредиту, можно оформить кредитку. При обращении в банк стоит задуматься, что лучше: потребительский кредит или кредитная карта именно для вас. Ведь каждый из этих финансовых продуктов имеет свои сильные стороны и особенности.

Кредитная карта является разновидностью потребкредита. Она зачастую имеет установленный лимит, грейс-период и невысокий процент. При активном пользовании кредиткой и своевременном погашении средств лимит на карте может быть увеличен. Это позволит брать в рассрочку более дорогие товары, не откладывая покупку на потом.

Микрозаймы

Суммы по потребительскому кредиту бывают разные. Можно взять телефон за несколько тысяч рублей, а можно оформить ссуду на покупку дорого автомобиля. Когда предвидится небольшая покупка, стоит подумать о микрозаймах. Микрокредитование осуществляют МФО, стандартная сумма в долг — до 30 000 рублей, выдается на месяц. Подобные займы реально оформить даже студентам или безработным гражданам, которые имеют временные финансовые трудности.

МФО не интересует кредитная история, официальное трудоустройство и социальный статус заемщика. Доступность и мгновенное оформление микрокредитов способствует активному развитию рынка и популярности мелких ссуд.

https://youtube.com/watch?v=JQhz69KzJJM

Плюсы и минусы: потребительский кредит vs. кредитная карта

|

Потребительский кредит |

Кредитная карта |

|

Более низкая ставка |

Есть льготный период, в течение которого можно не платить проценты |

|

Можно использовать наличные |

Банки предлагают кэшбэк и бонусы |

|

Высокий кредитный лимит |

Можно взять на маленькую сумму и быстро отдать |

|

Нет дополнительных платежей и комиссий |

После окончания льготного периода — высокая ставка |

|

Чтобы снизить процент, часто приходится оформлять страховку (но это необязательно) |

Часто нужно платить за СМС-оповещения, обслуживание карты или следить за выполнением условий для бесплатного обслуживания |

|

Есть ограничение по минимальной сумме займа |

Часто есть комиссия за выдачу наличных |

|

Нельзя взять на короткий срок (часто — до полугода) |

Нельзя взять на большую сумму |

|

Нет льготного периода, проценты начисляются сразу |

4 наиболее популярных вида потребительских кредитов

Потребительские кредиты подразделяются на множество видов. Например, целевой и нецелевой. В первом случае необходимо заблаговременно определить, для чего вам нужны деньги. К примеру, вы планируете отремонтировать дом, поступить в университет, отправиться в путешествие или в санаторий. При оформлении нецелевого кредита вы можете расходовать денежные средства по своему усмотрению.

Также выделяется несколько разновидностей займов по соцкатегории заемщика. К примеру, ссуда для пенсионеров, военных, владельцев ЛПХ, а также людей, работающих в бюджетных учреждениях. Что такое потребительский кредит и каковы условия его получения в данных случаях? Главная особенность таких ссуд заключается в их доступности для той категории граждан, у которых небольшая заработная плата и которые не смогут выплачивать большие проценты по займу.

Многие банковские организации, прежде чем оформить ссуду, проверяют КИ заемщика. Если у вас высокий рейтинг, вы сможете взять потребительский кредит на более выгодных условиях.

- Целевой.Такие ссуды пользуются достаточно большим спросом среди клиентов банка. Что такое целевой потребительский кредит? Это заем, который предоставляется на приобретение определенного товара или услуги. Например, на покупку квартиры, автомобиля, стиральной машинки, одежды, а также на оплату лечения и обучения.

- Нецелевой.Что такое нецелевой потребительский кредит? Это ссуда, при получении которой заемщик имеет право расходовать денежные средства на личные нужды. Заполняя анкету в банке, вы должны будете указать, для чего берете деньги. Но кредитор не будет проверять, на что вы их потратите.Нецелевой заем вы сможете разделить на несколько частей, чтобы расплачиваться за множество покупок. Например, можно съездить в путешествие, отремонтировать квартиру, а также приобрести мебель.

- Кредитные карты.Если вы уверены, что банк не согласится выдать вам ссуду, подайте заявку на получение кредитной карты. Прежде чем сделать это, проанализируйте, какой из этих двух вариантов оптимальный для вас. Дело в том, что у обоих банковских продуктов есть как плюсы, так и минусы.Что такое кредитка? Это подвид потребительского займа с низкой процентной ставкой. У кредитной карты также есть установленный лимит и беспроцентный период. Если вы будете постоянно использовать карточку и вовремя погашать проценты, банк увеличит лимит. Это значит, можно будет купить в рассрочку дорогостоящие товары.

- Микрозаймы.Потребительский кредит может быть на небольшую (покупка смартфона) либо крупную сумму, если вы, к примеру, покупаете машину премиум-класса. Если предвидятся несущественные траты, рекомендуется оформить микрозаем. Сделать это можно в микрофинансовой организации. Обычно там предлагают ссуды не более 30 000 руб., такая сумма предоставляется на 30 дней.Если у вас трудности с деньгами, вы учитесь или временно не работаете, вам оформят микрозаем.В микрокредитной организации не станут изучать вашу КИ. Не потребуется также справка с работы. Не важен и социальный статус клиента. Но за все эти преимущества придется заплатить дороже. Благодаря тому что такие займы можно легко и быстро получить, они становятся все более и более популярными.

Ипотечное кредитование

Характерными признаками ипотечного кредитования выступают значительная сумма выделяемых банков средств, а также серьезная продолжительность займа. Очевидно, что покупка жилья без привлечения кредитных ресурсов доступна сегодня крайне малому количеству россиян, что объясняется востребованность и популярность данной банковской услуги на рынке. Суть ипотеки заключается в том, что заемщик оформляет приобретаемое им жилье в качестве залога. В некоторых случаях для обеспечения ипотечного кредита используется другая недвижимость клиента.

Кредиты на развитие бизнеса

Обязательным фактором развития бизнеса в стране являются благоприятные условия и возможности для его кредитования. Существует большое количество различных займов, средства которых могут быть направлены на открытие или развитие бизнеса.

Виды коммерческого кредита

Сегодня активно применяется несколько различных классификаций коммерческих кредитов. По наиболее распространенной выделяют следующие их виды:

- Овердрафт. Доступен как физическим, так и юридическим лицам. Представляет собой кредитную линию с определенным лимитом, размер которого зависит от оборотов по счету. С периодичностью раз в две недели или месяц заемщик обязан полностью погашать овердрафт, после чего может снова использовать средства в рамках выделенного лимита;

- Коммерческая ипотека. Основной принцип взаимодействия заемщика и банка напоминает обычную ипотеку, однако, речь в данном случае идет не о покупке жилья, а о приобретении офисных, складских, производственных помещений или другой коммерческой недвижимости;

- Товарный кредит. Заемщик получает от банка необходимый ему товар, постепенно расплачиваясь за него с учетом начисляемых процентов.

Помимо перечисленных на практике применяется еще множество других видов коммерческого кредита, что не удивительно, учитывая востребованность данного вида банковских услуг.

Лизинг

Под лизингом понимается отдельный вид кредитования, которые нередко называют финансовая аренда. Ее механизм заключается в следующем – заемщик получает от лизингодателя необходимое ему оборудование, транспортное средство или даже недвижимость, эксплуатируя и постепенно расплачиваясь за него. До осуществления последнего платежа объект лизинга находится в собственности кредитора, а после выплаты полной суммы договора финансовой аренды – переходит к заемщику. Важным преимуществом подобного способа кредитования являются предусмотренные законодательством налоговые льготы.

Заявка в банк на кредит наличными: как оформить

Выбрав банк с подходящими условиями, необходимо перейти к заполнению онлайн заявки на кредит наличными. От качества заполнения заявки и предоставляемых сведений зависит решение банка. Как правило, заявка представляет собой анкету, в которую требуется внести сведения о заемщике:

- паспортные данные;

- данные дополнительных документов, если банк требует предъявить их для оформления кредита;

- сведения о семейном положении;

- информация о месте работы, источнике и размере дохода;

- контактная информация (мобильный, иногда стационарный телефон);

- контактные лица – некоторые банки требуют предоставить сразу несколько дополнительных контактов с номерами их телефонов;

- информация о собственности;

- сведения о кредитах в других банках.

Обычно рассмотрение заявки происходит в два этапа. Первый этап называется скоринг. Он представляет собой автоматизированный процесс оценки кредитоспособности заемщика – специальное программное обеспечение анализирует данные, указанные клиентом, и присваивает ему соответствующее количество баллов. Чем больше баллов набирает клиент, тем выше вероятность одобрения кредита. На данном этапе также анализируется уровень финансовой дисциплины заемщика путем отправки запроса в бюро кредитных историй. В результате скоринга банк предварительно одобряет заявку, или отклоняет её.

Если клиент проходит скоринг, заявка отправляется на второй этап рассмотрения в службу безопасности банка. Сотрудники СБ вручную анализируют данные анкеты, оценивают риски банка и принимают окончательное решение. Нередко на этом этапе специалисты банка прозванивают контактные номера, чтобы убедиться в достоверности сведений. Звонки обязательно поступят на личный и рабочий номер заемщика, а если банк запрашивал дополнительные номера родственников или коллег клиента, велика вероятность, что им тоже позвонят

Очень важно, чтобы по каждому номеру брали трубку и правильно отвечали на вопросы, подтверждая сведения, указанные клиентом в анкете

Под какой процент дают банки потребительский кредит

Предлагаем сравнительную таблицу по кредитным тарифам ведущих банков. Следует учитывать, что банки часто предлагают индивидуальные условия клиентам – в зависимости от степени риска банка процентная ставка может быть увеличена.

| БАНК | СТАВКА (минимум) | СУММА (макс. ₽) | СРОК (макс. лет) |

| УБРиР | 6,5% | 5 млн ₽ | 10 |

| ВТБ | 7,5% | 5 млн ₽ | 7 |

| ПОЧТА банк | 7,9% | 3 млн ₽ | 5 |

| МТС банк | 8,4% | 5 млн ₽ | 5 |

| Альфа-банк | 7,7% | 5 млн ₽ | 7 |

| Открытие | 6,9% | 5 млн ₽ | 5 |

| Газпромбанк | 6,9% | 5 млн ₽ | 7 |

| Райффайзен | 7,99% | 2 млн ₽ | 5 |

| СКБ Банк | 7% | 1,5 млн ₽ | 5 |

| Восточный | 9% | 3 млн ₽ | 5 |

| Home Credit | 7,9% | 1 млн ₽ | 7 |

| Citibank | 8.5% | 2,5 млн ₽ | 5 |

| Локо Банк | 9,4% | 5 млн ₽ | 7 |

| Ренессанс Кредит | 9,5% | 700 000 ₽ | 5 |

| Совкомбанк | 8,9% | 400 000 ₽ | 5 |

| Тинькофф | 14,9% | 2 млн ₽ | 3 |

Кредит в банке – сравнение условий

Другие виды кредитов

Перечисленные выше виды кредитов обоснованно считаются наиболее распространенными и часто встречающимися на практике. Однако, существуют и другие варианты займов.

Ломбардный кредит

Главный признак ломбардных займов – выделение средств под залог ликвидного имущества. Обычно при этом устанавливается достаточно короткий срок возврата полученных денег, редко превышающий 1-2 недели. При непогашении займа в указанное время ломбард реализует заложенное имущество. Прибыль предприятия при этом обеспечивается тем, что на руки заемщик выдается не более 50-60% реальной стоимости залога.

Виды государственного кредита

Под государственным кредитом понимаются средства, выделяемые на определенных условиях из бюджета либо другим государствам, либо отдельным субъектам внутри страны. Это могут быть как регионы, так и различные фонды, общественные или коммерческие организации и т.д.

Виды иностранных и международных кредитов

Под иностранными займами понимаются кредиты, выданные зарубежными государствами, банками или другими организациями российскому бюджету или находящимся на территории страны хозяйствующим субъектам. Международными называются такие займы, когда кредитор и заемщик являются представителями различных государств.

Другие

Существуют различные классификации кредитов. Например, в зависимости от возмездности предоставления средств займы делятся на процентные, беспроцентные и подразумевающие фиксированную плату; в зависимости от цели – на целевые и нецелевые и т.д.

Формы кредита

| Признаки | Формы |

| Зависит от ссуженной стоимости: |

|

| От цели и участников: |

|

| От назначения: |

|

| От способа выдачи: |

|

| От сферы распространения: |

|

Кредит может быть целевым или нецелевым. Нецелевой кредит представляет собой ссуду, которую заемщик тратит по своему усмотрению, не согласовывая это с банком. Целевые кредиты различаются на несколько видов, в зависимости от цели, ради которой их берут:

- ипотечный кредит;

- автокредит;

- земельный кредит;

- потребительский кредит;

- образовательный кредит;

- брокерский кредит;

- другие.

Также можно разделить кредиты на несколько типов в зависимости от того, каким образом средства поступают заемщику:

- кредит наличными;

- на карту;

- кредитная линия.

Условия получения кредита

Условия, на который заемщик может получить кредит, сильно различаются в зависимости от банка, финансового состояния самого заемщика и целей, для которых оформляется кредит.

Банки предлагают разнообразные условия кредитования, в том числе кредит пенсионерам, на срочные цели, другой вариант – кредит, процентная ставка которого становится более или менее выгодной в зависимости от количества предоставленных документов.

При оформлении кредита в любом банке потребуется заполнить анкету заемщика и связаться с сотрудником банка. Для этого существует онлайн заявка на кредит, кроме того, некоторые банки позволяют оформлять кредит полностью онлайн, однако при оформлении займа на крупную сумму скорее всего потребуется посетить отделение банка.

Далее сотрудник банка исходя из данный заемщика определит условия кредита, такие как процентная ставка и кредитный лимит. Кредит будет тем более выгодным, чем эффективнее заемщик сможет доказать, что он будет в состоянии вернуть долг. А это значит, что банк будет проверять платежеспособность клиента, в том числе в долгосрочной перспективе. Для этого банк запрашивает у заемщика определенные документы. К примеру, Сбербанк может запросить:

- справку 2-НДФЛ;

- копию трудовой книжки;

- пенсионное удостоверение и справку от организации, которая выплачивает пенсию;

- справку о доходах по форме банка.

Кредит без справок – это также доступный вариант, который предлагают многие банки, в числе которых ВТБ, Росбанк, Московский Кредитный банк.

После оформления кредита заемщик должен постепенно возвращать долг в соответствии с графиком платежей. Необходимо максимально точно оплачивать кредит, поскольку в случае просрочки и серьезной неуплаты кредитная история заемщика ухудшится, что повлияет на все его дальнейшие попытки оформить кредит в любом банке. Кредит с плохой кредитной историей возможен, однако скорее всего он будет далеко не таким выгодным, как кредит для заемщика, который никогда не пропускал платежи.

Что такое рефинансирование кредита?

Рефинансирование кредита может стать прекрасным способом погасить долг. В этом случае решение заключается в оформлении нового кредита, который позволяет погасить старый кредит.

Рефинансировать можно один кредит другого банка:

- потребительского;

- ипотеки;

- автокредита;

- кредита наличными.

Условия данного рефинансирования: кредит на сумму от 50 000 до 500 000 рублей на срок от 1 до 5 лет с процентной ставкой в 19,9%.

Расчет кредита

И еще один полезный инструмент, который представлен многими банками онлайн – это калькулятор, при помощи которого можно рассчитать кредит без помощи сотрудника банка. Таким образом, можно ввести свои данные на сайте банка, и уточнить, насколько выгодным будет тот или иной кредит, в зависимости от возможностей и запросов каждого отдельного заемщика.

Кредитный калькулятор bankiros

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.