Что такое облигации простыми словами

Фактически, облигация – это та же долговая расписка. Когда государство, местные органы власти или юридическое лицо выпускает облигации, оно пытается занять деньги на определенные цели. При этом, для погашения облигаций, необходимо не только вернуть долг, но и выплатить процент. Компании используют выпуск облигаций наряду с выпуском акций для привлечения инвестиций извне.

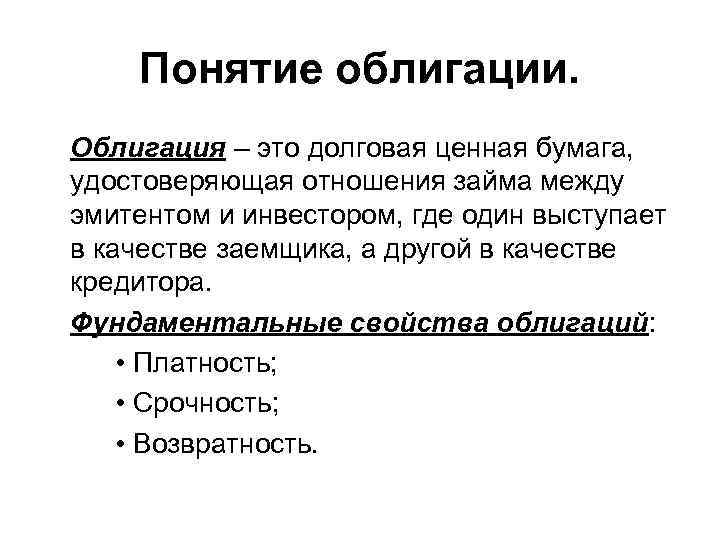

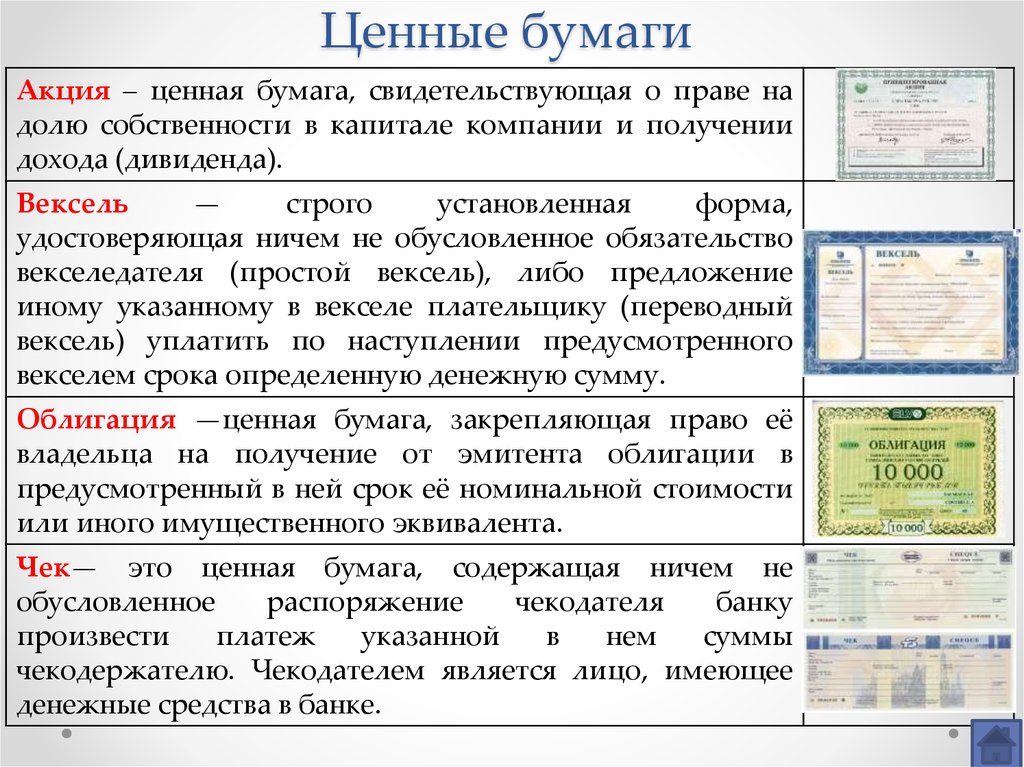

К облигациям (лат. obligatio — обязательство; англ. bond — долгосрочная, note — расписка) относятся долговые ценные бумаги, которые регулируют взаимоотношение между кредитором и заемщиком.

Так что же такое облигации на сегодняшний день?

В первую очередь стоит отметить, что большинство ценных бумаг перешло от бумажной формы к бездокументарной. Как и акции, облигации нельзя потрогать или положить под подушку. Время роскошных расписных бумаг с вензелями и яркими орнаментами канули в лету. После покупки облигаций на рынке делается соответствующая запись и единственное, что может увидеть держатель, это строку со своим именем и количество приобретенных активов. Несмотря на внешний аскетизм, этот инструмент фондового рынка представляет собой крайне интересный инструмент для инвестиций.

Ниже речь пойдет об облигациях и еврооблигациях.

Что такое облигации – определение:

Какие существуют риски?

Основные риски – это риск, что эмитент не расплатится по своим долгам или цена бумаги снизится в результат ухудшения кредитного качества. Поэтому необходимо не инвестировать в одну-две наиболее понравившиеся бумаги, а составлять высокодиверсифицированный портфель облигаций. Тогда риски отдельно взятой компании будут минимизироваться.

Второй важный риск – что цена снизится, если ставки в экономике вырастут. Если инвестор думает, что ставки будут расти, он может купить более короткие облигации. Ближе к погашению их цена будет стремиться к 100%. Существует риск ликвидности – когда нельзя быстро продать облигацию по адекватной цене, политический, системный, операционный риски и т.д.

Открыть ИИС

Индивидуальный инвестиционный счёт (ИИС) – это разновидность брокерского счёта, но он задумывался властями, чтобы простые граждане (такие как мы с вами) начали покупать акции и облигации. Для этого государство придумало льготы, для тех, кто откроет ИИС. Правила такие: если вы положили на счёт до 400 тыс. руб. и не выводите средства в течение 3-х лет, то вам возвращают налоговый вычет в размере 13% от суммы на счёте. Вычет можно получить уже в первый год, подав декларацию в налоговую службу.

Такой счёт тоже можно открыть через брокера. Существует ограничение по количеству ИИС – один счёт на одного человека. На ИИС можно положить до 1 млн руб., но вычет вы получить только с 400 тыс. руб. Правда, через год можно доложить ещё 400 тыс. и получить ещё один вычет. Однако вторую сумму так же необходимо продержать на счёте 3 года с момента зачисления и т.д. Если в течение трёх лет вы всё-таки вывели средства, вычет придётся вернуть государству.

«Помимо купонного дохода по ОФЗ, который не облагается НДФЛ, инвестор может получить налоговый вычет в размере 13% от внесённой на ИИС суммы. Таким образом только за первый год владения ОФЗ на ИИС, можно получить примерно 21% годовых. Конечно, через год доходность уменьшится, ведь получать налоговый вычет каждый год на ранее внесённую сумму не получится. И всё же доходность вложения в ОФЗ через ИИС превышает лучшие банковские предложения по депозитам», – поясняет начальник управления интернет-трейдинга «Открытие Брокер» Александр Дубров.

На ИИС можно положить не только гособлигации, но и корпоративные бумаги. Однако по ним, с одной стороны, можно получить налоговый вычет, с другой, придётся заплатить НДФЛ на купонный доход.

Что это такое?

Облигации – наиболее близкая альтернатива банковским вкладам на фондовом рынке. Это ценные бумаги (долговые обязательства компаний или государства), которые работают примерно по тому же принципу, что и банковский вклад. Вы покупаете облигацию за 100 руб., а через год (или любой другой оговоренный срок) вам обещают вернуть эти 100 руб., плюс фиксированный процент дохода, который может выплачиваться раз в квартал, полугодие или год. При покупке облигации номиналом 100 руб. за 100 руб. с процентной ставкой 10% годовых сроком 1 год, вы через год получите 110 рублей.

Облигации обращаются на фондовом рынке. Их можно купить либо самостоятельно, открыв счёт у брокера, либо через управляющую компанию, купив пай в ПИФе.

Облигации выпускаются на определённый срок. Он может составлять 1, 2, 3 года и больше. Если вы решите продать облигации досрочно, например, через полгода, то в случае благоприятной ситуации на рынке можете вернуть их полную стоимость и получить проценты за шесть месяцев в полном объёме, то есть 100+5 руб.

Облигации обращаются на фондовом рынке, их стоимость может снизиться. Это зависит от международной обстановки, политики Центробанка, ситуации в конкретной компании или отрасли. Участники рынка каждый день покупают и продают бумаги. По этой причине, если вы решите продать купленную за 100 руб. облигацию через полгода после покупки, на фоне негативных новостей, то можете прогадать. Вы, конечно, получите по ней все проценты за 6 месяцев, то есть 5 руб., но при этом стоимость самой ценной бумаги может упасть до 95 руб. Именно за такую сумму её можно будет продать. В итоге вы в лучшем случае останетесь при своих.

Но если ситуация изменится в вашу пользу и, например, США снимет санкции с России, стоимость облигаций наоборот вырастет, и вы сможете продать её, например, за 105 рублей, и опять же получить свой процент в размере 5 руб. Однако, повторим, гарантированно вернуть свои 100 рублей плюс 10% годовых вы сможете только когда пройдёт оговоренный ранее срок выпуска.

В отличие от банковского вклада, где государство гарантирует возврат 1,4 млн руб. в случае закрытия банка, возврат средств по облигации гарантирует только тот, кто эту облигацию выпустил – государство в случае с гособлигациями или компания. По этой причине, выбирая подходящую облигацию, нужно ориентироваться не только на её срок и доходность, но и на надёжность выпустившей её компании.

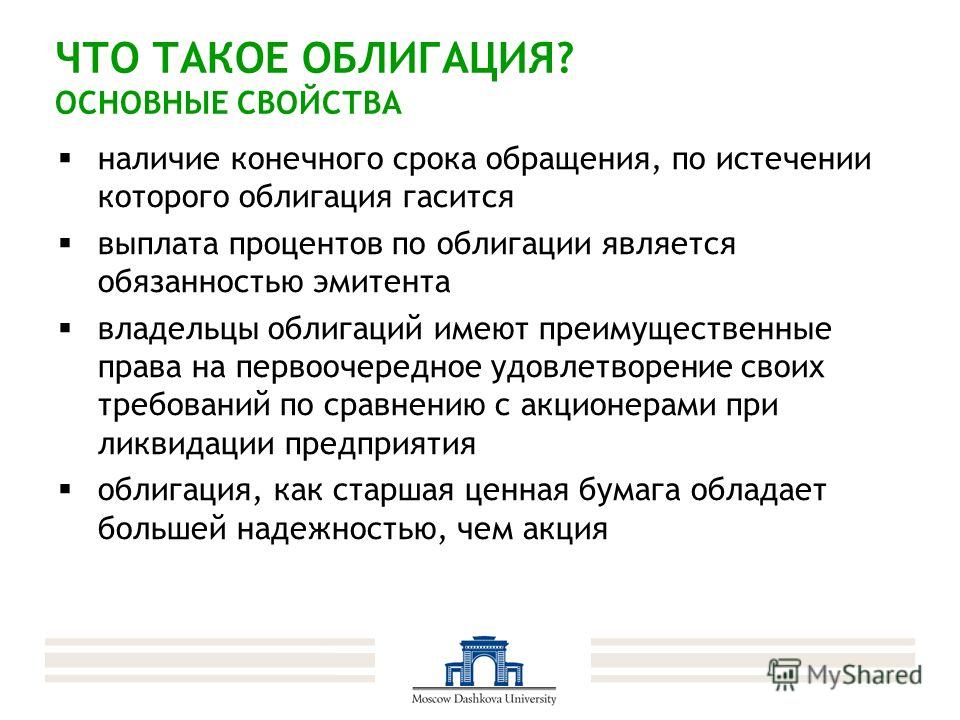

Понятие облигаций

Облигация — это ценная бумага, выпущенная эмитентом, с целью привлечения инвесторов и получения денежных средств на развитие бизнеса. В роли эмитента может выступать юридическое лицо, государственная организация или даже само государство. А инвестором может быть любой человек или компания.

Хотя звучит достаточно сложно, но на деле все оказывается намного проще. Если говорить простыми словами, приобретая облигации на рынке, инвестор дает деньги в долг компании-эмитенту. В этом случае ценная бумага является долговой распиской о получении денежных средств и содержит информацию обо всех основных условиях возврата вложенного капитала.

Данный вид ценной бумаги гарантирует своему владельцу возврат денежных средств, а также указывает, какая сумма и в какой срок будет возвращена. За пользование чужими деньгами эмитент готов отблагодарить своего инвестора. Доходом по данной ценной бумаге обычно является купон. Его доходность выражается в годовой ставке, которая выплачиваются инвестору по оговоренному графику (раз в 3, 6 или 12 месяцев) или единовременно при погашении облигации. Все способы получения дохода мы рассмотрим немного ниже.

По окончанию срока обращения ценная бумага предъявляется эмитенту, и он выплачивает за нее номинальную стоимость – сумму, указанную на самой облигации. Срок обращения может быть любой. Датой погашения считается дата, в которую эмитент должен выполнить свои обязательства и рассчитаться по ценной бумаге с предъявителем.

Облигации отличаются высокой надежностью, которая зависит в первую очередь от устойчивости компании-эмитента. В РФ гарантом стабильности являются облигации федерального займа (сокращенно – ОФЗ). На фондовом рынке степень надежности компании, выпускающей данный вид ценных бумаг, называется кредитным качеством. Чем оно выше, тем меньше рисков связанных с банкротством и ликвидацией эмитента, а значит, более высокий уровень защиты вложенных денег. Рейтинг кредитного качества основных компаний на фондовом рынке составляют специальные авторитетные агентства

Важно понимать, что чем выше риски, тем больше доходность по ценной бумаге, и наоборот. Эмитент, осознавая свой низкий рейтинг, стремится привлечь инвесторов хорошим процентом доходности

Облигации во многом похожи на банковские вклады и депозиты, но в отличие от последних не являются именными. Данные ценные бумаги можно оставлять в залог, передавать по наследству или продавать на рынке. В зависимости от продажной цены облигация может реализовываться с премией (цена на рынке выше настоящей стоимости) или со скидкой (рыночная цена ниже указанной на бланке).

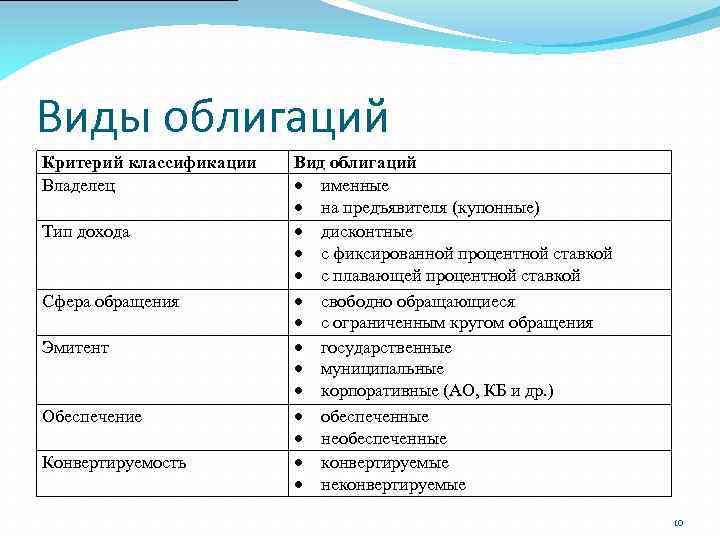

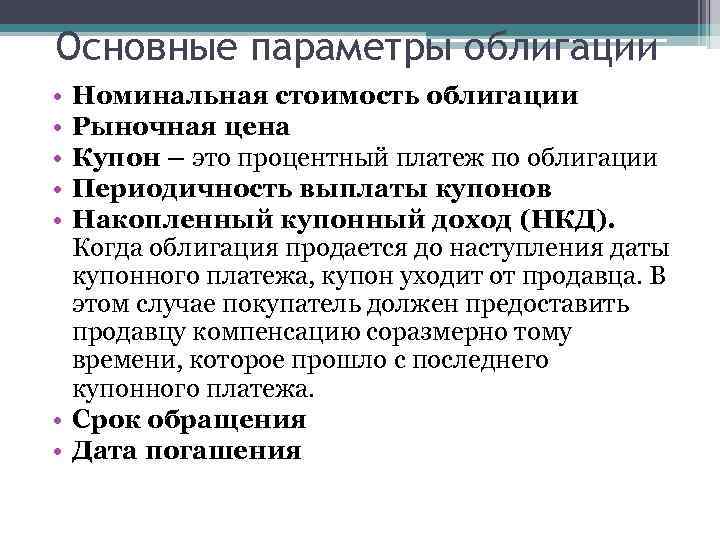

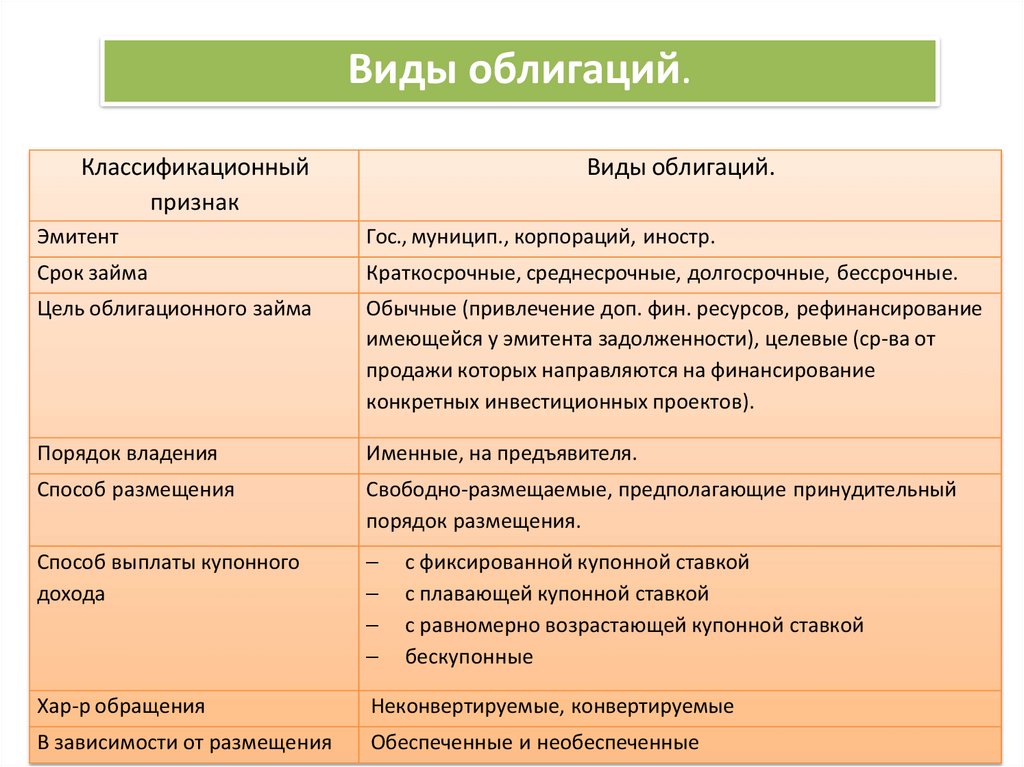

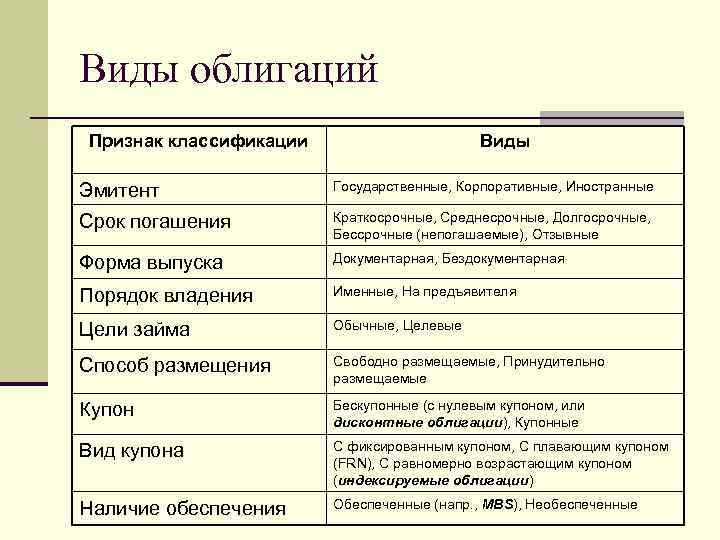

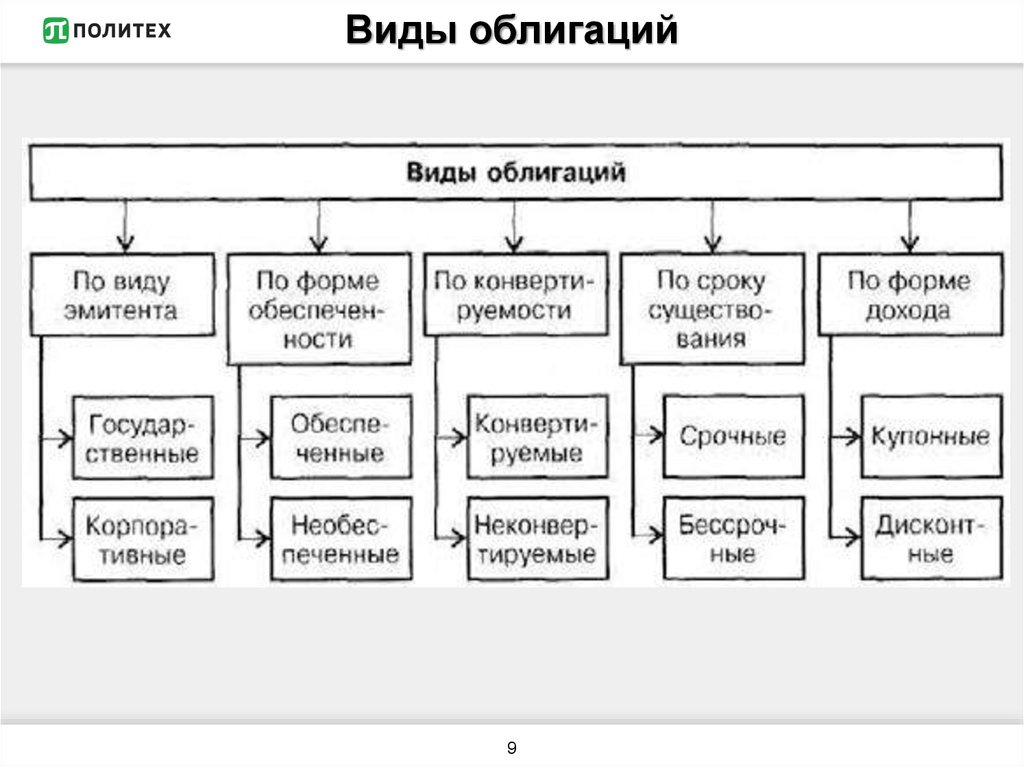

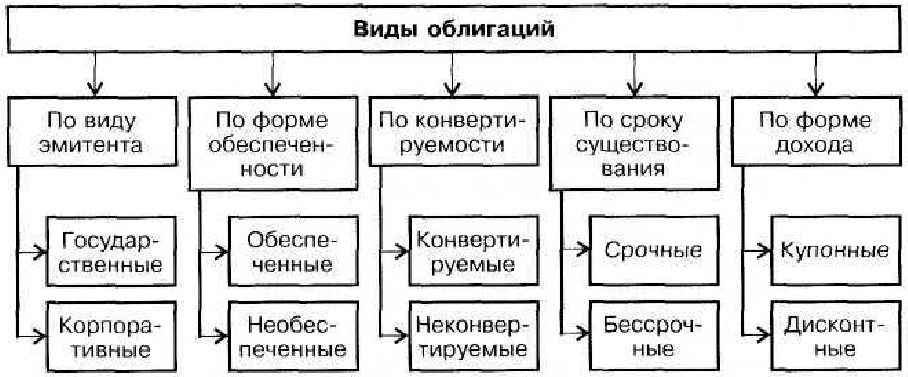

Характеристики, виды, классификация

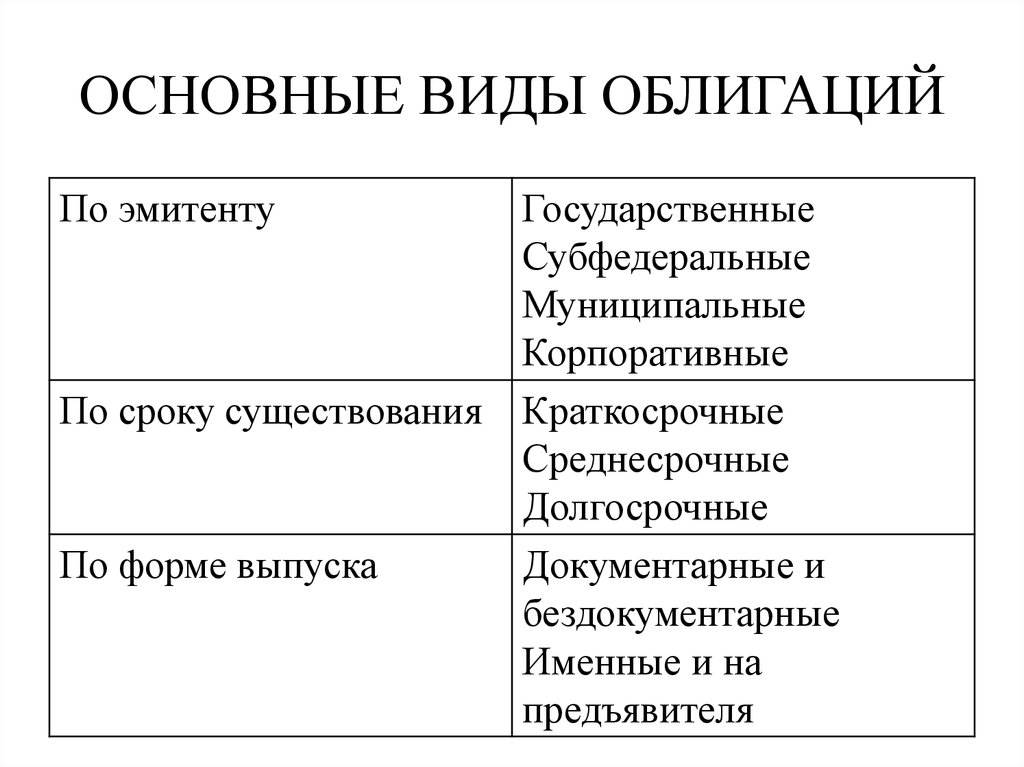

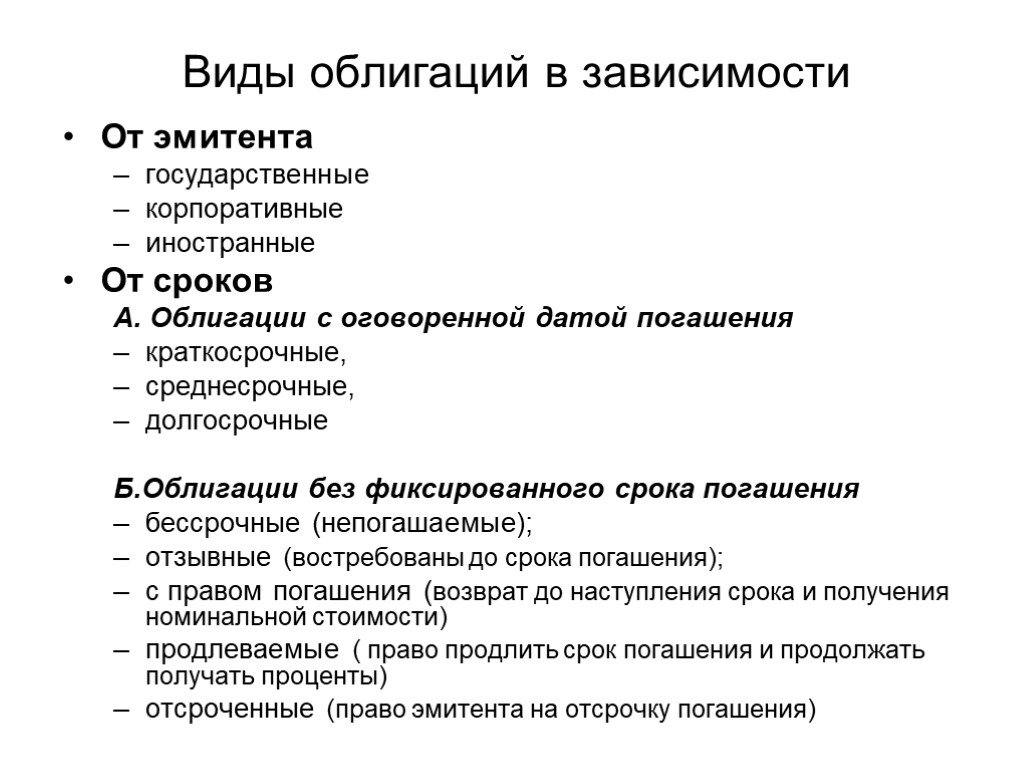

Чтобы правильно инвестировать в облигации, получая ожидаемый результат, необходимо ознакомиться с видами российских долговых обязательств, отличающихся между собой сроками, надежностью, прибыльностью и прочим показателям. Первый тип классификации разделяет ценные бумаги РФ по эмитентам:

- государственные;

- муниципальные и региональные;

- корпоративные;

- народные.

С каждым из этих видов стоит познакомиться поближе, но перед тем как начать, нужно прояснить термин «купон».

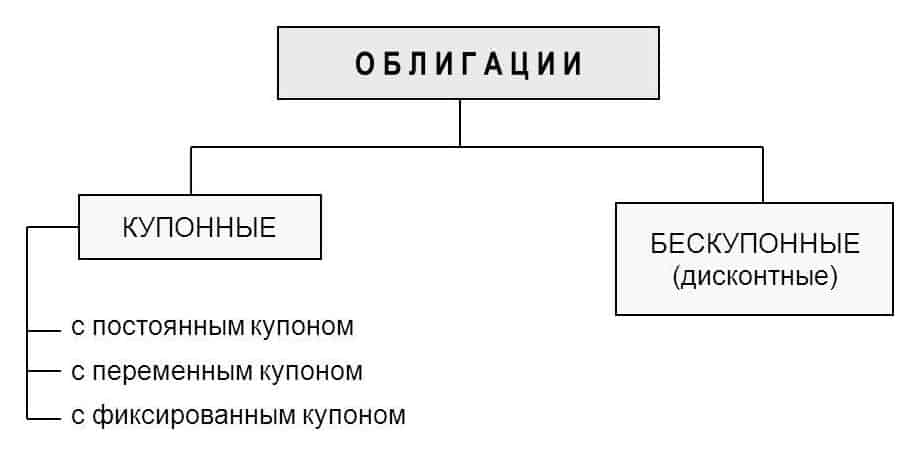

Виды облигаций по типу купонного дохода

Купон или купонный доход – выплаты, которые получает покупатель облигаций. Ценные бумаги бывают купонными и бескупонными (дисконтными), продающимися эмитентами ниже номинальной стоимости, чтобы инвестор получал прибыль при продаже таких облигаций по более высоким ценам.

Государственные

Этот вариант наиболее надежный, так как возврат средств инвестору гарантирует государство. Гособлигации торгуются под тикером ОФЗ – Облигации федерального займа. Для покупки 1 ОФЗ нужна 1 000 рублей, а ожидаемая доходность колеблется в пределах 7.5-8.5%. Показатель доходности в среднем на 2-3% выше, чем у наиболее щедрых предложений по депозиту от Сбербанка или ВТБ.

Гособлигации по виду купонной выплаты разделяют на:

- ОФЗ-ПД – размер купонного дохода не меняется за время действия облигации, а выплаты происходят каждые полгода;

- ОФЗ-ФД – сумма купона изменяется, но в соответствии с заранее установленными условиями;

- ОФЗ-ПК – купонный доход изменчив и зависит от какого-либо фактора, к которому его привязывают, например, доходность может быть связана с инфляцией или плавающей процентной ставкой RUONIA.

Гособлигации по номиналу делят на:

- ОФЗ-АД – ценные бумаги, поддерживающие амортизацию номинала, погашение проводится постепенно равными или неравными частями, а не за раз;

- ОФЗ-ИН – облигации с индексируемым номиналом.

Преимущество последних в том, что они гарантируют доходность на уровне 2-3% в условиях растущей инфляции и поднятия процентных ставок ЦБ РФ, когда курс других ОФЗ падает.

Муниципальные и региональные

В сравнении с гособлигациями, у муниципальных и региональных долговых обязательств средняя доходность выше, но и риски больше, так как регион в теории может признать себя банкротом.

Чтобы снизить уровень опасности, инвесторы предпочитают покупать облигации богатых областей и мегаполисов, среди которых: СПб, Москва, Екатеринбург и пр.

Цена 1 муниципальной или региональной облигации 1 000 рублей, средний показатель доходности 8-9%, а купонный доход, как и у ОФЗ, не облагается налогом.

Корпоративные

Эмитентами этой разновидности облигаций выступают компании, из-за чего доходность и риски тут выше, чем у муниципальных и государственных долговых бумаг. Максимальную надежность дают облигации «голубых фишек» российского фондового рынка, то есть наиболее капитализированных компаний, список которых возглавляют: Сбербанк, Газпром, ВТБ, Северсталь, Роснефть и пр. Для покупки их долговых бумаг требуется минимум 1 000 руб., а доходность равна 8.5%.

Народные

ОФЗ-н – народные или упрощенные облигации, в которые можно вложить от 30 000 руб. при гарантированной доходности 8.5%. Приобретаются на 3 года, а при досрочном погашении теряется часть купонного дохода и приходится уплачивать повышенный размер комиссии. Народные облигации распространяются через ВТБ и Сбербанк, купонный доход с них не облагается налогом, но инвестору придется уплачивать комиссионные банкам. Размер комиссий зависит от суммы покупки:

- 1.5% комиссионных банк возьмет за сделку менее чем на 50 000 руб.;

- 1% за покупку ценных бумаг в пределах 50 000-300 000 руб.;

- 0.5% за операцию более 300 000 руб.

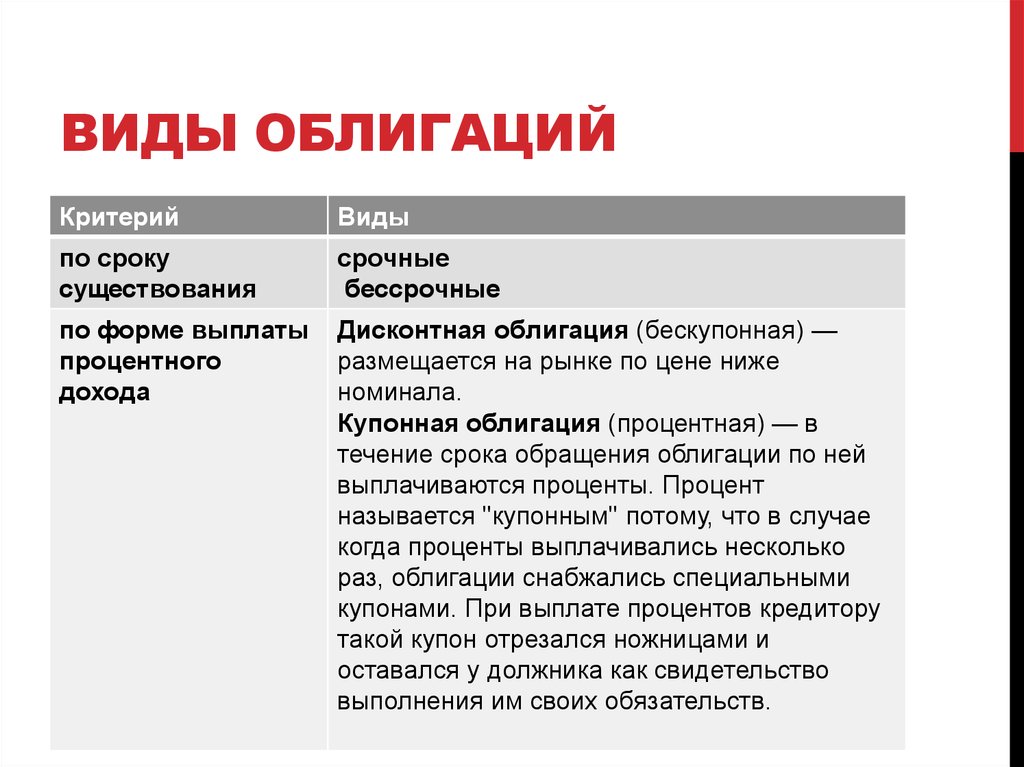

Хотя стоимость одной народной облигации составляет 1 000 руб., купить 1-2 ценных бумаги не получится. Инвесторам доступны пакеты от 30 000 руб. По сроку действия все облигации делят на:

- долгосрочные – покупаются на 5 лет и больше;

- среднесрочные – удерживаются 1-5 лет;

- краткосрочные – погашают через 3-12 месяцев.

Чем дольше срок облигации, тем выше предложенные проценты.

Советы инвесторам

Любой начинающий инвестор, вступая на путь вложения денег, уже рискует. И хотя облигации являются одним из самых надежных видов ценных бумаг, несколько дельных советов никому не повредят.

Тщательно изучайте эмитента, прежде чем приобрести его облигации. Рейтинги, финансовая отчетность, история, перспективы. Надо знать все

Если пока не удается хорошо разбираться во всех показателях, в первый раз можно обратиться к специалисту, чтобы он разложил все по пунктам и показал, на какие ключевые моменты стоит обращать повышенное внимание. Не следует вкладывать все средства в облигации одного эмитента

Даже если все выглядит очень выгодно и надежно, не стоит забывать, что это риск, поэтому обанкротиться может каждый. Лучше правильно продумать свой инвестиционный портфель, выделив в нем место и акциям, и облигациям разных компаний. В случае, если один эмитент прогорит, все же будет потерян не весь капитал. Не упускать из виду налоги. Вообще многие воспринимают налоговые платежи как что-то эфемерное ровно до тех пор, пока не приходит время их платить. Рассчитывая предварительный доход по ценной бумаге, сразу учитывайте, какую его часть необходимо будет отдать государству.

Облигации – это консервативный и надежный инструмент для любого инвестора. Если правильно все оценивать и рассчитывать, то данные ценные бумаги позволят надежно сберечь средства и получать неплохой периодический доход. Чтобы не попасть в неприятную ситуацию, начинающему инвестору нужно иметь понимание о видах и различиях ценных бумаг, тщательно изучить ситуацию на фондовом рынке (лучше в динамике) и выработать собственный подход к инвестициям.

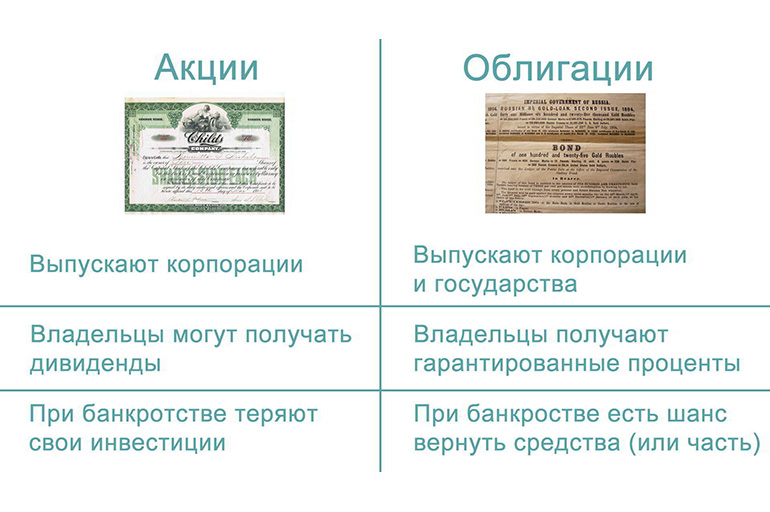

Отличие облигаций от акций

Организация может выпускать акции и облигации одновременно, конечно, если позволяет организационно-правовая форма. Оба вида ценных бумаг имеют общие черты, из-за чего неопытные инвесторы могут запутаться. Но на самом деле, они абсолютно разные, и сейчас мы рассмотрим их основные отличия:

- Облигация – это долговая расписка предприятия, то есть его кредиторская задолженность. В то время как акция – это часть собственного капитала организации. Соответственно, в случае банкротства эмитента в первую очередь будут возмещаться долговые обязательства владельцам облигаций, а уж затем – акционерам.

- Держатель акций имеет право участвовать в управлении компанией и голосовать, поскольку является ее собственником. Владелец облигаций не имеет права принимать участие в голосовании по любым вопросам, поскольку является сторонним инвестором и заинтересован, в первую очередь, в своей прибыли.

- Получение дохода по облигациям жестко установлено вплоть до размера и сроков. В то же время получение дохода по акциям зависит от их вида и степени благополучия компании.

- Выпускать акции может только акционерное общество, в то время как облигации выпускаются юридическими лицами любой организационно-правовой формы, а также государственными предприятиями и государством.

Какие бывают облигации?

Гособлигации

Это один из самых надёжных способов вложить деньги. Этот вариант интересен, прежде всего, любителям держать средства в Сбербанке, где ставка по депозиту сроком год-три 5-6% годовых, а по вкладу с возможностью пополнения и частичного снятия без потери процентов равна 1,5-2,3%. При этом доходность ОФЗ (облигациям федерального займа), составляет около 8%, процент по 2-летним ОФЗ – около 8,12% годовых. Гарантом возврата денег выступает государство, так что в ОФЗ можно смело вкладывать больше, чем 1,4 млн руб.

Если вы хотите получить бOльшую доходность, то можно приобрести муниципальные или региональные облигации, которые выпускает крупный город или регион. Купонный доход по таким облигациям выше, чем по ОФЗ, и он тоже не облагается налогом на доход. Но тут и риски выше, ведь отдельный регион теоретически может объявить себя банкротом, так что лучше выбирать крупнейшие мегаполисы и богатые области, такие как Москва, Санкт-Петербург, Екатеринбург и т.д. Приятный бонус – доходы по гособлигациям не облагаются налогами.

Доходность: до 7,5-8,5% годовых

Порог входа: 1 000 рублей (именно столько стоит одна облигация).

Корпоративные облигации

Если доходность по ОФЗ кажется слишком скромной, то можно вложить средства в корпоративные облигации (ценные бумаги компаний). В условиях экономической нестабильности лучше выбирать бумаги самых известных и крупных компаний, таких как Газпром, Роснефть, Сбербанк, ВТБ, Северсталь и т.д.

Но есть одно «но». Из полученного дохода придётся вычесть не только комиссию брокеру, но и налог НДФЛ 13%, которым облагается процент по облигациям.

Есть один лайфхак. По облигациям, выпущенным не ранее 2017 г., можно будет не платить НДФЛ, но только по тому купону, который поступит на счёт инвестора с 1 января 2018 г. Если покупать облигацию на этих условиях, то доходность по ней будет практически равняться ставке купона. Например, на днях Газпромбанк разместил трёхлетние облигации по ставке 8,65% годовых. То есть вложив 100 тыс. в облигацию с такой ставкой, вы получите через год за вычетом комиссии брокера доход в размере 8400-8500 руб. или около 8,4-8,5% годовых.

Доходность: 8,4-8,5% годовых

Порог входа: 1 000 рублей

Народные облигации

Весной Министерство финансов запустило специальный инструмент – упрощенные так называемые народные облигации федерального займа или ОФЗ-н. Ставка по ним даже выше, чем по обыкновенным ОФЗ и составляет 8,5% годовых. Размещаются такие бумаги обычно на три года. Купонный доход по ним так же не облагается налогом. Однако дополнительную комиссию придётся заплатить банкам, которые выступают агентами по продажам. Причём эта комиссия тем больше, чем меньше инвестированная сумма. При приобретении ценных бумаг на сумму менее 50 тысяч рублей комиссия составит 1,5%. Если 50-300 тысяч рублей – 1%, более 300 тысяч рублей – 0,5%. Кроме того, банки могут взять комиссию за досрочное предъявление облигации к погашению, так же при досрочном погашении можно потерять часть накопленного купонного дохода. Однако если вы продержите бумагу до конца срока вложенные в эти облигации 100 тыс. руб., то в итоге получите доход в размере 8,4% годовых за вычетом комиссии банку или 8400 руб.

Доходность: 8,4% годовых

Порог входа: 30 000 руб.

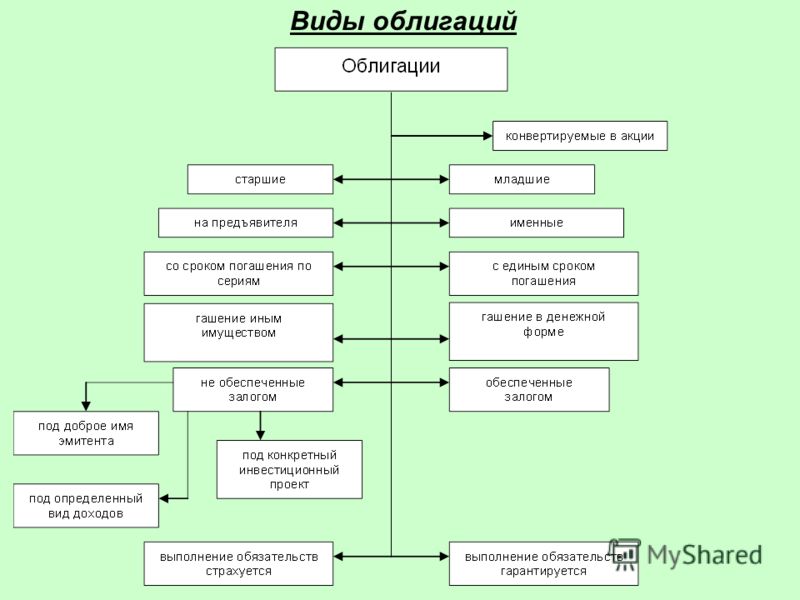

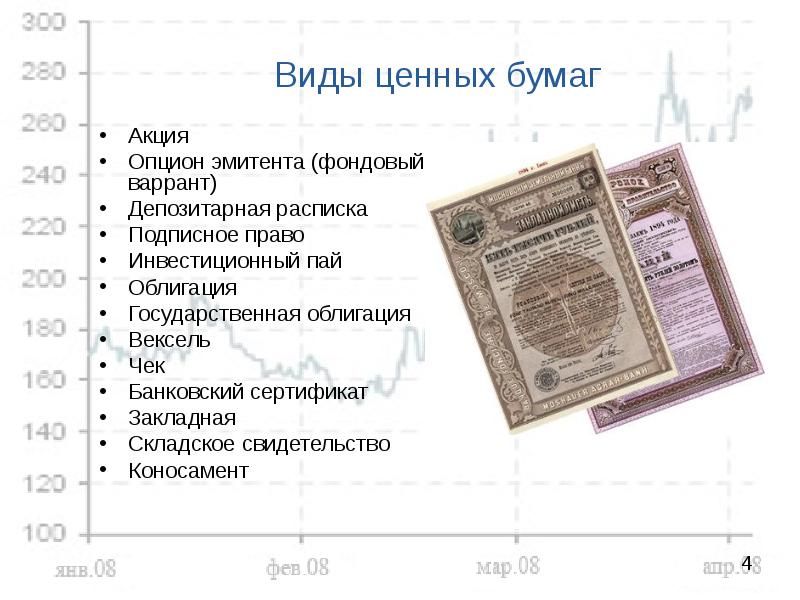

Какие бывают виды облигаций?

Облигации различаются по нескольким параметрам.

По форме выплаты дохода:

-

процентные (купонные) облигации — по ним вы получите проценты от номинальной стоимости. По некоторым облигациям бывает только одна выплата, по другим — несколько. Выплату процентов называют погашением купона. Такое название сохранилось со времен, когда облигации были бумажными: к ним крепились купоны на выплаты, которые отрывали в момент погашения. Чаще всего купонные облигации бывают с фиксированной процентной ставкой, то есть вы знаете заранее размеры выплат. Но бывают и c плавающей процентной ставкой — выплаты меняются, потому что привязаны к макроэкономическим показателям или ситуации на рынке ценных бумаг;

-

дисконтные облигации — при покупке стоят ниже номинальной стоимости, но погашаются по номинальной. Например, вы купили облигацию со скидкой — за 800 рублей, а когда ее срок действия закончился, получили за нее 1000 рублей — всю номинальную стоимость. Разница между ценой размещения и номинальной стоимостью и называется дисконтом.

По эмитенту:

-

государственные (Российской Федерации и ее субъектов) — их выпускают, чтобы покрыть дефицит бюджета;

-

муниципальные — их выпускают органы местного самоуправления, как правило, чтобы профинансировать различные проекты;

-

корпоративные — их выпускают юридические лица для финансирования своей деятельности.

Частные компании могут размещать также особый вид облигаций — коммерческие. Но они распространяются адресно и по закрытой подписке, так что просто прийти на биржу и купить их невозможно.

По конвертируемости:

-

конвертируемые облигации — их можно обменять на другие ценные бумаги этого же эмитента, например на акции;

-

неконвертируемые облигации — обменять их на другие ценные бумаги нельзя.

По обеспеченности:

-

обеспеченные — самые надежные. Их владелец с большой вероятностью сохранит свои деньги. Сохранность вложений может обеспечивать, например, залог — недвижимость и оборудование компании, другие ценные бумаги. То есть в случае банкротства эмитента владелец облигации сможет получить этот залог — продать его и вернуть свои деньги. Второй вариант обеспечения — поручительство другой компании. Если эмитент обанкротится, эта компания возьмет обязательства по его облигациям на себя. Третий вариант — банковская, государственная или муниципальная гарантия. Это почти то же самое, что поручительство. В этом случае долги по облигациям возьмет на себя банк, местный или федеральный бюджет;

-

необеспеченные — менее надежные. Если компания обанкротится, владельцы облигаций будут ждать, пока завершится процедура банкротства и их претензии удовлетворят в общем порядке — вместе с другими кредиторами компании. Не факт, что удастся вернуть вложенные деньги полностью;

-

субординированные необеспеченные — самые рискованные. При банкротстве компании владелец таких облигаций может рассчитывать на возврат своих денег в самую последнюю очередь, после всех остальных кредиторов. Если после раздачи других долгов что-то вообще останется. Более того, даже если эмитент дошел не до банкротства, а только до санации, его субординированные облигации сразу же списываются в ноль. Никаких денег владельцы таких облигаций не получат.

По способу обращения:

-

облигации со свободным обращением — нет никаких ограничений на покупку и продажу таких облигаций. Они могут свободно менять собственников: переходить от одних инвесторов к другим;

-

облигации с ограниченным обращением — покупка и продажа таких облигаций имеют ограничения. Например, владелец не может продавать облигации в течение какого-то времени. Или же эмитент устанавливает ограничения на цену облигаций — при продаже она не может быть больше или меньше какого-то лимита.

Как заработать на облигациях

Облигации считаются одним из самых старых способов заработка на рынке ценных бумаг. Именно поэтому инвестора, в чьем инвестиционном портфеле облигации преобладают над акциями, называют консервативным.

Заработать на данном виде ценных бумаг можно двумя способами:

- Получать установленный доход по облигации. То есть инвестор может просто приобрести ценную бумагу и получать свои средства в соответствии с оговоренным видом, сроком и вариантом погашения. В этом случае риск минимальный, особенно если ценная бумага обеспечена залогом. Доход будет невысоким, но стабильным, а по истечению срока инвестор получит обратно вложенные средства.

- Заработок на облигациях путем проведения сделки на фондовом рынке. Как и в случае с любой другой ценной бумагой, стоимость облигаций на рынке зависит от многих факторов и постоянно меняется. Продуманные инвесторы могут приобрести облигацию с дисконтом, а спустя определенное время продать ее с премией, получив таким способом свой навар. Это наиболее быстрый способ получить доход, причем весьма неплохой. Но главным его недостатком является высокий риск.

Независимо от выбранного способа получения дохода, прежде чем вкладывать свои кровные в ценные бумаги, необходимо тщательно изучить компанию-эмитента. А в идеале посмотреть его развитие в динамике. Также не лишним будет ориентироваться на рейтинги кредитного качества.

Стоимость

Основные виды стоимости облигаций, которые вам следует знать:

Номинальная стоимость — отражает ее денежный эквивалент (в России — от 1000 рублей).

Эмиссионная стоимость — цена размещения. Как правило, соответствует номиналу (могут быть исключения, например, для дисконтных бумаг).

Стоимость погашения. Как правило, соответствует номиналу (могут быть исключения, например, для бумаг с премией).

Рыночная стоимость — средневзвешенная цена сделок на вторичном фондовом рынке, указывается в деньгах и в процентном выражении от номинала.

Купонный доход (КД) — процентный доход, выплачиваемый с определенной периодичностью (в денежном и процентном выражении)

Внимание. Помните, что номинальная величина и купонная доходность могут возвращаться к инвестору в виде товаров, имущества или иных активов, имеющих денежную оценку (если это оговорено условиями)

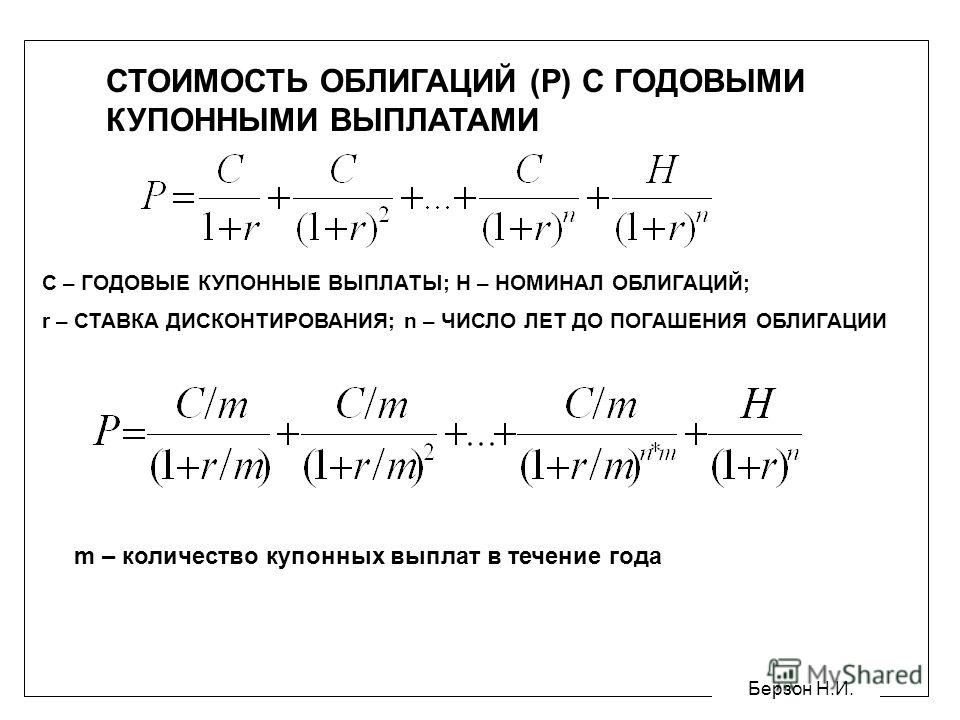

Поскольку сроки и размер доходов по облигациям в большинстве случаев известны заранее, объективная курсовая стоимость калькулируется по формуле дисконтирования:

Ц = ∑ КД / (1 + R)i + Н / (1 + R)ⁿ, где (1)

Ц — текущая биржевая стоимость;

КД — купонный доход за каждый период;

Н — номинал;

R — ставка дисконтирования (минимальный процент рентабельности, требуемый инвестором);

n — число периодов.

Пример. Принимается решение о покупке бумаги номиналом 1000 руб. Купон — 10% (раз в год). Оставшийся период до погашения — 5 лет. Исходя из рыночной конъюнктуры и анализа собственного портфеля, инвестор рассчитывает заработать не меньше 15% годовых. Тогда он купит облигацию только в том случае, если ее текущая цена не превысит 832,4 руб. или 83,2% от номинала: Ц = (87,0+75,6+65,8+57,2+49,7) + 497,2 = 832,4.

Наиболее близкий финансовый актив по критериям рисков и доходности — банковский вклад. Поэтому цена облигаций на рынке в значительной степени зависит:

- От колебаний банковского рынка. Депозитные ставки падают — цена облигаций растет — рентабельность при покупке уменьшается. Депозитные ставки растут — цена падает — рентабельность при покупке увеличивается.

- От количества дней до погашения. Чем скорее наступит дата погашения — тем выше цена.

- От накопленного купонного дохода. Чем больше НКД — тем выше цена. В день выплаты купона величина НКД полностью исчезает.

Рыночная стоимость дисконтных бумаг — как правило, всегда ниже номинала, процентных — выше или ниже номинала.

Цена покупки или продажи бумаги оказывает прямое влияние на доходность, а, значит, существуют риски:

- риск ликвидности, обусловленный снижением цены за счет неблагоприятной рыночной конъюнктуры;

- валютный риск;

- риск неверной оценки стоимости в момент покупки, связанный со сложностью их структуры.

Подведем итоги

Облигация — старейший и хорошо зарекомендовавший себя финансовый инструмент, пренебрегать которым не следует любому инвестору. Преимущества говорят сами за себя:

- Минимальные риски. Облигации более надежны по сравнению с любыми другими вариантами вложений. Потеря доходности возможно только в случае банкротства эмитента.

- Информация об эмитенте и конкретном выпуске — прозрачна. Риск дефолта можно оценить заблаговременно.

- Фиксированный график доходности, в большинстве случаев известный заранее, сводит рыночные риски к минимуму и позволяет инвестору планировать денежные потоки.

- Широкий выбор конкретных инструментов инвестирования.

- Льготная система налогообложения.

- Гарантированная стабильная доходность, превышающая ставки по банковским депозитам.

Указанные преимущества позволяют рассматривать облигации как основу любого инвестиционного портфеля.