Справочная информация

ДокументыЗаконыИзвещенияУтверждения документовДоговораЗапросы предложенийТехнические заданияПланы развитияДокументоведениеАналитикаМероприятияКонкурсыИтогиАдминистрации городовПриказыКонтрактыВыполнение работПротоколы рассмотрения заявокАукционыПроектыПротоколыБюджетные организацииМуниципалитетыРайоныОбразованияПрограммыОтчетыпо упоминаниямДокументная базаЦенные бумагиПоложенияФинансовые документыПостановленияРубрикатор по темамФинансыгорода Российской Федерациирегионыпо точным датамРегламентыТерминыНаучная терминологияФинансоваяЭкономическаяВремяДаты2015 год2016 годДокументы в финансовой сферев инвестиционной

Внешние затраты

Отвечая на вопрос, зачем государству нужны налоги, следует указать траты на проведение внешней политики. Средства налогоплательщиков идут на урегулирование военных конфликтов, работу внешней разведки, повышение знаний научного мира путем совместных проектов. Внешние коммуникации стране необходимы для функционирования в общей экономической системе. Для этого создаются валютные фонды между странами-участниками.

Колебания курса рубля влияет на благосостояние всех граждан. Компенсировать эту разницу приходится благодаря все тем же налогам. Для покупки иностранной продукции необходимо платить таможенную пошлину. Она же нужна для стимулирования спроса на внутреннем рынке.

Если отменить налог на ввоз товаров из-за границы, то отечественное производство не сможет конкурировать из-за недостатков взаимодействия отраслей внутри страны. И, как следствие, власти будут вынуждены повысить суммы взноса в казну для граждан.

Какие налоги платят физические лица?

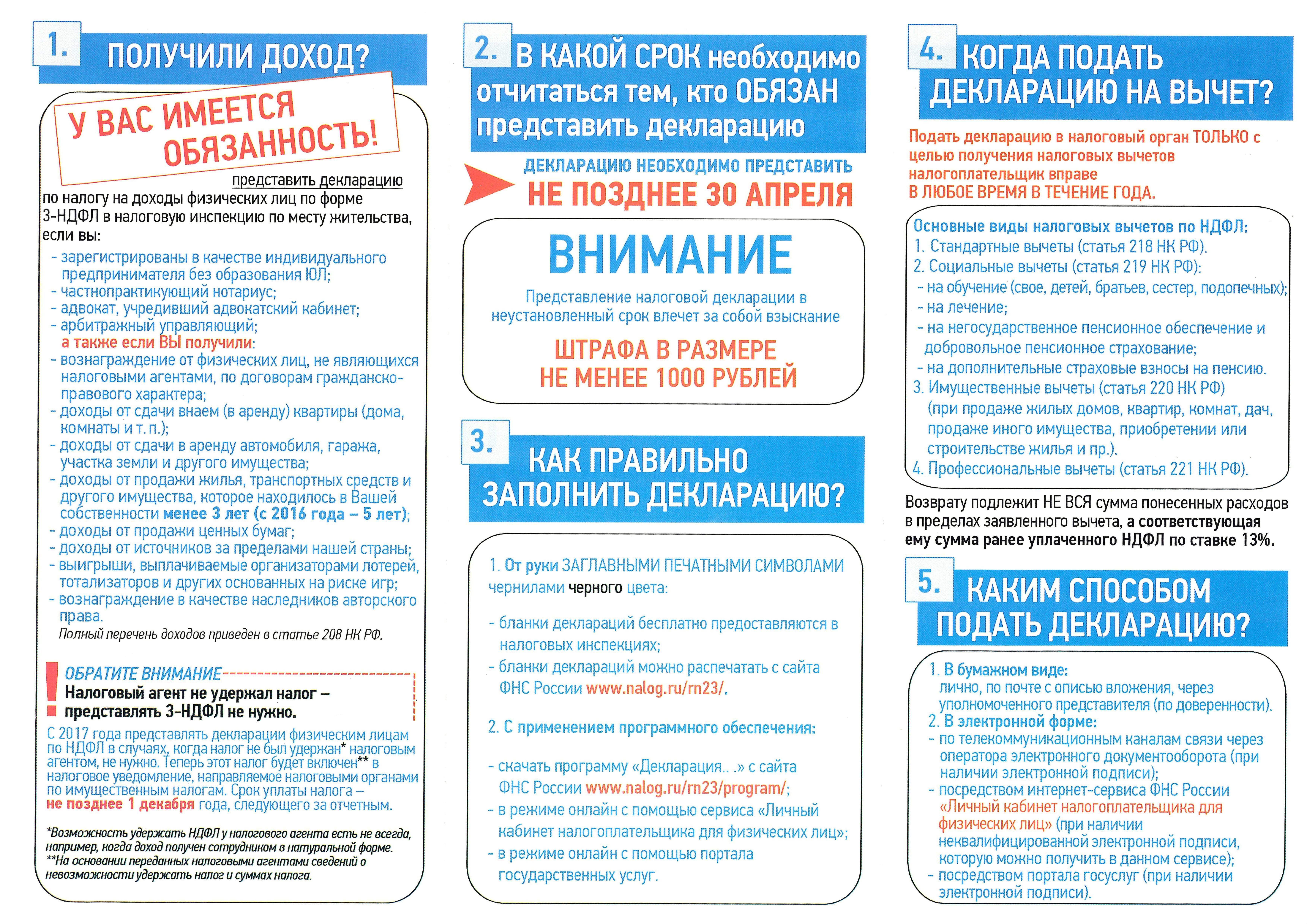

Статья 57 Конституции РФ гласит от необходимости оплаты налогов, установленных законом, в обязательном порядке. Для налогоплательщиков, нарушивших закон об уплате налогов предусмотрена административная, налоговая и уголовная ответственность. Так какие же налоги нужно не забывать оплачивать? Для физических лиц существует 2 вида налогов: имущественные и доходные.

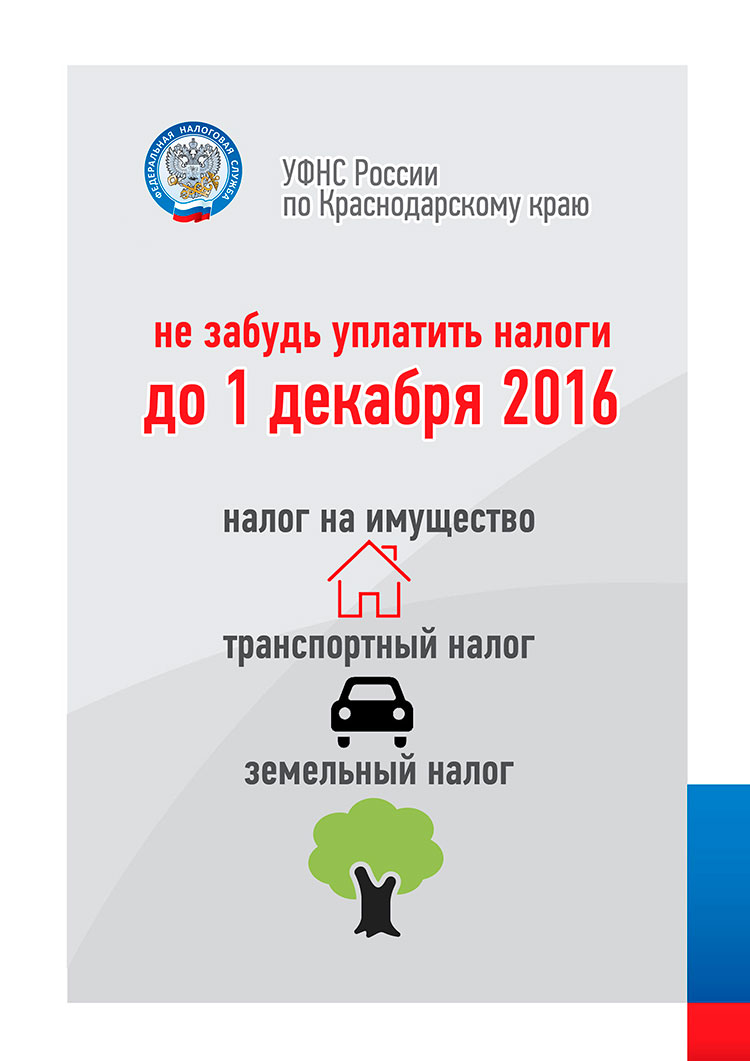

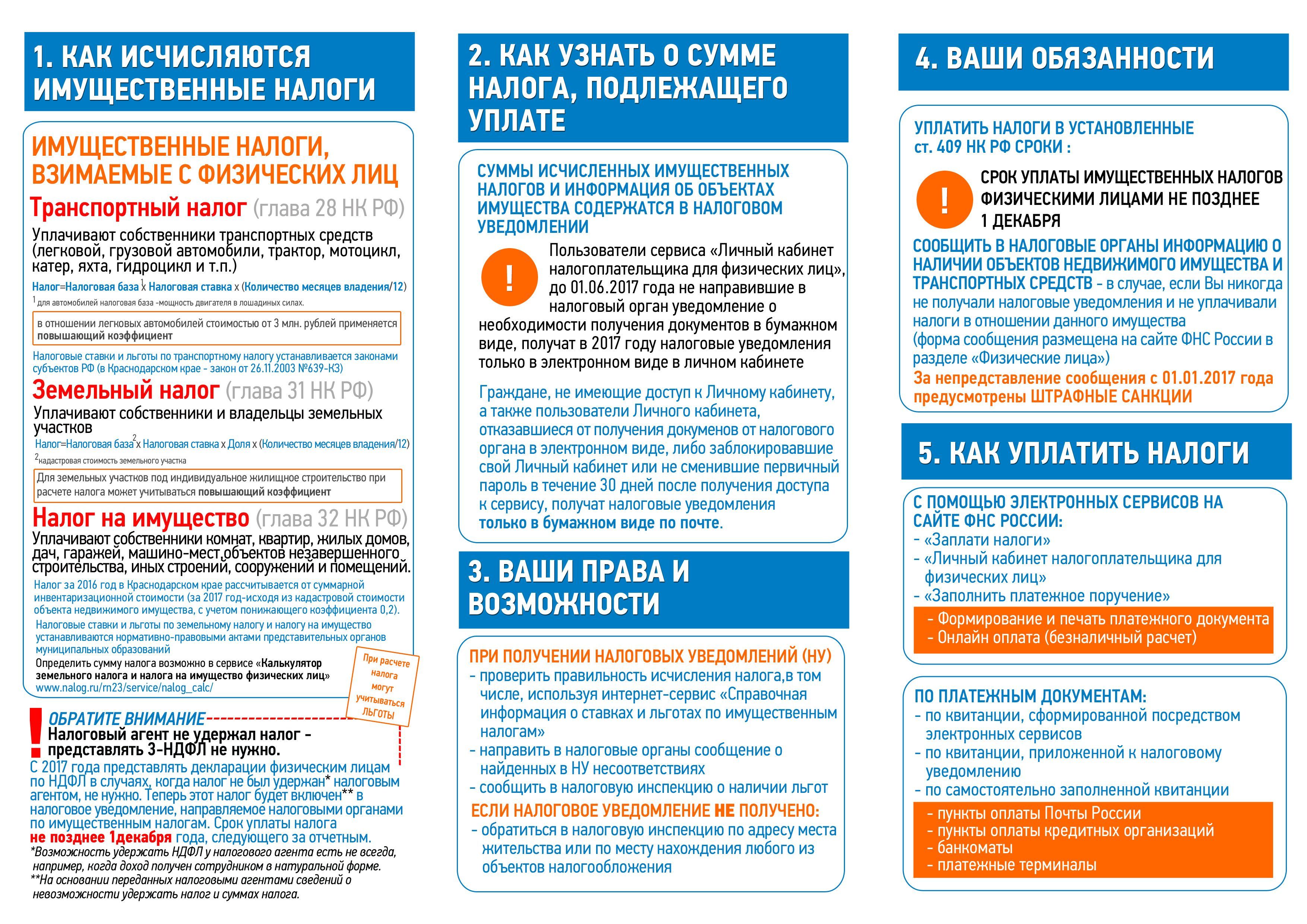

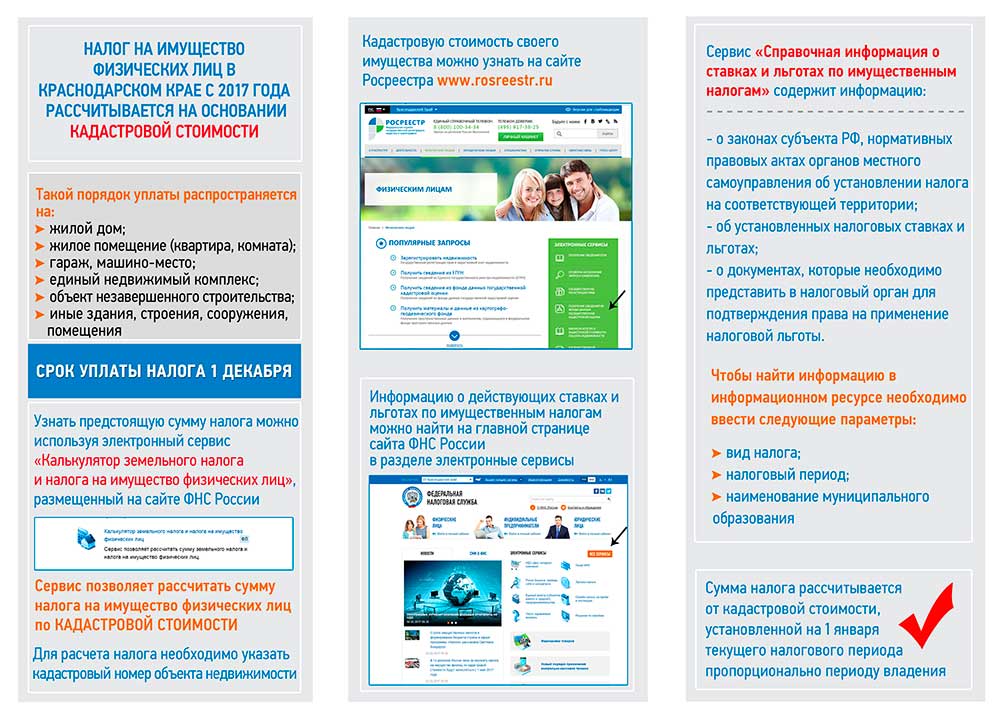

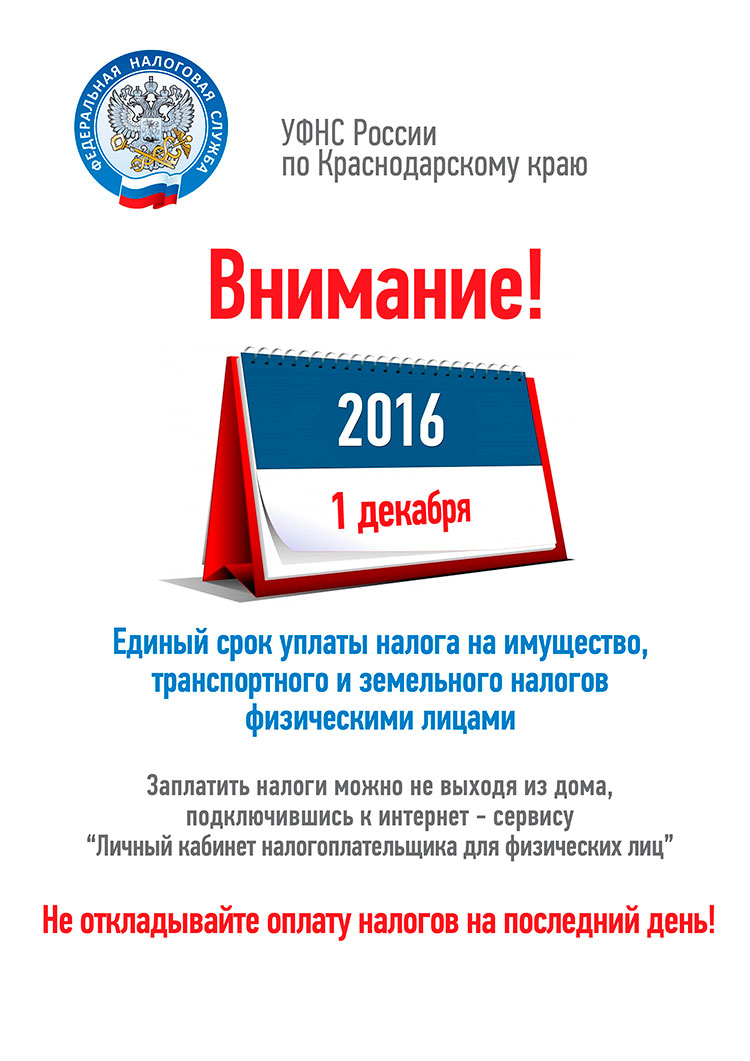

К имущественным налогам относятся земельный, транспортный и налог на имущество, начисляемые на участок земли, автомобиль и недвижимость соответственно. При этом налогоплательщик освобождается от подсчётов суммы налогов, этим занимается налоговая служба. Ежегодно на адрес прописки приходит уведомление о начисленных налогах. Сумма начислений зависит от региона и считается по определённой формуле

Важно помнить о том, что оплату имущественных налогов необходимо произвести до 1 декабря следующего года

Доходные налоги: НДФЛ — 20% от суммы дохода. Работодатель должен удержать эту сумму из зарплаты и перечислить в налоговую. Но при продаже имущества и дарении недвижимости (не от родственника) необходимо самостоятельно начислить и заплатить НДФЛ, подав декларацию и указав сумму к оплате. Декларацию налогоплательщик обязан подать до 30 апреля следующего года, а срок оплаты начисленного налога ограничен 15 июля.

| Наименование |

Период |

Дата перечисления |

|

Федеральные налоги |

||

| Налог на доход физических лиц | помесячно | следующий день после выплаты |

| Налог на прибыль организаций | 2019 год | 30 марта 2020 |

|

Региональные налоги |

||

| Транспортный налог | физлица | 1 декабря 2020 |

|

Местные налоги |

||

| Земельный налог | физлица | 1 декабря 2020 |

| Налог на имущество физических лиц | 2019 год | 1 декабря 2020 |

Задачи государства

Чтобы собрать определенный процент налогов с граждан, задача властных структур — дать им возможность заработать. Для этого проводится длительная подготовка профессионалов своего дела, осуществляемая на деньги налогоплательщиков.

Только подготовленные кадры смогут контролировать расходы государства на должном уровне. Ведь при бедности людей и брать будет не с кого заявленные проценты. Это и есть задача налогового органа — собрать деньги на будущие нужды общества.

Полученные средства стекаются в Центр. Далее идет перераспределение по регионам в соответствии с нуждами населения. Часть этих денег забирает на себя содержание государственных работников, военных структур и других.

Уклоняющихся же от обязанностей ждет преследование со стороны надзорных служащих. Неуплата налога является преступлением, и за это предусматривается уголовное наказание, вплоть до лишения свободы на несколько лет. Все зависит от суммы ущерба, нанесенного государству.

Для чего люди работают

Без лишних стеснений и с уверенностью можно сказать о том, что абсолютно каждый трудящийся человек привык к тому, что получает за свой труд соответствующую плату. 80% людей именно по этой причине и работают — чтобы зарабатывать деньги. Остальные же 20% сами себя причисляют к тем, кто работает ради удовольствия, самовыражения, благотворительности или по каким-либо еще, касающимся только их, причинам. Но поговорим мы сегодня именно о тех, кто работает и получает за это деньги. А, если быть точнее, то даже не о них, а о тех деньгах, которые они зарабатывают — о заработной плате. А также поговорим о том, какие налоги на зарплату начисляются.

Составляющие заработной платы

Для начала стоит задать вопрос — а знаем ли мы вообще, из чего складывается наш заработок? Вот его составляющие:

- система оплаты труда, которая применяется на предприятии;

- актуальные сведения о действующих тарифах, сдельных расценках и окладах;

- сведения о том, какое время было отработано сотрудниками фактически и какой объем работы был выполнен.

Выплата зарплаты

Начисление и выплата (согласно Трудовому законодательству) должны производиться не менее двух раз в месяц. Все начисленные суммы должны в обязательном порядке фиксироваться в расчетной или расчетно-платежной ведомости.

Начисления на зарплату

Следует также сказать несколько слов о том, какие вообще бывают начисления на заработную плату. Это поможет избежать путаницы. Это отчисления в различные фонды (пенсионный, социального страхования, занятости населения), а также на медицинское страхование сотрудников. Эти платежи производятся юридическими (в редких случаях — физическими) лицами. Размер данных платежей зависит от суммы зарплаты сотрудников и устанавливается соответствующими нормативными актами.

Как рассчитывается налог?

Работая, как говорится, «на дядю», многие не придают особого значения тому, какие налоги на зарплату платит работодатель. Ведь на самом деле все, что касается подобных забот, целиком и полностью возложено на него. И ни разу никто из сотрудников какой-либо фирмы или предприятия не относил сам необходимые суммы в налоговые органы. На данный момент налог с зарплаты, удерживаемый работодателем официально, составляет 13%. Т.е. если, к примеру, ваш официальный оклад равен 30 тысячам рублей, то вычтено из него будет 3 900 рублей подоходного налога, а на руки вы получите 26 100 рублей. Помимо этого работодатель производит выплаты в размере 30% от оклада сотрудника в Пенсионный Фонд и другие Фонды социального страхования. В нашем случае это составляет еще 9 тысяч рублей.

На что идут налоги москвичей?

Предположим, что вы работаете в Москве и ваша «белая» зарплата составляет 50 000 рублей. Как мы уже посчитали в самом начале статьи, при таком раскладе на карточку прилетает 43 500 рублей. Вы проработали год и в бюджет отправилось 78 000 рублей. Давайте посчитаем, как столица распорядится бывшими вашими деньгами. Заглянем в открытый бюджет Москвы за 2018 год – он доступен на портале мэра.

Суммы округлены – для удобства восприятия:

- 13 500 рублей москвичи потратили на московский транспорт;

- 13 000 рублей ушло на реализацию социальной политики Москвы;

- 12 900 рублей вложили в образование;

- 11 175 рублей – в жилищно-коммунальную сферу;

- 8 600 рублей – в медицину;

- 8 500 рублей – в экономику и сельское хозяйство;

- 4 500 рублей – на работу столичных чиновников (прежде всего – мэра, правительства и Мосгордумы);

- 2200 рублей было потрачено на культуру;

- 1400 рублей – на спорт;

- 970 рублей досталось силовикам (полиции, пожарным и спасателям);

- 550 рублей потратили столичные СМИ;

- 350 рублей распределены на решение экологических проблем;

- 45 рублей – на оборону;

- 37 рублей отчислено в местные бюджеты в виде дотаций.

Ещё примерно 260 рублей пошло на погашение долга Москвы.

Вот в таких пропорциях вы участвуете в финансировании столицы, если официально трудоустроены в Москве. Если работаете в городе, а живёте в области – значит, помогаете москвичам, а свой родной край ничем не поддерживаете.

В других регионах распределение налогов будет отличаться, так как в каждой области существует своя специфика бюджетирования. Где-то побольше институтов, где-то сильнее сельскохозяйственное лобби, где-то в приоритете спорт, где-то засада с ЖКХ или готовятся бороться с последствиями природных катаклизмов. Но, надеемся, идею распределения вы поняли.

Для чего нужны налоги

История появления налогообложения насчитывает несколько тысяч лет и ведет отсчет с появления первых государств, а изменения государственных устройств приводило к изменениям в налоговой системе.

Понятие системы налогообложения и налога

В каждом отдельном государстве действует своя налоговая система. Она необходима для финансирования таких государственных учреждений, деятельность которых направлена на обслуживание нужд государства и его жителей (бюджетные учреждения) и они не получают прибыли от своей деятельности. За счет налогов производится выплата различных пособий.

Регулирует систему налогообложения Налоговый кодекс Российской Федерации, все принятые законы и подзаконные акты должны полностью соответствовать кодексу. Основные принципы системы налогообложения в РФ были заложена в 1992 году, после распада СССР.

Налог — это принудительно взимаемая плата в установленном размере с физических или юридических лиц в пользу государства.

Для чего нужны налоги Государству

Отчисление различных налогов в пользу государства необходимо для финансирования системы здравоохранения, культуры, образование, оборону, социальную поддержку, содержание различных аппаратов управления. Для создания действенных государственных институтов необходим постоянный поток денежных средств.

За счет налоговых сборов население России получает бесплатную медицинскую помощь, отремонтированные дороги, школы, детские сады, также строятся социальные учреждения, например, детские дома, государство выплачивает пособие по безработице, адресную помощь, финансирует программы молодым семьям на приобретение жилья, материнский капитал и т.д.

Систематически уплачивая налоги население выступает соинвесторами своей благоустроенной жизни.

Система налогообложения и налогов в Российской Федерации

Сейчас в России существует шесть систем для целей налогообложения, которые применяются индивидуальными предпринимателями и юридическими лицами, в разрезе каждой системы юридическое лицо обязано производить уплату различных взносов:

— Общая система обложения налогами или ОСНО (НДФЛ — налог на прибыль или налог на доходы физических лиц для ИП, а также НДС, транспортный, земельный, налог на имущество, при его наличии и прочие);

— Упрощенная система или УСН (уплачивается один из налогов: на доходы или доходы уменьшенные на расходы, НДС и налог на имущество не взимается, действует для субъектов среднего и малого бизнеса);

— ЕНВД или единый налог на вмененный доход (предметом дегрессии является предполагаемый доход, рассчитывается по вещественным показателям, земельный налог не уплачивается);

— ЕСХН или единый сельскохозяйственный налог (предметом налогообложения является доход уменьшенный на расход, налогом облагается имущество, используемое для сельскохозяйственного производства не взимается);

— Патентная система налогообложения (действует для Индивидуальных предпринимателей, уплачивается как фиксированная плата на определенные виды деятельности, заменяет налоги, НДС, НДФЛ, налог на имущество).

— С 2019 года введен профессиональный налог для самозанятых граждан (действует для физических лиц не имеющих работодателя и сотрудников в штате).

Для юрлиц существует такие налоги, как акциз, налог на добычу полезных ископаемых, налог на дополнительный доход от добычи углеводородного сырья.

Юридические лица обязаны за каждого своего работника делать следующие отчисления:

— страховой взнос в Пенсионный фонд в размере 16%,

— накопительную часть пенсии в Пенсионный фонд 6%,

— на ОМС (обязательное медицинское страхование) 2,9%,

— в ФОМС (фонд обязательного медицинского страхования) 5,1%.

Работодатель обязан удерживать и уплачивать НДФЛ в размере 13%, тем не менее, в Российской Федерации установлен один из самых минимальных подоходных налогов в мире. Помимо НДФЛ, на граждан возложено бремя по уплате земельного, транспортного налога и налога на имущество.

Различают сборы по бюджету поступления:

— региональный (налог на игорный бизнес, налог на имущество организаций, транспортный налог);

— местный (земельный налог, налог на недвижимость, налог на имущество физических лиц, торговые сборы).

Чем больше отчислений в тот или иной бюджет, тем больше будет потрачено на нужды области или города.

Многие жители страны не хотят производить налоговые взносы, считая их размеры грабительскими, но при этом требуют качественного медицинского обслуживания и благоустроенности своей жизни, совершенно не понимая, что одно зависит от другого, чем больше отчислений налогов, тем лучше и качественней наша жизнь.

Виды и классификация налогов в России

- Выделяют 2 категории налогов по способу взимания: прямые и косвенные. Прямые налоги, как правило, устанавливаются на доход и имущество физических и юридических лиц. Например, налог на прибыль предприятия расчитывается исходя из параметра налоговой базы (доходы минус расходы), умноженной на соответствующую налоговую ставку. Косвенные налоги представляют собой надбавку к цене товара, которую оплачивает потребитель. Примеры косвенных налогов: налог на добавочную стимость, таможенные пошлины, акцизы.

- По степени зависимости от совокупного дохода выделяют аккордный и подоходный налоги. В первом случае, сумма налога фиксирована и не изменяется при любой сумме поступлений. Подоходный налог расчитывается по величине дохода (ВВП или национальный доход) и бывает трёх типов: прогрессивный, регрессивный и пропорциональный. Разделение происходит ввиду применения различной налоговой ставки — средней или предельной. Средняя ставка выражена отношением суммы, облагаемой налогом, к величине дохода в процентном соотношении. Тогда, как предельная налоговая ставка представлена отношением величины прироста налоговой суммы к величине прироста дохода, также выраженным в процентах.

Итак, прогрессивный налог- это вид подоходного налога, при котором при увеличении суммы доходов средняя налоговая ставка будет повышаться. То есть, если прибыль предприятия увеличивается, то и сумма налоговых выплат возрастет.

Регрессивный налог — вид налога, при котором при увеличении суммы доходов средняя ставка снижается, и наоборот: ставка растёт, когда доход уменьшается. Пример: начисление пенсионного страхования в Российской федерации.

Пропорциональный налог — вид налога, при котором ставка не зависит от величины дохода, по этой причине сумма налога пропорциональна величине дохода.

Виды налогов

Все налоги подразделяются на несколько видов:

Прямые и косвенные налоги

Налоги делятся на прямые, то есть те налоги, которые взимаются с экономических агентов за доходы от факторов производства и косвенные, то есть налоги на товары и услуги, состоящие в самой цене на предметы потребления.

Прямыми налогами можно назвать такие, как налог на доходы физических лиц, налог на прибыль и подобные налоги.

К косвенным налогам относятся налог на добавленную стоимость, акцизы и другие налоги.

Аккордные и подоходные налоги

Также принято различать аккордные и подоходные налоги.

Аккордные налоги государство устанавливает вне зависимости от уровня дохода экономического агента.

Под подоходными налогами же подразумевают налоги, составляющие какой-то определённый процент от дохода.

Данную зависимость показывает либо предельная ставка налога, которая объясняет, насколько увеличивается налог при увеличении дохода на одну денежную единицу, либо средняя ставка налога: просто отношение суммы взимаемого налога к величине дохода.

Прогрессивные, регрессивные или пропорциональные налоги

Подоходные налоги сами делятся на три типа:

Прогрессивные налоги — налоги, у которых средняя налоговая ставка повышается с увеличением уровня дохода. Таким образом, если доход агента увеличивается, то растёт и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка так же падает;

Регрессивные налоги — налоги, чья средняя ставка налога снижается при увеличении уровня дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растёт, если доход уменьшается;

Пропорциональные налоги — налоги, ставка которых не зависит от величины облагаемого дохода.

Стимулирование населения

Для повышения уровня жизни населения, благодаря собранным налогам, проводят политику стимулирования. Так, действует программа выплат за второго рожденного ребенка

Для общества это важное событие, помогающее сдержать убыль населения. Аналогичные действия проводятся для помощи молодым семьям в покупке жилья

В виде налоговых вычетов государство возвращает 13 % от стоимости.

Малоимущим и многодетным семьям предоставляется другая налоговая ставка, или они вообще не платят ее. Аналогичные выплаты могут получить работающие люди на ремонт жилья, проведение операции, обучение и отдых.

Бизнес и финансы

БанкиБогатство и благосостояниеКоррупция(Преступность)МаркетингМенеджментИнвестицииЦенные бумагиУправлениеОткрытые акционерные обществаПроектыДокументыЦенные бумаги — контрольЦенные бумаги — оценкиОблигацииДолгиВалютаНедвижимость(Аренда)ПрофессииРаботаТорговляУслугиФинансыСтрахованиеБюджетФинансовые услугиКредитыКомпанииГосударственные предприятияЭкономикаМакроэкономикаМикроэкономикаНалогиАудитМеталлургияНефтьСельское хозяйствоЭнергетикаАрхитектураИнтерьерПолы и перекрытияПроцесс строительстваСтроительные материалыТеплоизоляцияЭкстерьерОрганизация и управление производством

История возникновения

Люди еще в прошедшие тысячелетия принимали необходимость выплачивать часть своих доходов для пополнения казны. Каждый житель государства должен понимать, зачем нужны налоги, и обязан отдавать периодически небольшую сумму на развитие образования, медицины, содержание армии. Общество не может нормально функционировать без определенного потока денежных средств.

Полезная функция налогов очевидна, хотя и не очень приятна некоторым индивидам. Ранее за счет податей реализовывались безумные идеи правителей по захвату мира. Но существовали в истории и положительные государства, в которых строились медицинские, философские организации, осуществлялась забота о малоимущих, возводились детские дома для сирот.

Для функционирования всех институтов государства требуется непрерывный поток денежных средств. Причем, чем более социально-значимая политика проводится, тем выше становится процент уплаты в казну. Зачем нужны налоги, если власти могут сами напечатать необходимое количество денег? Ответом на этот вопрос может быть аналогия сравнения с внутренней отдельной структурой общества. Возьмем сферу ЖКХ.

Государственность

В развитом обществе не возникает вопроса, куда идут налоги. Каждый человек ощущает их действие на своей повседневной жизни. Это медицина, образование, общественные нужды. Уплата налогов в России закреплена на законодательном уровне. Так статья 57 Конституции обязывает каждого совершеннолетнего гражданина вносить налоги до определенного числа ежегодно и незамедлительно в некоторых случаях.

Налоговая система базируется на правилах преследования при нарушении таких требований. Эти обязанности возложены на отдельную структуру: налоговую инспекцию. Казна целиком принадлежит обществу, доверившему управление ею отдельной группе лиц. При уплате обязательной суммы человеку нужно воспринимать это как оплату услуг, предоставляемых государством.

Современная налоговая система несовершенна. Существует много нюансов уплаты в каждом отдельно взятом регионе. Величина суммы зависит от уровня жизни, стоимости товаров и услуг, затрат на коммунальные нужды.

Очевидная польза сборов

Экономическая сущность и необходимость налогов заключается в развитии общества. Процесс модернизации устаревающих объектов и структур происходит постоянно. Такой механизм не должен останавливаться, ведь основа жизни − это движение.

Часто непонятно, зачем гражданину платить налоги, если он не получает от государства ни копейки. Ответом послужит все та же причина: благодаря сознательным гражданам и существует общество. Если присутствуют уклоняющиеся от этой обязанности люди, то, значит, плохо работает надзорный орган – налоговая инспекция.

Будет ли иметь место несовершенство законодательной базы — это зависит от каждого гражданина. Отсутствие участия в общественной жизни порождает эффект отдаления власти от народа. Все в руках людей. Если бы они не были равнодушными к судьбе государства, то было бы невозможно уклониться от обязанностей.