Нюансы и советы

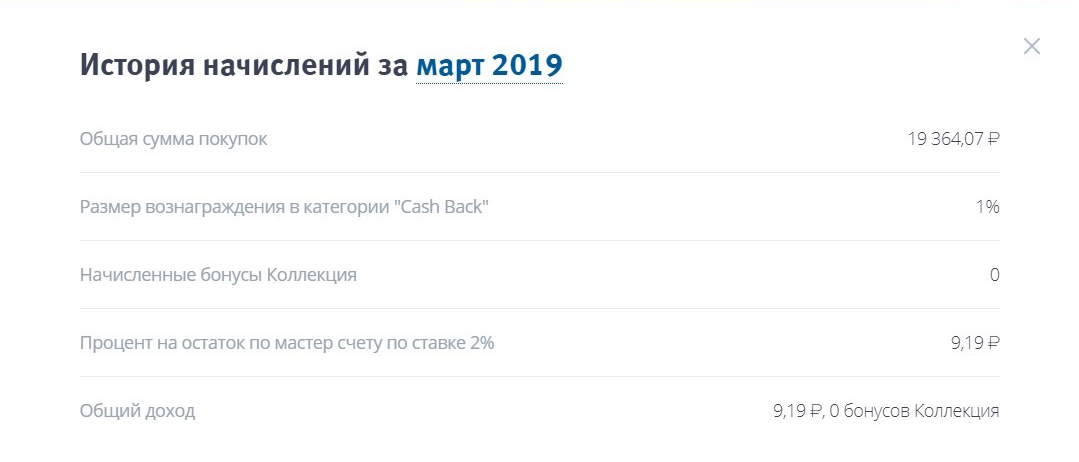

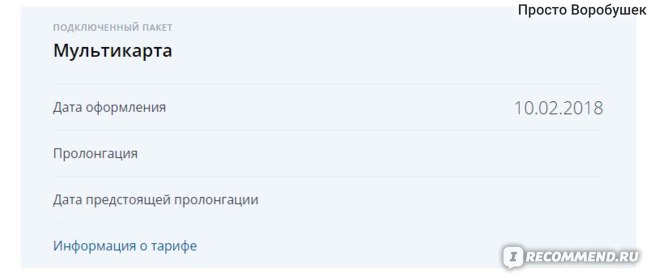

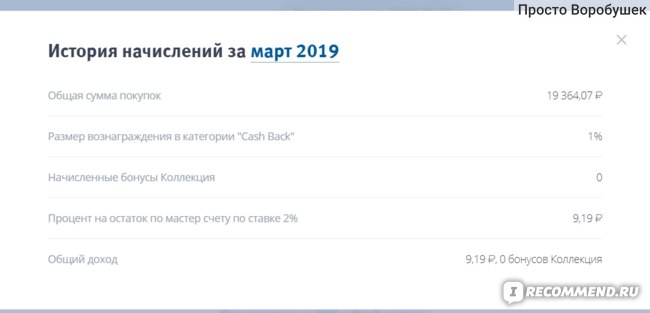

Отчетный (он же – расчетный) период по мультикарте (оборот за такой период определяет процент вознаграждения, который у вас будет в следующем периоде) является календарным месяцем (начинается с первого числа каждого месяца). Соответственно первый отчетный период начинается с ДАТЫ ПОДКЛЮЧЕНИЯ ПАКЕТА «МУЛЬТИКАРТА».

Таким образом, есть смысл подключать пакет с самого начала месяца, чтобы получить максимальный приветственный кэшбэк (напоминаем, что в первый месяц банк даёт максимальный процент вознаграждения в любой бонусной категории).

На форумах часто встречается вопрос: «Как часто и в какое время можно менять опции?». Вы можете бесплатно изменить опцию в любой момент (но не более 1 раза в месяц), но расчет вознаграждения по итогам месяца будет производиться на базе той опции, которая действовала на начало отчетного периода.

А с начала нового отчётного периода (с 1 числа следующего месяца) будет действовать новая опция. Например, с начала использования карточки (первый отчётный период, далее – ОП) у вас была подключена опция «Авто», и она же «перешла» на второй календарный месяц (на новый ОП). В середине второго ОП вы решаете сменить бонусную категорию на «Рестораны» и звоните с вашей просьбой на горячую линию банка. При этом категория «Рестораны» начинает действовать только с первого числа третьего ОП, а за второй ОП вам будет произведён расчёт вознаграждения по опции «Авто».

Если вы собираетесь оплачивать товары/услуги в валюте, то заведите карточки с валютными счетами, пополнив их валютой – вам начислят кэшбэк, и вы не потеряете кучу денег на конверсионных операциях (у ВТБ невыгодный курс обмена) при оплате в другой валюте рублёвыми карточками.

Важно не забывать, что банк будет начислять вознаграждение далеко не по всем операциям:

Как видите, сюда входят любые операции в ВТБ-Онлайн (например, за оплату коммунальных услуг через интернет-банк кэшбэк начисляться не будет – платите на сайтах поставщиков услуг), переводы, пополнения электронных кошельков

Обратите внимание, что не будут бонусироваться крупные покупки (автомобиль, недвижимость и т.д.), а также те операции, оборот по которым превышает 70% от ежемесячного оборота В ОДНОМ ТСП (торгово-сервисном предприятии)

Виды дебетовых мультикарт ВТБ 24 и условия по ним

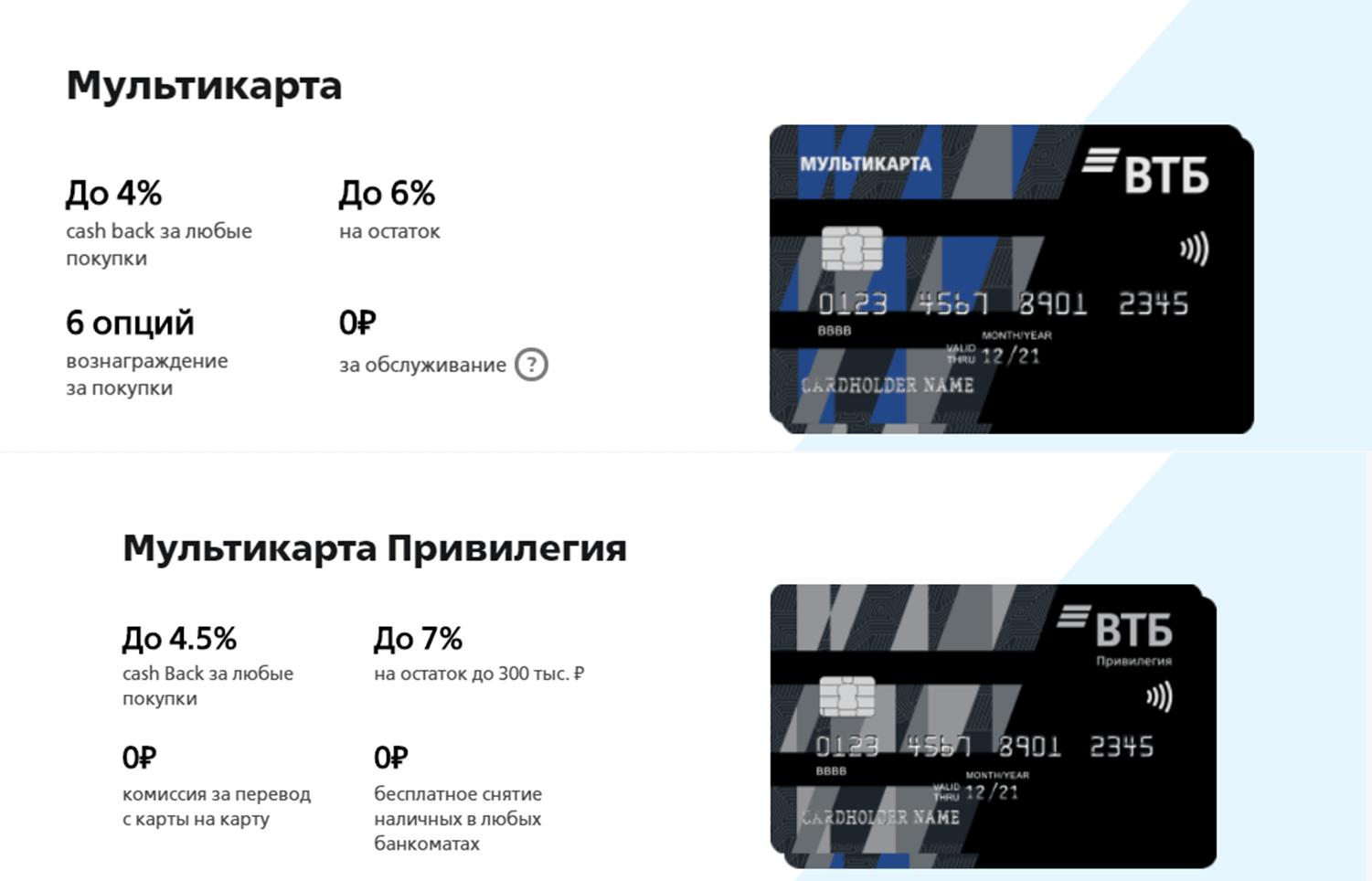

В ВТБ 7 видов мультикарт. Существенно они ничем не различаются. Основные положения, касающиеся оформления, начисления процентов на остаток и кешбэка, одинаковы. Разница лишь в специальных возможностях того или иного продукта.

Рассмотрим стандартные условия, свойственные всем картам:

| Название | Условие | Комментарий |

|---|---|---|

| Оформление | Бесплатно или 249 рублей | При оформлении онлайн плата за выпуск карты не взимается |

| Обслуживание | Бесплатно или 249 рублей в месяц | Бесплатное содержание доступно при соблюдении определенных условий банка |

| Cash back | До 10% | Размер бонусов зависит от суммы потраченных средств |

| Процент на остаток | До 6% | Процент начислений зависит от суммы, потраченной за предыдущий месяц: — от 5 тыс. до 15 тыс. руб. – 1% годовых; — от 15 тыс. до 75 тыс. руб. – 2% годовых; — более 75 тыс. руб. – 6% годовых. |

| Валюта счета | Доллары, рубли или евро | Одна на выбор |

| Дополнительные карты | До 5 карт | При подсчете ежемесячного оборота средств для зачисления бонусов, учитываются траты по всем продуктам – по основной карте и дополнительным |

| Вознаграждения | Доступные категории: заемщик, авто, рестораны, кешбэк, коллекция , путешествия, сбережения. | Одна из категорий на выбор. Ежемесячно можно бесплатно изменять. |

| Снятие средств в других банкоматах | Бесплатно, при соблюдении условий банка | Сумма возвращается в виде кешбэка, если за месяц было потрачено более 5 тыс. |

| Перевод денег в сторонние банковские учреждения | Бесплатно, при соблюдении условий. В противном случае – 0,4% от суммы перевода, но не менее 20 рублей | Сумма возвращается в виде кешбэка, если за месяц было потрачено более 5 тыс. |

| Платежные системы | Visa, Mastercard или МИР | |

| Онлайн-банк | Бесплатно |

Помимо основных условий и возможностей, каждая карта обладает индивидуальными особенностями.

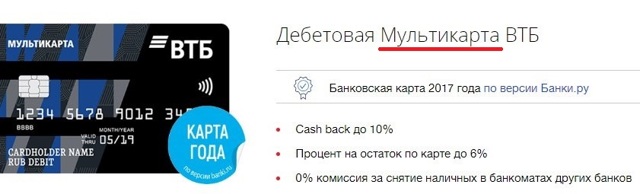

Дебетовая Мультикарта ВТБ

Карта с базовым тарифом, которая доступна всем категориям клиентов. Особых привилегий, за исключением стандартных, она не дает. Для оформления достаточно оставить заявку онлайн и получить готовый пластик в отделении банка в течение недели. Единственное требование – клиент должен быть совершеннолетним.

Мультикарта ВТБ Visa с символикой Чемпионата мира по футболу FIFA

Отличие этой карты от стандартной – особый дизайн. Как следует из названия, на фронтальной стороне пластика представлена символика Чемпионата мира по футболу. Помимо этого, дизайнерский продукт поддерживает только платежную систему Visa.

Дебетовая Мультикарта ВТБ «Тройка»

Такая карта пригодится жителям Москвы или постоянным гостям столицы. По факту это продукт «2 в 1», совмещающий в себе и банковскую, и транспортную карту. «Тройка» представлена в двух форматах:

- стандартная;

- зарплатная – выдается только зарплатным клиентам.

Держатель пластика может пополнять счет через мобильные приложения, а также рассчитываться «Тройкой» от ВТБ за проезд на городском транспорте Москвы и пригородных электропоездах Московской области

Зарплатная мультикарта

Клиенты, которые получают зарплату на МК пользуются привилегиями пластика бесплатно, независимо от того, выполнены условия банка или нет. Так, за зарплатную карту никогда не взимается:

- ежемесячная плата;

- комиссия за снятие наличных.

Перед тем как получить зарплатный пластик, необходимо написать соответствующее заявление на перевод зарплаты и отнести его в бухгалтерию по месту работы.

Пенсионная карта

В ВТБ две пенсионные карты – для пенсионеров и для военных пенсионеров. На обычной карточке предусмотрен повышенный процент на сбережения – 8,5% годовых. Каждый из продуктов предполагает бесплатный выпуск и обслуживание, независимо от оборота средств. Еще одна особенность пенсионного пластика – привязка только к платежной системе МИР.

В чем подвох карты?

Их у этой карты сразу несколько. Это не значит, что карта плохая, просто называть ее «Мультикартой» не стоило. Давайте подробнее разберем, что с ней не так:

- Название. Большинство сайтов с отзывами отражает, что люди воспринимают «Мультикарту» как мультивалютную, то есть такую, на которой можно хранить одновременно рубли, доллары и евро или другие валюты. Между тем именно этот продукт можно оформить только в одной из валют.

- Это не бесплатно. На самом деле, чтобы карта оставалась бесплатной, придется каждый месяц поддерживать оборот минимум 5 000 рублей по ней. Если это не будет выполняться, то придется ежемесячно отдавать банку 249 рублей. А в пересчете на годовое обслуживание это составит практически 3000 рублей. У многих других банков условия более выгодные в данном случае. Еще один нюанс – кэшбек будет начисляться тоже лишь в случае, если поддерживается ежемесячный оборот в 5000 рублей.

- Надо много тратить. Чтобы выгода была наибольшей, придется поддерживать оборот от 75000 рублей. Если эта сумма не достигается, то и вознаграждение не такое большое. Но, как у многих банков, получение кэшбека от трат по большинству категорий имеет ограничения. Например, вернуть по категории «Рестораны» или «Авто» реально только 3 тысячи рублей. На любые покупки это лишь 5 тысяч рублей. Если посчитать, то получается всего 4% и почти 7% от потраченных 75 000 рублей. Если же траты превысят эту сумму, то соотношение процентов станет еще меньше. Некоторые банки предлагают подобные условия и не ставят ограничений, либо допускают возврат суммы намного больше.

- Сроки. Приходится не просто пользоваться картой, но и делать это с учетом срока перед закрытием периода. Это несколько дней – от 1 до 5, в которые операции по карте уже не успевают попасть в отчет и не учитываются в текущем периоде. Из-за этого кэшбек может серьезно уменьшиться.

- Бонусы. ВТБ начисляет не только бонусные рубли, которые меняются на обычные, но также бонусы и мили. Вот их уже ни на что не поменяешь, а через 2 года бонусы могут и сгореть. К тому же нет гарантий, что банк не поменяет условия и не сделает бонусные рубли сгораемыми.

- Комиссия. 1% за снятие собственных средств, столько же за онлайн-платежи. Лимит переводов с карты в месяц составляет 20 тысяч рублей. Дальше все переводы будут облагаться комиссией в 1,25%, но если сумма небольшая, то минимум 50 рублей за перевод все равно спишут.

- Валютные карты. Если открываете карту ВТБ в долларах или евро, то будьте готовы к тому, что преимуществ такой карты практически не будет. На остаток кэшбек не начисляется, по категориям считается по сложной схеме.

Это основные подводные камни Мультикарты ВТБ, но это не значит, что пользоваться ею не выгодно. Просто подходит она не всем категориям людей. Например, действующим клиентам ВТБ, у которых снижается процент по кредиту из-за использования такой карты, она очень пригодится.

Что за мультикарта и является ли она мультивалютной

Несмотря на схожесть названий, мультивалютная карта и мультикарта – разные вещи. Первая предполагает привязку к одному пластику сразу нескольких валютных счетов. То есть, владея одной картой, можно рассчитываться и в долларах, и в евро, и в рублях, не боясь при этом потерять на конвертации валют.

В зависимости от банка, валюта оплаты определяется автоматически или настраивается вручную в личном кабинете. Если на активном балансе в момент списания недостаточно средств, деньги заимствуются с другого счета – тогда оплата может произойти по невыгодному курсу.

Мультикарта (МК) – это название пластика, выпускаемого именно банком ВТБ. В других кредитно-финансовых организациях таких продуктов нет. В отличие от мультивалютной, дебетовая карта ВТБ привязывается к одному валютному счету: клиент при оставлении заявки указывает, в какой денежной единице ему нужен пластик. Доступные валюты мультикарты — доллары, евро и российский рубль.

Особенность МК в том, что она совмещает в себе функции нескольких видов карт. Если изучить предложения разных банков, то видно, что каждая организация, пытаясь привлечь клиентов, предлагает не просто платежный продукт, а карту с дополнительными бонусами: кешбэком, начислением процентов на остаток, скидками на услуги и т.д. Согласно условиям по использованию дебетовой мультикарты ВТБ, держатели могут получить сразу несколько полезных функций.

Есть ли у ВТБ мультивалютные карты в принципе

ВТБ 24 одним из первых начал выпускать мультивалютные карты, однако, не так давно банк отказался от их продажи, создав в качестве альтернативы мультикарту. Причины такого решения неизвестны: банк официального ответа не давал. Можно предположить, что прекращение продажи МВК связано с множеством негативных отзывов клиентов, которые жаловались дорогое обслуживание, некорректную работу, потерю средств на конвертации.

Дело в том, что когда клиент вносил на валютный счет соответствующую денежную единицу, деньги автоматически конвертировались в рубли. Когда же пользователь снимал валюту, она опять же конвертировалась.

По сути, банк как бы покупал иностранную единицу у клиента, а потом ему же ее и продавал. Так как курс нестабилен, получалось, что держатель карты терял часть средств, а иногда и оставался должен банку. С новым продуктом от ВТБ таких проблем не возникнет, так как по условиям пользования картой, мультикарта поддерживает только один счет.

Дополнительные бонусы и опции мультикарты

Перед тем как начать пользоваться специальными бонусами мультикарты, необходимо выяснить, что из себя представляют предложенные опции. В 2020 году банк предлагает 7 категорий:

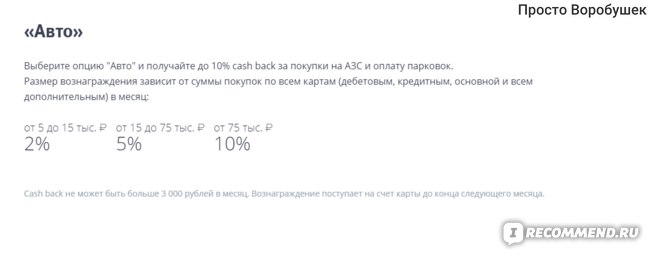

- Авто. Повышенное начисление кешбэка за расчёты на АЗС оплату парковок. Пользователям возвращается от 2 до 11% от потраченных средств.

- Рестораны. Кешбэк от 2 до 11% предусмотрен за оплату счетов в кафе и ресторанах, а также за покупку билетов в кинотеатры и театры.

- Кешбэк. Опция предполагает начисление бонусов за оплату всех товаров и услуг. Размер начислений – от 1 до 2,5%.

- Коллекция. За любые покупки клиент получает бонусы, которые может потратить только на товары программы bonus.vtb.ru. Максимальное начисление – 16% от суммы покупок. 1% равен 1 бонусу.

- Путешествия. Здесь вместо бонусов, держатель пластика получает мили, которыми может оплачивать авиа- и ж/д-билеты, бронирование гостиниц, аренду транспорта и т.д. Все покупки производятся через travel.vtb.ru.

- Сбережения. Опция дает преимущества клиентам, у которых открыт счет в ВТБ банке – текущая годовая ставка вклада будет увеличена на 0,5-1,5%.

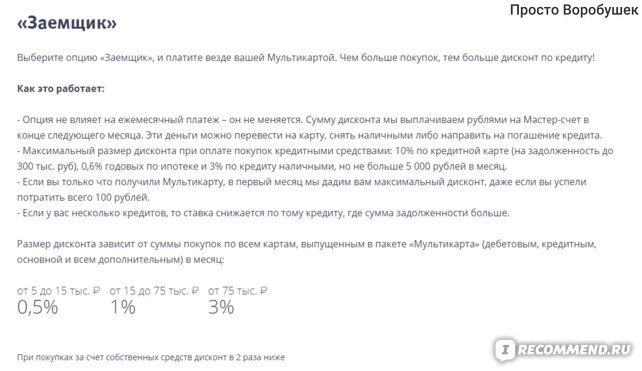

- Заемщик. Новая услуга в разделе «Специальные возможности МК». Согласно условиям, опция снижает годовую ставку по кредитам на 1–10%.

Расчёт бонусных начислений напрямую зависит от суммы потраченных средств. Банк разделяет размер денежного оборота на 4 категории:

- до 5 тыс. – начислений не будет;

- от 5 до 15 тыс. — минимальный процент;

- от 15 до 75 тыс. – средний процент;

- свыше 75 тыс. – максимальный процент.

Приблизительно рассчитать свою выгоду можно на сайте ВТБ. Найдите карту, соответствующую вашему типу, выберите «особую категорию», которую вы планируете использовать, укажите сумму своих ежемесячных расходов. Калькулятор покажет, какое вознаграждение вы сможете получить через год (например, https://www.vtb.ru/personal/karty/multikarta-debetovaya/).

Мультивалютная карта Тинькофф

Итак, мы разобрались с вопросом, что такое мультикарта, и мультивалютная карта Сбербанка. Теперь, поговорим о мультивалютной карте Тинькофф. Прежде всего, нужно сказать что это за карта.

Это дебетовая банковская карта банка Тинькофф. Её основной счёт может разделяться на четыре разные валюты. Например, евро, доллар, рубли, гривны и другие валюты.

Такая мультивалютная карта называется Тинькофф Блэк. Оформить её можно прямо на сайте Тинькофф – (www.tinkoff.ru/cards/debit-cards/tinkoff-black). Данная карта с кэшбеком 30%. При использовании этой карты Вы будете получать 6% годовых на остаток по счёту. С каждой потраченной суммы денег можно получить их возврат. Например, со 100 рублей 1% и так далее.

Если на этой карте будет 30 000 рублей, то платить за её обслуживание Вам не придётся. А за месяц её стоимость недорогая, достаточно заплатить за её использование всего 99 рублей.

Снятие наличных и переводы

Снятие собственных средств с дебетовых карт бесплатно в банкоматах банков группы ВТБ (по кредиткам см. выше).

Также вы можете снимать средства с дебетовых карточек в «чужих» банкоматах без комиссии при обороте по всем картам пакета свыше 5 тысяч рублей в месяц.

Обратите внимание – при снятии в стороннем банкомате комиссия сначала будет удержана, а потом она будет возвращена в следующем календарном месяце. Лимиты за снятие в банкоматах и в пунктах выдачи наличных (ПВН) достаточно высокие: ежедневно – 350 тыс

рублей; ежемесячно – 2 млн рублей (хотя на сайте имеется информация, что ограничений на размер суммы бесплатных снятий наличных в банкоматах нет, но мы в любом случае будем ориентироваться на официальные тарифы)

Лимиты за снятие в банкоматах и в пунктах выдачи наличных (ПВН) достаточно высокие: ежедневно – 350 тыс. рублей; ежемесячно – 2 млн рублей (хотя на сайте имеется информация, что ограничений на размер суммы бесплатных снятий наличных в банкоматах нет, но мы в любом случае будем ориентироваться на официальные тарифы).

Снятие средств в кассах банка до 100 тыс. рублей включительно облагается существенной комиссией:

Если только в отделении все банкоматы будут неисправны и в ряде других случаев:

Старайтесь снимать деньги в банкоматах.

По дебетовым карточкам вы можете делать бесплатные межбанковские переводы (здесь и далее пойдёт речь о переводах в интернет-банке ВТБ онлайн) по реквизитам счёта в другом банке при условии, что ежемесячный оборот будет более 5 тысяч рублей.

Лимиты на межбанковские переводы отсутствуют. При невыполнении условия бесплатности карты (те самые 5 тысяч в месяц) будет удержана комиссия 0,4% (минимум 20 руб., максимум 1000 руб.).

Перевод с карты на карту при сумме покупок по карте свыше 5 тысяч рублей бесплатный, лимит при этом не уточняется. При невыполнении этого условия придётся оплатить 1,25% от суммы перевода (мин. 30 рублей). Если переводите с кредитки, то дополнительно удержится 5,5% (мин. 300 рублей). Между картами ВТБ можно переводить бесплатно.

Что такое мультикарта ВТБ?

Сейчас среди банковских услуг можно найти карту от ВТБ с широким пакетом услуг. Среди них – проценты, которые начисляются на остаток, всякие бонусы и доступные онлайн-переводы. Дополнительно разрешается подключать любые бонусные опции из целого ряда. Именно по этой причине ВТБ назвал карту «Мультикартой» — она вмещает в себя преимущества сразу нескольких своих карт.

К ней можно подключить сразу до 5 дополнительных опций. Дебетовая карта ВТБ Мультикарта позволяет подключать опции и для близких людей – например, для родственников, друзей или семьи. Когда будет рассчитываться возврат в виде кэша, то будет браться в расчет оборот по всем имеющимся картам сразу, как по основной, так и по дополнительным. При этом открыть карту допускается в виде дебетовой или кредитной, она прекрасно подходит для любых расчетов, даже в мировой паутине тоже можно расплатиться.

Выбирать можно между тремя международными и отечественными системами:

- Visa;

- Masterсard;

- «Мир».

Стоит сказать, что если в планах путешествия в другие страны, то стоит выбирать из первых двух вариантов, так как наша отечественная система пока принимается не во всем мире.

Пакет предлагаемых услуг и возможности мультикарты

«Мульти» означает много. Само название карты подразумевает предоставление максимально широкого пакета услуг: возможность финансовых поступлений из любых источников (пенсия, зарплата и т.д.); накапливание средств на карте в течение неограниченного времени; мгновенный перевод средств на карточки любого типа иных банков; оплата любых видов коммунальных услуг и многое другое. Настолько широкий круг возможностей, какой предоставляет Мультикарта, встречается достаточно редко.

Мультикарта ВТБ 24 имеет один из самых больших месячных лимитов накопления и расходования личных средств. В течение календарного месяца можно накапливать до 1 миллиона рублей и снимать до 2-х миллионов. Для удобства пользователей предоставляется целый ряд дополнительных услуг, например, возможность оформления на один банковский счет до 5 банковских карт, наличие личного онлайн кабинета и прочее

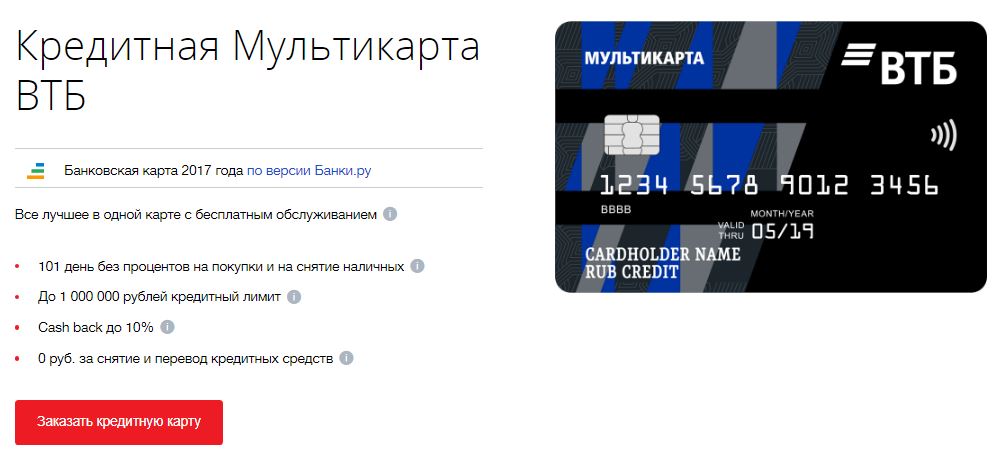

Мультикарта ВТБ — что это такое?

Мультикарта — это пластик, используемый для получения абсолютно всех бонусов, привилегий, возможностей, которые может себе позволить картодержатель.

Мультикарта ВТБ

Мультикарта ВТБ

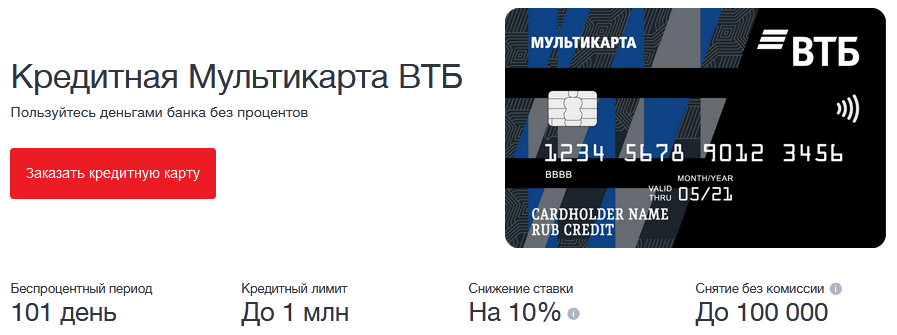

Пользование картой осуществляется одновременно по дебетовой и накопительной системе. Заказать продукт можно в отделение ВТБ или предварительно в режиме онлайн. Выпускается пластик в четырех вариациях:

- Кредитный. Предоставляется кредит до миллиона рублей беспроцентно до 101 дня. Если израсходованная сумма поступает на карточный счет до окончания данного периода, никакого процента платить не требуется. В противном случае ставка составляет 26% годовых.

- Зарплатный. Предназначена для получения ежемесячной заработной платы.

- Пенсионный. Выдается только людям, достигшим пенсионного возраста.

- Дебетовый. Хранится только собственный денежный безнал для проведения различных финансовых операций.

Клиент автоматически получает возможность участвовать в различных акциях, к примеру, партнер ВТБ проводит акцию, держателем мультикарточки может быть получен подарок или существенная скидка. Выпускается карточка в платежных системах Visa, Мир, MasterCard. Если заявка отправляется онлайн, указывается предпочтительный вариант. В отделение следует сообщить, какой именно пластик нужен и проконтролировать, чтобы информация была отражена письменно.

Оформление и обслуживание Мультикарты ВТБ24

Оформляя договор на открытие карты в любом отделении банка, клиент обычно автоматически подписывает договор на обслуживание, не читая его, а затем удивляется, откуда начисляются и за что снимаются банком проценты и абонентские выплаты.

А также отсутствует плата за информирование в виде СМС.

Для тех, кто не так активно использует карту, и не набирает ежемесячных минимальных сумм, установлена фиксированная плата за обслуживание в месяц. Эта сумма составляет 249 рублей.

Условия оформления карты

Для Мультикарты ВТБ24 условия оформления различны для разных видов карт (дебетовой и кредитной), рассмотрим их подробнее.

При оформлении кредитной Мультикарты действительны такие требования:

- Возрастная группа от 21 года до 70 лет.

- Месячный доход от 15 тысяч рублей.

- Регистрация заемщика в регионе размещения банка и гражданство РФ.

Данный порог ограничений доступен большинству работающих лиц, поэтому в течение нескольких месяцев существования Мультикарты ВТБ выдано уже более 6 миллионов карт.

Достаточно предъявить документы, подтверждающие личность заявителя (паспорт) и сумму его доходов в виде справки на выбор: справки с предприятия и выписки с банковского счета за последние 6 месяцев; оформленной по форме банка; справки о налоге на доходы физических лиц (2-НДФЛ).

При оформлении дебетовой Мультикарты соблюдаются следующие требования:

- Возрастная группа от 18 лет.

- Гражданство РФ и наличие соответствующего паспорта.

Заказ осуществляется в отделении банка или в режиме онлайн. Во втором случае не взимается комиссия за оформление. Для получения карты на руки и подписания договора необходимо прийти в отделение банка с оригиналами документов. При отсутствии паспорта РФ или же гражданства РФ оформить дебетовую Мультикарту можно только в отделении банка.

Следует отметить, что при оформлении карты в отделении банка, плата за оформление составит 249 рублей, но эта сумма вернется на мастер-счет при выполнении условий бесплатного обслуживания в первый месяц использования.

Плата за годовое обслуживание Мультикарты ВТБ 24

Банк ВТБ предлагает наиболее лояльные условия обслуживания для владельцев Мультикарты. В зависимости от интенсивности использования и сумм, проходящих через карту, плата за годовое обслуживание может составлять до 3 тысяч рублей или не взимается вообще.

Помимо бесплатного обслуживания, клиент получает следующие бонусы:

- выплачивается процент на остаток средств на мастер-счете: от 1 до 6% от суммы покупок в месяц, если пользователь подключает одну из бонусных опций, кроме «Сбережения»;

- зачисляются проценты от затраченных сумм в виде кэшбэка – от 1 до 10% при обслуживании в магазинах, ресторанах, покупке билетов на поезда и самолеты, оплате туристических услуг и ряде других затрат.

Перечень возможностей и дополнительных поступлений достаточно широк и зависит от количества оборачиваемых средств. Общая сумма зачисленного кэшбэка может составлять до 15 тысяч рублей в месяц. Подробнее ознакомиться с бонусной программой можно на сайте www.vtb.ru/personal/karty/informacija-dlja-derzhatelej-kart/bonusnye-opcii, дополнительные преимущества указаны на странице www.vtb.ru/personal/karty/informacija-dlja-derzhatelej-kart/dopolnitelnye-preimuschestva-multikarty.

Условия бесплатного обслуживания Мультикарты

Для того чтобы не платить за обслуживание Мультикарты и получать все услуги бесплатно, достаточно, чтобы оборот средств по карте составлял не менее 5 тысяч рублей в месяц. Обычно достаточно проводить все покупки, рассчитываясь картой. В результате пользователь не только не несет расходов за обслуживание, но и получает доходы в виде кэшбэка (от 1 до 10% от потраченных сумм).