Регистрация юридического лица

Пошаговая инструкция «Как открыть микрофинансовую организацию» начинается с выбора типа юридического лица. Для собственников МФО доступно несколько вариантов (ст. 5 п. 3 151-ФЗ):

- фонд;

- автономная некоммерческая организация;

- хозяйственное общество;

- товарищество.

Если выбрана некоммерческая форма организации, в бумагах указываются цели, на которые будет направлена полученная прибыль. Регистрация юридического лица в перечисленных формах не отличается от стандартной процедуры оформления.

В компании должны быть разработаны стандарты выдачи займов, алгоритмы действий сотрудников в разных ситуациях и политика обработки персональных данных.

Условия в 2020 году

В сегменте PDL, то есть по “займам до зарплаты”, нет жестких ограничений по сумме и срокам. Обычно такие сделки заключаются на сумму до 10 000 руб. и на срок до двух недель, но мы нашли на российском финансовом рынке много предложений с большими параметрами. Например, Moneyman, “Займер”, “МикроКлад”, “Веб-займ” выдают 30 000 руб. на 30 дней. В Ezaem можно получить 15 000 руб. на 35 дней, а в “Планета Кэш” – 30 000 руб. на 35 дней.

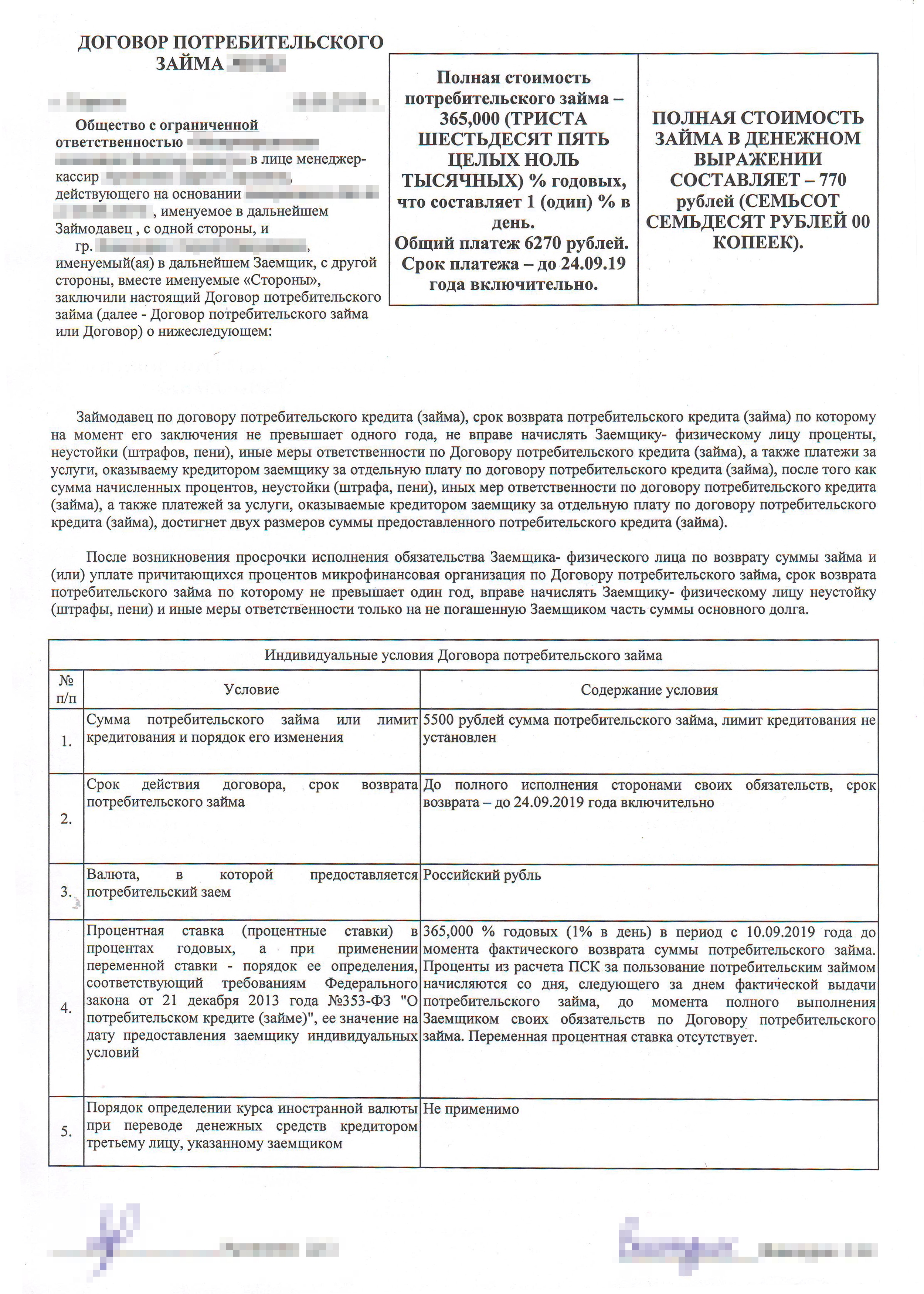

Государство строго регулирует размер ставки и переплаты по микрозаймам. Чтобы меньше россиян попадали в долговую яму, Банк России в 2019 году ввел на законодательном уровне ограничения:

- максимальная ставка по микрозаймам не может превышать 1 % в день (ограничение действует с 1 июля 2019 года);

- размер выплат с учетом всех процентов и штрафов не может превышать сумму первоначального займа более чем в 1,5 раза (ограничение действует с 1 января 2020 года).

Рассмотрим, как работают микрозаймы, на практике. Когда клиент обращается в микрокредитную организацию и берет в долг, например, 10 000 руб., то возвратить он должен будет не больше 25 000 руб.:

- 10 000 руб. – тело займа;

- 15 000 руб. – максимальные начисления по процентам, пеням, неустойкам и прочим платежам.

Рассчитать, какой процент переплаты будет начислен, также очень просто. Если ставка равна 1 % в день, а заем берется на 15 дней, то переплата составит 15 %. За 20 дней переплата возрастет до 20 %, за 30 дней – до 30 % и т. д.

Виды займов в МФО

Классифицировать микрозаймы можно по многим признаком. Мы расскажем только о самых важных видах займов, про которые необходимо знать, чтобы выбрать подходящее предложение.

По сроку займа можно выделить:

- краткосрочные (меньше года);

- долгосрочные (более года).

Микрофинансовые организации специализируются на краткосрочных микрозаймах. Из-за небольшого периода выплат и маленького лимита их часто называют займами «до зарплаты».

По способу обеспечения, займы:

- без обеспечения;

- с обеспечением – с залогом или поручительством.

По сути займ – это практически всегда микрокредит без обеспечения. Но некоторые МФО предлагают крупные денежные суммы под залог ПТС, недвижимости или с привлечением поручителей. Микрофинансовые компании принимают в качестве залога не только недвижимость и автомобили, но и другое дорогостоящее имущество.

По целям использования средств:

- нецелевые – потребительские ссуды с небольшим лимитом;

- целевые – например, для увеличения оборотного капитала компании, для покупки автомобиля.

По способу оформления:

- онлайн-займы;

- классические займы с оформлением в офисе.

Мифы и реальность: что нужно знать о микрозаймах

Сейчас мы развенчаем самые распространенные мифы, касающиеся микрозаймов. Это поможет вам принять окончательное решение, а стоит ли обращаться в микрофинансовые компании и брать у них в долг деньги.

Миф 1 – микрозаем улучшает кредитную историю

Принято считать, что после оформления и успешной выплаты микрозайма улучшится кредитная история. Некоторые люди целенаправленно прибегают к микрофинансированию в надежде, что через пару месяцев им удастся получить крупный банковский кредит на более выгодных условиях. Предупреждаем, это не работает.

Заем отразится в кредитной истории. Для банка это будет сигналом, что заемщик нерационально планирует финансы, раз вынужден брать деньги в долг до зарплаты. Скорее, банк откажет человеку, если он часто обращается в МФО.

Миф 2 – если просрочить заем, можно лишиться имущества

С 1 ноября 2019 года микрофинансовым компаниям запретили выдавать займы под залог недвижимости или доли в нем. Соответственно, сделки с обеспечением теперь признаны незаконными. Появление нового требования фактически стало ответом на волну жилищного рейдерства. Однако, сейчас такой проблемы просто не существует.

Миф 3 – не бывает выгодных микрозаймов

В реальности можно получить заем без каких-либо переплат. Звучит неправдоподобно, но тем не менее это факт. Сейчас многие микрофинансовые компании сражаются за клиентов. Соответственно, МФО идут на упрощение процедуры оформления, а в некоторых случаях – на более выгодные условия предоставления займов.

На российском микрофинансовом рынке сейчас действует ряд крупных компаний, которые предоставляют новым клиентам займы под 0 %. Сумма и срок в этом случае будут минимальными (не более 10 000 руб. на срок до 15 дней). Такие варианты выгодны людям, которые планируют единоразово воспользоваться услугами МФО.

Однако будьте осторожны, когда найдете предложение с нулевой ставкой. Внимательно изучайте условия – сколько составляет комиссия, есть ли другие скрытые платежи и т. д.

Самые популярные МФО

|

Компания, предложение |

Процент, в день |

Сумма, руб. |

Срок, дней |

Срок рассмотрения |

Оформление, получение |

Возраст, погашение |

|

Планета Кэш, «Для новых клиентов» |

0% |

3000 – 15000 |

7-35 |

До 1 дня |

Онлайн, на карту |

23+, по окончании кредита |

|

FinSpin, «Займ» |

0% |

1000 – 30000 |

6-30 |

До 10 минут |

Онлайн, на карту, QIWI, на счет в банке, через платежную систему |

21+, по окончании кредита или раз в 2 недели |

|

Деньги Сразу, «Стандартный |

0,27% |

1000 – 40000 |

16-365 |

До 20 минут |

Онлайн или в офисе, наличными, на карту или счет |

18+, по окончании кредита, раз в 2 недели или раз в месяц |

|

Мир Кредитов, «Пенсионный» |

0,3% |

1000 – 50000 |

1-30 |

До 5 дней |

В офисе, наличными |

18+, по окончании кредита |

|

Мегазайм, «Потребительский» |

0,5% |

3000 – 100000 |

3-112 |

До 15 минут |

Онлайн, на карту или счет, QIWI, Яндекс.Деньги |

21+, по окончании кредита |

|

Кэш Point, «Займ» |

0,5% |

10000 – 60000 |

1-270 |

До 15 минут |

В офисе, наличными или на карту |

21+, по окончании кредита или ежемесячно |

|

Да!Займ, «Краткосрочный» |

0,55% |

3000 – 30000 |

17-30 |

До 10 дней |

В офисе, наличными, на карту или счет, через платежные системы |

18+, по окончании кредита |

|

Микрокредит, «До зарплаты» |

0,7% |

10000 – 30000 |

15-30 |

До 60 минут |

В офисе, наличными |

21+, по окончании кредита |

|

Честное Слово, «Потребительский» |

0,83% |

3000 – 10000 |

15-60 |

До 1 дня |

Онлайн, на карту или счет |

18+, по окончании кредита |

|

Живые Деньги, «Серебро Лето 2019» |

0,99% |

5000 – 30000 |

30 |

До 5 дней |

Онлайн, в офисе, наличными, на карту |

21-70, раз в 2 недели |

О чем нужно знать, оформляя микрозайм?

Вот – правила, которыми ограничены микрофинансовые организации:

- Максимальная сумма – 1000000 рублей.

- Займы можно выдавать только в российских рублях.

- Если микрокредит выдается на срок меньше года, максимальный процент, который может установить МФО – 1% в день.

- В качестве обеспечения можно использовать только поручителей и транспортные средства, минизаймы под залог недвижимости запрещены.

- Максимальная сумма штрафа и пени за просрочку не может превышать двукратного размера займа.

- Если займ был выдан на сумму меньше 10000 рублей и на срок меньше 15 дней, микрокредитная организация не имеет права начислять по нему проценты.

- У МКК должна быть лицензия на свою деятельность.

Ответим здесь на часто всплывающий вопрос: «Можно ли обмануть МФО?» Знайте: обмануть микрокредитную компанию нельзя. Когда вы берете у нее деньги, вы подписываете договор, согласно которому эти деньги нужно вернуть. Это касается и онлайн-займов – в законодательстве прописан пункт, согласно которому при заключении соглашения можно использовать электронную подпись (код из проверочной СМС), которая приравнивается к подписи обычной. Единственный вариант, при котором можно не возвращать микрозайм – заключение договора с «черными кредиторами», про это мы расскажем ниже.

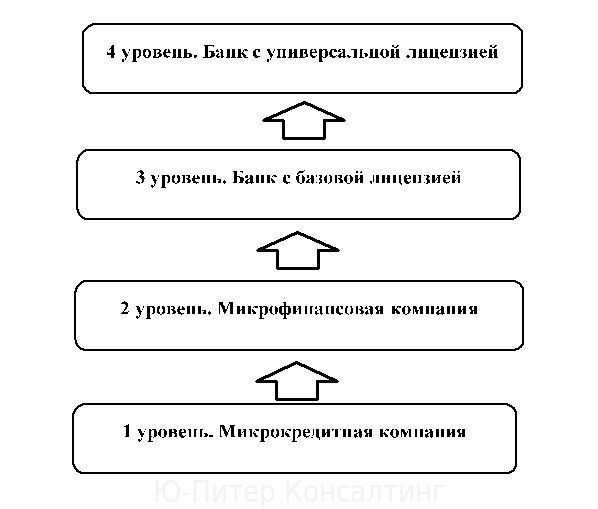

Чем отличается МФО от МКК и МФК?

Несколько лет назад все МФО были разделены на МКК и МФК, но и те, и другие являются микрофинансовыми организациями. Их различие не столько велико как разница между МФО и банками, но разобраться в них стоит, хотя бы для понимания прав и обязанностей этих организаций.

- МКК расшифровывается как микрокредитные организации. Это МФО с меньшим уставным фондом, меньшими правами в области выдачи займов и менее жестким контролем (проверки по необходимости, меньший список контролируемых статей). Хотя в их названии присутствует термин «кредитные», МКК выдают не кредиты, а займы, как и все прочие МФО.

- МФК это микрофинансовая компания. Среди прочих МФО они выделяются большим собственным капиталом, широким спектром разрешенных операций, например – они могут выпускать собственные облигации. Однако законодательные требования к ним жестче, уровень контроля – выше.

Между МКК и МФК существует масса других различий и особенностей, рассмотрим их в сравнении:

|

Важные аспекты работы и структуры |

МКК |

МФК |

|---|---|---|

|

Минимально необходимая величина уставного фонда |

Не определена |

70 млн. руб. |

|

Разрешенные способы привлечения денежных средств |

Можно получать любые суммы от учредителей и других юридических лиц по договорам займа и от учредителей |

Можно получать любые суммы от учредителей и по договорам займа у других юрлиц, а также принимать до 1,5 млн. руб. от физических лиц в качестве вклада |

|

Верхнее ограничение по сумме займа физическому лицу |

500 тыс. руб. |

1 млн. руб. |

|

Разрешается ли выдавать займы иностранцам |

Нет |

Да |

|

Разрешается или выпускать собственные облигации |

Нет |

Разрешается по особым правилам для МФК |

|

Нормативы подлежащие обязательному контролю |

Объем собственного капитала и ликвидность |

Объем собственного капитала, ликвидность, риски для клиентов, самого МФК и связанных с ним лиц |

|

Способ проверки личности клиента |

Только собственными силами |

Допускается поручать проверку другой организации |

|

Ежегодный аудит |

Не обязателен |

Обязателен |

|

Форма контроля со стороны Центробанка |

Проверки проводятся при подозрении в нарушениях закона |

Надзор постоянный |

|

Снижение ставок для собственных инвесторов |

Не допускается |

Допускается |

|

Разрешается ли МФО производственная деятельность и торговля |

Разрешается |

Не разрешается |

Резюмировать эти и другие отличия можно так:

- МФК – это крупные участники рынка небанковских займов, работающие непосредственно с клиентами и через интернет.

- МКК – это обычно организации меньшего масштаба, специализирующиеся на обслуживании определенных территорий.

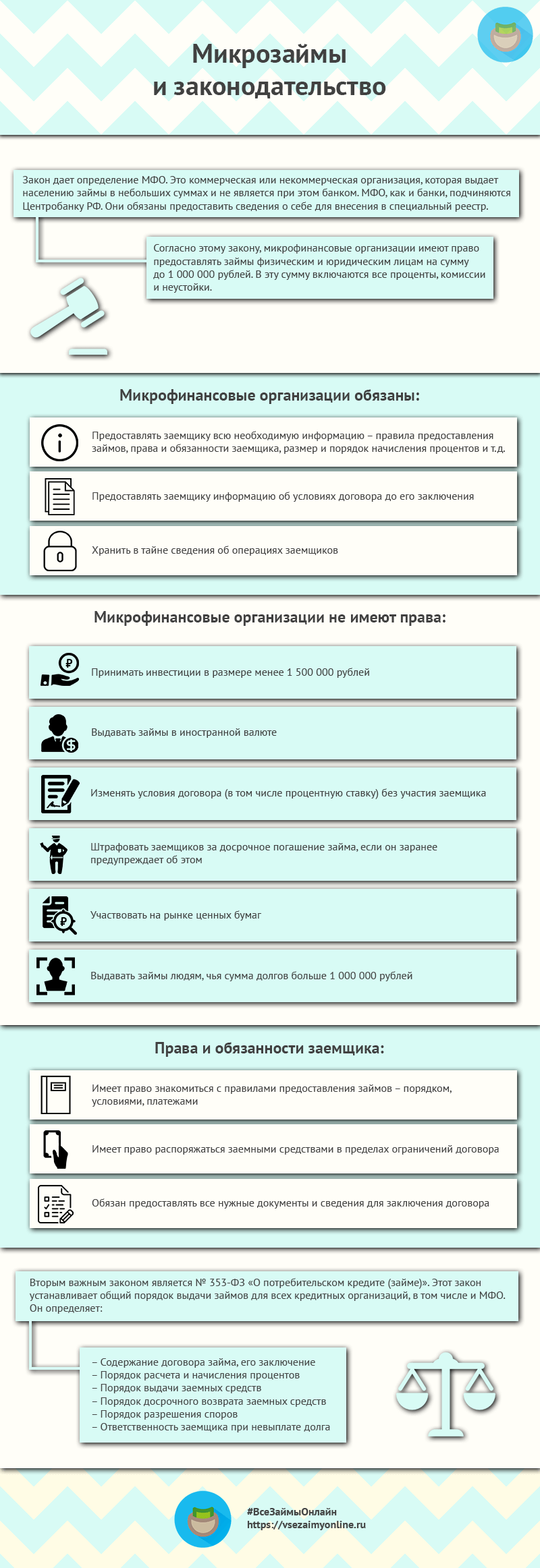

Закон о микрофинансовых организациях

МФО 2020 года работают не так, как было принято 10-12 лет назад. В те годы профессиональные займодавцы имели мало ограничений, свободно назначали процентные ставки, условия, меру ответственности должника и пр. Это давало массу поводов для злоупотреблений, доверие граждан к МФО было невысоким.

Но из года в год ситуация менялась, государство все больше контролировало все сферы деятельности микрофинансовых организаций. Теперь их работу регулирует почти 3 десятка разных документов в числе которых 5 законов федерального уровня:

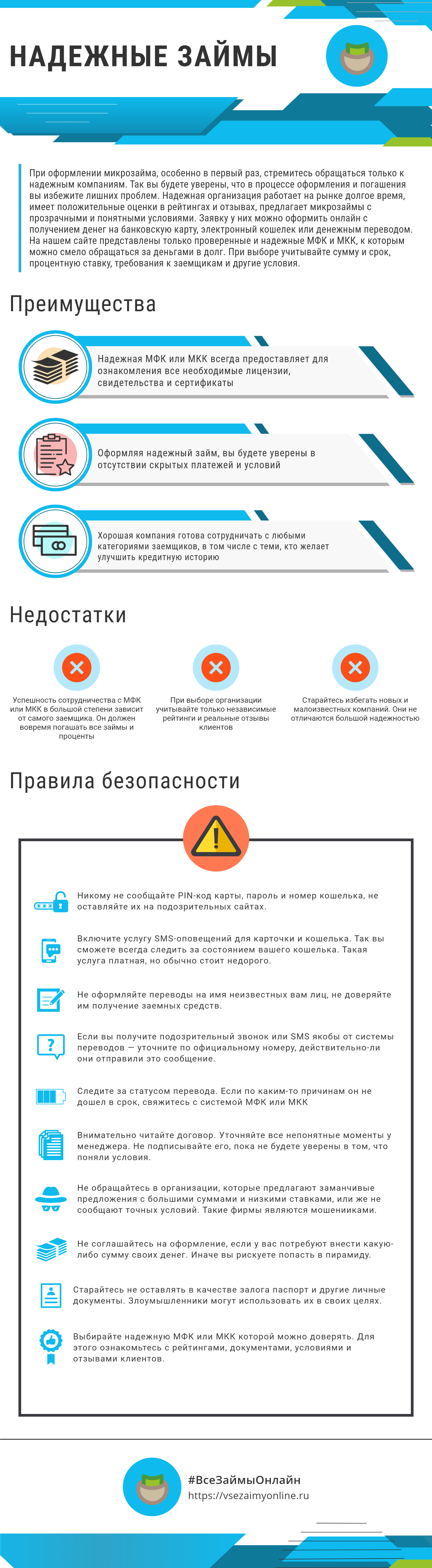

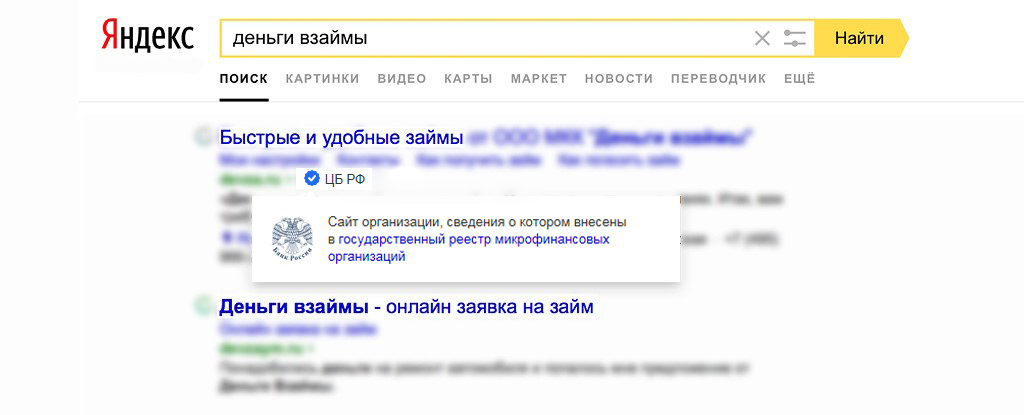

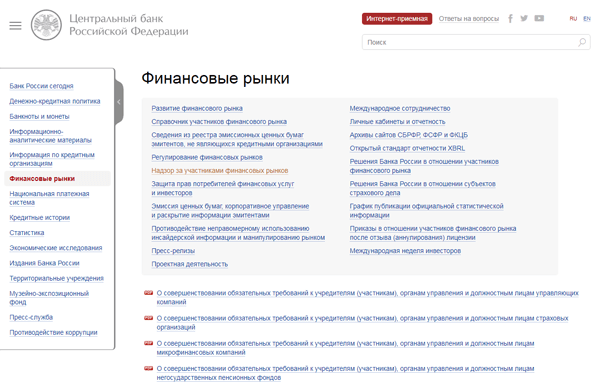

Кроме того все легально действующие МФО включены в специальный Реестр Центрального банка и объединены в саморегулирующиеся организации (СРО). Деятельность СРО не касается прямо отношений между МФО и заемщиками, но Реестр Центробанка полезен даже тем, кто еще не обратился в микрофинансовую организацию, т.к. в нем можно найти информацию об МФО, его статусе, времени работы на рынке и пр.

Как найти МФО в реестре ЦБ РФ?

Найти МФО в Реестре несложно. Для этого нужно:

Если организацию не удается найти в списке действующих, то стоит зайти на лист «Исключенные».

Часто задаваемые вопросы

Что лучше выбрать: МФК или МКК для получения займа?

Принципиальной разницы для заемщика между ними нет, но стоит обратить внимание на репутацию организации и условия получения займа.

Где можно узнать информацию о МФО?

Подробную информацию о деятельности МФО можно узнать в реестре микрофинансовых организаций Центрального банка Российской федерации

На какой срок можно взять займ в МФО?

Срок займа для небольших сумм обычно находится в пределах 1 года, если это крупная сумма — до 3 лет.

Внесение сведений в государственный реестр МФО

Надзор за микрофинансовыми организациями осуществляет Центральный Банк РФ. Чтобы выдавать займы, специальная лицензия не нужна. Для получения статуса нужны документы, указанные в ст. 5 Федерального закона:

- заявление о внесении компании в перечень МФО, подписанное руководителем;

- копии учредительных документов;

- информация об адресе исполнительного органа;

- решение о создании юр. лица (копия);

- копия решения о назначении руководителей МФО;

- документ с информацией об управляющих компании, сформированный по указанной ЦБ РФ форме;

- подтверждение соответствия руководителей требованиям Центрального Банка РФ;

- сведения об иностранном юридическом лице, если оно есть среди учредителей;

- подтверждение оплаты госпошлины за внесение в реестр МФО (1500 руб.);

- правила внутреннего контроля для противодействия легализации преступных доходов и финансирования терроризма.

Микрофинансовая компания подтверждает объём собственных средств. ЦБ РФ может запрашивать сведения о регистрации юридического лица.

После внесения сведений в реестр, МФО включает в своё название словосочетание «микрокредитная компания» или «микрофинансовая компания» в зависимости от выбранного типа. По закону нельзя использовать в названии словосочетание «микрофинансовая организация» или «МФО». Обязательно уникальное имя.

Как проходит процедура оформления микрозайма

Чтобы получить заем, необходимо подать заявку онлайн или в офисе микрофинансовой организации. Оформление по интернету доступно даже жителям небольших населенных пунктов, где нет отделений финансовых учреждений.

Оформление в офисе

Чтобы оформить заем в офисе, нужно прийти с документами и подать заявку. Сотрудники проверят паспорт, попросят вас подписать договор и дать согласие на обработку персональных данных. Иногда деньги выдают в тот же день, иногда просят подождать чуть дольше.

Оформление по интернету

Гораздо интереснее происходит оформление микрозайма онлайн – “в один клик”, как любят писать в рекламе. Для получения денег подойдет любой смартфон, компьютер, планшет с подключением к интернету. Порядок действий в этом случае следующий:

- Регистрация на сайте МФО – в электронной анкете нужно указать Ф. И. О., адрес регистрации, номер паспорта, номер мобильного.

- Прикрепление к анкете скан-копии или фото паспорта (требуется не всегда).

- Подтверждение номера телефона – после регистрации на телефон придет СМС с кодом, которое нужно будет ввести в специальное поле на сайте МФО.

- Подача заявки – в ней нужно указать желаемую сумму и срок займа.

- Подтверждение заявки через СМС с кодом.

- Выбор способа получения денег.

- Зачисление всей суммы микрозайма.

Куда можно получить микрозаем

Большинство российских МФО дают право выбора клиенту, куда получить деньги:

- банковская карта;

- банковский счет;

- кошелек Яндекс.Деньги;

- кошелек Qiwi;

- перевод наличных через сервисы “Золотая Корона”, Contact, “Юнистрим”.

Учтите, что если вы выберете последний вариант, то есть перевод наличных, вам необходимо будет прийти в ближайший пункт обслуживания в вашем населенном пункте. Предъявите паспорт, и операторы вам выдадут деньги.

Как взять кредит в МФО?

Нужно пройти несколько шагов:

1. Выбрать компанию и зайти на ее сайт;

2. Как правило, на главной странице указать желаемую сумму и срок;

3. Перейти к заполнению анкеты;

4. Указать мобильный телефон и карту;

5. Дождаться решение по заявке и зачисление суммы на счет.

Как МФО проверяют заемщиков?

Кредитная политика онлайн-сервисов такая, что требования к клиентам особые не выставляются. Кто может получить сумму:

- Граждане Украины;

- Те, у кого есть действующий паспорт и ИНН;

- Нужен доступ в интернет;

- Наличие мобильного;

- Банковской карты любого банка Украины.

Анкета каждого нового клиента проверяется через Бюро кредитных историй, благодаря чему системе удается определить, можно ли выдавать средства или нет. Услуги доступны банковским должникам и тем, у кого есть невыплаченный займ на момент подачи заявки.

Почему МФО отказывают в выдаче средств?

Отказать в выдаче средств могут по таким причинам:

- Если у вас есть невыплаченный долг в этой же компании;

- Вы не вовремя выплатили прошлый займ и теперь хотите взять еще;

- Не полностью заполнили анкету или указали что-то неправильно, неправдиво;

- Не устроила кредитная история, сумма доходов и т.п. (2% случаев).

Сколько МФО может начислить процентов?

Сумму процентов всегда можно узнать на сайте кредитора, на момент подачи заявки. Минимальный процент по Украине – 0,01%, средний – 1,4-1,7%. На первом этапе внесения средств клиент с помощью кредитного калькулятора рассчитывает сумму долга с учетом всех процентов, что помогает полностью рассчитать свои финансовые возможности и, если вы понимаете, что не сможете выплатить долг, просто уменьшаете сумму или продлеваете срок.

Никаких скрытых комиссий по кредиту не будет.

В отдельной статье мы приготовили каталог МФО Украины и сравнили условия выдачи заемов.

Как поступают с должниками?

В случае просрочки клиенту с момента наступления долга насчитываются штрафные санкции. Также могут звонить сотрудники компании с требованием выплатить долг. Если погашение не происходит, договор могут передать на обработку в коллекторскую компанию.

Избавиться от долгов в МФО проще всего просто закрыв просрочку, но, если всей суммы нет, лучше не совсем прекратить выплаты, а хотя бы частично ее погашать. Компания всегда идет на уступки должникам, которые хотят исправить ситуацию, поэтому чаще всего не выбивают долги, а предлагают найти общий выгодный компромисс.

Преимущества микрофинансовых организаций перед банками и ломбардами

Спрос на минизаймы вызван рядом преимуществ:

- Процедура происходит полностью онлайн – не нужно посещать отделение;

- Без первых взносов;

- МФО проверяют паспортные данные заемщиков (только паспорт и код) и не требуют предоставлять справки о доходах и другие документы;

- Кредитная история практически не имеет значения;

- Возможность пролонгации;

- Сумма долга (с учетом процентов) известна еще до подачи заявки.

По сравнению с банками и ломбардами:

Микрокредитование стало очень популярно в Украине. Благодаря им есть реальная возможность быстро найти сумму на карту и сделать это без больших переплат и практически без отказа.

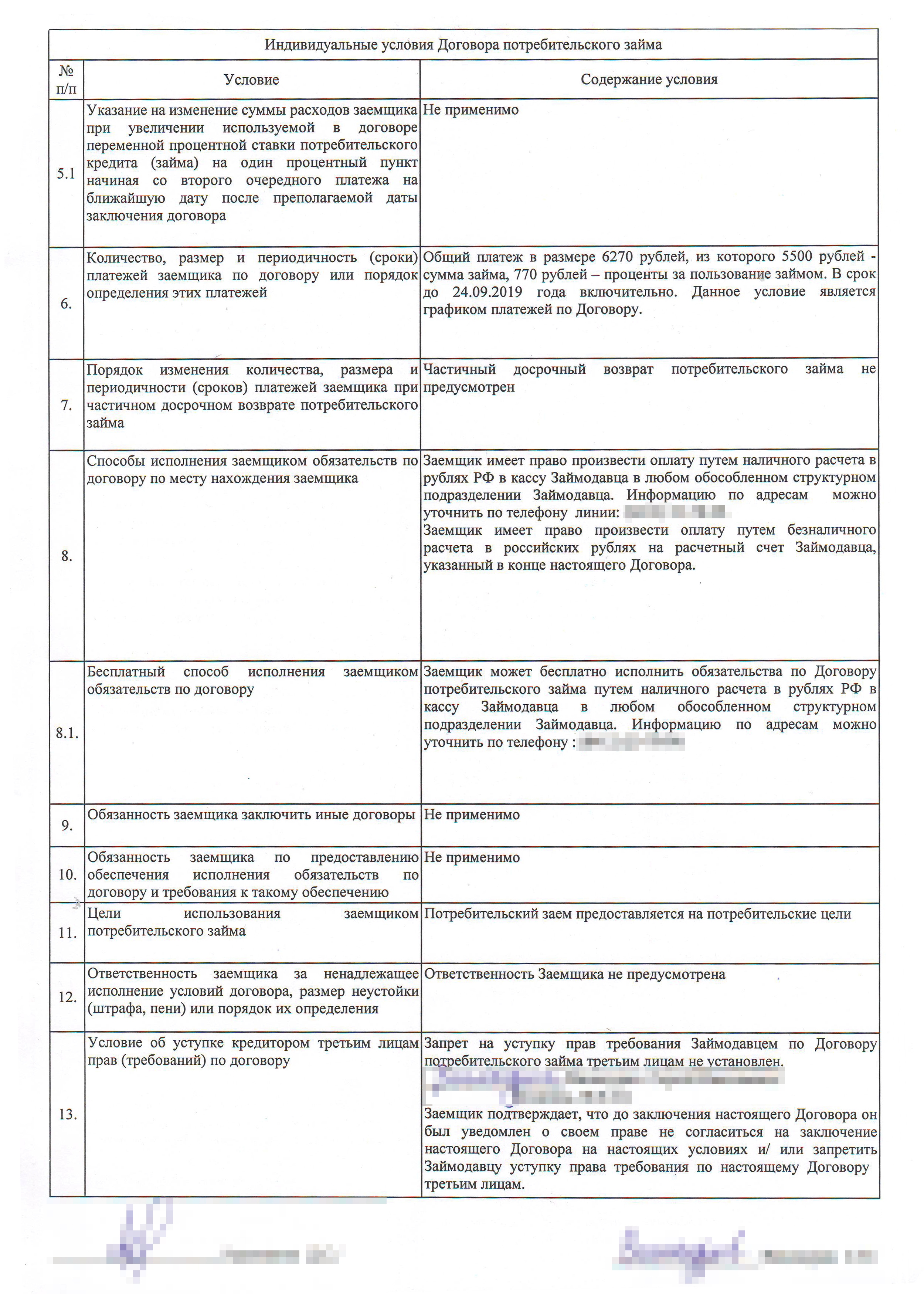

Договор займа

Договор займа – это соглашение между заемщиком и заимодавцем, которое содержит все условия предоставления денежных средств.

Что обязательно должно быть указано в договоре:

- стороны, которые заключают договор;

- предмет займа;

- сумма займа;

- проценты по займу, если займ не является безвозмездным;

- реквизиты и подписи сторон.

К дополнительным условиям относятся способы также передачи денег и способы погашения долга.

Все остальные условия договора называют случайными. Это значит, что они не зафиксированы в законе и вносятся по усмотрению сторон. Например, это могут быть условия досрочного погашения займа.

Образец договора по займу обычно размещается на официальном сайте финансовой организации.

Все правовые отношения займов и МФО определяются следующими документами:

- Конституцией РФ;

- Гражданским кодексом РФ;

Чем заем отличается от кредита?

Заем – понятие, которое обозначает передачу денежных средств в МФО. Кредит – понятие, которое тоже характеризует это действие, но в отношениях между банком и клиентом, а не МФО и заемщиком.

Главные отличия от кредита:

- кредит в банке предполагает большие суммы, чем займ в МФО. МКК имеют право выдать физическому лицу не больше 500 000 рублей, МФК – не больше 1 000 000 рублей;

- требования к получению кредита в банках гораздо жестче, чем к получению займа. Оформить микрокредит в МФО могут безработные и женщины в декрете;

- запрос на получение кредитной истории делают и банки, и МФО. Однако данные о просрочках несущественно влияют на выдачу займов. А вот кредит с плохой историей получить не всегда удастся;

- кредит предполагает обязательное вознаграждение в виде процентов, займы иногда могут выдаваться под 0%;

- процентные ставки займов гораздо выше, чем у банковских кредитов. С 1 июля 2019 года ЦБ РФ ограничил максимальный размер ставки займов до 1% в день (до 365% годовых);

- способов оплаты ежемесячного платежа для займа предусмотрено гораздо больше. Взнос по кредиту можно сделать через мобильный или интернет-банкинг, в почтовых отделениях или в офисах банках. Погасить займ можно переводом с карты, с электронного кошелька, с помощью сервисов денежных переводов, с помощью магазинов-посредников, в офисах МФО.

Как оформить займ?

Оформить займ можно двумя способами: в офисе компании или онлайн.

Для того, чтобы получить микрокредит классическим способом, нужно:

- Прийти в офис с паспортом и заполнить заявку.

- Подождать, пока заявка будет обработана.

- Заключить договор.

- Получить деньги любым удобным способом, который предлагает МФО.

Схема получения микрозайма онлайн похожа, однако, процедура проходит гораздо быстрее:

- Необходимо заполнить анкету онлайн. Сделать это можно в любое время суток – заявки рассматриваются автоматической системой, действующей на портале.

- Система пришлет ответ на запрос с указанием возможного финансового лимита и срока займа.

- Договор подписывается с помощью цифрового кода. То есть на мобильный телефон присылается СМС с кодом. Если условия по договору устраивают клиента, нужно отправить код на указанный номер.

- Последний этап – перечисление денег.

Деньги могут быть переданы заемщику следующим образом:

- наличными;

- на банковскую карту;

- на электронный кошелек;

- через сервис денежных переводов.

Часто задаваемые вопросы

Можно ли оформить займ не выходя из дома?

Да. Для этого нужно заполнить анкету на сайте МФО и отправить заявку на займ.

Какую максимальную сумму можно получить в заем в МФО?

Максимальная сумма займа в МКК не превышает 500 000 рублей, в МФК — не более 1 000 000 рублей.

Под какой процент можно взять займ?

Процентная ставка зависит от конкретно выбранного МФО и может колебаться в пределах от 0 до 1% в день.

Как выбрать МФО

В данном каталоге присутствует вся необходимая информация для выбора МФО: процентные ставки, суммы, сроки, возраст клиента, необходимые документы. Используйте онлайн-калькулятор, чтобы рассчитать переплату по всем МФО, отобрать предложения по сумме и сроку кредита. Выберите компанию с самой маленькой ставкой.

У многих клиентов складывается ошибочное мнение, что в малоизвестных МФО условия займов лучше и одобрение больше, чем в тех, которые давно работают на рынке. На самом деле, разницы нет. Вообще нет! Методика оценки клиента одинаковая для компаний с любым стажем. Более того, молодые МФО не могут себе позволить рисковать, кредитуя лиц с плохой КИ и просрочками, так как их капитал еще недостаточен. Поэтому ориентируйтесь на статистику одобрения МФО кредитов, она указана для каждого предложения.

Высокий процент одобрений имеют компании:

- МФО Займ Экспресс (ООО МКК «Займ-Экспресс»)

- МФО Веб-займ (ООО МКК «Академическая»)

- OneClickMoney (ООО «Микрокредитная компания универсального финансирования»)

- Platiza (ООО МФК «Платиза.ру»)

- Moneza (OOO МКК «Макро»)

Виды займов МФО

Видов займов существует множество. Они делятся на залоговые и беззалоговые, для физлиц и бизнеса, длительные и «до зарплаты». В том числе выделяют следующие 3 вида:

- Займы для бизнеса. Они отличаются повышенным размером и расширенным пакетом бумаг. Оформить заём могут юридические лица или индивидуальные предприниматели. Срок разнится от 1 до 3 лет. Среднерыночная ставка – в районе 48% в год.

- Потребительские микрокредиты, предоставляемые для оплаты товаров или услуг. Как правило, временной лимит – до полугода. Средняя ставка – 15-20% в месяц.

- Экспресс-микрозаймы, также известные под названием «до зарплаты». Сумма ограничена преимущественно 30-50 тыс. руб. Процент достигает 1% в день.

Всемирные премии в области микропредпринимательства (ВПМ)

В ноябре 2004 года Фонд ООН для капитального развития (англ. United Nations Capital Development Fund), Фонд «Ситигруп» (англ. Citigroup Foundation) и группа специалистов из ведущих университетов мира инициировали проведение деловых конкурсов для предпринимателей с низким уровнем доходов — Программы Всемирных премий в области микропредпринимательства (англ. Global Microentrepreneurship Award (GMA) Programme).

Эта инициатива имела целью продемонстрировать вклад микрокредитования в развитие малого предпринимательства в бедных странах, способного обеспечить экономическую стабильность многих семей. Данная инициатива призвана также способствовать росту инвестиций и привлечь к поддержке микрофинансирования спонсоров, национальные правительства и бизнес. Подробнее см. статью ВПМ.

Ограничения

В работе МФО существуют ограничения. Компания не может:

- быть гарантом учредителя при получении им займа;

- выдавать клиентам суммы в валюте других государств;

- изменять размер процентных ставок и комиссий в одностороннем порядке;

- начислять штраф за досрочное погашение займа физическим лицом или ИП;

- заключать любые сделки на рынке ценных бумаг;

- выдавать займы юридическому лицу или ИП, если долг заёмщика в этом случае превысит 5 млн руб.

МФО обязана предоставлять отчётность по финансовой деятельности. Если организация привлекает средства граждан, ЦБ РФ может устанавливать нормативы:

- нормативы достаточности собственных средств;

- нормативы ликвидности;

- максимальный риск на одного клиенты или группу связанных лиц или связанную с МФО компанию.

Микрофинансовые организации сообщают сведения для формирования кредитной истории клиента хотя бы в одно БКИ.

Также нужно позаботиться о выборе надёжного банка для открытия счёта МФО и обеспечения операционной деятельности

Обратите внимание на расчётно-кассовое обслуживание в банке Открытие и тарифы Альфа-Банка на обслуживание юридических лиц

Сколько людей в России берут микрозаймы и на какие цели

Тема микрозаймов (Payday Loans) сейчас более чем актуальна в России. Это подтверждают цифры. Только по предварительным данным, за 2019 год 11 млн российских граждан взяли в долг больше 200 млрд руб. С каждым годом эти цифры увеличиваются примерно на четверть.

Если раньше было принято считать, что микрокредиты берут люди, попавшие в сложную жизненную ситуацию, то сегодня ситуация кардинально изменилась. Портрет среднестатистического заемщика за последние годы значительно “помолодел”. Около 40 % клиентов МФО в России – это люди в возрасте 25–36 лет, другими словами, трудоспособное население.

Что еще более занимательно, в крупных городах 60 % людей занимают деньги, чтобы купить престижный товар, например, мобильный телефон, одежду или украшения (по данным Национального агентства финансовых исследований). Очевидно, что такие заемщики не испытывают острых финансовых затруднений.

В нестоличных городах ситуация немного отличается – здесь превалируют другие цели, такие как погашение кредита, покупка продуктов питания и других товаров первой необходимости.

Средняя сумма займа в 2020 году по данным БКИ “Эквифакс” составляет 14 000 руб.

Исходя из вышесказанного, клиентами микрофинансовой компании становятся вполне благополучные люди со стабильной работой, часто без острой необходимости в деньгах.

Востребованность и популярность микрокредитных продуктов связана с их доступностью. Оформить заем в МФО гораздо проще и быстрее, чем кредит в банке, но об этом мы расскажем в нашей статье немного позже.

Продукты Банки.ру

Калькуляторы

Калькулятор вкладов

Калькулятор кредитов

Калькулятор ипотеки

Калькулятор ипотечного страхования

Калькулятор ВЗР

Калькулятор автокредитов

Рассчитать ОСАГО

Рассчитать КАСКО

Вклады и инвестиции

Вклады в Сбербанке

В Почта банке

В рублях

С высоким процентом

Вклады с онлайн заявкой

Акции российских компаний

Покупка ОФЗ

Кредиты и займы

Кредиты в Сбербанке

С онлайн заявкой

Наличными

Для пенсионеров

Займ онлайн на карту

Срочный займ на карту

Займ без отказа

Беспроцентный займ

Займ на Киви кошелек

Страхование

Электронный полис ОСАГО

Ипотечное страхование

Страховка для Шенгена

Страховка в Турцию

Страхование недвижимости

Страхование жизни

Карты

Онлайн заявка на кредитную карту

Кредитная карта Тинькофф Платинум

Кредитки без справки о доходах

Онлайн заявка на дебетовую карту

Золотая карта Сбербанка

Пенсионная карта Мир от Сбербанка

Ипотека

Ипотека в Альфа-Банке

Ипотека в ВТБ

Ипотека в Сбербанке

Рефинансирование ипотеки

Льготная ипотека

Ипотека на вторичное жилье

ОСАГО и КАСКО

АльфаСтрахование ОСАГО

Оформить электронный полис ОСАГО онлайн Югория

Электронный полис ОСАГО ВСК

Росэнерго Е ОСАГО

Потребительские кредиты

Условия рефинансирования кредита

Кредитный калькулятор Альфа Банка для расчета кредита

Кредит под залог автомобиля в банке

Как получить кредит самозанятому

Газпромбанк заявка на кредит

Кредит под образование

Потребительский кредит на 20 лет

Взять кредит наличными 3000000

Срок кредита 7 лет

Кредит 1500000 рублей

Микрозаймы

Экспресс деньги на карту

Займ без подтверждения карты

Займ на Киви кошелек

Займ на карту с 18 лет без отказа

Займ на карту онлайн на длительный срок

Первый займ бесплатно

Быстрый онлайн займ на карту срочно

Займ с просрочками и плохой кредитной историей

Займ на дом

Срочные деньги на карту уже сегодня

Расчетно-кассовое обслуживание

Расчетный счет

Юникредит банк расчетный счет для ИП

Подать онлайн заявку на открытие расчетного счета ИП

Расчетный счет Райффайзен банка для ИП

Расчетный счет в ВТБ

Дебетовые карты

Дебетовые карты ВТБ с бесплатным обслуживанием

Как оформить дебетовую карту в Промсвязьбанке

Оставить заявку на карту Альфа Банка

Карты банка Реконструкции и Развития

Оформить карту Польза

Депозиты

ИИС индивидуальный инвестиционный счет где лучше открыть

Сбербанк привилегированные акции дивиденды 2020

Акции ВТБ дивиденды 2020

Стоимость акций Газпрома сегодня

Котировки акций онлайн

Кредитные карты

Карта 100 дней без процентов

Карта Райффайзен

Премиум карта Сбербанка

Кредитная карта без отказа

Альфа Банк Виза Классик кредитная карта

Кредитная карта Мастер Карт Сбербанка

Топ 10 кредитных карт 2020

Кредитные карты проценты

Кредитная карта с самым большим льготным периодом 2020

Кредитная карта Мир РНКБ

Ипотечные кредиты

Ипотека на частный дом без первоначального взноса

Покупка квартиры в ипотеку

Ипотека для семьи с двумя детьми в 2020 году

Ставка по ипотеке в Альфа-банке

Ипотека с государственной поддержкой 2020

Рефинансирование ипотеки в Сбербанке в 2020

Показать еще

Скрыть

Крупнейшие МФК России.

Аналитическая компания «Эксперт РА» выделила крупнейшие МФК по итогам 2016-17 гг. В список вошли компании, кредитующие не только физлиц, то и организации. По объему выданных минизаймов с учетом просрочек первое место уверенно занимает МФК «ОТП-Финанс», которая за короткое время обогнала такую известную организацию, как «Домашние деньги». Успех ОТП-Финанс зависел не только от эффективной работы в сфере микрокредитования, но и от богатого опыта группы ОТП и сотрудничества с ключевыми партнерами.

Рейтинг МФК по объему кредитного портфеля:

| № | Наименование | Размер портфеля на 01.07.2016 г, млн.руб. |

|---|---|---|

| 1 | ОТП Финанс | 10 000,9 |

| 2 | Домашние Деньги | 6 802,1 |

| 3 | МигКредит | 2 071,2 |

| 4 | СМСФинанс | 1 278,0 |

| 5 | Быстроденьги | 1 173,5 |

| 6 | ВиваДеньги | 785,1 |

| 7 | АНО МФК «Ростовское региональное агентство поддержки предпринимательства | 712,6 |

| 8 | MoneyMan | 702?9 |

| 9 | Е-заем | 702,3 |

| 10 | СрочноДеньги | 579,8 |

| 11 | МФО Удмурдский госфонд поддержки предпринимательтва | 579 |

| 12 | КредитТех Рус | 488,7 |

| 13 | Лига Денег | 480,4 |

| 14 | МФК МикроКапитал Руссия | 470,4 |

| 15 | МФО Кировский областной фонд поддержки малого бизнеса | 425,7 |

| 16 | МФО Ставропольскийй областной фонд поддержки бизнеса | 424,8 |

| 17 | АНо АПМБ | 397,7 |

| 18 | ВыручайДеньги | 360,7 |

| 19 | Саммит | 358,4 |

| 20 | НО Липецкий областной фонд поддержки предпринимательства | 336,3 |

Бесполезно

Занятно

Помогло

Как формируется микрофинансовый рейтинг МФО?

Для составления рейтинга ведется общий подсчет всех оставленных отзывов. Учитываются, как положительные, так и отрицательные комментарии о микрофинансовых компаниях. На основании общего количества баллов рассчитывается онлайн микрофинансовый рейтинг организаций.

Самую высокую позицию в списке МФО занимают микрофинансовые организации с наибольшим баллом. Но это совсем не означает, что в МФО с небольшим баллом брать онлайн займ не стоит. Ведь организация может выдавать займы непродолжительный период времени, не быть разрекламированной. Кроме того, заемщики не всегда оставляют отзывы о займах микрофинансового сервиса.

Чтобы принять участие в составлении микрофинансового рейтинга, необходимо:

Пройти быструю регистрацию на нашем сайте. Мы не требуем указывать личные сведения о себе. Нужно лишь заполнить минимум информации. Доступ к учетной записи предоставляется сразу же!

После этого нужно найти в списке МФО, в которой вы брали займ, поставить оценку или оставить отзыв

Важно писать только достоверную информацию. Не следует искусственно чернить или наоборот приукрашать тот или иной микрофинансовый сервис;

Комментарий появится на сайте только после проверки администратором.

Мы приветствуем любой отзыв и займах и онлайн сервисах! Нам важно ваше мнение относительно микрофинансовых организаций. Помните, что на основе вашего комментария не только формируется наш рейтинг МФО, но и оказывается помощь другим пользователям

Ведь многие заемщики перед тем, как обратиться в банк или МФО изучают отзывы реальных пользователей.

Если вы не нашли в микрофинансовом онлайн рейтинге, какую-то организацию, то, зарегистрировавшись на нашем сайте, вы ее сможете добавить самостоятельно. Вы можете написать нам на почту admin@zaimisrochno.ru и микрофинансовая организация обязательно появится в нашем списке в кратчайшие сроки.

Список всех займов онлайн позволит вам выбрать организацию, в которой вы сможете получить деньги на выгодных для себя условиях. Весь микрофинансовый список сформирован по принципу удобства. В нем есть краткие условия сотрудничества: указана средняя процентная ставка способы выдачи займов и количество оставленных отзывов.

Каждая онлайн микрофинансовая компания старается сделать свои займы более привлекательными и хорошими. Весь список МФО поможет быстрее сориентироваться в многообразии микрофинансовых сервисов.

Микрофинансовый сервис – это хорошая возможность взять займ в режиме онлайн без посещения офиса. Каждая организация работает по своим принципам. Но общими параметрами сотрудничества во всем списке МФО считаются:

- Организация выдает деньги по минимуму документов. Как правило, можно получить займ по паспорту;

- Микрокредитная организация предоставляет займы в течение нескольких минут, реже часов;

- Микрокредитная онлайн организация не требует подтверждать доход и искать поручителей, чтобы выдать микрофинансовый займ;

- Все МФО лояльно относятся к кредитной истории граждан.

Что такое микрофинансовая организация?

В общих чертах понять, что такое МФО легко, но разобраться в финансовой и юридической стороне дела сложнее.

- Микрофинансовые организации – это коммерческие организации, которые могут оформить займ под проценты и зарабатывают на этом.

- Микрофинансовые организации, в большинстве своем, специализируются на займах в 1-2 средние з/п на срок от недели до 2 месяцев.

- Проценты по займам в МФО в пересчете на годовую ставку обычно весьма велики, до 1% в день, т.е. порядка 360% в год.

- Эти займы бывают доступнее кредитов и проще в оформлении, по ним не требуют справок и т.п.

Микрофинансовые организации в России и других странах распространились и работают во многом благодаря двум последним пунктам.

МФО охотно занимаются тем, чем не занимаются банки России и работают с теми, кого отвергают банки: дают займы клиентам с плохой кредитной историей, безработным, предпринимателям в трудной ситуации и пр.

Разбираться в структуре и специфике работы МФО удобней сравнивая их с банками.