На что необходимо обратить внимание при покупке акций ETF?

Налоги возникают при покупке или продаже ценных бумаг. При их покупке российский брокер выполнит функции по расчету и взиманию налога. Когда вы покупаете их через иностранного брокера самостоятельно оформляется декларация, рассчитывается и уплачивается налог.

При инвестиции на срок более трех лет, оформляется налоговый вычет. Налог не платится максимально. Для налоговой оптимизации покупку ценных бумаг лучше делать через индивидуальный инвестиционный счет. Тогда существуют специальные налоговые льготы – 13% возврат или налоговый вычет на каждый год свыше трех лет инвестирования.

Преимущества ETF

Теперь, давайте рассмотрим основные преимущества при работе с ETF-фондами:

- Простота торговли акциями;

- Низкая комиссия;

- доступность к международным рынкам со стандартного брокерского счета;

- прозрачность инвестиционной деятельности;

- низкие начальные вложения. Многие ETF и БПИФы можно купить менее чем за 1000 рублей;

- высокая мобильность — можно быстро купить-продать акции в любой момент;

- контроль центрального банка и контролирующих иностранных органов за работой и динамикой движения инвестиций создают безопасность. Это надежно.

- Цена ПИФ рассчитывается один раз в день, ETF – цена меняется несколько раз в каждый торговый день.

В чем плюсы и минусы инвестирования в ETF

- Диверсификация рисков. Все компании разом не могут закрыться или ликвидироваться. Покупая ETF, инвестор надёжно защищён от рисков отдельных эмитентов.

- Инвестиция в индекс. Фондовые индексы растут быстрее любого ПИФа. Как показала история: 96% фондов проигрывают простому копированию индекса, если рассматривать период более 5 лет.

- Отсутствие издержек на ребалансировку портфеля. Если бы инвестор постоянно вносил корректировки, то пришлось платить комиссию за торговый оборот (что-то продать/купить), платить налог на прибыль по отдельным позициям (поскольку периодически происходила бы фиксация прибыли). Нужно было время, чтобы следить за пропорциями каждого актива.

- Высокая динамика доходности. Фондовый рынок в среднем растёт на 10%..15% из года в год. Секция корпоративных облигаций растёт в среднем по 8%..12%, что больше, чем доходность по портфелю из ОФЗ.

- Полная прозрачность. Каждый инвестор знает в какие активы вложены средства. Однако, есть исключения когда фонд инвестирует в облигации, то может скрывать купленные выпуски.

- Небольшая комиссия за управление (от 0,1% до 0,8%), которая уже включена в стоимость ETF. Вы видите график стоимости с учётом всех издержек.

- Высокая ликвидность. ETF можно покупать и продавать в течении дня сколько угодно раз. Брокеры берут комиссию только за торговый оборот. Например, у рассмотренных далее брокеров комиссия составляет не более 0,0373%. Чем выше оборот за день, тем ниже этот процент.

- Широкий выбор фондов. Есть секция акций и облигаций (российские и зарубежные), еврооблигаций, казначейские облигации США, товары (золото).

- Многие фонды номинированы в валюте, что создает валютную безопасность сбережений от девальвации рубля.

- Низкий порог для входа. Стоимость российских фондов начинается от 500 рублей и не превышает 7700 рублей.

- Возможность получения пассивного дохода и инвестиционных стратегий по принципу «купи и держи».

- При удержании актива более трех лет можно получить налоговый вычет на доход, то есть можно освободить прибыль от налога. Но для этого нужно не совершать никаких операций в течении 3 лет.

- На московской бирже (ММВБ) представлено не так много фондов. В мире их насчитывается тысячи.

- Есть комиссия за управление.

- Риски отдельных компаний, хотя в мире не было прецедентов, что ETF обанкротился.

- У российских брокеров нету свободного доступа к иностранным фондам.

Преимущества и недостатки

Даже по самым объективным оценкам у этого вида инвестирования масса достоинств, которые в разы перевешивают его недостатки. Поэтому интерес к ним продолжает расти гигантскими темпами.

Итак, к плюсам можно отнести:

- Простота инвестирования. Освоив программное обеспечение брокера, найти и купить любой ETF не сложнее, чем акции и прочие биржевые инструменты. Таким же образом его можно продать. Все это займет от одной до нескольких минут. Главное – вы можете легко сделать это даже в дороге, потому что топовые брокеры имеют мобильные платформы биржевых терминалов

- Автоматическая диверсификация. Покупая всего одну акцию фонда, вы сразу же приобретаете всю отрасль немецкой экономики, или 500 самых крупных американских предприятий, или становитесь обладателем драгметалла. Кто сможет устоять перед столь заманчивым предложением, пусть бросит в меня камень.

- Минимальные комиссии. Пожалуй, ниже я еще не видел. ETF назначают мизерные сборы за управление, поэтому любой инвестор может себе это позволить. Обороты фонда вполне способны покрыть с лихвой недополученную за счет комиссий прибыль.

- Низкий порог входа. Стоимость входа в ETF, например, на Московской бирже от 1000 рублей. Думаю, вложения такого размера не испугают ни одного инвестора. По этой же причине можно вручную диверсифицировать фонды, купив несколько штук с различными базовыми активами и валютами.

- Прозрачность. Независимый депозитарий обеспечивает максимальную прозрачность операций, а поскольку ETF относится к биржевым инструментам, торговая площадка заботится о защите инвестора. Большего невозможно пожелать.

Что ж, справедливости ради давайте немного о минусах поговорим.

Главный недостаток этого способа инвестирования – невозможность закупаться напрямую. Приходится в любом случае работать через брокерский счет и за это платить брокеру комиссию. Как правило, величина эта постоянная и совсем не зависит от того, в прибыли вы или убытке.

Совет: перед открытием счета у брокера изучайте тарифы самым тщательным образом. Чем больше удастся сэкономить, тем выше будет доход.

Второй очень значимый минус – стоимость ценных бумаг ETF-фонда может не только расти, но и падать, как это происходит с любым биржевым активом. Так что, несмотря на бешеную популярность, железобетонная доходность отнюдь не гарантирована, и забывать об этом не нужно.

? Срок инвестирования

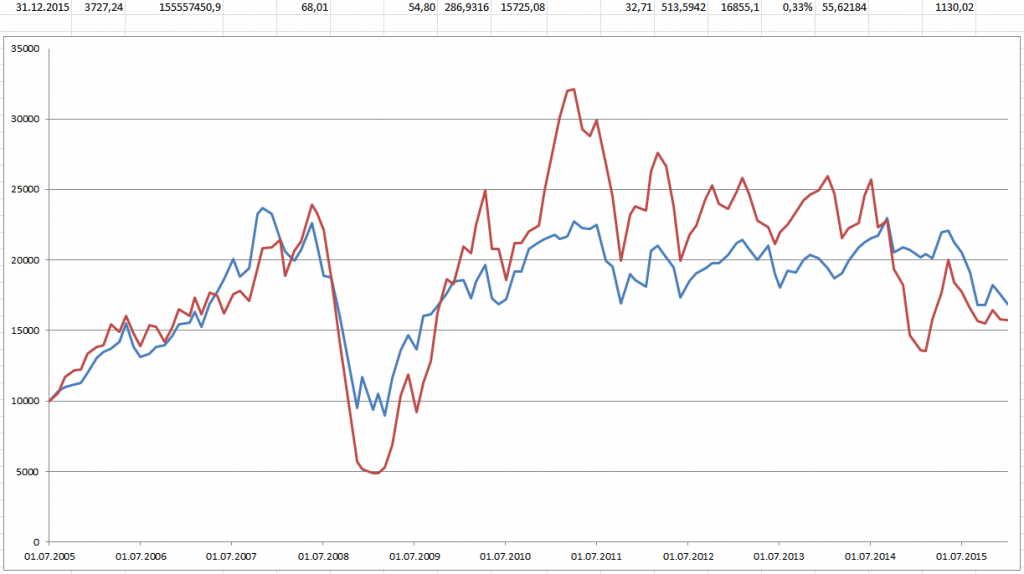

Несмотря на то, что некоторые ETF-ы дают высокую доходность в разрезе года-двух, важно понимать, что ETF-ы могут падать в цене существенно, поэтому инвестирование в ETF-ы носит все таки долгосрочный характер. Т.е

вы инвестируете в течение многих лет и держите их по 3-5-10 и более лет, в идеале, реинвестируя полученные от них дивиденды, т.к. только на длительной дистанции работает великая сила сложного процента, которая может сделать из мелкого инвестора богатого человека. Также только на длительной дистанции инвестор может вернуть с лихвой потерянные во время кризиса деньги.

Вот пример (от Fidelity), показывающий, сколько процентов заработали американские инвесторы, которые не “дергались”, не паниковали, не “сливали” акции по бросовой цене и которые остались в бумагах в течение 5 лет после кризисов, включая Великую Депрессию. Как видно, слоновье терпение и долгосрочная стратегия зарабатывает неплохие дивиденды, не правда ли?

Доходность, на которую можно рассчитывать

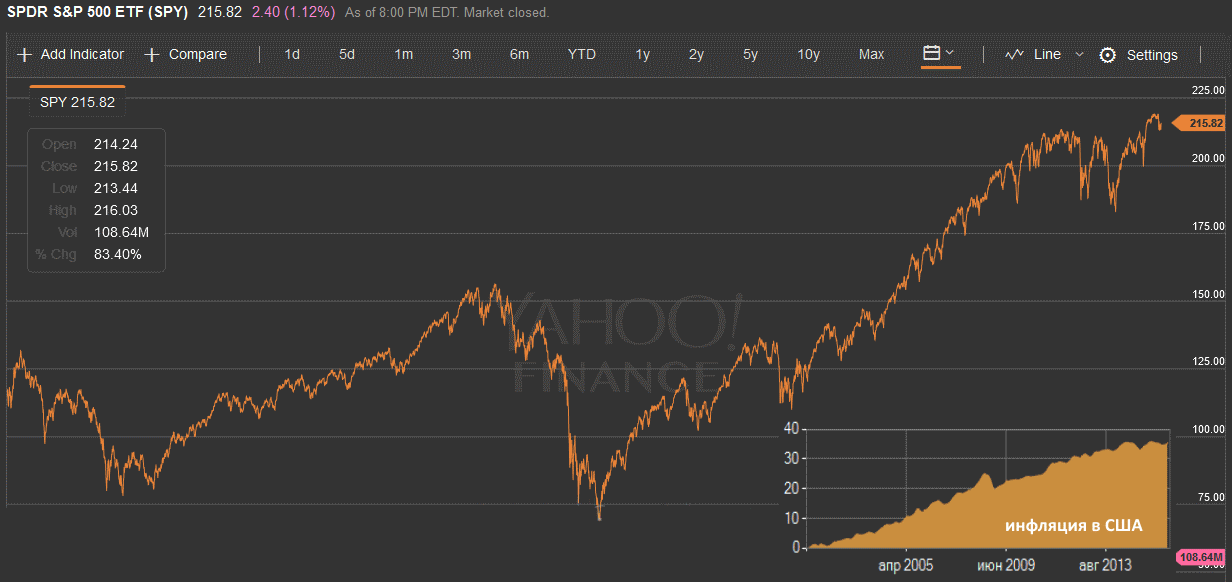

В плане доходности очень многое зависит от показателей самого фонда, популярности и поведения на рынке его прообраза, а также выбранного времени входа. Покажу на примере десятилетней доходности знаменитого SPY.

Вот, взгляните, какая сейчас складывается ситуация:

Кстати, знаете ли вы, что уважаемый всеми Уоррен Баффет однажды побился об заклад с хедж-фондом? Предмет спора — лучшее подтверждение темы моей статьи. Баффет поставил 500 000 $ на то, что даже 5 хедж-фондов на исходе 10 лет не смогут опередить доходность одного фонда на S&P 500.

Десять лет прошло в 2017 году, и Баффет получил заслуженную награду в 1 млн $. И гигантскую цифру дохода от своего любимого индексного ETF. Как говорится, выводы делайте сами – сравнение результатов в таблице ниже.

Сходства и различия ETF и ПИФ

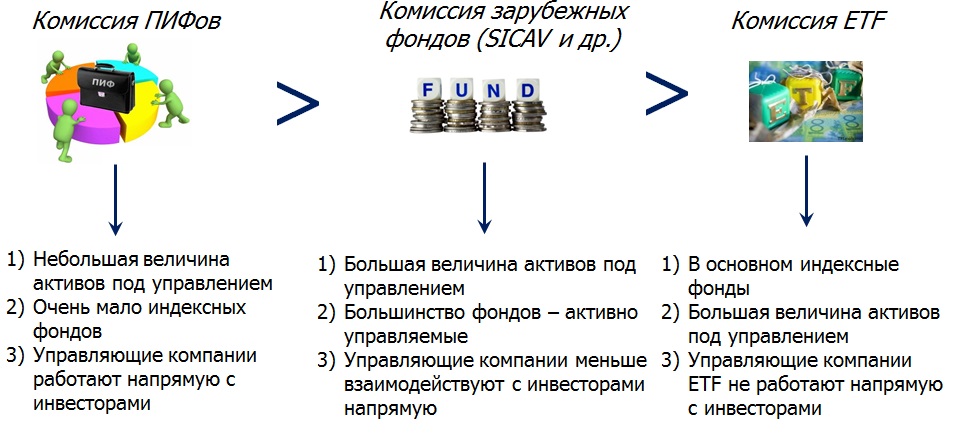

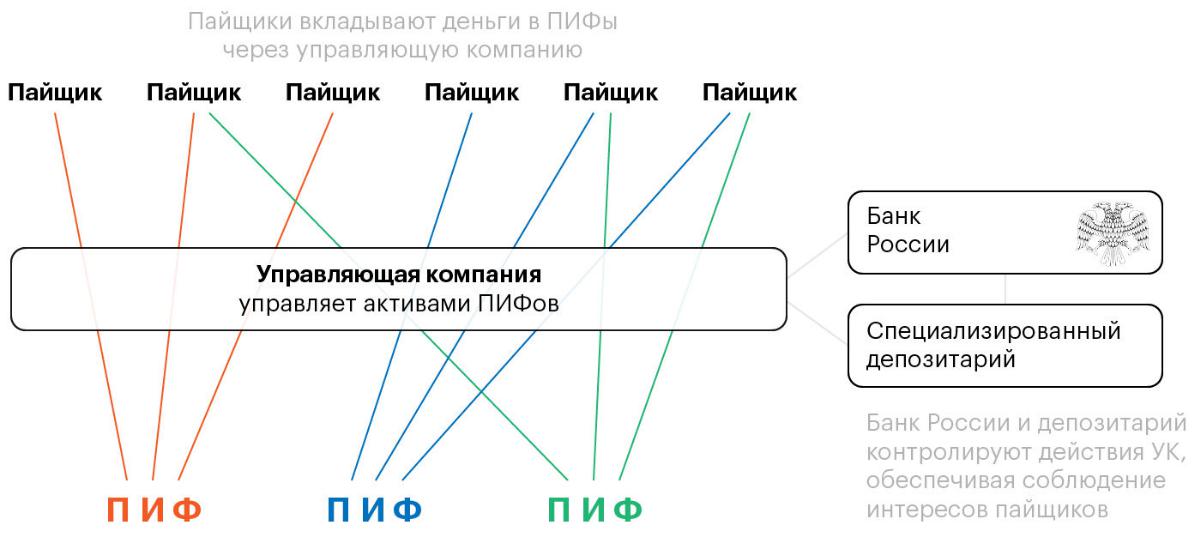

Паевые инвестиционные фонды можно назвать аналогом Exchange traded fund. Однако, помимо ряда общих признаков, между этими двумя инструментами существует и определенное количество существенных отличий. Сходства:

- активы инвесторов в обоих случаях собраны в единый портфель и вложены в определенные ценные бумаги;

- работу фондов осуществляет управляющая компания;

- ПИФы и ETF предоставляют возможность изначальной диверсификации портфеля;

- после покупки акции или пая инвестор может не совершать в дальнейшем никаких финансовых операций, ожидая возможную доходность.

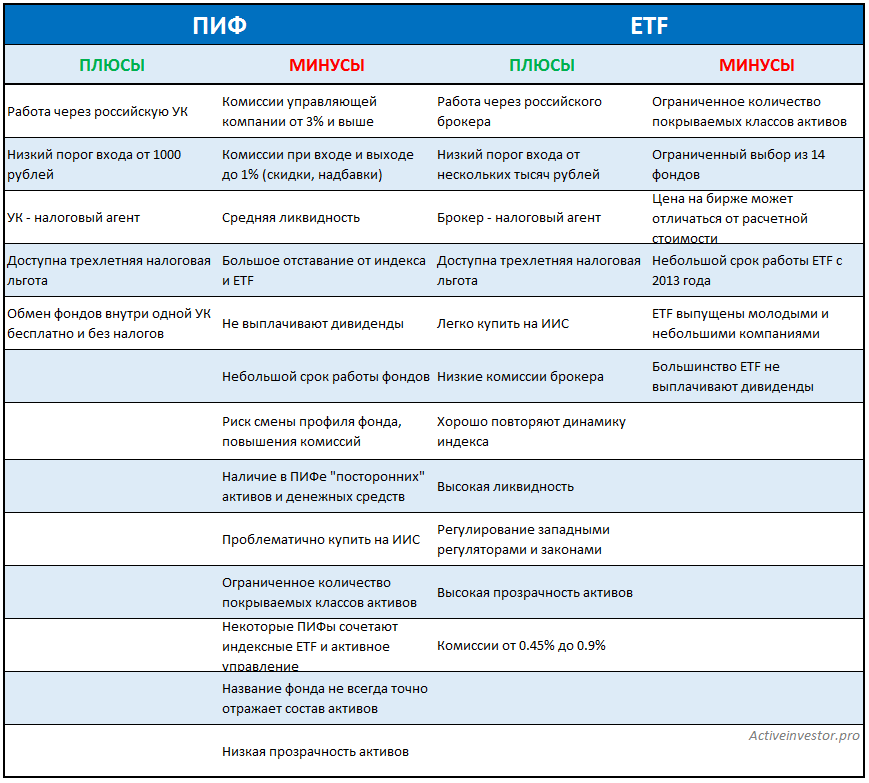

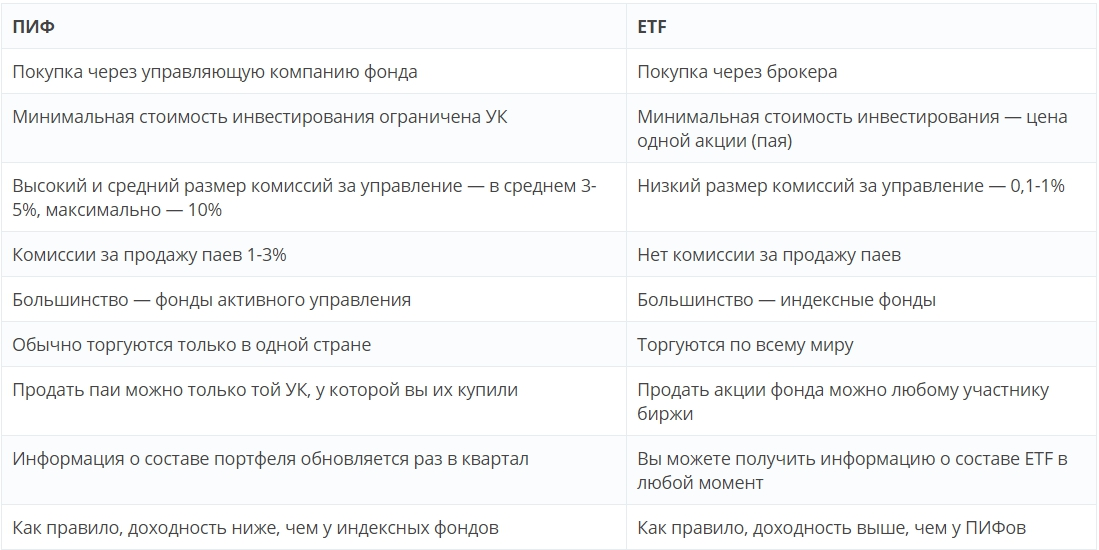

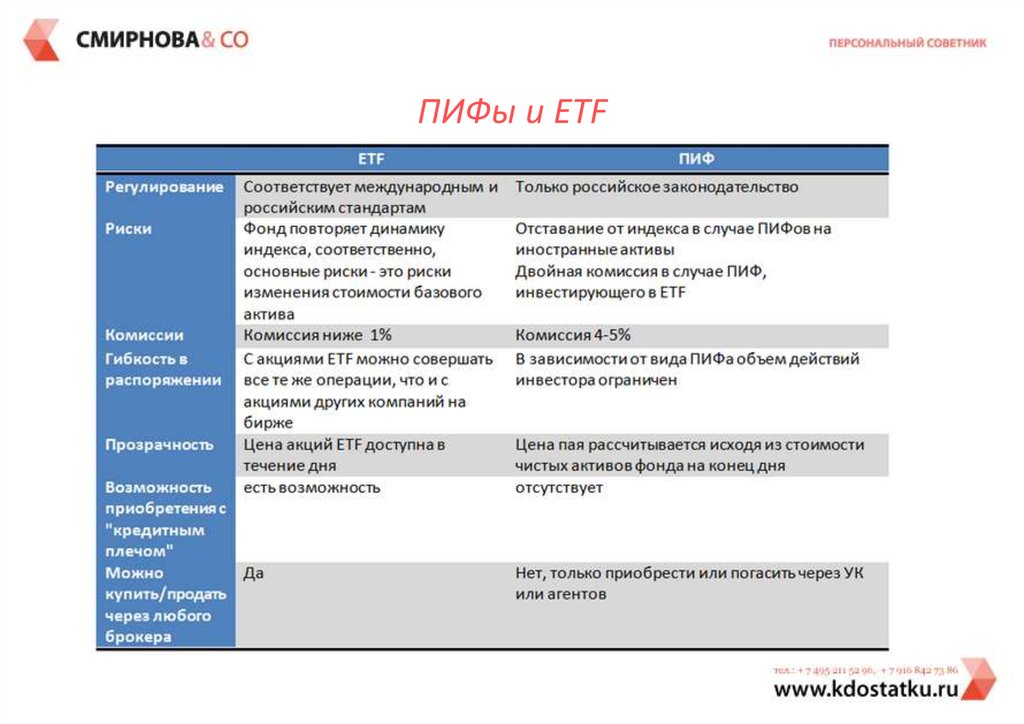

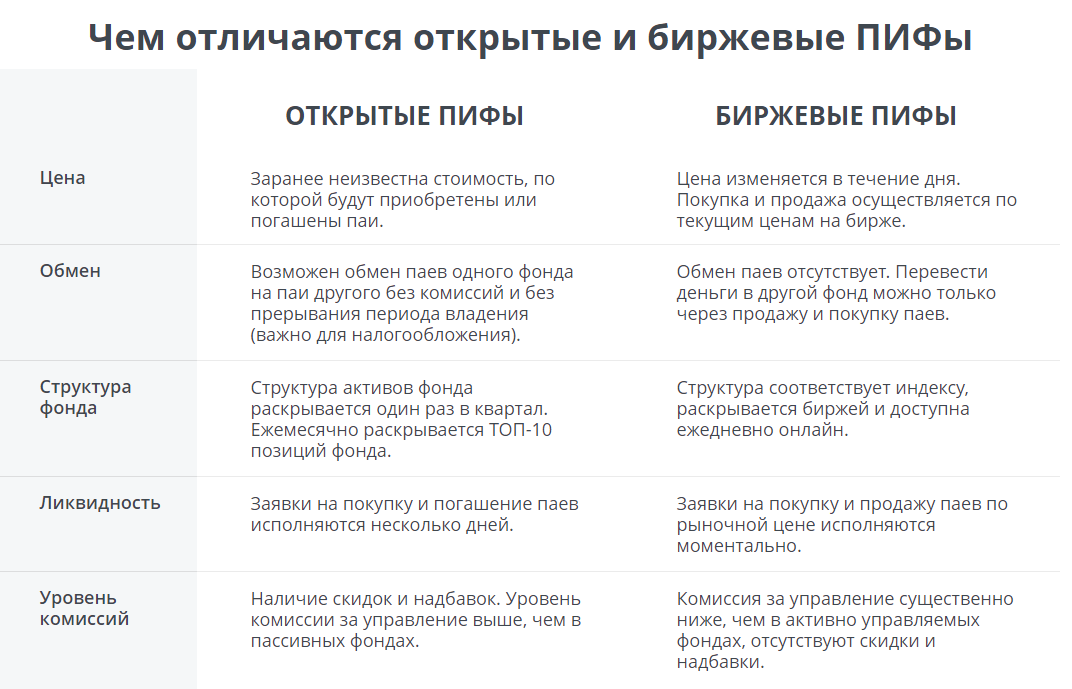

Отличия ПИФов и ETF заключаются в следующем:

- покупка и продажа ЕТФ осуществляется через брокерский или индивидуальный инвестиционный счет по заявке брокеру, а паи можно приобрести в офисе или на сайте управляющей компании;

- управление ПИФами осуществляет управляющая компания согласно выбранной стратегии. Акции ETF просто следуют за трендами рынка;

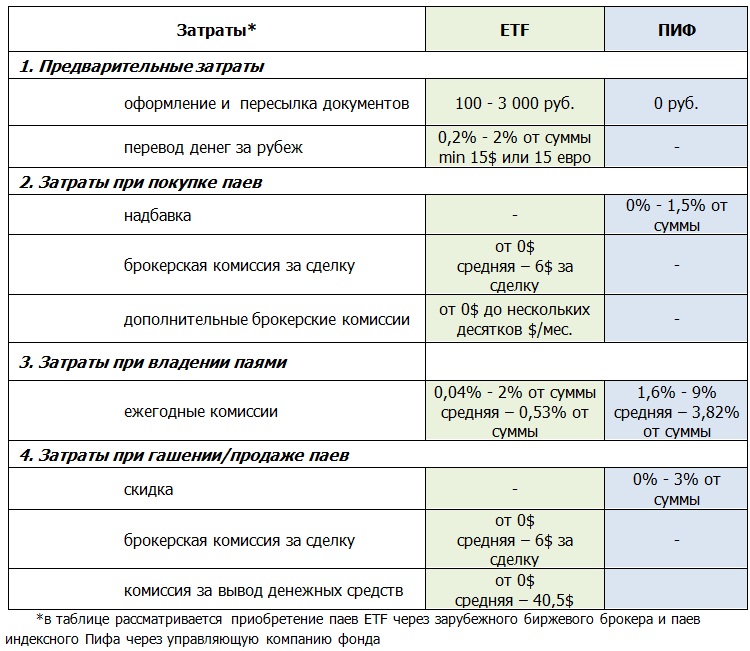

- инвестор платит комиссии при покупке и погашении пая, а в случае с акциями ETF плата взимается только за услуги управления активами;

- ПИФы могут работать только с ценными бумагами российских компаний. Это важный критерий для некоторых социальных групп российских граждан. В то же время ETF может работать и с зарубежными финансовыми инструментами.

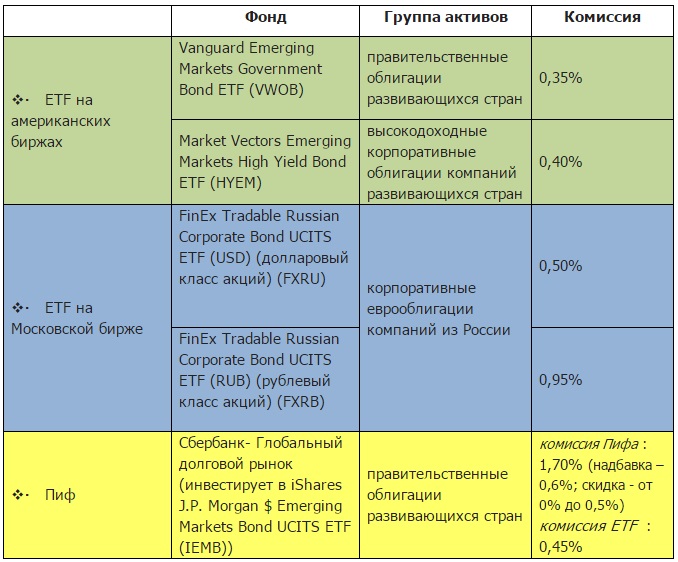

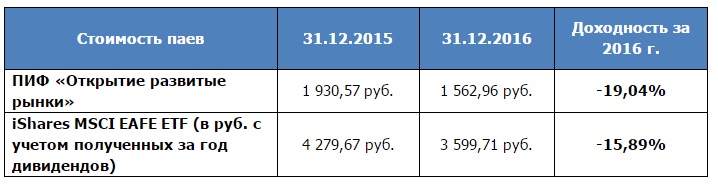

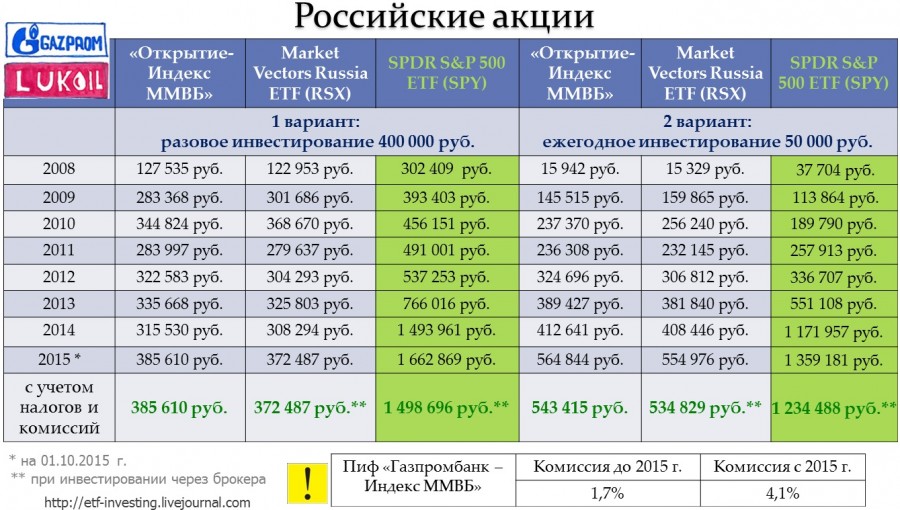

Доходность индексных ETF на акции

3.1. ETF на российские акции

Одним из самых интересных предложений для инвесторов являются ETF на российские акции. Есть несколько предложений от разных фондов.

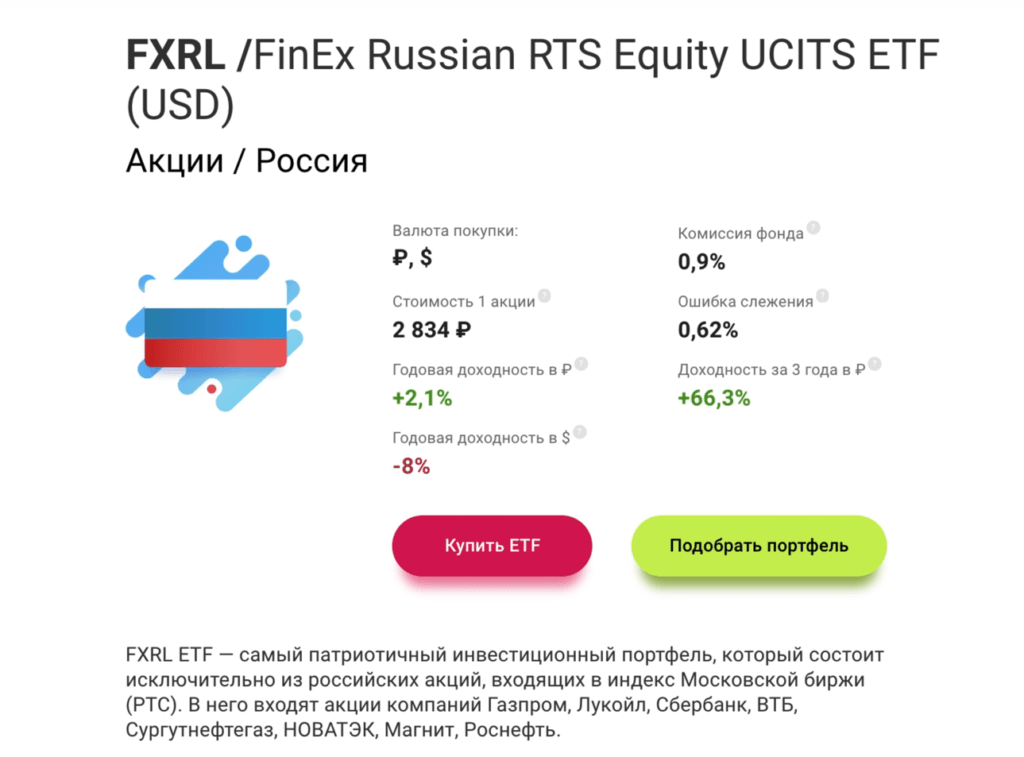

- SBMX (от Сбербанка). Индекс МосБиржи полной доходности «брутто» (MCFTR);

- FXRL (FinEx Russian RTS Equity UCITS ETF). Индекс РТС полной доходности «нетто» (по налоговым ставкам российских организаций), то есть с реинвестированием полученных дивидендов;

- RUSE (ITI Funds RTS Equity ETF). Индекс РТС (RTSI$ Index). С выплатой дивидендов в конце года.;

В чём преимущества простого инвестирования в индексные фонд? ETF содержит в себе совокупность акций в такой же пропорции, как они входят в фондовый индекс. Ежеквартально происходит ребалансировка коэффициентов весов для каждой бумаги. Управляющие проделывают эту работу без участия инвесторов фонда.

Российский рынок имеет инвестиционно привлекательные мультипликаторы, он недооценён по сравнению с западными аналогами. Поэтому есть все основания рассчитывать на рост в будущем.

Большинства фондов копируют индекс полной доходности «брутто», то есть все дивиденды реинвестируются.

Средняя доходность фондов ETF на российские акции составляет 10-20% годовых. Выбрать конкретно какой-то отдельный фонд не имеет смысла, поскольку все они содержат примерно одинаковый состав акций.

Риски отечественного рынка:

- Зависимость от цен на сырье. Около 60% индекса ММВБ состоит из сырьевых компаний: нефть, газ, металлы ;

- Геополитические риски;

- Риск ослабления рубля ;

- Риск повышения ключевой процентной ставки;

- Недооценённость акций может быть сохраняться годами, для их роста нужен приток денег;

3.2. ETF на иностранные акции

На Московской бирже представлено сразу несколько ETF фондов на иностранные акции. Все они котируются в рублях:

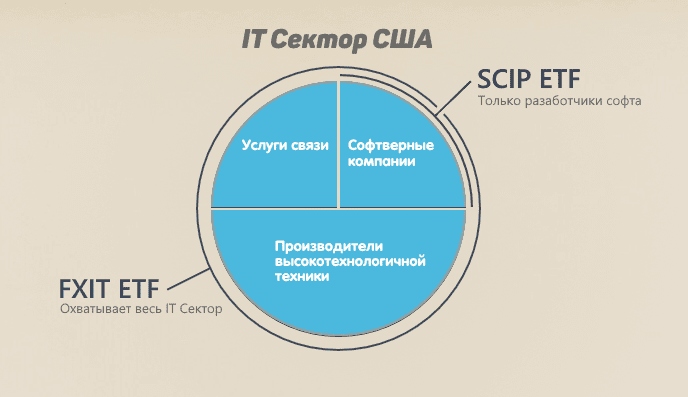

- FXIT (MSCI Daily USA Information Technology Net TR Index). Сектор IT в США (динамика фонда почти копирует Nasdaq);

- FXUS (MSCI Daily TR Net USA Index). Акции крупнейших компаний США и Канады (более 600 штук);

- FXDE (FinEx Germany UCITS). Индекс широкого рынка акций Германии;

- FXCN (FinEx China UCITS). Индекс широкого рынка акций Китая;

- FXKZ (FFIN Kazakhstan Equity). Индекс широкого рынка акций Казахстана;

Эти фонды имеют разные доходности. Особенно выделяется FXIT, который состоит больше чем на половину из 5 технологических гигантов:

Эти компании показывают самые большие темпы прироста. Инвесторы, которые держали эти акции с 2008 года за 12 лет получили по 500-1000% прибыли.

Будет ли технологический сектор и дальше расти такими темпами? Никто не знает ответа на этот вопрос. Мы лишь можем констатировать факт того, что технологии ценятся всё больше и больше. Их прибыли растут. Вероятнее всего, инвесторы этого сектора получает доход не меньше, чем средний по всему индексу. Но это лишь предположение.

3.3. ETF на глобальный рынок

Еще в 2019 году были ещё три ETF, но их ликвидировали:

- FXAU (австралия);

- FXUK (великобритания);

- FXJP (японский);

Зато появились два других ETF на глобальный рынок (Solactive Global Equity Large Cap Select Index NTR):

- FXWO (без хеджирования рубля);

- FXRW (обладает валютным свопом);

Примерный состав активов в этих фондов распределён так: США (40%), Китай (20%), Япония (16%), Великобритании (15%), Австралии (7%), Германии (1%) и России (1%).

Как работать с ETF

Перед покупкой универсальной акции ETF необходимо определиться со своими инвестиционными ожиданиями и выбрать подходящий вариант фонда. Рассмотрим правила выбора и саму покупку акций фонда.

Выбор ЕТФ

Итак, на что стоит обратить внимание перед принятием решения об инвестировании? ETF подбирается исходя из стратегий и ожиданий инвестора:

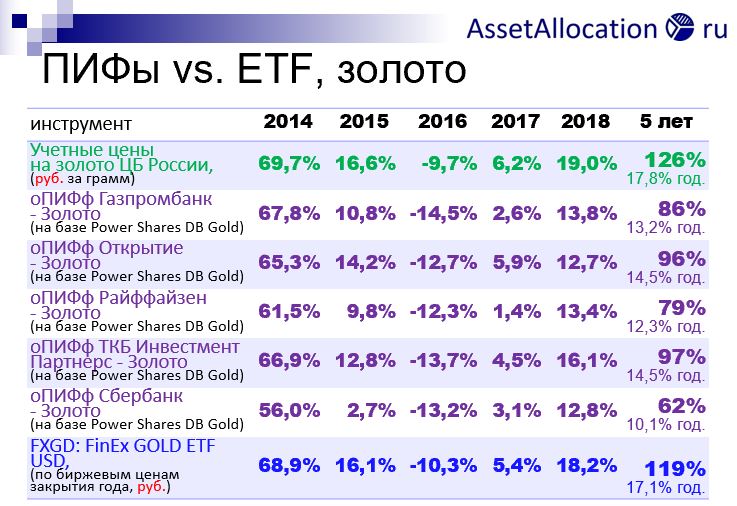

- низкий уровень риска вкупе с предсказуемым размером дохода могут принести облигации или «золотые» фонды FXGD, который приобретается для защиты активов при нестабильности рынка;

- средний уровень доходности могут обеспечить вклады в акции. При этом инвестор должен учитывать, что срок инвестиций может составлять от трех до пяти лет;

- можно подобрать фонды, основной валютой в которых являются доллар или евро. Это производится в целях защиты от валютных рисков;

- хорошим вариантом будет выбор нескольких разноплановых акций ETF, каждая из которых может страховать другую.

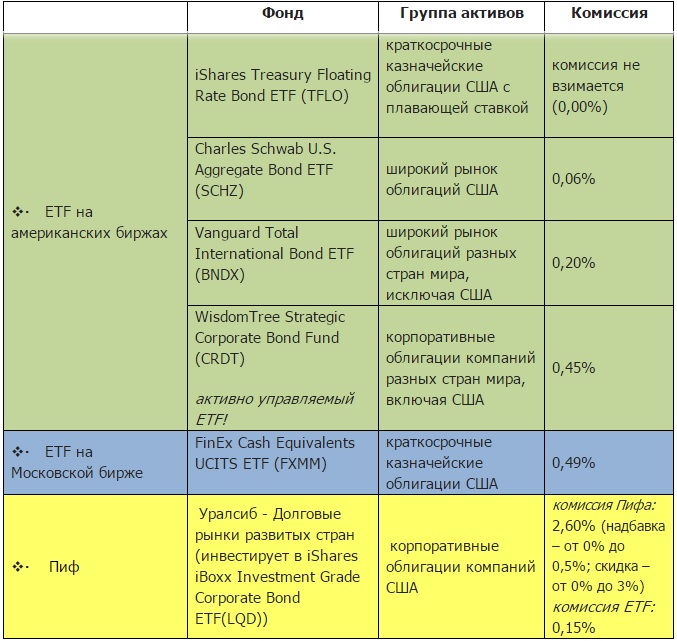

При выборе не стоит забывать о комиссии, потому что на длинном отрезке даже небольшая разница дает сильные расхождения в итоговом результате.

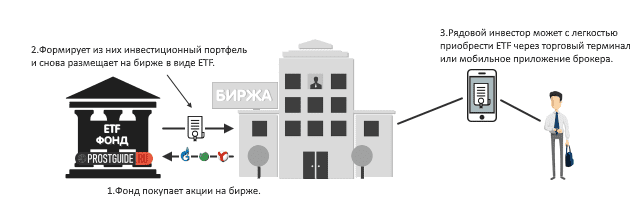

Покупка ETF. Акции можно свободно купить на Московской бирже. Технология приобретения аналогична покупке обычных акций. Для этого необходимо иметь брокерский счет. Торговать можно самостоятельно или через команду брокера. Еще одним важным отличием ETF является минимально возможная стоимость входа. Те же ПИФ зачастую имеют стандартный порог вхождения, а стоимость покупки акций ЕТФ равна цене конкретной акции.

Структура ЕТФ фондов

Как формируется ETF фонд? Инициатор создания фонда вносит в качестве уставного капитала определенную сумму, на которую формируется структура фонда – акции и другие инструменты, образующие определенный набор. Этот набор чаще всего копирует определенный биржевой индекс, но не является его точной копией. Далее такой инвестиционный портфель делится на части, соответствующие количеству акций фонда. Таким образом, каждая акция фонда может состоять из сотни и более активов, представляющих экономику целого государства.

По характеристикам активов, входящих в ETF-фонды, подразделяются на следующие категории:

фонды, характеризующие динамику различных секторов экономики;

Могут представлять практически все возможные направления деятельности. Так, например, SPDR S&P Retail отражает динамику отрасли розничной торговли, входящей в S&P 500.

фонды ETF с левериджем, формирующие инструменты маржинальной торговли;

В этом случае фонды представляют инструмент, использующий кредитное плечо. В рамках этой категории фонды могут быть маржинальными (бычьими) и инверсными маржинальными (медвежьими). Инверсные фонды рассчитаны на падение котировок входящих в них инструментов. Например, если инвестор считает, что индекс DJ Industrial будет падать, он может приобрести ProShares Short Dow 30. Слово Short в наименовании фонда является отличительным признаком инверсных маржинальных фондов.

облигационные фонды;

Используют инструменты, имеющие фиксированный доход. Эти фонды, в свою очередь, делятся на инвестирующие средства в корпоративные, муниципальные и государственные бумаги, а так же различаются по срокам погашения.

- международные фонды специализируются на приобретении фондовых индексов государств или регионов, как например, японский индекс фондового рынка iShares MSCI Japan;

- валютные фонды ETF занимаются приобретением фьючерсов на мировые валюты либо используют валютные депозиты.

Фонды могут отражать как движение определенной валюты, так и движение корзин валют, как фонды PowerShares DB U.S.Dollar Bullish (NYSE:UUP) и Bearish (NYSE:UDN), которые отслеживают динамику доллара относительно ведущих мировых валют;

сырьевые фонды инвестируют в сырьевые инструменты, имеющие хождение на бирже. Например, в США ведущими сырьевыми фондами ETF являются US Natural Gas и SPDR Gold Shares, отражающие колебания цен на газ и золото соответственно.

Как инвестировать в ETF

Есть два способа вложиться в ETF – купить имеющиеся в нашей стране или выбрать среди зарубежных предложений. Без сомнения, иностранных намного больше, но и наши заслуживают внимания.

За рубежом

Неоспоримый факт, что иностранных фондов не просто больше, а больше в сотни раз. Таким образом, возможности для инвестирования и одновременно диверсификации вложений открываются широчайшие. Кроме того, у зарубежных брокеров комиссии оказываются сильно ниже отечественных.

Но вот вам ложка дегтя:

- порог входа выше, чем у нас;

- по налогам придется отчитываться самим (по двойной системе);

- иностранная юрисдикция, поэтому нет защиты с российской стороны.

Как решить вопрос с налогообложением дивидендов

Для нерезидентов американцами установлен налог на доходы 10%. Эту сумму американский биржевой посредник удержит самостоятельно (только не забудьте по окончании года заполнить декларацию для российской налоговой службы). Оставшиеся 3%, которые требуется доплатить согласно законодательству РФ, вы рассчитываете и уплачиваете сами.

Санкции и ETF

Пока что санкции никак не задевают интересы частных инвесторов. За будущее же не поручусь. Поэтому, заключив контракт с иностранным брокером, непременно держите руку на пульсе.

Как купить

Остальное так же просто, как у нас:

- установите программное обеспечение;

- заведите деньги на счет;

- покупайте и продавайте ETF онлайн.

Единственная сложность – американский брокер использует отличное от нашего ПО, и к нему нужно будет приспособиться.

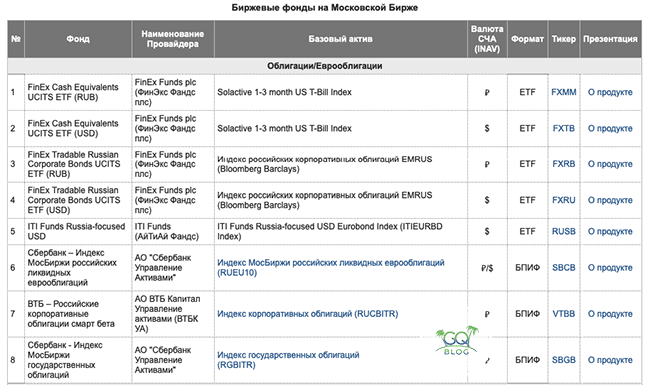

Есть ли в России, какие ETF доступны на московской бирже

В России тоже присутствуют собственные ETF-фонды. Как говорится, свято место пусто не бывает. Более того, работать с ними проще и спокойнее, поэтому очень рекомендую новичкам начинать именно с них, а в Америку залезать позже, набив руку на отечественных.

На сегодняшний день доступны два провайдера, у которых можно приобрести паи. Это:

- FinEx предлагает 12 фондов.

- ITI пока что имеет в своем распоряжении только 2.

В состав 12 фондов ФинЭкса входят ETF на акции, облигации, золото и индексы.

ITI может похвастаться только ETF на акции и еврооблигации.

Где посмотреть стоимость

Актуальную стоимость ETF-фондов, предлагаемых на Мосбирже, лучше смотреть прямо на официальном сайте биржи в разделе, посвященном этим фондам. Там же можно посмотреть презентацию по каждому ETF, а также изучить онлайн-график, нажав на тикет.

Цены ETF на сегодня на Мосбирже

Кстати, вот вам в помощь полезная информация – здесь можно следить за котировками на нашей горячо любимой Мосбирже: https://smart-lab.ru/q/etf/

Как купить пай

Чтобы приобрести ETF на отечественной бирже, нужен российский брокер. Дальше все элементарно:

- открываете брокерский счет и заводите деньги;

- загружаете ПО (лучше Quik);

- покупаете/продаете онлайн.

Больше от вас ничего не требуется – всю необходимую отчетность брокер подаст сам.

Использование для ИИС

Сегодня ИИС становятся все популярнее с каждым днем. Это объяснимо – когда государство предоставляет возможность сэкономить на налогах, грех отказываться.

По операциям со счетом особой разницы нет. Вы покупаете активы и формируете портфель так же, как на любом другом счете.

Только имейте в виду, что ИИС можно пополнять, а вот выводить с него ничего нельзя (если, конечно, вы хотите сохранить право на налоговый вычет). Таким образом, весь доход вы снимите с ИИС не раньше чем через три года.

Ленивые инвестиции

Вы когда-нибудь слышали про ленивое инвестирование? Так вот, ETF фонды и биржевые ПИФы относятся к этим самым ленивым инвестициям. А всё дело в том, что вам не нужно самому формировать портфели, следить за ними. По сути в ETF можно вложиться и забыть на долгий период времени.

Самый знаменитый инвестор Уоррен Баффет завещал своей жене после своей смерти вложить 10% имеющегося капитала в государственные облигации, а остальные 90% в индекс S&P500, включающий в себя акции более 500 крупнейших американских компаний. Он понимает, что жена слабо плавает в инвестициях и не будет этим заниматься. Поэтоиу проще всего положить деньги в фонд, и пусть они растут.

Помимо этого. вы можете приобрести ETF на золото (FXGD), который хоть и торгуется в рублях, но привязывается к цене на золото в долларах. В итоге, мы также можем аблюдать постоянный рост этого актива.

Самые известные управляющие компании, провайдеры и депозитарии

Давайте вкратце рассмотрим популярнейших представителей подобных структур.

Управляющие компании

Среди них есть такие, чей срок жизни перевалил за десятки лет .

Перечислю самые основные:

- BlackRock. Мировой лидер в среде ETF, совокупный оборот более 6 трлн долларов США.

- Vanguard. Самый известный копировщик индекса S&P. Именно его упоминал Уоррен Баффет в своем завещании.

- State Street GA. Самое большое число частных клиентов – более 1 млн. Оборот самого фонда более 3 трлн долларов США.

- Invesco Power Shares. Малыш по сравнению с предыдущими гигантами, однако несомненный лидер на фоне остальных. Лидер по диверсификации, предлагает к продаже почти 150 различных ETF.

Провайдеры

А вот и те, чьи расчеты с таким успехом применяются в ETF :

- MSCI (Morgan Stanley Capital International), Inc. Очень известная аналитическая компания, разработчик одной из самых популярных серий индексов в мире.

- S&P (Standard & Poor’s). Эту компанию даже представлять не надо, автор знаменитого S&P 500 и, разумеется, многих других известных индексов.

- Barclays Capital. Гигантский конгломерат, один из лидеров по количеству акций в обороте.

- FTSE Russell. Принадлежит Лондонской фондовой бирже, рассчитывает множество индексов для более чем 80 стран.

Депозитарии

Самые известные из них расположены в Старом и Новом Свете.

Этим перечнем дело не ограничивается. На роль депозитария может претендовать любое достаточно крупное финансовое учреждение, имеющее стабильные показатели и незапятнанную репутацию.

Заключение

ETF – универсальный инструмент, если пользоваться им с умом. В своем портфеле фонды этого типа должен иметь каждый инвестор. Только не надо впадать в крайность и начинать на них молиться – при сильных просадках из них нужно выходить , так как инвестору лучше не работать в убыток.

После того как актив нащупает дно и наметится небольшой рост, можно заново его взять по более низкой цене. Для более опытных есть и другой вариант – пересидеть убыток и докупить в низах. Не стоит наполнять портфель одними ETF, другие активы обязательно должны присутствовать.

ETF-фонды делятся по количеству заложенного риска на консервативные, умеренные и агрессивные. Новичкам я рекомендую начать с консервативного типа – это ETF на основе облигаций (в том числе еврооблигаций).

А в идеале сформировать портфель, который в равных частях будет наполнен консервативными, умеренными и агрессивными фондами. Но это, разумеется, уже после наработки достаточного опыта и приобретения навыков.

Я с вами прощаюсь, напоминаю о подписке на мой блог, кто еще не успел, и предлагаю посмотреть в продолжение темы занятное видео: