Пример расчета EVA для ОАО «АЛРОСА»

Для того, чтобы лучше понять смысл экономической добавленной стоимости (EVA) разберем на практическом примере как происходит построение данного показателя. Так как все показатели строятся по международной отчетности, то они не совсем точно совпадают с отечественными аналогами. В результате в упрощенном варианте получится следующая формула:

Economic Value Added = Чистая прибыль – WACC*(Капитал и резервы + Долгосрочные обязательства)

В таблице ниже показан расчет EVA для предприятия ОАО «АЛРОСА».

Чистая прибыль предприятия берется из строки баланса 2400 и является итоговым результатом деятельности организации (NOPLAT).

Сумма «капитал и резервов» и «долгосрочных обязательств» формируют инвестиционный капитал предприятия (CE).

Для расчета WACC можно сравнить показатели ROE (рентабельность капитала, уровень прибыльности) для аналогичных предприятий данной отрасли. В данном примере была взята рентабельность управления капиталом предприятия (как собственным, так и заемным) в размере 10% годовых.

Economic Value Added = B4-B3*(B5+B6)

Рычаги управления в модели EVA

На основе выше приведенной формулы можно выделить основные рычаги и факторы управления экономической добавленной стоимостью (NOPLAT, WACC и CE):

- повышение прибыльности/рентабельности предприятия за счет увеличения объема продаж. Это может быть достигнуто развитием маркетинговых стратегий продвижения продукции. Второе направление это уменьшение затрат при производстве продукции за счет использования новых технологий, материалов, сырья, высококвалифицированного персонала и т.д.;

- управление стоимостью заемного капитала: уменьшение процентной ставки за счет перекредитования, получения международного/национального кредитного рейтинга;

- управление размером капитала. Ликвидация низкорентабельных активов, поиск новых направлений вложения капитала.

Резюме

Для устойчивого развития компании/предприятия необходим единый критерий оценки ценности для собственников, который позволяет связать стратегический уровень управления и оперативный. Показатель экономической добавленной стоимости (EVA), является одним из самых распространенных показателей для собственника в оценки стоимости своего бизнеса. На основе показателя EVA строится модель управления предприятием VBM (Value Based Managment), где все показатели предприятия влияют на изменения добавленной стоимости. Для стимулирования менеджеров в действиях направленных на рост стоимости, на основе этой модели разрабатываются различные системы оценки вклада и денежного поощрения.

Способ расчета по ставке 18%

Из данного видео, вы узнаете, как рассчитать размер налога на добавленную стоимость к уплате, а так же, что 18.

Предположим, фирма приобрела 50 цветов по 20 руб., заплатив за всю партию 1000.

Из цветов сотрудники фирмы собрали 10 букетов (по 5 цветов в каждом).

Себестоимость каждого букета составила 100 рублей.

Необходимо рассчитать величину сбора для уплаты в казну страны.

Размер добавленной стоимости с уже включённым НДС составит разницу между выручкой и себестоимостью проданных букетов: 1500 — 1000 = 500 (руб.)

Рассчитаем сначала величину этой стоимости без включённого в неё налога согласно Формуле 3:

- СУМ = СУМндс / 1,18;

- СУМ = 500 / 1,18 = 423,73 (руб.)

Таким образом, 423,73 руб. — это и есть наша добавленная стоимость.

Она и является налогооблагаемой базой.

Теперь мы можем рассчитать от этой величины размер отчислений на добавленную стоимость по ставке 18%, воспользовавшись Формулой (вариант а):

- НДС = СУМ * 0,18;

- НДС = 423,73 руб. * 0,18 = 76,27 руб.

Ту же самую цифру можно получить по Формуле 1 (вариант б):

- НДС = СУМндс — СУМ;

- НДС = 500 — 423,50 = 76,27 (руб.)

Как рассчитать НДС к уплате: онлайн калькулятор, формула расчета, примеры

В соответствии с законодательством, реализация продукции и оказание услуг в РФ сопровождается уплатой налога НДС.

На сегодняшний день ставка НДС — 18%. В некоторых случаях применяется льготная ставка, которая составляет 10%.

Обычная и льготная ставки очень широко используются в налоговом учете, с ней имеют дела бухгалтера, экономисты, аудиторы, налоговые консультанты и пр.

В данной статье будут рассмотрены следующие вопросы:

- как рассчитать сумму НДС?

- как быстро посчитать сумму с НДС?

- как вычесть налог на добавленную стоимость из суммы?

- как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры.

Как рассчитать НДС 18% от суммы?

В статье рассмотрим методы расчета НДС с помощью онлайн-калькулятора и формулы. Данный расчёт нужен в случаях, когда его нужно добавить в стоимость товара или услуги, а также для внесения полученных значений в налоговую декларацию.

Как посчитать (выделить, начислить) 18-10%% НДС — онлайн-калькулятор

Для расчёта суммы НДС 18% (или 10%) можно воспользоваться онлайн-калькулятором — инструментом автоматического расчёта по заданной сумме на странице сайта.

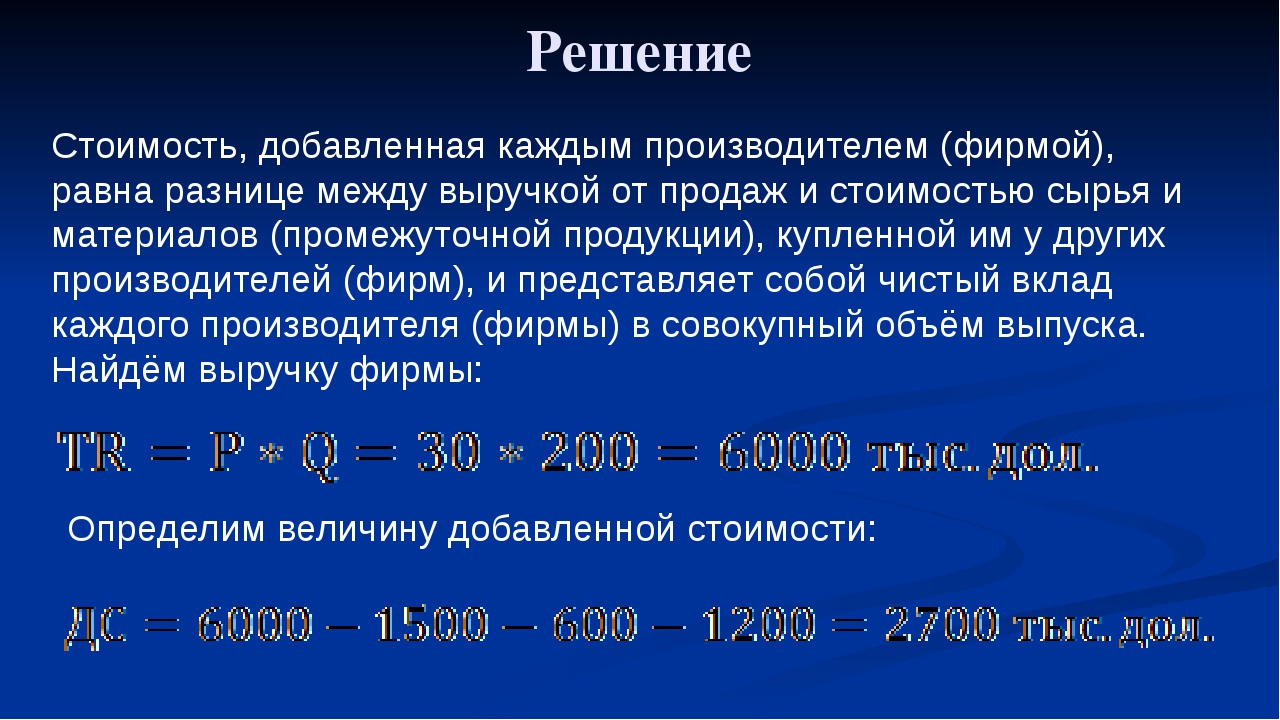

Самостоятельный расчёт НДС по формуле (пример)

Расчет НДС, который в обязательном порядке начисляется на все реализованные товары и предоставленные услуги, делается по следующей формуле:

НДС = БдН х СтН / 100, где:

- БдН — налогооблагаемая база;

- СтН — ставка налога для данной категории товаров или услуг.

Как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры?

Пример 1

Пример № 1: ООО «Куб» оказало услуги клиенту и предоставляет ему счет к оплате. Стоимость оказанных услуг составляет 8 650 руб. Ставка НДС — 18%.

Применив формулу, получаем: НДС = 8 650 х 18 / 100 = 1 557 руб.

Следовательно, организация выставляет клиенту счет за оказанные услуги, в который включена стоимость услуг + НДС, рассчитанный на эту стоимость. В этом случае счет для клиента будет содержать:

- Наименование видов работ и их перечень.

- Раздел «Итого», где будет указана стоимость оказанных услуг — 8 650 руб.

- НДС — 18% и сумму этого налога — 1 557 руб.

- Раздел «Всего к оплате», состоящий из стоимости работ и НДС.

Итого к оплате = 8 650 + 1 557 = 10 207 руб. Именно эту сумму должен выплатить клиент организации.

Пример 2

Пример № 2: ООО «Интеграл» осуществило поставку детского питания на сумму 28 200 рублей. Данная категория товара в России относится к льготной категории и ставка НДС для нее составляет 10%.

Используя вышеуказанную формулу, производим расчет: НДС = 28 200 х 10 /100 = 2 820 руб.

Общая сумма, которую должен оплатить покупатель детского питания составляет: 28 200 + 2 820 = 31 020 руб.

Как вычесть НДС из общей суммы

Обратный расчет, когда известна итоговая стоимость товара или услуги и необходимо выделить из нее НДС. Как высчитать НДС 18%, который включен в стоимость товара? Для расчета применяется следующая формула: НДС = Итоговая стоимость х 18 /118 — 18% ставка. Или, если речь идет о льготной ставке налога: НДС = Итоговая стоимость х 10/110 — 10% ставка.

Пример 3

Пример № 3: ООО «Лагуна» должна оплатить счет, выставленный ИП за оказание определенных услуг. Итоговая сумма оплаты по счету составляет — 63 200 руб.

К услугам, указанным в счете, применяется НДС по обычной ставке — 18%. Как рассчитать, сколько составляет НДС? Используем формулу: НДС = 63 200 х 18 / 118 = 9 640 руб. 68 коп.

Рассчитанная сумма НДС указывается в декларации для налогового вычета.

Быстрый расчет стоимости с НДС по коэффициенту

Многие налоговики, бухгалтеры и экономисты при расчете НДС используют не вышеописанные формулы, а коэффициенты. Например, при расчете НДС на реализованную продукцию (как в примере № 1) искомую величину можно вычислить так:

8 650 х 1,18 = 10 207 руб.

Обратный расчет (как в примере № 3):

63 200 х 0,152542 = 9 640 руб.

Коэффициенты не отображают смысл налога на добавленную стоимость, а только помогают рассчитывать его более упрощенно. При любом, даже незначительном, изменении ставки налога, вышеуказанные коэффициенты потеряют значимость.

Применять их можно только для расчета НДС по ставке 18 или 10%. Еще один нюанс — при использовании коэффициентов часто происходит некорректное округление, а именно — во второй цифре после запятой.

Поэтому, большинство бухгалтеров все-таки предпочитают использовать формулы для расчета НДС, которые дают гарантированно правильный результат.

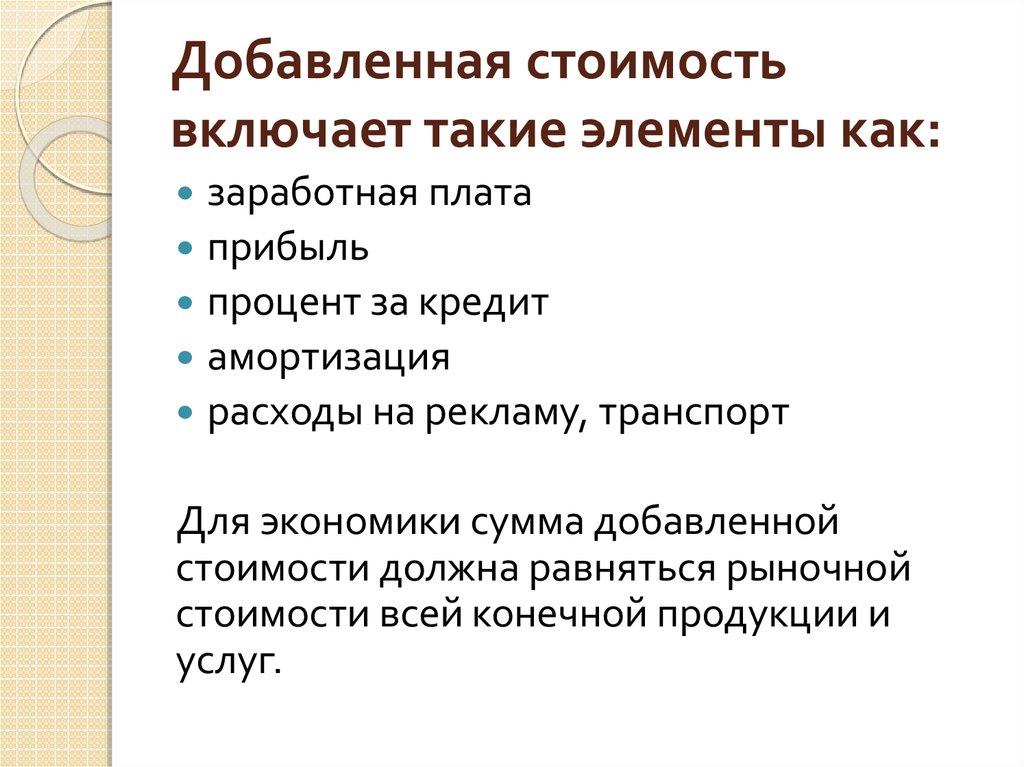

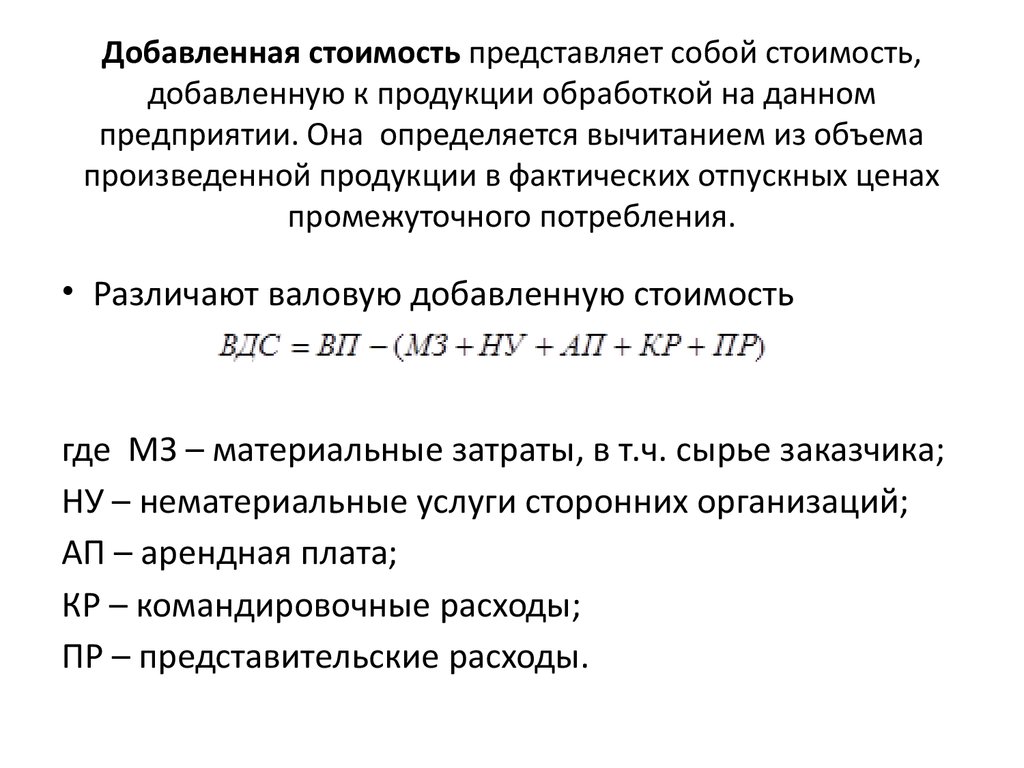

Элементы добавленной стоимости

В структуре ДС выделяются следующие элементы:

- Заработная плата работников — оплата вознаграждения в денежной или натуральной форме за услуги по производству продукции.

- Амортизация — перенос стоимости станков и оборудования на готовые изделия, происходящий по мере износа основных средств.

- Налоги на производство — земельный, водный, лесной налог, сборы за регистрацию предприятий, лицензионные сборы и т.д.

- Прибыль компании-производителя, закладываемая в цену продукции.

- Проценты по кредитам, полученным для организации производства изделий.

- Иные расходы, сопряженные с производством или реализацией товаров (транспортные издержки, затраты на маркетинг, рекламу, торговая наценка).

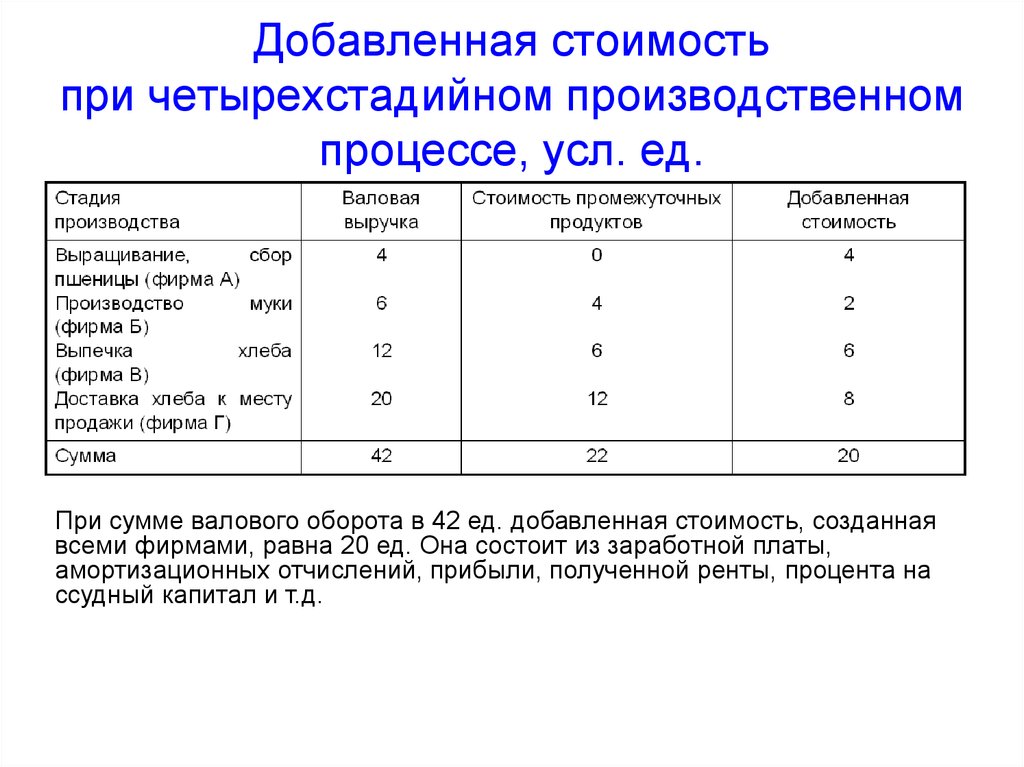

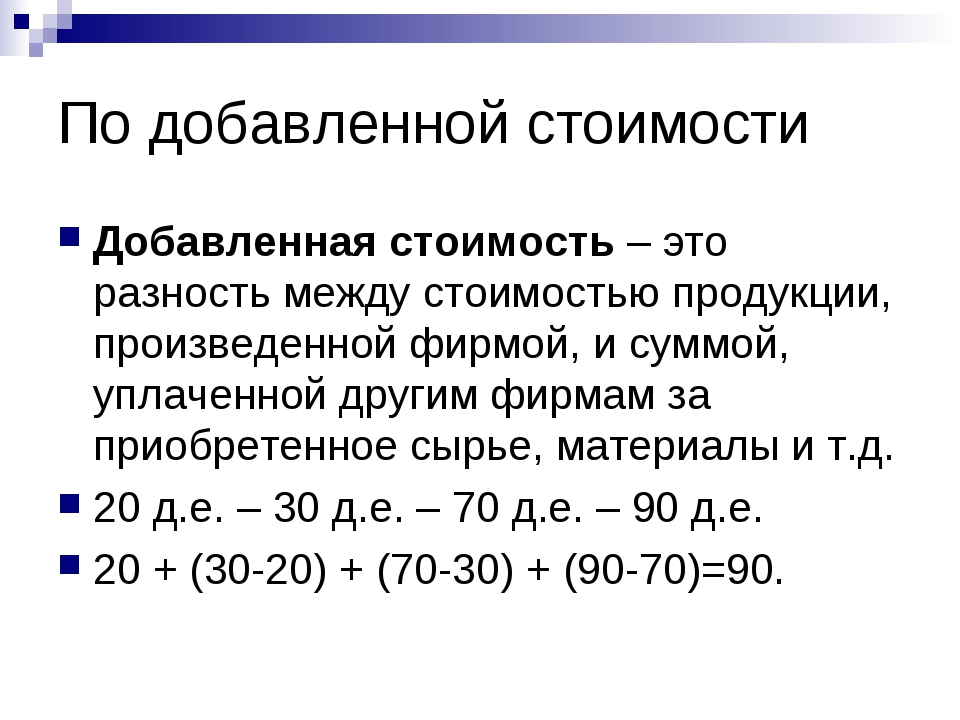

Сумма добавленных стоимостей, созданных на каждом этапе производства продукта, равна стоимости, по которой он отпускается конечному потребителю.

Использование в экономике

Добавленная стоимость — показатель, широко используемый в статистических целях. Он не включает цену промежуточной продукции, поэтому позволяет оценить реальные объемы производства по отраслям и отдельным предприятиям, отследить динамику их производства.

Добавленная стоимость — база для исчисления косвенного налога — НДС, действующего на территории России. Его обязаны уплачивать ИП и компании, которые производят и реализуют продукцию, ведут строительные работы. Неверный расчет бюджетного обязательства грозит санкциями со стороны фискальных органов.

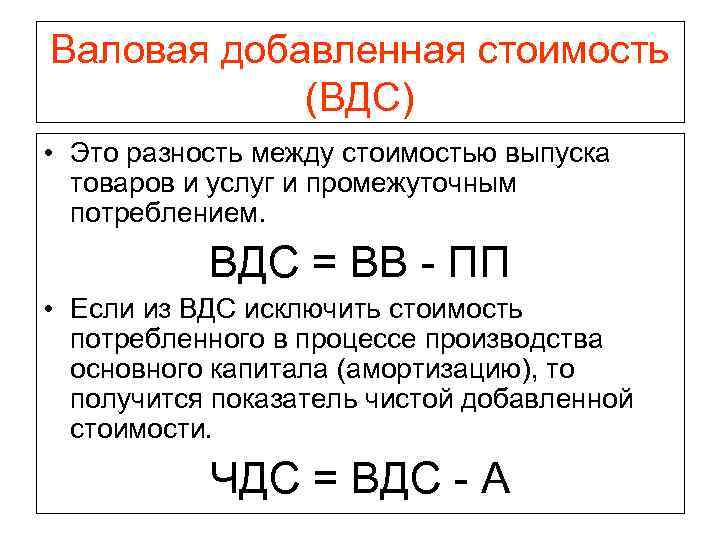

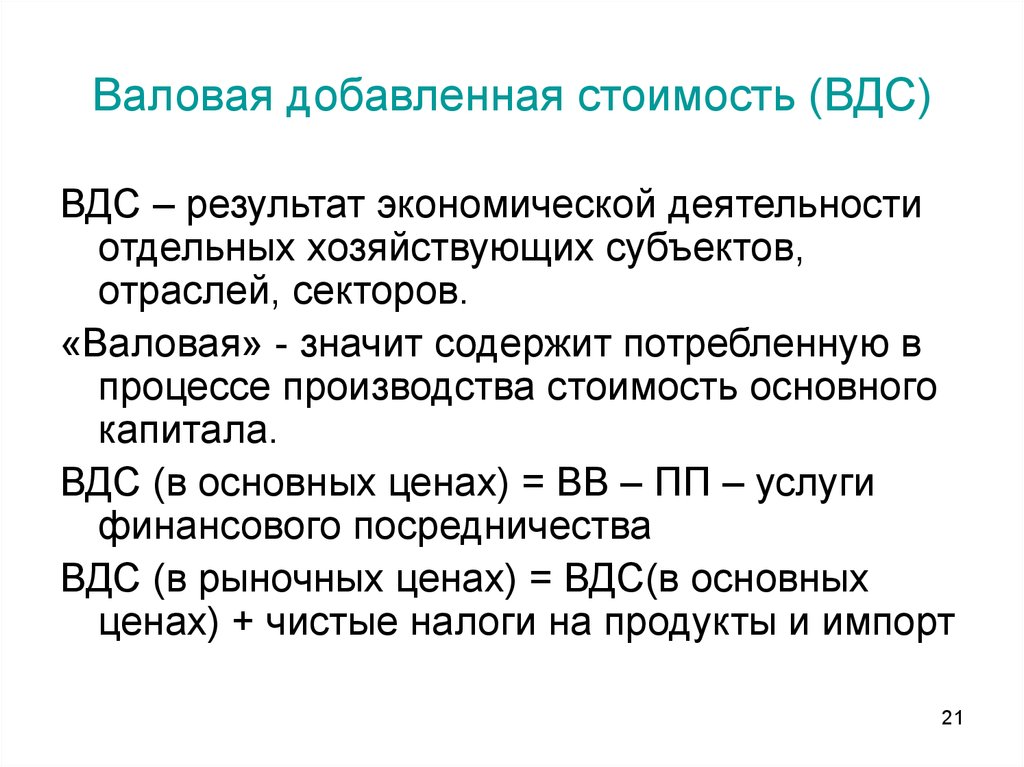

Сумма ДС, создаваемых всеми хозяйствующими субъектами страны, составляет валовую добавленную стоимость. Это показатель, необходим для анализа эффективности и динамики развития национальной экономики.

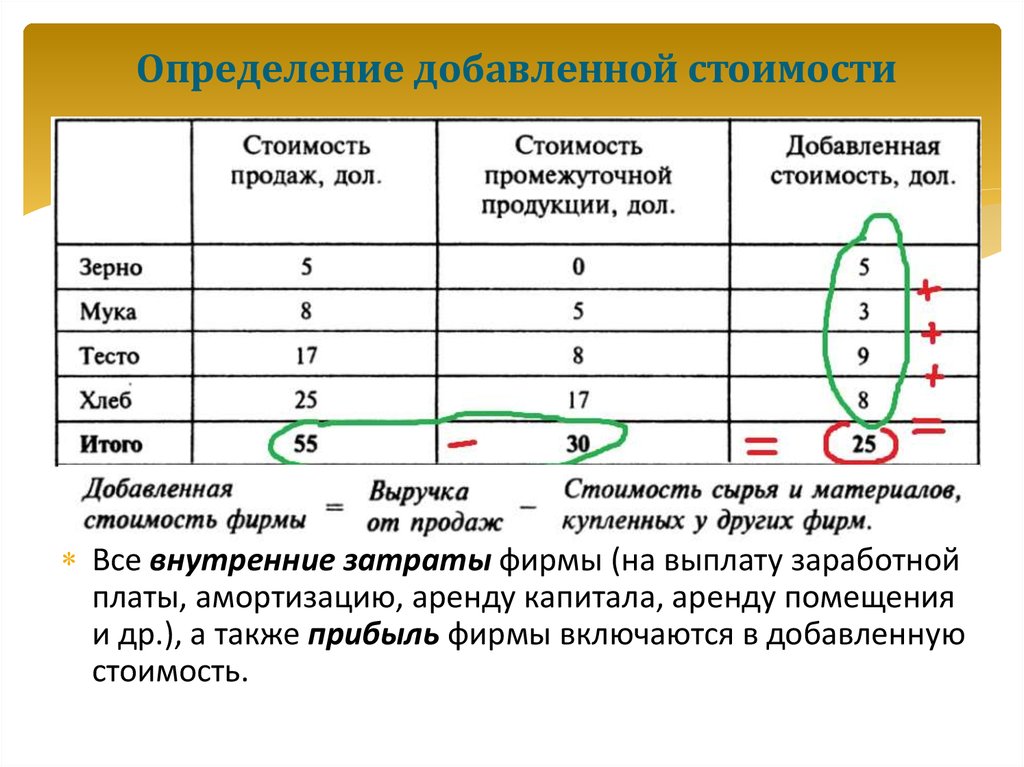

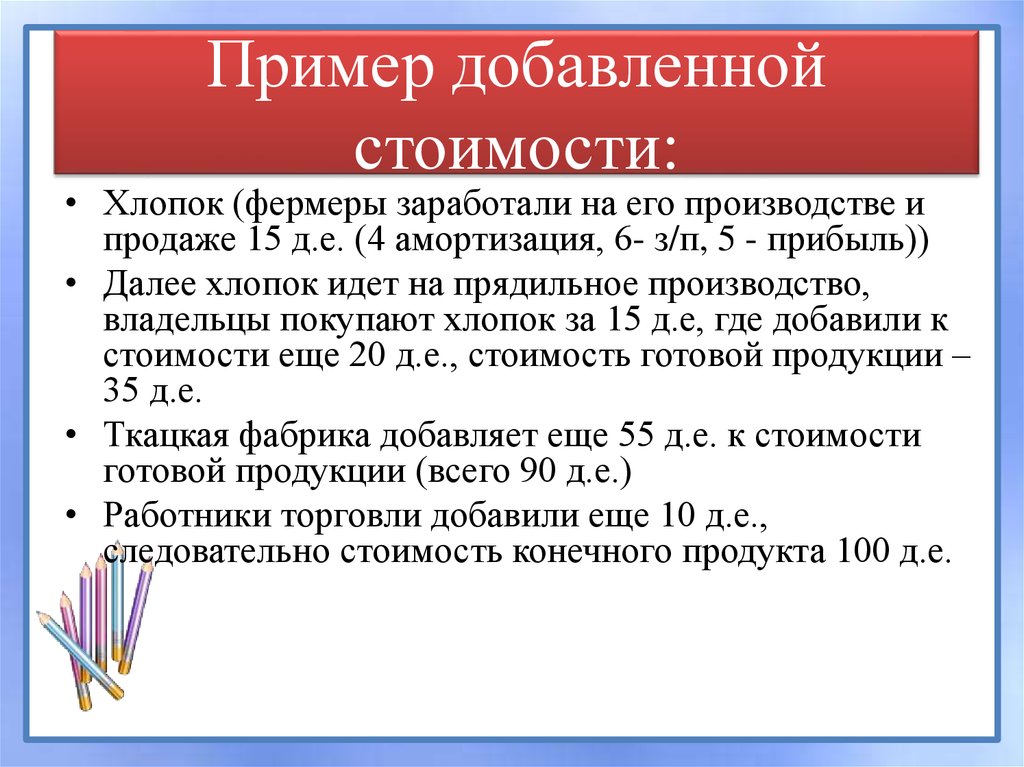

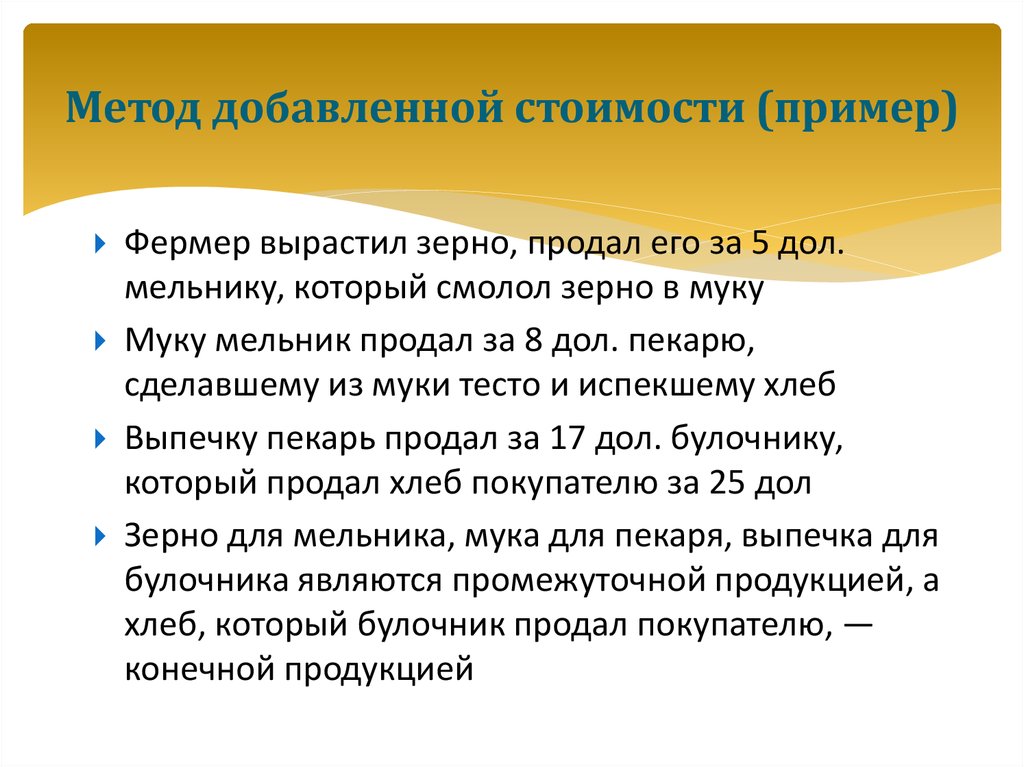

Примеры формирования добавленной стоимости

Сукно продается швейной фабрике, которая делает из него мужской костюм и продает розничному магазину по 4 000 рублей. Это значит, что добавленная стоимость третьего этапа будет равна: 4 000 — 2 500 = 1 500 рублей. Торговая точка, закупающая швейные изделия, реализует их по 4 500 рублей. за штуку. ДС в пересчете на один продукт составляет 500 руб.

Если просуммировать стоимость изделий, созданных на каждом этапе производства, получится: 2 000 + 2 500 + 4 000 + 4 500 = 13 000 руб. В этом значении четыре раза заложена цена килограмма шерсти, три раза — сукна, два — костюма, один раз — торговая наценка магазина. Такой подход демонстрирует повторный счет, не позволяющий судить о вкладе каждого участника цепочки в национальную экономику.

Чтобы избежать необоснованного увеличения масштабов производства, экономисты складывают не цену конечных продуктов, а стоимость, добавленную на каждом этапе производства. В приведенном примере она рассчитывается сложением четырех составляющих: 2 000 + 500 + 1 500 + 500 = 4 500 руб. Это как раз та цена, по которой торговая точка реализовала изделие конечному потребителю.