Что такое дивиденды по акциям простыми словами

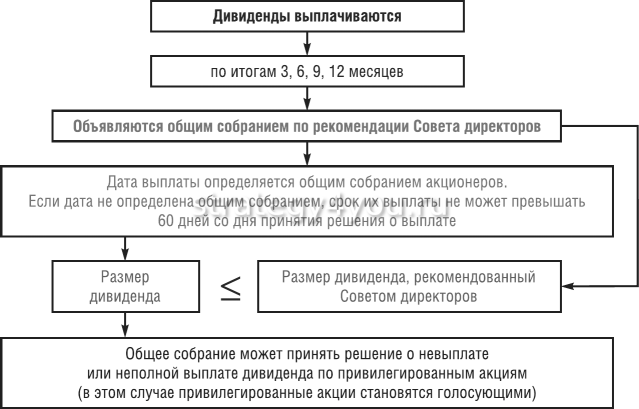

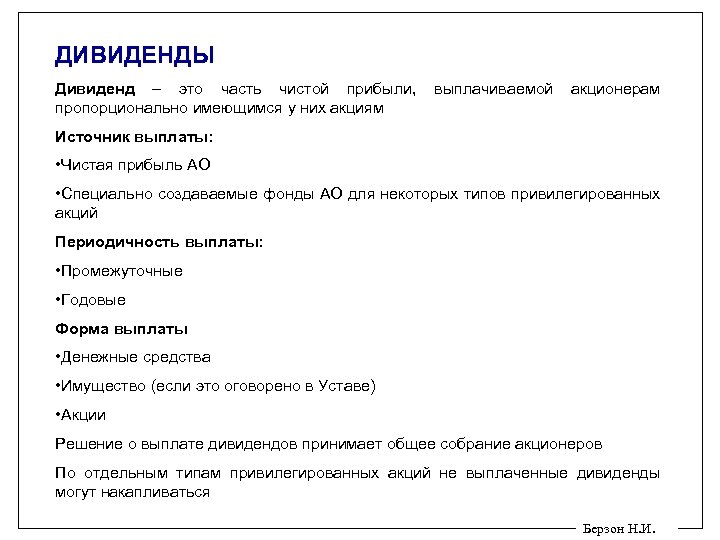

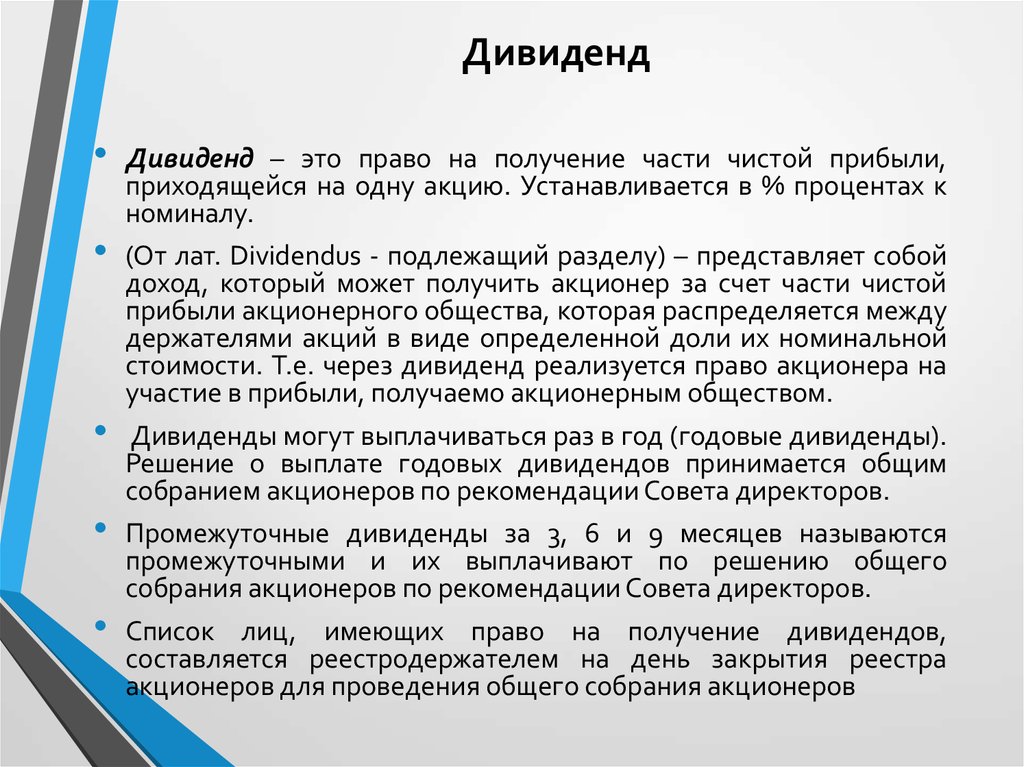

Дивиденды (от англ. «dividend») — это выплаты процента от прибыли компании на каждую акцию их держателям. Сколько денег потратить на выплату определяется на общем годовом собрании акционеров компании (ГоСА). Чаще всего выплаты происходят один раз в год, но некоторые эмитенты делают выплаты после каждого квартала.

Дивиденды выплачиваются на каждую акцию. Чем большим числом акций владеет инвестор, тем большая прибыль будет в абсолютном выражении.

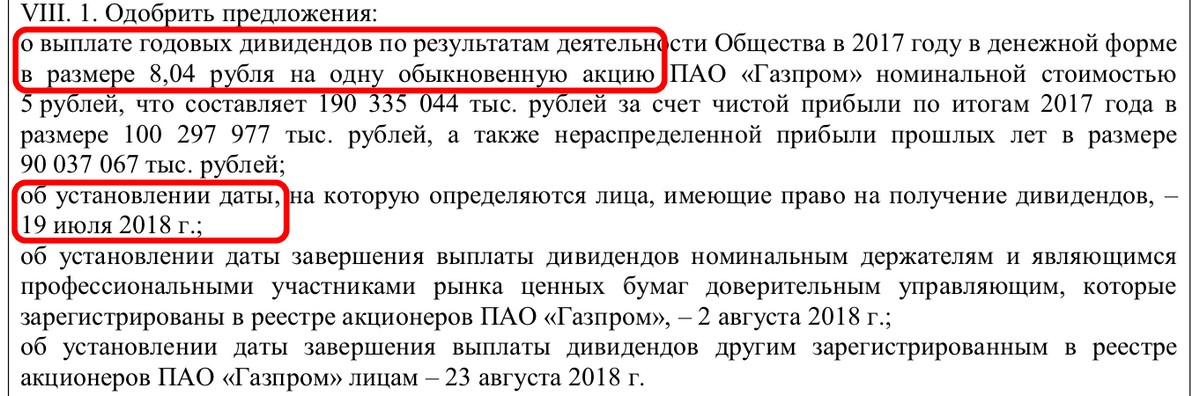

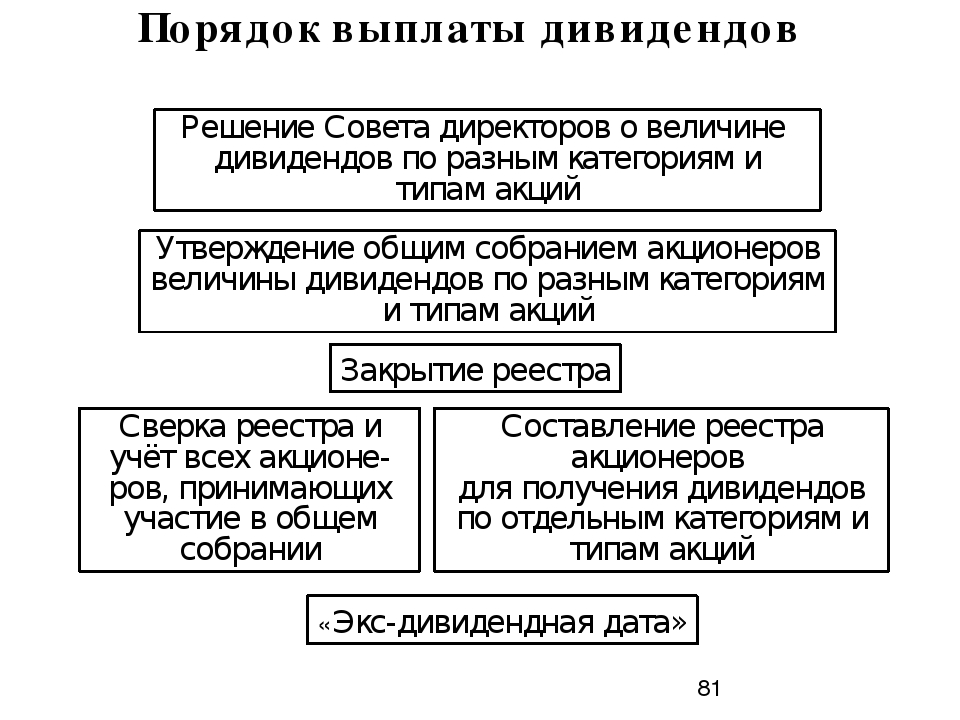

Размер выплаты определяется советом директоров за 55 дней до собрания и утверждается на годовом общем собрании акционеров, где может присутствовать любой инвестор, владеющий акциями этой компании. Причём возможность участия на собрании есть даже у тех, кто владеет хотя бы одной. Число во владении влияет лишь на количество голосов, которым будет обладать участник собрания.

Акционеры не могут повлиять на размер выплаты. Они могут лишь поддержать или не поддержать предложение, рекомендованное советом директоров.

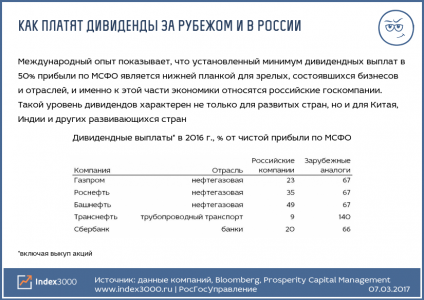

У каждой компании есть дивидендная политика, которая определяется на несколько лет вперёд. Например, платить 50% прибыли по МСФО при условии, что мультипликатор Долг/EBITDA не превышает 2, иначе направить — 30% прибыли. Или, например, платить весь свободный денежный поток (Cash flow, Free Cash Flow).

Совет директоров далеко не всегда принимают решения выплачивать дивиденды. Совместным решением могут принять, что все деньги надо реинвестировать в развитие компании. Плюс к тому же далеко не всегда по итогу года у компании образуется нераспределённая прибыль. Если фирма работала в убыток, то, естественно, выплачивать ничего не станут за этот год.

Цена акции бурно реагируют на новости о повышении или уменьшения размеров дивидендов и на изменения дивидендной политике.

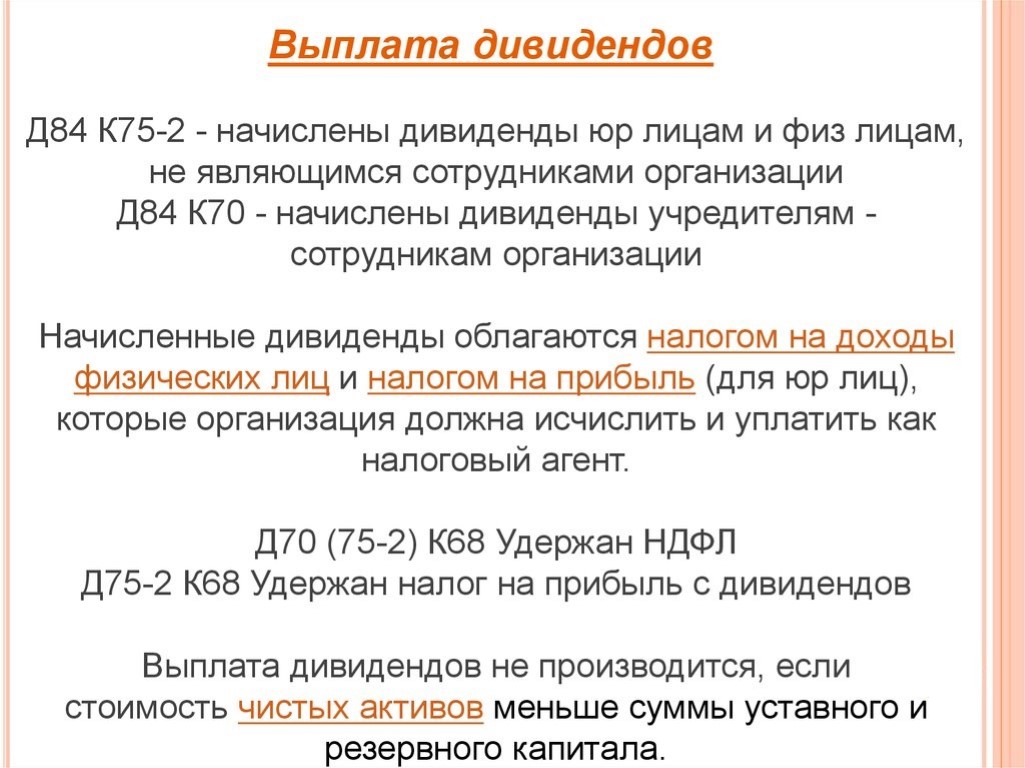

Как и с любой прибыли, с дивидендов платится налог на прибыль 13% (НДФЛ). Для частных лиц сумма налога удерживается автоматически. Выплаты акционерам происходят уже за его вычетом.

Примечание

Дата закрытия реестра всегда наступает после собрания акционеров. Это время даётся на обдумывание продавать или нет. Обычно это 2-3 недели.

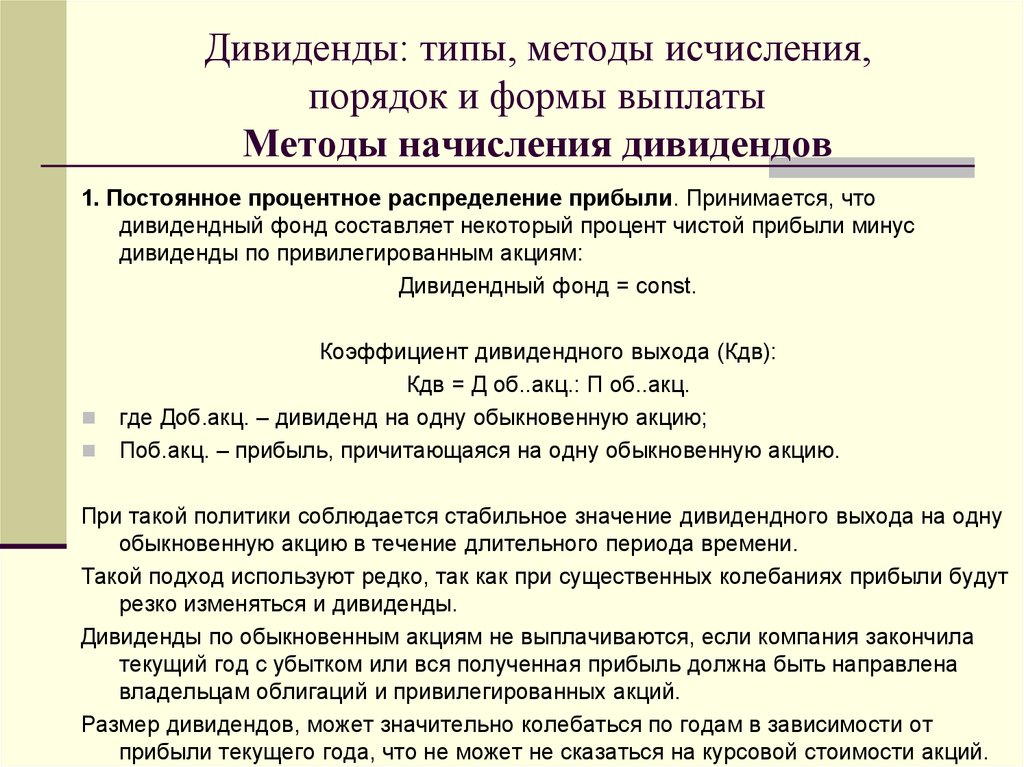

Дивидендная политика

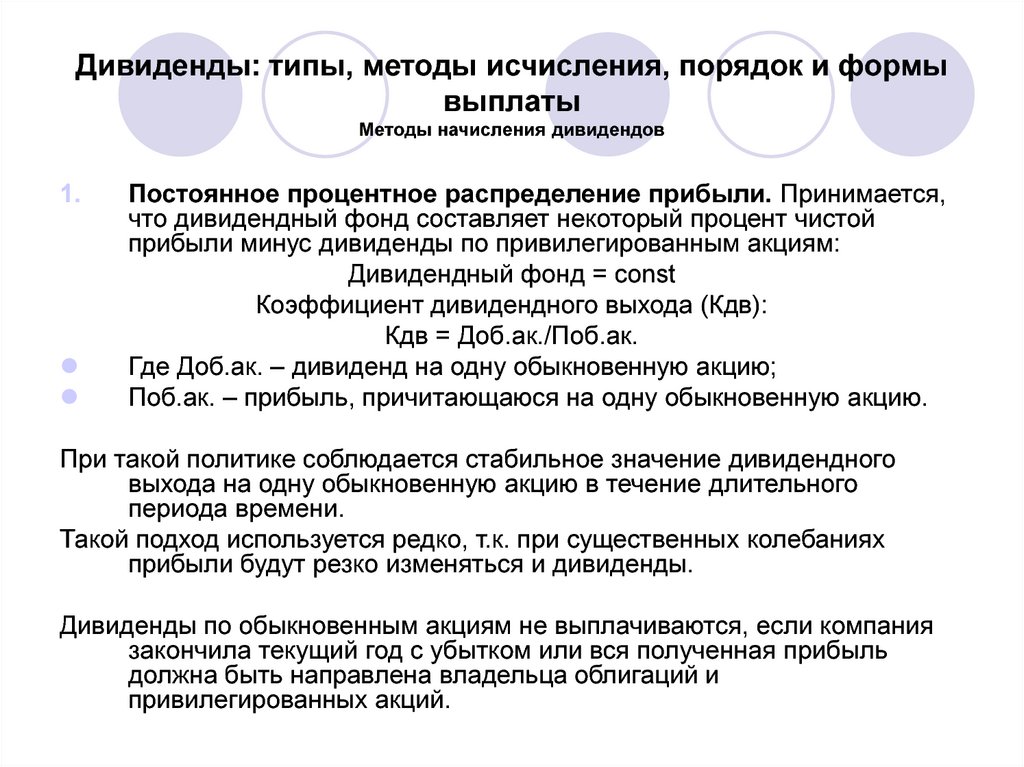

Размер и периодичность платежей определяются принятой в компании политикой.

Дивидендная политика — формализованные решения собрания участников и СД о доле текущей и будущей прибыли, расходуемой на выплату дивидендов. Цель: в каждом конкретном случае найти оптимальное соотношение между долей прибыли, выплачиваемой участникам в качестве доходов, и долей, остающейся в компании для целей дальнейшего развития.

Таким образом, объявленные дивиденды могут быть меньше или больше выплачиваемых ранее вне зависимости от заработанной прибыли. Это обусловлено следующими возможными аспектами дивидендной политики:

- Обеспечение стабильности. Например, резкий взлет прибыли прошедшего года может быть обусловлен нетипичными разовыми причинами, которые не повторятся в следующем периоде. Чтобы не вносить сумятицу на рынок и не обманывать ожидания инвесторов, Совет Директоров не пересматривает дивиденды в сторону увеличения. Возможна и обратная ситуация.

- Налоговая политика — в некоторых случаях ставка налога на дивиденды может быть выше налога на прибыль организации, что делает выплату бессмысленной.

- Потребность в инвестициях для роста и расширения.

- Потребность в средствах для подержания ликвидности и финансовой устойчивости.

- Демонстрация намерений — стремление привлечь инвесторов, повысить рыночную стоимость и ликвидность акций за счет объявления повышенных дивидендов.

Внимание: акции многих компаний, показывающие высокую дивидендную рентабельность, являются неликвидными бумагами третьего эшелона, вложения в которые сопряжены со значительными рисками. Одним из элементов финансовой политики является программа реинвестирования дивидендов — услуга, в рамках который причитающиеся доходы могут быть конвертированы в акции компании

Программа весьма полезна, поскольку несет в себе преимущества для всех участников:

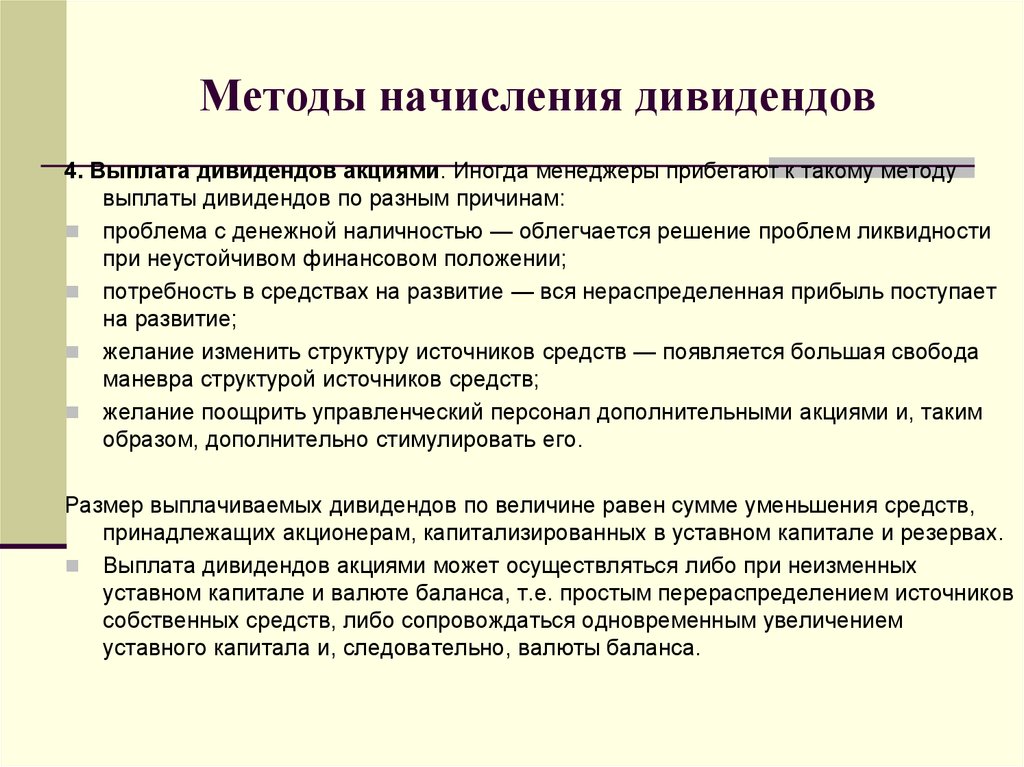

Одним из элементов финансовой политики является программа реинвестирования дивидендов — услуга, в рамках который причитающиеся доходы могут быть конвертированы в акции компании. Программа весьма полезна, поскольку несет в себе преимущества для всех участников:

- для компании — возможность продемонстрировать выплату дивидендов и при этом сохранить и реинвестировать прибыль;

- для инвесторов — возможность приобрести бумаги со скидкой, минуя оплату брокерских комиссий.

Понятие, источники и когда выплачиваются

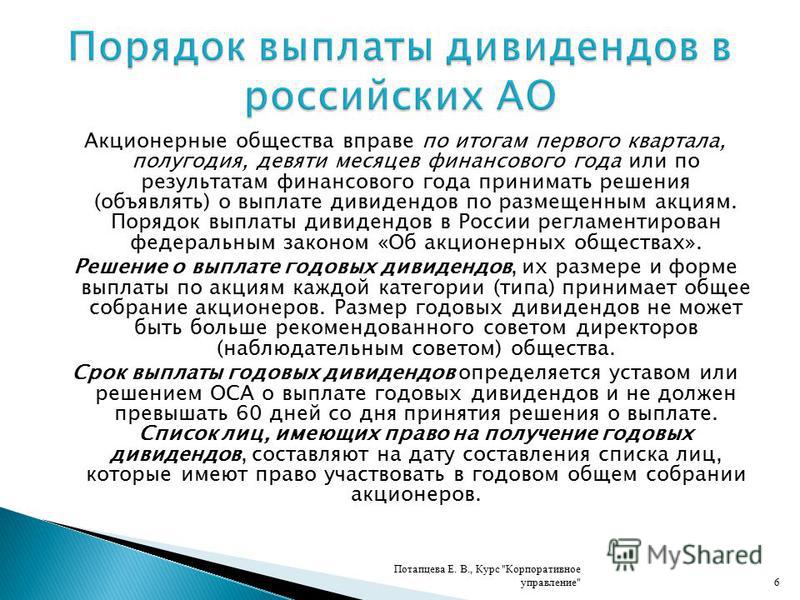

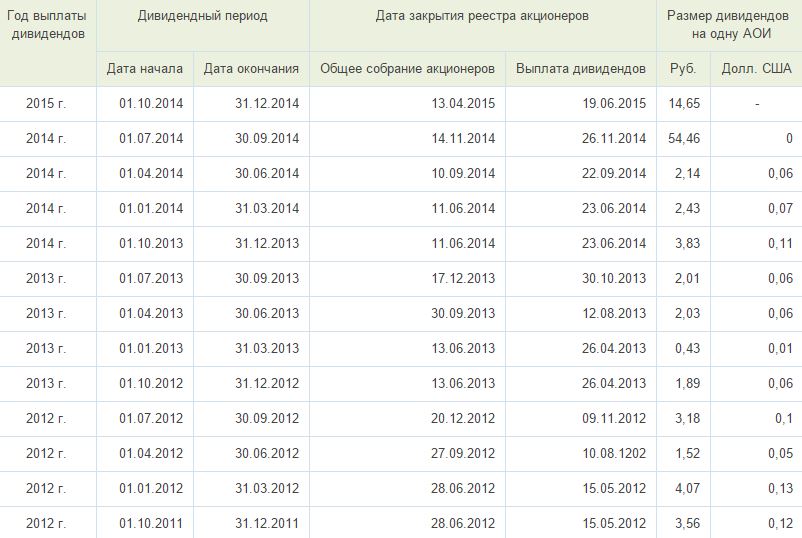

Акционерное общество может платить дивиденды по результатам своей работы. Они подводятся по данным бухгалтерского учета ежеквартально – за первый квартал финансового года, за полугодие, 9 месяцев и год.

На практике выплаты дивидендов производятся, как правило, по итогам работы за год.

Это связано с трудоемкой процедурой перечисления выплат акционерам и с сезонными факторами работы организаций, которые могут повлиять на финансовый результат.

Итак, источник дивидендов – это прибыль общества от хозяйственной деятельности, а форма выплат – денежные средства. Возможна выплата имуществом компании в случае, если такой способ предусмотрен уставом.

Решение выплатить дивиденды принимает самый главный орган акционерного общества – общее собрание акционеров.

В решении общего собрания акционеров прописывают в обязательном порядке:

- сумму;

- форму выплаты, а если выплата будет не деньгами, то дополнительно устанавливается порядок расчета с акционерами;

- дату, на которую фиксируется состав акционеров – именно эти лица получат доход.

Но мы забежали вперед – сначала совет директоров определяет рекомендуемый размер платежа и дату, на которую определяется перечень акционеров – получателей дивидендов.

После этого совет директоров собирает общее собрание и уже там владельцы акций общества решат, что сделать с прибылью, направить на развитие АО или выплатить ее полностью или частично.

Как купить акции частному лицу и получать дивиденды?

Если это биржевые акции, то лучше всего воспользоваться услугами брокерской компании. В этом случае будет открыт счет и предоставлен торговый терминал, в котором инвестор сможет покупать и продавать бумаги.

Можно воспользоваться услугами инвестиционного отдела в банке. Здесь тоже будет открываться брокерский счет, но сотрудники кредитной организации возьмут на себя большинство технических вопросов.

Еще один способ приобретения финансовых инструментов предполагает прямые сделки. Для этого участники транзакции должны заполнить договор и обратиться в регистрирующие органы.

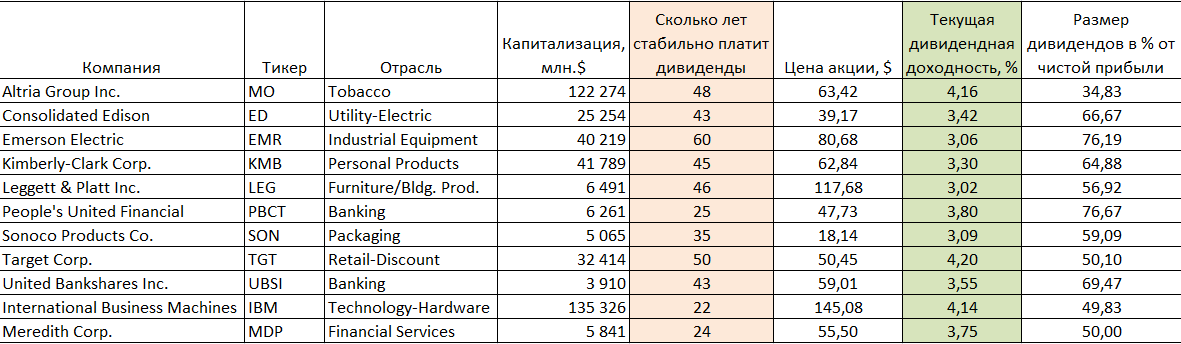

Акции каких компаний позволяют получать самые высокие дивиденды?

В 2019 году топ самых дивидендных историй составляют бумаги таких эмитентов:

- НКНХ;

- Сургутнефтегаз (привилегированные акции);

- НМТП;

- НЛМК;

- Северсталь.

Однако факт, что эти акции сегодня показывают высокую доходность, не означает, что в будущем она сохранится.

Дивиденды и изменение цены на акции

Термином «дивидендный гэп» определяется ситуация, когда после отсечки реестра наблюдается снижение котировок акций на величину дивидендов, и цена на акцию падает. Уменьшается заинтересованность в ценных бумагах, так как следующие дивидендные выплаты можно ожидать только по результатам следующего отчетного периода. В подобных условиях наблюдаются массовые распродажи. Перед объявлением закрытия реестра акционеров ситуация со стоимостью обратная: цена акции растет с учетом предполагаемых выплат будущих дивидендов.

Полезный материал: советы о торговле акциями.

Приобретение акций за неделю до отсечки с последующей продажей дает возможность за небольшой промежуток времени заработать на разнице в курсовой стоимости. Приобретение ценных бумаг по сниженной стоимости после дивидендного гэпа, имеет свои преимущества: покупка с дисконтом обладает высоким потенциалом к росту.

Возможность заработка на дивидендном гэпе вызывает множество споров со стороны трейдеров. Отмечаются высокие риски того, что гэп не будет покрыт в течение длительного времени, то есть котировки инвестиционного инструмента ниже уровня, который фиксировался перед отсечкой. Поэтому покупка акций в таких условиях финансово обычно нецелесообразна.

Как получить дивиденды?

Чтобы получить дивиденды, акции необязательно держать весь финансовый год или отчетный период. Достаточно числиться владельцем бумаг в момент так называемой отсечки.

Дело в том, что дивиденды распределяются между теми участниками рынка, которые попадают в регистрационный список фиксации под дивидендные выплаты компании.

И обязательно нужно учитывать, что Московская биржа работает в режиме Т+2 (торговый день + 2 дня). Это означает, что инвестор для получения дивидендов должен владеть акциями на момент закрытия торгов за 2 дня до даты регистрации реестра.

Пример. Дата закрытия реестра под получение дивидендов компании X назначена на 3 мая, значит, мне необходимо быть держателем по состоянию на закрытие торгов 1 мая. Учитываются именно торговые сессии, а выходные и праздники не в счет.

Ремарка для пытливых умов, которые уже построили планы покупать акции в моменты отсечки и зарабатывать на бесплатных дивидендах свои миллиарды. Рынок – эффективная среда, и на следующий день после фиксации реестра происходит дивидендный гэп. Т.е. если инструмент стоил 100 руб. и выплата по нему была 10 руб., то на следующее открытие торгов рыночная стоимость будет около 90 руб.

Как определяется размер выплат по дивидендам?

Определение суммы, направляемой на дивиденды, включает несколько триггеров:

- Финансовое состояние и стабильность эмитента.

- Установленная дивидендная политика.

- Разовые сделки или действия, в ходе которых эмитент получает дополнительный доход.

Как часто платят и в какой срок выплачиваются?

Я уже вскользь касался этого аспекта, теперь расскажу подробнее. Дивиденды могут начисляться:

- раз в квартал;

- в полугодие;

- в год.

Максимальное время поступление средств на счета инвесторов регламентируется в уставе эмитента. В среднем по российскому рынку дивиденды от компаний зачисляются в период от 2 недель до месяца после даты фиксации реестра акционеров.

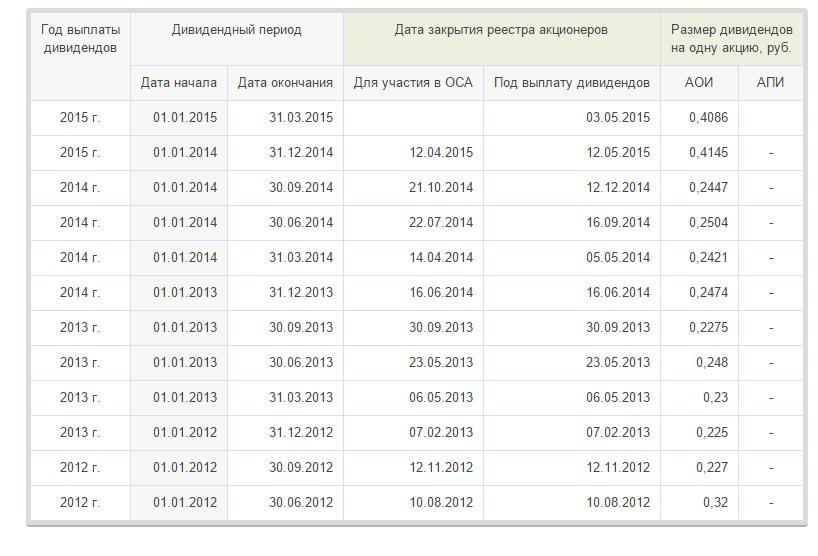

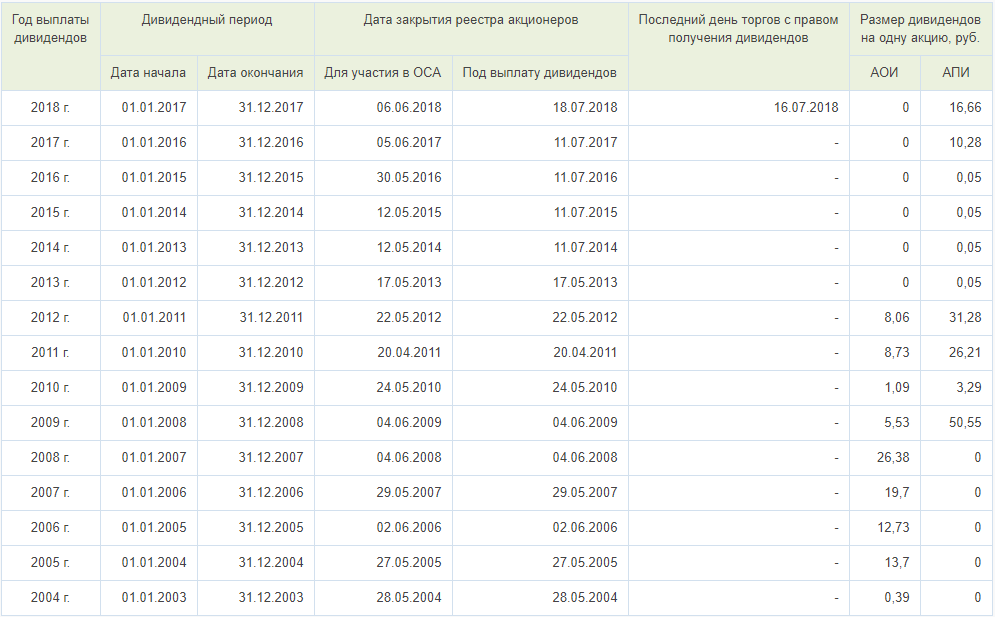

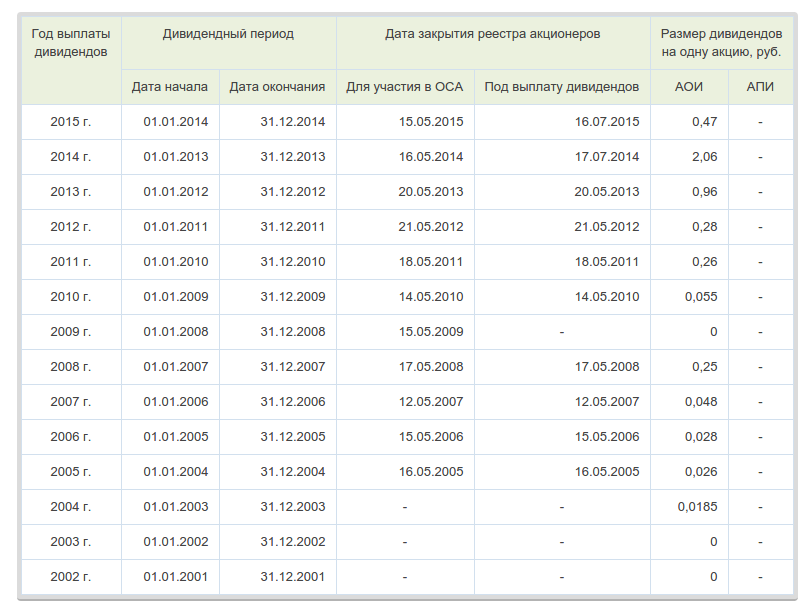

Индекс стабильности дивидендов (DSI)

DSI (Dividend Stability Index), или индекс стабильности дивидендов, показывает, насколько эмитент придерживается политики регулярных выплат и ежегодно повышает их размер.

По сути, это зеркало заднего вида, здесь хранятся только прошлые данные. Никаких форвардных показателей и рисков изменения политики в будущем он не учитывает.

За основу часто берут 7-летние периоды. Формула расчета довольно простая:

DSI = (Y + G) / 14, где:

- Y – это количество годовых выплат за последние 7 лет;

- G – это количество раз, когда выплата оказывалась выше предыдущей.

Акции, купленные на бирже, дают ли дивиденды?

В случае покупки акций через брокера есть два варианта получения выплат: средства будут поступать либо непосредственно на брокерский счет, либо на заранее указанный счет в банке.

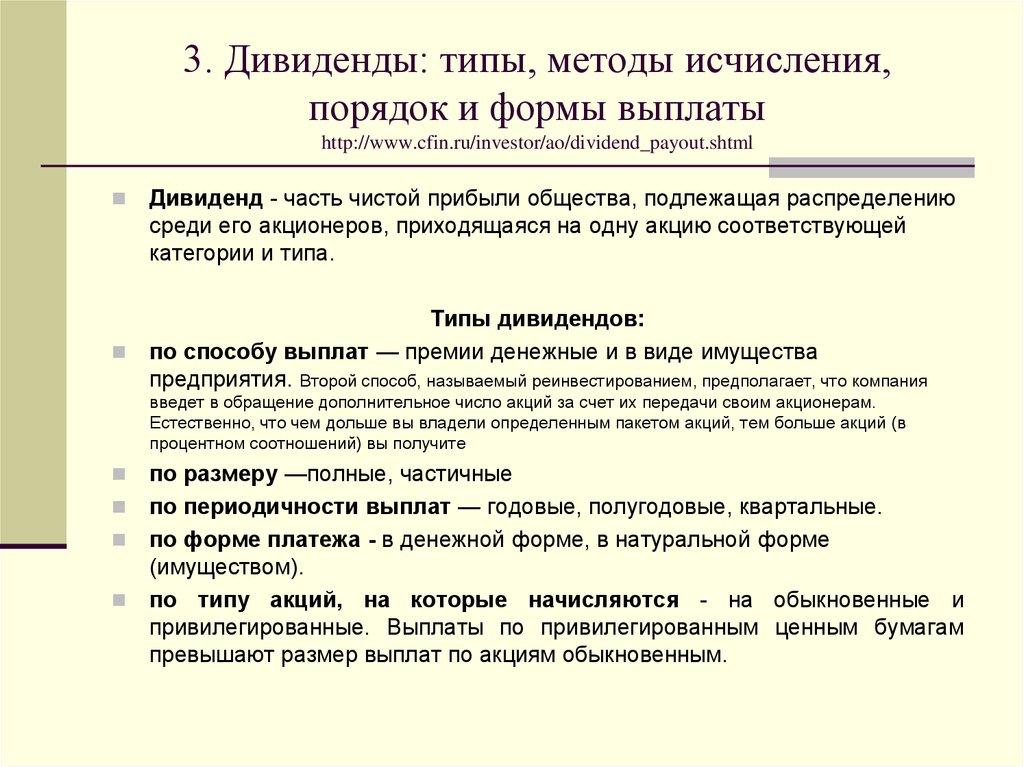

Виды

По стадии финансового года:

- промежуточные — выплачиваются до истечения финансового года;

- финальные — по итогам закрытия годовой отчетности.

По типу акций:

- обыкновенные — выплачиваются по общим правилам как процент от чистой прибыли (после налогов), приходящийся на одну бумагу;

- привилегированные — рассчитываются особым образом как процент от цены бумаги, являются первоочередными, выплаты гарантируются эмитентом и происходят как за счет прибыли, так и других источников.

По типу привилегий:

- некумулятивные — в случае убытков могут и не выплачиваться;

- кумулятивные (накопительные) — выплачиваются с отсрочкой, обязательство по выплате сохраняется и накапливается, при нарушении условий акционерам возвращается право голоса (таких акций — большинство);

- гарантированные — выплаты гарантируются третьей компанией.

По периодичности выплат:

- квартальные;

- полугодовые;

- годовые.

По форме:

- денежными средствами;

- финансовыми активами (ценными бумагами);

- реальными активами (имуществом).

Разбираемся с терминологией

Для начала дадим определение, что такое дивиденды по акциям. Это прибыль, которую получают акционеры компании по финансовым результатам отчетного периода. Если вы покупаете акции, то получаете право на дивиденды по ним. Когда компания развивается и зарабатывает прибыль, то делится ею с акционерами. Доход распределяется пропорционально доле, которой владеет каждый из инвесторов. Некоторые компании выплачивают дивиденды ежегодно, другие – ежеквартально.

Как рассчитывается доходность по дивидендам

Допустим, компания решила выплачивать 10 рублей за одну акцию. Ее вы покупали за 150 рублей. Дивидендная доходность равна (10 рублей/150 рублей) * 100% = 6,7%.

У каждой компании своя политика начисления дивидендов. Одни сразу заявляют, что в первые несколько лет не планируют их выплачивать. Другие не обещают ничего конкретного. Третьи опираются на цифры, например, готовы платить акционерам 75% чистой прибыли или 50% свободного денежного потока, или, например, не менее определенной суммы на акцию.

На западе акционерные общества делятся на две категории – компании с акциями роста и «дойные коровы». Совет директоров первых большую часть прибыли вкладывает в развитие бизнеса, дивиденды они либо вовсе не выплачивают, либо сводят к минимуму. Цель – повысить рыночную стоимость акций, инвесторы, а в этом случае спекулянты, покупают бумаги для того, чтобы на пике продать акции и заработать на разнице. Учредители «дойных коров» поступают наоборот – обещают большие дивиденды и привлекают как можно больше инвесторов.

Акция – бессрочная эмиссионная ценная бумага, это доказательство вашего вклада в уставный фонд акционерного общества. Инвестирование в акции дает право участвовать в управлении компанией и получать часть прибыли в виде дивидендов. Акции компании выпускают тогда, когда создают акционерное общество или увеличивают уставной фонд.

Цена акции, по которой её приобретает первый держатель, называется эмиссионной. По рыночной, или курсовой цене акция продаётся и покупается на вторичном рынке. Рыночная стоимость формируется на биржевых торгах, она показывает реальную цену акций. На нее влияют финансовые показатели компании, иногда новости или реплики влиятельных людей могут резко изменять стоимость акций.

Есть любопытное приложение для трейдеров, которое сообщает пользователям о твитах Дональда Трампа: из-за его высказываний акции не одной компании падали в цене. 16 августа капитализация Amazon снизилась примерно на 5,7 млрд долларов всего за два часа. Причиной стал твит президента США, он написал: «Amazon наносит большой урон ритейлерам, которые платят налоги. Города и штаты США страдают от этого, теряется много рабочих мест!».

В начале года за несколько минут упали акции Toyota. Трамп пригрозил компании пошлинами за намерение построить завод в Мексике. Этот твит стоил автопроизводителю 1,2 млрд долларов. В декабре Трамп обрушил капитализацию крупнейшей американской оборонной компании Lockheed Martin. 3,5 миллиарда долларов стоило заявление будущего президента о том, что программа разработки истребителя F-35 слишком дорогостоящая. Вот так за считаные часы и даже минуты изменяется капитализация компаний.

Капитализация – это рост стоимости акций благодаря росту стоимости самой компании. Чтобы заработать на капитализации, нужно продать акции дороже, чем вы их покупали. Рост курсовой стоимости – это одна из главных причин инвестирования в акции.

Как рассчитывается капитализация

Капитализация = стоимость одной акции * их количество. Если вы купили акцию за 10 долларов, а ее цена выросла до 15, и за эту сумму вы ее продали, то получили 50% прибыли.

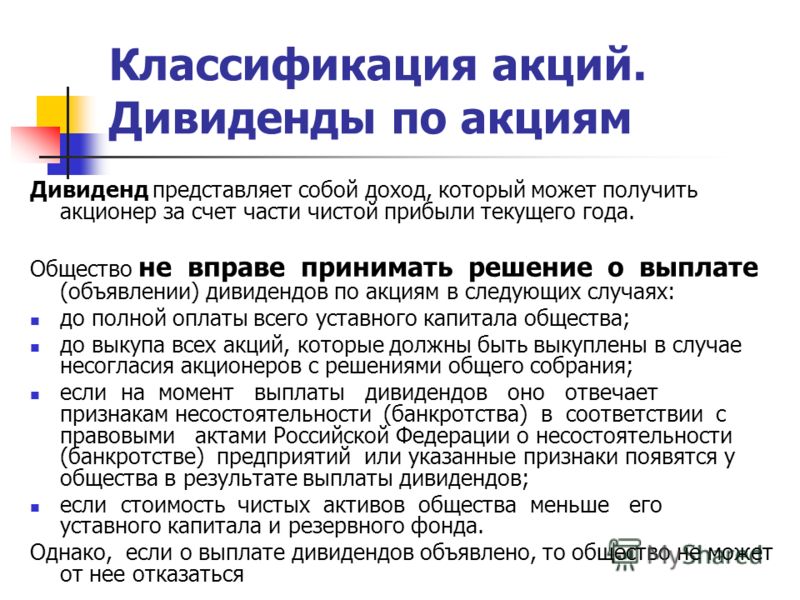

Порядок выплат

На очередность получения дивидендов влияет вид акций, имеющихся в собственности у инвесторов. Первоочередные выплаты производятся по привилегированным бумагам, далее по кумулятивным (при отсутствии выплат за предыдущий отчетный период). Следующие по очереди – некумулятивные привилегированные акции.

Завершают очередь получающих доход по привилегированным бумагам владельцы акций с определенным и неопределенным в уставе размером. Выплаты по простым акциям могут быть произведены только после выплат по всем видам привилегированных бумаг.

Деньги поступают автоматически на брокерский счет, в дальнейшем их можно перевести на свой банковский счет.

Покупка

Акциями торгуют на фондовых биржах. Частные лица принимать участие напрямую в торгах на бирже не могут, и привлекают для этого брокеров – посредников между покупателями, биржей и продавцами. Для покупки ценных бумаг необходимы следующие действия:

| Действие | Описание |

| Выбор брокера | От того, какие ценные бумаги будут приобретаться, зависит выбор брокера. При покупке акций российских компаний можно обратиться к любому брокеру, иностранных — брокеру, торгующему на международных биржах. Нужно выбирать брокеров, имеющих высокий рейтинг и доступные тарифы. Средняя комиссия за брокерские услуги составляет 0,02-0,5% от размера сделки. Необходимо учитывать и минимум денежных средств, с каким совершает финансовые операции брокер (30 – 100 тыс.р.) |

| Заключение договора | Для подписания договора на брокерское обслуживание, необходимо посещение офиса брокера. Процедура оформления займёт около 30 минут, при этом клиенту открывается торговый счёт |

| Покупка | На счёт перечисляется нужная сумма денежных средств, выбираются ценные бумаги, и совершается покупка по телефону или при помощи специального терминала. На фондовых биржах акции продаются лотами. К примеру, пакет Сбербанка составляет 10 акций, Сургутнефтегаза – 100 акций |

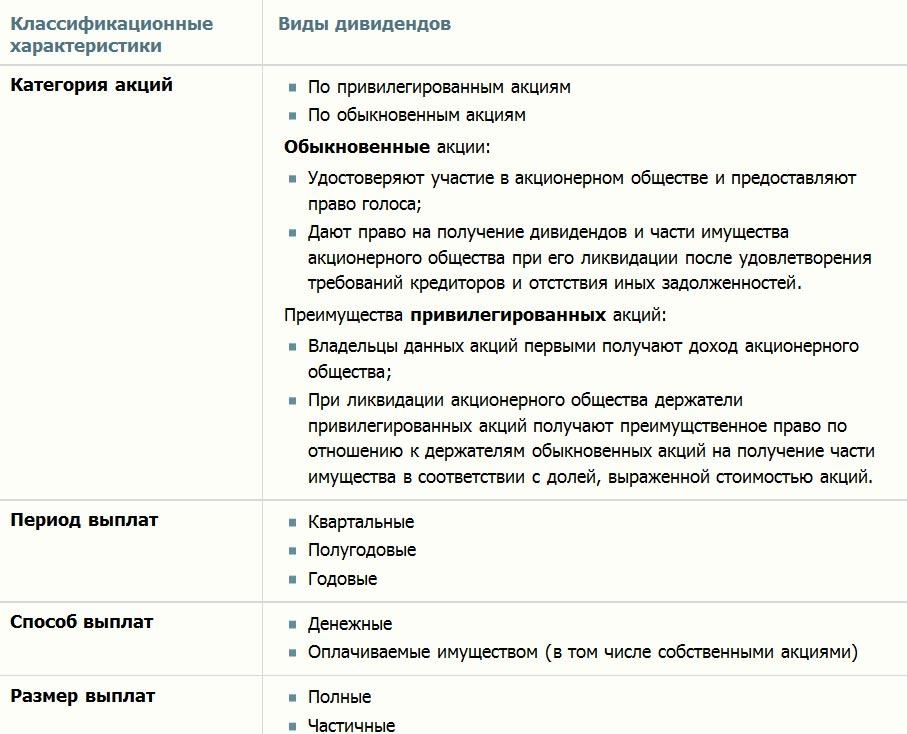

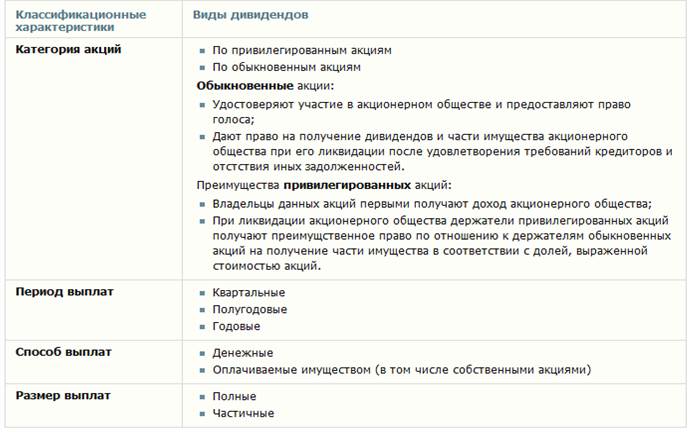

Виды

Дивиденды классифицируют по нескольким признакам:

| Признак | Вид |

| Периодичность |

|

| Способ |

|

| Вид акций |

|

| Размер |

|

| Стадия финансового года |

|

| Тип привилегий |

|

Значение дивиденда

Дивиденд (лат. dividendum — то, что подлежит разделу) – это часть прибыли компании, распределяемая между акционерами в соответствии с количеством (суммой) и видом акций, находящихся в их владении. Дивиденд по обыкновенным акциям колеблется в зависимости от размера прибыли акционерного общества, по привилегированным акциям дивиденд выплачивается в размере заранее установленного твердого процента к их стоимости.

Общая сумма чистой прибыли, подлежащая выплате в качестве дивиденда, устанавливается после уплаты налогов, отчислений в фонды расширения и модернизации производства и дополнительных вознаграждений директорам компании.

Дивидендом можно считать любую прибыль, полученную акционером (участником) от организации когда распределялась прибыли, которая осталась после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале данной кампании. К дивидендам можно отнести любые прибыли, получаемые из источников вне Российской Федерации, приминимы к дивидендам в согласии с действующими законами иностранных государств.

Не признаются дивидендами:

- выплаты акционеру в денежной или натуральной форме, не превышающие взноса этого акционера в уставный капитал организации при ликвидации организации;

- выплаты акционерам в виде передачи акций этой же организации в собственность;

- выплаты некоммерческой организации на осуществление основной уставной деятельности (не связанной с предпринимательской деятельностью), произведенные хозяйственными обществами, уставный капитал которых состоит полностью из вкладов этой некоммерческой организации (пункт 2 статьи 43 НК Российской Федерации).

- Дивиденды всегда начисляют и выплачивают только при наличии тех акций, которые есть на руках у акционеров и полностью ими проплачены. Право на получение дивидендов прямо связано с правом на владение акциями акционерного общества. Акцией называют ценные бумаги,которые подтверждают взносы сделаные физическим лицом в уставный капитал общества и в таком случае появляется возможность законно получить доли прибыли в виде дивидендов. По этой причине уставный капитал акционерного общества полностью состоит из стоимости размещенных среди акционеров акций (точнее – номинальной стоимости акций).

Мы коротко рассмотрели термин дивиденд, постарались раскрыть его суть и значение.

Оставляйте свои комментарии или дополнения к материалу.

Что такое дивиденды и их виды

Дивиденды – прибыль компании, распределяемая среди держателей акций, пропорционально объему, который они удерживают, а также в соответствии с количеством выпущенных акций. Источником выплат становится чистая прибыль, полученная после уплаты налогов и погашения текущих задолженностей и других расходов. По завершении отчетного периода проходит общее собрание акционеров, где подводятся финансовые итоги и выносится итоговое решение об объеме выплат.

Виды дивидендов:

- Регулярные – на регулярной основе выплачиваются в определенный промежуток времени — ежемесячно, раз в квартал, раз в полгода или ежегодно. Является наиболее привлекательным способом получения дохода для инвесторов, поэтому применяется большинством компаний.

- Дополнительные – нерегулярные премиальные дивиденды с дополнительного дохода, полученного в результате удачной сделки или реализации проекта.

- Ликвидационные – возврат инвесторам вложенных средств при ликвидации компании и после распродажи имущества и уплаты долгов.

Дополнительно дивиденды систематизируются по ключевым критериям:

- Регулярность выплат: годовые, полугодовые, квартальные, ежемесячные.

- Объем выплат: частичные, неполные.

- По типу акций: привилегированные, обыкновенные.

- По форме выплат: денежные, имущественные.

Условия получения дивидендов зависят от типа акций (подробнее: о типах акций и их характеристиках):

- По простым акциям – на доходность влияет объем прибыли предприятия. Если предприятие несет убытки, то выплаты приостанавливаются. При банкротстве акционерам гарантировано получение своей доли вложенных средств, но только после уплаты налогов, погашения кредитных и других обязательств.

- По привилегированным бумагам – на получение прибыли инвесторами не влияют результаты деятельности предприятия. В случае банкротства выкуп акций совершается по рыночной стоимости в первоочередном порядке, но после погашения всех долгов.

Разновидности привилегированных акций:

- кумулятивные – организация сохраняет за собой право приостановки выплаты дивидендов, допускается накопление частично выплаченных или невыплаченных дивидендов, погашение задолженности осуществляется в последующий отчетный период;

- некумулятивные – накопление задолженности по дивидендам невозможно.

Узнать размер дивидендов, сроки закрытия реестра и ознакомиться с календарем выплат можно на сайтах по предоставлению брокерских услуг, на официальных электронных ресурсах компаний.

На основании актуальных рекомендаций советов директоров крупнейших российских компаний эксперты прогнозируют, что выплаты за 2018 год составят около 700 млрд. руб.

Если учесть 2017 год, то прибыль акционеров ведущих восемнадцати компаний составит порядка 1,31 трлн. руб. Отмечается, что норма дивидендных выплат также поднялась: в среднем это уже более 40% чистой прибыли. С учетом промежуточных итогов средняя доходность в 2018 году будет 3,7%, а по результатам 2017 года — 5,5%.

Вместо заключения. Дивиденды — нужны ли они инвестору?

Вопрос не простой. С теоретической точки зрения, Модильяни и Миллер еще в середине XX века доказали, что дивиденды никоим образом не влияют на доходность инвестора, поскольку:

- Невыплаченные дивиденды реинвестируются в компанию.

- Ожидаемая доходность инвестиций заведомо превышает дивидендную ставку, поскольку приблизительно равна средневзвешенной цене капитала компании (WACC).

- Реинвестированный дивидендный доход приведет к росту рыночной цены бумаги.

- Рост цены принесет инвестору рыночный доход, покрывающий или превышающий дивидендную ставку даже с учетом фактора времени.

На практике все не так однозначно. В середине и конце XX века инвесторы по инерции ориентировались на показатель дивидендной доходности. Так, высокая доходность служила признаком недооцененности акций и наоборот. Во время фондового подъема 90-х годов показатель полностью утратил свою значимость на мировых биржах. Зато в начале тысячелетия акционеры, принимая решения, вновь заинтересовались дивидендами по причине биржевого спада.

Какие можно сделать выводы?

Неоспоримое преимущество дивидендных акций — регулярный периодический вывод доходов, которые инвестор может вложить в другое дело без оглядки на цену имеющихся бумаг.

Инвестируя в «голубые фишки» на растущем рынке, ориентируйтесь на рост цены и рассматривайте дивиденды только в качестве потенциального дополнительного источника дохода.

Инвестируя на падающем или нестабильном рынке, уделите дивидендной политике пристальное внимание. Если вы делаете акцент на дивидендах, выбирайте привилегированные акции, выплаты по которым гарантированы эмитентом.

Инвестируя в заведомо недооцененные перспективные компании второго–третьего эшелона и венчурные проекты, игнорируйте дивиденды в любом случае

На первый план в этом случае выходит анализ доходности, волатильности, ликвидности и рисков.

Сущность

Что такое дивиденды простыми словами? Это доля прибыли предприятия после налогов, выплачиваемая акционерам (учредителям) пропорционально количеству и виду акций. Происходит от латинского dividendum — «то, что должно быть поделено».

Определение тесно связано с правом собственности на доход и долевыми рыночными бумагами — акциями. Вердикт о дивидендах и их размере принимается только на общем собранием участников (учредителей, акционеров) и не должен противоречить уставу.

Дивиденды по ценным бумагам обладают интересными экономическими особенностями:

- С одной стороны, это прямые доходы инвестора, которые он может незамедлительно потратить или вложить в другие активы.

- С другой стороны, в момент выплаты они уменьшают накопленную прибыль компании, а, значит, снижают капитализацию и лишают компанию возможности использовать эти средства на развитие.

То есть инвестор получает обещанные доходы, но одновременно лишает себя возможности заработать в будущем еще больше. Как же быть? Начнем по порядку и сначала рассмотрим классификацию.

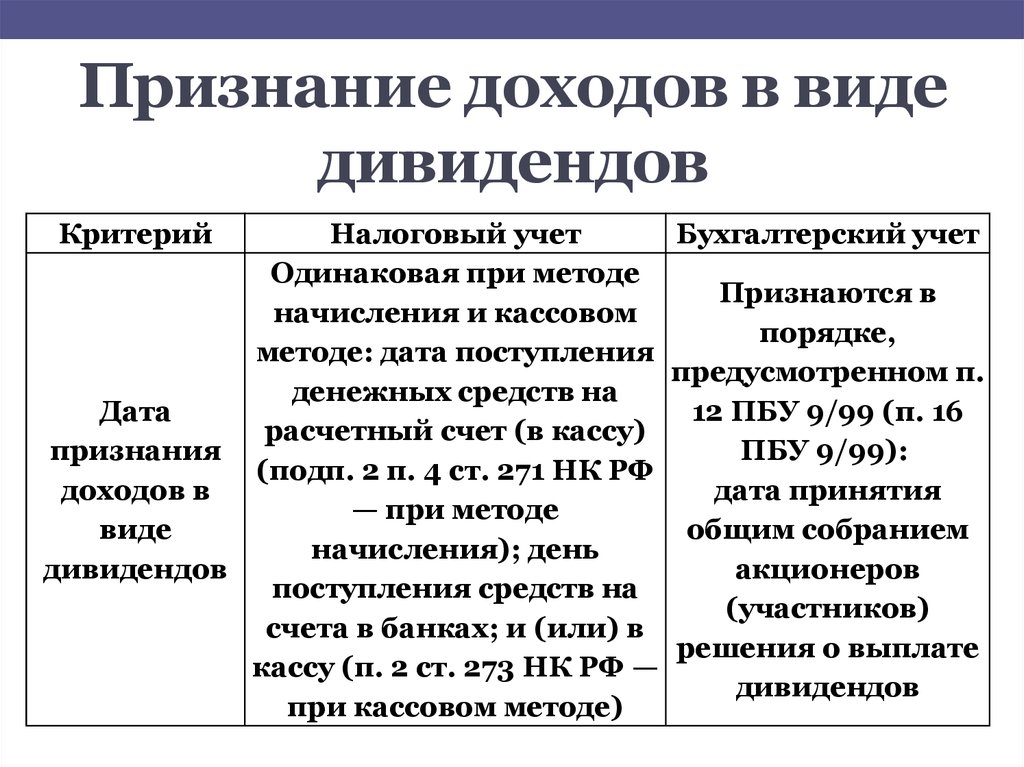

В законодательстве РФ

В Налоговом Кодексе РФ дано следующее понятие дивиденда, в котором упоминаются лишь дивиденды, получаемые физическими лицами:

Ставка налога в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов, указана в статье 224 НК РФ. До 2015 года она составляла 9 % для физических лиц, являющихся налоговыми резидентами Российской Федерации, и 15 % для нерезидентов. Для доходов, полученных начиная с 1 января 2015 года резидентами РФ, ставка налога составляет 13 %, что соответствует основной ставке российского налога на доходы физических лиц.

Акционерные и долевые доходы юридических лиц в российском законодательстве учитываются при расчёте налога на прибыль (для предприятий при основной системе налогообложения) или для соответствующего налога в налоговых спецрежимах.