Условия депозитных вкладов

Борясь за каждого клиента, финансовые учреждения предлагают разные условия, чтобы привлечь деньги на депозит. Все они прописываются в договоре и среди них можно выделить основные пункты:

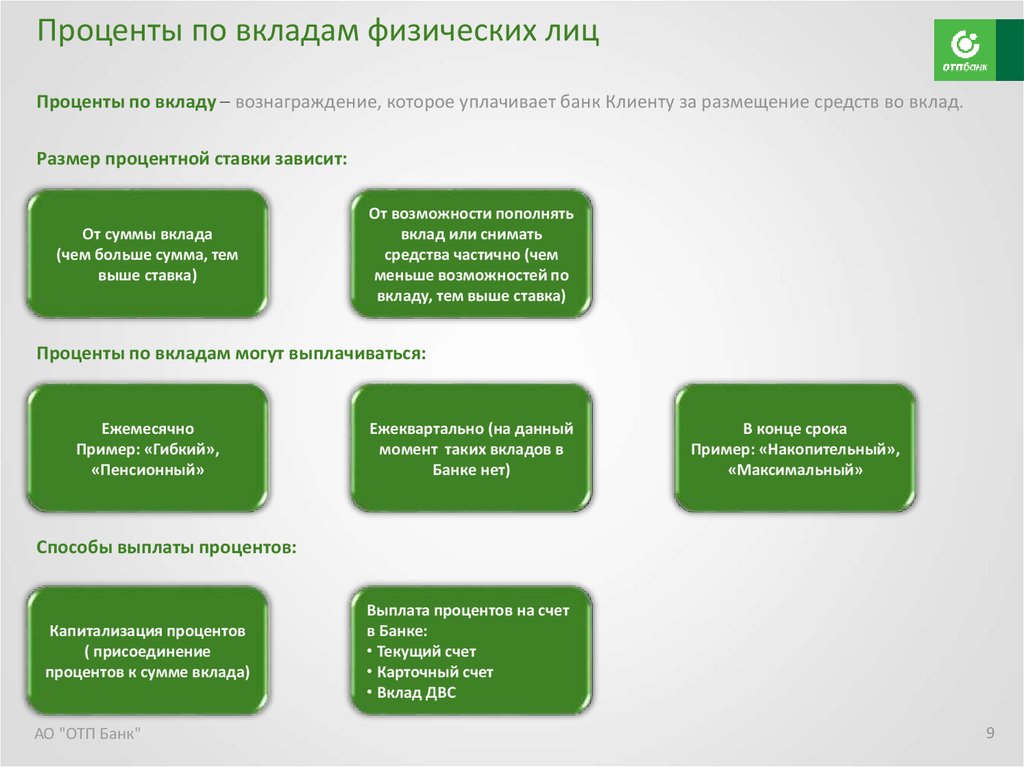

- процентная ставка по текущему депозиту;

- минимальная и максимальная сумма;

- сроки и порядок выплаты или капитализации процентов;

- возможность дополнительного пополнения текущего счета;

- условия досрочного закрытия или пролонгации.

Валюта депозита

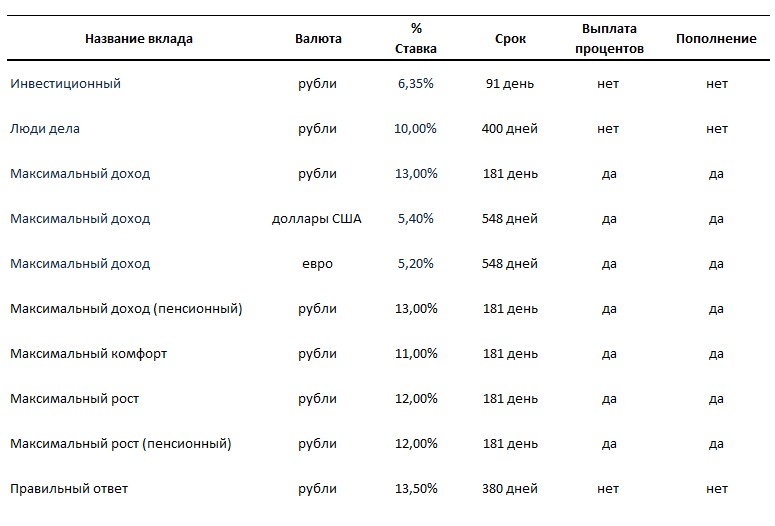

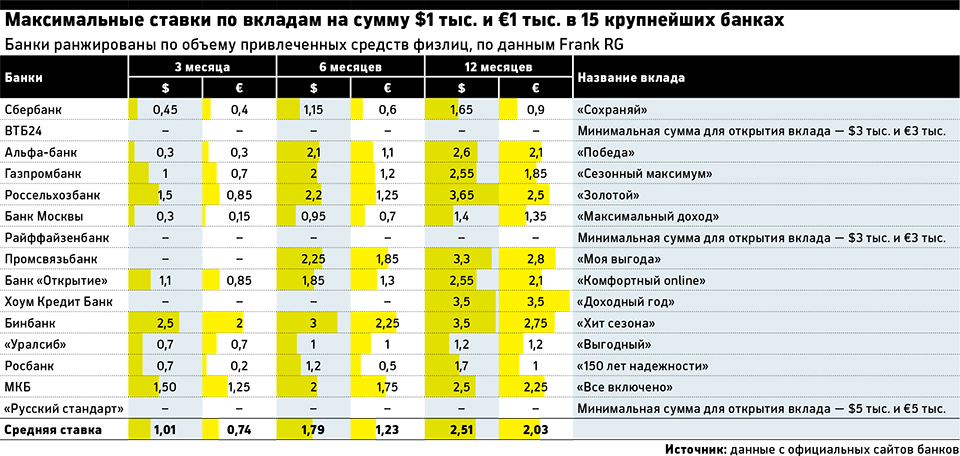

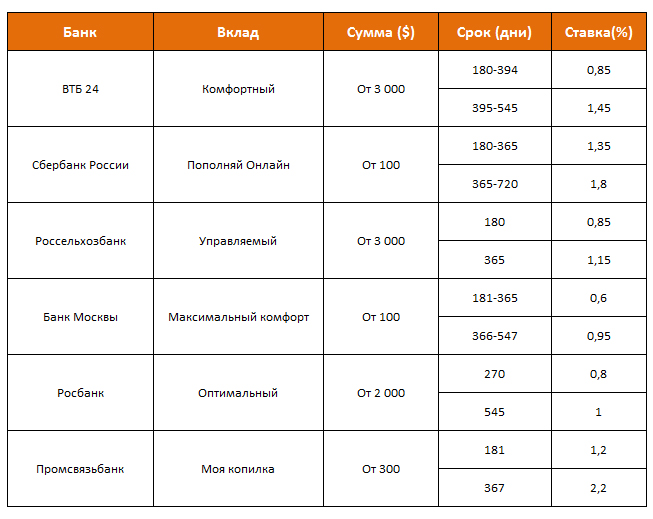

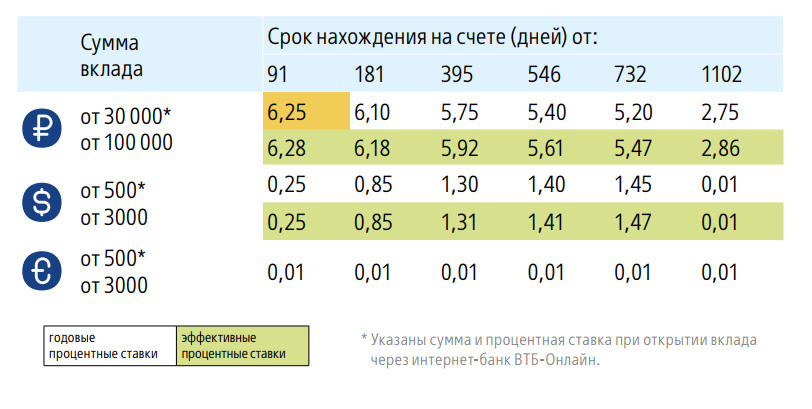

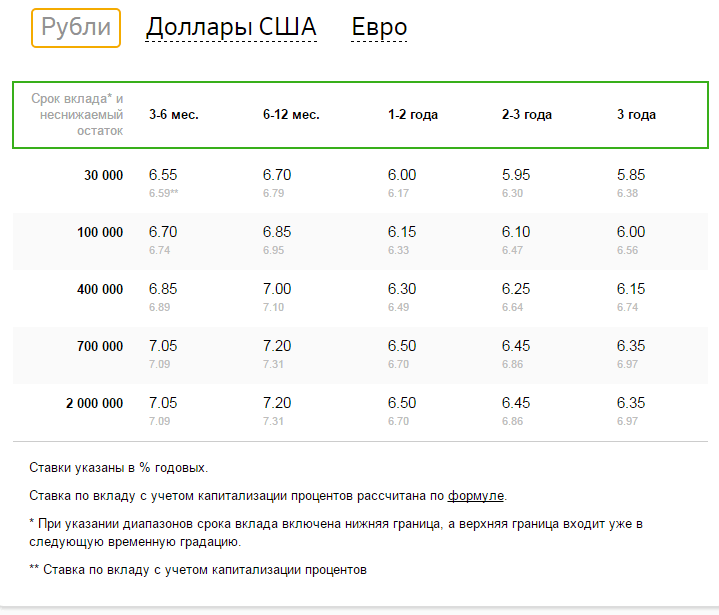

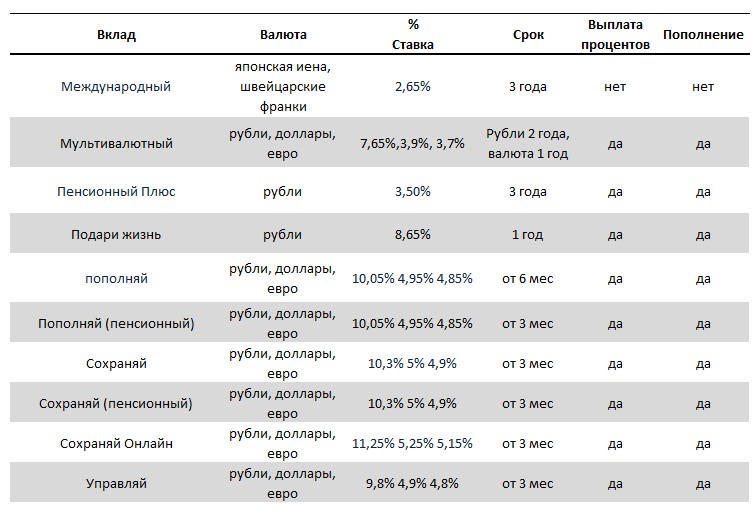

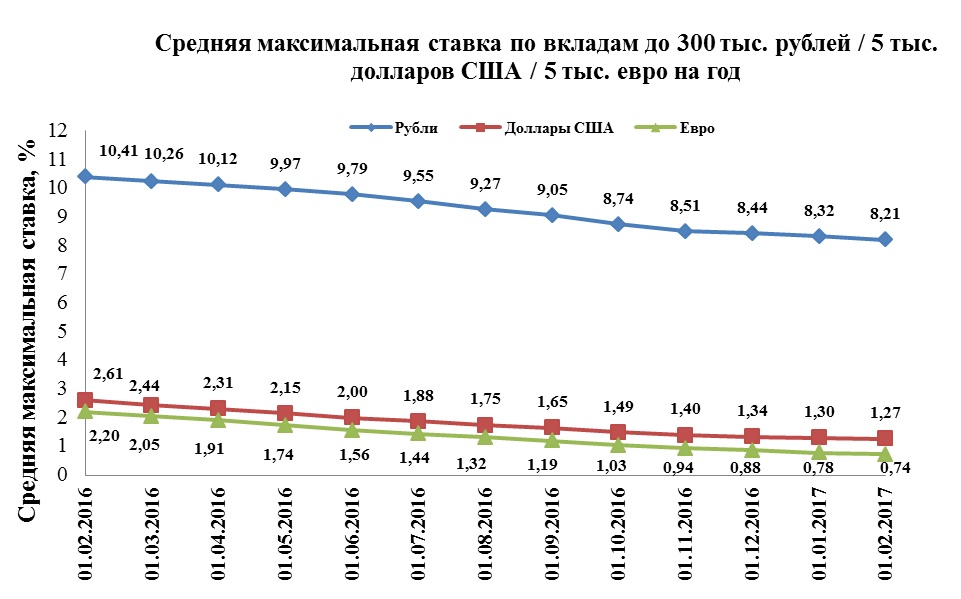

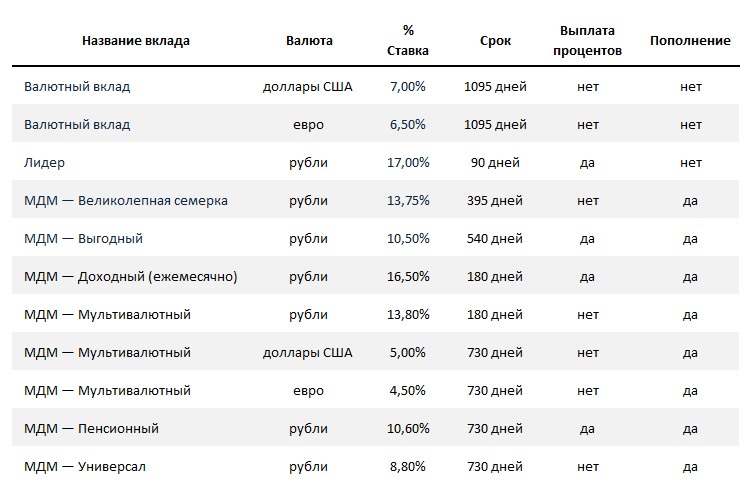

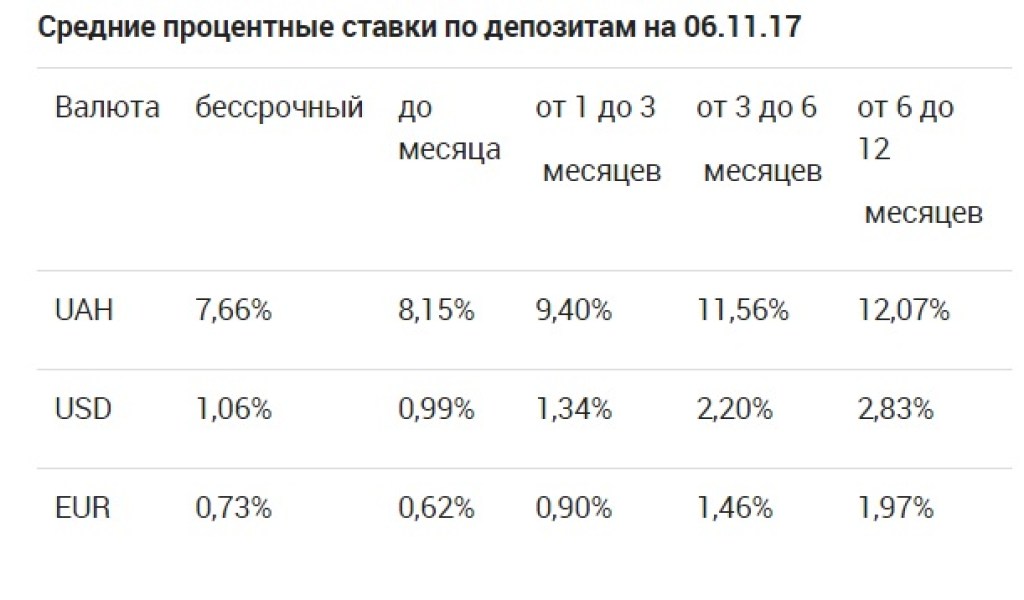

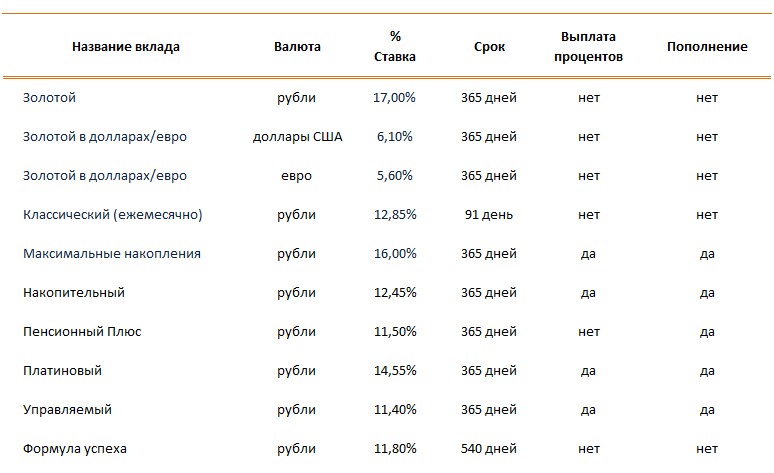

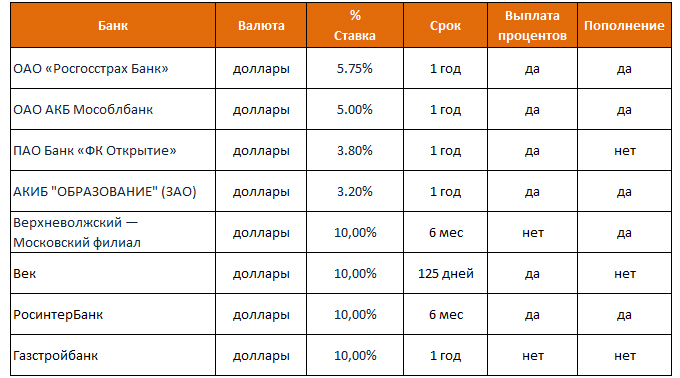

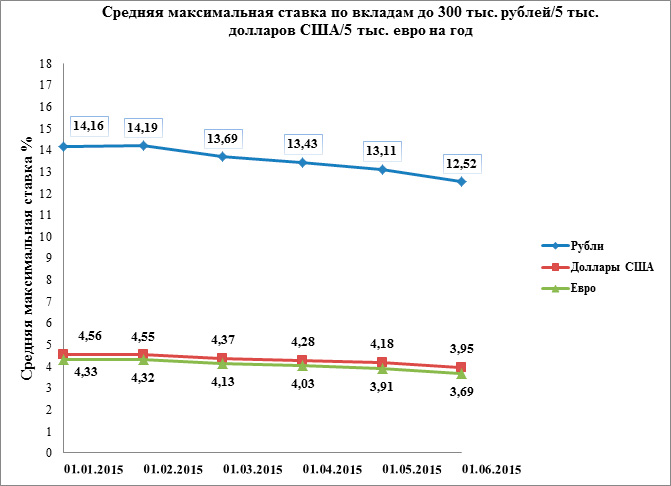

На современном этапе большинство финансовых учреждений предлагают открыть депозитный счет в денежных единицах разных государств. Процентные ставки зависят от того, в какой валюте депозит. Как правило, валютные продукты дешевле рублевых, но считается, что так можно застраховать деньги от инфляции и валютных скачков. Положить на депозитный счет можно средства в одной валюте или в нескольких одновременно (мультивалютный вклад).

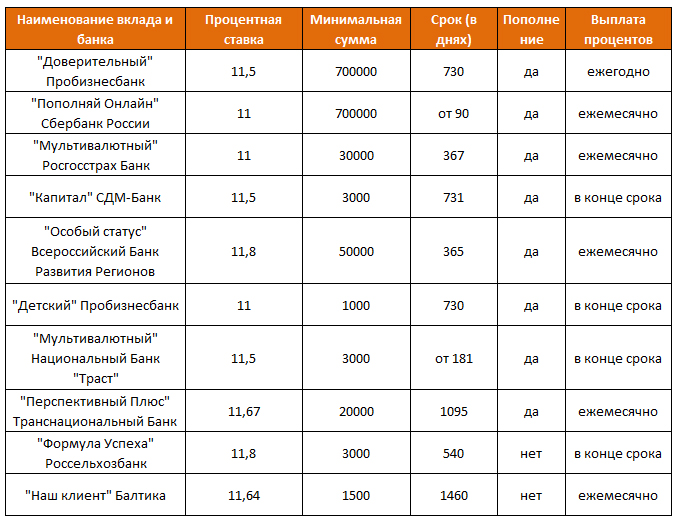

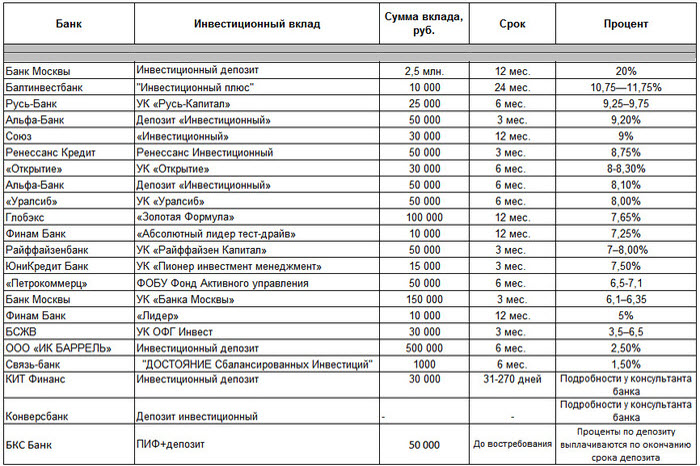

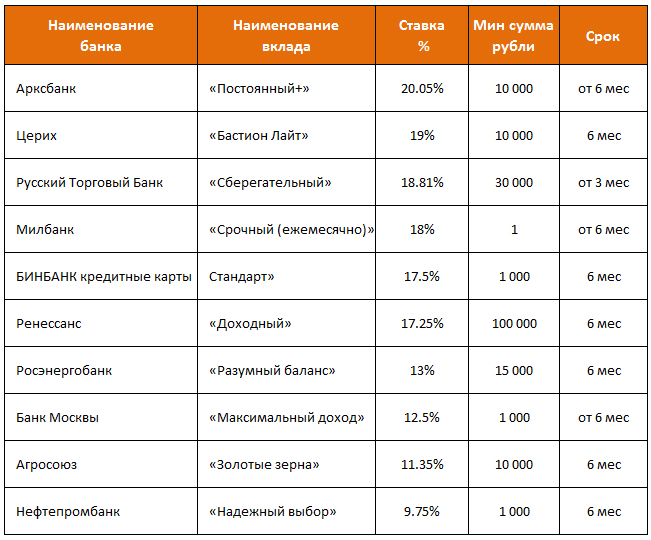

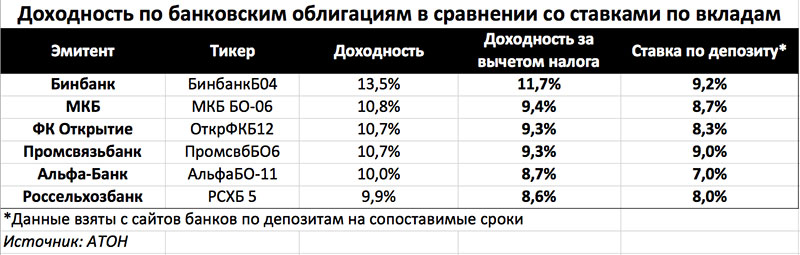

Ставка процента по депозитам

Ставки могут колебаться в большом диапазоне. Не стоит гнаться за слишком выгодными предложениями, поскольку они рискованные, а страховка, выплачиваемая при банкротстве банка, покроет лишь сумму, не превышающую 1400000 рублей. Согласно предписанию ЦБ РФ проценты на размещенные средства начисляются ежедневно. Они могут прибавляться к самому вкладу, участвуя в дальнейшей капитализации либо выплачиваться отдельно в определенный период времени. При выборе вклада «до востребования» ставка депозитного процента устанавливается на минимальном уровне.

Как начисляются проценты по депозитам

В зависимости от вида вклада и преследуемых целей разнится и начисление процентов по депозиту. Оно может происходить с капитализацией или без нее и выплачиваться или добавляться к основным денежным средствам:

- в определенный период времени (декада, месяц, квартал и пр.);

- в конце срока размещения.

Срок размещения депозита

Все депозитные предложения условно можно разделить на бессрочные и срочные. В первом варианте срок депозита не устанавливается (вклады «до востребования»). Срочные вклады подразумевают заключение договора на определенный период времени. Он может устанавливаться в любых временных рамках: дни, месяцы, годы. Такие вклады можно разделить на:

- краткосрочные (до 12 месяцев);

- среднесрочные (12-36 месяцев);

- долгосрочные (от 36 месяцев).

Стоит отметить, что потребитель в любой момент может забрать необходимые ему деньги, но тогда он теряет проценты. Некоторые банки предлагают клиентам лично определить срок, на который им комфортно разместить денежные средства. Это так называемый индивидуальный срок депозита. Он хорош тем, что потребитель сам выбирает то время, когда ему нужны будут деньги и получает с этого прибыль.

Можно ли пополнять депозит

Выделяют вклад с возможностью пополнения и без. К числу пополняемых стоит отнести известный уже «вклад до востребования». Взносы разрешаются вне зависимости от времени. Касаемо срочных вкладов, то их подразделяют на:

- сберегательные. Созданы для накопления денег и не подразумевают дополнительных взносов.

- накопительные. Предназначены, чтобы была возможность собрать деньги для большой покупки. Их можно пополнять на любую сумму (некоторые банки могут устанавливать лимиты), а проценты начисляются на общую сумму. Как правило, такие предложения реализуются в рамках комплексных программ (например, накопить на строительство квартиры и пр.), однако такие депозиты имеют меньший процент в сравнении со сберегательными вкладами, поскольку банк не может знать, какая сумма в итоге будет на счете и поэтому не рискует, выставляя большую процентную ставку.

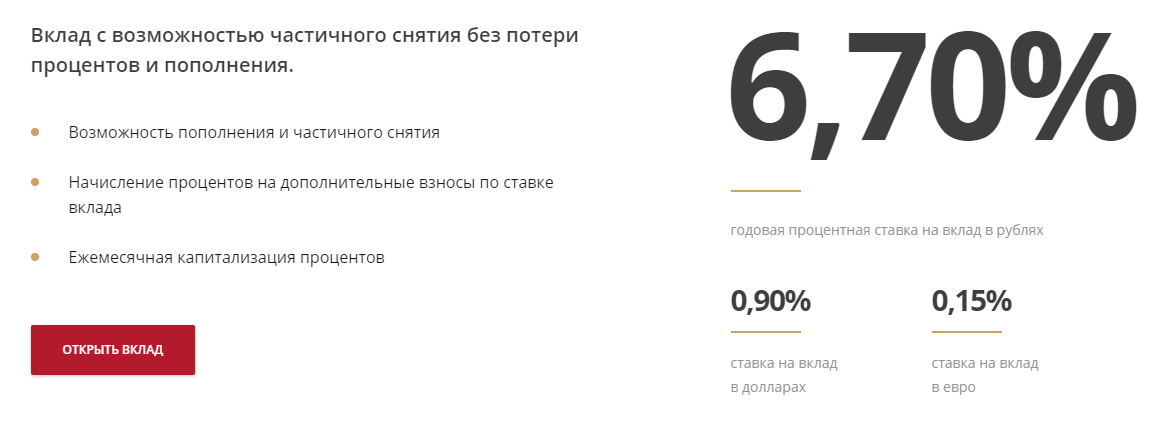

Банки предлагают пополняемые депозиты с возможностью частичного снятия, но в таких продуктах четко оговаривается договором размер неснижаемого остатка. Клиент может неоднократно снимать часть денежных средств и пополнять счет обратно, но базовая сумма должна быть постоянной. Процентные ставки таких предложений ниже, но они никак не влияют на возможность снятия или пополнения счета.

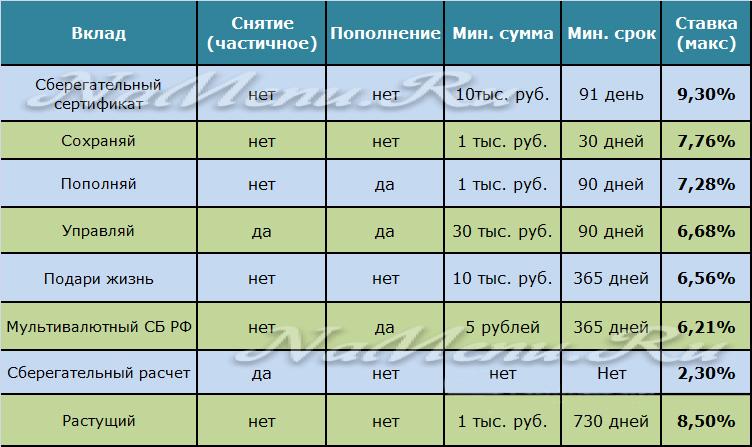

Выгодно ли класть деньги на депозит в Сбербанке

Один из самых крепких и проверенных годами банков – Сбербанк. В сознании россиян – это банк с репутацией и государственной поддержкой, в котором деньги находятся под надежной защитой. Сам банк так себя и позиционирует.

В наши дни Сбербанк – это самое крупное банковское учреждение России. У Сбербанка широчайшая сеть филиалов (отделение можно найти практически в любом населенном пункте), огромное количество банкоматов. Он предлагает весь спектр банковских услуг. По данным статистики, около 50 % граждан РФ имеют вклады в Сбербанке (суммы вкладов находятся в диапазоне от 100 000 до 500 000 рублей), и почти каждый пятый имеет пластиковую карточку СБ.

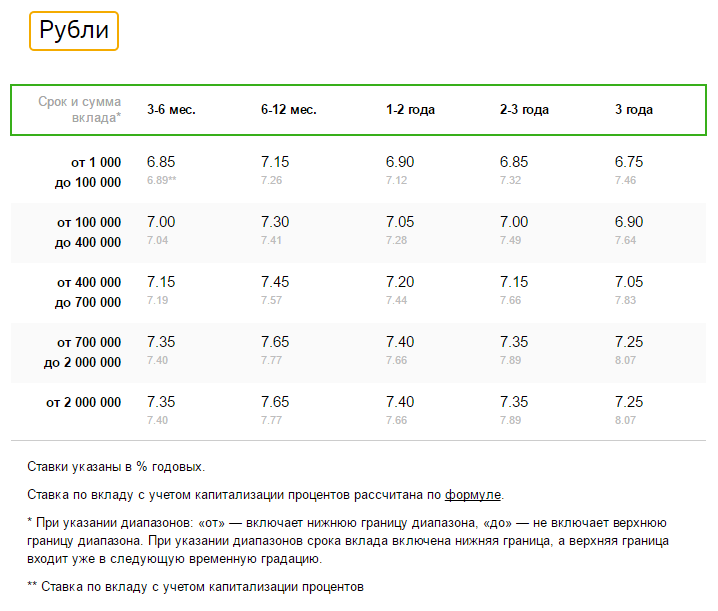

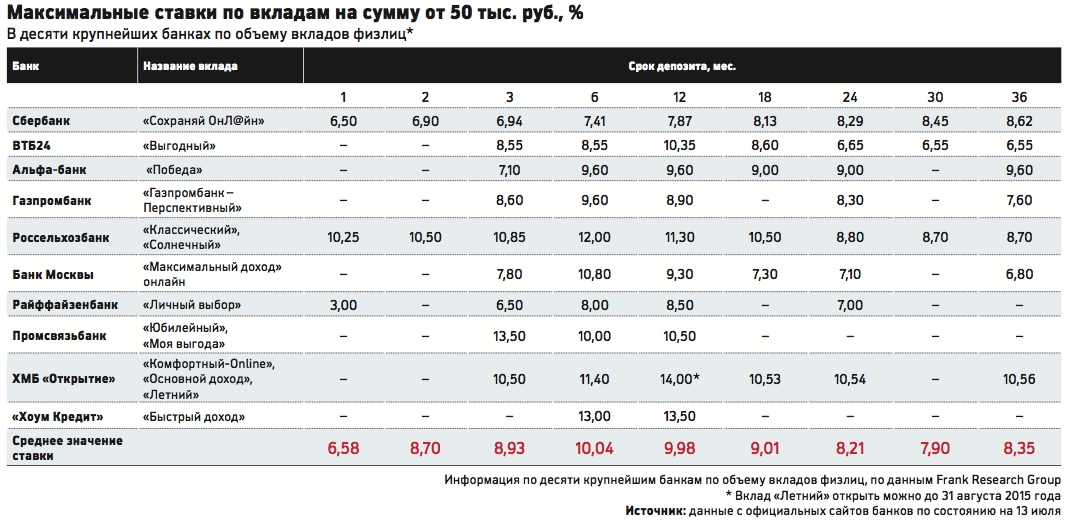

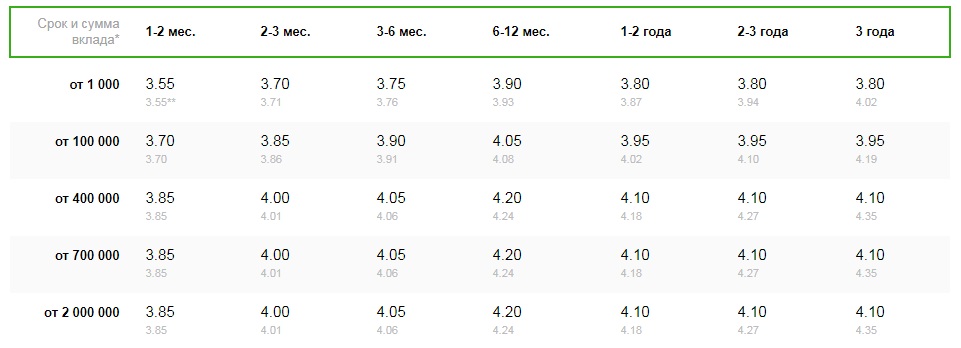

При этом за высокий уровень надежности приходится платить низким уровнем доходности. Проценты по вкладам у Сбербанка – самые низкие среди всех банковских организаций страны. Для обозначенного выше финансового диапазона процентная ставка обычно составляет от 4 до 9 процентов (информация актуальна на май 2019). Это значит, что высокая инфляция в долгосрочной перспективе не только «съест» предполагаемый заработок на депозите, но и вовсе даст отрицательную доходность. Поэтому на вопрос «выгодно ли класть деньги на депозит в Сбербанке?» ответ однозначный – нет.

Таким образом, если мы рассматриваем именно вклады и депозиты в Сбербанке, то доходность по ним очень низкая. Вопросы ипотечных ссуд рассматриваются этим банком довольно долго (иногда более 10 дней), при этом необходимо иметь 15-процентный первоначальный взнос на покупку недвижимости (информация актуальна на май 2019).

Итак, какие недостатки имеются у Сбербанка:

- Низкий уровень доходности вкладов. Банк устанавливает крайне низкие процентные ставки по своим депозитам и вкладам, пользуясь народной любовью, отличной репутацией и делая упор на высокий уровень надежности банка и защищенности вложенных средств. То есть если вся банковская система страны рухнет под напором очередного кризиса, Сбербанк устоит и сохранит народные средства. В итоге банк, имеющий такой уровень клиентской лояльности, может использовать привлеченные деньги, вкладывая их в доходные продукты, и получать сверхприбыли.

- Исчезновение денежных средств с клиентских счетов. На форумах, посвященных банковской сфере, финансам, в частности работе Сбербанка, частенько можно читать материалы и отзывы клиентов о пропаже денег. При этом с банком вопросы возврата решаются очень и очень долго, поэтому людям приходится искать помощи и поддержки в Интернете.

В связи с тем, что Сбербанк очень крупная и немного неповоротливая структура, усилия мошенников в основном направлены именно на него. Существует огромное количество мошеннических схем и уловок, направленных на кражу денег, которые с каждым годом становятся всё более изощрёнными. В основном воровство происходит через мобильный банк и мошеннические сайты, дублирующие страницу входа в интернет-банк.

Пожалуй, самая известная и крупная кража денег со счетов клиентов Сбербанка произошла 11 марта 2015 года во Владивостоке. В эти сутки огромному количеству людей приходили сообщения о списании средств с их счетов, причем деньги снимались на территории Великобритании и США. Украденные суммы были от в диапазоне от самых незначительных до очень крупных. Впоследствии Сбербанк подтвердил факт кражи денег киберпреступниками.

Но есть у Сбербанка и несомненные плюсы:

- огромное количество отделений и банкоматов (где бы вы ни находились на территории страны, скорее всего, поблизости будет офис Сбербанка или – в крайнем случае – банкомат);

- неплохой онлайн-банк (необязательно ехать в отделение для совершения какой-либо банковской операции – всё можно сделать удаленно благодаря специальной услуге).

Таким образом, если вы хотите хранить деньги под надежной защитой – Сбербанк хороший выбор. Но если планируете заработать на депозите – лучше выбрать другой банк с более высокими процентными ставками.

Как положить деньги на депозит в банке — 4 простых шага

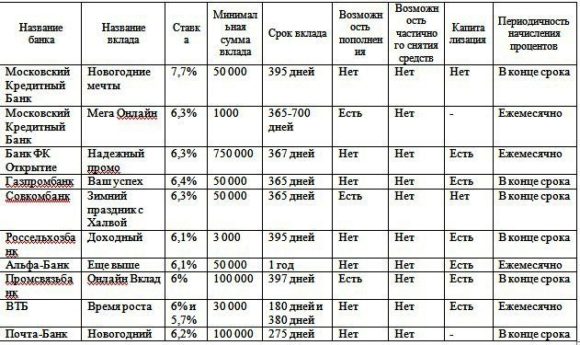

Банки предлагают различные программы по вкладам для привлечения клиентов. В любом кредитном учреждении существует масса вариантов вложения денег.

Приняв решение положить некую сумму сбережений в банк, вкладчик преследует цель сохранить сбережения и немного заработать. Величина такого пассивного дохода зависит в первую очередь от выбора кредитной организации.

Ниже подробно рассмотрена пошаговая инструкция по открытию депозита, ознакомившись с которой, вы сможете избежать многих ошибок и сэкономить свое время.

Шаг 1. Выбор банка

Несмотря на то, что вклады в банках застрахованы в АСВ (агентство по страхованию вкладов), выбирать надо стабильную, надежную организацию. Кому захочется ждать возврата собственных средств при отзыве у банка лицензии?

При выборе банка стоит обращать внимание на 2 основных показателя:

- Надежность. Можно проверить банк по рейтингу; отзывам клиентов; отчетности, публикуемой на сайте.

- Доступность. Выбирая банк, следует учитывать факт его отдаленности от места проживания или деятельности. Удобно иметь вклад в банке «шаговой доступности».

Открывать депозит лучше в той кредитной организации, в которой уже являетесь клиентом (например, оформляли кредит или открывали расчетный счет для ИП). Банки лояльно относятся к своим клиентам и могут предложить весьма привлекательные условия депозита (особенно к клиентам VIP-статуса).

Шаг 2. Выбор программы по размещению средств

На сайтах банков имеется вся информация об условиях, видах вкладов. Есть возможность посчитать доход при помощи онлайн калькулятора. Поэтому необходимо внимательно просчитать все варианты вложений и выбрать оптимальный.

Основные параметры вклада, на которые необходимо уделить особое внимание:

- процент;

- возможность пополнения/снятия;

- периодичность начисления процентов, наличие капитализации;

- требования к досрочному снятию.

Также немаловажным является срок размещения. Лучше пролонгировать договор, чем снять вклад досрочно без процентов.

Можно обратиться на сервисы подбора вкладов. Там есть возможность ввести параметры вклада и программа предложит оптимальные условия инвестирования.

Шаг 3. Подписание договора

Заключение договора вклада является стандартной процедурой и не представляет собой никаких трудностей.

В банк предъявляется паспорт (для граждан РФ) либо иной документ удостоверяющий личность (для иностранных граждан), а также заполняется карточка с образцами подписей для возможности идентификации личности. Дополнительно могут потребоваться военный билет и вид на жительство.

Форма договора является стандартной, при подписании обращают внимание на сумму, срок, доходный процент и другие существенные условия вклада. После подписания один экземпляр договора передается вкладчику

При оформлении вклада онлайн договор присылается на электронную почту вкладчика.

Шаг 4. Внесение средств в кассу и получение подтверждения открытия вклада

Вкладчик вносит наличные средства в кассу банка, получает на руки акцептованный банком приходно-кассовый ордер с подписью и штампом банковского работника и договор вклада, подписанный обеими сторонами. Эти документы являются подтверждением открытия депозита.

В некоторых случаях вкладчику может быть выдана сберегательная книжка. Они потихоньку уходят в прошлое, сейчас чаще вклады предоставляются с открытием карточного счета. Если к такой карточке подключить интернет-банк, то можно отслеживать все операции по депозиту.

Для онлайн вклада надо зайти на сайт выбранного банка, зарегистрироваться на нем. В личном кабинете подключить услугу «Открыть вклад».

Далее, в зависимости от вида вклада, внести необходимы сведения, указать реквизиты счета, с которого спишутся средства на депозит. Подтверждением открытия вклада в этом случае будет являться веб-документ с пометкой «Исполнено».

Таким образом, можно отметить, что открыть депозит несложно, главное, чтобы он принес ожидаемую прибыль.

Как рассчитать вклад — 4 основных этапа расчета доходности депозита ?

Банки, аккумулируя денежные средства вкладчиков, распределяют их и получают прибыль. Держатели сбережений получают свой процент от прибыли банка.

Можно посчитать доходность депозита самостоятельно, чтобы быть уверенным в выборе вклада. Этот процесс состоит из нескольких этапов, представленных подробнее ниже.

Ставка в номинальном выражении фиксируется в договоре депозита, там же определяется способ начисления процентов.

Существует 2 способа начисления процентов:

- простое;

- капитализированное начисление.

Простая формула заключается в начислении процентов на вклад за определенный период, при условии, что эта сумма неизменна.

О том, что такое капитализация вклада и как рассчитать доход по депозиту с капитализацией процентов, мы рассказывали подробно в одном из прошлых выпусков.

Формула расчета процентов по вкладу

Например: Сумма вклада 50 000рублей, длительность 90 дней, процентная ставка 5% годовых.

Окончательная величина дохода будет зависеть от периодичности присоединения начисленных процентов к основной сумме вклада.

Величина эффективной ставки зависит от количества произведенных капитализаций и будет пропорциональна этому числу.

Например: При вкладе 50 000 рублей, сроком на 3 месяца с ежемесячной капитализацией, под 5% годовых на второй месяц будет произведено начисление процентов уже с суммы 50 205 рублей (205 – проценты за первый месяц), и т. д. За три месяца сумма в итоге будет 50 633 рублей. Эффективная процентная ставка составит 5,02%.

Рассчитать прибыль можно при помощи сложных процентов, а можно просто при помощи калькулятора вкладов, который имеется у любого банка.

Пример: За основу взят годовой депозит на сумму 100 000 рублей, с различной капитализацией и одинаковыми процентными ставками, без пополнения.

| Показатели | Варианты депозитов | ||

| 1 депозит | 2 депозит | 3 депозит | |

| Процентная ставка | 8% | 8% | 8% |

| Капитализация | нет | ежемесячная | ежеквартальная |

| Прибыль (рублей) | 8 000 | 8 299 | 8 243 |

| Эффективная процентная ставка | 8% | 8,30% | 8,24% |

На практике, вклады с ежемесячной капитализацией имеют меньшую номинальную ставку, чем с ежеквартальной.

Как правильно положить деньги на депозит — пошаговая инструкция для новичков

Виды банковских вкладов и депозитов с возможностью снятия средств

Существует два вида банковских вкладов, главным различием которых является возможность снять деньги в любой момент и отсутствие таковой. Соответственно, это вклад до востребования и срочный.

1. Вклады до востребования.

Открывая банковский вклад данного вида, клиент рассчитывает на то, что его средства будут доступны по мере надобности. Фактически это просто удобный способ сохранения своих денег на текущие потребности в безналичной форме.

По этому виду банковских вкладов начисляются очень маленькие проценты – от 0,01 до 1 % годовых. Такие мизерные ставки объясняются очень просто: банк обязан в любой момент по требованию клиента вернуть деньги, поэтому он не может использовать их в целях получения дополнительной прибыли. Соответственно, и клиент не вправе рассчитывать на хороший доход.

Вклад до востребования обычно открывается на следующих условиях: бессрочный договор, возможность для клиента по мере надобности снимать свои деньги со счета без ограничений и вносить любые суммы. Этот вид вклада удобен для зарплатных проектов, для совершения регулярных платежей – алиментов, дивидендов и пр.

2. Срочные вклады.

К такому виду банковских вкладов относятся договоры, заключаемые на определенный срок – от 1 месяца до нескольких лет. Существует мнение, что «срочный» – значит открытый на очень короткий промежуток времени. Но это неверно, понятие срочного договора банковского вклада предполагает виды вкладов с четко установленным периодом их действия.

Поскольку деньгами клиента банк может гарантированно распоряжаться в течение четко установленного срока, то кредитная организация назначает повышенный процент по срочному депозиту (по сравнению со вкладом до востребования). При этом ставка остается постоянной на весь период действия договора.

За клиентом чаще всего остается право досрочного расторжения договора, но при этом он уже не может рассчитывать на прежде установленный процент. Ему выплатят лишь дополнительную сумму, рассчитанную по условиям депозита до востребования.

В условиях конкуренции среди кредитных организаций можно найти и такие виды продуктов, когда при досрочном расторжении депозитного договора клиенту выплачивается процент в прежнем объеме. Безусловно, это очень привлекательно для вкладчика.

Еще одним отличием срочного депозита от до востребования является то, что в первом случае клиент обязуется заранее известить кредитную организацию о своем желании забрать деньги. Выдача конкретной суммы заказывается на определенный день. Имея вклад до востребования, делать этого не нужно, клиент имеет право в любой момент снять все свои средства как частично, так и в полном объеме.

Внутри группы срочных банковских вкладов можно выделить следующие виды: сберегательный, накопительный и расчетный.

- Сберегательный счет отличается от прочих видов повышенной ставкой, что привлекательно для клиентов. Но в течение всего срока никакие движения по счету не допускаются – нельзя ни снять, ни пополнить. Этот вид банковского вклада удобен в том случае, если нужно накопить денег на крупную покупку, и при этом есть в запасе несколько лет.

- Накопительный вклад предполагает возможность пополнения любыми суммами. Эта программа удобнее всего для накопления денег. Данный вид банковского вклада позволяет откладывать деньги и одновременно увеличивать сбережения за счет процентов. При этом по мере роста основной суммы на счету увеличиваются и проценты, которые чаще всего капитализируются (прибавляются к общей сумме вклада).

- Расчетные вклады имеют наиболее гибкие условия. С них можно снимать деньги, вносить дополнительные средства (обычно договором предусматриваются лимиты на эти операции). Расчетные депозиты бывают нескольких видов:

- расходно-пополняемые — имеют небольшой процент доходности (меньше накопительных на 0,5–1 %, меньше сберегательных на 1–1,5 %); разрешены операции по снятию и пополнению;

- расходные — установлен лимит, меньше которого средства снимать нельзя, при этом проценты начисляются на остаток суммы; пополнение депозита невозможно.

Как открыть депозит – инструкция

Для того, чтобы открыть вклад, необходимо, прежде всего, определиться с депозитным продуктом, а также непосредственно с финансовым учреждением, где будет осуществляться вклад. Далее необходимо обратиться в офис банка и предоставить стандартный пакет документов:

подписать заявление на открытие личного депозитного счёта

Форма данного документа разрабатывается каждым банком индивидуально, поэтому важно обратиться за бланком в офис учреждения;

Необходимо представить подтверждающие документы в виде паспорта, а также дополнительной документации, требования к которой у разных банков отличаются. Некоторые банки предлагают дополнительно предъявить военный билет, пенсионное удостоверение, а также вид на жительство

Для юридических лиц и ИП также предусматривается отдельный перечень документов, который устанавливается банковским учреждением индивидуально. Перед подачей заявления необходимо обратиться на сайт компании и узнать информацию по всей необходимой документации, которая понадобится для открытия депозита.

Далее производится подписание договора, в котором отражены основные обязанности банковского учреждения, а также права клиента. Также в договоре отражаются стандартные спорные вопросы по вкладам, а также возможность их досрочного расторжения.

При подписании договора необходимо учитывать все нюансы, поскольку именно здесь отражены основные требования по вкладу и количеству начисляемых процентов.

Варианты открытия

В отделении

Для того, чтобы открыть вклад в Сбербанке для физического лица в отделении, необходимо:

- подойти с паспортом и деньгами в ближайший офис банка;

- выбрать из предложенных вариантов подходящий вам тип депозита;

- подписать договор на обслуживание;

- внести деньги через кассу (наличными или путем перечисления с карты).

Также вы получите данные для входа в Сбербанк онлайн и сможете контролировать свои накопления через интернет. Если вы откроете пополняемый вклад, то получите возможность инвестировать в него деньги дистанционно без необходимости посещать офис банка.

Некоторые виды депозитов можно открыть только в отделении: Социальный, Подари Жизнь, детский, Пенсионный плюс (при предъявлении пенсионного удостоверения), Универсальный.

В режиме онлайн

Если вы уже являетесь клиентом Сбербанка РФ, то проще положить деньги в банк онлайн. К тому же при дистанционном открытии счета будет увеличена прибыль по депозиту, что делает открытие вкладов в Сбербанк онлайн для физических лиц гораздо выгоднее, нежели в офисе.

Процесс выглядит так:

- вы заранее помещаете на карту или расчетный счет в банке необходимое количество денег в нужной валюте (возможна и конвертация рублей в доллары по внутрибанковскому курсу);

- авторизируетесь в онлайн-кабинете;

- выбираете в меню Вклады и Открыть новый;

- выбираете вариант из предложенных и кликаете на нем;

- вводите необходимые данные – срок, сумму пополнения и т.д.;

- выбираете карту или р/с, с которого переводите деньги;

- завершаете процедуру, подтверждая открытие счета онлайн кодом из смс.

В режиме онлайн можно открыть большинство депозитов, причем по ним будет начислена более высокая ставка. Онлайк можно открыть только в Сбербанк онлайн.

С помощью мобильного приложения

В целом процесс открытия в Сбербанке вклада под проценты для физических лиц с использованием мобильного приложения аналогичен процедуре открытия депозита онлайн. Он доступен только для действующих клиентов банка. Порядок действий таков:

- авторизоваться в приложении;

- на главной странице пролистать вниз и тапнуть на Открыть вклад;

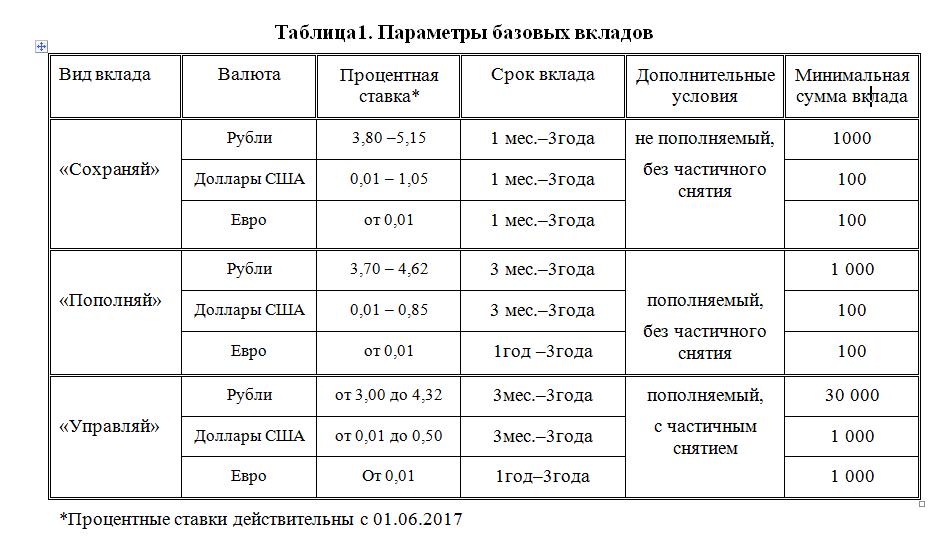

- выбрать тип и продолжительность (варианты: Онлайк, Весомая выгода, Сохраняй, Пополняй и Управляй);

- указать, сколько денег вы хотите перевести;

- нажать Открыть;

- выбрать карту, откуда будут переводиться деньги, и счет, куда будут зачисляться проценты;

- нажать Продолжить;

- проверить реквизиты операции и завершить ее.

4 шага для открытия любого вклада в мобильном приложении

Кроме того, вы можете создать целевой вклад для физлиц в Сбербанке, позволяющий накопить, к примеру, на автомобиль, ремонт или бытовую технику. Приложение подберет наиболее подходящее решение по вкладу, вам нужно:

- на главной странице нажать Создать цель;

- выбрать, на что будете копить деньги;

- указать сумму, которая нужна, и дату, к которой планируете завершить накопления;

- нажать Продолжить;

- ознакомиться с условиями открытия нового счета и нажать Создать цель.

По итогам вам будет открыт сберегательный вклад со ставкой от 1% годовых. При желании вы можете настроить автопополнение депозита, чтобы гарантировано достичь цели.

В банкомате

Вы можете открыть вклад не прибегая к помощи специалиста и без установки приложения — достаточно найти ближайший банкомат. Следуйте небольшой инструкции:

- вставляете карту и вводите ПИН код;

- переходите в Личный кабинет — Операции со счетами, вкладами, кредитами — Вклады;

- выбираете название интересующего вас продукта и валюту;

- указываете сумму, срок и счет/карту с которой будет пополнен депозит;

- подтверждаете операцию и забираете чек.

Отличия вклада от депозита

Все знают, что хранить деньги лучше не дома, а в банке, так как они должны работать и приносить доход. Банковские организации предлагают клиентам различные сберегательные программы, которые могут помочь не только сохранить свои накопления, но и неплохо заработать на этом. К числу самых популярных и известных банковских продуктов относятся вклад и депозит, однако не все знают, в чем же отличия этих двух понятий.

Определение вклада

Вклад – это деньги, которые клиент размещает на банковском счете, чтобы получить доход. Прибыль складывается из начисляемых процентов и зависит от срока и суммы размещения. Храниться средства могут как определенное время, установленное договором, так и до востребования, пока клиент их не решит снять. Сделать это можно в любое удобное время.

Сегодня разработано много видов вкладов. Основные из них:

- До востребования – вклад, не имеющий четко установленного срока. То есть вкладчик (физическое лицо) может получить средства в любое время. К тому же он также самостоятельно выбирает, когда ему удобно забирать проценты. Доход по такому виду размещения не самый большой, но зато стабильный.

- Срочные вклады – размещение денежных средств, оговоренное определенным сроком. Как правило, такой тип вклада подразумевает под собой заключение договора на размещение денег на срок от 1 года до 5 лет. Процентная ставка также определяется сроком и суммой размещения. Однако стоит учитывать, что если вкладчик решит забрать деньги раньше срока, он теряет начисленные ему проценты.

- Накопительный вариант – это продукт для тех людей, которые хотят разместить деньги на длительный срок с возможностью периодического пополнения и снятия наличных.

Открывать вклад можно не только в российских рублях, но и в иностранной валюте, тем самым получая дополнительную прибыль. Однако здесь необходимо быть предельно внимательным и выбирать валюту осознанно, предварительно проанализировав рынок.

При срочном вкладе в договоре указывается определенный, заранее оговоренный срок. Если это условие вкладчиком соблюдается, он может получить таким способом максимальный доход.

Плюсы и минусы

Основным достоинством сберегательного вклада считается возможность безопасного хранения денег. Накопления, которые хранятся дома, можно потерять в любой момент, а вот если они размещены на банковском счете, то будут защищены государством, так как банковские вклады застрахованы на сумму до 1 400 000 рублей. В случае банкротства того или иного банка вкладчик в любом случае сможет вернуть свои деньги в пределах застрахованной суммы.

Если говорить о недостатках, то для получения максимального дохода необходимо разместить крупную сумму на короткий срок. Если сумма вклада невелика, то получить хорошую прибыль не получится. Если в среднем по стране процентная ставка по вкладу составляет, например, 5%, а уровень инфляции 3%, то прибыль будет чисто условной.

Что нужно для закрытия счёта

Чтобы закрыть депозит, клиент лично обращается в отделение банка и заполняет два бланка. Первый документ содержит требование закрыть вклад, второй — счёт. После этого сумма в полном объеёме обналичивается и выдаётся на руки, переводится на дополнительный счёт или карту, а депозит закрывается. При желании открыть новый вклад будет зарегистрирован другой депозитный счёт.

Для размещения капитала в банке открывается депозитный счёт. Он отличается определённым сроком хранения средств, повышенной процентной ставкой и ограничениями на повседневное использования денег. Главное преимущество этого финансового инструмента — возможность получать стабильный доход.

Обратите внимание! Реально ли выигрывать деньги в интернете регулярно со своего смартфона? Переходите на рейтинг лучших мобильных онлайн казино

Отличия вклада от депозита

Все знают, что хранить деньги лучше не дома, а в банке, так как они должны работать и приносить доход. Банковские организации предлагают клиентам различные сберегательные программы, которые могут помочь не только сохранить свои накопления, но и неплохо заработать на этом. К числу самых популярных и известных банковских продуктов относятся вклад и депозит, однако не все знают, в чем же отличия этих двух понятий.

Определение вклада

Вклад – это деньги, которые клиент размещает на банковском счете, чтобы получить доход. Прибыль складывается из начисляемых процентов и зависит от срока и суммы размещения. Храниться средства могут как определенное время, установленное договором, так и до востребования, пока клиент их не решит снять. Сделать это можно в любое удобное время.

Сегодня разработано много видов вкладов. Основные из них:

- До востребования – вклад, не имеющий четко установленного срока. То есть вкладчик (физическое лицо) может получить средства в любое время. К тому же он также самостоятельно выбирает, когда ему удобно забирать проценты. Доход по такому виду размещения не самый большой, но зато стабильный.

- Срочные вклады – размещение денежных средств, оговоренное определенным сроком. Как правило, такой тип вклада подразумевает под собой заключение договора на размещение денег на срок от 1 года до 5 лет. Процентная ставка также определяется сроком и суммой размещения. Однако стоит учитывать, что если вкладчик решит забрать деньги раньше срока, он теряет начисленные ему проценты.

- Накопительный вариант – это продукт для тех людей, которые хотят разместить деньги на длительный срок с возможностью периодического пополнения и снятия наличных.

Открывать вклад можно не только в российских рублях, но и в иностранной валюте, тем самым получая дополнительную прибыль. Однако здесь необходимо быть предельно внимательным и выбирать валюту осознанно, предварительно проанализировав рынок.

При срочном вкладе в договоре указывается определенный, заранее оговоренный срок. Если это условие вкладчиком соблюдается, он может получить таким способом максимальный доход.

Плюсы и минусы

Основным достоинством сберегательного вклада считается возможность безопасного хранения денег. Накопления, которые хранятся дома, можно потерять в любой момент, а вот если они размещены на банковском счете, то будут защищены государством, так как банковские вклады застрахованы на сумму до 1 400 000 рублей. В случае банкротства того или иного банка вкладчик в любом случае сможет вернуть свои деньги в пределах застрахованной суммы.

Если говорить о недостатках, то для получения максимального дохода необходимо разместить крупную сумму на короткий срок. Если сумма вклада невелика, то получить хорошую прибыль не получится. Если в среднем по стране процентная ставка по вкладу составляет, например, 5%, а уровень инфляции 3%, то прибыль будет чисто условной.

Виды депозитов для юридических лиц

Существует несколько видов депозитов, каждый из которых имеет свои особенности:

- Депозит «До востребования» отличается тем, что средства с него можно снимать в любой удобный момент. Такой вид удобен для проведения текущих расчетов. Отличается сравнительно низкой доходностью (до 2%).

- Средства со срочного депозита можно получить только по истечении оговоренного периода.

- Условный депозит предполагает, что клиент передает средства на хранение банку до наступления оговоренного в договоре условия.

- Депозитный НАУ-счет может быть использован для ежедневных платежей, при этом проценты будут начисляться на остаток.

- В том банке, где ведутся расчетные счета организации, может быть открыт депозит на срок обслуживания. Средствами с депозита можно воспользоваться для совершения платежей.

- Депозит с возможностью кредитования позволяет получить в банке кредит, предварительно накопив на счету оговоренную сумму.

- По некоторым депозитам возможна предварительная выплата процентов, при этом основную часть средств можно снять только по истечении установленного срока.

- Если планируете долго хранить деньги в банке, воспользуйтесь депозитом с прогрессирующей процентной ставкой, которая увеличивается в зависимости от срока.

Чтобы получить максимальный доход и наиболее выгодно распорядиться средствами, подробно изучите условия банка и выберете оптимальный вариант.

Особенности депозитного счёта физического лица

Депозит физического лица обладает ярко выраженными чертами, отличающими его от других финансовых инструментов:

- Ограничение на использование средств. После заключения договора и перечисления денег физическое лицо не может пользоваться вкладом на протяжении всего оговорённого срока. Ограничение позволяет держателю средств не беспокоиться о необходимости срочного вывода денег из оборота для возвращения клиенту.

- Установленный порог вхождения. Для открытия счёта многие банки устанавливают минимальную сумму, с которой они согласны работать. Например, для оформления вклада «Лови выгоду» в «Сбербанке» под 7,1 % годовых нужно вложить не меньше 50 тыс. рублей.

- Высокая процентная ставка. Благодаря свободному использованию хранимого депозита финансовая организация получает возможность заработать капитал большего размера. Часть этой прибыли передаётся клиенту — держателю вклада. В зависимости от выбранного тарифа процент начисляется каждый месяц или в конце срока вклада. По заявлению интернет-журнала «Газета.ру» в 2019 году 10 крупнейших банков России будут предлагать депозиты под 8 % годовых.

- Срок счёта. В большинстве предложений минимальный период для срочного вклада составляет 3 месяца. От того, сколько времени деньги остаются в распоряжении финансовой организации, зависит прибыль клиента. Например, «Альфа-Банк» по вкладу «Победа+» при 3-месячном сроке действия договора предлагает ставку 6,1 %. Если оформить договор на 3 года, процент увеличивается до 7,89.

- Приходные и расходные операции. При личном обращении в отделение клиент может напрямую положить и снять деньги с депозита. При заключении договора через интернет-банк, по окончании срока средства переводятся на текущий счёт, а после — на карту. Отдельные вклады позволяют в течение времени действия договора пополнять и частично снимать деньги.

- Страхование. В 2014 году Государственная дума приняла решения об изменении существующего законодательства. В Федеральном законе от 23.12.2003 N 177-ФЗ «О страховании вкладов в банках Российской Федерации» (ст. 12, п. 2) страховую сумму увеличили до 1,4 млн рублей. В случае закрытия финансового учреждения, банкротства или отзыва лицензии, если капитал в балансе был равен или меньше оговорённой в законе величины, его вернут в полном размере.

Депозит подойдёт для хранения и увеличения капитала лишь в том случае, если физическому лицу в ближайшее время не понадобятся эти деньги. Если сумма превышает 1,4 млн рублей, тогда лучше открыть два вклада.

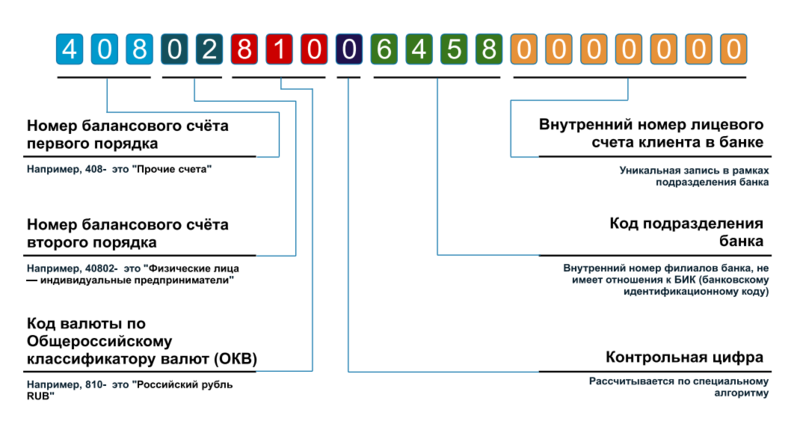

Состав номера счёта

Когда клиент открывает депозит его вкладу присваивается номер. В порядке цифр хранится важная для финансовой организации информация. Для более удобного понимания структуры счёта разобьём его на несколько групп 111.22.333.4.5555.6666666 и объясним каждую из них:

- 111 — определяет, кто и для какой цели открыл депозит. Вклады физических лиц обозначаются кодом 408, юридических — 407.

- 22 — объясняют, для чего был открыт счёт. Этот код неразрывно связан с первыми цифрами. Так, ряд чисел 40702 означает, что вклад принадлежит акционерному обществу.

- 333 — валюта вклада. Рублёвый обозначен кодом 810, долларовый — 840.

- 4 — проверочный ключ, генерируемый специальной банковской программой на основе других цифр в номере счёта.

- 5555 — номер отделения банка. Если стоят нули, значит у этой организации нет филиалов, а вклад открыт в главном офисе.

- 6666666 — номер самого депозита.

Для оформления депозитного счёта в банке не нужно запоминать расшифровки кода. Он безошибочно генерируется в специальной программе. Понимание структуры кода позволит избежать опечаток во время перевода средств.