How to Calculate CAGR

The CAGR formula is commonly defined as CAGR = (End Value/Start Value)^(1/Years)-1.

When you know the overall Growth Rate, (FV-PV)/PV, for an investment over a period of Days, you can calculate the CAGR using the formula CAGR = (1+Growth Rate)^(365/Days)-1, where (End Value / Start Value)=(1+Growth Rate) and (1/Years)=(365/Days).

Likewise, when you know the rate per compound period (r) and the number of compound periods per year (n), you can calculate the effective annual rate using APY = CAGR = (1+r)^n-1.

The CAGR can also be used for the annualized return on investment = CAGR = (1+ROI)^(365/Days)-1 where ROI may be defined as (Revenue-Costs)/Costs.

Analysis and Interpretation

What is CAGR Used For?

The compound annual growth rate helps management and investors compare investments based on their returns. It doesn’t matter what the investment is in or how much the original investment is. Management can use a CAGR calculator to compare a $1M capital investment in new machinery to a $500,000 investment in a new building. This makes the concept that much more powerful for managers and owners because it allows them to shift their money into investments that give them the highest possible return no matter what it is.

Obviously, when comparing investments in unrelated activities, there has to be some cautions. For instance, if Bill pull all of the company’s money into stock, his production processes might have suffered and could have missed orders and lost customers. A lot more goes into the decision making process than the compound annual growth rate, but it does give a good base line comparison for annual returns.

As with any investment, management should seek opportunities that will yield the highest return rate. A larger CAGR percentage is always better than a lower percentage.

Working Capital RatioEBITDA Margin

Contents

Как он работает

Сразу нужно отметить, что система скоринга постоянно совершенствуется в целях устранения ошибок, основанных на стереотипном подходе при подсчете баллов.

Пример. Есть два потенциальных заемщика – Николай и Константин. Николай холост, Константин состоит в браке 5 лет. Оба мужчины примерно одного возраста (около 30 лет), имеют хорошую кредитную историю и высокие доходы, ни у кого из них нет судимостей и долгов. Однако Николай по результатам скоринга получит меньше баллов, чем Константин

Это объясняется тем, что клиентам, состоящим в браке и не имеющим иждивенцев (у обоих мужчин пока нет детей) начисляется большее количество баллов, так как принимается во внимание доход супруга

Это не значит, что Николаю откажут в выдаче кредита. Скорее всего, оба заемщика получат положительное решение. Но по количеству начисленных баллов между ними будет разница, о которой клиенты не узнают.

Таким образом, даже не проверяя тот факт, трудоустроена ли супруга Константина и каков ее доход, система применяет стереотип.

Другой пример. Светлана является студенткой дневного отделения и работает в агентстве недвижимости, предлагая квартиры для сдачи в аренду. На этой работе девушка имеет неплохой доход и даже трудоустроена официально. Однако молодой возраст и неоконченное высшее образование будут основанием для снижения баллов: считается, что студенты и вообще молодые люди не являются кредитоспособными клиентами.

Светлана обратилась в банк за кредитом на покупку техники. Возможно, ей удастся получить деньги от банка, но условия могут быть более жесткими, например, банк может снизить сумму займа.

Кроме того, данные анкеты проверяются в различных источниках. К ним относятся:

- Бюро кредитных историй.

- Данные Единого государственного реестра юридических лиц (при указании места работы проверяется, является ли организация действующей).

- Налоговая служба.

- Пенсионный фонд.

- Служба судебных приставов и др.

При проведении скоринга информация из бюро кредитных историй запрашивается во всех случаях без исключения. Если у вас нет кредитной истории, ваши шансы пройти банковский скоринг минимальны.

https://youtube.com/watch?v=A4hejT6RRz8

Безопасно ли использовать e-num?

Использование клиента безопасно по причине высокой надежности системы, которая обеспечивается как на архитектурном, так и на криптографическом уровне. Секретные ключи-ответы, которые появляются на экране мобильного телефона в момент совершения финансовых операций, дают возможность не привязываться к конкретному компьютеру и работать с электронными кошельками, переводить средства и совершать покупки в любой точке планеты. Возможность сканирования QR-кода гарантирует, что операция будет подтверждена, даже если есть проблемы с мобильным интернетом – достаточно навести камеру мобильного устройства на экран компьютера и установить ограничивающий красный луч в нужном месте.

Примеры

Приведем практические примеры расчета CAPEX и OPEX.

CAPEX

Руководство компании, являющейся интернет-провайдером, приняло решение о расширении зоны охвата. Для этого было приобретено дополнительное оборудование. Суммы затрат составили:

- стоимость оборудования (Ц) – 53 625 000 руб. (715 000 $ или 20 735 000 грн.);

- расходы на логистику (Tлог.) – 1 350 000 руб. (18 000 $ или 522 000 грн.);

- прочие расходы (установка, наладка, рекламные расходы и др.) (Tпроч.) – 2 625 000 руб. (35 000 $ или 1 015 000 грн.);

- стоимость оказанных за год услуг (Р) – 322 500 000 руб. (4 300 000 $ или 124 700 000 грн.);

- себестоимость (аренда помещений и лизинг оборудования, заработная плата работников и др.) (Т) – 262 500 000 руб. (3 500 000 $ или 101 500 000 грн.).

- Рассчитаем CAPEX:

\( К_{общ.} \)=715000+18000+35000=57 600 000 руб. (768 000 $ или 22 272 000 грн.).

- Рассчитаем коэффициент экономической эффективности:

\

В соответствии с нормами, установленными Минстроем РФ, коэффициент экономической эффективности для отрасли связи составляет 0,15. Полученное нами значение превышает норматив почти в 7 раз. Это означает, что CAPEX экономически оправданы, не нанесут предприятию убытков и будут способствовать увеличению выручки.

OPEX

Рассчитаем OPEX для предприятия, оказывающего услуги по грузоперевозкам, за прошедший календарный год на основе данных:

- аренда офиса – 1 275 000 руб. (17 000 $ или 493 000 грн.);

- аренда автостоянки – 637 500 руб. (8 500 $ или 246 500 грн.);

- приобретение запчастей – 450 000 руб. (6 000 $ или 174 000 грн.);

- заработная плата работников – 6 450 000 руб. (86 000 $ или 2 494 000 грн.);

- услуги банка – 37 500 руб. (500 $ или 14 500 грн.);

- услуги связи – 412 500 руб. (5 500 $ или 159 500 грн.);

- прочие расходы (покупка канцелярских товаров, услуги сторонних организаций по уборке, мойке, утилизации шин и др.) – 525 000 руб. (7 000 $ или 203 000 грн.);

- валовый доход (ВД) – 12 000 000 руб. (160 000 $ или 4 640 000 грн.).

- Рассчитаем OPEX:

\

- Теперь рассчитаем коэффициент операционных расходов:

\[ OER=130500/160000*100\%=81,5\%. \]

- Операционная прибыль составит:ОП=160000-130500=2 212 500 руб. (29 500 $ или 855 500 грн.).

- И, наконец, рассчитаем норму операционной прибыли:

\[ 29500/160000*100=18,44\%. \]

Итак, операционная прибыль составляет 18,44% от валового дохода. Это означает, что 18,44 цента прибыли приходится на каждый доллар, вырученный за оказанные услуги, а 81,56 центов уходит на покрытие текущих расходов.

Норма прибыли зависит от специфики деятельности предприятия. В нашем примере этот показатель не очень высок, т.к. подобный бизнес не может существовать без большого количества OPEX. А если рассматривать, например, услуги по дизайну, то здесь издержки могут быть минимальны.

The CAGR Formula Explained

The CAGR formula is a way of calculating the Annual Percentage Yield, APY = (1+r)^n-1, where r is the rate per period and n is the number of compound periods per year. For an investment, the period may be shorter or longer than a year, so n is calculated as 1/Years or 365/Days, depending on whether you want to specify the period in Years or Days. The rate per period (r) is the overall growth rate for the investment period.

To understand the CAGR Formula, let’s first start by defining Growth as simply End Value minus Start Value.

Growth = End Value — Start Value

Example: If an investment of $2000 grows to a value of $5000, the growth is $5000 — $2000 = $3000.

That’s pretty simple, and so is the Growth Rate, calculated as the Growth divided by the Start Value:

Growth Rate = Growth / Start Value = End Value / Start Value — 1

Example: Continuing the above example, the Growth Rate is $3000 / $2000 = 1.5 or 150%

Note: We could also use Return on Investment (ROI) for the Growth Rate if we wanted to account for interest earned, dividends, fees and commissions, or a series of investments. When using ROI, Growth = Net Profit and Start Value = Total Investment.

The next step is to calculate the annualized compound growth rate by compounding the growth rate over the number of years that we had our investment, using the APY formula (substituting Growth Rate for r and 1/Years for n).

APY = (1 + r ) ^ ( n ) — 1

APY = (1 + Growth Rate ) ^ ( 1 / Years ) — 1

Example: Continuing the above example, if our investment was growing for a period of 3 years, the annualized growth rate = (1+150%)^(1/3)-1 = 35.72%

Next, we just do some simple algebra and substitute End Value / Start Value — 1 for Growth Rate and Eureka! We have the CAGR formula.

APY = CAGR = (End Value / Start Value) ^ ( 1 / Years ) — 1

Example: We can see that the APY calculated in the previous step is the same as the CAGR = (5000/2000)^(1/3)-1 = 35.72%

References

- Compound Annual Growth Rate — What You Should Know at investopedia.com — A good article that explains the ins and outs of the CAGR.

- Effective Annual Interest Rate at investopedia.com

- ROI Calculator at financial-calculators.com — This calculates an Annualized ROI that is equivalent to the CAGR.

Disclaimer: This information on this page is for educational purposes only. We do not guarantee the results or the applicability to your unique financial situation. You should seek the advice of qualified professionals regarding financial decisions.

Что такое скоринг

Итак, скоринг клиента – это оценка платежеспособности потенциального заемщика с помощью специальных программных средств. Слово «скоринг» образовано от английского “score”, что означает «счет» или «количество баллов». Программа, алгоритм работы которой держится в секрете даже от сотрудников банка, оценивает клиента по некой системе баллов. Общее количество позволяет сотруднику вынести решение относительно того, выдать кредит, отказать или выдать на более жестких условиях. Банковский скоринг может проводиться в несколько этапов:

- предварительный скоринг;

- углубленный скоринг;

- ручное рассмотрение заявки специалистом.

Прескоринг (пре-скоринг)

Предварительная оценка вашей платежеспособности как заемщика может проводиться путем заполнения короткой анкеты на сайте или в офисе банка. Вам понадобится указать ФИО, дату рождения и данные паспорта. Многие из вас наверняка получали смс от банков о предварительно одобренном кредите на определенную сумму. Это означает, что прескоринг (предварительный скоринг) в банке был проведен автоматически. Эта проверка исключает такие факторы, как:

- Судимость.

- Стояние на учете в психоневрологическом и наркологическом диспансерах.

- Задолженность, переданная на взыскание в службу судебных приставов.

- Банкротство физического лица.

- Высокая кредитная нагрузка. Критерии определения кредитной нагрузки индивидуальны для каждого банка и составляют в среднем более 60-70 % от дохода заемщика.

- Большое количество обращений за кредитами за последние несколько дней. Если вы подавали заявки в разные банки в одно время, высока вероятность того, что в выдаче кредита вам будет отказано.

Compound annual growth rate (CAGR) formula

So, how to calculate CAGR? You can do it by yourself or using an Excel spreadsheet by using the formula:

where V(t) is the initial value, V(tn) is the final value and tn — t is the number of time periods over which the growth has been realized (years, months, etc.). For example, if a business had an year-end revenue of 10,000,000 in 2010 and 25,000,000 in 2018, the compound annual growth rate is CAGR(0,8) = (25000000 / 10000000)1/8 = 12.135%. Although the name suggests it should be calculated for whole years, the same formula can be used for calculating monthly, weekly or daily growth rates. Of course, our CAGR calculator greatly simplifies the process.

The CAGR calculation is practically the geometric mean of the growth over the number of periods of interest. This is the correct way to calculate average growth. In contrast, if one is using the arithmetic mean they would get an incorrect result (usually higher) since the average of ratios is not the arithmetic average.

Disadvantages of a Hurdle Rate

Hurdle rates typically favor projects or investments that have high rates of return on a percentage basis, even if the dollar value is smaller. For example, project A has a return of 20% and a dollar profit value of $10. Project B has a return of 10% and a dollar profit value of $20. Project A would most likely be chosen because it has a higher rate of return, even though it returns less in terms of overall dollar value.

In addition, choosing a risk premium is a difficult task as it is not a guaranteed number. A project or investment may return more or less than expected and if chosen incorrectly, this can result in a decision that is not an efficient use of funds or one that results in missed opportunities.

How CAGR Works

To calculate the CAGR you take the nth root of the total return, where n is the number of years you held the investment. In this example, you take the square root (because your investment was for two years) of 50 percent (the total return for the period) and obtain a CAGR of 22.5 percent.

The table below illustrates the annual returns, CAGR, and the average annual return of this hypothetical portfolio. It illustrates the smoothing effect of the CAGR. Notice how the lines vary but the ending value is the same.

CAGR is the best formula for evaluating how different investments have performed over time. It helps fix the limitations of the arithmetic average return. Investors can compare the CAGR to evaluate how well one stock performed against other stocks in a peer group or against a market index. The CAGR can also be used to compare the historical returns of stocks to bonds or a savings account.

РАЗВЛЕЧЕНИЕ «Совокупный годовой темп роста — CAGR»

Совокупный годовой темп роста не является истинной нормой возврата, а скорее репрезентативной цифрой. Это, по сути, мнимое число, которое описывает скорость, с которой инвестиции выросли бы, если бы она росла с постоянной скоростью, что фактически никогда не происходит в действительности. Вы можете думать о CAGR как о способе сглаживания доходности инвестиций, чтобы их легче понять.

Не беспокойтесь, если эта концепция по-прежнему нечеткая для вас — CAGR является одним из тех условий, которые лучше всего объясняются на примере. Предположим, вы вложили 10 000 долларов в портфель 1 января 2005 года. Неудивительно, что ваш портфель, вероятно, будет расти с непоследовательной скоростью. Предположим, что к 1 января 2006 года ваш портфель вырос до $ 13 000. Предположим также, что в то же время в 2007 году он вырос до 14 000 долларов США и увеличился в этом году, составив $ 19,500 до 1 января 2008 г.

Чтобы рассчитать CAGR вашего портфеля за период с 1 января 2005 г. по 1 января 2008 г., вы разделили бы окончательное значение вашего портфеля на первоначальную стоимость портфеля ($ 19, 500 / $ 10 , 000 = 1,95). Затем вы повышаете результат до степени 1, деленной на количество лет (1/3 = 1/3 или 0. 3333). Наконец, вы вычтите 1 из результирующего значения.

Выполняя математику, вы бы вычислили:

[(19, 500/10, 000) ^ (1/3)] — 1

= (1. 95 ^ 0. 3333) — 1 > = 2493 — 1

= 0. 2493 или 24. 93%.

Таким образом, совокупный ежегодный темп роста ваших трехлетних инвестиций равен 24. 93%, что представляет собой сглаженный годовой прирост, который вы заработали за горизонт инвестиционного времени.

Использование среднегодового темпа роста (CAGR)

Примеры расчета дисконтированных денежных потоков

Приведем два практических примера. Мы уже знаем, для каких объектов недвижимости применяется дисконтирование денежных потоков: это должен быть готовый объект, введенный в эксплуатацию.

Предположим, мы приобрели готовый объект недвижимости стоимостью 4 687 500 руб. (62 500 $ или 1 812 500 грн.). Планируется сдача объекта в аренду за 375 000 руб. (5 000 $ или 145 000 грн.) в год. Обязанность уплачивать коммунальные платежи полностью возлагаем на арендатора. Через 5 лет планируется ремонт стоимостью 225 000 руб. (3 000 $ или 87 000 грн.).

Ежегодно планируется увеличение стоимости арендной платы на 20 %. Вырученные средства будут реинвестированы в ценные бумаги с высокой доходностью – 20 % годовых. Нам нужно рассчитать следующие показатели:

- ДДП;

- срок окупаемости вложений;

- чистую приведенную стоимость (NPV);

- внутреннюю норму доходности (IRR).

Полученные результаты мы оформим в таблице дисконтирования денежных потоков, но сначала нам нужно рассчитать ставку дисконтирования (r).

Для расчета воспользуемся формулой Фишера. В качестве номинальной ставки возьмем ключевую ставку Центробанка, равную 8 %. Инфляция составляет 3 %.

\

Преобразовав уравнение, получаем r=12 %.

Оформим пример расчета дисконтирования денежных потоков в таблице Excel.

| Ставка дисконтирования, r | 12% | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Денежные потоки | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ИТОГО | |

| Поступления | 0,00 | 5 000 | 7 000 | 9 800 | 13 720 | 19 208 | 26 891,20 | 37 647,68 | 52 706,75 | 171 973,63 |

| Расходы | 62 500 | 3 000 | 3 000 | |||||||

| Денежный поток | -62 500 | 5 000 | 7 000 | 9 800 | 13 720 | 16 208 | 26 891 | 37 647,68 | 52 706,75 | 168 973,63 |

| Денежный поток нарастающим итогом | -62 500 | — 57 500 | — 50 500 | — 40 700 | — 26 980 | — 10 772 | 16 119,20 | 53 766,88 | 106 473,63 | X |

| Номер года | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||

| Дисконтированный денежный поток | -62 500 | 4 464, 29 | 5 580,36 | 6 975,45 | 8 719,31 | 9 196,85 | 13 623,92 | 17 029,90 | 21 287,37 | 86 877,44 |

| Скорректированный денежный поток | 70 000 | 5 600 | 7 840 | 10 976 | 15 366,40 | 18 152,96 | 30 118,14 | 42 165,40 | 59 031,56 | |

| Срок окупаемости, лет | 7 | |||||||||

| Чистая приведенная стоимость (NPV), USD | 24 377,44 | |||||||||

| Внутренняя норма доходности (IRR), % | 19% |

Итак, объект полностью окупит себя через 7 лет. Значение чистой приведенной стоимости NPV является положительным. Это означает, что проект экономически оправдан. Внутренняя норма доходности более чем в 1,5 раза превышает ставку дисконтирования. Это обусловлено тем, что при относительно низкой номинальной ставке предусмотрена годовая доходность в размере 40 %.

Далее рассмотрим более подробно метод дисконтирования денежных потоков в оценке бизнеса. В частности, разберем расчет показателя чистой приведенной стоимости NPV (Net Present Value). Какое значение должен принимать этот показатель?

NPV – это ожидаемый размер прибыли от проекта. На начальных этапах он имеет отрицательное значение. Когда NPV=0, это означает, что первоначальные вложения окупились полностью. При положительном значении NPV проект является прибыльным.

Формула расчета NPV следующая:

\

IC – стоимость первоначальных вложений;

N – количество лет;

t – номер периода, для которого рассчитывается NPV;

r – ставка дисконтирования;

\( CF^t \)- чистый денежный поток за период t.

Оформим исходные данные в таблице:

| Наименование показателя | Значение |

|---|---|

| IC | 12000$ |

| r | 15 % |

| N | 5 лет |

| Увеличение продаж в год | 30 % |

- 8 % — средневзвешенная ставка по депозитам;

- 7 % — премия за риск.

Далее рассчитаем суммы денежных потоков за каждый год:

| Номер года | Поступление,$ | CFt, $ |

|---|---|---|

| 12000 | -12000,00 | |

| 1 | 15600 | 13565,22 |

| 2 | 20280 | 15334,59 |

| 3 | 26364 | 17334,47 |

| 4 | 34273 | 19595,77 |

| 5 | 44555 | 22151,24 |

| NPV | 75981,29 |

\

Для первого года значение вычисляется следующим образом: \( 15600/(1+0,15)^t=13565,22 \) , далее – аналогично.

NPV вычисляем, суммируя полученные значения за каждый год, включая «нулевой», в котором величина чистого денежного потока имеет отрицательное значение.

Принципы расчёта ставки капитализации для объектов недвижимости

Необходимо подчеркнуть, что при просчёте доходности объекта из общей суммы выручки следует вычесть обязательные расходы. К ним относятся:

- оплата электроэнергии;

- оплата охраны объекта;

- заработная плата различных служащих;

- другие издержки, связанные с процессом эксплуатации недвижимости.

Кроме того, из параметра I следует вычесть недополученную прибыль по причине сдачи в аренду не всех 100% площадей здания. Также к расходам, которые уменьшают общую доходность, необходимо отнести налоги, проценты по кредитам и другие фиксированные затраты. И только после вычета всех издержек мы получаем чистый операционный доход, который используется в формуле расчёта ставки капитализации недвижимости.

Получив все необходимые данные, мы можем высчитать необходимый показатель по уже приведённой формуле. Рассмотрим пример. Допустим, инвестируются средства в такой тип недвижимого имущества, как складские помещения. Стоимость объекта составляет 50 млн рублей. После вычета всех издержек инвестор определяет, что чистый операционный доход составит 13 млн рублей в год. Чтобы определить ставку капитализации на недвижимость, необходимо воспользоваться формулой: 13 млн /50 млн = 0,26. Это значение показывает, что каждый год от сдачи складских помещений в аренду инвестор будет получать 26% от своих инвестиций.

E-num — что это такое?

E-num – сервис, который создан для подтверждения определенных действий пользователями интернет-сети. Механизм его работы в следующем: сервис генерирует пару случайных чисел, одно из которых называется «вопрос», а соответствующее ему – «ответ». Ответ приходит на мобильное устройство пользователя – мобильный телефон или планшет, на котором установлена данная программа.

Также E-num позволяет сканировать QR-код – грифическое изображение, в котором зашифрован ответ, предоставляющий доступ к нужному сервису или подтверждающий операцию.

Среди аналогов сервиса – отправка клиенту смс-сообщения с ключом-ответом, за которую в некоторых случаях взимается дополнительная плата. Поэтому E-num более экономически выгоден – само приложение бесплатное и доступно для скачивания на мобильные устройства с любой операционной системой. Среди программ сервис не имеет аналогов и покрывает почти все совершаемые в сети финансовые операции.

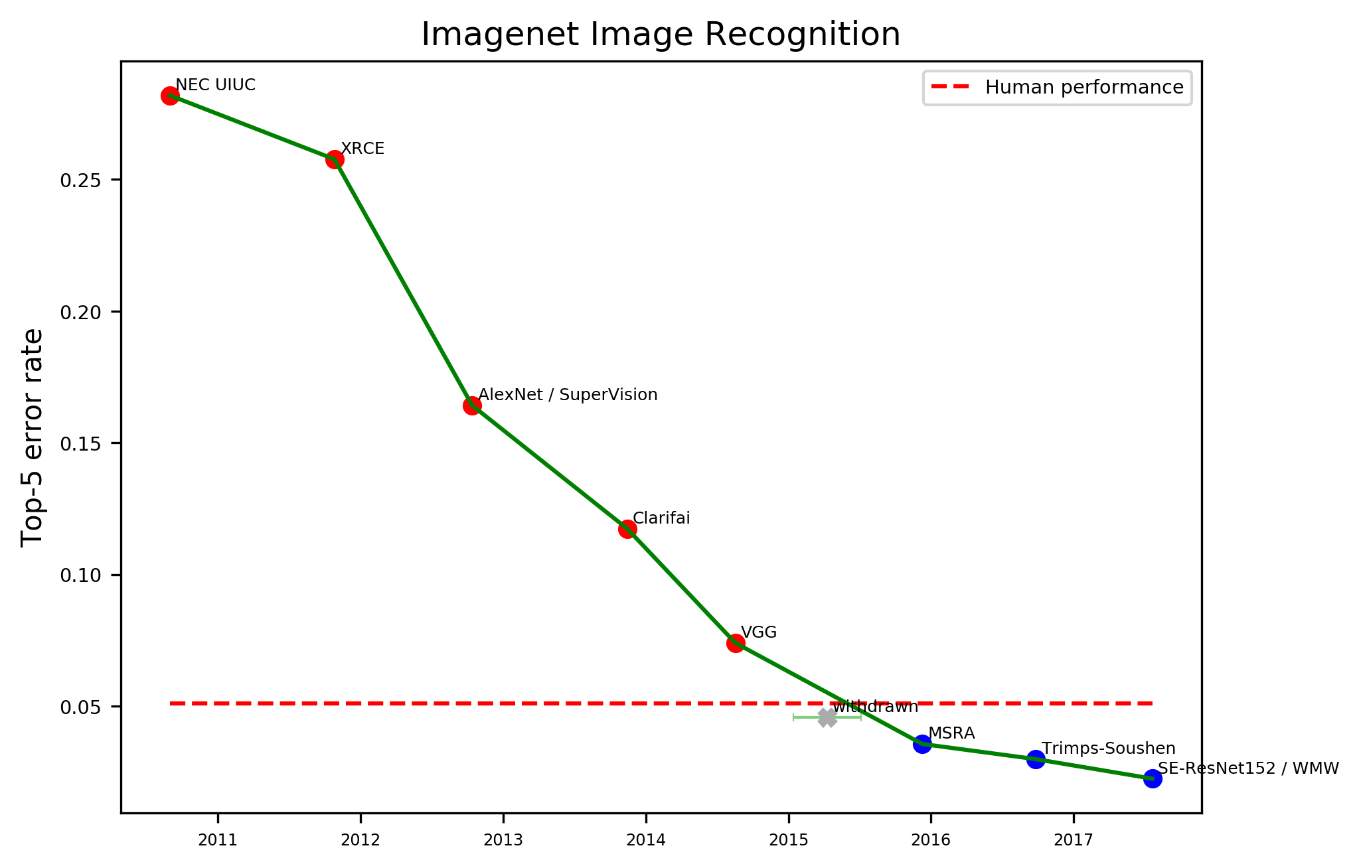

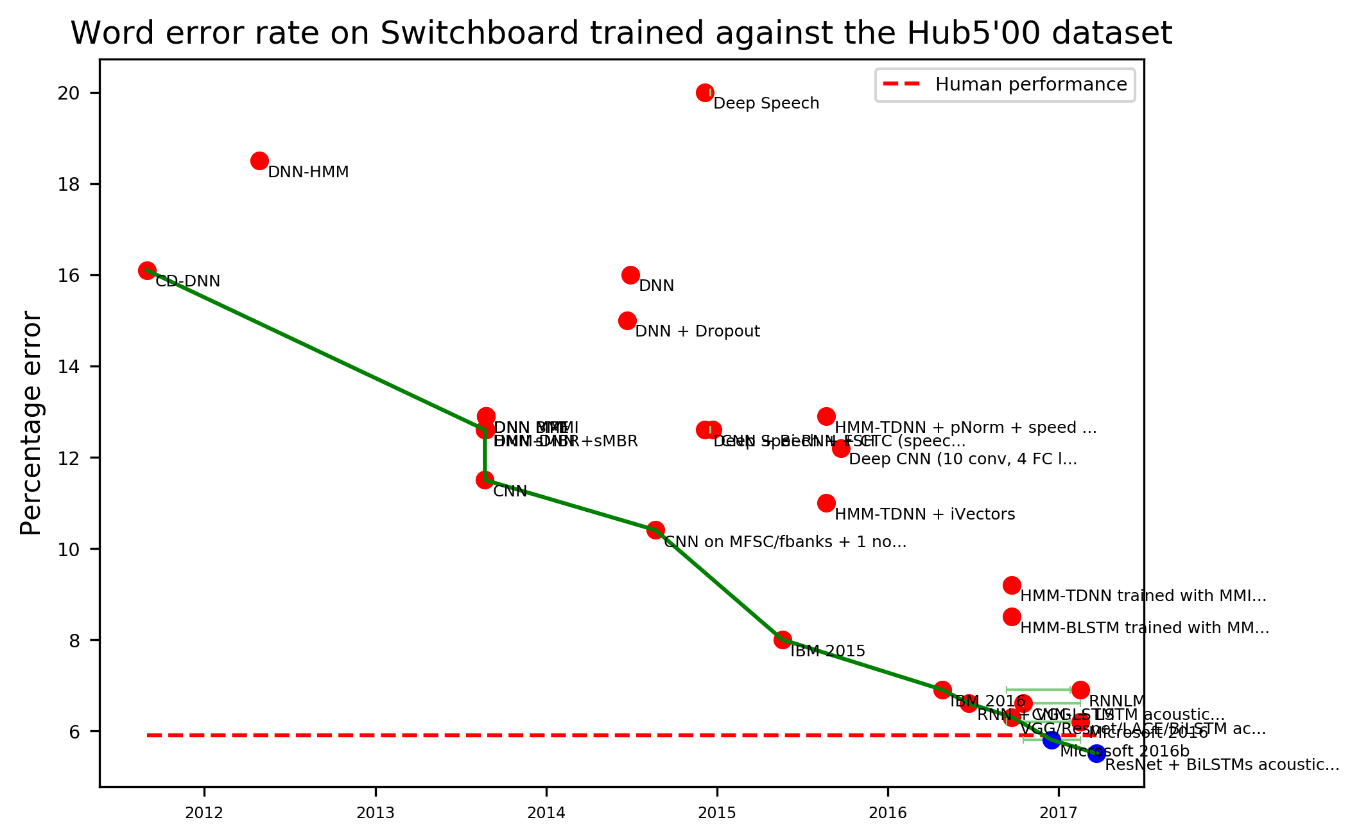

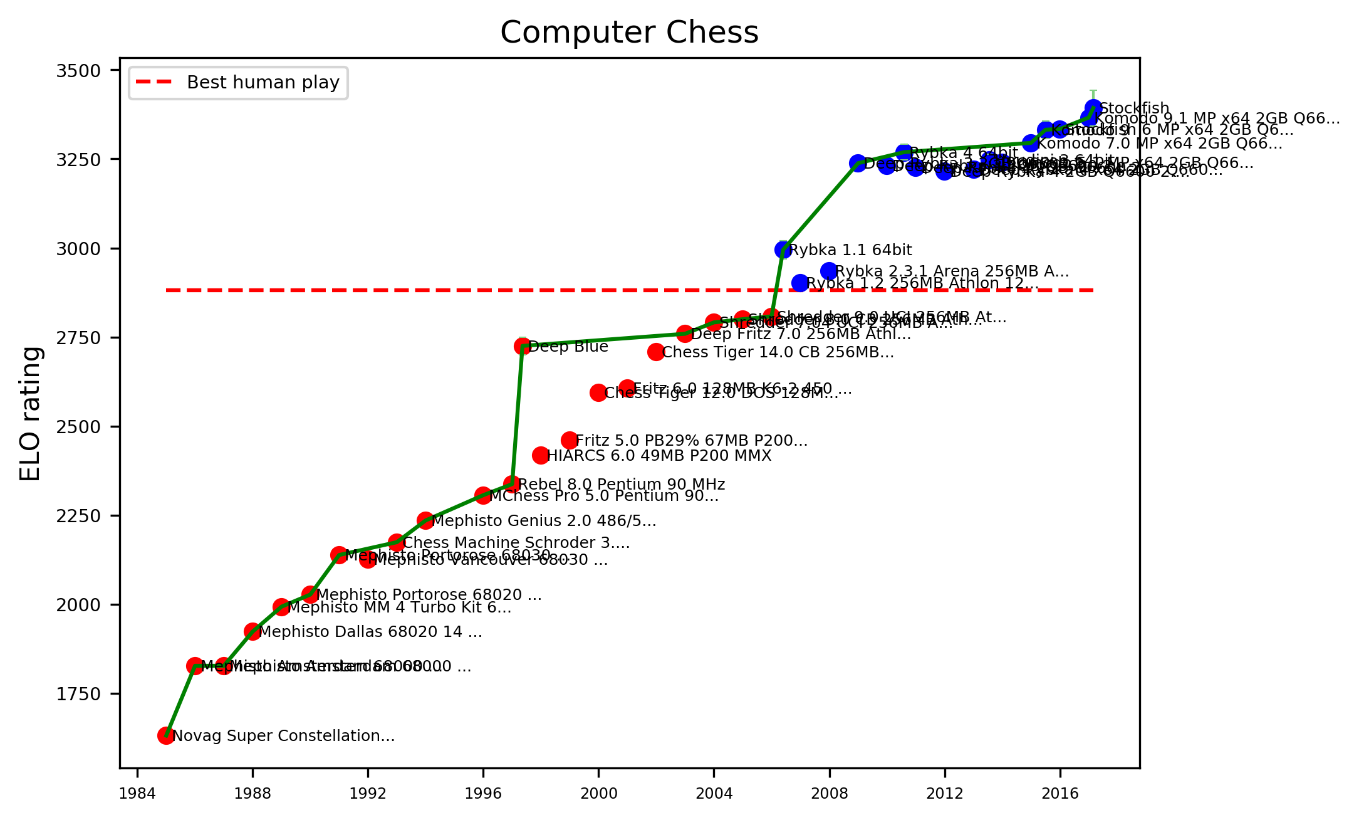

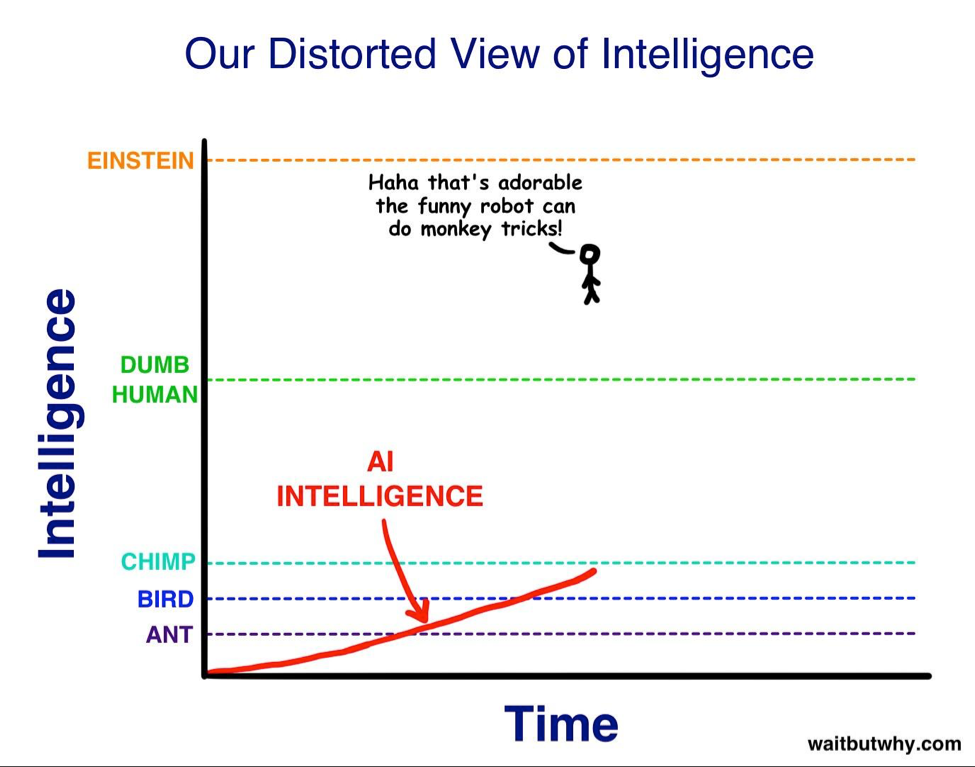

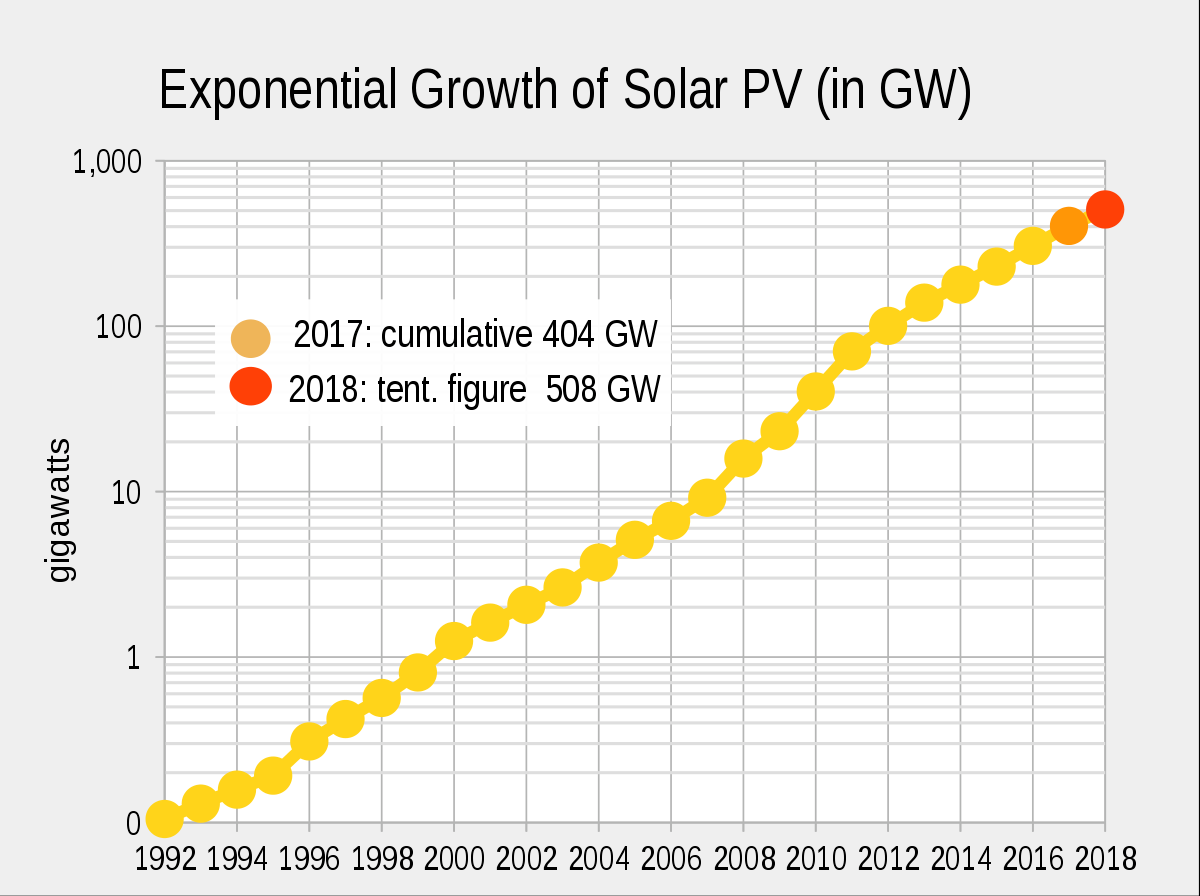

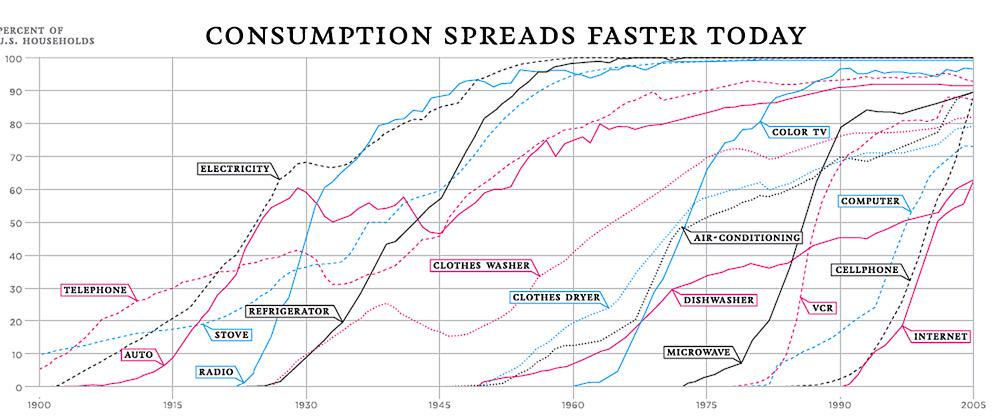

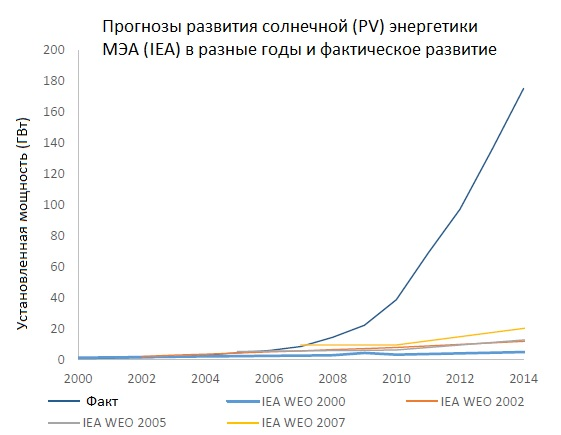

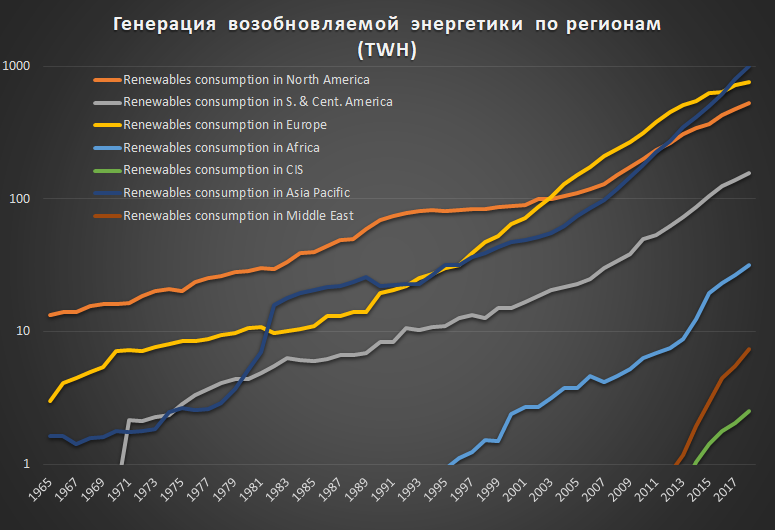

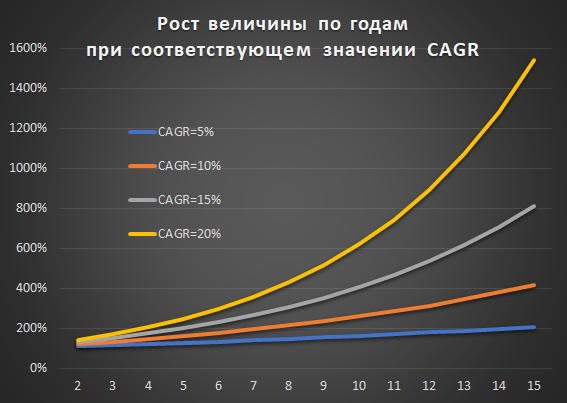

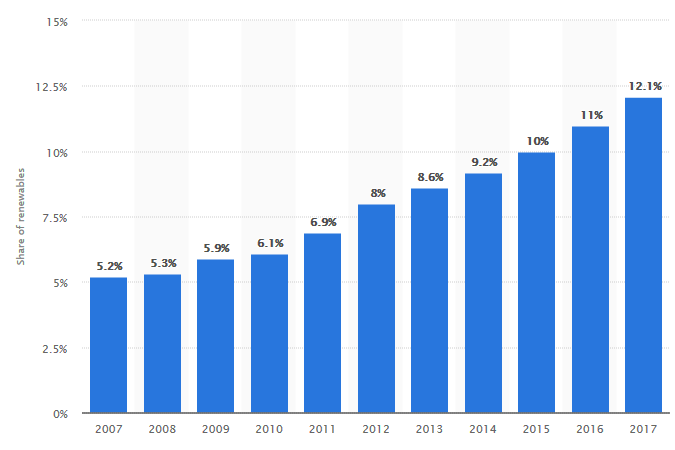

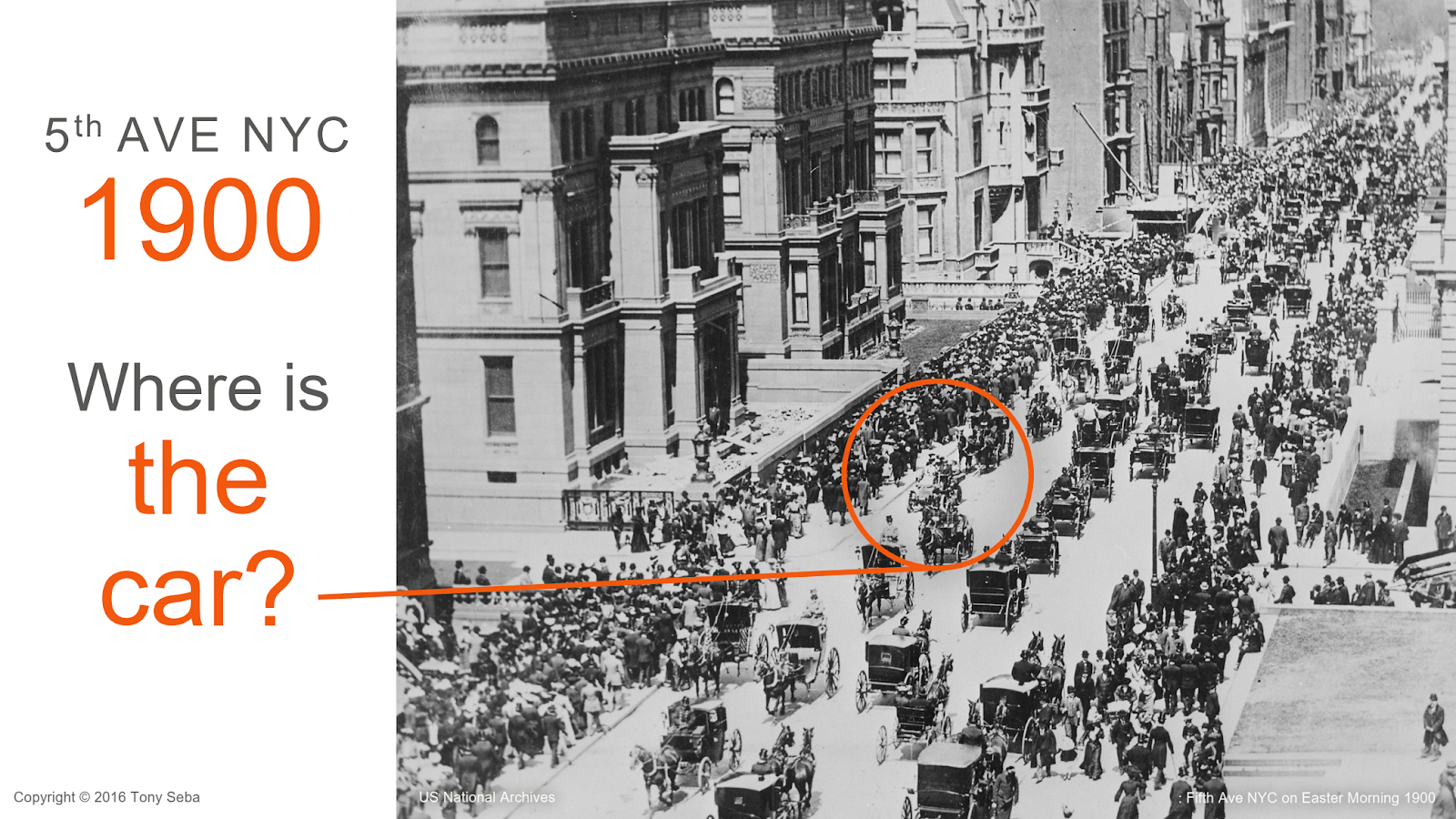

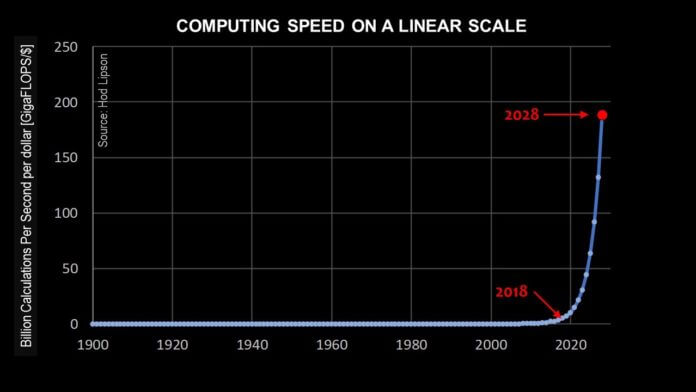

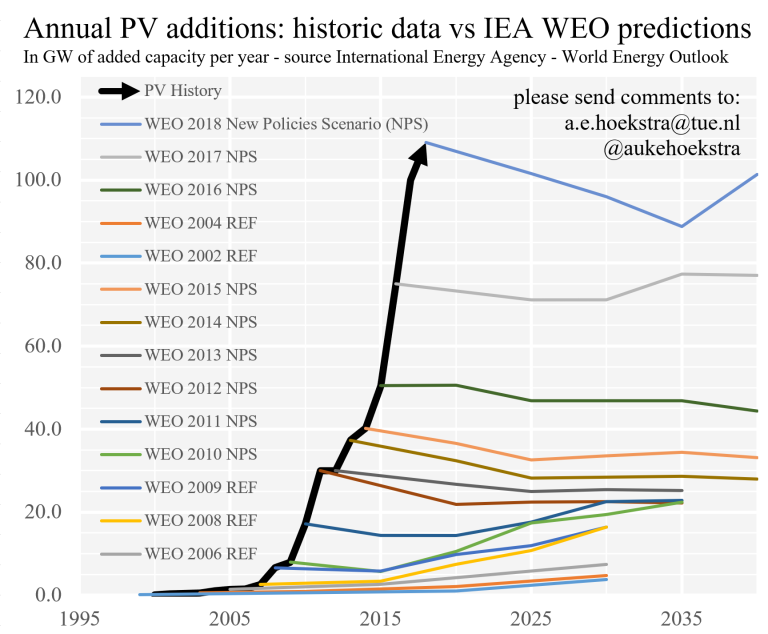

Ох уж мне эта экспонента

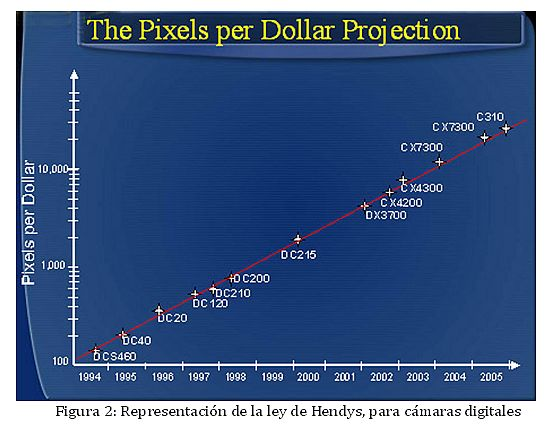

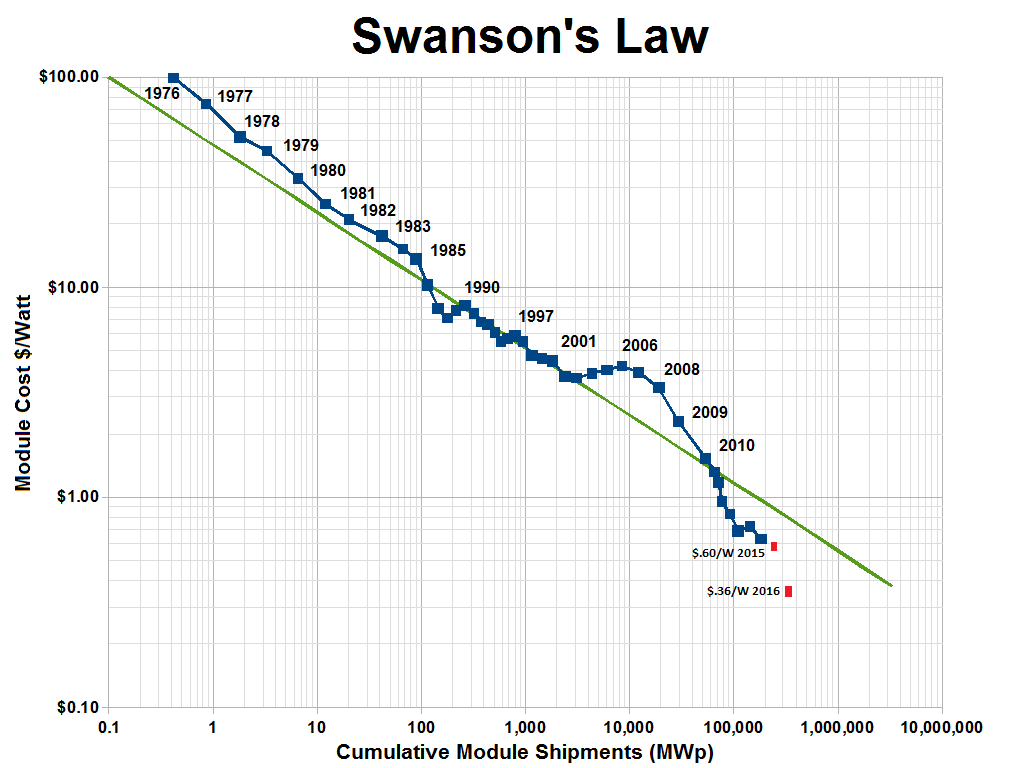

в математическом смыслеТони СебаИсториявеликолепную анимацию

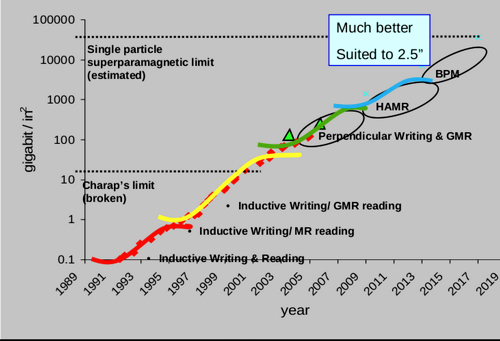

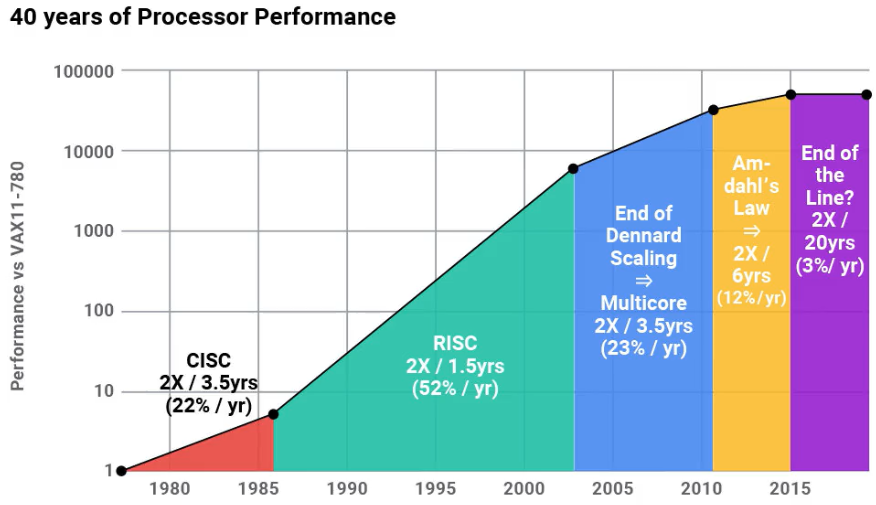

закон Мураподробно описывал, каким образом это может произойтиэкспоненциальный рост может прекратиться по техническим, физическим, экономическим и социальным причинамИтого:

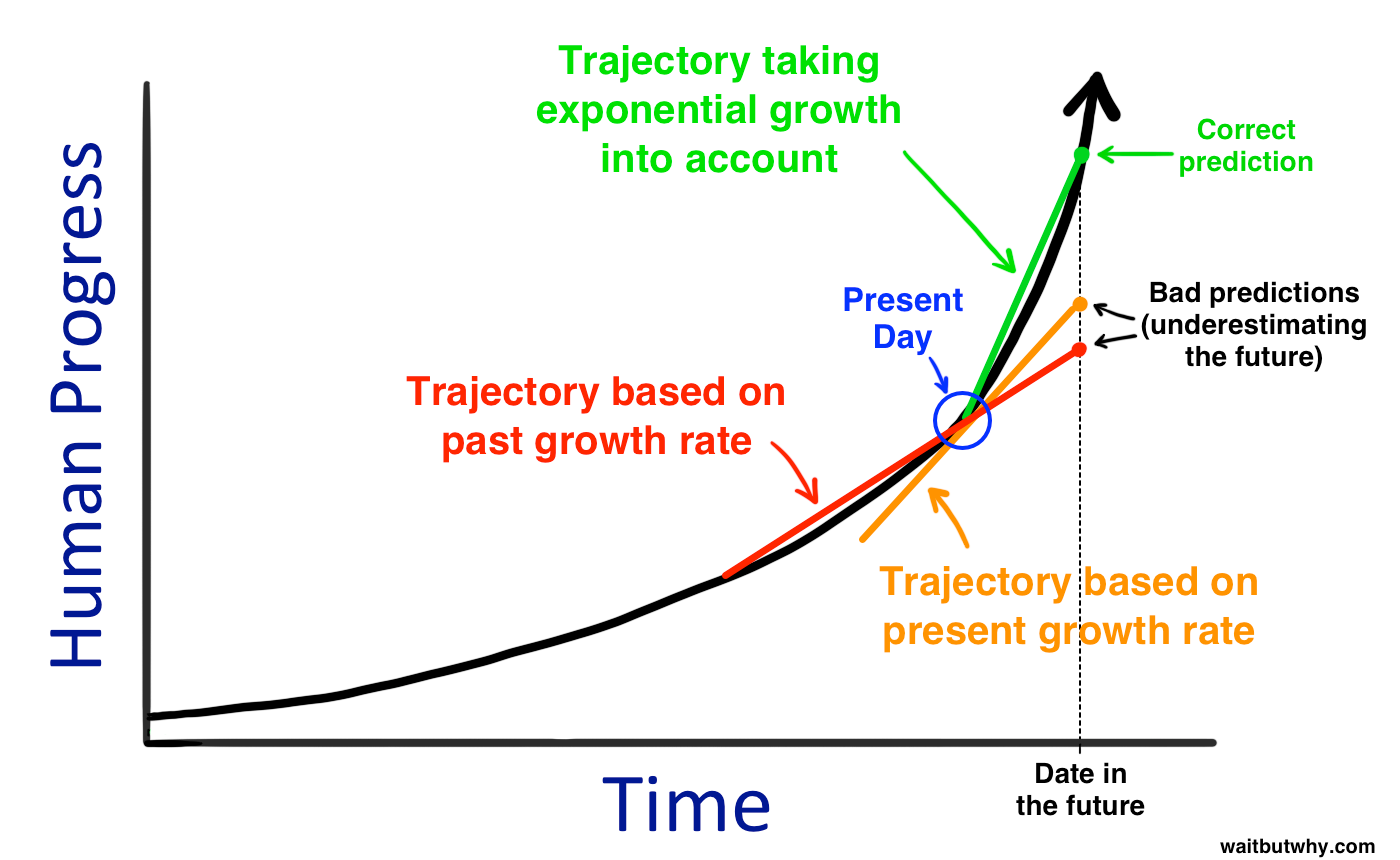

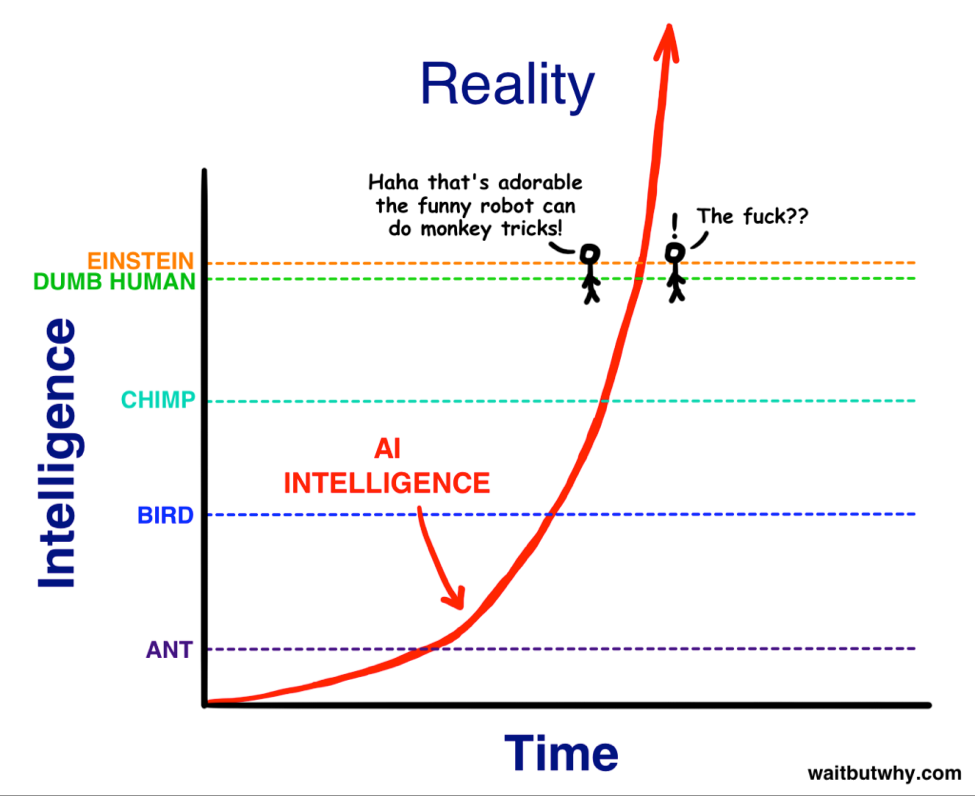

Первая засада экспоненциального роста — показатель растет неожиданно быстро даже для специалистов. И недооценивать экспоненту — снова и снова повторяемая традиционная ошибка. Как говорили настоящие суровые профессионалы 100 лет назад: «Танки, господа, это мода, а кавалерия вечна!»

Вторая засада экспоненциального роста — в какой-то момент (иногда через 40 или 120 лет) он заканчивается, и точно предсказать момент завершения тоже непросто. И даже закон Мура, у смертного одра которого оставили следы своих копыт многие технические журналисты, может вернуться в строй с новой силой. И мало не покажется!

How to use our CAGR calculator?

If you are still not sure how to calculate the growth rate, don’t worry. It is easier than it sounds. Instead of performing many complicated mathematical operations in order to calculate the compound annual growth rate, you might like to try our CAGR calculator.

You can use our application in a few ways. With the CAGR calculator, you can determine either the final value of the investment or the growth rate:

- To determine the final value of your investment with the given CAGR, all you need to do is to fill first three boxes with appropriate values (Growth rate (CAGR), Number of periods, Initial value). The calculator will automatically determine the final value of your investment.

- If you want to use the tool inversely and find the growth rate, you have to fill in all the boxes except the first one (Number of periods, Initial value, final value).

- You can also use the advanced mode of the application. This function allows you to check the difference between the initial and final value and estimates the total growth as a percentage.

Как инвестору интерпретировать показатель CAPEX

Теперь поговорим о том, что означает capex для долгосрочного инвестора. Чем больший процент прибыли компания направит на капитальные затраты, тем меньше будет размер дивидендов, получаемых акционерами. Это, в свою очередь, приведет к падению интереса к бумагам данного эмитента, а значит, снизит их котировки.

Однако следует понимать, что реальная ситуация намного сложнее такой линейной зависимости. Если суммы, направляемые на модернизацию производственных мощностей, стабильно будут меньше амортизации, финансовые показатели, в т. ч. и чистая прибыль, также начнут понижаться. Это снова приведет к падению цены акций. Кроме того, капитальные затраты могут быть эффективными с точки зрения долгосрочного результата. Новые активы способны обеспечить рост выручки или улучшить ассортимент производимой продукции.

Самый быстрый способ ознакомиться с перспективами той или иной компании, сравнить суммы, направляемые на развитие основных средств, с амортизацией – обращение к аналитическим сайтам. Ниже для примера представлен размещенный на сервисе ru.investing.com отчет о движении денежных средств ОАО «Сургутнефтегаз».

Если менеджмент умело инвестирует в прибыльные проекты, то доходность бизнеса будет расти, что положительно отразится на рыночной стоимости бумаг. Поэтому долгосрочный инвестор не должен воспринимать высокий capex исключительно как негативный фактор. В том, чтобы компания активно развивалась, заинтересованы в первую очередь те, кто придерживается стоимостной стратегии, т. е. рассчитывает на увеличение цены приобретаемых активов, а не на дивиденды, которые они принесут.

Если вести речь об интересах трейдера, нацеленного на получение прибыли за короткий срок, то для него capex имеет менее важное значение. Однако резкое повышение данного показателя может носить для такого игрока негативный характер, а снижение, напротив, позитивный

Это связано с тем, что котировки акций могут резко пойти вверх, если компания объявит об увеличении доли прибыли, направляемой на дивиденды. Такую картину мы уже наблюдали на российском рынке летом 2019 г., когда резко выросли цены на привилегированные бумаги Сургутнефтегаза, акции Алросы и Газпрома после объявления размера выплат.

Investor Use of CAGR

Understanding the formula used to calculate CAGR is an introduction to many other ways investors evaluate past returns or estimate future profits. The formula can be manipulated algebraically into a formula to find the present value or future value of money, or to calculate a hurdle rate of return.

For example, imagine that an investor knows that they need $50,000 for a child’s college education in 18 years and they have $15,000 to invest today. How much does the average rate of return need to be in order to reach that objective? The CAGR calculation can be used to find the answer to this question as follows:

Required Return=($5,$15,)118−1=6.9%\text{Required Return} =\, \left ( \frac{\$ 50,000}{\$ 15,000} \right )^{\frac{1}{18}}-1 = 6.90\%Required Return=($15,$5,)181−1=6.9%

This version of the CAGR formula is just a rearranged present value and future value equation. For example, if an investor knew that they needed $50,000 and they felt it was reasonable to expect an 8% annual return on their investment, they could use this formula to find out how much they needed to invest to meet their goal.

Виды скоринга

Рассмотрим четыре вида скоринга.

Application-scoring

Это самый распространенный вид скоринга, который мы разобрали выше. Application-scoring включает в себя:

- получение данных о заемщике;

- проверку и обработку данных специальной программой;

- получение результата.

Collection-scoring

При этом виде скоринга используется специальная программа, предназначенная для работы с задолженностью, не погашенной в срок. Программа анализирует данные о заемщике и выдает решение о том, как следует поступить, например:

- ограничиться предупреждением;

- применить финансовые санкции;

- передать дело коллекторам.

При возникновении сложных ситуаций (например, потеря работы или длительный период нетрудоспособности) можно обратиться в банк самостоятельно с заявлением о реструктуризации долга — отсрочке оплаты или уменьшении суммы ежемесячного платежа

Многие кредитные организации идут навстречу, принимая во внимание то, что ранее заемщик добросовестно уплачивал кредит в установленные сроки. Если вы попали в сложную ситуацию, обратитесь с таким заявлением в банк, приложив подтверждающие документы (копию трудовой книжки, справку с биржи труда, копию листка нетрудоспособности и др.), не дожидаясь звонка коллекторов

Behavioral-scoring

Этот вид скоринга используется при установлении лимитов по выдаваемым суммам. Анализ проводится на основании данных за предыдущие периоды:

- своевременность уплаты долгов заемщиком;

- сумма ежемесячных платежей;

- размер ежемесячного дохода.

Пример. У Ирины имеется кредитная карта, с которой оплачиваются некоторые крупные покупки и поездки за границу. В течение всего периода пользования кредиткой Ирина никогда не закрывала долг в течение льготного периода, всегда оплачивая ежемесячный минимальный платеж.

С одной стороны, при минимальном платеже процент по кредитной карте довольно высок и банку это выгодно. С другой — поведение Ирины говорит о том, что в течение нескольких лет лишних денег у нее не было. Является ли такой заемщик надежным? Безусловно, да, поскольку Ирина всегда вносила платежи в срок. Но вот на большой размер выдаваемой суммы или лимит кредитной карты Ирина вряд ли может рассчитывать. А при установлении небольших лимитов банки обычно не требуют подтверждения дохода.

Fraud-scoring

Этот вид определяет вероятность того, что заемщик окажется мошенником. Случаи мошенничества при обращении за кредитом – не редкость. Fraud-scoring используется в комбинации с остальными видами кредитного скоринга. Далее мы разберем более подробно механизм его работы.