Аннуитетные платежи

Слово вошло в обиход российского заемщика более 20 лет назад. На первых порах банки даже не озадачивали себя уточнением, как придется платить. По умолчанию использовался аннуитет. Должник месяц за месяцем год за годом отдавал финансовой структуре одну и ту же сумму денег. Часть шла на погашение процентов, остаток уменьшал задолженность. И мало кто задумывался, что ситуация складывается не в пользу заемщика.

Вся хитрость состоит в том, что заемщик, желающий погасить займ досрочно, при посещении банка выяснял, что из внесенного миллиона только 100 тысяч ушло на погашение непосредственно задолженности. Оставшиеся 900 тысяч — прибыль кредитора. Основной долг практически не уменьшился, все это время оплачивались только проценты.

Недостаток аннуитета:

- если прошла половина срока кредитования, невыгодно обращаться за рефинансированием или погашать займ досрочно. Неожиданно для себя он может выяснить, что сумма основного долга осталась практически нетронутой, что отдавать придется практически столько же, сколько получено;

- увеличивается общая переплата, заемные деньги становятся более дорогими.

Банки же предпочитают использовать в работе именно аннуитетные платежи. Связано это и с тем, что при досрочном погашении кредитов практически не заходит речь о пересчете процентов за фактическое время пользования деньгами. Заемщики не хотят связываться с судами, платить адвокатам и юристам. Финансисты просто предпочитают оставлять излишне полученную прибыль у себя.

Как рассчитать размер платежа

Как уже было сказано ранее, аннуитетная форма платежей предусматривает ежемесячное перечисление банку одинаковых сумм. При этом сам платеж можно разбить на две основные части:

- Первая часть идет на погашение процентов по займу. Размер этой части постепенно уменьшается, ближе к окончанию срока выплат.

- Вторая часть используется для возвращения «тела» кредита. При аннуитетной форме платежей данная часть постепенно увеличивается, достигая своего пика ближе к концу погашения займа.

Чтобы разобраться, как производить расчет аннуитетных платежей по кредиту, необходимо привести формулу. Ниже будет рассмотрена формула для расчета размера платежей, а также определения, какая часть средства идет на уплату процентов, а какая – непосредственно на погашение долга.

Формула для расчета довольного сложная. В ней учитывается множество параметров, некоторые из которых незнакомы обычному рядовому клиенту финансовых учреждений. Выглядит она следующим образом.

Показатели, приведенные в формуле, обозначают:

- Мп – месячный платеж по займу;

- Сз – общее количество средств, взятых взаймы;

- Мпс – размер месячной процентной ставки;

- Ск – срок займа (количество месяцев) когда будут начисляться проценты по нему.

Формула расчета аннуитетного платежа по кредиту, как уже было сказано, довольно сложная. Для того чтобы все высчитать, придется использовать калькулятор. Чтобы лучше понять, как рассчитать данный параметр, следует привести конкретный пример.

Пример расчета аннуитетного платежа

Для того чтобы произвести расчет, необходимо знать общую сумму займа, проценты по нему, месячную процентную ставку и общий срок, на который выдан кредит. В данном случае будут использоваться следующие параметры:

- Сумма займа – 40 тысяч рублей.

- Ставка – 22% годовых.

- Срок, на который взяты деньги, – 2 года (то есть 24 месяца).

Прежде чем использовать формулу, необходимо установить значение еще одного параметра – месячной процентной ставки. Делается это следующим образом:

Мпс = годовая процентная ставка / 100 / 12.

В данном случае размер месячной процентов ставки будет следующим:

22 / 100 / 12 = 0, 0183.

Расчет кредита с аннуитетными платежами с такими параметрами выглядит следующим образом:

40 000 х (0,0183 / (1 – (1 + 0,0183)-24)).

После проведения всех расчетов будет получена следующая сумма – 2075 рубля 13 копеек. Именно столько денег клиенту придется ежемесячно сплачивать для закрытия займа.

Зная окончательный размер платежа, легко вычислить, сколько денег будет переплачено после его окончательной выплаты. Для этого необходимо сумму, полученную ранее, умножить на срок кредита:

2075 * 24 = 49 803 рублей. Окончательная переплата будет составлять: 49 803 – 40 000 = 9 803 рублей.

Как облегчить проведение расчетов

Поскольку вручную производить вычисления довольно сложно, можно воспользоваться функционалом программы Excel, входящей в пакет ПО Microsoft Office от корпорации Microsoft. Среди функций, прописанных в ней, есть «ПЛТ», с помощью которой можно произвести необходимые вычисления.

Порядок действий довольно простой. Необходимо создать новую таблицу и в любой пустой ячейке прописать следующую формулу: «=ПЛТ(22%/12; 24; -40 000). В данном случае:

- «=ПЛТ» – функция.

- 22%/12 – размер годовой процентной ставки.

- 24 – срок займа.

- -40 000 – сумма займа.

Программа произведет расчет и выдаст результат, который будет соответствовать сумме, полученной в предыдущем примере. Использование Excel позволяет значительно сократить время вычислений и облегчает работу заемщику. Однако существует еще более просто способ расчета ежемесячного платежа.

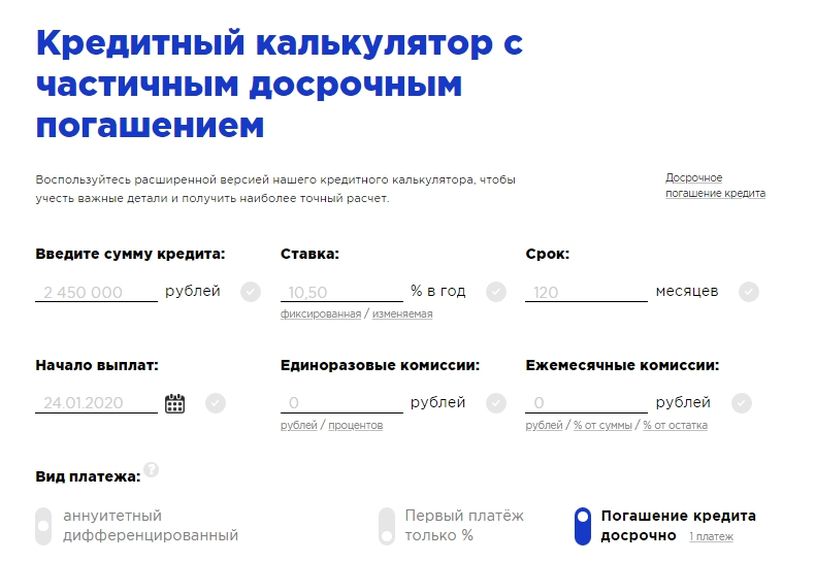

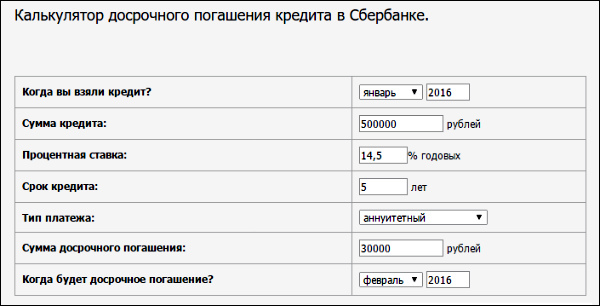

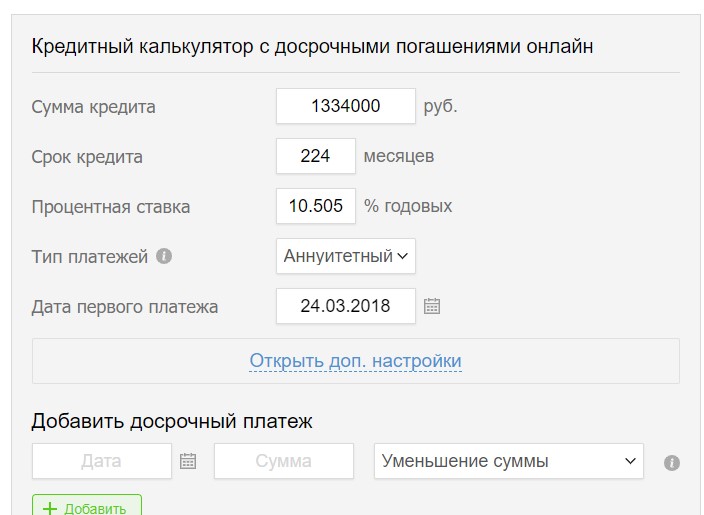

Сегодня в Интернете размещено большое количество онлайн-калькуляторов, при помощи которых можно осуществить соответствующий расчет. Достаточно ввести необходимые данные (сумму займа, его срок и процентную ставку), после чего совершить операцию. Автоматическая система самостоятельно вычислит как размер месячного платежа, так и общую сумму выплат вместе с уровнем переплаты.

Необходимые действия для закрытия займа

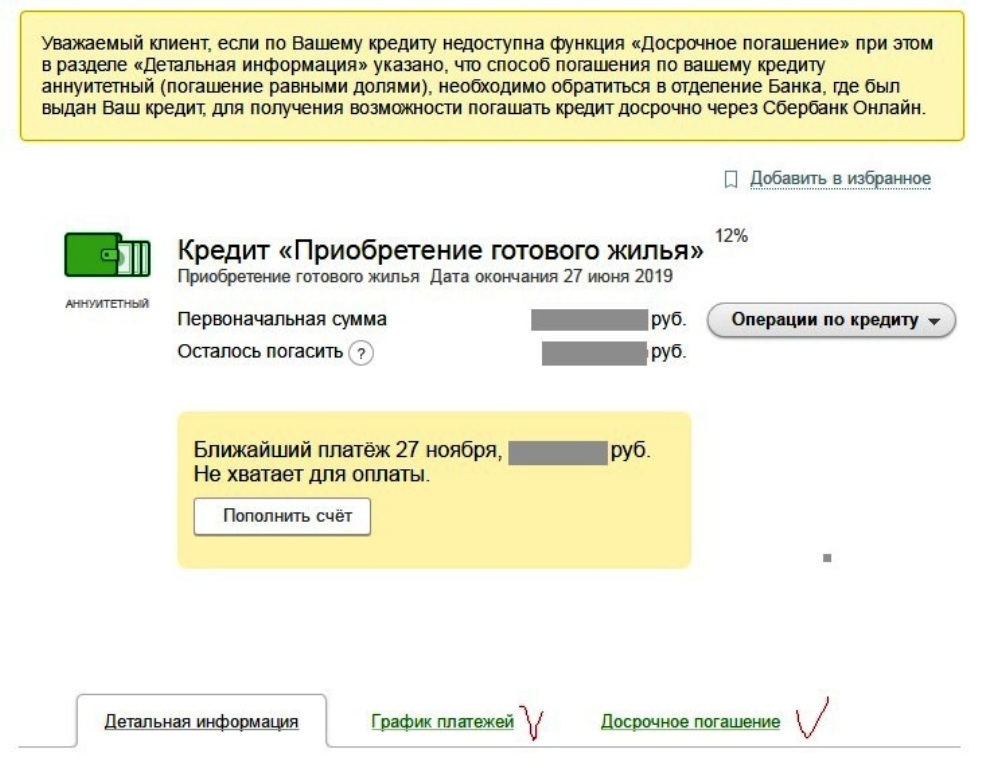

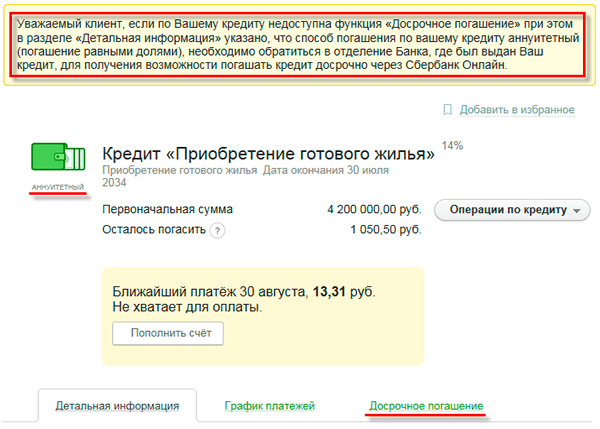

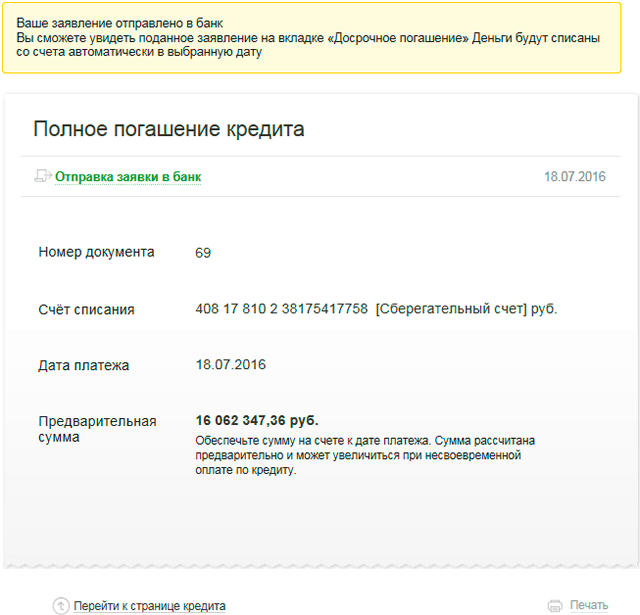

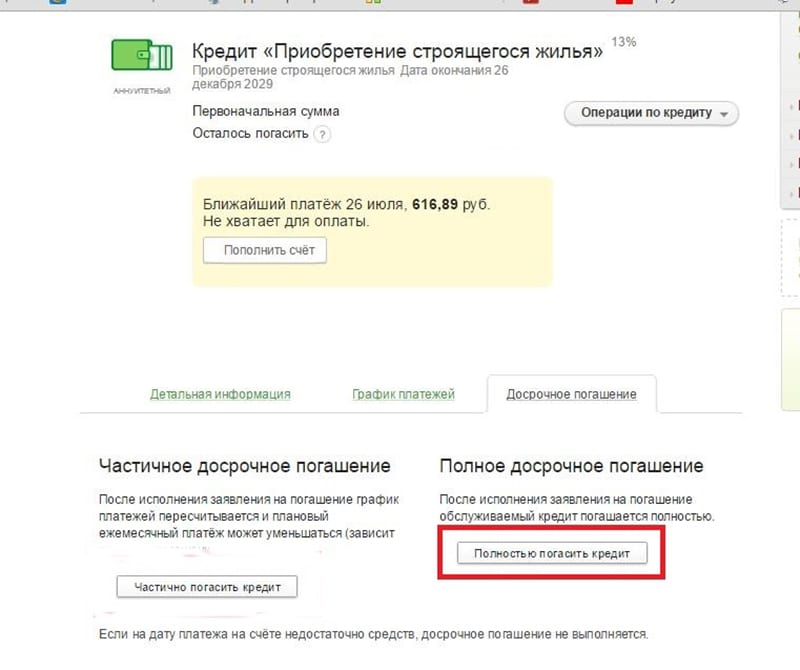

При намерении закрыть заем клиент Сбербанка действует следующим образом:

| Проверяет свой кредитный счет | Чтобы установить, какая сумма на нем имеется на настоящий момент на остатке |

| Далее обращается в банк | С уведомлением относительно своего намерения произвести данное действие |

| После этого переводит средства на упомянутый счет |

В числе прочего это можно сделать:

|

| Далее в день, на который назначено погашение |

Потребуется написать заявление на данный предмет в Сбербанке, в этой бумаге требуется привести:

|

| Затем на следующий день | Эта операция будет выполнена |

| После этого сотрудники этой организации | Произведут пересчет остающейся задолженности, и изменят график платежей |

| Если же она выплачена полностью | То лицу, которое приобрело недвижимость, вручается справка о том, что это произошло |

Формула расчета

Существует несколько формул и в договоре со Сбербанком указано, какую именно схему они использовали для подсчета. В любом случае итоговые значения не будет значительно отличаться.

Вариант 1

Размер ежемесячной выплаты (X) рассчитывается по такой формуле:

X = Sm ? K,

где Sm – общая величина выданных в заем денежных средств, а К – специальный коэффициент, который определяется по формуле:

K= \frac{Pm?(Pm+1)^N}{(1+Pm)^N-1},

где число Pm – это процентная ставка за месяц, которая определяется путем деления числа годовой ставки на 12 и на 100, а N – общий срок кредитования (в месяцах).

Вариант 2

X= Sm ?(Pm+\frac{Pm}{(1 + Pm)^N – 1})

где Sm – общий размер выданного займа, Р – двенадцатая часть годовой ставки, N – общий срок (в месяцах).

Как осуществляется расчет ежемесячных сумм?

Для примера рассчитаем платежи по ипотеке 5 млн. руб. на 1 год под 10 % годовых.

План оплаты займа равными долями

Опишем пример расчета аннуитетного платежа по ипотеке 5 млн. руб. на 1 год под 10%.

| # | Дата | Составляющие платежа | Остаток долга | ||

| Долг | Проценты | Итого | |||

| 1 | июль 2018 | 397 912.77 | 41 666.67 | 439 579.44 | 4602087.23 |

| 2 | август 2018 | 401 228.71 | 38 350.73 | 439 579.44 | 4200858.52 |

| 3 | сентябрь 2018 | 404 572.28 | 35 007.15 | 439 579.44 | 3796286.24 |

| 4 | октябрь 2018 | 407 943.72 | 31 635.72 | 439 579.44 | 3388342.52 |

| 5 | ноябрь 2018 | 411 343.25 | 28 236.19 | 439 579.44 | 2976999.27 |

| 6 | декабрь 2018 | 414 771.11 | 24 808.33 | 439 579.44 | 2562228.16 |

| 7 | январь 2019 | 418 227.53 | 21 351.90 | 439 579.44 | 2144000.63 |

| 8 | февраль 2019 | 421 712.76 | 17 866.67 | 439 579.44 | 1722287.87 |

| 9 | март 2019 | 425 227.04 | 14 352.40 | 439 579.44 | 1297060.83 |

| 10 | апрель 2019 | 428 770.60 | 10 808.84 | 439 579.44 | 868290.23 |

| 11 | май 2019 | 432 343.68 | 7 235.75 | 439 579.44 | 435946.55 |

| 12 | июнь 2019 | 435 946.55 | 3 632.89 | 439 579.44 | ипотека погашена |

| Итого | 5 000 000.00 | 274 953.23 | 5 274 953.23 |

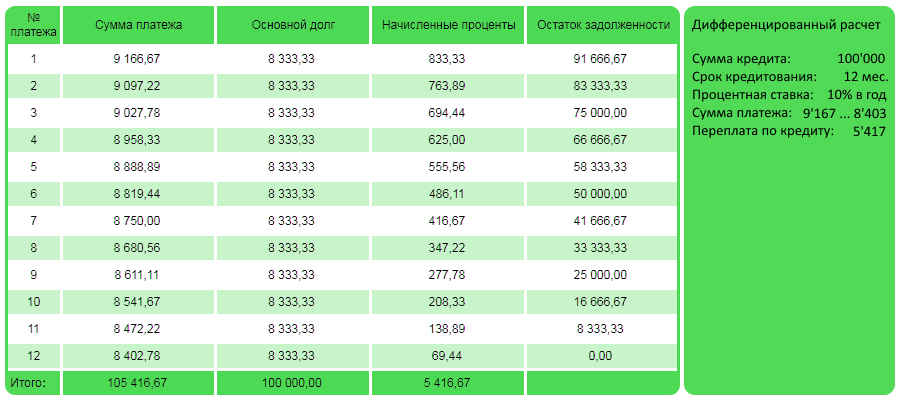

Равномерный возврат с процентами на остаток

Опишем пример расчета дифференцированного платежа по ипотеке 5 млн. руб. на 1 год под 10%.

| # | Дата | Составляющие платежа | Остаток долга | ||

| Долг | Проценты | Итого | |||

| 1 | июль 2018 | 416 666.67 | 41 666.67 | 458 333.33 | 4583333.33 |

| 2 | август 2018 | 416 666.67 | 38 194.44 | 454 861.11 | 4166666.66 |

| 3 | сентябрь 2018 | 416 666.67 | 34 722.22 | 451 388.89 | 3749999.99 |

| 4 | октябрь 2018 | 416 666.67 | 31 250.00 | 447 916.67 | 3333333.32 |

| 5 | ноябрь 2018 | 416 666.67 | 27 777.78 | 444 444.44 | 2916666.65 |

| 6 | декабрь 2018 | 416 666.67 | 24 305.56 | 440 972.22 | 2499999.98 |

| 7 | январь 2019 | 416 666.67 | 20 833.33 | 437 500.00 | 2083333.31 |

| 8 | февраль 2019 | 416 666.67 | 17 361.11 | 434 027.78 | 1666666.64 |

| 9 | март 2019 | 416 666.67 | 13 888.89 | 430 555.56 | 1249999.97 |

| 10 | апрель 2019 | 416 666.67 | 10 416.67 | 427 083.33 | 833333.30 |

| 11 | май 2019 | 416 666.67 | 6 944.44 | 423 611.11 | 416666.63 |

| 12 | июнь 2019 | 416 666.67 | 3 472.22 | 420 138.89 | ипотека погашена |

| Итого | 5 000 000.00 | 270 833.33 | 5 270 833.33 |

Произведенные расчеты показывают, что аннуитетные платежи меньше, чем дифференцированные в первые полгода ипотеки, но сумма переплаты больше. Основной долг по ипотеке уменьшается быстрее при дифференцированных платежах.

В приведенном примере разница несущественная. Но для примера был использован срок ипотеки всего 1 год. Чем больше срок ипотеки, проценты, сумма кредита, тем существеннее разница в переплатах и платежах.

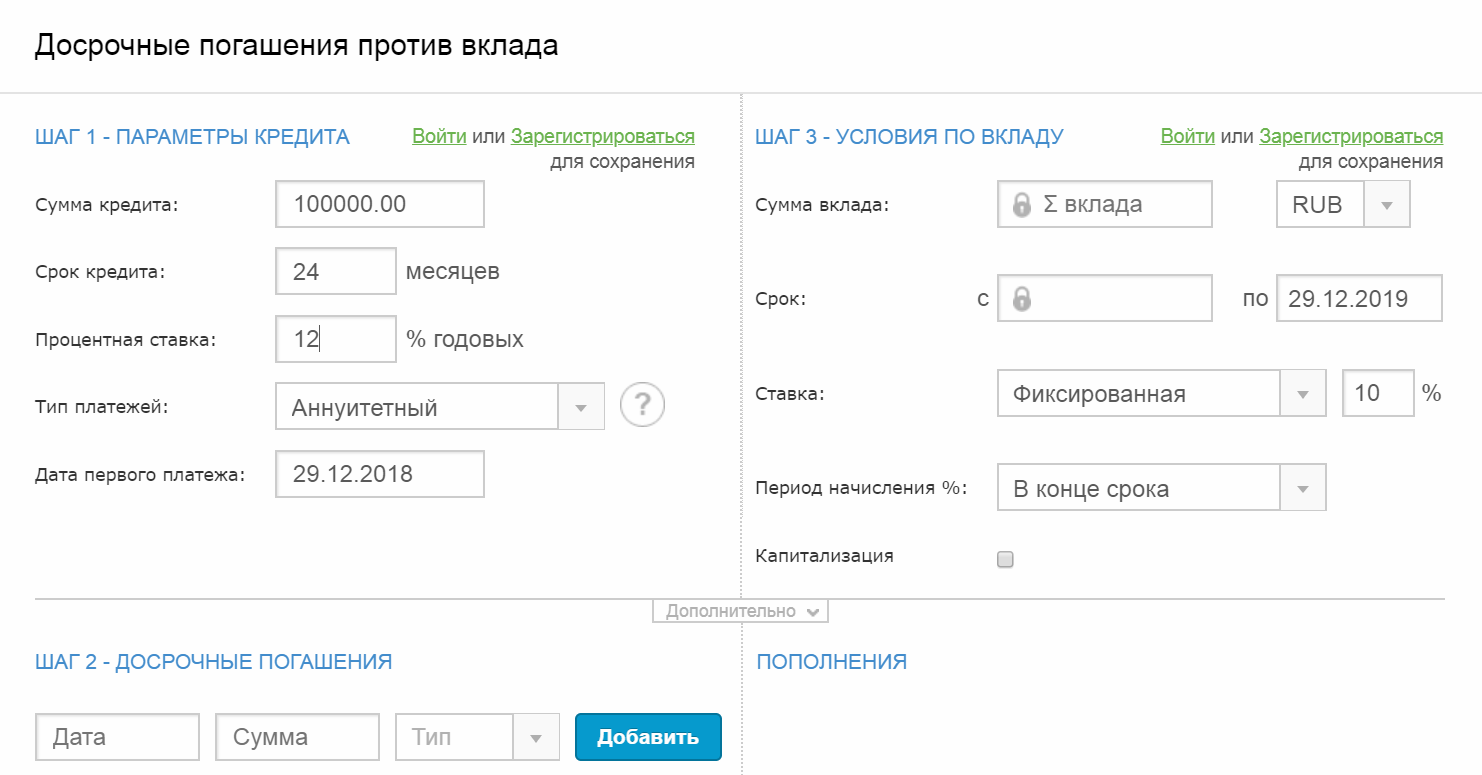

Какой способ оплаты лучше?

Разберем, чем отличаются аннуитетная и дифференцированная оплата кредита с точки зрения клиента Сбербанка. Какие существенные параметры можно выделить в этих графиках платежей?

- Дифференцированная ссуда выгоднее для заемщика, ведь основной долг по ней гасится быстрее, процентов начисляется меньше. Если взять одинаковые исходные параметры займа переплата будет заметно ниже, это подтверждается расчетом в любом кредитном калькуляторе.

- Возможность учесть возраст клиента. Если момент окончания кредита приходится уже на пенсионный период, выплачивать его будет трудно. Дифференцированные взносы позволяют отдать большую часть долга еще в период трудоспособности. Можно не переживать, что снижение доходов приведет к просроченной задолженности.

- Значительная экономия на выплате процентов по кредиту. Аннуитетные платежи отличаются тем, что поначалу заемщик большей частью выплачивает проценты. Если в середине срока клиенты, один с дифференцированным графиком, другой – с аннуитетом, решат досрочно закрыть потребительский кредит в Сбербанке, они окажутся в неравных условиях. В первом случае заемщику останется выплатить ровно половину основного долга, во втором – примерно 75% от первоначальной суммы займа. Причина в том, что банк по-разному разносит платежи в графике и считает проценты.

- При дифференцированном расчете схема выплат более понятна клиенту. Она прозрачна и доступна даже тем, кто никогда раньше не сталкивался с кредитованием. Для хорошего понимания нюансов аннуитетных платежей следует тщательно в них разобраться.

- Платежи по страховке тоже будут меньше. Комиссионные страховой компании считаются, исходя из остатка задолженности по кредиту. Как мы уже выяснили, основной долг по дифференцированной схеме гасится быстрее. Это значит, что и стоимость страховки будет меньше, чем по аннуитетному займу.

- Реструктуризация (отсрочка выплаты основного долга) более выгодна по дифференцированным платежам. Перерасчет аннуитета в этом случае не дает клиенту практически никакой выгоды.

Справедливости ради нужно отметить и минусы дифференцированных кредитов. В первое время заемщикам придется вносить значительные платежи, они будут уменьшаться постепенно. Кажется, что повышенная финансовая нагрузка быстро пройдет, но на практике снижение платежа происходит очень плавно и незаметно.

Получателям дифференцированного кредита хочется дать совет – при планировании ежемесячного платежа учтите необходимость внесения сумм для досрочного погашения. Если вы сможете их вносить, значит, ваше финансовое состояние позволяет брать дифференцированные кредиты. Если нет, остановите свой выбор на аннуитете.

Возможная сумма дифференцированного займа ниже, чем при аннуитете. Причина в порядке расчета максимального размера кредита. В первую очередь банк отталкивается от соотношения дохода клиента и ежемесячного платежа. В этом случае ему придется взять в расчет максимальное значение, по первым платежам в графике, а они достаточно велики.

Вероятность одобрения по дифференцированным займам ниже. Дело опять же в схеме расчета возможной суммы кредита. Если клиент не сможет потянуть такой размер ежемесячного взноса, банк ему просто откажет. Высока вероятность возникновения просроченной задолженности и невозврата долга, для банка такие ссуды – большой риск.

С дифференцированным графиком платежей становится очень сложно планировать бюджет семьи, ведь большая часть денег будет уходить на погашение ссуды. Это более актуально для ипотеки, потребительские кредиты в Сбербанке обычно выдаются на небольшие суммы, выплачивать их проще. Аннуитетные платежи более комфортны, они позволяют спрогнозировать расходы таким образом, чтобы не навредить финансовому благополучию семьи.

Дифференцированный график менее удобен. Заемщику приходится ежемесячно уточнять размер очередного платежа, ведь он постоянно меняется. Аннуитет предполагает оплату одинаковой суммы раз в месяц. Клиент может подключить автоплатеж, и при этом даже не переводить средства самостоятельно.

К сожалению, сейчас выбора у клиента Сбербанка нет. При получении кредита ему смогут предложить только аннуитетные платежи. Однако знать различие выплат необходимо, ведь остальные банки еще практикуют такие схемы. Особенности дифференцированных выплат практически одинаковы во всех кредитных учреждениях.

Как рассчитываются аннуитетные платежи?

Обязательное дополнение к кредитному договору — график платежей. Его обязан придерживаться каждый, кто желает сохранить хорошие отношения с займодавцем. За любые отклонения финансисты предпочитают наказывать. Даже, погасив многомиллионное обязательство досрочно, можно обнаружить себя в списках «нежелательных» клиентов. Причина — банк не получил ожидаемую прибыль, для денег вновь приходится искать временного «хозяина».

Вернемся к графику. Если у заемщика есть желание и время, можно перепроверить полученные данные, используя следующую формулу:

х = S * (Р + (Р/(1+Р)N-1)),

- где х — размер ежемесячного платежа,

- Р — процентная ставка в месяц (годовая ставка / 12),

- N – количество месяцев кредитования.

Рассчитать проценты, подлежащие уплате, можно, если перемножить между собой остаток основного долга и ставку по кредиту в год. Полученное значение делится на 12. Формула выглядит так:

Pn = Sn * Р / 12,

- где Pn — начисленные проценты,

- Sn – долг по обязательству,

- P — процентная ставка (годовая).

Если интересно узнать, сколько из уплаченной суммы будет потрачено на погашение именно основного долга, из полученного значения вычитается сумма процентов

Важно понимать, что размер той части платежки, что засчитывается именно в счет долга, меняется ежемесячно. Соответственно, узнать сумму процентов на произвольный 10-й, 20-й или 50-й месяц кредитования не получится

Придется потратить время на расчеты, начиная с 1-го.

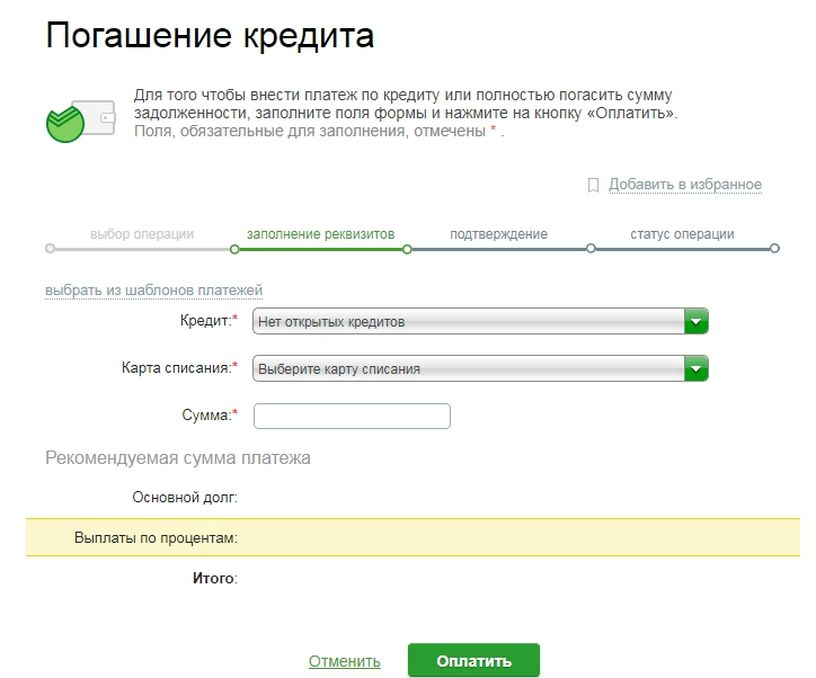

Автоматические способы оплаты

При аннуитетных платежах заемщик каждый месяц отдает банку равные суммы в счет постепенного погашения кредитного обязательства. Это удобно, поскольку всегда известно, сколько гражданин должен банку в этом месяце. Но как считаются такого рода платежи. Сначала большая часть ежемесячного взноса будет состоять из процентов за пользование кредитом и лишь через несколько месяцев, а то и несколько лет заемщик начнет погашать основной долг.

Рассуждать о том, что такое аннуитетный заем и насколько он справедлив, можно долго, но как говорится, кредит уже есть и его надо оплачивать. Проще всего это сделать тем, у кого сохраняется стабильный ежемесячный доход в виде пенсии или заработной платы. Заемщики, получающие заработную плату, могут:

- дать возможность бухгалтерии организации, в которой они работают перечислять часть заработной платы в счет ежемесячного платежа по кредиту;

- поручить Сбербанку, списывать деньги с зарплатной карты в счет платежа по кредитному договору;

- или списывать деньги с накопительного счета или вклада, на который перечисляется вся заработная плата или ее часть в счет платежа по кредиту.

Пенсионеры могут совершить те же действия, только поручение придется направлять уже в ПФР. Если заемщик не имеет стабильного дохода или теряет его уже в процессе выплаты кредита, но какие-то деньги все же приходят ему на счет или карту, он может организовать ежемесячное списание, оформив поручение к Сбербанку. Такой вариант пройдет при условии, что на один или несколько счетов заемщику будет перечисляться сумма, достаточная для списания.

Автоматический способ выгоден даже в том случае, если у заемщика в распоряжении есть только случайные заработки. В этом случае он в течение месяца при появлении денег кладет их на карту, а банк, в определенный день, их со счета списывает. Условие в данном случае одно: успеть положить достаточную сумму до дня списания средств. В противном случае банк уведомляет заемщика о невозможности выполнить поручение, по кредиту возникнет просрочка со всеми вытекающими последствиями.

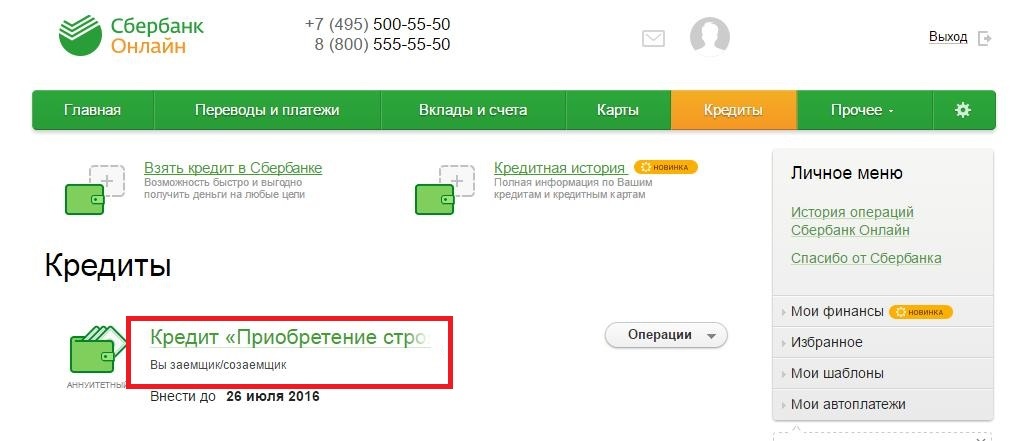

Автоматическую оплату кредита можно настроить через Сбербанк Онлайн. Это можно сделать посредством подключения автоплатежа через личное меню на главной странице личного кабинета.

Проблема только в том, что автоплатеж доступен только для кредитов в других банках. Если кредит взят в Сбербанке, то автоматическое списание придется налаживать через поручение.

Как оплачивать вручную

Если случилось потерять работу, а кредит висит и требует к себе ежемесячного внимания, значит нужно прилагать усилия к поиску заработка. Случайный заработок может появляться в виде безналичных переводов, либо в виде наличных денег. И уж если деньги все-таки появились, необходимо незамедлительно пополнить кредитный счет, особенно если имеет место просрочка. Наиболее выгодно оплачивать аннуитетные кредиты вручную через: кассу банка путем внесения наличных на счет или платежный терминал Сбербанка.

Однако здесь есть нюанс. Когда оформляется аннуитетный кредит, заемщик указывает счет, с которого в определенную дату будут списываться денежные средства на оплату кредита. По сути, он оформляет долгосрочное поручение на списание денег. Если на данном счету в момент списания не будет достаточной суммы, система отметит просрочку платежа. Причем исправить это не получится, даже если вы в этот день внесете нужную сумму напрямую на кредитный счет.

Вывод из нашего повествования можно сделать очень простой. Если на вас «висит» аннуитетный кредит, то не стоит создавать себе проблемы, придумывая различные способы его погашения. Пользуйтесь тем способом, который предлагается при заключении договора и представляет собой поручение банку на списание денег с указанного счета. А вот как вы этот счет будете пополнять, это уже сугубо ваша «головная боль», даже в тех случаях, когда наступили какие-то неблагоприятные последствия.

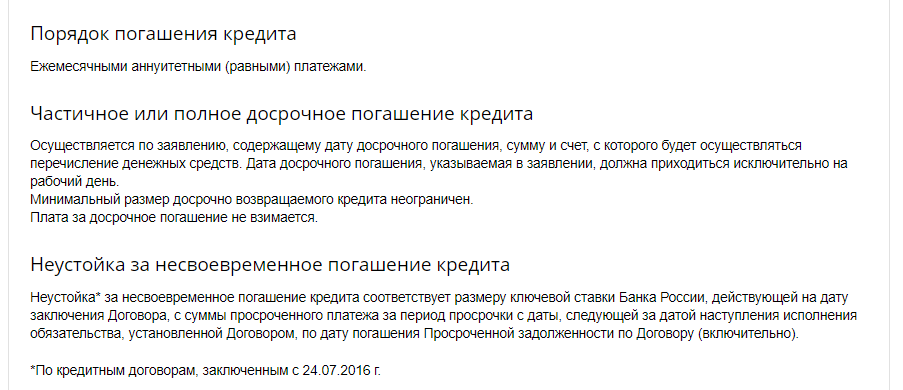

Отрицательная черта банковских аннуитетных платежей

Единственное, за что всегда ругают подобную систему, это то, что невыгодно выплачивать кредит досрочно. Многие надеются на то, что как только у них немного улучшиться материальное положение, они приступят к ударному погашению кредита и постараются уменьшить сроки, проценты или же ежемесячный платеж, таким образом, снизив переплату и свою ответственность.

Кредитные линии банков и обычные займы и вовсе иногда запрещают погашение не по сроку, ведь только в случае четкого следования классической схеме, организация максимально много получает денег от данной сделки.

К счастью, в связи с некоторыми изменениями в законодательстве, теперь всегда можно погасить кредит в любой момент, но стоит учесть некоторые факторы.

В первую очередь стоит запомнить, что если выбраны аннуитетные платежи, то нет необходимости стараться выплатить все сразу после того, как уже погашено больше половины срока. В результате придется напрягаться, а выгода будет несущественной, ведь основные проценты уже отданы в первую половину, а долг никак не изменится.

Положительный момент, конечно, останется, но только в виде морального избавления от тяжелого давления займа, который необходимо регулярно платить со своих честно заработанных денег.

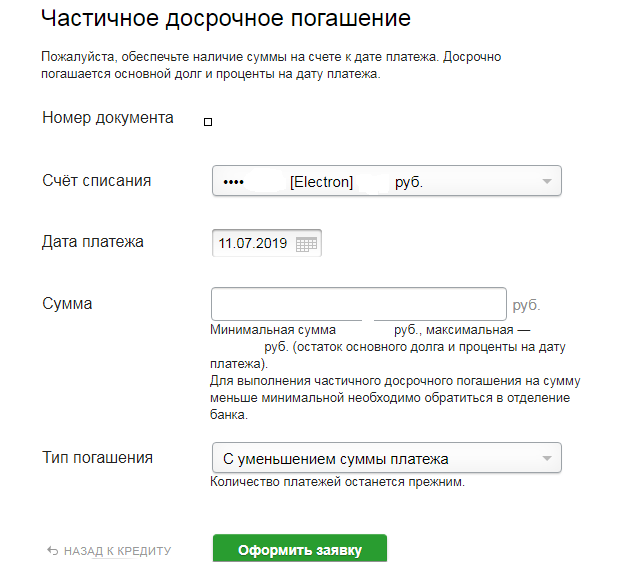

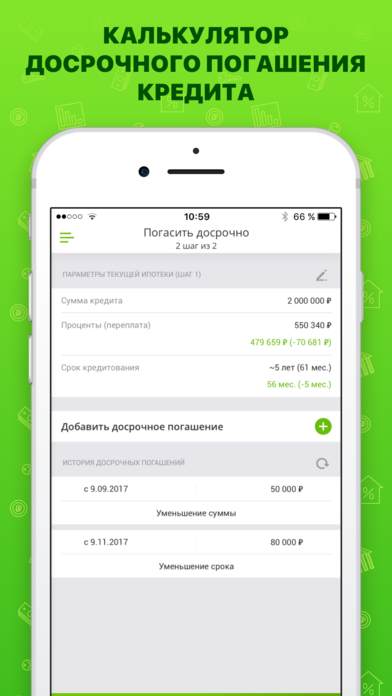

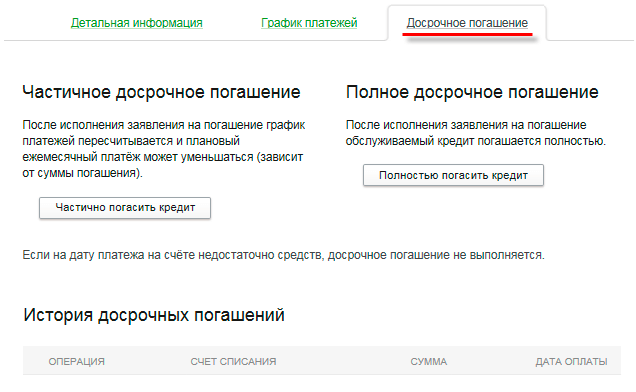

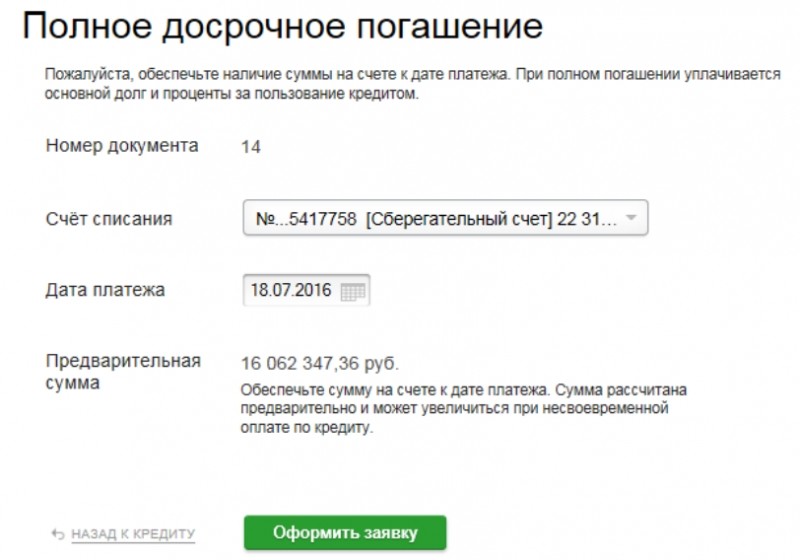

Варианты досрочного погашения кредита аннуитетными платежами

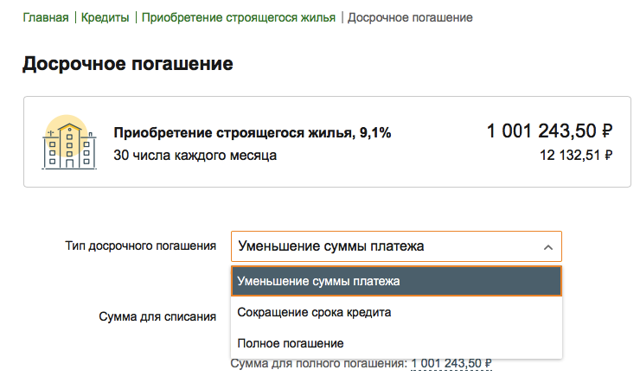

В том случае, если все же было решено выплатить кредит досрочно, обязательно нужно тщательно рассмотреть оба популярных варианты, которые всегда предлагаются в банках.

Конечно, если и другие способы, но для них уже придется специально договариваться, а также аргументировать уважительной причиной. Иногда может серьезно помочь государственное субсидирование или же неожиданно улучшенные материальные условия, из-за которых будет принято решение платить каждый месяц больше, чем обычно.

1 вариант погашения кредита аннуитетным платежом

В качестве первого способа предлагается направлять лишние деньги на последний платеж. Таким образом, потихоньку будет уменьшаться срок. Иными словами, если в месяц будет выплачена сумма в 2 раза больше, то отнимется и последний долг и кредит закончится месяцем раньше.

Серьезный плюс в том, что проценты уменьшаются, а значит, переплата становится меньше, а это не может не радовать. Если с самого первого дня было решено выплатить кредит быстрее, то экономия может стать достаточно существенной.

Отрицательной же особенность является то, что греть будет только осознание сокращения срока. Ежемесячная ответственность в данном случае никак не уменьшается.

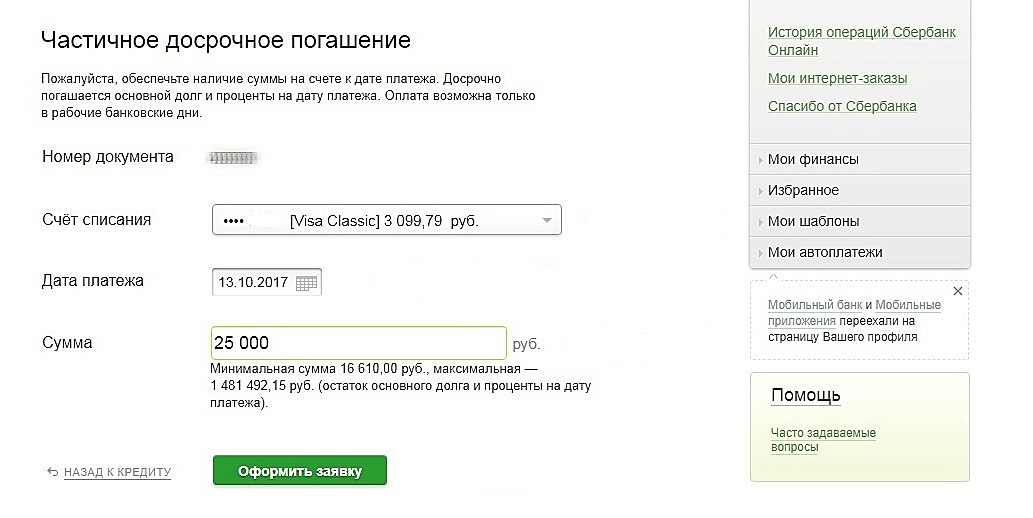

2 вариант погашения кредита аннуитетным платежом

Этот способ настроен именно на то, чтобы уменьшить ежемесячный платеж, его сумму. Иными словами, деньги, которые заплачены поверх обязательных, рассортировываются по всем платежам и немного их уменьшают. Это очень удобно для тех, у кого не стабильный доход. Они могут в удачный месяц положить серьезную сумму, чтобы в то время, когда доход будет не слишком внушительным, минимальный платеж был по плечу.

Выплачивать кредит можно по-разному. Даже если выбрана самая стабильная и одинаковая система аннуитетных платежей изначально.

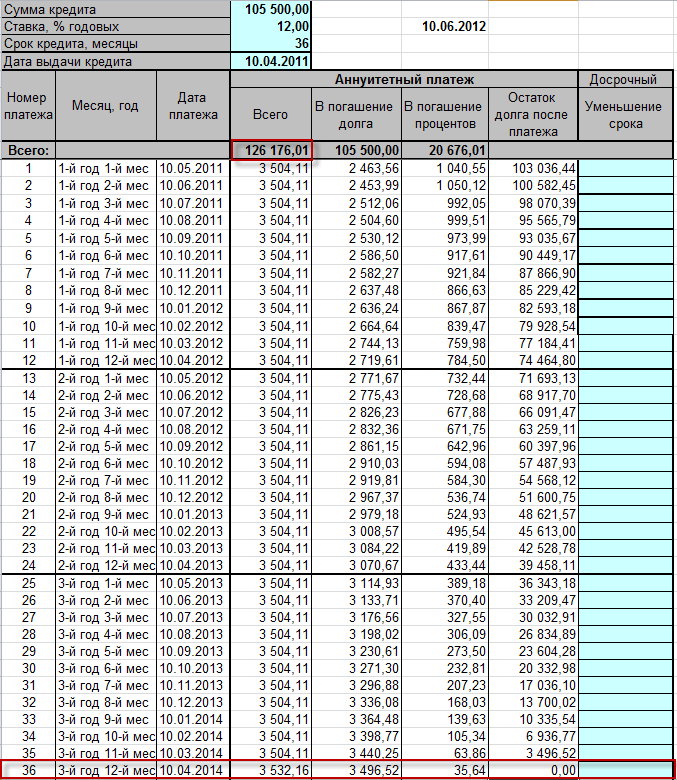

График погашения кредита аннуитетными платежами

Вначале мы продемонстрируем вам сам график аннуитетных платежей, проанализируем его вместе с вами, а уж затем детально расскажем о том, как и по каким формулам мы его рассчитали.

Вот так выглядит аннуитетный график погашения нашего кредита:

А это диаграмма (для наглядности):

И график, и диаграмма подтверждают написанное в публикации: Что такое аннуитетные платежи. Если вы по каким-то причинам её не читали, то обязательно это сделайте – не пожалеете. А те, кто читал, могут убедиться, что в аннуитетном графике погашения кредита выплаты осуществляются равными суммами, на начальном этапе доля процентов по кредиту самая высокая, а ближе к окончанию срока она существенно снижается.

Обратите внимание на то, что тело кредита погашается с первого же месяца кредитования. Просто на некоторых сайтах можно прочитать что-то типа такого: «При аннуитетной схеме погашения займа, вначале выплачиваются проценты, а уже потом само тело кредита»

Как видите, это утверждение не соответствует действительности. Правильнее будет сказать так:

Аннуитетные платежи содержат в себе на начальном этапе высокую долю процентов по кредиту.

Тело же кредита тоже погашается с первого месяца кредитования. Тем самым, уменьшается сумма долга и, соответственно, размер выплат процентов по кредиту.

Теперь давайте детальнее изучим наш график аннуитетных платежей. Как видите, ежемесячный платёж у нас составляет 4680 рублей. Именно эту сумму мы будем каждый месяц выплачивать банку на протяжении всего срока кредитования (в нашем случае – на протяжении 12 месяцев). В результате, общая сумма выплат составит 56 157 рублей. В кредит же мы брали 50 000 рублей (в графике это четвёртая колонка, которая называется «Погашение тела кредита»). Получается, что переплата по данному займу составит 6157 рублей. Собственно, это и есть проценты по кредиту, которые указаны в третьей колонке нашего графика аннуитетных платежей. Получается, что эффективная процентная ставка (или полная стоимость кредита) у нас составит – 12,31%. Давайте «красиво» оформим данную информацию:

Ежемесячный аннуитетный платёж: 4680 руб.

Тело кредита: 50 000 руб.

Общая сумма выплат: 56 157 руб.

Переплата (проценты) по кредиту: 6157 руб.

Эффективная процентная ставка: 12,31%.

Итак, мы с вами проанализировали график аннуитетных платежей. Осталось понять, как вычисляется процентная доля и доля тела кредита в ежемесячных выплатах. Вот почему в первый месяц проценты составляют именно 917 рублей, во второй – 848 рублей, в третий – 777 рублей и т.д.? Хотите узнать? Тогда читайте дальше!

Что такое аннуитетные платежи

В случае с дифференцированными платежами заемщик сразу же начинает погашать тело займа. Чем меньше средств должен клиент банку, тем меньшая сумма процентной ставки насчитывается. Это невыгодно финансовому учреждению, поскольку именно те средства, которые поступают за счет уплаты процентов, являются основным источником дохода таких организаций. В случае с аннуитетными платежами ситуация выглядит иначе.

Аннуитетный заем предполагает погашение задолженности равными частями (чего нет при дифференцированном кредите). Положительной чертой такой формы выплат является возможность ежемесячного внесения небольшой постоянной суммы. При дифференцированном кредите клиенту необходимо сразу вносить больше денег, но со временем платежи по займу уменьшаются. Поскольку далеко не все граждане имеют возможность выделять большое количество денег со своего бюджета, аннуитетные займы пользуются большей популярностью среди населения.

Существует веская причина, по которой финансовые учреждения также отдают предпочтение аннуитетным кредитам. При такой форме кредитования заемщик возвращает средства равными частями, однако первое время значительная часть денег идет на погашение процентов по кредиту, а не тела займа. Расчет аннуитетных платежей по кредиту производится таким образом, что клиент сразу же вносит средства в счет уплаты процента, а на погашение самого займа уходит лишь определенная часть платежа, которая увеличивается со временем.

Поскольку в первый период значительная часть средств идет на погашение процентной ставки, начисляемой на остаток по кредиту, окончательная стоимость займа будет более высокой, нежели при дифференцированном займе. Причина тому – более медленное погашение тела займа, с которого и начисляются проценты.

Формы погашения задолженности по кредиту

Большая часть банковских организаций обговаривает условия возвращения взятых взаймы средств перед их выдачей. Существует два способа расчета ежемесячных взносов по обслуживанию основного долга:

- дифференцированными платежами;

- аннуитетными платежами.

Хотя большая часть заемщиков при выборе кредитной программы обращает основное внимание на размер процентной ставки и уже на основании данного параметра подбирает оптимальный заем, способ начисления процентов и погашения кредита также играет большую роль в окончательной его стоимости. Дифференцированные платежи являются более выгодными для заемщика

В случае подобного способа возвращения средств, клиент одновременно погашает и «тело» кредита и процентную ставку. Благодаря этому, ежемесячные выплаты будут с каждым месяцев сокращаться, поскольку с каждым месяцев проценты начисляются на меньшую сумму (тело кредита уменьшается с каждым последующим платежом)

Дифференцированные платежи являются более выгодными для заемщика. В случае подобного способа возвращения средств, клиент одновременно погашает и «тело» кредита и процентную ставку. Благодаря этому, ежемесячные выплаты будут с каждым месяцев сокращаться, поскольку с каждым месяцев проценты начисляются на меньшую сумму (тело кредита уменьшается с каждым последующим платежом).

По очевидным причинам данная форма расчета имеет ряд положительных черт. Во-первых, клиент сразу начинает выплачивать тело кредита. Во-вторых, одновременно идет погашение процентной ставки. В-третьих, благодаря постепенному уменьшению задолженности именно по телу займа, а не по процентам, конечная стоимость такого кредита ниже, нежели в случае с аннуитетными займами. Но поскольку банковские организации заинтересованы в получении как можно более высокого дохода, чаще всего ими применяется график аннуитетных платежей.

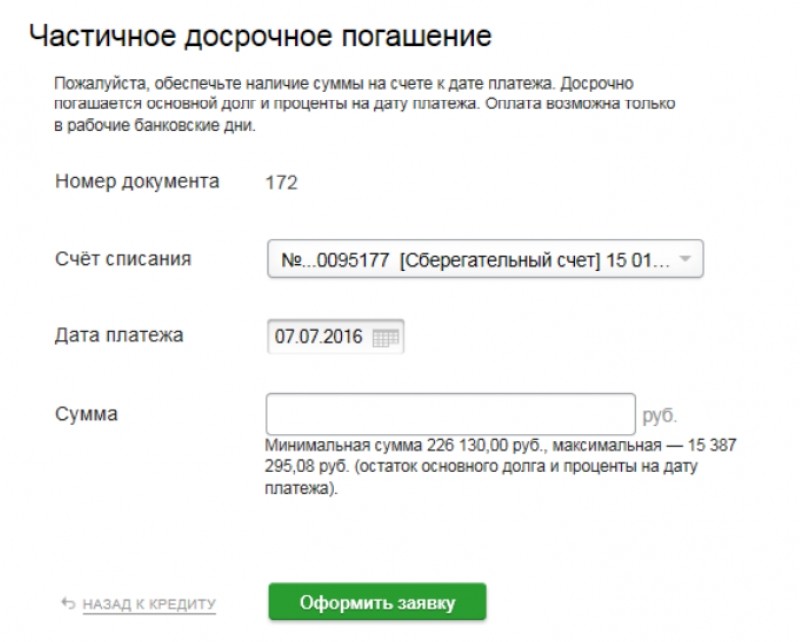

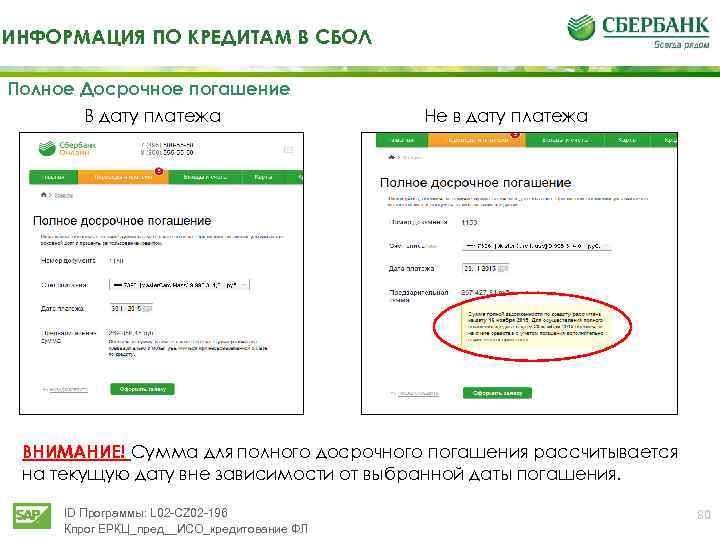

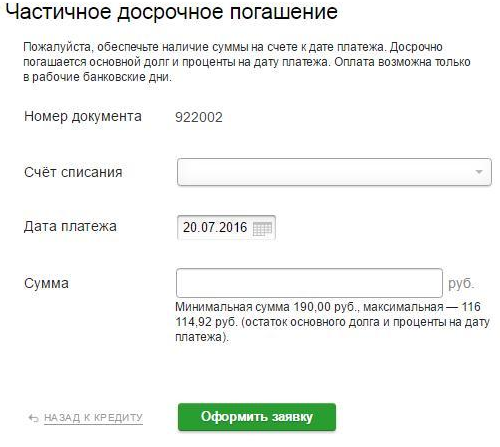

Как производится перерасчет планового платежа при частичном погашении

При ЧДГ могут меняться сумма планового платежа, а срок договора остается неизменным или может оставаться аналогичная сумма планового платежа при уменьшении срока кредитования. В Сбербанке применяется только первый случай.

Обычно расчет досрочного гашения производится сотрудниками банка, но нужно понимать, что именно они делают, чтобы можно было их проконтролировать. Так, при внесении денежных средств свыше графика планового платежа, необходимо выполнить следующее:

- Узнать оставшуюся сумму кредитной задолженности на день внесения ЧДГ и отнять от нее внесенную сверх графика платежей сумму.

- Узнать остаток срока после погашения. Срок окончания договора указаны в графике и самом договоре.

- Воспользоваться специальной формулой для расчета нового планового платежа.

Если говорить простым языком, то потребуется взять первоначальную сумму долга и вычесть из нее количество произведенных платежей по графику вместе с суммой ЧДГ. Выполнив эти действия, вы имеете следующие данные:

- Остаток ссудной задолженности.

- Процентная ставка.

- Оставшийся срок действия договора.

Для вычисления суммы нового планового платежа потребуется воспользоваться формулой аннуитета: .

В данном случае X – плановый платеж, S– сумма займа, m– месячная процентная ставка, n – количество предстоящих для выплаты месяцев.

Стоит отметить, что месячная процентная ставка – это ваша процентная ставка/100/12.

Дифференцированные платежи

Эта схема погашения подходит состоятельным гражданам. Данный метод возврата задолженности подразумевает приоритетное погашение тела долга. Особенности ипотечного кредита с дифференцированными взносами заключаются в том, что в первую очередь заёмщику придётся вносить крупные суммы. После этого взнос начинает постепенно уменьшаться.

Именно эта схема часто используется людьми, которые планируют досрочное погашение долга. Она предполагает меньший объём переплаты, чем аннуитетный вариант возврата ссуды. Дифференцированный платеж позволяет сэкономить значительные суммы на выплате страховых премий (вознаграждение зависит от объёма задолженности).

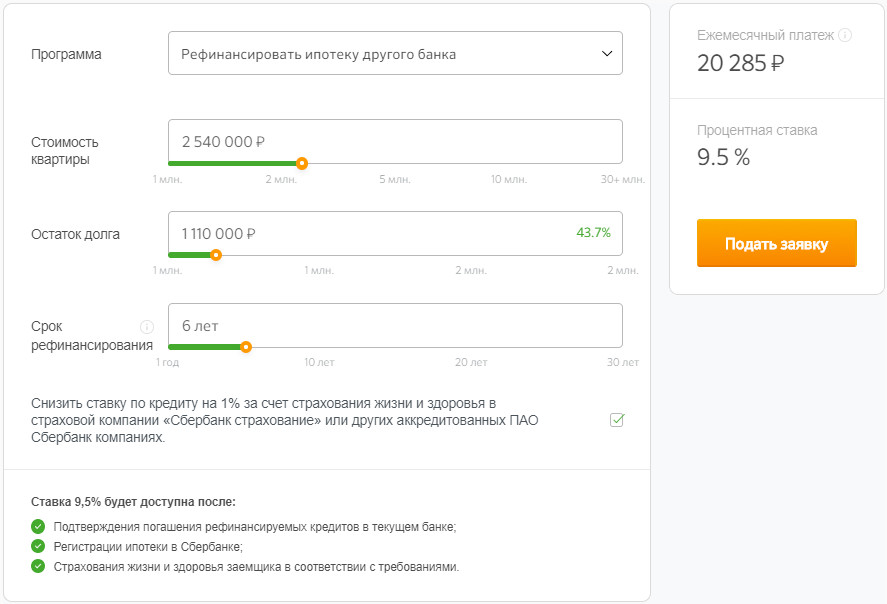

Специфика ипотечного кредитования

Жилищная ссуда имеет ряд характерных признаков, которые отличают её от других финансовых инструментов. Жилищные кредиты отличаются большими объёмами и предполагают наличие созаёмщиков и поручителей. Деньги предоставляются под залог недвижимого имущества на длительное время (до тридцати лет).

Обеспечение, оформляемое в качестве залога, должно соответствовать следующим стандартам:

- В здании нет деревянных перекрытий;

- Дом не находится в аварийном и ветхом состоянии;

- В квартире не зарегистрированы посторонние;

- Дом построен в микрорайоне с благоприятной экологической обстановкой;

- На жильё не наложены обременения (арест, рента и пр.);

- В комнатах есть электричество, отопление, ГВС и ХВС;

- Возраст здания не превышает 30 лет;

- Помещение находится в удовлетворительном санитарно-техническом состоянии (отсутствуют насекомые, плесень, грибок и т. д.);

- Многоквартирный дом находится в районе с развитой инфраструктурой (в шаговой близости есть школы, больницы, магазины и остановки общественного транспорта);

- Износ жилого фонда не может быть выше 70%;

- Квартира не располагается на первом или цокольном этаже.

Окна квартиры не должны выходить на свалку, промышленное предприятие или кладбище. Эксперт, осматривающий помещение, беседует с жильцами дома и участковым полиции. Жилые объекты, расположенные в районах с высоким уровнем преступности, в качестве обеспечения не принимаются. Предмет залога подлежит обязательному страхованию в аккредитованных фирмах.

Контрагент не вправе совершать какие-либо действия с залоговым обеспечением без согласия заимодавца. Получатели заёмных средств могут воспользоваться различными льготами, позволяющими сократить ставку по займу. Человек имеет право оформить налоговый вычет на сумму НДФЛ, выплаченную в течение отчётного периода.

Специалистами банка разработаны ипотечные программы, предназначенные для разных социальных категорий. Самыми популярными продуктами являются займы на покупку квадратных метров в новостройках и на вторичном рынке. Ипотечный кредит с господдержкой предназначены для многодетных семей. Также существуют продукты для граждан, собирающихся построить коттедж или гараж по собственному проекту.

Если у человека в собственности имеется ликвидная недвижимость, то он может взять нецелевой заём и улучшить жилищные условия. Деньги на покупку жилплощади переводятся только при условии внесения суммы, величина которой равна 10-30% рыночной цены залога. Заём предоставляется в рублях или иностранной валюте.