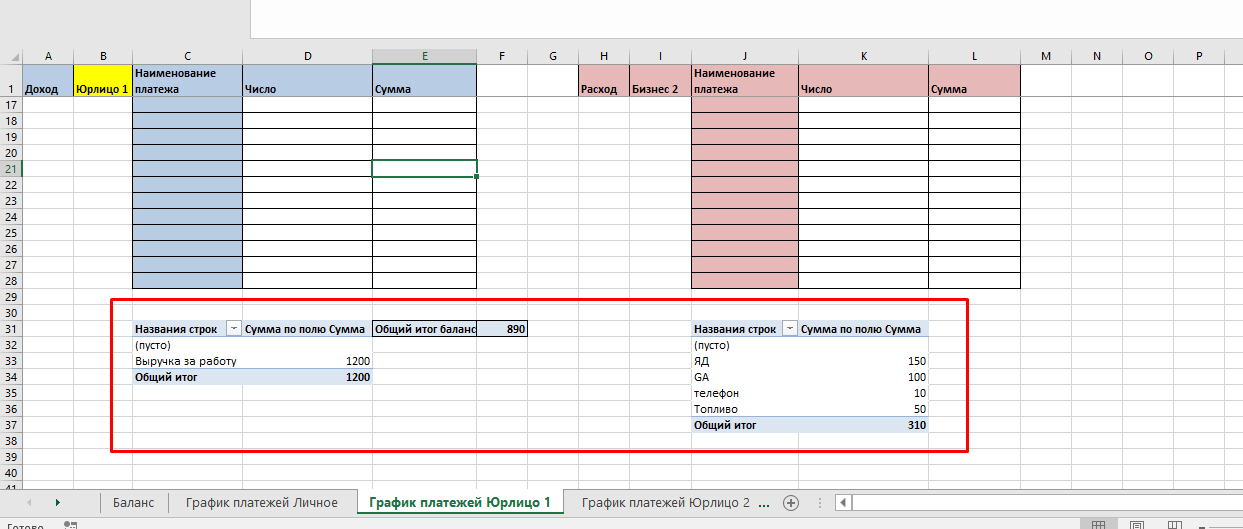

Рассчитываем

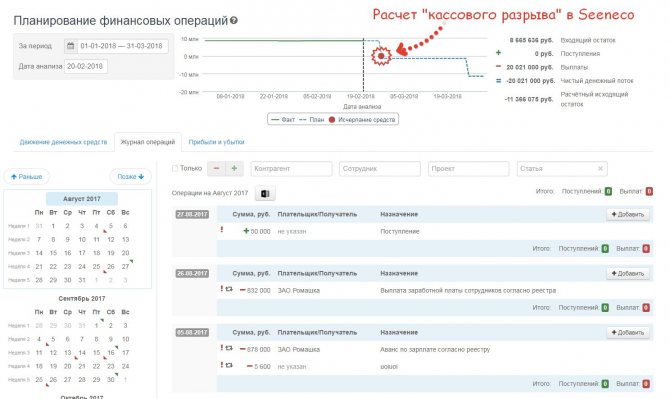

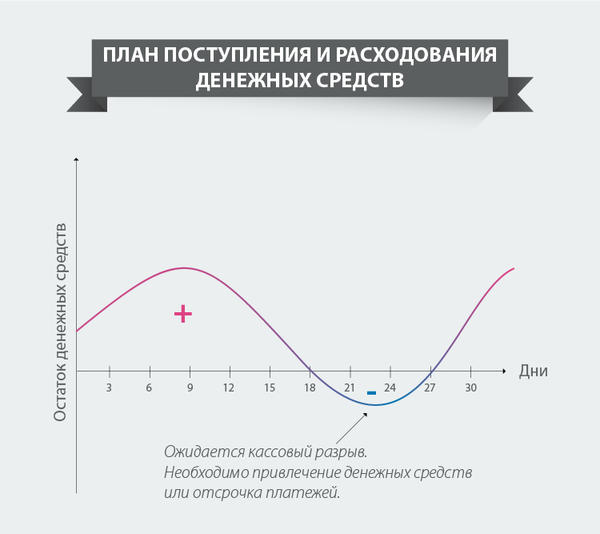

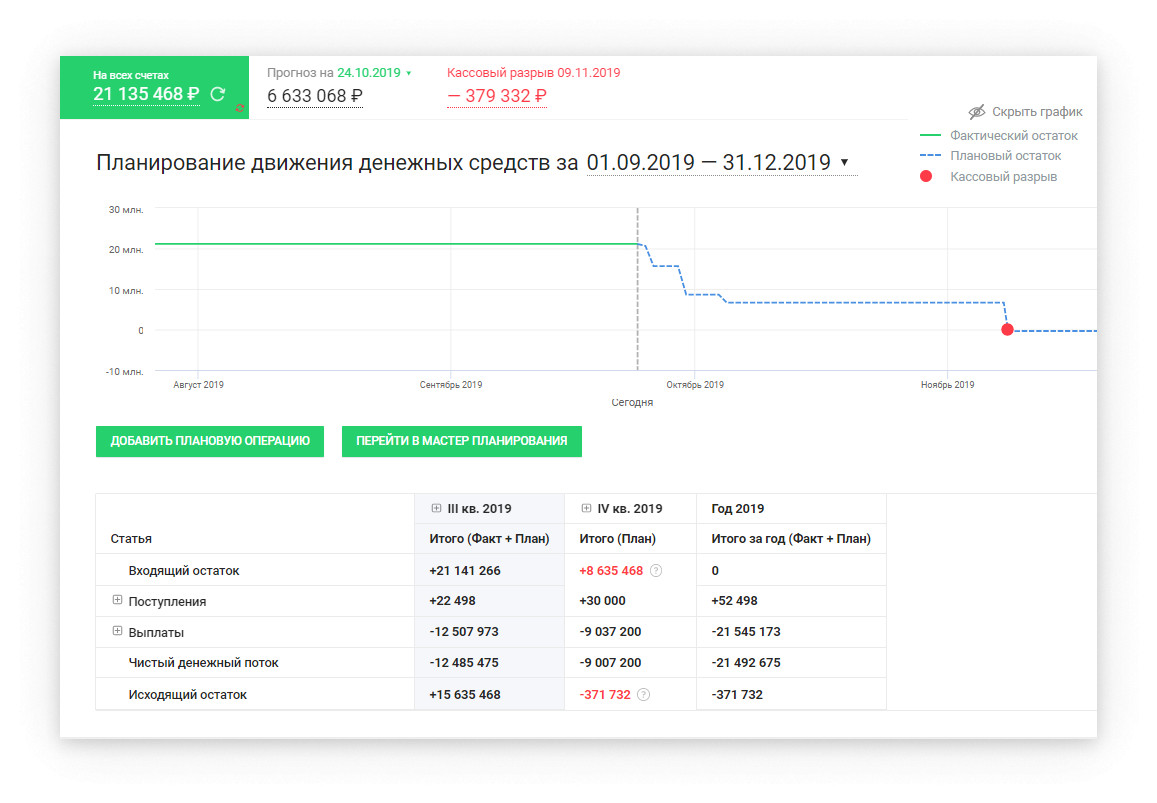

Проанализировав отчет о движении денежных средств, можно заранее выявить не только величину, но и срок такого разрыва. Отрицательные показатели в отчете за какой-либо период говорят о возможном кассовом разрыве.

Если возникла такая ситуация, проанализируйте остатки продукции на складах: если их достаточное количество, целесообразнее отказаться от закупок в эти промежутки времени.

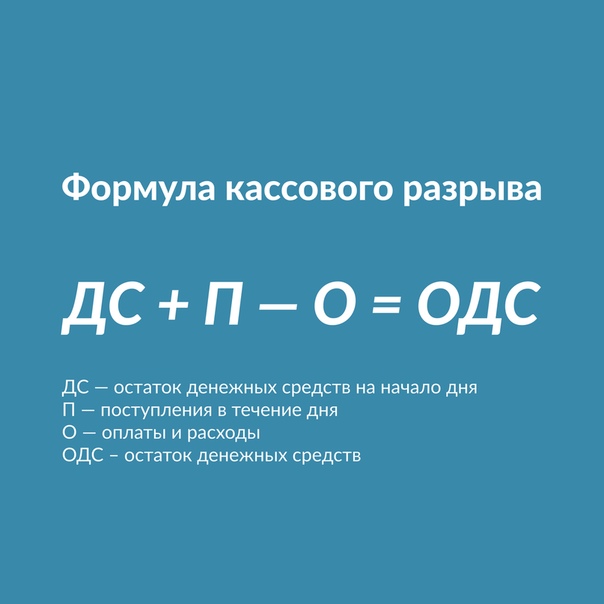

Посчитать кассовый разрыв можно по формуле:

ДСН + ФОД – ОП = ДСК,

где:

ДСН – денежные средства на начало дня;

ФОД – фактическая оплата от дебиторов;

ОП – оплата поставщикам;

ДСК – денежные средства на конец дня.

Формула расчета, приведенная выше, поможет заблаговременно планировать расходы и доходы и избегать неприятных ситуаций в бизнесе

Если значение получается отрицательным, важно заранее принять меры по закрытию разрыва. Целесообразно периодически обзванивать имеющихся дебиторов и напоминать об оплате в ближайшие сроки

Целесообразно периодически обзванивать имеющихся дебиторов и напоминать об оплате в ближайшие сроки.

Почему возникает

Кассовый разрыв бюджета – недостаток финансовых средств, требуемых для погашения необходимых расходов. Такая ситуация на предприятии не всегда говорит о неграмотной работе руководителя или плохо поставленной деятельности фирмы. Кассовый разрыв может возникнуть по нескольким причинам:

- Несвоевременное поступление денежных средств от покупателей и прочих дебиторов.

- Экономическое положение в стране, кризисы.

- Проблемы, возникающие при экспорте или импорте товара.

- Общая неоптимизированная методика работы.

- Некачественные услуги логистики и прочие форс-мажорные ситуации.

Все это может привести к недостатку финансов на фирме, и, как следствие, возникает несовпадение периодов поступления и расходования средств.

При планировании деятельности фирмы важно грамотно составить план расходов и доходов, учитывая все сроки. Если эти моменты не учесть, то могут возникнуть финансовые проблемы.. Еще одна причина возникновения разрыва – недобросовестность со стороны дебиторов

Часто в такую ситуацию попадают предприятия, предоставляющие покупателям рассрочку в платежах. Такой разрыв называется временным

Еще одна причина возникновения разрыва – недобросовестность со стороны дебиторов. Часто в такую ситуацию попадают предприятия, предоставляющие покупателям рассрочку в платежах. Такой разрыв называется временным.

Что же делать, если случился кассовый разрыв?

Не всегда кассовый разрыв образуется вследствие слабого управленческого состава. Обычно причиной разрывов выступают объективные факторы. Но несмотря на это, основная задача менеджмента – минимизировать разрывы.

Не все меры по устранению разрывов приносят желаемый результат. Так, к неэффективному управлению финансами и негативным способам устранения кассовых разрывов можно отнести:

- пополнение финансовых ресурсов компании за счет краткосрочных кредитов;

- реализация товаров и продукции со значительным дисконтом;

- экстренная распродажа активов.

Однако есть способы, которые помогут грамотно покрыть кассовый разрыв в компании. Рассмотрим их подробнее.

- Рассрочка. Если делать небольшие выплаты каждый месяц, то это позволит не держать большой остаток на счете. При этом, рассрочку можно просить и от поставщиков, и от покупателей. Получение средств раньше срока и сокращение текущих расходов уменьшает возникновение кассовых разрывов. Еще одно преимущество такого метода – нет комиссии и процентов.

- Счет с овердрафтом. Речь идет о кредитовании счета компании. То есть если средств на счете на оплату текущих расходов будет недостаточно, их можно получить от банка без оформления кредита. После получения средств на счете образуется минус. Потом, когда вы переведете на него деньги, они пойдут на оплату задолженности. Чем хорошо овердрафт? Вы получите необходимые средства в минимальные сроки и автоматически покроете долг.

- Факторинг. Это комплексные услуги для организаций, которые работают по принципу постоплаты. Сначала магазин доставляет продукцию потребителю. Затем магазин уступает право требования задолженности фактору. Следующий шаг – перечисление фактором части денег компании. Средства покупателя идут фактору. Оставшуюся часть он также переводит компании. При этом вычитается комиссия. У этого способа есть масса плюсов: быстрое получение средств, предоставление денег без залога, частичная передача функций по контролю над дебиторскими долгами фактору.

- Льготные кредитки. Если оформить кредитную карту, это позволит проводить безналичную оплату текущих расходов. Этот метод удобен тем, что деньги вы получите мгновенно, а во время льготного периода не придется платить проценты.

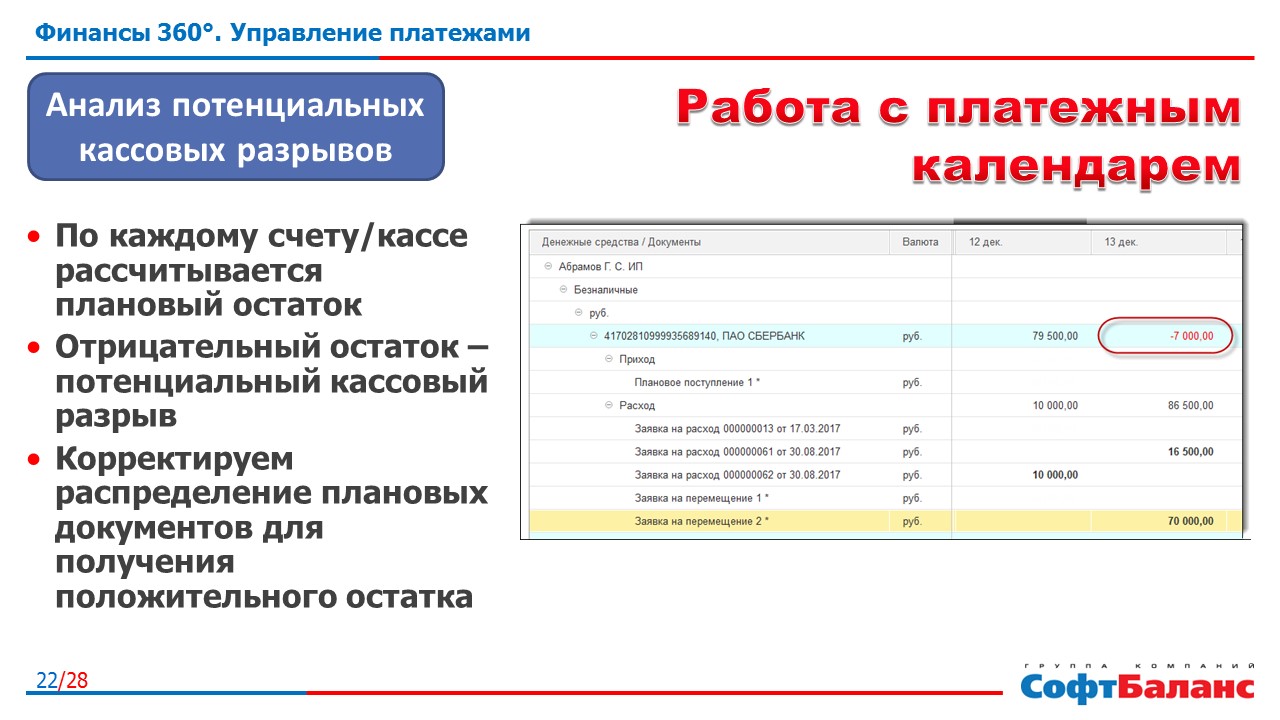

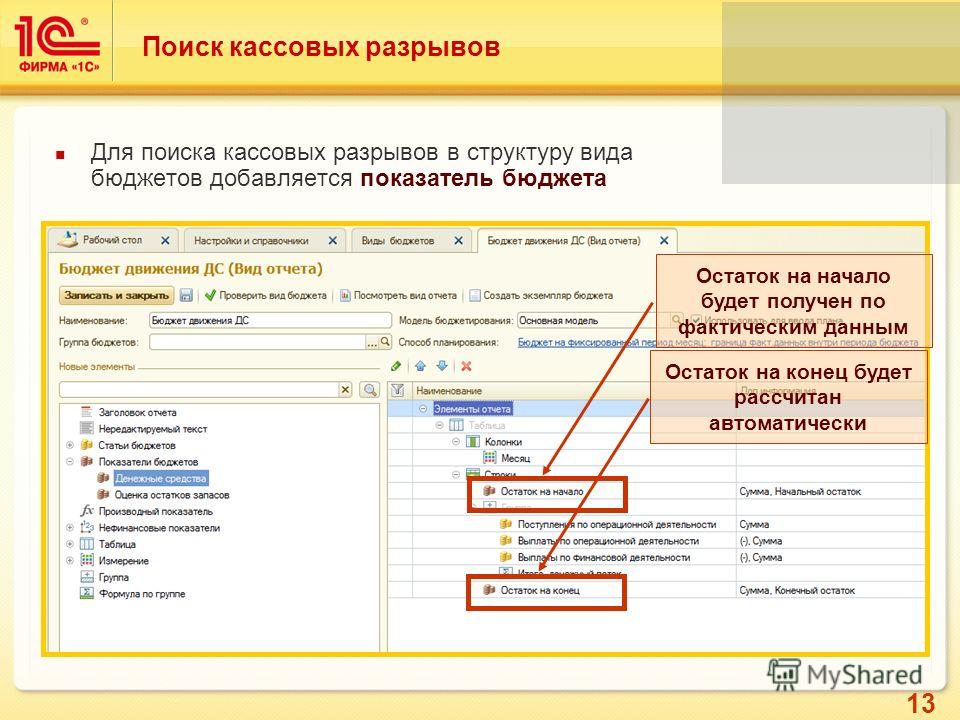

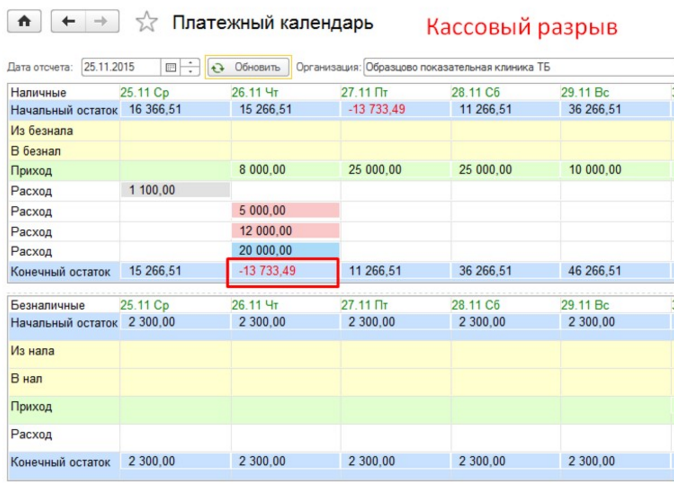

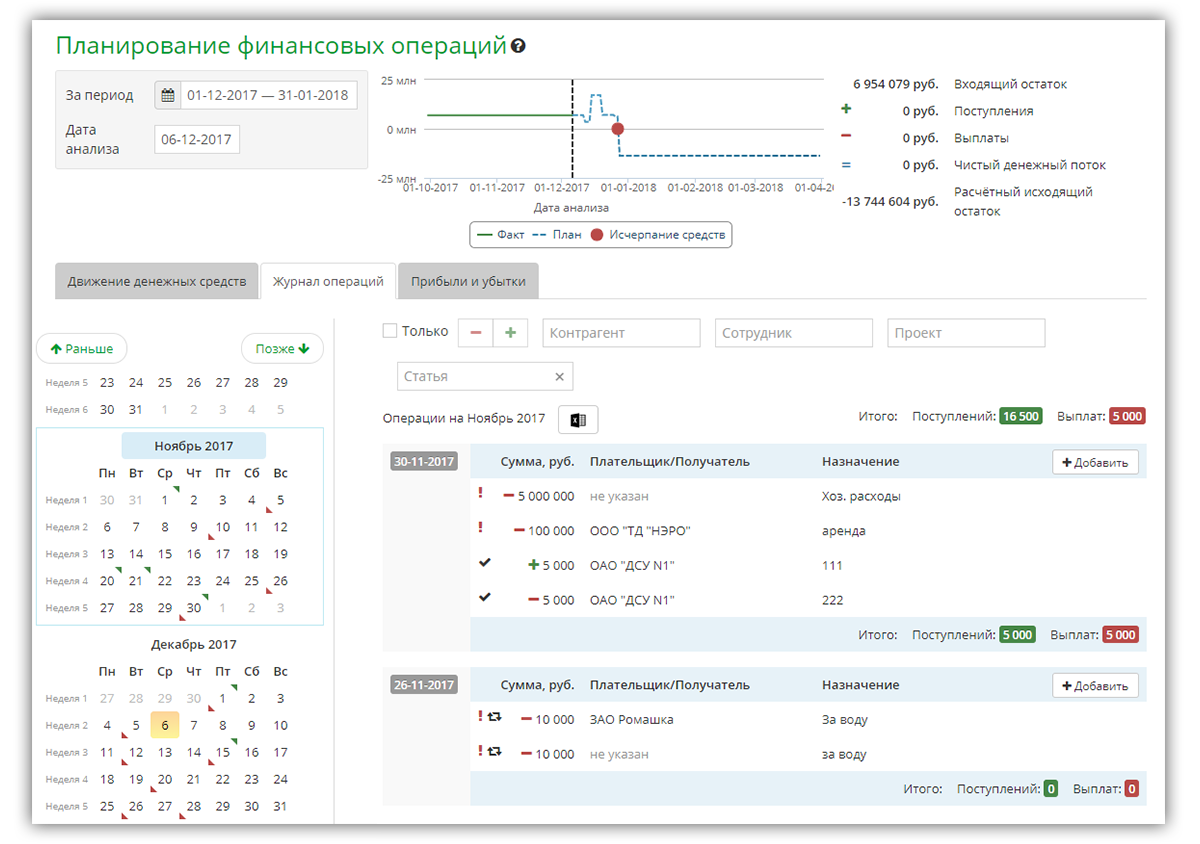

Платежный календарь

Особое внимание стоит уделить такому полезному инструменту в системе, как платежный календарь. Ведь возникновение у компании кассовых разрывов во многом зависит от того, насколько точно финансовый директор может составить платежный календарь

Мы готовы поделиться дельным советом: планируя платежи, опирайтесь на доступные средства.

Нет времени читать? Оставьте заявку, эксперты Первого Бита приедут и продемонстрируют, как работает система БИТ.ФИНАНС, а также поделятся секретами управления денежными потоками и ведения платежного календаря.

Остались вопросы? Звоните в компанию «Первый Бит» и оставляйте заявку. Наши специалисты помогут разобраться.

Изменения в Налоговом кодексе с февраля 2019 года

Автоматизация предприятий оборонно-промышленного комплекса: как соответствовать требованиям 275-ФЗ

Превентивные меры недопущения кассового разрыва

Поскольку образование кассового разрыва и его игнорирование чреваты банкротством или потерей контроля активов, субъекту предпринимательства необходимо разработать и интегрировать систему превентивных мер. К ним относится:

- планирование расходов. Показателем грамотного планирования является совмещение получения средств и их выплаты;

- разработка системы критериев для определения очередности платежей;

- разработка и внедрение системы оценки покупателей;

- составление платежного календаря. При этом в единую таблицу сводятся все проанализированные и ранжированные по приоритетам планы поступлений и предполагаемых расходов, указывается, кому, когда и сколько следует оплатить. Платежи должников также указываются в календаре. Желательно формировать документ заранее — минимум на один календарный год с ежемесячной коррекцией приоритетности платежей. Информация о корректуре до партнёров должна доводиться немедленно, что позволит сохранить деловую репутацию;

- планомерная и оперативная работа с дебиторами: методичный обзвон с целью напомнить о сроках оплаты, контроль заявок на оплату, анализ показателей предшествующих периодов в динамике;

- указание в разрабатываемых договорах штрафных санкций, обязательных к уплате покупателем в случае задержки платежа;

- минимизация доли кредитных средств в совокупности активов компании;

- избегание товарных кредитов;

- управление запасами;

- реализация продукции по предоплате;

- не систематическое предоставление скидки тем контрагентам, которые в состоянии оплатить продукцию еще на этапе формирования заказа;

- мотивация сотрудников, занятых в сбытовой, производственной и аналитической сферах;

- регулярное проведение стресс-тестирования фирмы. Выявление потенциальных уязвимых мест подразумевает поиск способов их оптимизации.

Кассовый разрыв: что это такое простыми словами

Кассовый разрыв — это ситуация, когда предприятие должно оплатить кредитору (одному или нескольким) поставку, но не имеет на это средств по той причине, что перед ним к моменту, когда наступил срок платежей, не рассчитался другой контрагент (один или несколько).

Или — по другим причинам. Например — чисто техническим, когда деньги в кассе (или на расчетном счету) есть, но воспользоваться ими нельзя. Так, в случае с кассой с наличными может элементарно сломаться и перестать открываться денежный ящик. В случае с расчетным счетом проблема может быть серьезнее — например, блокировка счета налоговой.

Но, как правило, основная причина кассового разрыва — все же «долговая». Когда фирма не может расплатиться с обязательствами, поскольку обязательства перед ней не были кем-то своевременно (в соответствии с ожидаемыми или установленными законом либо договором сроками) погашены.

Слово «кредитор» в данном случае следует понимать широко: это необязательно другой бизнес в статусе контрагента, а любое физическое или юридическое лицо, которому фирма что-то должна. Перед ним предприятие имеет кредиторскую задолженность. В свою очередь, те лица, кто должен предприятию — это дебиторы. Их долги — это дебиторская задолженность предприятия.

К примеру, роль «кредитора», перед которым у предприятия возникает долг, могут выполнять — наряду с контрагентами (покупателями или поставщиками товаров или услуг):

- работники предприятия — которым нужно платить зарплату;

- бюджет — куда нужно платить налоги и страховые взносы;

- банки — куда нужно возвращать кредиты (оплачивать расчетные счета и другие финансовые услуги, которыми пользуется компания).

От кассового разрыва не застраховано ни одно предприятие: даже крупные платежеспособные бизнесы иногда сталкиваются с дефицитом доступных денежных средств на погашение текущих долгов.

В свою очередь, «контрагентом-должником» также могут быть разные лица — но, как правило, это, собственно, контрагенты — покупатели товаров и услуг. Иногда денежные поступления могут, конечно, ожидаться и из бюджета, и из банков по тому или иному основанию — но в общем объеме денег, которые должно получить предприятие, задолженность контрагентов — других бизнесов, обычно заметно лидирует.

Итак, задолженность предприятия перед кем-то именуется «кредиторской» (соответственно, те, кому оно должно, именуются кредиторами). А задолженность кого-то перед предприятием — «дебиторской» (те, кто должны — это дебиторы). Если сроки оплаты кредиторской задолженности наступают раньше сроков ликвидации дебиторской, то образуется кассовый разрыв.

Разрыв может быть исчислен:

- в днях — в течение которых у предприятия нет возможности погашать кредиторские долги;

- в сумме — которую остается погасить.

В результате кассового разрыва:

- на размер долга могут быть начислены пени (на основании закона — как в случае с налогами, или договора — как в случае с поставками) — за каждый день кассового разрыва;

- к предприятию могут быть применены штрафные санкции — предусмотренные законом или договором.

Деловая репутация у фирмы, конечно, тоже может пострадать. Но бывалые предприниматели обычно относятся к неплатежам контрагентов в силу кассового разрыва, как правило, с пониманием. Кто знает — вдруг и у сегодняшних кредиторов возникнут проблемы.

Вместе с тем, кассовый разрыв во многих случаях довольно легко прогнозируется, поскольку его основные причины достаточно универсальны.

Оперативные меры

1. Рассрочка платежа

Рассрочку платежей можно утверждать как с покупателями, так и с поставщиками.

Вы можете передоговориться с покупателями о дроблении оплат, если вы работаете по постоплатной схеме. Договоритесь о частичной предоплате или покрытии определенной части прямых расходов на исполнение заказа. Если у вас имеются крупные покупатели, попросите их разделить оплаты и начать выплату раньше.

То же самое касается и поставщиков. Большинство поставщиков идут на подобные уступки, так как для них важнее объем продаж, а не немедленное поступление денег.

Получая деньги от клиентов раньше и выплачивая их поставщикам позже, вы сможете поддерживать необходимый остаток денег для операционной деятельности.

Главным преимуществом этого метода является отсутствие комиссионных сборов и процентов за рассрочку платежей.

2. Расчетный счет с овердрафтом

Еще одним инструментом закрытия кассовых разрывов является овердрафт.

Овердрафт – это кредитование банком открытого расчетного счета для оплаты расчетных документов, в случае, если текущего остатка денежных средств недостаточно.

При оплатах банк автоматически предоставляет недостающую сумму в рамках утверждённого лимита. В дальнейшем банк направляет все поступающие на расчетный счет денежные средства на погашение образовавшегося долга, пока задолженность не будет закрыта.

Главными преимуществам овердрафта по отношению к классическому кредиту, являются малые временные затраты на получение денег и автоматическое предоставление и погашение необходимых сумм. Некоторые банки предоставляют льготный период кредитования, в течение которого не начисляются проценты за пользование кредитом. Это особенно выгодно, когда известно, что кассовый разрыв ожидается в течение нескольких дней.

У каждого банка свой подход к определению лимита суммы овердрафта и сроков кредитования. Для их расчёта, как правило, рассматриваются такие критерии бизнеса, как среднемесячный объем поступлений от клиентов на расчетный счет, периодичность поступлений, их количество.

Покрытие кассового разрыва за счет овердрафта

3. Факторинг

Факторинг – это комплекс финансовых услуг для организаций, ведущих торговую деятельность по постоплатной схеме.

Преимуществами этого метода являются:

4. Кредитные карты со льготным кредитованием

Большинство кредитных карт имеют от 30 до 100 дней льготного периода кредитования. В течение этого периода клиента не начисляются проценты за пользование кредитом.

Кредитные карты можно использовать для безналичных оплат услуг и работ. В случае снятия наличных денежных средств, с вас будет удержана комиссия.

Преимуществом этого метода является моментальное получение кредитных денежных средств и отсутствие процентов по кредиту в пределах льготного периода.

Мы настоятельно рекомендуем применять в вашем бизнесе превентивные меры по снижению риска возникновения кассовых разрывов. Предвидеть и не допустить кассовый разрыв – это наименее затратный и безопасный способ ведения финансовой деятельности. В этом вам поможет грамотно налаженный управленческий учет в организации и финансовая дисциплина.

Если кассовый разрыв неизбежен, то используйте наши советы, помимо таких классических методов финансирования, как получение кредита в банке или внесение средств учредителей.

Артем Мелконян руководитель финансового управления проектами Тактики

Как ликвидировать кассовый разрыв

Обнаруженный кассовый разрыв должен быть как можно быстрее ликвидирован.

Сделать это можно такими способами:

- приостановить некоторые обязательные выплаты – к примеру, лучше отсрочить уплату налогов, чем платежей по банковским кредитам;

- собственникам предприятия произвести дополнительные инвестиции в бизнес;

- использовать овердрафт или факторинг;

- договориться с банком о реструктуризации кредита;

- получить займ как для физического лица и затем передать его компании.

Подытоживая вышесказанное, можно сделать вывод, что предотвратить возникновение кассового разрыва проще, чем ликвидировать его

Именно поэтому собственник бизнеса должен уделять большое внимание финансовому и управленческому учету в своей фирме

Что такое кассовый разрыв

Что такое кассовый разрыв? Дадим определение этого понятия. Кассовый разрыв на предприятии — это ситуация, когда в кассе компании возникает недостаток средств для своевременного и полного расчета с поставщиками, а также расходов на собственные нужды организации. Такая ситуация обычно бывает, если сроки обязательных платежей отличаются от сроков поступления денег на счет (в кассу) предприятия. Предположим, приближаются сроки уплаты налогов, а поступление средств от клиентов еще не осуществлено.

Недостаток средств называют кассовым разрывом

Более подробно об источниках для покрытия разрыва мы расскажем ниже.

Практика показывает, что временный разрыв отличается периодичностью и регулярным ежегодным повторением. Это означает, что для разработки методик его недопущения какие-либо препятствия отсутствуют. Правильно выбранные мероприятия по недопущению подобной ситуации позволяют ее спланировать и свести всевозможные риски к минимуму. В своей основе методика содержит прогнозируемые размеры денежных поступлений на протяжении определенного финансового периода. Исключения составляют непредвиденные ситуации.

Следует рассказать, как посчитать разрыв. Формула расчета выглядит так:

СДС + СП – СП = ОД, где

- СДС – сумма денежных средств на счете на начало операционного дня;

- СП – суммарное количество средств, которые должны поступить на счет от покупателей на закрытие их дебиторской задолженности;

- СП – сумма, предполагаемая к выплате;

- ОД – остаток денежных средств на счете на конец операционного дня.

Когда при вычислении получается отрицательное значение, образуется кассовый разрыв. В этом случае целесообразно стремиться к уменьшению дебиторской задолженности.

Причины возникновения

Главными внутренними причинами, которые приводят к возникновению кассового разрыва, как правило, становятся:

- недостаточная эффективность в процессе планирования кратко- и среднесрочной перспективы финансовых потоков в компании либо его полное отсутствие;

- недостаточная эффективность мероприятий, направленных на устранение кассовых разрывов.

Помимо внутренних причин возникновения подобной ситуации, существуют и внешние факторы. К ним относят:

- Форс-мажорные обстоятельства, которые возникли в финансовой организации, осуществляющей обслуживание компании, к примеру, у банка неожиданно отозвана лицензия.

- Изменение юридического адреса предполагает перерегистрацию в налоговой инспекции и других организациях. Из-за изменения банковских реквизитов платежи, проводимые покупателями, могут быть не зачислены на счет организации, при этом бухгалтер по каким-то причинам не смог своевременно провести платежи в конкретном расчетном периоде. В совокупности эти факторы могут спровоцировать разрыв в кассе предприятия.

- Изменение системы налогообложения, к примеру, компания решила использовать упрощенную схему с отменой уплаты НДС, авансовых платежей налога на имущество и прибыль. Так, с наступлением июня бухгалтер предприятия планирует отправку срочного электронного платежа за поставку сырья, и может столкнуться с тем, что р/с предприятия заблокирован по требованию сотрудника ФНС из-за непредоставления отчетности по НДС за первый квартал. Специалисты знают, что разблокировка счета может занять продолжительное время, в итоге у предприятия образуется дефицит финансовых средств для выполнения собственных обязательств.

Кассовый разрыв может иметь определенную цикличность

Управление дебиторской задолженностью

Эффективным инструментом уменьшения кассовых разрывов, является своевременный и качественный контроль состояния дебиторской задолженности. Построение системы и регламентация работы с дебиторской задолженностью является одной из ключевых задач для каждой компании. Основными этапами работы с ней являются:

Рисунок 7. Этапы управления дебиторской задолженностью.

Мониторинг, анализ текущей дебиторской задолженности и принятие мер по ее устранению.

На этом этапе проводится анализ показателей предшествующих периодов с целью своевременного выявления и устранения роста дебиторской задолженности в будущем.

- динамики прироста дебиторской задолженности;

- оборачиваемости капитала;

- анализ темпов роста дебиторской задолженностью над темпами выручки;

- среднемесячный процент дебиторской задолженности от общей суммы задолженности;

- соотношение плановой и просроченной задолженности;

- соотношение безнадежных и сомнительных долгов к просроченной задолженности.

Группировка задолженности по срокам возникновения

- просроченная;

- сомнительная;

- безнадежная.

Анализ динамики просроченной дебиторской задолженности позволяет определить ненадежных покупателей, изменить срок и размер товарного кредита.

Разработка стандартов оценки покупателей

- 1. До заключения договора необходимо установить критерии для определения класса кредитоспособности покупателя. За основу можно взять следующие критерии оценки:

- анализ кредитоспособности на этапе заключения договора;

- расчет абсолютной и текущей ликвидности;

- коэффициент обеспечения собственными средствами;

- рентабельность реализованной продукции;

- Z-анализ по модели Альтмана;

- кредитную историю покупателя.

- 2. Исходя из установленного класса кредитоспособности, определить:

- срок предоставления товарного кредита;

- размер товарного кредита;

- условия предоставления скидок;

- условия оплаты;

- предоставление банковской гарантии;

- продажа товара на условиях факторинга с гарантией.

- 3. Установить критерии изменения класса кредитоспособности:

- система скидок при досрочной оплате;

- штрафы при просрочке;

- критерии отказа и т.д.

Оценка рисков от невозврата просроченной задолженности в будущем

В риски невозврата необходимо заложить дебиторскую задолженность с учетом темпов инфляции и обесценения за предполагаемое время просрочки периода взыскания, а также возможные потери от не взыскания и списания дебиторской задолженности.

Разработка схемы мотивации сотрудников

Установить нормативы (KPI) для подразделений и сотрудников, занятых возвращением дебиторской задолженности.

Регламент работы с дебиторской задолженностью

- описать бизнес-процессы, политику, процедуры и механизмы управления дебиторской задолженностью;

- обозначить стандарты оценки покупателей и изменения условий предоставления товарного кредита;

- сформулировать правила взаимодействия сотрудников и т.д.

Контроль и анализ исполнения

Системный подход к управлению дебиторской задолженностью способствует сокращению кассовых разрывов и повышению финансовой устойчивости компании. Принятию любых решений по управлению дебиторской задолженностью должен предшествовать анализ ее состава, уровня и динамики в предшествующем периоде.

Кредит как способ избавиться от кассового разрыва

Один из способов смягчить последствия кассового разрыва – получить займ в банке. Без поручителей сумма кредита может быть недостаточной для погашения разрыва. Чтобы получить кредит в крупном размере, следует придерживаться нескольких правил:

- Подавать заявки сразу в несколько банков. Это позволит получить положительную кредитную историю в большинстве финансовых организаций и распределить общую потребность в денежных средствах. Новым клиентам придется немного подождать, но если обратиться повторно, то условия кредита могут быть пересмотрены в пользу организации.

- При обращении в банк лучше подавать заявку на сумму больше, чем кассовый разрыв. В этом случае выше вероятность, что предоставят нужную сумму денежных средств. В такой ситуации уменьшение кассового разрыва будет сопровождаться увеличением затрат на обслуживание кредита.

- Если есть возможность в качестве обеспечения предоставить имущество, то следует использовать только то, которое не требует госрегистрации.

- Следует обращаться в банк заблаговременно. Например, если старый договор заканчивается через месяц, то самое время оформить новое соглашение на тех же условиях. В следующем месяце большая часть выручки направится на погашение займа, а текущие потребности будут закрываться новым кредитом.

Подробно такую ситуацию можно рассмотреть на примере.

Организация получила первый кредит в июле 2016 года на сумму 5 млн рублей под залог помещения. В условиях договора прописана выплата кредита двумя платежами: в августе и октябре того же года по 2.5 млн рублей. В октябре организация оформила еще один кредит на тех же условиях на 5 млн рублей. В договоре прописано ограничение, что общая сумма кредита не должна превышать 5 млн рублей. Полученная выручка в августе пойдет на погашение первого кредита. Все платежи компании будут закрываться вторым займом. Такая схема поможет сохранить оборотный капитал.

Определение кассового разрыва

Кассовые разрывы – это временная нехватка денежных средств, необходимых для погашения текущих обязательств. К примеру, пришло время платить налоги, а поступление выручки от покупателей еще не было осуществлено. Инструментом для покрытия кассового разрыва может служить краткосрочный кредит или займ, необходимый для пополнения оборотных средств.

Не менее распространенной банковской услугой является овердрафт. Банк может пополнить текущий счет клиента, чтобы последний смог оплатить последние расчетно-кассовые документы, если собственные средства отсутствуют или их не хватает. При этом предоставляемая в кредит сумма полностью покрывает недостающую.