Условия оплаты

Услугу по страхованию активируют всем владельцам карт Сбербанка с кредитным лимитом, подтвердившим участие в «ДСЖ» момент заключения соглашения с банком. Сумма списания рассчитывается ежемесячно от общего долга по карте на 20 число.

Опция ежемесячно обходится владельцу в 0,7% от суммы долга по карте. Таким образом, если задолженность на 20 число составляет 100 000, то клиент оплачивает 700 рублей.

Каждый месяц снятие средств осуществляется с помощью услуги «Автоплатеж». То есть, клиент получает сообщение по факту снятия средств до того момента, пока не погасит долг.

Часто клиенты Сбербанка испытывают сложности с определением момента подключения услуги «ДСЖ». Проблема в том, что способы продажи банковских продуктов зачастую запутывают потребителей. Подключение может производиться следующими методами:

- владельцу карты поступает сообщение о предложении, он не разобравшись направляет ответный код о подключении банку;

- при обращении в справочную службу банка пользователю ненавязчиво и завуалировано рекомендуют подключить опцию, и он соглашается;

- в соглашение о продлении/получении карты включается пункт о подключении услуги.

Как исправить ситуацию?

Официальная поддержка Сбербанка в лице службы эквайринга утверждает, что во время звонка назвать причину проблемы в работе платежного устройства, а также выдать конкретный, действенный совет нельзя. При появлении ошибки 5230 необходимо позвонить в техподдержку банка (номер 900) и сообщить менеджерам о деталях возникшей ситуации.

Подобную нехитрую операцию можно осуществить в режиме онлайн. Для этого надо пройти процедуру авторизации в личном кабинете Сбербанка и с помощью специального чата направить сообщение об ошибке. Почти моментально сотрудник банка проверит ограничения счета и даст индивидуальный ответ.

В случае выявления неполадки при оплате карт конкретной платежной системы, ответственному лицу магазина, в котором перестал работать терминал, необходимо позвонить на горячую линию «торгового эквайринга» (номера: 8-800-70-77-147 или 8-800-35-00-123). Еще представителям ритейла можно посоветовать обращаться за дополнительными пояснениями в сервис Сбербанк Бизнес.

В настоящее время нет точного объяснения всех причин, из-за которых платежное устройство выдает ошибку 5230. Почти всегда проблема состоит в том, что электронный терминал не принимает карты системы «Мир» либо не реализует какой-либо из типов платежей (бесконтактный с максимальным лимитом и/или с подтверждением). За помощью в решении этого вопроса следует писать в службу клиентской поддержки Сбербанка по телефону или через приложение Сбербанк Онлайн.

Что значит Incoming Active

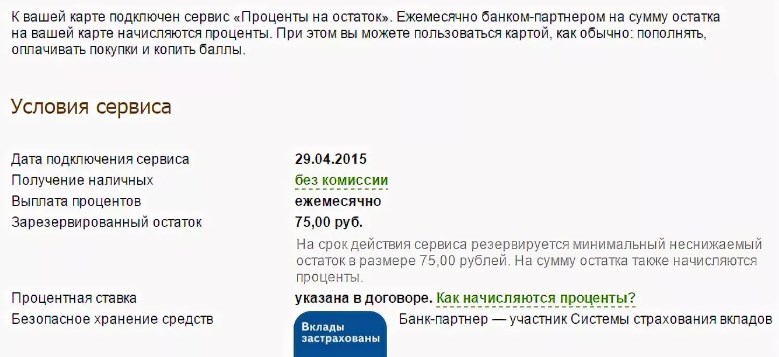

Перечисление процентов Incoming Active – это обновленное обозначение поступивших на ваш счет процентных средств, которые были начислены ввиду активного пользования продуктами и услугами Сбербанка. Если говорить о буквальном переводе, то значит эта IA-кодировка как «входящий активный».

Начисление таких процентов может приходить по самым разным условиям. Все зависит от статуса клиента, типа его карты, подключенных услуг и дополнительных опций. Также отметим, что это могут быть ежегодные, ежемесячные, накопительные начисления, либо разовые, которые возникают при выполнении прописанных условий.

Наиболее часто проценты приходят по следующим причинам:

У вас имеется социальная карта Сбербанка (ПС Маэстро, ПС МИР), на остаток которой ежемесячно приходят 3,5% годовых. Такие карты сегодня без проблем оформляют студенты, работающие граждане, пенсионеры, дети.

Вы являетесь владельцем пенсионной карты (платежная система МИР), на которую возвращается также 3,5% годовых. В этом случае такие перечисления будут производится каждые 3 месяца.

Если же вы являетесь владельцем вклада в этом банке – вам также положены проценты. Если вы заключали договор по вкладам «Сохраняй», «Пополняй», «Управляй», то вам будут приходить по 5,01%, 4,54% и 3,97%, соответственно

При особых пакетах Сбербанка – «Первый» и «Премьер» можно рассчитывать на 6,3% и 6,14%, соответственно.

Если же вы связаны с ипотечным кредитованием, то стоит обратить внимание на налоговый вычет, который положен работающим гражданам РФ. Его размер составляет 13%, а форма возврата этих средств может быть разной

В любом случае, если вы подавали заявление на подобную компенсацию, вас должны были информировать о деталях и сроках перечисления.

Чаще всего процентные перечисления приходят владельцам социальных карт.

Счета и тарифы для бизнеса в Сбербанке

Корпоративному клиенту для проведения кассовых и других финансовых операций по безналичному расчету необходимо иметь счет в банке

При этом неважно, чем компания или индивидуальный предприниматель занимается. Для открытия расчетного счета потребуется выбрать один из тарифных планов и соблюсти определенный порядок действий

Оформляется счет в Сбербанке, при личном посещении, или через дистанционный сервис. Поскольку корпоративные клиенты ценят время, лучше всего выбирать второй вариант — тариф Базис в Сбербанке Бизнес онлайн. Этот тот же Личный кабинет, но для юридических лиц и предпринимателей. Если клиент желает оформить счет для РКО в отделении, ему стоит предварительно уточнить, в каком конкретно филиале предоставляется услуга.

Желательно идти в банк с уже подготовленными документами. При оформлении расчетного счета потребуется:

Паспорт;Свидетельство о государственной регистрации предпринимателя; Справка постановки на учет из налогового органа;Форма карточки с образцами подписи.

Далее клиенту необходимо указать все данные в заявлении-анкете и заполнить отдельную форму с личной информацией. Обе бумаги заполняются по образцу, и клиент, в целях экономии времени, может сделать это дома, предварительно скачав бланки на диск PC.

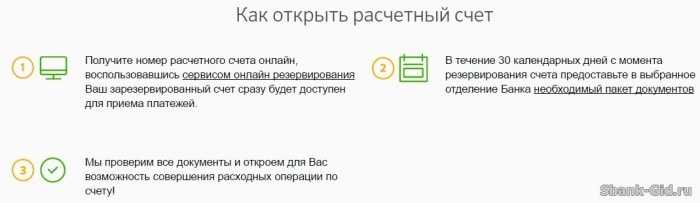

При использовании дистанционного сервиса, Бизнеса Онлайн, клиенту предварительно необходимо получить номер расчетного счета с помощью сервиса резервирования.

Счет резервируется на 30 дней, а за это время клиент должен собрать требуемый пакет документов и отнести в банк.

Для резервирования счета выполните следующие действия:

Авторизуйтесь в сервисе Бизнес Онлайн;Кликните на «Номер счета онлайн»;В новом окне нажмите «Получить номер счета»;Прочитайте условия предоставления услуг;Отметьте галочкой соответствующий пункт, подтвердив свое согласие, и кликните кнопку «Зарезервировать»;Заполните анкету на новой странице, указав тип ИП, код регистрационного номера, объемы товарооборота за год, контакты, адрес отделения, где желаете обслуживаться;После заполнения анкеты укажите пароль, подтвердив свои действия по резервированию счета. Заявка будет рассмотрена после подачи документов. Для этого потребуется посетить отделение филиала ПАО Сбербанка.

Варианты получения информации, откуда поступил платеж

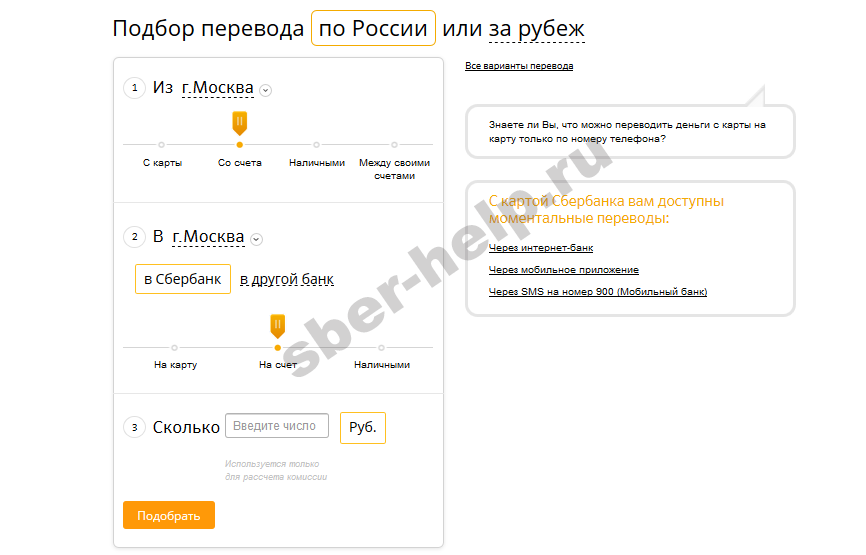

Существует множество методов для уточнения необходимой информации. Любой пользователь может узнать, из какого источника на банковскую карту поступили денежные перечисления.

Определить можно нижеприведенными способами:

Через подразделение банка

Самый из простых вариантов — личный визит в один из ближайших офисов Сбербанка. При обращении необходимо показать консультанту паспорт гражданина РФ, а также сообщить реквизиты банковской карты. Специалист обязан оперативно проконсультировать клиента о точном источнике начисления денежного перевода.

При помощи технической поддержки

Позвонить в контактный центр по номеру 900 (если звонок осуществляется с мобильного устройства, к которому привязана банковская карта). Можно сделать звонок на бесплатный номер 88005555777. Чтобы пройти идентификацию личности, необходимо озвучить информацию, код, а также номер карты, на которую должны прийти деньги или уже были сделаны перечисления.

Через официальный портал банка

Для проведения данных действий необходимо зайти на ресурс sberbank и обратиться через размещенную форму для приема заявлений от пользователей. Чтобы озвучить свой вопрос, нужно открыть ссылку https://www.sberbank.ru/ru/feedback г. Москва и грамотно оформить предлагаемую анкету.

Через онлайн-чат

Подобные действия можно совершить на официальном портале или в мобильной версии «Сбербанк Онлайн», где существует кнопка для оперативного соединения со специалистом банковской организации. Через чат решаются любые проблемы, в том числе, не составит особой сложности узнать, с какого определенного источника поступил перевод с пометкой Incoming Active. Для получения информации потребуется указать личные данные и реквизиты банковской карточки (первые шесть цифр и последние четыре).

Вышеприведенными способами можно выяснить, откуда поступил перевод денежных средств на лицевой счет клиента. Однако определить источник дохода поможет только сотрудник банка. Обратиться к нему можно самостоятельно или любым описанным дистанционным методом.

Описание термина Form Description

В переводе на русский язык, Form Description обозначает «Описание формы». Простыми словами это всем привычная детализация или выписка, которая содержит информацию о платежах и переводах. Посмотреть эти данные можно в Личном кабинете Сбербанка или в мобильном приложении «Сбербанк Онлайн». Кроме этого, информация может быть получена у сотрудника банковской сети или в банкомате (при наличии действующей карты).

Помимо прочего, Form Description применяется для финансовых операций, которые не требуют дополнительного подтверждения. Это могут быть как входящие транзакции, так и исходящие, или автоплатежи. Например, в тексте вида «Списание средств 20 рублей», тип операции – это «списание средств», а сумма и назначение – Form Description.

Применение специального термина для финансовых операций значительно упрощает процедура обработки информации. Специалист сразу найдёт нужные данные, и при необходимости может сообщить их клиенту.

Как отключить

Отключить услугу страхования можно несколькими способами:

- Наиболее простой метод – звонок на номер 900. После ответа необходимо лишь запросить отключение у работника банка.

- При получении СМС о снятии суммы за услуги необходимо тщательно его изучить. В сообщении должны присутствовать коды, с помощью которых можно отказаться от услуги. Потребуется лишь переслать их в обратном СМС на номер 900.

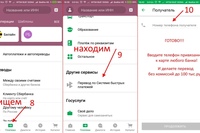

- Отключить услугу можно и через приложение «Сбербанк Онлайн». Оно есть для системы Андроид и iOS. Деактивировать опцию можно через подпункт «Платежи». Там следует перейти в сервис «Автоплатежи», и в нем найти шаблон на КК-страхование. Зайдя в параметры, удалить его.

- Написав заявление о расторжении страхового соглашения и возврате денежных средств в отделении банка. Для этого потребуется лично посетить кредитную организацию. При себе нужно иметь паспорт, полис страхования, соглашение на кредит. При принятии заявления придется подождать получения компенсации в течение двух недель.

В случае возникновения сложностей при отмене автоплатежа можно обратиться работникам страховой организации Сбербанка. Они смогут помочь и объяснят, как отключить услугу.

Данный сервис крайне выгоден банку, поэтому руководство всячески стимулирует сотрудников на продажу этого финансового продукта. Таким образом, самое крупное банковское учреждение страны страхует себя от появления ситуаций, в которых заемщик становится неплатежеспособным.

При этом подключение страховки дает Сбербанку крупную прибыль. Такая услуга как автоплатеж высоко рентабельна, каждый год она приносит финансовому учреждению миллиарды рублей. Заработок поступает прямо и косвенно, на комиссионных выплат от сторонних фирм. Прибыль от автоматизированных отчислений по страховым взносам в пять раз превышает величину компенсаций.

Услуга «ДСЖ КК» имеет множество плюсов, при условии, что клиенту она необходима. В противном случае это трата средств, которую можно прекратить

Важно внимательно относится к подписанию соглашений с банком и взаимодействию с банковскими сервисами. Таким образом, можно сберечь свои денежные средства и нервы

Что это такое

Дословная расшифровка аббревиатуры «ДСЖ КК» звучит как «Добровольное страхование жизни по кредитной карте». Под опцию попадает соглашение, которое заключается между дочерней компанией Сбербанка и заемщиком.

Помимо уже известной услуги «ДСЖ КК», попадаются еще:

- ДСЖ ПК – аналогичная страховка жизни, только по потребительскому кредиту;

- ДСЖ НПР – страховка по непредвиденной потере работы.

В данном случае страховка производится от смерти, либо потери нетрудоспособности заемщика. Сумма возмещения, соответственно, равняется долгу по кредитной карте либо потребительскому займу. Таким образом, при наступлении страхового случая, банк погашает заем.

Казалось бы, что ничего плохого в страховании нет. Однако слово «автоплатеж» все портит. Ведь это означает, что банк будет снимать определенную сумму каждый месяц. Время и дата списания задается при формировании автоплатежа. И при наступлении установленной даты деньги исчезают автоматически, без каких-либо запросов владельцу карты.

Что проверяется во время инициализации?

Сбербанк Онлайн достаточно серьезно подходит к вопросу безопасности персональных данных пользователей. Встроенный антивирус, который осуществляет проверку даже в офлайн режиме, сканирует каждое приложение, установленное на мобильном устройстве. Стоит добавить, что данный инструмент был разработан специалистами, которые ранее создали антивирус Касперского.

Кроме этого, антивирусная программа сканирует изменения в прошивке телефона. Если на устройстве установлена некачественная прошивка, вероятней всего, пользователь не сможет получить доступ к мобильному банку. В случае каких-либо изменений в центральной системе и лицензии доступ к Сбербанк Онлайн будет заблокирован антивирусом. Под «подозрение» данного инструмента также могут попадать приложения, установленные с неофициальных ресурсов. Он может потребовать удаление или прекращение работы сомнительных программ: лаунчеры и другие системы, которые имеют доступ к персональным данным. Не исключается, что от пользователя могут потребовать дополнительного подтверждения через контактный центр при выполнении операций.

Как самостоятельно определить платёж

Чтобы самому найти Form Description и узнать назначение платежа, можно воспользоваться одним из следующих способов:

- Интернет – банк.

В Личном кабинете банковской организации сохраняется информация по всем транзакциям. Для того, чтобы посмотреть откуда поступили деньги на карту или счёт, потребуется авторизоваться на сервисе, и перейти к разделу «История операций». При необходимости пользователь может настроить период, за который будет сформирована выписка, а также распечатать её. Аналогичным образом процедура осуществляется через приложение для мобильных устройств.

- Банкомат.

Устройства самообслуживания Сбербанка установлено не только в крупных городах России, но и в небольших населённых пунктах. Поэтому этот вариант можно также рассматривать, если необходимо посмотреть Form Description. Для этого следует вставить карту в терминал, и после введения ПИН-кода, нажать на кнопку «История» или «Заказать выписку» (в зависимости от банкомата). Информация о проведённых транзакциях будет распечатана на бумажном носителе. Если же требуется официальное подтверждение выписки, печать можно поставить в любом офисе компании.

Если же с банковского счёта осуществляются регулярные платежи, они имеют иное обозначение – «regular charge». Такие операции могут касаться автоплатежей по любым банковским направлениям: страховые или налоговые взносы, оплата мобильного, запланированный перевод. Узнать куда были перечислены деньги в этом случае можно только через специалиста. Для этого в Сбербанке предусмотрены следующие варианты:

- Онлайн – чат.

Чат для связи с сотрудником банка доступен на официальном сайте и в мобильном приложении. Для получения нужной информации достаточно указать термин «regular charge» в поле обращения.

- Горячая линия.

Контактный центр Сбербанка работает в круглосуточном режиме. Для соединения с оператором можно использовать короткий номер 900 (если звонок осуществляется с номера, к которому привязана пластиковая карта) или единый для всей России – 88005555550. Для звонков из любой точки мира используется номер +74955005550. Для того, чтобы сотрудник финансовой компании смог проверить данные и передать клиенту необходимую информацию, потребуется назвать последние четыре цифры номера карты, контактные сведения владельца.

Таким образом, термин Form Description в Сбербанке применяется для обозначения финансовых операций. Он помогает точно определить назначение переводов и платежей, а также сформировать банковскую выписку.

Можно ли отключить инициализацию?

Из-за постоянных проверок и требований удалить сторонние приложения, многим пользователям хотелось бы отключить функцию инициализации и проверки антивирусом. Однако деактивировать сканирование на предмет опасных ПО невозможно, поскольку инициализация выступает встроенным инструментом и обязательным условием функционирования Сбербанк Онлайн. В процессе активности и сканирования системы антивирус забирает до 100 Мб оперативной памяти, поэтому слабые устройства могут «подвисать» и работать медленнее.

Но даже учитывая перечень недостатков процедуры инициализации, приоритет отдается полной защите и безопасности персональных данных. Единственное, что можно деактивировать – уведомление о запуске проверки.

Осуществить отключение можно через настройки мобильного банка:

- Запустить Сбербанк Онлайн. В открывшемся меню нажать на «Уведомления».

- Отыскать подпункт о push-уведомлениях и перевести ползунок «Системные» в режим отключения.

Кроме этого, заблокировать подобные оповещения можно и через обычные настройки на смартфоне. Пользователям с системой Андроид необходимо сделать следующее:

- Перейти в настройки мобильного устройства.

- Отыскать вкладку «Уведомления».

- В открывшему списке деактивировать ползунок приложения Сбербанк Онлайн.

В некоторых версиях прошивки на смартфонах опция отключения данного оповещения может называться менеджером уведомлений. На Айфоне в настройках следует найти Сбербанк Онлайн в списке «Уведомления» и отключить ползунок «разрешить уведомления».

Таким образом были детально рассмотрены процесс инициализации и способы его отключения. Уведомление об инициализации связано с работой встроенного антивируса. Главная задача программы по обнаружению вредоносных файлов или приложений – своевременное предупреждение и выявление угрозы взлома персональных данных держателя банковской карты.

Что значит Incoming Active?

Перечисление процентов Incoming Active – это обновленное обозначение поступивших на ваш счет процентных средств, которые были начислены ввиду активного пользования продуктами и услугами Сбербанка. Если говорить о буквальном переводе, то значит эта IA-кодировка как «входящий активный».

Начисление таких процентов может приходить по самым разным условиям. Все зависит от статуса клиента, типа его карты, подключенных услуг и дополнительных опций. Также отметим, что это могут быть ежегодные, ежемесячные, накопительные начисления, либо разовые, которые возникают при выполнении прописанных условий.

Наиболее часто проценты приходят по следующим причинам:

У вас имеется социальная карта Сбербанка (ПС Маэстро, ПС МИР), на остаток которой ежемесячно приходят 3,5% годовых. Такие карты сегодня без проблем оформляют студенты, работающие граждане, пенсионеры, дети.

Вы являетесь владельцем пенсионной карты (платежная система МИР), на которую возвращается также 3,5% годовых. В этом случае такие перечисления будут производится каждые 3 месяца.

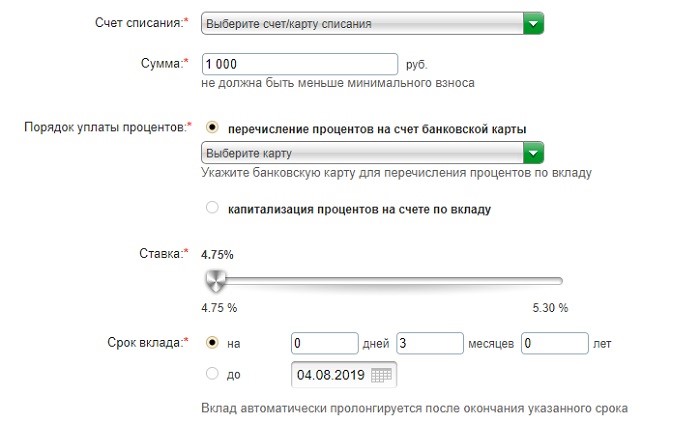

Если же вы являетесь владельцем вклада в этом банке – вам также положены проценты. Если вы заключали договор по вкладам Сохраняй, Пополняй, Управляй, то вам будут приходить по 5,01%, 4,54% и 3,97%, соответственно

При особых пакетах Сбербанка – «Первый» и «Премьер» можно рассчитывать на 6,3% и 6,14%, соответственно.

Если же вы связаны с ипотечным кредитованием, то стоит обратить внимание на налоговый вычет, который положен работающим гражданам РФ. Его размер составляет 13%, а форма возврата этих средств может быть разной

В любом случае, если вы подавали заявление на подобную компенсацию, вас должны были информировать о деталях и сроках перечисления.

Чаще всего процентные перечисления приходят владельцам социальных карт

Как происходит процесс инициализации в смартфоне

Во время процесса инициализации пользователю приходит уведомление от приложения Сбербанк Онлайн, которое оповещает о проверке системы встроенным антивирусом. Каждый запуск мобильного банка сопровождается активацией антивируса, который в ускоренном режиме начинает сканировать и проверять всю мобильную операционную систему, а также сторонние приложения. Стоит отметить, что даже в те моменты, когда Сбербанк Онлайн не активен, антивирус продолжает сканировать проводник. Именно по этой причине уведомление об инициализации может появиться на экране телефона в любой момент.

Во время открытия, программа обнаружения вредоносных ПО запускает процесс сканирования оперативной памяти мобильного устройства. Осуществляться такая проверка может по несколько раз за сутки. Если отключить антивирус и не произвести сканирование, Сбербанк Онлайн может не открыться. При выявлении проблем или каких-либо угроз от стороннего ПО система обязательно оповестит об этом пользователя уведомлением.

Почему появляется ошибка 5230?

Сейчас нет каких-то конкретных, официально подтвержденных данных о том, почему же возникает ошибка 5230 при оплате картой в электронных терминалах. Зачастую проблемы связаны с самим устройством, его прошивкой. Бывает, что причина ошибки в неправильно настроенной связи между банковским офисом и непосредственно магазином. Иногда возникают сложности из-за блокировки транзакции. В этом случае проблема состоит в отсутствии поддержки банковской карты или конкретного типа оплаты.

Наглядный пример: есть электронные терминалы, не принимающие банковские карты «Мир», которые поддерживают функцию бесконтактной оплаты. Чтобы удостовериться в отсутствии подобной несостыковки, надо проверить наличие наклейки с эмблемой «Мир» на корпусе платежного устройства.

Важно не забывать о лимите, существующем при покупке товара через бесконтактный платеж. На картах Visa и MasterCard он равен 3 тысячам рублей, в платежной системе «Мир» – 1 тысяче рублей

Условия начисления

Сбербанк предлагает немало предложений, процент по которым перечисляется ежемесячно, и, при необходимости, пользователь может попросить перечислять на баланс счета (вклад линейки «Управляй»). В том случае, если пользователь оформлял ипотеку, брал деньги на образовательные услуги, то начисления Incoming Active могут быть связаны с налоговым вычетом.

Денежные средства через определенное время вернутся на банковскую карточку клиента (при условии, что он подключал тарифные опции «Оптимальный или «Максимальный»). А банковские карточки, которые выпущены в платежных системах МИР, VISA, MASTERCARD обретут привилегии. Эти переводы перечисляются с пометкой обусловленной услуги.