Факторы формирования доходов фирмы

Формирование доходов фирмы от основной деятельности зависит от влияния множества внешних и внутренних условий

Внешние условия не зависят от действий, проводимых компанией, но тем не менее, оказывают существенное влияние на колебания величины прибыли, поэтому их необходимо принимать во внимание. Речь в этом случае идет о таких факторах, как:

- текущее состояние конъюнктуры;

- ценовой уровень сырья и материалов, необходимых для производства продукции;

- принятые в стране нормы амортизации;

- природные условия;

- государственное регулирование цен и тарифов, а также налогов, сборов, штрафных санкций,

- процентных ставок и т. д.;

- политическая ситуация в мире и, в частности, в стране.

Если компания стремится к увеличению своего дохода, то особое внимание ей следует обращать возможному влиянию на факторы внутреннего характера:

- повышение общего хозяйственного уровня;

- уровень компетентности руководителей, а также менеджеров и других представителей управляющего состава;

- увеличение конкурентоспособности товаров;

- стремление к повышению организации работы и производительности труда;

- эффективное составление и постоянный анализ рабочих планов разного уровня.

Основными методами влияния на рост операционной прибыли считаются прирост количества товара, уменьшение себестоимости товара, работа над повышением его качества и разумное ведение ассортиментной политики.

Watch this video on YouTube

Что означает термин «операционный анализ»

Существует такое понятие, как «операционный анализ». Что примечательно, данный вид анализа признается коммерческой тайной и не разглашается сторонним лицам. Основывается этот метод на калькуляции и изучении нескольких базовых показателей и применяется в управленческом учете. Изучению, в частности, подлежат:

- порог рентабельности либо точка безубыточности либо критический объем производства, реализации (выручка, полученная предприятием, которая покрывает все траты при нулевой прибыли), т. е. у предприятия в данной ситуации нет ни прибыли, ни ущерба;

- операционный рычаг либо производственный, операционный леверидж (соотношение переменных и постоянных трат, которое влияет определенным образом на ОП, отображает превышение темпов роста прибыли над выручкой);

- запас финансовой прочности, показатель финансовой устойчивости (превышение выручки, полученной от продажи товара над порогом рентабельности, показывает до какой степени можно уменьшить производство, чтобы не нести при этом убытки).

Кроме этого, в процессе операционного анализа рассчитывают коэффициенты валовой маржи (КВМ) и изменения валовых продаж (КИВП). Первый показатель (КВМ) показывает, насколько предприятие способно покрывать собственные постоянные траты и, соответственно, получать ОП, т. е. прибыльность продаж. Второй (КИВП) позволяет проанализировать динамику изменений. С его помощью можно охарактеризовать изменения объема валовых продаж, произошедших в текущем и предшествующем периодах.

Операционный анализ используется при планировании и прогнозировании работы предприятий. С его помощью можно выяснить наиболее приемлемые цены на продукцию, самые прибыльные, рентабельные и самые убыточные товары, наиболее значимые строки по тратам и способы влияния на них и др. Это своего рода поиск наиболее оптимальных подходящих сочетаний между переменными тратами, стоимостью и объемами продаж.

Показатель ОП применяется как один из важных составляющих элементов данного анализа. С его участием также определяют рентабельность продукции по видам, влияние себестоимости на ценообразование, запас финансовой прочности предприятия, минимально допустимый объем производства (продаж), соответствующий точке безубыточности, влияние объемов производства на траты и др.

Операционный анализ нередко именуют анализом безубыточности. Данное название говорит само за себя. С его помощью можно скалькулировать нужное число продаж, при котором у предприятия не будет ни убытка, ни прибыли. Чтобы выжить в сложившейся финансовой ситуации, предприятию необходимо преодолеть, превзойти эту точку безубыточности.

Состав, отображение, приумножение операционной прибыли

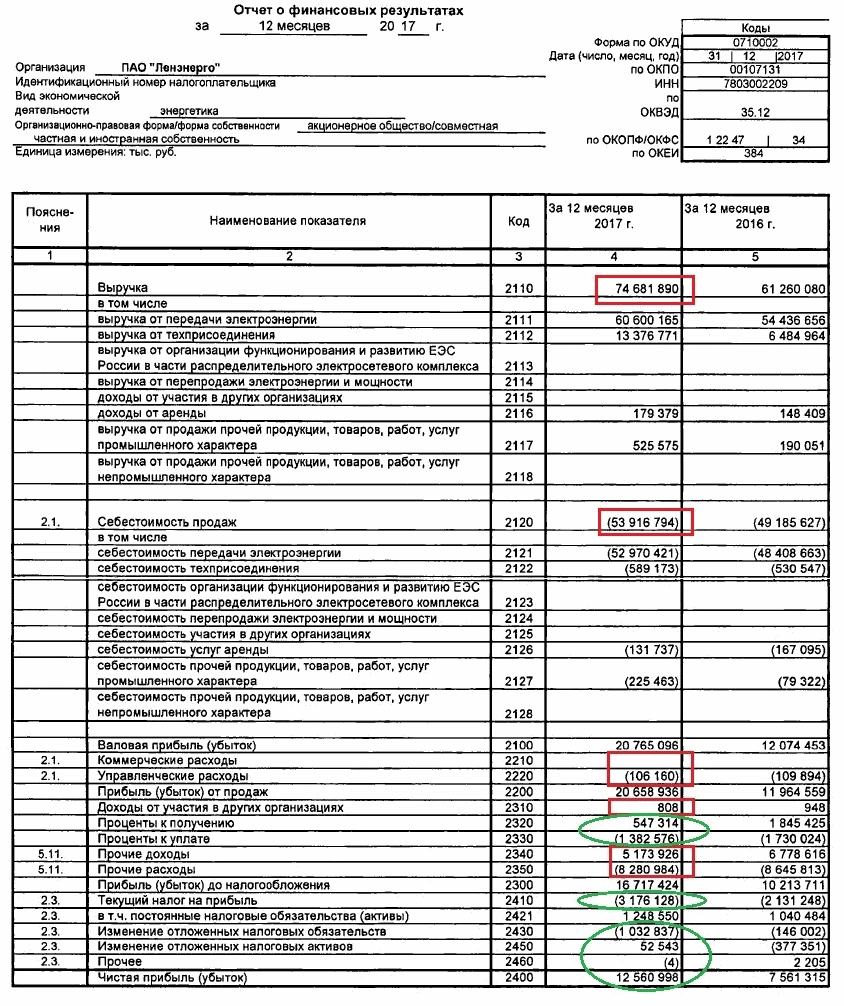

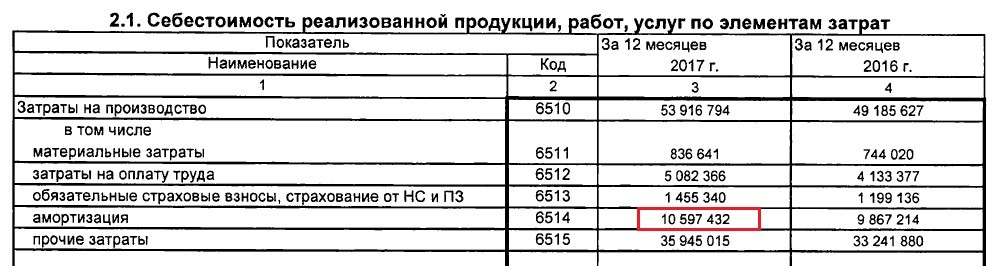

ОП включает 3 составляющих компонента: себестоимость и объем проданной продукции, а также ее ассортимент. Формируется ОП на сч. 90, а в конце месяца списывается на финансовый итог (ДТ 90.9 КТ99). Отображается в отчете о финансовых результатах (ОКУД 0710002, Приказ Минфина РФ № 66н от 02.07.2010) по строке 2200. Данная строка так и называется, дословно: «Прибыль (убыток) от продаж». Для сравнения, EBIT, как принято, показывают по стр. 2300.

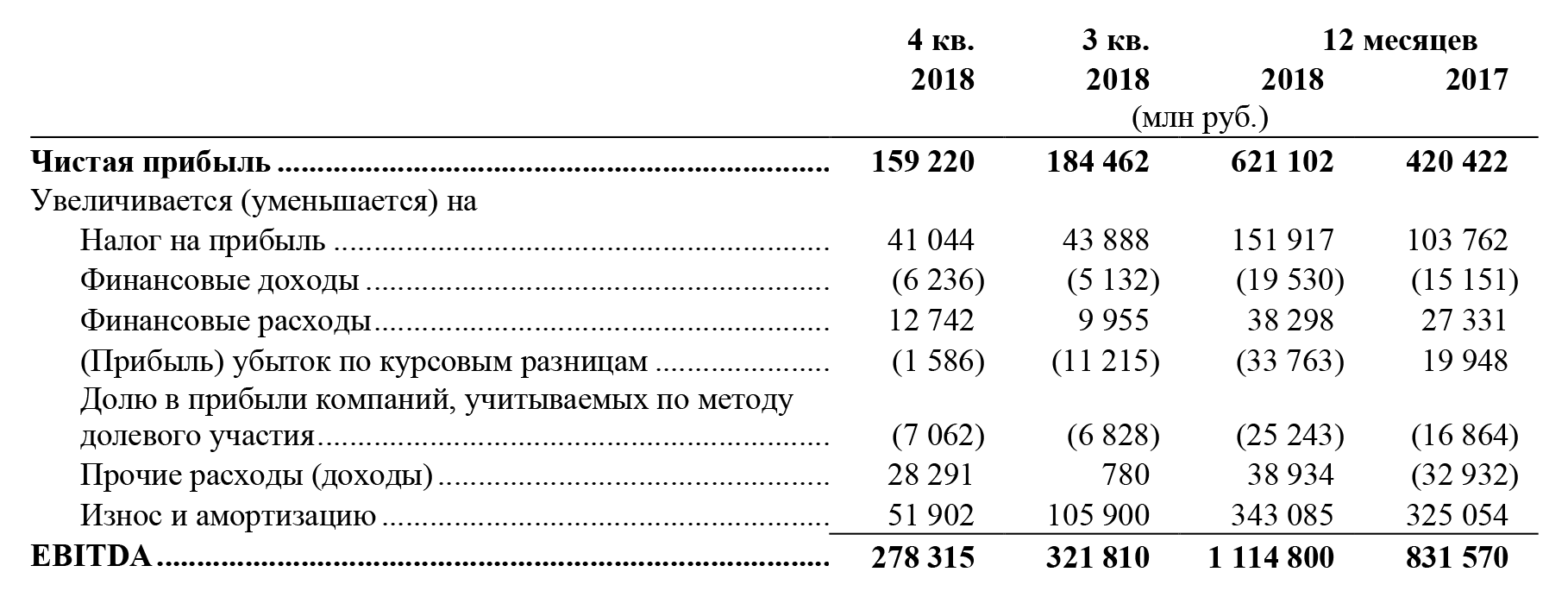

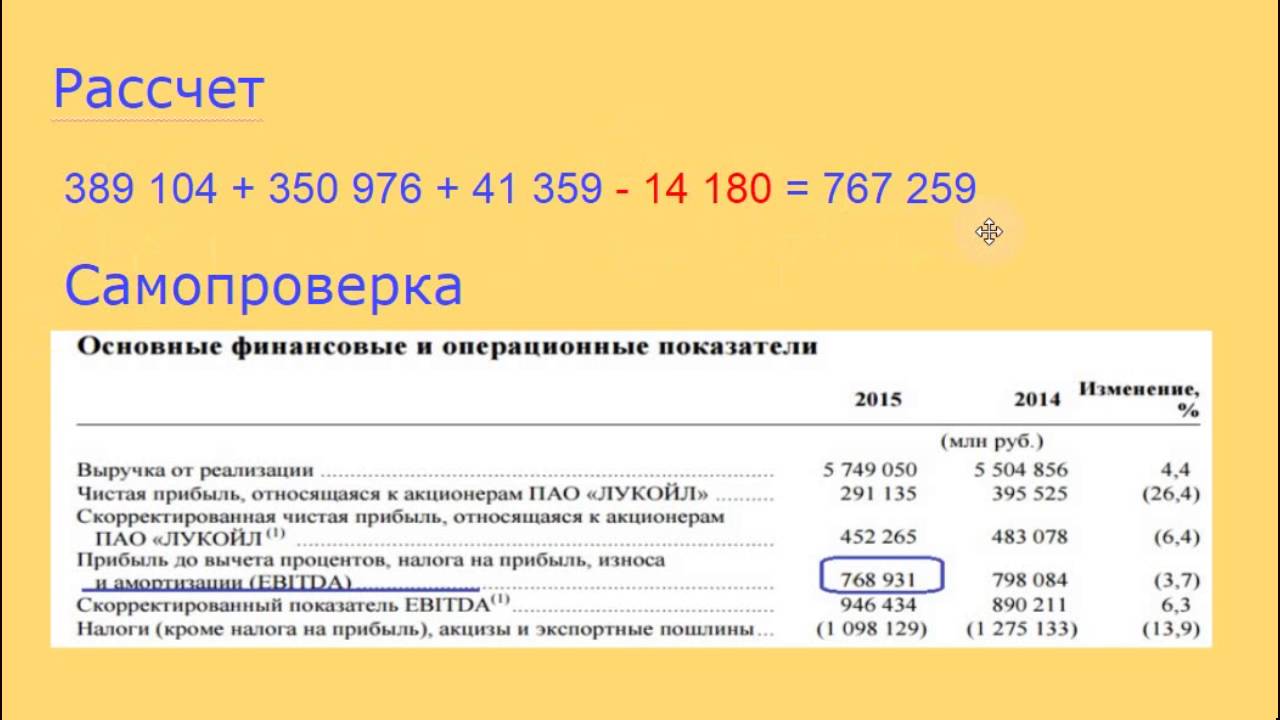

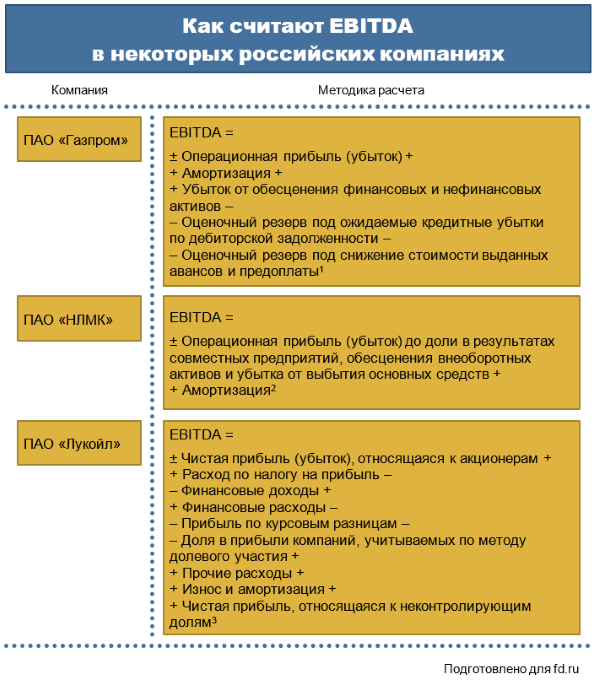

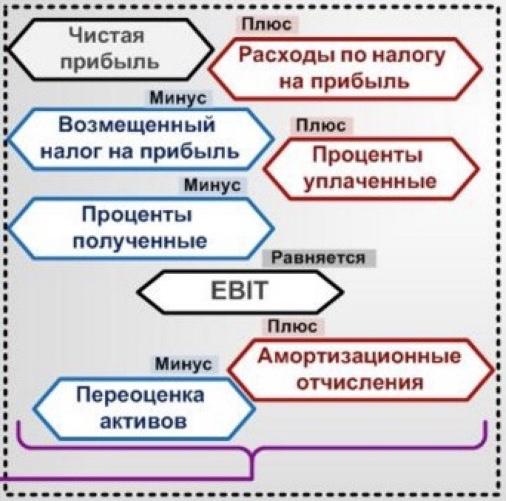

Помимо EBIT следует отметить еще ряд аналитических показателей, которые так либо иначе связаны с операционной прибылью. Прежде всего, это OIBDA, EBITDA, EBI.

| Характеристика показателей | ||

| EBITDA | OIBDA | EBI |

| Определение: EBITDA – это объем прибыли до удержания трат по выплате налогов с процентами, а также износа с уже начисленной амортизацией. Применение: в связке с EBIT служит для оценки прибыльности, эффективности деятельности предприятия без учета амортизационных перечислений и вне зависимости от долгов | Определение: OIBDA – это операционный доход вместе с амортизацией ОС и НА, который калькулируется с участием операционной прибыли. Применение: его признают наибольшим индикатором рентабельности нежели EBITDA, т. к., по словам экономистов, неоперационные траты с доходами искажают показатель EBITDA | Определение: EBI – это разница между EBIT и процентами, начисленными за использование заемного капитала.

Применение: это один из ключевых показателей операционной прибыли (ЧОП – чистая операционная прибыль) |

Следует заметить, что некоторые предприятия не рассчитывают ОП. Тем не менее она является очень продуктивным, полезным показателем, поскольку четко показывает прибыльность предприятия с учетом конкретных совершенных трат.

Положительным результатом является увеличение показателя ОП. Это говорит о том, что доходы предприятия превышают траты. В целом рост прибыли подтверждает интенсивное развитие. Достигается подобный эффект комплексными мероприятиями и действиями, направленными как минимум на уменьшение переменных трат.

Обновление, модернизация оборудования, интенсивный труд, снижение издержек по управлению, расходных норм материалов – немногие составляющие процесса, позволяющего понизить себестоимость 1 ед. товара. Попутно обычно увеличивают объемы продаж, понижая цены на продукцию и привлекая тем самым покупателей.

EVA (Economic Value Added)

Определение

Добавленная экономическая стоимость (EVA) представляет собой прибыль предприятия от обычной деятельности за вычетом налогов, уменьшенная на величину платы за весь инвестированный в предприятие капитал.EVA – реальная экономическая прибыль, которая принадлежит акционерам после вычета всех операционных расходов (включая налоги) и финансовых издержек.

Показатель применяется для оценки эффективности деятельности предприятия с позиции его собственников, которые считают, что деятельность предприятия имеет для них положительный результат в случае, если предприятию удалось заработать больше, чем составляет доходность альтернативных вложений. Этим объясняется тот факт, что при расчете EVA из суммы прибыли вычитается не только плата за пользование заемными средствами, но и собственным капиталом. Можно утверждать, что такой подход в большей степени является экономическим, нежели бухгалтерским.

Интерпретация показателя EVA:— Если EVA>0, то капитал используется эффективно.

— Если EVA=0, то инвесторы получили норму возврата, компенсирующая риск.

— Если EVAВ рамках управления стоимостью компании EVA используется: при составлении капитального бюджета, при оценке эффективности деятельности подразделений или компании в целом, при разработке оптимальной и справедливой системы премирования менеджмента.

Таким образом, EVA:— инструмент для измерения «избыточной» стоимости, которая создана инвестициями;

— индикатор качества управленческих решений;

— инструмент для определения нормы возврата на капитал (ROC) – в денежном потоке выделяется часть, которая заработана за счет инвестиций;

— позволяет определять стоимость компании;

— служит для оценки эффективности отдельных подразделений компании

Формула EVA

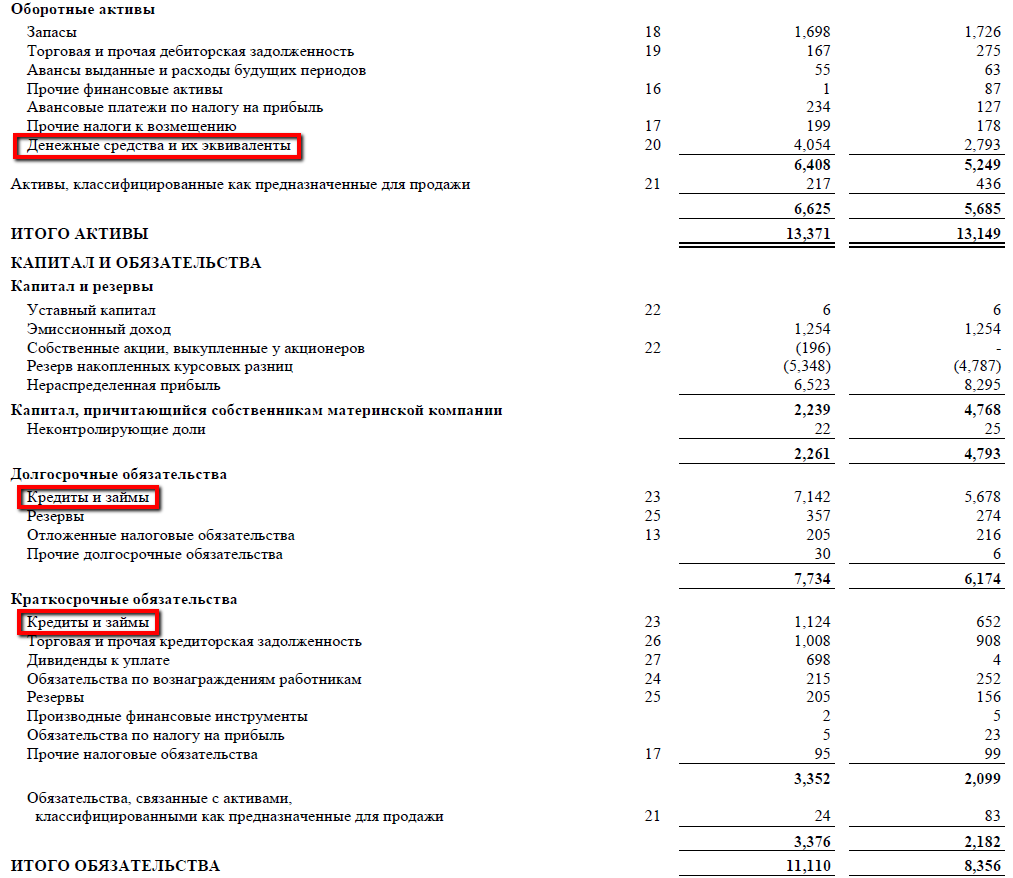

EVA = NOPAT — WACC*ICEVA = EBIT — CE * WACCEVA = (ROCE — WACC) * CE

, где:

NOPAT — чистая операционная прибыль после уплаты налогов;

WACC — средневзвешенная стоимость капитала;

IC — инвестированный капитал.

EBIT — чистая прибыль уплаты процентов и налоговых платежей;

CE — собственные оборотные средства (capital employed).

ROCE (return of capital employed) = EBIT / Capital Employed — Рентабельность задействованного капитала

Equity EVA = (ROE-Cost of Equity) * (Equity Invested)

, где:

ROE – рентабельность собственного капитала

Cost of Equity – стоимость собственного капитала

Equity Invested – инвестированный собственный капитал

Пример 1. ОП с продажи часов

Магазин закупает часы у производителя, выставляет их на свои витрины для продажи. Покупатели приходят в магазин и покупают предложенную продукцию. Предположим, за отчетный период магазин продал часы на сумму 300 000 рос. руб. Это те деньги, которые покупатели заплатили за часы. Фактическая стоимость проданных часов (т. е. та цена, за которую магазин купил эти часы у производителя), составляет 150 000 рос. руб.

Отсюда следует, что валовая прибыль (ВП) = 150 000 рос. руб. (300 000 – 150 000). Это прибыль, которую магазин получил непосредственно после продажи часов. Из нее пока ничего не вычитали.

Между тем магазин совершал траты: на аренду помещения (25 000 рос. руб.), зарплату персоналу (45 000 рос. руб.). Начислены износ и амортизация (на витрины, кассовый аппарат) в сумме 3 000 рос. руб.. Прочие коммунальные траты составили 2 000 рос. руб.

Если все перечисленные траты вычесть из ВП, то получится ОП: 150 000 – 25 000 – 45 000 – 3 000 – 2 000 = 75 000 рос. руб. Это и есть прибыль, полученная магазином от торговых операций.

Что означает термин «операционный анализ»

Существует такое понятие, как «операционный анализ». Что примечательно, данный вид анализа признается коммерческой тайной и не разглашается сторонним лицам. Основывается этот метод на калькуляции и изучении нескольких базовых показателей и применяется в управленческом учете. Изучению, в частности, подлежат:

- порог рентабельности либо точка безубыточности либо критический объем производства, реализации (выручка, полученная предприятием, которая покрывает все траты при нулевой прибыли), т. е. у предприятия в данной ситуации нет ни прибыли, ни ущерба;

- операционный рычаг либо производственный, операционный леверидж (соотношение переменных и постоянных трат, которое влияет определенным образом на ОП, отображает превышение темпов роста прибыли над выручкой);

- запас финансовой прочности, показатель финансовой устойчивости (превышение выручки, полученной от продажи товара над порогом рентабельности, показывает до какой степени можно уменьшить производство, чтобы не нести при этом убытки).

Кроме этого, в процессе операционного анализа рассчитывают коэффициенты валовой маржи (КВМ) и изменения валовых продаж (КИВП). Первый показатель (КВМ) показывает, насколько предприятие способно покрывать собственные постоянные траты и, соответственно, получать ОП, т. е. прибыльность продаж. Второй (КИВП) позволяет проанализировать динамику изменений. С его помощью можно охарактеризовать изменения объема валовых продаж, произошедших в текущем и предшествующем периодах.

Операционный анализ используется при планировании и прогнозировании работы предприятий. С его помощью можно выяснить наиболее приемлемые цены на продукцию, самые прибыльные, рентабельные и самые убыточные товары, наиболее значимые строки по тратам и способы влияния на них и др. Это своего рода поиск наиболее оптимальных подходящих сочетаний между переменными тратами, стоимостью и объемами продаж.

Показатель ОП применяется как один из важных составляющих элементов данного анализа. С его участием также определяют рентабельность продукции по видам, влияние себестоимости на ценообразование, запас финансовой прочности предприятия, минимально допустимый объем производства (продаж), соответствующий точке безубыточности, влияние объемов производства на траты и др.

Операционный анализ нередко именуют анализом безубыточности. Данное название говорит само за себя. С его помощью можно скалькулировать нужное число продаж, при котором у предприятия не будет ни убытка, ни прибыли. Чтобы выжить в сложившейся финансовой ситуации, предприятию необходимо преодолеть, превзойти эту точку безубыточности.

Три вида прибыли и рентабельности

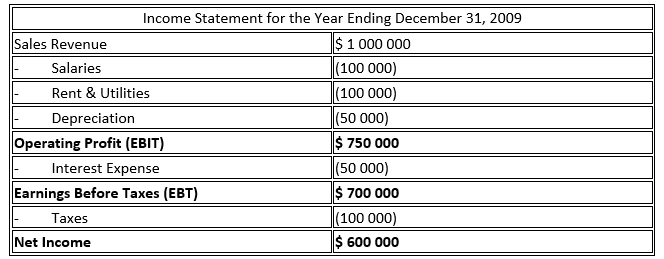

Один из трех основных финансовых отчетов – Отчет о Доходах и Расходах. На приборной панеле вашего бизнеса этот отчет выполняет функцию спидометра, показывая с какой скоростью бизнес движется к намеченной цели.

Напомним, как выглядит Отчет о Доходах и Расходах:

| Статья |

Январь Февраль Март

1. Выручка

1.1. Выручка по товару 1

1.1. Выручка по товару 2

2. Прямая себестоимость

2.1. Прямая себестоимость товара 1

2.2. Прямая себестоимость товара 2

Маржинальная прибыль

Валовая рентабельность

3. Производственные расходы

Прибыль от производства

Рентабельность производства

4. Общехозяйственные расходы

5. Расходы на производство

Операционная прибыль

6. Проценты за пользование заемными средствами

7. Налог на прибыль

Чистая прибыль

Рентабельность продаж

Дивиденды

Нераспределенная прибыль

Главные показатели отчета о прибылях и убытках – Прибыль и Рентабельность. Различают несколько видов Прибыли и Рентабельности.

Валовая (маржинальная) прибыль

Это разница между выручкой и прямыми расходами, связанными с получением этой выручки.

https://www.youtube.com/watch?v=yxdaJIjN3uQ

В торговых компаниях используют термин «маржа». Он показывает разницу между стоимостью покупки и продажи товаров. В покупную стоимость товара включаются все расходы, связанные с его приобретением: оплата поставщику, стоимость доставки, таможенные платежи.

Термин «валовая прибыль» используют другие отрасли, например строители. Валовая прибыль показывает разницу между Выручкой и Прямыми расходами, связанными с получением этой выручки.

Если говорить о строительной отрасли, то Доходы – это стоимость работ, выполненных на объекте, а Прямые расходы – затраты на выполнение этих работ: материалы, начисленные заработная плата, услуги субподряда, услуги машин и механизмов и так далее.

Валовая (маржинальная) прибыль – это основа устойчивости бизнеса. Чем больше размер маржи, тем увереннее чувствует себя бизнес.

Относительный показатель этой величины это валовая (маржинальная) рентабельность.

Нормативное значение Валовой Рентабельности – 30%-50% (в зависимости от отрасли)

Необходимо помнить, что снижение маржинальной рентабельности на 1% может вызвать снижение чистой прибыли на 30%!

Операционная прибыль

Следующий раздел Отчета о Доходах и Расходах – это те расходы, которые могут быть напрямую отнесены конкретной выручке. При этом возможны следующие классификации затрат:

- Общепроизводственные

- Общехозяйственные

- Коммерческие

- Управленческие

- Административные

Итого: Операционные расходы

Предприятие вправе самостоятельно определить тип группировки затрат либо по местам возникновения, либо по степени влияния на готовую продукцию (товары, работы, услуги).

В финансовом менеджменте этот показатель называют также EBITDA (прибыль до уплаты налогов, амортизации, процентов по кредитам).

Относительный показатель операционной прибыли это:

Нормативное значение Операционной Рентабельности – 15%-25%

Операционная рентабельность показывает способность бизнеса обслуживать кредиты, и модернизироваться (обновляться).

Чистая прибыль

Третий раздел ОДР включает расходы, не включенные в два предыдущих раздела, а именно:

- Амортизация

- Проценты по кредитам

- Налоги

- Прочие расходы (штрафы, пени, неустойки)

Если из Операционной Прибыли вычесть расходы из третьего раздела ОДР, то получим Чистую прибыль периода.

Минимальное значение Чистой Прибыли, которое позволяет бизнесу жить, а не выживать – 5%. Нормативное значение – от 5% до 15%.

Если из чистой Прибыли вычесть Дивиденды, то получаем Нераспределенную Прибыль и это основное балансовое уравнение, которое мы должны увидеть в Балансе на конец периода:

Легендарный инвестор Уоррен Баффет очень щепетильно относился к показателям рентабельности бизнеса: «Действительно хороший менеджер – это не тот, кто просыпается утром и говорит: «Сегодня я начну сокращать издержки». Это то же самое, что проснуться утром и принять решение дышать».

Другими словами, для хорошего управленца контролировать расходы и рентабельность – абсолютно понятная, привычная и естественная процедура. Отчет о доходах и расходах здесь основной инструмент. А вы знаете рентабельность вашего бизнеса?

Меры предосторожности

Организация, которая не получает приемлемых операционных результатов, будет стремиться к увеличению доходов и искусственному сокращению расходов, чтобы это соотношение выглядело лучше, чем оно есть на самом деле.

Примерами возможных способов изменения этого коэффициента являются некорректная капитализация затрат, учет расходов в неправильные учетные периоды и неточная оценка запасов.

Выручка также может быть увеличена с помощью целого ряда методов, таких как отражение в текущем отчетном периоде продаж, которые должны были быть признаны в следующем периоде, а также отражение неотгруженных товаров в качестве продаж.

Примеры операционного дохода

Многие компании фокусируются на операционных доходах при измерении операционного успеха бизнеса. Например, Бостонский институт рака Дана-Фарбера сообщил 15 июня 2016 года, что организация увидела, что ее операционный доход увеличился на 20% в годовом исчислении до 27 долларов США. 3 миллиона в первые два квартала своего финансового года. Компания увеличила доходы и операционные доходы за счет увеличения объема пациентов в течение двух кварталов, закончив 31 марта 2016 года. Рост посещений пациентов был обусловлен двумя новыми препаратами иммунотерапии компании. Один лечит рак легких и почек, а другой лечит меланому.

Компания Denali Holding, Inc., головная компания Dell Technologies, сообщила о своих финансовых результатах за первый квартал финансового года, закончив 29 апреля 2016 года. Компания увеличила операционный доход на 37% по сравнению с тем же периодом в прошлом году. Отчет об увеличении операционных доходов особенно важен, поскольку компания стремится объединиться с EMC, и акционеры планируют голосовать за потенциальное слияние 19 июля 2016 года.В то время как продажи первого квартала Denali Holding, Inc. снизились на 3%, его операционная эффективность могла потенциально дать акционерам EMC уверенность в голосовании, чтобы объединить две компании.

EBIAT (Earnings Before Interest After Taxes)

Определение

Прибыль до вычета процентов и после уплаты налогов (EBIAT) — финансово-аналитический показатель равный объёму прибыли до вычета процентов после уплаты налогов. Принципиальная разница между NOPAT = EBIT x (1 – t) и EBIAT состоит в том, что при расчете EBIT х (1 – t) налог на прибыль по номинальной ставке берется со всей прибыли до уплаты процентов, а при расчете EBIAT вычитается фактически уплаченный компанией налог на прибыль, который несколько ниже из-за того, что процентные выплаты были отнесены на себестоимость. Таким образом, EBIT х (1 – t) меньше EBIAT на величину (1 – t) x i, где i — процентные выплаты.

Формула EBIAT

EBIAT = Revenue — Cost of Goods Sold — Expenses (including taxes and excluding interest)EBIAT = Доход — COGS — расходы (включая налоги и исключая проценты)

Операционная прибыль — что это такое

Показатель не характерен для российского учета и не отражается в бухгалтерской отчетности наших предприятий.

Но как и любой вид прибыли, она отражает финансовый результат функционирования компании. Операционная прибыль характеризует доход с учетом определенных статей затрат.

Величина показателя находится между валовой и балансовой прибылью, о которых детально написано в соответствующих статьях — этой и этой.

Операционная прибыль характеризует эффект от производства как в основной, так и в дополнительной деятельности. Ее также называют EBIT — Earnings Before Interest and Taxes – прибыль до выплаты налогов и процентов.

Операционная прибыль и валовая прибыль в чем разница

Она используется для инвестиций в производственный процесс, для организации резервных фондов и для увеличения оборотного капитала. Ее размер зависит от некоторых факторов:

- налоговая нагрузка на организацию, дополнительные выплаты;

- выручка предприятия;

- себестоимость товаров и т.д.

Как рассчитать чистую прибыль Для этого следует предварительно выполнить следующие операции:

- Рассчитать все расходы на производство (включая затраты на материал).

- Рассчитать валовой доход (является разностью между поступившими от продажи средствами и расходами на изготовление продукции).

- Теперь можно подсчитать чистую прибыль. Формула ее расчета выглядит следующим образом:

Чистая прибыль = Валовой доход — обязательные платежи (налоги и другие платежи).

Что такое прибыль — подробный разбор понятия

- какая рентабельность у подразделений, учитывая распределение на них общих расходов (либо не учитывая);

- какова себестоимость, и как она влияет на ценообразование;

- каков запас финансовой прочности.

По сути, это метод формирования операционной прибыли при помощи управления над строками затрат. Он помогает найти оптимальное соотношение между:

- ценой на продукцию;

- переменными и постоянными видами затрат;

- объемами производства.

Методика сводится к тому, что обрабатываются результаты сразу нескольких финансовых инструментов, среди которых финансовый анализ, учет затрат, маркетинговые исследования и т.д. При управлении затратами учитывается целый комплекс результатов, полученных при мониторинге, анализе и структуризации издержек.

Операционная прибыль: формула

Важно В этой статье мы рассмотрим подробно виды прибыли и способы их расчета, но сразу оговоримся, что следует различать термины «выручка» и «прибыль». Сумма, полученная после вычитания затрат из выручки, и есть прибыль

Таким образом, общая формула расчета прибыли будет выглядеть так: Прибыль = Выручка — Затраты (в финансовом выражении)

- Что такое чистая прибыль

- Как рассчитать чистую прибыль

- Что такое валовая прибыль

- Что такое маржинальная прибыль

- Что такое операционная прибыль

- Что такое балансовая прибыль

- Общее понятие выручки

- Что такое валовая выручка

Что такое чистая прибыль Чистая прибыль предприятия — это средства, оставшиеся от балансовой прибыли после вычета налогов, сборов, отчислений и других установленных выплат в бюджет.

Операционная прибыль (ebit) и формула ее расчета

Внимание Операционная прибыль (ebit) и формула ее расчета Внимание При расчете этого показателя операционной прибыли не учитываются доходы от сдачи имущества компании в аренду, от колебания разницы курса, от возможной реализации оборотных фондов, а также от возмещения активов, которые ранее подлежали списанию. Факторы формирования доходов фирмы Формирование доходов фирмы от основной деятельности зависит от влияния множества внешних и внутренних условий

Внешние условия не зависят от действий, проводимых компанией, но тем не менее, оказывают существенное влияние на колебания величины прибыли, поэтому их необходимо принимать во внимание. Что такое операционная прибыль: из чего складывается и как рассчитывается Это сумма арендных, патентных и процентных поступлений организации.

Отказ банка в проведении операции можно обжаловать Банк России разработал требования к заявлению, которое клиент банка (организация, ИП, физлицо) может направить в межведомственную комиссию в случае, когда банк отказывается проводить платеж или заключать договор банковского счета (вклада).

Что такое операционная прибыль: из чего складывается и как рассчитывается

Что такое валовая прибыль Валовая прибыль — это разница между суммой, полученной от продажи продукта, и себестоимостью этого продукта. Отличие валовой от чистой заключается в том, валовая — это прибыль, которая получена еще до вычета обязательных отчислений и вычетов. Она не включает расходы на погашение налогов и других установленных выплат.

О чем говорит индикатор?

Операционная рентабельность продаж компании является хорошим показателем того, насколько хорошо она управляется и насколько она рискованна. Он показывает долю доходов, которая доступна для покрытия внереализационных расходов, таких как уплата процентов

Поэтому инвесторы и кредиторы обращают на это пристальное внимание

Сильно изменчивое значение коэффициента является основным индикатором бизнес-риска. Кроме того, анализ прошлой операционной рентабельности продаж – это хороший способ оценить, будет ли у компании наблюдаться существенное улучшение доходов.

Операционная рентабельность продаж – это финансовый коэффициент, который рассчитывает, насколько эффективно компания получает прибыль от своей выручки. Он измеряет эффективность компании путем анализа процента от общего дохода, который конвертируется в операционную прибыль.

Инвесторы, кредиторы и другие заинтересованные лица полагаются на этот индикатор, поскольку он точно отображает процент операционной наличности, которую компания получает от своей выручки, и дает представление о потенциальных дивидендах, потенциале реинвестирования и способности компании погасить долг.

Операционная рентабельность продаж используется для сравнения расчетов текущего периода с расчетами предыдущих периодов. Это позволяет компании проводить анализ тенденций, сравнивать показатели внутренней эффективности с течением времени. Также полезно сравнивать данный коэффициент по одной компании с аналогом конкурирующей компании, независимо от масштаба.

Что такое операционная прибыль? Что значит операционная прибыль? — Карта мира финансов

Операционная прибыль — это прибыль от основной деятельности, которая равна разности между нетто-выручкой (выручка, уменьшенная на размер налога) и расходами между валовой прибылью и операционными затратами.

Другими словами, операционная прибыль — это прибыль от продаж (не путать с выручкой!).

Этот вид прибыли всегда вызывает пристальное внимание потенциальных инвесторов, потому, что именно он оценивает эффективность основной деятельности предприятия. Этот показатель является решающим при принятии решения об инвестировании, и в большинстве случаев определяется в крупном бизнесе

Но и для небольшого субъекта хозяйственной деятельности, операционная прибыль может представлять большой интерес.

Этот вид прибыли иногда отождествляют с доходом до налогообложения. Это не совсем правильно. Операционная доходность несколько больше, но иногда эти показатели совпадают. Если сумма выплачиваемых процентов существенна, то полезно посмотреть и этот вид доходности.

Расчет операционной прибыли

Операционная прибыль представляет собой разницу между валовой прибылью, и суммой операционных накладных расходов. Она является доходом до перечислений налогов и процентов по заемным средствам.

ОП = ВП – ОР

, гдеПО – операционная доходность,ПВ – валовая прибыль,РО – операционные расходы.

Валовая прибыль

Валовая прибыль — это основной показатель успешности хозяйственной деятельности любого производства. Этот доход получается, если от выручки за реализованную продукцию отнять ее себестоимость.

Для того, чтобы правильно его определить, необходимо учитывать все расходы на себестоимость.

Зная все затраты, в том числе переменные, на изготовление продукции, можно объективно оценить перспективы развития предприятия.

Операционные накладные расходы

К ним можно отнести:

- амортизационные отчисления за все основные фонды;

- оплата горючих материалов;

- выплаты по кредитам, займам;

- расходы от списания основных средств (кроме денежных);

- плата за пользование различными видами интеллектуальной собственности.

Логично предположить, что увеличение валовой прибыли, и уменьшение операционных накладных выплат, положительно скажется на размере показателя операционная прибыль.

Как увеличить операционную прибыль?

С целью увеличения операционной прибыли необходима серьезная деятельность для снижения переменных затрат. Увеличение интенсивности труда, модернизация оборудования, вплоть до полной замены непроизводительных операций. Кроме того, необходимо добиваться снижения норм расхода основных и второстепенных материалов, издержек на управление и руководства производством.

Все эти действия помогут снизить себестоимость единицы продукции, а значит поспособствуют росту прибыли.

Большое значение для формирования операционной прибыли в количественном выражении, имеют объемы продаж. Если их наращивать, при этом занимаясь вопросами снижения цен на единицу продукции, то это позволит привлечь дополнительно покупателей. Ведь конкурентоспособность изделий повысится, а это, в свою очередь, приведет к увеличению массы прибыли. Также увеличится операционная прибыль.

Операционную прибыль многие предприятия вообще не рассчитывают. Тем не менее, он исключительно полезен для оценки эффективности хозяйственной деятельности. Операционная прибыль четко показывает доходность предприятия с учетом определенных его затрат.

Прибыль – это конечный результат предпринимательской деятельности.Если от выручки за реализованную продукцию отнять ее себестоимость, то получим валовую прибыль. Именно прибыль позволяет предприятию развиваться, обеспечивает его рабочий коллектив, и является источником для пополнения государственного бюджета.

Прибыль, в том числе операционная прибыль, является показателем, характеризующим экономическую эффективность действий субъекта хозяйствования. Ее положительная динамика, говорит о том, что доходы превышают затраты. Кроме того, она имеет стимулирующую функцию, ибо является основным элементом ресурсов предприятия. И главное, она пополняет разные бюджеты.

В зависимости от методов учета различают множество видов прибыли:валовая, операционная прибыль, доходность от реализации продукции, прибыль до налогообложения, прибыль от обычной деятельности, чистый доход. И это еще далеко не все виды прибыли.

Показатель операционной прибыли: для чего он нужен

Многие профессионалы в наши дни спрашивают: «чистая операционная прибыль – что это такое и зачем нужно ее считать?». Самый простой ответ на такой вопрос заключен в том, что операционная прибыль отлично характеризует доходность предприятия с учетом определенных статей его затрат.

С помощью анализа показателя операционной прибыли можно получить адекватную оценку прибыльности деятельности компании.

Величина этого индикатора в реальности находится между балансовой и валовой прибылью, о которых много и достаточно подробно написано во многих учебниках. Для того, чтобы понимать, как просто и легко рассчитать операционную прибыль, следует запомнить, что этот показатель по сути состоит из балансовой прибыли и величины процентов, подлежащих выплате и никогда не отражается в бухгалтерской отчетности. При этом, балансовую прибыль в этой отчетности принято называть прибылью до налогообложения.

Обычно, как следует из изложенного выше, операционная прибыль превышает балансовую, но иногда они могут совпадать. Рациональным является расчет операционной прибыли, если сумма процентов является существенной. Если же процентов к выплате нет или их доля в доходах фирмы совершенно несущественна, для планирования дальнейшей деятельности предприятия достаточно показателя балансовой прибыли.

Таким образом, операционная прибыль – это откорректированная на разность прочих доходов и расходов прибыль, понимаемая, как балансовая. Под понятием других доходов операционного характера в данном случае понимаются доходы по главной деятельности компании, за исключением видов дохода, которые уже вошли в показатель валовой прибыли.

Кроме того, при расчете этого показателя не учитываются доходы от сдачи имущества компании в аренду, от колебания разницы курса, от возможной реализации оборотных фондов (не считая финансовых инвестиций), а также от возмещения активов, которые ранее подлежали списанию.

К операционным расходам относятся расходы, имеющие отношение к ведению основной деятельности компании, а в частности:

- расходы общего хозяйственного характера, связанные с обслуживанием работы фирмы и управлением ею;

- необходимые расходы на вопросы, связанные со сбытом (хранение товара, своевременную рекламу, доставку до потребителей и т. п.);

- остальные расходные статьи (к примеру, реализация запасов, невозвратные долги, потери на разнице курса, обесценивание запаса, наложение экономических штрафов и санкций и многое другое).

Отличие показателей чистой и операционной прибыли

Следует четко осознавать разницу между терминами «чистая прибыль» и «чистая операционная прибыль». Говоря о первом из них, специалисты обычно имеют в виду определенную часть балансовой прибыли компании, которая после расчетов по обязательным отчислениям, сборам, налогам и другим бюджетным платежам остается в полном распоряжении руководства предприятия и используется для возрастания его оборотных средств, формирования резервных фондов и реинвестирования производственной базы.

В это же время операционная прибыль – это, как уже говорилось, доход предприятия, полученный им в результате его главной деятельности. Это – полностью расчетный результат, полученный до того, как будут уплачены проценты по одолженным средствам и налог на прибыль. Если же с экономической точки зрения рентабельность активов компании используется только для своевременной выплаты процентов по ранее одолженным финансовым средствам, то такая операционная прибыль является экономически критической.

При расчете этого показателя операционной прибыли не учитываются доходы от сдачи имущества компании в аренду, от колебания разницы курса, от возможной реализации оборотных фондов, а также от возмещения активов, которые ранее подлежали списанию.