Отличительные особенности акционерных обществ и частного предпринимательства

Мировые бизнес-процессы базируются в своей основе на акционерных обществах различного типа, поскольку в процессе приватизации значительная часть предприятий преобразовалась в те или иные акционерные структуры.

По законодательству акционерное общество обязательно имеет определенный уставный капитал, разделенный на оговоренное количество акций с одинаковой номинальной стоимостью.

Количество акций устанавливает корпоративные права на имущество предприятия в соответствии с долей в общем капитале. Но при этом и ответственность держатели акций несут в пределах принадлежащих им долей. В чем же отличие акционерных обществ от частных предприятий?

Основные отличия ООО от ЧП

Исходя из требований законодательства к созданию обществ с ограниченной ответственностью рассмотрим, чем отличается ООО от ЧП. Прежде всего в том, что ООО может быть основано одним человеком или даже группой лиц, которые создают юридическое лицо с определенным уставным капиталом, поделенным на установленные уставом части. На весь уставной капитал выпускаются акции одинакового номинала и закрепляются за каждым из учредителей в соответствии с размером его вклада в предприятие.

Предприятие частное может быть основано тоже одним или несколькими лицами, но уже не на любой собственности, как в ООО, только своей частной собственности. Основное отличие ООО от ЧП состоит в том, что в частном предприятии все активы и полученная прибыль являются совместной собственностью всех участников, а в ООО распределяется между всеми учредителями в соответствии с количеством принадлежащих ему акций.

По той причине, что собственники ООО лучше защищены от рисков банкротства, эта организационно-правовая форма пользуется значительным преимуществом.

Отличия ООО от ИП

Под определение ИП подпадают физические лица-предприниматели. Теперь рассмотрим, чем отличается ООО от ИП и что выгоднее открывать. Главное отличие ИП от ООО в том, что создать его может только одно физическое лицо и этот его статус не может быть отчужден третьим лицам. Отличительные черты ИП:

- Наиболее существенное отличие ООО от ИП состоит в мере ответственности за результаты хозяйственной деятельности созданного бизнеса — коль собственник один, то он единолично отвечает за все промахи и долги. Причем, если участники ООО рискуют только своим взносом в общее дело, то частный предприниматель несет полную ответственность всем имуществом, ему принадлежащим.

- Для ООО есть обязательным ведение бухучета и постоянная бухгалтерская отчетность, то для индивидуального предпринимателя достаточно ведения книги доходов и расходов, а при едином налоге даже и ее вести не требуется.

- Возникает закономерный вопрос, что лучше открыть ООО или ИП? И ответ на него неоднозначный: исходя из степени защищенности от рисков предпринимательской деятельности, несомненно, ООО гораздо более удобно и надежно оберегает бизнесменов. Однако привилегии в бухучете и упрощенная налоговая политика очень привлекательны для небольшого бизнеса. Отвечая на то, чем ООО лучше ИП, хочется указать, что коллективное создание предприятия обусловливает и коллективное же принятие решений, что значительно снижает риск фатальных ошибок и получение значительных убытков, да и расплачиваться за них легче коллективно.

Отличие ООО от ЗАО

Главное, чем отличается ООО от ЗАО, это то, что в закрытом акционерном обществе владельцами акций могут быть исключительно учредители компании. Никакие сторонние лица — ни юридические, ни тем паче физические, не могут приобрести долю в предприятии. При уходе одного из учредителей, его акции передаются другому учредителю, а кому именно — решается на общем собрании. Кроме этого основного есть и иное, не столь резкое отличие ООО от ЗАО:

- Если в ООО акциями могут владеть и физические, и юридические лица, а число их может доходить до ста, то в ЗАО это может быть не более пятидесяти человек из числа только физических лиц.

- ООО отчитывается о своей деятельности, публикуя отчет в СМИ, а ЗАО сохраняет свою отчетность внутри компании.

- В силу своей закрытости ЗАО практически не представляет интереса для инвесторов.

Что такое ОДО и его отличие от ООО

Общество с дополнительной ответственностью тоже относится к акционерным обществам с уставным капиталом, разделенным на доли. Но отличие ООО от ОДО состоит в том, что общество по своим обязательствам отвечает собственным имуществом, а если его будет недостаточно для погашения обязательств, то каждый из участников несет дополнительно солидарную ответственность, кратную его вкладу.

Можно ли вести бизнес без образования ООО?

Без обретения юридического статуса вы не сможете развивать и расширять свой бизнес. Представим простейшую ситуацию с торговлей семечками. Если вы готовы всю жизнь торговать только ими, то алгоритм ваших действий будет следующим: вы идете на рынок, покупаете мешок сырых семян подсолнуха, приносите его домой, жарите на сковороде, готовите кульки, идете на ближайшую остановку, располагаетесь там на свой страх и риск и начинаете торговать, пока вас не выгонят с насиженного места. Все. Максимум, на который вы можете надеяться при благополучном стечении обстоятельств, — расширение ассортимента семян.

Идём дальше. Предположим ваш «бизнес» процветает, торговля идет, никто вас не гоняет и вам обязательно придет в голову мысль заменить банальный газетный кулек на цветной, непромокаемый пакетик. Вы узнаете, что подобную продукцию может изготовить местная типография. Идете туда, делаете заказ и сталкиваетесь с первым препятствием: у вас отказываются брать оплату наличными, потому что в типографии отсутствует кассовый аппарат. Конечно же, можно сходить в банк и оплатить выписанный счет как физическое лицо. Но после оплаты комиссии банку, которая существенно ударит по вашему бюджету, вы обязательно начнете интересоваться иными формами перечисления денег.

Через некоторое время вы понимаете, что ваш «бизнес» расширяется и теперь вам может потребоваться не просто скамейка и перевернутый ящик, а стационарный киоск, в котором должны будут работать нанятые продавцы. Да и торговать вы уже планируете не только семечками: хлебобулочные изделия, газировка, конфеты и шоколад — все это уже будет сложно носить в сумке из ближайшего магазина, да и с вашей накруткой мало кто будет все это у вас покупать. Поэтому надо искать поставщика. А на приобретение первой партии товара вам может понадобиться начальный капитал — сумма, превосходящая ваши накопления с уличной торговли.

Вот тут вы уже столкнетесь не с одной, а с лавиной преград. Местный муниципальный орган вам откажет в разрешении на установку киоска, в банке не откроют расчетный счет и не дадут кредит, с вами не сможет работать ни один поставщик и ни один продавец. Первый затребует расчетный счет, второй — как минимум печать в трудовую книжку, пенсионные отчисления и соцпакет. И все потому, что у вас отсутствует регистрация в ФНС (налоговой инспекции), вы не являетесь равноправным партнером во взаимоотношениях с перечисленными юридическими лицами (поставщик, банк, муниципалитет). Вы — не ООО.

Преимущества ООО

Понятно, что описанная ситуация гипотетическая и сильно упрощена. Однако она передает всю суть и пользу от создания ООО. Зарегистрировавшись в ФНС, вы автоматически получаете право на полноценное ведение бизнеса. Как ООО вы можете:

- открывать расчетные счета;

- вести деятельность на территории России и за рубежом;

- заключать договора на поставку и продажу — взаимодействовать с другими юр. лицами;

- арендовать недвижимость и приобретать ее в собственность как юр. лицо;

- получать разрешение на ведение различных видов деятельности (лицензии, сертификаты, свидетельства);

- брать кредиты, займы и ссуды в финансовых учреждениях под развитие бизнеса

- многое другое, с чем приходится постоянно сталкиваться владельцам бизнеса.

Хотя иногда бывает совсем наоборот. Многие молодые люди, зарегистрировав на себя организацию, начинают считать себя бизнесменами. Грамотное ведение бизнеса предполагает создание юр. лица, но это не взаимозаменяемые понятия.

Ликвидация ООО в 2020 году: пошаговая инструкция

Шаг 1. Примите решение о ликвидации и создайте ликвидационную комиссию.

Принять решение о ликвидации ООО может только общее собрание участников, причём, единогласно. Если участник единственный, то такое решение он принимает самостоятельно.

Ликвидационная комиссия – это орган, который получает полномочия по управлению делами ООО и представления его в суде, если такая необходимость будет. Обычно в неё включают директора, бухгалтера, юриста, других квалифицированных специалистов. Но если нет возможности создать комиссию из нескольких лиц, то можно назначить одного человека – ликвидатора.

Шаг 2. Уведомите ИФНС и кредиторов о предстоящей ликвидации ООО.

В течение трёх рабочих дней после принятия решения о ликвидации подайте в ИФНС нотариально заверенную форму Р15001 и протокол общего собрания. После этого налоговая инспекция вносит в ЕГРЮЛ сведения о том, что в отношении ООО началась ликвидационная процедура. Кроме того, ИФНС вправе начать выездную налоговую проверку деятельности компании.

Для оповещения неопределённого круга лиц о факте ликвидации надо опубликовать сообщение через «Вестник государственной регистрации». Если же у ООО есть кредиторы, то им надо направить индивидуальное уведомление с подтверждением доставки. В сообщении и уведомлениях указывается срок, в который кредиторы могут предъявить свои претензии, но не менее двух месяцев.

Шаг 3. Составьте промежуточный ликвидационный баланс.

После истечения срока требований кредиторов надо составить промежуточный ликвидационный баланс. В документе должны отражаться сведения о составе имущества ООО и размере кредиторских требований. Баланс утверждается на общем собрании участников, а в налоговую инспекцию снова подаётся форма Р15001.

В течение месяца после утверждения промежуточного баланса обязательно подайте в ПФР персонифицированные данные о работниках. Если этого не сделать, ИФНС откажет в ликвидации ООО на основании статьи 23 закона «О госрегистрации юридических лиц и ИП».

Шаг 4. Рассчитайтесь с кредиторами.

На основании данных промежуточного баланса ликвидационная комиссия проводит расчёты с кредиторами, соблюдая очередность, указанную в статье 64 ГК РФ. Согласно ей, сначала ООО должно выполнить требования в отношении вреда жизни и здоровью, а затем рассчитаться с работниками. После этого наступает очередь расчётов с бюджетом, и только потом – с остальными кредиторами.

Если денежных средств общества не хватает, то его имущество должно быть продано с публичных торгов. Торги можно не проводить только для имущества стоимостью менее 100 тысяч рублей.

Шаг 5. Подготовьте окончательный ликвидационный баланс.

После расчётов со всеми кредиторами составляется окончательный ликвидационный баланс, который тоже утверждается общим собранием. Оставшиеся активы общества распределяются между участниками в порядке, предусмотренным статьей 58 закона «Об ООО».

Шаг 6. Подайте документы в ИФНС.

Если все предыдущие этапы успешно пройдены, то в налоговую инспекцию подают:

- заявление по форме Р16001, подписанное председателем ликвидационной комиссии или ликвидатором;

- окончательный ликвидационный баланс;

- документ об уплате пошлины в размере 800 рублей;

- документ, подтверждающий представление в ПФР сведений о застрахованных лицах.

На этом ликвидация ООО завершается, а налоговая инспекция в подтверждение направляет лист записи Единого государственного реестра юридических лиц по форме Р50007. Остается только закрыть расчётный счёт ООО, уничтожить печать и сдать документы общества в архив.

Варианты перевода

На практике встречаются несколько вариантов:

- Транслитерация (просто оставляем ООО)

- LLC (Limited Liability Company)

- Ltd (Limited Trade Development)

- LLP (Limited Liability Partnerships)

Стоит сразу обозначить, что единственного правильного ответа нет. Переводчики и юристы до сих пор не пришли к общему мнению. Поэтому как переводить — дело стиля. Иногда у иностранной компании есть на этот счет пунктик, и тогда они отдельно просят переводчика использовать ту или иную формулировку. Если нет, то ответственность за это лежит на плечах автора перевода.

И еще, важно учитывать, что в английском языке эти обозначения пишутся после названия компании, а не перед, как у нас

ООО

Первый вариант — оставить как есть и по желанию прописать в скобках «limited liability company». Среди плюсов такого подхода — не будет возникать разночтений относительно юридического статуса вашей компании, ведь русскоязычное ООО — более широкое понятие, а Ltd и LLC — более конкретные, и выбирая одно из них, вы ограничиваете смысл. Также плюс в том, что так удобнее оформлять международную документацию и реквизиты: при переводе средств в отечественные компании аббревиатура ООО будет более понятной и корректной.

Из минусов — не всегда это сокращение будет понятно зарубежным партнерам. Только если у них есть профессиональный переводчик, либо если они постоянно работают с пост-советскими странами. Но это компенсируется расшифровкой в скобках

Также как дополнительный минус можно отметить, что не всегда выгодно акцентировать внимание на происхождении компании. По трем буквам ООО понятно, что компания основана в России, а во многих странах существует предвзятое отношение к российским компаниям

Другие нелатинские обозначения ООО

Если речь идет об украинской, белорусской или другой компании в стране, где используется кириллица, а формулировка ООО имеет то же значение, что и в России, то тут уже возникает вопрос. Ведь российский вариант чаще встречается иностранным переводчикам, и им будет проще истолковать смысл. Если же это, к примеру, украинское ТОВ, то если и оставляем оригинал, то обязательно прописываем перевод в скобках.

Статья 1473 ГК РФ также позволяет использовать в переводе обозначения на языках других народов, проживающих в Российской Федерации (татарский, удмуртский и так далее).

При сохранении формулировки ООО (точнее, ее аналога), если в языке оригинала есть символы, не совпадающие с латинскими, их необходимо транслитеровать. То же самое касается других аббревиатур в русском языке (ПАО – PAO, ОДО – ODO, и так далее).

LLC

Limited Liability Company. Такая аббревиатура достаточно распространена, и часто просят использовать именно ее. Потому что среди прочих аналогов этот наиболее близкий по смыслу к оригиналу.

Некоторые специалисты утверждают, что этот вариант более распространен в США, а в Великобритании и в странах британского содружества стоит еще подумать. Но, опять же, это лишь мнения, а не закрепленное требование.

Ltd

Limited trade development. Такая расшифровка очень близка по смыслу, и при неформальном общении ее можно использовать как альтернативу LLC. Но в документации используется реже. Если вы все же остановились на этом варианте, то заглавной должна прописываться только первая буква, а перед сокращением добавляется «Co.» (хотя это не строго обязательно). В предыдущем варианте этой приписки нет, так как она входит в саму аббревиатуру (C — Company).

LLP

Этот вариант расшифровывается как Limited Liability Partnerships (партнерство с ограниченной ответственностью). Он используется редко и в основном в Великобритании. По собственной инициативе использовать его не стоит, но знать нужно.

Open Joint Stock Company

Этот вариант (или просто OJTC) корректно использовать при переводе сокращения ОАО (открытое акционерное общество). Использовать при написании его можно как после названия в скобках прописными буквами, так и перед ним заглавными. Но за пределами кавычек.

Тут разночтений меньше, и если речь идет об ОАО, то такой вариант используется в большинстве случаев. Чуть реже используется альтернатива — Public Corporation.

Ответственность участников

Участники несут ответственность только в размере вложенного объема материальных ценностей в уставный капитал общества. Другими словами, если ООО не сможет вернуть кредит или долги, оно несет ответственность имуществом компании, а не личным имуществом учредителей.

Итак, в качестве вывода из представленного материала, рассмотрим преимущества и недостатки ООО.

Преимущества:

- широкий спектр видов деятельности (кроме запрещенных соответствующим законодательством);

- ответственность участников только имуществом компании, а не собственным;

- возможность выхода из ООО в любой момент;

- возможность нескольких соучредителей, каждый из которых может представлять интересы компании без нотариальной доверенности. Это удобно, если возникла необходимость отлучиться от дел;

- ООО можно купить или продать;

- размеры обязательных платежей определяются исходя из объемов прибыли. То есть, если прибыли нет, то налоги платить не придется;

- ООО может иметь дочерние филиалы.

Недостатки:

- сложный процесс регистрации, требующий внушительный пакет документов;

- обязательная и сложная бухгалтерская отчетность в налоговую и ПФР;

- обязательный уставный капитал;

- достаточно крупные штрафы за нарушение законов;

- распределение прибыли только раз в квартал.

https://youtube.com/watch?v=Z83dlA4paMY

зарегистрировать ИП

Как выбрать

В профессиональной среде технических переводчиков есть несколько подходов:

- Использовать всегда одну и ту же формулировку, если заказчик не требует исключения. Например, можно во всех документах прописывать «ООО (limited liability company)» — в таком варианте полностью сохраняется смысл (ведь мы указали, что это именно ООО), но и есть понятная для неподготовленного иностранца расшифровка.

- Спросить у заказчика. Однако не всегда сама компания знает, как их лучше перевести. Если вам дадут эту информацию, хорошо. Если нет, то вопрос остается открытым.

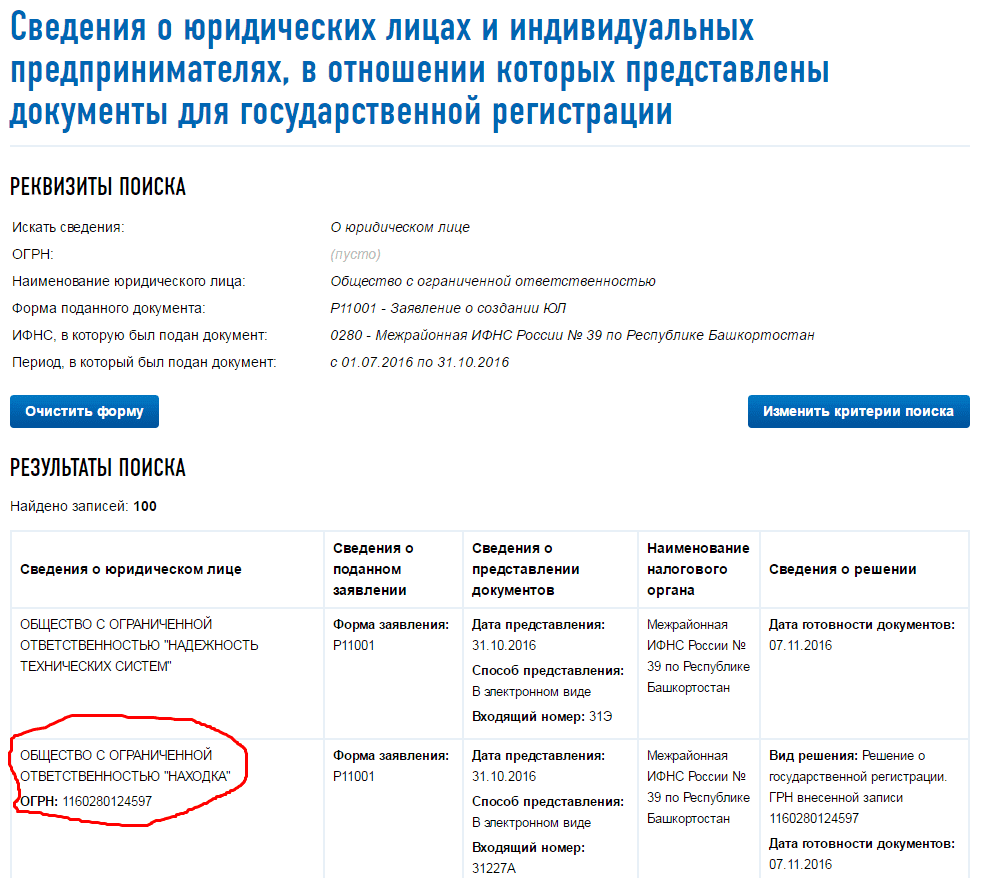

- Посмотреть формулировку в реестрах. Если это российская компания, можно пробить ее в базе ЕГРЮЛ — там должен быть указан пункт «краткое наименование компании на английском языке». Берем вариант, который прописан там, и в случае, если к вам возникнут вопросы, ссылаемся на государственный реестр.

Надеемся, наша статья была вам полезна. Кстати, вам, возможно, также будет интересно почитать другие статьи нашего блога по этой теме. Например: юридическая терминология или как составлять контракты на английском.

А на этом все.EnglishDom #вдохновляемвыучить

Отличия ООО, ОАО, ЗАО и ИП в таблице

Ип, ООО, ОАО ЗАО — что это такое, ниже в таблице.

| Признаки сравнения | Форма организации | |||

| ИП | ООО | ОАО | ЗАО | |

| Регистрация | Небольшое количество документов, не требуется открытия счета и печати. Размер гос. пошлины — 800 руб. | Большой пакет документов, обязателен счет, уставной капитал и печать. Размер пошлины — 4000 руб. | Большой пакет документов, уставной капитал, регистрация акций. Гос. пошлина — 4000 руб. | |

| Состав | 1 | Не более 50 | Не ограничен | Не более 50 |

| Уставной капитал | Не менее 10 тыс. руб. | Не менее 100 тыс. руб. | Не менее 10 тыс. руб. | |

| Местонахождение | По месту прописки | Аренда нежилого помещения | ||

| Принятие решений | Самостоятельно | Советом директором или общим собранием | ||

| Выход из компании | Путем ликвидации | Заявление и выплата доли в уставной капитал | Заявление и отчуждение доли акций | Невозможен |

| Публичность | Публичная форма | Непубличная форма | Публичная | Непубличная |

| Ответственность | Рискует всем имуществом | Ответственно за имущество на своем балансе | ||

| Вывод средств | Для любых целей без отчетности | Обязательно оформление направления средств |

Обратите внимание! С 1 января 2019 г. ИП и юридические лица освобождаются от уплаты государственной пошлины, если документы подаются в налоговую инспекцию в электронной форме

Общее собрание участников ООО

В соответствии с Федеральным законом «Об обществах с ограниченной ответственностью» высшим органом ООО является общее собрание участников общества. Общее собрание участников ООО может быть очередным или внеочередным, все участники общества имеют право присутствовать на нем, принимать участие в обсуждении вопросов повестки дня и голосовать при принятии решений. Положения устава общества или решения органов общества, ограничивающие указанные права участников общества, ничтожны.

Каждый участник ООО имеет на общем собрании участников число голосов, пропорциональное его доле в уставном капитале ООО. Уставом ООО при его учреждении или путем внесения в устав ООО изменений по решению общего собрания участников, принятому всеми участниками единогласно, может быть установлен иной порядок определения числа голосов участников ООО. Изменение и исключение положений устава ООО, устанавливающих такой порядок, осуществляются по решению общего собрания участников ООО, принятому всеми участниками единогласно.

Компетенция общего собрания участников ООО определяется уставом общества.

К исключительной компетенции общего собрания участников относятся:

- определение основных направлений деятельности ООО, а также принятие решения об участии в ассоциациях и других объединениях коммерческих организаций;

- изменение устава ООО, в том числе изменение размера уставного капитала ООО;

- внесение изменений в учредительный договор;

- образование исполнительных органов ООО и досрочное прекращение их полномочий, а также принятие решения о передаче полномочий единоличного исполнительного органа ООО коммерческой организации или индивидуальному предпринимателю (далее — управляющий), утверждение такого управляющего и условий договора с ним;

- избрание и досрочное прекращение полномочий ревизионной комиссии (ревизора);

- утверждение годовых отчетов и годовых бухгалтерских балансов;

- принятие решения о распределении чистой прибыли между участниками общества;

- утверждение (принятие) документов, регулирующих внутреннюю деятельность ООО (внутренних документов ООО);

- принятие решения о размещении облигаций и иных эмиссионных ценных бумаг;

- назначение аудиторской проверки, утверждение аудитора и определение размера оплаты его услуг;

- принятие решения о реорганизации или ликвидации ООО;

- назначение ликвидационной комиссии и утверждение ликвидационных балансов;

- решение иных вопросов, предусмотренных Федеральным законом «Об обществах с ограниченной ответственностью».

Очередное общее собрание участников ООО проводится в сроки, определенные уставом, но не реже чем один раз в год. Очередное общее собрание участников ООО созывается исполнительным органом ООО.

Внеочередное общее собрание участников ООО проводится в случаях, определенных уставом ООО, а также в любых иных случаях, если проведения такого общего собрания требуют интересы общества и его участников.

Расчётный счёт ООО

Расчётный счёт – это специальный банковский счёт, который открывают только для проведения бизнес-платежей. Из-за того, что законодательство прямо не обязывает ООО открывать расчётный счёт, часто возникает вопрос – надо ли это делать?

Надо, ведь обойтись без расчётного счёта может только неработающая организация. Но как только у компании возникают обязательства перед бюджетом (налоги, взносы, сборы), необходимо обратиться в банк. Проводить эти платежи можно только в безналичном порядке.

Есть ещё одна причина, по которой расчётный счёт для ООО всё-таки нужен. Центробанк ограничил проведение наличных расчётов между контрагентами суммой в 100 000 рублей в рамках одного договора. Для хозяйственной деятельности это довольно скромная сумма, лимит можно превысить, даже заключив договор аренды одного офисного помещения.

Кроме того, расчётный счёт – это просто удобный инструмент. Через онлайн-банк вы можете проводить платежи в любое время и из любой точки. Все современные варианты оплаты, такие как эквайринг, терминалы, электронные деньги, привязаны к расчётному счёту. А ещё при проведении безналичных расчётов с другими организациями и ИП вам не понадобится кассовый аппарат.

Как открыть расчётный счёт для ООО? Это простая и быстрая процедура, которую можно начать, не выходя из дома. Чтобы получить реквизиты для приёма безналичных платежей, просто оставьте заявку на сайте выбранного банка. Через 10-15 минут вам придёт электронное письмо с подтверждением открытия расчётного счёта. Его номер вы можете сразу направить контрагенту.

Чтобы закончить процедуру открытия расчётного счёта в банке, надо представить в него следующие документы:

- устав общества;

- договор об учреждении, если учредителей несколько;

- свидетельство о постановке организации на налоговый учёт;

- подтверждение полномочий директора: приказ, решение, протокол о назначении;

- оригинал паспорта руководителя и других лиц, если они будут иметь доступ к счету;

- копия лицензии на лицензируемый вид деятельности, если она выдана.

При личной встрече сотрудник банка оформит карточку образцов подписи и предложит заполнить дополнительные документы (анкета клиента, соглашение о присоединении или договор расчётно-кассового обслуживания и др.). Некоторые банки, которые работают полностью дистанционно, направляют своего сотрудника для встречи по адресу, согласованному с клиентом.

Сколько стоит открытие расчётного счёта для ООО и его дальнейшее обслуживание? Многие крупные банки не берут никакой платы за открытие счёта и предлагают низкие тарифы РКО – от 500 рублей в месяц. Есть даже полностью бесплатные тарифные планы, такой как, «Легкий старт» в Сбербанке.

Кроме того, клиентам предлагаются дополнительные бонусы. Например, если открыть расчётный счёт для ООО в Тинькофф банке, то вы получите бесплатную онлайн-бухгалтерию и до 78 000 рублей на рекламу своего бизнеса. А на остаток средств по счёту банк начислит до 6% годовых, что сопоставимо с условиями депозита.

Какой банк выбрать для открытия расчётного счёта ООО? Конечно, как и для любой другой услуги здесь надо оценивать тарифы и уровень сервиса. Но для расчётно-кассового обслуживания этого недостаточно

Очень важно обеспечить сохранность безналичных денежных средств. А для этого надо выбирать банки, которые давно работают на рынке и имеют высокие финансовые рейтинги

В целом, определённую гарантию может дать любой российский банк, входящий в систему страхования вкладов. Ведь с 2019 года малые предприятия тоже получили право на возмещение 1,4 млн рублей в случае отзыва банковской лицензии. Но в ТОП-10 банков чаще всего попадают эти кредитные учреждения:

- Тинькофф;

- Открытие;

- Точка;

- ВТБ;

- Модуль-банк;

- Промсвязьбанк;

- Райффайзен;

- Уралсиб.

Также вы можете воспользоваться нашим калькулятором банковских тарифов для подбора наиболее выгодных предложений

Налоги и взносы ООО

Общество с ограниченной ответственностью – это коммерческая организация, созданная для получения прибыли. Часть своего дохода она должна перечислять в бюджет в виде налогов. А как работодатель, обязана платить страховые взносы за своих работников.

Налогообложение ООО зависит от выбранного налогового режима. Кроме общей системы (ОСНО), малый бизнес вправе работать на льготных режимах:

- УСН Доходы – налоговая ставка составляет 6% от полученных доходов;

- УСН Доходы минус расходы – налог платят по ставке от 5% до 15% на разницу между доходами и расходами;

- ЕНВД – перечислить в бюджет надо 15% вменённого дохода;

- ЕСХН – единый сельхозналог взимают по ставке 6% с разницы между доходами и расходами, кроме того, надо платить НДС по ставке до 20%.

По сравнению с этими цифрами налоговая нагрузка на общей системе выглядит значительно выше: при отсутствии льгот на ОСНО платят 20% налога на прибыль и 20% налога на добавленную стоимость.

Страховые взносы за работников организация платит по следующим ставкам (облагается большинство выплат персоналу):

- на пенсионное страхование — 22%;

- на медицинское страхование — 5,1%;

- на социальное страхование по временной нетрудоспособности и материнству — 2,9%;

- на страхование от травматизма и профессиональных заболеваний – от 0,2% до 8,5%.

Тарифы последнего вида страхования зависят от того, какой у ООО код основного вида деятельности. Чем выше класс профессионального риска, тем больше надо перечислять за работников.

Итак, какие же налоги платит ООО? Это зависит не только от выбранной системы налогообложения, но и размера доходов/расходов. Кроме того, на УСН Доходы и ЕНВД действует дополнительная льгота – возможность уменьшить исчисленный налог на сумму взносов, уплаченных за работников. На других режимах взносы просто включаются в расходы.

Покажем, как уменьшить налог на страховые взносы с работниками на примере ООО на УСН 6%. В таблице укажем полученный доход и уплаченные взносы за каждый квартал.

|

Период |

Доходы, рублей |

Взносы, рублей |

|---|---|---|

|

1 квартал |

730 000 |

35 000 |

|

2 квартал |

680 000 |

43 000 |

|

3 квартал |

850 000 |

38 000 |

|

4 квартал |

970 000 |

67 000 |

На УСН налог по итогам года платят один раз – не позднее 31 марта за предыдущий год. Однако по итогам каждого отчётного периода, если были получены доходы, надо перечислять ещё и авансовые платежи. При этом исчисленный налоговый платёж можно уменьшить на сумму уплаченных взносов, но не более, чем на 50%.

Посчитаем: авансовый платёж за первый квартал равен (730 000 * 6%) 43 800 рублей. Его можно уменьшить на сумму взносов, но не более, чем на 50%, т.е. до 21 900 рублей. Аналогичным образом нарастающим итогом с начала года рассчитывают платежи за другие отчётные периоды (полугодие и девять месяцев), с учётом уже перечисленных авансов.

Годовой доход организации составил 3 230 000 рублей, а налог по ставке 6% — 193 800 рублей. Однако ООО заплатит в виде налога не эту сумму, а только половину от неё – 96 900 рублей.

Таким образом, учитывать при выборе системы налогообложения только размер налоговой ставки недостаточно. Надо знать и о других особенностях налогового законодательства, например, о праве получить освобождение от уплаты НДС при соблюдении определённых условий.

Полноценный расчёт налоговой нагрузки вашего бизнеса на разных системах налогообложения может сделать только специалист в учёте. Рекомендуем обратиться для этого на бесплатную консультацию.

Но кроме платежей в бюджет самого ООО есть ещё один налог, которым облагается прибыль, полученная учредителем. При получении дивидендов собственник бизнеса платит личный налог — 13% НДФЛ.

Почему? Потому что для государства общество с ограниченной ответственностью и его учредитель – это разные налогоплательщики. И каждый из них должен заплатить налог с полученного дохода. В итоге, получение прибыли для учредителя ООО обходится дороже, чем для индивидуального предпринимателя, который налог на дивиденды не платит.