Преимущества и недостатки лизинга для физлиц

Лизинг автомобиля имеет ряд плюсов по сравнению с кредитными программами банков для автолюбителей. Автолизинг:

- предлагает широкий спектр программ аренды, не имеющих кредитных аналогов;

- позволяет получить во владение как новые, та и подержанные машины с пробегом, в том числе – грузовые и специализированные (в кредит – нельзя);

- предполагает корпоративные скидки от компании-арендодателя (меньшая стоимость машины + возможность часть арендных платежей списывать на счет обслуживания ремонта авто) до 25%;

- требует меньшего пакета документов и минимальные сроки утверждения заявок;

- не требует получение согласия от супруга арендатора;

- допускает аренду авто для автолюбителей с плохой кредитной историей;

- дает возможность сэкономить на небольшом первоначальном взносе;

- часто не требует подтверждения платежеспособности от арендатора (но первоначальный взнос может быть увеличен до 40% от стоимости ТС, либо потребуется залог);

- имеет большие сроки погашения, чем кредит (5 лет вместо 3-х);

- суммарно дешевле полноценного автокредита и простой аренды транспорта;

- допускает получение дополнительных услуг от лизингодателя (списание затрат на обслуживание авто и комплектующие, ремонт на СТО, замена автошин, подменное авто на время ремонта и т.п.).

Преимущества автолизинга для физических лиц связаны, в первую очередь, с тем, что лизинговые компании имеют дело с меньшим уровнем рисков неплатежей. Изначально арендный автомобиль остается в собственности арендодателя и застрахован, и может в любой момент быть возвращен собственнику без привлечения судебных органов, либо возмещен в случае его утери.

О недостатках

Ничего идеально в мире не существует, и при оформлении автомобиля в лизинг, следует внимательно читать условия договора и учитывать указанные в нем ограничения и требования для арендатора авто:

- по сроку действия аренды;

- по стоимости автомобиля, который вы можете взять в аренду;

- по праву перехода собственности (после завершения срока аренды, вы не имеете права оставить машину себе);

- по размеру первоначального платежа;

- по пробегу автомобиля (например, не более 25.000 км/год).

Отдельный вопрос – возврат первоначального взноса после завершения срока действия договора аренды. В разных компаниях-лизингодателях требования могут отличаться: в одних – взнос учитывается в стоимость авто и не возвращается, в других часть взноса учитывается как обеспечительный платеж и может быть возвращен если вы не нарушали требований соглашения.

Лизинг пошагово

Как получить машину в лизинг?

Первым делом — выбрать авто

Машина выбирается по назначению: для городских условий, для сельхозработ, для перевозки груза или пассажиров и т.д. Лизинговые фирмы покупают автомобили не старше 10 лет для предоставления клиенту.

Вторым делом — ознакомиться с условиями

Перед подписанием договора о приобретении автомобиля в лизинг, сначала надо выяснить:

- какая сумма первоначального взноса;

- по какому графику платить;

- какие условия страхования машины;

- какие условия прохождения ТО во время действия договора;

- какие условия в конце сделки.

Иногда можно встретить рекламу, что можно взять в лизинг без первоначального взноса

В этом случае, специалисты рекомендуют проявить повышенную осторожность. А в случае, если первоначальный взнос составляет более 50%, то налоговые органы могут оценить эту продажу как продажу в собственность с рассрочкой

Документы для оформления машины в лизинг

- Паспорт РФ. Прописка должна быть постоянной.

- Водительские права.

- Справка о доходах.

- Копия трудовой книжки или договора.

«Лизинг для физических лиц предполагает достаточно гибкий подход к оценке возможностей заемщика. Например, компания „Европлан“ рассматривает не только 2-НДФЛ, но и другие возможности подтверждения дохода лизингополучателя. Мы учитываем наличие и стоимость недвижимости, ранее купленных транспортных средств.

Автомобиль в лизинг могут взять нерезиденты, в отличие от автокредита, который дают только гражданам РФ.

Возраст лизингополучателя — от 20 до 65 на момент завершения договора лизинга. Постоянная регистрация — любой регион присутствия „Европлан“ (75 офисов по всей России)», — рассказали в АО ЛК «Европлан».

Лизинг авто — оптимальный способ на комфортных условиях приобрести новый автомобиль во владение и пользование на определенный срок.

В «Европлане» также добавили, что в компании есть корпоративные скидки почти по всем маркам, за счет которых стоимость автомобилей для клиентов ниже рекомендованной. При этом размер скидки обычно выше в премиальных брендах. Лизинг может серьезно помочь в решении вопроса обслуживания автомобиля: поиском машины, страхованием, организацией технического осмотра, регистрацией и многим другим занимается лизинговая компания.

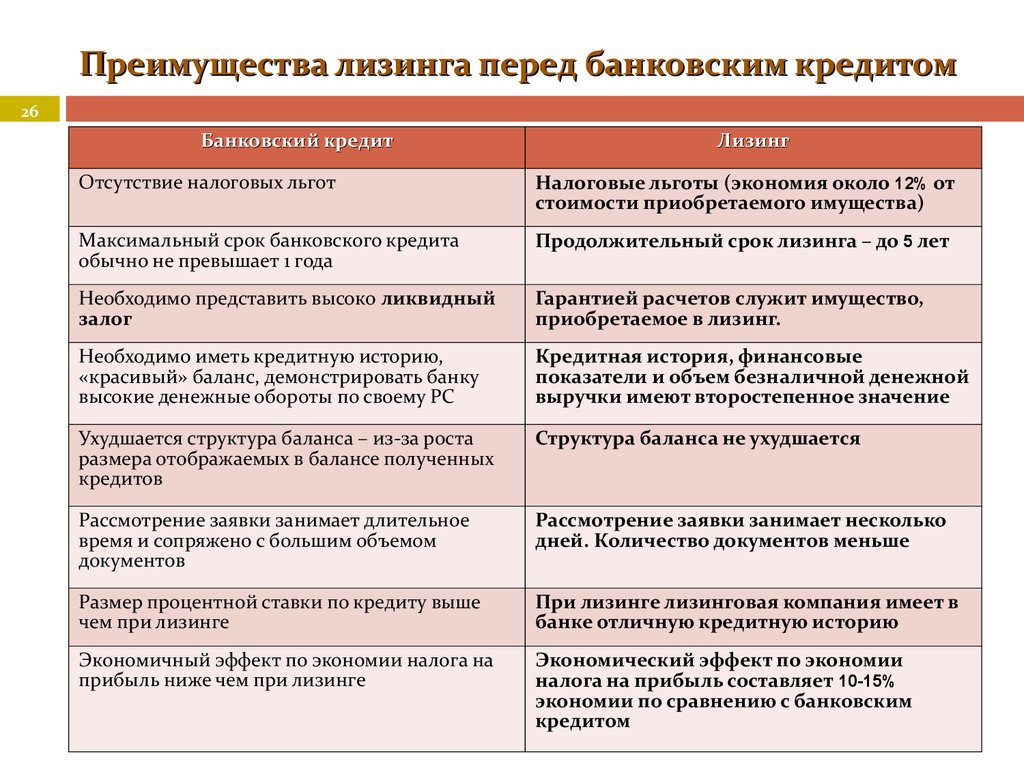

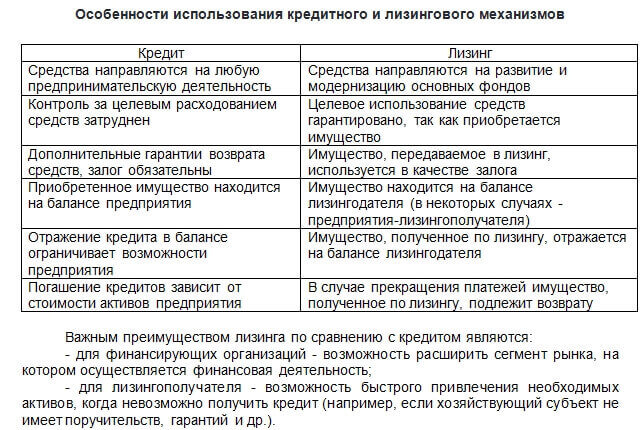

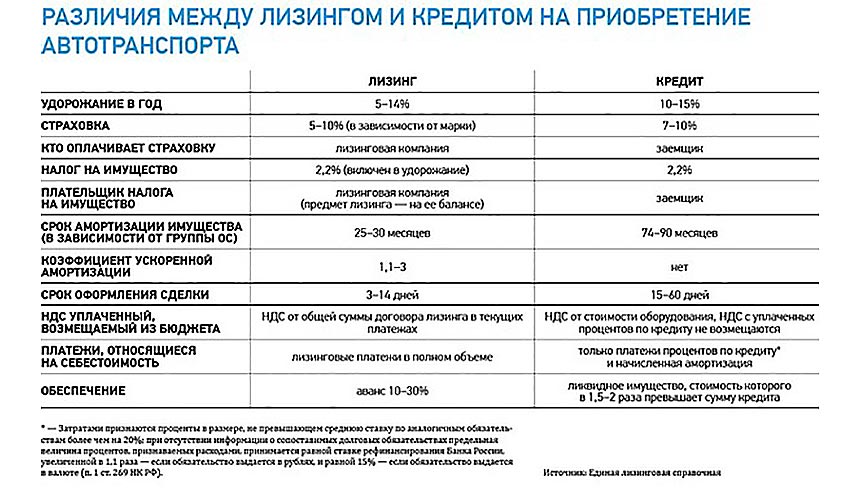

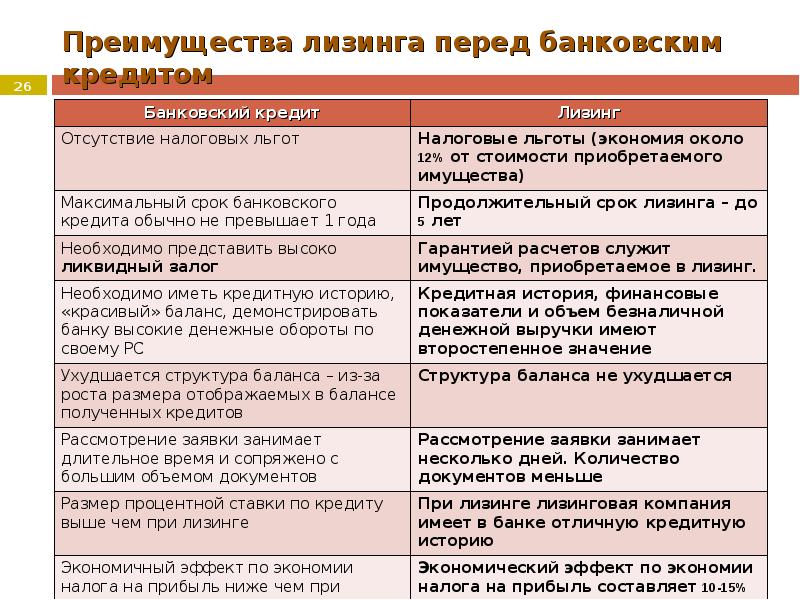

Чем отличается лизинг от автокредита

Оформление потребительского или целевого кредита – привычный для россиян способ покупки машины. Однако у этого способа есть недостатки – значительная переплата и длительный период погашения займа. Альтернатива – лизинг. Сущность этого продукта заключается в финансировании использования транспортного средства с возможностью его дальнейшего выкупа. Лизинговая компания приобретает автомобиль у дилера в свою собственность. После этой процедуры она передает его физическому лицу в аренду с правом покупки.

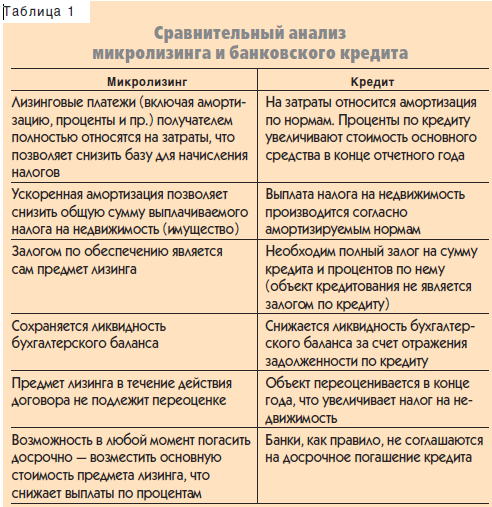

Автокредит – предоставление займа на приобретение машины. Физическое лицо ежемесячно проводит выплаты в пользу банка или салона по продаже транспорта. Все расходы, которые связаны с обслуживанием предмета договора, то есть автомобиля, берет на себя гражданин. Лизинг от кредита отличается не только этим. Если объяснять простым языком, то разницу между двумя программами можно оформить в виде таблицы.

Сравнительная таблица

|

Параметры |

Автокредит |

Лизинг |

|

Привязка к региону |

Да |

Нет |

|

Время, требуемое для одобрения заявки |

От одной до нескольких недель |

1-2 рабочих дня |

|

Платеж |

Ежемесячно |

Возможность осуществлять переводы по индивидуальной программе |

|

Заверение документов у нотариуса |

Да |

Не обязательно |

|

Первоначальный взнос |

От 10 до 40% |

Примерно 35% |

|

Комиссии за обслуживание, открытие и ведение счета и др. |

Да |

Нет |

|

Страхование |

7-10% |

Включено в удорожание (примерно 5-7%) |

|

Оплата страховки |

Клиент |

Лизинговая компания |

|

Средний срок |

3 года |

2-3 года |

|

НДС |

Единовременная уплата при приобретении автомобиля в кредит |

С каждого лизингового платежа можно возместить налог из бюджета |

|

Налог на имущество |

Стандартная оплата клиентом, так как он является собственником |

Оплату проводит лизингодатель (пока машина находится у него на балансе) |

|

Дополнительное обеспечение |

Да |

Нет |

Сравнение лизинга и кредита, которое приведено в таблице, отдает больше преимуществ второму варианту, но не все так однозначно. Чтобы понять, что выгоднее, необходимо рассмотреть достоинства и недостатки каждого из способов. Начнем с лизинга.

Чем лизинг отличается от банковского автокредитования

Большой плюс в том, что регистрацию машины и общение с официальными органами берет на себя лизинговая компания. Лизингополучатель не тратит свое время на решение необходимых при покупке и дальнейшей эксплуатации авто вопросов.

Второй положительный момент в том, что у лизингополучателя есть больше опций по окончанию сделки:

- Выкупить автомобиль по остаточной стоимости и стать его полноправным владельцем.

- Вернуть лизинговое авто компании-лизингодателю и взять новое в лизинг.

- Продлить договор и дальше пользоваться тем же автомобилем.

По окончании кредитного договора у автовладельца нет такого широкого выбора. В его собственности остается уже использованный им автомобиль, который он будет продавать своими силами, если захочет приобрести новую машину.

Есть автолюбители, которых смущает тот факт, что лизинговый автомобиль — собственность ЛК. При этом кредитный — свой «родной». Но если рассмотреть ситуацию более детально, выяснится, что права клиента банка, так же как и клиента лизинговой компании, сильно ограничены:

- Нет возможности продать машину, не выкупив ее полностью у банка.

- Нельзя выписать доверенность другому водителю, не вписав ее в страховку каско.

- Запрещено видоизменять кредитный автомобиль, делать тюнинг.

Компании с выгодными условиями

Чтобы взять автомобиль в лизинг, всем физическим лицам потребуется для начала определиться с выбором компании, когда предлагает соответствующие услуги.

Эксперты и обычные автомобилисты, успевшие воспользоваться подобными схемами покупки, выделяют 3 главных действующих лица на российском рынке лизинговых услуг. К ним относятся:

- Европлан.

- Альфа-Лизинг.

- Major Лизинг.

Коротко расскажем о том, на каких условиях предлагает свои услуги та или иная компания.

- Европлан. Текущий лидер рынка, предоставляющая наиболее выгодные для физических лиц условия. Компания предлагает приобрести через них новые и подержанные авто. Максимальный срок договора составляет 3 года. Размер авансового первого платежа не менее 10% для новых автомобилей и от 30% для подержанных машин.

- Альфа Лизинг. У компании доступно сразу 3 программы. Работают исключительно с теми ТС, которые представлены в каталогах организации. Но их около 20 тысяч. Для всех программ действуют единые базовые условия. Это сумму не более 10 миллионов рублей и срок договора до 3 лет. Ключевое условие для получения одобрения является то, что клиент не может использовать купленную машину в коммерческих целях. В год допускается пробег не более 50 тысяч километров. Один комплект ключей остаётся в компании. Чтобы выехать в другую страну, потребуется предварительно согласовать это с компанией.

- Через эту фирму можно взять машину высокого класса на достаточно интересных условиях. Существует несколько программ. Некоторые из них позволяют рассчитывать на выплаты в течение 5 лет. Минимальный срок договора 3 месяца. При этом аванс может составлять даже 0% от стоимости авто. Но есть программы, при которых требуется заплатить сразу минимум 49% от полной стоимости выбранного автомобиля.

Учитывая все особенности лизинговых программ, наиболее выгодные условия в настоящее время предлагает фирма Европлан. Они отличаются удобными сроками, лояльным отношением, сравнительно небольшими авансовыми платежами и адекватной процентной ставкой. Плюс ТО и внеплановые технические работы проводятся на СТО официальных дилеров и за счёт компании.

При этом клиент сам должен выбирать, к кому именно ему лучше обратиться.

Где взять ТС в лизинг

Наиболее популярными предметами лизинга являются транспортные средства и различная специальная техника.

Получить движимое имущество во временное пользование с условием последующего выкупа можно в таких компаниях, как:

- Государственная Транспортная Лизинговая Компания – одна из крупнейших компаний, предоставляющая в лизинг не только автомобильный транспорт, но и воздушные и водные суда, железнодорожный транспорт, специальную технику. Условия заключения лизингового соглашения определяются индивидуально.

- ВТБ Лизинг. В компании действует множество различных программ, позволяющих приобрести новые транспортные средства или автомобили с пробегом. В ВТБ постоянно действуют различные акции и особые предложения от дилеров.

- Сбербанк Лизинг. Компания сотрудничает как с юридическими, так и с частными лицами. Минимальный начальный взнос – 10% от стоимости приобретаемого имущества. Срок и максимальная стоимость автомобиля определяются индивидуально.

- Европлан. Организация обеспечивает не только покупку транспортных средств, но и сопровождает клиентов до момента полного выкупа, обеспечивая техническое обслуживание, помощь на дорогах, содействие в страховых компаниях и так далее.

- Газпромбанк Лизинг. Организация специализируется на лизинге различного вида транспорта и объектов недвижимости. Лизингополучатели могут воспользоваться специальными предложениями и программами с государственной поддержкой.

Так же успешно работают:

- ВЭБ Лизинг

- Альфа Лизинг

- Балтийский Берег

- РЕСО Лизинг

- Камаз Лизинг

- Элемент Лизинг

- Универсальная лизинговая компания и так далее

https://youtube.com/watch?v=ScghMD49crs

Авто в лизинг для юридических лиц – общий обзор, особенности

Все перечисленные ситуации (как и многие другие) требуют приобретения компанией автотранспорта. У фирмы есть несколько вариантов решения проблемы. Можно взять авто в аренду, можно купить его. Оба варианта довольно накладны и влетят компании в копейку.

Существует и альтернативное решение: воспользоваться относительно новой на отечественном рынке услугой – лизингом авто для юридических лиц. Покупка авто в лизинг для юридических лиц – услуга, актуальная во всех регионах РФ, обещающая в скором будущем стать ещё более востребованной.

Данный финансовый инструмент решает задачу приобретения автотранспорта максимально эффективным и экономически целесообразным способом. Как минимум компания получает налоговые преференции (льготы), а в идеале экономит приличные суммы денег.

Лизинг автомобилей для юридических лиц позволяет реализовать самые смелые планы компании.

Стандартные схемы позволяют с минимальными финансовыми затратами и в кратчайшие сроки приобрести следующие виды автотранспорта:

- новые легковые автомобили (в том числе – представительский транспорт для руководителей фирмы);

- легковой б/у транспорт;

- грузовой транспорт – легкие грузовые машины, фуры, самосвалы, тягачи, прицепы, полуприцепы;

- автобусы;

- спецтехнику (строительный транспорт – автокраны, экскаваторы, грейдеры).

Официальное определение данной финансовой операции звучит так:

Если проще:

Подробнее о том что такое лизинг можно узнать в нашей отдельной публикации.

В финансовой сделке участвует (в типичных случаях) три стороны:

- лизингодатель (банк, лизинговая организация);

- лизингополучатель (юридическое или физическое лицо);

- поставщик имущества (продавец, производитель авто или дистрибьютор).

Четвертый участник – страховщик, партнер отдающей, реже принимающей стороны. Все условия лизинговой сделки – размеры авансового взноса, суммы ежемесячных выплат, график платежей – прописываются заранее в договоре.

Крупные финансовые организации часто предлагают несколько вариантов лизинговых операций для коммерческих компаний:

- лизинг с возвратом собственности;

- лизинг с выкупом автомобилей после окончания срока сделки;

- операционный лизинг – процедура долгосрочной аренды с полным техническим обслуживанием транспорта и предоставлением других дополнительных услуг;

- другие финансовые программы.

Лизинг грузовых и легковых автомобилей для предприятий позволяет вести бизнес максимально оперативно и эффективно: оформление машин в долгосрочную аренду с правом приобретения делается быстро, не предполагает длительного рассмотрения заявки и освобождает компанию-получателя от уплаты налогов на собственность.

Важный нюанс: индивидуальные предприниматели не являются юридическими лицами и должны оформлять авто в лизинг как физические лица.

Что это такое лизинг

Лизинг – это определенная форма кредитования потребителей, позволяющая получить какое-либо имущество во временное пользование за определенную плату (лизинговый платеж). Основное отличие лизинговой сделки от обычной аренды заключается в возможности последующего выкупа имущества, причем стоимость сделки определяется с учетом внесенных ранее лизинговых платежей.

Лизинговые соглашения регламентируются:

- Главой 34 Гражданского Кодекса РФ

- Федеральным законом №164 (закон «О лизинге»)

Сторонами лизингового соглашения являются:

- лизингодатель – компания или частное лицо, специализирующееся на инвестировании и предоставляющее денежные средства для приобретения лизингового имущества

- лизингополучатель – получатель лизингового имущества во временное пользование

- поставщик имущества, переедаемого в лизинг – дилер, производитель и так далее

- страхователь – страховая компания, в которой застраховано лизинговое имущество от порчи и иных несчастных случаев (по договоренности между лизингодателем и лизингополучателем)

Объектом лизинговой сделки может выступать любое имущество, имеющее определенные признаки:

- здания и сооружения различного назначения

- автомобильный транспорт

- сельскохозяйственная, дорожная и иная специальная техника

- станки и другое оборудование для изготовления каких-либо изделий

- предприятия

- иное имущество, необходимое лизингополучателю для получения прибыли или ведения коммерческой деятельности

Исключением являются:

- земельные участки любого назначения

- различные природные объекты

- предметы, оборот которых в РФ запрещен или ограничен действующим законодательством

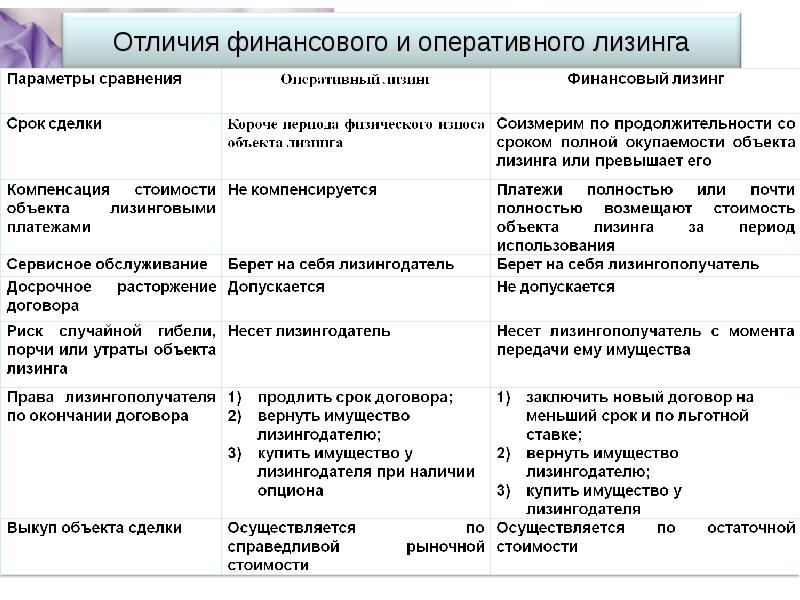

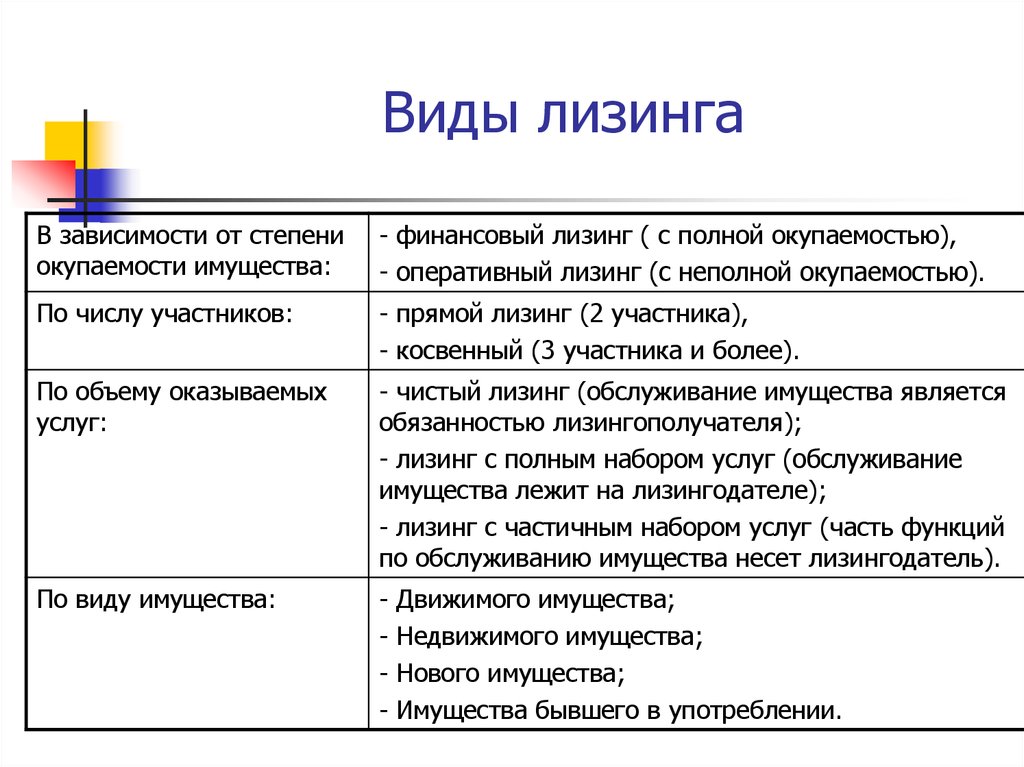

В настоящее время широкое распространение получили три основных вида лизинга:

- финансовый

- операционный

- возвратный

Финансовый лизинг — это форма сделки, при которой лизинговое имущество по истечению срока соглашения выкупается лизингополучателем по остаточной, как правило, минимальной стоимости. На финансовом лизинге специализируется большинство крупных компаний: Сбербанк Лизинг, ВТБ Лизинг и так далее.

Операционный лизинг представляет собой сделку, по истечении срока которой лизинговое имущество возвращается лизингодателю. Такая форма инвестирования используется копаниями, имеющими большой автопарк, так как позволяет постоянно обновлять движимое имущество.

Возвратный лизинг – это сделка, в которой продавцом лизингового имущества и лизингополучателем является одно лицо. Финансовый инструмент позволяет привлекать большое количество инвестиций и снижать налог на прибыль за счет использования налоговых льгот.

Лизинговые сделки так же можно классифицировать:

по срокам сделки. Различают:

— краткосрочный лизинг, при котором соглашение об аренде заключается на срок менее 12 месяцев — среднесрочный лизинг (12 – 36 месяцев) — долгосрочный лизинг (более 3 лет)

по участникам сделки:

— внутренний лизинг. В сделке участвуют только резиденты Российской Федерации — международный лизинг, при котором хотя бы одна из сторон соглашения не является резидентом РФ

по степени защищенности сделки:

— необеспеченный лизинг (отсутствуют страхование объекта лизинга и иные гарантии) — частично обеспеченный лизинг (объект договора лизинга застрахован) — обеспеченный лизинг (лизинговое имущество застраховано. Иные риски сделки распределены между сторонами соглашения)