Понятие дебиторской задолженности

Дебиторской задолженностью называют сумму обязательств, которые несут в отношении юридического лица потребители продукции, выгодоприобретатели по контрактам и иные лица, обязательства которых подтверждены законодательством РФ или условиями договора с юрлицом.

Учет дебиторской задолженности осуществляется бухгалтерией, такой вид долгов является активами юрлица, так как являет собой планируемые поступления средств или оцененных товаров, работ или услуг.

Структура дебиторской задолженности включает в себя:

- общую сумму всех долгов в рублях;

- количество должников и их статус;

- тип обязательств;

- срок возврата долга.

Суммарная дебиторская задолженность учитывается в бухучете, как оборотный капитал, из него может вычитаться невозвратная часть задолженности. Должники юрлица могут находиться в статусе контрагентов по сделкам, розничных покупателей или потребителей услуг (юридических и физических лиц).

Типы обязательств

По типу обязательств долги могут быть в денежной форме, а также в форме товаров, работ или услуг.

В денежной форме задолженность перед юрлицом возникает у потребителей его продукции, если оплата предусмотрена после получения товара или услуги. Компании, не являющиеся кредитными организациями, могут выступать в качестве частных заемщиков для третьих лиц по индивидуально составленным договорам в целях получения дополнительной прибыли, и сумма, причитающаяся к возврату, также является дебиторской задолженностью в денежной форме.

В форме неденежных обязательств дебиторская задолженность возникает в отношении подрядчиков и исполнителей услуг, получивших аванс.

Сроки возврата

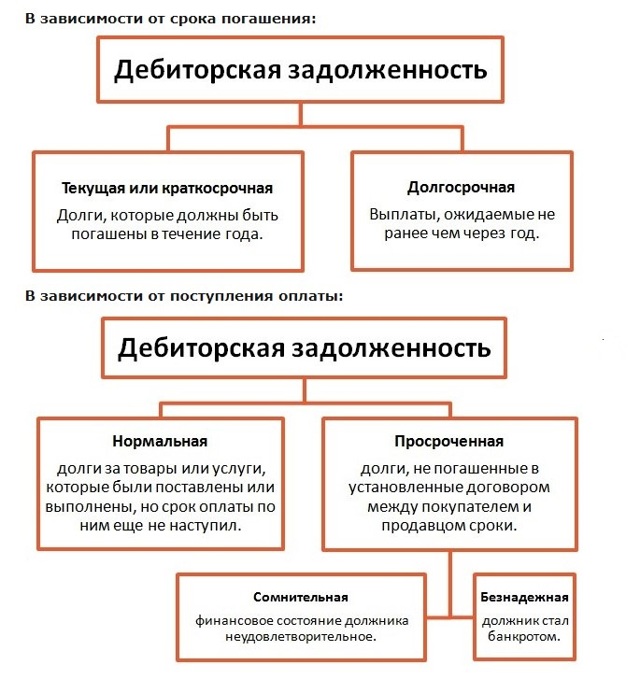

По сроку возврата дебиторская задолженность может быть краткосрочной и долгосрочной. К краткосрочным относятся долги от клиентов, получивших товар или услугу, нематериальные обязательства подрядчиков и обязательства контрагентов по краткосрочным договорам, а долгосрочная дебиторская задолженность может возникать при выдаче долгосрочных займов или заключении длительных контрактов – срок такой задолженности начинается от 1 года.

Виды задолженности

По качеству (возвратности) различают следующие основные виды дебиторской задолженности:

- текущую;

- просроченную.

Текущая задолженность регулярно выплачивается клиентами и иными лицами без возникновения просрочек, причем плательщики могут быть постоянными или разовыми, но суммарно создающими непрерывный финансовый поток средств, вливающихся в оборотный капитал.

Качество просроченной задолженности зависит от следующих факторов:

- срока просрочки;

- наличия обеспечения;

- наличия обратной связи от должника.

Небольшая просрочка и готовность должника погасить задолженность говорит о высоком качестве задолженности – такие долги являются полноценным высоколиквидным активом.

Долги с просрочками более 3 месяцев относятся к дебиторской задолженности низкого качества. Если при этом такие долги не обеспечены залогом или обязательством (поручительством), то они переходят в категорию сомнительной задолженности.

Сомнительная задолженность в различной учетной политике предприятия может исключаться из оборотных средств и почти всегда считается низколиквидным активом. В целях предотвращения банкротства организации сомнительные долги обычно продают третьим лицам, работая при этом над устранением причин их возникновения.

Наличие обеспечения существенно повышает качество задолженности, так как дает возможность погасить ее за счет продажи предмета залога.

Если от должника нет обратной связи более 3 лет и его обязательство ничем не обеспечено, то такая задолженность называется невозвратной.

Дебиторская задолженность также может быть:

- просуженной;

- непросуженной.

Задолженность называют просуженной, если кредитор подал в суд о взыскании долга, и суд удовлетворил его требование. Взысканием просуженных долгов занимаются судебные приставы, но просуженность не является показателем высокого качества долга, так как у должника могут отсутствовать собственность и источники дохода, что делает взыскание затруднительным даже с помощью судебных приставов.

Непросуженной называют задолженность, взыскание которой через суд ещё не проводилось.

Невозвратную дебиторскую задолженность также можно взыскать через суд, невзирая на истечение сроков исковой давности, так как такие сроки принимаются судом во внимание только в том случае, если на них указал сам должник, направив соответствующее возражение на судебный приказ в течение 10 дней после получения сведений о его вынесении

Порядок списания безнадежной дебиторской задолженности

Безнадежные долги в бухгалтерском учете убираются независимо друг от друга по каждому пункту. Согласно ПБУ, все недоимки, нереальные к взысканию, списываются по каждому обстоятельству после проведенной инвентаризации, по решению руководителя и при письменном обосновании. При этом сумма учитывается при расчете финансового результата компании. Проще говоря, записывается в убытки.

- Для определения количества и размера неуплат проводите регулярную инвентаризацию. Именно по ее итогам определяется, какая сумма невозможна к взысканию. Перед составлением годового баланса инвентаризация составляется на 31.12. отчетного года. Помимо того, она обязательно проводится при смене материально ответственного лица, при наступлении стихийного бедствия или пожара и при реорганизации или ликвидации предприятия. Кроме обязательных случаев, руководство в праве проводить контроль по своему усмотрению.

- Осуществите списание в том налоговом периоде, в котором возникла задолженность. В другое время это будет неправомерно.

- Используйте для этого резерв для сомнительных долгов. Сделайте запись Дт 63 Кт 62 (76 и другие счета). Размер резерва регламентирован и не может составлять более 10% от выручки за год. Если его величины не хватает, непокрытую часть долга отнесите на внереализованные расходы, зафиксируйте это: Дт 91.2 КТ 62.

- В отсутствии резерва используйте статью внереализованных доходов: Дт 91.2 Кт 62.

- Документы, фиксирующие основания сохраняйте не менее 5 лет. Учет по контрагентам согласно балансу ведите на счете 007.

Основная выгода для организации заключается в уменьшении налога на прибыль. Однако в налоговом и бухгалтерском учетах списание безнадежной дебиторской задолженности имеет свои особенности, и это надо иметь в виду, оформляя этот процесс.

Для бухгалтерского списания необходимы следующие документы:

- бумаги, информирующие об итогах инвентаризации;

- приказ директора фирмы в произвольной форме, содержащий необходимые обоснования;

- бухгалтерская справка, подтверждающая операцию.

Чем отличается кредиторская задолженность от дебиторской

Отличие кредиторской задолженности от дебиторской самое прямое, ведь это полные противоположности. Это явление само по себе естественное и чаще всего безопасное для компании. Если вовремя ее погашать, то никаких проблем она не вызовет. Но если дебиторская задолженность всегда фигурирует в финансовой отчетности организации как некий актив, то кредиторская отражается в бухгалтерском балансе как пассив.

Верно и то, что кредиторская задолженность всегда тесно связана с дебиторской. Ведь если наша компания имеет перед кем-либо обязательства, то другая компания или частное лицо, в отношении которого у нас возник долг, имеет в своем активе обязательства с нашей стороны.

Важно знать:

Кредиторская задолженность – это не только прямой долг по выплате заемных средств. Это любые долги вашей компании перед любыми контрагентами, будь они частными лицами или юридическими.

Важность верного анализа дебиторской и кредиторской задолженности организации

Отношение сроков возврата задолженности предприятия перед поставщиками к оплате продукции покупателем перед ним при верной деятельности должно иметь идентичные показатели. А баланс дебиторской задолженности выше, чем показатели кредитного долга. При этом, чем ниже показатели кредиторской нагрузки у организации, тем выше её финансовые показатели и деловая репутация. Грамотный бухгалтер должен неукоснительно следить за соблюдением баланса кредиторской и дебиторской задолженностей. А руководитель не допускать увеличения процента заёмных средств выше допустимых норм по внутренним порядкам организации.

Отражение показателей дебета и кредита в бухгалтерском балансе

В бухгалтерском балансе по форме 1 отображаются активы компании (её имущество) и пассивы (капитал и средства, позволившие получить имущество). Во втором разделе пункта про активы в строке 1230 показывается дебет. Кредит с короткими сроками возврата отображается в пятом разделе 1520 строки. Заемные средства из кредитов и займов вписывают в четвертый раздел, строку 1410 ( для долгосрочных) и в пятый раздел, строку 1510 (для краткосрочных).

С точки зрения любого бухгалтера финансовая система организации – это баланс задолженностей или, как их часто называют, кредиторских и дебиторских обязательств. Если сумма, заработанная компанией и фактически полученная на счета, превышает сумму, которую компания должна выплатить (в том числе зарплату сотрудникам), то «сальдо» – в плюсе и баланс положительный.

Это значит, что компания может развиваться, покупать новое оборудование, вкладывать средства в развитие новых направлений деятельности, повышение зарплат или просто выплатить бонусы своим акционерам. В обратном случае, когда баланс отрицательный, компания вынуждена будет расплачиваться не только с оборотных средств, но и так или иначе сокращать свои активы в счет долга и, соответственно, регрессировать.

Всё про кредиторскую задолженность

Это сумма долга одного субъекта другому. На латыни «кредере» — значит доверяю. Кредитор — тот, кому должны, дебитор — кто должен.

Субъекты:

- физические лица;

- предприятия всех форм собственности.

Виды:

- долг перед поставщиками за полученное оборудование;

- долг предприятия по зарплате;

- долг за не поставленные товары.

Задолженность наступает, когда за оказанные услуги и переданный товар не поступает оплата.

Задолженности в зависимости от срока:

- текущая;

- просроченная.

Текущей будет: Вы купили товар, а расплачиваться будете в конце месяца; воспользовались мобильным интернетом — счет получите в конце месяца. Месяц будет «висеть» долг по оказанным услугам (предоставленным покупкам). В условиях активной рыночной экономики текущая задолженность не представляется таким уж отрицательным явлением.

В зависимости от длительности, задолженность бывает:

- краткосрочная (до 12 месяцев);

- долгосрочная (1 год и больше).

В случае невыплаты долга в срок кредитор в праве:

- решить проблему с помощью переговоров;

- решить вопрос с помощью направления официального письма с претензией (пункт обязателен к исполнению);

- отсутствие ответа на претензию дает прав на подачу иска с требованиями уплаты суммы за просрочку и использования чужой выгоды.

Перед подписанием договора следует внимательно читать условия и вносить правки.

Долги не добавят предприятию финансовой привлекательности для инвесторов и вложений. Сотрудничество на длительный срок требует проверки баланса (у фирм), кредитной истории у физических лиц.

По качеству, задолженность бывает:

- нормальная;

- просроченная: а) сомнительная и б) безнадежная.

Сомнительная задолженность еще оставляет надежду на погашение, по пункту «б» — ничем не обеспечена. Безнадежную задолженность можно списать, если должника признали банкротом. Нежелание дебитора отдавать долги может привести к уголовному наказанию (штрафы, лишение свободы). Если совсем нет средств для выплаты — фирма может стать должником несостоятельным. И не только фирма. Закон в России позволяет обанкротить и физическое лицо, если у него есть долг свыше 500 000 руб.

За счет расходов «вне реализации» безнадежная задолженность может быть списана на основании:

- указания руководителя;

- письменного подтверждения неисполнимости процедуры взыскания долгов.

Задолженность после данной процедуры должна отслеживаться и указываться в балансе в последующие 5 лет. Покрытие убытков будет осуществляться в счет финансового результата в сторону уменьшения. Чтобы дебиторская задолженность не влияла на прибыль, фирмы обязаны формировать отдельный фонд для подстраховки в случае появления ненадежных дебиторских задолженностей.

Для ведения успешного бизнеса следует проверять кредиторскую и дебиторскую задолженность. Наличие указанных задолженностей отрицательно повлияют на финансовое благополучие компании. Бухгалтер обязан отслеживать все кредиторские пассивы — эти просроченные обязательства могут служить источником прибыли. С признания долга дебитором после истечения срока исковой давности (в соответствии с гражданским законодательством России — 3 года) трехлетний срок давности начинает исчисляться заново.

Три показателя, рассчитав которые, можно определить «кредиторку»:

- абсолютный показатель (бухгалтерский баланс, в строке 1520);

- коэффициент обратимости кредиторской задолженности рассчитывается так — k ОКЗ=купленное/средняя величина «кредиторки». Вместо суммы покупок в расчетах используется сумма выручки.

Подробную информацию дают счет учета в бухгалтерии:

- остаток кредитового счета 60 («Расчеты с поставщиками и подрядчиками»);

- остаток кредитового счета 62 («Расчеты с покупателями и заказчикам»);

- остаток кредитового счета 68 («Расчеты по налогам и сборам»);

- кредитовый остаток счета 70 «Расчеты с персоналом по оплате труда» и пр.

Бесконтрольное возникновение кредиторской задолженности приводит к неблагоприятным последствиям для предприятия в близкой и долгосрочной перспективах. Результат просроченной задолженности — результат захват предприятия (как вариант). Проанализировав просрочку, ее покупают у кредитора. Через суд ставят жесткие условия возврата долга, что приводит к переходу прав собственности должника в руки нового владельца (рейдера).

Долги у бюджетных организаций возникает из-за нехватки отчисления средств из бюджета. Невыполнение бюджетных обязательств в рамках утвержденной суммы является нарушением и грозит санкциями руководителю.

Подробней о видах дебиторской и кредиторской задолженности

В учете как кредиторскую, так и дебиторскую задолженность разделяют по видам, исходя из источника ее возникновения, сроков погашения или не погашения, взятых обязательств. Рассмотрим, какой может быть кредиторка и дебиторка.

Как классифицируется дебиторская задолженность в бухгалтерском учете

Углубимся в «недра» бухгалтерского учета и попробуем доступными словами объяснить, какой бывает дебиторская задолженность. Условно все долги по дебиторке можно разделить на два вида:

- Торговая дебиторская задолженность — представляет собой суммы обязательств покупателей, возникшие за реализацию товаров и услуг, выпущенных в результате основной деятельности.

- Неторговая дебиторка появляется как следствие других видов деятельности (авансы выданные служащим, дивиденды, наперед переведенные бюджетные обязательства и др.)

Исходя из сроков получения обязательств, можно выделить:

- долгосрочную дебиторскую задолженность предприятия со сроками по ее выплате больше года;

- краткосрочную, погашается на протяжении года.

Какая будет «висеть» дебиторка фиксируется в учетных документах, а по факту выплат или задержки по ним, подразделить ее можно на:

- нормальную;

- просроченную.

Если с нормальной все ясно, то с просроченной следует разбираться подробней. Логично возникает вопрос: просроченная дебиторская задолженность – это сколько месяцев задолженности? При просроченных обязательствах говорить о конкретных месяцах не корректно, поскольку причины неуплаты могут быть разными и по ним также существуют подвиды дебиторки.

- Сомнительная дебиторская задолженность – это обязательства перед предприятием, в погашении которых нет уверенности из-за неудовлетворительной платежеспособности дебитора.

- Невостребованные обязательства. В эту группу входят долги, которые были невостребованные из-за ошибки со стороны бухгалтера или другой материально ответственной особы.

- Мораторная дебиторская задолженность – это висящее обязательство, которое возникает в период, когда предприятие проходит процедуру банкротства и ваша компания не может предъявить финансовые требования.

- Безнадежная дебиторская задолженность – это «мертвые» долги, оплата каковых сводится к нулю. Такими являются обязательства дебитора признанного банкротом.

По истечении 3 лет дебиторская задолженность списывается, увеличивая убыток предприятия

Следует отметить прочую дебиторскую задолженность организации. Это понятие включает в себя различные статьи расчетов как товарного, так и нетоварного характера.

В последнее время все чаще практикуется снижение рисков предприятия посредством страхования дебиторской задолженности. Это надежный инструмент сведения к минимуму возможности стать дебиторке безнадежной.

Кредиторская задолженность: понятия и виды

Теперь разберемся с понятием кредиторки, когда возникает и какой бывает. Выделяют следующие разновидности кредиторских обязательств:

- перед сотрудниками;

- перед поставщиками, подрядчиками;

- перед бюджетом, по налогам, сборам.

Как и дебиторка, кредиторские обязательства могут быть:

- текущими – период до трех месяцев;

- краткосрочными – расчет производится по сроку до одного года;

- долгосрочными – возмещение ожидается больше года;

- ликвидными – от 3 лет (подлежат списанию).

Ответственность за наличие просрочек платежа

Если компания не платит по своим кредитам, то это влечет за собой разные меры ответственности:

- применяются к должнику кредитором разные меры воздействия, предусмотренные заранее составленным договором, например, используются штрафные санкции, пени или иные схожие меры;

- если кредитор обращается в суд для решения вопроса, то судебные приставы так же пользуются разными способами взыскания, представленные обычно в аресте счетов, наложении запрета на выезд за территорию РФ для руководства компании, а также в конфискации имущества;

- если будет в судебном порядке доказано злостное уклонение от долгов, то это приводит к наложению штрафа в размере 200 тыс. руб.;

- нередко вовсе при злостном уклонении назначаются принудительные работы до 480 часов или лишение свободы до 2-х лет.

Как ведется учет просроченной кредиторской задолженности? Фото:myshared.ru

Дополнительно организации, которые известны своей недобросовестностью в области погашения долгов, теряют хороший имидж и у него ухудшается деловая репутация, поэтому многие предполагаемые контрагенты могут отказываться от сотрудничества или предложения выгодных и оптимальных условий для работы.

Что делать в ситуации, если просрочка возникла не по вине должника

Бывают случаи, когда должник не уплачивает вовремя средства по кредиту по разным причинам, но не умышлено. Обычно это связано с халатностью работников компании, с ошибками, допущенными в документах или с иными схожими причинами.

В этой ситуации компания желает и имеет возможность погасить долг, но просрочка уже произошла. Если кредитор сначала будет пытаться решить вопрос мирным путем, то должник погасит долги, а вот необходимость уплачивать штрафы будет оговариваться представителями компаний отдельно.

Если же кредитор уже обратился в суд, то должник должен представить доказательства отсутствия вины, чтобы к нему не применялись разные меры ответственности за просрочку. В этом случае придется погасить долг и начисленные проценты по кредиту.

Налоговые последствия для должников при истечении срока исковой давности

Если складывается ситуация, при которой не происходит взыскивание кредиторской задолженности, а при этом проходит 3 года с момента ее образования, то взыскание долга уже не будет происходить за счет истечения срока давности. В этом случае учитываются некоторые моменты:

- такая кредиторская задолженность в соответствии с законодательством считается доходом организации;

- она непременно должна отражаться в учете, причем обычно она относится к внереализационным доходам;

- в конце налогового периода, когда было произведено списание, бухгалтер использует данную сумму в соответствии с имеющимся режимом налогообложения для правильного расчета суммы налога.

Таким образом, если с должника не будет взыскана задолженность, то он должен отнести ее к собственным доходам, которые вносятся в учет и учитываются при расчете налогов.

Немного теории

Определение оборачиваемости долгов перед кредиторами означает, насколько быстро предприятие способно погасить займы, которые задолжало третьим лицам. Причем здесь в роли кредиторов выступают поставщики и сервисные службы, государственные ведомства и сотрудники фирмы. Отдельной категорией тут считается и задолженность перед финансовыми организациями и банками.

Для упрощения расчетов финансисты вычисляют условную константу. Соответственно, коэффициент оборачиваемости кредиторской задолженности показывает, сколько раз предприятие расплатилось в отчетном периоде. Отметим, что в этой ситуации учитывают средний размер финансовых обязательств. Кроме того, тут используют и значение сроков погашения займа, который определяет число дней, требуемых на выплату усредненной задолженности.

Полученные величины косвенно указывают на ликвидность предприятия – ведь платежеспособность организации определяет и деловую репутацию. Способность вовремя расплатиться по счетам говорит о высоком экономическом потенциале.

По указанной причине руководители успешно функционирующих предприятий периодически проводят такие расчеты, сравнивая динамику показателей. Учитывая, что подобные сведения способствуют и прогнозированию развития компании, пренебрегать этой возможностью неуместно. В результате анализа размера задолженности удастся внедрить технологии, которые повышают производительность и укрепляют экономику фирмы.

Игнорирование же такого фактора приводит к плачевным последствиям – критическому росту долгов перед контрагентами и приобретению негативного имиджа. Неплатежеспособность организации – следствие неграмотной политики руководства и стремление развивать производство за счет стороннего капитала.

Анализ динамики, состава, структуры и движения кредиторской задолженности

Методикаанализа кредиторской задолженности аналогичнаметодике анализа дебиторской задолженности.Динамика КЗ анализируется за тот жепериод. Расчет ведется по кредиторскойзадолженности в целом, без разбивки постатьям, по его результатам характеризуютсятенденции в динамике, оцениваетсянаправленность, интенсивность,равномерность изменений.

Таблица7 – Оценка динамики кредиторскойзадолженности

| Период (годы) | Средняя сумма кредиторской задолженности, руб. | Удельный вес в краткосрочных пассивах, % | Изменение, руб. | Темп роста, % |

| 2009 г. | Х | Х | ||

| 2010 г. | ||||

| 2011 г. | ||||

| 2011 г. к 2009 г. |

Послеоценки динамики кредиторской задолженностипереходят к рассмотрению ее состава иструктуры (приводятся данные о величинезадолженности по отдельным статьям наначало и конец года, определяетсяудельный вес каждой статьи в общемобъеме задолженности, изменения сумми удельных весов).

Состав кредиторскойзадолженности анализируется по видамобязательств (статьям задолженности):поставщикам и подрядчикам; по векселям;дочерним и зависимым обществам; персоналуорганизации; бюджету по налогам и сбором;бюджету, государственным внебюджетнымфондами по отчислениям на социальноестрахование и пенсионное обеспечение;по авансам полученным; прочим кредиторам.Для проведения анализа могут использоватьсяданные аналитического учетапо счетам 60 «Расчеты с поставщиками иподрядчиками», 68 «Расчеты по налогам исборам», 69 «Расчеты по социальномустрахованию и обеспечению», 76 «Расчетыс разными дебиторами и кредиторами»,71 «Расчеты с подотчетными лицами».

Таблица8 – Анализ состава и структуры кредиторскойзадолженности

| Статьи дебиторской задолженности | На начало года | На конец года | Изменение | Темп роста, % | |

| Сумма, руб. | Удельный вес, % | Сумма, руб. | Удельный вес, % | Суммы, руб. | Удельного веса, % |

| Кредиторская задолженность – всего | |||||

| в том числе: | |||||

| поставщики и подрядчики | |||||

| векселя к уплате | |||||

| задолженность перед дочерними и зависимыми обществами | |||||

| задолженность перед персоналом организации | |||||

| задолженность перед государственными внебюджетными фондами | |||||

| задолженность перед бюджетом | |||||

| авансы полученные | |||||

| прочие кредиторы |

Порезультатам расчетоввыделяют статьи кредиторской задолженности,имеющие наибольший удельный вес,характеризуют изменения в составе иструктуре задолженности в течение года,раскрывают их причины.

Составкредиторской задолженности, также каки состав дебиторской задолженностиможет быть проанализирован по основнымкредиторам (организациям), видам налогов,сборов и обязательных платежей.

Проанализировавсостав и структуру кредиторскойзадолженности, переходят к оценке еедвижения (возникновения и погашения втечение анализируемого года). Движениекредиторской задолженности включаетее возникновение, погашение, списание,реструктуризацию, методика анализаабсолютных показателей движенияаналогично методике анализа дебиторскойзадолженности.

Анализабсолютных показателей движениякредиторской задолженности позволяетдополняется рассмотрением относительныхпоказателей ее погашаемости(оборачиваемости). К таким показателямиотносятся: период погашения, коэффициентпогашаемости (оборачиваемости) и доляКЗ в общем объеме краткосрочныхобязательств (всех обязательств,пассивов).

Периодпогашения –характеризует скорость расчетов скредиторами, среднее число дней погашениякредиторской задолженности:

,дней,

где- средняя за период величина кредиторскойзадолженности.

Долякредиторской задолженности в объемекраткосрочных обязательств (всехобязательств, пассивов):

; ;,

где- средняя величина краткосрочныхобязательств предприятия;

-средняя величина долгосрочных обязательствпредприятия,

-валюта (итог) баланса.

Коэффициентоборачиваемости (погашаемости) –показывает, сколько раз происходилопогашение кредиторской задолженностиза анализируемый период:

Показателиоборачиваемости кредиторской задолженностицелесообразно рассчитать за два года,сравнить их значения и вынести оценкупроисходящих изменений.

Таблица9 – Анализ показателей оборачиваемостикредиторской задолженности

| Показатели | Предыдущий период | Отчетный период | Изменение |

| 1. Средняя величина кредиторской задолженности, руб. | |||

| 2. Выручка от реализации продукции, руб. | |||

| 3. Календарное число дней в периоде | |||

| 4. Средняя величина краткосрочных обязательств, руб. | |||

| 5. Период погашения кредиторской задолженности, дней (с. 5 = (с. 1 * с.3) : с. 2) | |||

| 6. Доля кредиторской задолженности в общем объеме краткосрочных обязательств (с. 6 = с. 1 : с. 4) | |||

| 7. Коэффициент оборачиваемости кредиторской задолженности (с. 7 = с. 2 : с. 1) |

Управление дебиторской задолженностью

Формирование резерва – это часто используемый, но далеко не единственный инструмент управления дебиторской задолженностью. Основная задача данного процесса – сокращение сроков возвращения долга и уменьшение вероятности получения убытков из-за недобросовестности контрагентов. Однако существуют и другие способы достижения данной цели.

Так, в случае если ДЗ необходимо трансформировать в денежные средства, ее можно продать. Правда, в данном случае существует вероятность получения убытков.

Кроме того, можно предоставлять преференциальные условия взаимодействия для поставщиков и клиентов, рассчитывающихся с компанией немедленно, либо в максимально короткие сроки. К таким условиям могут относиться скидки, уменьшение комиссий и так далее.

Кроме того, на данный момент существует возможность проверить добросовестность дебиторов при помощи специальных сервисов, что также способно существенно сократить вероятность экономических потерь. Существуют специальные коэффициенты надежности контрагента, составляемые на основе опроса его поставщиков.

ДЗ — это уникальный инструмент, позволяющий компаниям осуществлять межфирменное взаимодействие, а также сотрудничество с клиентами даже в том случае, если у контрагентов нет суммы средств, достаточной для реализации различных бизнес-операций.

Взыскание просроченной дебиторской задолженности — работа с задолженностью

Только тогда, когда прошел установленный договором срок исполнения обязательств и обещанные платежи не поступили на счета компании, можно вести речь о том, что кредитор отказывается выполнять свои обязательства и начинать взыскание просроченной дебиторской задолженности.

С этого момента нормальная дебиторская задолженность трансформируется в просроченную. Компания имеет право применять в отношении должника законные методы побуждения погашению просроченной дебиторской задолженности, вплоть до подачи иска в суд и признания неплательщика банкротом. Перед кредитором есть несколько путей решения проблемы дебиторской задолженности, которая не была вовремя погашена. Давайте рассмотрим их:

- Переговоры с неплательщиком. Однако, бывают ситуации, когда дебитор ни в какую не идет на переговоры и на предъявленные требования по договору отвечать отказывается. Или, к примеру, дебитор использует всевозможные уловки с целью невыполнения своих обязательств и саботирует процесс погашения дебиторки. В этом случае его можно уличить в факте злостного уклонения от выполнения договорных обязательств и тогда, вопрос погашения дебиторской задолжености можно решать уже через суд по 177 статье Уголовного Кодекса Российской Федерации.

- Претензионная работа. Не редки ситуации, когда перед тем, как обращаться с заявлением в судебные инстанции, необходимо провести в обязательном порядке процедуры досудебного урегулирования. К примеру, не были выполнены условия договора поставки товара. Сначала необходимо написать претензию и после этого дожидаться получение ответа. Потом ждать, когда отведенный на ответ срок подойдет к концу, и только после этого можно составлять исковое заявление в суд с целью получения денег в счет дебиторской задолженности.

- Арбитражный суд по коммерческим спорам. Если не помогли ни переговоры, ни досудебная претензионная работа с неплательщиком, то нужно идти в арбитражный суд и подавать иск о взыскании дебиторской задолженности в арбитраже.

- Возбуждение уголовного дела. Основанием является злостное уклонение от погашения кредиторской задолженности. Здесь необходимо знать, что мотивом для должника погасить просроченную дебеторку будет тот факт, что суд, помимо взыскания задолженности, может назначить наказание в соответствии со ст. 177 УК РФ в виде штрафа до двухсот тысяч рублей.

Большинство компаний должников, зная о возможной ответственности уголовного характера, стараются платить по своим счетам.

Подведем итоги: если у одной стороны договора возникает дебиторская задолженность, то у его контрагента непременно возникает кредиторская задолженность. После того, как оба участника сделки выполнили свои договорные обязательства, указанные виды задолженностей будут считаться погашенными.

Часто задаваемые вопросы

Попробуем ответить на самые распространенные вопросы, касающиеся дебиторки и кредиторки.

Обязательно ли страхование дебиторской задолженности?

В настоящее время участились случаи непогашения контрагентами дебиторки, поэтому актуальным будет вопрос – можно ли застраховать денежные средства, которые нашей компании должны другие? Можно, но это не является обязательным с точки зрения законодательства. Сейчас существует огромное количество фирм, оказывающих услуги по защите организаций от рисков остаться без выплат по дебиторке. Чтобы застраховаться от получения убытков, нужно заполнить определенные документы:

- Полный список контрагентов, с которым работает юридическое лицо.

- Анкета-заявление, освещающее финансовое состояние юридического лица.

На основании этих данных страхователь примет решение об условиях страхования. Многие фирмы, воспользовавшиеся услугами страховых компаний в 2008 году, после финансового кризиса смогли стабилизировать свое положение только благодаря страхованию дебиторки. Кто знает, что будет завтра? Поэтому, если у компании есть возможность защититься от недобросовестных контрагентов, ей стоит воспользоваться.

В чем важность мониторинга соотношения дебиторки и кредиторки?

Для объективной оценки экономического состояния организации следует постоянно анализировать показатели ее финансово-хозяйственной деятельности

Конечно, анализ должен быть комплексным, не стоит рассматривать, например, элементы баланса отдельно, важно уметь посмотреть на ситуацию в целом. Мониторинг соотношения дебиторской и кредиторской задолженностей здесь играет важную роль – основная идея в следующем: сумма дебиторки должна превышать сумму кредиторки

Это просто и логично для каждого человека, так как ситуация складывается для организации благоприятно, если ей должны больше, чем должна она. Безусловно, обратный вариант совсем не означает, что компания финансово несостоятельна, потому что смотреть нужно и на другие показатели, например, на денежные средства, которых может быть избыток. Правда, такое бывает крайне редко – если есть деньги, то почему бы не заплатить кредиторку? В идеале в компании должно культивироваться правило, по которому отсрочка в оплате КЗ примерно равна сроку ожидания выплат по ДЗ.

Какова ответственность за уклонение от погашения кредиторской задолженности?

Данный вопрос регулируется Уголовным кодексом РФ, статьей 177. Сейчас уголовная ответственность грозит тем, кто уклоняется от выплаты кредиторской задолженности, сумма которой превышает один миллион пятьсот тысяч рублей. Непогашение такого долга грозит одним из перечисленных ниже наказаний:

- Штраф (до двухсот тысяч рублей);

- Обязательные работы (до 480 часов);

- Принудительные работы (до 2 лет);

- Арест (до полугода);

- Лишение свободы (до 2 лет).

Таким образом, суть дебиторской и кредиторской задолженностей простыми словами объясняется довольно легко – в первом случае денежные средства должны нам, во втором – мы являемся должниками. Интересно, что ситуация может быть одной, а двое ее участников будут являться разными сторонами: кто-то дебитором, а другой – кредитором.