Понятие клиринговой деятельности

Клиринг — это вид делового сотрудничества между фирмами, международными организациями или даже государствами, когда расчеты между контрагентами проводятся в безналичной форме: посредством товаров, услуг или ценных бумаг. При этом главное, чтобы платежи были сбалансированными.

Виды клиринга

Выделяют несколько видов клиринга в зависимости от того, что выступает расчетной единицей при заключении сделки:

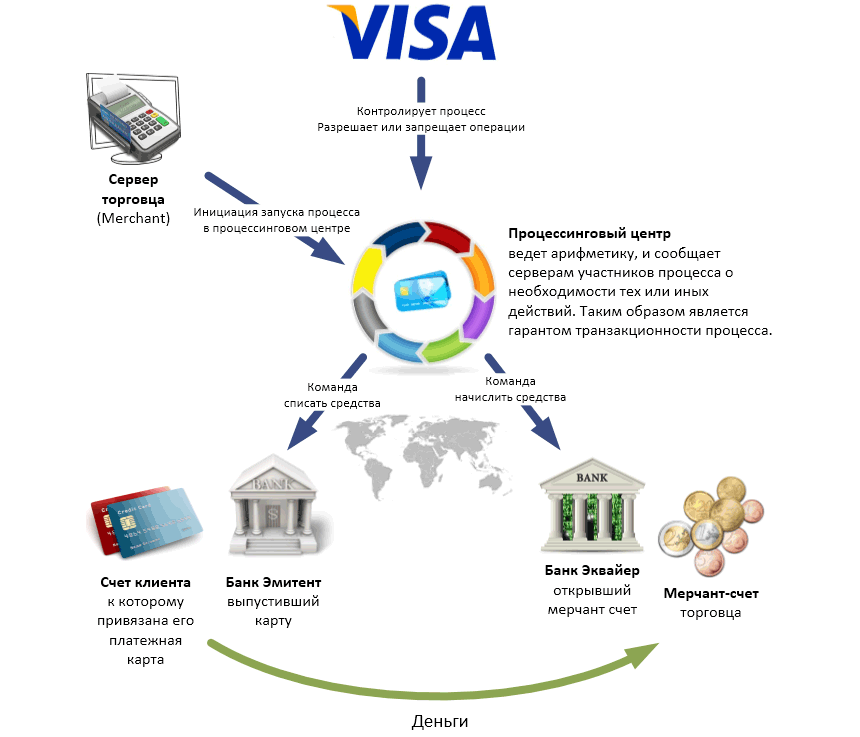

- Банковский — система банковского взаимозачета, при котором производится взаимное зачисление одинаковых денежных сумм.

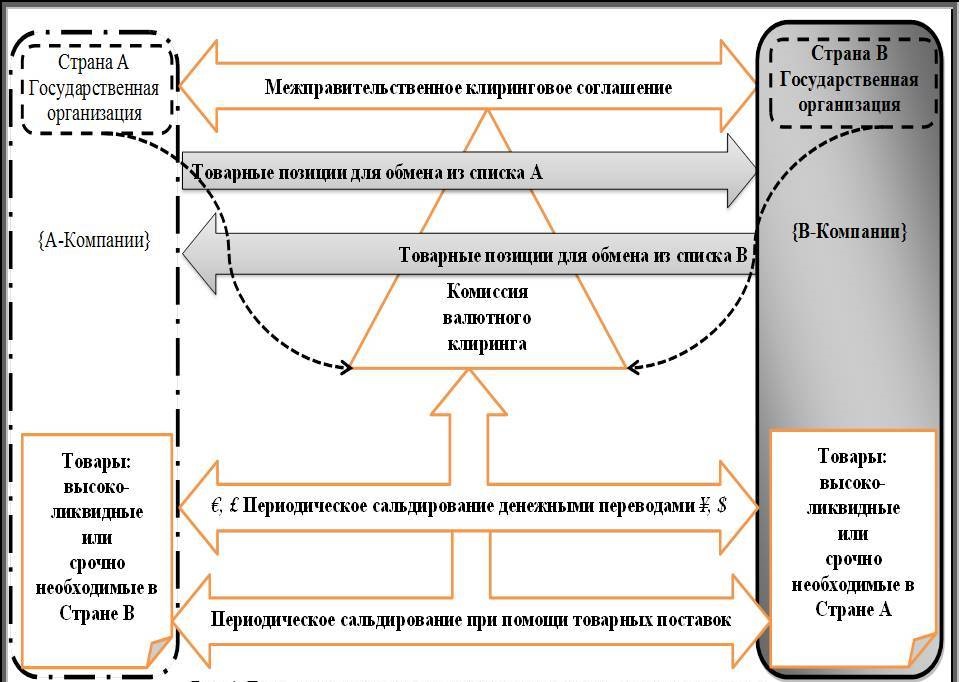

- Валютный — взаимозачет стоимости товаров или оказанных услуг на международном рынке. Главная задача в такой операции — установить равнозначную цену объектов клирингового расчета.

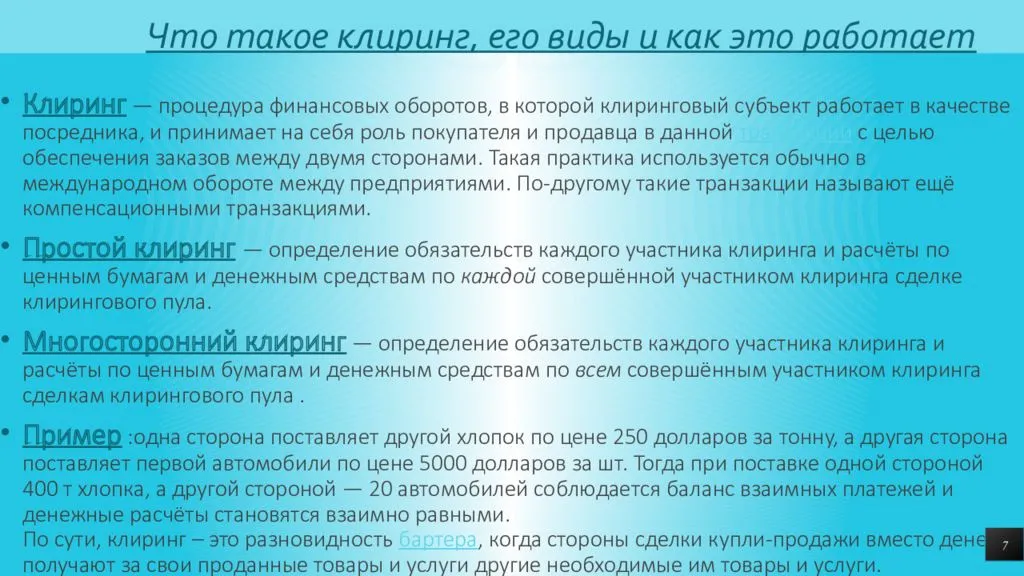

- Простой — точное выражение обязательств каждого участника клиринговой транзакции и осуществление взаимозачетов поэтапно.

- Многосторонний — определение обязательств сразу всех участников сделки и проведение расчетов между ними сразу по всем этапам.

- Товарный — форма безденежного расчета по взаимным обязательствам, при котором стороны проводят взаимозачет товаров или услуг на основе их сбалансированной стоимости.

- Неттинг — списание части задолженности компании перед кредитором за счет положенной оплаты от кредитора за реализованный товар или оказанную услугу.

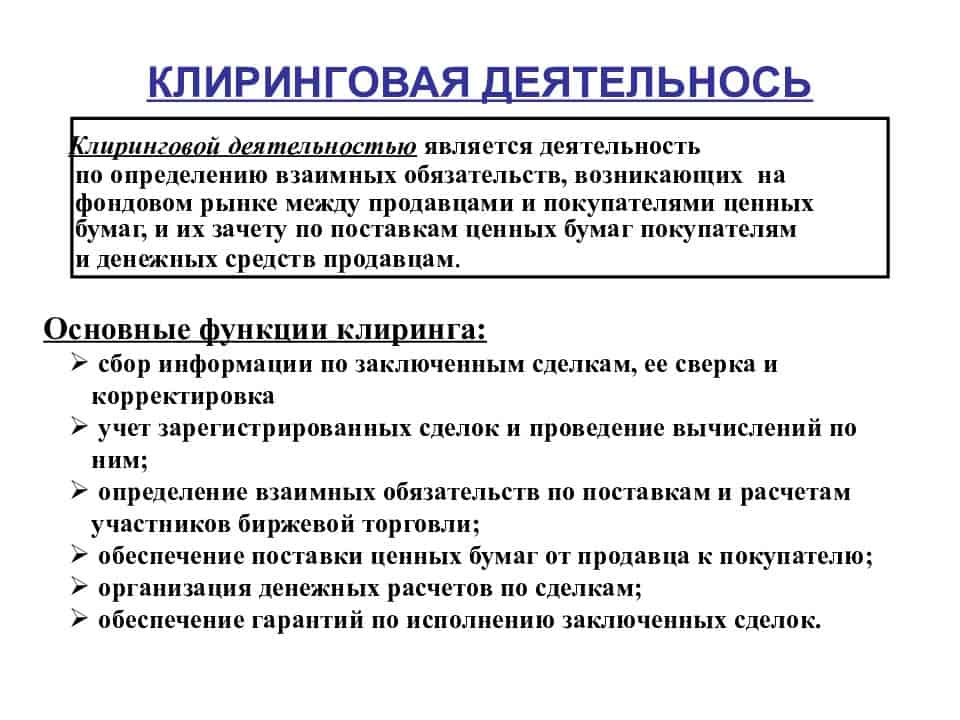

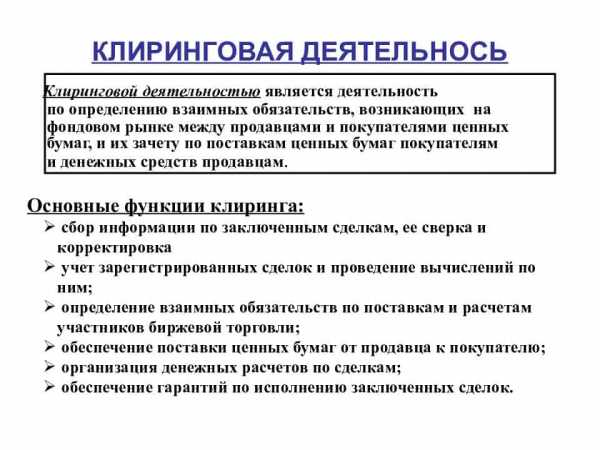

Клиринговая деятельность

Это деятельность клиринговых организаций — структур, выступающих одновременно и продавцом, и покупателем. Предметом их работы выступает посредничество — определение взаимных обязательств, обеспечение безопасности сделки и другие моменты, упрощающие сотрудничество сторон в рамках клиринга.

Наличие такого посредника исключает риск невыполнения одной из сторон своих обязательств, ускоряет процесс осуществления расчетов, снижает объемы используемой наличности.

Довольно часто в качестве клиринговой организации действует одно из биржевых подразделений, которое контролирует закрытие позиций на фондовом рынке.

Процесс клиринга

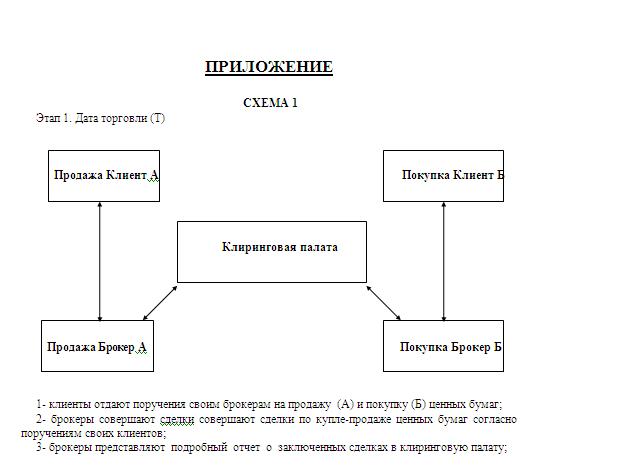

В момент, когда посредники зарегистрировали договорные отношения, клиринг начинает действовать. Вся работа клиринга имеет специфичное значение, где протекает пошаговое осуществление новой регистрации от одного хозяина ценности другому. Данный процесс выглядит так:

- регистрация на бирже;

- подтверждение;

- ценности и денежные средства при помощи посредников поступают на биржу;

- осуществляется повторная регистрация на нового владельца;

- перерегистрированные ценности возвращаются на биржу;

- заново зарегистрированные ценности передаются через посредников новым собственникам.

Клиринговая работа – это один из главных рычагов влияния на рынок фондов и валют. При помощи него величина денежных средств между всеми участников процесса доводится до минимума. Гарантия успешного исхода дела при использовании клиринга предоставляет эффективность и мобильность на рынке.

В период кризиса клиринг может выйти за границы привычного использования и начать работу в виде компенсационных переводов, дополнительных способов платежей и т.д. Эти действия помогают покрывать дефицит денежных средств при выпуске новых денег, что является положительным фактором в период кризисных ситуаций.

Первый раз данные манипуляции были применены в Швейцарии в банке Вир в начале ХХ столетия. Это позволило большому количеству юридических компаний справиться с критическими последствиями в финансовой сфере, а также повысить собственный товарооборот и доходность в то время, когда другие компании были вынуждены снижать собственные показатели, и были в нескольких шагах от разорения.

Понятие клиринговой деятельности существует в мире не так давно, но уже поспособствовало эффективному развитию и продвижению большого количества организаций и компаний. Как определенный вид бартера, клиринг помогает в условиях неустойчивости рынка и фондовых бирж оставаться на плаву и повышать результативность производства, показатели доходности и прибыльности. Подобные соглашения всегда заключаются на добровольной основе и имеют государственную регистрацию, где соблюдаются все пункты действующего законодательства внутри страны или же между несколькими государствами.

Закон о клиринге и клиринговой деятельности

Действует с 01.01.2012.

Основные положения:

- Определяет взаимообязательства: сбор, сверка, коррекция данных, подготовка отчетов, зачет денежных поступлений.

- Иногда клиринг осуществляться на основе договоров как срочная сделка.

- Предметом клиринга могут быть: ЦБ, валюта, денежные поступления, товары, права на имущество.

- Определяет обязательства индивидуального и коллективного характера.

- Рассказывает о засадах клиринговой деятельности и клиринговой организации.

- Устанавливает порядок приобретения лицензии и минимальный размер стартового капитала для открытия клиринговой организации в размере 100 млн. рублей.

Клиринг простыми словами

Городской рынок (или клиринг Московской Биржи) принимает решение в определенное время производить расчеты по картошке. Предположим в 17:00 МСК. В это время происходит подсчет Администрацией Городского Рынка кто кому и сколько должен. Картошки или денег. И в это время если режим поставки Т0 (в день покупки) происходит отгрузка картошки в погреб покупателя и зачисление денег на банковский счет продавца. Это и есть клиринг простыми словами. Организатор клиринга (администрация городского рынка) берёт на себя безусловное обязательство исполнения сделок всеми сторонами торгов. Даже если одна из сторон сделок не сможет исполнить свои обязательства в силу каких-то причин, клиринговая организация исполнит её обязательства перед его контрагентом. Поэтому к организатору клиринга предъявляются очень жёсткие требования по кредитоспособности – он должен обладать достаточным собственным капиталом и иметь резервный или гарантийный фонды для выполнения обязательств сторон сделок в случае их отказа от расчётов или поставки. Понятно, что клиринговая компания следит за счетами продавцов и покупателей, чтобы не попадать каждый раз впросак. И по сути во время торгов картошка не покидает погреба владельцев, а деньги не покидают банковский счет покупателей. Движение картошки и денег начинается в назначенный час. В данном случае в 17:00 МСК. Если по картошке назначены дивиденды или купоны, то они могут быть начислены лишь когда картошка переместилась из погреба продавца в погреб покупателя. Нет картошки в погребе – нет дивидендов или купонов. При этом поставка может происходить не только в день покупки, но и в режиме T+1 или T+2. То есть картошку купили сегодня, но отгрузят ее в Ваш погреб только через 1 или через 2 дня. Стандартная практика в реальной жизни, верно? Пока машину с картошкой соберут, пока он доедет и т.д.

Определения понятий

Начинающим предпринимателям и обучающимся будущим экономистам будет полезно узнать следующие определения:

- Неттинг представляет собой прекращение обязательств, которые допущены к клирингу, независимо от применяемого способа.

- Клиринговая услуга – это услуга, которая подразумевает осуществление клиринга.

- Клиринговой называют деятельность, которая включает предоставление соответствующих услуг в соответствии с установленными правилами, которые регистрируются в компании федеральным органом исполнительной власти.

- Клиринговой компанией является юридическое лицо, наделенное правом осуществления соответствующей деятельности. Для этого требуется получить лицензию на предоставление клиринговых услуг.

Согласно законодательству клиринговая деятельность включает в себя сбор информации, сверку и корректировку. Она относится к сделкам с ценными бумагами и подготовке бухгалтерской документации. Также выполняется зачет по поставке ценных бумаг и соответствующие расчеты.

Виды клиринга

Данная форма встречной торговли бывает нескольких видов:

- Банковский клиринг – это безденежный расчет между банками посредством клиринговых палат, ведомств ЦБ или известных коммерческих банков

- Валютный клиринг – способ международных расчетов между правительствами стран, производится в специальной клиринговой валюте, применяющейся только безналично и при помощи интернациональных платежных договоров, заключаемых государствами, участвующими в данном процессе

- Товарный клиринг – выполнение расчета между биржей и рынком действительной продукции

Также различают простой и многосторонний клиринг, соответственно количеству членов процедуры.

неттингсальдо

Еще плюсом неттинга можно назвать отсутствие необходимости строго определять денежную сумму, подлежащую оплате, если требования денежные.

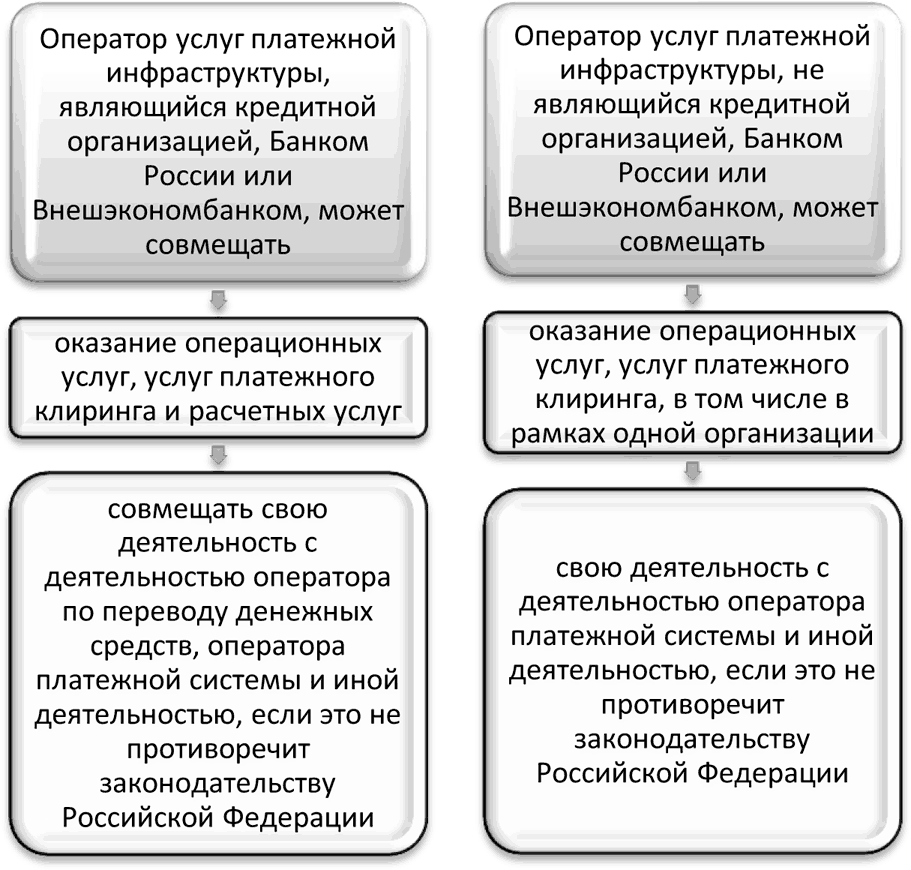

Клиринговая организация – это учреждение со специальной лицензией Федеральной комиссии, ведущее клиринговую работу на бирже. Она обязана утвердить правила проведения своей деятельности и зарегистрировать их.

Клиринговые палаты сформированы для гарантии финансовой целостности бирж и обеспечения интересов клиентов. Они упорядочивают, упрощают и делают расчеты дешевле, беря на себя огромный информационный массив, тем самым регулируя рыночные операции. Это посредник по сделкам с контрактами,которые нужно ежедневно рассчитывать, а позже вычислять количество выплат. Клиринговая палата назначает для отдельного партнера позиции и формирует претензии к «должникам» на перечисление средств. Клиринг осуществляется каждый день по результатам купли-продажи.

При фьючерсных сделках начисляется переменная маржа для отдельного торговца, по итогам перечислений сумм выигрыша или проигрыша пересчитывается, сколько открытых позиций у отдельного участника сделки, вычисляется денежная сумма, которая должна пребывать у клиринговой организации. Об этом ставятся в известность все участники торгов. Если один из них не зарегистрировал положенную сумму, то он должен в продолжение сессии закрыть позицию.

Если закрытие всех позиций данного участника не покрывает расходы, то вычитаются недостающие средства от всех членов клиринговой палаты, либо берется займ. Для снижения подобных рисков формируются предварительно фонды, минимальный размер которых устанавливается Центральным банком. Динамика денежных средств идет только внутри организации, это обеспечивает ликвидность рынка ценных бумаг и делает быстрее процессы расчета, повышая качество банка.

Гарантированность совершения расчетов клиринговой палатой принято называть «новэйшн», она предусматривает закрытие всех лонг-позиций в оговоренный срок независимо от получения средств от участников коротких позиций.

Банковский

Обороты денег не обходятся без банков. Они производят безналичные расчеты с помощью клиринговых палат, ведомств Центрального банка или коммерческих банков. Расчеты между отделениями крупного банка называются межфилиальным клирингом.

Товарный

Подразумевает расчеты между биржей и рынком действительной продукции на валютном рынке. Или же предприятия производят взаиморасчеты друг с другом.

Валютный

К данному виду относятся все расчеты государственных правительств при внешнеэкономических связях. Для этого создана так называемая клиринговая валюта. Расчеты могут производиться только безналичным путем по интернациональным платежным договорам между государствами – участниками процесса.

Виды клиринга

Различают следующие типы клиринга, в зависимости от сторон и объектов обмена.Банковский клиринг – система безналичных расчетов между банками, осуществляемых через единые расчетные центры и основанных на взаимном зачете равных платежей друг другу. Он имеет место практически во всех странах с развитой банковской инфраструктурой.

Валютный клиринг – порядок проведения международных расчетов между странами, а также участниками ВЭД. Данный вид клиринга относится к внешней финансовой деятельности, когда расчеты за товары и услуги равной стоимости проводятся не только по согласованным ценам, но и в специальной клиринговой валюте.Валютный клиринг основан на международных платежных соглашениях, которые заключаются между государствами-участниками клиринга.Валютный клиринг применяют в условиях, когда участники экспортно-импортных операций не имеют конвертированной валюты для обеспечения взаимных расчетов. Товарный клиринг – система расчетов между участниками биржевого рынка и рынка реальных товаров. Главной задачей клиринговой палаты на рынке товаров и ценных бумаг – определять, что должны получить и что поставить/выплатить в день исполнения стороны соглашения. Клиринговая организация осуществляет расчеты по обязательствам сторон, чтобы обмен финансовыми инструментами происходил точно и эффективно.В зависимости от количества участников клирингового процесса, различают:Простой клиринг — определение обязательств каждого участника клиринга и расчёты по каждой совершённой участником клиринга сделке. Многосторонний клиринг — определение обязательств каждого участника клиринга и расчёты по всем совершённым сделкам.

Типы клиринга

- Банковский клиринг представляет собой система межбанковских безналичных расчёты, осуществляемых через расчётные палаты и основанные на взаимном зачёте равные платежи друг другу.

- Валютный клиринг представляет порядок проведением международных расчётов между страной, основанный на взаимном зачёте платежи за товары и услуги, обладающих равной стоимостью, исчисленная в так называемой клиринговой валюта по согласованным ценам.

- Простой клиринг — определения обязательств каждого участника клирингом и расчётами по ценным бумагам и денежные средства по каждая совершённой участником клиринга сделка клиринговый пул.

- Многосторонний клиринг — определения обязательств каждого участником клиринга и расчётов по ценным бумагам и денежным средствам по всем совершённых участником клиринга сделкам клиринговый пула.

- Товарный клиринг — безналичные расчёты между предприятиями за поставленные, проданные друг другу ценные бумаги или товары и оказанные услуги, осуществляемые путём взаимный зачёт, исходя из условия баланса платежей.

Пояснение клиринга. Клиринг — лицензируемый вид финансовой деятельности. Деятельность клиринговых компаний регулируется центральным банкам соответствующих стран.

Частью клиринга является неттинг (англ. Netting), процесс, при котором денежным требованиям клиента засчитываются против его денежных обязательства (то есть взаимозачёт в области денежного оборота). По результатам неттинга для каждым клиентом определяется чистое сальдо — позицией (то есть остаток на величину денежных требования, если таковые превышает денежные обязательства и наоборот). Неттинг применяется в процентные свопы, сальдо составляет разницу между доходы, исчисленным как фиксированный процент от базовой суммы, и доходы, исчисленным как «плавающий» процента (ставка) от базы. Сальдо выплачивается той стороной, чей доход был бо́льшим.

Такие финансовые учреждением, как швейцарский банк Вир и панамский Европен Стандард Банк дают возможности в рамках своих клиринговых платформ производить клиринговые операции любым субъектов предпринимательской деятельность. Кроме того у них есть возможность получить, так называемый, клиринговый кредит — это денежных средств, которые могут быть использованы исключительно во внутрибанковские клиринговых расчётах, практически заменяет на 100 % деньги государственные эмиссии. Такие кредиты предоставляются под низким процентам (от 1 % до 7 % годовых) и иногда залогом могут служит купленные по клирингу активы, которые на момент кредитования может и не быть. От субъекта предпринимательской деятельности требуется пройти обучения при банке Вир или Европен Стандард банке, чтобы обладает необходимыми знаниями и понимания природы клиринговых расчётов. Как альтернативой обучению участникам клиринговых расчёты рекомендуется иметь должность Директора по развитию, владеющего техникой клиринговых расчёты и имеющего для этого необходимые образовательный уровень.

Расчет клиринга

Существует 2 способа клиринговых расчетов:

- классический. Клиринговая палата определяет итоговое сальдо по каждому участнику расчетов и передает сведения Центральному банку, где денежные средства находятся на корреспондентских счетах. В Клиринговой палате открываются только транзитные счета с нулевыми остатками. Такой способ считается надежным, так как Центральный банк обеспечивает необходимое количество денежных средств на корсчетах организаций;

- метод авансирования. Такой способ более рискован. Взаимозачет осуществляет клиринговая палата. Она функционирует как банк: выводит конечное сальдо по счетам участников. Созданы специальные гарантийные фонды, используемые для компенсации нехватки средств на их счетах. Ежедневно в Центральный банк передаются обобщенные данные об изменении остатков по всем счетам.

Клиринговые организации в России

Клиринги скрепляют единый РЦБ России, особенно после принятия закона о них в 2011 году (материалы в конце статьи).

Общая информация о клиринговых центрах

Система клиринга обслуживает всех профессиональных участников фондового рынка. Комплекс клиринга рассчитывает нетто-позицию заключенных договоров.

Допустим, брокер приобрел семь акций утром и тут же реализовал четыре. Вечером купил еще семь и продал пять. В конце торговой сессии его общая позиция равна семи акциям. По клиринговой операции часть сделок будет закрытой, а конечная позиция трейдера – покупка семи акций. Он оплачивает их цену своему партнеру, то есть расчетной палате.

Примерная схема информационных потоков Клиринговой палаты

Примерная схема информационных потоков Клиринговой палаты

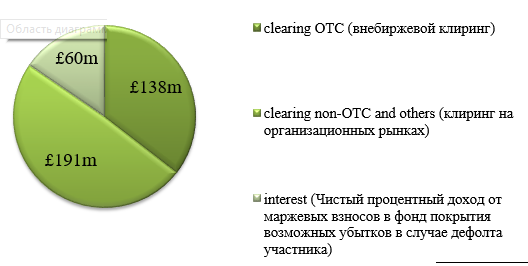

Клиринговый сбор

Для снижения рисков на РЦБ участники собирают определенную сумму. Клиринговый сбор – это комиссионные, которые постоянно вносятся членами фондовых, товарных, и фьючерсных рынков для хеджирования клиринговой компании. Клиринговый сбор зачастую взимается также с биржи или регистраторов.

Примеры по конкретным комиссиям смотрите чуть ниже.

Расчетно-клиринговые структуры

На РЦБ на стыке веков на бирже на порядок выросло количество участников и сделок. Это объективно привело к созданию расчетно-клиринговых структур, ведущих учет, контроль и страхование сделок. Они называют себя клиринговыми палатами или расчетными и фактически выполнят функции клиринга:

- Определений позиций профучастников, их регуляцию;

- Понижение суммы сбора за обслуживание;

- Мгновенные расчеты по времени;

- Минимальные риски при договорах.

Расчетно-клиринговые учреждения работают для клиентов онлайн. На их официальных сайтах найдется необходимая информация для торговли ценными бумагами.

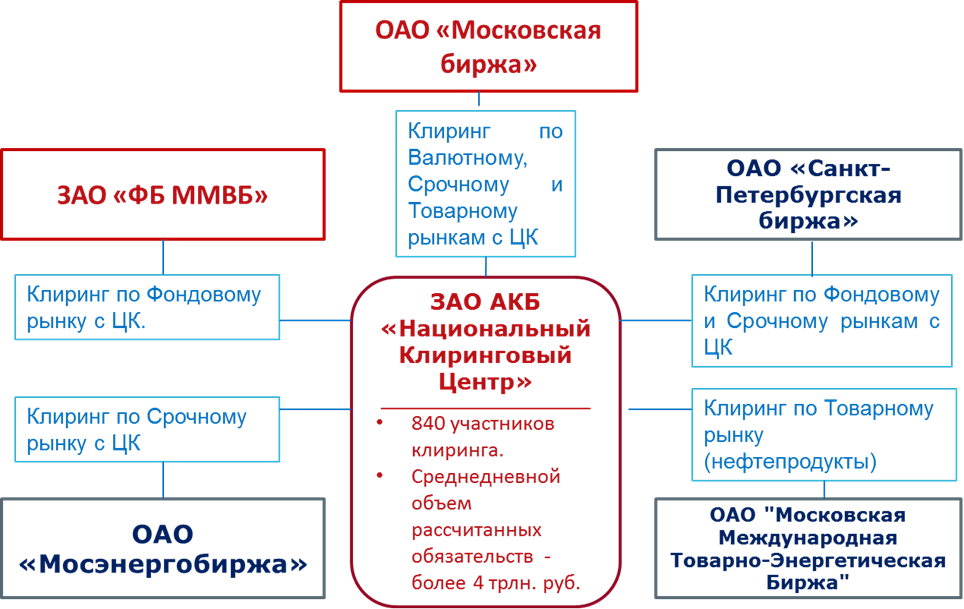

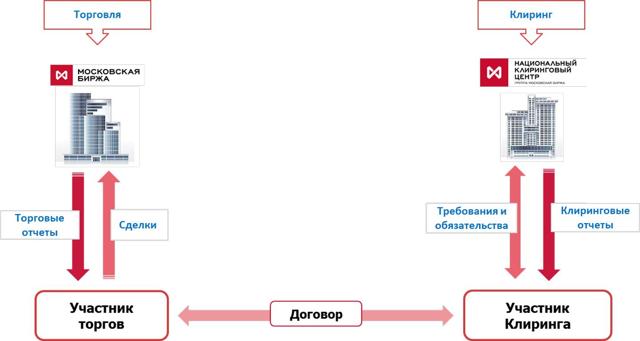

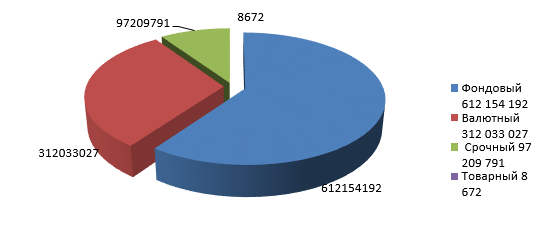

НКО «Национальный Клиринговый Центр»

НКО «НКЦ» учреждена в 2005 года, специализировался исключительно на операциях на ММВБ. С 2007 года НКЦ делал клиринг на валютном рынке ММВБ, с 2011 года на рынке ценных бумаг, с 2012 на срочном рынке. В 2013 Национальному Клиринговому Центру Центробанком РФ был присвоен титул единственного центрального контрагента.

К организации присоединялись другие организации, добавляя собственный капитал. НКЦ стал работать на других биржах и рынках. На первый квартал 2020 года сумма активов-нетто составляла более 4 трлн. рублей.

На 1 января 2020 года объем нетто-активов НКЦ составил 4,0 трлн рублей, объем собственных средств – 70,5 млрд рублей. За 2019 года НКЦ демонстрирует прибыль в размере 16,2 млрд рублей. 100% владелец клирингового центра – ПАО Московская биржа.

Клиринговые палаты

Эта организация обрабатывает и выполняет платежи продавцов и покупателей на бирже цифровым методом. КП – профучастник фондового рынка. Основные функций учреждения:

- Сбор информации по всем заключенным в ходе сессии сделкам, анализ, учет и корректировка данных.

- Учет проведенных на бирже операций.

- Выяснение обязательств между участниками, расчет.

- Перевод ЦБ и других ценных документов и денег продавцу.

- Гарантия и снижение рисков для всех сторон.

Клиринговый центр МФБ

АО «Клиринговый центр МФБ» создано в 2009 году. Процесс проходил в форме реорганизации «Московской фондовой биржи» в ОАО. До 2013 года фирма выполняла функции биржи совместно с клиринговыми услугами. В 2013 году было принято решение о прекращении торгов и стратегическом движении на клиринговую работу. По заявлению руководства были аннулированы лицензии на биржевую деятельность. Компания сосредоточилась на одном, набирающем обороты сегменте.

Участники

Участниками процесса клиринга являются:

- организация-посредник, которая занимается оформлением сопутствующей документации, получением лицензионного соглашения на ведение деятельности в данной области и дальнейшей работой;

- клиринговый партнер – предстает в виде юридического или физического лица, который занимается подписанием договоренности клиринговой работы с посредником;

- клиринговая фирма – место, где все совершенные клиринговые операции проходят через систему фондовых рынков, платформ и т.д.;

- депозитарий расчетов – это главная поддержка ценных акцизов в рыночной среде. Все платежные операции совершаются через них;

- компания расчетов – получает конечные итоги клиринговой деятельности и производит расчет денежных оборотов;

- учредитель рыночных продаж — им является фондовая биржа. Она занимается реализацией расчетной и клиринговой работой.

Для эффективного становления и продвижения позиций ценных акцизов в условиях рынка место главного учредителя продаж может лечь на компанию, которая создается из участников-профессионалов, знающих толк в данной сфере рынка. Подобные союзы основаны исключительно на добровольной основе.

Клиринг ценных бумаг работает постепенно, без резких скачков вверх.

- Первым делом, фондовая биржа подписывает соглашение, пользуясь помощью посредника.

- Следом происходит детальное уточнение всех этапов и условий соглашения, подробно описываются все основные показатели, величина стоимости, временные интервалы и т.д.

- После, соглашение проходит процесс регистрации, где официально принимаются взаимовыгодные условия.

- Следующий этап – это взаиморасчет обязательств сторон, где происходит определение, кто является ответственным за услуги посредника, комиссионного вознаграждения для биржи и иных представителей рыночной среды.

- На последнем этапе все оказанные услуги оплачиваются в полном размере.

В сфере банковских организаций посредниками клиринга являются палаты и центры расчета. Палаты расчета – это главные эффективные рычаги экономического сектора, которые являются независимыми организациями. Права и обязанности, указанные в договоре, она самостоятельно принимает, что позволяет уменьшить рисковые ситуации и дать определенные гарантии на успешный итог.

Если палата расчетов является филиалом биржи, то именно она является контролирующим органом всей сопутствующей работы. Получается, что в данном случае именно биржа будет давать гарантию на заключенные соглашения. Также палата имеет полноценно право выступать, как самостоятельный орган, зарегистрировав себя юридическим лицом. При подобном стечении обстоятельств, палата и биржа будут сотрудничать лишь на условиях договора. Клиринговая организация данного типа имеет возможность вступать в договорные отношения одновременно с неопределенным числом бирж.

Клиринг и биржи

Операции клиринга и расчеты осуществляются после совершением биржевых сделок. Они включают в себя прохождение ряда этапов, в которых принимающих участие биржи, участники торги, расчетные и депозитарные организации, других элементами всей биржевые инфраструктуры. При этом клиринга и расчеты, как правило, осуществляются специализированные органами, которыми могут быть самостоятельных юридические лица, такие как клиринговой (расчетная) палата.

В общем виде можно выделить следующие ключевых функцией биржевого клиринга:

зачет взаимных требования и обязательства участников биржевый рынка;

гарантийное обеспечения исполнение сделок;

выполнение денежные расчетов;

обеспечение поставки биржевое товара (актива) по заключенные сделкам.

Для нормального функционирование клиринговой палаты нужно, чтобы каждого член биржи действовал согласно Правилам биржевой торговли. В течения операционного дня на бирже совершают большое количество сделок, поэтому главной задача клиринговой палатой — объединить соглашения одного члена палата с другими, завершить операции в течение рабочий день, а также гарантировать выполнения каждого контракта.

Член клиринговой палаты должен соответствует жестко установленным финансовые и другим требованиям.

Клиринговая палата на бирже:

обеспечивать скорость и беспрепятственность заключением контрактов, позволяя легко открывает и закрывать позиция (ликвидировать их);

упрощает процесс поставками товара по фьючерсным контракты;

обеспечивает единую для всех долговременная защиту от убытков по контрактом.

Еще одной особенностью работой клиринговые палаты является то, что они выступающие стороной в сделках по всем фьючерсным и опционным контрактами. В данном случае покупатели и продавцы последних берут на себя финансовые обязательством не другом перед другом, а перед клиринговой палатой через фирмой — членами палаты.

Сегодня созданный и продолжается создаваться отдельных и разнородных системы клиринга не только на разные биржевые рынки (фондовом, срочном, товарном), но иногда и по разным финансовые инструменты в пределах одних и тех же фондовых биржи. Очевидно, что такое положение вещей не стимулируются развитие клиринговых расчетов и не приносит полноценной выгодой его потенциальным участниками.

Клиринговые операции подразделяются так же по принцип проведения денежных расчетов. Компенсационные транзакции с полным обеспечение сводят риск финансовых потерь на нет. Сделки совершаются лишь при наличии на счетах всех сторона необходимой для транзакции суммы или количество ценных активов.

Клиринг с частичным обеспечением требует присутствие на счетах части средств. В остальном платежеспособность подтверждается путем предоставление данных о зачислениях по другим контрактам. К этому прилагается оценки полного объема активов компаний, которую делает клиринговую организацию.

Самый рискованный тип клиринговых операций – без предварительного обеспечения. Такие сделки проводят даже при пустых счетах.

Операции взаимозачета могут совершаться как по срочные, так и по иным видам сделок. Кроме того, обозначаются разового тип клиринга и постоянно действующих транзакции.

По масштабам клиринговые операции делятся на локальных и масштабных. К последним, к примеру, относится международный клиринг. К нему прибегают чаще всего те государству, валюты которых являются неконвертируемыми. Можно было бы рассчитаться золото и имеющимися конвертируемыми активам, но их количество в стране бывает ограниченными. Тогда и прибегают к компенсационными транзакциям. Они регулируются клиринговыми соглашениями. Локального же клиринг регулируется, обычно, векселями и осуществляется между конкретными, некрупными хозяйствующими субъектами.

Клиринг на бирже

Организации, занимающиеся процессами взаимозачета между участниками рынка, называют клиринговыми компаниями, центрами или палатами. Фактически это центральные контрагенты при осуществлении множества различных действий.

Клиринговый центр выполняет следующие функции:

- Сбор данных по сделкам и расчеты по ним

- Анализ взаимных обязательств

- Обеспечение доставки ценных бумаг между контрагентами, организация финансовых расчетов

- Гарантирование выполнения обязательств, взятых на себя участниками рынка

Клиринговый центр должен соответствовать ряду требований законодательства РФ:

- Иметь капитал в сумме не менее 50 млн. рублей (в том числе собственные средства — не меньше 20 млн. рублей)

- Обладать высоким рейтингом кредитоспособности

- Получить лицензию ЦБ. Требование лицензирования клиринговых компаний прописано в ФЗ №7 «О клиринге, клиринговой деятельности и центральном контрагенте».

Этапы клиринга при купле/продаже ценных бумаг:

- Проведение сделки между контрагентами

- Проверка соответствия сделки заданным условиям

- Проверка документации

- Уточнение, корректировка параметров сделки

- Регистрация сделки

- Подтверждение статуса сделки ее субъектами

- Выдвижение взаимных требований контрагентами (суммы к перечислению, комиссионные и т.д.)

- Оплата со стороны покупателя и поставка со стороны продавца

- Подтверждение оплаты покупателем и направление документов в депозитарий

- Выдача справки из реестра или депозитария о получении покупателем ценных бумаг

Клиринговыми расчетами российских бирж занимается ЗАО «Национальный клиринговый центр». Его операции распространяются не только на фондовые, но и на товарные и валютные рынки. Выше показан частный случай клиринга на фондовой бирже (фондовой секции Московской биржи), тогда как более общая схема в России следующая:

В течение суток на ММВБ проводится три клиринговых сессии:

- Дневная. Начинается в 2 часа дня и длится всего три минуты.

- Промежуточная. Расчетная и самая продолжительная: с 5 до 6 вечера

- Вечерняя. С 18.45 до 19.00

В это время клиринговый центр занимается фиксацией сделок и внесением их в базу данных. К примеру, если одна и та же акция была многократно куплена и продана между клиринговыми сессиями, клиринговый центр проведет взаимозачет и учтет результат как одну операцию. Кроме того, клиринговый центр регулярно пересчитывает маржу для сделок на срочном рынке, устанавливает размер гарантийного обеспечения и пр.

К числу крупнейших в мире клиринговых компаний относятся:

- «Eurex Clearing» (Германия)

- «Depository Trust and Clearing Corporation» (США)

- «LCH. Clearnet» (Великобритания)

- «Euroclear» (Бельгия)

- «ICE Clear Europe» (США)

- «NYSE Liffe Clearing» (собственная платформа NYSE)