Чем отличается ипотека от ипотечного кредита?

Мнение эксперта

Александра Львова

экономист экономического управления ГУ Банка России по ЦФО

— Ипотека — это передача недвижимого имущества в залог. То есть ипотека обозначает форму залога, в качестве которого выступает приобретаемое вами имущество. А кредит, обеспеченный залогом недвижимости, называют ипотечным кредитом. То есть вы берете у банка деньги в кредит под процент, а гарантией возврата денежных средств становится залог недвижимого имущества заемщика: квартиры, дома или земельного участка.

Многие привыкли считать, что ипотечный кредит предоставляют исключительно под покупку жилья. В этом случае банк дает клиенту деньги на дом или квартиру, которые будут находиться в залоге у кредитной организации, пока заемщик не погасит кредит. При этом квартира сразу же оформляется в собственность, поэтому вы можете жить в ней с первого дня получения займа.

Поскольку стоимость жилья довольно высока, сумма ипотечного кредита может достигать 20 млн рублей, а срок выплаты — до 20-30 лет.

Больше по теме

Может ли банк отобрать у меня квартиру за долги по кредиту?

Однако вы можете предоставить банку в залог и то недвижимое имущество, которым уже владеете — гараж, землю или таунхаус — чтобы получить большую сумму кредита и на более длительный срок (если сравнивать с беззалоговыми предложениями банков). При таких условиях банк, имея в залоге недвижимость, зачастую даже не интересуется у клиента, на что тот потратит деньги.

Конечно, ради поездки на дорогостоящий курорт или покупки нового планшета рисковать своей недвижимостью не стоит. Обычно такой кредит под залог оформляют для серьезных целей. Например, на ремонт или строительство.

Важно знать, что когда заемщик систематически не платит по ипотечному кредиту (больше трех раз в год), банк может обратиться в суд, чтобы получить право продать заложенную квартиру и погасить долг заемщика деньгами от продажи. Сама недвижимость перестает быть собственностью заемщика — ее придется освободить

Если вырученной от продажи суммы недостаточно, суд вправе обязать заемщика погасить долг за счет другого имущества.

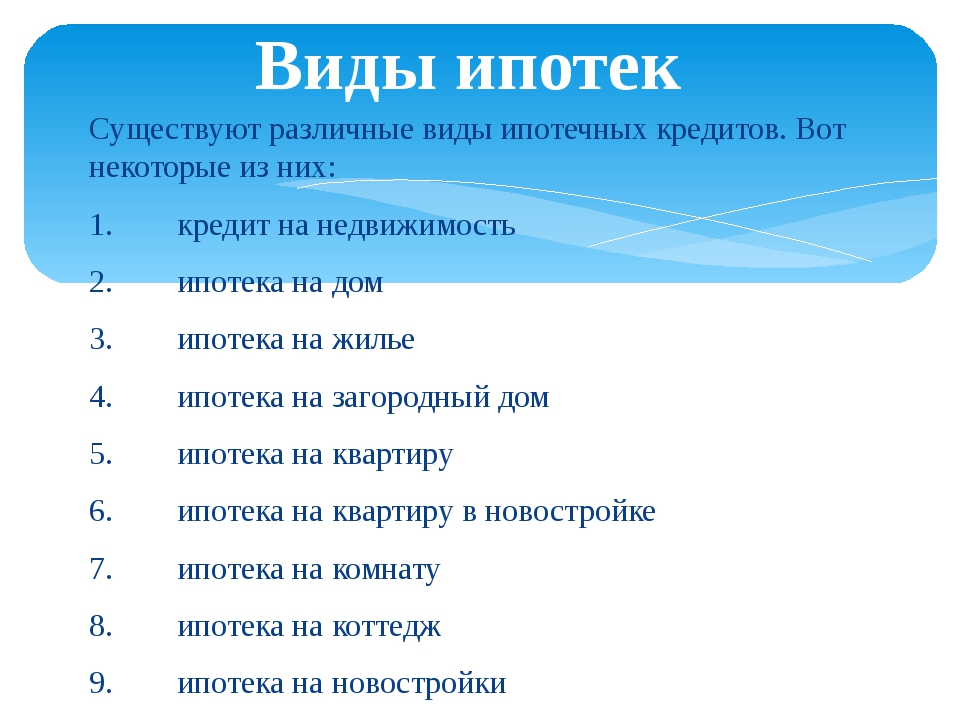

Виды ипотеки

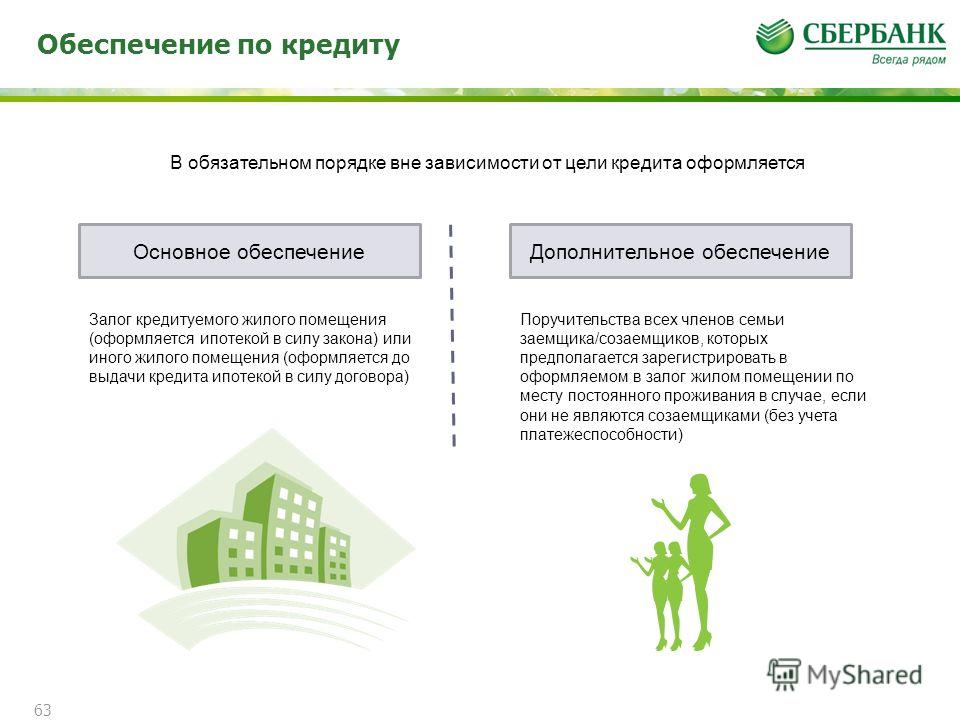

Есть несколько вариантов классификации ипотеки. Два принципиально разных типа – залог под приобретаемую недвижимость и залог под уже имеющееся в собственности жильё.

Другой критерий различия касается вида приобретаемого жилья.

В частности, по ипотеке можно приобрести:

- квартиры в новостройках или строящемся доме;

- квартиры на вторичном рынке;

- дома, дачи и дачные участки, коттеджи;

- доли недвижимости.

Некоторые банки выдают ипотеку на строительство жилья своими силами или с привлечением подрядчиков.

Конкуренция в среде кредитных учреждений приводит к чрезвычайному многообразию кредитных программ. Каждая финансовая компания предлагает «эксклюзивные» продукты, но различия между ипотечными предложениями редко бывают принципиальными.

Немного подробнее о действительно уникальных вариантах ипотеки.

Военная ипотека

Цель такой ипотеки – обеспечить полноценным жильём военнослужащих Российской Федерации. Проект не имеет аналогов в мировой практике. Стать его участниками могут офицеры, мичманы и рядовые российской армии, служащие по контракту.

Военные вступают в Накопительную Ипотечную Систему и уже через три года членства в ней могут подать заявление на выдачу средств на ипотечный займ. Затем они обращаются в банк и оформляют кредитный договор.

Первоначальный взнос оплачивает Минобороны России, эта же структура вносит регулярные платежи по кредиту. Таким образом, военнослужащие вообще не вкладывают в недвижимость никаких средств.

Правда, есть ограничение по стоимости приобретаемой жилплощади – в текущем году цена на квартиру не должна превышать 2,4 млн. руб.

Читайте на нашем сайте развернутый материал по теме «Военная ипотека» и «Как купить квартиру по военной ипотеке».

Ипотека с господдержкой

Ещё один уникальный проект – ипотека с государственной поддержкой. Программа работает с 2015 года и позволяет воспользоваться льготными условиями всем желающим независимо от их социального статуса.

Цель программы – оказать поддержку строительным организациям и оживить экономическую ситуацию в стране в период затяжного кризиса. Государство частично оплачивает ипотечный кредит, позволяя заемщикам оформлять договоры с более низкой процентной ставкой.

Читайте публикацию – «Ипотека с господдержкой».

Что будет, если не платить ипотеку

В интересах каждого заемщика – делать выплаты четко в срок и в надлежащем объёме. Но… человек предполагает, а Бог – располагает. Или, говоря иначе, обстоятельства часто складываются не в пользу заёмщика.

Деньги, которые должны уйти на банковский счет, вдруг становятся срочно нужны в другом месте. Или их просто нет – человеку задержали зарплату или вовсе уволили. Занять денег у родных или знакомых для оплаты ежемесячного взноса не удалось, итог – просрочка.

Если такие действия однократные и не носят регулярный характер, кредитор просто применяет санкции – начисляет штрафы и пени.

Если нарушения условий договора заемщиком повторяются, банк вправе обратиться в суд и отсудить залоговое имущество. При этом не имеет значения, есть ли у человека (семьи) другая квартира.

Заёмщикам, которые знают, что не смогут погасить очередной платёж, следует заранее предупредить об этом банк и обсудить с менеджерами условия реструктуризации кредита. Это поможет добиться уменьшения размеров выплат при удлинении срока или получить право на кредитные каникулы.

В чем отличия требований банка?

При выборе того или иного вида кредитования стоит внимательно отнестись к требованиям банка

В случае простого потребительского кредитования банк внимательно изучает самого клиента и его платежеспособность, а также обращает особое внимание на кредитную историю и размер доходов. В целом это и все

Требования непосредственно к клиенту более лояльные, в некоторых банках кредитоваться можно даже пенсионерам.

А вот с ипотекой все сложнее. Мало того, что банк проверяет самого клиента, при большом займе партнером выступает второй супруг, и здесь уже рассматривается общий доход семьи. Помимо досье клиента, банк внимательно изучает жилье, которое планируется покупать. Следовательно, заемщику нужно предоставить еще больший пакет документов для банка, что более затратно по времени да и деньгам.

Еще один серьезный нюанс — возраст заемщика: банк ограничивает выдачу ипотеки людям, находящимся в предпенсионном возрасте, а если еще и претендовать на государственное субсидирование, тогда у банка будет еще больше требований, и более придирчивая проверка.

Льготные программы

Сейчас можно оформить ипотеку не только по стандартной (базовой) ипотечной программе, но и по специальной, направленной на помощь в покупке жилья некоторым категориям населения. Основная особенность такого кредитования заключается в поддержке государства. Существует несколько видов специальных ипотечных программ:

- Ипотечное кредитование с государственной поддержкой. Для оформления социальной ипотеки гражданин должен быть поставлен в очередь на улучшение жилищных условий. Целью этой программы является оказание помощи социально незащищённым гражданам в решении жилищной проблемы. Такими гражданами считаются:

- Многодетные семьи;

- Граждане, которые воспитывались в детском доме;

- Работники бюджетных организаций;

- Инвалиды;

- Другие категории населения, которые не могут купить жильё без помощи государства.

Государство может оказывать помощь нескольких видов:

- Субсидия, направленная на первоначальный взнос или погашение ипотечного долга;

- Более низкие ставки по ипотеке;

- Продажа недвижимости по низкой цене.

Граждане не могут выбирать вид государственной помощи, решение принимают местные власти.

- Ипотека для военнослужащих. Военнослужащим, участвующим в накопительно-ипотечной системе, предоставляется возможность использовать для покупки жилья программу «Военная ипотека». Военному на специальный счёт перечисляются субсидии, предназначенные для покупки жилой недвижимости. При этом он может выбирать регион, где будет приобретаться жильё и тип недвижимости.

- Ипотечное кредитование молодой семьи. Пользоваться этой программой могут семьи, которые отвечают таким требованиям:

- Один супруг должен быть моложе 35 лет;

- Семья должна быть официально признана как нуждающаяся в улучшении условий проживания.

Программой предусматривается использование субсидированных средств как взнос по ипотеке. При этом государственная помощь может составлять не более 30% стоимости недвижимости.

- Ипотечное кредитование молодых специалистов. Программа направлена на помощь в покупке жилой недвижимости работникам бюджетных организаций (не старше 35 лет). Гражданам, которые имеют право участвовать в такой программе, предоставляются сниженные процентные ставки и другие льготы.

Видео по теме:

Как принять решение

Чтобы сделать выбор, что же взять лучше – ипотеку или кредит – можно воспользоваться кредитными калькуляторами и в общих чертах посмотреть, какой из займов будет наиболее выгодным в конкретной ситуации.

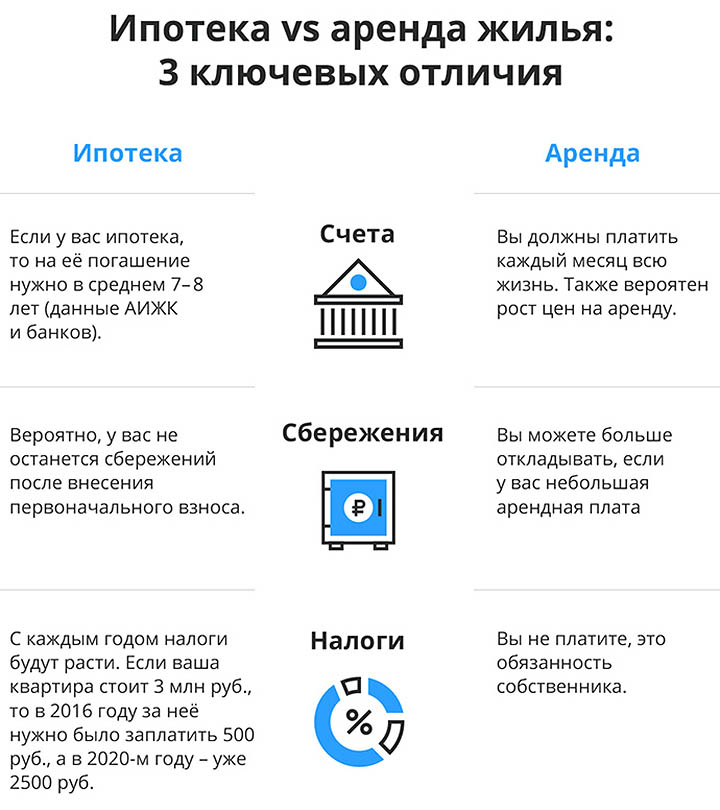

Сравнение условий

Предположим, что у заёмщика имеется на руках 1 млн. руб. Он желает приобрести квартиру стоимостью 5 млн. руб. Соответственно, ему нужно взять кредит в размере 4 млн. руб. У него есть два варианта:

- ипотека на 25 лет под 13% годовых;

- потребительский кредит на 10 лет под 18%.

Чтобы он мог принять правильное решение, он решил посчитать, каковы будут ежемесячные платежи в каждом случае и сколько он в итоге переплатит.

Далее будет проведён ещё один расчёт, но на немного других условиях: у заёмщика для покупки той же квартиры есть не 1, а 4,5 миллиона рублей. Таким образом, ему не хватает лишь 500 тысяч.

Предварительный расчёт

В случае ипотеки получены такие результаты:

- размер ежемесячного платежа составляет 45113 рублей;

- общая переплата равна 9534024 рублей.

По обычному кредиту получается:

- каждый месяц необходимо вносить 72074 рублей;

- переплата за весь срок действия договора составит 4648890 рублей.

Следовательно, можно сделать такой вывод. Если финансовое состояние заёмщика позволяет ему воспользоваться потребительским кредитом, то лучше сделать такой выбор, поскольку в данном случае переплата будет в два раза меньше (точнее, в 2,05 раза). Размер текущего платежа в первом случае меньше на 60%.

Во втором случае результаты таковы:

- ипотека: ежемесячный платёж – 5639 рублей, переплата – 1191753 рублей;

- потребительский кредит: 9009 рублей, переплата – 581111 рублей.

Разница в ежемесячном платеже уже не так ощутима в денежном выражении. В процентом отношении платёж по ипотеке меньше на те же 60%. Переплата по ипотеке теперь не такая значительная, а ежемесячный платёж и вовсе составляет меньше 6 тысяч рублей. Поэтому есть определённый резон воспользоваться именно ипотечным финансированием.

Не стоит забывать, что после погашения ипотечного кредита заёмщик может подать заявление на предоставление налогового вычета. Исходя из условий данного примера, он составит 260 тыс. руб. Поэтому окончательная переплата составит:

- в первом случае: 9534024 – 260000 = 9274024 руб.;

- во втором: 1191753 – 260000 = 931753 тыс. руб.

Следует заметить, что эти расчёты проводились на определённых цифрах и не учитывали дополнительных расходов по каждому виду кредита. Но в целом картина примерно ясна: если на покупку жилья не хватает лишь немного, то выгоднее будет потребительский кредит, в противном случае лучше ипотеку.

Когда на покупку жилья не хватает средств, будущий владелец сталкивается с проблемой выбора источника финансирования. Есть два варианта: потребительский кредит или ипотека. У каждого из них есть свои плюсы и минусы. Произведя предварительные расчёты, удалось выяснить, что лучше первый вариант выбирать, если возможность заплатить основную часть стоимость квартиры из собственных средств. Иначе выгоднее будет ипотека. Но следует учитывать, что каждый случай индивидуален, поэтому лучше предварительно провести свои расчёты, воспользовавшись кредитным калькулятором и тогда уже решить, за каким финансированием обращаться – ипотека или кредит.

Как получить ипотечный кредит и приобрести квартиру?

В странах Запада ипотека — дело простое и обычное, насчитывает десятилетия, а то и столетия, тогда как у нас она — молоденькая. Кредит на покупку квартиры получить непросто. Приобретение квартиры, земли, коттеджа с помощью кредита связано с определенными трудностями. О том, как преодолеть эти трудности, получить ипотечный кредит и приобрести квартиру, и пойдет наш разговор на страницах сайта.

Не берусь давать рекомендации всем без исключения: Россия — большая и в разных регионах — свои правила совершения сделок с недвижимостью. Но если Вы, с помощью ипотечного кредита, решили купить квартиру в Москве или в Подмосковье — то этот сайт для Вас. (Особенности получения ипотечного кредита и сделок с недвижимостью в других регионах России можете узнать на Ипотечном Форуме)

Ипотека в Казахстане 2018

С 2018 года в Республике Казахстан реализуется программа «7–20–25». Любой гражданин страны может получить кредит на приобретение жилья под 7% годовых сроком на 25 лет. Никакие дополнительные комиссии не взимаются. Важными условиями программы являются:

- Покупка только нового жилья или инвестирование в его строительство.

- Оформление кредита только в национальной валюте.

Таким образом, правительство собирается стимулировать жилищное строительство и развитие первичного рынка недвижимости, а также помочь работающим гражданам приобрести жилье.

С 2018 года ипотека в Казахстане доступна гражданам:

- без ограничений по возрасту;

- с официально подтвержденным доходом;

- способным заплатить 20% первоначального взноса;

- не связанным другими договорами ипотеки;

- которые не имеют собственного жилья или нуждаются в изменении жилищных условий, так как проживают в ветхом или аварийном жилье.

Фото: dom-i-zakon.ru: UGC

Особенности ипотечного кредита

Кредит выдаётся обычно на длительный срок. Процентная ставка по ипотечному кредиту обычно ниже, чем по другим видам кредитов, особенно в случае низкой оценки рисков, которой, например, может способствовать низкое соотношение суммы кредита к оценочной стоимости недвижимости, ликвидность и другие причины. Обычно банк выдвигает к заёмщику ипотечного кредита менее жёсткие требования, чем при других видах кредитования, тем не менее обычной практикой является проверка дохода, требование страхования залога, проверка оценки недвижимости аккредитованными оценщиками, иногда проверка непрерывного стажа работы и прочие действия, повышающие безопасность сделки. Погашение ипотечного кредита часто осуществляется равными платежами — аннуитетами. Размер такого постоянного аннуитетного платежа (A{\displaystyle A}) вычисляется по формуле

- A=S×p1−(1+p)−n,{\displaystyle A={\frac {S\times p}{1-(1+p)^{-n}}},}

где S{\displaystyle S} — величина (тело) кредита,

p{\displaystyle p} — величина процентной ставки за период (в долях),

n{\displaystyle n} — количество периодов. Но существуют и многие другие программы погашения. Одна из иных форм — дифференцированные платежи (когда тело кредита выплачивают равными долями, а процентные платежи меняются от максимума в начале до минимума в конце); здесь размер первого платежа (A1{\displaystyle A_{1}}) таков:

- A1=S×(p+1n).{\displaystyle A_{1}=S\times (p+1/n).}

Достоинством дифференцированной формы платежей является меньшая сумма процентов (меньше переплата).

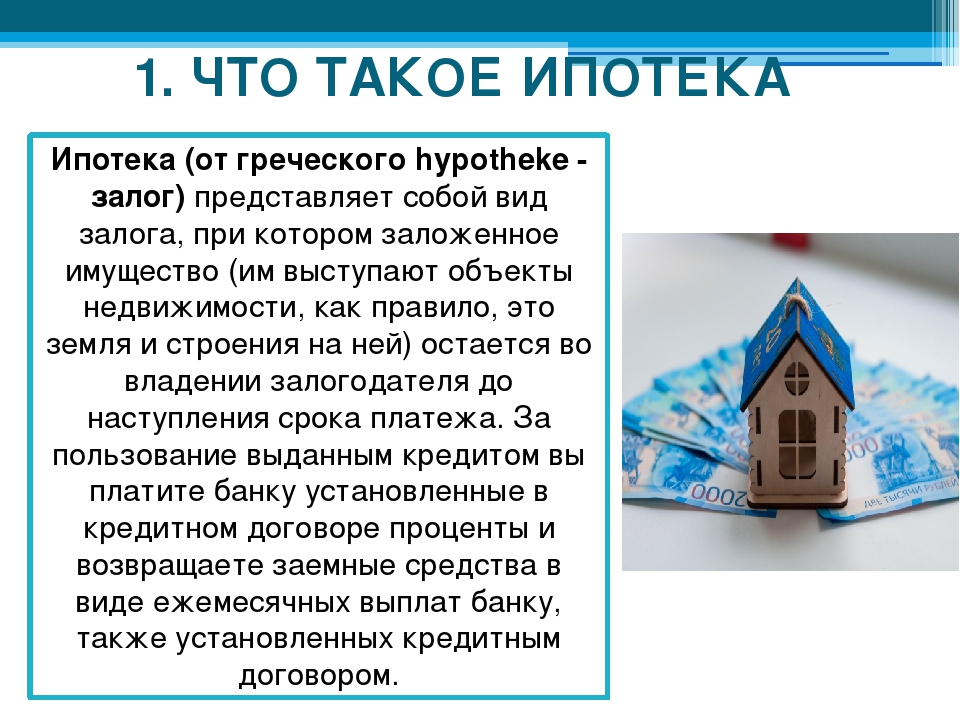

Что такое ипотека – определение и суть

Ипотека – разновидность залога, который служит страховкой для кредитора, дающего деньги в долг. Залогом выступает приобретаемое заемщиком имущество – как правило, это недвижимость (квартира, дом, коттедж, доля в квартире).

Само имущество остаётся в собственности покупателя, но кредитор в случае нарушения долговых обязательств вправе отсудить его в свою пользу.

Собственник не имеет права распоряжаться жильём (продавать, дарить, обменивать) без разрешения кредитодателя на подобные операции.

Более подробно об ипотечных кредитах – в отдельной статье блога.

Суть ипотеки

Определяющим признаком ипотеки является залог. Именно его наличие – ключевой момент в понятии «ипотека». При этом залогом может выступать как приобретаемая недвижимость, так и уже имеющаяся в наличии.

Под ипотекой понимается как сам залог, так и денежный долг, который под него выдаётся. Чаще всего, когда говорят «купить квартиру в ипотеку», имеется в виду – приобрести её в долг и оформить в качестве залога для кредитной компании.

Все подробности о том, как взять ипотеку, читайте в специальной публикации.

Характерные признаки и свойства ипотеки:

- выдаётся на длительный срок (от 5 до 50 лет);

- носит целевой характер – если кредит выдан на приобретение жилья, то купить на эти деньги автомобиль не получится;

- выдаётся под низкие (сравнительно с потребительскими кредитами) проценты;

- оформляется строго по правилам, установленным федеральным ипотечным законодательством.

В теории ипотека может выдаваться и на другие цели, помимо покупки жилья (на приобретение предметов роскоши, на оплату лечения или обучения), но в России такая практика не пользуется популярностью.

Историческая справка

Согласно официальной версии историков, понятие «ипотека» впервые появилось в Древней Греции за 5000 лет до н.э. Этим словом называли столб, стоящий на участке должника. На столбе помещалась основная залоговая информация. Оформление в залог недвижимого имущества практиковалось также в Древнем Египте.

В современной России ипотечное кредитование имеет относительно недолгую историю. Приобретать жильё под залог граждане РФ стали только в конце 90-х.

Именно тогда (в 1998) был принят закон, который так и назывался «Об ипотеке». Данный акт выступает основным документом, которым сегодня руководствуются при оформлении ипотечных договоров.

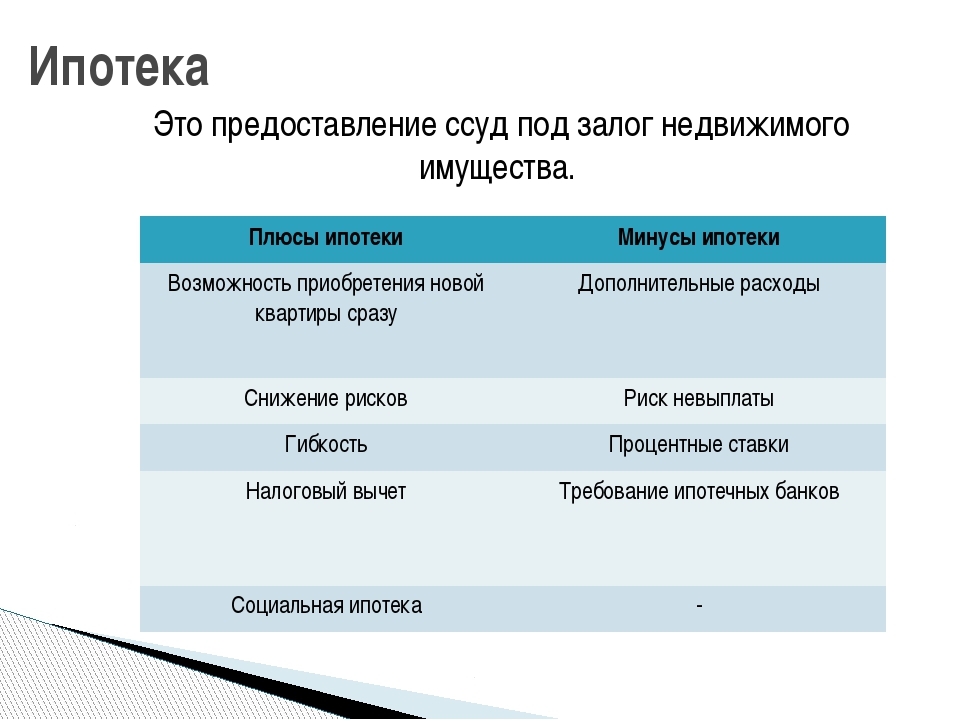

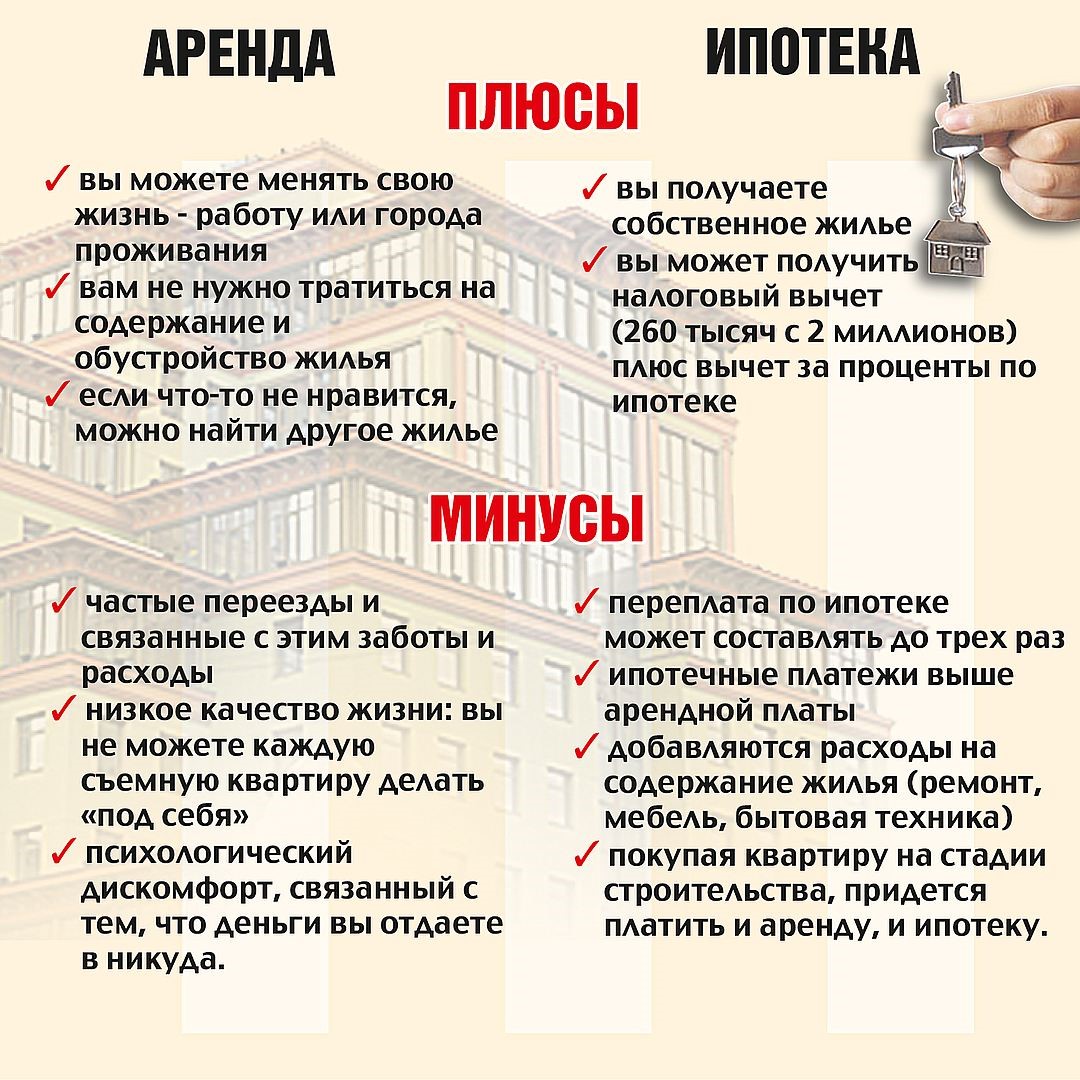

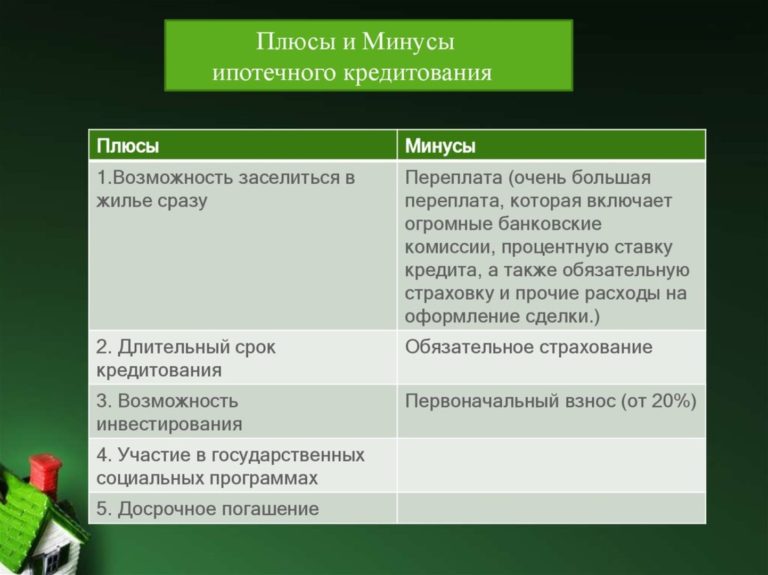

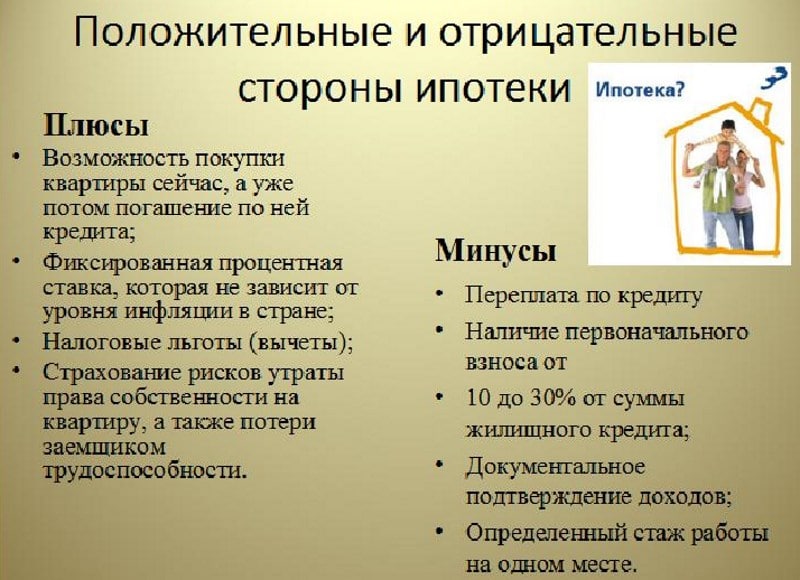

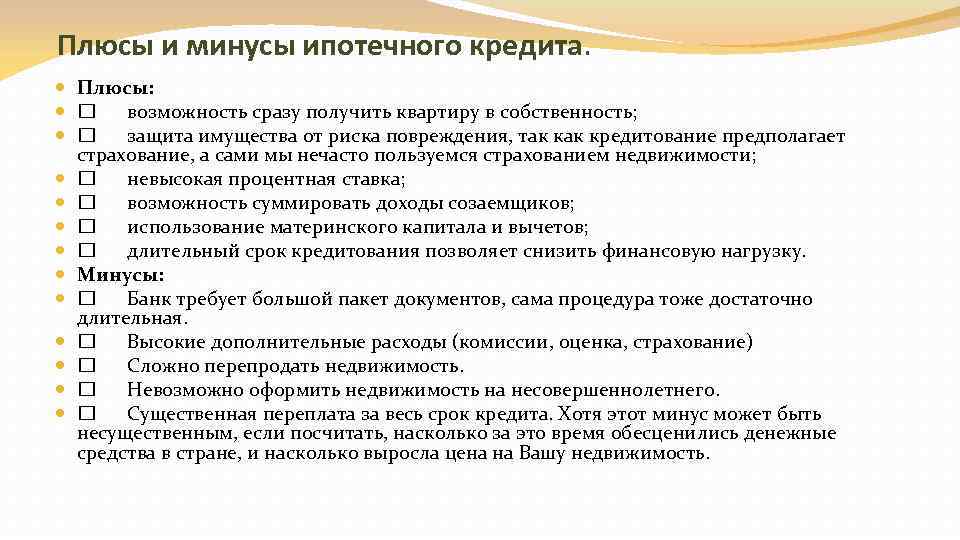

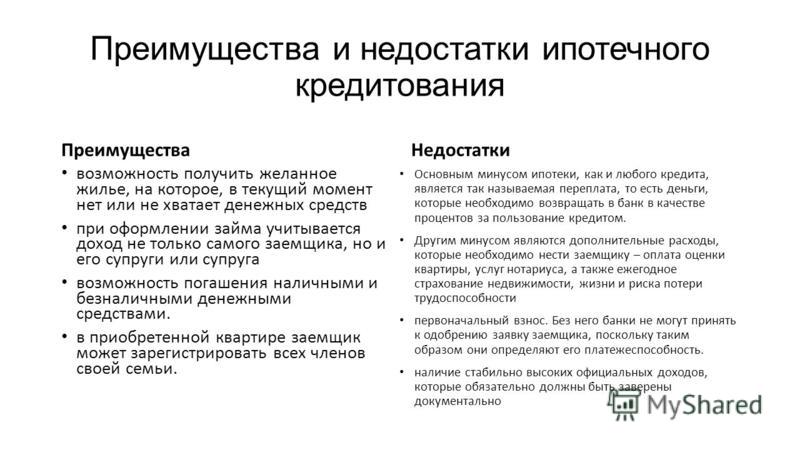

Плюсы и минусы ипотеки

Для многих граждан ипотека – единственная возможность стать владельцами собственной квартиры сейчас, а не в отдаленном будущем. Именно поэтому кредиты под залог имущества пользуются стабильным спросом.

Плюсы ипотеки:

- Оперативное решение вопроса жилья. Не нужно годами копить на квартиру и платить за аренду чужой недвижимости.

- Экономические выгоды: речь о льготном ипотечном кредитовании. В России множество категорий граждан, имеющих права на получение ипотеки на выгодных условиях. Это и военные, и семьи с двумя и более детьми, и молодые специалисты.

- Выгодное вложение средств. Недвижимость, особенно новая, не теряет со временем своей ценности, а совсем наоборот. Приобретя актив в виде жилплощади, владельцы получают возможность реализовать его в любой момент по выгодной цене.

У ипотеки есть и отрицательные стороны.

Перечислим главные минусы:

- ограничение собственника в правах на имущество;

- высокая переплата (за весь срок выплат покупатель отдаёт примерно вдвое больше первоначальной стоимости);

- длительный срок выплат (10-30 лет заемщик ежемесячно вносит за жильё внушительные суммы – не все выдерживают психологическое давление многолетнего долга);

- сложности в оформлении кредита – большинство банков предъявляет ряд требований, которым далеко не все заёмщики могут удовлетворять;

- постоянный риск потерять жилплощадь – при форс-мажорных обстоятельствах финансовые компании редко «входят в положение» клиента и обязательно наказывают его при задержке регулярных выплат.

Согласно статистике, позволить себе взять ипотеку на обычных условиях могут лишь 3-4% граждан РФ. К счастью, внушительное количество россиян пользуются льготными ипотечными программами.

Хотите знать о льготном кредитовании больше – читайте статьи «Ипотека для молодой семьи», «Ипотека без первого взноса», а также «Выгодная ипотека».

Профессиональную помощь в выборе ипотеки оказывают Ипотечные Агентства и Центры, которые имеются в каждом крупном городе.

Чем она отличается от жилищного кредита?

Чем отличается кредит от ипотеки? У них разные процентные ставки, сроки и максимальные суммы займа. Но главным отличием является то, что при жилищном кредите жилье остается в собственности заемщика и он может распоряжаться им на свое усмотрение.

Кредит на покупку жилья, по сути, это обычный потребительский кредит, но цель использования денег известна банку. Банк переводит деньги сразу на счет компании – строителя или владельцу, приобретаемого жилья.

При этом в залог у заемщика банк ничего не требует. В этом случае чаще практикуется привлечение поручителей. Есть вариант и с залогом. В этом случае заемщик отдает в залог уже имеющуюся недвижимость (не ту, которую покупает). Но она все равно остается в собственности заемщика. Сумма, которую одобрит банк, не превысит 70% от стоимости заложенной недвижимости.

Процентная ставка по кредиту начинается от 13%. Такой процент можно получить в исключительных случаях. Обычно процент составляет не меньше 15%. Срок – 5-7 лет. Сумма кредита до 3 млн. рублей. Такой вид займа лучше использовать, когда «на руках» есть значительная часть для оплаты квартиры.

Отличается такой вид займа еще и требованиями к заемщику. Предпочтение отдается лицам от 18 до 75 лет.

В чем разница между ней и потребительским займом?

Потребительский кредит выдается на любые цели, без залога и поручителей. Куда будут потрачены деньги, банк не интересует.

Потребительские кредиты могут быть выданы на: приобретение квартиры, велосипеда, телевизора и т.д. Именно такой вид кредитования предлагают в магазинах бытовой техники или в турагентстве.

Условия могут быть разными. Банки располагают огромным количеством программ. Например, в Сбербанке максимальной суммой потребительского кредита является 1500000 рублей, процентная ставка варьируется от 17 до 25%.

По факту с большой вероятностью ставка превысит 20%, так как получить минимальную ставку могут только определенные льготные категории лиц (инвалиды, иждивенцы и т.д.). Максимальный срок – 10 лет.

Приблизительно также выглядят цифры и в других банках. Потребительский кредит редко берется для покупки жилья. Обычно для такой цели берется только недостающая сумма. Например, если у заемщика есть 80% от стоимости квартиры, то остальные 20% можно занять у банка по такой программе.

Главными отличиями являются:

- отсутствие первоначального взноса.

- Цель может быть любой.

- Отсутствие залога.

- Отсутствие обязательного страхования.

Узнать, что выгоднее, ипотека или кредит, можно из этой статьи.

Ссуда

Иногда ипотеку называют ссудой, но с точки зрения терминологии это не совсем правильно.

Ссуда больше похожа на потребительский кредит. Здесь выше процентные ставки, и меньше сроки кредитования. При этом максимальная сумма кредитования выше.

Ссуда не требует залога и первоначального взноса. Процент переплаты будет высоким (около 25%), так как банк подвергает себя наибольшему риску. От страхования жизни и имущества можно отказать, без повышения процента переплаты.

Ссуда является нецелевым видом займа, поэтому деньги могут быть потрачены на усмотрение заемщика.

Рассрочка

Разница тут следующая. Рассрочка на жилье предоставляется не банком, а строительной компанией. Соответственно, предоставляется только на квартиры в новостройках. От ипотеки она отличается существенно:

- нет переплат. На время строительства рассрочка без процентов.

- Срок ограничивается датой сдачи в эксплуатацию жилья.

- Сумма платежа довольно большая.

- Нет обязательного страхования.

- Меньшее количество необходимой документации.

Первоначальный взнос должен быть немаленьким, чтобы компания пошла на рассрочку (минимум 50%).

Рассрочка не является банковским продуктом, поэтому она наиболее выгодна. Но не каждый может платить ежемесячно большую сумму (от 100000).

Залог

Фактически ипотека – это вид залога, но только недвижимого имущества (квартиры, дома, таунхаусы и т.д). Обычный залог может быть в любой форме (движимое и недвижимое имущество). Залог необходим, чтобы обеспечивать выполнение обязательств по займу. Это способ обезопасить банк.

Договор о залоге обязан вноситься в реестр ЕГРН. Обычный – не регистрируется.

Помимо договора о залоге, при ипотеке выдается закладная – специальный юридически значимый бланк, который подтверждает правомочность действий.