Плюсы и минусы IPO — для инвестора

Главное преимущество — возможность приобрести активы нужного предприятия. Как только ценные бумаги попадают на биржу, их может купить каждый желающий (при наличии денег и брокера). Даже если инвестор работает в этой фирме или в плохих отношениях с ее руководством.

Главный недостаток — стоимость ценных бумаг может обрушиться, и покупатель все потеряет. Основной риск представляют мелкие и малоизвестные фирмы. Также это стартапы, созданные с помощью венчурных инвестиций и потратившие все деньги еще до попадания на фондовый рынок. Бывает, что весь бизнес — всего лишь мыльный пузырь, а ценные бумаги выпускают ради быстрого обогащения.

Минимизировать риск (но не исключить на 100%) помогает проверка регуляторным органом на этапе проведения Initial Public Offering. Также эксперты рекомендуют не вкладывать весь капитал в одно предприятие и самостоятельно (с участием брокера) изучать фирму до инвестирования. Дополнительный способ защитить себя при обвале акций — покупать ликвидные активы, которые можно продать досрочно. Например, если цена упадет на 50%.

Почему не все предприятия выходят на биржу?

Проводить IPO выгодно не всем и не всегда. За 20 лет в США число публичных компаний сократилось с восьми тысяч до четырех с «хвостиком». Совсем не торопятся с выходом на биржу высокотехнологичные компании. В 2016-м году на IPO вышло только 14 компаний из IT-сектора (в 1999 году их было 371).

Статус публичной компании по-прежнему крайне важен для тех, кто работает с крупными корпорациями и государственным сектором. Но отдельные аналитики считают, что IPO не ускоряет, а замедляет развитие эмитента. Ведь публичные компании испытывают постоянное давление со стороны инвесторов и тратят массу сил на бюрократические процедуры. Как говорится, «чтобы стать успешным, необязательно становится публичным».

Но случается и наоборот. Сервис заметок Evernote в 2012-м году был одним из первых в списке «единорогов». Для тех, кто не в курсе: «единорогами» называют стартапы с рыночной стоимостью больше $1 млрд. В 2011-м Evernote была признана «компанией года» по версии журнала Inc. В 2014-м годовая выручка «единорога» составила около $36 млн. Еще через год аудитория превысила 100 млн. человек в 193 странах мира.

Однако в 2016-му году компания резко урезала расходы, отказалась от бонусов, сократила 18% сотрудников и закрыла три офиса из десяти. Тем не менее, поправить финансовую ситуацию руководство Evernote, как ни странно, планирует за счет проведения IPO…

И еще одна громкая новость из «мира IPO». На рынок акций выходит крупнейшая в мире компания по запасам, добыче и экспорту нефти: Saudi Aramco (Саудовская Аравия). Для саудитов IPO – вынужденная мера для покрытия бюджетного дефицита. Капитализации предприятия может составить около $2 трлн. И весь мир наконец-то узнает точный размер нефтяных запасов Саудовской Аравии.

На сегодня это все, что я для вас подготовил. Напоследок могу порекомендовать посмотреть этот классный вебинар, в котором подробно рассказывается о том, как делаются просто огромные деньги на американских IPO если купить акции еще ДО публичного размещения.

Именно этот способ вложения в акции рекомендуют в своих книгах известные по всему миру Кийосаки и Шефер. И именно так делают все новые и новые миллионы известные российские бизнесмены (вроде Алишера Усманова).

Если вас заинтересовала эта идея и вы хотите получать новости о предстоящих IPO, обзоры компаний и способах поучаствовать в покупке акций на этапе pre-IPO, то подписаться на них можно на этой странице.

А Вы, как инвестор, пользовались когда-нибудь преимуществами покупки акций? Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в соцсетях!

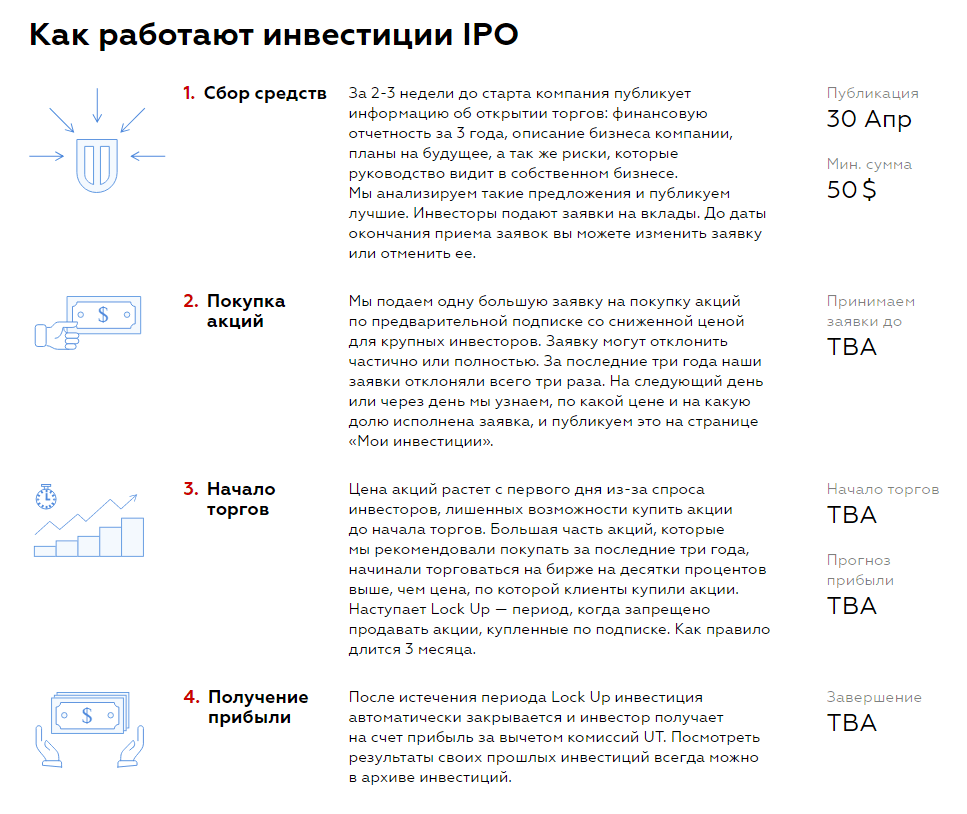

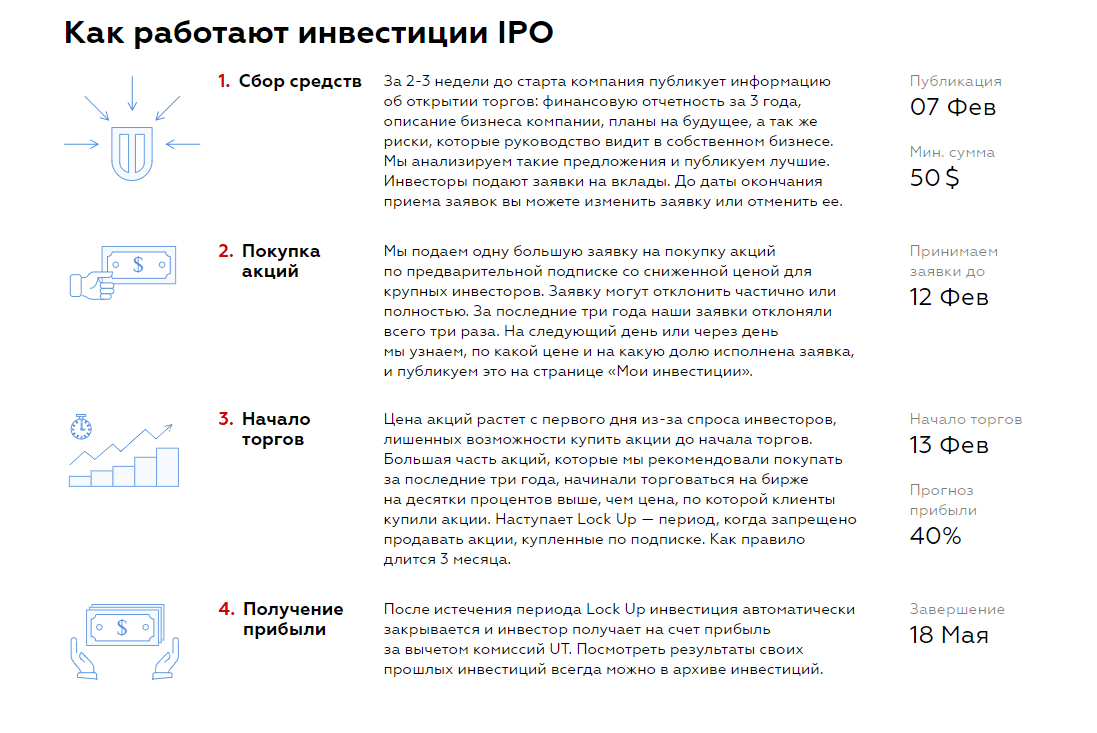

Что нужно для участия в IPO?

Частные инвесторы обычно не могут самостоятельно поучаствовать в IPO, из-за очень больших минимальных пороговых сумм (от нескольких миллионов долларов).

Брокер или крупная финансовая организация принимает участие в IPO, складывая все средства инвесторов, направленные на IPO в общую сумму, при необходимости добавляя часть своих денег.

При этом, так как брокер является посредником и иногда принимает участие в IPO за счет своего капитала, то риски он несет зачастую также сам. Поэтому выбор списка компаний для участия в IPO остается за самим брокером, а частный инвестор может выбрать лишь из тех вариантов, которые брокер посчитал перспективными. Это сильно сужает круг возможностей для инвестора.

Цена акций компании, выходящей на биржу и дата этого выхода иногда неизвестны до последних дней перед предложением. Поэтому, когда частный инвестор участвует в IPO, он указывает сумму, на которую дает согласие купить акций интересной ему компании, а не количество этих акций.

При этом часто на всю предложенную сумму купить акции удается далеко не всегда, так как поучаствовать в IPO желающих обычно много. Доля заявленной суммы, на которую удалось купить акции называется аллокацией.

После этого, в течение определенного периода времени (около 15-30 дней), акции компании поступают на счет-депо инвестора, часть суммы, на которую купить акции не удалось возвращается инвестору.

Далее следуют период lock-up. В этот период инвесторам запрещено продавать акции компании, в IPO которой они поучаствовали. Иногда продать акции все же можно, уплатив небольшой “штраф”, у некоторых брокеров периода lock-up нет вовсе.

Локап это не прихоть брокеров, а условие самой биржи. В любом случае, брокеры не рекомендуют продавать акции раньше, чем через 3-6 месяцев, пока цена не устоится.

Практика инвестиций в IPO

Что нужно сделать на практике для инвестиций в привлекательные акции, выходящие на биржу? Понятно, можно купить компанию в первый день ее появления и держать сообразно своим представлениям. Но акцию можно взять и заметно раньше. Каким образом?

Дело в том, что некоторые брокеры сотрудничают с венчурными фондами, которые покупают доли бизнеса в перспективной компании и при удачном стечении обстоятельств доводят их до IPO. Поэтому предусмотрительно подав заявку на приглянувшееся IPO можно поучаствовать в нем небольшой суммой, начиная от нескольких сотен долларов.

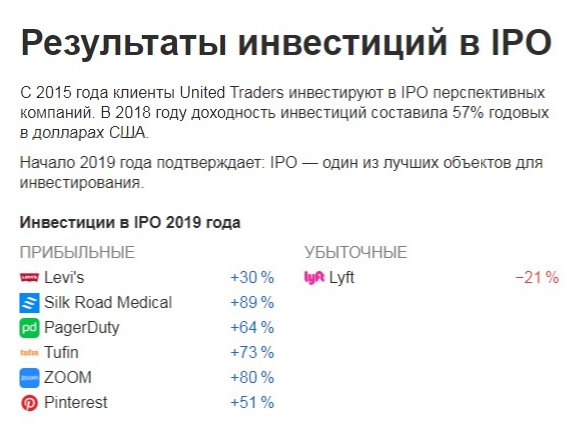

Брокеры, предоставляющие подобные услуги, называются IPO-брокерами. В настоящий момент услуги предоставляют Just2Trade, United Traders и Fridom Finance. Открыв брокерский счет в этих компаниях, остается подать заявку в рамках минимальной суммы — хотя ее могут и не удовлетворить или же удовлетворить частично. Подробные условия ниже:

Здесь стоит отметить пару важных вещей. Комиссии брокеров достигают 5%, что очень немало. В отношении регулирования наиболее «серым» является United Traders — он же наиболее жаден до прибыли, хотя и предлагает минимальную входную сумму. Период LockUp это срок (отсчитываемый с момента первого дня акции на бирже), раньше которого инвестор может продать акцию только со штрафом 10-20%. Все эти минусы должна перевесить более выгодная цена покупки акции – ниже, чем в первый день на бирже – и дальнейший рост котировок в течение LockUp. Насколько это вероятно? Читаем дальше.

Сравнение IPO-брокеров

Для более удобного сравнения, я свёл данные по брокерам в таблицу:

| Рег-ция | Мин. заявка | LockUp-период | Комиссии | Ассортимент IPO | Партнёрка | |

| UT | Офшор | 50$ | 95 дней | 3% за вход в сделку + 20% от прибыли + 1.75% при закрытии сделки | Отбираются аналитиками | Есть, до 50% от комиссий привлечённых клиентов |

| J2T | Офшор | 1 000$ (500$ с плечом) | 30 дней | 4% за вход в сделку + 0.006$ за акцию, минимум 1.5$ | Широкий ассортимент IPO | Есть, 3 схемы – IB, CPA и IB+CPA. По IB до 50% от комиссий привлечённых клиентов. По CPA платят от 6 до 300$ за привлечённого клиента. |

| FF | РФ | 2 000$ | 95 дней | 3-5% (зависит от суммы на счёте) за вход в сделку + 0.5% при закрытии сделки | Отбираются аналитиками | Есть, но «кастрированная» — за привлечение клиентов начисляют баллы, которыми можно компенсировать комиссию |

Какого IPO-брокера выбрать?

Среди представленных брокеров нет однозначно плохих или хороших брокеров – у каждого из них есть свои плюсы и минусы. Какого брокера выбрать именно тебе – зависит от твоих целей и возможностей. Например, мне, в первую очередь, важен размер комиссий и наличие партнёрской программы (так как у меня есть этот блог, и я могу зарабатывать на привлечении клиентов). Учитывая мою стратегию (вложение в рисковые инструменты не более 5-10% портфеля) и объём инвестиционного портфеля (на момент написания статьи – порядка 2 миллионов рублей), я, пожалуй, с большим трудом мог бы себе позволить IPO от Фридом Финанс, да и партнёрка там не привлекательна. Выбирая из Just2trade и United Traders, я, конечно, сделаю выбор в пользу Just2trade – порог входа, в общем, приемлемый для моей стратегии и объёма портфеля, и комиссии меньше, чем в UT. Кроме того, в Just2trade в 3 раза короче период LockUp, а значит, для того, чтобы регулярно участвовать в IPO (когда у тебя одновременно открыто несколько сделок), хватит и двойного минимального депозита (с учётом того, что заявки по IPO обычно исполняются не на всю заявку, а частично). В случае с двумя другими брокерами для регулярного участия в IPO лучше иметь сумму, минимум в 2.5 раза превышающую сумму минимальной заявки.

Причём, выбрав для себя Just2trade, я планирую вкладываться только в те IPO, которые будут рекомендовать аналитики Фридом Финанс (ну и United Traders, соответственно). Вроде как у них неплохо получается отбирать годные IPO.

***

Если не вдаваться в детали, то, в целом, можно разделить инвесторов на 3 группы, которые будут соответствовать этим трём брокерам:

1. Инвесторам с небольшими портфелями больше подойдёт, конечно, United Traders, так как только этот брокер предоставляет столь низкие пороги входа. Я бы рекомендовал рассматривать IPO от United Traders инвесторам с объёмом портфелей до 20 000$, причём непосредственно на IPO выделять не более 10% портфеля.

2. Инвесторам со средними портфелями больше подойдёт Just2trade, так как порог входа уже будет им по зубам. Я бы рекомендовал рассматривать IPO от Just2trade инвесторам с объёмом портфелей от 20 000 до 50 000$, причём непосредственно на IPO выделять не более 10% портфеля.

3. Инвесторам с большими портфелями больше подойдёт Фридом Финанс, так как для больших денег важна надёжность, подкреплённая регулированием РФ и отличной репутацией данного брокера. Я бы рекомендовал рассматривать IPO от Фридом Финанс инвесторам с объёмом портфелей от 50 000$, причём непосредственно на IPO выделять не более 10% портфеля.

Ещё раз подчеркну, что это общий случай. Для выбора конкретного IPO-брокера тебе нужно ориентироваться на свои собственные критерии – что важнее именно для тебя.

Не забывай о рисках друг! Доброй прибыли!

Регистрация в United Traders

Регистрация в Just2trade

Регистрация во Фридом Финанс

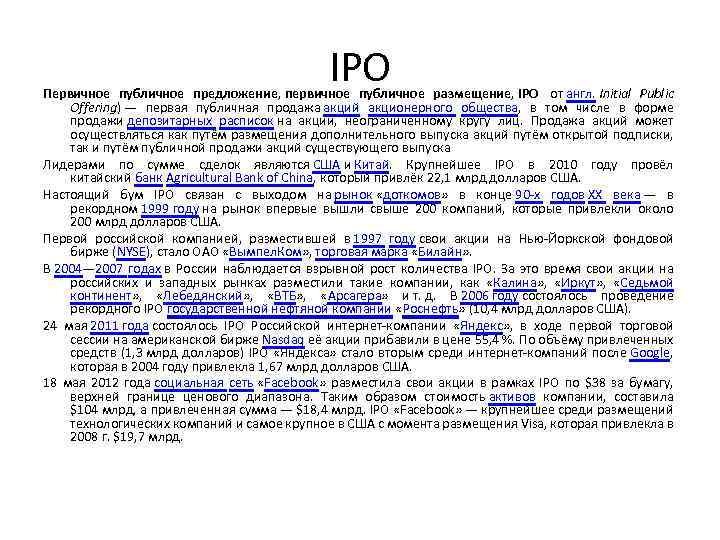

Что такое IPO? Первичное размещение акций

IPO (айпио) — это первое публичное предложение акций (IPO = Initial Public Offering) компании для продажи на бирже. Часто IPO также называют первичным размещением. Что это значит? Допустим, у нас имеется некая относительно небольшая компания. Предположим далее, что эта компания хочет привлечь дополнительный капитал для каких-либо целей (открытие нового производства, модернизация оборудования, расширение в другие регионы, инвестирование в смежный бизнес и т.д.). В таком случае, если она удовлетворяет ряду требований, то может провести первичное размещение своих акций и стать публичной. Это и есть суть IPO.

Проведение IPO практически во всех странах мира регулируется государством. Законы большинства стран обязывают компании, которые хотят провести IPO, перед размещением акций изменить свой статус с закрытого на публичный. Для подготовки выхода акций на биржу обычно требуется не менее 200 000 долларов. В большинстве случаев проведение публичного размещения требуется для привлечения новых инвестиций, которые могут быть потрачены на различные цели. IPO акций компании могут делать и для того, чтобы защититься от поглощения более крупными игроками. Кроме того, проведение IPO усложняет осуществление рейдерского захвата, поскольку в таком случае владельцами компании становятся держатели акций.

К сожалению, IPO акций не позволяет получить объективную рыночную оценку стоимости активов компании. Дело в том, что во время первичного размещения акций на бирже может происходить завышение реальной стоимости ценных бумаг; завышение при этом вызвано не объективным положением вещей, а чувством эйфории и оптимизма игроков на бирже. Эти чувства подогреваются стороной, размещающей акции — однако со временем эйфория проходит и рыночная стоимость акций начинает падать.

Также перед проведением IPO могут использоваться различные хитрые схемы оценки компании, с помощью которых возможно завысить реальную стоимость активов (за счет этого создается дополнительный ажиотаж, из-за чего акции могут на короткое время сильно вырасти в цене). Например, на этапе формирования отчетности можно все доходы учесть в одном учетном периоде, а все расходы — в другом; в таком случае произойдет завышение доходов компании, хотя реальному положению дел эти доходы не соответствуют.

Чем Ipo лучше других способов привлечения капитала

Привлеченный капитал акционеров – это собственный капитал фирмы, а его обслуживание всегда дешевле, чем заемного. Акционерам нужно платить только дивиденды, которые зависят от прибыли: если дела идут не лучшим образом, выплат не будет. Но если управленцы используют заемный капитал, например берут кредит в банке, то придется в любом случае платить проценты и гасить сумму займа, ведь банку все равно, по каким причинам у вас нет денег.

Плюсы и минусы IPO

Выполнение такой сложной процедуры необходимо для масштабного роста компании, популяризации ее бренда и привлечения нового капитала. После того как АО станет публичным, появится ряд преимуществ:

- Снизится вероятность рейдерского захвата.

- Возможность продать компанию на пике ее рыночной стоимости станет реальной.

- Это сделает потенциальные слияния и поглощения менее доступными.

- С помощью выпуска акций собственники могут управлять структурой уставного капитала, что сказывается на процессах управления бизнесом.

Сомнительное преимущество организации, чьи акции котируются на биржевом рынке, – обязательное подразделение обязательного аудита и внутреннего контроля, что для пользователей плюс, а для самой компании выливается в дополнительный контроль за финансовой стороной деятельности.

Главный недостаток – огромный риск, на который осознанно идут собственники и топ-менеджмент, ведь после IPO доходы могут резко упасть ввиду непредсказуемости рынка и его поведения с новым участником. Важна немалая стоимость самой процедуры, время на ее подготовку, осуществление.

Как проходит IPO?

Процедура размещения акций на бирже не такая простая. Для начала компания, желающая выйти на биржу нанимает андеррайтеров, то есть инвестиционный банк (или несколько инвестиционных банков), занимающийся проведением IPO.

Затем между представителями банка и компании происходят переговоры, в ходе которых определяется цена акций компании, их тип, и размер общей суммы средств, которую необходимо привлечь.

Далее, когда все детали обговорены, андеррайтер подает меморандум в регулирующий орган страны, в которой происходит первичное предложение. В этом документе указаны финансовая отчетность компании, информация о руководстве, юридические данные и цель привлечения средств.

Регулирующий орган анализирует всю представленную информацию, в случае необходимости запрашивает дополнительные данные. После этого, если информация оказалась корректной, андеррайтер готовит финансовые данные компании к IPO.

Также для повышения интереса к IPO, андеррайтеры часто проводят рекламную компанию, называемую “Road Show”. В ходе нее, андеррайтер представляет все финансовые данные компании, ее сильные стороны и конкурентные преимущества для привлечения крупных инвесторов.

Выгода андеррайтеров заключается в том, что они могут купить акции до IPO со значительным дисконтом. Если компания перспективна, то конкуренция андеррайтеров за проведение её IPO может быть весьма высокой.

В целом, процесс первичного размещения возможен и без андеррайтера, но такой путь – скорее исключение из правил. Google, например, проводил первичное предложение без андеррайтеров.

Покупка первичных акций

Первое публичное предложение — шанс заработать не только для владельцев компаний, но и для инвесторов. Как купить акции на IPO в Украине? Понадобится стартовый капитал — трейдеры советуют минимальную сумму $5 тыс. Затем следует обратиться к брокеру (физлицо не имеет права самостоятельно торговать на биржевой площадке). Специалист открывает счет и ждет появления хорошего предложения. Чтобы не упустить выгодную сделку, лучше сначала заключить договор с брокерской компанией и только потом искать активы для инвестирования, а не наоборот.

Нередко в первые дни на бирже новые акции сильно колеблются в цене. В таком случае посредник может посоветовать повременить с покупкой, пока стоимость немного стабилизируется. Если сделка заключена, для оформления документов требуется 1-2 недели.

Навыки собаки. Международный вид дрессировки собак IPO

Необходимое снаряжение. Кожаный и «строгий» ошейники; длинный и короткий поводки, шлейка, намордник, игрушка, стандартные апортировочные предметы, лакомство; наличие площадки, оснащенной соответствующими снарядами, наличие переносных укрытий, а также присутствие фигуранта с дрессировочным рукавом и нескольких помощников.

Значение навыков. Получение универсальной собаки — послушной, способной защитить своего дрессировщика и пригодной для участия в соревнованиях международного уровня.

Выработка навыков. Дрессировка по IPO своеобразна: большинство навыков отрабатывают во время игры с минимальными элементами принуждения, однако их выполнение доводят до автоматизации.

Здесь много непонятных для нас команд и иная последовательность выполнения навыков. Однако навыки, в общем-то, все знакомые: хождение рядом, укладка, посадка и пр. А как их отрабатывать — говорилось уже неоднократно. Принципиальная разница заключается в разбивке тех навыков, которые в национальных видах дрессировки выполняются слитно: например, посыл собаки по команде «Вперед!» внезапно сменяется командой «Лежать!». Огромное значение при отработке подобных команд уделяется выдержке. Однако тренировка выдержки сменяется командой «Гуляй!» и игрой с собакой при малейших признаках усталости или потере собакой интереса к дальнейшему процессу дрессировки. Все команды отрабатываются постепенно, последовательно, сначала на длинном поводке, потом с брошенным поводком, потом без поводка; при этом расстояние все время увеличивается.

И дрессировщик, и собака должны быть крайне внимательны: один — четко отдавать команды, другая — четко их дифференцировать и выполнять не просто хорошо, но с безотказностью механизма, и в то же время весело и с явным удовольствием!

Возможные ошибки дрессировщика, среди них выделяют:

- Повторные команды.

- Невнимательность к ошибкам собаки.

- Спешка во время поэтапной отработки навыков.

- Дрессировщик не прислушивается к указаниям судьи во время сдачи нормативов курса.

- Механическое воздействие на собаку при испытаниях, вместо своевременного применения этих методов при обучении.

Как заработать на IPO обычному инвестору

Очень часто можно видеть наружную рекламу брокерских услуг. В России их предоставляют многие банки: Тинькофф, Открытие, Сбербанк; инвестиционные компании: ФИНАМ, Альпари и большое количество других, менее известных. Как вывести портфель в плюс? Нужно грамотно оценивать риск вложения денежных средств как в собственный портфель с уже котирующимися ценными бумагами, так и в IPO. Консалтинговые агентства помогут сделать выбор.

На основе анализа отчетности и рынка специалисты подскажут, куда именно инвестировать. Необходимо понимать, что риск очень велик, и вы сами несете ответственность за принятое решение. Но приобретение диверсифицированных продуктов снизит возможные потери.

Выход на IPO

Выход компании на публичный рынок является сложным, дорогостоящим и довольно длительным процессом (обычно занимает от 2-х до 4-х лет) и включает в себя следующие этапы:

1) Предварительный этап – здесь компания анализирует свое финансово-хозяйственное состояние, приводит свою отчетность к международным стандартам, формирует список задач, которые надо решить перед выводом компании на IPO.

2) Подготовительный этап – здесь формируется команда участников IPO, выбирается андеррайтер (инвестиционный банк, который руководит процессом выпуска ценных бумаг), аудитор, различного рода консультанты (юридические, PR и др.) Выбирается торговая площадка (российская или зарубежная) – место, где будут размещены акции. Формируется предварительный проспект эмиссии (выпуска) акций – документ, который содержит основную информацию об инвестиционной привлекательности компании. Он включает в себя описание компании, различные виды рисков, с которыми может столкнуться компания, описание, на что будут расходоваться средства, привлеченные от продажи акций, дивидендная политика и т.д.

Запускается рекламная компания, так называемое Road Show – презентация компании потенциальным инвесторам.

После проведения рекламной компании, согласовывается окончательная стоимость предложения и размера эмиссии, происходит печать финальной версии проспекта.

3) Основной этап – здесь происходит начало торговли акциями компании.Торговля акциями компании (эмитента) на бирже начинается на следующий день после объявления IPO. Андеррайтер ответственен за организацию бесперебойной торговли и обеспечение ценовой стабилизации акций компании.

4) Завершающий этап – здесь происходит завершение сделки по андеррайтингу. Сделку по андеррайтингу можно считать завершенной, в тот момент, когда компания передает свои акции андеррайтеру, а тот в свою очередь, переводит полученные деньги за акции на счет компании (обычно это происходит через три дня).

Чем IPO лучше других способов привлечения капитала?

Конечно, у любого бизнеса есть и другие способы привлечь дополнительное финансирование. Самый очевидный вариант – оформить кредит. Но, в отличие от кредита, привлеченный в ходе IPO капитал не нужно регулярно погашать, платить по нему проценты и отдавать что-то в залог.

Облигации и векселя тоже рано или поздно придется погашать и выплачивать по ним регулярный купонный доход. Акции же продаются на бессрочной основе.

Самый дешевый и простой способ привлечь в компанию дополнительные ресурсы – собственные деньги акционеров. Не нужно платить проценты, оформлять имущество в залог и вовлекать третьих лиц.

Но, во-первых, финансовые возможности акционеров, к сожалению, не безграничны.

Во-вторых, такой способ не всегда отвечает целям и задачам компании. Ведь у IPO есть и масса «скрытых» мотивов: выход на международный рынок, создание имиджа или банальная популяризация бизнеса в экономике.

IPO, SPO и FPO

Наряду с термином IPO существует похожий на него SPO (Secondary Public Offering, т.е. вторичное публичное размещение акций). SPO возникает, поскольку владельцы компании после IPO акций всегда сохраняют за собой некоторые количество не выставляющихся на бирже бумаг, но с течением времени могут захотеть продать часть из них, фиксируя прибыль. Продажа обычно осуществляется через инвестиционные банки, которые постепенно выкладывают акции в свободное обращение, чтобы избыток предложения не снизил цену. Разумеется, банк закладывает в услугу свою комиссию, поэтому для владельца прибыль от SPO скорее всего будет ниже рыночной. Рынок обычно реагирует на SPO положительно.

SPO нельзя путать с FPO (Follow-on Public Offering), т.е. повторным размещением. Повторное размещение предполагает дополнительную эмиссию акций компании, предпочитающей взять в долг не при помощи облигаций, а поделившись правами на участие в бизнесе. Как правило, это приводит к негативной реакции рынка, поскольку новый выпуск «размывает» долю актуальных держателей акций и дает возможность передачи влияния на компанию по серым схемам.

Удачные и неудачные IPO?

Когда говорят о вложениях в IPO, довольно часто упускают из виду наиважнейший момент — а на какой именно срок были сделаны инвестиции? Бумаги эмитентов IPO можно держать 1 день, три месяца, полгода, год, три, десять… по этой причине понятие «удачного или неудачного» первичного размещения требует уточнения.

При анализе крупнейших мировых IPO нами уже был отмечен факт роста всех акций в первый день торгов (хотя иногда он оказывался близок к нулю), а также его причины. Профессор Флоридского университета Джей Риттер, исследуя все IPO за 22 года в США — с 1980 по 2012, почти 8 000 IPO — отметил около 18% средней прибыли при участии в каждом публичном размещении с продажей в конце первого дня. Британские IPO по такой же схеме с 2000 по 2014 дали примерно в два раза меньше — 8.5%, однако тенденцию получения дохода подтвердили. Пожалуй, это лучшая из долгосрочных спекулятивных стратегий, которая мне известна.

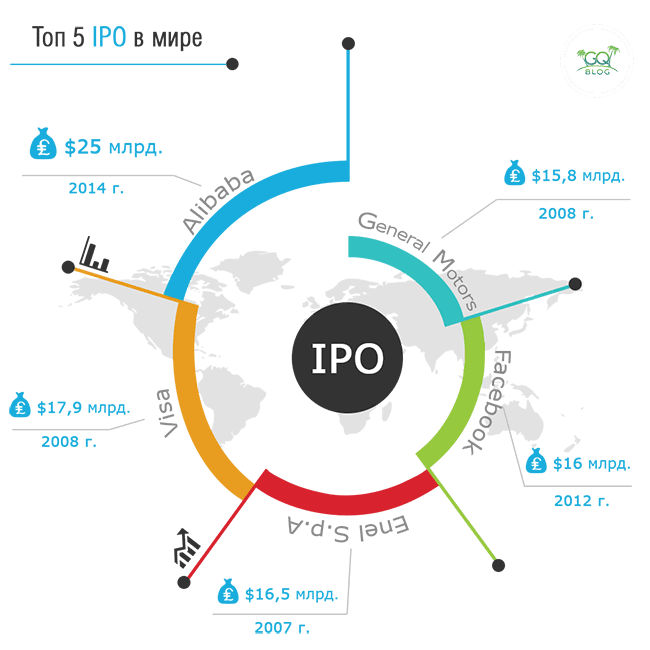

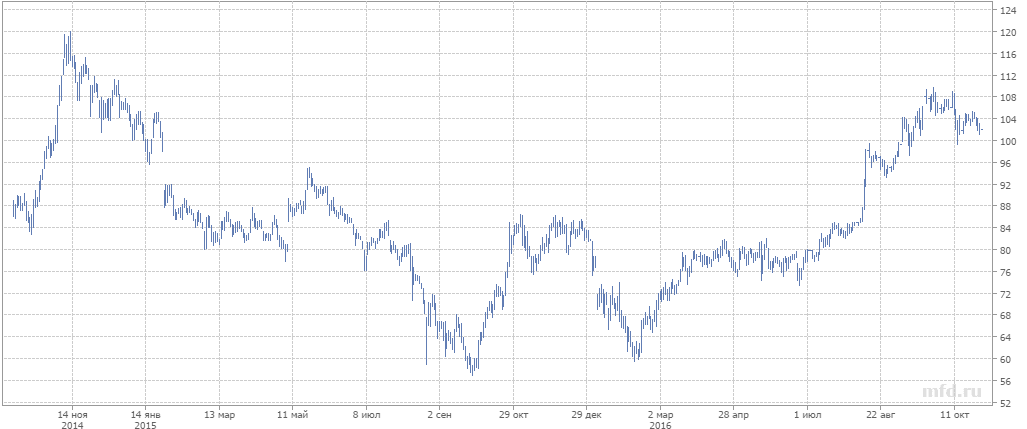

В остальных случаях сроки становятся очень важны. Рассмотрим Alibaba Group — первое IPO этой компании было проведено еще в 2007 году на Гонконгской бирже и только осенью 2014 на бирже Нью-Йорка:

Как видно из таблицы выше, после первого года убыток вкладчиков составил около 30%. Неудачное IPO? Посмотрим на текущие котировки:

Следовательно, акция вернулась к своей начальной биржевой цене спустя лишь почти два года — однако на сегодня она торгуется в районе 175 долларов, что относительно начала IPO вполне неплохо. Очень похожа ситуация с другой компанией из десятки крупнейших IPO:

|

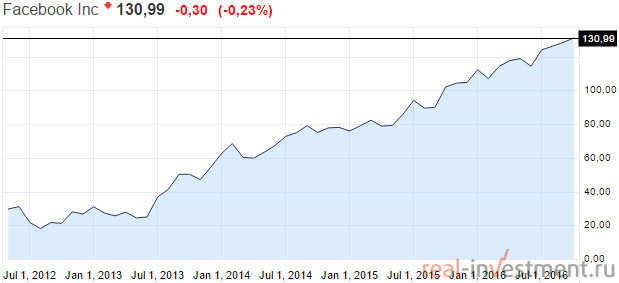

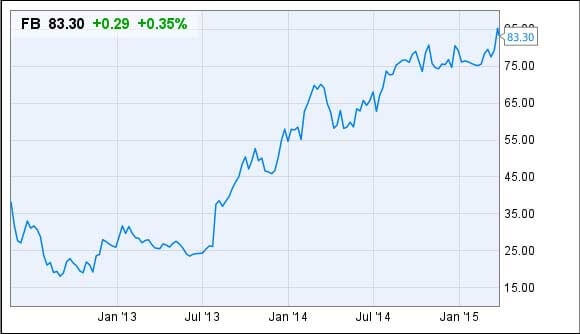

Facebook. Транснациональная социальная сеть. IPO было произведено в 2012 году; стартовая цена одной акции — 38 долларов. Спустя несколько месяцев стоимость акций сильно упала. К середине 2013 года ситуация улучшилась и на сегодняшний день цена 1 акции составляет около 170 долларов. |

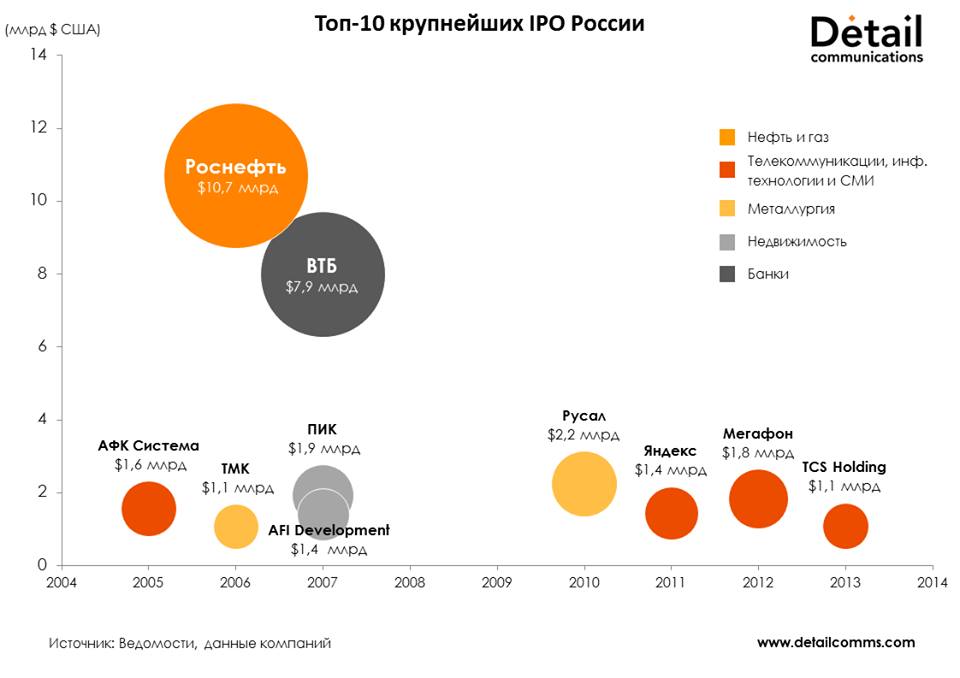

Итого — две компании с просадкой около 30% в первый год все же оказались бы удачным вложением на сегодняшний день. Видимо, про явно неудачные IPO стоит говорить лишь в случае, когда цена акции не превышает цены размещения спустя более пяти лет с момента IPO. В качестве таких примеров подойдут две российские компании:

-

«Протек». Российская компания, которая задействована в сфере производства и распространения лекарств. Российское IPO было произведено в 2010 году, стартовая цена акции — 120 рублей за штуку. Спустя несколько месяцев произошел серьезный обвал, акция просела в шесть раз. Хотя за последние три года она выросла почти в три раза, стоимость 1 акции компании «Протек» на сегодня находится лишь на уровне цены размещения. В долларовом выражении из-за девальвации рубля соотношение заметно хуже: 3.5 $ на старте против 2 $ сегодня.

-

ВТБ. Российский коммерческий банк. IPO было проведено в 2007 году. Первоначальная стоимость акции составляла 13,6 копеек. Какое-то время цена стоимость акций росла, однако затем произошел серьезный обвал, который длится до сих пор. Сегодня стоимость 1 акции ВТБ составляет порядка 5-6 копеек.

Плюсы и минусы IPO

Компания, публично проводя первичное размещение своих акций на бирже, привлекает капитал, который может использовать с целью своего развития. Видной компании, обладающей высокой ликвидностью своих активов и большой рыночной капитализацией, проще выживать на рынке, перенося спады в деятельности и глобальные кризисы. Успешно развивающийся честный бизнес (где в частности соблюдаются права миноритарных акционеров) выгоден всем: руководству компании, ее инвесторам, государству. Все известные компании имели какое-то начало и можно сказать, что все они вышли из IPO, как каждый из нас вышел родом из детства.

Минусы начинаются, когда сама компания либо сторонние организации преследуют цель «накачать» стоимость акций, т.е. убедить всех остальных, что компания стоит больше, чем в реальности. Заканчивается это плохо: выгода от накачки концентрируется в руках узкого круга лиц, а большинство инвесторов теряет деньги и доверие не только к эмитенту, а иногда и к фондовому рынку вообще. Государству, разумеется, такая ситуация тоже невыгодна, поскольку оно заинтересовано в финансировании предприятий своими гражданами.

Публичность компании означает ее открытость и более строгие требования к отчетности, чем раньше. Как отмечалось выше, этот минус для компании компенсируется возрастающей сложностью ее поглощения или рейдерского захвата, что особенно существенно для развивающихся стран. Процедура IPO обычно стоит немалых затрат — однако в случае грамотно выстроенного бизнеса они с лихвой отбиваются объемом привлеченных от инвесторов средств. Очевидно одно: каковы бы ни были минусы, выход на IPO это естественный шаг для зрелой компании и во многом в ее силах уменьшить для себя издержки и увеличить плюсы от этой операции.

Что такое IPO (первичное размещение акций)

Если вы смотрели фильм «Волк с Уолл-стрит», то слышали, что IPO – это самое первое появление акций на рынке для продажи неограниченному кругу лиц. IPO на языке оригинала звучит как Initial Public Offering, «первое публичное предложение (акции)».

Вхождение ценных бумаг компании на биржевой рынок нужно для дополнительного привлечения финансов. Они необходимы для дальнейшего расширения бизнеса, инвестирования, чтобы компания могла еще более эффективно зарабатывать деньги и привлекать высококвалифицированных и талантливых специалистов в свой штат.

Что такое народное IPO

Народное IPO имеет ряд принципиальных отличий от обычного. Во-первых, в этом процессе главные участники – это госкомпании, именно их акции выводятся на биржу. Государство, оставляя за собой контрольный пакет, отправляет остальное на продажу населению своей страны. Получается, что процесс народного IPO схож с приватизацией. Во-вторых, покупателями таких ценных бумаг могут быть только жители того государства, предприятие которого размещает их.

Организация IPO

Чтобы начать процедуру размещения, прибегают к услугам специального лица – андеррайтера. Вообще, underwriter – это специалист, который занимается страхованием, рисками финансовых потерь, выступает гарантом при сделках.

Но на рынке ценных бумаг его задача – руководить выпуском и распределением акций. Почему же нельзя реализовать все самостоятельно, устроить пиар-компанию, уладить все юридические вопросы и подставить мешок для денег?

На практике процедура IPO сложнее, чем в теории. Поэтому андеррайтер, в лице инвестиционного банка, брокера или целой фондовой биржи, удерживая немалую комиссию (до 7% от суммы размещения), занимается юридическими аспектами процесса.

После того как договор между акционерным обществом и андеррайтером заключен, последний подает инвестиционный меморандум в специальную инстанцию, которая контролирует процесс IPO. В нашей стране это Банк России.