Содержание

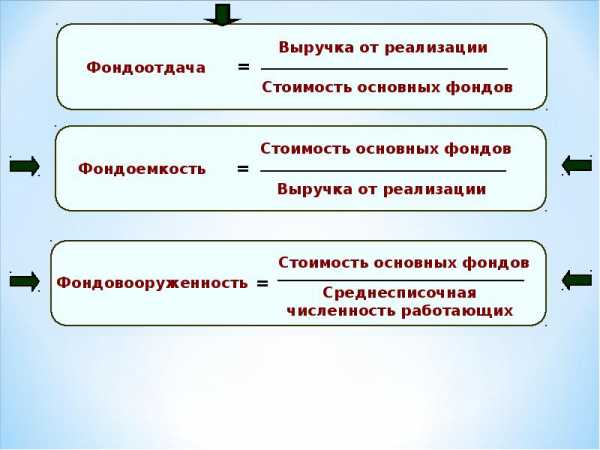

Как рассчитать фондоотдачу — формула

Расчет выглядит так:

Под выручкой тут понимаем цену продукции при ее реализации, а не прибыль, так как главная цель показателя — демонстрация эффективности превращения основных фондов в товар.

С помощью формулы фондоотдачи можно рассчитать, сколько товара выпускает предприятие в расчете на единицу средств труда. Часто коэффициент считают основным индикатором качества управления фондами компании. Его расчет необходим при сравнении эффективности производства в разных компаниях. Фондоотдача показывает умение менеджеров обеспечить рациональное использование активов, если коэффициент имеет высокое значение. Низкие показатели сигнализируют о неэффективном управлении.

По балансу показатель рассчитывается в системе новой отчетности так:

Как подсчитать фондоотдачу

Total Asset Turnover Ratio – экономический показатель, называемый оборачиваемостью фондов, рассчитывается по следующей формуле:

RTAT=Выручка/Средняя фондовая стоимость

Результаты расчетов по приведенной формуле показывают, сколько товара выпускает организация в расчете на каждую единицу средств труда. В большинстве случаев коэффициент становится главным индикатором, указывающим на уровень качества использования фондов. Вычислить показатель необходимо, чтобы сравнить эффективность, с которой используются производственные фонды различными компаниями. Фондоотдача указывает на умение управленцев обеспечить эффективное пользование активов. Чем ниже показатель свидетельствует о нецелесообразном управлении производственными фондами.

Иногда сравнение коэффициентов фондоотдачи за определенный отчетный период может дать некорректные результаты. Подобные сложности имеют место:

- когда политики анализируемых компаний имеют существенные различия;

- когда есть подозрения, связанные с завышением выручки, которая была получена от реализации товара;

- когда степень износа анализируемых фондов существенно разнится;

- когда из-за инфляции растут цены.

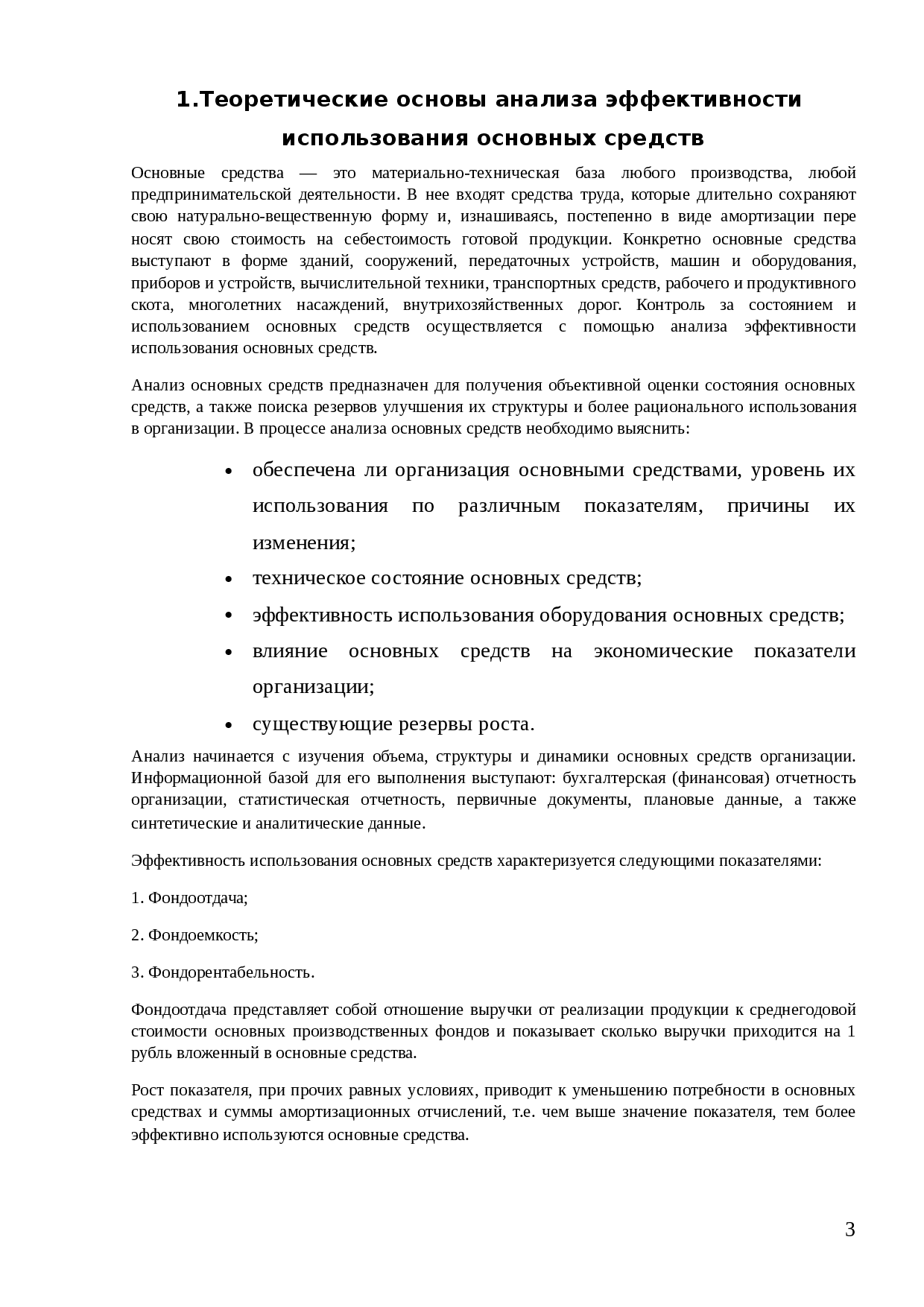

Фондоемкость

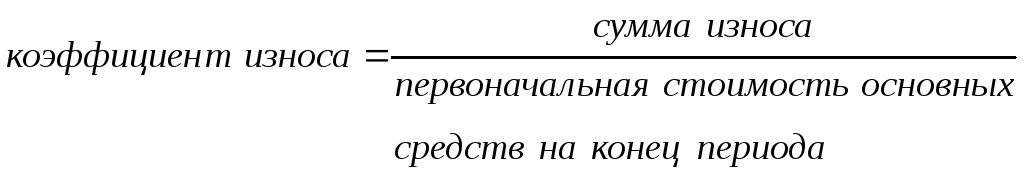

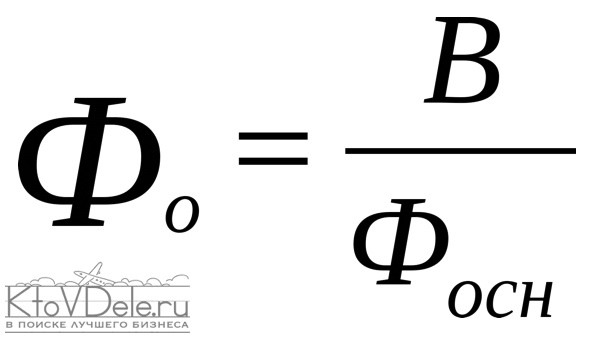

Показатель фондоемкости является обратным показателю фондоотдачи и рассчитывается по формуле:

Фондоемкость = Среднегодовая стоимость основных фондов / Объем выпущенной продукции.

Значение фондоемкости показывает, какая сумма основных средств приходится на каждый рубль готовой продукции. Естественно, что чем меньше этот показатель, тем эффективнее используется оборудование предприятия. Уменьшение показателя во времени является положительной тенденцией в развитии предприятия.

Фондоемкость(ФЕ) и фондоотдача(ФО) — показатели парные, взаимосвязанные. Если известна одна величина, другую можно узнать, отняв от единицы изветный показатель.

Если на предприятии имеет место ситуация, при которой ФЕ возрастает, а ФО падает — это значит, что производственные мощности используются нерационально, их загруженность недостаточно полная. Соответственно, следует как можно скорее приступить к поиску дополнительных резервов.

Например, возможно, стоит увеличить количество смен или сделать рабочую неделю шестидневной (что не означает, что каждый конкретный работник станет трудиться 6 дней в неделю, речь идет лишь о перераспределении трудовых ресурсов).

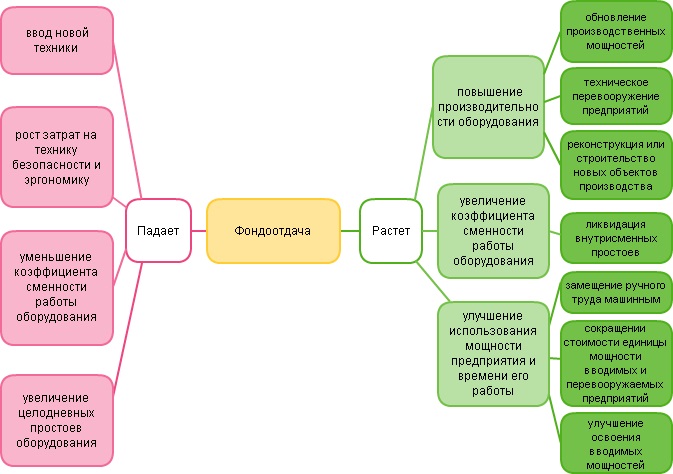

От чего зависит фондоотдача

Формула расчета фондоотдачи может применяться как для всего комплекса производства в целом, так и для определенной отрасли его деятельности. В результате нельзя забывать, что на результат могут повлиять:

- соотношение основных производственных и непроизводственных средств и изменения в них;

- изменения в структуре значимого для технологии оборудования (к примеру, капитальный ремонт одной из основных единиц);

- плановые модернизации ключевого оборудования;

изменения в загрузке одной или нескольких - производственных единиц вследствие изменений в выпускаемом предприятием ассортименте;

- изменения в объеме товара, происходящие под влиянием рынка или прочих факторов.

Так, к примеру, предприятия, где наблюдается высокий уровень износа основных производственных средств, при вводе в эксплуатацию масштабной информационной системы показывают значительное снижение фондоотдачи и без детального анализа ситуации могут привести своих руководителей к глобальным ошибкам.

Однако важно помнить, что анализ показателя может быть очень полезен для сравнения эффективности организации любого из процессов на предприятиях сходных отраслей. Особенно эффективна при таком анализе формула расчетов через показатели натурального характера: таким образом любой объект производства получает возможность принять внутренние маркетинговые меры, направляя их на отношения с конкурентами, применив для этого только всем известные данные статистики и свою собственную финансовую отчетность

Рост величины основных средств компании приводит к увеличению фондоотдачи.

При работе с данными показателя фондоотдачи важно помнить, что изменение качества выпускаемой продукции в расчетах не учитывается, поэтому большое значение в анализе величины этого показателя придается изучению причины его понижения или повышения. Проанализировать на практике нужно будет все:

- изменения в долях активных фондов;

- изменения в структуре основных средств;

- изменения, связанные с простоем техники;

- изменения в уровне производительности и многое другое.

Повышение фондоотдачи достигается за счет:

- изменений в структуре производственных фондов;

- замены непроизводительного устаревшего оборудования на производительное и современное;

- увеличения рациональности использования машинного времени (увеличение количества рабочих смен, уменьшение вынужденных простоев и т. д.);

- продажи неиспользуемой или редко используемой техники;

- перехода на выпуск товара с более полезным показателем добавочной стоимости;

- общего повышения эффективности использования рабочего времени (отказа от ненужных или же вспомогательных ОФ и т.п.)

Связь фондоотдачи и фондоемкости

Оба показателя (фондоотдача и фондоемкость) показывают, насколько эффективно используются в организации ОС. Однако фондоемкость, в отличие от фондоотдачи, отражает, какая часть вложений в ОФ приходится на каждый рубль производимых товаров.

При повышении результативности использования спецоборудования показатель фондоемкости уменьшается, а фондоотдачи – увеличивается.

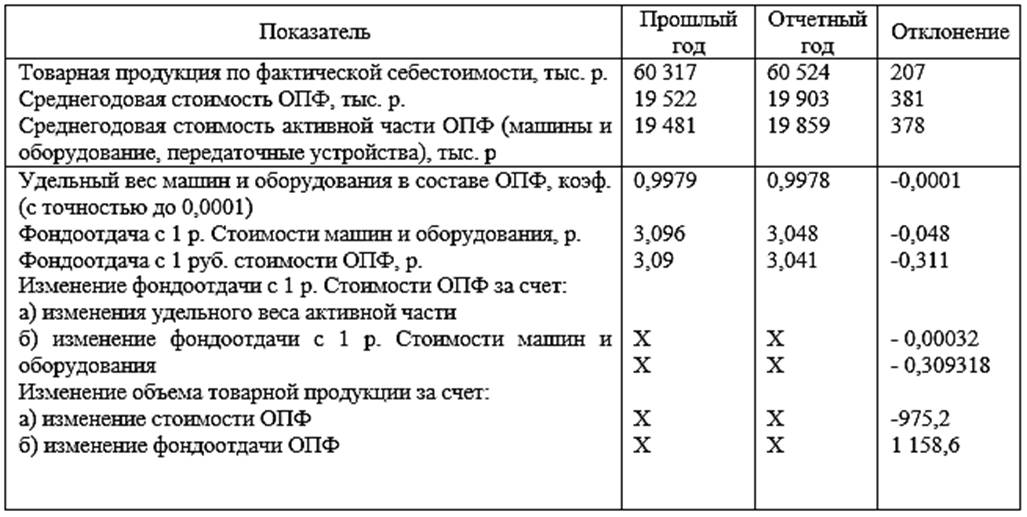

Анализ коэффициентов фондоотдачи

Во внутреннем анализе предприятия показатель фондоотдачи позволяет сделать несколько важных выводов. Низкое значение коэффициента говорит о том, что объемы производства недостаточны при данной величине фондов. Для решения проблемы принимают меры по увеличению объемов продаж. Если это невозможно, придется списывать активы. Высокие значения сигнализируют о потребности в источнике инвестирования для расширения производства.

Среди коэффициентов оборачиваемости выделяют оборачиваемость отдельных групп активов, например запасов или дебиторской задолженности. Такие показатели вычисляют делением выручки на анализируемый вид активов или пассивов.

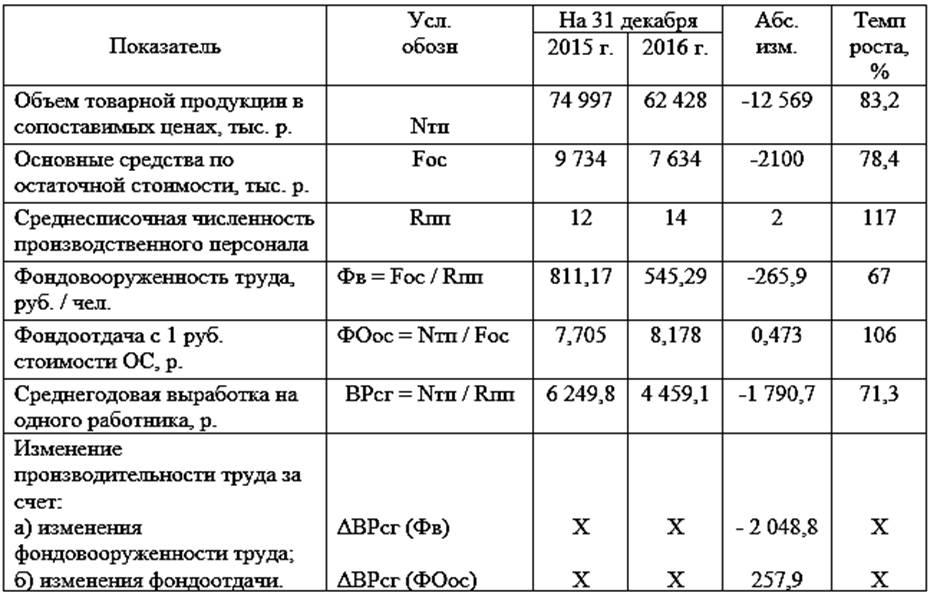

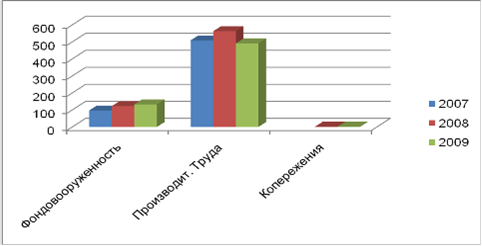

Динамика оборачиваемости активов компании за 2005–2008 года наблюдает спад. Это говорит о неэффективности принятой политики использования фондов, находящихся в собственности предприятия. С 2005 года темпы роста суммы активов были больше темпов увеличения выручки ОАО «Норникель»: с 2007 года сумма фондов увеличилась на 119%, а выручка — только на 44%. Если отрицательная динамика сохранится, компании следует пересмотреть политику продаж, привлечь инвесторов, исключить ненужные активы.

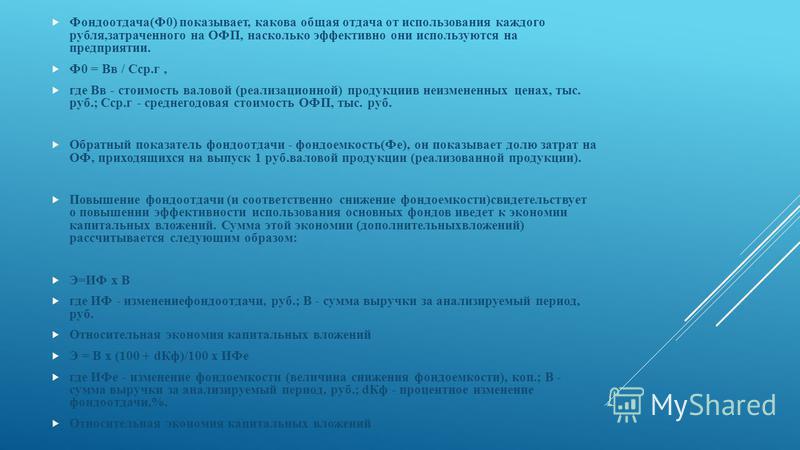

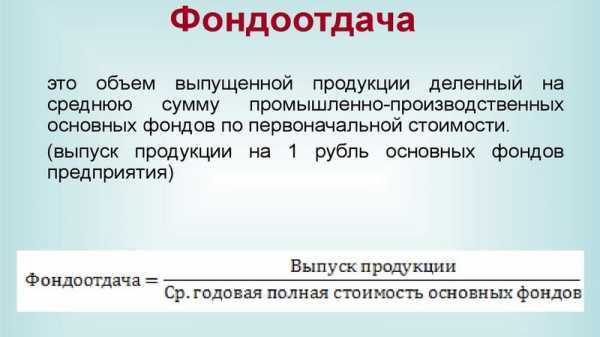

Фондоотдача

Показатель фондоотдачи рассчитывается следующим образом:

Фондоотдача = Объем всей выпущенной продукции / Среднегодовая стоимость основных фондов

Фондоотдача показывает, сколько готового продукта приходится на 1 рубль основных фондов. Т.е чем значение фондоотдачи выше, тем эффективнее используются на предприятии его основные средства. Соответственно, увеличение показателя в динамике расценивается положительно.

Если же имеет место обратная ситуация — это серьезный повод задуматься о причинах нерационального использования имеющегося оборудования. Ведь со временем проблемы могут привести само предприятие к значительным убыткам.

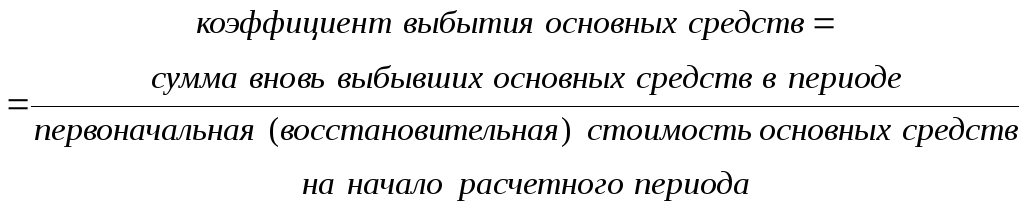

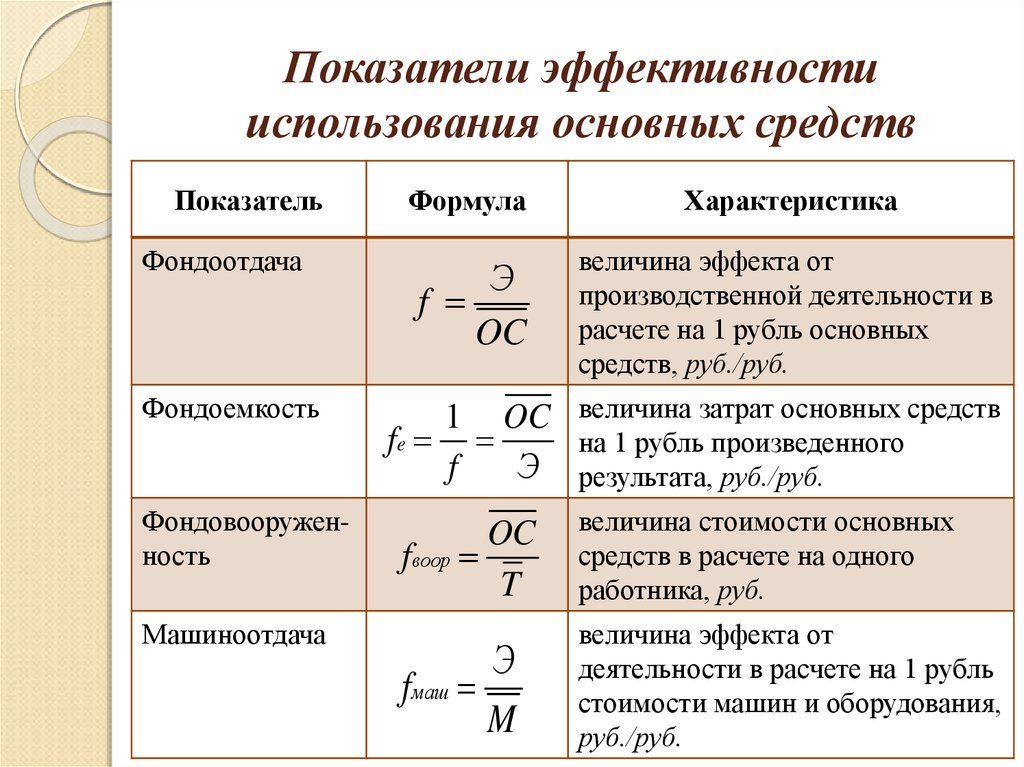

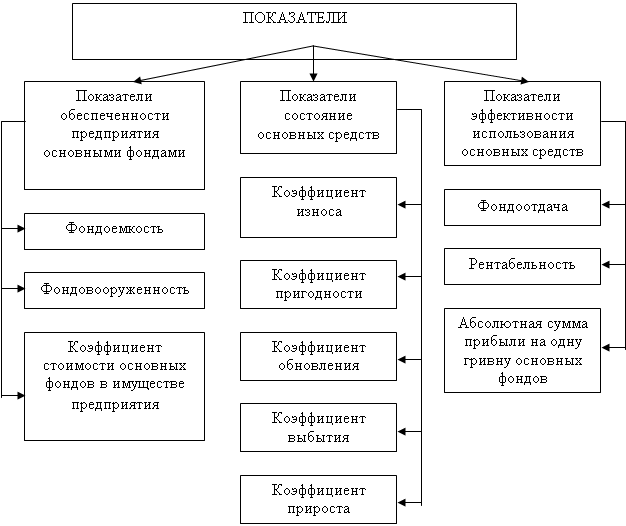

Показатели эффективности производственных фондов

По причине физического и морального износа основных производственных фондов, планирование и учете их объема требует использования системы оценок. Выделяют 4 формы оценки основных фондов в стоимостном выражении:

- В соответствии с первоначальной стоимостью,

- Восстановительной стоимостью,

- Остаточной стоимостью,

- Ликвидационной стоимостью.

Первоначальная стоимость представляет собой стоимость на момент производства и ввода в эксплуатацию. Сюда входят затраты по приобретению, доставке и строительно-монтажные работы.

Формула первоначальной стоимости производственных фондов выглядит следующим образом:

$ПС = Ц+ Зтр+ Зуст $

Здесь ПС- первоначальная стоимость, Ст – стоимость покупки основных фондов, Зтр — затраты по транспортировке, Зуст – затраты по установке.

Восстановительная стоимость характеризует воспроизводство экономических основных средств исходя из современной стоимости и условий изготовления аналогичных объектов.

Остаточную стоимость можно рассматривать в качестве реальной стоимости на определенную дату. Этот вид стоимости может выражаться вычитанием из первоначальной стоимости суммы износа на протяжении срока эксплуатации.

$ОС = ПС – А \cdot t $

Здесь ОС – остаточная стоимость, ПС — первоначальная стоимость, А – амортизациия за год, $t$ – число лет начисления амортизации.

Ликвидационная стоимость включает в себя стоимость полезных отходов, которые получены после ликвидации или продажи объектов.

Фондоотдача: расчет для инвестиционного проекта

В статье мы рассмотрим показатель фондоотдачи основных производственных фондов, а также формулу расчета для инвестиционного проекта.

Фондоотдача. Определение

Фондоотдача (англ. Fixed assets turnover ratio) – финансовый показатель характеризующий интенсивность и результативность использования основных средств. Коэффициент фондоотдачи используется для анализа финансового состояния предприятия и показывает эффективность управления фондами предприятия при анализе его динамики.

Формула расчета коэффициента фондоотдачи основных фондов

Коэффициент фондоотдачи показывает – сколько было продано (произведено) продукции на единицу производственных фондов. Формула расчета имеет следующий вид:

Для оценки эффективности управления производственными фондами компании используются такие показатели: фондоемкость, материалоемкость, ресурсоемкость, ресурсоотдача.

Нормативное значение

Коэффициент фондоотдачи не имеет единого нормативного значения. Для каждого предприятия определяются свои допустимые уровни оборачиваемости производственных фондов. Анализ фондоотдачи проводится в динамике за несколько лет, что позволяет оценить характер тенденции.

| Динамика коэффициента фондоотдачи | Финансовое состояние предприятия |

| Кфонд | Снижение финансовой устойчивости предприятия и эффективности использования производственных фондов и мощностей. |

| Кфонд | Рост финансовой устойчивости за счет повышение эффективности и результативности использования производственных фондов. |

| Кфонд ≥ К*фонд | Превышение показателя над среднеотраслевыми значениями коэффициента показывают рост конкурентоспособности предприятия. |

| Кфонд | Фондоотдача предприятия ниже среднеотраслевых значений коэффициента. Это является индикатором снижения конкурентоспособности предприятия. |

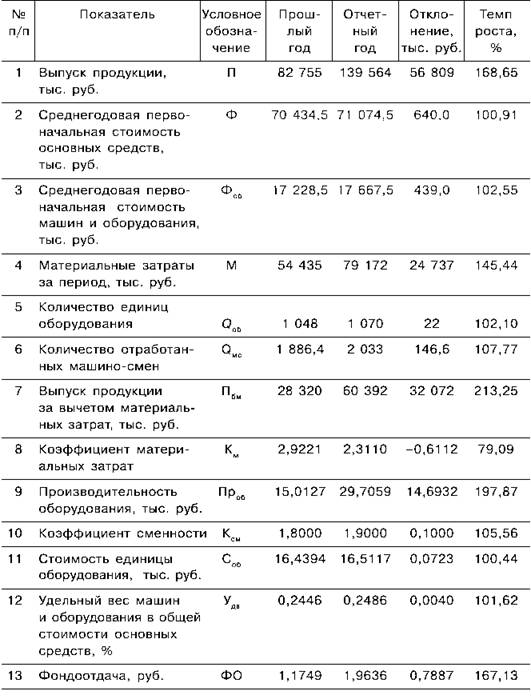

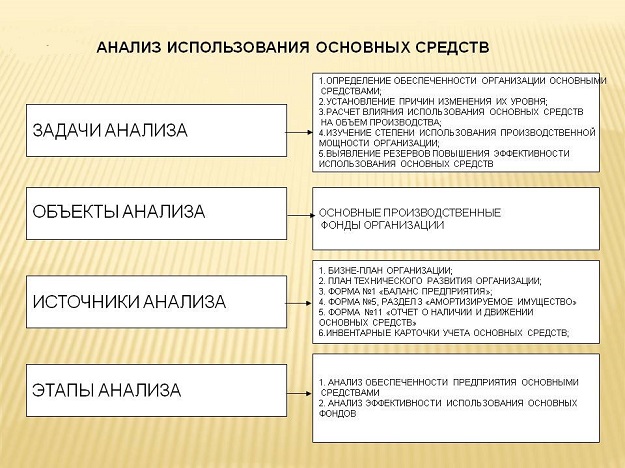

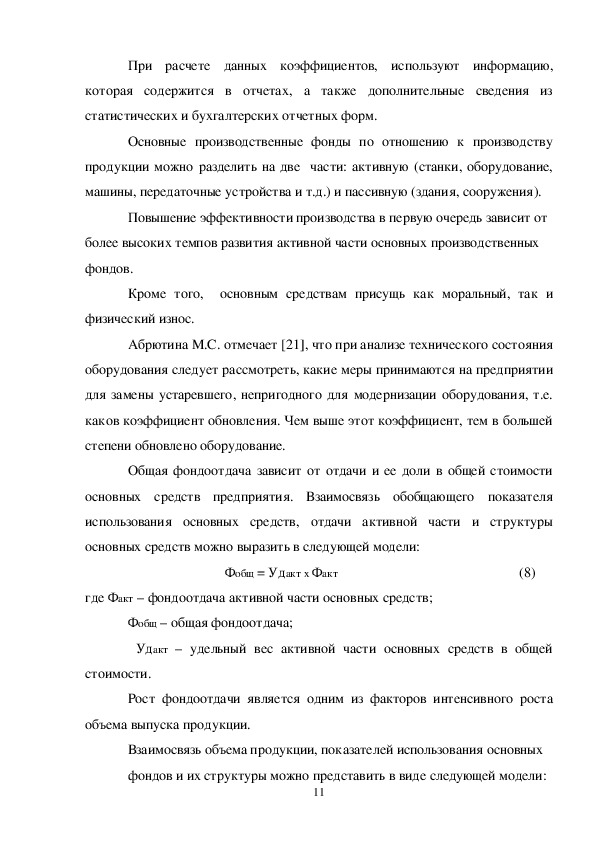

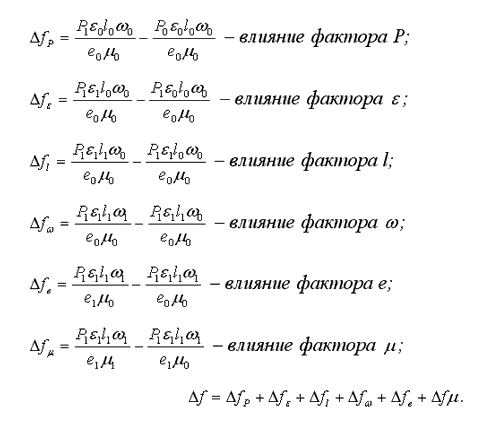

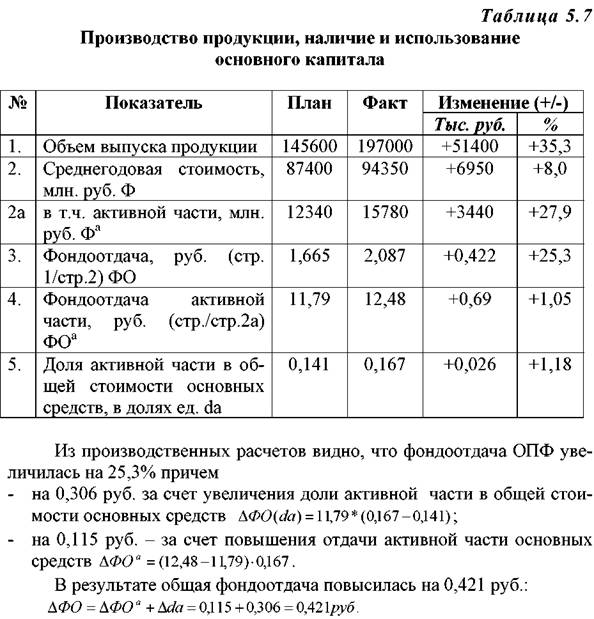

Факторный анализ фондоотдачи

Для определения силы влияния различных экономических факторов на уровень фондоотдачи на практике применяют факторный анализ. Рассмотрим двухфакторную, четырехфакторную и семифакторную модель фондоотдачи.

Двухфакторная модель фондоотдачи

Двухфакторная модель показывает, как на величину коэффициента фондоотдачи влияет структура производственных фондов.

где:

Fa – активная часть основных производственных фондов;N – объем выпускаемой и реализуемой продукции предприятия;

F – основные производственные фонды.

Семифакторная модель фондоотдачи

Модель позволяет сделать оценку степени взаимодействия между уровнем фондоотдачи предприятия и семи факторов: структуры основных производственных фондов, структуры машин и оборудования в активных фондах, сменностью работы станков и оборудования, средней стоимостью единицы оборудования, продолжительность машино-смены, эффективность работы оборудования. Формула имеет следующий вид:

где:

Fмаш – средняя стоимость действующих машин и станков;Тсм – количество смен работы машин;с – средняя стоимость оборудования;Qд – количество станков и машин;I – длительность рассматриваемого периода;Тч – количество отработанных часов машинами и станками.

Четырехфакторная модель фондоотдачи

Данная модель позволяет определить характер взаимодействия между уровнем фондоотдачи предприятия и уровнем специализации, коэффициентом средней мощности предприятия, структуры основных производственных фондов и оборачиваемости активной части производственных фондов.

где:Noc – основная продукция компании;W – среднегодовая мощность предприятия.

Управление фондоотдачей предприятия

Управление фондоотдачей происходит на основе управления выручкой и размером основных производственных фондов предприятия. Повышение фондоотдачи предприятие может быть на основе следующих факторов:

- Увеличить производительность труда и оборудования.

- Увеличить загрузку оборудования.

- Произвести автоматизацию производства.

- Внедрить новые технологии и инновации в производство и выпуск продукции.

- Развивать дистрибьюторскую сеть покупателей.

- Повышать качество и конкурентоспособность продукции.

к.э.н. Жданов Иван Юрьевич

Оцените качество статьи

Нам важно ваше мнение:

Как рассчитать фондоотдачу

Формула расчета фондоотдачи выглядит так:

Выручка / Основные средства = Фондоотдача

Если необходим более точный результат, надо подставить в знаменатель средний показатель стоимости основных фондов за определенный период. Чтобы узнать его, следует сложить суммы стоимости основных средств на начало и на конец расчетного периода, а результат разделить надвое.

Существует мнение, что вычисление нужно производить с учетом первоначальной стоимости основных средств

Но в большинстве случаев во внимание принимается только остаточная стоимость, так как именно она фиксируется в бухгалтерском балансе

Коэффициент фондоотдачи характеризует оборачиваемость. Но он не может дать исчерпывающую информацию о том, насколько интенсивно используются активы и обязательства. Существуют и другие величины, в частности:

- коэффициент оборачиваемости дебиторской задолженности;

- коэффициент оборачиваемости запасов.

Все они вычисляются путем деления суммы выручки на сумму обязательств или разного рода активов.

Анализ фондоотдачи

Коэффициент фондоотдачи дает возможность сделать адекватные выводы после проведения внутреннего анализа работы организации. Если в результате анализа был получен низкий коэффициент, можно говорить о недостаточно высоких объемах производства при установленной величине фондов.

Коэффициент фондоотдачи дает возможность сделать адекватные выводы после проведения внутреннего анализа работы организации. Если в результате анализа был получен низкий коэффициент, можно говорить о недостаточно высоких объемах производства при установленной величине фондов.

Чтобы решить проблему, управленцу необходимо принять комплекс мер, способствующих увеличению объемов продукции, приготовленной для сбыта. Если подобной возможности не существует, следует провести анализ активов, которые в дальнейшем потребуется списать.

Если показатель фондоотдачи имеет высокое значение, управленцу необходимо задуматься о поиске инвесторов, вложения которых позволят расширить производство.

Существует несколько групп активов, которые выделяются среди показателей оборачиваемости, к примеру, дебиторской задолженности или запасов. Подобные показатели чаще всего рассчитываются посредством деления выручки на вид пассивов или активов, которые анализируются.

Разобраться поможет наглядный пример. В 2008 году сумма полученной прибыли компанией ОАО «Норильский никель» равнялась 14 000 миллионам рублей, в то время как сумма фондов составила 28 300 миллионов. Чтобы рассчитать фондоотдачу, необходимо поделить 14 000 на 28 300. Показатель будет равняться 0,49. Это значит, что за отчетный период, анализ которого проводился, на один рубль фондов компании пришлось сорок девять копеек выручки, то есть за анализируемый год фонды смогли окупиться лишь на сорок девять процентов.

Если рассматривать период с 2005 года по 2008, можно заметить негативную динамику оборачиваемости активов, наблюдается спад. Результаты анализа могут свидетельствовать о проведении неэффективной политики, касательно использования фондов, которые находятся во владении компании. Связано это в первую очередь с тем, что выручка с две тысячи седьмого года повысилась лишь на сорок четыре процента, в то время как сумма фондов возросла на сто девятнадцать процентов.

Однако избежать подобного рода скачков порой трудно, поскольку активы приумножаются партиями, а получаемая выручка растет размеренно. Негативная динамика не должна сохраняться на протяжении длительного времени, в противном случае управленцы компании должны пересмотреть политику продаж. Порою, чтобы привлечь новых инвесторов, требуется исключить всевозможные ненужные активы.

Задача 1. Рост фондоотдачи и выпуска продукции предприятием

Обратите внимание, что когда современный экономист говорит об основных фондах, то имеет в виду текущую остаточную стоимость (первоначальная стоимость минус начисленная амортизация), а «советский» экономист же имеет ввиду первоначальную их стоимость и неважно, что всем основным средствам уже 50-60 лет. Поэтому «увеличение использования» просто означает наращивание выпуска продукции на имеющихся мощностях и ничего более

Решение.

Фондоотдача = 180 млн. / 120 млн. = 1,5

Теперь «обеспечиваем рост фондоотдачи» на 2%

1,5 + 2% = 1,53

Получаем новый объем продукции.

120 х 1,53 = 183,6 млн.

Ну и находим разницу

180 — 183,6 = 3,6 миллиона рублей

Комментарий. Как видно, ответ можно было бы получить и простым умножением объема продукции на 1,02 (раз у нас увеличилось использование ОФ на 2%, то и продукции выйдет на 2% больше). Но тогда не будет такой цепочки безумных вычислений, которая так нужна преподавателю…

Ответ: 3,6 миллиона рублей

Аспекты

Леди Фортуна в рукописи Боккаччо

Скульптура Фортуны, Вена

«Фортуна » Чарльза Самуэля (1894 г.), коллекция Фонда короля Бодуэна

- Фортуна Аннонария принесла удачу урожая

- Фортуна Белли судьба войны

- Фортуна Примигения управляла состоянием первенца в момент его рождения.

- Фортуна Вирилис («Удача в мужчинах»), удача женщины в браке.

- Фортуна Редукс благополучно принесла домой

- Fortuna Respiciens удача поставщика

- Фортуна Muliebris удача женщины.

- Fortuna Victrix принесла победу в бою

- Фортуна Августа удача императора

- Фортуна Балнеарис — это удача купален.

- Фортуна Консерватрикс удача Хранительницы

- Фортуна Эквестрис Фортуна рыцарей.

- Фортуна Huiusce Diei состояние наших дней.

- Фортуна Обсеквенс удача снисходительности.

- Fortuna Privata состояние частного лица.

- Fortuna Publica — судьба народа.

- Фортуна Романа состояние Рима.

- Фортуна Дева состояние девственницы.

- Фортуна Файтрикс удача жизни

- Парс Фортуна

- Фортуна Барбата: удача подростков, становящихся взрослыми

Фондоотдача основных средств: формула расчета и в чем измеряется

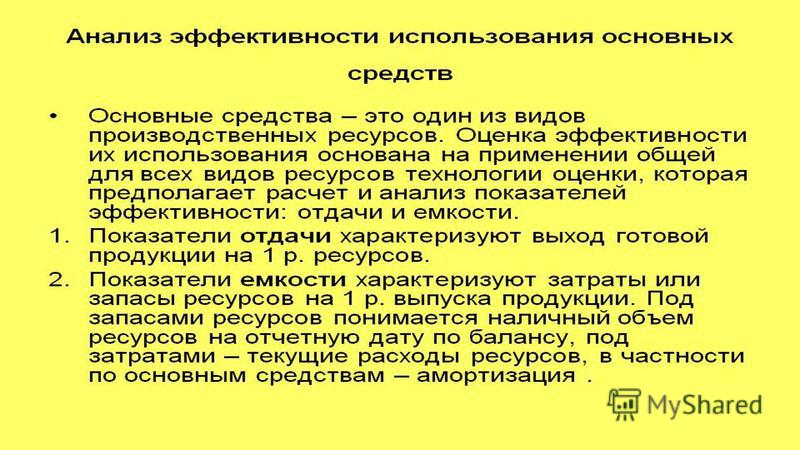

Как любой показатель эффективности, фондоотдача является относительным, то есть отражает зависимость значения одной характеристики (дохода) от другого (величина основных фондов).

Для расчета необходимо найти отношение выручки или прибыли от продаж к стоимости основных фондов или активной части основных средств.

Доход и стоимость основных фондов измеряются в денежных единицах (рублях), поэтому фондоотдача иногда отражается как величина руб/руб. Чаще результат расчета умножается на 100% и тогда показатель измеряется в процентах.

Общая формула расчета

В общем виде методика расчета фондоотдачи выглядит следующим образом:

CP = (TR/Vfa)

где

CP (capital productivity/yield of capital investments) – фондоотдача, руб/руб;

TR (totalrevenue) – выручка от основных видов деятельности организации, руб.;

Vfa (valueoffixedassets) – стоимость основных фондов, руб.

Выручка, в свою очередь, находится как отношение цены и объема произведенной продукции/оказанных услуг/выполенных работ:

TR = P * Q

где

TR – выручка за период, руб.;

P – цена единицы продукции/услуги/работы, руб.;

Q – объем производства, руб.

Стоимость основных фондов можно найти по данному алгоритму: взять величину на начало и конец периода и поделить на 2. Выглядит формула расчета следующим образом:

Vfa= (Vfab + Vfae)/2

где

Vfa – величина основных средств (среднегодовая), руб.;

Vfab – стоимость основных фондов (начало периода), руб.;

Vfae – стоимость основных фондов (конец периода), руб.

Формула расчета по балансу

Для расчета фондоотдачи необходимо иметь 2 формы бухгалтерского учета – баланс и отчет о финансовых результатах (отчет о прибылях и убытках). Они также именуются форма №1 и №2 соответственно.

Величину выручки можно отыскать в отчете о финансовых результатах, а стоимость основных фондов рассчитать на основе данных бухгалтерского баланса. Методика расчета фондоотдачи (формула расчета) по балансу выглядит следующим образом:

CP = (стр. 2110 ОФР/(стр. 1150 ББ)*100%

где

CP (capital productivity/yield of capital investments) – фондоотдача, %;

строка 2110 ОФР – выручка (отчет о финансовых результатах), руб.;

стртрока 1150 ББ – основные средства, руб.

Для более объективного результата необходимо найти среднегодовую величину основных фондов. Для этого необходимо сложить показатели строки 1150 баланса на начало и конец периода и разделить на 2.

В расчете вместо выручки можно использовать прибыль от продаж. Для этого в формулу подставить вместо строки 2110 отчета о финансовых результатах строку 2200.

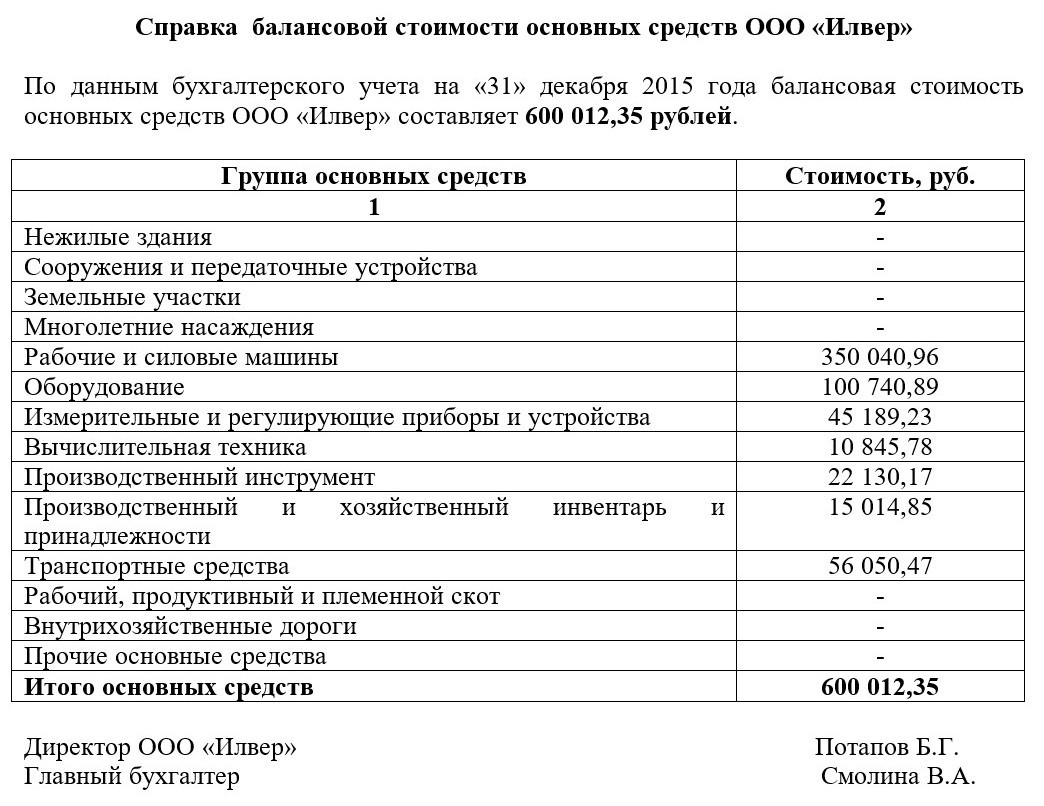

Пример расчета по балансу

Возможность применения формулы расчета фондоотдачи по балансу рассмотрим на примере компании «Восток». Предприятие занимается деревообработкой, а значит, себестоимость достаточно высока. Целесообразно в формуле применить выручку. У организации нет неиспользуемого имущества, поэтому возможен расчет по полной стоимости основных фондов.

По итогам периода организация получила следующие результаты:

- строка 2110 отчета о финансовых результатах (выручка) 2500 тыс. руб.;

- строка 1150 бухгалтерского баланса (основные фонды): на начало периода – 1100 тыс. руб., на конец периода – 1300 тыс. руб.

Подставив эти данные в формулу расчета фондоотдачи по балансу, получим:

CP = 2500/(1100+1300) = 2,08 руб/руб.

Таким образом, фондоотдача составила 2,08 руб/руб., то есть на один рубль, вложенный в основные фонды пришлось 2,08 рубля выручки предприятия.

Для чего нужна фондоотдача

Фондоотдача демонстрирует практический возврат материальных средств, отвечающий на их вложения и по сути является одним из главных критериев эффективности политики инвестиций на производстве. Если постараться объяснить еще проще, фондоотдача показывает, какой уровень прибыли приходится на каждый рубль, вложенный в производство.

Основные фонды – это производственное (как правило, немобильное) имущество, принадлежащее предприятию (к нему могут относиться сооружения, здания, технические единицы (например, электрические линии), транспортные средства, патенты или лицензии и т. п.).

В наши дни такие вычисления не несут никакого глубокого экономического смысла, а подразумевают постоянный перерасчет настоящей стоимости производственных средств/

Показатели: в чем измеряются

Показатель фондоотдачи характеризует выраженную в цифровом эквиваленте связь величины дохода с величиной вложенных основных производственных мощностей, то есть, для расчета его нужно понять, что по сути фондоотдача – это отношение прибыли к использованной части производственных средств.

Как выручка, так и количество основных фондов, выражаются в деньгах (традиционно для России – в рублях), потому ответ на вопрос, что такое «Фондоотдача» и «Фондоемкость» может заключаться в отношении рублей к рублям или, если полученную цифру умножить на 100% – то в процентах.

Таким образом, в чем измеряется фондоотдача, зависит от желания бухгалтера или от требований, которые выдвигаются в той или иной форме отчетности. Фондоемкость представляет собой не что иное, как показатель, обратный к фондоотдаче, поэтому измеряется, соответственно, в таких же единицах: в отношении рублей к рублям или же в процентах.