Способы пополнения

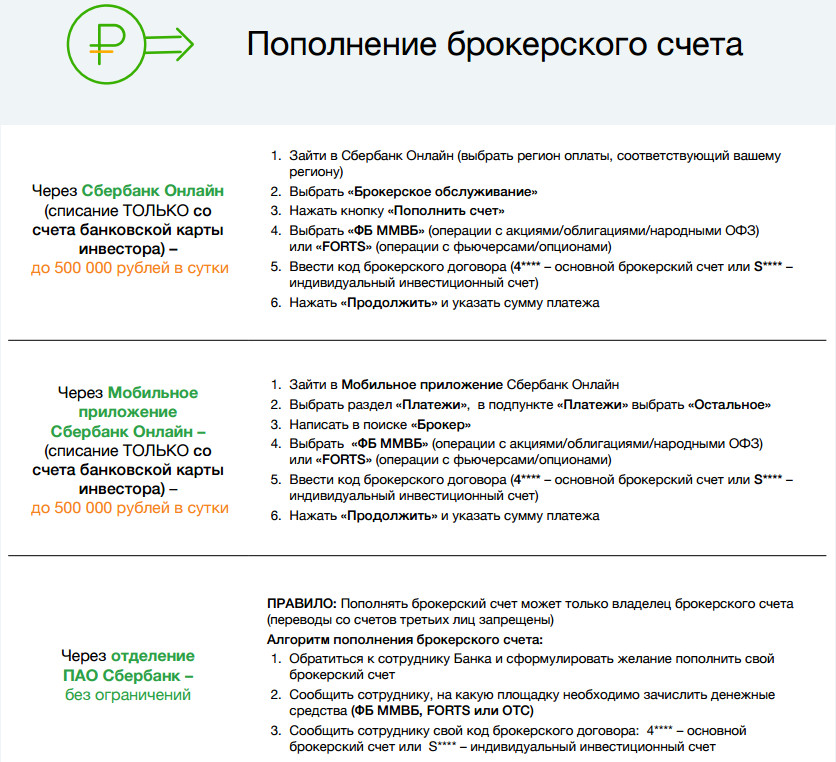

Пополнить брокерский счет можно тремя различными способами:

- С помощью интернет-банкинга.

- Через установленное на смартфоне приложение Сбербанк Онлайн.

- Обратившись в отделение финансовой организации лично.

Необходимо рассмотреть каждый из вышеперечисленных вариантов в отдельности.

Интернет-банкинг

Чтобы воспользоваться этим способом, необходимо иметь доступ к «Личному кабинету» пользователя на сайте Сбербанка.

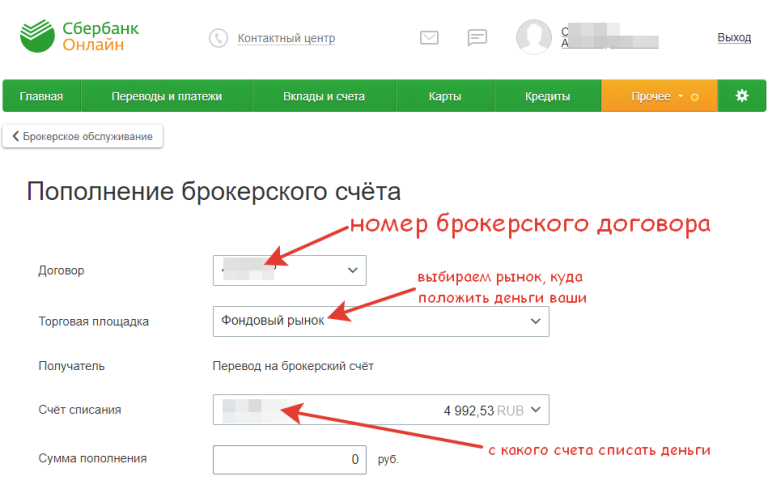

Порядок действий:

-

Пройти процедуру авторизации, введя логин и пароль от ЛК.

- Подождать, пока на телефон придет одноразовый код, который является подтверждением входа.

- На главной странице найти раздел под названием «Платежи и переводы», а затем нажать на «Брокерские счета».

-

Кликнуть на услугу, позволяющую пополнить счет.

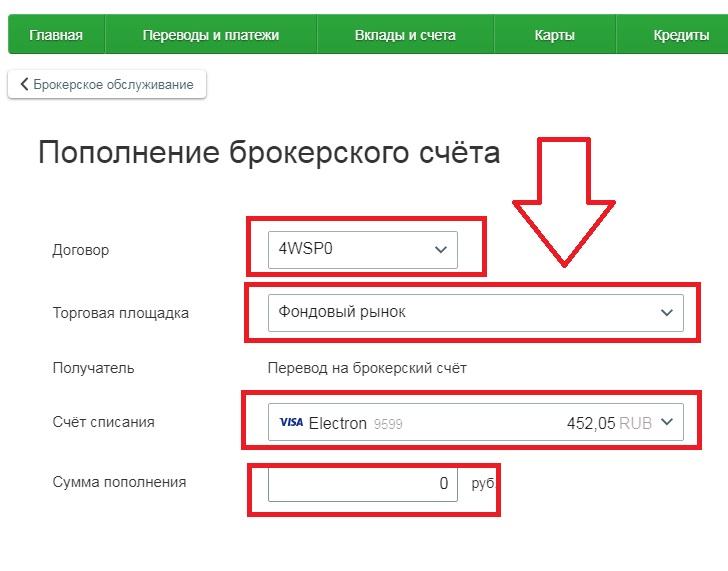

- Определиться с рынком. Всего их три: фондовый (операции с акциями, ОФЗ-н и облигациями), срочный (операции с опционами и фьючерсами), валютный (операции с такими валютами, как доллар и евро).

-

Указать код договора, а затем ввести сумму к оплате.

- Заключительный этап – подтвердить действия. Для этого в соответствующее поле необходимо вписать одноразовый код, полученный в СМС-уведомлении.

Если пользователь все сделает верно, то на квитанции появится печать с надписью «Исполнено»

Важно взять во внимание тот момент, что за сутки счет можно пополнить на сумму до 1 млн рублей

Мобильное приложение

В этом случае порядок действий практически не будет отличаться от того, что указан выше.

Алгоритм:

- Авторизоваться в приложении. Если пользователь открывает его в первый раз, то ему необходимо ввести те же логин и пароль, что используются для входа в ЛК на сайте Сбербанка. Если же нет – то пятизначный код.

- В главном меню найти вкладку «Платежи».

- В предложенных услугах нужного варианта нет, поэтому нажать на «Остальное».

- В поисковую строку ввести слово «Брокер», после чего высветится услуга, позволяющая осуществить пополнение брокерского счета.

- Определиться с рынком. Пользователю на выбор будет представлено два варианта: фондовый рынок и срочный.

- Ввести код брокерского договора.

- Указать сумму зачисления, а также выбрать карту, с которой будут списаны денежные средства.

Использование данного способа также подразумевает наличие лимита в 1 млн рублей за сутки.

Отделение финансовой организации

Граждане, не имеющие доступа к сети Интернет, могут лично обратиться в офис Сбербанка для совершения операции

Однако важно знать, что данное действие может осуществить только владелец брокерского счета. Также этот вариант пополнения хорош тем, что можно совершить зачисление на сумму более 1 млн рублей

Это связано с тем, что пополнение счета через банк не предусматривает соблюдение лимитов.

Порядок действий:

- Взять талончик и подойти к окну, указанному на табло.

- Сообщить оператору о намерении осуществить пополнение брокерского счета.

- Огласить всю необходимую информацию, которую затребует сотрудник, а именно: площадку, на которой будут осуществлять торги, код договора.

Все остальные действия совершит оператор. Пополнение брокерского счета любым из вышеуказанных способов не предусматривает уплату комиссионного сбора.

Брокерский счет в Сбербанке. Недостатки

1 Высокие комиссии за сделку и депозитарное обслуживание.

Комиссия Сбербанка за сделки при небольших оборотах высоковата, собственно, именно из-за нее у всех и возникают основные претензии к брокеру. Например, у «ВТБ» комиссия за сделку на фондовом рынке составляет 0,0413% (+105 руб./мес. за депозитарий при наличии сделок и 1 лота акций «ВТБ», если акций «ВТБ» нет, то будет 150 руб./мес.) против 0,165-0,125% у Сбера (+149 руб. в месяц, в котором были сделки на фондовом рынке, за депо), у «ПСБ» — 0,05% (+ с осени 2018 появилась небольшая комиссия за компенсацию услуг вышестоящих депозитариев, в среднем составляет несколько рублей в месяц), у «Альфы» — 0,06% (+0,04% в год за депозитарий), у «Открытия» 0,057% (+ 10 руб./мес. за депозитарий, + есть ещё комиссия при активах менее 50 000 руб.). У «Тинькофф Брокер» на тарифе «Инвестор» комиссия 0,3% + 99 руб./мес., в котором были сделки.

За покупку валюты у Сбера надо заплатить 0,3%, у «ПСБ» за покупку валюты на сумму более эквивалента в 100 000 руб. установлена комиссия в 0,1%, у «Открытия» на «Конверсионном» тарифе комиссия составляет 0,03875% + 0,02% за вывод валюты на банковский счет.

UPD: 16.04.2019

С апреля 2019 в Сбербанке действуют вполне конкурентные тарифы на брокерское обслуживание, хотелось бы, конечно, еще чуть пониже.

Теперь при дневном обороте до 1 млн руб. комиссия за сделку на Фондовой секции составит 0,06%, при обороте от 1 млн руб. до 50 млн руб. — 0,035%. На Валютной секции комиссия была снижена с 0,3% до 0,2%.

UPD: 06.09.2019

С сентября 2019 депозитарная комиссия в 149 руб./мес. была отменена.

2 Нестабильная работа приложения «Сбербанк Инвестор».

Аналогично приложению «Тинькофф Инвестиции», стабильность работы приложения «Сбербанк Инвестор» тоже оставляет желать лучшего, хотя подобных отзывов про Сбер все-таки на порядок меньше, чем про «Тинькофф». В основном, проблемы наблюдаются при серьезных движениях на рынке.

Стационарный QUIK в Сбербанке тоже вполне может тормозить:

3 Плохая работа службы поддержки.

Я решил написать простенький вопрос в чат поддержки в приложении «Сбербанк Инвестор», но ответа до конца дня так и не получил. Звонок в службу поддержки тоже оказался неудачным, мне просто надоело 20 минут слушать музыку и ждать ответа оператора. Судя по отзывам, с подобными проблемами сталкивался не я один:

4 Нет доступа на Санкт-Петербургскую Биржу.

Купить иностранные акции на Санкт-Петербургской Бирже через «Сбербанк Брокер» не получится, Сбер не дает доступа к этой площадке.

5 Нет стакана котировок в приложении «Сбербанк Инвестор».

Приложение «Сбербанк Инвестор», конечно, рассчитано на новичков, но кто сказал, что новичкам не нужно видеть стакан котировок при совершении сделок? Если для покупки высоколиквидных акций это не так актуально, то вот для облигаций просто необходимо оценить объем спроса и предложения. Иначе, если потребуется купить большой объем, сделка может пройти по очень неприятным ценам, поскольку по адекватным ценам просто не будет необходимого количества бумаг и сработают заявки, выставленные «на дурака».

Однако в Сбербанке всегда можно посмотреть стакан в другом терминале, например webQUIK. «Тинькофф» так своих клиентов не балует, там кроме приложения «Тинькофф Инвестиции» пока ничего нет.

6 Нельзя купить еврооблигации через терминал.

В торговом терминале Сбербанка нельзя купить еврооблигации на Московской Бирже, у которых 1 лот равен 1000$ (например Рус-28, еврооблигации ВЭБа, подробно о них можно почитать в статье «Еврооблигации как альтернатива валютному вкладу: плюсы и минусы»). Сбер предлагает купить еврооблигации только на внебиржевом рынке.

7 Навязывание доверительного управления.

Брокерский счет с самостоятельным управлением открывается через «Сбербанк Онлайн» или в специальных офисах Сбербанка, в обычных отделениях вам оформят доверительное управление от «Сбербанк Управление активами», даже если вы будете говорить, что вам нужен брокерский счет именно с самостоятельным управлением.

Краткая история брокера и награды

В рейтинге Московской биржи по количеству зарегистрированных пользователей Сбербанк брокер занимает лидирующую позицию. При этом по объему активных клиентов на Мосбирже он находится где-то на 6-м месте. А что касается торгового оборота по клиентским позициям, то тут Сбер почти всегда находится далеко от верхних строчек.

Инвестиционное направление Sberbank CIB часто удостаивается престижных наград.

К примеру, за 2017–2018 гг. компания получила звания:

- Самой инновационной организации по версии «Banker»;

- Лучшего дилера и инвестиционного банка на срочном рынке – от MMBA;

- Лучшего инвестбанка от Global finance.

Как правильно использовать Сбербанк брокерский счет

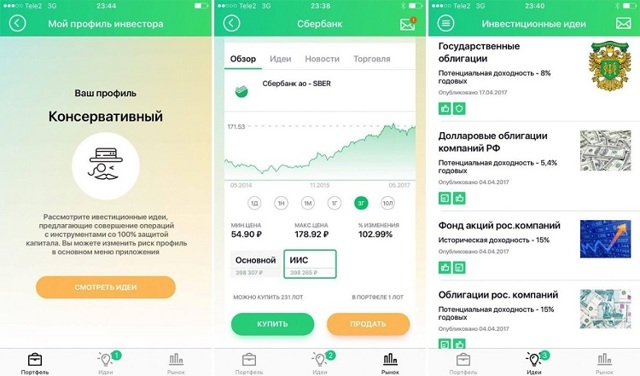

Когда счет уже открыт, нужно скачать специальную программу для инвестирования:

- На смартфон надо скачать программу под названием «Сбербанк Инвестор». Логин является номером брокерского счета, а пароль необходимо узнать на горячей линии. Стоит отправить оператору код из таблицы инвестора.

- Чтобы зайти с компьютера, нужна другая программка под названием «КВИК», поскольку ней чаще всего пользуются опытные инвесторы. Можно использовать любой инструмент для анализа, а также банк ежедневно присылает отчеты, что касаются аналитики.

Совершать сделки на рынке возможно на сове усмотрение, но необходимо сделать анализ сложившеюся ситуации, чтобы не было убытков, ведь от них никто не застрахован. Помимо выше перечисленного можно пользоваться советам, которые поступают от аналитиков ежедневно или применять предложенные стратегии.

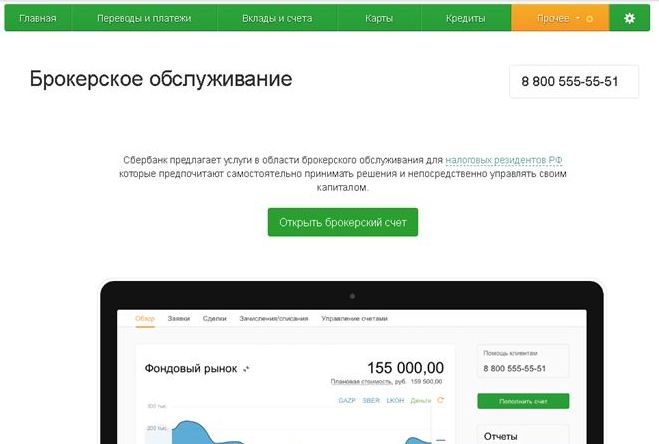

Как открыть брокерский счет

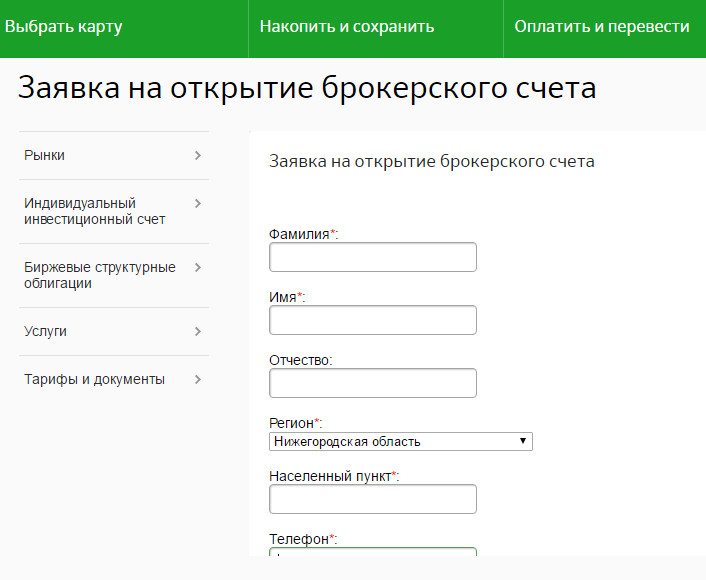

Открыть брокерский счет в Сбербанке может любой желающий. Сделать это можно дистанционно (через мобильное приложение или Сбербанк Онлайн) или непосредственно в одном из отделений. Первый вариант подходит для тех, кто уже является клиентом банка (имеет карточку или депозит), поскольку по условиям договора деньги могут быть перечислены только на сбербанковские продукты. Вторым вариантом может воспользоваться как тот, кто еще ни разу не пользовался продуктами банка, так и клиент, желающий лично проконсультироваться с сотрудниками структуры.

Если было решено открывать счет в отделении банка, необходимо предварительно узнать, в каком из филиалов осуществляют открытие брокерских счетов, изучить информацию по тарифным планам и условиям сотрудничества. При себе нужно иметь паспорт, ИНН, СНИЛС и банковскую карту (при наличии).

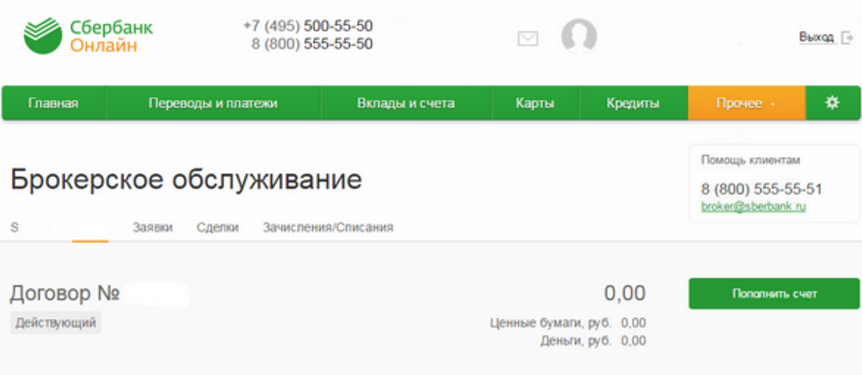

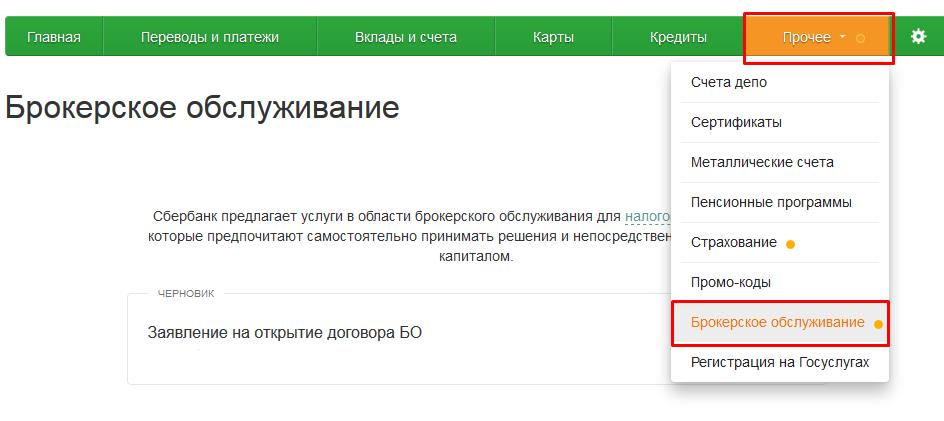

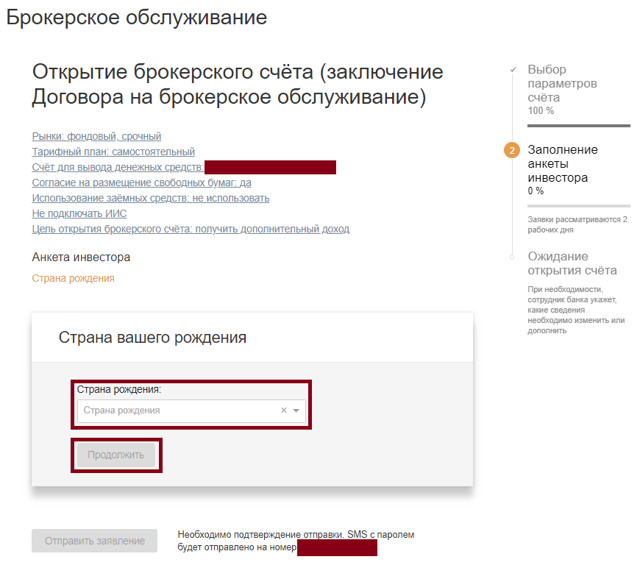

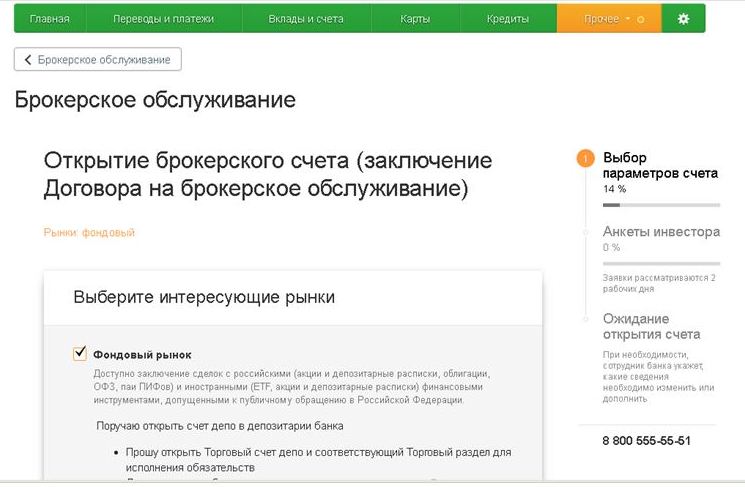

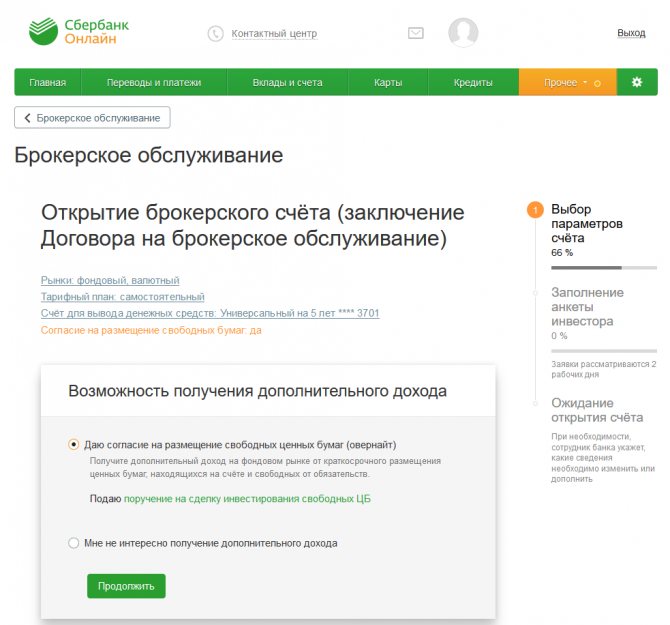

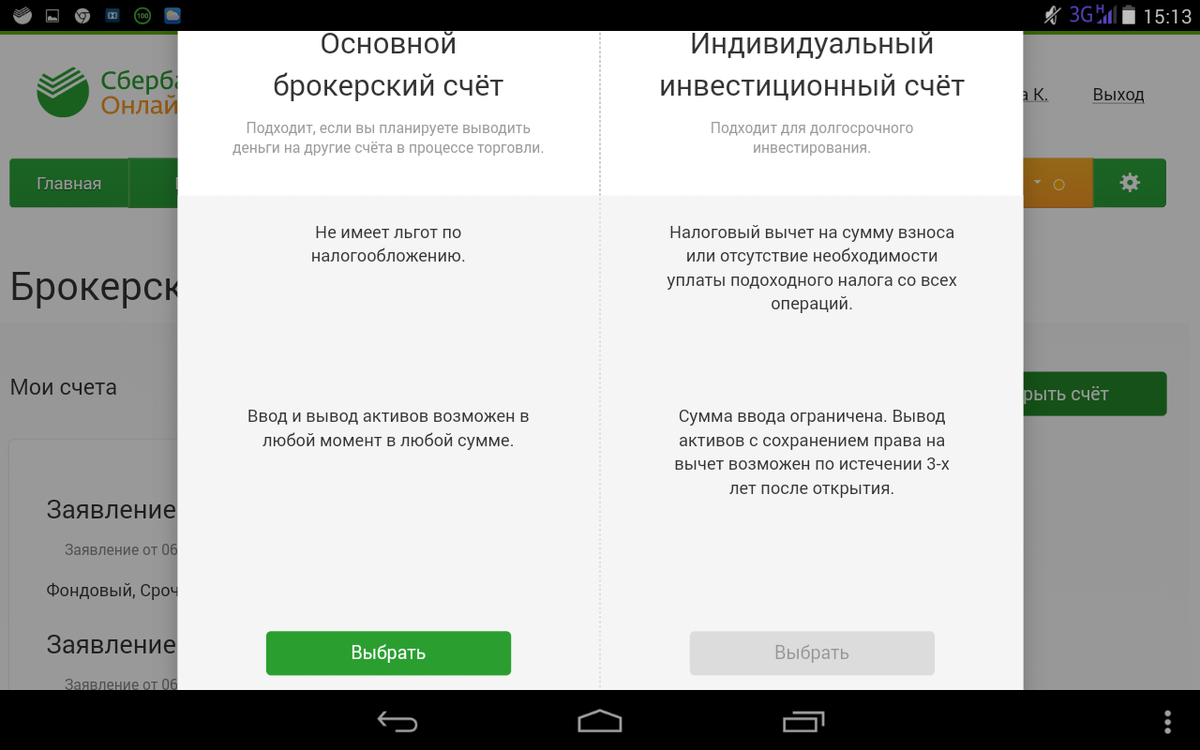

Дистанционно открыть счет можно двумя способами: через мобильное приложение или интернет-ресурс. Пошаговая инструкция открытия брокерского счета через Сбербанк Онлайн:

- Для начала необходимо авторизоваться в личном кабинете (ввести логин, пароль и СМС-код).

- На верхней панели вкладок нужно щелкнуть на «Прочее» и выбрать раздел «Брокерское обслуживание».

- В центре открывшегося окна будет кнопка «Открыть брокерский счет». Необходимо нажать на нее.

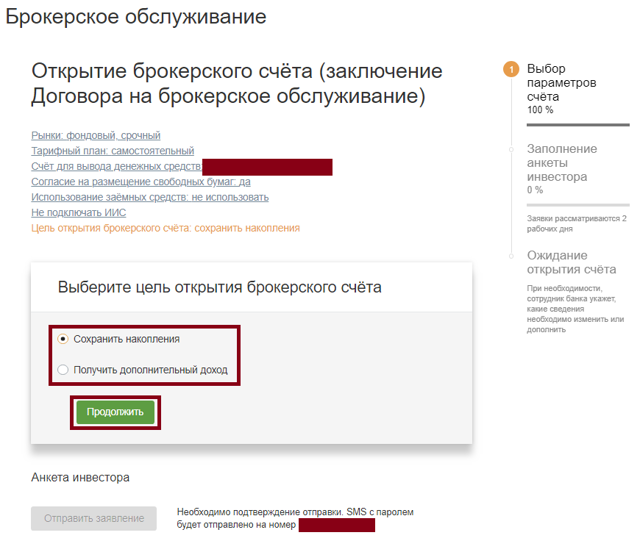

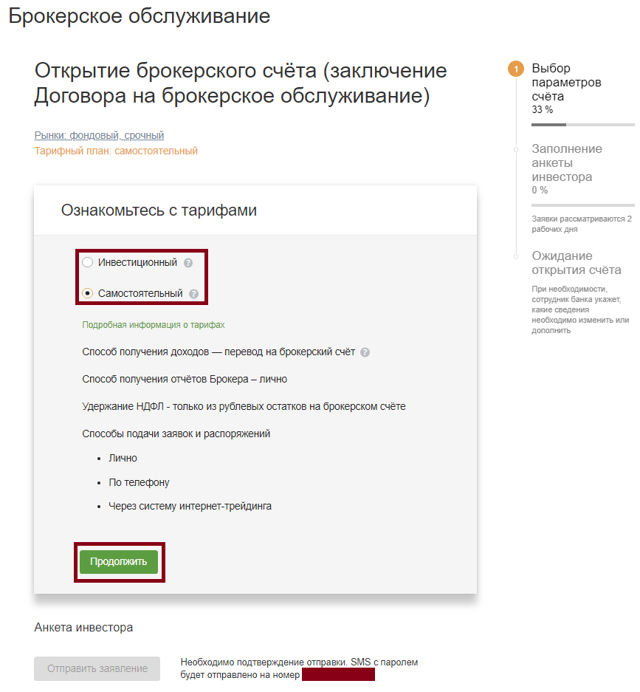

- Затем ресурс предложит выбрать интересующие вас сегменты инвестиционного рынка (валютный, фондовый срочный).

- Необходимо указать один из двух предложенных тарифных планов. Новичкам всегда рекомендуется «Инвестиционный».

- Далее следует указать счет для вывода заработанных средств. Это могут быть банковская карта или депозит.

- Ресурс запросит согласие на обработку персональных данных. Чтобы продолжить дальше, нужно поставить галочку напротив строки «Я согласен».

- Затем необходимо согласиться или отказаться от возможности использования заемных средств (поставить галочку или наоборот). Эта услуга позволяет совершать операции по стоимости, превышающей имеющие средства или активы.

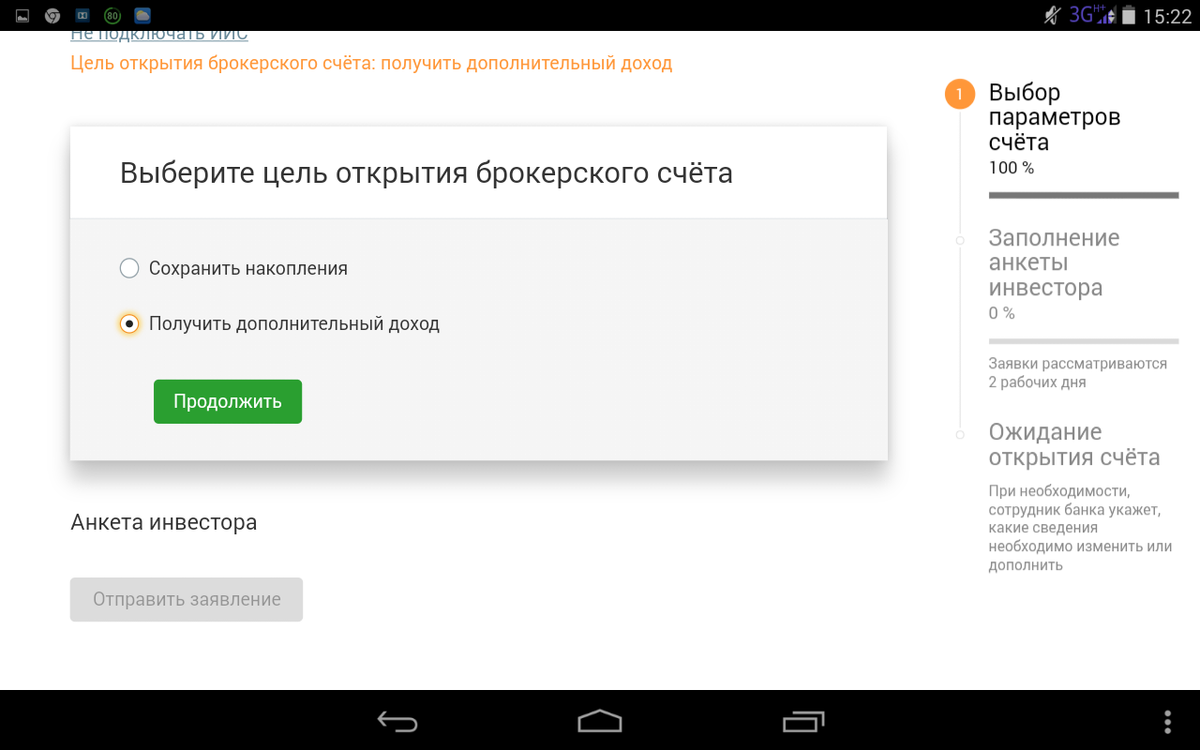

- Необходимо ответить на вопрос об открытии ИИС (согласиться или поставить запрет).

- Дальше следует указать цель открытия брокерского счета. Обычно это сохранение капитала и получение дополнительного дохода.

- Затем будут выходить вопросы, касающиеся личных данных пользователя (дата и страна рождения, паспортные данные и т.д.). Где это требуется – нужно ответить, в других местах просто проверить введенные данные.

- Далее нужно будет указать адрес электронной почты и подтвердить свой номер телефона.

- В конце следует дать согласие на заключение договора и отправить заявление на обработку.

В течение 2 дней, отведенных на открытие брокерского счета, на указанный телефон поступит уведомление о решении банка. В случае положительного ответа (что вероятнее всего) в сообщении будут указаны логин и одноразовый пароль, которые вводятся во время входа в личный кабинет.

Второй вариант дистанционной регистрации брокерского счета отличается от первого только в деталях. Для начала необходимо войти в приложении, перейти во вкладку «Инвестиции» и нажать кнопку «Открыть». Далее необходимо следовать инструкциям приложения. По сути, там также надо будет выбирать тарифный план, инструмент вывода, рынки и вводить свои данные. В конце необходимо подтвердить корректность введенных данных с помощью СМС-кода и дожидаться решения банка.

Пользоваться брокерским счетом Сбербанка очень просто. Чтобы его пополнить, достаточно просто зайти в приложение или в онлайн-ресурс. Правда, если нужно внести на счет валюту, все-таки придется прогуляться до отделения банка.

Совершать операции можно в тех же сервисах или скачав приложение «Сбербанк Инвестиции». Оно специально приспособлено для проведения операций на инвестиционном рынке, имеет удобный и интуитивно понятный интерфейс.

Какие услуги предлагает брокер

Брокер взаимодействует с клиентом следующим образом:

- брокер открывает для клиента специальный торговый счет, с которого участник осуществляет деятельность на бирже;

- посредник за счет инвестора, в его интересах и с учетом его пожеланий может приобретать и продавать различные финансовые инструменты;

- на основании собственного решения и стратегии клиент направляет заявки на покупку или продажу ценных бумаг или валюты, а посредник проводит сделку;

- полученные от сделки средства (после вычета указанной в договоре комиссии) брокер переводит на счет инвестора;

- посредник также может выполнять дополнительные функции: текущая аналитика, рекомендации инвестору касательно стратегии поведения на торгах, проверка документации на соответствие требованиям действующего законодательства.

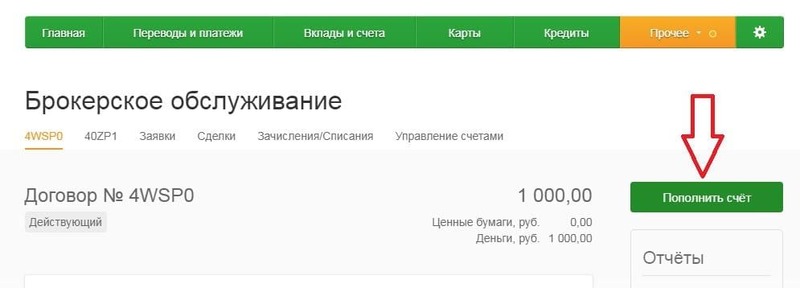

Способы пополнения

Чтобы пользоваться банковским продуктом, на него необходимо перевести денежные средства. Поскольку Сбербанком не установлена минимальная сумма депозита, его размер определяется финансовыми возможностями и желанием инвестора. Пополнить можно в кассе Сберегательного банка или посредством интернет-банкинга. Если перевод денег осуществляется в кассе, снимается комиссия в размер 3% за перечисление наличности. Средства могут идти до 24 часов.

Для пополнения брокерского счёта в Сбербанке через интернет-банкинг, действуют последовательно:

- Заходят в личный кабинет, указав логин и пароль.

- Переходят в категорию платежей и переводов.

- Нажимают на позицию «Инвестиции и страхование».

- Заходят в раздел брокерского счёта.

Кликают по строке «Фондовая биржа МВМВБ». Если нужны деньги на приобретение фьючерсов, нажимают на «FORTS». В появившейся форме указывают:

- Карточный номер для оплаты брокерского счёта Сбербанка.

- Номер договора брокерского обслуживания.

- Сумму к зачислению.

На мобильный телефон придёт СМС-сообщение для подтверждения платежа. Средства поступят в течение дня. Обычно приходят моментально.

Условия обслуживания

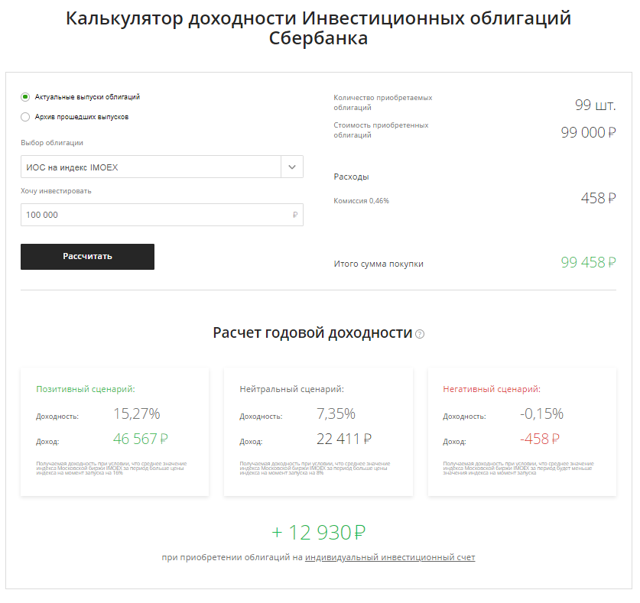

Для своих пользователей – начинающих инвесторов Сбербанк разработал уникальные тарифы. Комиссии в них по праву считаются одними из самых низких среди предложений других банков. Рассмотрим эти тарифы подробнее:

- Инвестиционный. Идеальный вариант для новичков. Его главная особенность заключается в том, что клиент постоянно получает аналитику, прогнозы, новости и различную полезную информацию, которая помогает ему корректировать свои решения и постепенно обучаться работе на бирже. Обслуживание бесплатное, комиссия берется от суммы оборота, от 0,2%.

- Самостоятельный. Это вариант для более опытных инвесторов, которые не нуждаются в дополнительном информировании. Комиссия взимается от оборота, в этом варианте она еще ниже – от 0,018%, зато отсутствуют рассылки и прогнозы экспертов.

Пользователь самостоятельно выбирает для себя тариф, руководствуясь своим опытом и предпочтениями. Возможно, кого-то удивит такой «скудный» выбор тарифных планов, особенно по сравнению с другими брокерами (тот же самый ВТБ). Но на самом деле, здесь и не нужно большего, если учитывать, что комиссия берется только от оборота средств, а все остальное предоставляется бесплатно.

Как закрыть брокерский счет в Сбербанке

- По телефону Колл-центра 8 (800) 555-55-50

- Через Сбербанк Онлайн

- В отделении банка. При себе нужно иметь паспорт. Сообщите работнику о своем желании. Вам выдадут бланк, заполните его.

Телефон поддержки

Получить консультацию по работе в торговых системах QUIK или webQUIK вы можете в будние дни с 9:00 до 21:00 МСК по телефонам:

- 8 (800) 555-55-51 (по России бесплатно)

- +7 (495) 967-18-23 (для звонков из Москвы и из-за рубежа)

С другими вопросами, предложениями и претензиями звоните в Контактный центр Сбербанка круглосуточно, 7 дней в неделю.

Вместо заключения

Начинающий игрок смотрит на экран с биржевыми данными и видит, как перед ним проносятся миллионы. Он вступает в игру с надеждой на прибыль и несет потери. Он включается в неё ещё раз, и снова теряет деньги. Игроки проигрывают потому, что сама игра достаточно тяжелая, из-за невежества и отсутствия дисциплины.

Заключение

Подводя итоги, я тезисно дам выводы обзора:

- Сбербанк брокер – это безоговорочно надежный, но далеко не самый передовой, диджитализированный и удобный брокер.

- Серьезных конкурентных преимуществ среди других брокеров у него нет.

- Компания устанавливает довольно высокие комиссии и взимает минимальную плату, что не всегда подходит инвесторам, совершающим небольшое количество сделок.

- Аналитика доступна только для премиальных тарифов.

- Нет возможности попробовать сервисы брокера в демонстрационной версии торгов.

- Отзывы клиентов и активных трейдеров буквально кричат о сплошных проблемах с технической составляющей и клиентоориентированностью сотрудников организации.

- Удобство мобильного приложения оставляет желать лучшего, но при этом скорость транзакций по пополнению и выводу средств со счета в «Сбербанке» является крайне позитивным моментом.