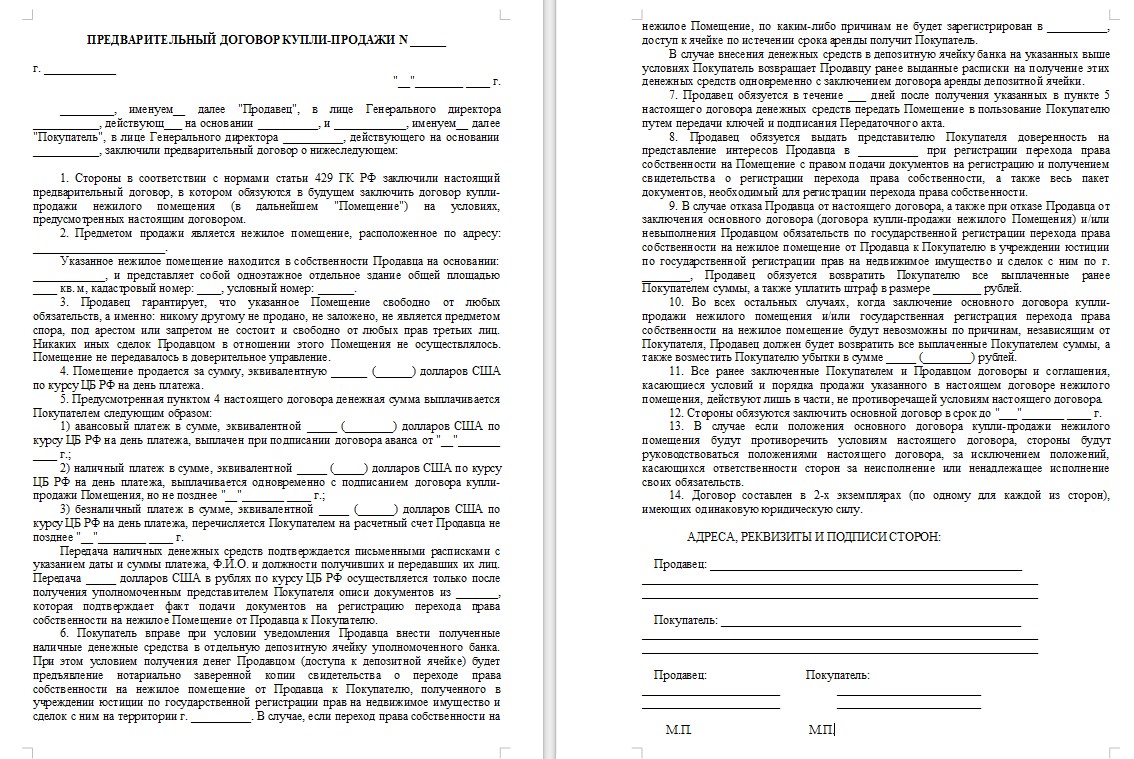

Применение последующей ипотеки

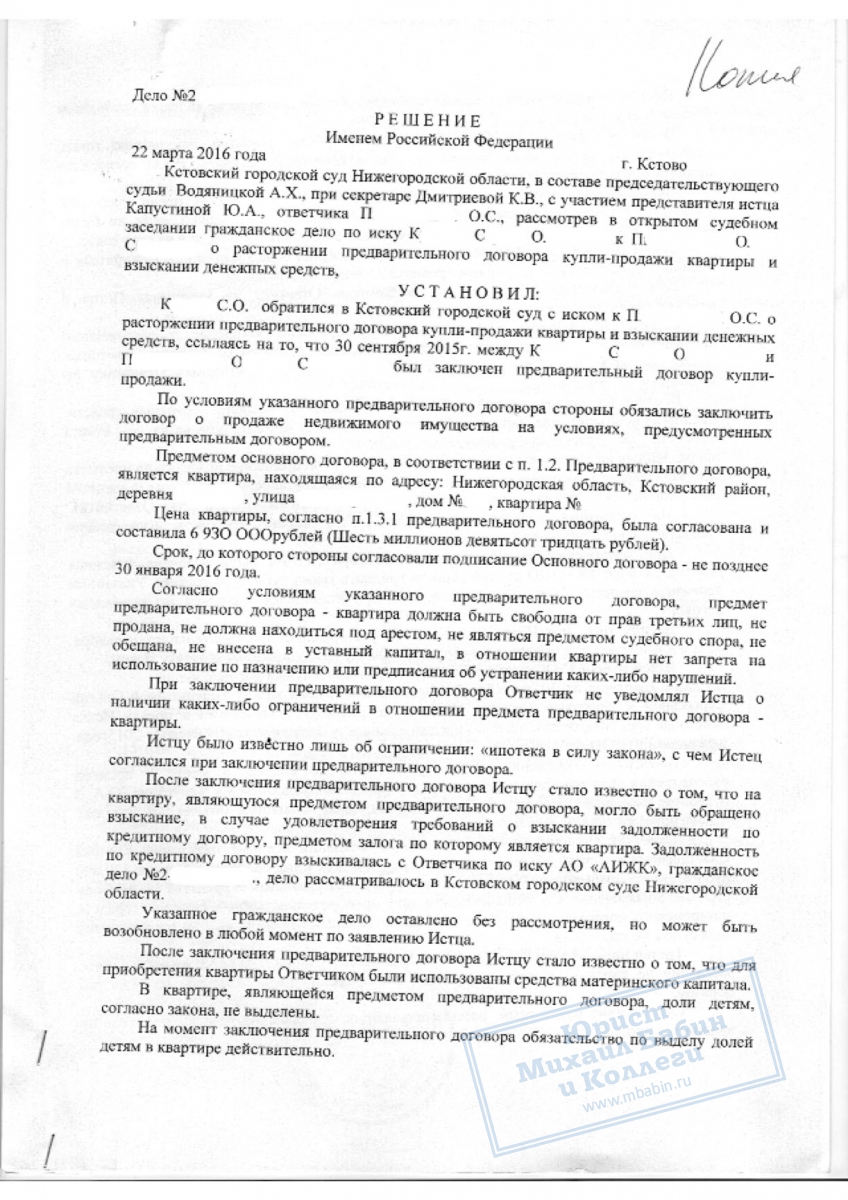

Главным условием для предоставления последующей ипотеки, согласно законодательству, является отсутствие ограничивающих пунктов в первичном договоре. Так, первоначальным договором ипотечного кредитования могут быть включены условия, запрещающие наложение обременения на имущество повторно. Кроме того, договором могут быть оговорены конкретные условия, при соблюдении которых допускается оформление последующей ипотеки.

Процедура повторного заложения имущества может быть связана с определенными рисками. В связи с этим далеко не все банки согласны пойти на уступки. Именно поэтому ипотечные договоры, не содержащие ограничений относительно повторного обременения приобретаемой недвижимости, встречаются редко.

Банки-залогодержатели тщательно отслеживают условия исполнения заемщиком обязательств по договору ипотеки. При оформлении последующей ипотеки вопреки запретам первоначального договора залогодержатель вправе обратиться в суд. Тогда, даже если последующая ипотека пройдет государственную регистрацию права, вероятнее всего, судебным решением сделка будет аннулирована.

Однако, если последующая ипотека оформляется между теми же лицами, что предшествующий договор, то запрещающие или ограничивающие условия первоначального договора могут быть пересмотрены банком.

Таким образом, последующая ипотека доступна только в случае, если эта процедура допускается первоначальным ипотечным договором. Также повторный залог может быть одобрен банком при строгом и неукоснительном исполнении договорных условий должником.

Оформление последующей ипотеки в том же банке не запрещается и довольно часто практикуется. Для заемщика в этом случае так же имеется ряд преимуществ. Например, пакет документов для этой процедуры станет гораздо меньше. Кроме того, для своих клиентов сотрудники банков значительно сокращают время процедуры рассмотрения заявления и оформления сделок.

Возможно будет интересно!

Что важно знать об ипотеке, чтобы правильно подготовиться. Мнение экспертов.

Что нужно знать

Обременение – такой процесс, при котором не владелец недвижимого имущества приобретает права на его пользование. Что касается ипотеки, обременение лежит на плечах банка – человек оплачивает деньги, выданные банком в качестве кредита, а банк покупает права на использование квартиры.

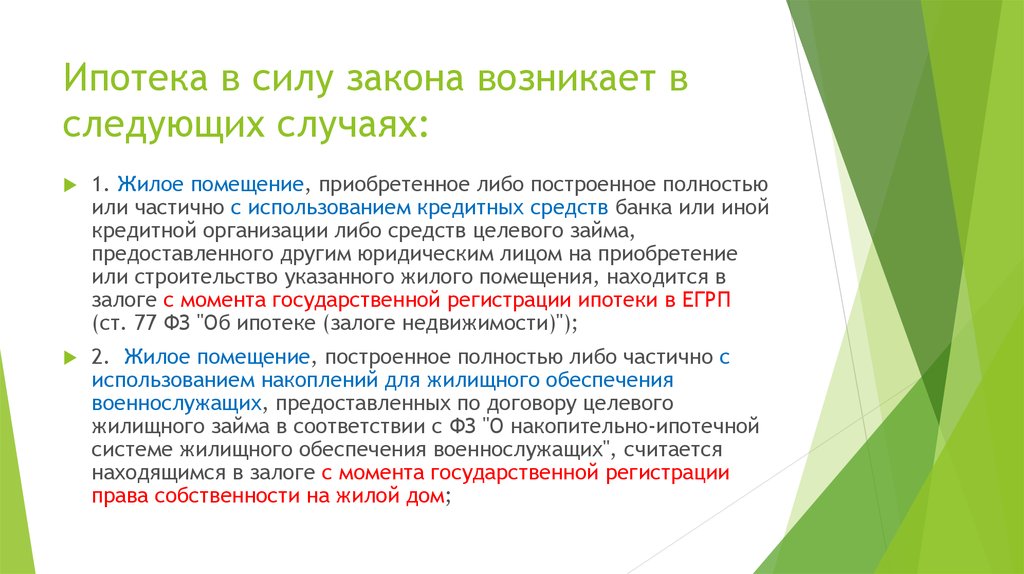

Ипотека в силу закона возникает тогда, когда в соглашении указывается, что покупатель оплачивает недвижимое имущество за определенный период времени после его приобретения. В документации на квартиру указывается, что обременением выступает ипотека.

При проведении процедуры возникают сложности из-за особенностей банковской процедуры и возможных разногласий по поводу полного погашения ипотеки.

Банки предупреждают клиентов, что до принятия документации для Росреестра придется ждать месяц. За этот период проверяются исполненные заемщиком обязательства, проводится сверка.

Обременение снимается только после полного расчета с кредитной организацией. После оплаты последнего платежа следует удостовериться в том, что за заемщиком не числятся долги, и что кредит погашен полностью.

После полного погашения ипотеки и снятия ограничения заемщик уже не считается банковским залогодателем, а становится законным собственником недвижимости.

Собственнику разрешено каждый год подавать в налоговую инспекцию документы для получения вычета. Чтобы его оформить, понадобятся квитанция об оплате и справка, подтверждающая покупку недвижимого имущества.

Также у заемщика есть право вернуть страховку – если у полиса не закончился срок действия. Нужно быть подготовленным к тому, что страховая компания откажет в возврате средств.

Иногда банки требуют уплатить государственную пошлину за снятие ограничения. Они не имеют на это права.

Определение

Информацию об обременении хранят в базе данных Росреестра, а также в документации о праве собственности.

Простыми словами, обременение указывает на то, что владелец недвижимого имущества вправе распоряжаться жильем только после согласия залогодержателя, то есть банка.

Ситуации, которые способствуют этому:

- покупка квартиры или дома по кредитному заему;

- строительство недвижимости в кредит;

- ситуация, при которой продавец сразу выступает заимодавцем и выдает клиенту займ.

Обременение является обузой для собственника жилья. С ним теряется возможность сдавать квартиру в аренду, продавать ее, осуществлять перепланировку, переносить недвижимость в новый залог для покрытия старого.

Ограничение следует снимать в ом случае, если оно является преградой для заключения сделок, связанных с недвижимостью.

Снимается обременение в таких ситуациях:

- у владельца имеются серьезные основания для этого;

- обязательства по обременению прекратились;

- жилая площадь продается с целью погашения ипотеки;

- заложенное имущество «погибло».

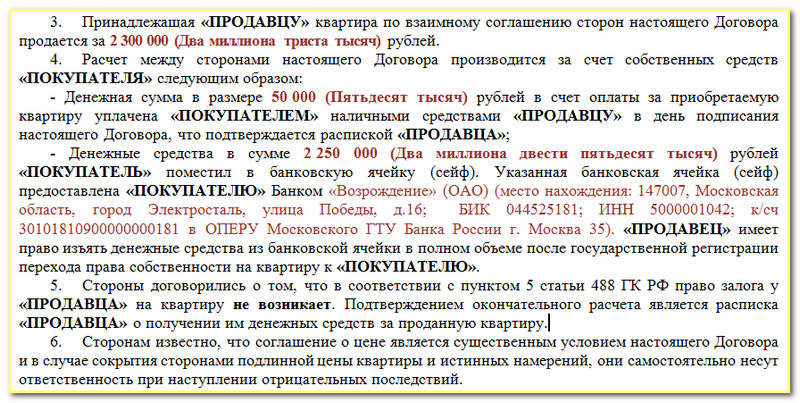

Ипотека регулируется статьей 488 Гражданского кодекса.

Снятие обременения с квартиры после ипотеки

Стоит отметить, что при досрочном погашении ипотеки срок прекращения договора будет исчисляться датой ближайшего периодического платежа, а не днем внесения денежных средств на ссудный счет заемщика. Обязательным условием корректного учета досрочного погашения является подача заемщиком за 30 дней до планируемого полного расчёта по кредиту заявления об этом.

Согласно стандартным условиям ипотечного кредитования, находящаяся в залоге квартира – собственность заемщика (залогодателя), но с ограниченными правами распоряжения этой собственностью. Залог как обременение регистрируется в едином госреестре прав (ЕГРП). Фактически ограничения на распоряжение квартирой прекращают свое действие после погашения ипотеки, но для того, чтобы официально снять обременение, необходимо внести соответствующую запись в ЕГРП и получить выписку из реестра (новое Свидетельство о праве больше получать не нужно, его не выдают). Осуществление этой процедуры – задача заемщика или собственника недвижимости, если заемщиком и залогодателем выступают разные лица.

30 Июл 2020 yslygiur 1165

Поделитесь записью

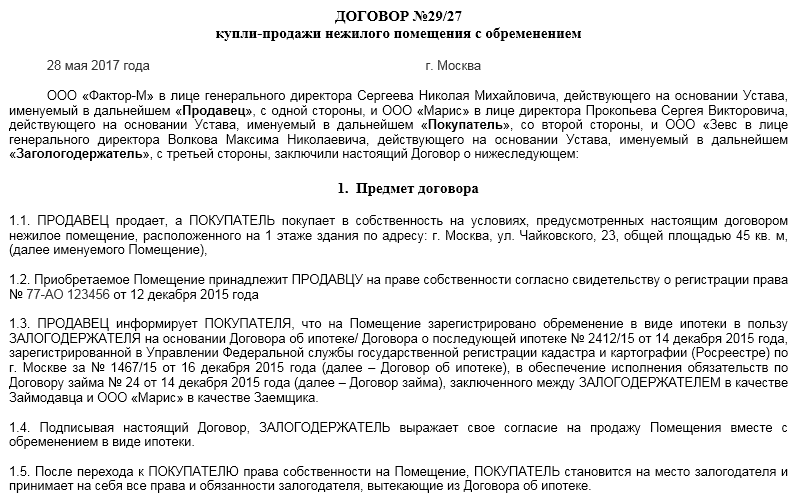

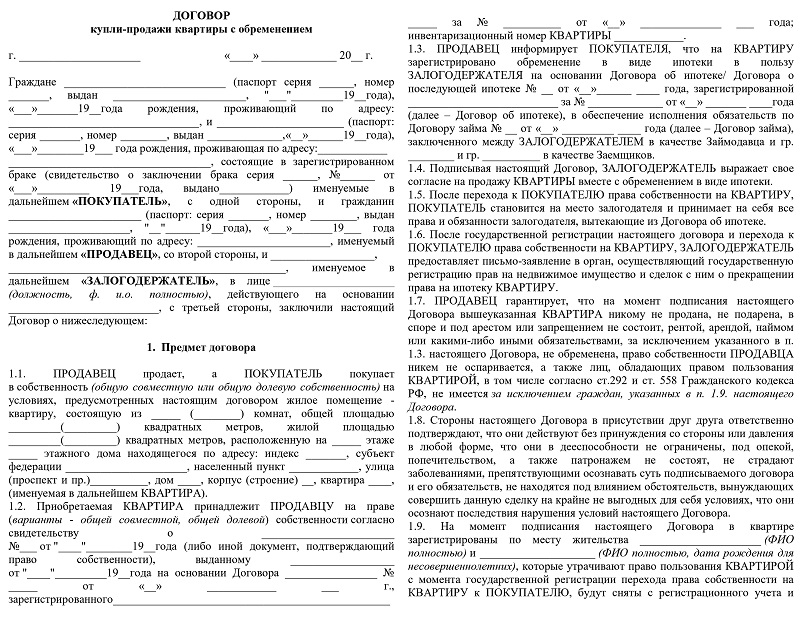

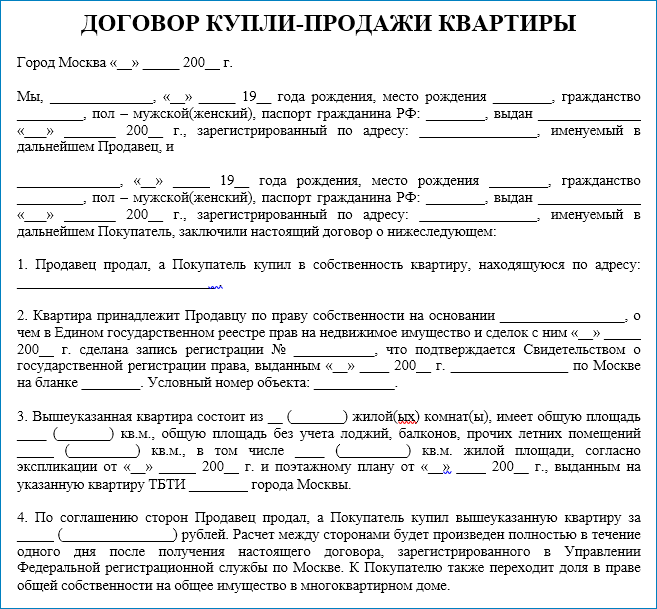

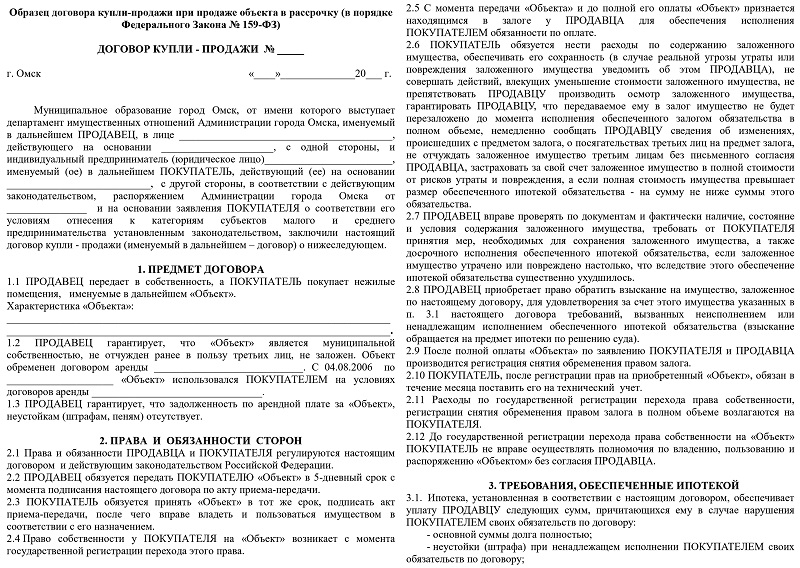

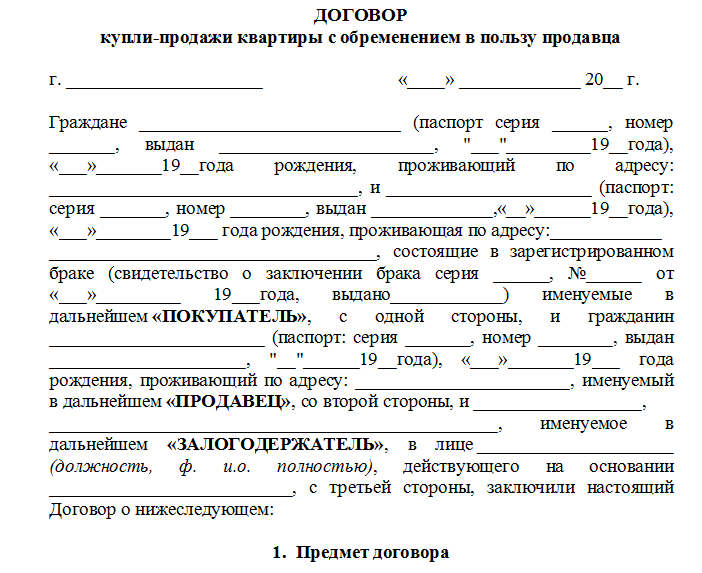

Как заключить договор приобретения недвижимости с ипотекой?

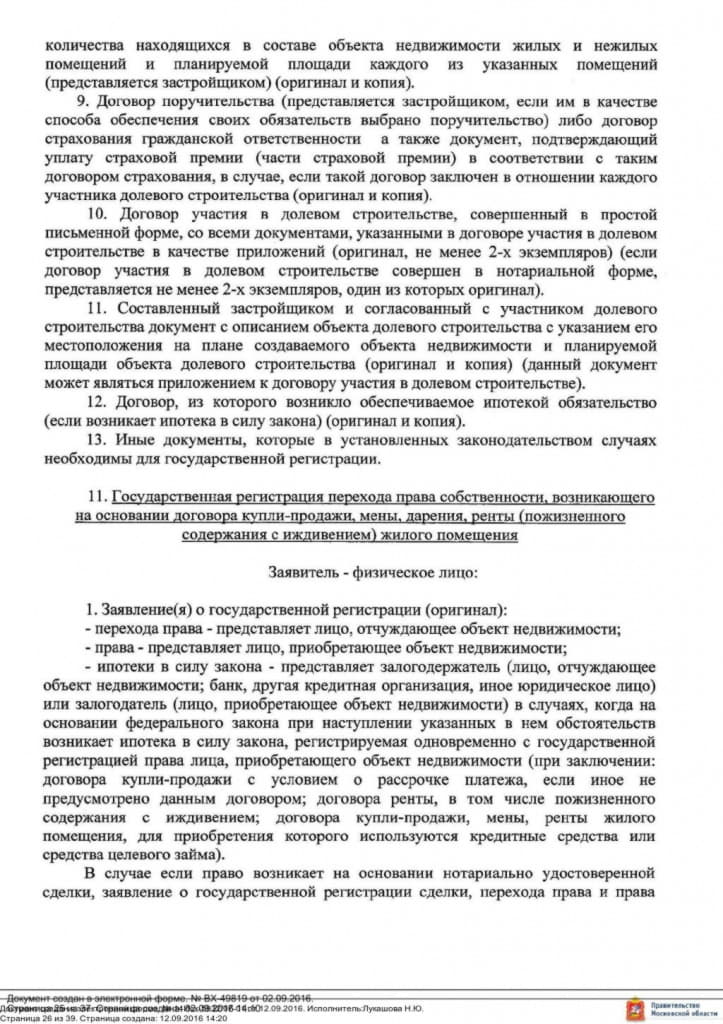

Законом установлено, что при включении соглашения об ипотеке в соответствующий договор, в отношении формы и государственной регистрации этого договора должны быть соблюдены требования, установленные для договора об ипотеке

(п. 3 ст. 10 Закона об ипотеке).

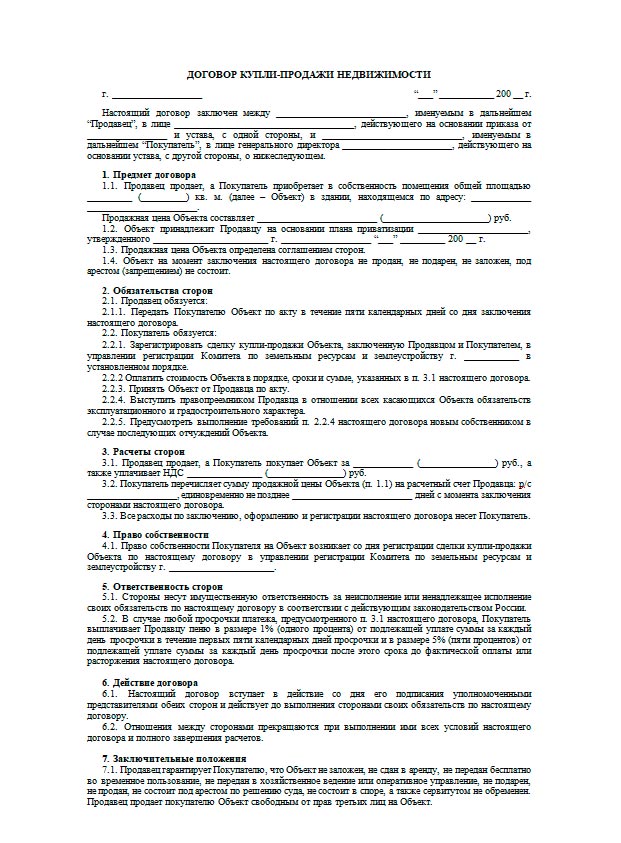

Условие об ипотеке может быть включено в разные виды договоров. Это может быть договор купли-продажи, мены, ренты и т.д.

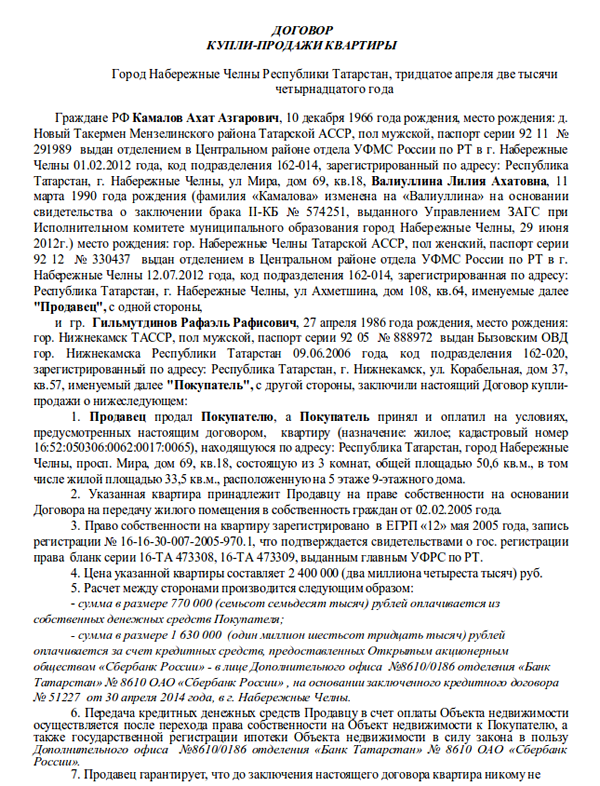

Наибольшей востребованностью пользуются договора купли-продажи жилья с использованием кредитных средств

Рассмотрим особенности ипотеки в силу закона при приобретении объекта недвижимости за счет кредитных или заемных средств.

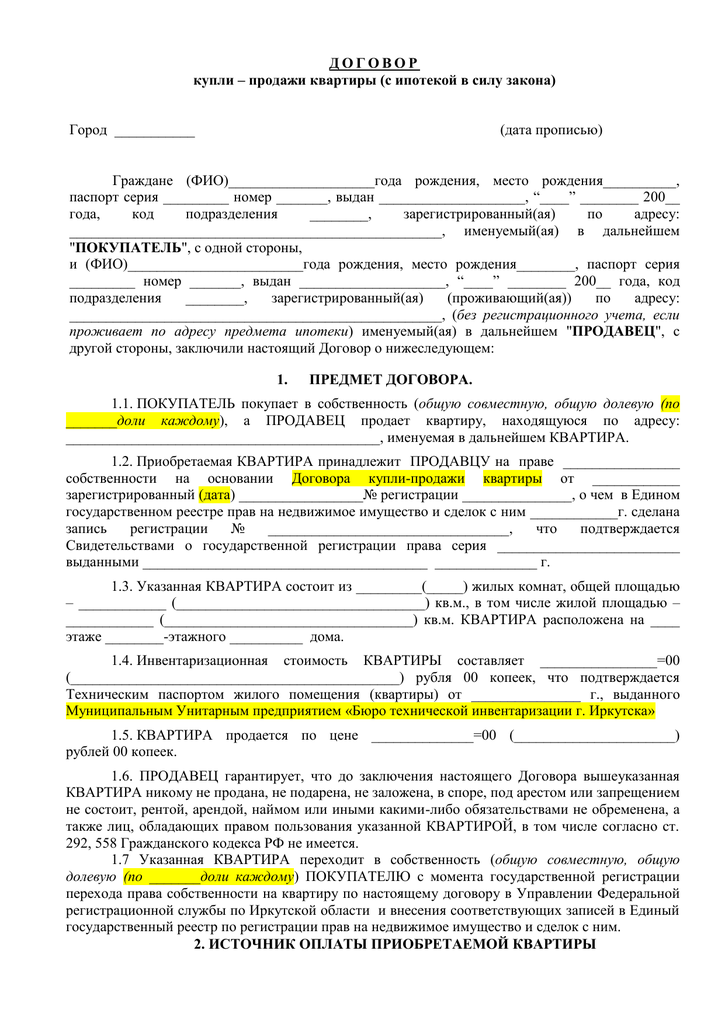

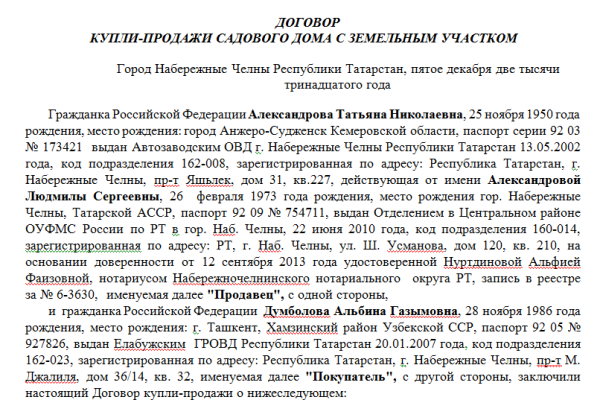

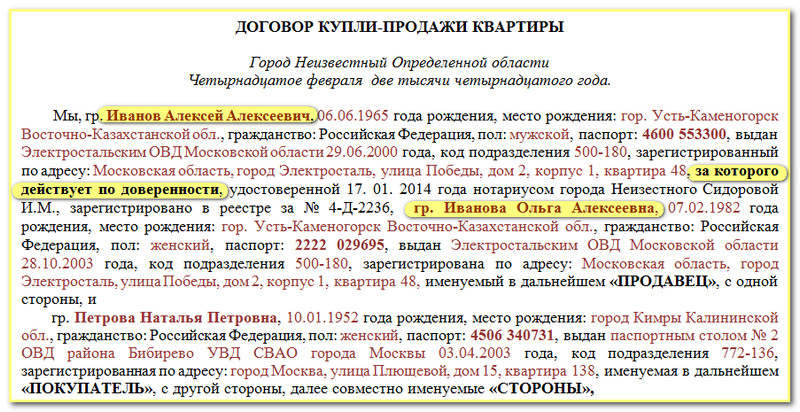

При покупке недвижимости за счет кредитных средств заключается договор купли-продажи объекта недвижимости. Сторонами такого договора являются покупатель, которому предоставляется кредит на основании кредитного договора или договора займа, и продавец — собственник объекта недвижимости или его представитель.

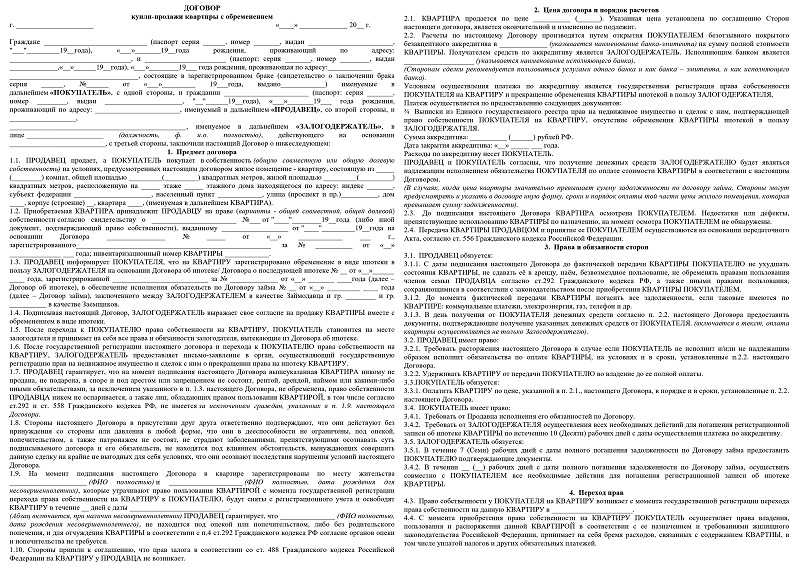

При этом в договоре купли-продажи указываются не только существенные условия договора купли-продажи, но и существенные условия ипотеки: предмет договора, источник оплаты приобретаемой недвижимости, порядок расчетов между сторонами, права и обязанности сторон, срок действия договора и иные условия.

Для заключения договора купли-продажи с использованием кредитных средств следует следует последовательно предпринять ряд шагов:

- Шаг 1 — выбрать банк, изучив ипотечные программы различных банков и условия предоставления ими кредитов (процентная ставка, порядок внесения платежей, срок ипотеки, размер ежемесячных выплат, условия досрочного погашения и пр.).

-

Шаг 2 — заполнить анкету и подготовить документы для получения кредита под залог недвижимости.

Подробнее

Как правило, банки требуют следующие документы:

- заявление на выдачу ипотечного кредита по форме банка;

- паспорт заемщика;

- свидетельство о браке (если вы состоите в браке);

- свидетельство о рождении несовершеннолетних детей (при их наличии);

- документы, подтверждающие Ваши доходы;

- копию трудовой книжки, заверенную работодателем (для подтверждения стажа работы) и др.

- Шаг 3 — подать документы в банк и дождаться одобрения на выдачу кредита.

-

Шаг 4 — после получения предварительного одобрения от банка подобрать подходящее под Ваши критериинедвижимое имущество , которое также отвечает требованиям банка. Для минимизации рисков, связанных с приобретением жилья, рекомендуем доверить поиск и анализ информации о конкретном, выбранном Вами, объекте недвижимости профессионалам. Для этого просто закажитепаспорт объекта .

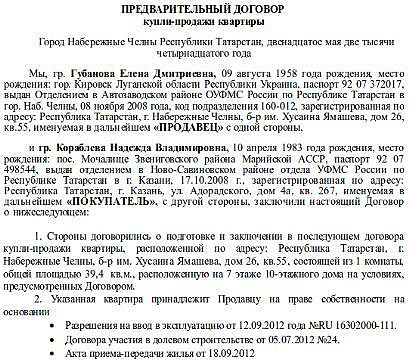

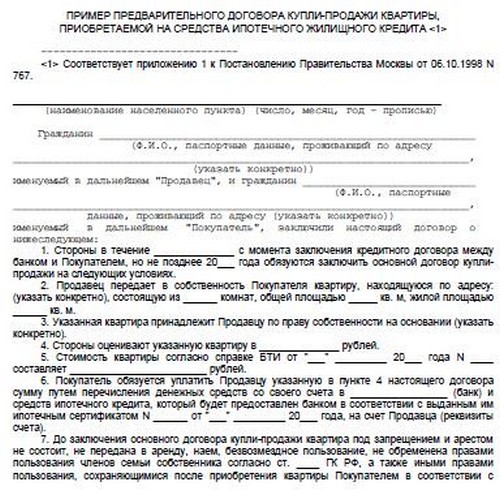

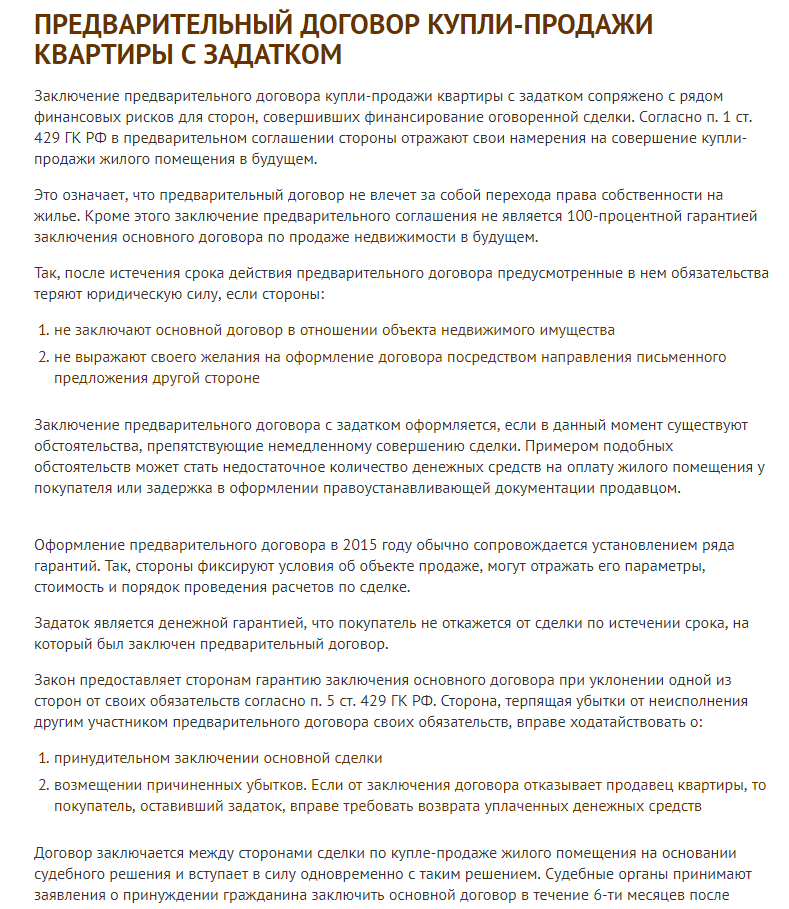

В случае необходимости на этом этапе может быть подписано соглашение о задатке либо предварительный договор купли-продажи (ст. 380, п. 1 ст. 429 ГК РФ).

-

Шаг 5 — повторно обратиться в банк для выдачи кредита, дополнив пакет документов:

- отчетом независимого оценщика о рыночной стоимости недвижимости (п. 3 ст. 9 Закона об ипотеке; ст. 11 Федерального закона от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации»);

- копией соглашения о задатке (авансе) или копией предварительного договора купли-продажи (по требованию банка);

- договором страхования рисков (жизни и здоровья заёмщика, приобретаемого имущества и пр.).

-

Шаг 6 — заключить договор купли-продажи с использованием кредитных средств (может быть составлен банком или подготовлен сторонами договора).

Как правило, составляются и подписываются следующие документы:

кредитный договор на заранее оговоренных условиях (ст.ст. 819, 820 ГК РФ; ст. 9.1 Закона об ипотеке; ст. 6.1 Федерального Закона от 21.12.2013 № 353-ФЗ «О потребительском кредите (займ)).

- закладная (готовится банком) (п. 1 ст. 13 Закона об ипотеке).

- Шаг 7 — зарегистрировать право собственности на недвижимость и ипотеку в силу закона.

Как избавиться от обременения?

Очень часто говорят, что избавление от обременения в силу законной ипотеки – дело очень сложное и трудоемкое, а также требующее того, чтобы в процессе участвовал нотариус. Естественно, ему придется отдать довольно крупную сумму.

Но если быть в курсе того, какой комплект документации вам понадобится и узнать все тонкости нотариальной процедуры, провернуть снятие обременения возможно и самостоятельно.

Любая банковская организация содержит все сведения о своих клиентах в специальном хранилище, защита которого должна обеспечиваться на самом высоком уровне, потому что мошенники, получившие к нему доступ, могут как сократить сумму ипотечного долга, так и увеличить ее.

Бизнес-риски стоят на пути внедрения современных IT-технологий и в банковскую область тоже, поэтому многие и этих учреждений используют IT-сервис для предпринимательства, который предоставляется высококвалифицированными в своей сфере компаниями.

Самое долгое время, на которое может растянуться процесс снятия обременения- это три дня, в продолжение которых запись о залоге погашается, если была предоставлена хоть одна из бумаг, перечисленных ниже:

- Заявление хозяина закладной (чаще- банка);

- Совместное обращение хозяина имущества и банковской организации;

- Заявление залогодателя, к которому приложены документы, свидетельствующие о полном выполнении ипотечных обязательств;

- Судебное решение, говорящее об окончании функционирования обязательств по залогу.

После того, как кредит был погашен, банк уже не должен участвовать в избавлении вашей собственности от обременения.

Для желающих обойтись без посредников, дается список документации, которые становятся основанием для подачи обращения залогодателя.

У хозяина накладной вам нужно будет взять:

- Письмо, которое утверждает факт погашения ипотечных обязательств. В нем должны содержаться все ваши ипотечные сведения, день крайней выплаты, подтверждения того, что банк не имеет к вам претензий. В него должна также быть включена просьба о погашении ипотечной записи и ликвидации закладной. Документ должен подписать банковский работник, чья должность указывается, а фамилия расшифровывается. Бумага обязательно заверяется печатью.

- Оригинал закладной. Документ выдается банком по акту получения/передачи. На обороте бумаги должно содержаться указание об отсутствии претензий по закладной, а обязательства исполнены в полном размере. Необходимы подпись и печать.

- Доверенность, удостоверенная нотариусом, на лицо, подписавшее оба вышеназванных документа.

Кроме того, будут нужны:

- Ксерокопия соглашения, находящегося у вас;

- Оригинал документа, подтверждающего приобретение и покупку жилья (по законной ипотеке);

- Оригинал свидетельства, удостоверяющего ваше право на собственность;

- Квитанция об уплате государственного сбора.

Когда будете подавать документацию, непременно укажите желание изменения права собственности на собственную квартиру.

Принимая бумаги, вам дадут расписку и скажут о времени получения нужных документов на имущество без обременения.

Ипотека в силу договора – что это такое?

Ипотечный кредит в силу договора это еще одна разновидность ипотеки, которая возникает на основании двусторонних договоренностей и соглашений между кредитором и заемщиком. Залоговым имуществом в данном виде займа выступает любая недвижимость должника. Правовым документом ипотеки в силу договора выступает составленный ипотечный договор. Использовать денежные средства заемщик может по своему усмотрению.

На сегодняшний день к подобному виду ипотеки прибегает небольшое количество банков. Всего есть 3 категории ипотечного кредитования в силу договора:

- на недвижимость не накладывается обременение, залога попросту нет;

- залогом выступает недвижимость, которая уже имеется у заемщика;

- клиент оформляет на себя право собственности после заключения кредитного договора, а уже затем передает его в залог банку.

Данный вид кредитования очень рискован для кредитных учреждений, так как факта наложения обременения на недвижимость нет, а, соответственно, доказать выдачу заемных средств невозможно. Поэтому если заемщик не предоставит банку в качестве залога приобретаемую недвижимость, то сделать это через суд практически невозможно.

Ипотека

Теоретически ипотека рассматривается в виде одной, наиболее распространенной кредитной системы. Она выгодна благодаря своим особенностям. При этом происходит осуществление залога, при котором объект продолжает оставаться во владении собственника имущества.

До этого момента комплекс имущества или недвижимости, на который устанавливается ипотечный кредит, является предметом пользования, но при наступлении необходимости его изъятия его реализация обладает значительными запретительными факторами.

В таком же контексте требуется проводить четкое различие между юридическими категориями «ипотека» и «ипотечное кредитование»:

- Система ипотечного кредита — наиболее весомая доля, формирующая ипотечную структуру обеспечения жильем. Она автоматически становится имущественным залогом, надежной гарантированной формой оплаты и возвращения выданных финансовых средств.

- Ипотека – это также механизм предоставления залога, но на совершенно других правовых основаниях. Материальной гарантией становится реально присутствующее у получателя имущество, которое предоставляет собственник в целях получения денег, ссуды или частичного займа. Эти средства в подавляющем большинстве случаев являются целевыми, что направляются на строительные, ремонтные работы, а также прочие потребности, указанные клиентом.

Основания возникновения ипотеки и ее регулирование

Основаниями и наиболее важными моментами в области возникновения отношений кредита и его правового регулирования являются законодательно оговоренные и установленные правовые позиции.

Согласно с позициями договоров привлечения недвижимости стороны определены следующим образом, где одним участником, должен быть кредитор по обязанностям, которые обеспечивает ипотека. Он обладает правом получать осуществление финансовых операций за счет аукционов. Все процедуры осуществляются посредством пунктов федерального закона, а предоставить недостающее имущество могут и поручители.

При непогашении установленных платежей в федеральном законодательстве предусматриваются все правила решения проблемы. Они же зафиксированы в подписанном участниками договоре.

Механизм законодательства, точно прописанный в ГК РФ, содержит свод общих правил о залоговом имуществе

Отечественное правовое пространство использует все его позиции.

Немаловажно, что Федеральный закон и подзаконные акты предусматривают объем и потенциальное привлечение как гарантированный залог земельных участков, фирм и предприятий, здания, сооружений, домов, квартир и иного недвижимого имущества.

Особенности ипотечного договора четко и понятно прописаны в полном объеме в отечественном законодательстве.

Имущество, которое может быть предметом ипотеки

В соответствии с пунктами ст. 130 ГК РФ привлекать как имущественный залог можно исключительно недвижимость или целостные имущественные комплекс, которые прошли регистрацию в установленном государственными актами правовом поле.

Сюда входят:

- Имеющийся участок или надел земельного участка, который отсутствует в перечне ст. 63 ФЗ.

- Комплекс, фирма или предприятие, здание, сооружение и прочее имущество, которое используется в производстве, финансовой деятельности, предпринимательстве.

- Жилье – целостные коттеджи, дома, квартиры, доли, являющиеся несколькими отдельными комнатами или одной, но изолированной.

- Дачные строения и капитальные садовые мини-коттеджи, гаражные и аналогичные строения потребительского, художественного, дизайнерского или бытового назначения.

- Выделенный законом реестр судов, для внутренних потребностей.

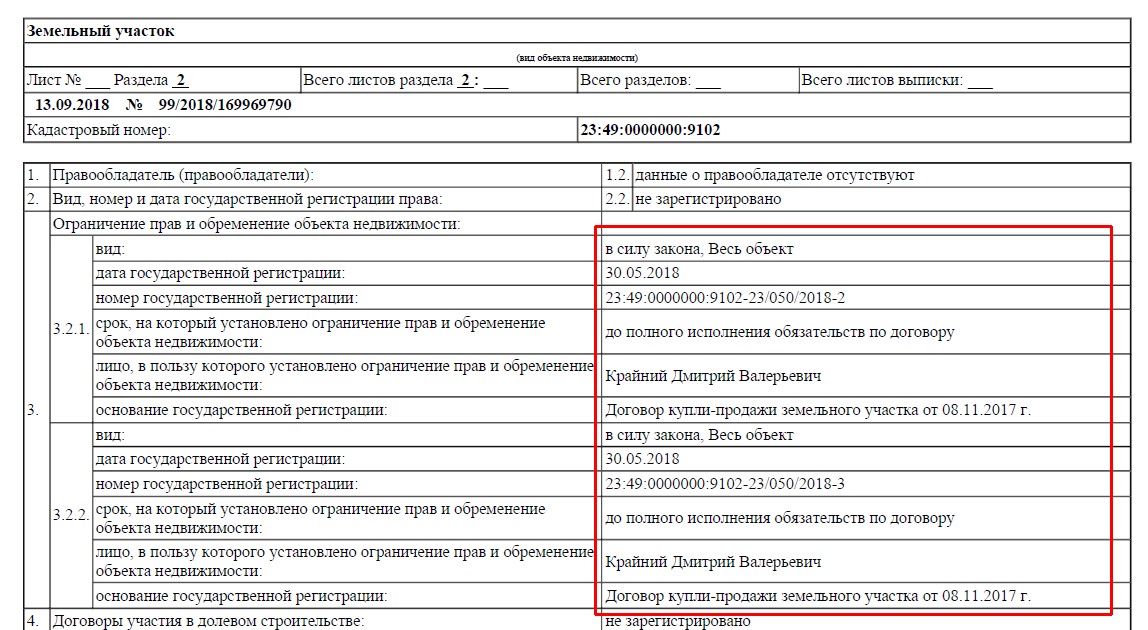

Ограничение прав и обременение объекта недвижимости

Обременение объекта недвижимости – временное ограничение прав на нее собственника. Ипотека – наиболее частое обременение залоговой недвижимости. Суть такого обременения заключается в том, что, пока жилищный кредит не выплачен полностью, залоговая недвижимость фактически принадлежит банку.

Разумеется, банк не может сделать с залоговой недвижимостью все: продать ее, впустить в нее квартирантов или кого-то в ней прописать. Но и залогодатель на время выплаты кредита под залог недвижимости ограничен в своих правах на собственность.

Залоговую недвижимость нельзя:

- Продавать;

- Передавать в пользование третьему лицу безвозмездно;

- Сдавать в аренду (по условиям ряда банков).

Все эти возможные действия должны быть согласованы с банком, но понятно, что финансовая организация, кредитующая заемщика, не позволит ему передать права на залоговую недвижимость кому-то другому.

Однако передача недвижимости в залог не делает заемщика безоговорочно бесправным: он может без согласования с банком регистрировать в ней супруга/супругу, детей и т.д. А если оформлялась ипотека в силу закона, то он имеет полное право (и должен) зарегистрировать в залоговом жилье себя самого.

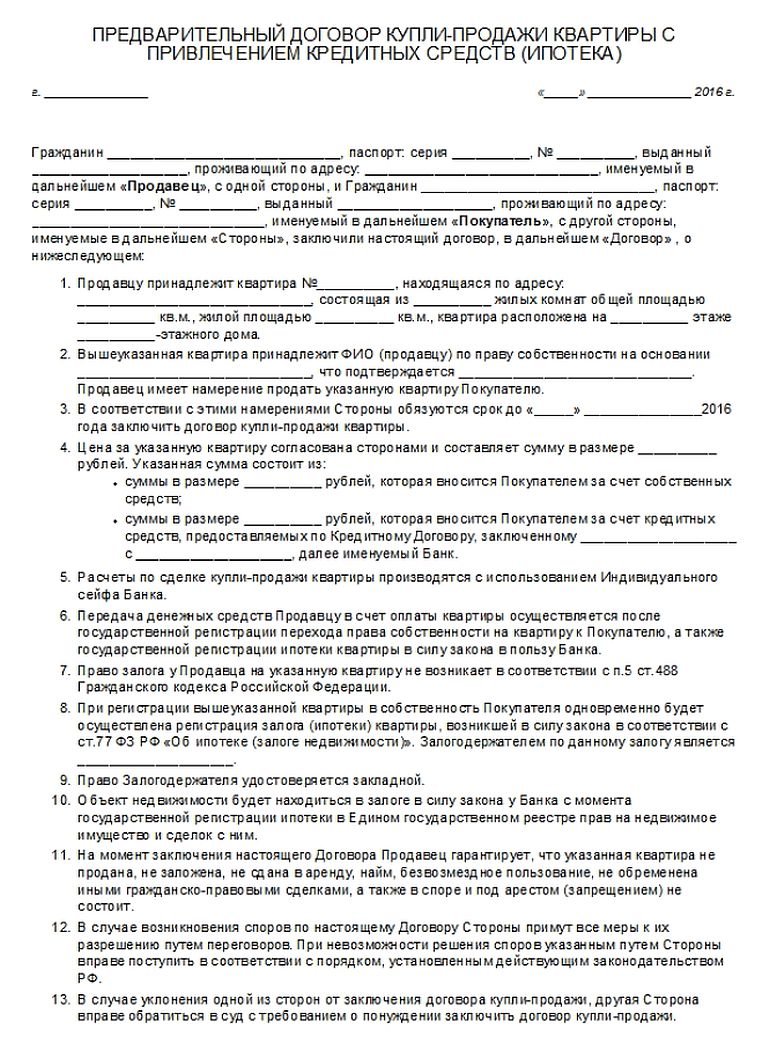

Особенности заключения договора купли-продажи с ипотекой

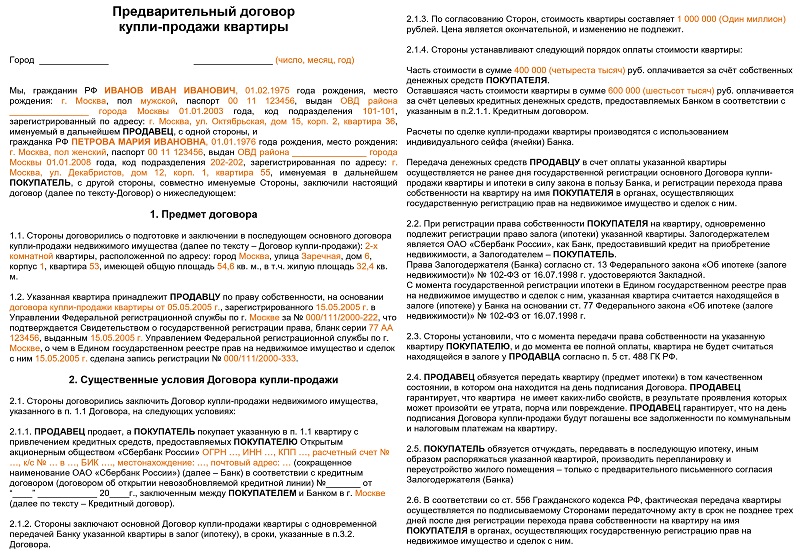

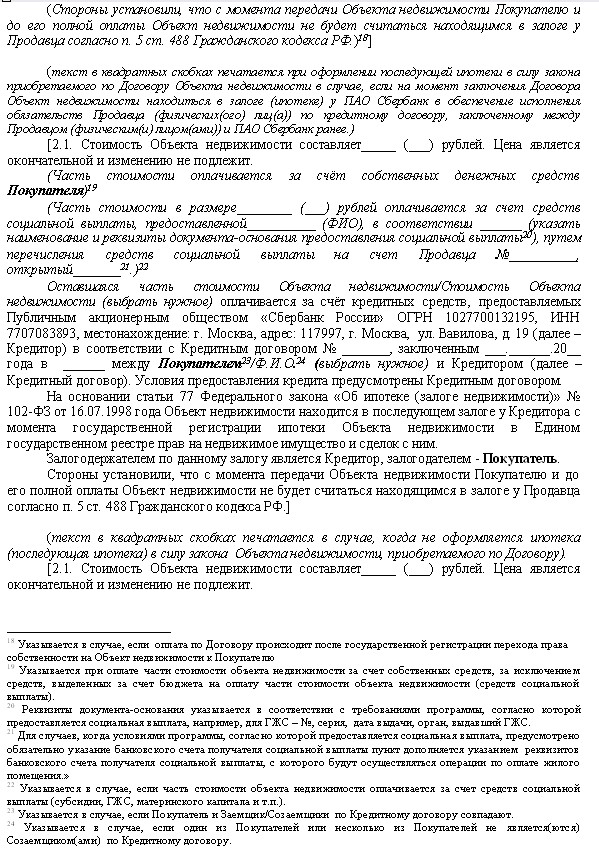

В отличие от стандартной покупки жилья, купля-продажа квартиры по ипотеке обязывает продавца и покупателя к заключению двух договоров: предварительного и основного, тексты которых по сути идентичны, условно аналогичны «черновику», проверяемому кредитной организацией – третьему участнику сделки, и «чистовику», подписываемому сторонами при одобрении залогодержателем.

В отличие от стандартной покупки жилья, купля-продажа квартиры по ипотеке обязывает продавца и покупателя к заключению двух договоров: предварительного и основного, тексты которых по сути идентичны, условно аналогичны «черновику», проверяемому кредитной организацией – третьему участнику сделки, и «чистовику», подписываемому сторонами при одобрении залогодержателем.

Процедура оформления поэтапно включает:

- Поиск желаемой квартиры покупателем, согласование условий сделки с продавцом и подготовка предварительного соглашения для согласования с кредитными организациями.

- Выбор банка – залогодержателя и предложение текста соглашения. Обычно банки предлагают типовые шаблоны. Договор купли-продажи по ипотеке Сбербанка, образец которого допускает отклонения от стандарта, обычно вносит изменения:

- в порядок оплаты относительно конкретной даты перечисления кредитных денежных средств на расчётный счёт продавца;

- в изменения формы расчётов посредством использования индивидуальной банковской ячейки.

- Заключение окончательного (основного) договора купли-продажи с ипотекой с учётом изменений (использования банковской ячейки, открытия аккредитива).

- Осуществление государственной регистрации и вступления в юридическую силу соглашения.

- Завершение расчётов с продавцом обеими сторонами:

- оплатой первоначального взноса покупателем-залогодателем;

- внесением кредитных денежных средств банком-залогодержателем после регистрации сделки.

- Окончание процедуры оформления, подписание передаточного акта и передача квартиры покупателю, являющейся собственностью банка до полного погашения ипотеки.

Составлением договора в 95 % случаев занимается банк, точнее предлагает готовый шаблон. Однако составить документ могут нотариусы и юристы с учётом интересов трёх сторон, поскольку договор купли-продажи с ипотекой в силу закона – трёхстороннее соглашение.

Скачайте:

Договор купли-продажи с ипотекой в силу закона с оформлением закладной (Сбербанк) (83,0 KiB, 134 hits)

Закладная по ипотеке (образец) (64,5 KiB, 98 hits)

Документы предоставлены для ознакомления. Настоятельно рекомендуем при обращении в банк использовать договора, предоставляемые юристами банка. И прочитывать внимательно каждый пункт.

Особенности ипотечного кредита

Являясь одной из наиболее важных частей ипотечной программы, ипотечный кредит обладает многими положительными сторонами, с которыми знакомы далеко не все желающие приобрести жилье таким образом.

На сегодняшний день банковские учреждения пользуются двумя принципиальными моделями ипотечного механизма — американской и европейской. Их отличает методика привлечения финансов:

- Сегодня на отечественном рынке операций с куплей-продажей жилья широко используется удобная и надежная американская методика. Она отличается привлечением государственной бюджетной поддержки и является наиболее лояльной для клиента.

- Тенденции европейской модели состоят в работе согласно с принципами накопительного сберегательного учреждения, которое в Европе считают главным инвестором различных ипотечных проектов и программ.

Налоговые льготы

Ипотечное кредитование является весьма выгодным механизмом во всех отношениях. Прежде всего, при оформлении договорных документов на кредитование жилье одновременно переходит в собственность кредитополучателя.

Несмотря на то, что получить такой кредит семьям с небольшими достатками несколько сложно, банки предлагают привлечение поручителя и его имущества в качестве залоговой недвижимости. При этом существует еще некоторые положительные аспекты этой операции, о которых многие наши граждане даже не подозревают.

Приобретение жилья в ипотеку дает возможность получать достаточно большой спектр налоговых льгот. Они предоставляются исключительно при условиях, что расходование кредитных средств заемщиком является исключительно целевым. Расходование денег на строительство или покупку жилья поощряется снижением ставок налогов.

Поэтапное руководство к действию

- Подать обращение в банк с заявкой о прекращении наличествующего ограничения, то есть ипотеки в связи с выплатой кредитной суммы;

- Получить все нужные для обращения в ЕГРП бумаги от банковского работника или договориться о дне общего обращения с сотрудником организации в ведомство единого Росреестра;

- Предоставить весь комплект документации для составления нового свидетельства о праве собственности на жилплощадь, в которое не включена отметка о наличии обременений;

- Ожидать выдачи нового документа работником органа регистрации.

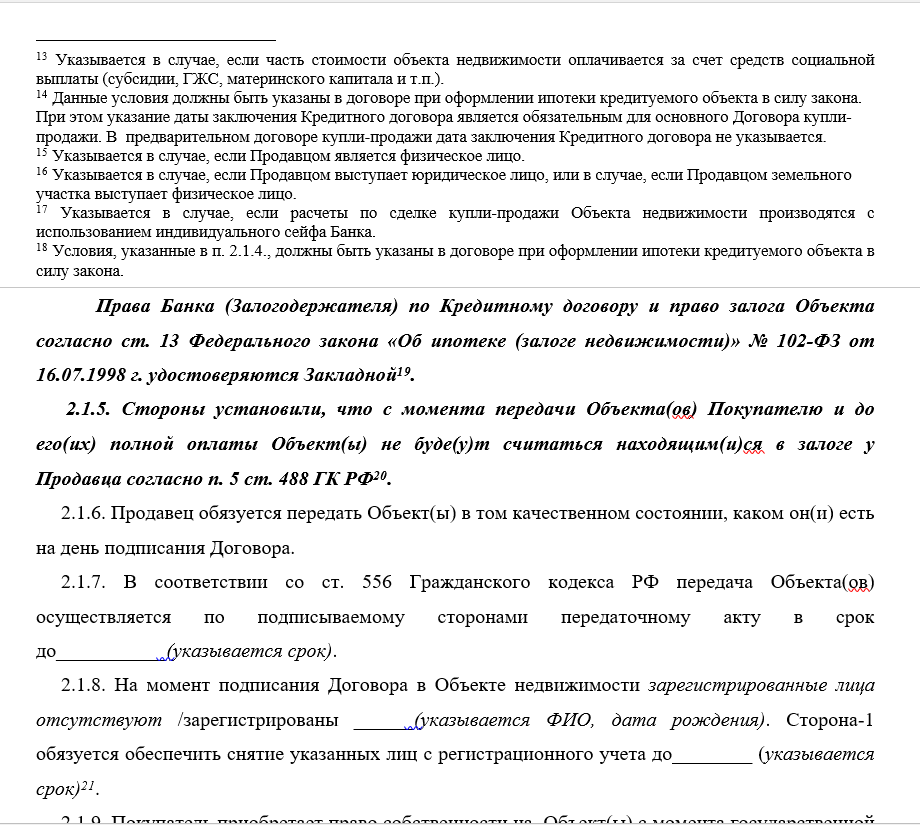

Как оформляется последующая ипотека

Процесс оформления последующей ипотеки мало чем отличим от оформления ипотеки первоначальной. Ключевым моментом является наличие согласия на данную процедуру первого залогодержателя.

Важной оговоркой является то, что согласие первого банка – его право. Залогодержатель может наложить запрет на повторное обременение имущества, находящееся в залоге, при недоверии заемщику.. При получении согласия на такую сделку от банка-кредитора выдается документ, где оговариваются все основные моменты процедуры

Залогодержатель включает условия о преимущественном праве на заложенное имущество перед следующим кредитором при возникновении определенных ситуаций. Такое согласие, составленное официально, подписанное уполномоченным представителем банка, считается неотъемлемой частью составляемого договора

При получении согласия на такую сделку от банка-кредитора выдается документ, где оговариваются все основные моменты процедуры. Залогодержатель включает условия о преимущественном праве на заложенное имущество перед следующим кредитором при возникновении определенных ситуаций. Такое согласие, составленное официально, подписанное уполномоченным представителем банка, считается неотъемлемой частью составляемого договора.

Как снять обременение по законной ипотеке

Если кредитуемый выполнил долговые обязательства в срок или досрочно, для завершения отношений с кредитором следует провести процедуру снятия обременения с залогового жилья и вернуть его собственнику все права на принадлежащую ему недвижимость.

Процедура снятия обременения может быть проведена через ЕГРН или МФЦ. Обычно в ней участвуют обе стороны договора: заемщик и представитель банка. Организации, осуществляющей снятие обременения с залогового жилья, нужно предоставить полный пакет документов, свидетельствующий о погашении ипотечного долга.

Документы эти рассматриваются в пределах 3-5 рабочих дней (при посредстве МФЦ рассмотрение длится несколько дольше), после чего заемщик получает выписку о выполнении обязательств перед банком и снятии обременения с залога.

После этого к бывшему уже дебитору возвращаются все права на недвижимость, служившую залогом: она может быть продана, подарена или сдана в аренду – банк теперь уже не имеет на нее никаких прав.

Договорная ипотека – не самый популярный вид кредитования. Однако она может быть удобна, если клиенту банка требуются деньги, а банку – весомое обеспечение. Обычно такую ссуду выдают банки с крупными активами. Так подобную услугу оказывает Сбербанк, Тинькофф, Россельхозбанк.