Пробую для вас скальпинг первого попавшегося дня на фьючерсе РТС

Друзья, я не торгую вообще с помощью скальпинга и вряд ли буду, но ради интереса хочу разобрать первый попавшийся мне день фьючерса на индекс РТС. Тем более, в названии статьи есть вопрос: можно или не можно заработать скальпингом? Проверим! Что я имею перед первым в моей жизни днем скальпинга:

- Никогда скальпингом не занималась.

- Не буду использовать никакие индикаторы и объемы

- Все сделки буду оформлять в журнале сделок

- Давайте представим, что у меня нет никакого лимита потерь ни на день, ни на неделю, ни на месяц.

- Для расчета берем капитал размером 200 000 рублей, что в принципе является той суммой, которую может положить каждый на брокерский счет.

- Имею большой опыт торговли и положительную динамику роста своего счета.

- Чтоб не прыгать по таймфреймам, для расчета беру только 5-минутный таймфрейм.

- Берем в работу стандартный скальпинг и удерживаем сделки максимум до 15 минут.

- Риск в сделке берем 1%. Уменьшаем риски, а так в своей торговле я риск беру всегда 2%.

- Среднее движение за три 5-минутки берем 500 пунктов. Этот параметр я не рассчитывала, но в рекомендациях я прошу обязательно проссчитывать все рабочие параметры. Этот параметр я взяла на глаз, глядя на текущую волатильность в прошлом.

- Если мы берем прибыль 500 пунктов, то исходя из соотношения правила 3 к 1, которое все трейдеры знают, убыток у нас может быть 500/3=166 пунктов. Закладываем его в стоп-лосс

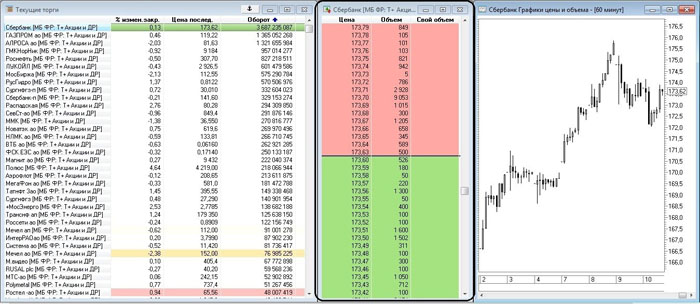

Итак начнем наш примитивный скальпинг на фьючерсе РТС. График промотала вправо и буду проматывать, не зная, что там происходит. Мне очень интересен результат до обеда, предполагая, что потом я вообще выключу терминал и пойду заниматься своими делами.

Торговая сессия 13 марта открылась уверенной импульсной свечой.

Согласно нашей торговой стратегии, состряпанной на скорую руку, позицию держим не больше 15 минут. Окей. Закрываем сделку.

И вот результат всей сделки:

Намечаем следующую сделку. Попробуем заработать или потерять на отбой от экстремула предыдущего дня 101 690.

Сейчас самое подходящее время войти в шорт от экстремула предыдущего дня.

Но шорт оказался убыточным.

Но в 11-05 мск появилась еще одна позиция зашортить. Входим в рынок. И следующей же свечкой я получаю стоп-лосс.

Но отбой от уровня еще актуален, поэтому входим в рынок опять в шорт.

Ну и по стратегии закрываем через три 5-минутки.

И оформляем сделку в журнале сделок.

До обеда больше явных возможностей входа в рынок не наблюдалось.

Итог торговли до обеда на рынке: +10% из четырех сделок. Прошу заметить, что я случайным образом выбирала для теста день. Сделок может быть намного больше. Чем меньше тайм, тем больше сделок. Я в расчет взяла только 5-минутки. После обеда можно уже не торговать, потому что +10 % за половину торговой сессии получилось равной результату за месяц позиционных трейдеров.

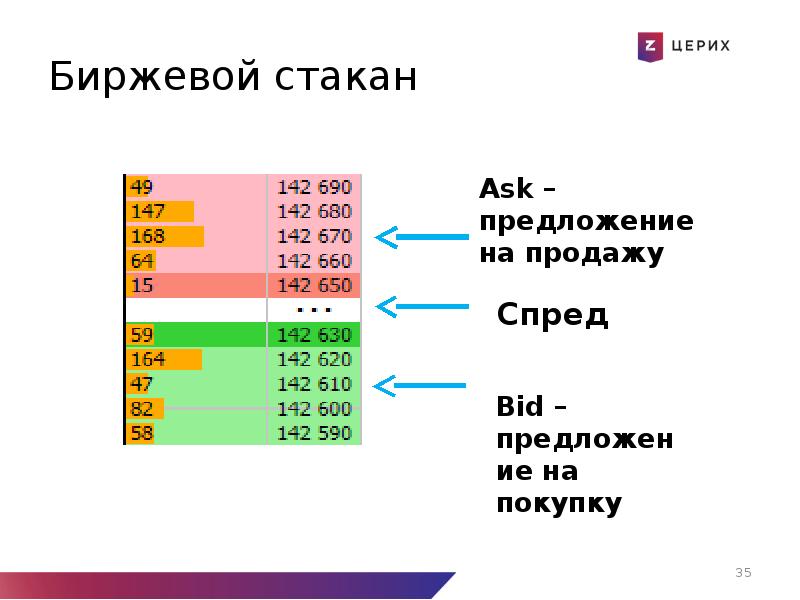

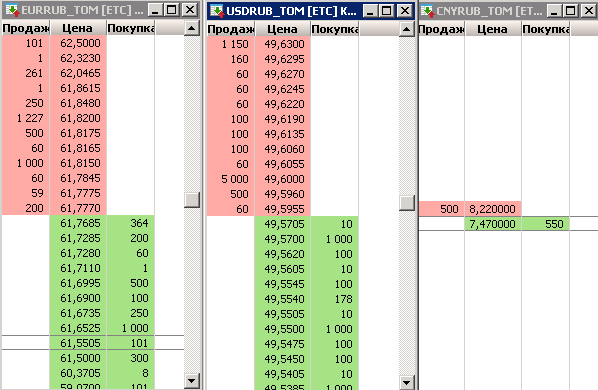

Понятие биржевого стакана

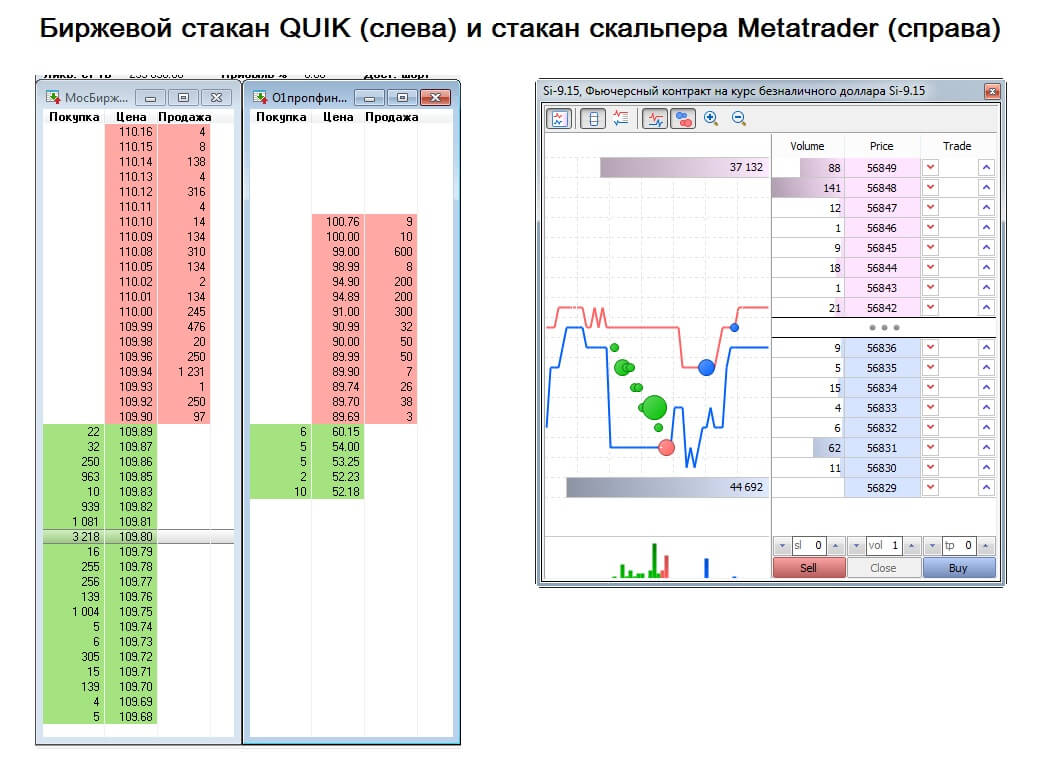

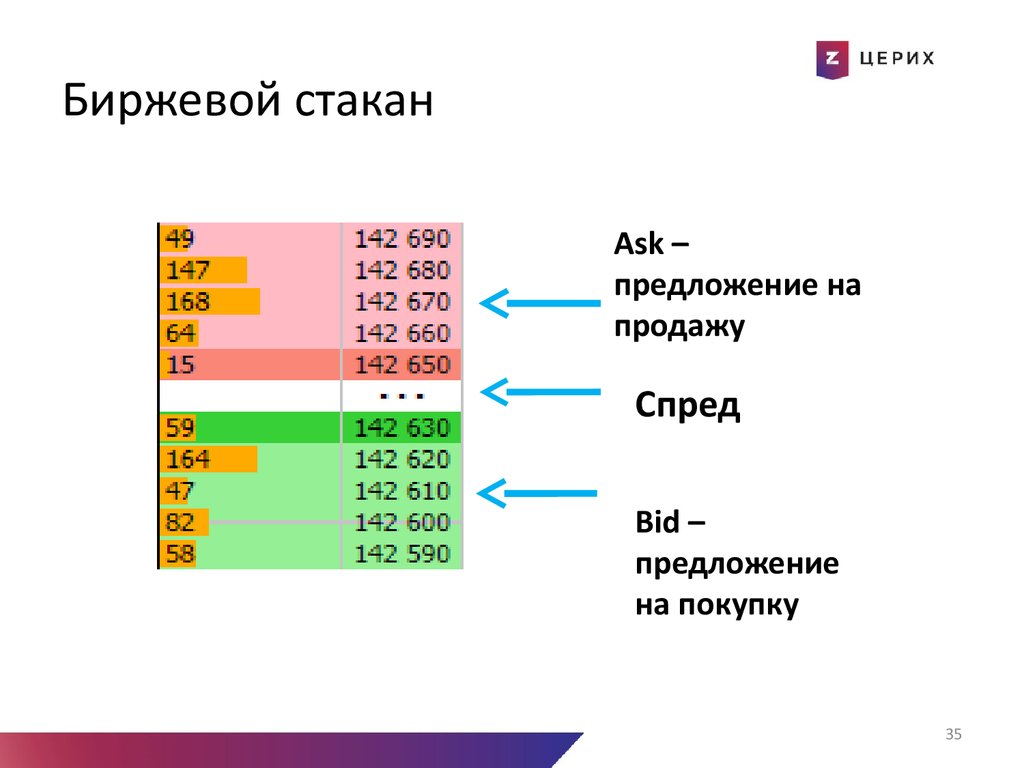

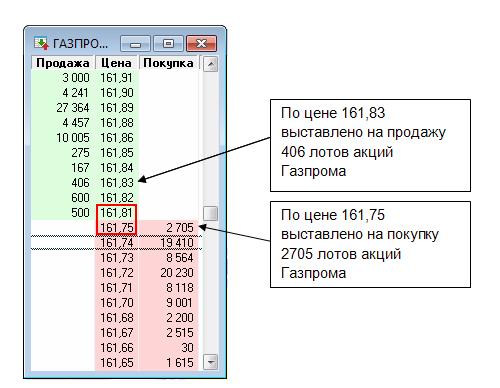

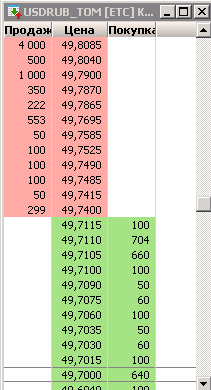

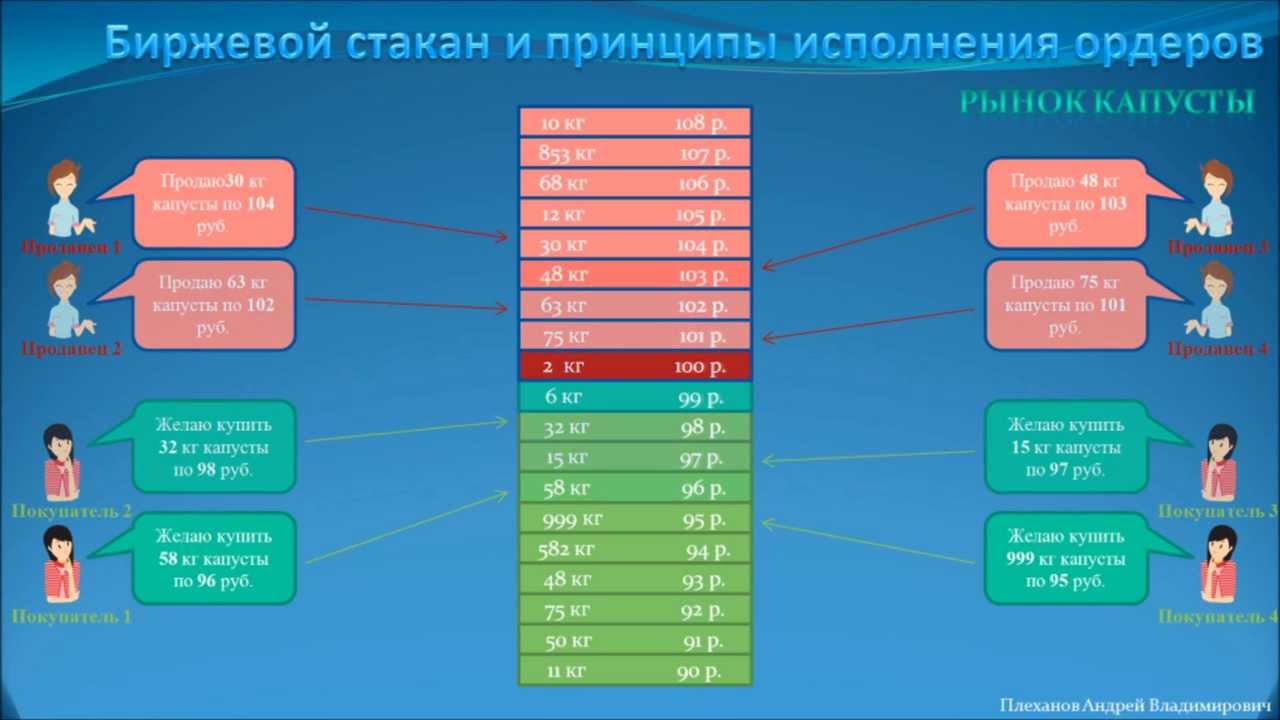

Биржевой стакан – это совокупность заявок на продажу и покупку определенного актива с указанием количества лотов и заданной участниками торгов цены. Стакан отображает заявки, которые по своей стоимости наиболее приближены к рыночной. Это происходит потому, что охватить весь объем заявок на бирже в одной таблице практически невозможно, не исказив ее восприятия. Следует понимать, что наиболее информативным и важным будет именно движение около рыночной цены. Все что идет далее – это производные, которые отталкиваются от стартовой стоимости лота.

Стакан на бирже дает возможность трейдерам получить объективную информацию об уровнях спроса и предложения на текущий момент, наличии дисбаланса между ними, а также проследить возможные стратегически важные движения по определенному активу. Те, кто предпочитают скальпинг (быстрое закрытие сделки при достижении небольшой прибыли – бывает даже несколько секунд), на основе стакана могут делать краткосрочные прогнозы, которые, как правило, очень эффективны, если правильно разбираться в этом инструменте.

Некоторые могут сравнить стакан с обычным графиком цен. Но эти два инструмента имеют довольно серьезные отличия:

- стакан не отображает рыночной цены – в нем указаны только заявки, которые наиболее приближены по стоимости к рыночной;

- стакан – исключительно числовое отображение ситуации, тогда как график – это кривая;

- график дает общее представление о соотношении сил продавцов и покупателей, в то время как стакан – это более аналитический инструмент.

Дополнительно стоит учитывать, что стакан отображает заявки с заявленной стоимостью, а на некоторых биржах все заявки с одинаковой ценой могут объединяться в одну. Биржевой стакан отражает только лимитные заявки на операции с ценными бумагами и другими активами на фондовом, товарном или срочном рынках. Он является инструментом перечисленных сегментов и не представлен на рынке Форекс.

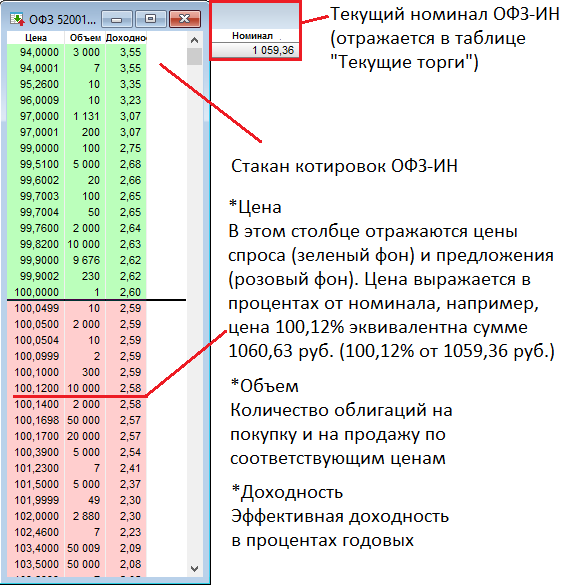

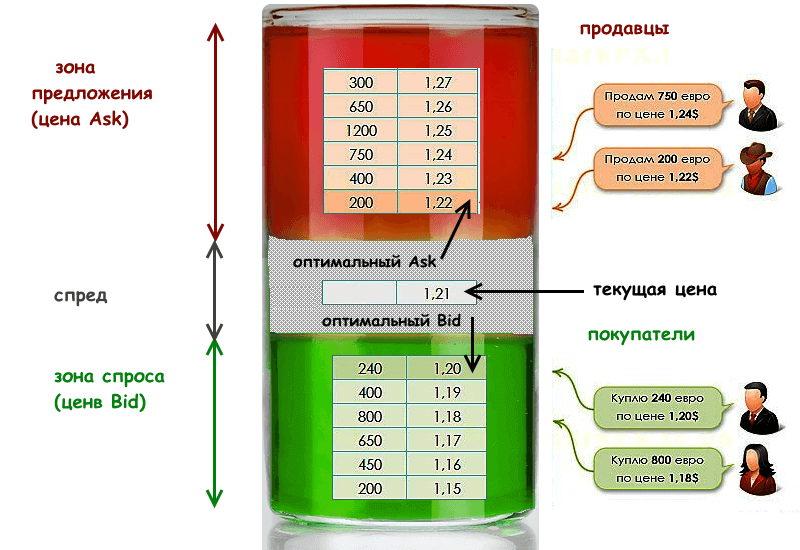

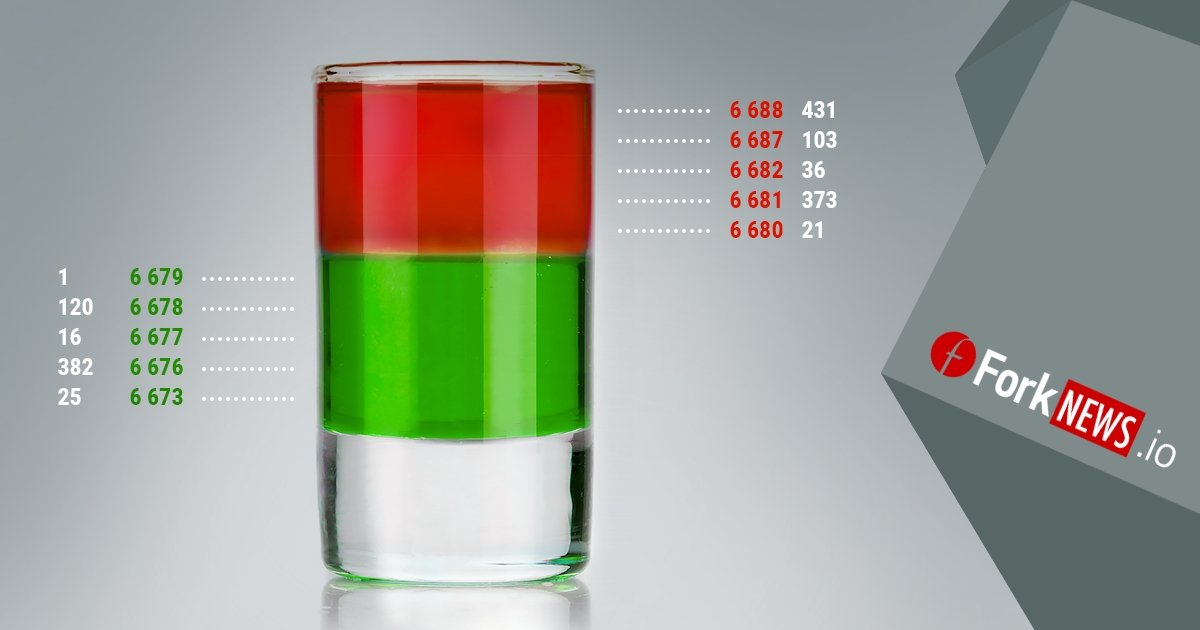

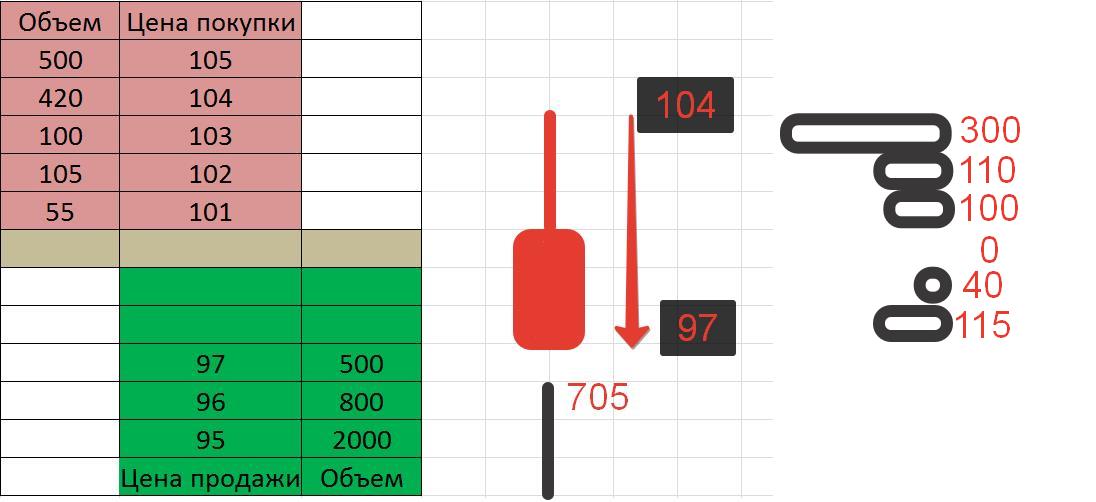

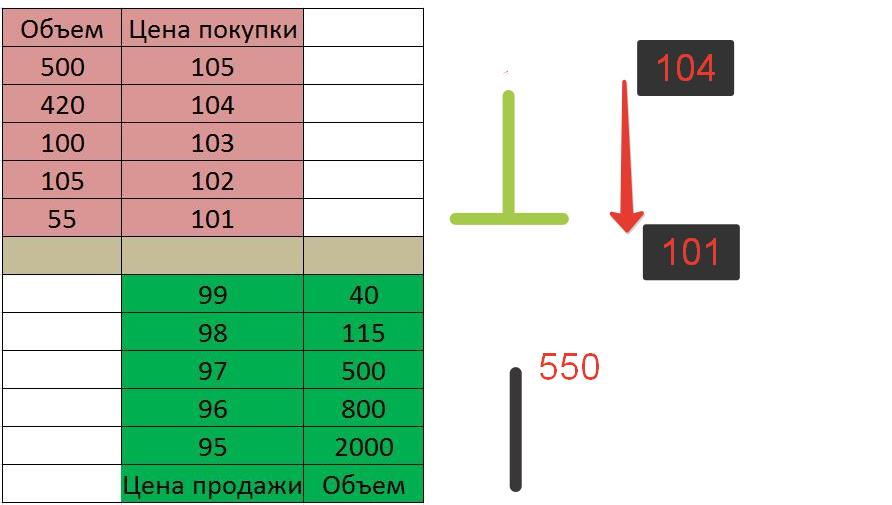

Структура биржевого стакана включает в себя всего три зоны:

- Красная зона. В ней отражаются заявки на продажу лотов.

- Зеленая зона. Здесь показаны заявки на приобретение лотов данного актива.

- Нейтральная зона. Располагается между красной и зеленой, она отображает (без числового выражения) рыночную цену.

Чем ближе заявка к нейтральной зоне, тем более близка ее стоимость к рыночной цене. И, соответственно, наоборот: чем дальше от нейтральной зоны, тем выше цена.

Если трейдер решает приобрести определенное количество акций ООО «Меха Екатерины Первой», ему необходимо выбирать лот в зоне продаж. Если же наоборот, он хочет их реализовать, то ему нужно ориентироваться на зону покупки.

Виды заявок

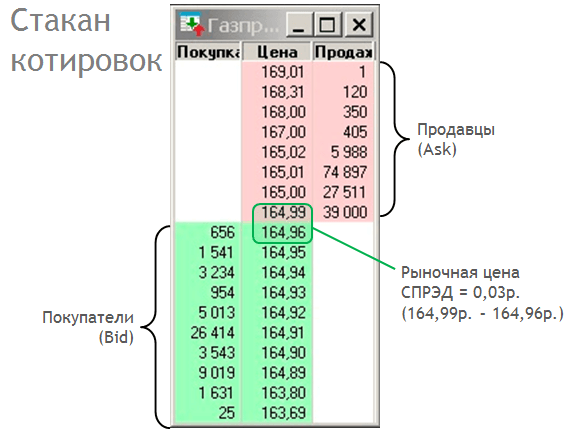

На бирже существуют заявки трех видов: лимитированные, условные и рыночные. При этом в стакан котировок попадает только один их вид, а именно – лимитированные, т.е. те, в которых прописаны все данные, о которых мы говорили выше (актив, его цена, желаемый объем сделки и т.д.).

Что касается двух других видов, то рыночные заявки не попадают в стакан котировок, т.к. они исполняются моментально, по нынешней рыночной цене, т.е. при создании рыночной заявки трейдеру не нужно указывать желаемую цену, ибо, формируя данный вид заявки, он автоматически соглашается на лучшее, на данный момент, рыночное предложение.

Условные же заявки, подобно лимитированным, исполняются не сразу, однако они остаются невидимыми для остальных участников, пока не выполнится некое, заложенное в них условие. Оно может быть связано как с ценой, так и с объемом сделки, а после его выполнения условная заявка трансформируется либо в лимитированную – попадая в стакан котировок, либо в рыночную – исполняясь автоматически.

Вот такая вот полезная штука этот стакан котировок, которая позволяет не только просмотреть лучшие предложения на рынке, но и скорректировать свое собственный ордер в соответствии с ними.

Как проходит торговля по скальпингу

Открытие торгов-это очень волатильный период и на нем скальперы могут заработать. Поэтому до открытия торгов нужно просчитать все варианты движений и возможные входы. Для этого нужно сделать следующее:

- Ознакомиться с экономическими новостями.

- Посмотреть как открылась Азия, Европа. Или как накануне закрылись торги в США.

- Ознакомиться с календарем выхода экономической статистики по времени на текущую торговую сессию. Ведь в такие моменты возможны движения, всплески. Без таких данных скальперская работа будет менее защищенной от рисков.

- Посмотреть, как распределен открытый интерес по юридическим и физическим лицам по позициям за предыдущий день

- Обновить тренды и уровни на рабочих графиках.

В самом начале торгов с помощью скальпинга можно получить хорошую прибыль, потому что очень часто на открытии бывают хорошие движения на отыгрывании новостей.Скальперы в первый час торгов делают 1-3 сделки. Все сделки обязательно записываем в журнал сделок и планируем. Ведь очень легко поддаться соблазну войти в рынок в надежде на легкие деньги и обмануться ожиданиями, да еще и заплатить своим кошельком.

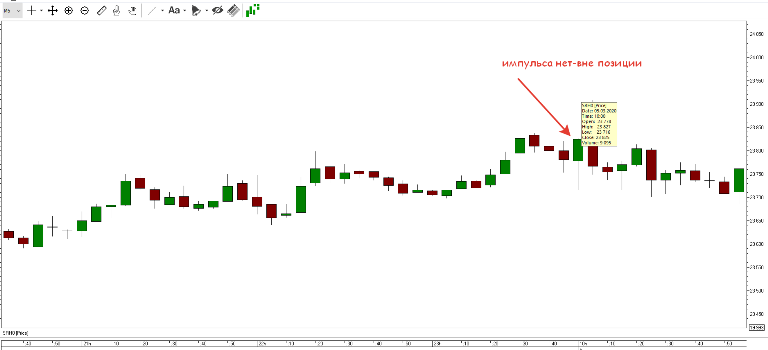

На открытии импульсной свечой почти невозможно зайти в рынок, будет проскальзывание. Но нужно посмотреть какими объемами образовано это движение и на каких уровнях импульс остановился

Может быть он подошел к важному ценовому уровню, а может пробил важный уровень. И это будет определять сделки скальпера в дальнейшие 5-минутки первого часа торгов

Давайте разберем какие импульсные движения могут быть на открытии:

1.Моментально пробили важный уровень импульсом. К нему присоединяемся на откатах.

2.Никакого импульса нет. Нет скачка на открытии и крупных лотов в ленте. Маловероятно, что будет движение сразу. Нужно ждать покрупней игроков, а пока вне позиций.

3.Суета сует и подрезка стопов то вверх, то вниз. Это может быть даже в боковике. Лучше подождать, когда пробьют или быки или медведи одну из границ.

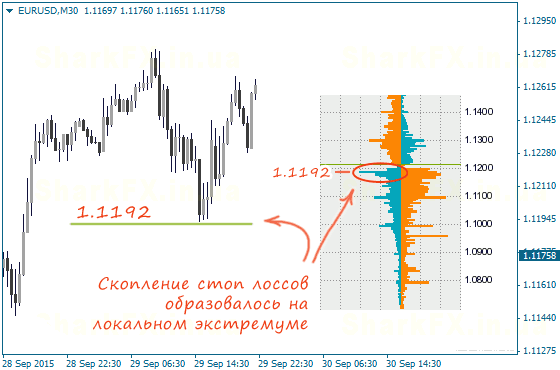

4.С предыдущих торгов виден четкий краткосрочный тренд. Ищем точки входа после того, как цена, походив туда-сюда на открытии и собрав все стоп-лоссы, восстановится в зону открытия.

- После импульса в первые минуты рынок может пойти на штурм ближайшего уровня текущего тренда.

- Если уровень пробивается, то можно присоединиться к импульсу на тесте пробитого уровня.

- Если уровень не пробивается с первого раза, то нужно подождать и понаблюдать за рынком.

- А если и с третьего или даже четвертого раза не смогли пробить уровень, тогда уж точно нужно в противоположное движение заходить.

Покорение ключевого уровня или не покорение обычно тянется до часу дня. Лучше к этому времени закрыть все позиции. А если не смогли зайти, то уже дождаться окончания обеда.

Это считается время с 14:00-14:30 и до вечера. Нужно проанализировать то, что происходило утром и как сильно изменились тренды предыдущего дня. Затем посмотреть какие ближайшие новости могут отыгрываться рынком, какие варианты движений могут быть в обе стороны.

Как анализировать ордера игроков в биржевом стакане и ленте сделок

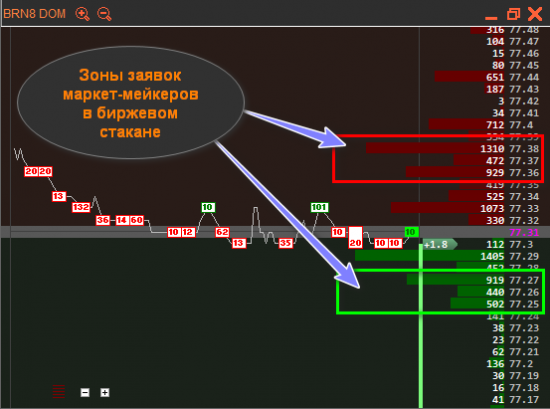

Как мы уже говорили выше, главной задачей анализа биржевого стакана является выявление крупных игроков

Необходимо обратить внимание на сделки с крупными объемами в стакане. Они дадут понимание того, в какую сторону крупный игрок может двинуть цену актива

Ордера с большими объемами получили название «стенка».

Вместе с этим, всегда нужно иметь в виду, что за большим объемом в стакане не всегда стоит крупный игрок – если заявки от нескольких трейдеров выставлены по одной цене, то они отображаются в одной строчке.

Если вы, проведя анализ ордеров в биржевом стакане, нашли стенку, то обратите внимание на то, где она находится. Если стенка расположена примерно на максимальных или минимальных дневных значениях, то такой уровень можно отметить как зону, где большинство игроков планирует закрыть свои сделки, а значит, за этим последует разворот цены

Если стенка расположена примерно на максимальных или минимальных дневных значениях, то такой уровень можно отметить как зону, где большинство игроков планирует закрыть свои сделки, а значит, за этим последует разворот цены.

В случае если стенка расположена около уровня сопротивления или поддержки, нужно понимать, что цена, вероятнее всего, ее не преодолеет, поэтому зона за стенкой является оптимальной для установки ордера стоп-лосс.

Если крупная заявка выставлена всего одним крупным игроком, то нужно быть готовым к тому, что, как только цена подойдет к такой стенке, игрок может отменить свою заявку и стенка исчезнет. В этом случае цену ничего не будет сдерживать, и она с легкостью дойдет до установленных за такой стенкой стоп-лоссов.

Крупные игроки, маскируясь под инвесторов-середнячков, могут разбивать свои сделки на несколько частей. Это явление называется айсбергом, видимая часть которого находится в биржевом стакане. Подводная часть этого айсберга отображается в ленте сделок. Выглядит это примерно следующим образом:

- В биржевом стакане постоянно находится крупный ордер по определенной цене. Как только этот ордер исполняется, в стакане тут же появляется такой же ордер – вот это и есть видимая часть нашего айсберга.

- Подводная часть такого айсберга будет видна в ленте сделок, как множество исполненных ордеров по одной и той же цене.

Если при анализе биржевого стакана и ленты сделок вы заметили айсберг, то нужно понимать, что вы наблюдаете крупного игрока, разбивающего свою стенку на несколько ордеров с целью удержать цену актива на определенном уровне.

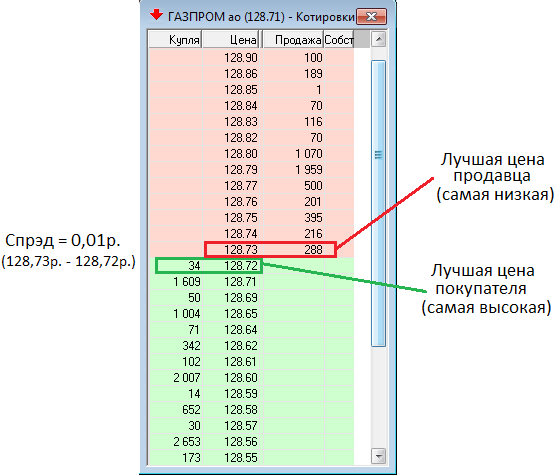

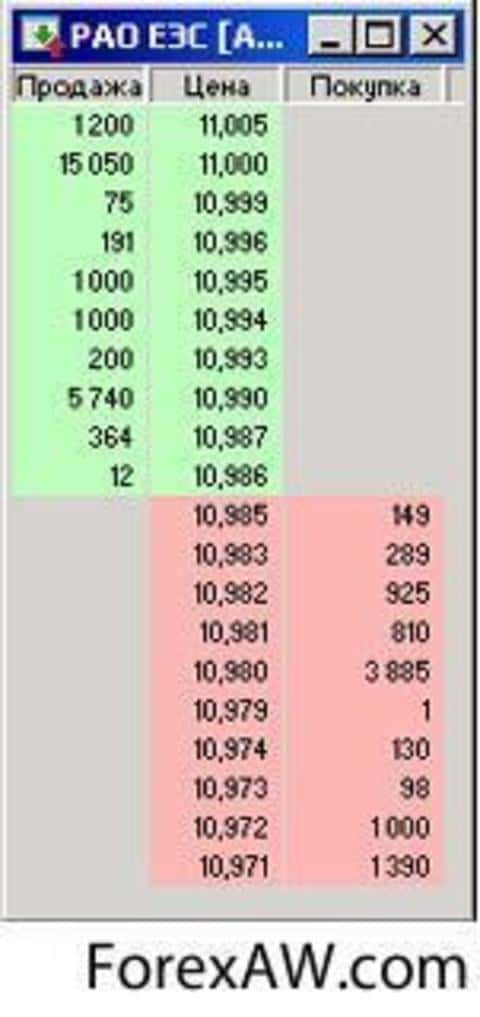

Биржевой стакан заявок СПБ по акции Apple

Рассмотрим пример:

Видим, красный блок, это цены продавцов, зеленый — цены покупателей. Возле стоимости расположена информация относительно количества лотов, которые можно купить/продать. Давайте предположим что вы намерены купить 100 лотов компании, цена 284 доллара 70 центов, на данный момент это рыночная цена. Но, вы видите что по такой цене доступно 15 лотов, получается что дальнейшее количество лотов вы купите по более высокой цене. И наоборот, если вы желаете продать 100 лотов компании, цена покупки 284,50 долларов, и на данный момент представлен 101 лот.

Важный момент — разница между самой низкой и высокой ценой продажи, называется спред. В данном примере спред составляет 20 пунктов. Apple не самая активно торгуемая бумага.

Идем дальше, вернемся к примеру, что нам не хватило лотов для покупки по выставленной цене 284,70 центов по рыночной цене. Если вы желаете купить по данной цене весь объем или купить по низкой стоимости, тогда нужно выставлять лимитную заявку. Заявка попадает в стакан и там располагается, нужно подождать человек, который будет готов продать по выставленной цене и объему.

Далее, если вас волнует цена покупки. Далеко не каждого долгосрочного инвестора какие-то центы, рубли волнуют, но если большой объем, не хотелось бы с ценой прогадать. Если актив с высокой ликвидностью, мы видим что у него стакан полный, на каждом шаге цены выставлены заявки, объем большой, то в принципе можно не переживать и покупать по рыночной цене. Там плавные изменения цен, узкие спреды, и вероятней всего пользователь ничего не потеряет. Если покупка осуществляется низколиквидных инструментов, стакан пустой или полупустой, это касается ETF, здесь лучше покупать через стакан. Когда спред большой, сразу при покупке по рынку вы теряете, при этом не факт что по рыночной цене бумага будет у вас, есть вероятность проскальзования, цена подскочит. Если биржевой стакан не использовать, вы не будете знать где стоит цена на продажу, таким образом можно завершить сделку по не выгодной стоимости.

Если вы не торопитесь, ликвидность низкая, есть время, то здесь лучше выставлять лимитные заявки.

Как использовать стакан в работе

Биржевой стакан является аналитическим инструментом. Используя его, участники торгового процесса имеют отличную возможность видеть изнутри факторы, влияющие на изменение цены актива, а также предугадывать дальнейшие изменения.

Лучше всего использовать его в комплексе с другими инструментами для получения более подробной информации. Особенность стакана заключается в том, что только с его помощью можно работать на опережение, чего нельзя сказать о других индикаторах.

При анализе биржевого стакана стоит уделять особое внимание нескольким моментам:

Крупные приказы. Их никогда не стоит упускать из виду, поскольку они могут совершить переворот в торговле, особенно если располагаются в определенных пределах

Особое внимание стоит уделять крупным заявкам, расположенным на пике цены (максимум/минимум), на уровне поддержки/сопротивления или при малой активности. Айсберг-приказы

Как говорилось выше, крупные заявки сильно влияют на изменение цены. Чтобы избежать этого влияния, некоторые трейдеры предпочитают выставлять небольшие приказы один за другим. Распознать их можно в ленте приказов: однотипная повторяющаяся заявка.

Взаимодействие активных и пассивных заявок. Именно в стакане можно воочию увидеть борьбу двух сторон, по ходу дела и соотношению сил определить свою дальнейшую стратегию.

Повторяющиеся приказы. Это означает, что некоторые крупные игроки вынуждены реализовывать или приобретать активы путем создания одинаковых заявок. Увидеть их можно в ленте приказов. Заявки размещаются с одинаковыми параметрами и через определенный интервал. На них стоит обращать внимание, поскольку они, по сути, являются крупным приказом, разбитым на части.

Импульс. Нередко, когда на рынке появляется новый импульс, цены могут немного скакать, но при этом давать рост по позиции в целом. То есть в один момент цена немного упала, но в следующий момент достигает более высокой точки. При таком движении, даже несмотря на корректировки, цена будет уверенно подниматься до достижения пика или переломного момента. Определить момент импульса можно по стакану: высокая плотность средних приказов на продажу при отсутствии покупателей.

Это основной, но далеко не полный перечень показателей, на которые стоит опираться при анализе биржевого стакана. Многие из них уходят в специфику деятельности и могут быть непонятными для новичка. Перечисленные же, помогут понять, что показывает то или иное изменение, как его использовать с выгодой для себя. Начинающему трейдеру необходимо много читать и изучать рынок. Только при наличии определенных знаний и навыке правильно оценивать обстановку в процессе трейдинга можно совершить не единичную удачную сделку, а начать выгодную деятельность.

Биржа – отличный способ заработать. Но он подходит только для тех, кто готов учиться и работать. Торги – не место для испытания удачи. Если в один момент может крупно подфартить, то в следующий раз вполне реально все потерять.

Чтобы не действовать на авось, необходимо тщательно анализировать рынок и его движения. В помощь трейдеру предлагаются различные инструменты, среди которых не последнее место занимает биржевой стакан. Аналитика, которую он дает, позволяет объективно оценить обстановку и принять правильное решение.

Можно ли использовать данные из стакана в трейдинге

Можно ли сделать деньги на трейдинге, используя стакан цен? Главная ценность этой информации в отражении текущего баланса спроса и предложения. Хотя с наличием современных компьютеров это утверждение уже не является столь очевидным. Из-за появления роботов многие сделки можно проводить так быстро, что выставленная заявка даже не будут успевать появляться в стакане.

Выделяют три вида ордеров

- Лимитные (limit order). Мы можем увидеть их в стакане.

- Рыночные (market order). Можем увидеть в ленте.

- Условные (buy, sell stop). Появляются лишь при каком-то условии. Как правило, при достижении какой-то цены.

Из-за условных ордеров создается большая сложность, поскольку мы не в состоянии заранее узнать порядок сил. Возможно какой-то крупный покупатель только и ждет, пока цена опустится, чтобы потом разово все скупить, пока все будут продавать па панике и по стоп-лоссам.

Традиционно в стакане ищутся уровни поддержки и сопротивления. Обычно на них скапливаются крупные объёмы. Развернется или нет рынок — это вопрос сложный. В моменты истинного пробоя уровня, движение настолько сильное, что моментально исполняются крупнейшие заявки.

Скальперы и интрайдей трейдеры активно используют данные стакана. На это уходит весь рабочий день. Кому-то удается превратить свои знания и усилия в неплохую ежедневную прибыль.

Что такое биржевой стакан: особенности и структура

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Котировки на бирже меняются каждую секунду. На это оказывает влияние множество факторов, но главным является баланс между спросом и предложением. Объемы торгов настолько огромны, что начинающему инвестору будет сложно анализировать их без вспомогательных инструментов. Как раз для этого и был придуман биржевой стакан или, по-другому, стакан цен.

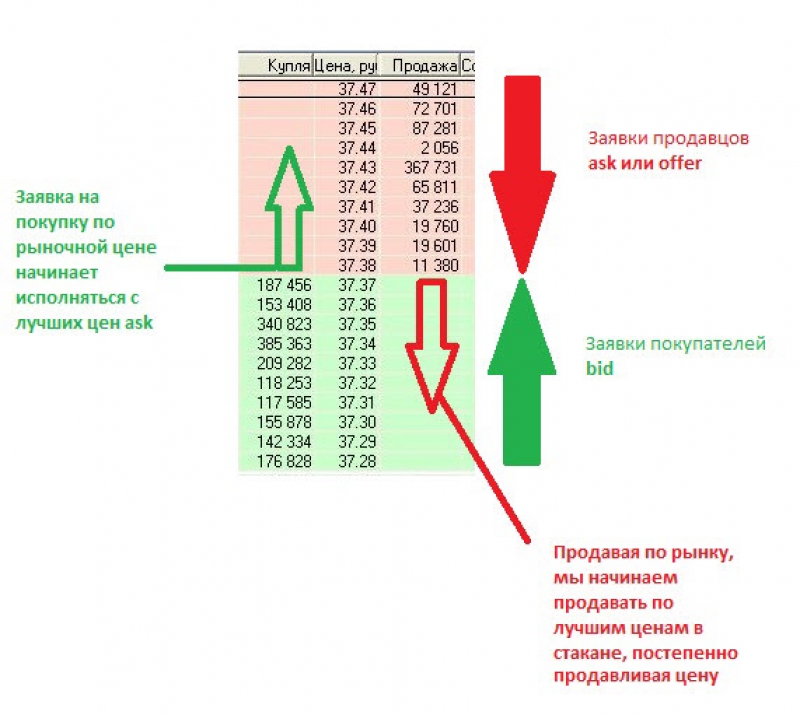

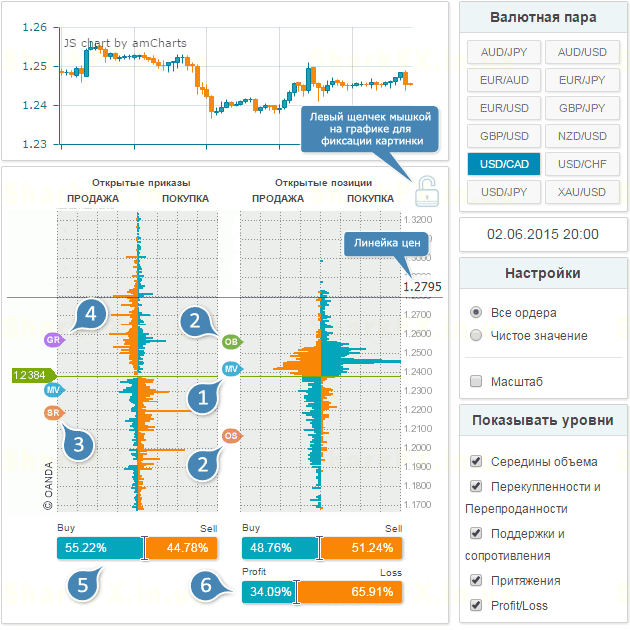

Биржевой стакан – это список заявок на покупку и продажу в режиме онлайн по конкретному торговому активу. В нем содержатся цены, которые участники рынка предлагают, что является своего рода индикатором настроения фондового рынка. Сверху красным цветом отображаются заявки на продажу (цены ask), ниже зеленым – на покупку (bid). В сети можно найти множество определений этого инструмента – книга приказов, Level2 и т. д. Кстати, именно второе название используют на американском фондовом рынке.

Любой рынок представляет собой аукцион, где участвуют две стороны – покупатель и продавец. К примеру, вы хотите продать 5 единиц товара по определенной цене, которые сами устанавливаете. Чтобы сделка совершилась, нужен покупатель, который согласится приобрести эти товары по вашей цене. Если она не будет устраивать, то он станет искать другое предложение. Но если не найдет, то будет вынужден приобрести товар по вашей стоимости. Так и происходят сделки на рынке, их заключается множество каждую секунду.

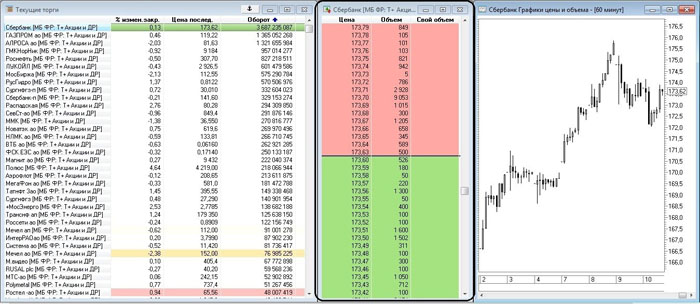

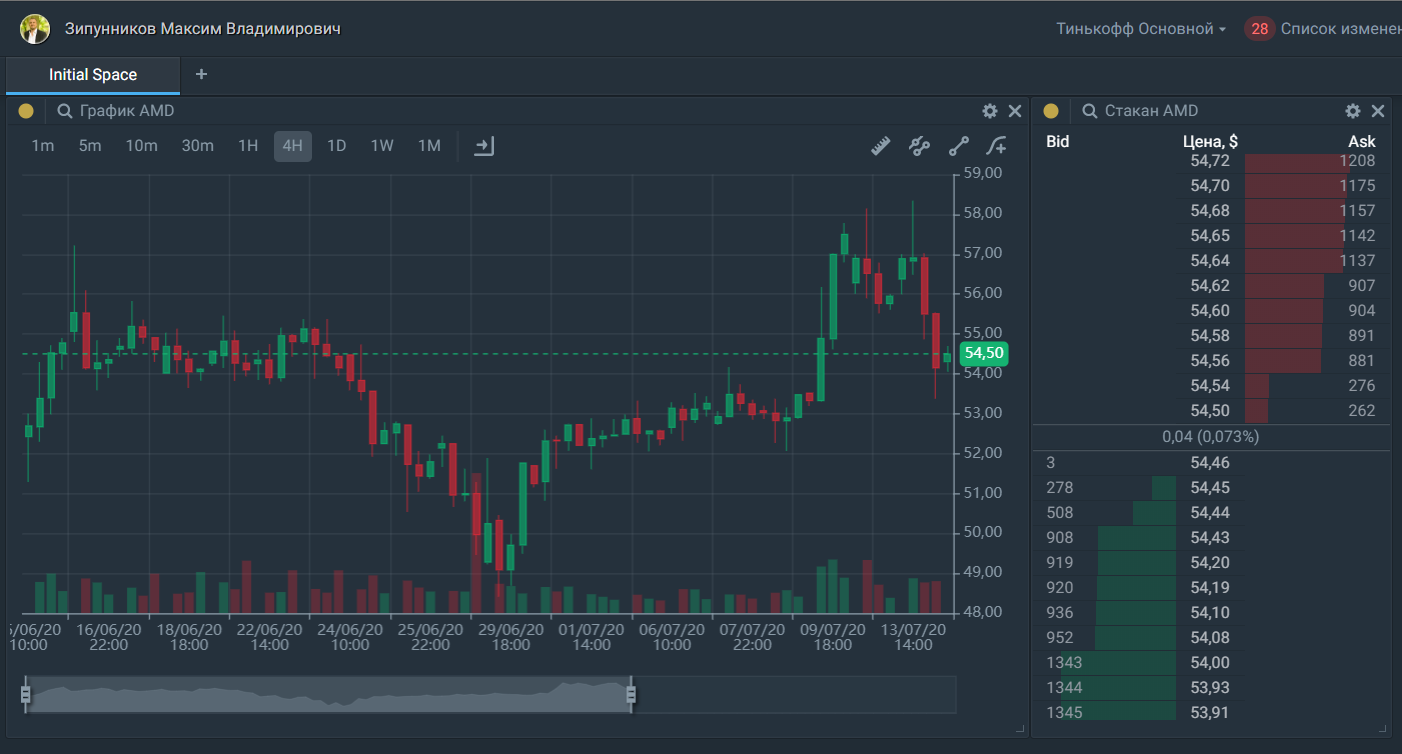

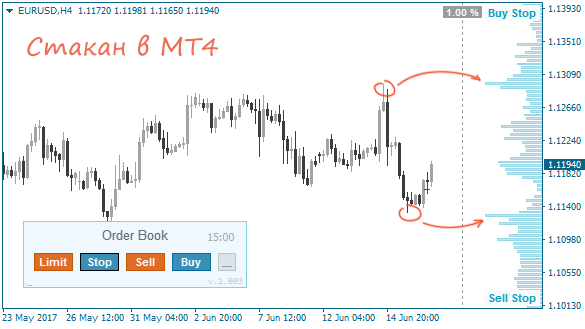

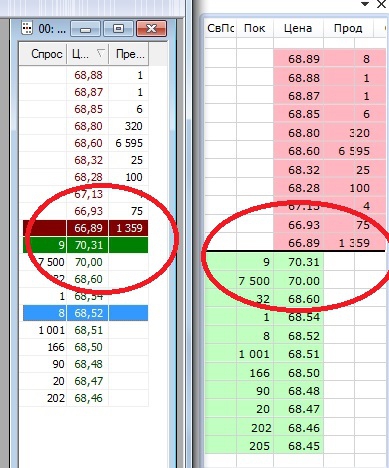

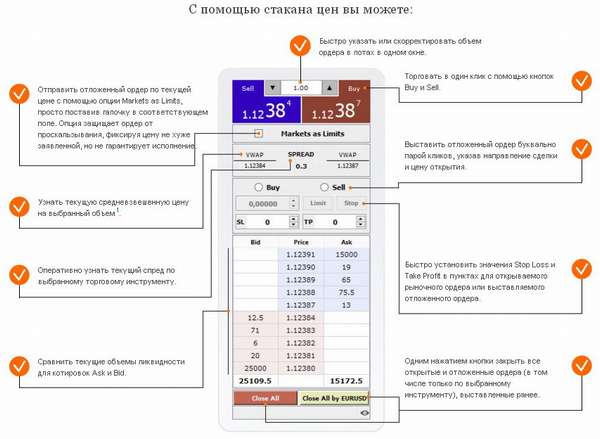

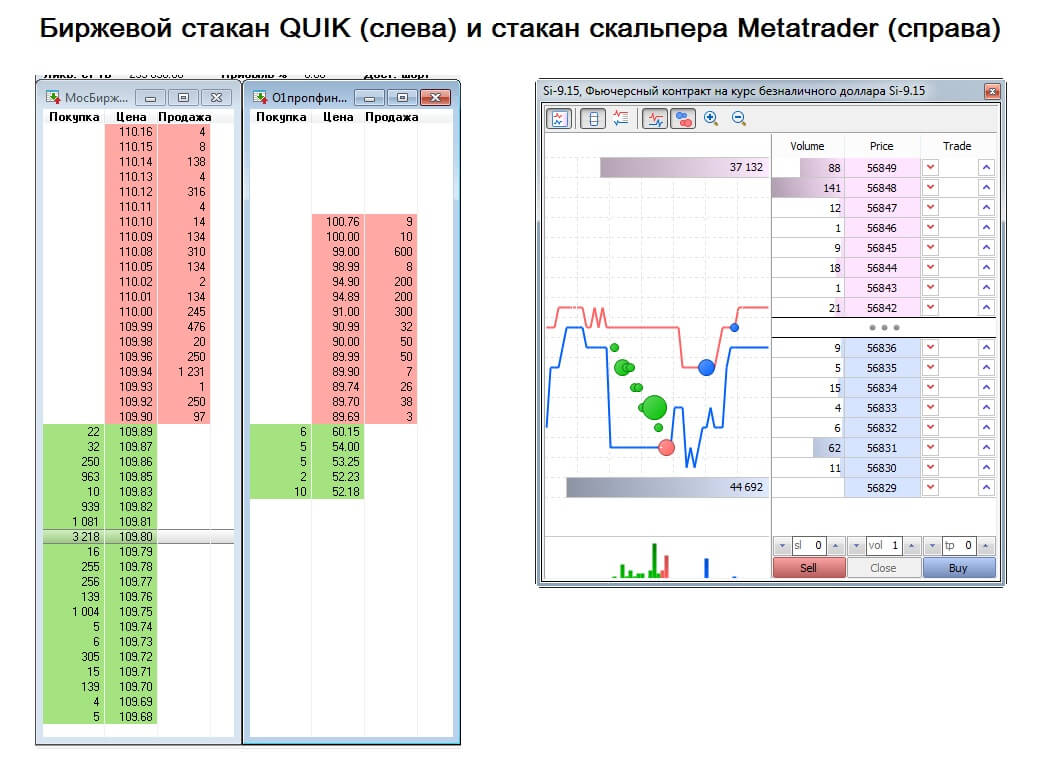

Визуализация биржевого стакана может отличаться в зависимости от торгового терминала брокера. Иными словами, каждый волен рисовать такую таблицу по-своему, добавляя в нее свои элементы и инструменты для анализа рынка. К примеру, существует разреженный биржевой стакан, который включает в себя гистограмму. Она наглядно отображает объемы торгов, что упрощает рыночный анализ и восприятие для начинающих трейдеров и инвесторов. Но общая структура остается неизменной.

В классическом представлении биржевой стакан имеет два столбика. В первом указана цена покупки/продажи на актив, а во втором — количество лотов (единиц), которые готовы купить/продать участники рынка. Ни один из стаканов, которые предлагают брокеры, не может отобразить все заявки, выставленные в режиме онлайн. Указываются только те, что ближе всего отображают реальную стоимость товара. Это называется глубиной рынка. Если она обозначается как 20Х20, то в окне будут указаны 20 лучших цен на покупку и 20 на продажу. Большая часть брокеров предлагают биржевой стакан именно с этими параметрами. Но их можно изменить в индивидуальном порядке в настройках терминала.

Как настроить

Стакан котировок присутствует во всех известных торговых терминалах. Настраивается он для каждого эмитента отдельно с помощью вызова соответствующего пункта меню. Обычно используют следующие графические выделения для зон стакана:

- красная для «медведей», показывающая цены продажи;

- зеленая для «быков», показывающая цены покупки;

- дополнительная зона – спрэд, выделяемая нейтральным серым цветом.

При обилии рабочих окон и недостатке мест для их размещения было бы удобнее сделать таблицу с двумя столбцами и только десятью заявками с каждой стороны. При достаточном свободном месте можно не только вывести более подробную таблицу, но и применить второй вид стакана, совмещенный с гистограммой.

Что такое скальпинг в трейдинге?

Как же мне повезло, что мое первое знакомство с трейдингом было не через скальпинг. Это был бы моментальный слив счета и полное разочарование в трейдинге. Нет, конечно есть трейдеры-скальперы, которые хорошо зарабатывают в трейдинге. И у меня глубокое уважение к таким мастерам своего дела. Это реально крутые бизнесмены такого конкурентного и жесткого бизнеса. Предлагаю вам рассмотреть вместе со мной что такое скальпинг в трейдинге и решить: подходит он вам или не подходит.

Бытует мнение, что человек, совершая столько входов за день, знает куда ходит рынок. Иначе, как он зарабатывает? На практике все гораздо проще. Применяется тот же технический анализ с его флагами, треугольниками, фигурой Голова-и-Плечи и риск-менеджментом. Еще они используют стакан, чтобы видеть крупных игроков. Многие скальперы используют наряду с обычным торговым терминалом еще и скальперские приводы-специальные программы.

На каких рынках можно заниматься скальпингом?

Обычный не агрессивный стиль торговли не везде возможен, и в скальпинге тоже особо серьезно нужно подходить к выбору инструмента для торгов. Самые общие требования к инструменту такие:

- Комиссия должна быть мизерной, либо вся прибыль будет едва перекрываться.

- Инструмент должен быть волатильным, тогда будут хорошие движения на маленьких таймфреймах. А это то, что и нужно.

- Пригодится доступ к стакану и ленте ордеров.

- Идеально бы отсутствие спредов и проскальзывания.

Начинающим трейдерам-скальперам подходит торговля на Московской фондовой бирже, Срочном рынке и отдельной секции MOEX. Тут есть и стакан, лента, несущественные спреды и проскальзывания, подходящие под такой стиль торговли комиссии.