Виды самозанятости

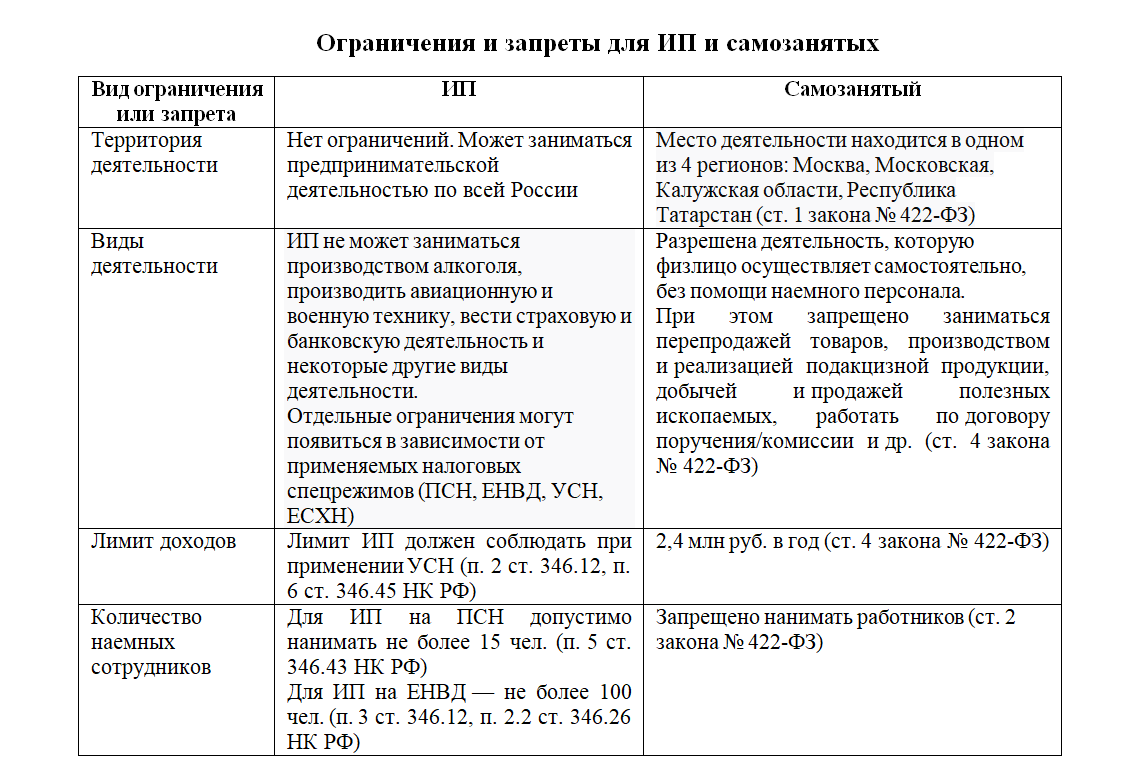

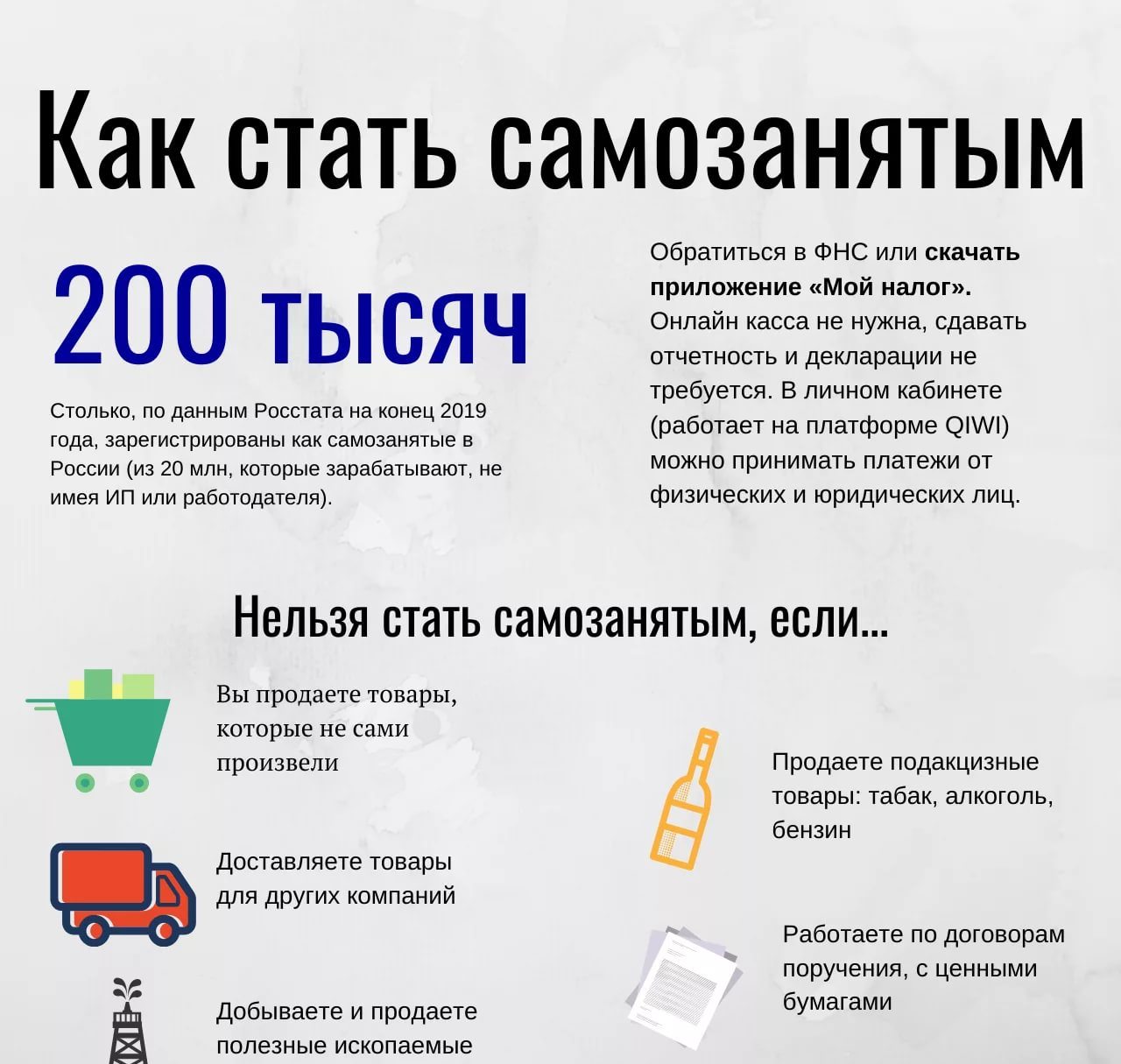

Точного списка профессий нет. Но есть конкретные виды деятельности, с которыми запрещено переходить на самозанятость:

Продажа бензина, алкоголя, табака, других подакцизных товаров и товаров с обязательной маркировкой.

Перепродажа имущественных прав, автомобиля и товаров.

Добыча и продажа полезных ископаемых.

Предпринимательство в интересах другого лица по поручению, в качестве агента или за комиссию.

Предпринимательство с наймом других сотрудников.

Во всех остальных случаях, если вы работаете «на себя» и получаете доход не больше 2,4 млн в год, можно становиться самозанятым. Прежде всего, это сделано для популярных «самостоятельных» специальностей:

Таксистов.

Фрилансеров (дизайнеров, копирайтеров, интернет-маркетологов).

Частых мастеров (сантехников, электриков, строителей).

Разнорабочих (грузчиков, курьеров).

Ремесленников (изготовителей и продавцов хендмейд-товаров).

Фотографов и видеографов.

Арендодателей (кто сдаёт квартиры).

Самозанятость не влияет на работу по найму. Можно работать в офисе и подрабатывать фрилансером. Совмещать ИП и самозанятость нельзя — предприниматель должен выбрать один режим налогообложения.

Плюсы и минусы оформления как самозанятый

В этой части статьи мы рассмотрим, какие есть плюсы и минусы у самозанятых граждан и что нужно учитывать, решив использовать данный статус.

Плюсы самозанятых

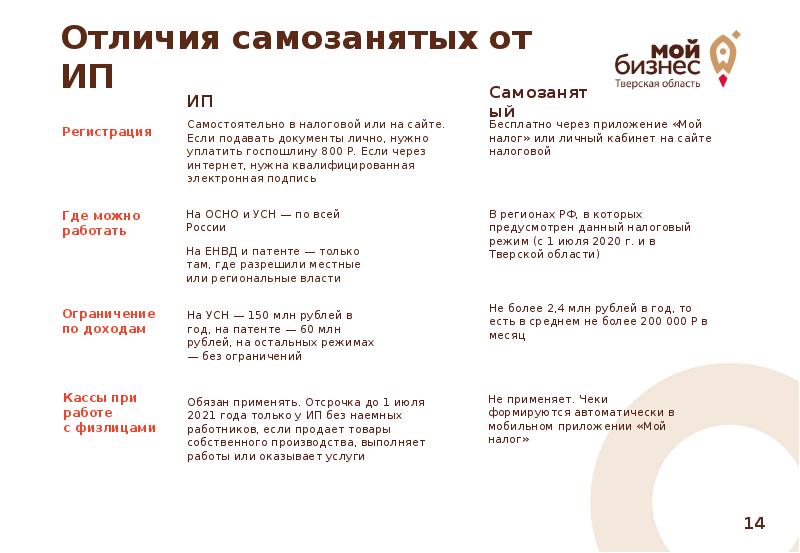

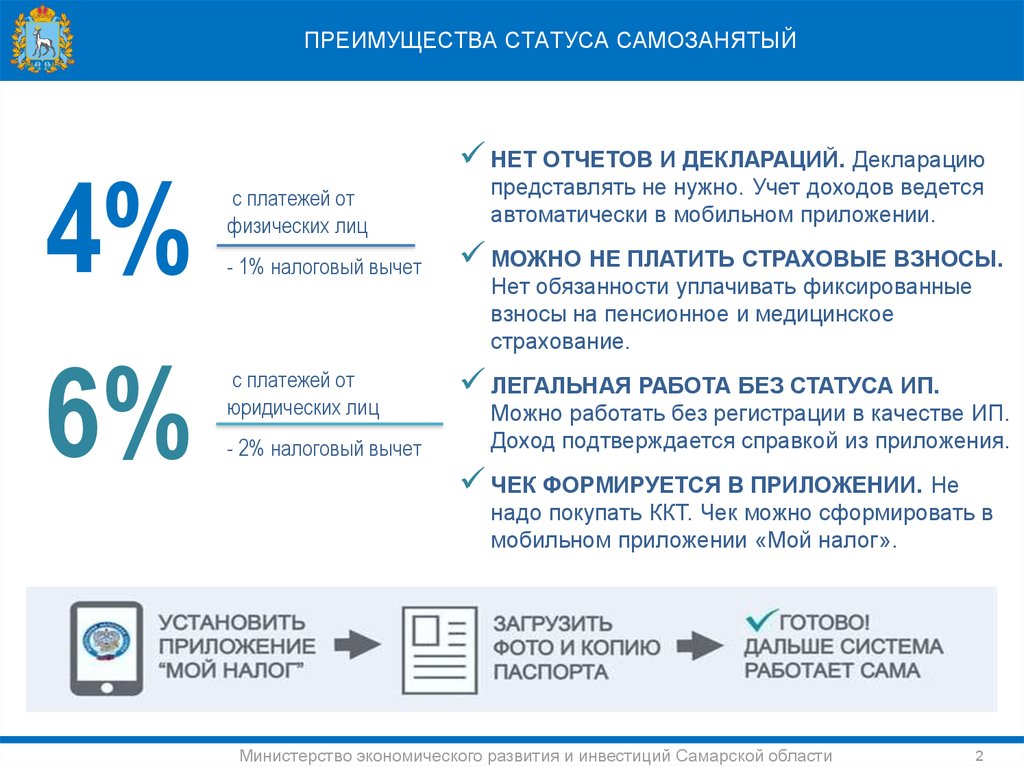

- Простая регистрация. Необходимо скачать и установить на смартфон приложение с сайта налоговой инспекции и зарегистрироваться в нем. Вы стали плательщиком на профессиональный доход! Однако тут не все так просто – ниже в статье расскажем про подводные камни в процессе регистрации.

- Не нужно сдавать отчеты и налоговые декларации, что является большим плюсом для самозанятых.

- Налоговая сама рассчитывает сумму налога, поэтому в случае ошибок налогоплательщик защищен (не он считал сумму налогов, соответственно, претензии к нему предъявить не за что).

- Если вы не ведете деятельность, то ничего не платите. Это большой плюс режима в сравнении с УСН.

- Низкие налоговые ставки даже по сравнению с режимом УСН для ИП.

- Серьезный плюс в регистрации в качестве самозанятого – не нужно платить фиксированные взносы в ПФ РФ и ФФОМС, которые для ИП в 2020 году превысят 40 тыс. руб.

- Не нужно ставить онлайн-кассу для работы с физ. лицами.

- Не нужно вести бухгалтерию.

-

Новый режим могут использовать ИП, но об этом подробно расскажем ниже.

Особенностью налога на профессиональный доход является то, что его плательщиком могут стать не только граждане РФ, но и граждане стран ЕАЭС. Для этого им потребуется получить ИНН в российской налоговой инспекции, завести личный кабинет налогоплательщика и там зарегистрироваться в качестве самозанятого. Это нельзя назвать плюсом режима, а скорее его особенностью.

Минусы режима для самозанятых

Опустим различные опасения граждан, что после регистрации в качестве самозанятого они попадут под контроль налоговой инспекции или их банковские операции начнут проверять инспекторы. Это все из разряда слухов и домыслов. На самом деле основной минус нового налогового режима – это его новизна и отсутствие реальной практики по применению тех или иных норм закона.

Например, в законе сказано, что постановка на учет осуществляется по месту ведения деятельности (п. 1 ст. 2 №422-ФЗ). Но что подразумевается под местом ведения деятельности, не расшифровано. Например, если предприниматель ведет деятельность в нескольких регионах, в том числе тех, которые в эксперимент не входят, может он стать самозанятым или нет? Если гражданин ведет деятельность в одном регионе (Москве), а имеет прописку в другом, как доказать, что деятельность ведется в Москве? Это основной минус режима для самозанятых, поскольку не ясно, как налоговая будет трактовать закон и не аннулирует ли регистрацию постфактум. Ведь реальной практики по данному вопросу пока нет.

Еще один минус – не понятно, как работать с организациями, оформлять договора, акты и т.д. Какой документ можно предъявить организации о том, что самозанятый не является плательщиком НДС? Как выставить организации счет?

Помимо указанных выше минусов, у нового налогового режима имеются и другие недостатки:

- Не понятно, как будет контролироваться полнота и достоверность сведений, которые предоставляет самозанятый в налоговую.

- Не копится страховой стаж, необходимый для получения страховой пенсии. Поэтому самозанятые, если они не работают где-то еще, смогут получать только социальную пенсию, которая невелика и начисляется на 5 лет позже страховой.

- Нельзя вычитать расходы из налогооблагаемой базы. Впрочем, учитывая ставки налога, этим минусом можно пренебречь.

- Говорят, что имеются случаи блокировки счетов по №115-ФЗ, которые используются самозанятыми для приема платежей от клиентов. Эту проблему можно решить, если объяснить банку свой статус и для чего используется счет.

- Не понятно, отвечают ли самозанятые по своим долгам личным имуществом или нет.

- Новый налоговый режим нельзя использовать для ряда видов деятельности. Об этом подробно расскажем ниже в статье.

- Зарегистрироваться в качестве самозанятых нельзя государственным и муниципальным служащим. Однако здесь есть нюансы. Например, для оформления доходов от сдачи недвижимости в аренду режим НПД можно использовать и госслужащим.

-

Нет судебной практики.

Как видим, наравне с плюсами, у нового режима налогообложения имеются минусы. Давайте разберемся, что дает регистрация в качестве самозанятого и кому она нужна.

Налогообложение и самозанятость

Для самозанятой деятельности введена новая система налогового учета, предусматривающая получение особого разрешения – патента. По этому нововведению гражданам дается право заниматься определенной деятельностью без регистрации как индивидуальные предприниматели.

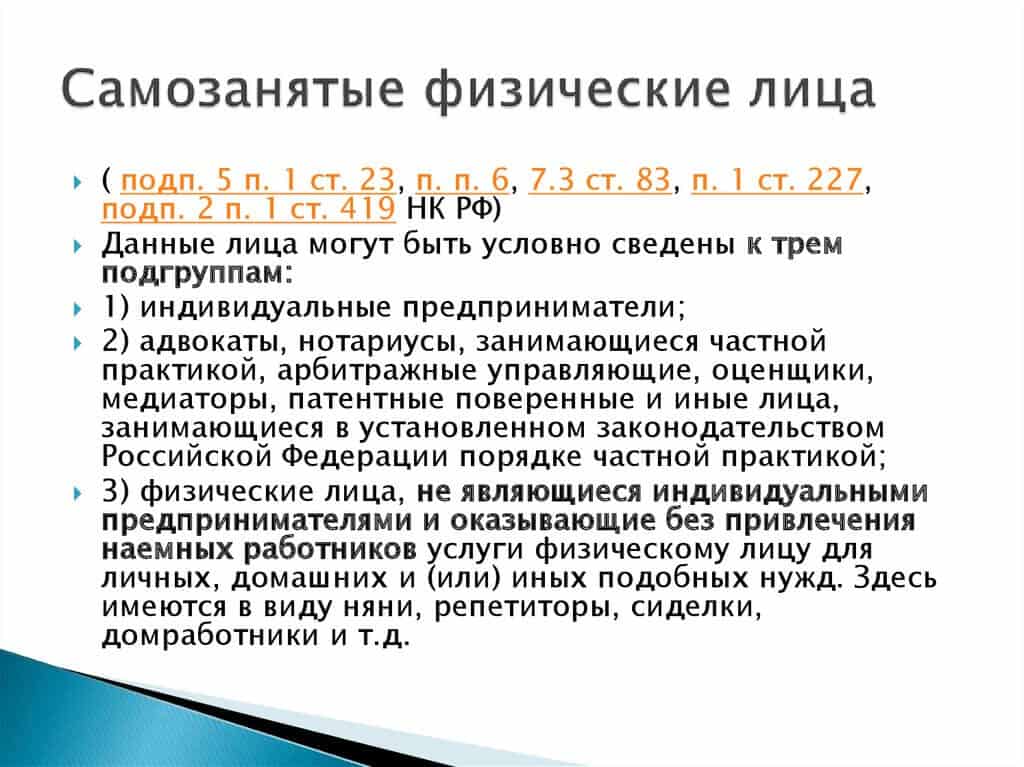

Понятие и порядок выплаты налогов с доходов самозанятых лиц уточнены в поправках к Налоговому кодексу. Три вида самозанятых попадают под действие так называемых налоговых каникул. Это значит, что до завершения 2018 года они освобождаются от обложения НДФЛ. Данное правило касается репетиторов, помощников по хозяйству и уборщиков, а также людей, присматривающих за больными, пожилыми гражданами и детьми.

Важно! Данной преференцией разрешается пользоваться только тем, кто уведомил о самостоятельной деятельности налоговую службу. Возможность найма сотрудников для них не предусмотрена.

Срок действия льготы завершится в 2019 году. С этого момента правила ведения бизнеса для самозанятых из перечисленных категорий несколько усложнятся. Им придется прекратить работать в выбранной сфере либо зарегистрироваться как ИП и выплачивать налоги.

Правда, в Госдуме рассматривают возможные изменения в законодательство, которые предполагают продление налоговых каникул и возможность ведения некоторых видов деятельности без необходимости регистрации ИП. Но в подобных обстоятельствах самозанятым придется вставать на налоговый учет.

Виды деятельности для самозанятых

Некоторые профессии и направления деятельности могут быть кликабельными. При нажатии вы попадете на страницу, которая более подробно рассказывает о конкретном способе заработка для самозанятых, инструкцию по работе с конкретными приложениями и другую полезную информацию. Страницы на стадии наполнения и скоро появятся.

Список видов деятельности

На момент написания статьи (март 2020 года) в приложении для самозанятых 21 раздел, включающий в себя 138 направлений деятельности.

Многие из них весьма расплывчаты и могут включать еще несколько профессий (собственное производство и аналогичные), что расширяет выбор специальности для самозанятых далеко за сотню профессий. Скорее всего, список будет продолжать расширяться со временем. Специальности актуальны для всех регионов, в рамках которых проходит тестовый запуск НПД (налога на профессиональный доход).

01. IT-сфера

- Администрирование

- Анализ данных

- Вебмастер

- Верстка и дизайн

- Компьютерный мастер

- Обработка данных

- Программист

- Техническая поддержка

- Прочее

02. Авто

- Автомойка

- Автосервис

- Автоэвакуация и буксировка

- Водитель

- Перевозка грузов

- Перевозка пассажиров

- Прочее

03. Аренда

- Аренда квартир

- Аренда машин

- Предоставление лицензий

- Прокат

- Услуги по временному проживанию

- Услуги по хранению

- Прочее

04. Дом

- Бытовые услуги

- Ведение хозяйства

- Гувернантка

- Доставка

- Няня

- Повар

- Сиделка

- Социальная помощь

- Сторож

- Уборка и клининг

- Химчистка

- Прочее

05. Животные

- Вакцинация животных

- Груминг

- Дрессировщик

- Кинология

- Передержка животных

- Уход за животными

- Прочее

06. Здоровье

- Диетолог

- Консультирование

- Логопед

- Массажист

- Психолог

- Тренер, инструктор

- Прочее

07. Информационные услуги

- Исследования

- Маркетинг, реклама

- Обрядовые услуги

- Опросы, сбор мнений

- Переводчик

- Прочее

08. Красота

- Консультирование

- Косметолог

- Маникюр, педикюр

- Модель

- Парикмахер

- Стилист

- Тату и пирсинг

- Эпиляция

- Прочее

09. Обучение

- Репетитор

- Тренер

- Учитель

- Прочее

10. Общественное питание

- Кондитер

- Обслуживание

- Повар

- Прочее

11. Одежда

- Модельер, дизайнер

- Пошив

- Ткани, Кройка и шитье

- Прочее

12. Природа

- Благоустройство территории

- Животноводство

- Лес, охота, рыбалка

- Переработка отходов

- Прием или сдача лома

- Сельхоз услуги

- Прочее

13. Прочее

- Грузчик

- Копирайтер

- Носильщик

- Обеспечение безопасности

- Писатель

- Платные туалеты

- Прочее

14. Развлечения

- Аниматор

- Артист, музыкант, певец

- Ведущий, шоумен, тамада

- Гид, экскурсовод

- Прочее

15. Ремонт

- Бытовой ремонт

- Дизайн

- Отделка

- Ремонт бытовой техники

- Ремонт квартир

- Реставрация

- Сантехник

- Строительство

- Техобслуживание

- Электрик

- Прочее

16. Сделай сам

- Кузнец

- Металлообработка

- Проектирование

- Производственные услуги

- Столяр, плотник

- Услуги по сборке

- Прочее

17. Спорт

- Консультирование

- Массажист

- Тренер, инструктор

- Прочее

18. Торговля самостоятельно произведенным товаром

- Продукция собственного производства

- Прочее

19. Финансы

- Бухгалтер

- Бухгалтерия

- Консультирование

- Риэлтор

- Страховые услуги

- Услуги курьера

- Финансовые услуги

- Прочее

20. Фото — Видео — Печать

- Издательские услуги

- Оператор

- Оцифровка

- Полиграфия

- Фотограф

- Художник

- Прочее

21. Юристы

- Консультирование

- Налоговый консультант

- Юридические услуги

- Прочее

Ограничений по выбору специальности нет, что особенно удобно для людей, двигающихся в нескольких направлениях или имеющие доход с разных услуг, оказываемых в рамках одной специальности. Изменять род деятельности можно в приложении, в настройках, в любое время и без ограничений. Никакие «коды» или запреты не мешают пробовать себя или работать в любой сфере.

В приложении Мой Налог список текущих специализаций подтверждается одной кнопкой. Никакие подтверждения или документы не требуются. Также легко в дальнейшем будет добавить новые или удалить старые виды деятельности.

Смена специализации в приложении Мой Налог

После регистрации в новом налоговом режиме, нужно будет выбрать специальности — этими направлениями деятельности самозанятое лицо может заниматься и пробивать чеки в рамках сферы. Добавить или убрать специальность можно в нескольких кликов. Ниже — пошаговая инструкция со скриншотами.

-

Зайти в приложение Мой налог, перейти в Настройки.

-

На странице настроек зайдите в раздел списка специальностей, как показано на скриншоте ниже.

- Найти нужные специальности и выбрать их.

Список специальностей будет показываться, как первом скриншоте в статье. Представленная в статье информация актуальна по состоянию на 15 марта 2020 года. Время от времени страница будет обновляться.

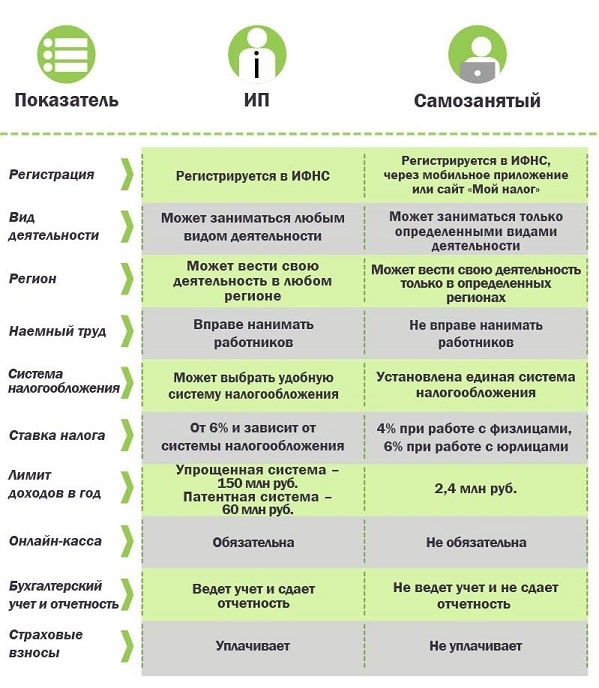

ИП или самозанятые граждане – что лучше

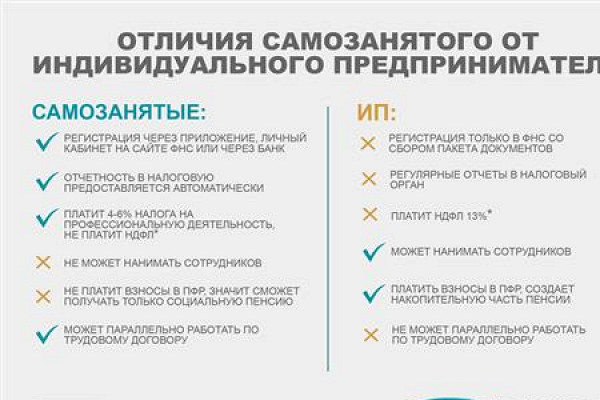

Чтобы ответить на данный вопрос, требуется оценить преимущества каждого вида легализации деятельности. Исходить рекомендуется из индивидуальной ситуации, стабильности доходов в секторе, количества потенциальных клиентов (заказчиков услуги).

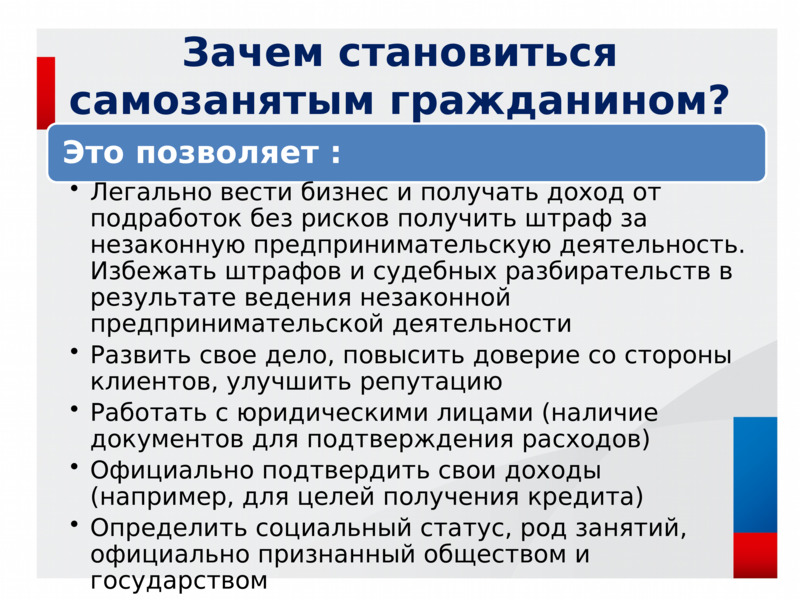

Плюсы (+) самозанятости состоят в том, что:

не требуется вносить оплату дополнительно за НДФЛ (важно помнить об ограничениях по суммам) и НДС;

специальной отчётности нет, следовательно, бухгалтерию не ведут;

все финансовые расчёты проводятся в автоматизированном режиме в специальной программе;

кассовый терминал не устанавливается (экономия средств), поскольку чеки формируются также в программе сразу после внесения данных;

налоговые ставки низкие↓ – 4-6% (У ИП самый выгодный вариант – 6% на УСН);

если нет дохода – освобождение от налогов (У ИП – взносы платятся в любом случае);

взносы в ПФР и другие фонды – по желанию (ИП обязан вносить все отчисления). Кстати, про налогообложение ИП, вы можете прочитать в нашей отдельной статье.. Индивидуальный предприниматель также имеет ряд преимуществ:

Индивидуальный предприниматель также имеет ряд преимуществ:

- рабочие места – найм помощников для ведения бизнеса;

- начисляется трудовой стаж (важный показатель для будущей пенсии);

- видов деятельности больше;

- статус ИП ценится выше, например, в случае взаимодействия с банковскими структурами.

8.1. Выгодно ли признавать себя самозанятым – налоги и штрафы

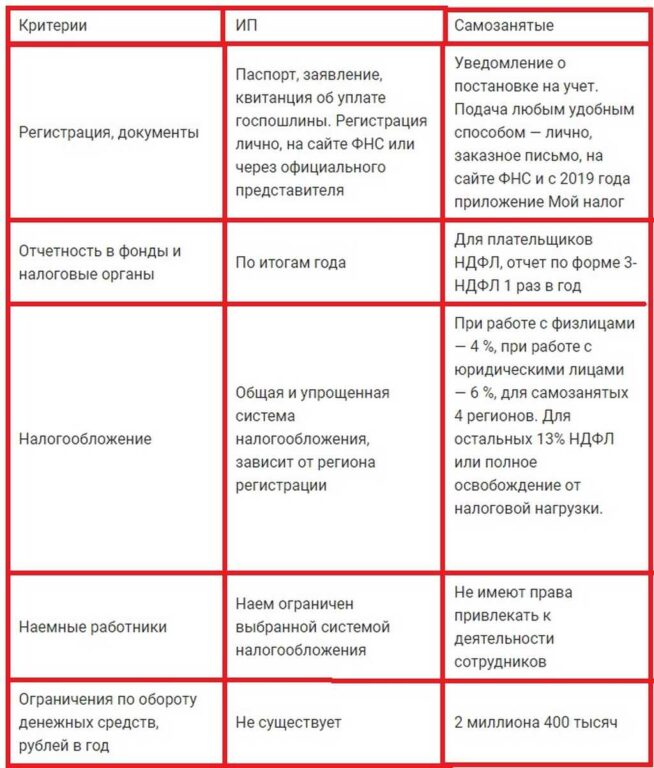

Чтобы понять, насколько выгодно быть самозанятым, рекомендуем ознакомиться с таблицей ниже.

Таблица: «Сравнительная характеристика ИП и самозанятого»

| Критерии оценивания | Индивидуальный предприниматель | Самозанятый гражданин |

| Регистрация | Требуется пакет бумаг | Нужен только паспорт и фотография |

| Отчётность по налогам и сборам | Декларация сдается обязательно 1 раз в год | Нет специальной формы |

| Режим по налогам | ОСН, УСН | Специальный – оплата только 4-6% от дохода |

| Ограничения по сумме дохода | Без ограничений | 2,4 млн рублей |

| Формирование трудового коллектива | Разрешено | Нет |

Штрафы применяются к ИП в случае несвоевременной оплаты налогов (пени). Для самозанятых ещё до конца не разработан механизм наказания. Известно, что штраф может быть назначен, если не было выдано чека. Сумма составляет 20% от суммы дохода, но не менее 1 000 рублей.

Самозанятость — виды деятельности для самозанятых, которыми можно заниматься в 2020 году

Виды деятельности для самозанятых, которые предполагают возможность получения нового статуса и легализацию своей трудовой деятельности представлены в списке ниже.

Список, который можно выбрать при регистрации в качестве самозанятого лица:

- Автомойка;

- Автосервис;

- Автоэвакуация и буксировка;

- Администрирование;

- Анализ данных;

- Аниматор;

- Аренда квартир;

- Аренда машин;

- Артист, музыкант, певец;

- Благоустройство территории;

- Бухгалтер;

- Бытовой ремонт;

- Бытовые услуги;

- Вакцинация животных;

- Вебмастер;

- Ведение хозяйства;

- Ведущий, шоумен, тамада;

- Верстка и дизайн;

- Водитель;

- Гид, экскурсовод;

- Грузчик;

- Груминг;

- Гувернантка;

- Диетолог;

- Дизайн;

- Доставка;

- Дрессировщик;

- Животноводство;

- Издательские услуги;

- Исследования;

- Кинология;

- Компьютерный мастер;

- Кондитер;

- Консультирование;

- Копирайтер;

- Косметолог;

- Кузнец;

- Лес, охота, рыбалка;

- Логопед;

- Маникюр, педикюр;

- Маркетинг, реклама;

- Массажист;

- Металлообработка;

- Модель;

- Модельер, дизайнер;

- Налоговый консультант;

- Носильщик;

- Няня;

- Обеспечение безопасности;

- Обработка данных;

- Обрядовые услуги;

- Обслуживание;

- Оператор;

- Опросы сбор мнений;

- Отделка;

- Оцифровка;

- Парикмахер;

- Переводчик;

- Перевозка грузов;

- Перевозка пассажиров;

- Передержка животных;

- Переработка отходов;

- Писатель;

- Платные туалеты;

- Повар;

- Полиграфия;

- Пошив;

- Прием и сдача лома;

- Программист;

- Продукция собственного производства;

- Проектирование;

- Производственные услуги;

- Прокат;

- Прочее;

- Психолог;

- Ремонт бытовой техники;

- Ремонт квартир;

- Репетитор;

- Реставрация;

- Риэлтор;

- Сантехник;

- Сельхоз услуги;

- Сиделка;

- Социальная помощь;

- Стилист;

- Столяр, плотник;

- Сторож;

- Страховые услуги;

- Строительство;

- Тату и пирсинг;

- Техническая поддержка;

- Техобслуживание;

- Ткани, кройка и шитье;

- Тренер, инструктор;

- Уборка и клининг;

- Услуги по временному проживанию;

- Услуги по сборке;

- Услуги по хранению;

- Уход за животными;

- Учитель;

- Финансовые услуги;

- Фотограф;

- Химчистка;

- Художник;

- Электрик;

- Эпиляция;

- Юридические услуги.

Подробнее со списком можно ознакомиться на сайте Налог.ру.

4.1. Виды деятельности, которые не подходят для самозанятых граждан

Перед тем как регистрироваться по самозанятости, нужно внимательно изучить, какие виды деятельности нельзя перевести в новую налоговую категорию.

Перейти на специальный режим не получится у тех, кто выбрал сферой своей деятельности следующие направления предпринимательства:

- Перепродажа товаров;

- Доставка товаров или услуг;

- Перепродажа имущественных прав;

- Приём денежных средств на оплату в адрес других лиц (юридических или физических);

- Продажа товаров, которые нужно обязательно маркировать;

- Реализация акцизных товаров.

Также отказано в переходе на самозанятость будет тем, кто по роду своей деятельности занимается разработкой полезных ископаемых, являются работодателями, посредниками.

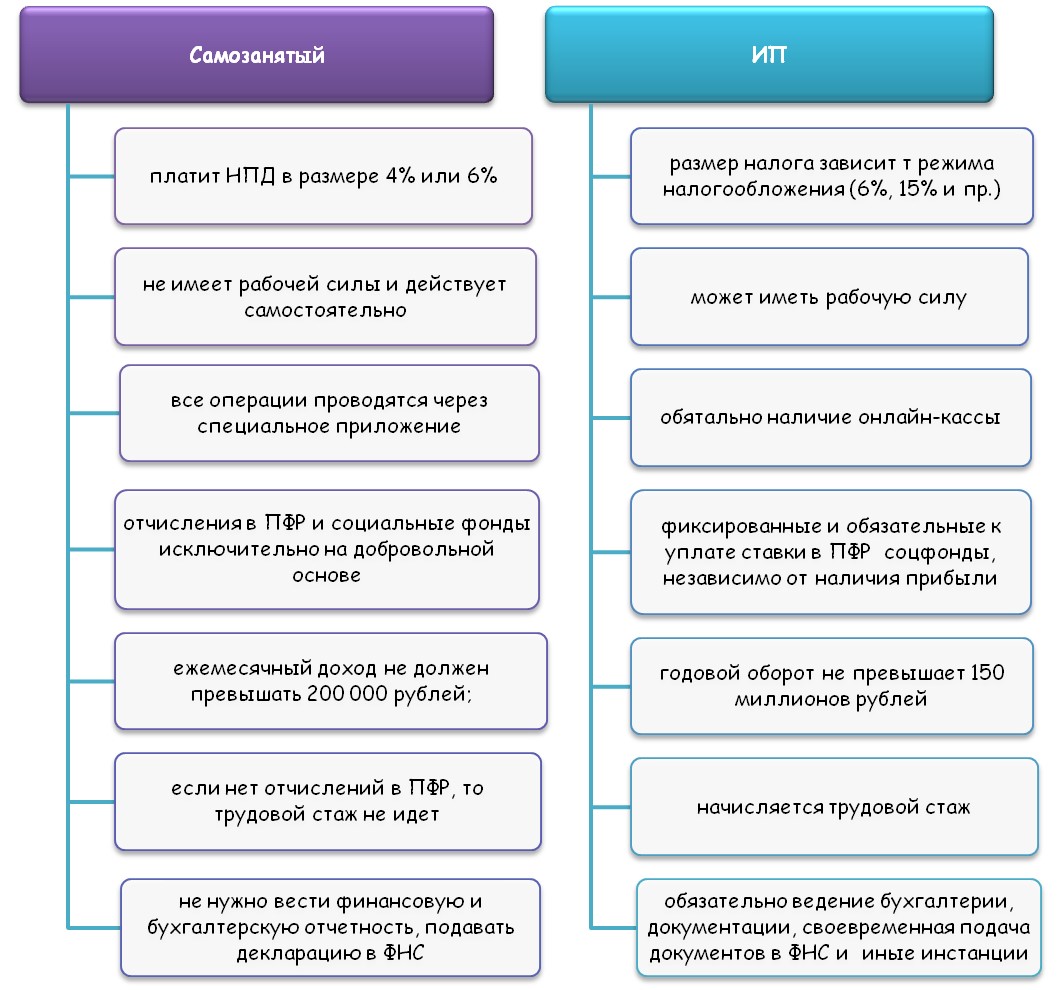

Налогообложение самозанятых граждан (4 или 6%) — порядок расчета налога с цифрами

Что выгоднее: ИП или самозанятость?

В ИП с общим режимом налогообложения действует ставка НДФЛ 13%. В сравнении с этой цифрой самозанятость выгоднее. Но ИП можно открывать и с упрощённой системой налогообложения (УСН). Тогда придётся платить 6% с доходов. Такая же ставка установлена для самозанятого, который получает деньги от юридического лица.

ИП платит взносы в фонды. Это 8 426 (на обязательное медицинское страхование) + 32 448 (на обязательное пенсионное страхование) и 1% на доходы, превышающие 300 000. Даже не имея дохода за год, предприниматель обязан перечислить суммарно 40 874 рублей взносов.

Если сумма налогов меньше взносов, надо платить только взносы. Если больше, то взносы + разница. Например, если по налогам вы должны 22 тысячи, то отдаёте только 40 874 взносами. Если по налогам должны 50 тысяч, то 40 874 зачтётся взносами, а 9 126 будет как налог.

Сравним в цифрах, взяв сумму дохода 2 млн рублей:

ИП выигрывает тем, что даёт социальные и медицинские гарантии, поддерживает пенсию. Но далеко не все самозанятые зарабатывают 2 млн за год.

Итог:

Статус самозанятого выгоднее в обоих случаях.

ИП хорош тем, что взносы обеспечивает пенсию и медицинское страхование.

Где и как стать самозанятым — краткая инструкция + способы регистрации

Получить этот статус не трудно. Для этого человеку (обычному физическому лицу) потребуется встать на учёт в налоговой инспекции. Современные технологии позволяют даже избежать личного присутствия.

3 основных способа стать самозанятым гражданином

Зарегистрироваться в новом статусе можно несколькими способами:

- зайдя в приложение «Мой налог»;

- подать документы через личный кабинет налогоплательщика на сайте ФНС;

- в отделении банка, если оно оказывает услуги регистрации (перечень отделений представлен также на сайте ФНС);

- пройти регистрацию на портале Госуслуг.

Если выбрано приложение, то в нём можно сразу же формировать чеки и рассчитывать сумму к оплате, что сократит время на подготовку отчётности.

Для регистрации в качестве самозанятого потребуется загрузить в приложение следующие документы:

- Скан страницы паспорта с личной информацией (разворот);

- Фотографию.

Подпись не потребуется. Для согласия можно моргнуть в камеру или кивнуть головой – система воспримет это как согласие на обработку данных. После загрузки документов вся информация перенаправляется в ФНС, где проходит последующая проверка.

В результате человек получает новый статус и может работать с полным соблюдением законов. Переход на специальный режим с УСН или ПСН осуществляется на основании заявления на прекращение применения этого режима. Сделать это можно в течение месяца со дня регистрации человека в качестве самозанятого лица.

6.1. Можно ли быть одновременно ИП и самозанятым

Если имеется организационно-правовая форма ИП, то возникает вопрос о том, можно ли получить статус самозанятого без прекращения основной деятельности. По действующему законодательству ограничений нет.

Если ИП решил получить этот статус, нужно знать следующие моменты:

- Нельзя совмещать несколько налоговых режимов (УСН, ЕНВД или ОСН со ставкой самозанятого);

- Переход на новый режим будет законным, если деятельность ИП подпадает под разрешенные виды;

- Нельзя платить налог на самозанятых с доходов, полученных не в качестве ИП.

Именно поэтому важно хорошо подумать, прежде чем совмещать эти статусы

Нюансы

Так как моему опыту самозанятости уже полгода, возможно, он уже устарел, как кнопочный телефон. Пока я писала эту заметку, нашла в сети множество историй, публикаций и видеоинструкций с ответами на возникшие тогда вопросы. А вопросы были вот такие:

1. Когда выдавать чек — до или после платежа? С одной стороны, логично делать это после получения денег, как в магазине. Но с другой — некоторые просят выставить счёт. Чек — это счёт? Нет, чек — это чек. Утром деньги — вечером чек. Налог придётся платить с суммы, указанной в чеке. Если деньги не придут, то заплатите из своих, как некоторые.

2. Что делать, если выдал чек, а клиент не заплатил? Правильный ответ — аннулировать чек. Во всех приложениях есть такая кнопка. Но сделать это нужно быстро, а не ждать, вдруг всё-таки клиент опомнится. Опомнится — дадите новый чек, ошиблись — сразу отмените. А не как некоторые.

3. Откуда такая сумма налога? Автоматически при регистрации самозанятому выдаётся налоговый бонус в 10 000 ₽. Сначала кажется, что пока не наберётся налогов на эту сумму — платить не нужно. На самом деле всё устроено иначе.

Стандартная ставка налога на самозанятость — 4% с доходов от физлиц, 6% с доходов от юрлиц и ИП. Первое время, пока действует налоговый вычет, вы фактически платите вместо 4% — 3%, а ставка 6% уменьшается до 4%.

Например, вы только что зарегистрировались самозанятым и в этом месяце заработали 100 000 ₽ от физлица. Должны были заплатить налог 4% (4000), а заплатите 3% (3000), то есть вычет составит 1000 ₽. И так будет до тех пор, пока суммарно не набежит налоговых вычетов на 10 000 ₽, а после этого начнёте платить по полной.

Вот что меня сбило с толку: налог нужно заплатить до 25 числа следующего месяца. Первая «продажа» у меня была 25 июня, и я рассчитывала тут же заплатить налог. Этого не произошло, но я подумала, что дело не в дате, а в волшебном налоговом вычете. Потом была ещё одна продажа, и в июле мне начислили налог на обе сделки разом. Я была неприятно удивлена. При этом сумма никак не билась, логике не поддавалась, интернет молчал. А посчитали мне тогда (А+Б)*4% вместо (А+Б)*6%, это я только сейчас понимаю.

4. Что будет, если не выдать чек? Это сейчас на сайте Налоговой написано про санкцию в 20% от суммы, но тогда я этого не знала, и в договоре с клиентом у меня указана неустойка в 30%. Мотивирует!

5. Как составить договор и какую сумму там указать? Так как я оказывала услуги по производству контента, проект был масштабный и долгосрочный, то с клиентом нужно было заключить договор. На самом деле договор не сильно отличается от любого другого, только в этом отдельно прописано, что я являюсь плательщиком налога на профессиональный доход, и если не выдам чек, то полагается штраф в 30% от суммы заказа. Гораздо сложнее было согласовать с клиентом цену договора. Раньше если мы договаривались с кем-то на гонорар в 10 000 ₽ «чистыми», то сумму «грязными» вычислял плательщик и меня это мало волновало. Теперь же пришлось вспоминать математику за пятый класс. Как считал мой клиент: 10 000 ₽ + 10 000*0,06 = 10600Но меня это не очень удовлетворило, т. к. при таких расчётах увеличивается налогооблагаемая база, а значит, и сумма налога, и «чистыми» остаётся уже 9964 ₽. Клиент уверял, что это «просто так устроена жизнь, ты всегда остаёшься в проигрыше, это же налоги».Как считала я: 10 000/0,94 =10 638. Эта формула берётся из простой пропорции х — 100%10 000 — 94%

В итоге сошлись на моей цене, хотя каждый остался при своём мнении. В этот момент я кое-что поняла про предпринимательство: если ты не учил математику, не знаешь правил пропорции и не умеешь считать проценты — просто закладывай нормальную маржу в тело контракта

Хочешь получить 10 000 ₽— выставляй цену в 15 000, а лучше 20 000, и тогда уже неважно, кто и по какой формуле считает.

6. Как использовать деньги? Здесь оказалось всё просто, в отличие от ИП, самозанятые считаются по-прежнему физическими лицами, а значит, могут распоряжаться своими деньгами как угодно, без комиссий и переплат: можно легко переводить деньги с карты на карту или расплачиваться карточкой, привязанной к счёту самозанятого.

Кстати, то, что самозанятый — физлицо и его счёт значится в банках в соответствующей категории, стало для моих контрагентов неприятным сюрпризом. Один мой приятель-ИП решил сэкономить на налогах и комиссиях, заключил договор с самозанятым и разорился (по крайней мере так он мне объясняет, почему не возвращает долг). Действительно, в Сбербанке, Альфа-Банке и ВТБ мне подтвердили, что за перевод со счёта ИП на счёт самозанятого взымается такая же комиссия, как при переводе на счёт физлица. Между юрлицами и ИП никаких комиссий нет.

Налоговые каникулы для самозанятых

С 2017 были введены налоговые каникулы для самозанятых. Это означает, что в этот период самозанятые граждане не должны платить налог за свою деятельность. Позднее они были продлены на 2020 год.

Введение налоговых каникул для самозанятых граждан было сделано в качестве поощрения для выхода из тени. Для многих жителей России работа такого рода является единственным способом заработать на жизнь. Помимо них, подобной деятельностью занимаются также некоторые предприниматели, имеющие хорошую квалификацию и способности.

Несмотря на то, что доходы самозанятых обычно невысоки (в районе 30 тысяч рублей в месяц), из-за большого количества таких работников, оборот денег в этой сфере может оказаться достаточно большим. По примерным подсчетам, количество самозанятых людей, составляет от 14 до 24 миллионов человек.

Целью введения налога на профессиональную деятельность является:

- получение в государственную казну дополнительных средств в виде налогов;

- легализация граждан работающих на себя и введение их в сферу пенсионного страхования.

До этого такие работники могли рассчитывать только на социальную пенсию, размером в прожиточный минимум. Многие граждане предпочли бы обрести официальный статус, который позволял бы им уплачивать налоги и пользоваться всеми социальными благами от государства. Именно для поощрения таких порывов от жителей РФ и были сделаны налоговые каникулы.

Налоговые каникулы для самозанятых граждан продлены еще на год, так как свою задачу они еще не выполнили. Количество официально зарегистрировавшихся граждан не превышает одного миллиона, причем многие из них – это индивидуальные предприниматели, которые предпочли статус самозанятых.

Согласно мнению государственных экспертов, налоговые каникулы не будут продлены еще и на 2022 год. В связи с этим желающим официально оформить свой статус лучше воспользоваться этой возможностью в 2019 году, так в будущем такого же введения каникул не предвидится. Подобные каникулы – это желание дать шанс самозанятым выйти из тени, не отпугивая их штрафами за предыдущие годы профессиональной деятельности.

Чтобы легализация выглядела привлекательно для работников, этому закону необходимы некоторые доработки. Для многих является негативным тот факт, что каждый регион самостоятельно решает, предоставлять ли право на каникулы самозанятым или нет. Это приводит к разногласиям о самозанятости работников, ведь многие профессии можно рассматривать как наемные.

Так же в период действия каникул не формируется пенсионное обеспечение самозанятого человека. Поэтому каждый работник решает самостоятельно пользоваться правом на налоговые льготы или нет. Предварительно каждому из них стоит прочитать конкретно текст законопроекта.

Регистрация в качестве самозанятого работника имеет свои преимущества для жителя РФ. Официальный правовой статус дает возможность легализовать свою деятельность и не опасаться негативных последствий. Вероятно, в будущем такие граждане будут иметь те же преимущества, что и ИП.