Межбанковские процентные ставки

Так принято называть

ставки по кредитам на межбанковском

рынке. По ним банки могут

взаимодействовать между собой как для

поддержания собственной ликвидности,

так и для размещения временно свободных

денег (тех которые не удалось разместить

более выгодно, например в виде кредитов

населению).

В России к таковым

относятся:

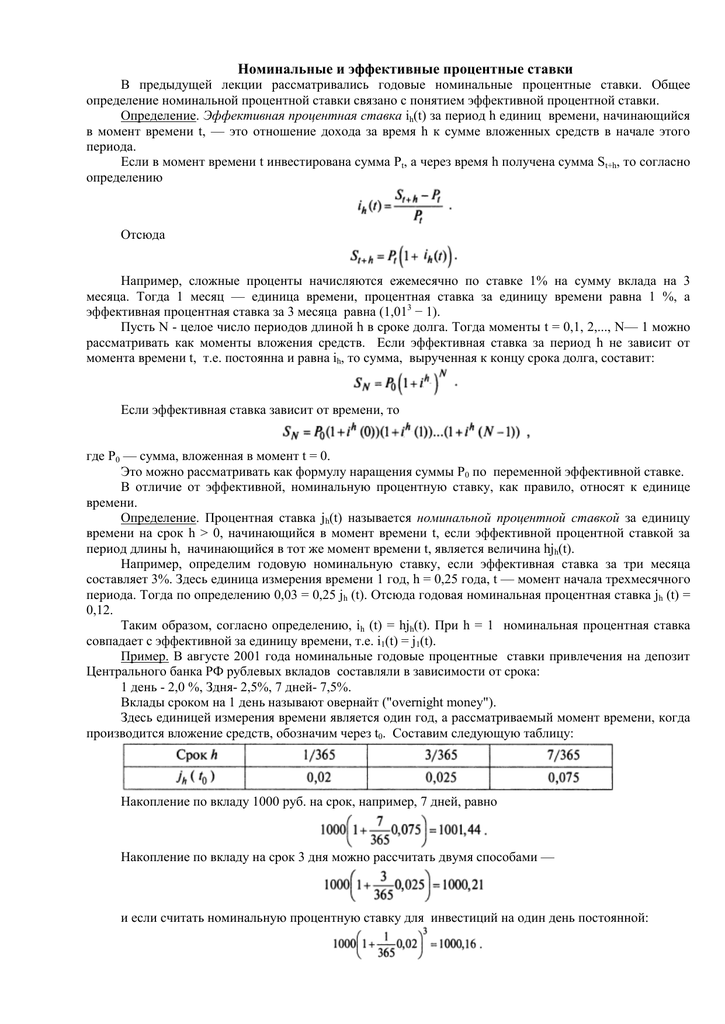

Ставки MIBID, MIBOR, MIACR

- MIBID – Moscow Interbank Bid Rate. Средняя ставка по которой привлекают межбанковские кредиты самые крупные банки Москвы;

- MIACR – Moscow Interbank Actual Credit Rate. Эта ставка представляет собой средневзвешенное значение (в зависимости от фактических объёмов сделок) того процента по которому крупнейшие банки Москвы готовы предоставить кредит на межбанковском рынке;

- MIBOR – Moscow Interbank Offered Rate. По этой ставке крупнейшие московские банки размещают кредиты на межбанковском рынке (также берётся его среднее значение);

- INSTAR – Interbank Short-Term Actual Rate. Процентные ставки на межбанковском рынке Москвы рассчитанные на основе фактически осуществлённых сделок между банками.

Межбанковская процентная ставка INSTAR

Межбанковская процентная ставка INSTAR

Наиболее известными

межбанковскими процентными ставками

в мире являются:

- LIBOR – London Interbank Offered Rate. Средняя ставка предоставления межбанковских кредитов устанавливаемая крупнейшими банками Лондона;

- BIBOR – Bangkok Intebank Offered Rate. Ставка по валютным депозитам на межбанковском рынке Бахрейна;

- PIBOR – Paris Interbank Offered Rate. Межбанковская процентная ставка устанавливаемая парижскими банками;

- SIBOR – Singapore Interbank Offered Rate. Средняя ставка по которой предоставляются кредиты (на относительно короткие сроки) сингапурскими банками;

- FFR – Federal funds rate. Ставка по которой банки США предоставляют друг другу однодневные кредиты;

- EURIBOR – European Interbank Offered Rate. Средняя ставка по кредитам в единой европейской валюте (Euro).

От чего зависит конечная переплата?

Переплата — будь это потребительский или целевой кредит, — зависит от трех параметров:

- Выданная сумма — чем больше выдано, тем больше в абсолютном выражении придется заплатить процентов;

- Длительностью пользования ссудой. По законодательству РФ, клиенты обязаны платить банку не за сам факт выдачи кредита, а за время, в течение которого клиент пользуется займом. Благодаря этому заемщик может значительно сэкономить, если он возьмет кредит на малый срок или если он погасит его досрочно. Но это же и становится камнем преткновения, т.к. большинство заемщиков ошибочно трактуют из-за этого термин «годовая процентная ставка»;

- Размером самой процентной ставки. Тут все просто — чем больше ставка, тем больше нужно платить (как в абсолютном, так и процентном соотношении).

Итак, разберем на примере. Допустим, у клиента имеется выбор из двух кредитных предложений:

- Согласно первому, заемщику будут выдано не менее 300 тысяч рублей, т.к. минимальная сумма кредитования — 300 тысяч, процентная ставка 15% годовых, минимальный срок возвращения задолженности, не считая возможности вернуть долг досрочно, — от одного года;

- По второму варианту срок кредитования фиксированный — не больше 6 месяцев. Максимальная сумма — 250 тысяч рублей, ставка — 18% годовых.

Глядя на эти предложения, сначала покажется, что первое — выгоднее, особенно если взять на срок больше 1-го года. Но на самом деле в абсолютных числах клиент заплатит значительно больше в первом случае.

Допустим, в первом примере он берет минимальные 300 тысяч рублей, во втором — максимальные 250 тысяч. В первом он берет их на один год, во втором случае на полгода. Тогда сумма переплаты по первому предложению составит 45 тысяч рублей, а по второму кредиту — ровно вдвое меньше, 22 500 рублей. Хотя, казалось бы, такой значительной разницы быть не должно. В чем дело?

Дело во времени, в течение которого выплачивается долг. Как мы и говорили, клиент платит за время пользования. Если кредит берется на год, реализуется вся процентная годовая ставка — 15% в первом примере. Если кредит берется на два года, получается 15% в первом году и еще 15% во втором. И так далее.

Кроме того, указанная выше сумма переплаты будет актуальна лишь при уплате долга разом, одним платежом в конце срока. Если же погашать задолженность ежемесячно, общая сумма переплаты уменьшится еще больше. Почему?

Потому что сумма переплаты рассчитывается от суммы основного долга, который на данный момент присутствует у заемщика. То есть, если у вас было 150 тысяч рублей, а на следующий месяц вы уменьшили задолженность до 50-ти тысяч — процент будет считаться именно от пятидесяти тысяч. Именно поэтому досрочное погашение кредита и малые сроки кредитования очень выгодны с точки зрения переплаты.

Виды процентных ставок

Существует несколько видов процентных ставок.

Фиксированная и плавающая ставки

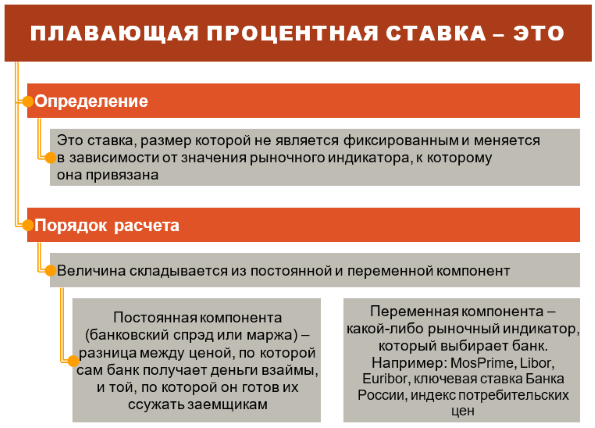

В зависимости от того, изменяется ли ставка в течение времени, выделяют фиксированную и плавающую процентные ставки:

- Фиксированная процентная ставка — постоянна, устанавливается на определённый срок и не зависит от каких-либо обстоятельств.

- Плавающая процентная ставка подлежит периодическому пересмотру. Изменение ставки осуществляется на основании колебаний тех или иных показателей. Классическим примером таких показателей является Лондонская межбанковская ставка предложения (LIBOR, средневзвешенная ставка на лондонском межбанковском рынке кредитных ресурсов). Соответственно плавающая ставка LIBOR+5 % будет означать, что номинальная величина процентной ставки на 5 % выше ставки LIBOR.

Декурсивная и антисипативная ставки

В зависимости от времени выплаты процентов, существует два типа процентных ставок:

- декурсивная ставка — процент выплачивается в конце вместе с основной суммой кредита

- антисипативная ставка — процент выплачивается в момент предоставления кредита (авансом) и определяется на основании конечной суммы долга.

Для кредитора выгоднее антисипативная ставка, а для заёмщика — декурсивная. Так, если величина процентной ставки составляет 10 %, то при декурсивной ставке при кредите в 1000 р. кредитор получит 1100 р. в конце срока. При антисипативной ставке он даст заёмщику 900 р. и в конце срока получит 1000 р.

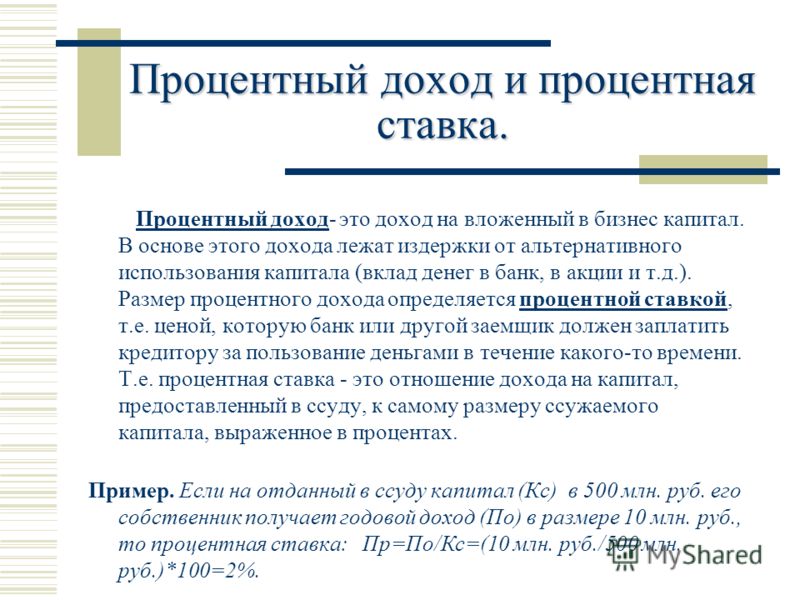

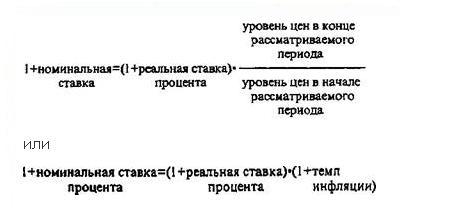

Реальная и номинальная ставки

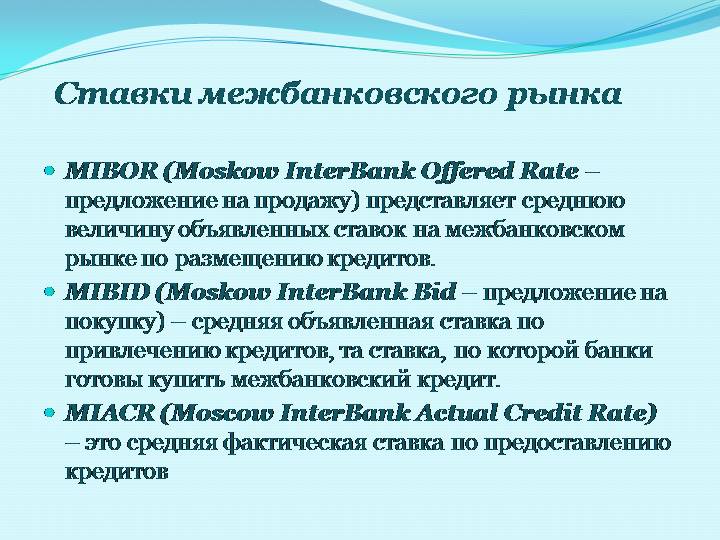

Различают номинальную и реальную процентную ставку.

Номинальная процентная ставка — это рыночная процентная ставка без учета инфляции, отражающая текущую оценку денежных активов.

Реальная процентная ставка — это процентная ставка с учетом инфляции.

Взаимосвязь реальной, номинальной ставки и инфляции в общем случае описывается следующей (приближённой) формулой:

- ir=in−π{\displaystyle i_{r}=i_{n}-\pi },

где

- in{\displaystyle i_{n}} — номинальная процентная ставка,

- ir{\displaystyle i_{r}} — реальная процентная ставка,

- π{\displaystyle \pi } — ожидаемый или планируемый уровень инфляции.

Ирвинг Фишер предложил более точную формулу взаимосвязи реальной, номинальной ставок и инфляции, выражаемую названной в его честь формулой Фишера:

-

- ir=1+in1+π−1=in−π1+π{\displaystyle i_{r}={\frac {1+i_{n}}{1+\pi }}-1={\frac {i_{n}-\pi }{1+\pi }}}

При π={\displaystyle \pi =0} и π=in{\displaystyle \pi =i_{n}} обе формулы дают одинаковое значение. Легко видеть, что при небольших значениях уровня инфляции π{\displaystyle \pi } результаты мало отличаются, но если инфляция велика, то следует применять формулу Фишера.

Согласно Фишеру, реальная процентная ставка численно должна быть равна предельной производительности капитала.

Процентная ставка овернайт (overnight)

В дословном

переводе с английского, слово «overnight»

означает — через ночь. Такая ставка

предлагается по вкладам размещаемым

на срок в одни сутки. Обычно такие

депозиты закрываются (с выплатой

процентов по ним) на следующий рабочий

день после их открытия, а если выпадают

выходные дни, то на первый рабочий день.

Депозиты овернайт

доступны только относительно крупным

клиентам, располагающим достаточно

большими суммами средств для их открытия.

В основном это крупные компании, банки

и другие финансовые организации. Хранение

денег на подобного рода депозитах

позволяет с одной стороны поддерживать

текущую краткосрочную ликвидность на

должном уровне, а с другой — извлекать

определённый процент прибыли со свободных

денежных средств.

Ввиду очень малого срока размещения депозитов, процентная ставка овернайт не слишком велика, однако она обычно выше ставки по счетам до востребования.

Величина

ставки овернайт зависит от таких факторов

как:

- Циклические

факторы. К ним относятся эффект конца

месяца (связанный с подготовкой

отчётности банков) и эффект конца

периода усреднения (имеется ввиду

усреднение по обязательным резервам

банков связанное с повышением спроса

на ликвидность а, следовательно, и с

ростом процентной ставки овернайт); - Экономические

факторы. Здесь главенствующую роль

играют такие моменты как текущие

ожидания относительно изменения

ключевой ставки Центробанка и

складывающаяся конъюнктура на рынке

государственных ценных бумаг и валютном

рынке.

Кроме

этого, величина ставки овернайт может

расти в периоды финансовых кризисов на

фоне снижения доверия банков друг к

другу и уменьшения объёмов проводимых

ими операций.

Размер

данной ставки, а также её устойчивость,

оказывают большое влияние на экономическую

ситуацию в стране в целом. Если её

значения относительно стабильны и не

выходят за рамки узкого коридора, то

это, помимо доступа участников рынка к

краткосрочной ликвидности, даёт им ещё

и возможность эффективно перераспределять

ликвидность и планировать управление

ею.

Именно

поэтому центральные банки уделяют

значительное внимание вопросу о текущем

размере процентных ставок овернайт и

стремятся удерживать их значения в

рамках определённого процентного

диапазона. Особенно актуально это для

них становится в процессе проведения

инфляционного таргетирования

В

каждой стране есть собственное эталонное

значение процентных ставок овернайт.

Например в России это — RUONIA,

в США — SOFR, в Японии

— TONAR и т.п.

Виды процентных ставок

Существуют различные виды ставок, однако большая их часть не важна при кредитовании физических лиц. Рассмотрим некоторые из них:

- Реальные/номинальные. Первые подразумевают, что инфляция уже заложена в стоимости денежных активов. Номинальные не учитывают влияние инфляции.

- Фиксированные/плавающие. Наибольшее распространение получили первые. В них изначально заложен не только возможный уровень инфляции, но и остальные риски, связанные с изменениями на финансовом рынке. Как правило, они устанавливаются на весь период кредитования и не изменяются в течение него. Это удобно и банку, и заемщику, поскольку упрощает подсчет прибыли и расходов. Плавающая ставка может изменяться в зависимости от конкретных условий. В договоре обязательно должно быть указано, в каких ситуациях возможно снижение процента или его рост.

- Дискурсивные/антисипативные. В первом случае проценты начисляются в конце периода (например, заем в МФО), во втором – в течение всего срока (как в большинстве банков).

Кроме того, на размер переплаты по кредиту влияет принцип начисления платежей: аннуитетный или дифференцированный. В первом случае проценты по кредиту рассчитываются сразу на всю сумму долга. График платежей составляется таким образом, что каждый месяц вы выплачиваете фиксированную сумму. При этом основную долю платежа сначала составляют проценты, а ближе к концу периода кредитования – основная задолженность.

При дифференцированных выплатах долг распределяется равными частями на весь срок предоставления кредита, а проценты начисляют на остаток задолженности. Таким образом, данные платежи более выгодны, так как переплата по ним ниже.

Как не потерять деньги

Внимательно читайте договор

Закон предусмотрел специальную рамочку, в которую вписывают полную сумму кредита. Игнорировать её — преступная для вашего бюджета халатность. Читайте договор целиком и внимательно, не пропускайте абзацы, даже те, что написаны мелким шрифтом. Не стесняйтесь задавать вопросы менеджеру.

Как только вы подписали договор, вы согласились со всем, что там написано. Поэтому устраните все противоречия, прежде чем поставить автограф в документе.

Не просрочивайте платежи

Поставьте себе напоминалку на телефон, компьютер и микроволновку, обведите красными кружками дни расчёта в календаре. Отметьте, когда эти даты приходятся на выходной, чтобы позаботиться о зачислении платежа заранее. Пунктуальность поможет избежать штрафов и пеней за просрочку. А размер штрафных санкций может быть весьма ощутимым.

Если можете гасить кредит досрочно, гасите

Проценты начисляются на сумму основного долга. Досрочные платежи делают её меньше. Следовательно, чем быстрее вы гасите кредит, тем меньше переплата.

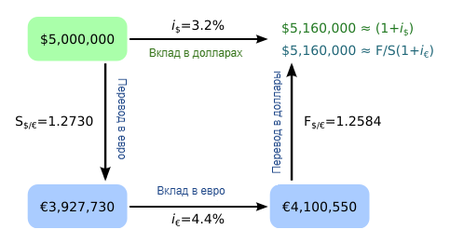

Не берите долгосрочные кредиты в валюте

Процент по валютным кредитам ниже, но доллары или евро должны быть стабильными, чтобы заём получился более дешёвым, чем его рублёвый аналог. Если у вас нет дара ясновидения и безудержного оптимизма, предсказать колебания валюты в долгосрочной перспективе вам будет сложно.

Небольшой заём вы успеете быстро отдать, даже если что-то пойдёт не так. Долгосрочный валютный кредит при падении рубля превратится в непосильную ношу, которая будет вытягивать из вас все деньги на обслуживание себя, то есть на проценты.

Мелочитесь

Внимательно следите за копейками. Это для вас 5 копеек — монета, недостойная даже ножку стола подпирать. Для банка просрочка на эту сумму — основание оштрафовать вас. Повезло ещё, если санкции начисляются в процентах к сумме просрочки. А если в процентах на основной долг?

Выполняйте условия договора

Не зря же вы читали договор, следуйте тому, что в нём написано. Например, если вы забудете продлить страховку, благодаря которой вам предложили выгодные условия по ипотеке, банк может увеличить процентную ставку. И обернуть вспять этот процесс будет сложнее.

Держите связь с банком

Если сотрудник кредитного учреждения пытается с вами связаться, берите трубку и открывайте СМС. Лучше в сотый раз прочитать рекламу, чем пропустить сообщение о просрочке или другую важную информацию.

Разумно используйте кредитку

Гасите долги по кредитной карте в беспроцентный период и не снимайте с неё наличные, так как за это чаще всего берут комиссию.

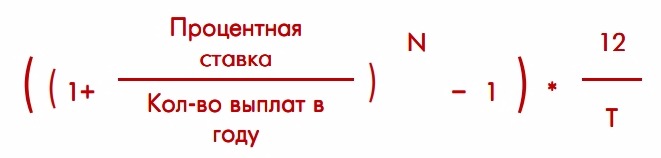

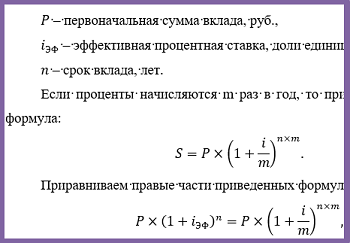

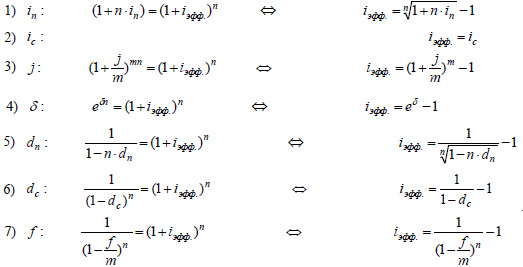

Эффективная процентная ставка

Заявленная номинальная

процентная ставка (например по кредиту

или депозиту) далеко не всегда в полной

мере отражает тот реальный уровень

выплат, которые будут в итоге по ней

выполнены. Например, ставка по депозиту

в 10% годовых вовсе не означает того, что

через год с суммы в 100000 рублей вам будут

начислены проценты в размере 10000 рублей.

То же самое можно сказать

и о кредитах. Заявленная ставка по

кредиту в 12% вовсе не означает того, что

в итоге ваша переплата по нему будет

составлять, например 120000 рублей с суммы

займа в 1000000 рублей. В реальности сумма

переплаты будет выше.

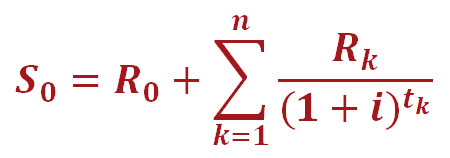

Вот для того, чтобы

отразить реальную сумму процентных

платежей (не только для кредитов и

депозитов, но и при оценке различных

инвестиционных проектов) и было введено

понятие эффективной процентной ставки.

Почему реальная сумма

платежей оказывается больше той, которая

вытекает из указанной номинальной

ставки в процентах годовых? Это происходит

из-за влияния сложных процентов, а также

из-за различных сопутствующих платежей

и комиссий.

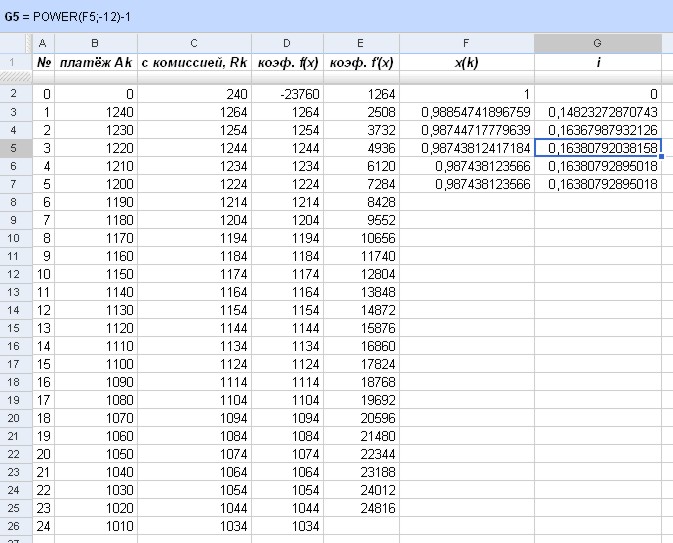

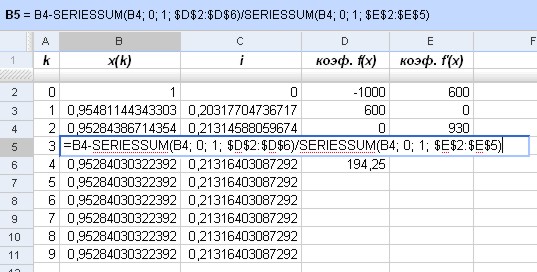

Так по обычному депозиту

размещённому под 10% годовых, прибыль

через один год может составлять большую

величину, например в том случае, если

вклад будет с ежемесячной капитализацией

процентов**. Смотрите сами (пример для

суммы вклада в 100000 рублей):

| Месяц |

Сумма вклада (с капитализацией процентов) |

Сумма вклада (без капитализации процентов) |

| 1 | 100833 | 100833 |

| 2 | 101672 | 101666 |

| 3 | 102519 | 102499 |

| 4 | 103373 | 103332 |

| 5 | 104234 | 104165 |

| 6 | 105103 | 104998 |

| 7 | 105978 | 105831 |

| 8 | 106861 | 106664 |

| 9 | 107751 | 107497 |

| 10 | 108649 | 108330 |

| 11 | 109554 | 109163 |

| 12 | 110466 | 110000 |

Как видите, при ежемесячной

капитализации процентов итоговая

прибыль по вкладу несколько выше и

составляет 10466 рублей против 10000 рублей

по вкладу без капитализации. То есть, в

данном случае можно сказать, что размер

эффективной процентной ставки составляет

10,46%.

Аналогичная ситуация

складывается и по кредитным платежам,

только в данном случае речь идёт уже не

о проценте прибыли, а о проценте убытка.

Важно знать, что реальная переплата по кредиту (соответствующая эффективной процентной ставке) всегда выше той, которую можно рассчитать исходя из процентной ставки предлагаемой банком. Более того, вполне может

сложиться такая ситуация, когда переплата

по кредиту с меньшей процентной ставкой

в итоге окажется выше той, которая была

бы в том случае, если бы взяли кредит по

большей ставке в другом банке

Более того, вполне может

сложиться такая ситуация, когда переплата

по кредиту с меньшей процентной ставкой

в итоге окажется выше той, которая была

бы в том случае, если бы взяли кредит по

большей ставке в другом банке.

Это происходит по

следующим причинам:

- Банки в полной мере

используют все преимущества сложного

процента; - Помимо процентов по

кредиту с заёмщика могут взиматься

дополнительные комиссии (страховка,

затраты на обслуживание кредита и

т.д.).

Следует иметь ввиду,

что по закону банки обязаны сообщать

клиентам реальную сумму переплаты по

кредиту.

** Ежемесячная капитализация

процентов предполагает начисление

процентов на остаток по вкладу каждый

месяц. Например при ставке в 10% годовых,

ежемесячно будет начисляться процент

в 10/12=0,833%.

Словарь трейдера

Маркетинговая ставка – что это такое?

Такой вид ставки обычно предлагается в автосалонах. Выгодные 0 %, которые действуют как обещания, не относятся к переплате по банковскому кредиту. Маркетинговая ставка предполагает получение скидки на товар в размере тех денег, который нужно было бы оплатить банку. В договоре по покупке указана цена автомобиля со скидкой, и именно на ее основе будет рассчитываться процент. Обычно он равен 10-12 %.

Если показатель не равен 0, то предоставляется скидка на сумму разницы маркетинговой и банковских ставок. Эти деньги дилер выплачивает банку на основе договора. В итоге покупатель приобретает машину по более низкой цене. Только ему все равно следует учитывать свои финансы, а также внимательно читать договор. Нередко при таких сделках оформляются страховки, которые имеют высокий процент.

Таким образом, при желании оформления кредита необходимо ознакомиться с размером процента, а также дополнительными условиями. Некоторые банки сборы и комиссии уже включают в годовую ставку, и поэтому лишних расходов не потребуется. Но так как заемщику важна стоимость кредита, то последний вариант для него будет менее выгодным. Только если клиента устраивают все условия, он может оформлять договор.

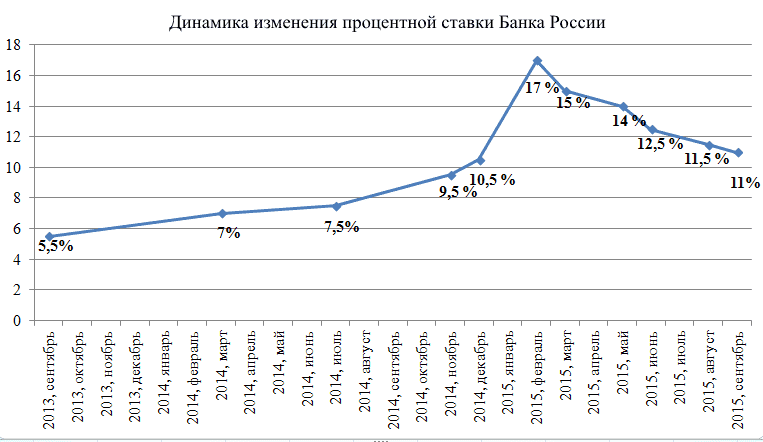

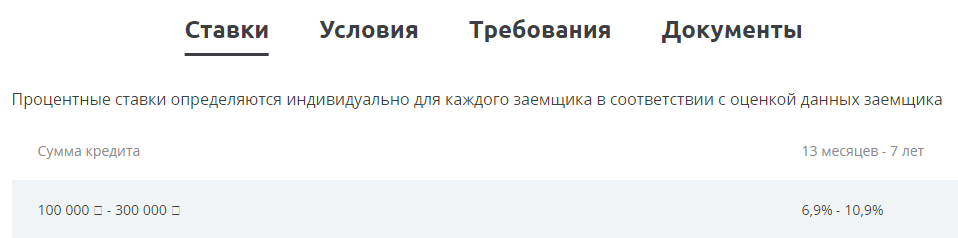

Ставки, зависящие от ключевой, подразумевают повышенные риски

Относительно высокие цифры касаются именно максимального банковского процента — его еще нужно поискать и не «нарваться» на внезапное изменение условий (ставки могут меняться буквально за день). Средневзвешенные ставки, естественно, ниже и сильно зависят от различных параметров — в частности, от срока вклада. Например, на пике последних лет, в марте 2019 года, когда ключевая ставка составляла 7,75%, а максимальная ставка по вкладам — 7,68%, в среднем банки предлагали разместить у них денежные средства под 4,59—6,43%. Максимальная ставка была у вкладов сроком на полгода-год, минимальная — у вкладов «до востребования».

А уже к апрелю 2020 года, когда ключевая ставка равнялась 6%, максимум был 5,43%, а среднее значение варьировалось от 2,86% до 5,18%.

Еще одна из важнейших причин величины конкретной ставки по депозиту — статус того, кто его размещает. Банки предлагают очень разные ставки в зависимости от того, хочет ли разместить денежные средства физическое или юридическое лицо. Например, на конец июня (еще при ключевой ставке в 4,5%) физлица могли рассчитывать на ставку до 7% годовых (правда, это касалось комплексных программ — вместе с инвестиционным страхованием жизни, обычные вклады предлагались со ставкой как минимум в полпроцента ниже), минимум составлял 0,5—1%, но чаще — около 3—4%. Абсолютный максимум для юридических лиц в тот же период составлял всего 5,25%, минимум — около 1%.

При этом сохранятся ли эти ставки в случае изменения ключевой ставки ЦБ — вопрос индивидуальный, зависит от условий конкретного банка при конкретном вкладе. Все определяют условия договора — бывают жестко прописанные в договоре твердые ставки, а бывают — плавающие.

Как рассказывает Альберт Бикбов, часто плавающие ставки привязывают к ключевой ставке ЦБ России. При этом использование каждого из этих типов ставок имеет свои плюсы и минусы.

— Использование плавающих ставок на депозиты выгодно банку, когда ключевая ставка снижается. То же самое можно сказать и о кредитах — но уже в отношении вкладчиков. Но все резко меняется, если ставки на рынке начали расти — у заемщиков появляются дополнительные процентные выплаты, что приводит к увеличению финансового бремени. А это чревато. У вкладчиков появляются дополнительные доходы от повышенных процентов, но это становится накладным для банка. Плюсы и минусы от твердых ставок тоже имеются: с одной стороны, можно планировать процентные выплаты и поступления, но, с другой стороны, в случае если рынок изменится, то придется платить то, что указано в договоре, а не по рынку. Так что у каждого варианта есть свои плюсы и минусы, и хорошие финансисты стараются выбрать для себя оптимальный вариант в соответствии с собственными прогнозами и ожиданиями, — говорит он.

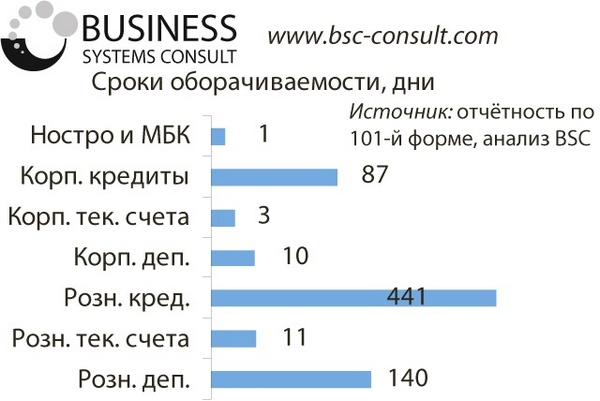

Зависимость вклада и ставки Центробанка

| Дата | Ставка рефинансирования | Максимальная процентная ставка по вкладам | »до востребова-ния» | до 30 дней, включая »до востребования» | до 30 дней, кроме »до востребова-ния» | от 31 до 90 дней | от 91 до 180 дней | от 181 дня до 1 года | до 1 года, включая »до востребова-ния» |

| 02.06.20 | 4,50% | 4,99% | |||||||

| 01.06.20 | 5,50% | 5,01% | |||||||

| 03.05.20 | 5,50% | 5,04% | |||||||

| 02.05.20 | 5,50% | 5,40% | |||||||

| 01.05.20 | 5,50% | 5,51% | |||||||

| 03.04.20 | 6,00% | 5,36% | |||||||

| 02.04.20 | 6,00% | 5,43% | |||||||

| 01.04.20 | 6,00% | 5,43% | 2,86% | 3,37% | 3,73% | 4,74% | 4,66% | 5,18% | 4,67% |

| 01.03.20 | 6,00% | 5,15% | 2,67% | 3,13% | 3,63% | 3,59% | 4,37% | 4,62% | 4,21% |

| 01.02.20 | 6,25% | 5,49% | 2,88% | 3,26% | 3,59% | 3,61% | 4,55% | 4,58% | 4,23% |

| 01.01.20 | 6,25% | 5,93% | 3,01% | 3,38% | 3,79% | 3,73% | 4,58% | 4,84% | 4,46% |

| 01.12.19 | 6,50% | 6,13% | 3,66% | 3,67% | 3,68% | 3,81% | 4,71% | 5,08% | 4,66% |

| 01.11.19 | 6,50% | 6,17% | 3,52% | 3,60% | 3,67% | 3,85% | 4,73% | 4,97% | 4,48% |

| 01.10.19 | 7,00% | 6,48% | 3,73% | 3,95% | 4,21% | 4,22% | 5,02% | 5,42% | 4,90% |

| 01.09.19 | 7,25% | 6,71% | 3,75% | 4,07% | 4,29% | 4,58% | 5,18% | 5,49% | 5,03% |

| 01.08.19 | 7,25% | 6,82% | 3,86% | 4,28% | 4,68% | 4,66% | 5,33% | 5,64% | 5,18% |

| 01.07.19 | 7,50% | 7,14% | 4,03% | 4,35% | 4,61% | 4,89% | 5,50% | 5,71% | 5,33% |

| 01.06.19 | 7,75% | 7,31% | 3,92% | 4,45% | 4,75% | 5,35% | 5,78% | 6,02% | 5,72% |

| 01.05.19 | 7,75% | 7,52% | 3,81% | 4,41% | 4,82% | 5,22% | 5,81% | 6,05% | 5,63% |

| 01.04.19 | 7,75% | 7,54% | 4,50% | 4,64% | 4,75% | 5,37% | 6,03% | 6,19% | 5,72% |

| 01.03.19 | 7,75% | 7,68% | 4,59% | 4,73% | 4,88% | 5,24% | 6,40% | 6,43% | 6,03% |

| 01.02.19 | 7,75% | 7,50% | 4,32% | 4,57% | 4,77% | 5,38% | 6,61% | 6,43% | 6,15% |

| 01.01.19 | 7,75% | 7,53% | 4,62% | 4,80% | 4,99% | 5,18% | 6,72% | 5,90% | 6,02% |

| 01.12.18 | 7,50% | 7,38% | 5,35% | 5,09% | 4,70% | 5,14% | 5,83% | 5,80% | 5,62% |

| 01.11.18 | 7,50% | 7,18% | 4,24% | 4,62% | 4,90% | 5,01% | 5,87% | 6,36% | 5,89% |

| 01.10.18 | 7,50% | 6,80% | 3,69% | 4,13% | 4,57% | 4,69% | 5,51% | 6,06% | 5,54% |

| 01.09.18 | 7,25% | 6,61% | 4,17% | 4,26% | 4,35% | 4,59% | 5,21% | 5,52% | 5,14% |

| 02.08.18 | 7,25% | 6,32% | 4,18% | 4,31% | 4,74% | 4,40% | 5,25% | 5,13% | 4,98% |

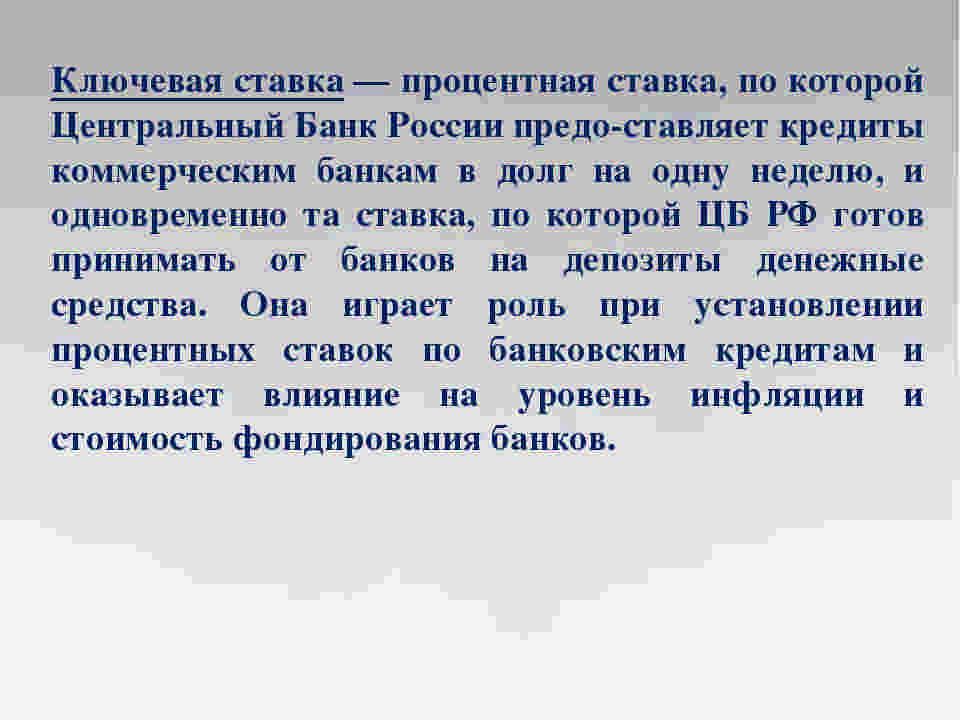

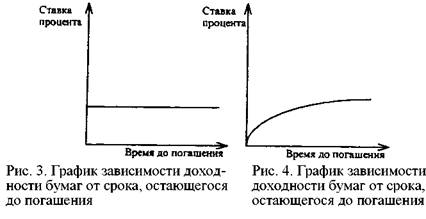

От чего зависит процентная ставка по кредиту?

Разумеется, такая важная вещь, как ставка по кредиту, законодательно урегулирована. Банки, по сути, не имеют права устанавливать ставку «какую вздумается». Однако, подобным своеобразным правом обладают микрофинансовые организации, где ставка достигает значений в размере 300-400% годовых.

Ставка устанавливается с опорой на пять параметров, играющих ключевую роль в определении стоимости займа:

- Ставка рефинансирования, установленная Центробанком РФ. Эта ставка означает, под какой процент Центральный Банк готов выделять ссуды частным банком (выдаются только российские рубли). По состоянию на 2020 год, она составляет 7,75%. Соответственно, эта ставка включается в кредитные предложения банков, т.к. это необходимо для поддержания по крайней мере минимальной рентабельности. Именно поэтому в России практически невозможно найти предложения, где ставка по займу составляла бы меньше 7,75% годовых (за исключением льготных ипотечных программ, где часть расходов покрывает государство);

- Уровень инфляции в стране. Хотя уровень официальной инфляции включен в ставку рефинансирования, устанавливаемый Центробанком, банки самостоятельно рассчитывают реальный уровень инфляции (в последние годы он значительно отличается от официального в большую сторону). Повышение цен включается в ставку по кредитам;

- Колебания валютных курсов. Несмотря на то, что большинство займов выдаются в РФ в российских рублях, нередко банковские организации ведут учет прибыли в двух валютах — в рублях и долларах. Соответственно, девальвация рубля, а также уменьшение его реальной стоимости по отношению к доллару тоже вкладывается в итоговый процент, чтобы банки не теряли доход в долларах;

- Ставка по межбанковскому кредитованию (иногда банки берут кредиты не у Центробанка, а у других частных банковских организаций);

- Компенсация расходов, связанных с управлением, и получение прибыли.

В результате эти пять основных факторов определяют процентную ставку, которую предлагают банки в России. Для ипотечного кредитования она в среднем составляет 12-14% годовых, для потребительских займов — 24%.

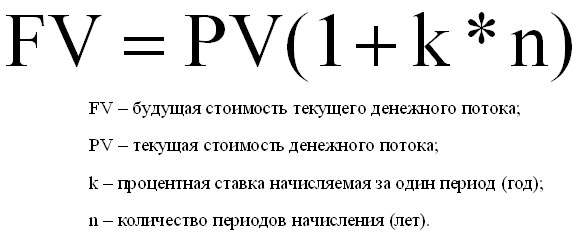

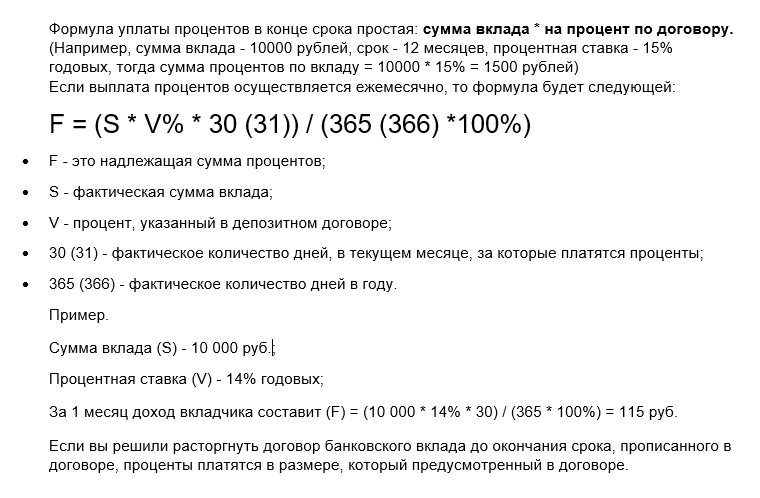

Расчет банковских процентов

В финансовой практике принято выполнять расчет банковских процентов в годовом выражении. Это означает, что если банк указывает, что ставка принимаемых на депозит средств составляет, например, 10% годовых, вы получаете сумму, большую на эти 10%, начисленную в течении года. Если вам необходимо просчитать, сколько это будет получаться в месяц или в день – просто разделите процентную ставку на нужный вам период времени. Чтобы узнать, сколько вы получите за месяц, нужно 10% разделить на 12 (число месяцев в году). А для расчета процента в сутки необходимо будет процентную ставку разделить уже на 365 (количество дней в году).

Виды банковского процента

В практике осуществления банковской деятельности проценты различают несколько видов:

- ссудный (кредитный),

- депозитный,

- дисконтный,

- учетный.

Ссудный процент – эта та сумма, которая начисляется заемщику за пользование кредитными средствами. Депозитный процент по сути то же самое, что и ссудный, но заемщиком в данном случае выступает банковское учреждение, которое за пользование вашими деньгами оплачивает вам вознаграждение в виде этого самого депозитного процента.

Дисконтный процент предполагает размер скидки от какой либо суммы в денежной операции. Учетный представляет собой определяемую Центробанком ставку, по которой это учреждение выдает другим банкам заемные средства.

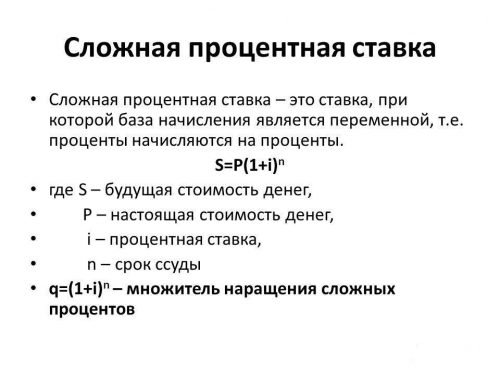

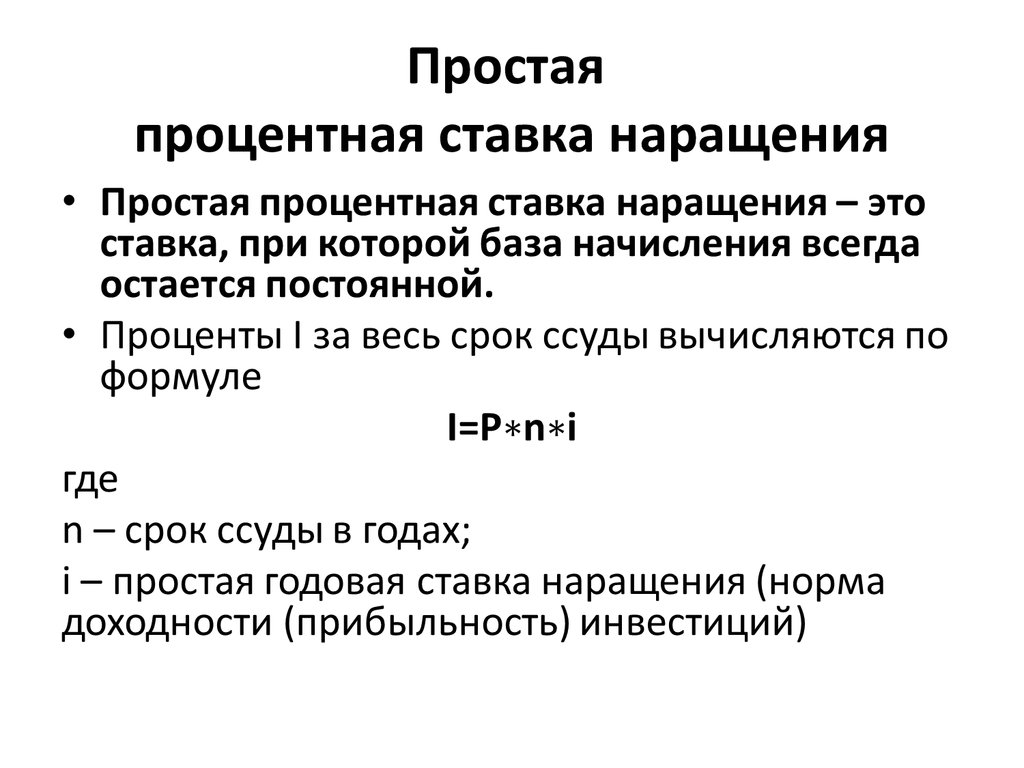

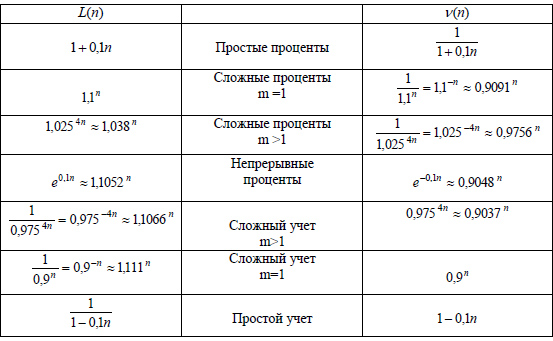

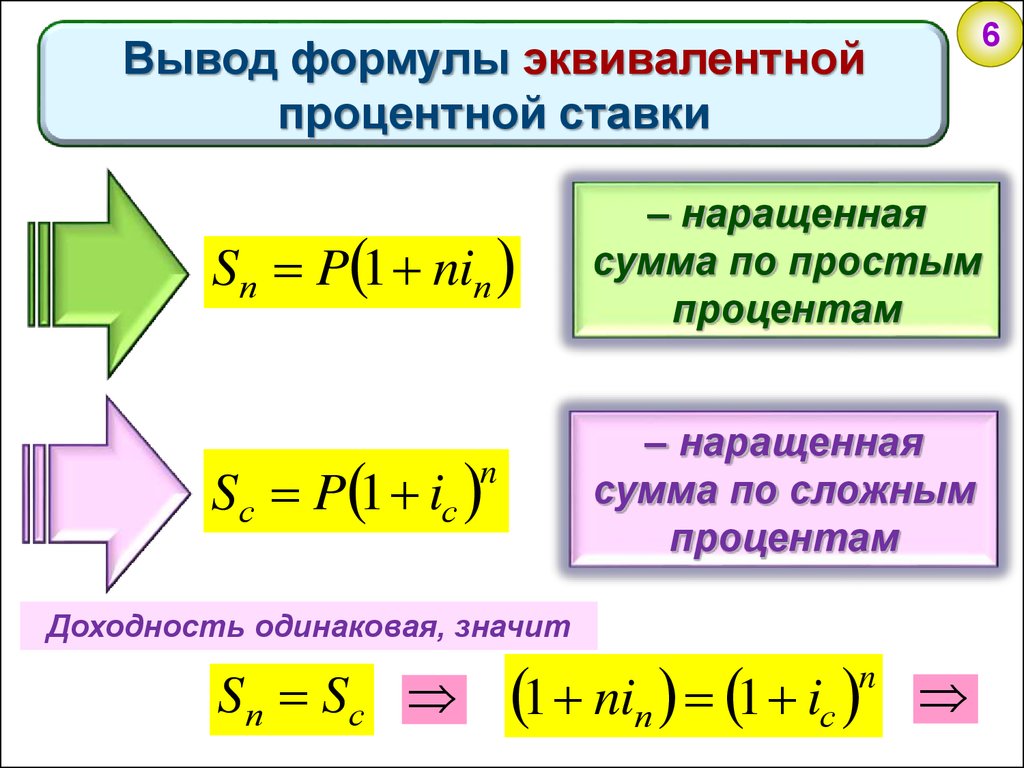

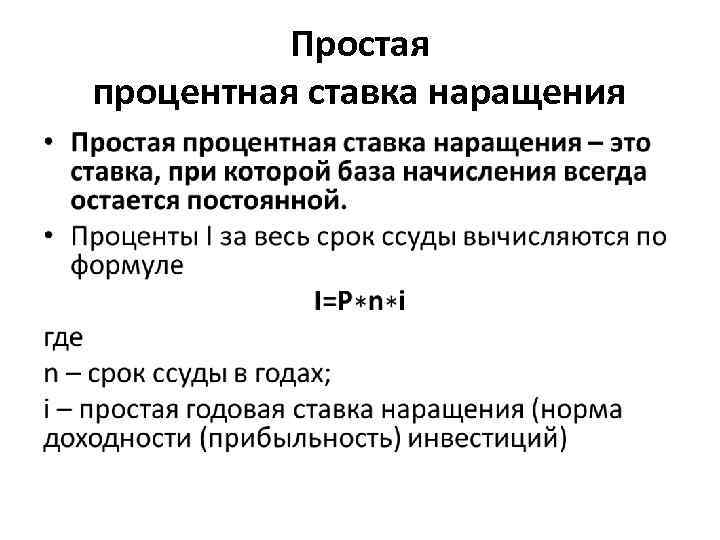

Простой и сложный банковские проценты

Начисление банковских процентов может выполняться двумя способами, получившими название простой и сложный процент. В первом случае понимается, что за основу расчетов всегда в течении срока договора принимается сумма кредита (депозита). Сложный процент учитывает, ч то в каждом последующем периоде сумма, на которую насчитывается процент, увеличивается на размер процентов, полученных в предыдущем период.

Традиционно более выгодными принято считать депозиты по которым банк начисляет сложные проценты. По кредитам ситуация обратная. Выгодным считается процент, рассчитываемый не на всю сумму кредита, а на остаток невозвращенных банку денежных средств.

Что влияет на эффективность процентной ставки

Важно сравнить процентную ставку до того как взять заем в любом из банков, и выяснить наличие:

- комиссий за выдачу кредита или снятие наличных со счета;

- платежей за сопровождение договора;

- комиссий за открытие и ведение банковского счета;

- платежей за кассовое обслуживание и любые другие «скрытые» переплаты, которые могут быть логически и не связаны с первоначальным договором займа.

Кроме самых распространенных способов удорожания заемных денег, на эффективность процентной ставки может влиять тип кредитования. Так при оформлении залога, банк может взимать комиссию за проведение оценки транспортного средства или недвижимого имущества. Также к затратам клиента могут быть отнесены услуги нотариуса или страховой компании.

Хотя деньги за оплату полиса идут не банку, а страховщику, очень часто это дочерние учреждения самого банка. Поэтому принуждение к оформлению страховки может привести к тому, что клиент помогает «заработать» банку дважды на одном и том же кредитном договоре. По российскому законодательству клиент вправе отказать от большинства видов страхования. Потребительские кредиты можно оформить вообще без каких-либо страховок. Это позволит сэкономить свои деньги и повысит эффективность процентной ставки, и итоговую сумму переплаты приблизит к той, которая заявлена банком изначально.

Что включает стоимость кредита?

Заемщику надо знать не только, что такое процентная ставка, но и что включает кредит. Она рассчитывается на основе:

- уровня инфляции: в России он равен примерно 7 % в год;

- банк не занимается выдачей собственных средств, для этого у него есть вкладчики: для обслуживания депозитов требуются средства, которые включены в кредит;

- в некоторых случаях банки сами берут денежные средства в долг у других организаций, а заемщики платят межбанковский процент;

- у каждого банка есть неплательщики, что тоже включено в стоимость кредита;

- банк учитывает свое развитие: ему нужно выплачивать зарплату сотрудникам, покрывать другие расходы, за что тоже платят клиенты.

С учетом этих правил расчета можно сказать, что такое процентная ставка. Это компенсации трат банка на свои нужды и для получения прибыли.