Зачем это нужно?

- Облигацию можно продать в любой день купонного периода по справедливой цене. Без накопленного купонного дохода все сделки пришлось бы привязывать к датам выплаты купона. Что серьезно бы снизило ликвидность облигационного рынка

- НКД позволяет продавать и покупать бонды по честной (и для продавца, и для покупателя) цене

- В отличие от банковского депозита досрочная продажа облигации не приведет к потере накопленной прибыли

НКД для покупателя

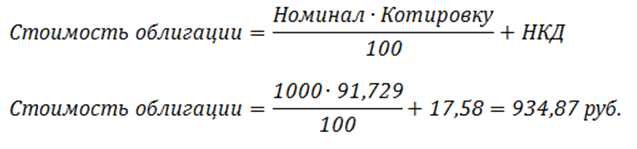

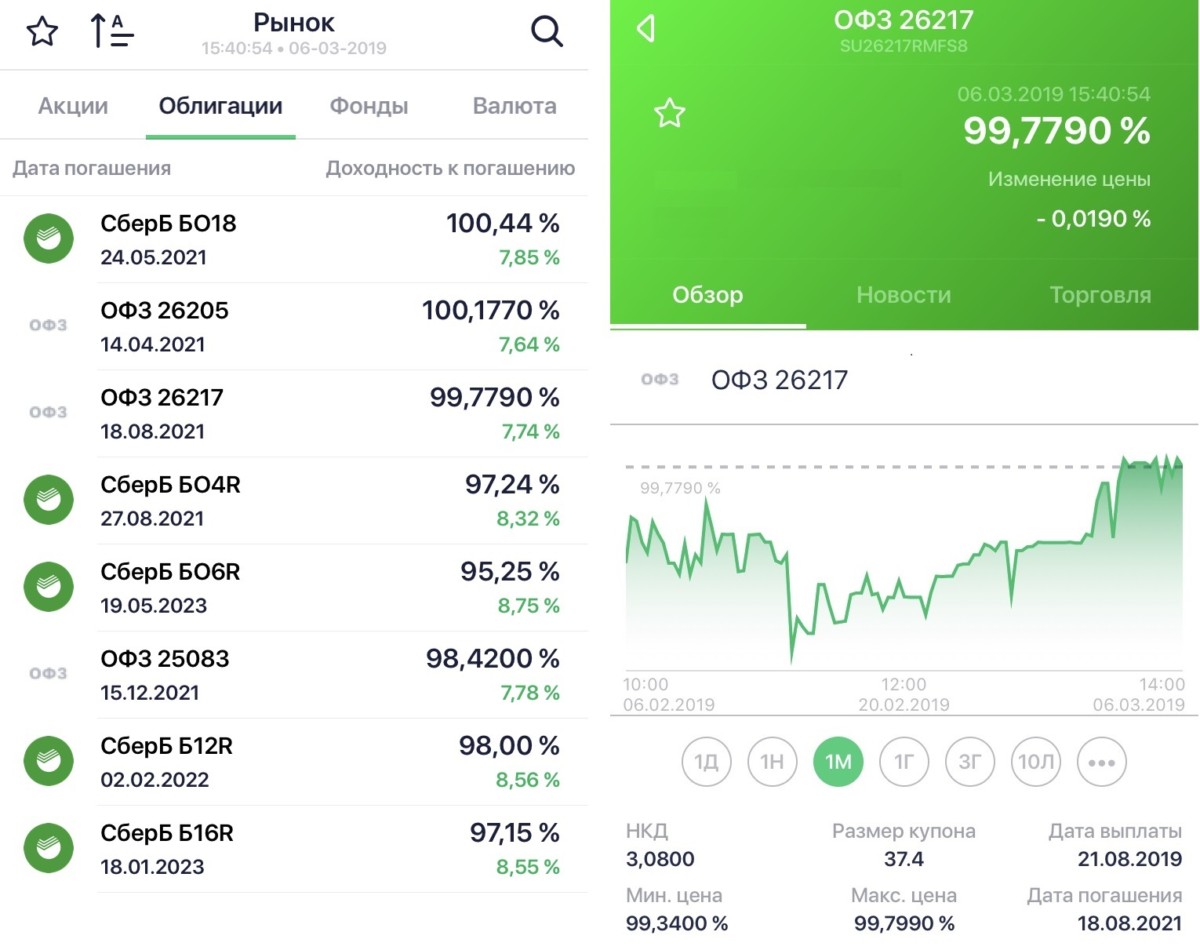

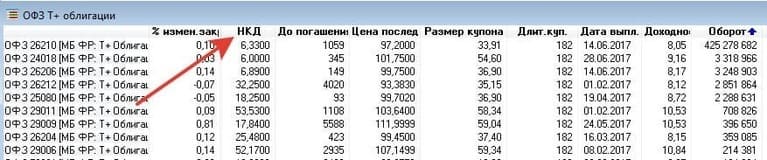

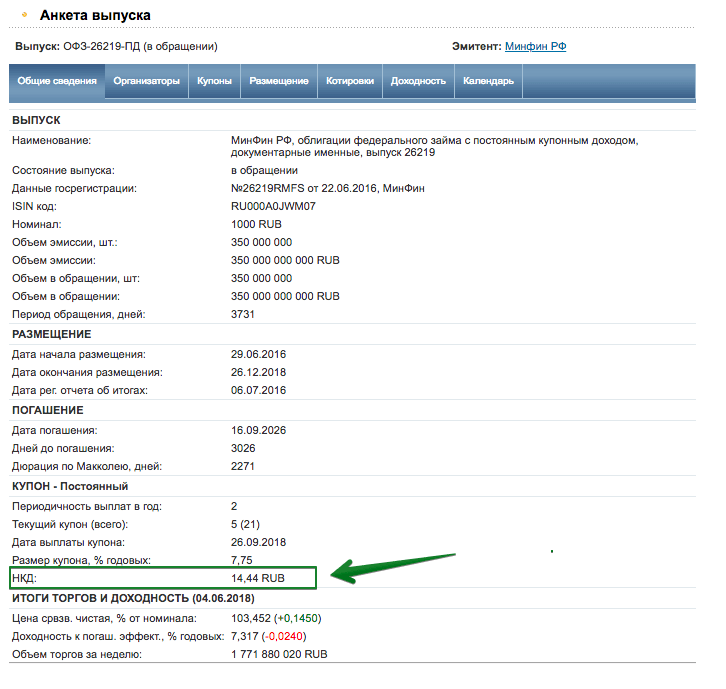

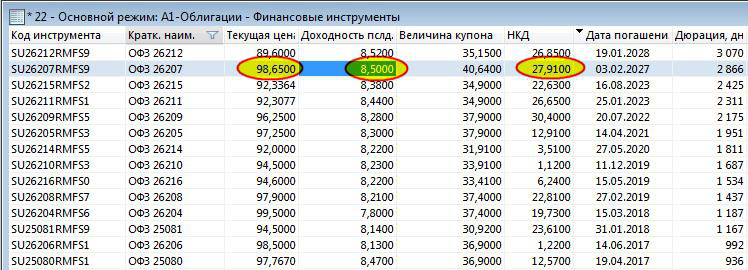

Василий заходит в терминал (кстати как его настроить можно посмотреть здесь) и видит, что облигации федерального займа продаются за 100% от номинала: 1000 рублей. Чтобы купить ОФЗ, ему придется заплатить 1000 рублей + накопленный доход по купону на дату покупки.

Таким образом, Вася компенсирует потерю купонного дохода Пете, который решил продать свои ОФЗ в середине полугодового купонного периода. Как только придет дата следующего начисления, Вася получит всю прибыль за полные шесть месяцев уже от эмитента.

НКД для продавца

Петя продает облигацию Газпрома по номиналу спустя два месяца после последней выплаты купона. Может, деньги срочно понадобились, или нашел более выгодный актив для вложений.

До следующей выплаты купона остается четыре месяца – и ждать так долго Петя не хочет. Он продает ее досрочно за номинальную стоимость плюс НКД за два месяца. По сути, купонный доход он получит не за счет эмитента ценной бумаги, а за счет покупателя.

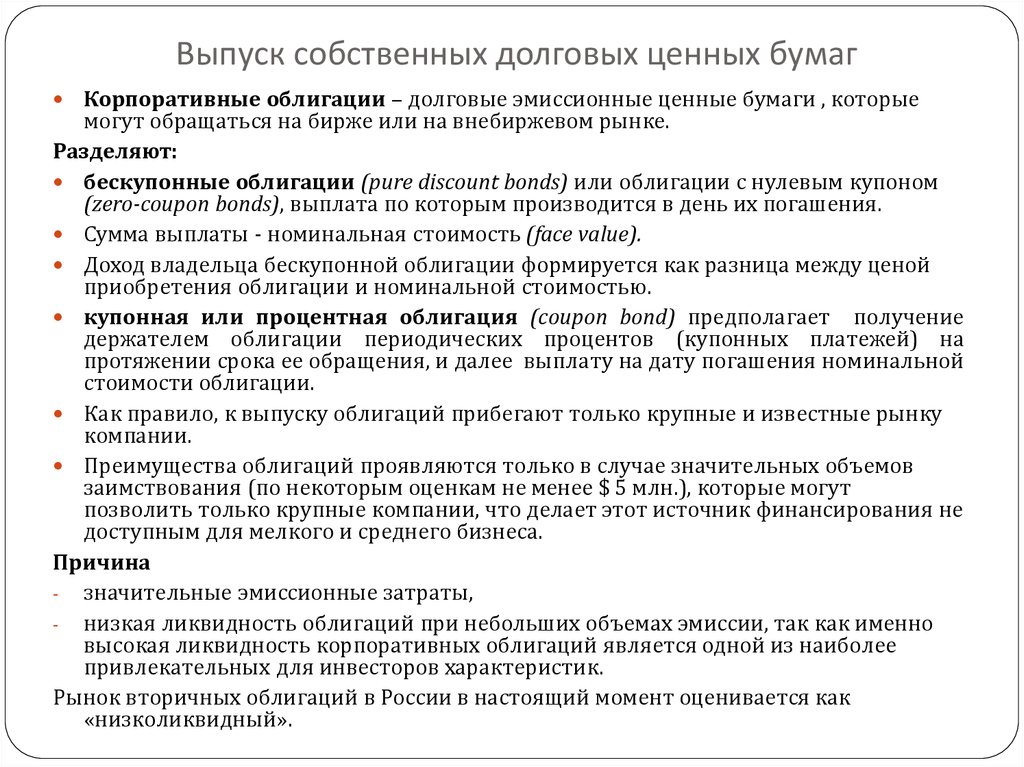

Что это такое

Купонный доход облигаций – это процентная ставка от номинала, которую ежегодно будет получать держатель бумаги. Я говорю о годовых процентах, хотя выплаты купона могут происходить несколькими траншами за год.

В основном ставка дохода заранее определена и носит фиксированный характер, однако бывают ситуации, когда долговой инструмент имеет плавающую доходность.

От чего он зависит

У бумаги с постоянным купоном доходность будет всегда одинакова к номиналу. Но при переменных ставках купона доход будет коррелировать с той финансовой величиной, к которой он привязан. Например, это может быть доходность ОФЗ, уровень инфляции или показатели ключевой ставки ЦБ.

Кому выплачивается купон

Купонный доход выплачивается текущему держателю облигации на момент выплаты. Причем таких держателей за весь период обращения ценной бумаги могло быть несколько. Связано это с тем, что долговые расписки торгуются на вторичном рынке, и инвесторы могут совершать их покупку и продажу в любое время на протяжении всего срока обращения бондов.

Что говорит законодательство

С относительно недавнего времени законодатели сделали поблажку для инвесторов и освободили их от уплаты НДФЛ с купонного дохода на корпоративные долговые бумаги. Но есть ограничения:

- Облигации должны быть выпущены российским эмитентом. По ценным бумагам, зарегистрированным в юрисдикции других государств, обязательно будет взиматься налог с купонного дохода.

- Купонный доход в процентном выражении не должен превышать ставку рефинансирования более чем на 5 пунктов.

- Сама облигация должна быть выпущена после 1 января 2017 года.

Что касается государственных бондов, то купонный доход в таких бумагах не облагался налогами и до этого.

НКД при покупке облигаций

А что, если мы покупаем бумагу в середине срока между купонными датами?! Ведь то, кто нам ее продает должен получить свой накопленный НКД. Поэтому при покупке облигаций на те же 10 000 руб мы затратим 10049 руб, заплатив размер накопленного дохода продавцу облигации. Но в будущем через месяц если мы продаем, то нам уже ко-то заплатит 10 098 руб, из которых 49 руб это наш расход на уплату размера нкд. В итоге мы все равно чистыми заберем себе 49 руб. И так по кругу весь этот механизм работает.

Поэтому бонды являются интересным и ликвидным инструментом. Особенно, когда необходимо просто временно «припарковать» денежные средства. При этом Вы практически гарантированно будете получать доход. Здесь самое время сослаться на возможны риск дефолта. Но если это качественные облигации к хорошим кредитным качеством эмитента, то риск дефолта невелик.

Кстати, есть особенности при налогообложении НКД. При покупке бумаг, сумму которую мы потратим будет считать расходом и уменьшать налогооблагаемую базу. А при продаже, наоборот считаться доходом. Поэтому, если размер НКД при продаже будет больше, чем при покупке, то брокер удержит НДФЛ 13% по аналогии с дивидендами.

Что такое НКД у еврооблигаций?

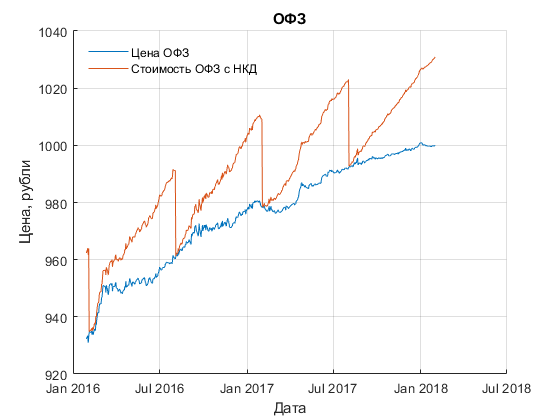

Накопленный купонный доход по облигациям и еврооблигациям всегда прогнозируем и понятен. Помимо размера купона само тело у бонда может расти или падать в зависимости от рыночной ситуации. То есть, если Вы на размещении взяли ОФЗ по 100%, то она через время может стоит 110% например. И тогда помимо купонной доходности вы зарабатываете дополнительные 10% доходности. Кстати на первичном размещении размер НКД всегда равен 0. Принимать в первичных размещениях на букбилдинге можно через брокера ВТБ в приложении Мои Инвестиции. Минимальный порог всего 10000 руб, в то время как у большинства брокеров эта цифра от 100 000 рублей о поручение подается только с голоса через трейдера.

Думаю концепция понятна для чего придуман этот термин и почему он дает неоспоримые преимущества перед вкладами. Кстати, ранее я делал обзор сайтов с помощью которых удобно делать анализ облигаций по различным параметрам. На моей практике встречалось очень много инвесторов, которые инвестировали в бонды, но не понимали механизма накопления дохода. Хотя отдельного курса по инвестированию в евробонды на просторах интернета нет. Однако большинство молодых трейдеров не очень любят этот инструмент из-за ограниченной доходности.

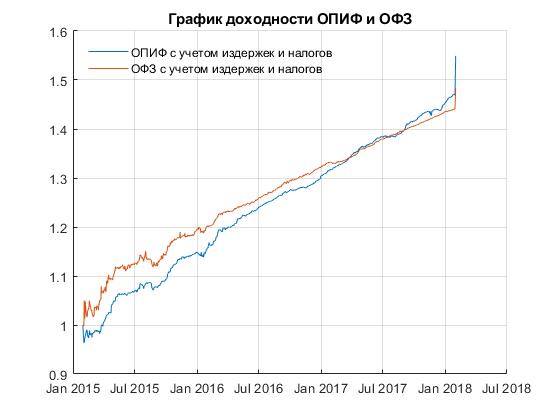

Зачем покупать облигации

Данный актив очень любят состоятельные инвесторы и медленные деньги. Под последними я подразумеваю пенсионные фонды. Ведь минимальные риски при прогнозируемой доходности очень манят. В данной статье я не буду углубляться в различие ОФЗ и корпоративные бондов. Оставим этот обзор для отдельного поста. При прочих ранвых всегда можно собрать корзину из облиг с более привлекательной доходностью. чем могут предложить банковские депозиты.

Даже для своего первого портфеля из ценных бумаг этот инструмент отлично подходит. Большинство современных брокеров в своих приложениях отображают текущее значение НКД. Разумеется эта цифра обновляется каждый день. Поэтому нет необходимости искать эту информацию на сайте эмитента. На самом деле при инвестировании на долгосрок большее значение имеет текущий номинал облигации. Ведь не очень интересно за год до погашения бумаги покупать по 130% от номинала. Потому что все облигации погашаются по 100% от номинала.

Если подводить резюме, то бонды являются очень интересным финансовым инструментом. В своем блоге частного инвестора я еще неоднократно буду обращаться к этому инструменту. В первую очередь, потому что сам инвестирую в надежные бумаги. Для диверсификации инвестиционной корзины — надежный актив. В отдельном обзоре я расскажу про дефолтные бумаги и перпечелы, которые не имеют срока погашения. Так что оставайтесь с Большим Банкиром и Ваша финансовая грамотность будет повышаться на глазах. Тем более в то время, когда ключевую ставку ЦБ понижает каждый квартал.

Поделиться материалом

Плюсы и минусы облигаций с купонной доходностью

Данная разновидность выплат по ценным бумагам представляется наиболее удобным и справедливым способом получения дохода от вложений в долговые бумаги. Продавая облигацию в любой день, инвестор получает на свой брокерский счет всю сумму накопленного купонного дохода за время владения с точностью до одного дня, независимо от периодичности выплат (обычно каждые 3 или 6 месяцев). Таким образом, цена облигации становится справедливой для обоих сторон сделки.

Это приятная новость для инвестора, который ранее не имел дела с купонными облигациями и привык к условиям банковских вкладов, при досрочном закрытии которых вкладчик теряет весь накопленный процентный доход. По облигации инвестору также, как и банке, ежедневно начисляется процентный доход, но, в случае продажи бумаги, он сохраняет за собой весь НКД, который сформировался к моменту сделки. Наличие НКД в структуре стоимости, обеспечивает вторичному рынку облигаций необходимую ликвидность, иначе участникам торгов пришлось бы каждый раз ждать даты погашения.

Купонный доход, полученный на фондовом рынке, за исключением ОФЗ, индивидуальных инвестиционных счетов (ИИС второго типа) и корпоративных облигаций (2017—2020г.в.) облагается налогом. Это же касается и НКД. С 1 января 2012 года вступил в силу закон №368-ФЗ, по которому брокеры получили статус и обязанности налоговых агентов. Ранее инвесторам приходилось возиться с налоговыми декларациями самостоятельно. Купонный доход инвестор получает на счет уже в чистом виде, за вычетом налога.

Заключение

В заключение предлагаю оценить привлекательность купонных облигаций с накопленным доходом. Невольно напрашивается сравнение с другим, более привычным нашим гражданам консервативным инструментом – классическим банковским депозитом. Не в пользу последнего — как минимум 4 характеристики:

- При выходе из биржевой бумаги, в отличие от депозита, вы не теряете накопленный по ней купонный доход.

- Помимо НКД, вы получаете потенциально более высокую курсовую доходность, особенно если успели приобрети облигацию до очередного снижения ключевой ставки ЦБ.

- Частный инвестор получает более низкий порог вхождения в рынок облигаций – от 1000 рублей.

- Вы не ограничены сроком инвестирования, тогда как % ставка в банке от срока зависит напрямую.

Всем профита!

21.07.2017

Обзор топовых стратегий для торговли

Приведу основные общеизвестные стратегии для торговли. Крупные трейдеры на их основе вырабатывают свои, но как правило, этими разработками они не делятся. Кроме того, каждый брокер рекомендует своим клиентам свои расчеты, прогнозы и методы работы.

Большинство стратегий торговлитрейдинга основаны не на стоимости облигацийсамой ценной бумаги, а на синтетическом показателе — кривой бескупонной доходности. Эта кривая показывает доходность бондов в продолжительном промежутке времени.

Но если повышается ставка рефинансирования, то доходность долгосрочных бондов падает, так как со временем снижается покупательская способность денег, в которых выражен номинал облигации. Это общие тезисы, но с их учетом строятся большинство стратегий торговли.

При этом кривая доходности долгосрочных облигаций может изменяться сильнее, чем краткосрочных. Такие изменения обусловлены долгим сроком и большой вариативностью событий, которые могут за это время произойти в экономике.

Сдвиг или наклон кривой

Суть в том, что как только происходит новый выпуск облигаций, то сначала их доходность резко вырастает (кривая бескупонной доходности идет вверх), но в случае повышения ставки рефинансирования доходность будет резко падать. Поэтому эти ЦБ продают «на взлете» кривой. И наоборот: если кривая идет вниз и при этом ожидается снижение ставки рефинансирования, то имеет смысл покупать долгосрочные бонды, так как в будущем их доходность будет расти.

Спрэд к собственной кривой

Вполне логично предположить, что облигации одной компании будут находиться на одной кривой бескупонной доходности. Однако это бывает не всегда. Иногда доходность определенного выпуска становится выше общей кривой для этого эмитента.

В этот момент необходимотакие бонды приобретать, так как в будущем их доходность сравняется с общей кривой, но произойдет это за счет повышения цены актива. И наоборот, если вдруг доходность определенного выпуска оказалась аномально низкой на короткий срок, то эти ЦБ лучше продать: хоть впоследствии их доходность вырастет, но при этом снизится цена.

Лесенка облигаций

Лесенка — определенный набором бондов разных эмитентов, которые обеспечивают постоянную прибыль. То есть это уже существенная часть инвестиционного портфеля. При торговле учитывают ротацию облигация — при погашении самых ранних выпусков средства реинвестируются в более долгие, чем те, что уже имеются в портфеле. Таким образом наращивается капитал.

Пирамидинг РЕПО

Более сложная стратегия, которая позволяет повысить доходность от торговли облигациями

При этой стратегии важно, чтобы цена бондов была выше текущей ставки РЕПО. В этом случае брокер или биржа могут дать кредитное плечо, то есть кредит под залог облигаций

Таким образом, появляется дополнительный способ финансирования торговли другими активами.

Штанга

Этот метод предполагает приобретение двух диаметрально противоположных видов ЦБ — краткосрочных и долгосрочных. Долгие бонды, например на год, 5 лет и 10 лет, страхуют инвестиционный портфель.

Пример. Я приобретаю два вида:

50 ОФЗ со сроком погашения 16 августа 2023 года, ставка 7 % годовых и выплата купона 2 раза в год по 35 руб. Стоимость одной облигации — 1000 руб. Они будут до 2023 года приносить небольшой доход, а вложенные деньги вернутся в конце срока действия — моя страховка

Дисконтные облигации Банка ВТБ за 99,5 % номинальной стоимости в 1000 руб. То есть цена одной бумаги 995 руб. Это однодневные облигации, которые погашаются на следующий рабочий день. 50 облигаций будут стоить 49750, комиссия брокера и биржи 0,05 и 0,01 % соответственно

Здесь комиссию важно учитывать, чтобы не уйти в минус. На следующий день эмитент гасит эти займы и на счет возвращается 50 000 рублей

Такие сделки можно проводить каждый день, совершенно не задумываясь, и торговля принесет ежедневный доход.

Пуля

Эта стратегия подходит для аккумуляции денег к определенному сроку. То есть приобретаются облигации разны эмитентов с погашением в один день или близкие даты. Благодаря этому в определенный момент удается освободить нужное количество денег.

Доходность «народных облигаций»

Доходность облигаций федерального займа для физических лиц составит 8.5 %. Их нельзя будет приобретать юридическим лицам, а также спекулировать на них – перепродавать с целью извлечения прибыли. Фактически «народные облигации» становятся обычным банковским депозитом. У многих экспертов сразу же возник вопрос о том, зачем они нужны. Российский бюджет они вряд ли наполнят, так как объем эмиссии ничтожно мал. К тому же доходность облигаций федерального займа на бирже ниже на 0.5 %, чем у «народных».  Пока это привело лишь к тому, что заявки идут от крупных состоятельных инвесторов, и до обычных граждан они еще массово не дошли. Глава Минфина – А. Силуанов – надеется, что такая мера позволит повысить финансовую грамотность населения и заставит вытащить «из-под подушки» значительные суммы. Низкая инфляция не обесценивает эти деньги, поэтому остается надежда на то, что население само вложит их в развитие экономики. Понятие «российские облигации» до сих остается непонятным большинству граждан нашей страны.

Пока это привело лишь к тому, что заявки идут от крупных состоятельных инвесторов, и до обычных граждан они еще массово не дошли. Глава Минфина – А. Силуанов – надеется, что такая мера позволит повысить финансовую грамотность населения и заставит вытащить «из-под подушки» значительные суммы. Низкая инфляция не обесценивает эти деньги, поэтому остается надежда на то, что население само вложит их в развитие экономики. Понятие «российские облигации» до сих остается непонятным большинству граждан нашей страны.

Что такое купон по облигации

Купон по облигации — это вознаграждение для инвесторов, прибыль за то, что они дали в долг. Размер выплаты заранее известен и определяется условиям в момент эмиссии.

Бывают следующие виды купонов

- Постоянный. Самый простой вариант. При размещении устанавливается какое-то значение на весь срок действия ценной бумаги. Таким образом, покупатель может заранее узнать точную прибыль через любой срок (даже через 5 и более лет, если экспирация большая).

- Переменный. Купон зависит от текущей ситуации на рынке (чаще всего привязывается к ставке RUONIA за последние 6 месяцев).

- Индексируемый. На него начисляется небольшой купон, но зато его номинал увеличивается на размер инфляции. В США такие облигации пользуются популярностью. В России они не так популярны.

- Нулевой (дисконтный). Облигация выпускается дешевле номинала. Доход инвестора будет по мере роста к номинальной цене.

Где и как можно купить евробонды

Такое название носят еврооблигации, которые выпущены в иностранной валюте.

Хоть они и имеют приставку «евро», но сейчас это просто дань традиции. Это могут быть самые разнообразные долговые международные обязательства. В основном, на срок от 3 до 30 лет. Среди них встречаются ВДО (высокодоходные облигации).

Самостоятельно на Московской бирже

Для россиян один из самых простых вариантов приобрести евробонды – на Московской бирже. Это наиболее выгодный способ. Только разбираться во всем придется самостоятельно, потратив немало времени. Зато потом вы уже сможете торговать чем угодно.

Вам потребуется открыть брокерский счет, перевести на него деньги. Установить и подключить приложение торгового терминала, а затем настроить таблицу вывода еврооблигаций.

Сам процесс практически не отличается от приобретения отечественных ценных бумаг. Выбрав понравившуюся облигацию, проверяем ее статус и оформляем заявку. Если все прошло успешно, с вашего счета будет списана соответствующая сумма.

В составе ПИФа

ПИФы – это паевые инвестиционные фонды, в состав которых входят надежные евробонды. В этом случае сами бумаги приобретает управляющая компания. Она формирует фонд, из которого уже каждый инвестор приобретает определенный пай.

За эту работы УК берет комиссии.

ETF

Еще один интересный и выгодный вариант – ETF-фонд, позволяющий вложиться сразу в несколько евробондов. В нашей стране этот инструмент пока не популярен, но у него большие перспективы.

Принцип работы похож на ПИФ. Он закупает ценные бумаги от эмитентов, а инвесторы приобретают часть фонда в виде акций. Совершать такие операции можно, только имея счет у брокера.

В банке

Можно покупать евробонды прямо в банке. Они считаются основной альтернативой валютным депозитам. Многие делают выбор в пользу этого инструмента, чтобы защитить себя от падения курса рубля.

Как правило, это крупнейший отечественные компании – Роснефть, Газпром, ВТБ, Альфа Банк.

Как выбрать, где лучше

Рекомендую действовать через брокеров. В этом случае вам будут доступны основные параметры для торговли. Если говорить кратко, то к ним относятся:

- номинальная стоимость;

- эмитент;

- доходность;

- рыночная цена;

- вид купона;

- размер купона;

- дата выплаты купонов и погашения облигации.

Лучшие брокеры

Чтобы вам было проще ориентироваться на этом рынке, я вам расскажу, на каких брокеров следует обратить внимание. Чтобы выбрать лучших специалистов, которые будут соответствовать вашим требованиям, советую ориентироваться на основные критерии

Это наличие лицензии, небольшая сумма для открытия счета, доступ к иностранным акциям и еврооблигациям

Чтобы выбрать лучших специалистов, которые будут соответствовать вашим требованиям, советую ориентироваться на основные критерии. Это наличие лицензии, небольшая сумма для открытия счета, доступ к иностранным акциям и еврооблигациям.

Полный обзор представлю ниже.

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

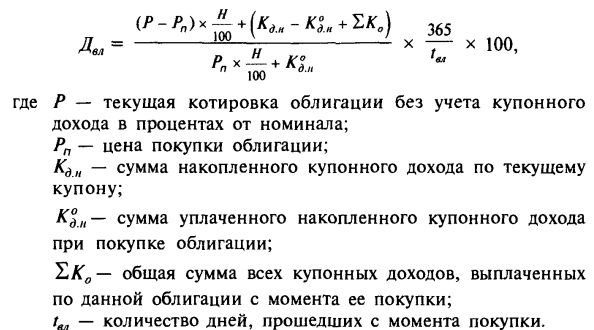

Налогообложение

Итак, мы уже сказали, что НКД по облигациям – это доход от купонной облигации при ее продаже ранее положенного срока. Не стоит забывать, что полученная сумма от НКД является объектом налогообложения. Для обычных граждан налоговая база при осуществлении операций с ценными бумагами облагается 13-процентным налогом на доходы физических лиц. Однако нужно помнить, что покупка ценных бумаг вместе с уже начисленным НКД не попадает под налогообложение.

Пример

Мы купили облигацию с номиналом 1000 рублей с накопленным по ней купоном – НКД – 50 рублей. В момент продажи мы получили по купону 100 рублей. Итого в качестве подоходного налога мы отдадим 13 % от 50 заработанных рублей.

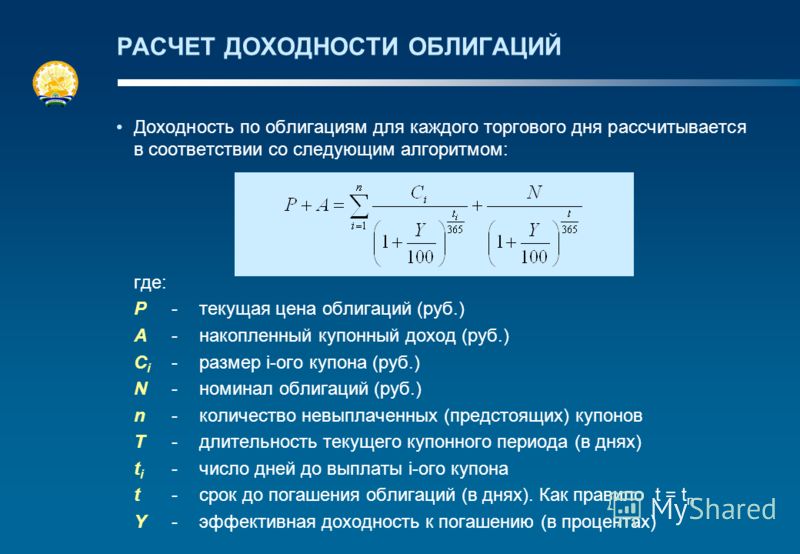

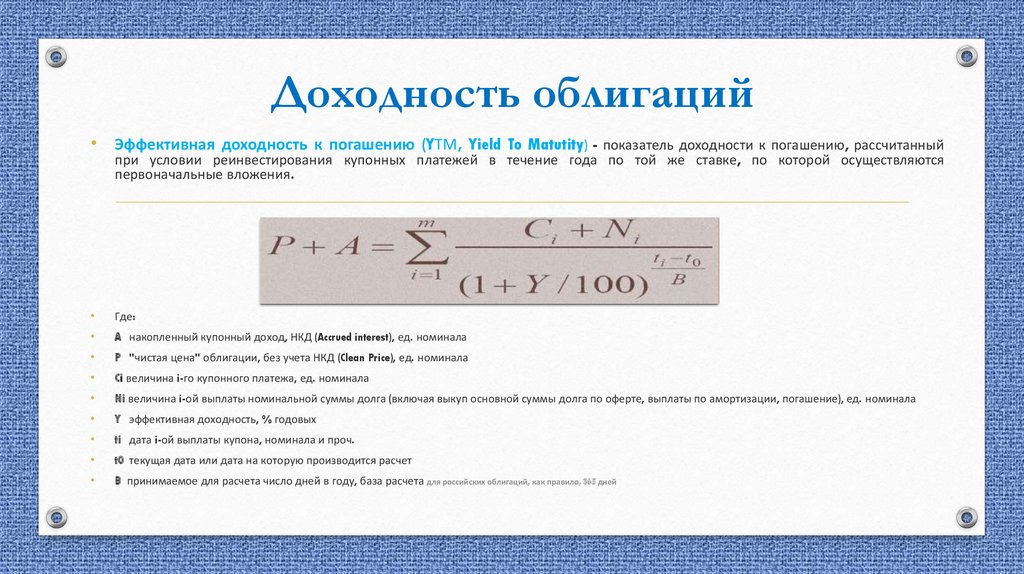

Как рассчитывается НКД?

В самой системе накопленной доходности нет ничего сложного. Рассчитать его может даже школьник. Но чаще всего даже этого делать не нужно – при продаже на бирже размер НКД уже учтен в цене облигации. Это актуально даже для неторговых дней, приходящихся на конец месяца.

На сайте РусБондс накопленный купонный доход по каждой бумаге отображается отдельной строкой в разделе «Общие сведения». Если Вы торгуете бондами через терминал, то информация об NKD отображается в одноименном столбце.

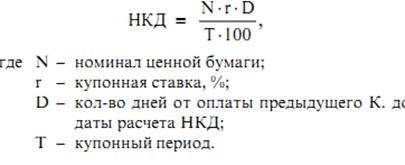

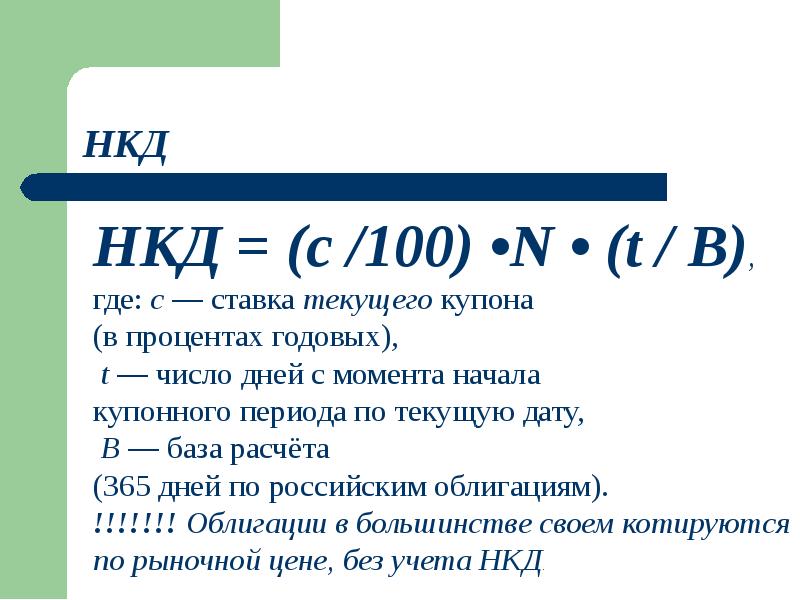

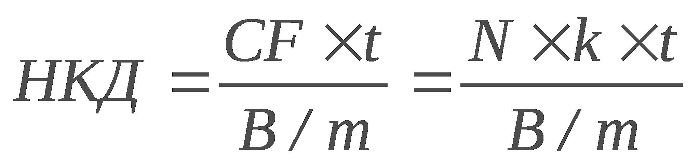

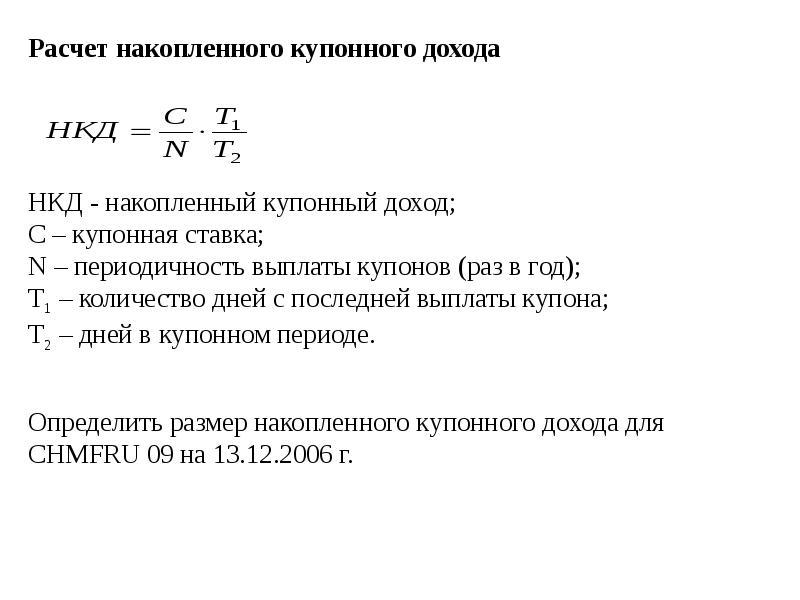

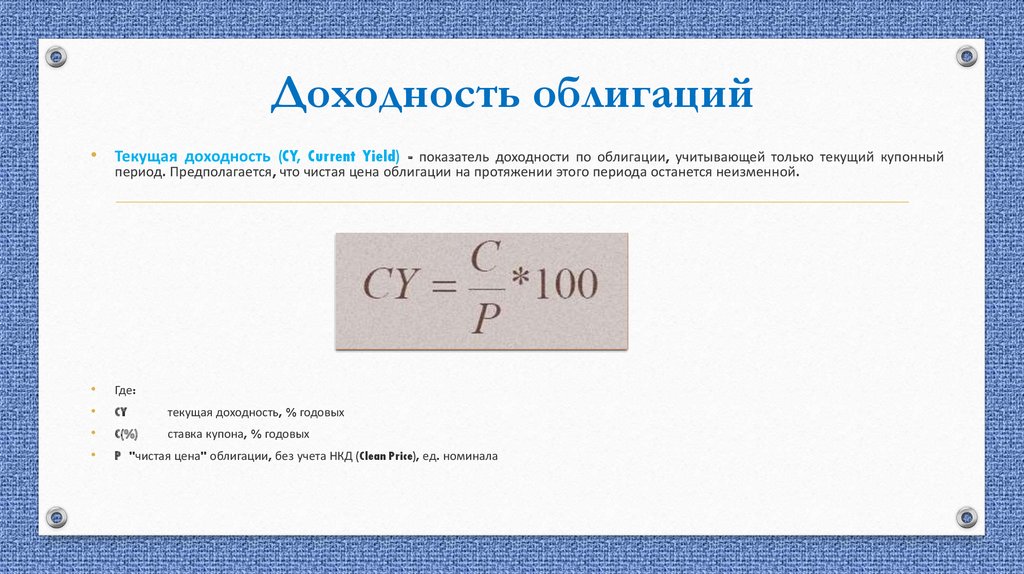

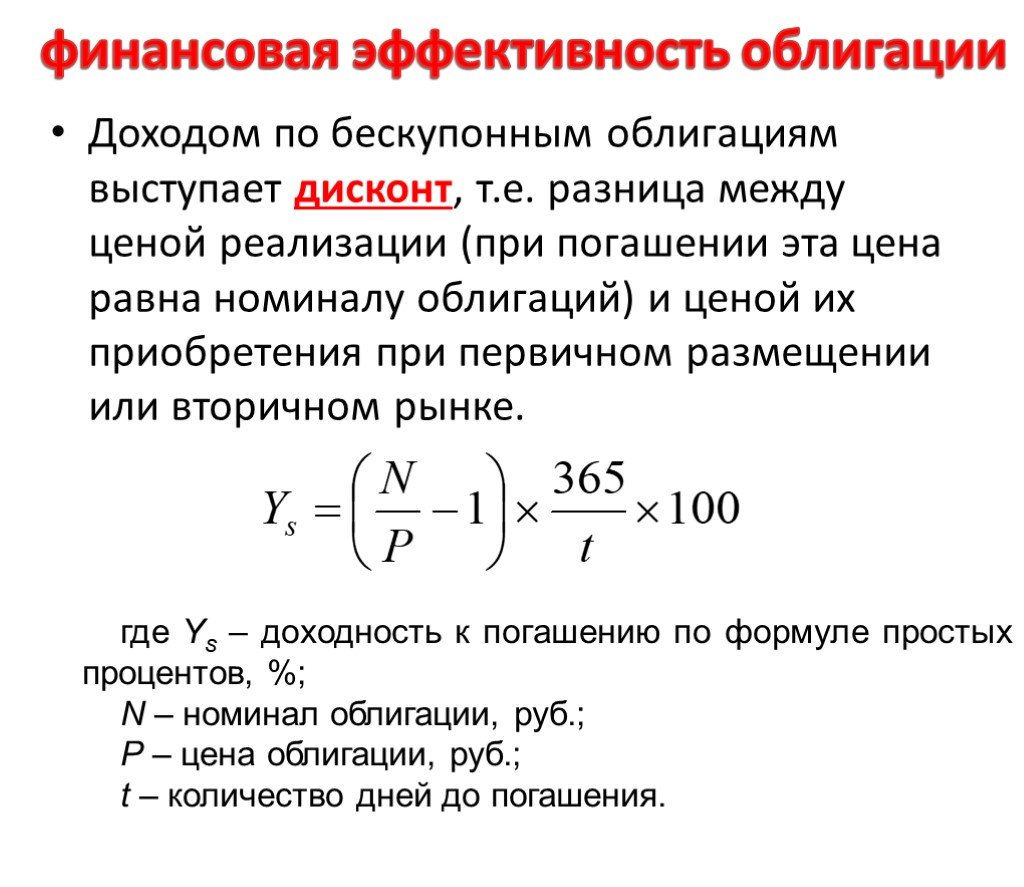

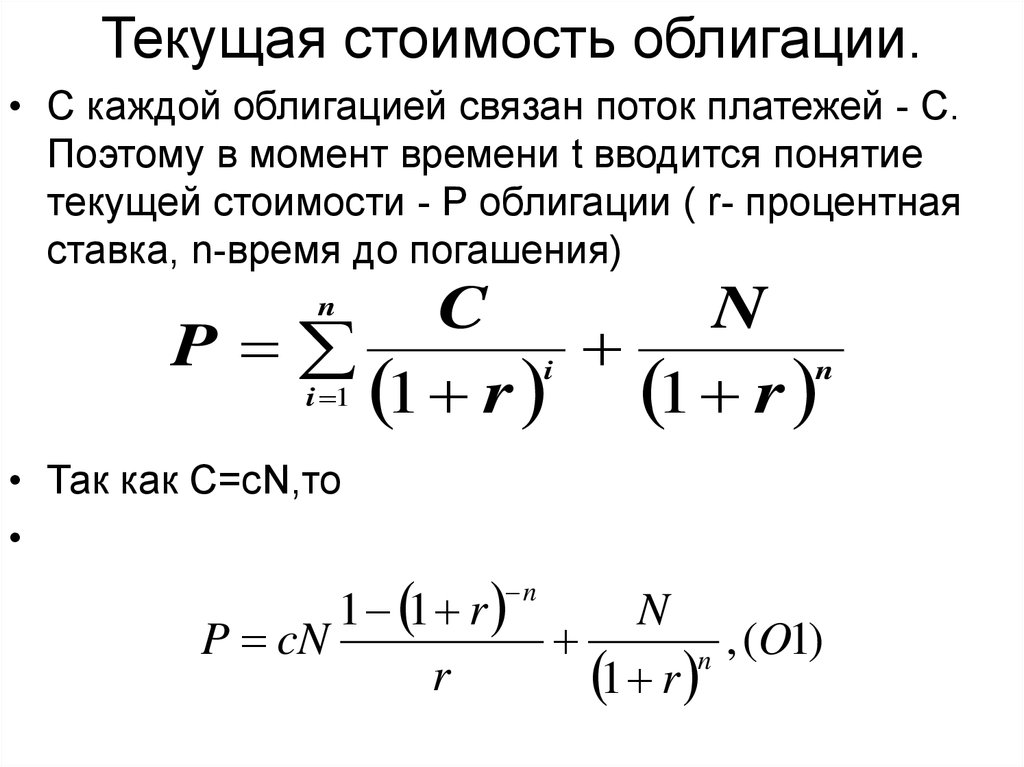

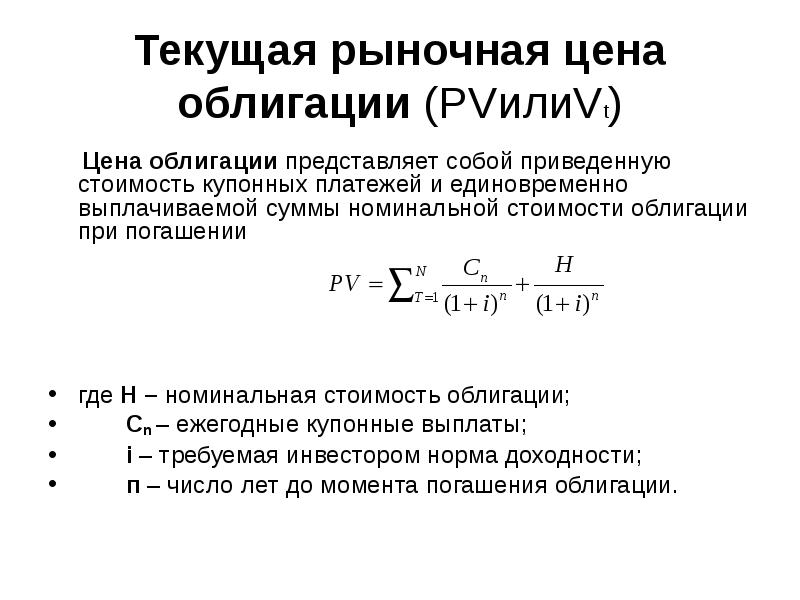

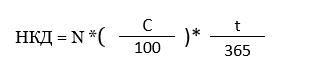

Размер НКД можно рассчитать и самостоятельно, зная номинал, ставку купона в процентах и дату последнего зачисления выплаты. Базовая формула расчета по российским облигациям выглядит так:

НКД = N*(C/100)*T/B.

N – номинал облигации в рублях С – ставка купона в процентах годовых Т – количество дней с даты начисления последнего купона по текущую дату В – база расчета (обычно принимается равной 365 дням)

Пример расчета

Возьмем для примера облигацию АИЖК 10об с датой погашения 15.11.2018-го. Текущий номинал составляет 500 рублей, купон – 8,12% годовых. Последняя выплата производилась 20 сентября 2016-го. Она продается 15 октября.

Считаем размер накопленной прибыли за 25 дней (именно столько прошло с даты последнего начисления).

НКД = 500*(8,12/100)*25/365 = 2,78 рубля.

Как рассчитать накопленный купонный доход

Для расчета НКД нам потребуются заранее известные исходные показатели:

- Номинальная стоимость облигации

- Определенная эмитентов процентная ставка по купону

- Количество дней, прошедших с окончания последнего купонного периода до текущей (расчетной) даты.

На основании этих данных мы выведем несложную формулу:

,где:

- N – номинальная стоимость облигации

- С – процентная ставка купона в годовом выражении

- t — количество дней после окончания предыдущего купонного периода.

Подставляем в качестве значений: 10% купонной доходности и 60-дневный период владения, и получаем пример расчета, результатом которого будет интересующая нас сумма НКД.

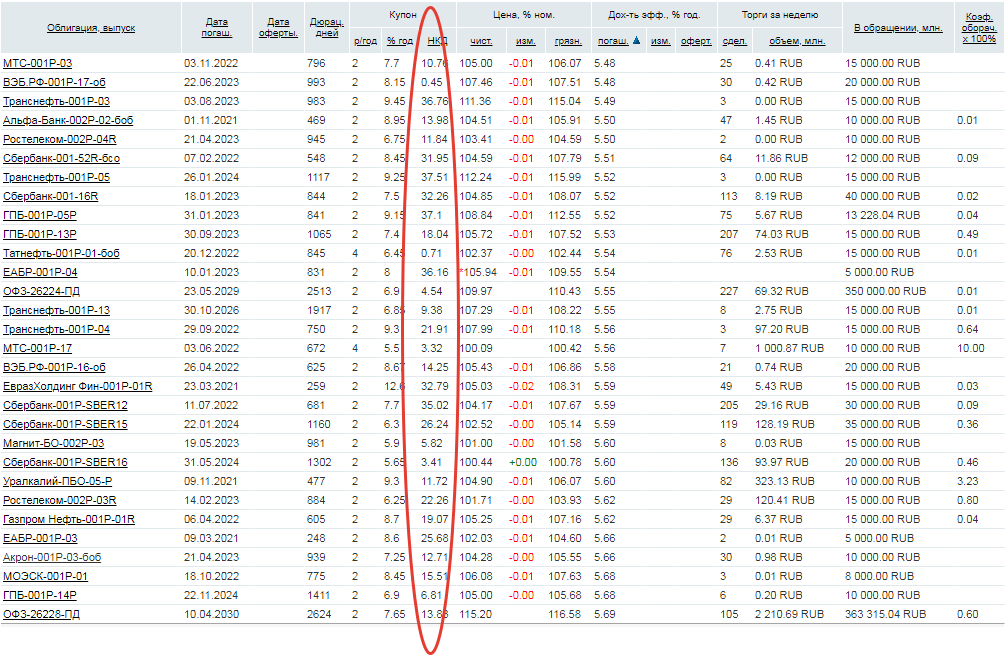

К сожалению, узнать НКД напрямую и в готовом виде, на сайте Московской биржи или на сайте вашего брокера не получится. Там мы видим так называемую «чистую» цену. Чтобы увидеть полную цену, к чистой цене необходимо прибавить накопленный доход. Для этого нужно воспользоваться непосредственно торговым терминалом, где интересующий нас показатель представлен в отдельном столбце.

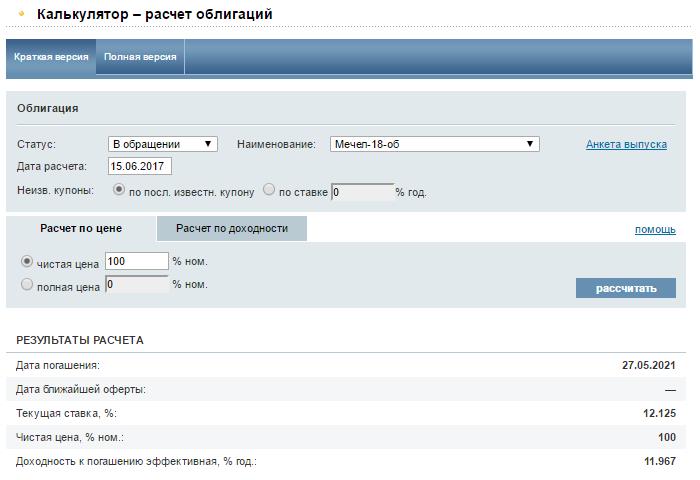

Можно также обратиться к частично платным специализированным ресурсам. Например, cbonds.ru или rusbonds.ru, последний является дочерним сервисом агентства Интерфакс. Там НКД отображается отдельной строкой в таблице облигаций. Кстати, на сайте можно свободно воспользоваться калькулятором доходности облигаций, даже не проходя регистрацию.

Большинство других функций на этом сервисе, помогающих получать статистику и анализировать облигации, к сожалению, доступны только платным подписчикам.

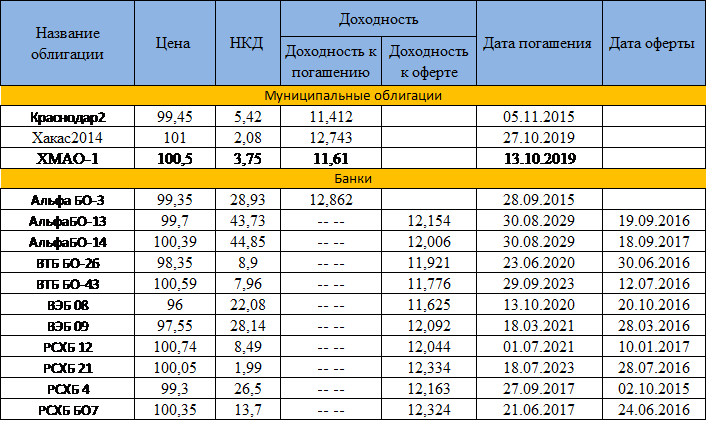

Топ-5 самых доходных облигаций

Среди самых доходных бумаг находятся эмитенты с довольно низким кредитным рейтингом. Это значит, что уровень инвестирования, несмотря на возможную доходность, не всегда предпочтителен, так как содержит очень высокие риски. На данный момент список самых высоких купонных доходностей предоставляют эмиссии (в скобках указана купонная доходность):

- «Ломбард Мастер» БО-П01 ISIN RU000A0ZZAR2 (19,00 %);

- АО «Светофор Групп» БО-П01 ISIN RU000A0ZZQ59 (18,00 %);

- «Роял Капитал» БО-П01 ISIN RU000A0ZZ9X2 (18,00 %);

- «Ломбард Мастер» БО-П02 ISIN RU000A0ZZDQ8 (18,00 %);

- ООО «ПЮДМ» БО-П01 ISIN RU000A0ZZ8A2 (18,00 %).

Подытожим

НКД позволяет в любую секунду продать облигации на рынке, не теряя накопленную к этому времени доходность. Именно этот механизм делает бонды более ликвидным инструментом, чем банковский вклад.

Ставка по вкладам напрямую зависит от срока депозита: чем длиннее срок, тем выше доходность. Чтобы получить максимум по процентам, нужно «заморозить» средства на банковском счете на 2-3 года.

Облигации тоже дают возможность зафиксировать размер купона в момент покупки ценной бумаги. Но при этом Вам не нужно ждать 2-3 года до погашения – продать их можно когда угодно, получив от покупателя всю начисленную к этому периоду прибыль. Кстати, а знаете куда он начисляется? Правильно — на брокерский счет.

А Вы обращаете внимание на размеры «coupon income» при покупке/продаже облигаций? Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в соцсетях!

В материале использованы слайды из презентации Московской биржи.

Облигации федерального займа для физических лиц

В 2017 году произошло событие, которое взволновало российскую общественность: Минфин объявил о продаже «народных облигаций». Наши граждане уже на генном уровне воспринимают подобные заявления в штыки, так как опыт предыдущих эпох показывал, что доверять нашему государству — довольно рискованное занятие. Несмотря на это, всё же появился новый инвестиционный инструмент – облигации федерального займа для физических лиц, который рассчитан, по словам ведомства, для «россиян с достатком ниже среднего, не владеющих глубокими познаниями и пониманием функционирования финансового рынка».

Наши граждане перевели вышеперечисленную фразу менее красивыми словами: «для нищих дураков». Однако доходность по ним оказалось чуть выше, чем у банковского депозита и облигаций федерального займа на биржах. Подробнее об этом поговорим в следующем разделе.

Что такое НКД и как он возникает: начинаем с азов

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Купонная облигация – это облигация, условия эмиссии которой включают в себя обязательство периодических процентных выплат (купонов) до момента погашения. Размер купона имеет фиксированное значение и известен уже до начала реализации.

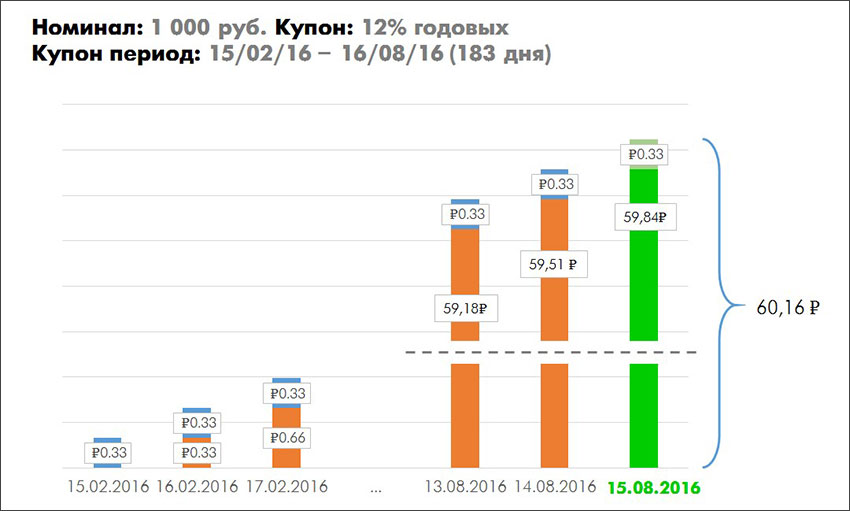

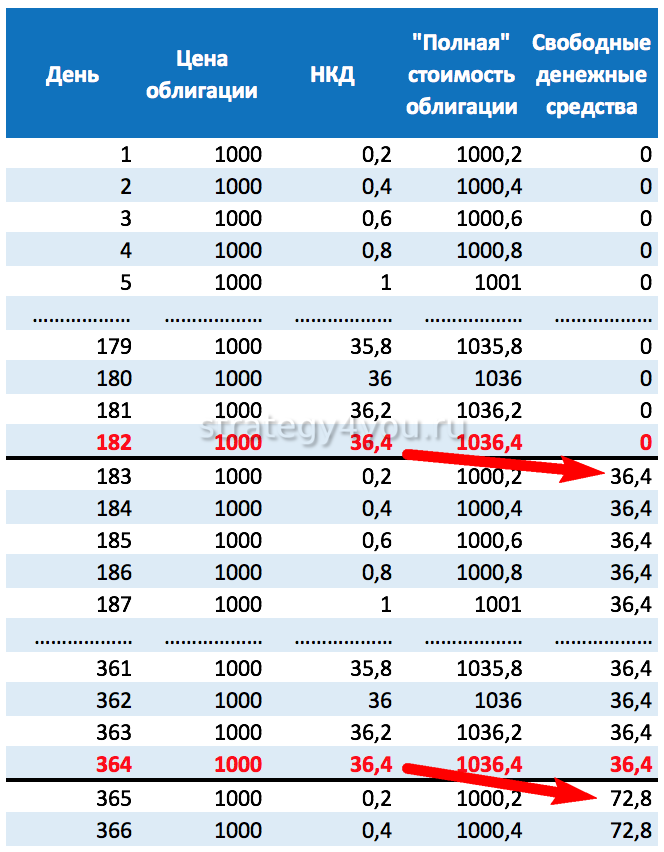

Накопленный купонный доход (НКД) – часть купонного дохода по облигации. Она рассчитывается исходя из количества дней, прошедших с даты последних выплат купонного дохода до текущего дня.

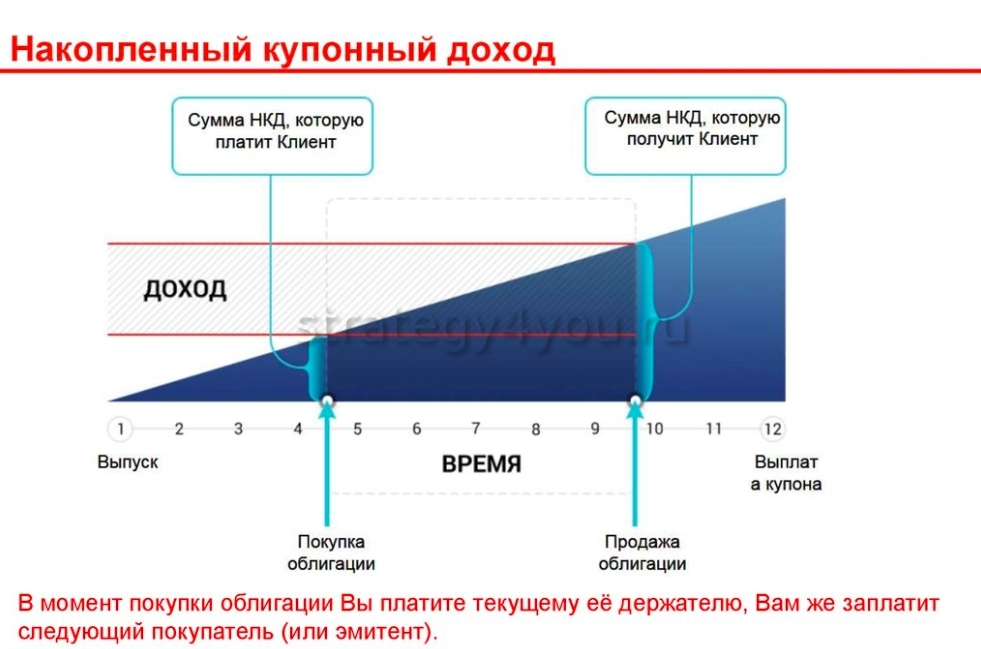

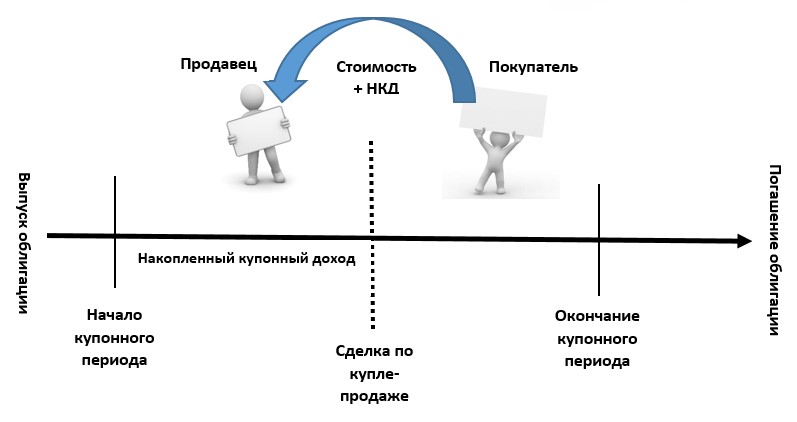

Чтобы представить сухое определение более наглядно, я сделал рисунок-схему, на котором отображаются все этапы жизни облигации, от первичной эмиссии, до погашения.

Также на схеме виден отрезок, на протяжении которого формируется накопленный купонный доход, который входит в стоимость облигации и обладателем которого становится покупатель. Таким образом, НКД как бы передается «по наследству» от продавца к покупателю, который и оплачивает накопленный купонный доход.

В день выплаты купонного дохода накопленная сумма падает на брокерский счет, принадлежащий текущему владельцу облигации. НКД при этом обнуляется и начинается накапливаться заново.

Купонная облигация

Инвесторы, как правило, покупают на биржах ценные бумаги с целью получения прибыли. Либо хотят сохранить свои капиталы в надежных финансовых инструментах. В зависимости от доходности облигации подразделяются на следующие виды:

- Купонные.

- Дисконтные.

- Смешанные.

- С плавающей процентной ставкой.

Мы не будем подробнее здесь расписывать каждый вид. Нас интересует лишь НКД по облигациям. Это понятие напрямую относится только к купонному виду. Что это за долговые ценные бумаги?

Купонная облигация – долговая ценная бумага с фиксированной процентной ставкой от номинала. Например, инвестор приобрел облигацию на рынке с номиналом в 1000 руб. за 1100 руб. Срок выплаты по ней – один год. С первого взгляда можно сделать неправильный вывод, что инвестор приобретает заведомо убыточный актив, но это не так. Его интересует стоимость не самой ценной бумаги, а купона по ней – выплаты за определенный отрезок времени начисленных процентов. За облигацию в 1000 рублей наш инвестор будет получать каждые 3 месяца доход, например, в размере 200 рублей. Теперь вырисовывается очевидная выгода: за один год она будет составлять 700 рублей: 800 руб. по купону минус 100 руб. за потерю от номинала (покупка 1000 руб. за 1100 руб.).

Теперь мы подошли к основному понятию нашей статьи.