Налоговая система предприятия РФ

Определение 1

Налоговая система предприятия – это микро — модель взаимодействия налогоплательщика и государства по средствам налогов и сборов.

Предприятие является основным налогоплательщиком страны — чем больше зарабатывает фирма на рынке, тем больше налоговых поступлений в казну от его деятельности.

В рамках работы предприятия на рынке формируется его личная налоговая система. Налоговыми платежами на предприятии чаще всего занимается бухгалтер компании, он же является ответственным за оплату налогов и сборов, формирование отчетности и т.д.

Любое предприятие, действующее в рамках закона должно регистрироваться в налоговых органах, те, в свою очередь, выдают руководителю компании свидетельство, на основании которого он может заниматься предпринимательской деятельностью. Получив свидетельство в налоговых органах, предприятие автоматически становится налогоплательщиком.

Ежеквартально, а также спустя год, предприятие должно отчитываться перед налоговыми органами о том, сколько дохода оно получило и на каком основании. В виду этого составляется налоговая отчетность, которая, надо заметить, является обязательной.

- Налоговая база предприятия – это выраженный в денежной, натуральной, количественной или иной другой форме, объект налогообложения. Именно с налоговой базы рассчитывается налоговая ставка предприятия. Этот элемент формирования и определения налоговой базы является практически одним из самых важных. Государство может изменить налоговую базу, увеличив ее или уменьшив;

- Налоговая ставка предприятия – это процент, который рассчитывается исходя из налоговой базы предприятия. Данный процент выражается в денежном эквиваленте и подлежит обязательной уплате в налоговые органы любым предприятием. Налоговая ставка по одному и тому же налогу может быть различна. Если говорить об увеличении налогового бремени предприятия, то смело можно иметь в виду увеличение налоговой ставки;

- Налоговые льготы предприятия – это «бонусы», которые может получить компания от налоговых органов, если попадает под определенные критерии и рамки. Именно налоговые льготы способны качественно управлять налоговыми процессами, особенно это касается малых предприятий. Налоговые льготы предназначены для того, чтобы упростить или даже полностью освободить некоторые категории налогоплательщиков от уплаты налогов;

- Налоговые санкции предприятия – это способ активного воздействия на предприятие, с целью уплаты им налоговых долгов. Так, если налоговые льготы дают поощрения предприятиям и возможность восстановить и улучшить свои производственные мощности, то санкции, наоборот, приобретают другой характер. Налоговые санкции наказывают предприятия за несвоевременное или вообще неисполнение своих налоговых обязательств.

Замечание 2

Все эти элементы налоговой системы прямо или косвенно воздействуют налоговое положение предприятия, действующего на рынке.

Понятие налоговой системы России

Как было сказано выше, единого общепринятого определения налоговой системы не существует. Но от чего-то отталкиваться нужно, поэтому приведем парочку наиболее ясных и четких (немного упрощенных для понятности).

Налоговая система России – это совокупность налогов, пошлин, сборов и всех иных обязательных платежей, взимаемых в установленном законом порядке с плательщиков (физических и юридических лиц) на территории Российской Федерации.

Или вот еще одно похожее, но все-таки немного иное, определение.

Налоговая система РФ – это совокупность налогов, сборов и пошлин, введенных на федеральном уровне и установленных законами России и ее субъектов, а также законодательными актами органов местного самоуправления.

Порядок и условия уплаты плательщиками налогов и сборов определяются Налоговым Кодексом РФ (далее НК РФ) и рядом федеральных законов (смотри п. 1 ст. 1 НК РФ). Сама налоговая система России 2015 описана во 2 главе НК РФ. Поэтому, если Вам нужна более подробная информация, лучше обратится к первоисточнику.

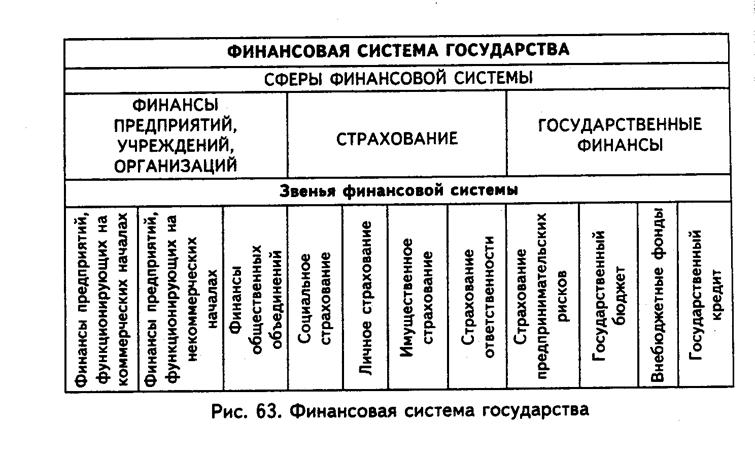

В состав налоговой системы РФ включаются налоги (куда также входят акцизы) и сборы (вместе с государственными пошлинами)

Важно, что при этом таможенные пошлины в состав налоговой системы РФ не входят, поскольку целиком и полностью относятся к сфере таможенного регулирования

Обратите внимание, что налоговая система России – это нечто большее, чем просто совокупность налогов и сборов. Это даже нечто большее, чем «система налогообложения»

Дело в том, что налоговая система России включает в свой состав, кроме собственно налогов и сборов, еще и:

- принципы установления, введения и прекращения местных и региональных налогов;

- основания и правила возникновения, изменения и прекращения обязанностей тех или иных лиц по уплате налогов и сборов, а также порядок исполнения данных обязанностей;

- права и обязанности участников отношений, возникающих в системе налогообложения (налогоплательщиков, налоговых органов и пр.);

- ответственность за нарушение налогового законодательства;

- формы, виды и методы контроля за соблюдением налогового законодательства;

- информационная подсистема налоговой системы (извещения, сайт налоговой службы и т.д.).

Элементы налоговой системы Российской Федерации

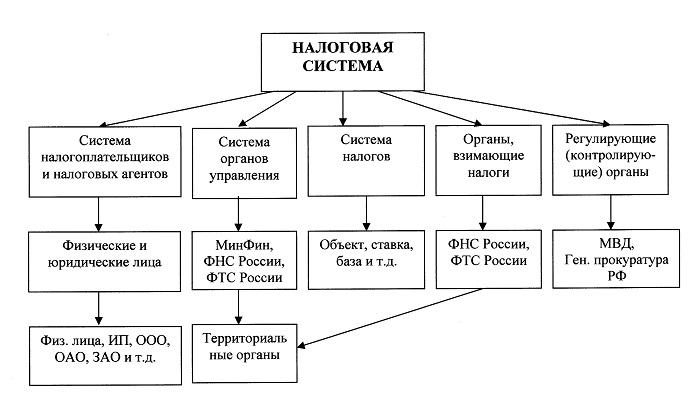

Как уже отмечалось ранее, налоговая система РФ, предполагает взаимодействие всех ее элементов и комплексный подход к решению налоговых задач. Все составляющие элементы образуют налоговую структуру РФ.

В структуру налоговой системы России включены:

- все налоги, страхвзносы и сборы, принятые на территории нашей страны согласно НК РФ;

- субъекты обложения налогами и сборами;

- нормативно-правовая основа;

- государственные органы власти в области налогообложения и финансов.

Теперь рассмотрим каждый элемент российской налоговой системы более подробно.

Налоги и сборы, установленные в России, обязательны к уплате для тех категорий налогоплательщиков, на которых возложена обязанность по их уплате в соответствии с положениями НК РФ. Понятие налога и сбора определено в НК РФ.

Субъектами налогообложения являются налогоплательщики (юридические и физические лица) и налоговые агенты, то есть те, кто, согласно НК РФ, уплачивает налоги и сборы. В качестве примера налоговых агентов можно привести предприятия и организации, которые рассчитывают и перечисляют НДФЛ с начисленных доходов своего персонала, а также подают соответствующую налоговую отчетность (2-НДФЛ, 6-НДФЛ) после окончания налогового периода (года).

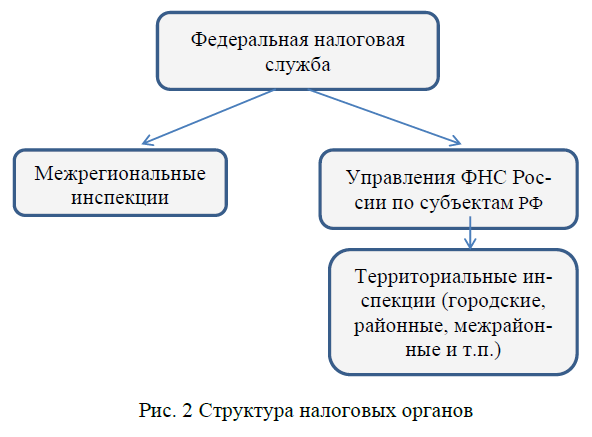

К системе налоговых органов РФ относятся:

- Министерство финансов РФ.

- Федеральная налоговая служба РФ.

Минфин РФ определяет главные направления налоговой политики нашего государства, прогнозирует налоговые поступления и вносит предложения по улучшению налоговой системы РФ в целом. В его ведомстве находится ФНС РФ как исполнительный орган государственной власти.

Главными функциями ФНС РФ являются:

- учет плательщиков налогов и сборов;

- контроль за выполнением требований налогового законодательства;

- надзор и проверка начислений налогов, их уплаты в соответствующий бюджет и налоговой отчетности.

О налоговых проверках читайте в нашей одноименной рубрике «Налоговые проверки».

ФНС РФ — это объединенная система всех налоговых органов. Единая централизованная система налоговых органов состоит из:

- Управление в каждом субъекте РФ. Ему подчиняются территориальные налоговые органы и инспекции ФНС РФ.

- Межрегиональные инспекции ФНС по каждому федеральному округу. У них в подчинении находятся межрегиональные инспекции по крупнейшим налогоплательщикам, по централизованной обработке данных (ЦОД), а также межрайонные инспекции.

Классификация налоговых систем:

1) В зависимости от уровня налоговой нагрузки на экономику страны:

- либерально-фискальные, обеспечивающие налоговые изъятия с учетом платежей социального характера до 30% ВВП; к этой группе относятся налоговые системы США, Австралии, Португалии, Японии и большинство стран Латинской

- Америки;

- умеренно фискальные, с уровнем налогового бремени от 30 до 40% ВВП; данную группу составляют налоговые системы большинства стран, в частности Швейцарии, Германии, Испании, Греции, Великобритании, Канады и России;

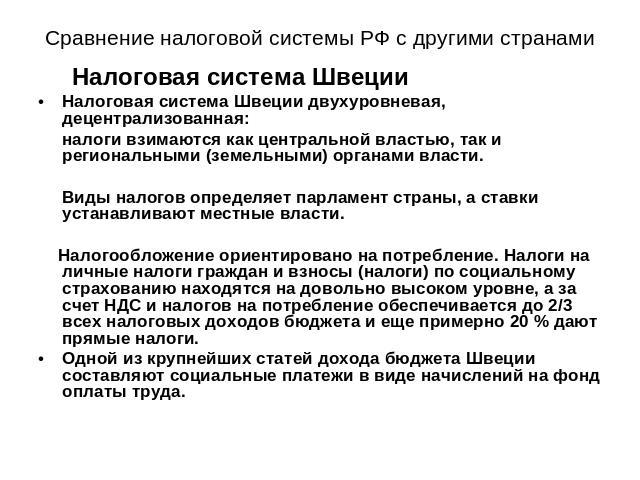

- жестко фискальные, позволяющие перераспределять посредством налогов более 40% ВВП; такой уровень изъятий обеспечивают налоговые системы Норвегии, Нидерландов, Франции, Бельгии, Финляндии, Дании, Швеции.

2) В зависимости от доли косвенного налогообложения:

- подоходные, делающие основной акцент на обложении доходов и имущества, в которых доля поступлений от косвенных налогов не превышает 35% совокупных налоговых доходов; это налоговые системы большинства англосаксонских стран — США, Канады, Великобритании, Австралии;

- умеренно косвенные, равномерно распределяющие налоговую нагрузку на обложение доходов и потребления, в которых до ля косвенных налогов составляет от 35 до 50% совокупных налоговых доходов; данную группу составляют налоговые системы развитых стран Европы — Германии, Франции, Италии и др.;

- косвенные, делающие основной акцент на обложении потребления, в котором косвенные налоги обеспечивают более 50% совокупных налоговых доходов; такой уровень косвенного обложения обеспечивают, как правило, налоговые системы развивающихся стран — Аргентины, Бразилии, Мексики, Индии, Пакистана; к этой же группе относится и налоговая система России.

3) В зависимости от уровня централизации налоговых полномочий:

- централизованные, наделяющие федеральный уровень управления подавляющим большинством налоговых полномочий и обеспечивающие долю налоговых доходов этого уровня более 65% консолидированных налоговых поступлений; такой уровень централизации обеспечивают налоговые системы Франции, Нидерландов, Австрии и России;

- умеренно централизованные, наделяющие все уровни управления значимыми налоговыми полномочиями и обеспечивающие долю налоговых доходов федерального уровня от 55 до 65% консолидированных налоговых поступлений; данную группу составляют налоговые системы Австралии, Германии, Индии;

- децентрализованные, наделяющие нижестоящие уровни правления более значимыми налоговыми полномочиями и обеспечивающие долю налоговых доходов федерального уровня до 55% консолидированных налоговых поступлений; к этой группе относятся налоговые системы США, Канады, Дании.

4) В зависимости от уровня экономического неравенства доходов после их налогообложения:

- прогрессивные, если после уплаты налогов экономическое неравенство налогоплательщиков, оцениваемое по их доходам, сокращается; данную группу составляют налоговые системы практически всех развитых и развивающихся стран;

- регрессивные, если после уплаты налогов экономическое неравенство налогоплательщиков, оцениваемое по их доходам, возрастает; примеры построения таких налоговых систем нам неизвестны;

- нейтральные, если после уплаты налогов экономическое неравенство налогоплательщиков, оцениваемое по их доходам, остается неизменным; сюда можно отнести налоговую систему России.

Данные классификации представлены как основные, но они, безусловно, не исчерпывают всего многообразия классифицирующих показателей. В частности, нередко используется классификация по экономическому показателю соотношения налоговых доходов от внутренней и внешней торговли.

Таким образом, российскую налоговую систему можно классифицировать как умеренно фискальную, косвенную, централизованную, нейтральную.

Налоговая нагрузка

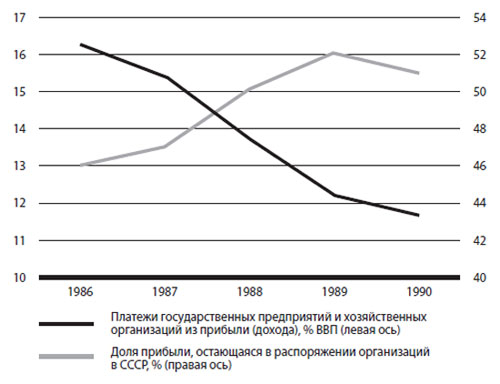

Уровень налогов страны часто измеряется как общая доля налогов в валовом внутреннем продукте (ВВП).

Под фактической налоговой нагрузкой на экономику понимают долю реально выплаченных обязательных платежей в пользу государства в ВВП страны.

Разница между номинальной и фактической нагрузкой характеризует степень уклонения от налогов. Чем выше номинальная нагрузка — тем выше уклонение.

Под налоговой нагрузкой на предприятие следует понимать отношение суммы налогов и отчислений, реальным плательщиком которых является предприятие, к сумме прибыли предприятия.

Реальным плательщиком налога является тот субъект, который является:

-

владельцем объекта налогообложения, когда обязанность уплатить налог возникает при самом факте существования или возникновения объекта налогообложения;

-

пользователем объекта налогообложения, когда обязанность уплатить налог возникает только при нахождении объекта в определённых условиях пользования.

Показатель «налоговая нагрузка» в России используется для анализа уровня налогов, уплачиваемых хозяйственным субъектом с целью контроля уровня выплат и выявления субъектов, потенциально уклоняющихся от налогообложения.

«Налоговая нагрузка» рассчитывается как соотношение суммы уплаченных налогов по данным отчётности налоговых органов и оборота (выручки) организаций по данным Федеральной службы государственной статистики (Росстата).

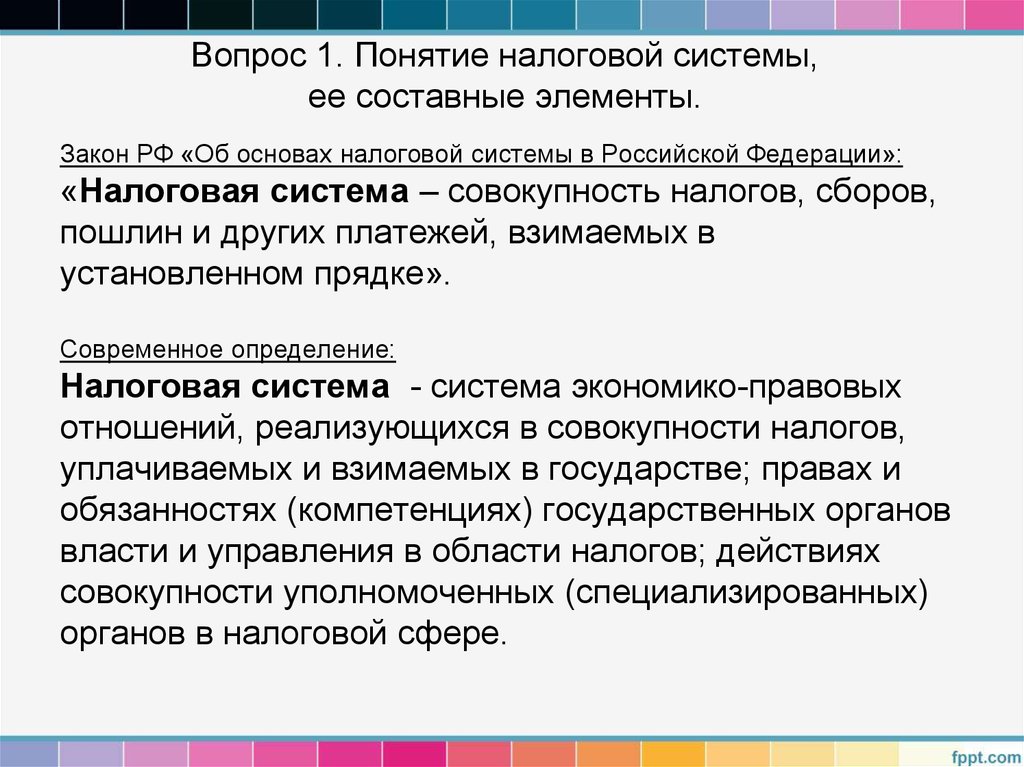

Понятие налоговой системы

Предыстория

Понятие «налоговая система» было впервые введено Законом РФ «Об основах налоговой системы в РФ» от 27 декабря 1991 г. № 2118-1. Согласно ст. 2 Закона «совокупность налогов, сборов, пошлин и других платежей (далее — налоги), взимаемых в установленном порядке, образует налоговую систему».

Определение понятия «налоговая система», существовавшее ранее на легитимной основе, непонятно почему в аналогичной ст. 2 НК было подменено термином «система налогов и сборов».

Заметим, что существование налоговой системы объективно, оно не должно зависеть от юридических коллизий. Попробуем подойти к нему с позиций теории систем.

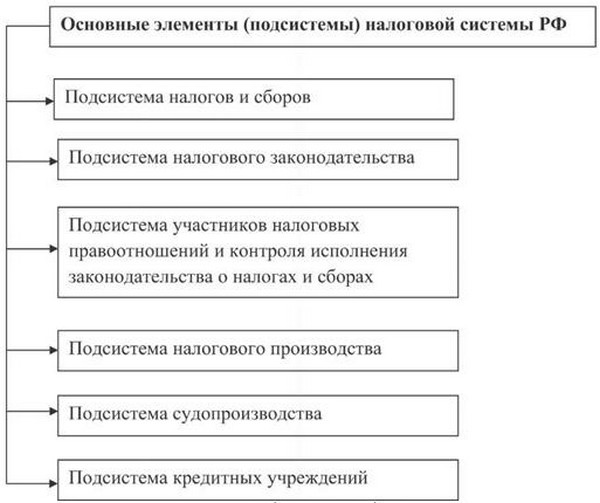

Система ― множество взаимосвязанных элементов, представляющее собой определенную целостность, причем по крайней мере два элемента являются объектами.

В данном ракурсе налоговую систему следует характеризовать не с позиций условий налогообложения, так называемого процессного подхода, а путем выделения элементов (подсистем), имеющих наиболее значимые функциональные взаимосвязи.

Таким образом, с позиций субъектно-объектного подхода в налоговой системе можно выделить:

- два элемента субъектного характера (налоговые администрации и налогоплательщиков);

- два элемента объектной направленности (законодательство и сами налоги).

Налоговая система — это основанное на определенных принципах целостное единство взаимосвязанных и взаимозависимых ее элементов:

- законодательства о налогах и сборах;

- совокупности налогов и сборов (система налогов и сборов);

- плательщиков налогов и сборов;

- налоговых администраций.

Логическим завершением данного определения является очевидный вывод о том, что налоговую систему ни в коем случае нельзя отождествлять с системой налогов.

В налоговой системе должна проявляться определенная подчиненность субъектных элементов (налоговых администраций и налогоплательщиков) объектным элементам (законодательству, налогам).

Налогоплательщики могут в некоторой степени оказывать обратное воздействие на другие элементы налоговой системы, в частности обжаловать решения налоговых администраций, через избирательное право косвенно влиять на законодательство, трактовать все законодательные неясности в свою пользу, но они, безусловно, занимают наиболее подчиненное положение. Это обусловливается основным признаком налога — его обязательностью и доминирующей функцией налогового платежа — фискальной.

Наиболее значительное обратное влияние на законодательную базу оказывает налоговое администрирование, которое в процессе функционирования выявляет несоответствия и нестыковки налогового законодательства.

Налоговая система подвержена постоянному изменению под действием как внутрисистемных, так и внешнесистемных факторов (воздействий), т.е. она является не статической, а динамической системой.

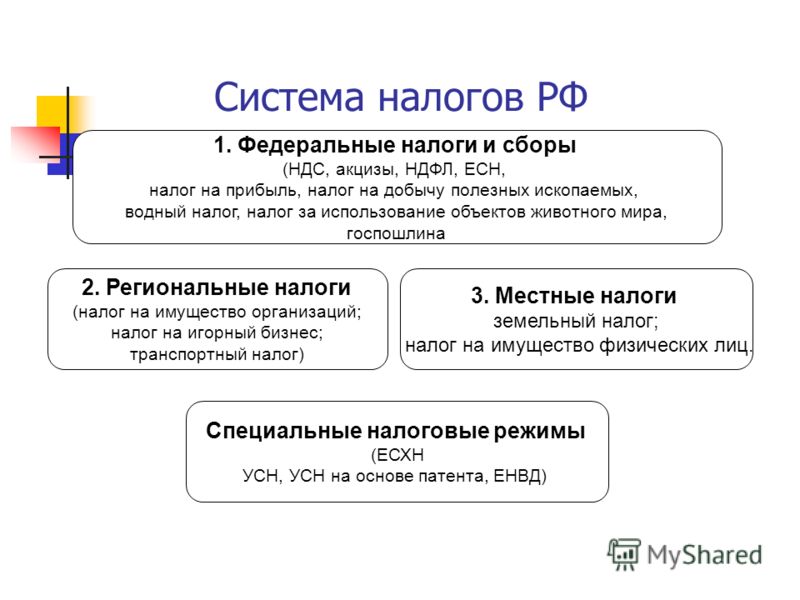

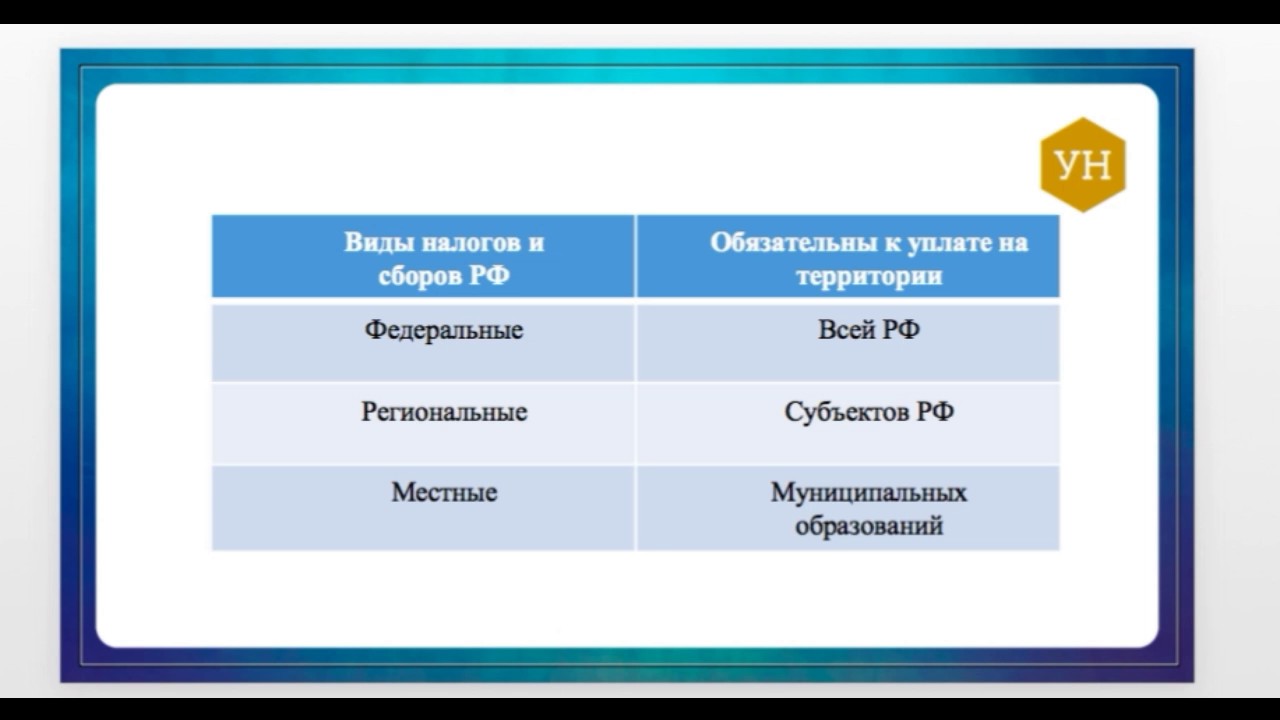

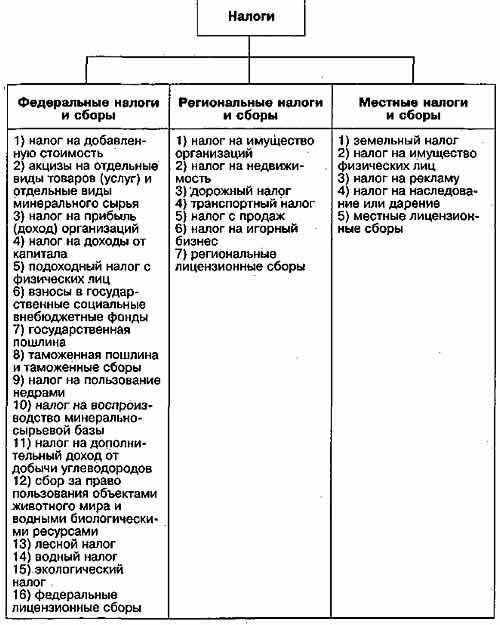

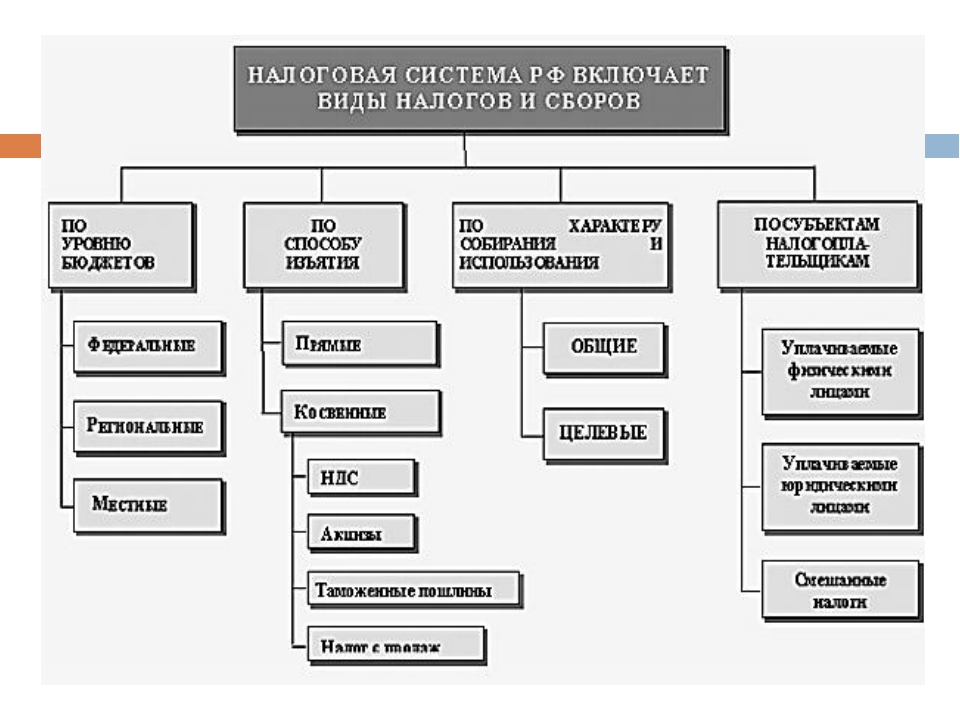

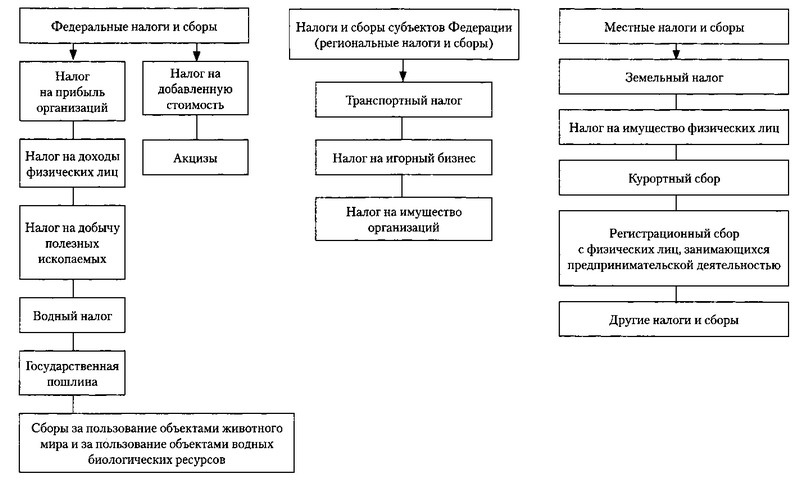

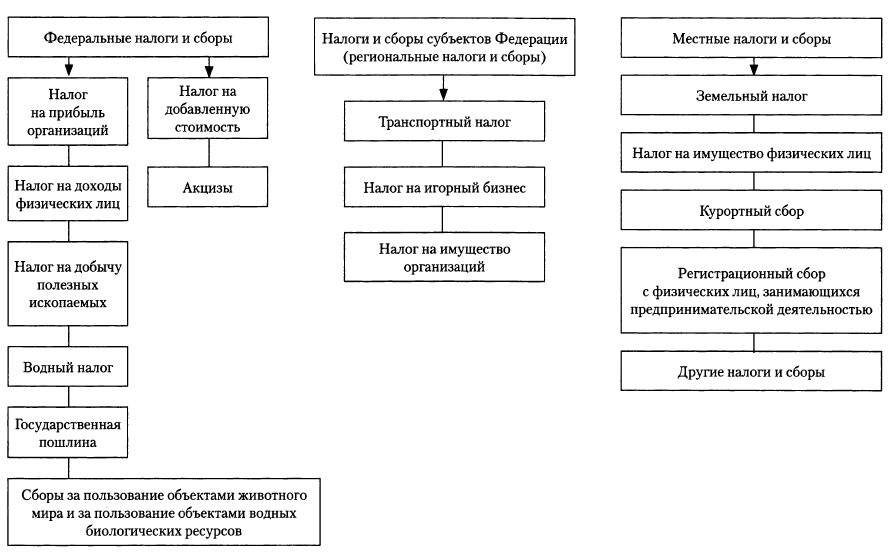

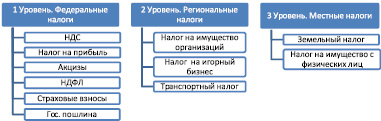

Налоговая система РФ строится по территориальному принципу и состоит из трех уровней в зависимости от уровня управления процессом налогообложения:

- федеральный (на уровне РФ);

- региональный (на уровне республик в составе РФ, краев, областей, городов федерального значения);

- местный (на уровне муниципальных образований).

Однако, в рамках территориальных образований на уровне субъектов и муниципалитетов нельзя выделять самостоятельные налоговые системы, так как они не будут отвечать всем ее свойствам и организационным принципам, в первую очередь принципу единства. Следовательно, налоговая система страны должна отвечать свойству целостности (неделимости) территориального построения.

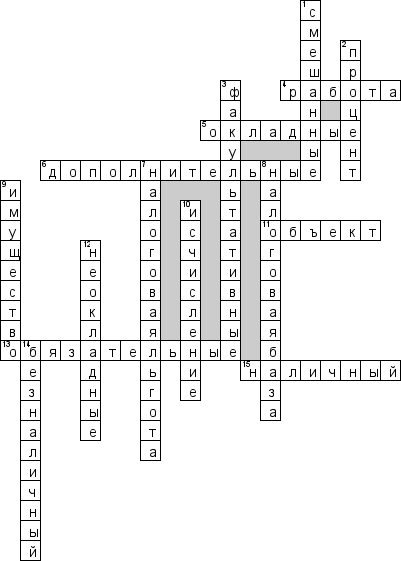

Виды налогов. Системы налогообложения.

Налог

— обязательный, индивидуально

безвозмездный платёж, принудительно

взимаемый органами государственной

власти различных уровней с организаций

и физических лиц в целях финансового

обеспечения деятельности государства

или муниципальных образований.

Виды

налогов:

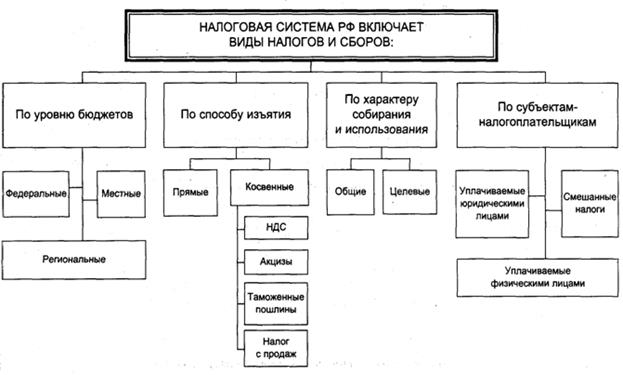

-

по

объекту:

-

Прямые

налоги взимаются непосредственно с

физических и юридических лиц, а также

с их доходов. К прямым налогам относятся

налог на прибыль, подоходный налог,

налог на имущество. -

Косвенными

налогами облагаются ресурсы, виды

деятельности, товары и услуги. Среди

косвенных налогов основными являются

налог на добавленную стоимость (НДС),

акцизы, импортные пошлины, налог с

продаж и др.

-

по

субъекту:

-

федеральные

налоги, устанавливаются федеральным

правительством и зачисляются в

федеральный бюджет; -

региональные

налоги, находятся в компетенции субъектов

федерации; -

местные

налоги, устанавливаются и собираются

местными органами власти.

-

по

характеру налогообложения:

-

пропорциональные

(доля налога в доходе, или средняя ставка

налога с ростом дохода); -

прогрессивные

(доля налога в доходе с ростом дохода

увеличивается); -

регрессивные

(доля налога в доходе с ростом дохода

падает).

Система

налогообложения – совокупность налогов

и сборов, взимаемых в установленном

порядке.

Основные

виды систем налогообложения в Российской

федерации:

-

Традиционная

(общая) система (режим) налогообложения.

Предусматривает уплату наибольшего

количества налогов: налог на прибыль,

уплачиваемый юридическими лицами; НДФЛ

для индивидуальных предпринимателей

и физических лиц; налог на добавленную

стоимость; страховые взносы и прочие

налоги. -

Упрощённая

система налогообложения (УСН). В

упрощенной системе часть «традиционных»

налогов заменяется единым налогом. Для

её применения необходимо, чтобы условия

осуществления предпринимательской

деятельности отвечали определенным

законодательством правилам и ограничениям. -

Единый

налог на вменённый доход (ЕНВД). Применение

ЕНВД обязательно для тех налогоплательщиков,

которые осуществляют виды деятельности,

попадающие под её действие. -

Единый

сельскохозяйственный налог (ЕСХН).

Налогоплательщиками единого

сельскохозяйственного налога признаются

организации и индивидуальные

предприниматели, являющиеся

сельскохозяйственными товаропроизводителями

и перешедшие на уплату единого

сельскохозяйственного налога. -

Патентная

система налогообложения (ПСН). Эту

систему налогообложения могут применять

только индивидуальные предприниматели

в отношении определённых видов

деятельности. Предполагает собой

получение патента, заменяющего собой

уплату налога на получаемые предпринимателем

доходы на определённый срок.

Налоговым

законодательством также не запрещено

смешанное налогообложение, то есть,

применение одновременно более чем

одного режима налогообложения одним

налогоплательщиком. Например, разрешено

наряду с традиционной системой

налогообложения применять систему

единого налога на вмененный доход для

отдельных видов деятельности.

Двойное налогообложение

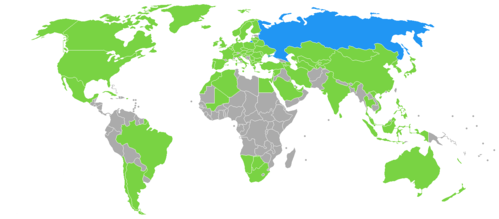

Двусторонние международные договоры Российской Федерации об избежании двойного налогообложения Россия Страны, с которыми договор действует Страны, с которыми договор подписан, но не вступил в силу

Россия имеет договоры об избежании двойного налогообложения со следующими странами:

|

|

|

Принципы налоговой системы

- во-первых, справедливость, выражающаяся во всеобщности налогообложения и соразмерности налогов доходам плательщиков;

- во-вторых, определенность, выражающаяся в информированности плательщиков об условиях исчисления и уплаты налогов;

- в-третьих, удобство, выражающееся в создании комфортных условий уплаты налогов для плательщиков;

- в-четвертых, экономия, минимизация затрат на сбор налогов по сравнению с величиной налоговых поступлений.

В современной интерпретации в российской практике в основу налоговой системы заложены следующие принципиальные положения:

- во-первых, обязанность по уплате установленных законодательством налогов и сборов возлагается на каждое лицо. Налоговое законодательство декларирует всеобщность и равенство налогообложения. Требования налогового законодательства основаны на учете фактической способности налогоплательщика к уплате налогов;

- во-вторых, налоговое законодательство не может носить дискриминационного характера и применять ущемляющие кого-либо критерии (социальные, расовые, национальные, религиозные и прочие);

- в-третьих, налоговые ставки не могут быть дифференцированы в зависимости от гражданства, происхождения капитала или формы собственности;

- в-четвертых, установление налогов и сборов подразумевает наличие экономического основания. Налоги и сборы не могут носить произвольный характер;

- в-пятых, единое государственное пространство страны не может нарушаться устанавливаемыми налогами и сборами, создающими препятствия в осуществлении деятельности;

- в-шестых, обязанность по уплате налогов возникает только в том случае, если они предусмотрены Налоговым кодексом;

- в-седьмых, налоговым законодательством должны быть определены все необходимые элементы налогообложения. Требования налогового законодательства должны ясно и понятно раскрывать порядок исчисления и уплаты налогов;

- в-восьмых, налогоплательщик наделяется приоритетным правом толкования в его пользу противоречий, сомнений и неясностей налогового законодательства.